Компенсация при увольнении по соглашению сторон: что необходимо знать

В 78 статье Трудового кодекса оговорено право на предоставление выходного пособия при увольнении по соглашению сторон. Перед этим необходимо заключить соответствующий договор между сотрудником и отделом кадров.

По действующему законодательству наниматель может расторгнуть контракт на своих условиях без согласия работника, если предоставит доказательства несоответствия занимаемой должности.

Поэтому лучше оформить устные договоренности в письменной форме, это выгодно обеим сторонам.

Составление соглашения

Работник может воспользоваться правом добровольно покинуть занимаемую должность. Наниматель, рассмотрев просьбу, привнесет свои правки о дате увольнения. Сделать это он может только при согласии сотрудника с подобными корректировками.

Для составления соглашения понадобится предварительно прописать условия, оговорив все возможные нюансы. Нужно оформить два экземпляра договора, один из которых оставить себе. В нем следует указать:

- сроки, в которые нужно уволиться;

- размер компенсационных выплат;

- сумму выходного пособия;

- правила, которыми регламентируется неиспользованный отпускной период.

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

+7 (499) 455-00-57Москва, Московская область

Эти требования также оформляют письменно. Если величина выходного пособия не прописана в начальном контракте при поступлении на работу, то при увольнении по соглашению сторон это условие также вписывается в составленный документ.

Что дает договор

Основное различие расторжения договора по согласию от увольнения по собственному желанию – это невозможность отзыва заявления сотрудником, его написавшим. Договор обратной силы не имеет, следовательно, все участники обязаны его соблюдать в любом случае, даже когда это им не выгодно.

Такое соглашение не может быть расторгнуто в одностороннем порядке. Но при составлении нового договора старый утрачивает силу.

Когда специалист увольняется таким образом, то он не обязан отрабатывать две недели на старом месте.

Расторжение проходит очень быстро, в течение 24 часов, но только когда это оговорено в заключенном контракте. Окончательное решение по отработке принимает в любом случае работодатель.

Инициировать процедуру прекращения трудовых отношений может и сотрудник, и наниматель. Когда расторгнуть контракт хочет начальство, то компенсацию при увольнении по соглашению сторон получить довольно сложно, но возможно.

Например, при массовом сокращении, когда организацию ликвидируют, руководство обещает увеличенные выходные пособия, если сотрудники напишут заявления по собственному желанию. Это выгодно для предприятия, поскольку уменьшает бумажную волокиту.

Также в этом случае не нужно договариваться со службами занятости и профсоюзами.

Компенсационные выплаты и выходное пособие

Выплаты при увольнении по соглашению сторон бухгалтерия должна начислить в последний день работы сотрудника согласно Трудовому кодексу. Выплаты полагаются:

- за весь период работы: зарплата с надбавками и премиями, включая последние сутки;

- за неиспользованный отпуск.

Также работнику причитается выходное пособие, если это оговорено в договоре.

Рассчитывать зарплату за весь отработанный период и компенсационные выплаты за отпуск, которые не были истрачены, работодатель должен на тех же условиях, что и при обычных увольнениях. Эта процедура для всех случаев стандартна.

А вот размер выходного пособия в законодательных нормативах не регламентирован, поэтому он устанавливается по обоюдному согласию сторон в предварительной договоренности. В реальности подобная денежная компенсация выплачивается:

- в заранее установленном размере;

- в соответствии с величиной оклада, к примеру, в два раза больше определенного размера, закрепленного в трудовом договоре;

- в соответствии со средней зарплатой за фиксированный отрезок времени после того, как сотрудник уволится (за два месяца после расторжения контракта и т. д.).

В последнем случае величина пособия, выплачиваемого по соглашению сторон, регламентирована в Правительственном постановлении № 922 от 24 декабря 2007 года «Об особенностях порядка исчисления зарплаты». Там говорится о том, что режим начисления различается от стандартной процедуры расчета компенсационных выплат за неизрасходованный отпуск.

Величина компенсаций

Наниматель в соответствии с договоренностью регламентирует величину компенсационных выплат, когда действует обоюдное согласие на расторжение трудового контракта. Он вправе не определять никаких пособий. По закону сотрудник получает только те выплаты, которые оговорены в трудовом законодательстве.

Сотрудники при отсутствии в соглашении пункта о пособиях не могут предъявлять права на их выплату. Но бывают и случаи выдачи компенсаций, когда планируется уменьшение штата, а руководство предлагает уволиться по согласию.

Сегодня предоставление выходного пособия – распространенная практика. Все чаще сотрудники фиксируют обязательства по его выплате в условиях договора.

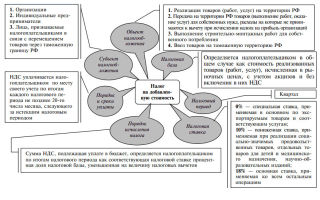

Налогообложение выплат

Компенсационные платежи сотруднику, которые предоставляются по предварительному согласованию, это затраты, влияющие на налоговую базу при подсчете доходов предприятия. Следовательно, размер компенсации при увольнении по соглашению прямо влияет на ставки налогов, понижая их при определении доходов.

Сотруднику, покидающему работу по соглашению сторон, предоставляют компенсацию в полном объеме. Бухгалтерия не вносит страховые платежи в ПФР, когда величина пособия не превосходит 3-х окладов работника (на Крайнем Севере – шесть должностных ставок).

Однако исключается компенсация за отпускной период, который трудящийся не использовал. С него взимаются все виды НДФЛ, как и с зарплаты. Таким образом, компенсационные выплаты за неизрасходованный отпуск подлежат налогообложению, в отличие от выходного пособия. Когда оно предусмотрено законодательно, то взносы в казну не собираются, если оно не превышает допустимых размеров.

В отдельных случаях при предоставлении пособий действуют налоговые льготы в виде вычетов от 500 рублей до 3 тыс. рублей. Такие привилегии действительны только для граждан, участвовавших в ликвидации Чернобыльской катастрофы, ветеранов войны и других лиц, которые обозначены в статье 218 Налогового кодекса.

Как правильно оформить увольнение

Для получения причитающихся выплат необходимо соблюсти определенные условия, а именно знать, как правильно оформляется увольнение. Есть два способа уволиться при обоюдном согласии:

- по окончании трудового договора;

- написать заявление руководству.

На практике применяется второй способ, он более распространенный. Но бывают и случаи прекращения сотрудничества по первому варианту.

При составлении договоренности необходимо учитывать определенные требования к ее составлению. В договоре следует обязательно прописать причину прекращения исполнения обязанностей (обоюдное согласие).

Алгоритм оформления увольнения при соглашении обеих сторон состоит из следующих шагов:

- Инициатор, представляющий предприятие, подает заявление с просьбой прекратить работу и предоставляет форму соглашения. Так, руководство предлагает трудящемуся покинуть должность с конкретной даты, гарантировав выплату пособия.

- Работник, которому поступила просьба, изучает документы. Затем он пишет ответное заявление, где указывает те моменты, с которыми не согласен.

- Участники принимают решение, которое фиксируется на бумаге, и подписывают ее.

- Руководство публикует распоряжение об увольнении, его направляют главному бухгалтеру и в отдел кадров.

- Работник выполняет обязанности до даты, которая указана в договоренности последним числом трудовой деятельности.

- Распоряжение о расторжении трудового контракта регламентировано нормативами. Причиной увольнения является соглашение между двумя сторонами, в приказе выставляют его номер. Все сведения записывают в трудовую книжку и проставляют печать организации, если она имеется.

Спорные ситуации

Между трудящимся и предприятием могут возникать спорные ситуации, когда появляются недоразумения по оплате полагающихся пособий при расторжении договора.

Законодательными нормами определено, что деньги сотруднику должны выплатить в последний рабочий день. Это относится и к случаям, когда работник находится на больничном или просто отсутствует.

Когда увольняющийся отдыхает на законных основаниях, то окончательной датой работы будет последний отпускной день, все положенные деньги ему обязаны выдать не позже, чем он закончит отдых.

Когда уполномоченное лицо организации приведет доказательства вины сотрудника и обоснует законность расторжения трудового контракта, то заявителю никаких пособий не выдадут.

Источник: https://govcare.ru/kompensatsii/uvolnenie-po-soglasheniyu-storon

Компенсация при увольнении по соглашению сторон налогообложение 2018

Обновление: 18 октября 2017 г.

Помимо увольнения по инициативе работника или работодателя, трудовой договор может быть прекращен по соглашению сторон согласно ст. 78 ТК РФ в любое время и на условиях, согласованных сторонами. Часто стороны договариваются о выплате выходного пособия при увольнении по соглашению сторон.

Оформление увольнения по соглашению сторон

В отличие от других оснований расторжения трудового договора увольнение по этому основанию законодательством практически не урегулировано. Главное условие – стороны должны добровольно прийти к соглашению о расторжении трудовых отношений.

Как правило, составляется отдельное соглашение, в котором указываются условия расторжения трудового договора, но оформлено оно может быть и в форме заявления работника, который просит расторгнуть трудовой договор по соглашению сторон с указанием срока такого расторжения, и приказа работодателя.

Однако в случае согласования сторонами каких-либо условий о выплате компенсации при расторжении, других условий рекомендуется оформить соглашение, чтобы впоследствии стороны могли подтвердить согласованные условия.

При этом срок расторжения договора, условия расторжения могут быть практически любыми. Увольнение может быть как на следующий день после заключения соглашения, так и через несколько месяцев.

Существенной особенностью увольнения по соглашению сторон является то, что изменение соглашения возможно также по соглашению сторон.

В отличие, к примеру, от увольнения по инициативе работника, где работник может отозвать заявление об увольнении вплоть до последнего дня, при увольнении по соглашению сторон работник не может «передумать» и сообщить, что он отказывается увольняться.

Необходимо, чтобы работодатель принял такой отказ и согласился на расторжение соглашения. Даже в судебном порядке работнику сложно расторгнуть соглашение, это возможно только в случае доказанности принуждения к подписанию такого соглашения или иных неправомерных действий работодателя.

Размер и налогообложение пособия при увольнении по соглашению сторон

Частым условием при увольнении по соглашению сторон является выплата компенсации работнику, при этом размер такой выплаты не регламентирован – ни минимальный, ни максимальный, выплата производится в согласованном сторонами размере. Для оформления выплаты нет необходимости указывать сумму в приказе об увольнении, но размер выплаты должен быть указан или в локальном акте, или в трудовом договоре, или в соглашении о расторжении.

Установлена компенсация может быть:

- в фиксированном размере,

- в зависимости от оклада,

- в зависимости от среднего заработка работника.

Расчеты производятся в последний день работы (ст. 140 ТК РФ).

Источник: https://wearethepeople.ru/nazvanie-kategorii/kompensacija-pri-uvolnenii-po-soglasheniju-storon/

Компенсация при увольнении по соглашению сторон

Мы МУП, общая система налогообложения. Прибыль только по концу года. В течении года у нас увольнялись люди по «Соглашению сторон» (так звучало в приказе и есть с каждым работником подписанное соглашение).

Оплату мы производили за счет сч.91.2 «Прочие расходы». Оплата производилась единовременно, в сумме 2 или 3 средних заработка данного работника.

Можем ли мы учесть данные расходы в налоговом учете, и отнести за счет прибыли на сч.91.2 (НУ)?

Для целей бухучета выходные пособия при увольнении по соглашению сторон являются расходами на оплату труда (п. 5 и 8 ПБУ 10/99). Начисление данных выплат отразите проводкой: Дебет 20 (23, 25, 26, 44…

) Кредит 70 – начислено сотрудникам выходное пособие, компенсация при увольнении. Использовать счет 91.

2 можно только, если компенсация при увольнении по соглашению сторон начисляется сотрудникам непроизводственных подразделений (объектов социально-бытовой сферы) или источником выплаты является чистая прибыль.

При налогообложении прибыли расходы на вышеуказанные выплаты включаются в состав расходов на оплату труда при условии, что они предусмотрены трудовым или коллективным договором.

Обоснование

1.Из рекомендации

Бухучет

Для целей бухучета выходные пособия, средний заработок на период трудоустройства и компенсации при увольнении являются расходами на оплату труда (п. 5 и 8 ПБУ 10/99). Начисление данных выплат отразите проводкой:

Дебет 20 (23, 25, 26, 44…) Кредит 70

– начислено сотрудникам выходное пособие, компенсация при увольнении;

Налог на прибыль

Расходы на выплату сотрудникам выходного пособия, среднего заработка на период трудоустройства и компенсации при увольнении включите в состав расходов на оплату труда.

Причем учесть в расходах можно как пособия, выплаченные по нормам трудового законодательства, так и дополнительные компенсации, предусмотренные трудовым или коллективным договором.

Это следует из абзаца 1 и пункта 9 статьи 255 Налогового кодекса РФ и подтверждено в письме Минфина России от 30 января 2015 г. № 03-03-06/1/3654.

Порядок отражения выходных пособий (среднего заработка на период трудоустройства, компенсаций при увольнении) в налоговом учете зависит от метода учета доходов и расходов, который применяет организация.

Если организация применяет метод начисления, сумму выходного пособия (компенсации при увольнении) включите в состав прямых или косвенных расходов. Момент признания расходов зависит от того, к прямым или косвенным расходам они относятся (ст. 318 НК РФ).

Если организация занимается производством и реализацией продукции (работ, услуг), перечень прямых расходов определите в учетной политике (п. 1 ст. 318 НК РФ).

Внимание: при утверждении перечня прямых расходов в учетной политике учтите, что деление расходов на прямые и косвенные должно быть экономически оправданно (письма Минфина России от 26 января 2006 г. № 03-03-04/1/60, ФНС России от 24 февраля 2011 г. № КЕ-4-3/2952). В противном случае инспекторы могут пересчитать налог на прибыль.

Так, выходное пособие, начисленное сотрудникам, непосредственно занятым в производстве, учитывайте в составе прямых расходов. Выходное пособие, начисленное администрации организации, отнесите к косвенным расходам.

Выходное пособие (компенсацию при увольнении), которое относится к прямым расходам, учитывайте при расчете налога на прибыль по мере реализации продукции, в стоимости которой они учтены (абз. 2 п. 2 ст. 318 НК РФ). Выплаты, отнесенные к косвенным расходам, учтите при расчете налога на прибыль в последний день месяца, в котором они были начислены (п. 2 ст. 318, п. 4 ст. 272 НК РФ).

Выплату среднего заработка на период трудоустройства (за второй–шестой месяцы) включите в состав косвенных расходов. Даже если ее выплачивают бывшим сотрудникам основного производства, то в момент выплаты назвать их участвующими в производстве нельзя (абз. 7 п. 1 ст. 318 НК РФ).

Если организация оказывает услуги, то прямые расходы можно учесть, как и косвенные, в момент их начисления (абз. 3 п. 2 ст. 318 НК РФ).

В торговых организациях все эти выплаты будут косвенными расходами (абз. 3 ст. 320 НК РФ). Поэтому учтите их при расчете налога на прибыль в месяце, в котором они были начислены.

2.Из рекомендации

Как оформить и отразить в бухучете начисление зарплаты

В зависимости от того, в каком подразделении работает сотрудник и какие функции он выполняет, используйте следующие бухгалтерские проводки:

Дебет 20 (23, 29) Кредит 70

– начислена зарплата сотрудникам основного (вспомогательного, обслуживающего) производства;

Дебет 25 (26) Кредит 70

– начислена зарплата сотрудникам, занятым в процессе обслуживания основного и вспомогательного производства (управленческому персоналу);

Дебет 28 Кредит 70

– начислена зарплата сотрудникам, занятым исправлением брака;

Дебет 44 Кредит 70

– начислена зарплата сотрудникам, занятым продажей продукции (товаров, работ, услуг);

Дебет 08 Кредит 70

– начислена зарплата сотрудникам, занятым в строительстве (создании, реконструкции, модернизации и т. д.) основных средств (нематериальных активов);

Дебет 91-2 Кредит 70

– начислена зарплата сотрудникам непроизводственных подразделений (объектов социально-бытовой сферы), а также сотрудникам, занятым ликвидацией последствий чрезвычайных событий;

Дебет 96 Кредит 70

– начислена зарплата за счет созданного резерва;

Если источником выплаты является чистая прибыль, делайте проводку:

Дебет 91-2 Кредит 70

– начислена зарплата за счет нераспределенной прибыли.

Источник: https://www.Zarplata-online.ru/qa/141624-kompensatsiya-pri-uvolnenii-po-soglasheniyu-storon

Учитываются ли дополнительные выплаты при увольнении по соглашению сторон при налогообложении прибыли?

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу о порядке признания для целей налогообложения прибыли организаций выплат, произведенных при увольнении работника по соглашению сторон, и сообщает следующее.

В соответствии с пунктом 1 статьи 252 Кодекса налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в статье 270 Кодекса).

Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 Кодекса, убытки), осуществленные (понесенные) налогоплательщиком.

Статьей 255 Кодекса установлено, что в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительныеначисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

Согласно пункту 1 части 1 статьи 77 Трудового кодекса Российской Федерации (далее — ТК РФ) основанием прекращения трудового договора является соглашение сторон.

В силу статьи 78 ТК РФ трудовой договор может быть расторгнут в любое время по соглашению сторон трудового договора. Основания, при наличии которых работодатель обязан выплатить увольняемому работнику выходное пособие, приведены в статьях 84, 178, 296, 318 ТК РФ.

Кроме того, статьей 178 ТК РФ установлено, что трудовым договором или коллективным договором могут предусматриваться другие случаи выплаты выходных пособий, а также устанавливаться повышенные размеры выходных пособий, за исключением случаев, предусмотренных статьями 181.1 и 349.3 ТК РФ.

Согласно статье 57 ТК РФ, если при заключении трудового договора в него не были включены какие-либо условия, эти условия могут быть определены отдельным приложением к трудовому договору либо отдельным соглашением сторон, заключаемым в письменной форме, которые являются неотъемлемой частью трудового договора.

Таким образом, выплата выходного пособия при расторжении договора (в том числе по соглашению сторон), установленная в соответствии с ТК РФ, может быть учтена в составе расходов, уменьшающих налоговую базу по налогу на прибыль организаций, если такая выплата предусмотрена трудовым или коллективным договором, дополнительным соглашением к трудовому договору или соглашением о расторжении трудового договора.

Источник: https://ppt.ru/question/?id=92581

Выплаты при увольнении по соглашению сторон

Увольнению по соглашению сторон в ТК РФ посвящена статья 78. И дословно содержание всей этой статьи звучит следующим образом:

Трудовой договор может быть в любое время расторгнут по соглашению сторон трудового договора

Больше каких-либо разъяснений, касающихся порядка проведения и оформления увольнения работника по соглашению сторон, ТК не содержит. Поэтому при расторжении трудовых отношений с работником по данному основанию следует руководствоваться сложившейся практикой, прежде всего, судебной, а также разъяснениями, которые дают отдельные ведомства, такие как Минтруд России.

Особенности увольнения по соглашению сторон

Для начала, давайте определим, чем увольнение по соглашению сторон принципиально отличается от увольнения по другим основаниям. Эти особенности как раз и объясняют, почему работодатели и работники в определенных ситуациях предпочитают разойтись, оформив соглашение.

Все, что требуется для проведения увольнения по соглашению – это волеизъявление работника и работодателя, оформленное документально. При этом вся процедура может занять всего лишь один день – если день составления соглашения является днем увольнения.

Ни работодатель, ни работник не обязаны заранее уведомлять друг друга о своем намерении расторгнуть трудовой договор. Кроме того, работодателю нет необходимости извещать службу занятости и профсоюз.

Таким образом, очевидно, что для работодателя гораздо проще «расстаться» с работником по соглашению, чем, например, по сокращению численности или штата.

- Возможность согласовать условия увольнения.

По смыслу самой формулировки «увольнение по соглашению сторон» расторжение трудового договора в данном случае возможно, если работник и работодатель согласились на выдвигаемые друг другом условия, то есть достигли соглашения. При этом условия могут быть самыми различными.

Например, в соглашении можно предусмотреть выплату денежной компенсации работнику (выходного пособия) и ее размер, а также срок отработки, порядок передачи дел и т.д. Следует отметить, что выплата выходного пособия при увольнении по соглашению не является обязательным условием, а ее минимальный и максимальный размер законодательно не установлен.

Также и срок отработки – его может не быть совсем (увольнение в день подписания соглашения), или, напротив, он может быть довольно длительный (более двух недель).

Очевидно, каким образом эти условия увольнения по соглашению затрагивают интересы работника и работодателя: для работника преимуществом является возможность получить денежную компенсацию, а для работодателя – возможность установить необходимый срок отработки и передачи дел новому сотруднику.

- Изменение и аннулирование только по обоюдному согласию.

Источник: https://dedadi.ru/trudovoe-pravo/vyplaty-pri-uvolnenii-po-soglasheniyu.html

Компенсация при увольнении по соглашению сторон — процедура и сроки окончательного расчета

Расторжение трудового договора – рядовая операция во многих крупных предприятиях. С юридической точки зрения, эту процедуру проще провести по соглашению сторон, т.е. когда работник и работодатель изъявляют желание прекратить сотрудничество. После расторжения контракта сотрудник получит денежную компенсацию, размер которой устанавливается из количества проработанных дней.

https://www.youtube.com/watch?v=IC7ThmPtDug

Прекращение отношений между работодателем и специалистом может осуществляться разными способами. Одним из них является расторжение трудового договора по согласованию сторон.

Процедура осуществляется при наличии письменного согласия начальника и работника. Увольнение по соглашению сторон с выплатой компенсации удобно не только работодателю, но и сотруднику.

Работник с начальником может согласовать размер компенсационных выплат, порядок передачи трудовой книжки и другие аспекты процедуры.

Инициировать увольнение может начальник или подчиненный. Начавшая процедуру сторона обязана проинформировать другую сторону о том, что желает разорвать договор. С этой целью составляется уведомление.

Письменное предложение не содержит точной даты прекращения работы, т.к. этот момент стороны проясняют при встрече. Документ заполняется в произвольной форме.

В соглашение вносят следующую информацию:

- номер, дату составления трудового договора;

- предполагаемую дату завершения работы сотрудника со всеми реквизитами компании;

- четкое сформулированное желание обеих сторон добровольно расторгнуть трудовой договор;

- причину увольнения с указанием статьи трудового кодекса;

- дополнительные условия (сумму компенсационных выплат, необходимость вернуть предоставленное на время работы оборудование и т.д.).

Соглашение составляется в двух экземплярах. Один остается у инициатора процедуры.

При написании заявления на увольнение по обоюдному согласию сторон всегда возникает много проблем с формулировкой предложений.

Работнику важно не только изъявить желание о прекращении деятельности в компании, но и защитить финансовые интересы, поэтому в тексте необходимо написать сумму компенсационных выплат.

Соглашение составляется для защиты права работника и работодателя. После того, как документ будет подписан, любые претензии со стороны будут считаться недействительными. В одностороннем порядке изменить условия соглашения нельзя.

При этом виде увольнения двухнедельная отработка не является обязательной, но ее могут назначить, если подобный пункт прописан в трудовом договоре. Соглашение содержит информацию о выплатах, о времени прекращения рабочей деятельности.

Порядок увольнения по соглашению сторон подробно расписан в статье №78 Трудового кодекса РФ (ТК). По законодательству трудовой договор можно расторгнуть в любой момент, если есть согласие директора и сотрудника.

Компенсация при увольнении по соглашению сторон предоставляется в обязательном порядке. Информацию о порядке выплат содержит статьи №78, 181, 279, 307 Трудового кодекса. Размер и особенности предоставления выходного пособия указываются в договоре с компанией.

Если о такой компенсации там сведений нет, то предоставлять ее работодатель не обязан.

Отличительные особенности

Одной из черт этой процедуры является то, что она не регулируется профсоюзной организацией, поэтому все спорные ситуации с работодателем будут разрешаться государственными органами в соответствии с судебным порядком рассмотрения трудовых жалоб. Дела, связанные с нарушениями условий труда, разбирает суд первой инстанции в течение 2-3 недель с момента получения заявления. Другие отличительные особенности увольнения по обоюдному согласию:

- Легкость оформления. Для расторжения договора надо получить письменно волеизъявление наемного специалиста или работодателя. Информировать профсоюз или службу занятости населения не нужно.

- Расторжение контракта происходит по договоренности. Сама формулировка этой процедуры предполагает, что обе стороны согласились с выдвинутыми друг другу условиями. К примеру, генеральный директор решил удовлетворить просьбу сотрудника о предоставлении выходного пособия.

- Аннулировать или изменить условия процедуры можно при наличии согласия двух сторон. После того, как на соглашении поставят подписи работник и начальник, подкорректировать его нельзя. По этой причине юристы перед подписанием документа рекомендуют его перечитать 2-3 раза. Работодатели часто забывают указать информацию о положенных выплатах, а после предоставляют компенсацию минимального размера, что вызывает недовольство уволенного, но изменить ее величину даже через суд после подписания соглашения не получится.

- Для расторжения трудового договора не нужны обоснования. В отличие от увольнения за дисциплинарные нарушения, директору не придется искать доказательства проступков подчиненного. При этой процедуре свидетельством станет соглашение, на котором поставили подписи обе стороны.

Кто может быть инициатором

Процедура предполагает наличие взаимного согласия на прекращение трудовых отношений, но часто начальник желает уволить подчиненного.

Директору с практической точки зрения выгодно расторгать договор при наличии соглашения, потому что работник не сможет оспорить решение компании, т.к. сам согласился с ним.

Сотрудник по обоюдному соглашению может уволиться даже в случае временной нетрудоспособности или во время пребывания в командировке. Профсоюз или какие-либо другие лица не могут вмешиваться в процесс увольнения.

Порядок прекращения трудового договора

Одна из сторон обязана направить предложение об увольнении. Следующим этапом будет получение письменного согласия на проведение процедуры. Документ должен содержать подпись второй стороны, дату подписания. Далее составляется соглашение.

При оформлении документа принимать участие обязаны обе стороны. Сотруднику не обязательно сразу соглашаться на требования работодателя. Гражданин может 3-4 дня подумать и сделать встречное предложение.

После того, как все нюансы будут улажены, а соглашение подписано, работодателю остается произвести следующие действия:

- Издать приказ об увольнении. Документ оформляется в день, занесенный в соглашение.

- Ознакомить сотрудника с изданным приказом. Гражданин обязан поставить свою подпись на документе. При отказе сотрудника от подписания приказа составляют акт.

- Прописать информацию об увольнении в личной карточке работника. Первая часть бланка формы № Т-2 заполняется при приеме специалиста на предприятие, а вторая – при расторжении договора. После внесения записи гражданину надо показать личную карточку, а затем получить его подпись, подтверждающую, что он ознакомился с документом. Бланк остается в отделе кадров.

- Внести запись в трудовую книгу. Обязательной является отсылка к первой части статьи №1 ТК. В трудовую книжку руководитель по желанию может внести свой отзыв, как отрицательный, так и положительный. Он никак не повлияет на размер компенсации.

- Произвести окончательный расчет с сотрудником. Работодатель обязан выдать вознаграждение за последний рабочий месяц, деньги за неиспользованный отпуск, выходное пособие.

- Выдать гражданину следующие документы:

- трудовую книжку;

- справку по форме 182Н для получения больничного;

- справку о сумме взносов в Пенсионный фонд;

- справку СВЖ-СТАЖ с информацией о стаже работника (введена с 2017 года);

- справку для службы занятости о трехмесячной величине заработной платы;

- копии внутренних документов организации по запросу работника.

- Проинформировать военкомат о том, что гражданин был уволен. Это делают, если сотрудник военнообязанный.

Бухгалтерия сотруднику выдает зарплату за отработанное время. Компенсация вычисляется исходя из трудовой ставки. При сдельной форме сотрудничества гражданин получает деньги за фактически выполненный труд.

Если сфера работы предусматривает получение процентов от сделки, то бухгалтерия тоже обязана их выплатить в течение 2 недель с даты увольнения.

Работнику положены следующие виды компенсаций при расторжении договора:

- За неиспользованный отпуск. Размер компенсации высчитывают исходя из среднедневного заработка за прошедший год.

- Выходное пособие. Эта компенсация выплачивается по договоренности сторон. Работодатель устанавливает размер пособия по собственному желанию.

- Оплата за отработанное время. Компенсация рассчитывается включительно по день расторжения договора.

- Оплата периодов временной нетрудоспособности. Деньги будут предоставлены гражданину, если гражданин в месяц расторжения договора находился на больничном.

- Предусмотренные локальными нормативными правовыми актами премии, бонусы, надбавки. Система расчетов этого вида компенсаций у каждой организации своя.

Сроки окончательного расчета с сотрудником

Алгоритм предоставления выплат зависит от основания прекращения трудовых отношений. Компенсация при увольнении по соглашению сторон в любом случае выплачивается после издания приказа. Документ работодатель должен оформить заранее. Согласно 140 статье Трудового кодекса, окончательный расчет с работником осуществляется не позднее дня увольнения, указанного в приказе.

При расторжении трудовых отношений сотруднику выплачивается выходное пособие, равное среднему заработку за месяц. Если специалиста не было на месте в день увольнения из-за болезни своей или близкого родственника, то за ним по законодательству сохраняется его должность до момента окончательного расчета. Проценты от продаж и иные доплаты по договору работнику предоставляют в течение 2 недель.

Является ли выходное пособие при увольнении по соглашению сторон обязательным

Эта выплата относится к дополнительной, т.е. работодатель может предоставить ее по своему желанию. Решающим фактором является причина увольнения. К примеру, беременным женщинам при увольнении часто выдают выходное пособие. Согласно статье 178 Трудового кодекса, работодатель обязан предоставить данную выплату, если расторжение трудового договора происходит по одной из следующих причин:

- сотрудника призвали на военную службу;

- предприятие подлежит ликвидации;

- происходят плановые сокращения штата;

- специалист, ранее выполнявший эту работу, восстановлен в должности;

- гражданин отказался от дальнейшей работы из-за изменений условия трудового договора;

- физическое лицо не обладает достаточной квалификацией для занимаемой должности;

- работник отказался от перевода в филиал организации.

Выходное пособие по закону равно двухнедельному заработку. Если причина увольнения – ликвидация фирмы или сокращение штата, то выплата равна месячному заработку.

В некоторых субъектах России предусмотрено выходное пособие для сезонных работников и сотрудников, уволившихся по собственному желанию.

Данная законодательная норма действует на Крайнем Севере, в республике Карелия и в населенных пунктах, приравненных по статусу к ним. Выходное пособие компания не будет выплачивать, если она признана банкротом.

Как определяется размер компенсации при увольнении по соглашению сторон

Рассчитывается величина отступных бухгалтерией. Процедура не является унифицированной, т.е. начальник предприятия сам решает, за какой период будет представлена компенсация и как установят ее размер.

Если в трудовом договоре прописано, что в результате увольнения работнику выплатят фиксированную денежную сумму, то так и будет. Исключение – ситуации, когда в соглашении присутствует информация о предоставлении компенсации.

Размер выплат бухгалтеры определяют следующим образом:

- по среднему заработку за определенный период времени;

- в размере должностного оклада (двойного, тройного и т.д.);

- в виде фиксированной суммы, указанной в трудовом договоре.

Фиксированная сумма

Ряд организаций прописывает определенную сумму компенсации в коллективном или индивидуальном трудовом договоре. Ее размер директор может изменить, если информация об этом присутствует в заключенном соглашении. Законодательством не предусмотрено каких-либо ограничений относительно фиксированной суммы компенсации. Часто она равна величине тарифной ставки за один рабочий месяц.

В размере должностного оклада

Величина тарифной ставки прописывается в трудовом договоре. Если гражданин во время работы несколько раз был повышен в должности или размер зарплаты был увеличен, то это отображается в данном документе.

Компенсация будет равна окладу на последней специальности. Рядовым сотрудникам назначают часто тройную выплату, но директорам и топ-менеджерам выплачивают отступные, равные шестикратному размеру зарплаты.

По среднему заработку за определенное время

При таком методе важно правильно определить величину компенсации. Бухгалтерия рассчитывает размер выплаты исходя из установленного месячного оклада и количества отработанных дней в месяце.

Например, менеджер имеет оклад 25000 рублей. Его уволят 20 февраля 2018 года. По производственному календарю на этот месяц приходится 20 рабочих дней. На период с 1 по 20 февраля их всего 14.

Средний заработок бухгалтер рассчитает по следующей формуле: 25000/20*14=17500 рублей.

Налогообложение выплат при увольнении по соглашению сторон

Расходы на оплату труда включают любые начисления и надбавки работникам. На основании статьи 255 Налогового кодекса компенсации, предоставляемые сотруднику при увольнении, могут быть включены в налоговую декларацию.

Взносы в Фонд социального страхования (ФСС) и в Пенсионный фонд (ПФР) тоже удерживаются с этих сумм. Возмещение за неиспользованный отпуск облагается только налогом на доходы физических лиц (НДФЛ).

Другие взносы с этой суммы не удерживаются.

Какие суммы не облагаются НДФЛ

По действующему законодательству физическое лицо обязано платить налог со всех видов прибыли, но при увольнении это правило работает иначе. Безработных относят к социально незащищенным слоям населения, поэтому государство освобождает их от части обязательных отчислений с заработной платы. НДФЛ не будет начисляться на следующие виды компенсаций:

- Отступные, не превышающие трехкратный размер месячной зарплаты для рядовых членов коллектива и шестикратный для руководителей отделов, главного бухгалтера.

- Выплаты руководителю, заместителям руководителя, главному бухгалтеру, топ-менеджеру.

- Средний месячный заработок на период трудоустройства. По законодательству гражданин после регистрации в качестве безработного может получать деньги на протяжении 2 месяцев, пока не найдет работу.

Страховые взносы

Выходные пособия, предусмотренные работодателем в локальных документах, от отчислений в ФСС не освобождаются, если их величина больше трехмесячной заработной платы.

Страховые взносы не снимаются с премий, бонусов и с материальной помощи сотруднику, если ее размер не превышает 4000 рублей.

С пособий по больничному, по беременности, родам или уходу за ребенком, получаемым перед увольнением, отчислений в ФСС не делают.

Налоговый учет компенсации на предприятии

Все выплаты членам рабочего коллектива относятся к расходам предприятия. При взыскании налога на прибыль выплаченные сотруднику деньги вычитаются из налогооблагаемой суммы, т.е. отчисления компании в государственный бюджет уменьшаются. Внести компенсацию в список расходов можно, если она предусмотрена коллективным/индивидуальным трудовым договором или заключенным соглашением.

https://www.youtube.com/watch?v=0GzYgLnYMX4

Налоговый орган будет проверять экономическое обоснование выплат. Величина компенсации должна быть адекватной, т.е. не превышать шести месячных показателей оплаты труда.

Крупные предприятия часто платят большие отступные топ-менеджерам, но аналогичные транзакции работнику маленькой компании вызовут вопросы со стороны государственных специалистов.

Налоговый орган может прислать запрос о представлении обоснования увольнения, если процедура инициирована работодателем.

Источник: https://sovets24.ru/1546-kompensaciya-pri-uvolnenii-po-soglasheniyu-storon.html

Департамент общего аудита по вопросу выплаты выходного пособия по соглашению сторон

24.08.2015

Ответ

ТК РФ предусматривает возможность заключения трудового договора с руководителем организации как на неопределенный, так и на определенный срок по соглашению сторон. Срочный трудовой договор может быть заключен независимо от организационно-правовой формы и формы собственности организации (статья 59 ТК РФ).

В рассматриваемом случае, стороны заключили срочный трудовой договор.

Поскольку срочный трудовой договор является разновидностью трудового договора, на него распространяются все положения ТК РФ, связанные с расторжением трудовых договоров.

Статьей 77 ТК РФ предусмотрено расторжение трудового договора, в том числе по соглашению сторон (статья 78 ТК РФ).

В соответствии со статьей 78 ТК РФ трудовой договор может быть в любое время расторгнут по соглашению сторон.

Таким образом, по нашему мнению, срочный трудовой договор может быть расторгнут до истечения его срока по соглашению сторон.

Данная позиция подтверждается Постановлением Пленума Верховного Суда РФ от 17.03.04 № 2:

«При рассмотрении споров, связанных с прекращением трудового договора по соглашению сторон (пункт 1 части первой статьи 77, статья 78 ТК РФ), судам следует учитывать, что в соответствии со статьей 78 Кодекса при достижении договоренности между работником и работодателем трудовой договор, заключенный на неопределенный срок, или срочный трудовой договор может быть расторгнут в любое время в срок, определенный сторонами. Аннулирование договоренности относительно срока и основания увольнения возможно лишь при взаимном согласии работодателя и работника».

Как следует из вопроса, стороны трудового договора договорились о выплате генеральному директору выходного пособия.

Статьей 178 ТК РФ определен порядок выплаты выходных пособий в связи с ликвидацией организации либо сокращением численности или штата работников, а также определены случаи, при которых выплата выходного пособия осуществляется в размере двухнедельного среднего заработка[1].

При этом данной статьей также установлено, что трудовым договором или коллективным договором могут предусматриваться другие случаи выплаты выходных пособий, а также устанавливаться повышенные размеры выходных пособий.

Таким образом, как следует из статьи 178 ТК РФ размер выходного пособия и случаи его выплаты должны быть установлены трудовым или коллективным договором.

Рассматриваемая выплата установлена соглашением о расторжении трудового договора.

Согласно статье 57 ТК РФ, если при заключении трудового договора в него не были включены какие-либо условия, эти условия могут быть определены отдельным приложением к трудовому договору либо отдельным соглашением сторон, заключаемым в письменной форме, которые являются неотъемлемой частью трудового договора.

По нашему мнению, поскольку данное соглашение регулирует порядок расторжения трудового договора и выплаты выходного пособия, его можно рассматривать как дополнительное соглашение к данному трудовому договору, являющееся его неотъемлемой частью.

Источник: https://www.mosnalogi.ru/consultation/obshchiy-audit/departament-obshchego-audita-po-voprosu-vyplaty-vykhodnogo-posobiya-po-soglasheniyu-storon.html

ФНС: компенсации, выплаченные работникам при увольнении по соглашению сторон, налогооблагаемую прибыль не уменьшают

Выходное пособие, выплаченное работникам при прекращении трудового договора по соглашению сторон, не учитывается в расходах при налогообложении прибыли. Обоснование — эти выплаты не связаны с выполнением работником трудовых обязанностей и прямо не предусмотрены действующим законодательством. Такой вывод следует из письма ФНС России от 28.07.14 № ГД-4-3/14565.

Вообще, по трудовому законодательству, при увольнении по соглашению сторон работодатель обязан выплатить увольняющему сотруднику только компенсацию за неиспользованный отпуск (ст. 127 ТК РФ). Выплата каких- либо дополнительных пособий (как это предусмотрено статьей 178 ТК РФ при увольнении в связи с ликвидацией или сокращения штата) по закону не полагается.

Однако Минфин неоднократно заявлял, что в расходах можно учесть даже «необязательные» выплаты при увольнении. Ведь согласно статье 255 НК РФ в расходы на оплату труда включатся не только выплаты, предусмотренные нормами законодательства, но и другие начисления, предусмотренные трудовыми и (или) коллективными договорами. (См.

«Минфин разъяснил порядок налогообложения выходного пособия, выплаченного при увольнении работника»).

Позиция ФНС

Однако в Федеральной налоговой службе полагают, что положения статьи 255 НК РФ неприменимы к «отступным», выплаченным при увольнении по соглашению сторон.

Как поясняют авторы письма, для отнесения выплат в состав расходов для целей налогообложения прибыли необходимо не только формальное, но и фактическое соответствие таких выплат требованиям статей 252 и 255 НК РФ, а именно: — отражение соответствующих выплат в коллективном и (или) в трудовом договоре либо в дополнительных соглашениях к ним с обязательным указанием, что такие соглашения являются неотъемлемой частью соответственно коллективного или трудового договора (формальное соответствие);

— производственный характер выплат и наличие связи этих выплат с режимом работ и условиями труда работника (фактическое соответствие).

То есть для того, чтобы учесть выплаты при налогообложении прибыли, они должны быть непосредственно связаны с выполнением работниками своих трудовых обязанностей в рамках трудовых отношений.

А как указывают суды, «отступные», выплаченные при увольнении по соглашению сторон с оплатой труда не связаны.

В судебных решениях, на которые ссылаются чиновники ФНС, сказано: включение в трудовой договор условия о выплате компенсации в определенном размере в случае увольнения по соглашению сторон не стимулирует работника к продолжению трудовых обязанностей, а напротив, направлено на их прекращение. А это противоречит пункту 3 статьи 255 НК РФ, в соответствии с которым начисления должны быть связаны с режимом работы и условиями труда. Следовательно, поскольку спорные выплаты носят непроизводственный характер и не связаны с оплатой труда работника, суммы компенсаций в состав расходов не включаются (постановления Президиума ВАС от 01.03.11 № 13018/10, ФАС Московского округа от 22.08.13 № А40-147336/12-115-1029, определение ВАС от 12.12.13 № ВАС-17694/13).

Таким образом, как следует из разъяснений ФНС, включение указанных компенсаций в состав расходов может привести к претензиям со стороны ИФНС.

Источник: https://www.buhonline.ru/pub/news/2014/8/8890

Увольнение по соглашению сторон с компенсацией

В большинстве случаев работник увольняется либо по собственной воле, либо по желанию руководства вследствие определенных обстоятельств. Но бывают случаи, когда расторжение трудового сотрудничества происходит по соглашению сторон.

Как правило, увольнение на подобных условиях осуществляется редко и происходит только при наличии очень веских причин как положительных, так и отрицательных Каких именно — рассмотрим ниже.

Что говорит закон?

Увольнение по согласию в трудовом законодательстве регламентируется ст.78 в которой сказано, что обе стороны могут прийти к соглашению о расторжении сотрудничества в любое удобное для сторон время.

Трудовой Кодекс Российской Федерации

То есть срок для переговоров и оформления соответствующих документов на законодательном уровне не установлен. Стороны вправе все оформить буквально в течение нескольких дней, а иногда и одних суток.

Нормативная база

Как правило, увольнение по согласию оформляется только приказом, где указывается основание, а именно, ст.78 ТК РФ, что в корне является неправильным подходом.

На законодательном уровне компенсация при увольнении по соглашению сторон не предусмотрена. Поэтому стороны вправе данный вопрос решать самостоятельно, исходя из обстоятельств, повлекших такое кардинальное решение вопроса, финансовых возможностей предприятия и условий, которые прописаны и в коллективном договоре, и в соглашении, а также в иных локальных актах компании.

Основания

При увольнении по согласию инициатором расторжения сотрудничества может выступать как сам работник, так и работодатель, ведь обстоятельства бывают разные.

К примеру, при увольнении по желанию сотрудника на основании ст.80 ТК РФ предусмотрено условие о предварительном уведомлении за две недели, а затем — отработка оговоренный срок, что не всегда удобно.

Допустим, в случае срочного переезда в другой город, если муж не военный, уволиться быстро вряд ли получится, а вот договориться с начальством вполне можно.

Конечно, если инициатором увольнения выступает сам труженик, компенсация по подобному основанию для увольнения предусмотрена редко. Однако в ряде случаев некоторые организации в виду широких финансовых возможностей могут работника и отблагодарить за самоотверженный труд.

А вот с увольнением по желанию руководства не все так просто. Дело в том, что даже при формулировке «по согласию сторон», как правило, сотрудника увольняют не совсем законно, прикрываясь законными основаниями с выплатой «дополнительного вознаграждения» за молчание.

К примеру, при ликвидации предприятия либо массовом сокращении многих тружеников, относящихся к льготным категориям, просят уволиться по соглашению сторон, обещая компенсацию в повышенном размере.

В подобной ситуации те же беременные женщины либо матери, находящиеся в декретном отпуске, на первый взгляд ничего не теряют, так как им обещано выходное пособие в том же размере, что и подобные же выплаты по другим основаниям.

Но, тем не менее, льгот при постановке на учет в службу занятости у них уже нет, и работодатель их об этом заранее вряд ли уведомит.

Также увольнение по согласию сторон практикуется при невозможности уволить работника на законных основаниях.

Допустим, при получении инвалидности нужно доказать, что сотрудник не может исполнять свои обязанности.

Или, к примеру, уволить сотрудника за какие-либо проступки, тот же прогул или пьянство, конечно можно, но только при соблюдении достаточно сложной процедуры. При ее нарушении увольнение можно и оспорить в судебном порядке.

Поэтому сам проступок не оформляют, а предлагают увольнение, так сказать, без проблем для обеих сторон, и на вполне законных основаниях.

Увольнение по соглашению сторон с выплатой компенсации

В соответствии с нормами закона, при увольнении по согласию сторон компенсация не предусмотрена. В подобной ситуации прекращение сотрудничества является волеизлиянием обеих сторон.

И, тем не менее, в ряде случаев компенсация все же должна быть выплачена.

Выплата-обязанность или право работодателя?

Как было сказано выше, закон не обязывает работодателя осуществлять компенсационные выплаты при увольнении по соглашению сторон.

Однако в некоторых случаях выплата компенсаций все же является обязанностью предприятия.

В частности, в ст.22 ТК РФ сказано, что работодатель обязан соблюдать нормы, которые закреплены в локальных актах компании, Положениях о заработной плате либо премировании и,конечно, в соглашениях с работниками предприятия.

Виды компенсаций

Как правило, все знают, что при увольнении положены расчетные, а вот из чего они состоят, и каков порядок их расчета знают только специалисты.

Еще меньше работников понимают, в каких случаях им положены компенсационные выплаты, а в каких нет.

Обязательные

На основании ст.140 ТК РФ при увольнении по любому основанию труженику положены следующие выплаты:

- Зарплата с момента последней выплаты. Если в середине месяца был аванс, а работник увольняется в конце месяца, то ему положен заработок еще за две отработанные недели.

- Компенсация за все дни неиспользованного отпуска, даже если эти периоды превышают двухгодовой период. Для законного отдыха срока годности не установлено, а как раз наоборот. Если же сотрудник использовал свой отпуск авансом, и не отработал полный год, то выплаченные отпускные наоборот будут вычтены из расчетных, к чему тоже нужно быть готовым.

Дополнительные

А вот с дополнительными выплатами не все так просто.

Дело в том, что их могут выплатить либо в соответствии с локальными актами предприятия, что является обязательным условием, либо по желанию руководителя в качестве отступных.

На основании локальных актов выплате подлежат:

- премии, если по условиям Положения о премировании они выплачивались ежемесячно либо при выполнении плана или иных условий выше оговоренного акта;

- бонусы, если характер работы сотрудника предполагает дополнительные выплаты;

- компенсации, которые оговорены только в соглашении об увольнении по согласию сторон.

Документальное оформление

Следует отметить, что даже при расторжении договора по согласию сторон инициатором будет всего одна сторона, а другая всего лишь выразит согласие, в связи с чем процедура оформления увольнения будет немного отличаться.

Затем, естественно на заявление должна быть наложена резолюция с выражением согласия с предложением работника.

Только после оформления выше оговоренных документов составляется соглашение, где стороны оговаривают условия расторжения сотрудничества, сроки, дополнительные выплаты и иные условия производственного характера.

Пример обращения работника:

Обращение работника к работодателю

Пример обращения работодателя:

Уведомление работника о расторжении трудового договора по соглашению сторон

Пример согласия работника:

Пример согласия работницы на расторжение трудового договора

Пример соглашения между сторонами:

Соглашение о расторжении договора

Соглашение составляется в двух экземплярах, один из которых после подписания вручается увольняемому сотруднику.

И только после этого издается приказ об увольнении и вносится запись в трудовую, а затем выплачиваются расчетные.

Расчет пособия и его размер

Как правило, размер компенсации зависит от нескольких факторов, а именно:

- финансовых возможностей предприятия;

- условий, прописанных в локальных актах;

- сложившейся ситуации;

- условий соглашения.

В настоящий момент при увольнении по соглашению сторон компенсация в 2018-2016 годах составляет максимально до 6 окладов, минимально — от двухнедельного заработка до ежемесячного, конечно в среднем размере.

Если увольняется руководитель среднего звена либо директор, то компенсация, конечно, может быть предусмотрена максимальная.

При увольнении же рядового сотрудника сумма будет зависеть от обстоятельств прекращения сотрудничества. Но, как правило, она будет составлять не более 3-х окладов.

Расчет компенсации в любом случае производится достаточно просто. На основании норм ст.139 ТК РФ высчитывается средняя оплата за день, а потом умножается на количество дней, оговоренных в соглашении.

Налогообложение

На основании действующего законодательства.

Конечно, в некоторых случаях, даже при выплате вышеперечисленных отчислений применяются налоговые вычеты в размере от 3000 тыс. рублей до 500 рублей, но только для льготных категорий населения: ликвидаторов ЧАЭС либо ветеранов боевых действий, а также иных лиц, оговоренных в ст.218 НК РФ.

Спорные случаи

Однако не всегда при увольнении по согласию сторон работодатели выплачивают компенсацию.

Но даже в подобной ситуации гарантии на 100% результат нет.

В случае, если представитель компании докажет, что сотрудник был уволен хотя и по соглашению сторон, но за виновные действия, труженик останется без компенсации. На основании ст.181.1 ТК РФ, дополнительные льготы работникам в подобной ситуации не положены.

Увольнение по согласию сторон, конечно, не является самым распространенным способом прекращения сотрудничества. Однако благодаря его присутствию в ТК РФ и работники, и руководители предприятий могут решить множество кадровых проблем.

Все жизненные ситуации и проблемы предусмотреть невозможно, а тем более отразить их в законодательных актах. Именно поэтому подобный способ увольнения является очень выгодным для обеих сторон.

Источник: https://kadriruem.ru/uvolnenie-po-soglasheniju-storon-s-vyplatoj-kompensacii/