Заполнение формы 1-конъюнктура (розница)

Статистическая форма 1-конъюнктура для анализа розничной торговли состоит из нескольких блоков с вопросами.

Содержание формы 1-конъюнктура

Форме 1-конъюнктура присвоен код управленческой деятельности 0614001, анкета содержит титульный лист и 16 пунктов-вопросов, которые заполняет руководитель фирмы.

Титульник формы имеет стандартный вид для статистической отчетности:

- название документа;

- форма предприятий, которые сдают отчет;

- место подачи отчета;

- срок сдачи;

- номер приказа, по которому утверждена форма;

- строки и графы для заполнения руководителем фирмы;

- ОКУД бланка — 0614001.

16 пунктов-вопросов условно подразделяются на блоки:

- главные хозяйственные показатели компании;

- отчет по ценовой политике предприятия;

- информация о работе с поставщиками;

- коэффициент инвестиций в бизнес;

- причины, которые мешают развитию бизнеса;

- общая оценка экономической ситуации в организации;

- состояние наценочных нормативов;

- сведения об удаленной торговле, а также торговле в кредит, рассрочку;

- мнение о конкурентоспособности компании и конкуренции на рынке;

- информация об импортной продукции в товарообороте предприятия.

Последняя страница — блок для установки даты оформления документа, подписи и контактов компании (номер телефона ответственного лица, имя электронной почты). Для ответов на вопросы руководитель ставит знак «Х» в полях бланка. В первом вопросе требуется численный ответ.

Как заполнить форму 1-конъюнктура

Законодательство РФ утверждает как формы отчетности, так и дает рекомендации к их заполнению. Так, согласно Приказу Росстата № 185 от 09.08.2013, оформление анкеты 1-конъюнктура начинается с титульника. Руководителю нужно указать:

- Период, за который предоставляется отчет.

- Название предприятия.

- В адресной строке — местонахождение компании с указанием индекса. Если фирма зарегистрирована по другому адресу, то его тоже прописывают.

- ОКПО отчитывающейся организации.

Затем переходят к заполнению разделов и ответам на вопросы анкеты. В 1-м пункте прописывают среднюю численность сотрудников за прошлый отчетный промежуток, указывая число.

2-й раздел представлен в виде таблицы, в которой указывают средний оборот в день в денежном эквиваленте. Таблица состоит из 7 граф, в которых руководитель ставит знак «Х» в соответствующем столбце:

- не более 5 тыс. руб.;

- 5–10 тыс. руб.;

- 10–30 тыс. руб.;

- 30–50 тыс. руб.;

- 50–100 тыс. руб.;

- 100–1000 тыс. руб.;

- свыше 1000 руб.

Вопрос 3 требует ответа об уровне запасов товара на складе. Росстат предлагает три варианта:

- выше нормального;

- нормальный;

- ниже нормального.

В четвертом пункте указывают сведения об изменениях в работе предприятия. Задание выполнено в виде таблицы, где руководитель ставит «Х» в соответствующей строке. Федеральная служба статистики просит оценить 13 показателей:

- среднее количество подчиненных;

- оборот продаж в розницу;

- количество торговых сделок с продукцией в натуральном выражении;

- торговая наценка;

- заказы поставщикам;

- номенклатура;

- конкурентоспособность отчитывающегося предприятия;

- складские помещения;

- объем запасов продукции на складах;

- вклады на продвижение бизнеса;

- обеспеченность собственными финансовыми ресурсами;

- доход;

- сумма кредиторского долга.

Оценить показатели нужно в нынешнем квартале по сравнению с прошлым и в следующем по сравнению с нынешним. Представлены следующие оценки:

- увеличение;

- без изменений;

- уменьшение.

В пункте 5-м предприниматель указывает как изменились цены в текущем квартале по сравнению с прошедшим и предполагаемые перемены в будущем по сравнению с нынешним. Оценивает руководитель по шкале:

- повышение: теми же темпами, большими или малыми;

- без перемен;

- убывание.

В 6 разделе представлены типы снабженцев. Организация определяет количество приобретенной продукции у того или иного поставщика, а также регион закупки.

Типы снабженцев:

- производители;

- оптовики и оптовики-посредники;

- компании, торгующие в розницу;

- физ.лица;

- другое.

Количество закупаемого товара представлено в процентном виде:

- до 20%;

- 20–40%;

- 41–70%;

- больше 71%.

Предлагаются регионы:

- непосредственное местонахождение отчитывающейся фирмы;

- другие области РФ;

- бывшее СНГ;

- страны дальнего зарубежья.

Вопросы 7 и 8 объединены на странице в один пункт. Здесь фирма указывает способ расчета со снабженцами и направление средств в сектор развития бизнеса. Например, п.7 представляет три метода расплаты:

- предоплата;

- по фактической продаже;

- при получении продукции.

Направить средства предприятие может:

- на создание или увеличение подразделений организации;

- прирост складских помещений;

- обновление оборудования;

- маркетинг и мониторинг;

- никуда не направлять;

- другое (указать).

Причины, по которым организация не может продвигаться на рынке представлены в п.9:

- малый спрос на товары, недостаток ассортимента и/или денег;

- повышенный кредитный процент, сложности получения кредита;

- повышенная арендная плата, налоговая ставка, транспортные траты;

- нехватка торговых и складских помещений;

- повышенная конкуренция на рынке;

- причин нет.

В 10 пункте формы 1-конъюнктуры руководство оценивает экономическую ситуацию предприятия по состоянию на отчетный квартал в сравнении с прошедшим и на будущий по сравнению с текущим, по шкале:

- хорошая;

- нормальная;

- плохая.

Росстату нужно знать о коэффициенте наценки на товары. Для этого есть разделы 11 и 12. Сведения предоставляют в процентном соотношении. Варьируется показатель от 5 до 71%, с учетом накрутки и на социально значимую продукцию. Реестр социально значимой продукции представлен в Постановлении правительства РФ № 530 от 15.07.2010.

В п. 11 указывается установленная наценка, а в п. 12 руководитель прописывает процент, на который по его мнению, стоило бы накрутить цену.

13-й пункт формы 1-конъюнктуры предусматривает ответ на вопрос о товарах, реализованных удаленно (в том числе через интернет, почту и т.д.) и в кредит по состоянию на отчетный период. Показатель ведется в процентном соотношении — 15−66%.

Через 14-й пункт служба статистики проанализирует конкуренцию на рынке в отчитывающемся регионе. Росстат предлагает оценить уровень конкуренции по одному из пяти вариантов за прошедший промежуток:

- показатель неэтичного маркетинга упал;

- коэффициент неправомерной конкуренции сбавился;

- антиконкурентные действия со стороны органов самоуправления и гос.власти упали;

- обстановка конкуренции на рынке стала лучше;

- доступность услуг монопольных компаний увеличилась.

В 15-м пункте формы 1-конъюнктуры руководство компании оценивает свою конкурентоспособность, как повышенную, среднюю или низкую. 16-й вопрос — для предприятий, торгующих импортными товарами. Службе статистики нужны данные о доле проданной ввезенной продукции. Оценивают этот показатель в процентном соотношение — 20–81%. Последний лист заполняет начальник организации, проставив:

- свою резолюцию;

- должность;

- контактные данные;

- дату заполнения анкеты.

Источник: https://NalogObzor.info/node/zapolnenie-formy-1-konyunktura

1-конъюнктура (опт) – образец заполнения

Действующий бланк этого отчета утвержден Росстатом в Приказе № 536 от 27.08.14 г. (Приложение 15). В статистику форма 1-конъюнктура (опт) подается с целью информирования территориального подразделения об объемах оптовой торговли компании.

Дополнительно указываются сведения по доле импорта, экспорта; показателям численности; регионам местонахождения покупателей и продавцов; ассортименту; обеспеченности складскими запасами; динамике цен; источникам финансирования; видам расчетов с контрагентами; влияющим на деятельность фирмы факторам; уровню торговой наценки; электронным сделкам; конкурентоспособности и др.

Форма 1-конъюнктура (опт) – кто сдает

В соответствии с нормативными требованиями форма 1-конъюнктура (опт) подается абсолютно всеми без исключений юрлицами-оптовиками. Если предприятие относится к малому, но занимается продажами на оптовом уровне, обязанность по сдаче отчета сохраняется. Единственной привилегией обладают микропредприятия, которые сдавать этот документ в Росстат не должны.

Форма представляется только по адресу компании-«головы». На практике это значит, если у фирмы есть ОП (обособленные подразделения), подавать по каждому из них отчет не требуется. Сведения вносятся в единый бланк с обобщением показателей в целом по организации.

1-конъюнктура (опт) – сроки сдачи 2018

Какой срок сдачи имеет форма 1-конъюнктура (опт)? Этот отчет является квартальным. Соответственно, подается документ по итогам каждого квартала, то есть 4 раза в год.

Крайним днем представления информации установлено 10-ое число последнего календарного месяца отчетного квартала.

При совпадении даты с праздниками (официальными) или же выходными субботой/воскресеньем, срок сдвигается на ближайший день работы.

Статистика 1-конъюнктура (опт) – сроки подачи в 2018 г.:

- За 1 кв. 2018 г. – не позже 12-го марта 18 г.

- За 2 кв. 2018 г. – не позже 13-го июня 18 г.

- За 3 кв. 2018 г. – не позже 10-го сентября 18 г.

- За 4 кв. 2018 г. – не позже 10-го декабря 18 г.

Форма 1-конъюнктура (опт) – заполнение 2018

Корректное заполнение формы 1-конъюнктура (опт) подразумевает соответствие вносимых данных требованиям Росстата. Подробный регламент отражения информации приведен в Указаниях к Приложению 15 Приказа № 536.

В частности, здесь сказано, что юрлица подают документ в территориальное отделение органов статистики по адресу своей регистрации.

Если же в действительности бизнес ведется в другом месте, отчет сдается по адресу фактического осуществления такой деятельности.

За правильность составления формы отвечает ответственный сотрудник компании, который назначается по распоряжению руководителя.

Документ достаточно объемный и включает в себя 20 вопросов, часть из которых выглядит в виде таблиц.

При заполнении некоторые ответы требуют внесения специальной отметки в нужное поле, а часть предусматривает указание цифровых показателей, выраженных без округлений, то есть в целых значениях.

Кроме того, к примеру, при ответе на вопр. 6 понадобятся сведения не только за текущий период, но и за прошлый. А при ответе на 7 вопрос придется сделать прогноз на будущий квартал. При этом в вопр. 20 обозначен истекший период, показатели по которому определяются нарастающим способом (с начала календарного года). Посмотрим подробнее, как заполнить 1-конъюнктура (опт) по разделам.

1-конъюнктура (опт) – инструкция по заполнению 2018:

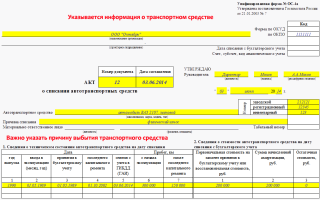

- Титул – указывается адрес и название отчитывающегося юрлица. Дополнительно приводится период сдачи и коды фирмы по ОКУД, ОКПО.

- Вопр. 1 – приводится цифровое целое значение совокупного опта по прошлому периоду.

- Вопр. 2 – приводится численность (средняя) штата за прошлый период.

- Вопр. 3 – указывается общий период осуществления компанией оптовой деятельности (в годах).

- Вопр. 4 – специальным знаком Х отмечается нужный ответ по факту того, входит фирма в какое-либо объединение или нет.

- Вопр. 5 – на этом листе приводятся сведения по основному виду оптовой продукции с указанием кода и % доли в совокупном товарообороте. Если есть импорт-экспорт, также вносятся данные в % по ВЭД.

- Вопр. 6 – здесь отражается динамика по изменениям основных показателей в сравнении с прошлым периодом и отдельно с будущим. К примеру, это данные по численности штата; ассортименту; объемам опта; прибыли; источникам финансирования – заемным и собственным и т.д.

- Вопр. 7 – это вопрос предназначен для отражения сведений об уровне заказов в сравнении с прошлым, а также будущим периодом.

- Вопр. 8 – здесь выполняется распределение опта продаж и покупок по видам поставщиков и покупателей. К примеру, необходимо выделить, какой % приходится на оптовиков, посредников, производителей, розничных торговцев, физлиц и пр.

- Вопр. 9 – здесь выполняется распределение закупок/продаж по территории реализации или приобретения товаров. К примеру, отдельно выделяется регион отчитывающегося юрлица; иные территории РФ; СНГ; дальнее зарубежье.

- Вопр. 10 – приводятся изменения по запасам складов предприятия-оптовика.

- Вопр. 11 – производится распределение по источникам финансирования бизнеса – собственным, заемным, средствам партнеров, прочим.

- Вопр. 12 – рассматривается, как изменился уровень цен по закупкам и сбыту.

- Вопр. 13 – здесь расчеты с контрагентами группируются по видам оплаты – наличным операциям, безналичным, зачетам, бартерам, векселям и т.д.

- Вопр. 14 – этот вопрос рассматривает, какие основные факторы препятствуют дальнейшему развитию бизнеса.

- Вопр. 15 – здесь оценивается уровень благополучия предприятия.

- Вопр. 16 – в этом вопросе запрашивается информация о числе перепродаж продукции.

- Вопр. 17 – здесь вносится доля электронных сделок.

- Вопр. 18 – в ответе нужно оценить уровень в % торговой наценки на продукцию.

- Вопр. 19 – аналогично вопр. 18, но оценить нужно уровень той наценки, которой будет достаточно для получения оптимальной прибыли.

- Вопр. 20 – отмечаются ответы на тему конкурентной среды.

Форма 1-конъюнктура (опт) – пример заполнения

Как видно из описания вопросов бланка, документ не является сложным и может быть легко составлен самостоятельно. Если вам нужно сдать форму 1-конъюнктура (опт), образец заполнения поможет в этом.

Главное, это последовательно отвечать на все вопросы и приводить правдивую информацию. В конце документ подписывается ответственным сотрудником, обязательно приводится расшифровка его ФИО, и проставляется дата составления бланка.

Подать сведения можно как лично, так и по почте или же через ТКС.

Источник: https://raszp.ru/spravochn/1-konyunktura-opt-primer-zapolneniya.html

Заполнение формы № 1ДФ: основные правила и нюансы | Бухгалтер.UA

Часто ответы на вопросы, возникающие при заполнении формы № 1ДФ, можно найти, внимательно перечитав нормы Порядка заполнения и представления налоговыми агентами Налогового расчета сумм дохода, начисленного (уплаченного) в пользу физических лиц, и сумм удержанного с них налога, утвержденного приказом Минфина от 13.01.2015 г. № 4 (далее — Порядок № 4). Поэтому давайте проанализируем основные правила заполнения формы № 1ДФ.

Налоговый расчет (форма № 1ДФ) заполняется налоговыми агентами, которые начисляют (выплачивают, предоставляют) доходы (в денежной или неденежной форме) физлицу и обязаны начислять, удерживать и уплачивать НДФЛ и военный сбор. Это юрлица (их филиалы, отделения, другие обособленные подразделения), самозанятые лица, представительства нерезидентов-юрлиц, инвесторов (операторов) по соглашению о разделе продукции.

https://www.youtube.com/watch?v=kt4L9tLq7ig

Далее — об основных правилах по заполнению и представлению формы № 1ДФ.

Правило 1. Налоговый расчет (форма № 1ДФ) представляется отдельно за каждый квартал (налоговый период) в течение 40 календарных дней, следующих за последним календарным днем отчетного квартала. Подача же отдельного налогового расчета за календарный год не предусмотрена.

Если последний день срока представления налогового расчета приходится на выходной или праздничный день, предельным днем является операционный (банковский) день, следующий за выходным или праздничным днем (п. 2.1 Порядка № 4).

Правило 2. Налоговый расчет представляется в контролирующие органы по местонахождению налогового агента — юрлица или его обособленных подразделений либо в контролирующий орган по налоговому адресу физлица (налогового агента).

Правило 3.

Налоговые агенты со штатной численностью работников до 1000 человек представляют налоговый расчет единым документом на всех работающих с обязательным заполнением их налоговых номеров или серии и номера паспорта (для физлица, имеющего отметку в паспорте о праве осуществлять любые платежи по серии и номеру паспорта) одной порцией. Если штатная численность работников больше, можно подавать налоговый расчет несколькими порциями, каждая из которых является отдельным налоговым расчетом со своим номером порции (п. 2.4 Порядка № 4).

Если налоговый агент имеет свыше 1000 работающих наемных работников и представляет несколько порций налогового расчета (форма № 1ДФ), то начисленный, выплаченный доход и начисленный, перечисленный в бюджет с него военный сбор отражаются общими сумами только один раз в разделе II первой порции формы № 1ДФ (подкатегория 103.25 системы «ЗІР»).

Правило 4.

Если обособленное подразделение юрлица не уполномочено начислять, удерживать и уплачивать (перечислять) налог в бюджет, налоговый расчет в виде отдельной порции за такое подразделение представляет юрлицо в контролирующий орган по своему местонахождению и направляет копию такого расчета в контролирующий орган по местонахождению такого обособленного подразделения. В порции, подаваемой за обособленное подразделение, указываются сведения о физлицах (работающих) данного подразделения (п. 2.6 Порядка № 4).

В налоговом расчете по форме № 1ДФ, представляемом за обособленное подразделение, не уполномоченное начислять, удерживать и уплачивать (перечислять) налог в бюджет, не отражается информация о военном сборе (подкатегория 103.25 системы «ЗІР»).

Правило 5. Налоговый расчет (форма № 1ДФ) представляется только в случае начисления доходов физлицам налоговым агентом в течение отчетного периода (пп. «б» п. 176.2 НКУ). Но его подача не зависит от того, выплачивал ли налоговый агент доходы на протяжении отчетного периода (п. 2.2 Порядка № 4).

Заполнение заголовочных реквизитов формы № 1ДФ

Как заполнять общие реквизиты налогового расчета, объясняет п. 3.1 Порядка № 4. Приведем в таблице кратко особенности их заполнения.

Таблица

| Наименование реквизита | Заполнение согласно Порядку № 4 |

| Стор. | проставляются порядковые номера страниц формы № 1ДФ |

| «Звітний», «Звітний новий» чи «Уточнюючий» (тип) | отмечается соответствующая ячейка «Звітний», «Звітний новий» или «Уточнюючий» в зависимости от того, какой налоговый расчет представляется |

| Порція | налоговый агент проставляет номер порции |

| Податковий номер юридичної особи (податковий номер або номер та серія паспорта самозайнятої фізичної особи) | указывается налоговый номер юрлица, налоговый номер или серия и номер паспорта физлица (для физлица, имеющего соответствующую отметку в паспорте), представляющего расчет. Ячейки заполняются слева направо (для юрлиц дополняются слева нулями до восьми цифр, если значимых цифр меньше восьми) |

| «Юридична особа», «Самозайнята фізична особа» | отмечается соответствующая ячейка «Юридична особа» или «Самозайнята фізична особа» |

| Найменування юридичної особи чи прізвище, ім'я та по батькові самозайнятої фізичної особи | указывается наименование юрлица или ФИО самозанятого физлица, представляющего налоговый расчет |

| Податкова адреса юридичної особи чи самозайнятої фізичної особи | указывается налоговый адрес юрлица или самозанятого физлица, представляющего налоговый расчет |

| Найменування контролюючого органу | наименование налогового органа, в который представляется налоговый расчет |

| Звітний період | вписываются арабскими цифрами порядковый номер отчетного квартала и год |

| Працювало за трудовими договорами | указывается количество работников, работающих по трудовым договорам (контрактам) |

| Працювало за цивільно-правовими договорами | указывается количество работников, работающих по гражданско-правовым договорам в отчетном периоде |

Акцентируем внимание на особенностях заполнения двух последних реквизитов «Працювало за трудовими договорами» и «Працювало за цивільно-правовими договорами». При их заполнении необходимо учесть следующее:

· если в течение отчетного периода количество работников менялось в связи с приемом и увольнением с места работы, то в графе «Працювало за трудовими договорами» налогового расчета по форме № 1ДФ следует указывать максимальное количество работников, фактически работавших по трудовым договорам в течение отчетного квартала(подкатегория 103.25 системы «ЗІР»);

· если юрлицо представляет налоговый расчет по форме № 1ДФ в виде отдельной порции за обособленное структурное подразделение, которое не уполномочено начислять, удерживать и уплачивать налог в бюджет, реквизит «Працювало за трудовими договорами»не заполняется (подкатегория 103.25 системы «ЗІР»);

· количество внешних совместителей включается в графу «Працювало за трудовими договорами» налогового расчета по форме № 1ДФ (подкатегория 103.25 системы «ЗІР»);

· в графе «Працювало за трудовими договорами» налогового расчета по форме № 1ДФ не отражаются лица, призванные на срочную военную службу, военную службу по призыву во время мобилизации, на особый период или принятые на военную службу по контракту в случае возникновения кризисной ситуации, угрожающей национальной безопасности (подкатегория 103.25 системы «ЗІР»);

· в количество работников, работающих по трудовым контрактам, в графу «Працювало за трудовими договорами» налогового расчета по форме № 1ДФ не включаются те, которые находятся в отпусках по беременности и родам, по уходу за детьми, в отпуске без сохранения зарплаты и т. д., независимо от того, начислялся им доход или нет(подкатегория 103.25 системы «ЗІР»);

· количество физлиц, с которыми юрлицо или физлицо-предприниматель в течение отчетного налогового квартала заключало гражданско-правовые договоры и выплачивало вознаграждения, отражается в реквизите «Працювало за цивільно-правовими договорами»;

· в графе «Працювало за цивільно-правовими договорами» налогового расчета по форме № 1ДФуказывается количество работников, которые являются штатными работниками предприятия и дополнительно выполняют работу по договорам гражданско-правового характера (подкатегория 103.25 системы «ЗІР»);

· при представлении уточняющего расчета данные реквизитов «Працювало за трудовими договорами» и «Працювало за цивільно-правовими договорами» и номера порции заполняются из предыдущего поданного налогового расчета (подкатегория 103.25 системы «ЗІР»).

В графе 3а «Сума нарахованого доходу» формы № 1ДФ отражается (за отчетный квартал) доход, начисленный физлицу в соответствии с признаками дохода.

https://www.youtube.com/watch?v=PoNf4mdFLjo

Начисленный физлицу доход отражается (без вычета НДФЛ, военного сбора, других обязательных взносов) обязательно в графе 3а формы № 1ДФ независимо от того, выплачен он или нет (п. 3.2 Порядка № 4).

В графе 3 «Сума виплаченого доходу» формы № 1ДФ отражается сумма фактически выплаченного дохода физлицу налоговым агентом.

Зарплата, выплачиваемая в установленные сроки в следующем месяце, отражается в налоговом расчете за тот период, в который входит предыдущий месяц, за который она начислена (п. 3.3 Порядка № 4). Также отражается и перечисленный налог в графе 4 формы № 1ДФ…

Источник: https://buh.ligazakon.net/bukhgalterskaya-analitika/171312_zapolnenie-formy—1df-osnovnye-pravila-i-nyuansy

Форма ЕНВД-1 для перехода юридических лиц

Специальный режим налогообложения ЕНВД может быть выгоден не только ИП, но и организациям. При этом право платить единый налог получают только те организации, которые удачно прошли регистрацию как плательщики ЕНВД. Для совершения этой процедуры требуется знать ее нюансы, а также порядок заполнения формы, которая позволяет встать на учет – ЕНВД-1 (код по КНД 1111022).

- Скачать бланк формы ЕНВД-1

- Скачать образец заполнения ЕНВД-1

Заполнение заявления для постановки на учет

Форма ЕНВД-1 для подачи в налоговые органы должна быть актуальной по времени. Скачивая бланк для заполнения, нужно обязательно ввести год, в котором будет осуществляться подача, так как эти документы проходят определенную корректировку.

Данный документ должен бать составлен таким образом, чтобы в нем не было помарок, исправлений, ошибок. В этом случае налоговая вправе документ не принять к рассмотрению.

Заполнять надо несколько экземпляров данного бланка, что также стоит учесть при распечатке.

Также к заявлению стоит приложить копию свидетельства постановки на учет организации в налоговой службе, а также подтверждение того, что она прошла регистрацию.

Все документы, которые вы предоставляете дополнительно, стоит указать в приложении, а также прошить и пронумеровать. Это очень важно при подаче документов.

В заявлении указывается:

- Дата, когда она начала осуществлять деятельность в рамках ЕНВД.

- Полное наименование организации.

- ИНН и КПП.

- Все данные об учредителе или лице, представляющем данное предприятие.

- Код причины постановки на учет.

- Код принадлежности организации.

- Код налогового органа, который примет данное заявление.

- Адресная принадлежность данной организации, включая индекс.

- Документы, подтверждающие полномочия представителя.

- Телефонный номер для обратной связи и т.д.

Заполняется форма печатными заглавными буквами, которые по одной вносятся в пустые клетки. Каждый знак препинания также займет одну клетку.

ЕНВД-1 можно заполнить ручкой, а можно и в компьютерном режиме. Главное, чтобы не было ошибок, так как налоговые инспекторы могут отказать в рассмотрении, а также в предоставлении права на ЕНВД даже из-за одной ошибки в заполнении формы.

Когда вы предоставите заполненные бланки со всеми подтверждающими документами в налоговую, вам выдадут документ, подтверждающий факт подачи заявления.

Когда ваше заявление рассмотрят и примут решение о постановке на учет, а это должно состояться в пятидневный срок, вы получите уведомление – также бланк специальной формы для подтверждения вашего статуса как плательщика ЕНВД.

Образец заполнения ЕНВД-1

Как уже говорилось, документ состоит из двух листов. На первой странице приводится общая информация о компании:

На второй странице указывается, где будет производится деятельность и код вида деятельности:

Какие организации вправе платить единый налог

Налогообложение в режиме ЕНВД доступно далеко не для всех. Этой форме налогообложения подлежат определенные виды деятельности. Они утверждены в перечне статьи 346 НК РФ, а также подлежат окончательной корректировке на уровне местных властей.

Так, в г. Москва платить данный налог могут только те организации, которые заняты в сфере размещения наружной рекламы. В других городах этот список тоже имеет значительные ограничения как по перечню видов деятельности, так и по уточнениям по параметрам данных видов. Некоторые ограничения по физическим показателям делают данный режим доступным ограниченному количеству организаций.

Так, на общезаконном уровне облагаться ЕНВД имеют право организации, которые совершают:

- Предоставление услуг автотранспортного характера по перевозке пассажиров или грузов.

- Обслуживание средств авто- и мототехники.

- Оказание услуг в сфере ветеринарии.

- Осуществление розничной торговли.

- Оказание услуг по размещению и сохранению предметов транспортного перемещения.

Этот перечень не полный и имеет некоторые уточнения, поэтому, решая перейти на новый режим налогообложения, предприятию стоит уточнить, подлежит ли его деятельность такому режиму налогообложения.

Отличное видео, в котором рассказываются все нюансы учета на ЕНВД:

Параметры перехода

Применять новый режим налогообложения предприятиям и организациям разрешено только с началом нового налогового годового периода. Уведомить об этом налоговые органы стоит до 15 января.

Если по каким-то причинам организация, например, находившаяся на УСН, утратила право на этот режим, то перейти на ЕНВД у нее не получится. Даже если будут соблюдены условия и сроки подачи формы ЕНВД-1.

К такой организации будет применен общий режим налогообложения в законном порядке.

Подать заявление на постановку на учет как плательщика ЕНВД организация должна в пятидневный срок после того, как начала осуществлять деятельность, подходящую для этого режима.

Документы подаются в налоговый орган, где зарегистрирована организация, или по месту деятельности. Необходимо предоставить дополнительно учредительные документы.

Выбрать этот режим организация может в течение пяти дней после получения свидетельства о регистрации.

Перейти с другого налогового режима на этот в середине года нельзя.

Итак, форма ЕНВД-1 предоставляется в налоговые органы организациями, которые имеют право рассчитывать на данный режим налогообложения, в пятидневный срок с начала осуществления деятельности. Налоговая служба, рассмотрев его, в подтверждение присвоения статуса организации как плательщика ЕНВД выдаст уведомление.

Источник: https://saldovka.com/nalogi-yur-lits/envd/envd-1.html

Заполнение формы 1-конъюнктура (опт) «Обследование конъюнктуры и деловой активности в оптовой торговле» (от 20.08.08)

В адресной части формы по строке «Наименование отчитывающейся организации» указывается полное наименование отчитывающейся организации.

По строке «Почтовый адрес» указывается юридический адрес с почтовым индексом. Если фактический адрес не совпадает с юридическим, то указывается также адрес, по которому находится отчитывающаяся организация.

Юридическое лицо в графе 2 кодовой части формы проставляет код Общероссийского классификатора предприятий и организаций (ОКПО) на основании Уведомления о присвоении кода ОКПО, направляемого (выдаваемого) организациям территориальными органами Росстата.

При ответе на вопрос 2 необходимо иметь в виду, что показывается средняя численность работников организации за отчетный квартал, которая включает среднесписочную численность работников, среднюю численность внештатных совместителей и среднюю численность работников, выполнявших работы по договорам гражданско-правового характера.

Среднесписочная численность работников (без внешних совместителей) за отчетный квартал определяется путем суммирования среднесписочной численности работников за все месяцы отчетного квартала и деления полученной суммы на 3.

Среднесписочная численность работников за месяц исчисляется путем суммирования списочной численности работников за каждый календарный день месяца и деления полученной суммы на число календарных дней месяца.

В списочную численность работников включаются работники, работавшие по трудовому договору и выполнявшие постоянную, временную или сезонную работу один день и более, как фактически работавшие, так и отсутствующие на работе по каким-либо причинам (находившиеся в ежегодных, дополнительных, учебных отпусках; не явившиеся на работу по болезни; женщины, находящиеся в отпусках по беременности, родам, по уходу за ребенком, и др.), а также работавшие собственники организаций, получавшие заработную плату в данной организации. При исчислении среднесписочной численности работников исключаются женщины, находившиеся в отпусках по беременности, родам и в дополнительных отпусках по уходу за ребенком.

Работники, принятые на работу на неполное рабочее время, учитываются в среднесписочной численности пропорционально отработанному времени.

Средняя численность внештатных совместителей исчисляется пропорционально фактически отработанному времени путем суммирования средней численности внештатных совместителей за все месяцы отчетного квартала и деления полученной суммы на 3.

Средняя численность работников, выполнявших работы по договорам гражданско-правового характера, исчисляется исходя из учета этих работников за каждый календарный день как целых единиц в течение всего срока действия договора независимо от срока выплаты вознаграждения. За отчетный квартал определяется путем суммирования средней численности этих работников за все месяцы отчетного квартала и деления полученной суммы на 3.

Ответ на вопрос 20 «Состояние конкурентной среды» заполняется в отчете за I и III кварталы отчетного года. При этом в отчете за I квартал отчетного года «истекшим периодом» считается предыдущий год, а в отчете за III квартал — первое полугодие отчетного года.

(Приказ Росстата от 20.08.2008 №199)

Источник: https://businessneeds.ru/buhhelp.ru/extfile/0607002_1.0/rephlp/0607002_1.0/razdel_1.htm

Единая упрощенная налоговая декларация в 2018 году

Налоговый кодекс предусматривает для ИП и организаций возможность заменить налоговые декларации по разным налогам — одной единой упрощенной декларацией.

Для этого необходимо соблюдение следующих условий:

- У налогоплательщика должны отсутствовать операции, в результате которых происходит движение денежных средств на расчетных счетах в банках (в кассе).

- Декларацию можно сдавать только по тем налогам, по которым отсутствуют объекты налогообложения (доходы, реализация товаров и услуг, имущество и т.д.).

По сути, выполнение вышеперечисленных условий, означает, что фактически деятельность не ведется или налогоплательщик только недавно зарегистрировался и лишь начинает свою деятельность.

Бланк декларации в 2018 году

Бланк единой упрощенной декларации, действующий в 2018 году (скачать бланк).

Обратите внимание, что Федеральной налоговой службой подготовлен проект приказа об утверждении новой формы единой упрощенной декларации. Стоит отметить, что пока данная форма не утверждена и момент вступления ее в силу не известен.

Образцы заполнения в 2018 году

Единая упрощенная декларация для организаций (образец заполнения).

Единая упрощенная декларация для индивидуальных предпринимателей (образец заполнения).

Сроки сдачи налоговой декларации

Декларацию по итогам 2018 года необходимо сдать в срок до 21 января 2019 года включительно.

Единая упрощенная декларация подается не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами или календарным годом.

При этом если подача декларации по конкретному налогу предусмотрена только по итогам календарного года (например, для плательщиков УСН), то единую декларацию ежеквартально сдавать не нужно.

Штрафы за несвоевременную сдачу декларации:

В настоящее время существует двоякая позиция финансового ведомства по вопросу привлечения к ответственности за несвоевременную сдачу упрощенной декларации.

Согласно первой позиции, ответственность наступает по ст. 119 НК РФ в виде штрафа в сумме 1 000 руб. При этом штраф выписывается не на саму декларацию, а на каждый налог, который в ней указан. Таким образом, если в упрощенной декларации отражено 2 налога, штраф придется уплатить в двойном размере.

Обратите внимание, что нормы указанной статьи, в виде штрафа в размере 5% от суммы, отраженной в отчетности, к упрощенной декларации не применяются, так как она не содержит данных о полученных доходам и уплаченных налогах.

Согласно второй позиции, подкрепленной Письмом Минфина РФ от 3 июля 2008 г. N 03-02-07/2-118, за несвоевременную сдачу упрощенной декларации организация или ИП могут быть привлечены только по статье 126 НК РФ, в виде штрафа в сумме 200 руб. за декларацию (а не налог!).

Обратите внимание, если налогоплательщик не имел право на представление единой декларации, но все равно её подал, то ему грозит штраф за непредставление деклараций по всем налогам, по которым он должен был отчитаться.

Куда сдавать единую декларацию

Единая упрощенная декларация подается в налоговый орган:

- ИП – по месту своего жительства.

- ООО – по месту своего нахождения (юридическому адресу главного офиса).

Способы подачи единой декларации

Единую упрощенную декларацию можно подать тремя способами:

- В бумажной форме (в 2-х экземплярах). Один экземпляр останется в налоговой, а второй (с необходимой пометкой) отдадут обратно. Он будет служить подтверждением того, что вы сдали декларацию.

- По почте регистрируемым отправлением с описью вложения. В этом случае, должна остаться опись вложения (с указанием отсылаемой декларации) и квитанция, число в которой будет считаться датой сдачи декларации.

- В электронном виде по интернету (по договору через оператора ЭДО или сервиса на сайте ФНС).

Примечание: для подачи декларации через представителя – ИП необходимо оформить нотариальную доверенность, а организации – выписать доверенность в простой письменной форме (с подписью руководителя и печатью).

Обратите внимание, при подаче декларации в бумажной форме некоторые ИФНС могут потребовать:

- приложить файл декларации в формате xml на дискете или флешке;

- напечатать на декларации специальный штрих-код, который будет дублировать информацию, содержащуюся в декларации.

Такие требования не основаны на НК РФ, но на практике их невыполнение может привести к неудачной попытке сдачи декларации.

Основные правила заполнения декларации

- Декларация заполняется от руки или при помощи компьютера.

- При заполнении декларации используются чернила черного или синего цвета.

- Не допускается исправление ошибок в декларации при помощи корректирующих средств.

- Декларация состоит из двух страниц. Организации и ИП заполняют только первую страницу.

- Обе страницы заполняют только физлица (не ИП), которые по каким-либо причинам не хотят указывать свой ИНН.

Инструкция по заполнению декларации

Поле «ИНН». ИП и организации указывают ИНН, в соответствии с полученным свидетельством о постановке на учет в налоговом органе. У организаций ИНН состоит из 10 цифр, поэтому при заполнении необходимо в 2-х последних ячейках поставить прочерки (например, «5004002010—»).

Поле «КПП». ИП поле КПП не заполняют. Организации указывают КПП, который был получен в ИФНС по месту нахождения организации.

Поле «Вид документа». Ставится: «1 / – » (если за налоговый период декларация сдается первый раз), «3 / 1» (если это первое исправление), «3 / 2» (если второе) и т.д.

Поле «Отчетный год». В этом поле указывается год, за который сдается декларация. При этом отчетный период непосредственно по каждому налогу указывается ниже.

Поле «Представляется в». Здесь указывается наименование вашей ИФНС. Узнать его можно при помощи этого сервиса.

https://www.youtube.com/watch?v=k77DWMDARDI

Далее указывается полное наименование организации, а в случае подачи декларации физлицом (ИП) – его фамилия, имя, отчество (полностью, без сокращений, в соответствии с документом, удостоверяющим личность).

Поле «Код ОКАТО».

Обратите внимание, начиная с 1 января 2014 года в этом поле необходимо вместо кода по ОКАТО указывать код по ОКТМО. Узнать код по ОКТМО вы можете при помощи этого сервиса.

Поле «Код вида экономической деятельности по классификатору ОКВЭД». В этом поле указывается код деятельности в соответствии с последним классификатором ОКВЭД. ИП и ООО могут найти свои коды деятельности в выписке из ЕГРИП (ЕГРЮЛ).

Обратите внимание, при подаче декларации в 2018 году данный код нужно указывать в соответствии с новой редакцией ОКВЭД. Выполнить перевод кода из старой редакции в новую можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

Таблица налогов:

Графы 1 и 2

Здесь необходимо построчно указать налоги, по которым сдается декларация. При этом налоги вписываются в очередности, соответствующей нумерации глав части второй НК РФ по этим налогам. Номер главы указывается в графе 2 (см. Приложение 1).

Графы 3 и 4

Если для налога, налоговым периодом является квартал, то в соответствующей ячейке графы 3 указывается значение – 3. При этом в графе 4 пишется номер квартала, за который подается декларация:

- I квартал – 01;

- II квартал – 02;

- III квартал – 03;

- IV квартал – 04.

Если для налога налоговым периодом является календарный год, а отчетными периодами признаются квартал, полугодие и девять месяцев, то в соответствующей ячейке графы 3 указывается значение налогового (отчетного) периода:

- квартал – 3;

- полугодие – 6;

- 9 месяцев – 9;

- год – 0;

в графе 4 в этом случае ставится прочерк.

Остальные поля первой страницы:

Поле «Номер контактного телефона налогоплательщика». Указывается в любом формате (например, «+74950001122»).

Поле «Декларация составлена на страницах». Здесь указывается количество страниц, из которых состоит декларация (например, «001»).

Поле «c приложением подтверждающих документов или их копий». Здесь ставится количество листов у документов, которые прилагаются к декларации (например, доверенность представителя). Если таких документов нет, то поставьте прочерки.

Блок «Доверенность и полноту сведений, указанных в настоящей декларации подтверждаю»:

- если декларацию сдает организация, то необходимо указать ФИО руководителя, поставить подпись, печать организации и дату подписания декларации;

- если декларацию сдает физлицо (ИП) – необходимо поставить только подпись и дату подписания декларации;

- если декларацию сдает представитель, дополнительно необходимо указать наименование документа, подтверждающего его полномочия (копия этого документа прилагается к декларации).

Физические лица (не ИП) которые по каким-либо причинам не хотят указывать в декларации свой ИНН, обязаны заполнить вторую страницу и отразить в ней свои персональные данные.

При заполнении второй страницы трудности обычно возникают только с полем «Код документа подтверждающего личность». Все коды документов перечислены в Приложении 2.

| Налог на добавленную стоимость | 21 |

| Налог на прибыль организаций | 25 |

| 10 | Паспорт иностранного гражданина |

| 12 | Вид на жительство в РФ |

| 14 | Временное удостоверение личности гражданина РФ |

| 21 | Паспорт гражданина РФ |

| 03 | Свидетельство о рождении (для лиц, не достигших 14 лет) |

| 23 | Свидетельство о рождении иностранного гражданина |

В каких случаях сдают единую упрощенную декларацию

На практике единая декларация сдается организациями и предпринимателями на общей системе налогообложения и то в довольно редких случаях.

Это связано с тем, что достаточно трудно найти компанию, у которой полностью отсутствуют какие-либо денежные операции. Как минимум – выплачивается зарплата гендиректору или списываются деньги за обслуживание расчетного счета в банке.

Но такие ситуации могут возникнуть:

Например. ООО «Солнце» зарегистрированное 10 декабря 2017 года, применяет общий налоговый режим. В организации работает один сотрудник, которому за декабрь была начислена зарплата, но в декабре она не выплачивалась. Других операций, приводящих к движению денежных средств, не было.

В декабре объектов обложения по налогу на прибыль и НДС у организации не было. Следовательно, за 2017 год ООО «Солнце» подаст одну единую декларацию по НДС и налогу на прибыль.

Обратите внимание, в единой декларации не нужно отражать налоги, по которым компания не признается налогоплательщиком. У организации в рассмотренном выше примере отсутствует имущество, поэтому и декларацию по налогу на имущество подавать не нужно (такое правило действует также для земельного и транспортного налогов).

Бывают случаи, когда единая декларация может пригодиться и бывшим плательщикам специальных налоговых режимов:

Например. ИП Петров И.А. в 2017 году применял ПСН, но деятельности при этом не вел. В конце года он утратил право на применение ПСН и был переведен на общую систему налогообложения.

В такой ситуации ему необходимо отчитаться за 2017 год по налогам общего режима (подоходный налог и НДС).

В 2018 году декларации по НДС необходимо сдавать только в электронной форме с усиленной цифровой подписью. Поэтому для сдачи деклараций Петрову И.А. придется обращаться в специализированную компанию.

Так как в 2017 году предприниматель деятельности не вел, то он может отчитаться по НДС единой упрощенной декларацией, которую разрешается сдавать в простой бумажной форме.

Подоходный налог в единой декларации отражать нельзя, поэтому за него необходимо отчитаться декларацией по форме 3-НДФЛ.

Источник: https://www.malyi-biznes.ru/deklaracii/edinaya/