Налоговый вычет при покупки путевки детям

Данной нормой также предусмотрено, что к санаторно-курортным и оздоровительным организациям относятся санатории, санатории-профилактории, профилактории, дома отдыха и базы отдыха, пансионаты, лечебно-оздоровительные комплексы, санаторные, оздоровительные и спортивные детские лагеря.

Документами, подтверждающими обоснованность освобождения от обложения НДФЛ сумм оплаты организацией путевок в санаторно-курортные и оздоровительные организации, являются договор, заключенный с санаторно-курортной или оздоровительной организацией, а также платежные документы, подтверждающие целевое назначение указанной оплаты.

НК РФ О предельной сумме налогового вычета Типичные ошибки Ошибка: Налогоплательщик обратился в бухгалтерию по месту работы для оформления налоговой компенсации за лечение в санатории, чтобы не тратить время на посещение налоговой службы. Комментарий: При обращении к работодателю все равно придется обратиться в налоговый орган, поскольку бухгалтеру потребуется уведомление от ФНС о том, что работник в принципе имеет право на получение вычета.

Внимание

Ошибка: Налогоплательщик претендует на возмещение всех расходов по поездке в санаторий в сумме 100 тысяч рублей. Комментарий: Максимальный размер компенсации за лечение составляет 15 600 рублей, вне зависимости от суммы фактически понесенных расходов.

Санаторно-курортное лечение и и налоговые вычеты

На законодательном уровне установлен предельный размер налогового вычета на одного заявителя. Максимальная налоговая компенсация составляет 120 000 рублей.

То есть, поскольку НДФЛ уплачивается по ставке 13%, предельный размер компенсации составит 15,6 тыс. рублей. Суммы сверх этого значения не могут быть компенсированы, не подлежат они и переносу на будущий налоговый период.

Единственное, что можно сделать, чтобы получить компенсацию в большем размере — это оплатить поездку из средств супругов и получить разные справки об оплате, тогда налоговый вычет будет предоставлен и мужу, и жене. Куда обращаться, чтобы была оформлена компенсация за санаторий Социальный вычет может быть оформлен через работодателя или региональное отделение налогового органа.

Налоговый вычет за лечение в санатории: кому предоставляется

Расходы на лечение: · собственное лечение; · лечение супругов, родителей, детей в возрасте до 18 лет; · лекарственные препараты, назначенные лечащим врачом самому налогоплательщику, супругам, родителям, детям в возрасте до 18 лет; · страховые взносы по договорам добровольного страхования самого налогоплательщика супругов, родителей, детей в возрасте до 18 лет. Размер вычета по расходам на собственное обучение, обучение брата или сестры, в совокупности с другими расходами, подлежащими налоговому вычету, — 120000 рублей (Пример 2).

Данное ограничение не распространяется на предоставление дорогостоящих медицинских услуг.

Получи компенсацию и пособие

- Мой сын учится во Франции. Могу ли я получить налоговый вычет по НДФЛ по расходам на обучение?

Ответ: Законодательством Российской Федерации не предусмотрено ограничение в части территориальной принадлежности образовательной организации.

Таким образом, Вы имеете полное право претендовать на получение социального налогового вычета по НДФЛ по расходам на обучение ребёнка. А вот в случае, если Вы решите съездить к нему в гости в качестве туриста – данные расходы не будут учтены при предоставлении налогового вычета по НДФЛ. Оцените качество статьи.

Семейный консультант

Ответы на распространенные вопросы о том, как оформляется налоговая компенсация за санаторий Вопрос №1: Могу ли я получить налоговый вычет за лечение в санатории, если попутно с оздоровлением в санаторно-курортном учреждении я получала услуги другой медицинской организации, и у меня имеются чеки, подтверждающие расходы? Ответ: Нет, компенсация предоставляется исключительно на основании справки из санатория об оплате услуг учреждения. Вопрос №2: Могу ли я подать заявление о предоставлении мне компенсации расходов на пребывание в санатории, расположенном в Турции? Ответ: Нет, компенсируются затраты на оплату услуг российских оздоровительных учреждений. ? Видео-советы.Как получить направление на бесплатное санаторно-курортное лечение? Оцените качество статьи.

Как получить налоговый вычет за путевку ребенку?

Важно

Федерального закона от 24.07.

2007 № 216-ФЗ) Если вы постоянно принимаете медикаментозные препараты, оплачиваемые за счет средств федерального бюджета, то их нужно приобрести по месту жительства до отъезда в санаторий Льготные путевки Льготные путевки в санатории, санатории-профилактории, дома отдыха, в студенческие летние и зимние лагеря можно получить через профком предприятия, ВУЗа, которые есть на крупных предприятиях и практически во всех государственных ВУЗах. Для получения такой путевки нужно также взять у врача справку для получения путевки и с заявлением установленного образца обратиться в профком.

После получения путевки обязательно оформить санаторно-курортную карту; в десятидневный срок после окончания заезда в санатории предоставить в профком обратный талон к путевке.

Правила получения компенсации на оплату путевки в детский лагерь

В результате социального налогового вычета конечные расходы на путевку снижаются. Максимальная сумма выплат одному налогоплательщику — 50000 руб.

Ндфл с путевок детям

- Заполненную декларацию по форме 3-НДФЛ.

- Справку по форме 2-НДФЛ, подтверждающую полученный доход и сумму удержанного налога за год, в котором оплачено лечение.

- Копию договора на оказание услуг по лечению (если он заключался) или документов, подтверждающих лечение (выписка из медицинской карты либо выписной эпикриз, заверенные врачом медицинского учреждения, осуществлявшего лечение).

- Справку об оплате медицинских услуг для представления в налоговые органы по форме, утвержденной совместным Приказом МНС России и Минздрава от 25.07.2001 N289/БГ-3-04/256 и 289.

- Копию лицензии медицинского учреждения или частнопрактикующего врача, зарегистрированного в качестве индивидуального предпринимателя на оказание соответствующих медицинских услуг.

Документы, необходимые для получения налогового вычета по расходам на санаторно-курортное лечение: Для получения социального налогового вычета по расходам налогоплательщика на свое лечение, а также по расходам налогоплательщика на лечение супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет одновременно с налоговой декларацией по налогу на доходы физических лиц представляются следующие документы: — заявление на предоставление налогового вычета; — справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации по форме, утвержденной приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256 «О реализации Постановления Правительства Российской Федерации от 19 марта 2001 г.

В целях гл.23 НК РФ к санаторно-курортным и оздоровительным организациям относятся санатории, санатории-профилактории, профилактории, дома отдыха и базы отдыха, пансионаты, лечебно-оздоровительные комплексы, санаторные, оздоровительные и спортивные детские лагеря. Понятие оздоровительного и спортивного детского лагеря в п.9 ст.217 НК РФ не раскрывается.

Источник: https://advokat-na-donu.ru/nalogovyj-vychet-pri-pokupki-putevki-detyam/

Подоходный налог с путевки в детский лагерь

Ситуация

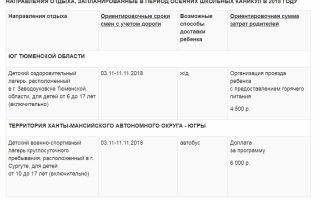

Организация за счет собственных средств для двух несовершеннолетних детей работника приобрела путевки в детский оздоровительный лагерь, расположенный на территории Республики Беларусь.

Данные для расчета

Стоимость путевок составляет 770,00 и 860,00 руб. соответственно.

Расчет

Шаг 1. Определите, облагается ли данная выплата подоходным налогом.

Расходы по приобретению путевок организация понесла непосредственно в интересах детей работника. Поэтому именно они являются получателями дохода в размере стоимости этих путевок.

Подоходный налог с указанных доходов исчисляется с учетом льготы, предусмотренной законодательством.

Шаг 2. Рассчитайте подоходный налог.

С учетом установленного льготой предела – 776,00 руб. видим, что:

– стоимость первой путевки не превысила предел льготы, поэтому она подоходным налогом не облагается;

– стоимость второй путевки превышает установленный предел льготы на 84,00 руб. (776,00 руб. – 860,00 руб.). Эта сумма является доходом ребенка, облагаемым подоходным налогом.

Так как у этого ребенка отсутствует место основной работы, налоговому агенту при определении налоговой базы необходимо уменьшить ее на стандартный налоговый вычет, установленный Налоговым кодексом Республики Беларусь (далее – НК) в размере 102,00 руб. (доход этого ребенка не превысил 620,00 руб.).

84,00 руб. – 102,00 руб. = 0. Таким образом, доход, облагаемый подоходным налогом, отсутствует.

Справочно: от подоходного налога освобождается стоимость путевок в санаторно-курортные и оздоровительные организации Республики Беларусь, приобретенных для детей до 18 лет и оплаченных (возмещенных) за счет средств белорусских организаций и (или) белорусских индивидуальных предпринимателей в пределах 776 руб. на каждого ребенка от каждого источника в течение налогового периода (подп. 1.101 п. 1 ст. 163 НК, абз. 10 п. 1 приложения 9 к Указу Президента Республики Беларусь от 25.01.2018 № 29 «О налогообложении» (далее – НК)).

Комментарий эксперта

Обратите внимание на следующее:

- при определении налоговой базы подоходного налога бухгалтер учитывает все доходы плательщика, полученные им в денежной и натуральной форме;

- предельный размер льготы 776,00 руб. действует в отношении каждого ребенка, поэтому неиспользованный остаток в размере 84,00 руб. (776,00 руб. – 860,00 руб.) от первой путевки нельзя учитывать при определении налоговой базы по подоходному налогу с дохода, полученного в виде путевки вторым ребенком;

- стоимость детских путевок в лагеря Республики Беларусь, оплаченных за счет средств организации, страховыми взносами в ФСЗН и Белгосстрах не облагается (абз. 4 п. 4 Перечня выплат, на которые не начисляются взносы по государственному социальному страхованию, в том числе по профессиональному пенсионному страхованию, в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь и по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний в Белорусское республиканское унитарное страховое предприятие «Белгосстрах», утвержденного постановлением Совета Министров Республики Беларусь от 25.01.1999 № 115).

Обоснование:

1) подп. 1.101 п. 1 ст. 163, ст. 164, 175 НК;

2) абз. 10 п. 1 приложения 9 к Указу № 29.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Источник: https://www.gbzp.by/calculation/podokhodnyi-nalog-s-putevki-v-detskii-la

Облагается ли НДФЛ стоимость путевки в детский спортивный лагерь, расположенный в России?

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу обложения налогом на доходы физических лиц сумм оплаты путевок в санаторно-курортные организации и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

Согласно пункту 9 статьи 217 Кодекса не подлежат обложению налогом на доходы физических лиц суммы полной или частичной компенсации (оплаты) работодателями своим работникам и (или) членам их семей, бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по старости, инвалидам, не работающим

в данной организации, стоимости приобретаемых путевок, за исключением туристских, на основании которых указанным лицам оказываются услуги санаторно-курортными и оздоровительными организациями, находящимися на территории Российской Федерации, а также суммы полной или частичной компенсации (оплаты) стоимости путевок для не достигших возраста 16 лет детей, на основании которых указанным лицам оказываются услуги санаторно-курортными и оздоровительными организациями, находящимися на территории Российской Федерации, предоставляемые за счет различных источников. Данной нормой также предусмотрено, что к санаторно-курортным и оздоровительным организациям относятся санатории, санатории-профилактории, профилактории, дома отдыха и базы отдыха, пансионаты, лечебно-оздоровительные комплексы, санаторные, оздоровительные и спортивные детские лагеря.

Документами, подтверждающими обоснованность освобождения от обложения налогом на доходы физических лиц сумм оплаты организацией путевок в санаторно-курортные и оздоровительные организации, являются договор, заключенный с санаторно-курортной или оздоровительной организацией, а также платежные документы, подтверждающие целевое назначение указанной оплаты.

Согласно Федеральному конституционному закону от 21.03.

2014 № 6-ФКЗ «О принятии в Российскую Федерацию Республики Крым и образовании в составе Российской Федерации новых субъектов — Республики Крым и города федерального значения Севастополя» Республика Крым принята в Российскую Федерацию с образованием в составе Российской Федерации новых субъектов — Республики Крым и города федерального значения Севастополя.

Таким образом, суммы компенсации (оплаты) организацией стоимости путевок различным категориям лиц, на основании которых указанным лицам оказываются услуги санаторно-курортными и оздоровительными организациями, находящимися на территории Российской Федерации, в том числе на территории новых субъектов Российской Федерации — Республики Крым и города федерального значения Севастополя, освобождаются от обложения налогом на доходы физических лиц на основании пункта 9 статьи 217 Кодекса при соблюдении иных условий, установленных данным пунктом. По вопросу ведения организациями, находящимися на территориях Республики Крым и города федерального значения Севастополя, санаторно-курортной и оздоровительной деятельности на основании разрешительных документов, выданных государственными и иными официальными органами Украины, государственными и иными официальными органами Автономной Республики Крым, государственными и иными официальными органами города Севастополя, следует обращаться в Министерство здравоохранения Российской Федерации.

Заместитель

директора Департамента

Р.А.Саакян

Источник: https://ppt.ru/question/?id=94821

Обложение НДФЛ и страховыми взносами путевок на санаторно-курортное лечение. Корпоративы и подарки к праздникам — без страховых взносов. Утверждены требования к содержанию единого реестра проверок

| Новости/разъяснения | Вопросы НДФЛ | Архиврассылки |

Разъяснения Минфина по упрощению бухучета

Обложение НДФЛ и страховыми взносами путевок на санаторно-курортное лечение

Корпоративы и подарки к праздникам — без страховых взносов

Утверждены требования к содержанию единого реестра проверок

Очередной законопроект об ужесточении ответственности за уклонение от уплаты налогов

Отпуск с последующим увольнением

Как продлевается отпуск

Опубликован закон об увеличении стоимости амортизируемого имущества

Разъяснения Минфина по упрощению бухучета

В «информации» N ПЗ-3/2015 Минфин напомнил, что упрощенные способы ведения бухучета, включая упрощенную бухгалтерскую (финансовую) отчетность, вправе применять следующие экономические субъекты (за исключением организаций, указанных в части 5 статьи 6 закона о бухучете):

- субъекты малого предпринимательства;

- некоммерческие организации;

- организации, получившие статус участников проекта в соответствии с федеральным законом «Об инновационном центре «Сколково».

Организация, применяющая упрощенные способы, имеет возможность самостоятельно избирать, какие упрощенные способы применять для ведения бухучета (вне зависимости от применения других упрощенных способов). Выбор отдельных упрощенных способов производится, как правило, исходя из условий хозяйствования, величины организации и других факторов.

Организация, применяющая упрощенные способы, в частности, может:

- сократить количество синтетических счетов в принимаемом ей рабочем плане счетов бухучета;

- принять решение об использовании кассового метода учета доходов и расходов;

- принять решение не проводить переоценку основных средств для целей бухгалтерского учета

Ведомство дало также массу других рекомендаций и разъяснений об упрощенном ведении бухучета.

Ссылки по теме:

Обложение НДФЛ и страховыми взносами путевок на санаторно-курортное лечение

НДФЛ

Согласно п. 9 ст.

217 Налогового кодекса Российской Федерации (далее – НК РФ) не облагаются НДФЛ суммы полной или частичной компенсации (оплаты) работодателями своим работникам и (или) членам их семей, бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по старости, инвалидам, не работающим в данной организации, стоимости приобретаемых путевок, за исключением туристских, на основании которых указанным лицам оказываются услуги санаторно-курортными и оздоровительными организациями, находящимися на территории РФ, а также суммы полной или частичной компенсации (оплаты) стоимости путевок для не достигших возраста 16 лет детей, на основании которых указанным лицам оказываются услуги санаторно-курортными и оздоровительными организациями, находящимися на территории РФ, предоставляемые за счет средств организаций, если расходы по такой компенсации (оплате) в соответствии с НК РФ не отнесены к расходам, учитываемым при определении налоговой базы по налогу на прибыль организаций.

При этом в целях применения гл. 23 «Налог на доходы физических лиц» НК РФ к санаторно-курортным и оздоровительным организациям относятся санатории, санатории-профилактории, профилактории, дома отдыха и базы отдыха, пансионаты, лечебно-оздоровительные комплексы, санаторные, оздоровительные и спортивные детские лагеря.

Иными словами, в случае если Предприятие не учитывает стоимость путевки в составе расходов по налогу на прибыль, то и НДФЛ на неё начислять не нужно.

Аналогичную позицию можно встретить и в разъяснениях контролирующих органов, так в частности, Минфин России в письме от 01.07.2013 № 03-04-06/24981 разъяснил следующее:

«Таким образом, стоимость санаторно-курортных путевок, приобретаемых организацией для своих работников, а также стоимость таких путевок, предоставляемых работникам за счет средств Фонда социального страхования Российской Федерации, не подлежит обложению налогом на доходы физических лиц на основании п. 9 ст. 217 Кодекса».

Страховые взносы

Источник: https://uchet-service.ru/buhvip127

Какие документы нужны для возврата налога за лагерь ребенка

Размер сертификата зависит:

- От типа отдыха;

- От социального статуса семьи и ее дохода;

- От величины федеральной квоты.

Для получения сертификата необходимо подать заявление и пакет документов тот же, что и при получении компенсации, в МФЦ или местное органы социальной защиты.

После получения сертификата необходимо выбрать лагерь из установленного перечня учреждений. Далее покупается путевка по стоимости, сниженной на сумму сертификата.

Важно! Путевку следует приобрести в течение определенного числа суток (во всех регионах по-разному) со дня получения сертификата! Иначе он будет аннулирован.

ВажноЕсли ребенок отправлен отдыхать по дорогой путевке, родители могут рассчитывать на возмещение, положенное по нормативу данного субъекта. Документы, необходимые для компенсации затрат на путевку, заверять у нотариуса не нужно.

Частичный возврат расходов на поездку ребенка государство ввело для родителей, не имеющих возможности оплатить нахождение ребенка в лагере. Бланк заявления сотрудника на возмещение стоимости путевки Порядок возмещения стоимости путевок в лагерь устанавливается приказом по региону.

Документ, как правило, утверждается в начале года. Основанием издания является нормативный акт субъекта РФ, например, постановление об организации детского отдыха.

Как получить компенсацию за путевку в детский лагерь?

Еще полная льгота полагается вынужденным переселенцам и сотрудникам бюджетных организаций. Также могут претендовать на компенсацию родители, чьи дети проходили санаторное лечение в оздоровительном лагере по направлению лечащего врача.

руб.

Если говорить о работниках бюджетных учреждений, то им положено возмещение в размере 90% от стоимости путевки. Расчет компенсации производится следующим образом: 18000×90%=16200 руб.

ВниманиеКак видно, родитель может рассчитывать на возмещение в размере 16200 руб. Общая стоимость путевки для бюджетного работника составит 1800 руб.

Если ее цена превышает среднюю стоимость по региону, то разницу между социальным показателем и фактическими затратами уплачивает родитель.

Основные нюансы возмещения стоимости путевки в лагерь

НДФЛ с прошлого места работы;• — если дети учатся, тогда потребуют справку из их учебного заведения.В случае если налогоплательщик работает одновременно у нескольких работодателей, налоговый вычет на детей он может получить только у одного из них на свой выбор.

Какие социальные налоговые вычеты может получить семья? Налогоплательщики, на обеспечении которых находятся дети, имеют право на следующие социальные налоговые вычеты (статья 219 РК РФ): • — в сумме, уплаченной обеими родителями (или братом, сестрой) в течение налогового периода за обучение своих детей (своих братьев или сестер) в возрасте до 24 лет по очной форме обучения (включая академический отпуск), но не более 50 тыс.

Как получить компенсацию за путевку в лагерь

Многие родители еще помнят те времена, когда путевки на детей выдавались бесплатно. Сегодня этот вид детского отдыха обходится им достаточно дорого.

Рост цен на путевки напрямую зависит от стоимости электроэнергии, коммунальных и транспортных услуг. Однако благодаря государственному субсидированию родители могут вернуть часть уплаченных денег.

Поэтому необходимо разобраться, кому положена компенсация, и какие нужны документы в 2017 году, для того чтобы вернуть разницу уплаченной стоимости путевки на ребенка. Общие сведения Чтобы воспользоваться государственной преференцией родители должны знать свои права.

Так как получить частичное или полное возмещение стоимости путевки могут далеко не все заинтересованные лица. Право на получение компенсации предоставляется 1 раз в год одному из родителей.

Получи компенсацию и пособие

При этом стоимость может быть как за 1 день, так и за все пребывание.

Город Средняя цена путевки Размер пособия Москва Трехкратная величина прожиточного минимума в Москве 100% для отдельной категории граждан; 50% (но не более 5000 руб.

) лицам, получающим ежемесячное пособие на ребенка по московскому закону (дети погибших или без вести пропавших военнослужащих) ; 10% победителям олимпиад, туристические походы.

Санкт-Петербург Сертификат стоимостью 14 338,80 руб. для жителей города Для жителей Ленинградской области фиксированная сумма: для работающих в бюджетных организациях — 15 491 руб.; в коммерческих — 9 467 руб. Новосибирск За один день: Оздоровительный лагерь – 830 руб.; Палаточный лагерь – 650 руб. Стоимость путевки в лагерь на территории области: Санаторного типа – 23760 руб.; Оздоровительный круглогодичный – 15750 руб.; Летний – 14910 руб.

Компенсация за путевку в детский лагерь 2017

Получить его можно в региональном отделении СЗН и МФЦ. Документы потребуются те же, что в случае оформления компенсации за приобретение путевки.

Источник: https://advocatus54.ru/kakie-dokumenty-nuzhny-dlya-vozvrata-naloga-za-lager-rebenka/

Положен ли налоговый вычет с лагеря

Бесплатные путевки в лагерь для детей 2018

Этим вопросом регулярно интересуются заботливые родители, желающие укрепить здоровье ребенка или отправить чадо на нескучный и полезный отдых. Приказом Минздравсоцразвития России №138н от 27.03.2009 г. и актами регионального законодательства предусмотрены бесплатные путевки в санаторий для детей в 2018 году. Оздоровительные учреждения готовы встретить посетителей круглый год.

Депутаты германского парламента рассмотрят законопроект о выплате компенсаций ныне живущим бывшим советским узникам нацистских концлагерей.

Всего для этого будет выделено €10 млн Правительство Германии планирует выплатить бывшим советским узникам концлагерей компенсацию в €10 млн, передает Reuters со ссылкой на источники в правительственной коалиции.

В настоящее время инициатива находится на рассмотрении депутатов Бундестага.

Всё о налоговых вычетах: кому положены и можно ли получить больше?

Подробнее об этом читателям «АиФ» на «прямой линии» объяснила Евгения Круглова, налоговый консультант 1 категории, преподаватель Центра по подготовке налоговых консультантов при РОСНОУ . Е.К.

: — Декларация может быть отправлена по почте, обязательно с описью вложения.

Это удобно для тех, кто проживает не по месту своей прописки, ведь декларация должна подаваться в налоговую инспекцию именно там.

Привет от налоговой

Если вы потратили деньги на собственное обучение (включая музыкальные и спортивные секции) или учебу своих детей по очной форме обучения в школах, в вузах и языковых лагерях за границей, то можете воспользоваться полным правом на получение налоговых вычетов. Кроме того, вычет можно получить по суммам, которые вы заплатили частным клиникам, при покупке лекарств, оплате анализов и операций. Главное условие — наличие лицензий у образовательных и медицинских учреждений.

Сотрудники с привилегиями: родители

Недавно мы рассматривали трудовые льготы и гарантии, предоставляемые работникам-инвалидам.

В этой публикации рассмотрим привилегии, предоставляемые трудовым законодательством работающим родителям, в том числе опекунам и попечителям, усыновителям. Гарантии и льготы, установленные в Трудовом кодексе РФ для родителей, создают хорошие условия для сочетания ими родительских функций с профессиональной деятельностью.

Как оформить налоговый вычет и вернуть 13% от стоимости покупок

Значительная часть наших читателей (как, впрочем, и я) платит налоги.

Однако эту сумму можно уменьшить. Для этого существует налоговый вычет.

Что это? При оформлении подобного вычета государство уменьшает сумму, с которой выплачиваются налоги. Так же называется возврат определённой части ранее уплаченного НДФЛ (налога на доходы физических лиц) при покупке недвижимости, расходах на лечение или обучение.

Какие налоговые льготы есть у многодетных родителей?

Депутаты от фракции КПРФ предлагают ввести налоговые льготы для многодетных семей.

Парламентарии рассматривают возможность установить следующие ставки подоходного налога (НДФЛ):

- 7 % для родителей троих и четверых несовершеннолетних детей;

- 5 % для родителей пяти несовершеннолетних;

- 0 % для родителей, у которых более пяти несовершеннолетних детей.

На сегодняшний день НДФЛ, или подоходный налог, составляет 13 %.

Санаторно-курортное лечение и и налоговые вычеты

Есть еще одна возможность уменьшить расходы на санаторно-курортное лечение, даже купив путевку за полную стоимость.

Налоговый кодекс РФ (Глава 23. Ст. 219) предусматривает четыре вида налоговых вычетов, на которые можно уменьшить налогооблагаемый доход работников, среди которых на первом месте стоит лечение в лицензированных лечебно-профилактических учреждениях. (Письмо ФНС России от 31.08.2006 № САЭ-6-04/876

).

НДФЛ: как — гражданину продекларировать доход и — получить вычеты

Даже если компания не производила выплаты «физикам» в течение отчетного (расчетного) периода, сдать в ИФНС новый единый расчет по взносам все равно нужно. Просто в данном случае все показатели в отчетности будут нулевые. ФНС отредактировала контрольные соотношения показателей декларации по НДС.

Это связано со вступлением в силу приказа, внесшего поправки в бланк НДС-отчетности. В случае, когда «физик», не зарегистрированный в качестве ИП, приобретает товары с использованием заграничного интернет-сервиса (например, eBay), обязанности налогового агента по НДС на него не возлагаются.

Источник: https://vigor24.ru/polozhen-li-nalogovyj-vychet-s-lagerja-48275/