Стандартные налоговые вычеты по ндфл в 2017

В свою очередь, при оформлении вычета в ФНС могут быть учтены доходы гражданина (НДФЛ, уплаченный с них) от всех работодателей. Но при этом нужно будет оформить справки 2-НДФЛ у каждого работодателя (в свою очередь, декларация 3-НДФЛ будет одна — в ней отражаются все источники доходов за год).

- Если человек работает в определенной компании не с начала года, то вычеты за детей предоставляются ему по данному месту работы с учетом тех доходов, что были получены им на предыдущей работе и использовались для оформления соответствующих вычетов с начала налогового периода.

Вычет с подоходного налога на детей

После того как необходимые документы будут переданы работодателю, зарплата налогоплательщика будет исчисляться при уменьшении начисляемого на нее НДФЛ соотносительно с используемым вычетом. Пример. Иванов А.А. нанялся на работу в частную фирму, в которой его зарплата по трудовому договору составляет 40 000 рублей в месяц.

Ежемесячно с данной зарплаты удерживается налог в размере 5200 рублей — НДФЛ по ставке 13%.

оформляет стандартный налоговый вычет у работодателя в соответствии с законодательством.ВниманиеДанный вычет исчисляется с суммы в 3 000 рублей. Фактически он представлен выплатой в размере 13% от данной суммы, то есть, равной 390 рублям.

ВажноТаким образом, НДФЛ с месячной зарплаты Иванова А.А.

Стандартные вычеты на детей в 2017 году

Какие документы нужны для получения вычета на ребенка в 2017 году Итак, основными критериями для уменьшения подоходного налога являются:

- Наличие детей;

- Официального места работы с белой зарплатой;

- Размер полученного суммарного дохода.

Пример.

У работающей мамы с зарплатой 40 000 рублей имеется двое несовершеннолетних деток.

С начала года после написания заявления на возврат средств она будет получать 2 800 рублей до сентября, так как в этом месяце суммарный доход превысит 350 000 рублей. В месяцах с действующей льготой она будет получать 35 164 рубля вместо 34 800 рублей, если бы она не обращалась за помощью, из расчета:

Стандартные налоговые вычеты в 2017 году (ндфл и др.)

Оформление стандартных вычетов на детей: нюансы Стандартный вычет на детей также можно получить:

- через работодателя;

- через ФНС.

В первом случае необходимо подготовить и передать работодателю документы:

- заявление в бухгалтерию;

- свидетельство о рождении ребенка;

- справку из учебного учреждения (если ребенок старше 18 лет).

После — работодатель будет предоставлять родителю вычет в виде уменьшения НДФЛ на ту сумму, что определяется исходя из величины конкретной разновидности вычета.

Стандартные налоговые вычеты по ндфл: кто и как может их оформить

То есть в случае, когда день восемнадцатилетия пришелся на 3 марта 2017 года, продолжать предоставлять вычет нужно до конца 2017 года.

В отношении учащихся 18-24 лет льготы перестает учитываться после окончания учебы.

Например, при завершении обучения в июне 2017 года, с июля 2017 года вычет больше не предоставляется.

У текущего работодателя льгота учитывается по месяц увольнения.

Вопрос 4: Можно ли получить стандартный вычет на ребенка, если нет дохода? Ответ: Если в какие-то месяцы дохода с удержание 13% нет, то и вычет в эти месяцы не предоставляется.

Однако, если в текущем году далее гражданин продолжает работать и получать доход, то он имеет право на вычет не только за месяцы получения дохода, но и за те месяцы, когда налогооблагаемого дохода не было.

Размер и получение вычета по ндфл на ребенка

Может ли гражданская жена претендовать на вычет по подоходному налогу? Ответ: Нет, гражданский брак не является основанием для получения право на стандартную льготу.

Необходима государственная регистрация отношений. Вопрос 4: Мать ребенка является безработной, может ли отец получать двойной вычет? Ответ: Нет, такое не допускается.

Отказаться от своего права на стандартную налоговую льготу может только официально работающий гражданин.

Безработный отказаться не может, так как не получает дохода, в отношении которого данная льгота может применяться.

Вопрос 5: Нужно ли каждый год писать заявление на вычет заново или достаточно написать один раз? Ответ: Заявление достаточно написать единожды.

Новое заявление пишется только в случае изменения размера положенной льготы — ребенок получил инвалидность, появился новый несовершеннолетний в семье.

Налоговый вычет на ребенка в 2017/2018 году

Содержание

- 1 2 НДФЛ стандартные налоговые вычеты

- 2 Вычет НДФЛ на детей 2017: что предписывает закон?

- 2.1 НДФЛ вычет на ребенка в 2017 году новые коды

- 2.1.1 Двойной вычет по НДФЛ матери одиночке

- 2.1 НДФЛ вычет на ребенка в 2017 году новые коды

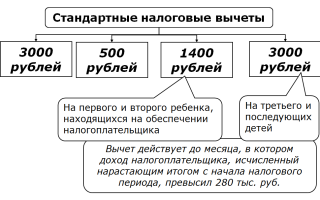

2 НДФЛ стандартные налоговые вычеты По своему характеру такого рода вычеты делятся на 2 категории:

- 2 НДФЛ стандартные налоговые вычеты на себя

- вычеты НДФЛ на детей налогоплательщика

По общему правилу получить вычет на себя можно в размере 500 руб. и даже оформить уменьшение на 3 000 руб. при определенных условиях, которые прямо прописаны в статье 218

Кодекса и закреплены в п. 3 статьи 210. Так, получить стандартные вычеты по НДФЛ 3 т.

р.

Особенности получения вычета на детей в 2017 году

Также следует помнить, что такая стандартная льгота прерогатива не только работающей мамы, но и отца, бабушек или дедушек, являющихся официальными опекунами.

Какие еще стандартные вычеты по НДФЛ предусмотрены — читайте здесь.

Начало предоставления вычета по НДФЛ осуществляется с первого месяца рождения ребенка или вступления в опекунство.

Начисления производятся ежемесячно в течение всего налогового периода до месяца, в котором по нарастающей зарплата сотрудника не достигнет суммы 350 000 рублей, далее стандартная льгота не применяется до следующего года.

Источник: https://aval48.ru/standartnye-nalogovye-vychety-po-ndfl-v-2017/

Налоговые вычеты по НДФЛ: кому положены и какой порядок выплат

Обязательным разделом справки 2-НДФЛ являются сведения о примененных при исчислении налога на доходы налоговых вычетов.

Данные вычеты представляют собой суммы, на которые сокращается налоговая база (определяемая в расчете как сумма налогооблагаемого дохода лица) при исчислении и удержании налога.

Они предоставляются в целях государственной поддержки различных категорий граждан, в том числе имеющих детей, купивших жилье, получающих образование, поскольку уменьшают размер взимаемого с заработка обязательного налогового платежа.

В целях унификации каждому виду вычетов присвоен код (выражен в числах). Прописывается код вычета НДФЛ в справке 2-НДФЛ, других документах налоговой отчетности.

При использовании кодов другие дополнительные сведения о виде вычета в документ не вносятся.

Все коды должны быть указаны в соответствии с Приказом Федеральной налоговой службы России от 10.09.2015 г (с правками от 2017 года) № ММВ-7-11/387@.

В этот документ периодически вносятся изменения, и это следует учитывать при заполнении формы справки о доходах. В декабре 2017 года откорректирована и кодировка вычетов по налогу.

Виды стандартных налоговых вычетов

Все возможные стандартные налоговые вычеты перечислены законодателем в ст. 218 Налогового кодекса РФ. Их можно получить только в твердом размере (в НК РФ указана сумма).

На твердую сумму вычета налогоплательщик может сокращать базу для исчисления НДФЛ в каждом месяце года (календарного).

Виды стандартных налоговых вычетов включают НДФЛ на детей и право на уменьшение налоговой базы, предоставленное гражданам с особым статусом (подробный перечень таких налогоплательщиков содержится в 218 статье НК РФ).

Льготой в виде уменьшения расчетной базы, от которой ведется исчисление налога, по НДФЛ на детей обладают лица, обеспечивающие содержание детей (это как родители, так и жены/мужья родителей; лица, принявшие ребенка на условиях удочерения или усыновления, либо взявшие опекунство над чужими детьми, приемные родители, супруги таких лиц).

«Детская» льгота действует, пока детям не исполняется 18 лет.

Когда ребенок поступает на очное обучение в учреждение образования, льгота сохраняется еще в течение дополнительных шести лет (до достижения возраста 24 лет соответствующим ребенком) при условии, что ребенок не бросает учебу и остается на очной форме обучения.

Стандартные налоговые вычеты по НДФЛ на детей фиксируются в справке 2-НДФЛ за следующими кодами:

| Вид плательщика НДФЛ | 1-ый | 2-ой | 3-ий | Ребенок с установленной инвалидностью |

| Порядковый номер ребенка (по времени появления на обеспечении налогоплательщика) | ||||

| КОД | ||||

| Родители, их супруги, усыновители | 126 | 127 | 128 | 129 |

| Родитель, если он является единственным (двойной размер) | 134 | 136 | 138 | 140 |

| Родитель, усыновитель, при условии, что второй родитель, усыновитель отказался от вычета (двойной размер) либо отсутствует | 142 | 144 | 146 | 148 |

| Граждане, являющиеся приемными родителями либо взявшие ребенка под опеку, попечительство | 130 | 131 | 132 | 133 |

| Единственный приемный родитель, опекун, попечитель (двойной размер) | 135 | 137 | 139 | 141 |

| Приемный родитель (опекун, попечитель), если второй родитель (опекун, попечитель) отказался от вычета либо отсутствует (двойной размер) | 143 | 145 | 147 | 149 |

Законом установлены размеры вычетов: 1400 рублей — вычитаются из налоговой базы по НДФЛ ежемесячно в связи с появлением на обеспечении плательщика налога первого ребенка; 1400 рублей — вычитаются из налоговой базы ежемесячно и суммируются с первым вычетом при появлении второго ребенка.

При появлении третьего ребенка родитель может ежемесячно получать вычет в большем размере — 3000 рублей.

Тот же размер вычета (3000 рублей) нужно применять при появлении четвертого и всех последующих детей плательщика НДФЛ.

Наибольшие льготы государство предоставляет гражданам, которые осуществляют содержание ребенка-инвалида, база для расчета налога для них сокращается в каждом месяце на 12 000 рублей.

Если воспитанием ребенка-инвалида занимается опекун или попечитель, а также если он воспитывается в приемной семье, то вычет предоставляется в меньшем размере и составляет 6 000 рублей.

Если плательщик подпадает под категорию лиц, которым вычет положено начислять в двукратном размере, указанные выше суммы нужно удвоить.

Существует одно ограничение: уменьшение базы по подоходному налогу допускается вплоть до того момента, пока заработок лица, на обеспечении которого находится ребенок, не превысит 350 тыс. рублей в течение налогового периода (с 01 января по 31 декабря соответствующего года).

Со следующего года применение вычета возобновляется, его используют в том же порядке, в тех же размерах.

Налоговые льготы второго типа, установленные налоговым законодательством для отдельных категорий плательщиков подоходного налога, закодированы в справке о доходах следующим образом:

| Вид плательщика | Код | Размер вычета | |

| Лица, указанные в пп.1 п.1 ст.218 НК РФ | Лица, имеющие связь с аварией, произошедшей на АЭС в Чернобыле, аварией на «Маяке» в 1957 г., авариями на других АЭС (пострадавшие, ликвидаторы и др.); инвалиды Отечественной войны 1941-1945 гг; граждане, получившие инвалидность в связи с военной службой в СССР, РФ и др. | 105 | 3000 рублей |

| Лица, указанные в пп.2 п.1 ст.218 НК РФ | Герои СССР и РФ; лица, имеющие государственные награды, «блокадники»; узники концлагерей; лица, признанные инвалидами с детства; граждане, страдавшие лучевой болезнью; переселенцы из Чернобыля; некоторые категории афганцев и др. | 104 | 500 рублей |

Часто работники сталкиваются с тем, что в полученной ими от работодателя форме 2-НДФЛ указывается налоговый вычет под кодом 503.

Данная кодировка используется, когда работнику предоставлялись единовременные выплаты — материальная помощь (при выходе на пенсию, в случае смерти члена семьи сотрудника и др.), которая освобождена от обложения НДФЛ (ст.217 НК РФ).

Таким образом, в справке 2-НДФЛ код ычета 503 не означает, что работнику предоставлен стандартный налоговый вычет, код 503 указывает на размер не облагаемой НДФЛ выплаты от работодателя в виде материальной помощи.

Суть досрочной уплаты ндфл

Иногда для организаций и частных предпринимателей становится удобным перечислить суммы удержанных у работников НДФЛ ранее положенного срока и ранее проведения выплат зарплаты и иных вознаграждений. И здесь компании сталкиваются с трудностями и существенными рисками.

По требованиями закона, с начала 2018 года работодатель вправе исчислить НДФЛ для своих сотрудников в качестве налогового агента только в момент фактической выплаты денежных средств.

Доход можно учесть в целях удержания НДФЛ только в последний день месяца.

А уплатить НДФЛ налоговый агент обязан после расчета с сотрудниками. Уплату НДФЛ можно произвести либо в день выплаты зарплаты, либо на следующий день, а более поздняя уплата налога является просрочкой.

Все стандартные налоговые вычеты также могут применяться только по истечении очередного месяца.

В связи с изложенным налоговое ведомство настаивает на недопустимости досрочной уплаты НДФЛ, считая, что такой платеж является не платежом налогового агента (т. е. производимого за работника), а платежом от самого работодателя, не обязанного платить данный налог от себя.

Все поступившие досрочно суммы налоговые инспекции не засчитывают в счет уплаты НДФЛ, и работодателям приходится повторно вносить суммы налога (в противном случае образуется недоимка по налогу), а перечисленные раньше срока средства — возвращать из бюджета. Зачесть данные средства в счет будущих платежей, в счет оплаты других налогов не получится (в силу агентского характера перевода средств).

Работодатели иногда в судебном порядке добиваются признания правомерности и допустимости уплаты подоходного налога раньше срока, но позиция налоговиков остается неизменной. Поэтому досрочная уплата этого налога является действием, влекущим существенные налоговые риски.

Также не согласуется с позицией Минфина РФ и судебной практикой схема, которую некоторые организации применяют для удобства. В последний день месяца уплачивается аванс по заработной плате (с которого НДФЛ не исчисляется), а окончательный расчет производится в следующем месяце (до 15 числа). Таким образом компании пытаются отсрочить уплату НДФЛ на месяц.

Еще в 2016 году Минфин разъяснил, что в случае, когда компания выплачивает аванс 30 числа месяца, а саму зарплату — уже в следующем месяце (15 числа), с такого аванса нужно исчислить, удержать у работника и уплатить в бюджет подоходный налог.

Источник: https://zakonirabota.ru/nalogi/vyplata-nalogovyh-vychetov-po-ndfl-vidy-vychetov-standartnye-vychety.html

Стандартные налоговые вычеты по ндфл в 2017 году на работника

Стандартный налоговый вычет на детей по НДФЛ позволяет уменьшить подоходный налог к уплате, ежемесячно удерживаемый из зарплаты работодателем и перечисляемый в ФНС. Это льгота, на которую могут рассчитывать все граждане при наличии детей подходящего возраста — до 18 лет или до 24 лет в случае очного обучения.

Что нужно, чтобы получить работнику льготу, а работодателю правильно ее предоставить:

- Работнику нужно написать заявление на вычет и собрать необходимые документ, весь пакет подать работодателю. Комплект документов зависит от статуса получателя, числа детей, их здоровья.

- Последний должен знать актуальный размер вычета на детей по НДФЛ, например, в 2017 году это 1400 или 3000 в зависимости от очередности рождения (плюс дополнительно положены вычета на детей инвалидов 6000 или 12000).

- Работодатель должен знать предельную величину зарплаты, до которой вычет положен. Данный предел может меняться. В 2017 году размер предельной величины составляет 350000 руб.

- Работодатель должен правильно провести расчет подоходного налога с учетом вычета и существующего ограничения по доходам.

Условия получения стандартного вычета на детей

Первое условие — статус получателя:

Чтобы получить детский вычет, нужно, чтобы гражданин, на него претендующий, имел один из следующих статусов:

- родитель (приемный или родной);

- опекун;

- усыновитель;

- попечитель;

- новый муж или жена указанных лиц.

На получение стандартной налоговой льготы по НДФЛ можно рассчитывать, если возраст детей подходит под существующие ограничения:

- не более 18 лет (право на вычет теряется по окончанию года, в котором исполнилось 18 лет);

- не более 24 лет, если ребенок является обучающимся очной формы (право на льготу теряется по завершению месяца окончания учебы).

Даже если выполняются два выше условия вычет на ребенка предоставляется не все время, а только до тех пор, пока общий годовой доход гражданина не превысит предельной величины, устанавливаемой на законодательном уровне.

В 2017 году стандартный вычет на детей положен до достижения общей зарплаты с начала года величины 350000 руб. Начиная с месяца, в котором общий доход достиг отметки в 350000 руб. предоставление льготы по НДФЛ прекращается.

То есть считается доход, начисленный с января по текущий месяц. До 350000 руб. вычет отнимается от зарплаты при расчете подоходного налога, начиная месяца, после 350000 руб. учет льготы прекращается до конца текущего календарного года. С начала следующего года право на стандартную налоговую льготу опять появляется при выполнении указанных выше условий.

Четвертое условие — наличие всех необходимых документов

Работодатель не будет учитывать льготу, если работник просто придет и скажет о том, что есть дети. Нужно документальное обоснование.

Документы подаются один раз одному работодателю. Не нужно ежегодного их дублировать.

Нужно заново подтвердить право на стандартный вычет по НДФЛ, если:

- есть изменения в количестве детей — в результате рождения или смерти;

- ребенок приобретает документально подтвержденную инвалидность;

- появляется право на двойной вычет или теряется такое право;

- в заявлении на вычет указан год, за который нужно предоставить льготу.

Пятое условие — наличие налогооблагаемого дохода

Если дохода, с которого удерживается НДФЛ 13 % нет, то и права на стандартную льготу по подоходному налогу нет.

Размеры вычета по НДФЛ на ребенка в 2017 году

Размеры стандартной налоговой льготы в связи с наличием в семье детей определены в пп.4 п.1ст.218 НК РФ.

В 2017 году установлены следующие размеры вычетов:

У семьи Потаповых трое детей: старшему 25 лет, среднему 12, младшему 5. У среднего сына инвалидность. Общий размер стандартного вычета = 0 + (12000 + 1400) + 3000 = 16400 руб.

Кому положен двойной вычет на детей и каков его размер

Двойной детский стандартный вычет по НДФЛ можно получить, если выполняется одно из условий:

- получатель льготы является имеет статус единственного для ребенка — (второй родитель умер, признан судом умершим или пропавшим без вести, не записан в свидетельстве о рождении или записан со слов матери, последнее можно подтвердить справкой из ЗАГСа);

- второй родитель отказался от положенной ему льготу в пользу первого.

Оба случая нужно подтверждать документами.

Какие нужны документы для оформления детского вычета по НДФЛ

Перечень основных документов от работника:

- Заявление в свободной форме с просьбой предоставлять вычет на детей (не следует указывать год, в котором работодателю нужно предоставить вычет, иначе на следующий год заявление придется переписывать);

- Копии свидетельств о рождении каждого ребенка, имеющегося в семье (в том числе совершеннолетних, их наличие повлияет на размер льготы). Копии прикладываются к заявлению. При необходимости предъявляются оригиналы.

Перечень дополнительных документов (требуются в зависимости от ситуации):

- подтверждение статуса получателя стандартного вычета по НДФЛ, если это не родной родитель ребенка (судебное решение об усыновлении, акт о назначении опекуна или попечителя);

- свидетельство о браке — предоставляют новые супруги родителя (возможно потребуются дополнительные документы, подтверждающие, что новый муж или жена участвуют в содержании ребенка — бумаги, свидетельствующие об уплате алиментов, совместном проживании с ребенком);

- документ о статусе единственного родителя — необходим для получения двойного вычета (свидетельство о рождении с прочерком в графе отец, справка из ЗАГСа, свидетельство о смерти второго родителя, судебное решение о признании умершим или безвестно пропавшим второго родителя);

- заявление от другого родителя об отказе в получении налогового вычет по НДФЛ и 2-НДФЛ — нужна, если один из родителей планируется получать за счет этого двойной вычет (за себя и супруга). Заявление можно подготовить один раз, а справку о доходах нужно получать по месту работы второго родителя ежемесячно, она подтвердит, что вычет действительно не учитывается по его доходам при расчете НДФЛ;

- справка об инвалидности ребенка — для получения дополнительного стандартного вычета (если она имеет срок годности, то по его истечению нужно получать новую);

- документы об очном обучении — на учащихся детей от 18 до 24 лет;

- 2-НДФЛ — справка о доходах по прежнему месту работы — нужна, если гражданин устроился на работу в текущем году не с его начала;

Все документы, кроме заявлений и 2-НДФЛ, можно предоставить в виде копий.

Вопросы и ответы по теме — вычет на детей по НДФЛ

Вопрос 1: Как считать число детей, если они родились от разных браков?

Ответ: Если брак зарегистрирован, и оба супруга участвуют в содержании всех детей, то дети обоих супругов считаются общими. Все учитываются при определении размера стандартной льготы по НДФЛ. Если регистрация брака не оформлена, то дети считаются по отдельности.

Вопрос 2: С какого месяца начинается предоставление вычета по НДФЛ?

Ответ: Начиная с того месяца, в котором ребенок родился (он усыновлен, принят в семью).

Текущий работодатель начинает предоставлять вычет с месяца принятия на работу, если принят работник с детьми.

Вопрос 3: Когда заканчивается учет стандартной льготы на ребенка?

Ответ: До конца того года, в котором ребенку исполнилось 18 лет, или расторгнут договор об усыновлении, принятии в семью.

То есть в случае, когда день восемнадцатилетия пришелся на 3 марта 2017 года, продолжать предоставлять вычет нужно до конца 2017 года. В отношении учащихся 18-24 лет льготы перестает учитываться после окончания учебы.

Например, при завершении обучения в июне 2017 года, с июля 2017 года вычет больше не предоставляется.

У текущего работодателя льгота учитывается по месяц увольнения.

Вопрос 4: Можно ли получить стандартный вычет на ребенка, если нет дохода?

Ответ: Если в какие-то месяцы дохода с удержание 13% нет, то и вычет в эти месяцы не предоставляется. Однако, если в текущем году далее гражданин продолжает работать и получать доход, то он имеет право на вычет не только за месяцы получения дохода, но и за те месяцы, когда налогооблагаемого дохода не было.

Если же с определенного месяца и до конца года получение дохода с обложением НДФЛ полностью прекращается, то вычет за эти месяцы не предоставляется, на следующий год не переносится.

Вопрос 5: Должен ли работодатель предоставлять вычет работнику, если он находится в отпуске по уходу за ребенком?

Ответ: Нет, не должен. Так как ежемесячное пособие, получаемое работник на ребенка, не облагается подоходным налогом 13%.

Вопрос 6: Что делать, если работник подал документы на льготу на ребенка с опозданием (например, не в месяце, когда родился малыш, а позже)?

Ответ: Работодатель должен пересчитать НДФЛ с учетом вычетов за все месяцы текущего года (с месяца рождения ребенка или трудоустройства).

За предшествующие годы вернуть НДФЛ можно только через ФНС.

Налоговый вычет работника 2017

— членов экипажей судов, плавающих под государственным флагом РФ;

2. вычет на ребенка (детей) налогоплательщика.

• участником ликвидации аварии на ЧАЭС;

• инвалидом с детства, или инвалидом I или II группы;

2. документы, подтверждающие право на вычет, к примеру:

— копия справки медико-социальной экспертизы;

— копия удостоверения Героя СССР, РФ;

— копия удостоверения участника, ветерана ВОВ;

Стандартный налоговый вычет на работника в 2016-2017 годах

Стандартным налоговым вычетам посвящена ст.218 НК РФ . В соответствии с п.1 указанной нормы налогоплательщики – физические лица, чьи доходы облагаются НДФЛ по ставке, установленной п.

1 ст.224 НК РФ (13%), вправе получить вычет по данному налогу. Если облагаемый доход отсутствует, то на вычет рассчитывать не стоит (например, пенсионерам, которые получают только пенсию (п.2 ст.217 НК РФ)).

Налогоплательщиками, как правило, являются работники. Также ими могут быть исполнители по договору гражданско-правового характера.

Нерезиденты РФ не могут воспользоваться вычетами по НДФЛ, поскольку ставка по налогу на их доходы устанавливается не п.1 ст.224 НК РФ. Поэтому даже если доход нерезидента РФ облагается по ставке 13%, уменьшить его на стандартные вычеты он не может (письмо ФНС России от 22.10.2012 г. № АС-3-3/[email protected]). В частности, это касается (п.3 ст.224 НК РФ):

— членов экипажей судов, плавающих под государственным флагом РФ;

Существует два вида стандартных налоговых вычетов:

В данной консультации мы подробно рассмотрим первый вид вычета.

Стандартный налоговый вычет на работника в 2016 году

Предоставляется физическому лицу, если тот относится к определенной категории налогоплательщиков. Работник имеет право на вычет в размере:

- героем Советского Союза или РФ, кавалером ордена Славы трех степеней;

- участником ВОВ;

- инвалидом с детства, или инвалидом I или II группы;

- др.

Стандартный вычет по НДФЛ в размере 400 руб., которым пользовалось подавляющее число работающих россиян, отменен с 1 января 2012 года на основании пп. «а9raquo; п.8 ст.1 и п.1 ст.5 Федерального закона от 21.11.2011 г. № 330-ФЗ (пп.3 п.1 ст.218 НК РФ ).

Право на стандартный налоговый вычет на работника не ограничивается каким-либо его предельным размером или максимальной величиной полученных доходов (в отличие от тех же «детских9raquo; вычетов).

Рассмотрим правила предоставления стандартного налогового вычета «на себя».

1. Вычет предоставляется налоговым агентом (п.3 ст.218 НК РФ ).

Как правило, им является работодатель.

При этом, если гражданин получает доход сразу от несколько налоговых агентов (к примеру, работник трудится одновременно у двух и более работодателей), то заявить вычет он может только одному из них (любому на выбор).

Источник: https://amvtrade.ru/info/hobbi/standartnye-nalogovye-vychety-po-ndfl-v-2017-godu-2/

Стандартные вычеты по НДФЛ в 2017 году

Стандартный налоговый вычет — часть оклада, с которой не взимается НДФЛ. Проще говоря, это налоговые льготы, позволяющие экономить бюджет.

В связи с изменениями НК, с 2017 г. сумма на детей, имеющих инвалидность, значительно увеличилась, а так же увеличилась сумма заработка, при достижении которой вычеты уже не полагаются. В остальном стандартные вычеты по НДФЛ в 2017 году остались без изменений.

Потребовать у работодателя предоставление налогового вычета могут граждане, у которых есть ребенок до 18 лет (до 24 лет, обучающийся очно в любом учебном заведении). Помимо вычетов на детей, гражданам предоставляются вычеты «на себя».

Чтобы воспользоваться такого рода вычетами, налогоплательщик должен иметь определенный статус (Герой РФ, Герой Советского Союза, ветеран или инвалид ВОВ, чернобылец и так далее. Полный перечень лиц, обладающих правом на эти налоговые льготы указан в ст.

218 НК РФ.)

На работника предоставляются вычеты:

- 500 руб. На него могут претендовать: Герои РФ и Советского Союза; инвалиды I и II группы; люди, имеющие Орден славы 3-х степеней, и многие другие. (фото «Герой РФ»)

- 3000 руб. Этот вычет положен следующим гражданам: инвалиды ВОВ; участники ядерных испытаниях; участники ликвидационных мероприятий после катастрофы на АЭС в Чернобыле и т. д.

Человек может получать такие вычеты, если у него имеются дети младше 18 лет, либо 24 лет (находящиеся на очном обучении).

Итак, вычеты на какую сумму и при каких обстоятельствах должны предоставляться работникам?

- 1400 руб. на первого, второго и 3000 руб. на третьего и следующих детей;

- 12000 руб. предоставляется гражданам, имеющим ребенка с инвалидностью. (для опекунов детей-инвалидов эта сумма равна 6000 руб.).

Получая детские вычеты, важно знать!

Нельзя не учитывать тот факт, что детские вычеты полагаются двум родителям! Если родитель у ребенка единственный (второй умер, без вести пропал, и т.д.), это подтверждается соответствующими документами, налогоплательщик имеет право потребовать у работодателя предоставлять ему вычеты в двукратном объеме.

С момента, когда заработок достигнет определенной суммы, человек уже не вправе рассчитывать на вычет. В 2017 г. эта сумма равна 350000 руб.

Работник, с ежемесячным окладом в размере 30000 руб., имеет четырех детей и одному ребенку присвоена инвалидность I группы.

Для начала необходимо от ежемесячного дохода отнять суммы вычетов (по 1400 на первого, второго и 3000 на третьего и 12000 на ребенка с инвалидностью).

30000-1400-1400-3000-12000=12200 руб.

Таким образом, заработок, с которого будет высчитан налог, составит 12200 руб. Несложно посчитать, что размер налога составит: 12200*13%=1586 руб.

Если бы у этого работника не было детей, а его оклад так же составлял бы 30000 руб., то размер НДФЛ был бы равен 30000*13%=3900 руб.

Чтобы работодатель предоставил налоговые вычеты, работник пишет заявление и приносит на работу необходимые документы.

Что должен знать работник?

- Детский вычет полагается с месяца, когда ребенок родился. А вот при достижении ребенком восемнадцатилетнего возраста вычет полагается до конца года! Даже если ребенок справил совершеннолетие в январе, налоговые льготы его родители будут получать до конца года!

- С детьми, которые уже справили совершеннолетие, но продолжают обучаться очно, дело обстоит немного иначе. Вычеты на них даются, пока не закончится обучение или ребенок не достигнет 24 лет. Важный момент: работодатель прекращает предоставлять вычет в месяце, идущем за тем, когда ребенок завершил обучение (например, ребенок закончил обучаться в июне, следовательно, с июля вычет не предоставляется!). Так же стоит отметить, что если работник вовремя не известил работодателя о том, что ребенок завершил обучение или был отчислен, но потом этот факт выясняется, работодатель может высчитать с работника ту сумму, которая была выплачена без должного основания.

- Если человек приступает к работе не с 1 января, ему надо предоставить справку 2 НДФЛ с бывшей работы, или из его трудовой книжки должно следовать что он не работал ни в одной организации в этом году. Иначе он не может рассчитывать на то, что ему предоставят вычеты в этом году.

- Работающий на нескольких предприятиях одновременно, получает вычеты на одной из работ. Работник вправе сам решать, от какой организации получать налоговые льготы!

Следует так же отметить, что вычеты не зависимы друг от друга, то есть если человек сам является инвалидом и имеет детей, то льготы он получает и детские и на себя!

Итак, оформить налоговый вычет достаточно просто. Это займет совсем мало времени, по крайней мере у самого работника. Но при этом экономия, как следует из приведенного примера, будет достаточно существенной.

Источник: https://cryptopilot.ru/standartnye-vychety-po-ndfl-v-2016-godu.html

Стандартные налоговые вычеты по ндфл в 2018 году на себя

02.04.2018

Российское законодательство предусматривает ряд мер по снижению налоговой нагрузки на граждан. Это выражается в уменьшении налогооблагаемой базы или возврату уже оплаченного ранее налога. Называется этот процесс налоговым вычетом. В зависимости от ситуаций вычеты подразделяются на:

Налоговый вычет НДФЛ в 2018 году

Военнослужащие, граждане, уволенные с военной службы, а также военнообязанные, призванные на специальные сборы и привлеченные в этот период для выполнения работ, связанных с ликвидацией последствий катастрофы на Чернобыльской АЭС, включая взлетно-подъемный, инженерно-технический составы гражданской авиации

Стандартные налоговые вычеты в 2018 году

Кроме того, Минфин и ФНС считают, что общий объем налоговых вычетов на детей-инвалидов может быть суммирован, то есть состоять из основной части по праву рождения ребенка (в размере 1 400 или 3 000 рублей) и части, обозначенной законом на детей инвалидов (6 000 или 12 000 рублей).

Налоговый вычет на ребенка в 2018 году

Примечательно, что даже после развода бывшие супруги могут рассчитывать на налоговый вычет. Этим же правом обладают усыновители, опекуны, попечители.

Рассматриваемая льгота продляется до момента наступления ребенку 24 лет при условии получения им образования на очной форме.

Если в семье есть ребенок-инвалид, не достигший совершеннолетия ( группа при этом неважна), то размер налогового вычета увеличивается до 12 тыс. рублей.

Рекомендуем прочесть: Налог от продажи квартиры в собственности более 3 лет

Как сэкономить на налогах и получить стандартные налоговые вычеты

Что подразумевается под понятием «стандартные налоговые вычеты в 2018 году»? Граждане, получающие доходы, облагаемые НДФЛ, за их счет могут уменьшить облагаемую базу. В результате уменьшается сумма налога и увеличивается чистый доход гражданина. Таким образом снижается налоговая нагрузка на гражданина.

Все о стандартных налоговых вычетах в 2018 году

Пострадавшим в следствии Чернобыльской катастрофы. Все налогоплательщики, чье здоровье значительно ухудшилось в результате катастрофы на Чернобыльской атомной электростанции, причем не зависимо от того проживали ли они на данной территории либо являлись ликвидаторами, могут рассчитывать на материальную компенсацию налогового вида;

Стандартный налоговый вычет на детей: кто может его получить, его размер в 2018 году, как оформить

Использование вычета выполняется по нарастанию с начала налогового периода (года). Однако в НК устанавливается лимит по полученным доходам, после какого вычет перестает действовать. В 2017 году он не изменился, и все также установлен в сумме 350000 руб. Такое ограничение обозначает, что с месяца, в котором заработок работника достиг указанной суммы, льгота отменяется.

Стандартные вычеты по НДФЛ

Стандартные налоговые вычеты лично на гражданина не имеют пределов и предоставляются, пока условия не изменятся, и, следовательно, на них имеют право в течение всего времени работы налогоплательщика.

Что касается вычетов на детей, то ими разрешается воспользоваться только лишь до того месяца, пока доход плательщика налога не превысит 350 тыс. руб.

При наступлении месяца, в котором заработок будет превышать указанный лимит, вычет автоматически перестает предоставляться.

Вычеты по НДФЛ в 2018 году

- при покупке квартиры, комнаты, дома (доли в них) или иного вида недвижимости, а также при строительстве (участии в нем) в размере фактических затрат, но не выше 2 000 000 руб.;

- при использовании заемных ипочтечных средств на покупку жилья в объеме затрат по выплаченным процентам за пользование кредитом, но не выше 3 000 000 руб.

Налоговые вычеты на детей в 2018 году (НДФЛ и др

Родитель, который оплачивает обучение своих родных детей, подопечных или приемных, может использовать вычет НДФЛ на детей в 2018 г. При этом сумма вычета на ребенка (каждого из детей) не должна превышать 50 000 руб. для обоих родителей (подп. 2 п. 2 ст. 219 НК РФ).

Стандартные налоговые вычеты по ндфл в 2018 году на себя Ссылка на основную публикацию

Источник: https://svoijurist.ru/semejnoe-pravo/standartnye-nalogovye-vychety-po-ndfl-v-2018-godu-na-sebya

Стандартные налоговые вычеты по ндфл

13.02.2018

Вычет предоставляется с момента рождения ребенка (усыновления, попечительства) или с даты вступления в силу договора о передаче ребенка на воспитание в семью до достижения им возраста 18 лет (24 лет) либо до смерти ребенка или до даты расторжения договора.

Вычеты по НДФЛ

Чаще всего бухгалтерам компаний и самим физлицам приходится иметь дело с 3 видами налоговых вычетов по НДФЛ – стандартными, социальными и имущественными. Встречаются так же профессиональные налоговые вычеты, которые актуальны для ИП, лиц, с которыми заключены ГПД, а также лиц, получающих авторские вознаграждения (ст. 221 НК РФ).

Стандартные налоговые вычеты по НДФЛ: кто и как может их оформить

- справку 2-НДФЛ;

- декларацию 3-НДФЛ;

- свидетельство о рождении ребенка;

- справку из учебного учреждения (если ребенок старше 18 лет);

- заявление на вычет.

- Отнести указанные документы в ФНС по окончании года, за который составлена декларация 3-НДФЛ.

НДФЛ: Стандартные налоговые вычеты

Сотрудник не относится к льготной категории. Если речь идет о вычете в размере 400 руб., достаточно заявления работника. Сотрудники, которые трудятся в организации не с начала года, дополнительно должны будут представить справку по форме 2-НДФЛ. Если размер дохода сотрудника превысит 40 000 руб., предоставление стандартного вычета прекращается.

Налоговые вычеты на детей в 2018 году

Традиционно этот вид налоговых льгот предоставлялся по окончании календарного года: нужно было собирать чеки и выписки, а потом идти с ними, а также с формами 2-НДФЛ и 3-НДФЛ в налоговую. Однако с 1 января 2016 года социальные вычеты можно оформить и у работодателя.

Стандартные налоговые вычеты по НДФЛ

В этом году Минфин России выпустил письмо от 30.04.2015 № БС-3-11/1785@, согласно которому, если в отдельные месяцы налогового периода работодатель не выплачивал налогоплательщику доход, облагаемый налогом на доходы физических лиц, стандартные налоговые вычеты предоставляются за каждый месяц налогового периода, включая те месяцы, в которых не было выплат дохода.

Размер и получение вычета по НДФЛ на ребенка

Данная льгота относится к разряду стандартных. Воспользоваться ей можно только в отношении доходов в виде заработной платы.

Как правило, самостоятельно физическому лицу не нужно заниматься высчитыванием НДФЛ, эта функция, согласно НК РФ, поручена работодателю.

Последний считает зарплату, применяет стандартный вычет, если положен, вычисляет подоходный налог в размере 13% и перечисляет средства на счет ФНС.

Рекомендуем прочесть: Как сделать страховку на машину дешевле

Стандартные налоговые вычеты по НДФЛ

- 3000 руб. – на эту льготу могут рассчитывать те категории работников, которые в прошлом или настоящем имели или имеют отношение к АЭС, радиации, ядерным испытаниям, ядерному оружию. Кроме того, вычет предоставляется ветеранам ВОВ, военнослужащим, ставшим инвалидами, а также другим категориям граждан, полный перечень которых представлен в п. 1 ст. 218 НК РФ;

- 500 руб. – применяется также для достаточно широкого круга лиц, в частности, участников ВОВ, инвалидов, награжденных гос.наградами и другие лица, полный перечень представлен в п.2 ст. 218;

- 1400 и 3000 руб. – один из самых распространенных видов стандартного налогового вычета, предоставляется за каждого ребенка. За первого можно получить 1400, если детей двое – то можно получить по 1400 на каждого, если детей трое – то на первых двух по 1400, на третьего 3000. То есть на двух первых детей предоставляется стандартный вычет в размере 1400, на последующих – уже 3000. Подробнее о вычетах на детей можно прочитать здесь.

Стандартные вычеты по НДФЛ на детей

- Личное заявление работника. Заполняется в произвольной форме либо по форме предприятия.

- Свидетельство о рождении, копию на каждого ребенка. В случае если старший ребенок не пользуется вычетом в силу возраста, все равно рекомендуется предоставить документы и на него. Дело в том, что сумма вычета на третьего ребенка выше, чем на первого и второго. Поэтому, предоставив документы на первого, работник подтверждает свое право на получение усиленного вычета. Это действие при наличии трех и более детей.

- Справка из вуза, если ребенку исполнилось 18 лет.

- Справка по форме 2-НДФЛ, которую необходимо взять с предыдущего места работы, если человек работал в календарном году у другого работодателя. В случае если работодателей за текущий год было несколько, необходимо принести справки от каждого из них.

Стандартные налоговые вычеты (НДФЛ)

— родителей и супругов военнослужащих, погибших вследствие ранения, контузии или увечья, полученных ими при защите СССР, Российской Федерации или при исполнении иных обязанностей военной службы, либо вследствие заболевания, связанного с пребыванием на фронте, а также родителей и супругов государственных служащих, погибших при исполнении служебных обязанностей. Указанный вычет предоставляется супругам погибших военнослужащих и государственных служащих, если они не вступили в повторный брак;

Как рассчитать налоговый вычет на детей по НДФЛ

К примеру, если в семье есть двое общих детей 6 и 8 лет, но муж имеет своего 25 летнего ребенка от первого брака, начисление льготы будет осуществляться следующим образом. Жена получит 2800 рублей (из расчета по 1400 руб. на 1-го и 2-го ребенка), муж – 4400 рублей (за второго и третьего ребенка).

Вычет с подоходного налога на детей

По общему правилу, если у работника – налогоплательщика по НДФЛ есть дети, налоговый агент – организация-наниматель обязан предоставить ему детский вычет по НДФЛ 2017. Причем, данное правило распространяется на всех без исключения сотрудников, даже совместителей.

Рекомендуем прочесть: Как получить декретные если работаешь официально как

Стандартные налоговые вычеты

— 12 000 рублей родителям и усыновителям (6 000 рублей – если они являются опекунами и попечителями) – на каждого ребенка-инвалида до 18 лет, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Стандартные налоговые вычеты в 2018 году

- получивших или перенесших лучевую болезнь и другие заболевания, связанные с радиационным воздействием вследствие катастрофы на Чернобыльской АЭС

- принимавших в 1986 — 1987 годах участие в работах по ликвидации последствий катастрофы на Чернобыльской АЭС

- военнослужащих, граждан, уволенных с военной службы, а также военнообязанных, призванных на специальные сборы и привлеченных для выполнения работ, связанных с ликвидацией последствий катастрофы на Чернобыльской АЭС

- начальствующего и рядового состава органов внутренних дел, Государственной противопожарной службы, в том числе граждан, уволенных с военной службы, проходивших в 1986 — 1987 годах службу в зоне отчуждения Чернобыльской АЭС;

- военнослужащих, граждан, уволенных с военной службы, а также военнообязанных, призванных на военные сборы и принимавших участие в 1988 — 1990 годах в работах по объекту «Укрытие»

- ставших инвалидами, получившими или перенесшими лучевую болезнь и другие заболевания вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча

- участвовавших в испытаниях ядерного оружия в атмосфере и боевых радиоактивных веществ, учениях с применением такого оружия до 31 января 1963 года

- участвовавших в подземных испытаниях ядерного оружия в условиях нештатных радиационных ситуаций и действия других поражающих факторов ядерного оружия

- участвовавших в ликвидации радиационных аварий, происшедших на ядерных установках надводных и подводных кораблей и на других военных объектах и зарегистрированных в установленном порядке федеральным органом исполнительной власти, уполномоченным в области обороны

- участвовавших в работах (в том числе военнослужащих) по сборке ядерных зарядов до 31 декабря 1961 года

- участвовавших в подземных испытаниях ядерного оружия, проведении и обеспечении работ по сбору и захоронению радиоактивных веществ

- инвалидов Великой Отечественной войны

- инвалидов из числа военнослужащих, ставших инвалидами I, II и III групп вследствие ранения, контузии или увечья, полученных при защите СССР, РФ или при исполнении иных обязанностей военной службы, либо полученных вследствие заболевания, связанного с пребыванием на фронте, либо из числа бывших партизан, а также других категорий инвалидов, приравненных по пенсионному обеспечению к указанным категориям военнослужащих

Стандартные налоговые вычеты по НДФЛ на работника

Каждый работник должен знать, что при выполнении определенных условий он может получить льготу в виде стандартного налогового вычета по НДФЛ. Стандартные вычеты применяются только в отношении дохода в виде заработной платы, к которому применяется ставка налога 13%.

Стандартные налоговые вычеты по ндфл Ссылка на основную публикацию

Источник: https://uristsos.ru/semejnoe-pravo/standartnye-nalogovye-vychety-po-ndfl

Налоговые вычеты в 2018 году, Всё про НДФЛ

x

Check Also

Какие документы нужны при покупке квартиры? Документы при покупке квартиры имеют первостепенное значение. Без тщательного …

Договор служебного найма жилого помещения: порядок заключения и расторжения Договор служебного найма жилого помещения представляет …

Как составить договор аренды автомобиля между физическими лицами Сдача в аренду автомобиля, коль скоро он …

Кадастровая стоимость квартиры: что это такое? Кадастровая стоимость квартиры это специальный вид оценки объекта недвижимости, …

Двойной налоговый вычет на ребенка: кто и каким образом может его оформить Законодательство России позволяет …

Оформление дарственной на квартиру между родственниками Как оформить дарственную на квартиру между близкими родственниками? В …

Договор дарения квартиры с обременением ипотекой, проживания, судебным арестом Дарение квартиры с обременением представляет особую …

Как подарить долю в квартире несовершеннолетнему ребенку? Договор дарения доли квартиры несовершеннолетнему должен составляться с …

Как правильно оформить дарение доли в квартире близкому родственнику? Дарение доли в квартире близкому родственнику …

Как оформить договор дарения дачи? Дарение дачи родственнику это юридическое оформление передачи права собственности на …

Как получить гражданство Мальты за инвестиции Программа экономической миграции в Республику Мальта, предполагающая вступление в …

Как стать гражданином Кипра через инвестиции Почему оформление гражданства Кипра за инвестиции является наиболее популярным …

Как гражданину России получить гражданство Евросоюза? Евросоюз уникальное политическое образование, в состав которого входят 28 …

Как получить гражданство Евросоюза через вложение инвестиций (второе гражданство за инвестиции) Как получить гражданство Евросоюза …

Как получить гражданство Антигуа и Барбуда Антигуа и Барбуда островное государство, омываемое водами Атлантического океана …

Где взять кредит пенсионеру под маленький процент? Пенсионеры это особая категория заемщиков. С одной стороны, …

Где взять деньги на квартиру: действенные способы Где взять деньги на покупку квартиры вопрос, который …

Стоит ли гасить кредит досрочно? Досрочное погашение кредита всегда рассматривается как возможность, во-первых, побыстрее снять …

Как выселить соседей из коммунальной квартиры? С точки зрения норм гражданского и жилищного права проблема …

Возможно ли выселение несовершеннолетнего ребенка? Вопрос выселения несовершеннолетних граждан из квартиры, какой бы они ни …

Причины выселения из служебного жилого помещения Договор служебного найма является разновидностью социального найма квартиры. Квартира …

Выселение из муниципальной и приватизированной квартиры прописанного человека В силу различных жизненных обстоятельств на определенной …

Как выселить из квартиры непрописанного человека Зачастую необходимость выписать непрописанного в данной квартире человека появляется …

Выселение без предоставления другого жилого помещения Согласно действующему жилищному законодательству, гражданин может быть выселен с …

Источник: https://2018-god.com/vash-yurist/nalogovye-vychety-v-2018-godu-vsyo-pro-ndfl

Как получить налоговый вычет (НДФЛ) на ребенка (детей) в годах?

Вычеты на детей 2017-2018 предоставляются родителям по месту работы, если они получают доход, облагаемый налогом по ставке 13%. Налоговый кодекс при оформлении стандартного вычета на детей предусматривает несколько вариантов его получения.

В нашей статье мы расскажем, куда и с какими документами необходимо обратиться, чтобы получить налоговый вычет.

Стандартный вычет на детей

Под налоговым вычетом понимается сумма, на которую должна быть уменьшена налоговая база.

Все налоговые вычеты отражены в Налоговом кодексе. В этом же законе и определен порядок их получения.

Интересующий нас налоговый вычет на детей закреплен в статье 218 НК РФ и относится к видам стандартных вычетов, так как сумма вычета не зависит ни от дохода гражданина, ни от размера уплаченного налога, а лишь от количества детей.

Стандартный налоговый вычет на ребенка предоставляется тем гражданам, которые имеют на обеспечении одного или нескольких детей.

Статья 218 Налогового кодекса к таким гражданам относит:

- родителей;

- супругов родителей;

- опекунов, попечителей;

- усыновителей.

Налоговый вычет может быть предоставлен родителям до месяца, в котором их доход превысит сумму в 350 000 рублей.

Если супруги имеют ребенка от предыдущего брака, на которого они уплачивают алименты, то их совместные дети будут считаться вторым и последующим ребенком.

На получение налогового вычета может претендовать только гражданин, который является налоговым резидентом и который получает какой-либо доход, облагаемый по ставке 13%.

Соответственно, на налоговый вычет не могут рассчитывать родители, которые освобождены от уплаты НДФЛ в связи с тем, что дохода, который может облагаться налогом, у них нет.

К ним относятся:

- Неработающие граждане, которые имеют в качестве дохода только пособие по безработице.

- Индивидуальные предприниматели, которые выбрали специальный налоговый режим и не имеют доходов, облагаемых по ставке 13%.

Для того чтобы правильно произвести расчет налогового вычета, необходимо выстроить даты рождения детей от самого старшего к самому младшему. Даже если вы уже не можете получить вычет на первого ребенка в силу его возраста, то на второго, третьего и последующих детей вычет будет рассчитываться исходя из разных сумм.

Полную информацию о том, как оформить стандартный налоговый вычет на детей, можно получить на официальном сайте ФНС, выбрав раздел «Налогообложение в Российской Федерации», оттуда перейдя в подраздел «Действующие в РФ налоги и сборы» — «Налог на доходы физических лиц (НДФЛ)» — «Налоговые вычеты» — «Стандартные налоговые вычеты».

Периоды предоставления стандартного налогового вычета на ребенка

Налоговый вычет на ребенка начинает предоставляться с месяца:

- рождения ребенка;

- установления над ребенком опеки или попечительства;

- усыновления ребенка.

Предоставление налогового вычета на детей заканчивается с месяца:

- смерти ребенка;

- окончания срока действия договора, согласно которому над ребенком была установлена опека/попечительство или он был передан в приемную семью;

- окончания обучения на очном отделении учебного заведения, аспирантуры, ординатуры и т. д.;

- достижения ребенком совершеннолетия (за исключением случаев, когда ребенок продолжит образование по дневной форме обучения, тогда вычеты можно производить до 24-летия).

Как получить вычет по НДФЛ на ребенка у работодателя?

Налоговый вычет на ребенка может быть предоставлен работодателем до конца налогового периода при обращении к нему работника со следующими документами:

- заявлением;

- свидетельством о рождении/усыновлении детей;

- справкой об инвалидности (если ребенок — инвалид);

- справкой из учебного заведения о том, что ребенок обучается по очной форме (если он студент);

- свидетельством о заключении брака между родителями ребенка.

Если на получение налогового вычета претендует родитель ребенка, который является единственным, то ему необходимо представить работодателю документ, подтверждающий это. К таким документам может относиться:

- свидетельство о смерти второго родителя;

- справка о рождении ребенка, если отцовство не установлено и указано в свидетельстве о рождении со слов матери;

- паспорт родителя, в котором нет штампа о браке и т. д.

Если с заявлением обращается опекун или попечитель, то ему нужно представить документ, который подтвердит его права на опеку/попечительство:

- договор о приемной семье;

- постановление органа опеки и попечительства;

- договор об установлении опеки;

- договор об установлении попечительства и т. д.

Если гражданин работает в нескольких местах, то стандартный налоговый вычет на ребенка он может получить только по одному месту работы.

Как получить вычет НДФЛ на детей (2017-2018) через ФНС?

Если работодатель, несмотря на поданные заявление и документы, налоговый вычет не предоставил или предоставил в меньшем размере, гражданин вправе получить налоговый вычет на ребенка при подаче декларации 3-НДФЛ в налоговый орган по окончании календарного года.

Право получить вычет на основании декларации сохраняется в течение 3 лет. То есть если работодатель не предоставил налоговые вычеты на детей в 2017 году, то подать декларацию можно в течение 2018–2020 годах.

Для этого ему необходимо:

- Взять из бухгалтерии организации, где он работает, справку по форме 2-НДФЛ о полученных суммах и начисленных на них налогах.

- Собрать все документы, которые подтверждают право родителей получать налоговый вычет на детей.

- Заполнить декларацию 3-НДФЛ.

- Сдать в налоговый орган по месту регистрации декларацию 3-НДФЛ с приложением всех документов.

Согласно статье 88 Налогового кодекса, проверка декларации и документов, приложенных к ней, производится ФНС в течение 3 месяцев со дня подачи.

Если вы подаете в ФНС копии документов, то на всякий случай возьмите с собой и оригиналы, чтобы налоговый инспектор мог сверить бумаги в случае возникновения каких-либо сомнений.

Налоговый вычет на детей в 2017 году

С 01.01.2012 были введены новые правила расчета вычетов на детей, которые предоставляются их родителям.

В настоящее время действуют следующие суммы стандартных вычетов:

- на 1-го ребенка — 1 400 руб.;

- на 2-го ребенка — 1 400 руб.;

- на 3-го и последующих детей — 3 000 руб.;

- на несовершеннолетнего ребенка, имеющего инвалидность, — 12 000 руб. (6 000, если на вычет подает опекун, попечитель, приемный родитель или его супруг(-а));

- на учащихся по очной форме обучения, аспирантов, ординаторов до 24 лет, которые являются инвалидами 1-й и 2-й групп, — 12 000 руб. (6 000 руб., если на вычет подает опекун, попечитель, приемный родитель или его супруг).

Напоминаем еще раз: сумма вычета — это не сумма в рублях, которую вы можете получить. Это часть вашего дохода, которая не будет облагаться налогом 13%.

Таким образом, если вы — родитель 2 несовершеннолетних детей, то сумма вычета составит:

(1400 + 1400) × 13% = 364 руб. в месяц.

Коды вычетов на детей (2017-2018)

В справочнике кодов вычетов НДФЛ налоговым вычетам на детей присвоены следующие номера кодов:

При выплатах родителю, его супругу или усыновителю:

- вычет на 1-го ребенка — код 126.

- вычет на 2-го ребенка — код 127.

- вычет на 3-го и последующих детей — код 128.

- вычет на ребенка-инвалида или учащихся дневной формы обучения до 24 лет, имеющих инвалидность 1-й и 2-й групп, — код 129.

При выплатах опекуну, попечителю, приемному родителю или его супругу:

- вычет на 1-го ребенка — код 130.

- вычет на 2-го ребенка — код 131.

- вычет на 3-го и последующих детей — код 132.

- вычет на ребенка-инвалида или учащихся дневной формы обучения до 24 лет, имеющих инвалидность 1-й и 2-й групп, — код 133.

Кому положен двойной налоговый вычет на ребенка?

Двойной налоговый вычет на ребенка возможен в случае, если один из родителей отказывается от вычета по своему месту работы в пользу второго родителя.

Вопрос о том, как получить двойной налоговый вычет на ребенка, не так уж прост, ведь порядок передачи между родителями двойного вычета на ребенка до сегодняшнего времени не определен законодательно.

Источник: https://digivi-cctv.ru/buhgalteru/kak-poluchit-nalogovyj-vychet-ndfl-na-rebenka-detej-v-godax