Расчет амортизации основных средств: проверяем себя (Заболонкова О.)

Дата размещения статьи: 31.07.2015

Амортизация основных средств — это распределение стоимости актива на протяжении срока его полезного использования путем амортизационных начислений. В статье на примерах рассмотрим правила начисления амортизации на объекты основных средств, которые должен знать бухгалтер учреждения.

Общие правила начисления амортизации

Согласно нормам п. 85 Инструкции N 157н расчет годовой суммы амортизации производится учреждением, осуществляющим учет используемого объекта основных средств, нематериальных активов линейным способом, исходя из его балансовой стоимости и нормы амортизации, исчисленной исходя из срока его полезного использования.

———————————

Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

В случаях изменения срока полезного использования в связи с изменением первоначально принятых нормативных показателей функционирования амортизируемого объекта основного средства, в том числе в результате проведенной достройки, дооборудования, реконструкции, модернизации или частичной ликвидации, начиная с месяца, в котором был изменен срок полезного использования, расчет годовой суммы амортизации производится учреждением линейным способом исходя из остаточной стоимости амортизируемого объекта на дату изменения срока полезного использования и уточненной нормы амортизации, исчисленной исходя из оставшегося срока полезного использования на дату изменения срока использования.

При принятии к учету объекта основного средства по балансовой стоимости с ранее начисленной суммой амортизации расчет учреждением годовой суммы амортизации производится линейным способом исходя из остаточной стоимости амортизируемого объекта на дату его принятия к учету и нормы амортизации, исчисленной исходя из оставшегося срока полезного использования на дату его принятия к учету.

В течение финансового года амортизация начисляется ежемесячно в размере 1/12 годовой суммы.

В течение срока полезного использования амортизируемого объекта начисление амортизации не приостанавливается, кроме случаев перевода объекта основных средств на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

Таким образом, расчет ежемесячной нормы амортизации определяется по следующей формуле:

Годовая норма амортизации = 100% / Срок полезного использования объекта.

Месячная норма амортизации = 1/12 годовой нормы амортизации.

Пример 1. Первоначальная стоимость основного средства — 100 000 руб., срок полезного использования — 6 лет. Необходимо рассчитать годовую и ежемесячную норму амортизации.

Годовая норма амортизации будет равна 16,67% (100% / 6 лет).

Ежемесячная норма амортизации — 1,39% (16,67% / 12 мес.).

Ежемесячная сумма амортизации — 1390 руб. (100 000 руб. x 1,39%).

Срок полезного использования объекта

Из приведенного расчета амортизации следует, что определение срока полезного использования основного средства является важным моментом в расчете нормы амортизации.

Пунктом 44 Инструкции N 157н установлено, что сроком полезного использования основного средства является период, в течение которого предусматривается его использование в процессе деятельности учреждения в тех целях, ради которых он был приобретен, создан и (или) получен (в запланированных целях).

В частности, срок полезного использования основного средства в целях принятия к учету и начисления амортизации определяется следующим образом:

1) исходя из информации, содержащейся в законодательстве РФ, устанавливающем сроки полезного использования имущества в целях начисления амортизации.

По объектам основных средств, включенным согласно Классификации основных средств в амортизационные группы с первой по девятую, срок полезного использования определяется по наибольшему сроку, установленному для указанных амортизационных групп; в десятую амортизационную группу — срок полезного использования рассчитывается исходя из Единых норм амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР, утвержденных Постановлением Совета Министров СССР от 22.10.1990 N 1072;

2) исходя из рекомендаций, содержащихся в документах производителя, входящих в комплектацию объекта имущества, при отсутствии в законодательстве РФ норм, устанавливающих сроки полезного использования имущества в целях начисления амортизации, в случаях отсутствия информации в законодательстве РФ и в документах производителя — на основании решения комиссии учреждения по поступлению и выбытию активов, принятого с учетом:

— ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

— ожидаемого физического износа, зависящего от режима эксплуатации, естественных условий и влияния агрессивной среды, системы проведения ремонта;

— нормативно-правовых и других ограничений использования этого объекта;

— гарантийного срока использования объекта;

— сроков фактической эксплуатации и ранее начисленной суммы амортизации — для объектов, безвозмездно полученных от учреждений, государственных и муниципальных организаций.

———————————

Классификация основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 N 1.

При поступлении (приобретении, получении) основного средства, ранее бывшего в эксплуатации, дата окончания срока полезного использования определяется в указанном порядке, но с учетом срока фактической эксплуатации поступившего объекта.

Срок полезного использования основного средства, являющегося предметом лизинга (сублизинга), определяется учреждением, принимающим объект в соответствии с условиями договора к учету в приведенном порядке, если иное не предусмотрено договором лизинга (сублизинга).

Чаще всего срок полезного использования определяется по Классификации основных средств. В этом документе срок полезного использования объекта приведен в диапазоне.

Например, по объектам основных средств, включенным в третью амортизационную группу, срок полезного использования объектов составляет период свыше трех лет и до пяти лет включительно.

Учреждение в своей учетной политике устанавливает: по минимальной, максимальной или средней норме группы будет определяться срок полезного использования объекта.

Если в учетной политике учреждения установлено определение срока полезного использования по максимальной границе диапазона, то при изменении первоначально принятых нормативных показателей функционирования амортизируемого объекта основного средства, в том числе в результате проведенной достройки, дооборудования, реконструкции, модернизации или частичной ликвидации объекта, срок полезного использования в большую сторону не пересматривается, поскольку изначально он был установлен в максимальном размере.

Порядок начисления амортизации на объекты основных средств

Согласно п. 92 Инструкции N 157н по основным средствам амортизация начисляется в следующем порядке:

1) на объект недвижимого имущества при принятии его к учету по факту государственной регистрации прав на объекты недвижимого имущества, предусмотренной законодательством РФ:

— стоимостью до 40 000 руб. включительно амортизация начисляется в размере 100% балансовой стоимости объекта при принятии к учету;

— стоимостью свыше 40 000 руб. амортизация начисляется в соответствии с рассчитанными в установленном порядке нормами амортизации;

2) на объекты движимого имущества:

— библиотечного фонда стоимостью до 40 000 руб. включительно амортизация начисляется в размере 100% балансовой стоимости при выдаче объекта в эксплуатацию;

— основных средств стоимостью свыше 40 000 руб. амортизация начисляется в соответствии с рассчитанными в установленном порядке нормами амортизации;

— основных средств стоимостью до 3000 руб. включительно, за исключением объектов библиотечного фонда, нематериальных активов, амортизация не начисляется;

— на иные объекты основных средств стоимостью от 3000 до 40 000 руб. включительно амортизация начисляется в размере 100% балансовой стоимости при выдаче объекта в эксплуатацию.

Аналитический учет сумм начисленной амортизации объектов основных средств и нематериальных активов ведется в оборотной ведомости по нефинансовым активам (ф. 0504035).

Общую сумму амортизации, начисленную за месяц по основным средствам и нематериальным активам, рекомендуется отражать в журнале операций по выбытию и перемещению нефинансовых активов (ф. 0504071) (п.

п. 90, 91 Инструкции N 157н).

При начислении амортизации важно помнить следующие правила:

1. Амортизация начинается с 1-го числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо его выбытия (в том числе по основанию списания объекта с бухгалтерского учета). Например, приобрели основное средство 5 апреля, амортизацию следует начислять с 1 мая.

2. Амортизация прекращается с 1-го числа месяца, следующего за месяцем полного погашения стоимости объекта или за месяцем выбытия этого объекта с бухгалтерского учета. Например, объект списан с учета 15 июня, за июнь амортизация начислится, а с 1 июля амортизация начисляться не будет.

3. Амортизация не может производиться свыше 100% стоимости амортизируемого объекта.

4. Начисленная на объект амортизация в размере 100% не является основанием для списания со счетов бухгалтерского учета этого объекта, если он пригоден для использования.

5. Амортизация не приостанавливается в течение срока полезного использования амортизируемого основного средства, кроме случаев перевода его на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

Одновременно со списанием с балансового учета стоимости основного средства вследствие его выбытия сумма накопленных амортизационных начислений по нему также подлежит списанию (п. 51 Инструкции N 157н).

Отражение амортизации в учете

Для формирования в денежном выражении информации о начисленной амортизации основных средств применяются следующие группы счетов (п. 24 Инструкции N 174н ):

— 0 104 10 000 «Амортизация недвижимого имущества»;

— 0 104 20 000 «Амортизация особо ценного движимого имущества учреждения»;

— 0 104 30 000 «Амортизация иного движимого имущества учреждения»;

— 0 104 40 000 «Амортизация предметов лизинга».

———————————

Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. Приказом Минфина России от 16.12.2010 N 174н.

Для ведения бухгалтерского учета амортизации основных средств применяются счета аналитического учета в соответствии с объектом учета и содержанием хозяйственной операции. Их полный перечень приведен в п. 25 Инструкции N 174н.

Рассмотрим на примерах отражение в учете операций по начислению и списанию амортизационных сумм.

Пример 2. Бюджетное учреждение за счет средств, полученных на выполнение государственного (муниципального) задания, приобрело учебное оборудование в количестве 1 шт. на сумму 15 000 руб. Дополнительных расходов, связанных с введением объекта в эксплуатацию, не возникло. Данное имущество не относится к особо ценному. Лицевой счет открыт в ОФК.

В учете учреждения данные операции нужно отразить следующими проводками:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Поступило учебное оборудование от поставщика | 4 106 31 310 | 4 302 31 730 | 15 000 |

| Принято к учету учебное оборудование | 4 101 34 310 | 4 106 31 410 | 15 000 |

| Оплачена поставщику стоимость учебного оборудования | 4 302 31 830 | 4 201 11 610 | 15 000 |

| Начислена 100%-ная амортизация на оборудование при вводе его в эксплуатацию | 4 401 20 271 | 4 104 34 410 | 15 000 |

Пример 3. Учреждение за счет средств, полученных от приносящей доход деятельности, приобрело транспортное средство — легковой автомобиль — на сумму 420 000 руб. Автомобиль отнесен к особо ценному движимому имуществу. Согласно учетной политике учреждения амортизационные отчисления учитываются в составе накладных расходов. Лицевой счет открыт в ОФК.

В учете учреждения указанные операции необходимо отразить следующим образом:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Поступил автомобиль в учреждение | 2 106 31 310 | 2 302 31 730 | 420 000 |

| Принят к учету автомобиль | 2 101 25 310 | 2 106 31 310 | 420 000 |

| Оплачена поставщику стоимость автомобиля | 2 302 31 830 | 2 201 11 610 | 420 000 |

| Начислена ежемесячная амортизация | 2 109 70 271 | 2 104 25 410 | 7000 |

Пример 4. По решению учредителя одно бюджетное учреждение передает другому бюджетному учреждению легковой автомобиль, приобретенный за счет средств, полученных на выполнение государственного (муниципального) задания. Передаваемый объект относится к особо ценному имуществу. Первоначальная стоимость автомобиля — 500 000 руб., сумма начисленной амортизации — 100 000 руб.

В учете учреждений необходимо сделать следующие бухгалтерские записи:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| В учете передающего учреждения | |||

| Передан автомобиль | 4 401 20 241 | 4 101 25 410 | 500 000 |

| Списана ранее начисленная амортизация | 4 104 25 410 | 4 401 20 241 | 100 000 |

| В учете принимающего учреждения | |||

| Получен автомобиль | 4 101 25 310 | 4 401 10 180 | 500 000 |

| Отражена сумма начисленной амортизации | 4 401 10 180 | 4 104 25 410 | 100 000 |

Налог на прибыль и амортизация

Амортизируемым имуществом в целях применения гл.

25 НК РФ признается имущество, которое находится у налогоплательщика на праве собственности (если иное не предусмотрено настоящей главой), используется им для извлечения дохода и стоимость которого погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 руб.

Напомним, расходами, принимаемыми в целях налогообложения прибыли, признаются обоснованные (экономически оправданные) и документально подтвержденные затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода (ст. 252 НК РФ).

В частности, согласно нормам п. 2 ст. 256 НК РФ для признания в составе расходов бюджетного учреждения сумм амортизации, начисленных по основному средству, уменьшающих налогооблагаемую прибыль, необходимо, чтобы имущество было приобретено за счет средств, полученных от коммерческой деятельности, и использовалось для осуществления коммерческой деятельности.

Согласно п. 1 ст. 258 НК РФ амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования.

Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика.

Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями ст. 258 НК РФ и с учетом Классификации основных средств, утверждаемой Правительством РФ.

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/10946

Амортизация «в ноль»: спасаем объекты ОС. Налоги и бухгалтерский учет,

Как поступить с нулевым объектом ОС?

Когда объект основных средств полностью самортизирован, то это еще не является основанием для его списания.

Ведь основные средства списываются с баланса в четко оговоренных случаях: если выбывают вследствие продажи, дарения, недостачи, ликвидации или по другим причинам перестают соответствовать критериям признания активом ( п. 33 П(С)БУ7, п. 40 Методрекомендаций № 561).

Поэтому с ходу избавляться от самортизированного объекта ОС нельзя, ведь он еще может сослужить предприятию верную службу, да еще и не один год. Главное здесь — сперва проверить и определиться, годится ли он для дальнейшей эксплуатации или нет.

Заняться этим должна постоянно действующая на предприятии инвентаризационная комиссия. Специалисты из состава комиссии должны осмотреть объект и вынести соответствующее решение.

И если самортизированный объект по-прежнему соответствует критериям актива/основных средств (т. е. используется предприятием для получения будущих экономических выгод, пп. 4, 6 П(С)БУ 7), то предприятие вправе и дальше продолжать его эксплуатировать. Однако для этого следует провести дополнительные процедуры.

Продолжаем эксплуатировать — проводим дооценку

Один из вариантов дальнейшей эксплуатации обнулившегося объекта — провести его дооценку. Подробнее о ней см. на с. 31 этого номера. Здесь же только отметим основное.

1. Переоцененная остаточная стоимость нулевого объекта определяется прибавлением справедливой стоимости этого объекта к его первоначальной (переоцененной) стоимости. Сумму износа не меняем. Обязательно следует определить ликвидационную стоимость объекта.

2. Сумму дооценки включаем в состав капитала в дооценках (т. е. учитываем на субсчете 411).

3. Данные о переоценке отражаем в инвентарной карточке учета ОС (типовой ф. № ОЗ-6, утвержденной приказом № 352), Книге учета ОС, Ведомостях учета необоротных активов и износа.

4. Амортизируем дооцененный объект. Параллельно и пропорционально начисленной амортизации списываем дооценку в состав нераспределенной прибыли (Дт 411 — Кт 441), если этот метод списания выбран вами в приказе об учетной политике.

5. И еще один важный момент. Дооценив самортизированный объект ОС, проверьте, не окончен ли срок его полезного использования, что очень важно для его дальнейшей амортизации. Если он также подошел к концу, его придется продлить. Как это сделать — будет дальше. Рассмотрим пример.

Пример. Принято решение дооценить объект ОС группы «Машины и оборудование» с нулевой остаточной стоимостью. Первоначальная стоимость и сумма износа на момент дооценки составляют 35000 грн.

Справедливая стоимость объекта на момент переоценки составила 20000 грн., ликвидационная стоимость установлена в размере 200 грн. Срок полезного использования продлен на 5 лет. Переоцененная остаточная стоимость: (35000 грн. + 20000 грн.

) — 35000 грн. = = 20000 грн.

Учет дооценки самортизированного объекта ОС

| № п/п | Содержание хозяйственной операции | Бухгалтерский учет | Сумма,грн | |

| Дт | Кт | |||

| 1 | Проведена дооценка объекта основных средств | 104 | 411 | 20000 |

| 2 | Начислена сумма амортизации по дооцененному объекту | 23, 91, 92, 93, 94 | 131 | 330* |

| 3 | Одновременно в сумме начисленной амортизации списана дооценка в состав нераспределенной прибыли | 411 | 441 | 330 |

| * Сумма амортизации за месяц составляет: (20000 грн. — 200 грн.) : 5 лет : 12 месяцев = 330 грн. |

В налоговом учете у малодоходниковпроведенная дооценка обнулившегося объекта в периоде ее проведения финрезультат не изменяет. А вот позже, за счет дооценки появится сумма начисляемой амортизации объекта, а она, попадая в бухгалтерские расходы, уменьшит финрезультат.

Высокодоходникам и малодоходникам, решившим корректировать свой финрезультат на разницы, придется принять к сведению уготовленную уценочно-дооценочную разницу. Финрезультат до налогообложения уменьшают на сумму дооценки ОС в пределах предварительно отнесенных к расходам уценки ОС в соответствии с национальными П(С)БУ или МСФО ( п. 138.2 НКУ).

Но обычная дооценка (без предварительной уценки) разницу не формирует

Обычная дооценка налоговому учету не повредит. Она не войдет в объект налогообложения. При этом должна постепенно лечь на расходы через амортизацию.

Дооценка самортизированного объекта ОС не создаст и амортизационную разницу. Ведь после дооценки у объекта ОС появится амортизируемая стоимость и в налоговом учете.

Хотя по этому поводу есть нехорошее мнение налоговиков (см. письмо ГФСУ от 20.07.2015 г. № 15174/6/99-99-19-02-02-15).

Продолжаем эксплуатировать — продлеваем срок использования

Желая и далее использовать самортизированный объект, вы можете вполне обойтись без его дооценки, а просто учитывать самортизированный объект только по количеству.

То, что объект еще используется, подтвердят данные количественного учета — инвентарная карточка учета основных средств, а также Книга учета основных средств, Ведомость учета необоротных активов и износа. При этом на счетах 10 и 13 и дальше будут числиться первоначальная стоимость и сумма износа в равной сумме.

Но (!) продолжая использовать полностью самортизированный объект ОС (ожидая от него экономическую выгоду), важно продлить срок его полезного использования

Согласно п. 25 П(С)БУ 7 срок полезного использования (эксплуатации) объекта ОС пересматривается в случае изменения ожидаемых экономических выгод от его использования. Как же реализовать его продление?

Первый шаг в таком деле — определение «дополнительного» срока полезного использования объекта ОС. Решение о сроке полезного использования принимает специально созданная для этого на предприятии комиссия (постоянно действующая на предприятии инвентаризационная комиссия). Ограничений по сроку здесь нет. Просто главное — на момент пересмотра учесть ( п. 24 П(С)БУ 7):

— ожидаемое использование объекта предприятием с учетом его мощности или продуктивности;

— физический и моральный износ;

— правовые или другие ограничения по срокам использования объекта и прочие факторы.

Причем, продление срока службы и для налоговых целей может быть любым, (!) без учета минимально допустимых сроков амортизации, приведенных в п.п. 138.3.3 НКУ. Ведь минимальные сроки по самортизированному объекту уже реализованы.

И в данной ситуации имеет место их продление, а не повторное установление. Это важно для высокодоходников, а также плательщиков, решивших в налоговых целях корректировать финрезультат на разницы.

Для этих целей они ведут отдельный налоговый учет объектов ОС, рассчитывают налоговую амортизацию.

Источник: https://i.Factor.ua/journals/nibu/2015/october/issue-79/article-11930.html

Амортизация основных средств в 2017-2018 году: Что это?

Содержание этой статьи:

Бытует мнение, что грядут изменения в том, как будет происходить амортизация основных средств в 2017 году.

Что это значит и какие именно изменения предстоят? Многие бухгалтеры задают себе этот вопрос вот уже несколько месяцев.

По сути, амортизация является процессом, во время которого стоимость основных средств переносится на товар, который производится.

Им может также выступать один из нематериальных видов товаров, например, услуги, или работы.

Смысл амортизации с экономической точки зрения состоит в том, что с ее помощью происходит создание потоков денежных средств, которые затем направляются на восполнение основных финансовых фондов.

Также считается, что механизм амортизации используется, как распределение больших расходов по более растянутым периодам по принципу начисления.

Другими словами, амортизация основных средств – это процесс, помогающий равномерно распределить затраты на производство продукции при включении их в ее себестоимость.

При этом, сумма амортизации определяется отдельно по каждому объекту имущества каждый месяц.

Начисление ОС-амортизации может реализовываться различными способами, которые зависят от целей.

Выбранные способы отмечаются в учетной политике для целей, преследуемых в налоговой учетной политике и в бухгалтерском учете.

Бухгалтерский учет предусматривает такие способы начисления амортизации:

- Линейный способ;

- Метод, использующий списание стоимости имущества по сумме чисел срока его полезного использования;

- Способ уменьшаемого остатка;

- Метод, характеризующийся списанием стоимости продукта пропорционально ее фактическому количеству.

Для целей налогового учета, амортизационные отчисления могут происходить следующими способами:

- Линейная амортизация основных средств;

- Нелинейный аналог.

При этом, амортизационные отчисления прекращаются, если, по решению руководителя, объект переводится на 3-х месячную консервацию, а также в случаях, когда происходит:

- Реконструкция;

- Капитальный ремонт;

- Модернизация длительностью более года.

Сумма отчислений за год определяется по-разному, в зависимости от примененного способа:

- В результате использования линейного метода — сумма считается на основе изначальной стоимости имущества ОС и амортизационной нормы которая исчисляется из срока его непосредственного использования.

- Если использовался метод уменьшаемого остатка, расчет суммы, помимо срока, производится на основе остаточной цены конкретного имущества, которая приходится на начало отчетного периода (после сдачи предыдущей бухгалтерской отчетности) и амортизационной нормы.

- В случае применения метода списания стоимости по сумме чисел лет, за основу берется изначальная цена актива, но также необходимо учитывать число лет, что остались до завершения самого времени использования имущества (числитель), и общая сумма лет фактического его использования (знаменатель).

back to menu ↑

Составляя бухгалтерские проводки, специалисты задаются вопросом, как выглядит новый регламент амортизации ОС в грядущем 2017 году?

С начала следующего года, согласно с постановлением Правительства государства от 7 июля текущего года №640, вступит в силу новая версия Классификации и измененная редакция ОКОФ.

ОС, классифицирующиеся по схеме 2016 года, основываются на ОКОФ ОК 013-94.

На смену ему, в 2017 году начнет применяться новый Классификатор 013-2014 (СНС 2008).

Как и в действующем, в новом ОКОФ ОК 013-2014, указано десять амортизационных групп, в некоторых из которых изменены основные средства.

Из этого следует, что в 2018 году по данным группам будет нужно устанавливать другой срок использования.

К примеру, металлические ограды со старым кодом ОКОФ 12 3697050, который входит одновременно в две группы в 2016 году. ограды из металла и кирпича (комбинированные) относятся к шестой группе, а исключительно металлические — к восьмой.

Новый же Систематизатор классов ОС определяет все без исключения металлические ограды в группу №6, по коду ОКОФ — 220.25.11.23.133.

Следовательно, срок использования оград из металла уменьшается на десять лет.

Переход на новую систематизацию должен осуществляться по тем активам, эксплуатация которых начнется после начала 2017 года.

Касательно старых объектов, пересмотр амортизации и смены срока службы не нужен.

Следовательно, инвентарные карточки по форме №ОС-6 также не нужно корректировать.

Росстандарт утвердил специальные переходные ключи (обратный и прямой) между обоими версиями ОК ОКОФ.

Для избежания путаницы, ведомство планирует запустить до конца года горячую консультационную линию для разъяснений особенностей перехода на новую систему.

back to menu ↑

Вопреки опасениям некоторых бухгалтеров, не все нормы амортизации будут изменены в 2018 году.

Источник: https://yurface.ru/buhgalteriya/amortizaciya-osnovnyx-sredstv/

22:45 О начислении амортизации в целях налога на прибыль при модернизации полностью самортизированного ОС

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 25 июля 2016 г. N 03-03-06/1/43374

Вопрос:

О начислении амортизации в целях налога на прибыль при модернизации полностью самортизированного ОС.

Ответ:

Департамент налоговой и таможенной политики рассмотрел письмо по вопросу о порядке расчета амортизационных отчислений в целях налогообложения прибыли организаций и сообщает следующее.

На основании пункта 1 статьи 256 Налогового кодекса Российской Федерации (далее — Кодекс) амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено главой 25 Кодекса), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации.

Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб.

Согласно пункту 1 статьи 257 Кодекса под основными средствами в целях главы 25 Кодекса понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 100 000 руб.

В силу пункта 2 статьи 257 Кодекса первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

Пунктом 1 статьи 258 Кодекса определено, что налогоплательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию в случае, если после реконструкции, модернизации или технического перевооружения такого объекта увеличился срок его полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

В том случае, когда основное средство полностью самортизировано и проведена его модернизация, по мнению Департамента, в целях налогового учета увеличивается первоначальная стоимость такого основного средства на стоимость проведенной модернизации.

При этом стоимость произведенной модернизации будет амортизироваться по тем нормам, которые были определены при введении этого основного средства в эксплуатацию.

Заместитель директора Департамента

А.С.КИЗИМОВ

25.07.2016

Источник: https://www.taxru.com/blog/2016-08-17-23401

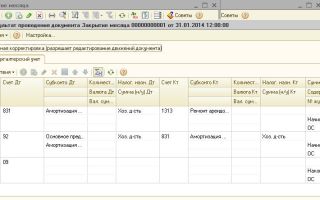

Исправление амортизационной группы

Вопрос в следующем. Основное средство стоимостью 200 тыс. рублей принято к учету с неправильным отнесением к амортизационной группе. Соответственно, в учете амортизация начислялась неправильно.

Теперь в учете надо доначислить амортизацию и перенести ОС из одной амортизационной группы в другую.

Как правильно перенести из одной группы в другую? Надо ли сторнировать ранее начисленную амортизацию а потом начислить в соответствии с правильной амортизационной группой или возможно не сторнировать ранее начисленную амортизацию а просто доначислить по новому сроку?

Эксперты Системы Главбух

Ваш вопрос от 16.12.2015

«»

Отвечает Ольга Моргунова, эксперт

Исправления оформляйте первичным учетным документом – Бухгалтерской справкой ( ф. 0504833)

Дебет 0.101.ХХ.310 Кредит 0.401.10.180 – красное сторно сторнировано основное средство из неверной амортизационной группы

Дебет 0.101.ХХ.310 Кредит 0.401.10.180 – принято основное средство в соответствии с амортизационной группы

Дебет 0.401.10.180 Кредит 0.104.ХХ.410 – доначислена амортизация

Так же необходимо подать уточненные налоговые декларации или скорректировать налоговую базу можно и в том периоде, когда ошибка была обнаружена.

Обоснование

1.Из рекомендации

Елены Поповой, государственного советника налоговой службы РФ I ранга .

Как определить срок, в течение которого имущество будет амортизироваться в налоговом учете

Изменение срока

Ситуация: можно ли в налоговом учете изменить срок полезного использования основного средства, если первоначально организация ошибочно включила его в другую амортизационную группу

Да, можно.

По общему правилу организация вправе изменить срок полезного использования основного средства после ввода его в эксплуатацию в трех случаях: после реконструкции, модернизации или технического перевооружения основного средства.

Это возможно, если после реконструкции, модернизации или технического перевооружения основного средства его характеристики изменились так, что это позволит эксплуатировать его дольше ранее установленного срока.

Организация может увеличить срок полезного использования только в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено это основное средство. Это следует из пункта 1 статьи 258 Налогового кодекса РФ.

Изменение срока полезного использования в связи с его неправильным определением при вводе основного средства в эксплуатацию не подпадает под эти ограничения. ФНС России предлагает квалифицировать такие действия как исправление ошибки, повлекшей за собой искажение налоговой базы по налогу на прибыль ( письмо от 27 июля 2009 г.

№ 3-2-09/150). Воспользоваться этими рекомендациями можно, только если организация располагает документами, подтверждающими как факт совершения ошибки, так и период ее совершения (например, документацией с характеристиками основного средства (технический паспорт или информация завода-изготовителя), актом ввода объекта в эксплуатацию и т. п.

).

При обнаружении ошибки, связанной с неправильным начислением амортизации, налоговую базу нужно:

- увеличить, если срок полезного использования был занижен (в этом случае организация амортизировала основное средство быстрее, чем имела право, и списывала на расходы завышенные суммы амортизации);

- уменьшить, если срок полезного использования был завышен (в этом случае организация амортизировала основное средство медленнее, чем имела право, и списывала на расходы заниженные суммы амортизации).

В первом случае организация обязана подать уточненные налоговые декларации за периоды, в которых налоговая база по налогу на прибыль занижалась.

Во втором случае организация вправе, но не обязана подавать уточненные налоговые декларации. Скорректировать налоговую базу можно и в том периоде, когда ошибка была обнаружена.

Такой порядок следует из положений пункта 1 статьи 54 и пункта 1 статьи 81 Налогового кодекса РФ.

2.Из рекомендации

Наталии Гусевой, директора Центра образования и внутреннего контроля института дополнительного профессионального образования «Международный финансовый центр», государственный советник РФ 2-го класса, к. э. н.

Как исправить ошибки в бухучете и отчетности

Как правило, ошибкой признают неправильное отражение фактов хозяйственной деятельности в бухучете и бухгалтерской отчетности. Так же оценивают ситуацию, когда операции вовсе не были зафиксированы в учете. Проще говоря, если вы по своей вине сделали неверные проводки или вовсе не отразили операцию, неправильно заполнили отчетность, то это ошибка.

Ошибки могут возникнуть по разным причинам:

- неправильно применяют законодательство о бухучете;

- неверно используют учетную политику;

- допускают неточности в вычислениях;

- неправильно классифицируют и оценивают факты хозяйственной деятельности;

- должностные лица совершают недобросовестные действия.

Основание для исправлений

Исправления оформляйте первичным учетным документом – Бухгалтерской справкой ( ф. 0504833) на основании документов, которые не были проведены в нужном отчетном периоде (например, акт об оказании услуг, дополнительное соглашение и т. д.). В Бухгалтерской справке отразите:

- почему вносите исправления (т. е. дайте Обоснование

Источник: https://www.budgetnik.ru/qa/2125203-ispravlenie-amortizatsionnoy-gruppy

Как вести налоговый учет амортизируемого имущества

Варианты учета

Правила налогового учета амортизируемого имущества установлены главой 25 Налогового кодекса РФ. В некоторых случаях положения этой главы предоставляют организациям право выбрать из нескольких возможных вариантов учета один. Так, организация может установить в учетной политике для целей налогообложения:

- метод амортизации основных средств и нематериальных активов (кроме зданий, сооружений, передаточных устройств, входящих в восьмую–десятую амортизационные группы) (п. 1 ст. 259 НК РФ);

- порядок применения «амортизационной премии» – списание не более 10 процентов (30% – в отношении основных средств, входящих в третью–седьмую амортизационные группы) первоначальной стоимости основного средства, а также расходов на его достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение (п. 9 ст. 258 НК РФ);

- порядок применения повышающих коэффициентов к нормам амортизации основных средств (п. 1 и 2 ст. 259.3 НК РФ);

- применение пониженных норм амортизации (добровольное) (п. 4 ст. 259.3 НК РФ);

- порядок определения нормы амортизации по основным средствам, бывшим в эксплуатации (п. 7 ст. 258 НК РФ).

При составлении учетной политики для целей налогообложения учитывайте, что некоторые из правил можно устанавливать только в отношении всех объектов одновременно, а некоторые – к конкретному перечню объектов по выбору организации. Например, пониженные нормы амортизации могут применяться к объектам, выбранным руководителем.

Выбранные методы налогового учета амортизируемого имущества применяйте в течение всего налогового периода (года). Изменить налоговый учет амортизируемого имущества в середине года можно, только если изменилось законодательство о налогах и сборах. Такой порядок предусмотрен абзацем 6 статьи 313 Налогового кодекса РФ.

Изменение метода амортизации

Установленный метод расчета амортизации объекта основных средств (нематериальных активов) организация вправе изменить с начала следующего налогового периода. При этом перейти с нелинейного метода начисления амортизации на линейный можно не раньше чем через пять лет после начала его применения (п. 1 ст. 259 НК РФ).

Организация налогового учета

Основные требования к налоговому учету амортизируемого имущества приведены в статье 323 Налогового кодекса РФ. Учет доходов и расходов по амортизируемому имуществу ведется пообъектно. Исключение составляет амортизация при применении нелинейного метода.

Система налогового учета, разработанная в организации, должна содержать информацию:

- о первоначальной стоимости имущества;

- о сроке полезного использования;

- о дате приобретения и введения в эксплуатацию;

- об амортизации основных средств (нематериальных активов), начисленной за весь период эксплуатации объектов, – при линейном методе начисления амортизации;

- об амортизации и суммарном балансе каждой амортизационной группы (подгруппы) – при нелинейном методе начисления амортизации;

- об остаточной стоимости объектов амортизируемого имущества при его выбытии из амортизационной группы;

- о реализации (дате, цене реализации и расходах по реализации) и т. д.

Полный перечень сведений, которые должен обеспечивать аналитический учет амортизируемого имущества, приведен в статье 323 Налогового кодекса РФ.

Налоговый кодекс РФ предусматривает два варианта ведения налогового учета:

- использование регистров бухучета;

- использование специально разработанных организацией регистров налогового учета.

Об этом говорится в статье 313 Налогового кодекса РФ.

Налоговые регистры

Если выбранные правила учета амортизируемого имущества в бухгалтерском и налоговом учете совпадают, то организация может формировать данные налогового учета на основе регистров бухучета (абз. 3 ст. 313 НК РФ). Вести отдельные налоговые регистры необязательно. Такое положение объясняется рядом причин.

Во-первых, сведения для налогового учета берутся из тех же первичных документов, которые используются для отражения операций в бухучете. Во-вторых, из-за совпадения многих методов и способов оценки в налоговом и бухгалтерском учете составлять отдельные налоговые регистры нецелесообразно.

Для расчета налоговой базы можно использовать данные бухучета.

Таким образом, если отличий между бухгалтерским и налоговым учетом нет, налоговые регистры не ведите. А в учетной политике для целей налогообложения уточните источники, из которых берутся данные для расчета налоговой базы (перечень бухгалтерских регистров).

Если выбранные правила учета амортизируемого имущества в бухгалтерском и налоговом учете не совпадают, то организация должна формировать данные налогового учета основных средств обособленно от бухучета. Сделать это можно двумя способами:

- дополнив регистры бухучета необходимыми реквизитами, для того чтобы их можно было использовать в налоговом учете;

- сформировать обособленные регистры налогового учета.

Если организация решила разработать налоговые регистры, то нужно иметь в виду, что обязательных форм (бланков) таких регистров в законодательстве нет. Организация сама решает, какие регистры использовать в своей деятельности (ст. 314 НК РФ).

Разрабатываемые организацией регистры налогового учета должны содержать ряд обязательных реквизитов:

- период (дату) составления;

- измерители операций в натуральном (если это возможно) и в денежном выражении;

- наименование хозяйственных операций;

- подпись (расшифровку подписи) сотрудника, ответственного за составление указанных регистров.

Таковы требования статьи 313 Налогового кодекса РФ.

Кроме обязательных реквизитов в регистр включите те реквизиты, которые помогут правильно рассчитать сумму амортизационных отчислений. Ими могут быть:

- размеры повышающих или понижающих коэффициентов;

- способ начисления амортизации;

- срок полезного использования;

В любом случае в учетной политике для целей налогообложения укажите состав налоговых регистров (либо в виде перечня, если они из числа рекомендованных инспекторами, либо в виде приложения (альбома форм)).

Кроме того, определите и другие источники данных для налогового учета, если они используются (бухгалтерские регистры, данные аналитического учета и т. п.). Таковы требования статьи 314 Налогового кодекса РФ.

Налоговая служба разработала рекомендуемые образцы форм налоговых регистров. Они приведены в рекомендациях МНС России от 19 декабря 2001 г. Использовать эти бланки необязательно, однако они могут послужить примером для разрабатываемых организацией регистров.

Внимание: при выездной проверке инспекторы вправе затребовать у организации налоговые регистры, подтверждающие расчет налоговой базы (п. 1 ст. 93 НК РФ). За непредставление этих документов в течение 10 рабочих дней со дня получения письменного требования предусмотрена налоговая и административная ответственность (п. 3 ст. 93, ст. 120 НК РФ, ч. 1 ст. 15.6 КоАП РФ).

Отсутствие налоговых регистров признается грубым нарушением правил учета доходов и расходов. Ответственность за него предусмотрена статьей 120 Налогового кодекса РФ.

Если такое нарушение было допущено в течение одного налогового периода, инспекция вправе оштрафовать организацию на сумму 10 000 руб. Если нарушение обнаружено в разных налоговых периодах, размер штрафа увеличится до 30 000 руб.

Нарушение, которое привело к занижению налоговой базы, повлечет за собой штраф в размере 20 процентов от суммы каждого неуплаченного налога, но не менее 40 000 руб.

Кроме того, за непредставление налоговых регистров по заявлению налоговой инспекции суд может применить к должностным лицам организации (например, к ее руководителю) административную ответственность в виде штрафа на сумму от 300 до 500 руб. (ч. 1 ст. 23.1, ч. 1 ст. 15.6 КоАП РФ).

Налоговая ответственность за аналогичные нарушения установлена статьей 126 Налогового кодекса РФ. Однако пункт 1 статьи 126 Налогового кодекса РФ предусматривает начисление штрафа за каждый непредставленный документ.

Поскольку количество и форму регистров налогового учета организация определяет самостоятельно (ст. 313 НК РФ), заранее установить, сколько регистров должно быть представлено в инспекцию, невозможно. Следовательно, сумму штрафа в рассматриваемой ситуации определить нельзя.

Некоторые арбитражные суды подтверждают такой вывод (см., например, постановление ФАС Северо-Западного округа от 2 февраля 2004 г. № А13-6442/03-21).

Если у организации нет возможности представить требуемые документы в течение 10 рабочих дней со дня получения требования, этот срок можно продлить.

Заполнение регистров

Регистры налогового учета заполняйте в хронологическом порядке. Налоговые регистры можно вести в виде специальных форм: разработочных таблиц, ведомостей, журналов. Делайте это на бумажных (машинных) носителях или в электронном виде.

Ситуация: как отразить в налоговом учете основное средство, которое полностью самортизировано (остаточная стоимость равна нулю), но которое продолжает эксплуатироваться?

В налоговом учете полностью самортизированный объект основных средств не отражается.

Если основное средство полностью самортизировано, значит, его стоимость полностью учтена в расходах.

После того как остаточная стоимость в налоговом учете стала равна нулю, данное основное средство не участвует в формировании расходов для налога на прибыль.

Поэтому не отражайте его в налоговом учете, так как объектом налогового учета являются расходы, принимаемые при расчете налога на прибыль (абз. 4 ст. 313 НК РФ).

Отражайте такое объект основных средств только в бухучете, так как контроль наличия активов, в том числе и имущества, обеспечивается именно с помощью бухучета (ст. 2 и 11 Закона от 6 декабря 2011 г. № 402-ФЗ).

Пример составления налогового регистра учета расходов по амортизации основных средств

2 июня организация приобрела компьютер за 60 000 руб. 15 июня основное средство было введено в эксплуатацию. Срок полезного использования компьютера для бухгалтерского и налогового учета – 36 месяцев. Амортизация начисляется линейным методом.

Согласно учетной политике для целей налогообложения при покупке основного средства организация списывает 10 процентов его стоимости в составе амортизационных отчислений.

Поэтому амортизация в налоговом учете рассчитывается с первоначальной стоимости, уменьшенной на величину амортизационной премии. Она составляет 54 000 руб. (60 000 руб. – 60 000 руб. × 10%).

Амортизационную премию бухгалтер организации учел в месяце начала начисления амортизации по компьютеру, то есть в июле.

Из-за различий в первоначальной стоимости основного средства и применения амортизационной премии месячная сумма амортизации в налоговом и бухгалтерском учете будет разной:

- в бухгалтерском учете – 1667 руб./мес. (60 000 руб. : 36 мес.);

- в налоговом учете – 1500 руб./мес. (54 000 руб. : 36 мес.).

Начисление амортизации по приобретенному компьютеру для целей налогового учета бухгалтер организации отразил в регистре-расчете амортизации

Исправление ошибок

Если в регистре налогового учета обнаружена ошибка, внести исправление вправе только сотрудник, ответственный за ведение регистра. Причем исправление должно быть не только заверено подписью последнего (с указанием даты), но и письменно обосновано.

Такой порядок предусмотрен в статье 314 Налогового кодекса РФ.

Каким способом внести исправления в налоговый регистр, Налоговый кодекс РФ не уточняет. Поэтому сделать это можно, например, путем включения исправительной записи (если регистр сформирован в электронном виде) или вычеркиванием неверной суммы (если регистр составлен на бумаге).

Источник: https://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/nalog_na_pribyl/kak_vesti_nalogovyj_uchet_amortiziruemogo_imushhestva/2-1-0-378

Департамент общего аудита по вопросу модернизации полностью самортизированного ОС

27.02.2014

Ответ

Бухгалтерский учет

В соответствии с пунктом 14 ПБУ 6/01[1] стоимость основных средств, по которой они приняты к учету, не подлежит изменению, кроме случаев, установленных законодательством РФ и ПБУ 6/01.

Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств.

Согласно пункту 27 ПБУ 6/01 затраты на модернизацию и реконструкцию объектов основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.п.) объекта основных средств.

В соответствии с пунктом 20 ПБУ 6/01 срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств производится исходя из:

— ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

— ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

— нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации организацией пересматривается срок полезного использования по этому объекту.

Таким образом, нормы ПБУ 6/01 предусматривают возможность пересмотра срока полезного использования в результате проведенной реконструкции или модернизации объекта основного средства.

Пунктом 60 Приказа № 91н[2] предусмотрено, что в случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной достройки, дооборудования, реконструкции или модернизации организацией пересматривается срок полезного использования по этому объекту.

Пример. Объект основных средств стоимостью 120 тыс. руб. и сроком полезного использования 5 лет после 3 лет эксплуатации подвергся дооборудованию стоимостью 40 тыс. руб.

Пересматривается срок полезного использования в сторону увеличения на 2 года. Годовая сумма амортизационных отчислений в размере 22 тыс. руб. определяется из расчета остаточной стоимости в размере 88 тыс. руб.

= 120000 — (120000 х 3 : 5) + 40000 и нового срока полезного использования 4 года.

Иными словами, Приказ № 91н предполагает, что амортизация по модернизированному объекту основных средств в случае увеличения срока полезного использования определяется исходя из увеличенной остаточной стоимости и нового срока полезного использования, который определяется как оставшийся срок полезного использования с учетом увеличения.

Таким образом, в бухгалтерском учете Организация вправе к сумме модернизации применить норму амортизации, рассчитанную исходя из срока полезного использования, установленного Организацией самостоятельно, в том числе на 18 месяцев.

Налоговый учет

В соответствии с пунктом 2 статьи 257 НК РФ первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

На основании пункта 2 статьи 258 НК РФ налогоплательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию в случае, если после реконструкции, модернизации или технического перевооружения такого объекта увеличился срок его полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

Если в результате реконструкции, модернизации или технического перевооружения объекта основных средств срок его полезного использования не увеличился, налогоплательщик при исчислении амортизации учитывает оставшийся срок полезного использования.

При этом нормы НК РФ не разъясняют порядок действий в случае, когда модернизируемое основное средство было полностью самортизировано. В связи с чем, в настоящее время вопрос о сроке амортизации полностью самортизированного ОС, в отношении которого организацией понесены расходы на модернизацию, остается неоднозначным.

Источник: https://www.mosnalogi.ru/consultation/obshchiy-audit/departament-obshchego-audita-po-voprosu-modernizatsii-polnostyu-samortizirovannogo-os.html