Доверительное управление недвижимым имуществом | Журнал «Главная книга» | № 9 за 2016 г

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 15 апреля 2016 г.

Содержание журнала № 9 за 2016 г.

Нюансы документооборота

Для начала посмотрим на документальное оформление доверительного управления.

Документируем передачу имущества

Передача недвижимого имущества в доверительное управление оформляется по аналогии с его продажейп. 2 ст. 1017 ГК РФ:

Без этого договор доверительного управления будет недействителенп. 3 ст. 1017 ГК РФ.

Кроме того, чтобы договор считался заключенным, в нем обязательно надо определитьст. 1016 ГК РФ:

- состав передаваемого имущества;

- наименование учредителя управления (или выгодоприобретателя);

- размер и форму вознаграждения управляющего.

Если доверительный управляющий выполняет свои обязанности безвозмездно, то такое положение также должно быть указано в договоре;

- срок действия договора (не более 5 лет)п. 2 ст. 1016 ГК РФ.

Свое имущество учредитель управления передает по акту приема-передачи. Если в здании есть имущество (например, мебель), то его также необходимо указать в акте (или можно составить отдельную опись такого имущества, которую приложить к акту).

Для денежных расчетов, связанных с доверительным управлением, надо открыть отдельный банковский счетп. 1 ст. 1018 ГК РФ.

Это делается с целью обособления имущества учредителя и управляющего. Например, в случае признания учредителя управления банкротом взыскание по долгам может быть обращено на его имущество, переданное в доверительное управлениеп. 2 ст. 1018 ГК РФ. А при отсутствии отдельного счета управляющему будет проблематично доказать, какие деньги его, а какие — учредителя.

Оформляем документы в ходе исполнения договора

Сделки с переданным в управление имуществом доверительный управляющий совершает от своего именип. 3 ст. 1012 ГК РФ. Но он должен предупреждать всех контрагентов, что действует в качестве управляющего в интересах доверителя.

Для этого во всех письменных документах (включая первичку) после имени или наименования нужно делать пометку «Д. У.». К примеру, так: «Исполнитель: ООО “Северное сияние”, Д. У.».

Иначе считается, что управляющий действует в личных интересах и отвечает перед третьими лицами только собственным имуществомп. 3 ст. 1012 ГК РФ.

Сейчас многие компании и предприниматели предлагают свои услуги по доверительному управлению недвижимостью. Главное — не ошибиться с выбором того, кому действительно можно довериться…

Кроме того, в установленные договором сроки управляющий должен отчитываться учредителю (выгодоприобретателю) о своей деятельностип. 4 ст. 1020 ГК РФ. Отчет управляющего является первичным документом для целей бухгалтерского и налогового учета у всех участников договора и, помимо обязательных реквизитовч. 2 ст. 9 Закона от 06.12.2011 № 402-ФЗ, должен содержать информацию:

- о совершенных доверительным управляющим сделках и иных действиях с объектом;

- о сумме полученных доходов за отчетный период;

- о сумме расходов, связанных с управлением имуществом;

- о любых изменениях в составе имущества (например, об утрате либо повреждении имущества);

- о размере вознаграждения управляющего.

Источник: https://GlavKniga.ru/elver/2016/9/2316-doveritelinoe_upravlenie_nedvizhimim_imuschestvom.html

Налогообложение НДФЛ по доверительному управлению ценными бумагами | Народный вопрос.РФ

0 [ ] [ ]

Налогообложение НДФЛ по доверительному управлению ценными бумагами

В настоящее время одним из способов управления ценными бумагами является их передача в доверительное управление.

Отметим, что такой вид отношений весьма удобен, в том случае если сам собственник не обладает достаточной квалификацией и компетенцией для того, чтобы эффективно распоряжаться принадлежащими ему ценными бумагами.

В этом случае он прибегает к помощи специалиста – доверяет управление ценными бумагами.

В данной статье поговорим об особенностях налогообложения НДФЛ операций по доверительному управлению ценными бумагами.

Правовое регулирование доверительного управления имуществом.

Законодательные основы доверительного управления имуществом определены в главе 53 Гражданского кодекса Российской Федерации (далее – ГК РФ).

Согласно пункту 1 статьи 1012 ГК РФ по договору доверительного управления имуществом одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая сторона обязуется осуществлять управление этим имуществом в интересах учредителя управления или указанного им лица (выгодоприобретателя).

Учредителем управления является сторона, в собственности которой находится имущество (или обладающая имущественными правами) и которая передает их (имущество и права) в доверительное управление.

Доверительный управляющий – сторона, которой передается имущество и которая им управляет в интересах учредителя управления или выгодоприобретателя. Доверительным управляющим может быть индивидуальный предприниматель или коммерческая организация, за исключением унитарного предприятия.

Законом предусмотрена еще одна сторона отношений в рамках доверительного управления – это выгодоприобретатель, в чьих интересах осуществляется доверительное управления. В подавляющем большинстве случаев учредитель управления выступает в качестве выгодоприобретателя.

Объектами доверительного управления могут быть различные виды имущества и имущественных прав.

Причем, в соответствии с пунктом 2 статьи 1013 ГК РФ деньги не могут быть самостоятельными объектами доверительного управления, за исключением случаев, установленных законом.

Например, возможность передачи денежных средств в доверительное управление для инвестирования в ценные бумаги предоставлена статьей 5 Федерального закона от 22 апреля 1996 года № 39-ФЗ «О рынке ценных бумаг» (далее – Закон № 39-ФЗ) и статьей 5 Федерального закона от 2 декабря 1990 года № 395-1 «О банках и банковской деятельности».

Ценные бумаги относятся к особому виду имущества. Согласно статье 1025 ГК РФ особенности доверительного управления ценными бумагами определяются законом.

В соответствии со статьей 5 Закона № 39-ФЗ деятельностью по управлению ценными бумагами признается деятельность по доверительному управлению ценными бумагами, денежными средствами, предназначенными для совершения сделок с ценными бумагами и (или) заключения договоров, являющихся производными финансовыми инструментами.

Порядок осуществления деятельности по управлению ценными бумагами определен Приказом ФСФР России от 3 апреля 2007 года № 07-37/пз-н (далее – Порядок № 07-37/пз-н).

Отметим, что требования указанного Порядка не распространяются на деятельность управляющих компаний по доверительному управлению (пункт 1.3 Порядка № 07-37/пз-н):

– инвестиционными резервами акционерных инвестиционных фондов;

– паевыми инвестиционными фондами;

– средствами пенсионных накоплений;

– средствами пенсионных резервов негосударственных пенсионных фондов;

– накоплениями для жилищного обеспечения военнослужащих;

– ипотечным покрытием.

Кроме того, указанный Порядок не применяется в отношении деятельности по управлению ценными бумагами, если она связана исключительно с осуществлением управляющим прав по ценным бумагам.

Согласно пункту 2.

1 Порядка № 07-37/пз-н управляющий вправе принимать в доверительное управление и осуществлять доверительное управление следующими объектами доверительного управления:

– ценными бумагами, в том числе полученными управляющим в процессе деятельности по управлению ценными бумагами;

– денежными средствами, включая иностранную валюту, предназначенными для инвестирования в ценные бумаги, в том числе полученными управляющим в процессе деятельности по управлению ценными бумагами.

Управляющий вправе с соблюдением требования валютного законодательства принимать в доверительное управление и осуществлять доверительное управление иностранной валютой в случае, если соответствующая иностранная валюта является предметом сделок купли/продажи на торгах, организуемых валютной биржей.

Управляющий имеет право на вознаграждение, предусмотренное договором доверительного управления, а также на возмещение необходимых расходов, произведенных им при управлении ценными бумагами, в соответствии с законодательством Российской Федерации (пункт 2.8 Порядка № 07-37/пз-н).

Пунктом 2.9 Порядка № 07-37/пз-н определено, что управляющий обязан обособить ценные бумаги и денежные средства учредителя управления, находящиеся в доверительном управлении, а также полученные управляющим в процессе управления ценными бумагами, от имущества управляющего и имущества учредителя управления, переданного управляющему в связи с осуществлением им иных видов деятельности.

Для хранения денежных средств, находящихся в доверительном управлении, а также полученных управляющим в процессе управления ценными бумагами, управляющий обязан использовать отдельный банковский счет.

Для учета прав на ценные бумаги, находящиеся в доверительном управлении, в системе ведения реестра владельцев ценных бумаг управляющий открывает отдельный лицевой счет (счета) управляющего, а если учет прав на ценные бумаги осуществляется в депозитарии – открывает отдельный счет (счета) депо управляющего.

В соответствии с пунктом 2.

10 Порядка № 07-37/пз-н на одном банковском счете управляющего могут учитываться денежные средства, передаваемые в доверительное управление разными учредителями управления, а также полученные в процессе управления ценными бумагами, при условии, что такое объединение денежных средств предусмотрено договорами доверительного управления, заключенными управляющим с такими учредителями управления.

При этом управляющий обязан обеспечить ведение обособленного внутреннего учета денежных средств по каждому договору доверительного управления.

Согласно пункту 2.

11 Порядка № 07-37/пз-н на одном лицевом счете управляющего (счете депо управляющего) могут учитываться ценные бумаги, передаваемые в доверительное управление разными учредителями управления, а также полученные в процессе управления ценными бумагами при условии, что такое объединение ценных бумаг предусмотрено договорами доверительного управления, заключенными управляющим с такими учредителями управления.

При этом управляющий обязан обеспечить ведение обособленного внутреннего учета ценных бумаг по каждому договору доверительного управления.

Кроме того, управляющий обязан предоставлять учредителю управления отчет о деятельности управляющего по управлению ценными бумагами, содержащий информацию, предусмотренную Порядком № 07-37/пз-н, в сроки, предусмотренные договором доверительного управления, но не реже одного раза в квартал (пункт 4.1 Порядка № 07-37/пз-н).

В случае письменного запроса учредителя управления управляющий обязан в срок, не превышающий 10 рабочих дней с даты получения запроса, предоставить учредителю управления Отчет на дату, указанную в запросе, а если такая дата не указана – на дату получения запроса управляющим (пункт 4.2 Порядка № 07-37/пз-н).

В Отчете должна содержаться информация обо всех сделках, совершенных управляющим с принадлежащими учредителю управления объектами доверительного управления, а также операциях по передаче в доверительное управление учредителем управления и возврату ему объектов доверительного управления, за период времени, исчисляемый с даты, на которую был сформирован предыдущий отчет (даты заключения договора доверительного управления, если Отчет не выдавался), до даты формирования предоставляемого отчета (даты, указанной в письменном запросе учредителя управления), а также информация об объектах доверительного управления, принадлежащих учредителю управления на последний день отчетного периода, и их оценочная стоимость (пункт 4.3 Порядка № 07-37/пз-н).

Налог на доходы физических лиц по доверительному

управлению ценными бумагами

Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами предусмотрены статьей 214.1 Налогового кодекса Российской Федерации (далее – НК РФ).

Абзацем 4 пункта 7 статьи 214.1 НК РФ определены особенности признания дохода по операциям с ценными бумагами, осуществляемым доверительными управляющими.

Доходы по операциям с ценными бумагами, обращающимися и не обращающимися на организованном рынке ценных бумаг, осуществляемым доверительным управляющим (за исключением управляющей компании, осуществляющей доверительное управление имуществом, составляющим паевой инвестиционный фонд) в пользу выгодоприобретателя – физического лица, включаются в доходы выгодоприобретателя по операциям, перечисленным в подпунктах 1 – 4 пункта 1 статьи 214.1 НК РФ соответственно.

В соответствии с пунктом 10 статьи 214.1 НК РФ расходами по операциям с ценными бумагами признаются документально подтвержденные и фактически осуществленные налогоплательщиком расходы, связанные с приобретением, реализацией, хранением и погашением ценных бумаг.

Налоговая база по операциям с ценными бумагами, осуществляемым доверительным управляющим, определяется в порядке, установленном пунктами 6 – 15 статьи 214.1 НК РФ, с учетом требований пункта 17 статьи 214.1 НК РФ.

Согласно пункту 17 статьи 214.

1 НК РФ суммы, уплаченные по договору доверительного управления доверительному управляющему в виде вознаграждения и компенсации произведенных им расходов по осуществленным операциям с ценными бумагами, учитываются как расходы, уменьшающие доходы от соответствующих операций (письмо Минфина России от 16 февраля 2015 года № 03-04-06/6856). При этом, если учредитель доверительного управления не является выгодоприобретателем по договору доверительного управления, то такие расходы принимаются при исчислении финансового результата только у выгодоприобретателя.

Если договор доверительного управления предусматривает несколько выгодоприобретателей, то распределение между ними доходов по операциям с ценными бумагами, осуществляемых доверительным управляющим в пользу выгодоприобретателя, осуществляется исходя из условий договора доверительного управления.

В случае, если при осуществлении доверительного управления совершаются операции с ценными бумагами, обращающимися и (или) не обращающимися на организованном рынке ценных бумаг, а также, если в процессе доверительного управления возникают иные виды доходов (в том числе доходы в виде дивидендов, процентов), налоговая база определяется отдельно по операциям с ценными бумагами, обращающимися или не обращающимися на организованном рынке ценных бумаг, и по каждому виду дохода с учетом положений статьи 214.1 НК РФ. При этом расходы, которые не могут быть непосредственно отнесены на уменьшение дохода по операциям с ценными бумагами, обращающимися или не обращающимися на организованном рынке ценных бумаг, или на уменьшение соответствующего вида дохода, распределяются пропорционально доле каждого вида дохода.

Отрицательный финансовый результат по отдельным операциям с ценными бумагами, осуществляемым доверительным управляющим в налоговом периоде, уменьшает финансовый результат по совокупности соответствующих операций.

При этом финансовый результат определяется раздельно по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, и по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг.

Налоговая база по операциям с ценными бумагами в силу пункта 20 статьи 214.1 НК РФ определяется налоговым агентом по окончании налогового периода, если иное не установлено названной статьей или статьей 226.1 НК РФ, в которой приведен перечень лиц, признаваемых налоговыми агентами по доверительному управлению ценными бумагами.

Вопрос о выполнении доверительным управляющим функций налогового агента по НДФЛ при выплате доходов по ценным бумагам рассмотрен в письме Минфина России от 13 марта 2015 года № 03-04-06/69529. В письме отмечено, что согласно подпункту 2 пункта 2 статьи 226.

1 НК РФ налоговым агентом признается доверительный управляющий в отношении дохода, выплачиваемого налогоплательщику по ценным бумагам, выпущенным российскими организациями, права по которым учитываются на дату, определенную в решении о выплате (об объявлении) дохода по ценным бумагам, на лицевом счете или счете депо этого доверительного управляющего в случае, если этот доверительный управляющий на дату приобретения ценных бумаг, указанных в данном подпункте, является профессиональным участником рынка ценных бумаг.

В силу пункта 7 статьи 226.1 НК РФ исчисление и уплата суммы налога производятся налоговым агентом при осуществлении операций с ценными бумагами и операций с финансовыми инструментами срочных сделок в порядке, установленном главой 23 НК РФ, в следующие сроки:

– по окончании налогового периода;

– до истечения налогового периода;

– до истечения срока действия договора в пользу физического лица.

В соответствии с абзацем 5 пункта 7 статьи 226.1 НК РФ исчисление и уплата суммы налога в отношении доходов по ценным бумагам производятся налоговым агентом при осуществлении выплат такого дохода в пользу физического лица в порядке, установленном данной главой НК РФ.

Исходя из вышеприведенных положений статьи 226.1 НК РФ, при выплате дохода по ценным бумагам сумма подлежащего уплате налога исчисляется и удерживается налоговым агентом на дату выплаты такого дохода.

Согласно абзацу 2 пункта 10 статьи 226.1 НК РФ под выплатой денежных средств в целях данной статьи понимается выплата налоговым агентом наличных денежных средств налогоплательщику или третьему лицу по требованию налогоплательщика, а также перечисление денежных средств на банковский счет налогоплательщика или на счет третьего лица по требованию налогоплательщика.

Источник: https://xn--80aefurcfeajeho7k.xn--p1ai/Home/Article/2829

Передача имущества в доверительное управление. Правила, налогообложение

При ограниченности времени или нехватке знаний и опыта управление имущественными активами можно делегировать третьему лицу. Оформляется такая сделка договором доверительного управления.

Сутью процесса является передача в пользование, ограниченное по времени, доверенному лицу своего имущества, чтобы это лицо занималось эффективной эксплуатацией активов для повышения уровня прибыли собственника используемых объектов.

Суть доверительного управления

Мероприятия по предоставлению активов в доверительное управление определяются гражданским правом. Порядок и правила оформления процедуры передачи имущества прописаны в гл. 53 ГК РФ.

Определение процесса передачи объектов или ресурсов другому лицу по соглашению доверительного управления приведено ст. 1012 ГК РФ. Законодатель обозначает, что одна сторона предоставляет право другому участнику сделки распоряжаться имуществом на временной основе.

Главной целью такого формата распоряжения имущественными объектами является приумножение капитала владельца актива.

ВАЖНО! Доверительный управляющий после заключения сделки не получает имущество в собственность, договором предусматривается только временное распоряжение для повышения прибыли владельца активов.

Управляющее лицо может заключать сделки с вверенным ему имуществом. Все договорные отношения он оформляет от своего имени, но в документации обязательно должен указываться статус доверительного управляющего, а не полноправного владельца.

Если соответствующие пометки в документации не будут сделаны, то управляющий за результаты сделки будет отвечать своими материальными ресурсами и имуществом (ст. 1012 п. 3 ГК РФ). По стандартам п. 1 ст.

1013 ГК РФ объектом доверительного распоряжения может выступать:

- исключительные права;

- наборы имущественных активов;

- отдельные активы недвижимости;

- акции, облигации и другие виды ценных бумаг.

Правила передачи имущества по соглашению доверительного управления

Для предоставления имущества сторонним лицам в доверительное управление предусмотрен ряд ограничительных мер:

- нельзя вверять управляющему денежные средства;

- под запрет для передачи управляющим попадает имущество, эксплуатируемое на условиях оперативного управления (п. 3 ст. 1013 ГК).

В роли доверительного управленца может выступать юридическое лицо или ИП (п. 1 ст. 1015 ГК РФ). Не допускаются к управлению чужим имуществом государственные органы и структуры местного самоуправления.

Порядок эксплуатации имущественных объектов оговаривается в договоре между собственником активов и управляющим. Сделка оформляется письменным договором.

Договорная документация, касающаяся управления недвижимостью, должна пройти государственную регистрацию.

ОБРАТИТЕ ВНИМАНИЕ! Договор на доверительное распоряжение и управление недвижимостью считается действительным и вступившим в силу с момента получения имущества управляющим.

В договорной документации в обязательном порядке указывают такие сведения (ст. 1016 ГК РФ):

- состав имущества, подлежащего передаче управляющему;

- обозначение лица, которое будет выступать в качестве доверительного управленца;

- форма вознаграждения работы управляющего и размер платы ему (если договор предполагает введение системы оплаты таких услуг);

- срок окончания действия соглашения (максимальный период делегирования полномочий по управлению имуществом – 5 лет).

Отсутствие даже одного из перечисленных условий создает предпосылки для признания договора недействительным.

Правила передачи доверяемых активов предполагают, что эти объекты будут отделены от общего комплекса имущества собственника.

Вверенное управляющему имущество должно учитываться на отдельно выделенном балансе, который составляет сторона, осуществляющая действия по распоряжению активами.

Налогообложение

Нюансы ведения бухгалтерии при доверительном управлении раскрываются п. 1 ст. 1018 ГК РФ и в Приказе Минфина от 28 ноября 2001 г. № 97н.

Положения этих правовых актов регламентируют не только передачу полномочий по распоряжению имуществом, но и возникновение обязательства у управляющего вести отдельный учет вверенных ему объектов.

Для назначенного управляющего лица ситуация сложна тем, что ему необходимо вести основную бухгалтерию своей деятельности и обособленный учет операций с доверенным ему имуществом.

Для отражения в учете факта получения в доверительное управление одного или нескольких объектов управленец использует счет 79.

ЗАПОМНИТЕ! При организации обособленного учета по активам в доверительном управлении управляющий должен руководствоваться положениями учетной политики владельца имущества.

Приказ № 97н обязывает управляющих в конце каждого отчетного периода составлять бухгалтерскую отчетность и формировать отчет управляющего для ознакомления с содержащимися в них данными собственника. Из отчетной документации владелец имущества должен видеть сумму активов и обязательств, уровень доходов и расходов, связанных с распоряжением активами.

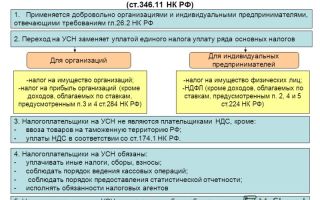

Для реализации деятельности по доверительному управлению законодатель установил ограничения по возможности применения таких режимов налогообложения:

Норма, диктующая невозможность перехода управляющего на эти спецрежимы, исходит из положений НК в п. 2.1 ст. 346.26 и п. 6 ст. 346.43.

Уплата НДС

Деятельность, связанная с распоряжением имуществом по договору доверительного управления, накладывает на управляющего обязательство по исчислению и уплате НДС.

Управляющий должен при сделках по продаже товаров или услуг выставлять счета-фактуры, делая соответствующие записи в книге покупок и продаж.

К вычету НДС может приниматься управляющим, если контрагенты выставили счета-фактуры на его имя.

П. 5 ст. 174.1 НК обязывает управляющих по каждому из имеющихся у них договоров на доверительное распоряжение имуществом по окончании отчетного периода составлять и подавать в налоговые органы декларации по НДС.

Налоговый орган для подачи декларации выбирается с привязкой к месту учета управляющего.

По операциям с имуществом, находящимся в доверительном распоряжении, у собственника активов обязательств по уплате и отчетности НДС не возникает.

Налог на имущество

Налог на имущество в случаях доверительного управления лицом, уполномоченным распоряжаться отдельными активами, не начисляется и не уплачивается. Обязательство по расчетам с бюджетом в отношении налога на имущество остается у собственника активов (п. 1 ст. 378 НК).

Налог на прибыль

Для обеспечения правильности налогообложения прибыли управляющий организовывает фиксацию доходов и расходов в учете по деятельности, связанной с управлением чужим имуществом, отдельно от собственных учетных мероприятий (ст. 332 НК РФ). Налоговый расчет ведется только одним способом – методом начисления. Порядок расчета суммы налога и его уплаты зависит от условий договора между владельцем активов и управляющим:

- Если в роли выгодоприобретателя выступает собственник, то управляющий регулярно представляет ему отчеты с информацией о суммах доходов и расходов по объектам. Владелец учитывает эти данные в составе внереализационных статей доходности и затрат.

- Если собственник не установлен по условиям договора выгодоприобретателем, то расходная и доходная базы по объектам используются для определения налоговой базы для налогообложения у выгодоприобретателя.

ЭТО ВАЖНО! Затраты на выплату вознаграждения управляющему всегда должны оставаться расходной статьей собственника активов, их сумма не участвует в расчете налога на прибыль у выгодоприобретателя, если им является другое лицо.

Земельный налог

У управляющего не возникает обязательств по уплате земельного налога за участки, переданные ему в распоряжение по договору доверительного управления. Обоснование этого факта вытекает из п. 1 ст. 388 НК РФ, где устанавливается перечень плательщиков этого вида налога. Плательщиками выступают лица, которые обладают правом:

- собственности;

- бессрочного пользования;

- пожизненного наследуемого владения.

Спорные моменты

Одной из причин, которая может повлечь признание процедуры передачи имущества в доверительное распоряжение незаконной, является неправильное оформление договорных отношений собственника актива и управляющего. Главные требования к действительности сделки:

- Сделка должна быть подкреплена документально письменной формой договора.

- В договоре проставляются подписи обеих сторон.

- Если один из участников воспользовался факсимиле, то документ будет признан законным только при наличии предварительно составленного соглашения между участниками передачи имущества в доверительное управление о возможности применения факсимиле. Такое соглашение подписывается сторонами без использования факсимиле.

Споры возникают в ситуациях, когда участники сделки прописывают согласие на использование факсимиле в самом договоре на доверительное управление. В этом случае договор в судебном порядке будет признан недействительным.

Другими спорными моментами признаны:

- определение круга полномочий при распоряжении ценными бумагами – собственник обладает правом определения объектов инвестирования и выработки стратегии, хотя решения по способам управления активами должен принимать управляющий;

- наличие в гражданском праве при обозначении ответственности управляющего термина «должной заботливости» – управляющий может быть привлечен к ответственности за отсутствие такой заботливости по отношению к вверенным ему активам, расшифровку содержания этого понятия законодатель не дает, поэтому регулярно возникают разночтения по поводу признаков вины управляющего.

Источник: https://assistentus.ru/vedenie-biznesa/peredacha-imushchestva-v-doveritelnoe-upravlenie/

Как получить налоговую выгоду от доверительного управления

Отношения по доверительному управлению чужим имуществом в интересах собственника достаточно распространены в предпринимательской сфере (см. подверстку). При этом интерес учредителя управления может быть как экономическим, так и налоговым.

В первом случае целью доверительного управления является приобретение профессиональных услуг по управлению имуществом. Например, если учредитель управления соответствующими навыками или специалистами не обладает. Или же в силу объективных причин, например географической удаленности.

Но нередки случаи использования доверительного управления для достижения иных целей, в частности налоговой оптимизации. При этом указанная экономическая цель — приобретение услуг профессионального управления — является аргументом, позволяющим оправдать полученную налоговую выгоду (п.

4, 9 постановления Пленума ВАС РФ от 12.10.06 № 53).

Налоговые схемы с использованием доверительного управления

В результате доверительного управления может возникнуть налоговая выгода. Поэтому участникам сделки целесообразно устанавливать размер вознаграждения за оказание услуг доверительного управления, учитывая уровень рыночных цен на подобные услуги и в соответствии с объемом реально оказанных услуг. В частности, налоговая экономия на практике возникает в следующих ситуациях.

Перенос прибыли на низконалогового субъекта. Чаще всего в налоговом планировании договор доверительного управления используется для переноса налоговой базы от находящегося на общем режиме налогообложения учредителя управления к доверительному управляющему. Как правило, он применяет упрощенку.

В соответствии с пунктом 3 и пунктом 4 статьи 276 НК РФ доходы, получаемые в рамках исполнения договора доверительного управления, облагаются налогом на прибыль организаций непосредственно у учредителя управления или выгодоприобретателя.

При этом учредитель управления (выгодоприобретатель) вправе учесть в составе своих расходов затраты, связанные с осуществлением доверительного управления, включая вознаграждение управляющего.

Устанавливая повышенную стоимость услуг управляющего, стороны минимизируют прибыль учредителя управления, облагаемую по ставке 20 процентов.

Управляющий-упрощенец вправе применять в качестве объекта обложения только «доходы, уменьшенные на величину расходов».

Соответственно, полученная им прибыль, уменьшенная на расходы, будет облагаться по ставке от 5 до 15 процентов (п. 3 ст. 346.14, п. 2 ст. 346.20 НК РФ).

Больший налоговый эффект достигается, если доверительным управляющим является индивидуальный предприниматель. Прибыль от оказания услуг доверительного управления после уплаты единого налога в связи с применением УСН поступает в свободное распоряжение предпринимателя и может быть направлена на любые цели, включая, например, личные расходы.

Поэтому в качестве доверительного управляющего обычно выступает один из прямых или, что безопаснее, косвенных владельцев учредителя управления или дружественное ему лицо (дальний родственник и др.). Предприниматель может применять и общую систему налогообложения.

Однако и в этом случае очевидна налоговая выгода от использования более низкой ставки — 13 процентов (п. 1 ст. 224 НКРФ).

Кроме того, в этом случае возможна выгода за счет выплаты дохода бенефициару бизнеса в форме вознаграждения управляющему, а не в виде дивидендов. Даже уплата НДФЛ и единого налога при УСН по более высокой ставке, чем уплата НДФЛ по дивидендам (9% согласно п. 4 ст. 224 НКРФ), может быть выгодна, поскольку перед налогообложением полученный доход уменьшается на сумму расходов.

Эксплуатация недвижимости по доверительному управлению.

В некоторых сферах деятельности, например при предоставлении в аренду недвижимости, наибольшей налоговой экономии можно добиться за счет привлечения в дополнение к доверительному управляющему вспомогательной эксплуатирующей компании.

Доверительный управляющий оказывает юридические услуги (заключает договоры аренды и др.), а эксплуатирующая компания — фактические услуги (обеспечивает снабжение недвижимости электроэнергией, коммунальными, эксплуатационными услугами) (см. схему).

Схема доверительного управления недвижимостью

В данной ситуации можно увеличить экономию от перераспределения прибыли на низконалогового субъекта, а также получить дополнительную налоговую экономию.

Доверительный управляющий — упрощенец, как сказано выше, вправе применять в качестве объекта обложения только «доходы, уменьшенные на величину расходов».

Если деятельность управляющего не предполагает несения значительных расходов, то у него может возникать существенная сумма налога к уплате. Привлечение эксплуатирующей компании позволит вывести на нее часть прибыли.

Эксплуатирующая компания, в свою очередь, может применять упрощенку с объектом обложения «доходы» и уплачивать единый налог по ставке 6 процентов.

Кроме того, в некоторых случаях выгоду можно получать и при применении эксплуатирующей компанией объекта обложения «доходы, уменьшенные на величину расходов».

Дело в том, что во многих субъектах РФ для деятельности по управлению недвижимым имуществом установлены пониженные ставки единого налога.

Например, в Москве и на территории Республики Северная Осетия — Алания подобная деятельность облагается по ставке 10 процентов при доле выручки от нее не менее 75 процентов (п. 2 ч. 1, ч. 2 ст. 1 Закона г. Москвы от 07.10.09 № 41, ст. 2, 3 Закона Республики Северная Осетия — Алания от 28.11.13 № 49-РЗ).

10-процентная ставка применяется при управлении эксплуатацией только жилого фонда на территории Республики Коми, если выручка от этого вида деятельности составляет не менее 85 процентов (ст. 1 Закона Республики Коми от17.11.10 №121-РЗ). Еще меньшая ставка — всего 8 процентов — установлена для упрощенцев подпунктом 13 пункта 1 статьи 11.

1 Закона Хабаровского края от 10.11.05 № 308. Правда, только в случае получения дохода исключительно от этого вида деятельности. А согласно подпункту 2 пункта 1 и пункту 2 статьи 1 Закона Томской области от 07.04.

09 № 51-ОЗ, для применения ставки 7,5 процента достаточно, чтобы доля доходов от осуществления такого вида деятельности не опускалась ниже 70 процентов.

Но даже если регионами не установлены пониженные ставки по УСН, то экономия все равно возможна — по страховым взносам.

Эксплуатирующие компании, работающие на УСН, вправе до 2018 года применять пониженную ставку страховых взносов — 20 процентов — по деятельности, связанной с управлением недвижимым имуществом, причем не только жилого, но и нежилого фонда (подп. «я.2» п. 8 ч. 1, ч. 3.4 ст. 58 Федерального закона от 24.07.09 № 212-ФЗ).

Напомним, что при применении пониженных тарифов не начисляются страховые взносы при достижении предельного размера выплат. В силу этого выгодно перевести в эксплуатирующую компанию как можно большую часть персонала, занимающегося непосредственным обслуживанием недвижимости.

Отсрочка уплаты налога на прибыль иностранной компанией. Иностранные компании, не осуществляющие в России деятельность через постоянное представительство, но получающие доходы от источников в России, могут откладывать уплату налога на прибыль организаций за счет использования договора доверительного управления.

В соответствии с пунктом 3 и пунктом 6 статьи 309 НК РФ доход учредителя управления (выгодоприобретателя) подлежит обложению налогом у источника только в момент его фактической выплаты управляющим. Управляющий в этом случае выступает в качестве налогового агента. Периодичность выплаты дохода по договору доверительного управления определяется условиями договора.

Стороны могут предусмотреть однократную выплату дохода в момент прекращения действия договора.

Например, иностранная организация, владеющая недвижимостью в России, может сдавать ее в аренду не напрямую, а через доверительного управляющего.

Арендная плата, накапливающаяся у доверительного управляющего, не будет подлежать обложению налогом на прибыль до момента ее перечисления выгодоприобретателю.

Кроме того, в этом случае можно в безналоговом режиме реинвестировать часть полученного арендного дохода: договор доверительного управления может возлагать на управляющего обязанность по содержанию недвижимости, ее реконструкции, достройке, дооборудованию и иным действиям.

Осуществление подобных расходов управляющим не повлечет возникновения налогооблагаемого дохода у иностранного выгодоприобретателя. В аналогичном порядке уплату налога на прибыль откладывают и при передаче иностранной организацией в доверительное управление ценных бумаг и иных активов.

Отсрочка уплаты налога на прибыль будет действовать при условии, что деятельность иностранной организации не приводит к образованию в России постоянного представительства. Оно может возникнуть в случае, если управляющий будет квалифицирован в качестве зависимого агента учредителя управления.

Пунктом 9 статьи 306 НК РФ определены условия, при которых считается, что иностранная организация действует в России через постоянное представительство при реализации в России товаров, работ и услуг.

Для этого она должна осуществлять деятельность через лицо, которое на основании договора с этой иностранной организацией представляет ее интересы в России, действует от ее имени, имеет и регулярно использует полномочия на заключение контрактов или согласование их существенных условий от имени данной организации (зависимый агент). Деятельность через доверительного управляющего не приведет к признанию постоянного представительства, если он будет действовать в рамках своей основной (обычной) деятельности, аналогично тому, как предоставляют услуги брокеры, комиссионеры, профессиональные участники российского рынка ценных бумаг.

Для квалификации доверительного управляющего в качестве зависимого агента существуют серьезные формальные препятствия: доверительный управляющий никогда не может действовать от имени учредителя управления, все сделки в рамках договора доверительного управления управляющий совершает только от своего имени (п. 3 ст. 1012 ГКРФ). Вместе с тем в случае возможного спора с налоговым органом не стоит рассчитывать только на формальные основания. Куда более важным является фактическое содержание отношений, складывающихся между управляющим и учредителем управления: управляющий должен действительно выступать как независимый агент, осуществляющий свою профессиональную (обычную) деятельность. В целом вероятность квалификации управляющего в качестве зависимого агента учредителя управления при правильном оформлении договорных отношений является очень низкой.

Доверительное управление защищает активы

Благодаря использованию договора доверительного управления можно достигнуть и иных целей, не связанных напрямую с налоговой экономией. Речь идет в первую очередь о защите активов от внутренних и внешних угроз.

Так, например, при структурировании холдингов, как правило, все ценные активы группы компаний переводятся на баланс специально учрежденных компаний — держателей активов. Вместе с тем российская практика показывает, что в качестве учредителей держателей активов обычно выступают не сами бенефициары (физические лица — реальные владельцы холдинга), а их доверенные лица.

Это делается для избежания аффилированности, дробления дорогостоящих активов на несколько компаний с целью применения специальных налоговых режимов и в силу иных причин.

В этом случае для бенефициаров всегда существует риск оппортунистического поведения со стороны доверенных лиц: они могут распорядиться активами самостоятельно, например продать по заниженной цене, причинив ущерб имущественным интересам бенефициаров.

Для минимизации этого риска имущество держателей активов передается в доверительное управление специальной компании, напрямую подконтрольной бенефициарам.

Конечно, даже передав имущество в доверительное управление, держатель активов теоретически имеет возможность распорядиться им.

Однако на практике без осуществления реального владения над вещью сделать это затруднительно, поскольку любой добросовестный покупатель пожелает перед покупкой как минимум осмотреть приобретаемую вещь.

Доверительное управление может защитить активы и от внешних атак на учредителя управления. В соответствии со статьей 1018 ГК РФ имущество, переданное в доверительное управление, обособляется от другого имущества учредителя управления.

Обращение взыскания по долгам учредителя управления на имущество, переданное им в доверительное управление, не допускается, за исключением случая несостоятельности (банкротства) этого лица.

Таким образом, даже при наличии у учредителя долгов изъять и продать имущество, переданное в доверительное управление, для покрытия этих долгов можно не ранее объявления учредителя управления банкротом. А эта процедура на практике может занять значительное время.

Поэтому активы, переданные в доверительное управление, защищены от внесудебного обращения взыскания на них по решению налоговых органов (ст. 47 НКРФ) или в иных подобных случаях.

Что нужно учесть при заключении договора доверительного управления

Любые модели, обеспечивающие серьезную налоговую экономию, могут вызвать претензии со стороны налоговых органов, которые попытаются рассмотреть получаемую экономию в качестве необоснованной налоговой выгоды. Согласно пунктам 4 и 9 постановления Пленума ВАС РФ от 12.10.

06 № 53, налоговая выгода считается необоснованной, если она получена налогоплательщиком вне связи с осуществлением реальной предпринимательской или иной экономической деятельности.

Или же если установлено, что главной целью, преследуемой налогоплательщиком при совершении хозяйственных операций, было получение дохода исключительно или преимущественно за счет налоговой выгоды в отсутствие намерения осуществлять реальную экономическую деятельность.

С учетом этих требований должна формироваться структура хозяйственных отношений по рассматриваемому договору.

Во-первых, услуги доверительного управления должны носить реальный характер, то есть доверительный управляющий должен реально осуществлять функции по управлению имуществом: заключать сделки с имуществом, обеспечивать его содержание и эксплуатацию.

Результаты работы управляющего должны подробно документироваться в его отчетах, составление которых обязательно в силу пункта 4 статьи 1020 ГК РФ.

Чем детальнее окажется этот отчет, тем труднее налоговым органам будет доказать отсутствие реальной деятельности со стороны управляющего.

Во-вторых, при привлечении доверительного управляющего учредителем управления должна преследоваться объективная экономическая цель, не связанная с налоговой экономией. В частности, необходимость в привлечении управляющего может быть объяснена отсутствием в штате учредителя управления профессиональных управленческих кадров.

Иначе говоря, доверительный управляющий обязан обладать необходимым персоналом, опытом и навыками, благодаря которым можно повысить эффективность использования активов учредителя управления.

Рекомендуется через некоторое время после заключения договора провести анализ эффективности доверительного управления (например, сравнив показатели выручки, рентабельности до и после заключения договора) с соответствующим документальным оформлением результатов анализа.

Наконец, крайне важным является четкое формулирование условий договора доверительного управления. Согласно пункту 2 статьи 274 НК РФ, расходы, связанные с осуществлением доверительного управления, признаются расходами управляющего, если в договоре не предусмотрено возмещение указанных расходов учредителем управления.

Таким образом, четкое распределение в договоре расходов, подлежащих и не подлежащих возмещению, просто необходимо. В противном случае при наличии неясностей в договоре у каждой из сторон существует риск отказа в признании в составе расходов таких «туманных» затрат.

И разрешать спор придется в суде (постановление Федерального арбитражного суда Московского округа от14.01.11 №КА-А40/17117-10-П).

Кроме того, необходимо помнить, что по договору доверительного управления финансовый результат подлежит обложению налогом на прибыль организаций непосредственно у учредителя управления (выгодоприобретателя).

Доходы учредителя управления и доверительного управляющего формируются в каждом отчетном (налоговом) периоде независимо от того, предусмотрено ли договором осуществление расчетов в течение срока его действия или нет (ст. 332 НКРФ).

Исключение сделано только для иностранных компаний — учредителей управления, о чем сказано выше.

Значит, в договоре необходимо установить строгие требования к содержанию и периодичности представления доверительным управляющим отчетов, чтобы учредитель управления имел возможность своевременно исчислить и уплатить авансовые платежи и налог с получаемой прибыли.

Договор доверительного управления подразумевает, что учредитель управления передает имущество, как правило принадлежащее ему самому, под внешнее управление. Обычно в качестве доверительного управляющего выступает либо индивидуальный предприниматель, либо коммерческая организация. К управляющему право собственности на переданное ему имущество не переходит (п. 4 ст. 209, п. 1 ст. 1012 ГК РФ).

Срок, в течение которого осуществляется такое управление, и вид имущества определяются договором. Кроме того, в нем указывается, кто является выгодоприобретателем по этой сделке — учредитель управления или иное лицо.

Также договор закрепляет размер вознаграждения доверительного управляющего (ст. 1016 ГКРФ).

На практике стоимость подобных услуг часто устанавливается в процентном отношении к выручке, получаемой при управлении имуществом учредителя.

Источник: https://www.NalogPlan.ru/article/3655-kak-poluchit-nalogovuyu-vygodu-otdoveritelnogo-upravleniya

Доверительное управление имуществом: нюансы учета и налогообложения

Договор доверительного управления имуществом (далее — ДДУ) все чаще используется на практике, например, когда несколько собственников создают компанию, которая будет осуществлять управление имуществом, или же когда с целью оптимизации налогов владелец недвижимости передает его в доверительное управление. При этом сама процедура доверительного управления имеет целый ряд особенностей, связанных как в заключением договора, так и с особенностями бухгалтерского и налогового учета.

Договор доверительного управления имуществом

Порядок заключения ДДУ имуществом, требования к форме такого договора, порядок передачи имущества в доверительное управление регулируются Гражданским кодексом (1).

Согласно статье 1012 Гражданского кодекса по ДДУ имуществом одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая сторона обязуется осуществлять управление этим имуществом в интересах учредителя управления или указанного им лица (выгодоприобретателя). При этом передача имущества в доверительное управление не влечет перехода права собственности на него к доверительному управляющему.

Под управлением имуществом следует понимать совершение в отношении данного имущества в соответствии с ДДУ любых юридических и фактических действий в интересах выгодоприобретателя (2).

Какое имущество можно передать в доверительное управление?

Этот вопрос также решен в Гражданском кодексе. Объектами доверительного управления могут быть (3):

•предприятия;

•имущественные комплексы;

•отдельные объекты, относящиеся к недвижимому имуществу;

•ценные бумаги;

•права, удостоверенные бездокументарными ценными бумагами;

•исключительные права;

•другое имущество.

Следует отметить обязательные требования к такому договору.

Во-первых, передача недвижимого имущества в доверительное управление подлежит государственной регистрации (4) и считается состоявшейся в момент такой регистрации. ДДУ недвижимым имуществом считается заключенным с момента передачи объекта доверительного управления. Это подтверждается и судебной практикой (5).

Во-вторых, в договоре должны быть указаны существенные условия:

•состав имущества, передаваемого в доверительное управление;

•наименование юридического лица или имя гражданина, в интересах которых осуществляется управление имуществом (учредителя управления или выгодоприобретателя);

•размер и форма вознаграждения управляющему, если такие выплаты предусмотрены договором;

•срок действия договора.

Кроме того, в договоре целесообразно отразить ответственность управляющего.

Доверительный управляющий несет ответственность за причиненные убытки, если не докажет, что эти убытки произошли вследствие непреодолимой силы либо действий выгодоприобретателя или учредителя управления (6).

При этом управляющий имеет право на вознаграждение, предусмотренное ДДУ имуществом, а также на возмещение необходимых расходов, произведенных им при доверительном управлении имуществом, за счет доходов от использования этого имущества.

В-третьих, срок действия такого договора не может превышать 5 лет.

Кроме того, ДДУ должен быть обязательно заключен в письменной форме.

В случае, если указанные особенности не будут учтены при заключении ДДУ, такой договор может быть признан недействительным. Так, в судебной практике встречается решение, где суд удовлетворил требование о признании договора недействительным, поскольку каких-либо действий по государственной регистрации передачи спорного имущества в доверительное управление ответчик не предпринял (7).

В этой связи рекомендуется в обязательном порядке включать в ДДУ существенные условия и соблюдать требования о государственной регистрации договора доверительного управления имуществом. Отметим, такой договор имеет свои особенности в порядке ведения бухгалтерского учета.

(1) гл. 53 ГК РФ

(2) п. 2 ст. 1012 ГК РФ

(3) ст. 1013 ГК РФ

(4) п. 2 ст. 1017 ГК РФ

(5) пост. Президиума ВАС РФ от 17.12.2002 № 5861/02

(6) ст. 1022 ГК РФ

Источник: https://cornaudit.ru/publikatsii/aktualnaya-bukhgalteriya/doveritelnoe-upravlenie-imushchestvom-nyuansy-ucheta-i-nalogooblozheniya-213

Применение налогового вычета по работам, связанным с переданным в доверительное управление имуществом

ПЕРВЫЙ СТОЛИЧНЫЙ ЮРИДИЧЕСКИЙ ЦЕНТР

г. Москва, Лубянский проезд, д. 5, стр. 1

(495) 649-11-65; (985) 763-90-66

Реконструкция имущества, переданного в доверительное управление: порядок учета НДС

Судьи не исключают возможности применения налогового вычета по работам, связанным с переданным в доверительное управление имуществом, и учредителем управления

ОАО (учредитель управления) в январе 2014 года заключило договор доверительного управления гостиницей (незавершенное строительство) с ООО (доверительный управляющий), согласно которому оно передает здание, землю и другое имущество в доверительное управление. ОАО также является выгодоприобретателем по данному договору.

Право собственности на гостиницу зарегистрировано на ОАО. Строительно-монтажные работы по реконструкции в здании гостиницы проводились после государственной регистрации передачи имущественного комплекса по договору доверительного управления. Гостиница используется доверительным управляющим в деятельности, облагаемой НДС.

Обе организации используют общую систему налогообложения.

В феврале 2014 года подрядчик закончил реконструкцию здания и передал ОАО строительно-монтажные работы на сумму 10 млн. руб.

Имеет ли право учредитель управления (ОАО) принять к вычету НДС по строительно-монтажным работам, связанным с реконструкцией гостиницы, переданной в доверительное управление?

Авторы: эксперты службы Правового консалтинга ГАРАНТ Гусихин Дмитрий, Игнатьев Дмитрий

По данному вопросу мы придерживаемся следующей позиции:

В случае если проведение работ по реконструкции переданного в доверительное управление гостиничного комплекса в рассматриваемой ситуации выходит за рамки исполнения доверительным управляющим договора доверительного управления имуществом, в частности, если договором предусмотрено право (обязанность) учредителя управления по осуществлению реконструкции данного гостиничного комплекса, то учредитель управления вправе принять к вычету предъявленные ему подрядчиками при проведении соответствующих строительно-монтажных работ суммы НДС при выполнении требований п. 2 ст. 171, п. 1 ст. 172 НК РФ.

Обоснование позиции:

Пунктом 1 ст. 171 НК РФ предусмотрено, что налогоплательщик вправе уменьшить общую сумму НДС, исчисленную в соответствии со ст. 166 НК РФ, на установленные ст. 171 НК РФ налоговые вычеты. Так, согласно п. 6 ст.

171 НК РФ вычетам подлежат суммы НДС, предъявленные налогоплательщику подрядными организациями (застройщиками или техническими заказчиками) при проведении ими капитального строительства (ликвидации основных средств), сборке (разборке), монтаже (демонтаже) основных средств, суммы НДС, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, и суммы НДС, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства.

Согласно п. 5 ст. 172 НК РФ вычеты указанных сумм НДС производятся в порядке, установленном абзацами 1, 2 п. 1 ст. 172 НК РФ. В силу указанных норм для применения организацией вычета сумм «входного» НДС по строительно-монтажным работам необходимо наличие счета-фактуры, выставленного подрядчиком, а также принятие на учет приобретенных работ при наличии соответствующих первичных документов.

Еще одним обязательным условием применения налоговых вычетов является приобретение товаров (работ, услуг), а также имущественных прав, для осуществления операций, облагаемых НДС (п. 2 ст. 171, п. 2 ст. 170 НК РФ).

Иных требований для реализации права на применение организацией-заказчиком вычета сумм НДС, предъявленных ей подрядчиком при проведении строительно-монтажных работ по реконструкции гостиницы, переданной в доверительное управление, нормы главы 21 НК РФ не устанавливают.

Однако в данном случае следует учитывать и положения ст. 174.1 НК РФ, определяющей особенности исчисления и уплаты в бюджет НДС, в том числе при осуществлении операций в соответствии с договором доверительного управления имуществом.

При совершении операций в соответствии с договором доверительного управления имуществом на доверительного управляющего возлагаются обязанности плательщика НДС, установленные главой 21 НК РФ (п. 1 ст. 174.1 НК РФ).

Наряду с этим налоговый вычет по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и по имущественным правам, приобретаемым для производства и (или) реализации товаров (работ, услуг), признаваемых объектом налогообложения в соответствии с главой 21 НК РФ, в соответствии с договором доверительного управления имуществом предоставляется только доверительному управляющему при наличии счетов-фактур, выставленных ему продавцами, в порядке, установленном главой 21 НК РФ (п. 3 ст. 174.1 НК РФ).

В то же время судьи не исключают возможности применения налогового вычета по работам, связанным с переданным в доверительное управление имуществом, и учредителем управления.

Так, в постановлении ФАС Северо-Западного округа от 31.01.2014 г.

№ Ф07-10314/13 по делу № А26-600/2013 судьи, признавая правомерность применения учредителем управления вычета НДС, предъявленного ему подрядчиком, исходили из того, что работы по проведению капитального строительства переданного в доверительное управление гостиничного комплекса, выходят за рамки исполнения доверительным управляющим договора доверительного управления имуществом. Отметим, что в рассмотренной судом ситуации право учредителя управления на проведение работ по капитальному ремонту, реконструкции, доукомплектованию переданного в доверительное управление имущества было предусмотрено договором доверительного управления.

Из постановления ФАС Поволжского округа от 18.12.2012 г.

№ Ф06-9653/12 по делу № А57-11/2012 также следует, что в случае, если согласно условиям договора доверительного управления учредитель управления вправе проводить ремонтные и восстановительные работы в зданиях и сооружениях, переданных в доверительное управление, такие ремонтные работы выходят за рамки исполнения доверительным управляющим договора доверительного управления имуществом. Соответственно, учредитель управления вправе принять к вычету НДС, предъявленный ему подрядчиками при проведении указанных работ, в установленном порядке.

При этом из приведенных постановлений следует, что требования подп. 1 п. 2 ст.

171 НК РФ в отношении приобретенных учредителем управления товаров (работ, услуг), имущественных прав следует считать выполненными, если переданное в доверительное управление имущество используется доверительным управляющим в операциях, облагаемых НДС (смотрите также постановление Президиума ВАС РФ от 15.07.2010 г. № 2809/10).

Таким образом, полагаем, что в случае, если проведение работ по реконструкции переданного в доверительное управление гостиничного комплекса в рассматриваемой ситуации выходит за рамки исполнения доверительным управляющим договора доверительного управления имуществом, в частности, если договором предусмотрено право (обязанность) учредителя управления по осуществлению реконструкции данного гостиничного комплекса, то учредитель управления вправе принять к вычету предъявленные ему подрядчиками при проведении соответствующих строительно-монтажных работ суммы НДС при выполнении требований п. 2 ст. 171, п. 1 ст. 172 НК РФ. Однако данную позицию учредителю управления, вероятнее всего, придется отстаивать в суде.

Источник: Российский налоговый портал

По всем вопросам можно записаться на прием к специалистам по телефонам:

(495) 64 — 911 — 65 или 649 — 41 — 49 или (985) 763 — 90 — 66

Внимание! Консультация платная.

Бесплатно Вы можете задать свой вопрос в разделе «Вопрос адвокату»

С аналогичной тематикой и практикой нашего Центра по теме НАЛОГОВЫЕ СПОРЫ — вы можете ознакомиться ниже, перейдя по ссылке:

ПЕРВЫЙ СТОЛИЧНЫЙ ЮРИДИЧЕСКИЙ ЦЕНТР

г. Москва, Лубянский проезд, д. 5, стр. 1

(495) 649-11-65; (985) 763-90-66

Реконструкция имущества, переданного в доверительное управление: порядок учета НДС

Судьи не исключают возможности применения налогового вычета по работам, связанным с переданным в доверительное управление имуществом, и учредителем управления.

ОАО (учредитель управления) в январе 2014 года заключило договор доверительного управления гостиницей (незавершенное строительство) с ООО (доверительный управляющий), согласно которому оно передает здание, землю и другое имущество в доверительное управление. ОАО также является выгодоприобретателем по данному договору.

Право собственности на гостиницу зарегистрировано на ОАО. Строительно-монтажные работы по реконструкции в здании гостиницы проводились после государственной регистрации передачи имущественного комплекса по договору доверительного управления. Гостиница используется доверительным управляющим в деятельности, облагаемой НДС.

Обе организации используют общую систему налогообложения.

В феврале 2014 года подрядчик закончил реконструкцию здания и передал ОАО строительно-монтажные работы на сумму 10 млн. руб.

Имеет ли право учредитель управления (ОАО) принять к вычету НДС по строительно-монтажным работам, связанным с реконструкцией гостиницы, переданной в доверительное управление?

Авторы: эксперты службы Правового консалтинга ГАРАНТ Гусихин Дмитрий, Игнатьев Дмитрий

По данному вопросу мы придерживаемся следующей позиции:

В случае если проведение работ по реконструкции переданного в доверительное управление гостиничного комплекса в рассматриваемой ситуации выходит за рамки исполнения доверительным управляющим договора доверительного управления имуществом, в частности, если договором предусмотрено право (обязанность) учредителя управления по осуществлению реконструкции данного гостиничного комплекса, то учредитель управления вправе принять к вычету предъявленные ему подрядчиками при проведении соответствующих строительно-монтажных работ суммы НДС при выполнении требований п. 2 ст. 171, п. 1 ст. 172 НК РФ.

Обоснование позиции:

Пунктом 1 ст. 171 НК РФ предусмотрено, что налогоплательщик вправе уменьшить общую сумму НДС, исчисленную в соответствии со ст. 166 НК РФ, на установленные ст. 171 НК РФ налоговые вычеты. Так, согласно п. 6 ст.

171 НК РФ вычетам подлежат суммы НДС, предъявленные налогоплательщику подрядными организациями (застройщиками или техническими заказчиками) при проведении ими капитального строительства (ликвидации основных средств), сборке (разборке), монтаже (демонтаже) основных средств, суммы НДС, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, и суммы НДС, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства.

Согласно п. 5 ст. 172 НК РФ вычеты указанных сумм НДС производятся в порядке, установленном абзацами 1, 2 п. 1 ст. 172 НК РФ. В силу указанных норм для применения организацией вычета сумм «входного» НДС по строительно-монтажным работам необходимо наличие счета-фактуры, выставленного подрядчиком, а также принятие на учет приобретенных работ при наличии соответствующих первичных документов.

Еще одним обязательным условием применения налоговых вычетов является приобретение товаров (работ, услуг), а также имущественных прав, для осуществления операций, облагаемых НДС (п. 2 ст. 171, п. 2 ст. 170 НК РФ).

Иных требований для реализации права на применение организацией-заказчиком вычета сумм НДС, предъявленных ей подрядчиком при проведении строительно-монтажных работ по реконструкции гостиницы, переданной в доверительное управление, нормы главы 21 НК РФ не устанавливают.

Однако в данном случае следует учитывать и положения ст. 174.1 НК РФ, определяющей особенности исчисления и уплаты в бюджет НДС, в том числе при осуществлении операций в соответствии с договором доверительного управления имуществом.

При совершении операций в соответствии с договором доверительного управления имуществом на доверительного управляющего возлагаются обязанности плательщика НДС, установленные главой 21 НК РФ (п. 1 ст. 174.1 НК РФ).

Наряду с этим налоговый вычет по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и по имущественным правам, приобретаемым для производства и (или) реализации товаров (работ, услуг), признаваемых объектом налогообложения в соответствии с главой 21 НК РФ, в соответствии с договором доверительного управления имуществом предоставляется только доверительному управляющему при наличии счетов-фактур, выставленных ему продавцами, в порядке, установленном главой 21 НК РФ (п. 3 ст. 174.1 НК РФ).

В то же время судьи не исключают возможности применения налогового вычета по работам, связанным с переданным в доверительное управление имуществом, и учредителем управления.

Так, в постановлении ФАС Северо-Западного округа от 31.01.2014 г.

№ Ф07-10314/13 по делу № А26-600/2013 судьи, признавая правомерность применения учредителем управления вычета НДС, предъявленного ему подрядчиком, исходили из того, что работы по проведению капитального строительства переданного в доверительное управление гостиничного комплекса, выходят за рамки исполнения доверительным управляющим договора доверительного управления имуществом. Отметим, что в рассмотренной судом ситуации право учредителя управления на проведение работ по капитальному ремонту, реконструкции, доукомплектованию переданного в доверительное управление имущества было предусмотрено договором доверительного управления.

Из постановления ФАС Поволжского округа от 18.12.2012 г.

№ Ф06-9653/12 по делу № А57-11/2012 также следует, что в случае, если согласно условиям договора доверительного управления учредитель управления вправе проводить ремонтные и восстановительные работы в зданиях и сооружениях, переданных в доверительное управление, такие ремонтные работы выходят за рамки исполнения доверительным управляющим договора доверительного управления имуществом. Соответственно, учредитель управления вправе принять к вычету НДС, предъявленный ему подрядчиками при проведении указанных работ, в установленном порядке.

При этом из приведенных постановлений следует, что требования подп. 1 п. 2 ст.

171 НК РФ в отношении приобретенных учредителем управления товаров (работ, услуг), имущественных прав следует считать выполненными, если переданное в доверительное управление имущество используется доверительным управляющим в операциях, облагаемых НДС (смотрите также постановление Президиума ВАС РФ от 15.07.2010 г. № 2809/10).

Таким образом, полагаем, что в случае, если проведение работ по реконструкции переданного в доверительное управление гостиничного комплекса в рассматриваемой ситуации выходит за рамки исполнения доверительным управляющим договора доверительного управления имуществом, в частности, если договором предусмотрено право (обязанность) учредителя управления по осуществлению реконструкции данного гостиничного комплекса, то учредитель управления вправе принять к вычету предъявленные ему подрядчиками при проведении соответствующих строительно-монтажных работ суммы НДС при выполнении требований п. 2 ст. 171, п. 1 ст. 172 НК РФ. Однако данную позицию учредителю управления, вероятнее всего, придется отстаивать в суде.

Источник: Российский налоговый портал

По всем вопросам можно записаться на прием к специалистам по телефонам:

(495) 64 — 911 — 65 или 649 — 41 — 49 или (985) 763 — 90 — 66

Внимание! Консультация платная.

Бесплатно Вы можете задать свой вопрос в разделе «Вопрос адвокату»

С аналогичной тематикой и практикой нашего Центра по теме НАЛОГОВЫЕ СПОРЫ — вы можете ознакомиться ниже, перейдя по ссылке:

Источник: https://portal-law.ru/primenenie-nalogovogo-vycheta-po-rabotam-svyazannym-s-peredannym-v-doveritel-noe-upravlenie-imuschestvom/