Экспортеры смогут отказаться от льгот по НДС

Даже если экспортерам не нужна нулевая ставка, отказаться от нее сейчас нельзя

Евгений Разумный / Ведомости

Экспортеры смогут отказаться от нулевой ставки НДС и платить налог, как и остальные компании, по ставке 10 или 18%. Такой законопроект в понедельник одобрил комитет Госдумы по бюджету и налогам. Он был внесен правительством, первое чтение состоится 7 апреля.

НДС добавляется к цене товара или услуги по всей цепочке, продавец платит в бюджет только разницу между налогом, полученным при продаже товара и уплаченным при покупке, например, сырья.

При экспорте действует ставка 0%, в том числе для некоторых услуг, связанных с экспортом, например перевозок. Если же налоговики не подтвердят право на ставку 0%, то НДС доначислят по ставке 18%.

Но доказать право на нулевую ставку сложно, указывают авторы проекта.

Даже если экспортерам не нужна нулевая ставка, отказаться от нее сейчас нельзя, объясняет юрист адвокатского бюро А2 Максим Сафиулин, для некоторых это создает дополнительные трудности.

Чтобы отказаться от льготы, экспортеры должны будут подать заявление в ФНС до начала периода, с которого они хотят платить НДС.

Закладывать 10- или 18%-ный НДС придется во все операции, применять разные ставки налога нельзя и в зависимости от того, кто покупает такой товар или услугу, следует из проекта. Вернуться к нулевой ставке можно только через год.

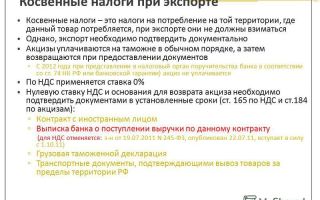

Документы на вычет

При подтверждении нулевой ставки на товары экспортер должен предоставить контракт на их поставку, таможенную декларацию с отметками о проверке и вывозе, а также транспортные документы. По услугам – договор и транспортные документы. Но контрагенты не всегда вовремя предоставляют нужные документы, рассказывает Грачев.

Мера должна упростить применение вычетов по НДС, передал «Интерфакс» слова директора департамента налоговой и таможенной политики Минфина Алексея Сазанова. Компании смогут сами решать, применять нулевой НДС или собирать документы для его подтверждения. Мера может быть интересна небольшим компаниям, считает он.

Проблема даже не в документах, говорит старший юрист KPMG Андрей Грачев, а в неопределенности, подтвердят ли налоговики нулевую ставку. Споров из-за нее очень много, рассказывает он, особенно с перевозчиками, по-разному трактующими, что считать международной перевозкой.

После споров с налоговиками начинаются и споры между контрагентами – получается, что пострадавшая компания платит доначисленный НДС за всю цепочку. Из-за девальвации цена таких споров для компаний растет, по валютным договорам приходится доплачивать НДС по текущему курсу рубля, в некоторых случаях сумма резко возрастает.

При таких рисках сложно планировать денежные потоки, говорит налоговый менеджер крупного экспортера.

Инициатива может найти положительный отклик у экспортеров, считает Сафиулин. Но лучше упростить процедуру, чем разрешать отказываться от ставки 0%, говорит старший юрист «Щекин и партнеры» Виктор Андреев.

При торговле с иностранными контрагентами 18%-ный НДС удорожит товары и сделает их менее конкурентоспособными, согласен менеджер. Мера может быть интересна компаниям, работающим с российскими заказчиками, которые смогут получить вычет по НДС, считает Грачев.

Но если этот заказчик дальше экспортирует такой товар за границу по ставке 0%, все равно придется подтверждать ее, предупреждает он.

Источник: https://www.vedomosti.ru/economics/articles/2017/04/04/684015-eksporteri-otkazatsya-ot-lgot

Ндс при экспорте: учет, декларация, возмещение

Налоговая инспекция всегда тщательно проверяет суммы НДС при экспорте. За границей операции по реализации продукции облагают налогом по иной схеме. НДС рассчитывают дважды – в стране вывоза и в стране ввоза. НДС при экспорте Россия возмещает как организациям, так и частным предпринимателям.

Экспортная торговля – направление, развивать которое стремятся и бизнес, и государство. Отправка товаров (работ, услуг) за рубеж для реализации позволяет компаниям осваивать новые рынки и выходить на другой уровень.

При экспорте продукции предприятие обязано:

- вносить таможенные пошлины и делать иные платежи;

- соблюдать правила экономической политики;

- вывозить продукцию в том же состоянии, в котором она находилась во время принятия таможенной декларации;

- а также соблюдать иные законодательные нормы.

Пример реализации товаров на территории России

Фирма ООО «Меркурий» покупает продукцию на сумму 100 тыс. руб. НДС (18 %) при этом составляет 18 тыс. руб. При продаже товара в России, например, за 120 тыс. руб. НДС равен 18 тыс. 305 руб. (120 * 18 % / 118 %).

Маржа составляет 120 тыс. руб. – 100 тыс. руб. = 20 тыс. руб., из которых обязательно нужно выплатить НДС. Государство получает 2 тыс. руб. (20 тыс. руб. – 18 тыс. руб. = 2 тыс. руб.).

То есть размер чистой прибыли для компании – 18 тыс. руб.

Пример экспорта товара за границу

Изначальная стоимость продукции – 100 тыс. руб. НДС – 18 тыс. руб. На экспорт ее продают за 120 тыс. руб. при налогообложении в 0 % в соответствии с Налоговым кодексом РФ (по нулевой экспортной ставке).

Размер чистой прибыли – 20 тыс. руб. Но фирма уже выплатила налог в размере 18 %, то есть 18 тыс. руб. Налоговая вернет эту сумму. При отправке товара на экспорт компания может получить 20 тыс. руб. + 18 тыс. руб. = 38 тыс. руб.

вместо 18 тыс. руб.

С вывозимых за границу товаров организации обязаны перечислять НДС в соответствующие органы. Но делать это нужно не всегда.

При продаже продукции за границу бизнесмены вправе применять льготные нулевые процентные ставки. Однако если сделка не подтверждена в установленный срок, предприниматель оплачивает пошлину в полном объеме.

К каким товарам применима ставка 0% НДС при экспорте

НДС 0 % облагают экспорт следующих работ и услуг:

- по международной перевозке товаров;

- по поставке нефти по трубопроводу;

- по поставке газа;

- оказываемых национальной электросетью;

- по переработке товаров на таможенной территории;

- по предоставлению железнодорожного состава и контейнеров;

- водного транспорта по перевозке продукции, вывозимой в таможенной процедуре экспорта;

- работ в речных и морских портах по перевозу и хранению товара, экспортируемого через границу России.

Статья гласит, что НДС 0 % при экспорте может облагаться продукция, вывезенная в таможенном режиме. Однако обязательно должны быть предоставлены документы по НДС при экспорте, перечисленные в ст. 165 Налогового кодекса РФ. Если услуги нет в приведенном выше списке, ставка может быть иной.

Необходимо учитывать, что нефти, газа и газового конденсата в перечне быть не может, даже если соблюдены все законодательные требования.

Налог может не применяться и к работам по выпуску и продаже продукции. Список такой деятельности приведен в подп. 1 ст. 1 ст. 165 Налогового кодекса РФ.

Сегодня существует особый порядок действий, применяемых при налоговом периоде, где общие затраты по операциям, облагаемым ставкой 0 %, составляет меньше 5 % от издержек, которые фирма понесла на работы по продаже товаров.

В таких случаях НДС по косвенным расходам в части налога объединяется с суммой отчислений государству, взимаемых по косвенным затратам. Окончательная сумма уплаченных средств может быть предъявлена к вычету.

Порядок процедуры стандартный.

Чтобы воспользоваться льготными условиями нулевой ставки, бизнесмен должен к указанному сроку предоставить всю необходимую документацию. Сразу стоит отметить, что перечень широк и могут возникнуть некоторые сложности.

Ситуация чуть упрощается, если товары перевозят на обычном транспорте, а не по трубопроводу. Также меньше трудностей возникает, если продукция не входит в группу припасов госназначения. В этом случае список документов для подтверждения НДС 0 % при экспорте следующий:

- договор между налогоплательщиком и предприятием или доверенным лицом о торговле за границей;

- таможенная декларация, где указано, что продукция выпущена при экспорте и проверке; отметка о том, что товар пересек границу на контрольном пункте (к примеру, в аэропорту);

- транспортная и сопроводительная документация на определенную продукцию с пометками органов таможни;

- договор, оформленный на посредника, если товар реализуется через агента или доверенное лицо.

Чтобы подтвердить НДС 0 % при экспорте, иную документацию (выписки из банка, счета-фактуры) необязательно сразу же предъявлять в налоговые органы. Однако ее следует сохранять, чтобы предоставить инспекторам при получении соответствующего требования.

Стоит также добавить к первому пункту, что нулевой НДС при экспорте действует только при наличии в документе подписи обеих сторон. Экспорт (и НДС на него) в 2017 г. осуществляется с определенными изменениями. С 2017 г.

необходимо предоставлять документы и справки, подтверждающие, что участники договора достигли согласия по всем его вопросам – цене, продаже и т. д.

Кроме того, указание всех сторон сделки и четкое описание товара (количество или масса, габариты и т. д.) обязательно.

В фискальный орган эти документы подают вместе с копиями, чтобы подтвердить товарные отношения с государствами ЕАЭС и экспортировать продукцию в другие страны. На предоставление соответствующих бумаг в инспекцию налогоплательщику дается 180 дней с даты начала вывоза товара за рубеж.

Только при соблюдении всех этих требований бизнесмен или юридическое лицо получает возможность применить НДС 0 % при экспорте. Если в течение указанного времени компания не обосновала свое право на нулевую ставку, ей начисляют пошлину 10 % или 18 % в зависимости от вида вывозимых товаров.

Если предприятие, экспортирующее товары, обращается к перевозчикам без гражданства России, которые не платят в этой стране налоги, то опирается на нормы ст. 161 Налогового кодекса РФ.

В соответствии с положениями этого нормативно-правового акта предприятия в России, сотрудничающие с иностранными транспортными фирмами, обязаны исчислять, удерживать и уплачивать в бюджет РФ специальный налог.

В данном случае компания, экспортирующая продукцию, становится налоговым агентом по НДС.

Размер ставки налогообложения для иностранца равен 20 % в соответствии с подп. 2 п. 1 ст. 164 Налогового кодекса РФ. При этом для российского перевозчика действует нулевой НДС при экспорте. Отметим, правило применяется лишь для экспорта продукции. Если речь идет о ввозе, действуют иные нормы.

Налогоплательщик сам решает, будет он применять льготы или нет. Нередко предприятия не пользуются послаблениями, положенными им по закону, если не уверены, что могут аргументированно подтвердить свое право на них.

В отличие от налоговых льгот, установленных нормативными актами, применение при экспорте ставки НДС 0 % является непременным условием. Предприятие не освобождают от обязательных отчислений в бюджет. Оно должно на общих условиях вести учет облагаемых операций и подавать в фискальные органы декларацию по НДС.

Также предприятие непременно должно разделять учет сделок по обычным ставкам (10 % и 18 %) и нулевому налогообложению. Налог по продукции и услугам, используемых при экспортных операциях, учитывают отдельно.

Здесь речь идет о затратах на покупку материалов и сырья, продукции для реализации, транспортные услуги сторонних предприятий, аренду складов и т. д. Все расходы на купленные для обеспечения экспортных операций ресурсы возмещаются из бюджета.

Именно поэтому нужно строго вести учет, чтобы избежать споров по налогам.

Следует помнить, что сделки по экспорту сопровождает обязательное выставление счета-фактуры с выделенной нулевой ставкой. Документ должен быть выписан не позже чем через 5 дней с момента отгрузки товара.

Экспорт в страны ЕврАзЭС (то есть в Казахстан, Беларусь, Армению, Киргизию) имеет свои особенности.

Все нормы по НДС при сотрудничестве между данными государствами занесены в Протокол о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте продукции, проведении работ, предоставлении услуг (Приложение № 18 к договору о ЕврАзЭС).

В этом документе отражено, что у предприятия, поставляющего товар за границу, есть право на налогообложение в общем порядке, действующем в данной стране. Из этого следует, что при вывозе продукции в государства ЕврАзЭС при налогообложении применяются те же нормы, что и при экспорте в другие страны.

В Договоре о ЕАЭС от 29.05.2014 г. сказано, что НДС 0 % при экспорте используют при обосновании такой ставки в документации для налоговой инспекции: декларации, товарном соглашении с покупателем, заявлении о ввозе продукции на территорию государства. Экспортер при этом непременно должен подтвердить уплату всех необходимых налогов.

Если товары перемещаются по ЕАЭС (Евразийскому экономическому союзу), то есть по Армении, Беларуси, Киргизии или Казахстану, используется упрощенный таможенный регламент. Именно поэтому, чтобы обосновать применение ставки в 0 %, нужно не так много бумаг. Продавцу следует предоставить в налоговый орган следующие документы по НДС при экспорте:

- транспортную и товарную документацию на экспортную продукцию;

- заявительные бумаги на ввоз продукции и бумаги, подтверждающие, что покупатель внес косвенные налоговые платежи;

- договор между продавцом из России и покупателем из страны ЕАЭС.

Таможенная и налоговые службы обмениваются электронными документами об импорте и экспорте товаров. Предъявлять распечатанные бумаги нет необходимости. Компания-экспортер должна лишь создать электронный реестр документов и предоставить его в налоговый орган.

НДС на экспорт в Беларусь равен 0 %. Отметим, компании-продавцу необходимо доказать наличие права на нулевой налог. Чтобы подтвердить НДС 0 % при экспорте, проводят определенные процедуры.

Первая – сбор документов, подтверждающих экспорт товаров в Беларусь:

- договор, в соответствии с которым продавец вывез продукцию;

- заявление покупателя, где стоит отметка фискального органа государства-импортера о ввозе экспортированного товара и уплате косвенных налогов или о том, что ввоз такой продукции не облагался налогом;

- транспортную и (или) товаросопроводительную документацию, подтверждающую перемещение груза из России в Беларусь.

Второе – занесение информации в декларацию по НДС при вывозе товаров. Для отражения подобных операций и предусмотрена часть декларации НДС по экспорту: заполнение требуется разделам 4–6.

В разделе 5 обозначьте период появления права на налоговый вычет. В разделе 6 отражаются только те операции, по которым истек срок подачи документации, обосновывающей право применения нулевой ставки (180 календарных дней).

Третье – подача подтверждающих документов и декларации в налоговый орган.

Компания имеет право на учет НДС при экспорте по нулевой ставке, если выполняет все три процедуры и собирает документы, подтверждающие экспорт, за 180 дней со дня отгрузки. Если она этого не делает, то рассчитывает НДС по ставке 10 % или 18 %.

Отметим, с июля 2016 предприятия-экспортеры, поставляющие товары в государства ЕАЭС, должны выполнять еще одно обязательство: прописывать в счете-фактуре код вида продукции в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза (утвержденной решением совета ЕЭК от 16.07.12 № 54).

Применяется ли нулевая ставка НДС при экспорте розничной купли-продажи

Источник: https://www.gd.ru/articles/9576-nds-pri-eksporte-uchet-deklaratsiya-vozmeshchenie

Экспортно-импортные операции: вычет НДС — статья

Налогоплательщики, совершая экспортные или импортные операции, не лишаются права на вычет входного или ввозного НДС, в силу того, право на вычет могут реализовать только налогоплательщики НДС. Необходимо сделать акцент на том, что вычет НДС – это право налогоплательщика, а не его обязанность. Рассмотрим основные правила применения вычета по экспортным и импортным операциям.

Реализация товара на экспорт является объектом налогообложения (если не предусмотрено иное). В силу этого, экспортеры имеют право на вычет.

Вычет НДС по экспорту — это вычет «входящего» НДС по тем товарам, работам, услугам, которые были приобретены на территории РФ и которые являются составной частью того, например, товара, который реализуется на экспорт. Как известно, НДС — косвенный налог, участвует в формировании цены товаров, работ, услуг.

В силу этого, при выполнении всех остальных условий вычета, «входящий» НДС, выделенный в цене приобретенных товаров, работ, услуг, налогоплательщик может принять к вычету.

Порядок применения вычетов при экспорте зависит от того, какие товары экспортируются — сырьевые или несырьевые.

Экспортеры несырьевых товаров заявляют вычеты как обычно — при покупке ТРУ.

Экспортеры сырьевых товаров «входной» НДС принимают к вычету в квартале, когда собраны документы, подтверждающие ставку 0%. Если документы в 180-дневный срок не собраны, вычеты заявляют в уточненной декларации за квартал экспортной отгрузки.

Налоговое законодательство устанавливает следующие правила вычета «входного» НДС при экспорте.

При реализации сырьевых товаров на экспорт

Перечень сырьевых товаров приведен в Постановлении Правительства РФ от 18.04.2018 № 466 (вступает в силу 01.07.2018 года, но можно пользоваться раньше).

К сырьевым товарам относятся минеральные продукты, продукция химической промышленности и связанных с ней отраслей промышленности, древесина и изделия из нее, древесный уголь, жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них (абз. 3 п. 10 ст. 165 НК РФ).

Перечень Правительства содержит 14 разделов, в каждом из которых указаны коды из Товарной Номенклатуры ВЭД. Например, в раздел 7 «Черные металлы» включены коды 7204 — 7204 50 000 0. Ими обозначаются отходы и лом черных металлов, слитки черных металлов для переплавки с различными характеристиками.

Налоговые вычеты производятся на момент определения налоговой базы, т.е. на последнее число квартала, в котором собран полный пакет документов, предусмотренных ст. 165 (п. 9 ст. 167 НК РФ)

По сырьевым товарам НДС принимается к вычету в особом порядке без возможности его переноса на другой период, отличный от периода возникновения права на данный вычет. Все дело в том, что фактически формулировка п. 3 ст.

172 НК РФ указывает на то, что вычет НДС по сырьевым товарам производится в полном объеме на дату определения налоговой базы по операции экспорта данных товаров (подобному выводу есть косвенное подтверждение в Письме Минфина России от 26.04.2016 № 03-07-08/24230). То есть п. 3 ст. 172 НК РФ следует считать специальной нормой по отношению к п. 1.1 ст. 172 НК РФ.

Все это говорит о том, что по сырьевым товарам НДС принимается к вычету в особом порядке без возможности его переноса на другой период, отличный от периода возникновения права на данный вычет.

Вычеты отражаются в разд. 4 декларации по НДС. Величина этих вычетов не коррелирует с показателями разд. 3 декларации. Данные разделов 3 и 4 обобщаются в разд. 1 декларации.

Особенности вычета до 01.07.2016

«Входной» НДС по товарам (работам, услугам), имущественным правам, принятым на учет до 1 июля 2016 года принимается к вычету на последнее число квартала, в котором собран полный пакет документов (п.

3 ст. 172 НК РФ и абз. 1 п. 9 ст. 167 НК РФ). Если заявить вычет сразу не получилось, то необходимо подать уточненную декларацию за тот период, в котором были собраны документы для подтверждения экспорта.

«Необходимо отметить, что существует и противоположная судебная практика. Так, некоторые суды считают, что заявить вычет «входного» НДС по экспортной операции нужно в том периоде, в котором соблюдены все условия его применения согласно п. 1 ст. 172 НК РФ.

А значит, подавать уточненную декларацию за период, в котором подтверждена нулевая ставка, нет оснований (см., например, Постановления ФАС Западно-Сибирского округа от 02.02.2009 № Ф04-509/2009(20394-А70-25), ФАС Северо-Западного округа от 08.08.

2008 № А52-154/2008).

Кроме того, по мнению Президиума ВАС РФ, вы вправе заявить вычет по экспортным операциям в декларации более позднего периода, а не представлять уточненную декларацию за тот период, по которому в первый раз налоговые органы отказали вам в возмещении (Постановление от 30.06.2009 № 692/09). Если же документы, подтверждающие экспорт, в течение 180 календарных дней не собраны, вычет надо заявить на дату отгрузки в общеустановленном порядке (абз. 2 п. 9 ст. 167 НК РФ)».

При реализации несырьевых товаров на экспорт

Организация вправе принять к вычету НДС в общеустановленном порядке:

- после принятия на учет товаров;

- при наличии счета-фактуры поставщика, оформленного с соблюдением требований законодательства;

- при наличии соответствующих первичных документов.

Налоговые вычеты при экспорте несырьевых товаров могут быть заявлены:

- по усмотрению налогоплательщика в пределах трех лет после принятия на учет приобретенных налогоплательщиком на территории РФ или ввезенных им на территорию РФ товаров;

- возможно принятие к вычету НДС, предъявленного покупателю на основании одного счета-фактуры, частями в разных налоговых периодах (Письмо МФ РФ от 12.09.2017 № 03-07-10/58705);

- нельзя «разделить» вычет, основанный на одном счете-фактуре на поставку объектов ОС, НМА, оборудования к установке (Письмо МФ РФ от 19.12.2017 № 03-07-11/84699).

Суммы НДС по приобретенным товарам, работам, услугам, которые использовались (будут использоваться) при реализации экспортируемых несырьевых товаров, отражаются в разделе 3 декларации по НДС независимо от момента определения налоговой базы при реализации экспортируемого несырьевого товара и отражения ее в налоговой декларации по НДС.

Таким образом, в настоящее время особые правила установлены для вычета НДС при экспорте:

- сырьевых товаров;

- несырьевых товаров, но в части товаров, работ, услуг, которые были приобретены до 1 июля 2016 года.

По этим операциям вычет может быть заявлен только в том квартале, когда подтвержден факт экспорта, либо по истечении 180 дней. Если факт экспорта не подтвержден, то, необходимо исчислить НДС с этих операций, а также можно заявить к вычету входной НДС.

Вычет НДС по импортным операциям

Порядок исчисления и уплаты НДС по импортным операциям регулируется одновременно:

- Налоговым кодексом РФ;

- Таможенным кодексом ЕАЭС (приложение № 1 к Договору о Таможенном кодексе Евразийского экономического союза) (вступил в силу 01.01.2018);

- Федеральным законом от 27.11.2010 № 311-ФЗ «О таможенном регулировании в РФ».

Однако вычет «ввозного» НДС осуществляется в соответствии с положениями НК РФ.

При осуществлении импортных операций организация имеет право на вычет «ввозного» НДС. Условия вычета следующие:

Первое. Товар ввезен без таможенного оформления или в одной из следующих таможенных процедур (п. 2 ст. 171 НК РФ) и факт ввоза подтвержден декларацией на товары:

- выпуска для внутреннего потребления;

- временного ввоза;

- переработки вне таможенной территории;

- переработки для внутреннего потребления.

Второе. Товар приобретен для операций, облагаемых НДС.

Третье. Товар принят к учету.

Четвертое. Факт уплаты налога (самим налогоплательщиком или посредником за счет его средств) подтвержден соответствующими первичными документами.

Факт уплаты налога подтверждается:

- Таможенной декларацией;

- Платежными документами (получатель — таможенный орган).

В книге покупок регистрируются таможенная декларация, иные документы.

Авансовые платежи — не считаются уплаченными в счет «ввозного» НДС до момента, когда таможенные органы востребуют эту сумму. Так как считается, что это собственность налогоплательщика.

Источник: https://school.kontur.ru/publications/1621

Экспортерам приготовиться! Новое в налоге на добавленную стоимость. Часть 2

Новая схема получения вычета «входного» налога на добавленную стоимость российскими экспортерами вступила в силу 1 июля 2016 года

В предыдущем материале «Экспортерам приготовиться! Новое в налоге на добавленную стоимость.

Часть 1» мы начали разговор о нововведениях, которые коснулись российских экспортеров и схемы получения ими вычета «входного» налога на добавленную стоимость.

Все нововведения, вступившие в силу 1 июля текущего года, прописаны в Федеральном законе от 30.05.16 № 150-ФЗ. Обсудив и сравнив правила, существовавшие до актуализации поправок, предлагаем перейти к разбору новой схемы.

Учет «экспортного» НДС по-новому

Надо отметить, что схема хоть и подверглась доработке, в основе своей осталась такой же, как и раньше. По крайней мере, в том, что приобретая или производя товар, организации и ИП принимают «входной» НДС к вычету.

Следующим шагом является сбор документов по экспортной сделке и его передача в налоговую инспекцию. Правда, тут нужно отметить, что теперь документация не является основанием для получения повторного вычета. Зато она подтверждает право на нулевую налоговую ставку, которое закреплено в статье 165 Налогового кодекса.

Важно знать! По новым правилам вычет может быть принят единожды во время покупки или производства товара на экспорт.

Этот момент полностью исключил все различия между «экспортным» НДС и вычетом по внутрироссийским операциям. Кстати, если вы возите за границу сырье, то новые правила на вас распространяться не будут. Что именно относится к понятию «сырье», можно узнать из новой редакции пункта 10 статьи 165 Налогового кодекса.

Дополнительная информация в счет-фактурах

Еще одно изменение касается поставщиков экспортных товаров в страны-участницы Евразийского экономического союза. Напомним, туда входят Беларусь, Казахстан, Киргизия и Армения.

Теперь экспортерам нужно будет прописывать в счет-фактуре код вида товара. Брать коды можно в единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза.

Обязанность регламентирована в новом подпункте 15 пункта 5 статьи 169 Налогового кодекса.

До недавнего времени в счет-фактурах не было даже соответствующей графы и вполне возможно, появится она уже после того, как поправки вступили в силу.

Внимание экспортеры! Для правильного заполнения документов используйте удобную программу для счет-фактур.

Чтобы соблюсти правила, компании должны указывать коды в качестве дополнительной информации сразу после подписей руководителя и главбуха.

Источник: https://www.BuhSoft.ru/article/537-eksporteram-prigotovitsya-novoe-v-naloge-na-dobavlennuyu-stoimost-chast-2

Почему экспортерам так трудно вернуть НДС?

О том, почему российским экспортером так непросто – а иногда и невозможно – вернуть НДС, рассказывает ведущий юрисконсульт Департамента налоговой безопасности, международного планирования и развития КСК групп, член Палаты налоговых консультантов Павел Мартынченко.

Собирают больше

НДС по своей природе – налог косвенный: его исчисление производиться продавцом товаров, работ или услуг при их реализации покупателю. Правовой механизм изъятия в бюджет этого налога достаточно прост.

При возникновении у одного налогоплательщика (покупателя) права на вычет или возврат налога – у второго налогоплательщика (продавца) возникает обязанность уплатить этот налог. Однако от этого не легче налоговым органам при его администрировании.

По данным статистики, собираемость НДС по России не превышает 30%.

Вместе с тем налоговая служба рапортует о росте поступлений НДС в бюджет в 2015 году на 12% по отношении к 2014 году, а в 2016 году – на 6,6% по отношению к 2015 году.

За счет чего происходит рост поступлений? Отвечая на этот вопрос, обратимся к проблематике с возвратом экспортного НДС.

Возвращают меньше

Итак, с 2013 года для выявления схем незаконного возмещения НДС при экспорте проверяющими была запущена программа АСК НДС (Автоматическая система контроля уплаты налога на добавленную стоимость). Этот программный комплекс оперативно выявляет схемы так называемого «лжеэкспорта».

Возврат НДС: предприниматели боятся экспорта как черт ладанаПо словам представителей ФНС, автоматизация позволила обработать громадный массив деклараций.

В 2012 году в красной зоне было 704 декларации по НДС, в 2013 году – уже 2445 деклараций по НДС.

Темпы роста окончательного отказа в возмещении (после проверки решений инспекций всеми инстанциями, в том числе судами) увеличились с 11,2% в 2012 году до 60,4% в 2013 году.

Из данных статистики следует, что Федеральной налоговой службой в 2013 году окончательно отказано в возмещении НДС на сумму в 65,3 миллиарда рублей.

В 2015 году ФНС запустила второе поколение этой программы – АСК НДС-2. Усовершенствованная версия позволяет обрабатывать декларации, поступающие в электронном виде от всех налогоплательщиков на территории РФ.

При обработке деклараций программа АСК НДС 2 помогает инспекторам выявлять неуплату этого налога недобросовестными компаниями – фирмами-однодневками – на всей цепочке поставки товаров от его производителя или импортера до непосредственно экспортера, который и заявляет к возврату уплаченный им при приобретении товара НДС.

Справедливо, спросите вы? Пожалуй, да. Но только в случае, если такой экспортер специально создал схему незаконного возмещения НДС при экспорте, и эти компании-однодневки, не уплатившие налог, подконтрольны ему, и (или) он знал о нарушении ими налогового законодательства (п. 10 Постановления Пленума ВАС РФ от 12.10.2006 N 53).

А что делать, когда отказ в возврате НДС получает добросовестный предприниматель? Который проверил своего контрагента первого звена, убедившись в том, что этот контрагент может обеспечить поставку необходимого товара, своевременно и в полном объеме уплатил налоги, после чего за ним по цепочке обнаружили «фирмы-однодневки», не исполнившие обязанность по уплате НДС, хотя при этом сам предприниматель-экспортер о наличии таких фирм ничего не знал.

Источник: http://xn--b1ae2adf4f.xn--p1ai/article/43073-pochemu-ekspoptepam-tpudno-vepnuty-nds.html

Вычет НДС при экспорте по новым правилам

27.09.2016Автор: Илья Антоненко, ведущий эксперт «Национальной консалтинговой компании» (Санкт-Петербург)

Момент применения вычета по НДС

Изменен момент применения налоговых вычетов НДС при осуществлении ряда операций, облагаемых НДС по ставке 0 процентов.

В соответствии с новой редакцией пункта 3 статьи 172 Кодекса налогоплательщик, принявший на учет начиная с 1 июля 2016 года товар (за исключением сырьевых товаров — см.

далее), предназначенный на экспорт, а также добытые или произведенные из лома и отходов драгоценные металлы, предназначенные для реализации Государственному фонду драгоценных металлов и драгоценных камней РФ, фондам драгоценных металлов и драгоценных камней субъектов РФ, ЦБ РФ и банкам, вправе применить вычет НДС по товарам (работам, услугам, имущественным правам), приобретенным для осуществления таких операций, в периоде принятия на учет таких товаров (работ, услуг, имущественных прав), а не на момент определения налоговой базы по данным операциям.

Таким образом, рассматриваемые налогоплательщики могут заявить вычеты НДС по операциям, облагаемым по ставке 0 процентов, в общем порядке, установленном для применения вычетов при осуществлении операций, облагаемых по ставкам 18 и 10 процентов, не дожидаясь самого экспорта (реализации драгметаллов), а также получения надлежащего комплекта документов, подтверждающих правомерность применения ставки 0 процентов.

Документы, подтверждающие вычет НДС

Отменено требование представления вместе с налоговой декларацией документов, подтверждающих вычеты НДС, при экспорте товаров, не являющихся сырьевыми, а также при реализации драгоценных металлов госфондам и банкам.

Прежняя редакция пункта 1 статьи 165 Кодекса требовала представления вместе с налоговой декларацией по НДС документов для подтверждения обоснованности как применения налоговой ставки 0 процентов, так и налоговых вычетов НДС по операциям экспорта и вывоза припасов.

Исходя из новой редакции вышеназванного пункта представление указанных документов для подтверждения вычетов НДС потребуется только при экспорте сырьевых товаров, упомянутых в обновленном пункте 10 статьи 165 Кодекса, а именно: минеральных продуктов, продукции химической промышленности и связанных с ней других отраслей промышленности, древесины и изделий из нее, древесного угля, жемчуга, драгоценных и полудрагоценных камней, драгоценных металлов, недрагоценных металлов и изделий из них. Коды видов сырьевых товаров в соответствии с единой Товарной номенклатурой (приложение к решению Совета Евразийской экономической комиссии от 16.07.2012 № 54) внешнеэкономической деятельности Евразийского экономического союза (далее — ТН ВЭД) будут определены постановлением Правительства РФ.

Таким образом, при экспорте товаров, не являющихся сырьевыми, принятых налогоплательщиком на учет начиная с 1 июля 2016 года, налогоплательщики не будут представлять одновременно с декларацией по НДС документы, подтверждающие правомерность заявленных вычетов НДС по экспортным операциям.

При реализации драгоценных металлов Государственному фонду драгоценных металлов и драгоценных камней РФ, фондам драгоценных металлов и драгоценных камней субъектов РФ, ЦБ РФ и банкам налогоплательщиками, осуществляющими их добычу или производство из лома и отходов, содержащих драгоценные металлы, также не придется представлять документы, подтверждающие заявленные в декларации по НДС вычеты одновременно с декларацией и документами, подтверждающими правомерность применения ставки 0 процентов в случае, если реализуемые драгоценные металлы поставлены налогоплательщиком на учет начиная с 1 июля 2016 года. Соответствующие изменения внесены в пункт 8 статьи 165 Кодекса.

Изменен порядок раздельного учета вычетов НДС

С 1 июля 2016 года налогоплательщики, экспортирующие товары (за исключением сырьевых), а также реализующие добытые ими или произведенные из лома и отходов драгоценные металлы Государственному фонду драгоценных металлов и драгоценных камней РФ, фондам драгоценных металлов и драгоценных камней субъектов РФ, ЦБ РФ и банкам, вправе не вести раздельный учет сумм входящего НДС, относящегося к деятельности, облагаемой по ставке 0 процентов и по иным ставкам. В том числе с таких налогоплательщиков снимается обязанность по отражению в налоговой учетной политике порядка раздельного учета НДС для данных операций (п. 10 ст. 165 НК РФ в новой редакции).

Учет при несвоевременном подтверждении НДС 0%

Изменен порядок учета НДС, уплаченного при несвоевременном подтверждении правомерности применения ставки 0 процентов.

Прежняя редакция пункта 9 статьи 165 Кодекса предусматривала возврат налогоплательщику сумм налога, уплаченных по общим ставкам (18 и 10%), при несвоевременном подтверждении правомерности применения ставки 0 процентов.

С 1 июля 2016 года данная налоговая переплата будет не возвращаться на счет налогоплательщика (ст. 176, 176.1 НК РФ), а приниматься к вычету (ст. 171, 172 НК РФ).

Комментируемое нововведение, на взгляд автора, направлено на снижение размера прямых денежных выплат экспортного НДС экспортерам из бюджета.

Документальное оформление при экспорте в ЕАЭС

Изменен перечень сведений, подлежащих указанию в счете-фактуре, в отношении товаров, вывезенных за пределы территории РФ на территорию государства — члена Евразийского экономического союза.

В перечень сведений, подлежащих указанию в счете-фактуре (п. 5 ст.

169 НК РФ), внесен новый подпункт 15, согласно которому в счете-фактуре на товар, вывезенный за пределы территории РФ на территорию государства — члена Евразийского экономического союза, нужно указывать код вида товара в соответствии с ТН ВЭД. В связи с изложенным стоит ожидать соответствующих поправок в форму счета-фактуры (утв. пост. Правительства РФ от 26.12.2011 № 1137).

Изменены правила ведения журнала учета полученных и выставленных счетов-фактур, книг покупок и продаж в отношении товаров, вывезенных за пределы территории РФ на территорию государства — члена Евразийского экономического союза.

В соответствии с вновь введенным подпунктом 1.

1 пункта 3 статьи 169 Кодекса налогоплательщикам придется вести журнал учета полученных и выставленных счетов-фактур, книги покупок и продаж при совершении операций по реализации товаров, не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со статьей 149 Кодекса, вывезенных за пределы территории РФ на территорию государства — члена Евразийского экономического союза.

Актуальная бухгалтерия

Источник: http://taxpravo.ru/analitika/statya-382765-vyichet_nds_pri_eksporte_po_novyim_pravilam

Возмещение экспортного НДС

Вопрос

Ответ

С одной стороны, в Налоговом кодексе осталось указание на то, что вычеты применяются на момент определения налоговой базы по экспорту

С другой стороны, это вычеты НДС по приобретенным товарам, работам и услугам, которые просто были использованы для экспортных операций. То есть те самые вычеты, которые с 2015 г. разрешено переносить на будущее в течение 3 лет с даты принятия покупки на учет. Переносить их можно.

Существуют два подхода.

Подход 1. Новая норма к этим вычетам не применяется.

Обоснование: нормы о моменте вычета по названным операциям являются специальными по отношению к новой норме о возможности переносить вычет. Поэтому у них приоритет.

Поэтому перенести эти вычеты на другие кварталы можно в прежнем порядке, то есть на основании п. 2 ст. 173 НК. Как постановил ВАС, этот пункт позволяет заявить вычеты в любом квартале в течение 3 лет с окончания того квартала, в котором возникло право на вычет, то есть были выполнены все условия для него .

Обратите внимание: до истечения этих 3 лет нужно подать декларацию, отразив в ней вычет .

Например, товары, использованные для производства отгруженной на экспорт продукции, вы приняли на учет в I квартале 2015 г., а налоговая база по экспорту возникла в IV квартале 2015 г. Это будет первый из кварталов, в который вы можете поставить вычет (если у вас уже выполнены все условия для него). Три года с конца этого квартала истекают 31.12.2018.

Подход 2. Эти вычеты можно переносить на основании новой нормы, так как она более поздняя по сравнению со специальной.

Этот подход дает налогоплательщикам меньше времени для заявления рассматриваемых вычетов.

Ведь в соответствии с ним получается, что заявить их можно начиная с того квартала, за который определяется налоговая база по этим операциям (если на этот момент уже выполнены все условия для вычета), и заканчивая тем, на который приходится дата истечения 3 лет с момента принятия на учет соответствующих товаров, работ, услуг. В нашем примере таким последним кварталом был бы I квартал 2018 г.

Кроме того, этот подход предполагал бы, что если момент определения налоговой базы по таким операциям наступает после истечения 3 лет с даты принятия на учет, то налогоплательщик вообще остается без вычета, что, очевидно, неправильно.

На наш взгляд, верным является подход 1. Но самым безрисковым вариантом будет подать уточненную налоговую декларацию по НДС за 2 квартал.

При переносе экспортного вычета на будущее нужно заполнить разд. 5 декларации — так же, как в случае с заявлением вычета по счету-фактуре, полученному уже после определения налоговой базы по экспорту. Т.е. вычет НДС отражается в строке 050 разд. 5 налоговой декларации за любой из входящих в соответствующий трехлетний срок налоговых периодов.

Источник: http://nalog-expert.ru/nalogovyj-uchet/osno/vozmeshhenie-eksportnogo-nds/

Возможно ли получить возврат НДС для физических лиц

Некоторые неграмотные налогоплательщики задаются вопросом: как оформить возврат НДС для физических лиц, и какая сумма им полагается. Чтобы ответить на этот вопрос, мы подготовили специальный материал, разъясняющий, какая ошибка здесь кроется и как получить полагающиеся денежные средства.

Возврат НДС для физических лиц

Как вернуть НДС физическому лицу

Необходимо разобраться, что же такое НДС. Итак, искомая аббревиатура расшифровывается как налог на добавленную стоимость. Этот сбор снимается с надбавленной стоимости какого-либо продукта, реализуемого продавцом.

Иными словами, продавец производит или закупает какой-либо товар для дальнейшей реализации.

Чтобы получить выгоду, он добавляет к изначальной стоимости единицы продукции определенную денежную величину, и эту разницу затем забирает себе.

Из определения понятно, что налог на добавленную стоимость не может иметь прямого отношения к обычному гражданину и обывателю. Имеется, однако, отношение опосредованное.

Несмотря на то, что выплаты налога на добавленную стоимость возложены на плечи продавцов, то есть различных организаций, тяжесть налогового бремени фактически несут покупатели, так как они вынуждены платить за товар, в стоимость которого включена цена его изготовления, доставки, доход продавца и величина налогового отчисления.

Получается, что возврат НДС физическому лицу возможным не представляется. Однако можно вернуть НДФЛ – налог на доходы физического лица, отчисляемый в казну государства со всех поступающих к налогоплательщикам доходов. В эту категорию входит не только заработанная плата, но также:

Давайте подробнее рассмотрим характеристики НДФЛ и поговорим о том, как получить его частичный возврат.

Что такое НДФЛ

Если гражданин получает денежные средства, выступающие в роли дохода, он обязан отдавать часть государству, которое затем на полученные средства совершенствует уровень благосостояния страны. Актуальная налоговая ставка сегодня составляет 13% от полученной суммы. Это отчисление и является налогом на доход физического лица.

Что представляет собой НДФЛ

Согласно букве закона, периодом налогообложения по НДФЛ является календарный год. Высчитывают полагающуюся родине сумму на основании двух следующих показателей:

- размера облагаемой налогом денежной суммы;

- ставки в 13%.

Когда речь идет о снятии части средств с заработной платы сотрудника, поступающих к нему премий и прочих доходов по месту трудоустройства, перечислением и расчетом величин занимаются налоговые агенты, то есть организации-работодатели. Процедура проводится с помощью усилий специалистов бухгалтерского отдела компании, при этом фиксируются:

- все поступающие в пользу сотрудника деньги;

- предоставленные налоговые вычеты;

- рассчитанные для отправки средства;

- фактически отправленные средства.

Какие бывают ставки

Выше мы упомянули, что существует установленная ставка по искомому налоговому сбору – 13% от получаемой суммы. Однако действительно она лишь для так называемых резидентов Российской Федерации – граждан, которые пребывают в стране не менее 183 дней в годичный период.

Приведем пример. Вы являетесь резидентом России, так как проживаете на ее территории положенный временной срок. Место вашего трудоустройства находится в компании по изготовлению конфет «Ласточка», вы являетесь менеджером по рекламе фирмы.

Обещанный на искомой должности оклад составляет 40 тысяч российских рублей. Однако, получить ежемесячно полную указанную сумму вы не сможете, так как обязаны отдать государству 13% от нее, то есть 5 тысяч 200 рублей.

В результате зарплата перестает радовать так сильно и приближается к привычной для простого обывателя величине, составив 34 тысячи 800 единиц российской валюты.

Какая же величина отчислений положена остальным гражданам, не принадлежащим к числу резидентов страны? Серьезно превышающая указанную ранее ставку. Нерезиденты России отдают государству по 30% от получаемого дохода, величина для многих просто непосильная.

Это касается не только оплаты труда, но также более серьезных сумм. Представим, что вы не являетесь резидентом Российской Федерации, но владеете квартирой на ее территории.

После реализации жилья с полученных средств, если не был выждан предельный временной срок для освобождения от искомой уплаты, вам придется выплатить в казну страны не 13%, а все 30%. Такая выплата серьезно ударит по вашему карману.

Вариант у вас один – отложить реализацию и приобрести статус резидента, после чего возобновить процесс вновь.

Существует также отдельная категория выплат, подразумевающая распределяющуюся между членами АО или иного субъекта прибыль, выдающуюся лицам, находящимся в составе, пропорционально имеющимся у них ценным бумагам. Имеет эта прибыль и официальное название – дивиденды. Согласно букве закона, резиденты страны выплачивают с них отчисления в размере 13 % от суммы.

Для денежных призов, поступающих из любого источника, и превышающих размер в 4 тысячи российских рублей, актуальная ставка по отчислениям составит 35%.

Подлежащие обложению объекты

Рассмотрим подробнее, как закон определяет объекты налогообложения по НДФЛ. К их перечню относятся следующие наименования.

Какие объекты подлежат обложению налоговыми отчислениями

Объект 1. Для резидента страны объектом, подлежащим исчислению налога, является, прежде всего, доход, выраженный в денежных средствах. При этом источники его поступления могут находиться:

- в стране;

- за пределами страны.

Объект 2. Для нерезидентов России в роли облагаемого дохода выступает прибыль, получаемая на ее территории.

Помимо трудовых выплат, расстаться с частью денег придется, если они представлены:

- выплатами по авторским правам;

- арендными выплатами;

- средствами, полученными в результате успешно проведенной реализации имущественных объектов, средств передвижения, ценных бумаг и тому подобными денежными поступлениями.

При этом не относятся к облагаемым объектам следующие наименования.

- Деньги, выплачиваемые государственными структурами в качестве поддержки социально незащищенным категориям граждан.

- Средства, полученные в качестве пенсионных начислений.

- Компенсации при увольнении работника, причиненный его здоровью вред.

- Выплаты по алиментам, которые человек выплачивает ребенку, проживающему с другим родителем или иному родственнику.

- Стипендиальные отчисления студентам высших учебных заведений.

- Средства, полученные в качестве вознаграждения донором.

- Денежная сумма в формате гранта, выдающегося в роли поддерживающих средств на программы следующего характера:

- образовательного;

- научного.

- Материальная помощь лицам, понесшим потери в результате возникновения различных природных катаклизмов или катастроф, при этом подразумевается состояние здоровья и имущественные потери.

- Средства бывшим заложникам террористов, идущие на восстановление психологического или физического вреда.

Кто является плательщиком налога на доходы физического лица

Обязательство по внесению в определенное законом время в общий бюджет государственной казны сумм установленного размера вменяется лицам следующих категорий:

- имеющим гражданство РФ;

- иностранцам, временно или постоянно проживающим на территории нашей страны;

- лицам, у которых гражданская принадлежность отсутствует.

К персонам, выплачивающим налог, также относятся индивидуальные предприниматели, так как они также числятся в роли лиц физических, получается, должны осуществлять перечисление искомого налога с денежных поступлений, являющихся выручкой компании.

Выплаты налога подлежат внесению не только за лиц, достигших совершеннолетия, но и младших по возрасту личностей. Самостоятельно уплачивать налоги до совершеннолетия они не могут, поэтому функцию плательщика перенимают на себя родители или организации, от которых искомым личностям поступают денежные средства.

Выше мы упоминали, что в основном категории плательщиков делятся на две самые важные группы:

- резидентов;

- нерезидентов.

При этом из групп исключаются некоторые категории граждан, на которых не распространяется указанное деление, они всегда находятся в статусе резидентов, даже при этом, не появляясь годами на территории родины.

Речь идет, прежде всего, о представителях структур:

- военных;

- государственных.

Представители каждой из указанных категорий могут командироваться и служить в других странах годами, не имея возможности появиться на родине, чтобы сохранить актуальным статус резидента.

Благодаря особенному указу правительства статус их не может быть утерян до тех пор, пока лицо остается на должности в искомой структуре или иной, имеющей аналогичный характер и дающей аналогичные привилегии.

Отчетность

Как по большинству других разновидностей налоговых сборов, так и по НДФЛ необходимо предоставлять на проверку различные отчетные документы.

В зависимости от способа приобретения денежных средств, подготовке подлежат различные документы.

Чаще всего подготавливать необходимо справку по форме 2-НДФЛ, содержащую данные по всем выданным на рабочем месте сотруднику доходам и налоговым отчислениям, отправленным за годичный период в казну.

Крайний срок предоставления отчетности по всем работающим в компании сотрудникам — 1 апреля следующего за отчетным периодом года. В обязательном порядке проводят подготовку двух экземпляров справки.

Согласно главному своду сведений, регулирующему налоговые правоотношения в стране, декларировать доходы обязаны люди, получающие выручку:

- от деятельности индивидуального предпринимательства;

- от владения частными нотариальными или адвокатскими фирмами;

- от полученного выигрыша, величина которого превышает 4 тысячи российских рублей;

- от налоговых агентов, находящихся в штате сотрудников;

- от налоговых агентов, при этом получившие средства, с которых налог не был исчислен;

- от продажи недвижимости, машины и прочего имущества и в прочих случаях.

Возврат НДФЛ или налоговый вычет

Частичный возврат выплаченного в государственную казну налога на доходы физического лица возможен для каждого человека, название этого явления звучит как «налоговый вычет».

Фактически, представляет он собой денежную сумму, на которую можно уменьшить облагаемую налоговым отчислением финансовую базу, или которую можно получить в налоговой службе или через работодателя. Черпается она из выплаченных ранее налогоплательщиком в казну страны средств.

Чем меньше он выплатил, тем меньше сам получит в случае возникновения подходящей ситуации. Бывает налоговый вычет различных видов.

За что можно получить НДФЛ?

Стандартный – применяющийся на содержание детей, а также некоторых групп взрослых налогоплательщиков. Чаще всего используется именно родителями. Благодаря его наличию, на содержание ребенка государство выделяет следующие суммы:

- первый и второй ребенок получат по 1 тысяче 400 рублей на каждого;

- третий и последующие отпрыски по 3 тысячи;

- для детей-инвалидов установлена повышенная компенсация, размер которой достигает 12 тысяч рублей.

Получение денег по стандартному вычету производится непосредственно через работодателя, после предоставления в бухгалтерию по месту трудоустройства соответствующего заявления и пакета необходимых документов.

Социальный – выдающийся на возникающие у граждан расходы, связанные с получением высшего образования, дорогостоящего и обычного лечения. В эту же категорию входят расходы благотворительные, пенсионных и страховых направленностей.

На покрытие указанных расходов законодательно дается по 120 тысяч рублей в год, при этом необходимо предоставить в налоговую инспекцию по окончанию актуального периода налогообложения внушительный список документов, подтверждающий ваше право на компенсацию затрат государством.

Если же хотите начать получение денег немедленно, не ждите, а обращайтесь к работодателю.

Инвестиционный – эта компенсация предоставляется при продаже бумаг, имеющих ценность, которые находились в обращении на рынке организованного характера, при этом являлись собственностью лица более 36 месяцев. Максимально возможная к получению сумма составляет произведение количества годичных периодов, которые бумаги находились во владении, и 3 миллионов российских рублей.

Имущественный – полагается при продаже или приобретении жилой недвижимости. В первом случае максимальная сумма вычета равна 1 миллиону рублей, во втором:

- 2 миллионам рублей, потраченным покупателями жилья из собственного кармана;

- 3 миллионам рублей для покрытия процентов по взятому в кредитной организации целевому займу на приобретение или постройку жилья.

Получение денег возможно при предоставлении соответствующего заявления, декларационных бланков и сопутствующих документов в налоговую службу России.

Профессиональный – эта разновидность налогового вычета предоставляется индивидуальным предпринимателям, держателям юридических контор и другим отечественным организациям, при этом она фактически является на покрытие расходов, подтвержденных компанией документально и являющихся обоснованными, то есть ушедшими на производственный и рабочий процесс, а не оплату отпуска директора на Канарах, например.

Вычет, предоставляемый для переноса полученных в актуальном периоде убытков на последующие сроки – дается лицам, у которых за годичный срок сумма затрат превышает полученную выручку.

Видео – Возврат подоходного налога

Подведем итоги

Получить возврат НДФЛ (не НДС!) имеет право каждый житель России, а также отечественные организации, которые находятся в определенных законодательством соответствующих ситуациях.

Процесс возврата уплаченных в бюджет страны средств несколько затруднителен ввиду высокой степени бюрократичности, однако не справиться с ним довольно трудно, ведь сегодня придумана масса средств для облегчения налогового бремени плательщика и в техническом смысле.

Получить возврат НДС невозможно

Важно обладать определенным уровнем налоговой грамотности, в противном случае возврата средств вам не видать. В России действует негласное правило: получение государственных компенсаций – дело добровольное.

Специалисты налоговой инспекции или бухгалтерского отдела по месту работы не станут бегать за вами с просьбой получить деньги.

Будьте внимательны, и знайте права в области налогообложения, тогда благополучие не оставит вас.

Источник: https://nalog-expert.com/vozvrat-nalogov/vozvrat-nds-dlya-fizicheskih-lits.html