Проверка 6-НДФЛ: как избежать ошибок в расчете

Уже известно, что инспекторы будут искать нестыковки внутри 6-НДФЛ. Если найдут расхождения, то примут отчетность. Однако запросят пояснения, а также потребуют внести исправления в расчет.

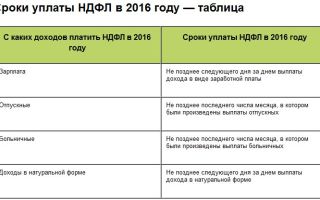

Чтобы избежать ошибок, перед отправкой стоит сделать проверить 6-НДФЛ, причем построчно. Последние контрольные соотношения 6-НДФЛ ФНС России опубликовала в письме от 10.03.2016 № БС-4-11/[email protected] Все показатели для сверки мы показали в таблице.

Как проверить 6-НДФЛ

Доходы (строка 020) не должны превышать вычеты с начала года (строка 030)

Обязательно в строку 030 надо включить вычет с необлагаемых доходов. Например, со стоимости подарков до 4 тыс. рублей.

Если завысить вычеты, то инспекция направит уведомление об ошибках.

Если же показать не все вычеты, то можно ошибиться в расчете налога в строке 040

Сумма исчисленного налога (строка 040) должна соответствовать налоговой базе в расчете, умноженной на ставку НДФЛ

Сумма НДФЛ с дивидендов по строке 025 должна соответствовать базе, умноженной на ставку налога

Такого равенства нет в последней редакции контрольных соотношений (письмо ФНС России от 10.03.2016 № БС-4-11/[email protected]).

Сумма авансов, которые иностранец заплатил за патент (строка 050) не должна превышать исчисленный налог (строка 040)

Кстати, если компания успеет уточнить ошибки не позднее 4 мая, то штрафов можно избежать. Если исправит позже, то инспекторы вправе оштрафовать на 500 рублей за недостоверные сведения (ст. 126.1 НК РФ).

Проверка 6-НДФЛ. Примеры

Вычеты (строка 030) le; доходы (строка 020)

В компании двое сотрудников. Ежемесячная зарплата каждого mdash; 10 тыс. Но один сотрудник получает имущественный вычет в полной сумме. А второму положен ежемесячный стандартный вычет на ребенка-инвалида 13 400 руб. (12 000 + 1400). В строки 020 и 030 6-НДФЛ надо записать одинаковое значение 60 000 руб. (10 000 руб. times; 3 мес. times; 2 чел.).

Исчисленный НДФЛ = налоговая база times; ставка

В компании 20 работников, которые получили за квартал по 178 950 руб. С доходов каждого работника компания исчислила НДФЛ mdash; 23 264 руб. (178 950 times; 13%). Компания выдавала зарплату три раза в первом квартале, поэтому заполнила три строки 100. Исчисленный НДФЛ. В строке 040 надо записать общую сумму налога mdash; 465 280 руб. (23 264 times; 20 чел.).

Налоговая база times; ставка. Общая база по налогу равна 3 579 000 руб. (178 950 times; 20 чел.). НДФЛ с этой суммы mdash; 465 270 руб. (3 579 000 times; 13%). Допустимая разница. Возможное расхождение по письму ФНС mdash; 60 руб. (20 чел. times; 1 руб. times; 3 строки 100). Расхождение компании mdash; 10 руб. (465 280 465 270). Значит, в расчете все верно.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Источник: https://digivi-cctv.ru/nalogi-i-vyplaty/proverka-6-ndfl-kak-izbezhat-oshibok-v-raschete

Что такое камеральная проверка по 6-НДФЛ

Камеральная проверка 6-НДФЛ предусматривает наличие ошибок и недочетов, допущенных в расчетах. Если же будет проводиться ревизия налоговой службы, то в таком случае они могут обнаружить несоответствия, приводящие к целому ряду проблем. Для того чтобы узнать, как найти недочеты и опечатки, необходимо ознакомиться со всеми правилами и нюансами проверок.

Многие компании безответственно относятся к заполнению справок, пока не приходит комиссия, задающая вопросы, остающиеся без ответа. Только после таких ситуаций организации стараются следить за правилами заполнения документа.

Общие положения по закону

В связи с тем, что налоговый кодекс постоянно претерпевает изменения, ИФНС стали действовать на всю силу, постоянно выставляя требования, замораживая счета и выписывая штрафы, что сильно затрудняет деятельность компаний, постоянно создавая им проблемы.

Во время любой из проверок, основанных на данных из формы 6-НДФЛ, комиссия должна следовать всем нижеизложенным правилам:

- Проверка может проводиться только через три месяца со дня сдачи отчетности.

- Налоговая служба не имеет права сразу же выдвигать обвинения в сторону плательщика, для начала они должны отправить сообщение, в котором будет содержаться вся информация о недочетах или ошибках. Чтобы ответить на предоставленные пункты, в течение пяти дней плательщик должен отправить пояснительную записку, а если возможно, то и внести изменения в форму 6-НДФЛ.

- После того, как будет послан ответ, комиссия должна рассмотреть ответ, пояснения и приложенные документы. Если даже после предоставленных ответов был выявлен факт нарушения законов, то должностные лица налогового органа составят акт проверки по статье 100.

Статья 100 Налогового кодекса Российской Федерации содержит в себе:

- Если комиссия в ходе своей проверки сможет выявить нарушения по выплате и исчислению, должен быть составлен специальный акт проверки, в котором будет указана ошибка и итог мероприятия. Составляется форма в течение десяти дней со дня окончания проверки.

- После того как документ составлен, он должен быть доставлен должностному лицу, ответственного за нарушение. Доставка производится в течение пяти дней, при получении владелец должен подписать полученную бумагу, либо же принять документ через представительное лицо, если этот пункт разрешен и доступен. Некоторые владельцы начинают уклоняться от ответственности, не подписывая и не принимая акт проведенной проверки. Если же это происходит, то пункт об уклоне дополнительно прописывается в отчете налоговой проверки. Акт будет доставлен при помощи заказного письма. Датой получения будет считаться шестой день со дня отправки документа налоговыми службами.

- Если же лицо, в отношении которого проводилась проверка, считает, что выдвинутые обвинения не имеют под собой достаточного основания, не были доказаны в ходе расследования, тогда он имеет право составить письменное возражение. Эту записку необходимо составить в течение одного месяца со дня получения акта о вводах проверки, она отправляется в налоговые органы. Кроме самого заявления, юридическое лицо может приложить и дополнительные документы, которые смогут подтвердить его возражения фактами.

Законодательство Российской Федерации позволяет составить претензию в отношении налоговых служб, где необходимо указать нарушения процедуры проверки и составления итогового акта.

Камеральная проверка 6-НДФЛ

Центральные моменты теории

Как подготовиться

Этапы камерной проверки 6-НДФЛ четко прописаны в соответствующих законах. В первом пункте сказано о том, что служба должна найти любые недочеты и проблемы, которые могут повлиять на итоговый результат.

Второй пункт дает понять, что все налоговые службы будут ссылаться при проверке на документ контрольных соотношений, на налоговую отчетность КРСБ НА, что означает карточку расчетов с бюджетом налогового агента.

Но в такой ситуации есть один нюанс, о котором все должны знать. КРСБ НА ранее являлась той карточкой, которая позволяла налоговикам контролировать компании изнутри, тем самым определяя для себя несвоевременные выплаты и так далее.

Но приказ, по которому документом можно было пользоваться в таких целях, утратил свою силу после того, как было издано письмо от Минюста России в 2010 году.

Из-за этого документ более не имеет юридическую силу, которая позволяла ему работать на практике, хотя налоговые службы порой все еще регулируют вопросы с помощью данного метода.

В дополнение к этому существует определение ВАС РФ, которое говорит о том, что использование КРСБ имеет лишь справочный характер. Поэтому вызов для дачи пояснений, основанный на этом, не является законным.

Камеральная проверка необходима, чтобы определить ошибки, несоответствия которые могут содержаться в отчетах. Все нормы и правила прописаны в налоговых декларациях, в которых сказано о том, что ведется учет сумм, исчисленных или удержанных, то есть операции связанные только с этими видами действий.

Ведение КРСБ НА не имеет никаких законодательно закрепленных норм по заполнению, из-за чего эту карточку нельзя считать полноценным документом, по которому можно сверять сведения НДФЛ.

Карточка считается лишь вспомогательным элементом для самого ИП, для которой с помощью КРСБ НА куда легче управлять информацией о лицевых счетах.

Основываясь на этом, камеральная проверка 6-НДФЛ является тем видом контроля, к которому можно правильном подойти, собрав необходимую информацию.

Расхождение в формах

Таблица, которая позволит узнать контрольные соотношения внутри форм 6-НДФЛ:

| Проверка, исполняемая инспектором | Контрольное соотношение |

| Срок, за который налоговый агент должен предоставить отчет. Если выплата была просрочена, то назначается штраф в размере 1000 рублей за каждый месяц задержки | Дата, которая указывалась на титульном листе отправляемой формы |

| Установление превышения вычетов на основании начисленного дохода, либо же его отсутствии | Сумма начисленного дохода больше или равна налоговым вычетам |

| Правильность высчитанного налога, а также верность реализации установленных соотношений | Налог на доход физического лица из строки 040 умножается на ставку налога 010 |

| Нет ли факта превышения авансовых платежей для иностранцев, учитывая сумму необходимых к уплате налогов | Строка 040 больше или равна строке 050 |

Контрольные соотношения

Так как Российская Федерация делится на регионы, то все нововведения должны иметь особенные контрольные соотношения для отчетов ФНС.

Все эти соотношения должны знать и налогоплательщики, для которых информация может помочь правильно заполнить отчет, имея наглядный пример:

| Номер | Где смотреть | Что проверяется | Контрольное соотношение | Несоответствия и действия при проверках |

| 1 | Титульный лист | Дата предоставления | Должна соблюдаться сдача в указанные сроки | Если форма будет сдана вне рамок указанного срока, на налогового агента накладывается штраф в размере одна тысяча рублей |

| 2 | Раздел 1 | Сравнить строки 020 и 030 | Строка 020 равна или больше строке 030 | В случае несоответствия, будет составлено и отправлено уведомление о необходимости исправить ошибку в течение пяти дней |

| 3 | Раздел 1 | Сравнить налоговую базу по НДФЛ и полученный налог | Рассчитывается по формуле: (стр. 020 – стр. 030) : 100 x стр. 010 (ставка налога) = стр. 040. Небольшая погрешность может присутствовать | Будет направлено уведомление, согласно которому плательщик должен исправить расхождение в течение пяти дней |

| 4 | Раздел 1 | Сравнение суммы исчисленного налога и фиксированного платежа за иностранного работника | Строка 040 обязана превышать или быть равной строке 050 | Проверить превышение фиксированного платежа авансом, ошибка должна быть исправлена в течение пяти дней |

| 5 | Раздел 1 | Сравнение доходов работников за год согласно 6-НДФЛ и 2-НДФЛ | Размер сумм должен совпадать | В противном случае будет направлено уведомление, исправить ошибку необходимо в течение пять дней |

| 6 | Раздел 1 | Сравнение суммы дивидендов по формам 6-НДФЛ и 2-НДФЛ | Сумма за год должна соответствовать сумме дохода в справках | Будет направлено письмо с требованиями об исправлении ошибки в течение пяти дней |

| 7 | Раздел 1 | Необходимо сверить каждую ставку, прописанную в строке 010 | Сумма за год и сумма налога должны соответствовать друг другу | Письмо с требованиями об исправлении ошибки в течение пяти дней будет сразу же направлено |

| 8 | Раздел 1 | Необходимо сверить не удержанный налог и число в форме 2-НДФЛ | Сумма не удержанного налога должна быть равной в обеих формах | При возникновении вопросов будет направлено письмо с требованиями об исправлении ошибки в течение 5 рабочих дней |

| 9 | Раздел 1 | Сверить количество налогоплательщиков и количество справок | Показатели должны быть равны | При возникновении вопросов будет направлено письмо с требованиями об исправлении ошибки в течение пяти дней. За каждую не предоставленную справку берется штраф в размере 500 рублей. |

| 10 | Раздел 1 и база налоговиков | Заполнение строки 050 необходимо проводить, сверяясь с уведомлением, если таковое есть | Если сумма в отчете больше нуля, то это говорит о наличии специально заниженного налога | При вопросах будет направлено письмо с необходимостью исправления ошибки в течение пяти дней |

| 11 | Раздел 1 и КРСБ НА – налоговик; и анализ банка с начала года | Сверить сумму разницы удержанного налога и фактической уплаты налоговой службе | Сумма разницы должна быть меньше или равна сумме фактической уплаты с начала года | При наличии ошибок будет направлено письмо с требованиями об исправлении в течение пяти дней. Кроме этого, накладывается штраф в размере 20 процентов от неуплаченной суммы |

| 12 | Раздел 2 6-НДФЛ банковские выписки и КРСБ НА | Сверка даты, выставленной в строке 120 с фактическим перечислением | Дата, когда был произведен акт фактической выплаты, не должна следовать за записанной | При возникновении вопросов будет направлено письмо с требованиями об исправлении ошибки в течение пяти дней. Кроме этого, накладывается штраф в размере 20 процентов от неуплаченной суммы |

| 13 | Раздел 2 6-НДФЛ банковские выписки и КРСБ НА | Необходимо сверить сумму из строки 140 с суммой фактического перечисления, опираясь на налоговые выписки | Сумма перечислений не может быть меньше, в таком случае это считается нарушением | При возникновении вопросов будет направлено письмо с требованиями об исправлении ошибки в течение пяти дней. Кроме этого, накладывается штраф в размере 20 процентов от неуплаченной суммы |

Как происходит камеральная проверка 6-НДФЛ

Камеральная проверка необходима, чтоб определить все ошибки и недочеты.

Для этого выявлены следующие этапы:

- Сверка общей информации об организации.

- Форма заполняется нарастающим итогом, это необходимо, чтобы определить ошибку, если она является явной и влияет на финальные данные.

- Сверка контрольных соотношений.

- Будут смотреть на арифметические ошибки.

- Повторная проверка контрольных соотношений.

Проверки содержания

Чтобы сверить годовую форму 6-НДФЛ в 2018 году, требуется специальные алгоритмы для следующих видов проверок:

- суммы начисленного дохода;

- суммы начисленных дивидендов;

- исчисленного налога;

- суммы не удержанного налога;

- проверка количества физических лиц, которые получили доход от организации.

Источник: http://buhuchetpro.ru/kameralnaja-proverka-v-6-ndfl/

Контрольные соотношения для формы 6-НДФЛ

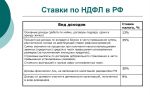

Сдаваемый ежеквартально отчет 6-НДФЛ – это форма, обязательная для представления частными коммерсантами, организациями, самозанятыми физическими лицами, которые выполняют функции налоговых агентов, т.е. удерживают НФДЛ с:

- трудовых доходов персонала;

- дивидендов;

- выплат по гражданско-правовым договорам.

Отчет состоит из титульного листа и двух разделов. На титульнике указывается информация о налоговом агенте (наименование, ИНН, КПП, контактные данные и т.д.). В первой части отражаются данные нарастающим итогом с начала года. Это информация касательно:

- размера доходов персонала;

- предоставленных вычетов;

- числа физлиц-налогоплательщиков;

- величин исчисленного, удержанного и направленного в казну налога.

Во втором разделе отражаются данные за последние три месяца. Здесь указываются даты перечисления трудовых доходов работникам и выплаты налога в бюджет.

Как проверяется отчет?

Готовые формы, представленные компаниями и предпринимателями, проходят в ИФНС автоматическую проверку. Для этого значения в разных графах проверяются на соответствие контрольным показателям, предписанным законодательно.

Порядок проверки регламентирован официальным письмом ФНС №БС-4-11/3852@, принятым 10 марта 16 г. В нем расписан порядок действий инспектора: на каких показателях акцентировать внимание, каковы возможные причины несоответствия, что делать в случае выявления недочетов: требовать письменных объяснений и представления дополнительных документов.

Контрольные соотношения для проверки формы 6-НДФЛ выявляют два типа недочетов бухгалтера, составлявшего форму:

Это соотношения между значениями в графах внутри формы. Как правило, учетные программы (например, 1С) автоматически находят ошибки такого типа и не пропускают готовую форму.

Это соотношения между значениями, указанными в форме, и данными других документов (справок 2-НДФЛ, приложений к отчетности по налогу на прибыль). Контроль должен производиться бухгалтером в ручном режиме.

Самостоятельная проверка 6-НДФЛ – важный шаг, позволяющий избежать визитов представителей контролирующих органов в компанию, необходимости представления ИФНС пояснений и дополнительных документов.

Контрольные соотношения для формы 6-НДФЛ и методика их проверки

Чтобы избежать внутридокументных ошибок, необходимо проверить следующие соотношения:

- Доходы (20-я строка) не должны быть меньше предоставленных сотрудникам налоговых вычетов (30-я строка)

Если наблюдается обратное, отчет неверен. Необходимо проверить, все ли доходы, выплаченные персоналу, отражены в форме, нет ли лишних вычетов, увеличивающих сумму по строке 30.

- Сумма НДФЛ, отраженная в строчке 40, должна быть равна разнице между доходами и вычетами, умноженными на ставку (10-я строка), поделенную на 100

Если данные не сошлись, нужно проверить, не пропущены ли доходы, не указаны ли лишние вычеты, нет ли арифметических ошибок, например, в суммировании значений. Необходимо уточнить, правильно ли исчислена база для конкретной ставки.

- Сумма налога, отраженная в 40-й строке, должна быть меньше фиксированных платежей (50-я строка)

Если получается обратное, проверьте, не вычли ли вы из суммы НДФЛ лишние фиксированные платежи за иностранцев-патентников, правильно ли рассчитана налоговая база: корректность выбранной ставки, полноту учета совокупных доходов персонала.

- Удержанный НДФЛ (70-я строка), уменьшенный на возвращенный (90-я строчка) не может быть больше перечисленного в государственную казну

Если это соотношение нарушено, необходимо проверить правильность расчета удержанного налога, корректность отражения возвращенного (отсутствие лишних сумм в формуле). Следует уточнить, в полном ли объеме обязательства налогового агента выплачены в бюджет.

- Дата, указанная в 120-й строке, должна соответствовать прописанным в законодательстве срокам уплаты НДФЛ

Если наблюдаются разночтения, возможно два варианта: бухгалтер допустил техническую ошибку, указав не ту дату, или подоходный налог был перечислен в бюджет позже, чем того требует НК РФ.

Проверка формы 6-НДФЛ на наличие междокументных ошибок

Проверяя правильность заполнения 6-НДФЛ, налоговики не ограничиваются изучением соотношений между показателями граф внутри документа.

Они сопоставляют величины со значениями, указанными в других отчетных формах: 2-НДФЛ (с признаком1) и приложении к декларации по налогу на прибыль.

При выявлении ошибок у бухгалтера запросят уточнения или дополнительные документы. Чтобы избежать хлопот, можно произвести контроль самостоятельно.

Нужно акцентировать внимание на следующем:

- Значение в 20-й строчке 6-НДФЛ должно равняться сумме доходов персонала во всех справках 2-НДФЛ по аналогичной ставке

Если равенство не достигнуто, нужно проверить полноту отражения доходов сотрудников в форме: добавить недостающее, удалить лишнее. При необходимости следует представить налоговикам новый отчет с уточнениями.

- Значение 25-й строки проверяемой формы должно быть равняться дивидендов, отраженных в 2-НДФЛ или в приложении к декларации по налогу на прибыль

Если равенства нет, отдельные дивидендные выплаты были задвоены или пропущены. Нужно найти недочеты и сдать исправленную форму.

- Показатель по 40-й строке ежеквартального отчета по выбранной ставке должен быть равен общей рассчитанной сумме налога по всем справкам 2-НДФЛ

Если равенство не достигается, необходимо проверить правильность формулы исчисления налоговой базы для конкретной ставки, полноту отражения доходов и вычетов, наличие «лишних» величин, присутствие в расчетах ошибок, в том числе арифметических.

- Количество работников, получавших доходы в отчетном периоде (строка 60), должно совпадать с числом справок 2-НДФЛ, переданных в НДФЛ

Если имеют место разночтения, нужно проверить, верно ли рассчитано число сотрудников, нет ли пропусков и дублей.

- Значение в 80-й строчке проверяемой формы должно совпадать с суммой показателей неудержанного налога, отраженного в справках 2-НДФЛ, переданных по организации

В случае нарушения равенства, нужно проверить точность указания сумм подоходного налога, не удержанного на правомерных основаниях, во всех отчетных формах.

Бухгалтеру, составляющему отчетность, нужно проявлять бдительность: ФНС регулярно готовит официальные письма, в которых приводятся новые контрольные соотношения для формы 6-НДФЛ. Знание актуальных положений законодательства, желание и готовность проверить свою работу спасают от ненужных хлопот впоследствии и санкций со стороны фискальных органов.

Источник: https://raszp.ru/nalogi/ndfl/kak-proverit-formu-6-ndfl.html

Проверить 6 ндфл онлайн бесплатно

НДФЛ сложить значения из ячеек 40.

- В декларации 2 (признак 1) сложить итоги поля «Сумма налога начисленная» в отношении физических лиц.

- Сведения в отношении начисленного налога из отчетов 6 и 2 должны совпадать.

- Алгоритм проверки не удержанного налога

- В расчете 6 берут сведения из графы 80.

- В отчете 2 (признак 1) сложить по физическим лицам значение в поле «Сумма налога, не удержанная НА».

- Соблюдайте равенство этих показателей из обоих отчетов.

Алгоритм проверки количества физических лиц, которым начислен доход

- В декларации 6 взять сведения по строке 60.

- Посчитать количество отчетов 2 (признак 1).

- Сведения будут равны.

Прошла камеральная проверка: дальнейшие действия юр лица Если камеральная проверка прошла, и к форме 6 НДФЛ вопросов не было, налоговики юр лицо об этом не уведомляют.

Онлайн проверка 6 ндфл: контрольные соотношения и типовые ошибки

ВниманиеПрежде всего должно быть соблюдено равенство между цифрой в строке 060 формы 6-НДФЛ и количеством составленных справок 2-НДФЛ. Напомним, что 2-НДФЛ составляется индивидуально на каждого работника.

Строка 020 формы 6-НДФЛ (годовая) = суммарное значение строк «Общая сумма дохода» всех составленных справок 2-НФДЛ + строки 020 приложения 2 к декларации по налогу на прибыль Инспекторы обязательно проверят и такое соотношение показателей: строка 040 6-НДФЛ за год = суммарное значение строк «Исчисленная сумма налога» всех составленных справок 2-НФДЛ + строки 030 приложения 2 к «прибыльной» декларации. Как видно из формулы, здесь налоговики берут во внимание и прибыльную декларацию.

Как проверить 6-ндфл на ошибки?

- Показатель по 40-й строке ежеквартального отчета по выбранной ставке должен быть равен общей рассчитанной сумме налога по всем справкам 2-НДФЛ

- Если равенство не достигается, необходимо проверить правильность формулы исчисления налоговой базы для конкретной ставки, полноту отражения доходов и вычетов, наличие «лишних» величин, присутствие в расчетах ошибок, в том числе арифметических.

- Количество работников, получавших доходы в отчетном периоде (строка 60), должно совпадать с числом справок 2-НДФЛ, переданных в НДФЛ

Если имеют место разночтения, нужно проверить, верно ли рассчитано число сотрудников, нет ли пропусков и дублей.

Как проверить 6-ндфл: методы сверки и пояснения при расхождении данных

Строка 040 в расчете 6-НДФЛ должна совпадать с размером налога в справках 2-НДФЛ и строке 030 приложения 2 к декларации по налогу на прибыль Количество человек в расчете 6-НДФЛ должно совпадать с числом справок 2-НДФЛ Строка 060 = общее число справок 2-НДФЛ с признаком 1 Если показатели отличаются, значит, компания забыла сдать на кого-то справку о доходах либо исказила количество человек в расчете 6-НДФЛ. Возможна еще одна ошибка, когда организация пытается на одного человека сдать две справки либо дважды его записать в строке 060.

Например, если сотрудник подрабатывал подрядчиком.

Новое в программе checkxml+2ндфл 2017

ВажноНДФЛ — обязательный отчетный документ. Информация, содержащаяся в нем, касается прибыли работников и начисленном подоходном налоге. Форму следует подавать в ИФНС ежеквартально. Одной из особенностей является внесение некоторых данных нарастающим итогом, что обусловлено спецификой выплаты заработной платы.

Она перечисляется в месяце, следующем после месяца начисления. Ввиду того, что прибыль выплачивается в следующем месяце, возникают временные промежутки между днем удержания налога и днем выплаты заработной платы. Если первые дни месяца — нерабочие, возникающие прорехи между этими датами очень значительны. Следующее отличие заключается в присутствии информации, содержащейся в других отчетных документах, что позволяет сравнивать и сверять данные.

Контрольные соотношения Каждый вид отчетности допускает применение контрольных соотношений.

Источник: http://yurist-online24.ru/proverit-6-ndfl-onlajn-besplatno/

Камеральная проверка 6-НДФЛ для юридического лица

Одна из форм налогового контроля — камеральная проверка по 6-НДФЛ. Юридические лица так же, как и частные предприниматели обязаны правильно заполнить и вовремя предоставить этот расчет. О нюансах проведения данного вида проверки поговорим подробнее.

Форму 6-НДФЛ обязаны заполнять и сдавать в налоговую все предприниматели (юридические лица и ИП), которые выплачивают заработную плату своим сотрудникам. После того как отчетность будет сдана, сотрудники налоговой службы, не дожидаясь специального разрешения своего руководителя, начинают ее изучение и проверку всех указанных данных. На это им отводится не более трех месяцев.

Особенности проведения

Цель проверки документа, заполненного по форме 6-НДФЛ, — выявить возможные нарушения действующего налогового законодательства. Она, по сути, ничем не отличается от иных проверок. Алгоритм действий налогового инспектора таков:

- проверяет общую информацию (правильно ли написано название организации, адрес, ИНН);

- проверяет правильность заполнения разделов (они заполняются нарастающим итогом, а это значит, что показатели в графе, например, 030 не должны быть меньше тех, что указаны в графе 020, но допускается их равное значение);

- следующий шаг – сверка контрольных соотношений (инспектор проверяет, насколько информация в расчете соответствует сведениям, которыми располагает ведомство);

- затем – арифметика (инспектор выполняет математические расчеты с целью проверить, не допустил ли бухгалтер ошибку, заполняя документ).

Мы уже упомянули такое понятие, как «контрольные соотношения». Рассмотрим подробнее, что это и зачем они нужны.

Контрольные соотношения

Налоговый инспектор, проверяя правильность начисленных сумм, сопоставляет данные в расчете с контрольными соотношениями – сведениями, что были подготовлены федеральной службой для внутреннего пользования (письмо Федеральной налоговой службы № БС-4-11/3852@, датированное 10 марта 2016 г.) Речь идет о следующих показателях:

- дата, стоящая на титульном листе (за несвоевременную подачу документа грозит наказание);

- цифра в графе 020 (начисленный доход) не должна быть больше цифры в графе 030 (налоговые вычеты), но допускается равное значение;

- цифра в графе 040 (начисленный налог) не должна быть больше цифры в графе 050 (фиксированный авансовый платеж), но, опять же, они могут быть равными;

- сумму, что должна стоять в графе 040, следует высчитывать по формуле «040 = 010 х (020 – 030)».

И еще один нюанс. Цифры в графах 040 и 070 не должны быть равнозначными, поскольку налог на доходы физических лиц не может быть начислен в одном налоговом периоде, а удержан в другом.

Если инспектор не нашел в расчете налогоплательщика никаких ошибок, камеральная проверка 6-НДФЛ считается завершенной. Если возникают вопросы, их решают, затем составляют акт.

Сверка двух документов

В ходе камеральной проверки годового 6-НДФЛ обязательно проводится сверка с документом, заполненным по форме 2-НДФЛ. Иными словами, сумма, потраченная на заработную плату сотрудников, должна соответствовать данным в Справках о доходах физических лиц. В этом случае проводятся проверки следующих сумм:

- начисленного дохода;

- начисленных дивидендов;

- исчисленного налога.

Кроме того, проверяется количество физических лиц, которым налогоплательщик перечислил денежные средства.

Ошибки налогоплательщиков и наказание

Ошибки, неточности и цифры, вызывающие сомнение налогового инспектора, налоговый агент обязан исправить. Сделать это необходимо в течение 5 рабочих дней с момента получения соответствующего уведомления из налоговой.

Налоговый инспектор сверяет сроки перечисления суммы налога, указанные в Расчете, с теми, что отражаются в лицевых карточках организаций и ИП (их ведут специально для того, чтобы проверять, своевременно ли налогоплательщик делает перечисления).

Если в ходе проверки выяснится, что положенная сумма так и не была перечислена, инспектор напомнит об этой обязанности предпринимателю и настоятельно порекомендует исправить «оплошность» в течение 8 рабочих дней.

Отсчет ведется с момента получения уведомления.

Налогоплательщик обязан не только исправить свои ошибки, но и заплатить штраф. Так, за расчет, предоставленный с ошибками, придется заплатить штраф в размере 500 ₽. Если он не будет сдан вовремя, за каждый месяц просрочки – штраф 1000 ₽. Если выяснится, что предприниматель недоплатил налог, ему придется:

- внести оставшуюся сумму;

- заплатить штраф в размере 20% от суммы долга;

- заплатить пеню (ее размер зависит от суммы долга и времени просрочки).

Соответствующее уведомление со всеми необходимыми суммами налоговый инспектор направляет налоговому агенту.

Заметим, если предприниматель в течение года не делал перечислений физическим лицам, ему не нужно предоставлять в налоговую инспекцию нулевую 6-НДФЛ. Если перечислений не было лишь в определенном периоде, то в итоговом документе графы, соответствующие этому периоду, будут пустыми, а остальные заполняются.

Итак, камеральная проверка 6-НДФЛ проводится на основании документов, доставленных предпринимателем. В данном случае берутся во внимание перечисления физическим лицам, в частности выплаты заработной платы сотрудникам. За предоставление документа с ошибками или не предоставление в срок предпринимателю придется заплатить штраф. Нулевой расчет 6-НДФЛ предоставлять не нужно.

Источник: https://saldovka.com/nalogi-yur-lits/proverki/osobennosti-provedeniya-kameralnoy-proverki-6-ndfl.html

Контрольные соотношения для проверки формы 6-НДФЛ

Отправить на почту

Контрольные соотношения для проверки формы 6-НДФЛ позволяют не только установить корректность ее заполнения, но и осуществить увязку с данными иной отчетности. Рассмотрим, на что надо обратить внимание при их применении.

Особенности формирования отчета 6-НДФЛ

Процесс создания формы 6-НДФЛ от иной отчетности по налогу на доходы физлиц отличает следующее:

- ее делают поквартально, составляя нарастающим итогом за период с начала года и формируя раздельно по всем обособленным подразделениям;

- она содержит сводные (обобщенные) данные, относящиеся ко всем работникам подразделения в целом;

- обычным явлением для нее становится наличие переходящих на другой отчетный период сумм, что связано как с выплатой зарплаты по завершении того месяца, за который она начисляется, так и с переходом на другой месяц срока оплаты налога из-за разрыва в датах удержания-уплаты и из-за возможности переноса даты платежа, попавшей на выходной день;

- ее данные могут быть сопоставлены со сведениями, попадающими в иную отчетность по доходам физлиц и другие оформляемые через налоговые органы документы.

О процедуре оформления отчета читайте в материале «Заполняем 6-НДФЛ за 1 квартал 2018 года».

Правильность цифр и дат, попадающих в 6-НДФЛ, по первым 3 пунктам ИФНС проверит только при выездной проверке.

Однако составителю отчета необходимо создать систему внутреннего контроля, позволяющую систематически отслеживать правильность вносимых в отчетность цифр и своевременно исправлять неверно отраженные в 6-НДФЛ данные.

Несоблюдение этого приведет не только к доначислению налога к уплате и наказанию в виде пеней и штрафа, но и к санкциям за подачу недостоверных сведений (п. 1 ст. 126.1 НК РФ).

Подробнее о штрафах, имеющих отношение к этому отчету, читайте в статье «Размер штрафа за несвоевременную сдачу отчета 6-НДФЛ».

Представляемые в налоговые органы текущие отчеты обязательно будут проверены ИФНС логически, а данные годового отчета будут дополнительно сверены со сведениями, поданными в справках 2-НДФЛ и в декларации по прибыли.

В отношении правил логической проверки текущих отчетов 6-НДФЛ и сопоставления отчетности с данными иных источников ФНС разработала документ, содержащий необходимые для контроля соотношения, которыми будут руководствоваться налоговые органы, проверяя 6-НДФЛ (письмо ФНС России от 10.03.

2016 № БС-4-11/3852@). Все содержащиеся в нем контрольные соотношения (далее — КС) разбиты на 4 группы, пронумерованы, снабжены комментариями о возможных нарушениях, с ними связанных, и указаниями на действия проверяющих по возможному или выявленному нарушению.

К числу этих действий относятся:

- запрос пояснений по выявленному противоречию;

- составление акта о нарушении, если пояснения не удовлетворят проверяющих.

Для составителей формы 6-НДФЛ эти соотношения представляют несомненный интерес, т. к. позволяют самостоятельно проверить логичность данных подаваемой в ИФНС отчетности и увязать указанную в ней информацию со сведениями, имеющимися в других отчетах и документах.

О контрольных соотношениях по другим налоговым отчетам узнайте из материалов нашего сайта:

Контрольные соотношения 6-НДФЛ при логической проверке

Соотношения, используемые для логической проверки, составляют 1 группу. В их число входят КС:

- 1.1 — проверка даты представления отчета на соответствие установленному сроку. Выявленная задержка сразу вызывает составление акта о нарушении.

О сроках, которых следует придерживаться при сдаче отчета, читайте в материале «Сроки сдачи отчета 6-НДФЛ».

- 1.2 — сумма начисленного дохода (стр. 020) не может быть меньше суммы вычетов (стр. 030). Это свидетельствует о необоснованном завышении вычетов.

- 1.3 — сумма рассчитанного по соответствующей ставке (стр. 010) налога (стр. 040) арифметически должна соответствовать базе его расчета (разнице строк 020 и 030). Допустимыми являются отклонения от нее, не превышающие 1 руб. на каждого человека при каждой выплате облагаемого дохода.

- 1.4 — величина начисленного налога (стр. 040) не может быть меньше суммы фиксированного аванса по нему (стр. 050). Если это имеет место, то существует ошибка в расчете величины фиксированного аванса.

Кроме того, будут сверены имеющиеся в ИФНС данные по уплате налога, и здесь внимание привлекут следующие КС, образующие 2 группу:

- 2.1 —объем поступивших в бюджет платежей по налогу не может быть меньше разницы между суммой фактически удержанного НДФЛ (стр. 070) и величиной налога, возвращенного налогоплательщику (стр. 090). Если это присутствует, то говорит о неполном перечислении платежей в бюджет.

- 2.2 — соответствие дат фактических платежей датам, указанным как срок для перечисления налога (стр. 120). Платежи, осуществленные позднее, будут свидетельствовать о нарушении срока оплаты.

Всегда ли просрочка уплаты НДФЛ грозит штрафом, узнайте из этой публикации.

Сверка данных 6-НДФЛ, 2-НДФЛ и декларации по прибыли

3 группа КС применяется только для проверки годового отчета 6-НДФЛ, данные которого сопоставляются со сравнимыми сведениями, внесенными в отчетность:

- 2-НДФЛ, сдаваемую только по году (п. 2 ст. 230 НК РФ) и имеющую признак 1 (т. е. по тем доходам, в отношении которых налоговый агент исполняет все необходимые функции: начисления, удержания и перечисления в бюджет налога).

О правилах оформления этой справки подробнее читайте в статье «Как правильно сделать справку 2-НДФЛ».

- По налогу на прибыль, включающую данные о выплате доходов всем физлицам (приложение 2 к декларации по прибыли) также только в отчете за год (п. 1.8 порядка заполнения декларации, утвержденного приказом ФНС России от 26.11.2014 № ММВ-7-3/600@). Это приложение заполняется при наличии в году физлиц, которым выплачиваются доходы, возникшие по операциям с ценными бумагами, с финансовыми инструментами срочных сделок или в виде выплат по ценным бумагам российских эмитентов.

Эту группу КС составляют такие соотношения:

- 3.1 — общая величина начисленного дохода (стр. 020) по каждой из примененных ставок (стр. 010) должна совпадать с итоговым значением суммы дохода по аналогичной ставке для отчетности 2-НДФЛ и с такими же данными, показанными для той же ставки в стр. 020 приложения 2 к декларации по прибыли;

- 3.2 — объем доходов в виде дивидендов (стр. 025) должен совпасть с аналогичной суммой, показанной во всех справках 2-НДФЛ по коду 1010, и величиной дохода, отраженной по такому же коду в приложениях 2 к декларации по прибыли;

- 3.3 — рассчитанный по соответствующей ставке (стр. 010) налог (стр. 040) должен быть равен общей сумме налога для такой же ставки по всем справкам 2-НДФЛ и величине налога, указанной для той же ставки в стр. 030 приложения 2 к декларации по прибыли;

- 3.4 — информация о величине неудержанного налога (стр. 080) должна соответствовать общей сумме таких же показателей по всем справкам 2-НДФЛ и сумме строк 034 приложений 2 к декларации по прибыли;

- 3.5 —данные о количестве лиц, получивших доходы (стр. 060) должны совпасть с количеством поданных в ИФНС справок 2-НДФЛ и количеством приложений 2, оформленных к декларации по прибыли.

Как проверить 6-НДФЛ на ошибки, см. здесь.

Сопоставление отчета с иными данными

В эту группу (4) включено КС 4.1, согласно которому величина фиксированного авансового платежа (стр. 050) не может остаться неуказанной при наличии выданного отчитывающемуся лицу документа (патента), обязывающего его к уплате такого платежа (п. 6 ст. 227.1 НК РФ).

Вносить данные в эту строку в форме 6-НДФЛ должны налоговые агенты, к которым налогоплательщики, работающие по патенту, представили уведомление о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей.

Если стр. 050 заполнена, а сведений о выдаче патента в ИФНС нет, то сумма начисленного к уплате налога оказывается неправомерно заниженной.

Кроме этого, суммы в строках 020 и 025 налоговики сравнивают со строкой 050 «База для исчисления страховых взносов» раздела 1 подраздела 1.1 из расчета по взносам. Это предусмотрено контрольными соотношениями к ЕРСВ (письмо ФНС от 29.12.2017 № ГД-4-11/27043@)/. Если при этом доход по 6-НДФЛ окажется меньше базы по взносам, налогоплательщик будет обязан это объяснять.

О новой форме 6-НДФЛ в 2018 году узнайте по ссылке.

Итоги

Знание контрольных соотношений, применяемых ИФНС при проверке отчетов 6-НДФЛ, позволит составителю этой формы уже на этапе ее подготовки самому проверить те параметры, на которые при контроле будут ориентироваться налоговые органы. Тем самым сократятся риски выявления неувязок в отчетности, необходимости дачи пояснений по ним и представления уточненных отчетов.

Узнавайте первыми о важных налоговых изменениях

Источник: http://nanalog.ru/kontrolnye-sootnosheniya-dlya-proverki-formy-6-ndfl/