Модернизация ос налоговый и бухгалтерский учет

Совет: в учетной политике для целей бухучета закрепите такой же порядок прекращения и возобновления начисления амортизации по основным средствам, переданным на модернизацию на срок свыше 12 месяцев, как и в налоговом учете. В этом случае в учете организации не будут возникать временные разницы, приводящие к образованию отложенного налогового обязательства.

Срок использования ОС после модернизации Модернизация может привести к увеличению срока полезного использования основного средства. В этом случае для целей бухучета оставшийся срок полезного использования модернизированного основного средства должен быть пересмотрен (п. 20 ПБУ 6/01, п. 60 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г.

№ 91н).

Модернизация основных средств — бухгалтерский и налоговый учет

Как проводится модернизация основных средств Усовершенствование можно осуществить двумя способами: хозяйственным, когда организация справляется собственными силами или при помощи нанятых сотрудников. Стоит отметить, что если никаких затрат организация не понесла при обновлении и оно было сделано безвозмездно, то соответственно и первоначальная стоимость не поменяется.

ВажноВ некоторых случаях после модернизации технические характеристики объекта изменились настолько, что он стал соответствовать новому коду общероссийского классификатора.

В таком случае у вас появилось новое основное средство.

А значит, определять его первоначальную стоимость нужно заново по правилам Налогового кодекса.

Для проведения модернизации необходимо издать приказ, назначить ответственных лиц , установить срок проведения и причины.

Модернизация основных средств и основные проводки

ВниманиеОб этом сказано в указаниях, утвержденных постановлением Госкомстата России от 21 января 2003 г. № 7. Если сведения о проведенной модернизации отразить в старой карточке затруднительно, взамен ей откройте новую (п.

40 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н). При обособленном учете затраты на проведении модернизации спишите на отдельный субсчет к счету 01 (03).

Например, субсчет «Расходы на модернизацию основного средства»: Дебет 01 (03) субсчет «Расходы на модернизацию основного средства» Кредит 08 субсчет «Расходы на модернизацию» – списаны затраты на проведение модернизации основного средства на счет 01 (03).

В этом случае на сумму произведенных затрат откройте отдельную инвентарную карточку, например, по форме № ОС-6.

Об этом сказано в абзаце 2 пункта 42 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г.

Модернизация основных средств: проводки, документальное оформление

Данный материал поможет вам разобраться в том, как проходит модернизация основных средств. Вы узнаете, какой список необходимых документов для проведения модернизации и какие для этого существуют особые условия.

Проанализируем частые ошибки и ответим на самые распространенные вопросы.

Модернизация основных средств: общее понятие ОС Основные средства предприятия — часть имущества организации, которая приносит доход, например, здания, сооружения, транспорт, оборудование.

Предприятие имеет право принять ОС к учету по его первоначальной стоимости со всеми затратами, и переоценивать их не реже раз в год в соответствии с установленной учетной политикой.

Модернизация основных средств. особенности бухгалтерского и налогового учета

- 1 Документальное оформление

- 2 Бухучет

- 3 Учет затрат на модернизацию

- 4 Амортизация во время модернизации

- 5 Срок использования ОС после модернизации

- 6 Модернизация ОС сторонними силами

- 7 ОСНО: налог на прибыль

Модернизацию основных средств можно выполнить:

- хозспособом (т. е. собственными силами организации);

- подрядным способом (т. е. с привлечением сторонних организаций (предпринимателей, граждан)).

Документальное оформление Решение о модернизации основных средств нужно оформить приказом руководителя организации, в котором необходимо указать:

- лиц, ответственных за проведение модернизации.

Объясняется это тем, что все операции должны быть подтверждены первичными документами (ст.

Модернизация основных средств бухгалтерский и налоговый учет

Читайте тут. Модернизация самортизированного основного средства Нередко провдят модернизацию оборудования, которое на 100 % самортизировано и имеет равную нуля остаточную стоимость. В локальных документах и иной документации нет четких указаний, как правильно учитывать расходы в таких случаях, так что делает все аналогичным образом:

- В бухучете сначала увеличиваем первоначальную стоимость на ту сумму расходов, которая понесла компания при модернизации. Остаточная стоимость = сумма понесенных затрат компании на модернизацию

- Необходимо пересмотреть СПИ и оценить, как долго может в будущем использовать обновленное имущество.

- Провести расчет годовой амортизации с учетом новой информации.

Заключение по теме Прежде всего следует точно различать понятия модернизации и ремонта, поскольку это совершенно два разных мероприятия.

Налоговый учет основных средств

Годовую норму амортизации основного средства после модернизации рассчитайте по формуле: Годовая норма амортизации основного средства после модернизации при линейном способе = 1 : Срок полезного использования основного средства после модернизации, лет × 100% Затем рассчитайте годовую сумму амортизации.

Для этого используйте формулу: Годовая сумма амортизации основного средства после модернизации при линейном способе = Годовая норма амортизации основного средства после модернизации при линейном способе × Остаточная стоимость основного средства с учетом расходов на модернизацию Сумма амортизации, которую нужно начислять ежемесячно, составляет 1/12 годовой суммы (абз.

5 п. 19 ПБУ 6/01). Такой способ расчета организация вправе применять, даже если в результате модернизации срок полезного использования основного средства не изменился (остался прежним).

Бухгалтерский учет при модернизации основных средств

Для целей бухучета годовая норма амортизации составляет 33,3333 процента (1 : 3 × 100%), годовая сумма амортизации – 100 000 руб. (300 000 руб. × 33,3333%), ежемесячная сумма амортизации – 8333 руб./мес. (100 000 руб.

: 12 мес.). Для целей налогового учета ежемесячная норма амортизации по оборудованию равна 2,7777 процента (1 : 36 мес.

× 100%), ежемесячная сумма амортизационных отчислений – 8333 руб./мес. (300 000 руб. × 2,7777%).

Поскольку модернизация продолжалась менее 12 месяцев, в период ее проведения бухгалтер амортизацию по оборудованию начислял. Модернизация не привела к увеличению срока полезного использования оборудования.

Модернизация основных средств в «1с:бухгалтерии 8»

Налоговый учет основных средств в 2016 году При принятии основных средств к налоговому учету необходимо установить их первоначальную стоимость.

Она определяется как сумма расходов организации на приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором объект основных средств пригоден для использования (без учета НДС) (абз. 2 п. 1 ст. 257 НК РФ).

Если основное средство получено безвозмездно или обнаружено в результате инвентаризации, то первоначальная стоимость объекта определяется как его рыночная стоимость (п. 8, п. 20 ст. 250 НК РФ). Организации важно также определить, начислять ли амортизацию по основному средству.

Перечень основных средств, амортизация по которым не начисляется, приведен в п. 2, п. 3 ст. 256 НК РФ. По амортизируемым основным средствам организации необходимо установить амортизационную группу и метод начисления амортизации.

Katkovan

Источник: http://juristufa.ru/2018/04/18/modernizatsiya-os-nalogovyj-i-buhgalterskij-uchet/

Модернизация основных средств в бухгалтерском и налоговом учетах

Моральный и физический износ оборудования, станков, цехов, производственных линий и прочих объектов, причисляемых к основным средствам, – естественное следствие их активной эксплуатации. Чтобы восстановить эксплуатационные характеристики ОС, предприятие использует процедуру модернизации.

Она проводится одним из двух способов:

- подрядным, когда привлекаются сторонние юридические лица, индивидуальные предприниматели, граждане;

- хозяйственным, когда предприятие выполняет модернизационные мероприятия своими силами.

Решение о модернизации принимает руководство на основании данных о состоянии используемых ОС. Формальным выражением этого решения является приказ. Этот документ дает старт реальным работам и фиксирует необходимость определенных расходов, поэтому обязан содержать данные о причинах и сроках модернизации, а также фамилии ответственных лиц.

Процедурные нюансы

Привлечение подрядчиков (сторонних лиц) для проведения модернизации требует официального оформления соответствующего договора.

Кроме того, составляется акт приема-передачи, который официально закрепляет за исполнителем ответственность за передаваемые материальные ценности.

Если подрядчик нанесет ущерб имуществу заказчика, акт станет официальным основанием для требования возмещении убытков. Если акта приема-передачи нет, нет и оснований для компенсации.

Модернизация оборудования собственными силами также сопровождается оформлением нужных бумаг. Так, передача объекта ОС в ремонтную службу проводится по накладной. Если оборудование находится на территории одной службы в течение всего срока модернизационных работ, других документов не требуется.

После того, как модернизация завершена, составляется акт о сдаче объекта (если работы проводились подрядным способом, нужно составить два экземпляра). Собственно передача проводится в присутствии членов комиссии, представителей подрядчика или ответственного лица.

Бухгалтерский учет

Юридическое лицо обязано вести бухгалтерский учет основных средств независимо от износа и использования.

Учету подлежат объекты ОС, находящиеся в активной эксплуатации, запасе, модернизации.

Отражать ли факт передачи объекта, выбывшего из активной эксплуатации на модернизацию в счете 01 (03) – личное дело бухгалтера, ответственного за процедуру.

Можно сделать специальный субсчет и запись «ОС передано на модернизацию». После завершения работ сделать обратную проводку.

Затраты отразятся на счете 08, к которому удобно сделать специальный субсчет. Расходы на проведение работ по кредиту зачтутся на 10 счете.

После того, как работы закончены, затраты можно либо учесть отдельно, либо включить в стоимость ОС.

Если модернизация занимает менее одного года, амортизация на объект начисляется. Если работы ведутся больше 12-ти месяцев, то процесс начисления амортизации прекращается. Снова начислять амортизационные можно после введения объекта в эксплуатацию.

Налоговый учет

При проведении модернизации объектов, не связанных с производственной деятельностью, понесенные расходы не учитываются. Это объясняется тем, что уменьшение налогооблагаемой базы возможно лишь при экономическом обосновании, то есть в связи с непосредственной хозяйственной деятельностью юридического лица.

Если модернизация объекта ОС имеет прямое отношение к производству, то снижение налоговой базы при исчислении налога на прибыль на сумму фактически понесенных расходов тоже не проводится. Однако после завершения работ эту сумму постепенно списывают за счет амортизации.

Источник: http://buhonlayn.ru/stati/modernizaciya-osnovnyh-sredstv.html

Улучшение и ремонт основных средств. Налоги и бухгалтерский учет, № 94,

5.1. Бухгалтерский учет расходов на улучшение и ремонт ОС

Ремонты vs улучшения

Разобраться в «ремонтных» вопросах нам традиционно поможет П(С)БУ 7. Так, согласно нормам этого стандарта бухгалтерский учет расходов на ремонты/улучшения ОС зависит от того, на что направлены ремонтные** мероприятия:

— на поддержание объекта в рабочем состоянии и получение первоначально определенной суммы будущих экономических выгод от его использования (технический осмотр, надзор, обслуживание, ремонт)

или

— на его улучшение, приводящее к увеличению будущих экономических выгод, первоначально ожидаемых от использования такого объекта (модернизация, модификация, достройка, реконструкция).

То есть основной «учетный» критерий в этом случае — будущие экономические выгоды.

А как разграничить ремонты и улучшения

Решение о характере и признаках осуществляемых предприятием работ, т. е.

направлены они на повышение технико-экономических возможностей объекта или имеют своей целью поддержание объекта в пригодном для использования состоянии, принимает руководитель предприятия с учетом результатов анализа ситуации, а также существенности таких расходов (п. 29 Методрекомендаций № 561).

При этом п. 31 Методрекомендаций № 561 приводит следующие примеры улучшений:

а) модификация, модернизация объекта ОС с целью продления срока его полезной эксплуатации или увеличения его производственной мощности;

б) замена отдельных частей оборудования для повышения качества продукции (работ, услуг);

в) внедрение более эффективного технологического процесса, который позволит уменьшить первоначально оцененные производственные расходы;

г) достройка (надстройка) здания, которая увеличивает количество мест (площадь) здания, объемы и/или качество выполняемых работ (услуг) либо условия их выполнения.

Разобраться с характером ремонтных работ таких ОС, как здания и автомобили, вам также может помочь наша статья, приведенная в журнале «Налоги и бухгалтерский учет», 2017, № 35-36, с. 8.

Желательно, чтобы специалист соответствующего профиля (главный инженер, начальник цеха или другое компетентное лицо) представил техническое заключение о направленности проводимых мероприятий с точки зрения дальнейшей эксплуатации ОС для принятия решения руководителем.

Главное требование к содержанию такого заключения состоит в том, чтобы в нем была отражена сущность проведенной операции, а все выполненные работы (отдельные этапы работ) четко разделялись бы на два типа: приводящие к увеличению будущих экономических выгод и не ведущие к таким последствиям.

Документальное оформление

Учтите: проведение ремонтов и улучшений должно быть документально оформлено. Что это должны быть за документы?

Если первичный учет ОС вы ведете по формам, утвержденным приказом № 352, то передачу ОС на ремонт и их обратное получение следует оформить Актом приема-сдачи отремонтированных, реконструированных и модернизированных объектов (форма № ОЗ-2).

Если же вы приняли решение применять «бюджетную» первичку, утвержденную приказом № 818*, передачу ОС на ремонт и их обратное получение оформляете двумя документами:

— Актом передачи на ремонт, реконструкцию и модернизацию основных средств

и

— Актом приема отремонтированных, реконструированных и модернизированных основных средств (в нем, кроме прочего, указываете количество, стоимость и общую сумму материалов, оприходованных после ремонта, реконструкции, модернизации).

Если ремонт или улучшение выполняет стороннее предприятие, акты составляют в двух экземплярах

Второй экземпляр передают предприятию, выполнившему улучшение или ремонт.

Сведения о ремонтах/улучшениях вносят также в Инвентарную карточку учета основных средств (форма № ОЗ-6) или Инвентарную карточку учета объекта основных средств (форма, утвержденная приказом № 818).

В случае улучшений ОС данные об измененных технико-экономических характеристиках объектов — стоимости, мощности, площади и т. п., вносят также в техпаспорта и другие регистры аналитического учета (п. 33 Методрекомендаций № 561).

Отражение на счетах бухучета

Итак, как мы уже отметили выше, расходы на проведение ремонтных мероприятий, увеличивающих будущие экономические выгоды от использования объекта ОС, и расходы на проведение мероприятий, которые такие выгоды не изменяют, учитывают по-разному. Как? Это вам сейчас предстоит узнать.

Учет расходов, подлежащих капитализации. Согласно п. 14 П(С)БУ 7 первоначальная стоимость ОС увеличивается на сумму расходов, связанных с улучшением объекта, которое приводит к увеличению будущих экономических выгод, первоначально ожидаемых от использования такого объекта.

Таким образом, если ремонтные мероприятия привели к повышению качественных характеристик объекта ОС и получению в будущем экономических выгод в большем объеме, чем ожидалось в начале его использования, расходы, связанные с проведением таких мероприятий, в полном объеме относят на увеличение первоначальной стоимости объекта ОС.

Расходы на проведение улучшений объекта ОС в периоде их осуществления группируют по дебету субсчетов 151 и 152. По окончании работ по улучшению такого объекта сумму расходов относят на увеличение его первоначальной стоимости — в дебет соответствующих субсчетов счета 10.

Кроме того, сумму проведенных улучшений отражают по кредиту забалансового счета 09 (в пределах его дебетового остатка).

Согласно п. 31 Методрекомендаций № 561 основанием для признания капитальными инвестициями расходов, связанных с улучшением ОС, является увеличение вследствие таких расходов ожидаемого срока полезного использования объекта, количества и/или качества продукции (работ, услуг), которая производится (предоставляется) этим объектом.

Кроме того, в некоторых случаях капитальными инвестициями признаются не только расходы, направленные на увеличение будущих экономических выгод от использования объекта ОС, но и расходы на улучшение ОС для восстановления будущих экономических выгод, ожидаемых от их использования.

Согласно п. 29 Методрекомендаций № 561 это возможно в случае, когда замена отдельных важных компонентов (частей) объекта ОС (например, двигателя и т. п.

), срок полезного использования которых отличается от срока полезного использования объекта ОС в целом, отражается как замена объекта ОС.

В таком случае замену компонента (части) ОС отражают как капитальные инвестиции на приобретение нового объекта ОС и списание замененного объекта.

При этом расходы на улучшение ОС для восстановления будущих экономических выгод, ожидаемых от их использования, признаются капитальными инвестициями только при условии, что балансовая стоимость актива не превышает сумму его ожидаемого возмещения. Напомним, что суммой ожидаемого возмещения в бухгалтерском учете является наибольшая из двух оценок: чистая стоимость реализации или нынешняя стоимость будущих чистых денежных поступлений от использования объекта ОС, включая его ликвидационную стоимость.

В свете замены важных компонентов объектов ОС представляет интерес также п. 46 Методрекомендаций № 561. Так, этот пункт устанавливает, что предприятие перестает признавать часть объекта ОС, если она заменена, а расходы на ее замену включены в первоначальную (переоцененную) стоимость объекта*. Причем

если первоначальную стоимость замененной части определить невозможно, ее можно оценить по сумме расходов на замену

Учет расходов на ремонт и техобслуживание. Согласно п. 15 П(С)БУ 7 расходы, осуществляемые для поддержания объекта ОС в рабочем состоянии (проведение техосмотра, надзора, обслуживания, ремонта и пр.) и получения первоначально определенной суммы будущих экономических выгод от его использования, включают в состав расходов.

В соответствии с П(С)БУ 16 расходы на ремонт и техническое обслуживание ОС относят в состав:

— себестоимости готовой продукции (счет 23) — по ОС, используемым непосредственно в процессе производства, если объект ОС занят в производстве конкретного вида продукции;

— общепроизводственных расходов (счет 91) — по ОС, используемым непосредственно в процессе производства, если объект ОС принимает участие в производстве нескольких видов продукции;

— административных расходов (счет 92) — по ОС общехозяйственного назначения;

— расходов на сбыт (счет 93) — по ОС, связанным со сбытом продукции;

— прочих операционных расходов (счет 94) — по ОС социально-культурного назначения и участвующим в процессе исследований и разработок.

В то же время всегда следует помнить, что одни и те же мероприятия по ремонту идентичных объектов ОС могут иметь разный экономический эффект и, как следствие, по-разному отражаться в бухгалтерском учете.

Примеры таких ситуаций приведены в п. 30 Методрекомендаций № 561. Согласно этому пункту расходы на капитальный ремонт объектов ОС признают расходами отчетного периода.

Но! В то же время такие расходы могут быть признаны и капитальными инвестициями, если цена приобретения актива уже отражает обязательство (необходимость) предприятия осуществить в будущем расходы для приведения актива в состояние, в котором он пригоден для использования.

Например, в случае приобретения здания, требующего ремонта, расходы на ремонт относятся на увеличение первоначальной стоимости этого здания до суммы, которая может быть возмещена от использования здания в будущем.

Кроме того, расходы на капитальный ремонт могут быть признаны капитальными инвестициями и в том случае, когда возможно их идентифицировать с отдельной самортизированной частью (компонентом) ОС.

При проведении ремонтов и улучшений ОС необходимо обратить внимание еще на один момент. Так, п. 23 П(С)БУ 7 требует на период проведения реконструкции, модернизации, достройки, дооборудования и консервации объекта ОС приостанавливать начисление амортизации по такому объекту*.

При этом

начисление амортизации прекращают с месяца, следующего за месяцем его перевода на реконструкцию, модернизацию, достройку, дооборудование, консервацию

Возобновляют начисление амортизации с месяца, следующего за месяцем ввода объекта в эксплуатацию после проведенных «улучшительных» мероприятий (абзац четвертый п. 29 П(С)БУ 7).

Источник: https://i.Factor.ua/journals/nibu/2017/november/issue-94/article-32182.html

Модернизация основных средств бухгалтерский и налоговый учет

Недвижимость, стоимость которого ниже 100 000 с января 2016 года считается материалом, если не оговорено иное в НК РФ. Это позволит многим компаниям учитывать большую сумму в затратах, что улучшит положение компаний.

Если налогоплательщики основного средства амортизируют их, то те, кто выплачивает по «упрощенной» схеме постепенно, в течение года списывают эти средства. Основные средства в 2016 году. Минимальная стоимость составляет 100 000 (Сто тысяч) российских рублей согласно принятому федеральному закону в 2015 году, 8 июня, под. № 150.

Отталкивайся от минимальной суммы, установленной законом, имущество можно признать и поставить на учет в бухгалтерии как основное средство.

Налоговый учет основных средств

Почти ежегодно в налоговом учете происходят некоторые изменения. Не обошли эти изменения и учета приобретенного имущества организацией.

Налоговый учет основных средств признает то имущество, которое организация вводит в эксплуатацию и использует в сфере своей хозяйственной деятельности. Оно не подлежит продаже, как изделие или товар, не пользуется в качестве сырьевых материалов.

При этом полезный срок эксплуатации основного средства не должен превышать один год. Об этом говорится в налоговом кодексе Российской Федерации в пункте 1. ст. 256, 257.

Изменения же произошли следующие

Налоговый учет основных средств в 2016 году

В формировании изначальной стоимости основных средств, в бухгалтерском учете включается % по кредиту, благодаря которому приобретено основное средство, так как оно признается инвестиционным активом. В налоговом учете этот пункт исключен и в формировании изначальной стоимости присутствуют одни и те же данные.

Как говорилось выше, первоначальная стоимость ОС входит в амортизационные отчисления.

Не каждое основное средство в налоговом учете на 2016 год облагается налогом, поэтому НДС по нему используется только, в соответствии с новыми поправками, в тех операциях, которые подразумевают необходимые исчисления. Для того чтобы выходной НДС был принят к вычету, следует учитывать такие условия как:

- получение поставщиком отчетной документации, в данном случае счет-фактур на товар. Вместо поставщика может выступать подрядчик, генподрячик, который несет аналогичную ответственность как исполняющий роль директора наемный работник или учредитель;

- Купленный объект основного средства или услуга, товар, проделанная работа не подлежат учету;

- не должно пройти три года с ввода в эксплуатацию основного средства.

В сделках, не облагаемых какими-либо налогами, НДС включают в стоимость, причем это правило касается как бухгалтерского, так и налогового учета. В других случаях, когда ОС, облагаемые налогом используется в сделках, НДС принимают к вычету и включают его в стоимость.

Бухгалтерский учет. Сумма износа основных средств: формула

Нововведения в 2016 году почти не коснулись бухгалтерского учета основных средств. Как и прежде порядок регламентируется двумя документами, которые являются «настольными книгами» бухгалтера:

- Положением «Учет основных средств» ПБУ 6/0;

- Методуказания по бухучету основных средств.

Первый документ был утвержден Приказом Минфина 30 марта 2001 г. под № 26н. Второй документ был утвержден Приказом Минфина 13 октября 2003г. под № 91н.

При проведении бухучета основных средств компания сама устанавливает в принятой учетной политике стоимостный критерий. Существует лимит, который не должен превышать 40 000 рублей.

Это число может отражать меньшую цифру, выше этой суммы: нет. В случае несоответствия этим требованиям, основные средства могут не учитываться, как и не подлежать амортизации.

Их стоимость будет отображена в статье «расходы» при ведении бухгалтерского учета.

К калькуляции принимается первоначальная стоимость приобретенных ОС, в которую входит фактическая сумма, потраченная для покупки, изготовления, или других методов их получения. С них высчитывается НДС и другие налоги, относящиеся к возмещаемым.

Когда ведется расчет фактической себестоимости, расходы, вроде общехозяйственных, не считаются в учете, исключение составляют случаи покупки или сооружения основных средств.

Все расходы, относящиеся к ОС и их первоначальной стоимости отражаются по дебету аналитического учета:

- Дт счетов: 08, 08/4;

- Дт счета 60.

План расчета бухгалтерского учета различными организациями был утвержден Приказом от 31 октября 2000 г. под № 94н.

Все записи отображаются в учете основных средств. Амортизации же подлежат только ОС, внесенные на счета 01 или 03. Таким образом, списывается первоначальная стоимость ОС, подлежащая амортизации.

В бухучете амортизацию начисляют с начала месяца, следующего после предыдущего, когда приняли к учету. Порядок требует, чтобы это было первое число. Сумма начисляется до определенного момента, пока Дебет с Кредитом не сойдутся в итоговой сумме.

Начисление также заканчивается первого числа того месяца, когда полностью покрывается расход, потраченный на строительство или приобретение основного средства. Причиной прекращения начислений также может служить списание с учета основного средства.

Сумму износа основных средств отражает формула расчета, указанная выше.

Только полезная эксплуатация основного средства является основанием выплаты амортизационных средств. Если предприятие вынуждено не эксплуатировать основное средство, консервируя его на длительный срок более 90 дней, или оно восстанавливается дольше года, то выплата амортизации прекращается.

Источник: https://LawCount.ru/nalog/modernizatsiya-osnovnyih-sredstv/

Модернизация основных средств — что это такое, приказ образец, дооборудование, коэффициент обновления, проводки

В статье будет идти речь о модернизации основных средств. Что они собой представляют, для чего необходимо проведение процесса, и как оформить приказ – далее.

Часто на предприятиях возникает необходимость изменить качественные характеристики объектов. Чтобы этого достичь, нужно заменить устаревшие элементы новыми.

Проводится так называемая модернизация главных ресурсов. Как правильно ее осуществить?

Общие сведения ↑

В процессе эксплуатации основные средства изнашиваются, поэтому их часто приходится менять.

Не стоит путать модернизацию с ремонтом, это разные понятия. В результате ремонта показатели не меняются, характеристики остаются прежними.

В учете модернизации в налоговом и бухгалтерском отчетах существуют некоторые отличия:

| Отличаются затраты | Которые влияют на изначальную стоимость объекта |

| Налоговый учет | Подразумевает использование нескольких методов – линейный и нелинейный |

| После завершения процедуры | В бухгалтерском учете нужно увеличить срок использования объекта, ограничений для увеличения нет. В налоговом срок можно оставить прежним |

Главным ресурсом считается объект, если отвечает таким требованиям:

- имущество употребляется в течение года;

- цель – извлечение прибыли;

- объект должен подлежать амортизации;

- стоимость должна быть выше установленного ограничения.

Определения

| Модернизация | Процесс усовершенствования конструкций, который обеспечивает улучшение производительности объекта и расширение возможностей использования |

| Бухгалтерский учет | Сбор информации, ее обобщение и анализ, касающиеся состояния имущества организации (в финансовом плане) |

| Налоговый учет | Учет предприятий, цель которого – собрать и систематизировать данные о затратах и прибыли |

| Реконструкция | Меры, направленные на увеличение характеристик – мощности, производительности, уровень производства |

| Ремонт главных ресурсов | Процесс частичного восстановления отдельных объектов с целью поддержать их рабочее состояние |

| Дооборудование | Дополнение главных ресурсов новыми запчастями, деталями и прочими элементами, которые придадут объекту дополнительные возможности |

| Амортизация | Перенос стоимости ОС в ходе их износа на стоимость сбытой продукции |

Зачем она нужна

Изначально модернизация проводится с целью восстановить работоспособность или технические характеристики, которые не оказывают влияния на качество выполняемой объектом работы.

Нормативная база

В этой же статье говорится, что изначальная стоимость объекта может меняться в ходе достройки, реконструкции или модернизации.

Как провести модернизацию основного средства ↑

Процедура модернизации проходит в несколько этапов:

| Накопление суммы затрат | Оформление документами, поступление ОС |

| После окончания процесса модернизации | Накопленная сумма затрат подлежит списанию |

Документальное оформление

Чтобы проведенные модернизацией работы были признаны, бухгалтер должен оформить процесс документами. Первичные документы – свидетельство в письменной форме того, что операция была проведена и закончилась.

В документе нужно указать причину процесса, сроки проведения и данные лиц, которые отвечают за модернизацию. Прежде чем приступать к работам, необходимо создать комиссию.

Она осмотрит объекты, утвердит график для проведения работ и прочую документацию. Далее необходимо заключить соглашение с подрядчиком (если процедура осуществляется не лично организацией).

После этого объекты передаются на модернизацию. Для этой цели оформляется накладная на перенос объектов основных средств. После выполнения работ создается акт о приеме и сдаче объектов, которые подлежали модернизации.

Его должны подписать члены комиссии, руководящие лица предприятия и представители учреждения, сотрудники которого осуществляли процесс.

Формирование приказа (образец)

Акт на дооборудование

Дооборудование проводится в целях придания главному ресурсу новые возможности и характеристики. Процесс означает, что основное средство оснащается новыми деталями, а не заменяет старые.

Дооборудование предприятие может провести самостоятельно или подключить постороннюю организацию. Во втором случае с подрядчиком заключается соглашение.

Оформление документами данного процесса зависит от того, собственными усилиями организация его поводит или нет.

Формула расчета коэффициента обновления

Показатель обновления дает возможность установить часть новых основных средств от тех, которые имеются на конец отчетного периода в организации.

Рассчитывается следующим образом – изначальная стоимость ОС, которые поступили за весь период, делится на первичную стоимость ОС в конце периода.

При помощи коэффициента можно узнать, на какой стадии находится организация. Если показатель меньше 1, то учреждение находится на грани сокращения отрасли.

Если больше 1 – расширение производства. Если коэффициент постепенно снижается, то это говорит об уменьшении оснащенности предприятия главными ресурсами.

Отражение в учете проводками

Модернизация и реконструкция основных средств подлежат учету. В учете используются следующие проводки:

| Д 08 К 10 | Стоимость материалов, которые использовались в процессе модернизации, отражена в учете |

| Д 08 К 23 | Отображены затраты |

| Д 08 К 60 | Высветлена цена за работу посторонних организаций |

| Д 19 К 60 | Отражен НДС |

| Д 08 К 68 | НДС начислен |

| Д 68 К 19 | НДС предъявлен к вычету |

| Д 01 К 08 | Изначальная цена увеличена |

Часто задаваемые вопросы ↑

В ходе осуществления процедуры часто возникает масса вопросов.

Рассмотрим наиболее распространенные:

| Можно ли продолжать использовать основное средство | Если амортизация его закончилась? Ответ – да, можно |

| Необходимо ли отображать | Ремонт основных средств в бухгалтерском и налоговом учете? Да, нужно |

| Сколько составлять актов о неисправности ОС | Если работы проводятся компанией, то один экземпляр. Если посторонней организацией, то актов составляется столько, сколько будет участников, каждый должен подписать свой экземпляр |

С нулевой остаточной стоимостью

Модернизация самортизированного основного средства возможна по закону. Такой объект, как и раньше, отвечает требованиям, поэтому его можно использовать ив дальнейшем.

У организации есть несколько решений – провести переоценку этих объектов или продолжать вести учет самортизированных объектов по их количеству.

Вариант выбирает предприятие самостоятельно. Рассмотрим каждый способ. Согласно Положению по ведению бухгалтерского учета, провести переоценку объектов ОС можно на добровольной основе.

Осуществляется процесс в том случае, если в день отчетности стоимость такого объекта отличается от его изначальной цены. Поэтому можно провести переоценку.

При этом стоит учесть несколько важных нюансов:

| Чтобы осуществить процедуру | Понадобится помощь квалифицированного оценщика. Если оценка будет произведена «несубъектом», то она не будет считаться действительной |

| Во время переоценки основного средства стоимость (полученная в ходе оценки) | Суммируется с первоначальной, при этом сумма износа не должна меняться. К таким объектам необходимо установить ликвидационную стоимость |

| После переоценки в учете | Амортизация этого объекта будет начисляться по новой стоимости (с вычетом стоимости по ликвидации) и продленному сроку |

| Если переоценке подлежит объект ОС | То необходимо пересмотреть все основные средства, входящие в группу |

Второй вариант – количественный учет главных ресурсов. Если организация не желает проводить переоценку, то она может продолжать применять нулевые основные средства, ведя их количественный учет в отчетности бухгалтерии.

Несмотря на то, какой из вариантов выберет предприятие, результаты на налоговый учет не окажут влияния, и последствий не возникнет.

Капитальный или текущий ремонт

Восстановить основное средство можно в ходе ремонта – основного, текущего или капитального. Осуществлять ремонт рекомендуется по заранее разработанному плану.

Текущий ремонт – замена отдельных запчастей с целью поддержать работу объекта. Капитальный – одновременная смена тех деталей, которые износили себя.

Как отразить в учете ремонт – дебетовый счет 25 – расходы общего производства, счет 26- расходы хозяйства, кредитовый счет 96 – запасы дальнейших расходов.

Задачи учета ремонта ОС следующие:

- проследить за правильным оформлением документами;

- выявить объем и себестоимость выполненной работы по ремонту;

- осуществить контроль по расходованию средств, выделенных на процедуру;

- выявить возможные отклонения.

Капитальным ремонтом признано считать:

| Для оборудований и автомобилей | Ремонт, периодичность которого более года. При этом осуществляется полная разборка объекта, меняются изношенные детали |

| Для главных составных транспортных средств | Двигатель, коробка передач и прочее |

| Для зданий | Когда изношенные детали меняются на более прочные. Это касается фундамента, стен, труб и т. д. |

Остальные типы ремонта относятся к текущему. Когда капитальный ремонт оформляется документами, необходимо учитывать следующие нюансы:

- коэффициенты расчета включаются в смету по ремонту;

- сметно-техническую документацию необходимо разрабатывать на основе текущих цен, норм и тарифов;

- в счете поставщика деталей должна быть ссылка на ценник, на основании которого выставлена данная цена;

- если капитальный ремонт проводился подрядным способом, то необходимо оформить соответствующую документацию;

- для каждого материала необходимо выставлять счет;

- окончание капитального ремонта оформляется актом приема и передачи объекта.

Если повреждение способно испортить оборудование, то его необходимо исправлять немедленно. Сумма затрат на текущий ремонт должна планироваться организацией заранее.

Работа в 1С

Открыв журнал, создать новый документ и заполнить его. Как только будет заполнена дата, контрагент, будет указана операция, перейти к графе «Услуги».

Здесь необходимо будет заполнить требуемую информацию – счет модернизации, ее сумму и прочее. Прежде чем проводить документ, необходимо перепроверить данные.

После этого последует сам процесс модернизации. Также необходимо создать новый документ и заполнить его, выбрать тип улучшения (в данном случае – модернизация).

После этого следует указать объект модернизации и перейти к разделу «Бухгалтерский и налоговый учет». Необходимо это для того. Чтобы рассчитать сумму процедуры.

Нюансы при УСН

Для плательщиков налогов, применяющих упрощенный режим налогообложения, ОС является то имущество, которое признают амортизируемым.

То есть, когда срок его действия превысил один год, а изначальная стоимость составляет 20 тысяч рублей. Расходы на покупку основных средств учитываются с того момента, когда объект начинает использоваться.

Если меньше 3 лет, то для целей налогообложения необходимо пересчитать базу. За каждый период, в котором база подлежала пересчету, нужно будет предъявить декларацию.

Отчисления по амортизации при упрощенке в бухгалтерском учете можно отображать в любой момент – ежеквартально, ежемесячно, ежегодно.

При приобретении основных ресурсов они учитываются в балансе – сумма расходов, которая была на них потрачена. Сюда входит:

- сумма, выплаченная продавцу по соглашению;

- за доставку и установку объекта;

- налог, уплата пошлины государству;

- таможенная пошлина, сбор и прочие расходы.

Главные ресурсы в организации, применяющей упрощенный режим обложения налогами, могут создаваться двумя способами – хозяйственным или подрядным.

Процесс оформляется актом. При продаже главных ресурсов их стоимость нужно списать с баланса. Но для начала нужно списать стоимость начисленной амортизации.

Начисление амортизации осуществляется ежемесячно по каждому объекту отдельно. Организация вправе проводить переоценку ОС раз в год – в конце отчетного периода.

Таким образом, модернизация главных ресурсов необходима для того, чтобы вернуть объект в действие, улучшить его показатели. Учет Ос ведется как в налоговом отчете, так и в бухгалтерском.

Процедура может осуществляться собственными силами организации или при помощи постороннего предприятия – подрядным способом. Процедура модернизации подтверждается необходимой документацией.

Источник: http://buhonline24.ru/buhgalterskij-uchet/vneoborotnye-aktivy/osnovnye-sredstva/modernizacija-osnovnyh-sredstv.html

Налоговый учет основных средств (ОС)

Данная статья представляет собой шпаргалку для бухгалтеров, которым нужно быстро изучить или освежить в памяти ключевые вопросы, связанные с налоговым учетом основных средств. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — шпаргалка будет актуальной всегда.

Имущество организации со сроком полезного использования более 12 месяцев, стоимостью более 100 000 руб., используемое в качестве средств труда для производства и реализации товаров (работ, услуг), либо для управленческих целей. В большинстве случаев основными средствами в налоговом учете признаются те же объекты, что и в бухгалтерском учете.

Что не является основными средствами

Товары, материально-производственные запасы, ценные бумаги, инструменты срочных сделок и незавершенные объекты капитального строительства. По правилам бухучета такое имущество также не относится к ОС.

Кроме того, в налоговом учете основными средствами не являются земельные участки, вода, недра и другие природные ресурсы (в бухучете они относятся к неамортизируемым ОС).

Также для целей налогового учета не признаются ОС дорогостоящие издания (книги, брошюры и проч.), и произведения искусства. В бухучете при условии соблюдения всех критериев подобные предметы можно учесть как основные средства.

Наконец, основными средствами не является имущество, полученное в рамках целевого финансирования (в бухгалтерском учете такого исключения нет).

Как определить первоначальную стоимость ОС

В первоначальную стоимость основного средства входят все расходы на приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором ОС пригодно для использования.

Обратите внимание: в общем случае первоначальная стоимость не включает в себя НДС. Например, основное средство обошлось компании в 236 000 руб., в том числе НДС 18% (36 000 руб.). К первоначальной стоимости нужно отнести только 200 000 руб. (236 000 — 36 000). А сумма НДС в налоговом учете не отражается.

Исключение предусмотрено только для ситуации, когда компания освобождена от уплаты НДС, либо если основное средство используется в операциях, по которым налог на добавленную стоимость не начисляется (например, при экспорте). В этих случаях НДС тоже включается в первоначальную стоимость.

В общем случае первоначальная стоимость фиксируется один раз и в дальнейшем не пересматривается. Но из этого правила есть исключения: изменение возможно в случае достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и по иным аналогичным основаниям.

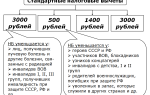

Что такое амортизационная премия

Каждая организация вправе применить так называемую амортизационную премию ко всем основным средствам, кроме полученных безвозмездно. Премия дает возможность сразу списать на текущие расходы часть денег, потраченных на покупку или сооружение объекта.

Предельный размер премии определяется в процентном соотношении к первоначальной стоимости и зависит от амортизационной группы (подробно об этих группах мы расскажем ниже).

Для ОС, принадлежащих к третьей — седьмой амортизационным группам премия не может превышать 30 процентов, для всех прочих групп — 10 процентов.

Также амортизационную премию можно применить в отношении расходов на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение и частичную ликвидацию. Предельный размер здесь определяется точно так же, как и в случае приобретения или сооружения основного средства.

Если до истечения пяти лет с момента ввода в эксплуатацию компания продаст основное средство взаимозависимому лицу, амортизационную премию необходимо восстановить, то есть включить в налогооблагаемые доходы.

В этом случае финансовый результат от продажи следует уменьшить на величину амортизационной премии.

В ситуации, когда объект реализован лицу, не относящемуся ко взаимозависимым, амортизационная премия не восстанавливается и не уменьшает финансовый результат.

Добавим, что от применения амортизационной премии можно отказаться. В этом случае все расходы, связанные с основным средством, будут включены в его первоначальную стоимость.

В бухгалтерском учете амортизационная премия не предусмотрена.

Как принять объект ОС к учету

Основное средство принимается к учету по первоначальной стоимости за минусом амортизационной премии (если компания ею воспользовалась). Так, если первоначальная стоимость объекта 200 000 руб. (без учета НДС), а амортизационная премия составляет 20 000 руб., то основное средство принимается к учету по стоимости, равной 180 000 руб. (200 000 — 20 000).

Для объектов, право собственности на которые нужно регистрировать (в частности, для недвижимости), действует отдельное правило.

Согласно ему принимать такие основные средства к учету необходимо в момент, когда у бухгалтера на руках есть документ, подтверждающий, что бумаги на регистрацию уже поданы. Для прочих ОС момент постановки на учет не оговорен.

На практике его, как правило, определяют как день, когда объект поставлен на учет в бухгалтерском учете.

При постановке основного средства на налоговый учет никаких специальный действий производить не нужно. По сути, постановка на учет означает, что бухгалтер определил срок полезного использования ОС, включил объект в ту или иную амортизационную группу, и начал начислять амортизацию.

Срок полезного использования и амортизационные группы

Согласно НК РФ срок полезного использования — это период, в течение которого основное средство служит для выполнения целей налогоплательщика. Несмотря на различие формулировок, по сути это определение совпадает с тем, что действует в бухгалтерском учете.

Срок полезного использования устанавливает сама компания на дату, когда ОС введено в эксплуатацию. Однако проявлять полную самостоятельность при установлении срока нельзя. Налогоплательщики должны придерживаться классификации, утвержденной постановлением Правительства РФ от 01.01.

02 № 1. В ней все основные средства распределены на десять амортизационных групп, и для каждой группы задан нижний и верхний предел срока полезного использования. К примеру, вычислительная техника отнесена ко второй группе со сроком полезного использования от 2 до 3 лет включительно.

Для целей налогового учета организация обязана придерживаться данной классификации. Отступить от нее можно только в случае, если основное средство в классификации не упомянуто. Тогда срок полезного использования нужно определить исходя из технических условий и рекомендаций изготовителя.

После реконструкции, модернизации и технического перевооружения срок полезного использования можно увеличить. Но даже увеличенный срок должен укладываться в рамки, установленные для амортизационной группы, к которой изначально относился объект.

Если компания получает ОС, бывший в употреблении (в том числе при реорганизации или в виде вклада в уставный капитал), бухгалтеру следует запросить справку от предыдущего владельца.

В справке должно быть указано, какой срок полезного использования установил прежний хозяин, и сколько времени он эксплуатировал объект. Эту информацию новый владелец должен учесть при начислении амортизации.

Бывшее в употреблении основное средство необходимо включить в ту же амортизационную группу, к которой оно относилось у прежнего владельца.

Амортизация

Начиная с 1-го числа месяца, следующего за месяцем ввода ОС в эксплуатацию, бухгалтеру следует начинать начислять амортизацию, то есть регулярно списывать на текущие расходы часть стоимости объекта.

Амортизация временно приостанавливается в случае передачи объекта в безвозмездное пользование, консервации продолжительностью свыше 3-х месяцев, а также реконструкции и модернизации продолжительностью более 12-ти месяцев.

В налоговом учете предусмотрено два метода начисления амортизации: линейный и нелинейный. Для объектов, принадлежащих к первой-седьмой амортизационным группам, организация может выбрать любой из двух методов и применять его ко всем без исключения объектам независимо от даты их приобретения. Для объектов восьмой-десятой группы выбора нет, для них обязателен линейный метод.

По правилам налогового учета компания вправе с начала нового года поменять метод. При этом переходить с линейного метод на нелинейный можно сколь угодно часто, а с нелинейного на линейный — не чаще одного раза в пять лет.

Линейный метод применяется в отношении каждого объекта в отдельности, а нелинейный — в отношении целой амортизационной группы.

Вне зависимости от метода налогоплательщики при соблюдении определенных условий могут применять повышающие коэффициенты к норме амортизации. В частности, если основные средства эксплуатируются в условиях агрессивной среды или повышенной сменности, норму амортизации можно умножить на 2 (см. «Как применять повышающие коэффициенты: судебные споры по ОС в агрессивной среде»).

Разница между первоначальной стоимостью и начисленной амортизацией называется остаточной стоимостью объекта.

К слову, в бухгалтерском учете существует не два, а четыре метода амортизации, а повышающие коэффициенты в общем случае не предусмотрены.

Линейный метод в налоговом учете

Для его применения необходимо вычислить норму амортизации для объекта ОС. Эта норма равна единице, деленной на срок полезного использования (выраженный в месяцах), и умноженной на 100%.

Ежемесячная сумма амортизации равна первоначальной стоимости, умноженной на норму амортизации.

Нелинейный метод в налоговом учете

Для его применения необходимо для каждой амортизационной определить суммарный баланс. Чтобы его найти, нужно сложить остаточную стоимость всех объектов, входящих в данную группу.

Определять суммарный баланс нужно на 1-е число месяца, за который начисляется амортизация. Если компания ввела в эксплуатацию новый объект, то со следующего месяца его стоимость будет включена в суммарный баланс соответствующей группы.

При выбытии объекта суммарный баланс уменьшается на его остаточную стоимость.

Сумма ежемесячной амортизации для группы равна суммарному балансу, умноженному на норму амортизации для данной группы, и деленному на 100. Нормы амортизации установлены Налоговым кодексом: для первой группы 14,3; для второй — 8,8; для третьей — 5,6 и т д.

Переоценка основных средств

Результаты переоценки ОС в налоговом учете не отражаются. Это значит, что положительные и отрицательные результаты переоценки не признаются доходами и расходами и не учитываются при начислении амортизации.

Как учесть расходы на содержание и ремонт основных средств

Суммы, потраченные компанией на текущий или капитальный ремонт основных средств, списываются на прочие расходы того периода, в котором они были произведены. Возможен и другой вариант: создать резерв под предстоящие ремонты ОС.

На практике сложности возникают из-за того, что инспекторы расценивают текущий ремонт как модернизацию (реконструкцию, техническое перевооружение, достройку или дооборудование).

Стоимость таких работ не относится к текущим расходам, а включается в первоначальную стоимость. А это в свою очередь увеличивает налогооблагаемую базу и сумму налога на прибыль.

Поэтому для бухгалтера очень важно доказать и документально подтвердить, что ремонт, списанный на затраты, не является модернизацией, достройкой и пр.

Списание основных средств

При продаже ОС у компании возникает доход в сумме выручки (без учета НДС) и расход, равный остаточной стоимости объекта. Разница между доходом и расходом — это облагаемая база, с которой нужно заплатить налог на прибыль.

Если данная разница отрицательная, у организации появляется убыток. Его нужно списать на прочие затраты равными долями в течение определенного отрезка времени.

Данный отрезок представляет собой срок полезного использования основного средства, уменьшенный на срок его эксплуатации до момента продажи.

Если объект выбывает по причине негодности, расходы на ликвидацию можно отнести ко внереализационным расходам. При линейном методе амортизации к затратам можно отнести и амортизацию, недоначисленную в соответствии со сроком полезного использования.

Аналитический учет основных средств

Аналитический учет доходов и расходов по основным средствам нужно вести отдельно по каждому объекту. Исключение составляют ОС, по которым применяется нелинейный метод — здесь амортизацию можно учитывать в целом по группе.

Аналитический учет должен содержать следующую информацию:

- о первоначальной стоимости объекта, реализованного (выбывшего) в отчетном (налоговом) периоде;

- об изменениях первоначальной стоимости при достройке, дооборудовании, реконструкции, частичной ликвидации;

- о принятом методе амортизации;

- о сроке полезного использования;

- о сумме начисленной амортизации за период с даты начала начисления амортизации до конца месяца, в котором такое имущество реализовано (выбыло) — при линейном методе;

- о сумме начисленной амортизации и суммарном балансе каждой амортизационной группы — при нелинейном методе;

- об остаточной стоимости объектов при их выбытии;

- о цене реализации основного средства;

- о дате приобретения и дате выбытия;

- о дате передачи в эксплуатацию, о дате начала консервации, реконструкции, модернизации и передачи в безвозмездное пользование;

- о расходах, связанных с реализацией (выбытием) объекта.

Как при учете ОС отразить расхождения между налоговым и бухгалтерским учетом

|

Расхождение |

Возможная причина расхождения |

Проводки |

|||

|

Дебет |

Кредит |

Сумма |

Как погашать |

||

|

Амортизационная премия (отложенное налоговое обязательство) |

68 |

77 |

20% от суммы премии |

Ежемесячно обратной проводкой на сумму 20% от разницы между амортизацией в БУ и в НУ |

|

|

Амортизация в НУ больше, чем в БУ (отложенное налоговое обязательство) |

— повышающие коэффициенты; — разные методы амортизации в БУ и НУ |

68 |

77 |

20% от разницы между амортизацией в БУ и в НУ |

После полного списания в НУ ежемесячно обратной проводкой на сумму 20% от амортизации в БУ |

|

Амортизация в НУ меньше, чем в БУ (отложенный налоговый актив) |

— разные методы амортизации в БУ и НУ |

09 |

68 |

20% от разницы между амортизацией в БУ и в НУ |

После полного списания в БУ ежемесячно обратной проводкой на сумму 20% от амортизации в НУ |

|

Амортизация в НУ больше, чем в БУ (постоянный налоговый актив) |

— уценка объекта в БУ |

68 |

99 |

20% от разницы между амортизацией в БУ и в НУ |

Не погашается |

|

Амортизация в НУ меньше, чем в БУ (постоянное налоговое обязательство) |

— дооценка объекта в БУ |

99 |

68 |

20% от разницы между амортизацией в БУ и в НУ |

Не погашается |

|

При списании остаточная стоимость в НУ больше, чем в БУ |

— разные методы амортизации в БУ и НУ |

99 |

09 |

Величина накопившегося отложенного налогового актива |

Не погашается |

|

68 |

99 |

20% от разницы между остаточной стоимостью в БУ и в НУ |

Не погашается |

||

|

При списании остаточная стоимость в НУ меньше, чем в БУ |

— разные методы амортизации в БУ и НУ |

77 |

99 |

Величина накопившегося отложенного налогового обязательства |

Не погашается |

|

99 |

68 |

20% от разницы между остаточной стоимостью в БУ и в НУ |

Не погашается |

Источник: https://www.buhonline.ru/pub/comments/2012/11/6655