Платежка налог на прибыль 2017 образец заполнения

Это налог является прямым, что означает зависимость его величины от конкретных результатов коммерческой деятельности предприятий. Исчисляется он с разницы между всеми доходами и признанными расходами налогоплательщика. Инструкция по заполнению расчета гласит:

Прибыль по налоговому периоду = Доходы за год – Расходы за аналогичный период

Получается, что вырученные доходы плательщик вправе уменьшить на обоснованные расходы, если у него есть вся необходимая первичная документация. Важно хранить все документы-обоснования в срок, указанный в кодексе для таких случаев.

Правила закреплены нормами главы 25 НК РФ и обязательны для применения.

Плательщиками налога являются такие юридические лица, как акционерные общества, ООО и прочие коммерческие фирмы. Облагаются и доходы иностранных юрлиц, если они работают в России посредством своих законных представительств.

Лица, которые не должны платить налог, перечислены в НК РФ статьи: 246.1, 346.1/11/26. Налогообложение на специальных режимах строится по особым правилам. Это касается «упрощенцев», фирм и предпринимателей на «сельхозналоге» и ЕНВД.

Для них неактуальны нормы главы 25 НК РФ.

При расчетах важно понимать о каком периоде идет речь: налоговом или отчетном. Налоговый период – это год, причем не с даты начала деятельности, а в рамках стандартного календарного срока. Отчитываться следует по окончании каждого квартала. База рассчитывается нарастающим итогом. Кварталы – это и есть отчетные периоды: 3 месяца, полугодие, 9 месяцев, год.

Доходы и их классификация

Облагаются налогом непосредственного доходы от реализации (поступления по основной/уставной деятельности) и прочие доходы налогоплательщиков. К прочим в данном случае относятся такие доходы, как: внереализационные, по доходным вкладам/депозитам, по сдаче в аренду имущества (если это не уставная деятельность предприятия).

Расчет необходимо производить в соответствующем бланке. Порядок заполнения закреплен инструкцией налогового ведомства.

Расходы в уменьшение доходов

Все ли расходы можно учесть при сокращении налоговой базы? Группировка закреплена кодексом. Главное, чтобы они были не только грамотно обоснованы, но и профессионально подтверждены первичной документацией.

В противном случае налоговики при проверке просто «выкинут» их из затрат, и база по налогу станет больше, следовательно, окажется, что вы допустили недоплату по налогу и авансовым платежам, а это чревато штрафами и пенями.

Деление расходов введено следующее:

- израсходованные на производство

- потраченные на реализацию

- заработная плата

- расходы на покупку сырья

- материальные траты

- амортизация

Могут быть и другие признаваемые расходы. К ним относятся отрицательные разницы по изменяющимся курсам валют, арбитражные пошлины, судебные сборы. Главное не забывать, что законодатель ввел закрытый список.

Так указаны расходы, которые никогда не учитываются при определении налоговой базы. Примером являются платежи в УК, суммы гашения кредитов/займов, дивиденды к выплате. На эти суммы НО сократить не удастся.

Прямые расходы – те, которые сокращают доходы по мере того, как продукция производится и реализуется. Учитывать их на практике следует по правилам статьи 319 кодекса, но предприятие-налогоплательщик может самостоятельно своей учетной политикой закрепить список расходов, которые относятся к прямым, если перечень не противоречит нормам НК РФ.

Относительно косвенных расходов правило простое: они полностью включаются в расходы текущего периода, уменьшающие прибыль, подлежащую обложению.

Выручка при разных методах начисления

Существует 2 основных метода, которыми можно пользоваться, когда нужно подсчитать доходы перед их обложением:

При использовании методики «по начислению» датой признания как доходов, так и вычитаемых расходов, является день их фактического начисления, например, по аренде офиса это последний день каждого месяца, а по продаже продукции – дата ее отгрузки. Сам факт оплаты и ее дата не влияют на отражение сумм.

Кассовая методика фиксации доходов и расходов целиком «завязана» на оплате: нет движения денег – не будет доходов или расходов. Получается, если вы не заплатили за аренду офиса, в расходы эту сумму поставить нельзя. Аналогичный порядок по признанию выручки: пока не оплатили – дохода нет.

Когда все формальности соблюдены, можно считать платежи по налогу на прибыль и готовить платежки на перечисление в банк. По общему правилу:

Величина налога = База по налогу * Ставка по налогу

Подробнее алгоритм определения налогооблагаемой величины раскрыт в статье 315 кодекса. Здесь же дана расшифровка понятий:

- период определения базы по налогу на прибыль

- доходы по основной деятельности в отчетном году

- расходы в уменьшение доходов

- результат разницы «доходы – расходы»

- величина прочих/внереализационных доходов

- Пр/Уб по внереализационным операциям

- итого

Ставка и назначение платежа

Основной налоговой ставкой, по которой платят прибыль большинство юрлиц на ОСНО, является 20%, причем она разбивается следующим образом:

- 2% (3% для 2017, 2018, 2019, 2020) – федеральный бюджет

- 18% (17% для 2017 – 20 гг.) – бюджет субъектов

Может быть и более низкая ставка для таких групп плательщиков:

- резиденты особых экономических зон

- участники региональных инвестиций

- организации со статусом резидента

Подробнее о льготниках можно прочитать в статье 284 налогового кодекса.

Когда все выверено, можно делать платежное поручение на налог на прибыль 2017, главное оплатить все своевременно и на правильные КБК. В противном случае, придется объяснять, почему нет своевременной проплаты и вносить штрафные санкции.

Платить нужно каждый определенный законодателем период. Для одних компаний это квартал, а для других месяц. Отчетными периодами для всех являются квартала, причем они «накладываются» друг на друга нарастающим итогом.

Налоговый же период для всех один – год.

Налоговые и отчетные периоды

По своей сути, налоговый период не что иное, как регламентированный срок, за который считается полная база по налогу. К примеру, для фирмы, которая давно работает, это будет полный 2017 год, а для компании, организованной в марте текущего года, период с 01.03. по 31.12.17 г.

Заполнение форм тем не менее предполагается не только по налоговым периодам, но и по отчетным, которыми являются: квартал, полугодие и 9 месяцев. Ежемесячные формы не предусмотрены, даже если вы платите авансы ежемесячно в соответствии с законодательными допущениями.

Порядок исчисления и уплаты платежей

По общему правилу налогоплательщики вносят ежемесячные платежи. Лишь предприятия с небольшой выручкой могут платить поквартально. В форме платежки нужно указывать НД или пени, что именно вы уплачиваете. Кстати, коды на пени и НД будут разными.

Вносить платежи нужно строго в указанные даты, чтобы не было пени. Такими вехами являются:

- если уплата раз в квартал – в срок подачи декларации

- если фирма платит каждый месяц – до 28 числа следующего

Ежемесячные авансы по ст. 286 п. 2 НК РФ платит большинство компаний.

Фирмы, которые могут вносить НД только 4 раза в год, закреплены нормами статьи 286 НК РФ в пункте 3. По платежам раз в квартал законодатель предусмотрел следующий порядок:

- аванс к доплате определяется разницей авансовым отчетного и предыдущего периодов

- доплата – это величина налога, который нужно доплатить по итогам отчетного периода

- авансы за отчетный период – это суммы, которые вносились на основании данных расчет предшествующего квартала

- платить следует равномерно из месяца в месяц равными долями по каждому кварталу

- если налогоплательщик получил отрицательное значение – платить ничего не нужно

ОБРАТИТЕ ВНИМАНИЕ: платежи авансом в 1 квартале соответствуют фактическим выплатам 4 квартала.

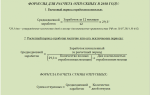

Образец платежного поручения по налогу на прибыль

Платежка формируется на каждое перечисление авансом. В ней проставляются коды пени и НД, указывается налог и период уплаты. Важно не ошибиться в проставлении КБК, иначе деньги «зависнут» и вам придется постараться, чтобы вернуть их или правильно перезачесть.

В любом случае, если деньги в срок не попади на нужный счет/КБК, значит, платежка по налогу на прибыль 2017 образец заполнения у вас неверный, в дальнейшем платить авансы следует только после уточнения актуальных реквизитов. Кстати, с начала года КБК могут обновляться.

Источник: https://raszp.ru/nalogi/nalog-na-pribyl-platezhnoe-poruchenie.html

Налог на прибыль организаций 2018

Исполненной обязанность по уплате налога на прибыль считается только после реального перечисления средств в бюджет. Сдать декларацию и сделать расчет недостаточно.

Применяется авансовая система платежей с пропорциональным делением начисленной суммы между федеральным и региональным бюджетом.

В этой связи рекомендуется внимательно изучить образец платежки по налогу на прибыль для 2018 года.

Изменения по налогу на прибыль – 2018

Нововведения коснулись соотношений между платежами в федеральный и местный бюджет и КБК.

До 2017 г. распределение 20% отчислений от прибыли производилось следующим образом:

- Федеральный бюджет – 2%;

- Местный – 18%.

Начиная с 2017-го пропорции изменились:

- Федеральные отчисления – 3%;

- Региональные – 17%.

При погашении задолженности за предыдущие периоды используется старая пропорция, с 2017-го уже новая.

Реквизиты для оплаты налога на прибыль в 2018-м году

По заполнению платежных реквизитов изменений по отношению к предыдущему периоду не введено. При оформлении платежки по налогу на прибыль используются следующие КБК:

- федеральный налог — 182 1 01 01011 01 1000 110;

- региональная доля — 182 1 01 01012 02 1000 110.

Для оплаты налога на прибыль обязательно полное указание данных плательщика и получателя платежа.

- В первом случае обязательно указываются наименование, ИНН и КПП, название банка и счет в нем, банковские данные: БИК, корсчет и т.д.

- Получатель идентифицируется посредством точного указания УФК, принадлежности к конкретному отделению ФНС, ее платежные реквизиты, ИНН и КПП, ОКТМО.

Данные получателя рекомендуется уточнить в своей инспекции до совершения платежа. Их можно сверить и на сайте ФНС, воспользовавшись функцией заполнения платежного документа.

Особенности заполнения платежного поручения – образец

Быстрое зачисление платежа гарантировано правильным заполнением всех полей. Остановимся подробнее на имеющих определяющее значение.

- 101 – уточнение статуса плательщика. За себя – 01.

- 104 – КБК. Он свой для федерального и местного платежа.

- 107 – проверка кода налогового периода. Ежемесячные авансы помечаются как МС, квартальные – КВ, итог за год — ГД с числовым обозначением. Например, КВ 01.2018 – аванс по налогу за первый квартал 2018-го.

- 106 – статус платежа. Текущие платежи помечаются ТП. При заполнении платежек по ним УИН (22) не заполняется.

- 21 – очередность платежа. Цифра «5» определяет платеж, как текущий.

- 24 – назначение перечисления – в федеральные или региональный бюджет.

- 109 – дата подписания декларации по оплачиваемому налогу.

- 110 – не заполняют при оплате налога на прибыль.

Существенных изменений по заполнению полей платежного поручения по отношению к 2017-му году не произошло.

Образец заполнения платежки на прибыль в 2018 можно скачать ниже:

Платежка по налогу на прибыль, образец

Сроки сдачи отчетности и уплаты налога на прибыль 2018

В соответствие с п.4 ст. 289 НК РФ сдать заполненную декларацию и уплатить рассчитанный в ней налог за 2017 год нужно до 28 марта 2018-го. Далее по 2018-му сроки таковы:

- 1 квартал – 28 апреля;

- Полугодие – 30 июля;

- 9 месяцев – 29 октября.

Все даты подразумевают сдачу до указанного дня включительно. Ждать крайней даты не обязательно – накапливаются другие дела, очереди на почтовых отделениях и т.д. Отправив декларацию сразу после ее формирования, есть запас по времени для перечисления платежа.

При оформлении платежки в крайнюю дату следует учесть, что все платежи, попавшие в банк до обеда, как правило, зачисляются получателю этим же днем. Строгих правил на этот счет нет – главное, отправить до указанной даты включительно.

Датой перечисления считается день списания средств со счета плательщика.

Источник: https://buhnk.ru/nalog-na-pribyl/nalog-na-pribyl-organizatsij/

Платежное поручение по налогу на прибыль

В 2016 году были внесены изменения в требования по заполнению платежных поручений. Чтобы проще было разобраться, смотрите готовые образцы платежных поручений по налогу на прибыль для уплаты налога в федеральный и территориальный бюджет.

Заполнение платежного поручения по налогу на прибыль

Статус плательщика (поле 101). В поле 101 «Статус плательщика» платежного поручения по налогу на прибыль надо поставить код «01», если компания является налогоплательщиком. Если перечисляет налог как налоговый агент, надо поставить код «02».

Очередность платежа (поле 21). В третью очередь банки списывают налоги по поручению налоговой (ст. 855 ГК РФ). То есть, по инкассо. Если же компания платит налоги сама, то это 5-ая очередь. Значит, надо поставить «5».

Код (поле 22). При текущих платежах в реквизите «Код» (поле 22) надо поставить «0», при платежах по требованию инспекции — 20-значный номер, если он есть в требовании. Если номера в требовании нет — значение «0».

Тип платежа (поле 110). С 28 марта 2016 года в платежных поручениях по налогу на прибыль больше не надо заполнять поле 110 «Тип платежа» (Указание Банка России от 06.11.2015 № 3844-У).

Дата документа (поле 109). При оплате налога до подачи декларации в поле 109 надо ставить «0». При текущих платежах после сдачи отчетности — дату подписания декларации. При погашении недоимки: без требования инспекции — значение «0», по требованию — дату требования.

Номер документа (поле 108). В поле 108 компания заполняет номер документа, который является основанием платежа. Для текущих платежей и погашения задолженности надо поставить «0». А при платежах по требованию инспекции — номер требования.

Налоговый период (поле 107). В реквизите 10 знаков, их надо поделить точками.

Первые два — периодичность платежа: месяц, квартал, год (МС, КВ, ГД).

Вторые два — номер месяца (01 — 12), квартала (01 — 04), года — (00).

Последние четыре — год, за который компания платит налог.

Основание платежа (поле 106). В поле 106 компания записывает значение «ТП» — по текущим платежам. Если погашает задолженность, то ставит «ЗД», а при платежах по требованию инспекции — «ТР».

Код ОКТМО (поле 105). В поле 105 надо заполнить код ОКТМО.

Если налог зачисляется в федеральный бюджет, код 8-значный.

Если налог зачисляется в бюджет субъекта или муниципального образования, код 8-значный. Если налог распределяется между поселениями, входящими в состав муниципального образования, надо ставить 11 знаков.

КБК (поле 104). В поле 104 надо поставить код бюджетной классификации, который составит из 20 знаков.

- Налог на прибыль в территориальный бюджет — 182 1 01 01012 02 1000 110.

- Налог на прибыль в федеральный бюджет — 182 1 01 01011 01 1000 110.

ВАЖНО! КБК на2018 год по налогу на прибыль изменились. Введен отдельный код для налога на прибыль контролируемых иностранных компаний. Смотрите все КБК по налогу на прибыль2018 в таблице.

Образец платежного поручения по налогу на прибыль (в территориальный бюджет)

Образец платежного поручения по налогу на прибыль (в федеральный бюджет)

Сроки уплаты налога на прибыль

Ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода компания перечисляет в срок не позднее 28-го числа каждого месяца (п. 1 ст. 287 НК РФ).

Авансовые платежи по итогам отчетного периода компания перечисляет не позднее срока, установленного для подачи налоговых деклараций за отчетный период (п. 1 ст. 287 НК РФ). В 2016 году — не позднее 28 апреля, 28 июля, 28 октября 2016 года.

Компании, которые исчисляют ежемесячные авансовые платежи по фактически полученной прибыли, перечисляют авансовые платежи не позднее 28-го числа месяца, следующего за месяцем, по итогам которого исчисляют налог (п. 1 ст. 287 НК РФ).

Налог компания перечисляет не позднее 28 марта года, следующего за истекшим налоговым периодом (п. 1 ст. 287 НК РФ, п. 4 ст. 289 НК РФ).

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Источник: https://calypsocompany.ru/nalogi-i-vyplaty/platezhnoe-poruchenie-po-nalogu-na-pribyl-2

Платежное поручение налога на прибыль: образцы 2018

Организации на общем режиме налогообложения платят налог на прибыль в федеральный и региональный бюджет. Образцы платежных поручений налога на прибыль 2018 — в этой статье.

Бланк платежного поручения, номера и наименования его полей приведены в приложении 3 к Положению Банка России от 19.06.2012 № 383-П.

Как заполнить тот или иной реквизит платежного поручения по налогу на прибыль в 2018 году, расскажем далее.

Налог на прибыль: образцы платежных поручений 2018

Образец платежного поручения: налог на прибыль 2018 в федеральный бюджет

Образец платежного поручения: налог на прибыль 2018 в региональный бюджет

См. также, декларация по налогу на прибыль за 3 квартал 2018.

Рассмотрим, как заполнить реквизиты платежки, которые, как правило, вызывают больше всего вопросов.

Поле 5 «Вид платежа». Данное поле заполняется в порядке, установленном банком. Советуем уточнить в банке, осуществляющем расчетно-кассовое обслуживание вашей компании, нужно ли заполнять поле 5 платежного поручения. Если нужно, то узнайте, какое значение в нем указывать.

Поле 15 «Сч. N» (номер счета банка получателя средств). При перечислении налоговых платежей этот реквизит платежного поручения не заполняется, поскольку получатель средств (орган Федерального казначейства) не является кредитной организацией или ее филиалом, и обслуживается ЦБ (Приложение 1 к Положению Банка России от 19.06.2012 № 383-П).

Поле 21 «Очередность платежа». При уплате любых налогов указывается очередность платежа. Напомним, очередность «3» — налоги по поручению налоговой (ст. 855 ГК РФ). То есть, по инкассо. Если же компания платит налоги сама, то надо поставить «5».

Поле 22 «Код». В поле 22 указывается уникальный идентификатор начисления (УИН), состоящий из 20 или 25 знаков, при этом все знаки уникального идентификатора начисления одновременно не могут принимать значение ноль («0»).

Следует указать следующий УИН в платежном поручении по налогу на прибыль в 2018 году:

- при уплате текущих платежей — «0»;

- при уплате недоимки, пени, штрафа по требованию ИФНС, в котором указан уникальный идентификатор начисления (УИН), — УИН, указанный в требовании;

- при уплате недоимки, пени, штрафа по требованию ИФНС, в котором не указан УИН, — «0»;

- во всех остальных случаях — «0».

Поле 24 «Назначение платежа». Здесь приводится информация, необходимая для идентификации платежа:

- наименование налога;

- период, за который производится оплата;

- уровень бюджета, в который перечисляется платеж.

Пояснения к платежу могут быть следующими: «Авансовый платеж по налогу на прибыль за 1 квартал 2018 года, зачисляемый в федеральный бюджет».

Поле 101 «Статус плательщика». Если организация платит налог за себя, указывается статус «01». Если организация платит налог как налоговый агент — «02».

С 6 февраля прошлого года компании Москвы и Московской области в платежных поручениях по налогам пишут другие реквизиты: название банка получателя, КПП и корреспондентский счет.

| Банк получателя | ГУ Банка России по ЦФО | |

| БИК банка получателя | 044525000 | |

| Счет банка получателя | 40101810045250010041 | 40101810845250010102 |

Поле 104 «КБК». КБК налога на прибыль 2018 для юридических лиц состоит из 20 знаков (цифр). При этом все знаки кода бюджетной классификации одновременно не могут принимать значение ноль («0»).

Для текущих платежей по налогу на прибыль КБК следующие:

- в федеральный бюджет (по ставке 2%) — 182 1 01 01011 01 1000 110;

- в региональный бюджет (по ставке от 13,5% до 18%) — 182 1 01 01012 02 1000 110.

С 2018 года введены также КБК для перечисления налога с дохода в виде облигаций.

Поле 105 «ОКТМО». В этом поле проставляется код в соответствии с ОКТМО, состоящий из 8 или 11 знаков (цифр), при этом все знаки (цифры) кода одновременно не могут принимать значение ноль («0»).

Если налог зачисляется в федеральный бюджет, код 8-значный. Если налог зачисляется в бюджет субъекта или муниципального образования, код 8-значный. Если налог распределяется между поселениями, входящими в состав муниципального образования, надо ставить 11 знаков.

При уплате налога на основании налоговой декларации (расчета) в поле 105 указывается код ОКТМО в соответствии с налоговой декларацией (расчетом). Узнать свой код ОКТМО можно с помощью электронного сервиса «Узнай ОКТМО» на сайте ФНС nalog.ru.

Поле 106 «Основание платежа». Здесь указывается значение основания платежа, состоящее из двух знаков. Примеры значений при уплате:

- текущих налоговых платежей — «ТП»;

- недоимки самостоятельно — «ЗД»;

- недоимки по требованию ИФНС — «ТР»;

- недоимки на основании акта проверки до выставления ИФНС требования — «АП».

Поле 107 «Налоговый период». В поле 107 платежного поручения по налогу на прибыль в 2018 году указывается налоговый период. В реквизите — 10 знаков, которые надо разделить точками.

Первые два знака (периодичность платежа):

- «МС» — месячные платежи;

- «КВ» — квартальные платежи;

- «ПЛ» — полугодовые платежи;

- «ГД» — годовые платежи.

Вторые два знака (номер месяца, квартала, года):

- 01-12 — номер месяца;

- 01-01 — номер квартала;

- 00- номер года.

Последние четыре знака — год, за который компания платит налог (2018).

Например, при перечислении авансового платежа по налогу на прибыль за 1 квартал 2018 года надо указать «КВ.01.2018».

Поле 108 «Номер документа». В этом поле указывается номер документа, который является основанием платежа. Для текущих платежей и погашения задолженности надо поставить «0». А при платежах по требованию инспекции — номер требования.

Поле 109 «Дата документа». При платежах текущего года («ТП») указывается дата декларации (расчета), а именно дата подписания декларации (расчета) налогоплательщиком. Если текущий платеж перечисляется до сдачи декларации, проставляется ноль («0»). Незаполненное поле «109» не допускается.

Поле 110 «Тип платежа». Напомним, с 28 марта 2016 года в платежных поручениях больше не надо заполнять поле 110 (Указание Банка России от 06.11.2015 № 3844-У).

Источник: https://www.gazeta-unp.ru/articles/51525-platejnoe-poruchenie-naloga-na-pribyl-obraztsy-2018

Налог на прибыль за год — образец платежки

Отправить на почту

Налог на прибыль за год — платежка оформляется после заполнения декларации и разделения суммы налога по бюджетам. Нюансы подготовки и оформления платежного поручения узнайте из нашего материала.

Платежное поручение по налогу на прибыль за 2017 год: основные этапы оформления

Платежное поручение по налогу на прибыль за год оформляется в несколько этапов:

- на этапе 1 рассчитайте сумму налога, подлежащую перечислению по итогам года;

- на этапе 2 заполните необходимые поля платежного поручения налога на прибыль за год, уточните актуальные КБК и иные платежные реквизиты;

- на этапе 3 проконтролируйте внесенные в платежку коды и иную информацию (используйте для контроля образец платежки по налогу на прибыль за год, размещенный на нашем сайте).

О каждом этапе детальнее узнайте из таблицы в следующем разделе.

Какие требования предъявляются к номеру платежного поручения, узнайте из публикации.

Полезные подсказки по заполнению платежки

Подготовить платежное поручение быстро и без ошибок вам помогут наши рекомендации:

Этапы подготовки и оформления платежных поручений для перечисления налога на прибыль за 2017 год

Подсказки по заполнению и дополнительная информация

1. Подготовительный этап

Рассчитайте налог на прибыль по итогам 2017 года (НП2017)

Разобраться в нюансах формирования налоговой базы (НБ) помогут материалы нашей рубрики

Распределите НП2017 на 2 части:

Каким НПА установлен процент распределения налога, узнайте из сообщения

Оформите 2 платежки по каждой части платежа:

- в федеральный бюджет (часть 1 НП2017);

- в региональный бюджет (часть 2 НП2017)

Когда еще при уплате налога на прибыль нужно оформить отдельную платежку, расскажем здесь

2. Оформление платежного поручения

Заполните основные платежные реквизиты платежных поручений

Скачайте форму платежки и узнайте, что вписать в ее поля тут

Укажите в платежках КБК для:

- части 1 платежа — 182 1 01 01011 01 1000 110;

- части 2 платежа — 182 1 01 01012 02 1000 110

Какой нужно указать КБК в платежке на перечисление пеней, узнайте из публикации

В поле 24 расшифруйте назначение платежа — «Налог на прибыль за 2017 год, зачисляемый:

- в федеральный бюджет» — для 1-й платежки;

- в региональный бюджет» — для 2-й платежки

Как уточнить ошибочную формулировку в поле 24 в неналоговых платежках, рассказываем здесь

В поле 106 (основание платежа) укажите «ТП» — платеж текущего года

Как взаимосвязаны поля 106 и 108 платежного поручения, узнайте из публикации

В поле (налоговый период) проставьте ГД.00.2017

Расшифровку термина «налоговый период» узнайте из материала

Укажите в платежке дату не позже 28.03.2018 и уплатите НП2017 не позднее этого дня

Когда платежные сроки по налогам могут отодвигаться, расскажем по ссылке

В поле 101 (статус плательщика) укажите «01», если перечисляете НП2017 за себя

Обо всех кодах для поля 101 платежного поручения узнайте по ссылке

3. Контрольный этап

Проверьте правильность внесенных в поля платежки реквизитов перед ее отправкой в банк

Какие ошибки в платежке не позволят налогу попасть в бюджет, узнайте из материала

Образец платежки по налогу на прибыль за год скачайте по ссылке:

Итоги

Уплачивая налог на прибыль по итогам года, оформите 2 платежки: 3% от налоговой базы перечислите в федеральный бюджет, остальную часть — в региональный. Для каждого платежа проставьте свой КБК — отразите его в поле 104 обеих платежек. Отправьте платежки в банк не позднее 28 марта 2018 года.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

Источник: http://nanalog.ru/nalog-na-pribyl-za-god-obrazets-platezhki/

Платежное поручение по налогу на прибыль в 2018 году: образец

С помощью данной статьи вы можете проверить правильность заполнения платежек по налогу на прибыль в 2018 году. Недочеты в реквизитах опасны недоимками, а, значит -пенями.

Примеры платежного поручения для уплаты налога на прибыль в 2018 году

Федеральный бюджет

Региональный бюджет

Когда платить налог на прибыль

Налог на прибыль по окончании 2017 года необходимо перечислить в бюджет не позднее 28 марта 2018 года. Эта же дата — крайний срок подачи годовой декларации по прибыли (п. 1 ст. 287, п. 4 ст. 289 НК РФ).

До указанных дат на I квартал приходятся два ежемесячных авансовых платежа — по срокам 29 января и 28 февраля 2018.

Куда платить налог на прибыль

По общему правилу налог на прибыль перечисляется в два бюджета: федеральный и региональный. Образец заполнения платежного поручения по каждому виду бюджета в 2018 году мы привели.

В региональный бюджет уходит большая часть платежа — 17% либо меньше, если это установлено законом субъекта РФ.

Федеральной казне достается 3% от суммы рассчитанного к уплате налога (п. 1 ст. 284 НК РФ).

Таким образом, всякий раз нужно заполнять две платежки — на разные виды бюджета. Ведь адрес назначения платежа — разный. Это значит, что КБК применяются тоже разные. Проверьте значение применяемых кодов среди прочей информации по нашему чек-листу, который найдете далее.

Что проверить в своем образце платежки по налогу на прибыль в 2018 году

Пройдемся по самым важным полям расчетного документа. Также приведенный образец платежного поручения подскажет, куда именно вписывать те или иные данные по налогу на прибыль.

Статус плательщика (поле 101). По общему правилу организации ставят шифр 01. Если фирма выступает в качестве налогового агента, в поле ставится 02.

КБК (поле 104). Как мы уже отметили в начале статьи, одна часть налога на прибыль зачисляется в федеральный бюджет, остальная (большая) — в региональный. Поэтому формируя две платежки, перепроверяйте указанный программой КБК. Чтобы в назначении платежа значился корректный вид налога.

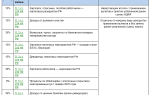

Основные КБК для прибыли мы привели в таблице. Обратим внимание, что точно такие же значения плательщики применяли и в 2017 году. К 2018 году Минфин ввел лишь один новый код бюджетной классификации по налогу на прибыль. И это касается налога с дохода (процентов) по облигациям:

- российских организаций, номинированным в рублях и выпущенным с 1 января 2017 года по 31 декабря 2021 года включительно;

- с ипотечным покрытием, эмитированным после 1 января 2007 года.

Главные КБК по налогу на прибыль на 2018 год таблица

| В федеральный бюджет (ставка 3%)* | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 |

| В региональный бюджет (ставка от 12,5% до 17%)* | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 |

| В федеральный бюджет для консолидированных групп | 182 1 01 01013 01 1000 110 | 182 1 01 01013 01 2100 110 | 182 1 01 01013 01 3000 110 |

| В региональный бюджет для консолидированных групп | 182 1 01 01014 02 1000 110 | 182 1 01 01014 02 2100 110 | 182 1 01 01014 02 3000 110 |

| С доходов российских организаций в виде дивидендов от российских организаций | 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 |

* Для консолидированных групп налогоплательщиков установлены свои коды бюджетной классификации.

Получатель (поле 16). Если в вашем городе (населенном пункте) были новости о перестановках в местных налоговых, то убедитесь, насколько актуальны у вас сведения о получателе.

Так, например, с 2018 года в Псковской области Межрайонная инспекция № 4 присоединилась к Межрайонной ИФНС России № 5.

Соответственно налогоплательщики, состоявшие на учете в МРИ №4, должны указывать в платежках реквизиты новой для них инспекции — №5.

Основание платежа (поле 106). Выбирайте из трех основных кодов:

ТП – текущий налог,

ЗД – добровольное погашение недоимки,

ТР – закрытие долгов по требованию инспекции.

Код налогового периода (поле 107). По ежемесячным авансам приводят код месяца, за который переводится налог. Для этого используется 10-значный формат. На примере: для январских платежек это будет обозначение «МС.01.2018», для февральских — «МС.02.2018» и т.д.

Буквы «МС» соответственно означают, что платеж является месячным.

Если аванс ежеквартальный, код приводите по аналогии с месяцем. Только вместо МС ставьте КВ. И далее указывайте номер квартала, а не номер месяца. Например: КВ.01.2018, КВ.02.2018 и т.д.

Для годового налога в поле 107 платежного поручения поставьте «ГД.00.2017». Для дальнейших текущих платежей в середине года не забудьте поменять применяемый образец платежки в части этого кода.

Номер документа – основания (поле 108). При уплате текущих платежей ставится 0. Когда деньги перечисляются по требованию ИФНС, в поле вносится номер документа-требования. То есть стандартно образец платежки на прибыль должен содержать значение 0 по данному полю.

Дата документа – основания (поле 109). В зависимости от варианта заполнения вышеописанного поля 108 здесь будет либо дата декларации, по которой делается платежка на текущий налог. Либо дата требования ИФНС, по которому перечисляются средства.

Источник: https://www.Zarplata-online.ru/art/160949-obrazets-platejnogo-porucheniya-po-nalogu-na-pribyl-v-2018-godu

Платежное поручение на оплату налога на прибыль в январе 2018

Изменения КБК на 2018 год

В июне текущего года Министерство финансов соответствующим приказом внесло изменения в коды бюджетной классификации на 2018 год: были введены новые КБК и отменен ряд прежних.

Подробнее обо всех изменениях в КБК, которые будут действовать с 2018 года – читайте в нашем материале.

Приказом от 20 июня года №90н Министерство финансов Российской Федерации внесло изменения в указания о порядке применения бюджетной классификации РФ, утвержденные приказом Минфина еще в 2013 году №65н.

Платежное поручение по налогу на прибыль в 2018 году образец

Не забудьте об изменениях КБК, заполняя платежное поручение по налогу на прибыль в 2018 году. Образец платежки и основные правила, по которым налог на прибыль перечисляют, — в этом материале. Налог на прибыль за 2018 год компании перечисляют не позже 28 марта 2018 года (см.

).

В течение года в бюджет направляются еще и авансовые платежи (о сроках уплаты поговорим ниже).

В этом году вступили в силу многочисленные поправки, повлиявшие на работу компаний.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Но уже известно о новых налоговых и бухгалтерских изменениях с 2018. Мы собрали их в этой статье. Итак, в 2018 году вступят в силу следующие изменения в законодательстве: Расчет по страховым взносам в налоговую.

С года администрировать страховые взносы будет Федеральная налоговая служба.

Онлайн журнал для бухгалтера

Какие КБК установлены для юридических лиц в целях уплаты налога на прибыль в 2018 году?

Какие КБК применять в целях уплаты пеней и штрафов? Представляем вам удобную таблицу с актуальными КБК на 2018 год.

Порядок уплаты налога на прибыль в 2018 году зависит от ставки налога, которая зависит от вида дохода (прибыли). См. «Ставки по налогу на прибыль в 2018 году: таблица ».

3 процента от суммы прибыли – в федеральный бюджет (если НК РФ не установлена нулевая ставка); 17 процентов от суммы прибыли – в региональный бюджет (если НК РФ и региональным законодательством не предусмотрены другие ставки).

Реквизиты для уплаты налогов и взносов в 2018–2018 годах

Подробнее о том, какой код следует указывать по платежам в других случаях, рассказывается в статье «Заполняем поле 101 в платежном поручении в 2015 году» .

В поле 104 проставляют КБК конкретного налога. При этом для пеней и штрафов имеются свои коды.

Заполнение платежного поручения в 2018 году: образец

Чтобы перечислить в бюджет налоги и взносы, важно грамотно заполнить платежное поручение. Ведь ошибки в нем чреваты тем, что платеж либо вовсе не поступит на нужный счет либо будет отнесен к категории невыясненных.

Идеальный образец заполнения платежного поручения в 2018 году мы привели в статье. Заполнение платежного поручения в 2018 году, образец которого вы найдете ниже, надо вести на типовом бланке.

Образцы платежного поручения на 2018 год

В 2018 году вступят в действие новые требования в отношении составления платежных поручений. Как будут выглядеть образцы платежек, мы рассмотрим ниже. Когда вы изучите представленный материал, вам не составит труда заполнить все строки документа, описывающие отчисления по налогам и взносам.

Платежное поручение, созданное для формирования и отражения суммы, положенной для уплаты налогов, сборов и взносов с целью страхования работников предприятия, осуществляется на бланке формы 0401060.

Компании на общем режиме заполняют платежное поручение по налогу на прибыль в.

Образец, который мы составили для вас, покажет, как заполнять платежку без ошибок. При заполнении платежного поручения правильно укажите бюджет, в который перечисляете деньги, КБК и остальные реквизиты.

Ошибка в них приведет к потере платежа, недоимке и пеням. В платежном поручении по налогу на прибыль в (образец в конце статьи), укажите точное количество знаков, идентифицирующих компанию (приказ Минфина России от 23.09.15 № 148н).

Налог на прибыль организаций 2018

Декларация предоставляется в налоговую инспекцию:

- по месту нахождения организации;

- по месту нахождения каждого обособленного подразделения организации.

Если обособленные подразделения организации находятся на территории одного субъекта РФ, то налог на прибыль в бюджет этого субъекта РФ можно уплачивать через одно обособленное подразделение, которое организация определяет самостоятельно.

Ставка налога на прибыль в 2018 году

Ставка налога на прибыль в году, так же как и в 2018, составляет 20%. Ее используют чаще всего, так как прибыль от основных видов деятельности фирмы облагается именно по этой ставке.

Например, прибыль от продажи имущества, выполнения работ или оказания услуг. Подробнее об этом читайте в нашей статье, подготовленной экспертами бератора.

Налог на прибыль перечисляют в два бюджета – федеральный и региональный.

Источник: http://vigor24.ru/platezhnoe-poruchenie-na-oplatu-naloga-na-pribyl-v-janvare-2017-48275/

Образец платежного поручения по налогу на прибыль

Платежное поручение можно сформировать(и отправить через интернет) в интернет-банке(например, сбербанк-онлайн, альфа-клик, клиент банк). Интернет-банк не нужен мелким организациям и ИП т.к.

он сложен, дорог и менее безопасен. О нем стоит подумать тем кто делает более 10 переводов в месяц или если банк очень удалён.

Также платежки можно сформировать с помощью онлайн-бухгалтерии, например этой .

Образец платежного поручения: налог на прибыль 2018

Все организации, осуществляющие предпринимательскую деятельность, обязаны не только отчитываться в налоговую инспекцию о полученной прибыли, но и своевременно осуществлять расчеты с соответствующими бюджетами. Чтобы отчитаться, необходимо представить в ИФНС расчет в виде налоговой декларации по налогу на прибыль и пояснения к ней (в случае необходимости).

Платежка по налогу на прибыль: образец 2017 года

В платежку необходимо занести информацию о налогоплательщике (название, ИНН, КПП, номер счета, сведения о банке и др.

), а также указать сведения о получателе (наименование УФК, название инспекции, ее ИНН, КПП, банковские реквизиты). Актуальные данные лучше всего уточнить на официальном сайте nalog.

ru, воспользовавшись сервисом «Адреса и платежные реквизиты вашей инспекции», либо получить данные непосредственно в инспекции по месту постановки на налоговый учет.

Образец заполнения поручения по налогу на прибыль в 2016 году

Приводим для вас варианты образцов заполнения распоряжений на перечисление авансовых платежей по налогу на прибыль, а так же задолженности по налогу. Причем для уплаты долгов возможны две ситуации: добровольная уплата и по требованию. А в последнем случае ещё может присутствовать идентификатор УИН.

Рекомендуем прочесть: Перерасчет за коммунальные услуги

Платежное поручение на налог на прибыль в 2017 году

К слову, в текущем году были внесены небольшие изменения, коснувшиеся КБК для уплаты взносов и налогов. Далее в таблице представлены все коды, которые понадобятся для того, чтобы правильно заполнить платежку в текущем году. Звездочкой выделены те изменения, которые произошли в текущем году.

Платежное поручение налога на прибыль: образцы 2017

- при уплате текущих платежей — «0»;

- при уплате недоимки, пени, штрафа по требованию ИФНС, в котором указан уникальный идентификатор начисления (УИН), — УИН, указанный в требовании;

- при уплате недоимки, пени, штрафа по требованию ИФНС, в котором не указан УИН, — «0»;

- во всех остальных случаях — «0».

Налог на прибыль платежное поручение образец 2017

Когда все выверено, можно делать платежное поручение на налог на прибыль 2017, главное оплатить все своевременно и на правильные КБК. В противном случае, придется объяснять, почему нет своевременной проплаты и вносить штрафные санкции.

Платить нужно каждый определенный законодателем период. Для одних компаний это квартал, а для других месяц. Отчетными периодами для всех являются квартала, причем они «накладываются» друг на друга нарастающим итогом.

Налоговый же период для всех один – год.

Образец платежного поручения на налог на прибыль

Чтобы осуществить уплату по налогу на прибыль, предприятия производят расчет налога, предоставляют декларацию и затем переводят средства в бюджет. Компании могут платить налог на прибыль, как ежемесячные или ежеквартальные авансовые взносы.

При расчете налога на прибыль, предприятие должно учитывать, что его сумма разделяется между федеральным и региональным бюджетом. Следовательно, в региональный бюджет должно поступить 17%, а в федеральный – 3%. Отметим, что такие показатели стали применяться с 2017 по 2020 год, согласно статье 284 НК РФ .

В связи с этим бухгалтеры должны заполнять два платежных поручения, в которых указываются разные коды бюджетной классификации:

Уплата налога на прибыль

Оплата налога на прибыль зависит от величины доходов компании. Если ее выручка меньше 60 млн руб. за четыре квартала до отчетного, то авансы по прибыли вносятся раз в квартал. Если организация заработала больше этой суммы, платить можно исходя из вариантов:

Рекомендуем прочесть: Льготы на жилье молодым семьям

Платежное поручение по налогу на прибыль и основные моменты его заполнения

В 2017 году были внесены небольшие изменения, но они на форме платежке и порядке ее заполнения это не сильно отразилось. Значимым изменением является увеличение части налога, перечисляемого в федеральный бюджет. Теперь он составляет 3%, а остальные 17% идут в пользу регионального бюджета.

Интересует образец платежного поручения налог на прибыль

Закончились новогодние каникулы. Однако впереди другие выходные – Международный женский день.

Поскольку начало года традиционно богато праздниками, сегодня напомним работодателям, кого из работников можно, а кого нельзя привлекать к труду в такие дни, как он оформляется, какие гарантии и компенсации предусмотрены для работающих в праздник, и обратим внимание на некоторые особенности оплаты «праздничной» работы.

Онлайн журнал для бухгалтера

Как заполнять платежные поручения на перечисление и уплату налогов и страховых взносов в 2017 году? Какие особенности формирования и заполнения полей платежек? Как расшифровываются поля платежного поручения? В данной статье приведены образец заполнения платежного поручения на уплату налогов и страховых взносов, а также таблица с расшифровкой полей. Также см. «КБК на 2017 года: таблица кодов с расшифровкой».

В правила заполнения платежного поручения в 2016 году внесены изменения. А именно: чиновники уточнили, какое количество знаков должно быть в ИНН, КБК, КПП, ОКТМО, УИН ( приказ Минфина России от 23.09.2015 № 148н ). Изменения вступили в силу с 28 марта. Для удобства новые правила заполнения платежных поручений в 2016 году представлены в виде таблицы.

Заполнение платежного поручения в 2016 году образец

В 2016 г. внесены изменения в требования по заполнению платежных поручений. Сегодня актуальны другие бланки и образцы, по которым возможно правильное оформление отчетности относительно описания сумм по налоговым отчислениям и взносам. С этими образцами вы можете ознакомиться ниже.

Платежное поручение налога на прибыль: образцы 2017

Если налог зачисляется в федеральный бюджет, код 8-значный. Если налог зачисляется в бюджет субъекта или муниципального образования, код 8-значный. Если налог распределяется между поселениями, входящими в состав муниципального образования, надо ставить 11 знаков.

Источник: http://onejurist.ru/lgoty/obrazets-platezhnogo-porucheniya-po-nalogu-na-pribyl

Платежка авансового платежа по налогу на прибыль

Обновление: 4 октября 2017 г.

Образец платежного поручения по налогу на прибыль

Обязанность по уплате налога на прибыль будет считаться исполненной после расчета налога, составления декларации и перечисления налога в бюджет. При этом в течение налогового периода организации уплачивают либо ежемесячные, либо квартальные авансовые платежи (в зависимости от оборота компании).

Особенностью уплаты налога на прибыль в бюджет является то, что, несмотря на то, что сам налог является федеральным, он поступает сразу в два бюджета – федеральный и региональный.

Соответственно, организация должна разграничить налог в установленной пропорции и составить два платежных поручения по налогу на прибыль.

Что нового в платежке по налогу на прибыль с 2017 года

Напомним, что раньше соотношение поступлений в бюджеты было следующим – 2 и 18 процентов. Начиная с 2017 года в законодательство по указанному вопросу внесены изменения.

Теперь распределять поступление налога нужно следующим образом – 3 процента в федеральный бюджет и 17 процентов в региональный (если у организации не имеется какой-либо льготы, когда возможно применение пониженной налоговой ставки вплоть до 12,5 процентов).

В связи с этим необходимо учитывать, что в платежных поручениях код бюджетной классификации (КБК) по федеральным и региональным бюджетам будет разный, в этом будет состоять отличие при заполнении этих двух платежек (кроме назначения платежа при уплате налога на прибыль). Сразу отметим, что сами КБК по указанному налогу в 2017 году не изменились:

Как заполнить платежное поручение по налогу на прибыль

Все основные реквизиты не претерпели каких-либо изменений. Таким образом, порядок заполнения платежных поручений по налогу на прибыль в 2017 году не будет отличаться от заполнения платежек за предыдущие налоговые и отчетные периоды.

В платежку необходимо занести информацию о налогоплательщике (название, ИНН, КПП, номер счета, сведения о банке и др.), а также указать сведения о получателе (наименование УФК, название инспекции, ее ИНН, КПП, банковские реквизиты).

Актуальные данные лучше всего уточнить на официальном сайте nalog.ru, воспользовавшись сервисом «Адреса и платежные реквизиты вашей инспекции», либо получить данные непосредственно в инспекции по месту постановки на налоговый учет.

Кратко остановимся на заполнении остальных реквизитов.

Во избежание возможной путаницы с поступлением налога важно при заполнении графы 107 правильно указать налоговый период, за который производится уплата налога на прибыль. Если организация в 2017 году уплачивает ежемесячные авансовые платежи, необходимо указывать, например, МС.01.2017, МС.02.2017, если ежеквартальные, то КВ.01.

2017, КВ.02.2017. В поле 106 необходимо указать «ТП», что означает текущий платеж. УИН (универсальный идентификатор платежа) в поле 22 не заполняем, поскольку при уплате текущих платежей он отсутствует. В поле 21 необходимо указать очередность платежа 5 (также означает текущие платежи). Поле 110 не заполняется, оставляем пустым.

В графе 109 необходимо проставить дату подписания декларации по налогу на прибыль. В случае же, если производится уплата ежемесячных платежей, указывается «0». ОКТМО уточняется по месту нахождения ИФНС, в которой администрируется налогоплательщик. Порядок заполнения остальных реквизитов приведен в образце платежного поручения по налогу на прибыль 2017 года.

В настоящее время имеющиеся различные сервисы помогают заполнить платежные документы без каких-либо особенных сложностей.

Вместе с тем, чтобы быть полностью уверенными в правильности заполнения документа, необходимо понимать значение и содержание каждого поля, а также знать, где и как найти его содержимое.

Для этого рекомендуется ознакомиться с Приказом Минфина № 107н, Положением Банка России № 383-П , многочисленными разъяснениями ФНС и Минфина России.

Скачать образец платежного поручения по налогу на прибыль

glavkniga.ru

Образец платежного поручения на уплату налога на прибыль

Все предприятия должны перечислять налог на прибыль. Чтобы сделать это, необходимо правильно заполнить платежное поручение. Поскольку при заполнении этого документа используются в основном цифровые значения и коды, у многих бухгалтеров возникают проблемы с его подготовкой. Попробуем разобраться на примере образца, как правильно заполнить этот бланк и какие нюансы стоит учесть.

Платежное поручение — это документ, являющийся письменным распоряжением владельца счета в отношении банка о перечислении средств в пользу различных получателей. В частности, такой документ используется для перечисления средств в бюджет. Рассмотрим подробнее на образце, как оформляется этот бланк.

Платежное поручение на налог на прибыль 2018

Чтобы осуществить уплату по налогу на прибыль, предприятия производят расчет налога, предоставляют декларацию и затем переводят средства в бюджет. Компании могут платить налог на прибыль как ежемесячные или ежеквартальные авансовые взносы.

При его расчете предприятие должно учитывать, что его сумма разделяется между федеральным и региональным бюджетами. Следовательно, в региональный бюджет должно поступить 17 % от прибыли, а в федеральный — 3 %. Отметим, что такие показатели применяются с 2017 по 2020 год, согласно статье 284 НК РФ.

В связи с этим бухгалтеры должны заполнять два платежных поручения, в которых указываются разные коды бюджетной классификации:

Источник: http://sokolieds.ru/blog/platezhka-avansovogo-platezha-po-nalog/