Штрафы и ответственность за несвоевременную сдачу РСВ-1 в 2018 году

По итогам отчётного года каждая организация или индивидуальный предприниматель должны предоставить в территориальное подразделение ПФР соответствующую документацию по форме РСВ-1. Стоит отметить, что с начала 2018 года все бланки по взносам передаются в налоговые инспекции и по другой форме. Однако, данное правило не распространяется на отчётность за 2018 год.

Рассматриваемый бланк не претерпел никаких изменений. Каждое заинтересованное лицо может загрузить образец оформления с официального сайта Пенсионного Фонда РФ. Для этого требуется перейти в справочно-правовой раздел.

Кто подает документ

Рассматриваемый расчет по страховым взносам должен предоставляться в контролирующие службы должен предоставляться всеми страхователями, в качестве которых могут выступать компании или предприниматели, имеющие постоянный штат сотрудников. В тех случаях, когда в течение отчётного года страхователь не ведет активную деятельность и не начисляет финансовые вознаграждения в пользу работников, то он все равно должен осуществлять подачу отчета.

Стоит напомнить, что в состав отчета в обязательном порядке включается титульный лист, а также разделы 1 и 2.1. Что касается остальных разделов, то в их строках проставляются прочерки за исключением тех случаев, когда в отчетном периоде имели место выплаты в пользу сотрудников и начисление взносов страхового характера.

С начала января 2018 года все страховые и пенсионные взносы перешли под контроль территориальных налоговых служб. Для отчетности, начиная с первого квартала текущего года, предусматривается новый единый бланк, разработанный ФНС. В данном случае форма РСВ-1 перестает действовать. Но стоит отметить, что за расчет по 2018 году отчитываться нужно по старой установленной форме.

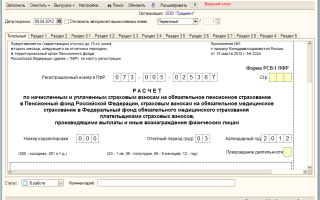

Бланк формы РСВ-1

Правила заполнения

В рассматриваемой форме заполнению подлежат исключительно те разделы, в которых может быть указана какая-либо информация. Другими словами, если у плательщика один из разделов формы остается пустым, то соответствующие взносы не должны начисляться. В соответствии с этим такие разделы расчета не должны предоставляться.

В соответствии с вышеуказанной информации страхователь должен в первую очередь оформить обязательные разделы и только после этого проставить на каждой конкретной странице документа нумерацию сквозного характера.

Стоит отметить, что годовую отчетность за 2018 года не должны были подавать те индивидуальные предприниматели, которые не нанимали работников и не выплачивали зарплату с прочими финансовыми вознаграждениями физлицам.

Что касается тех работодателей, которые осуществляли выплаты в течение прошлого года финансовых вознаграждений в полном размере и начислявших все страховые взносы по ОМС, то они должны заполнить все без исключения разделы расчета по форме РСВ-1.

В титульном листе должна быть обязательно прописана следующая информация:

- регистрационный номер организации или индивидуального предпринимателя в Пенсионном Фонде;

- сквозная нумерация страницы;

- кодификация для первичной или исправленной документации;

- код отчетного периода – для второго квартала указывается код 6;

- дата оформления;

- полное наименование организации;

- индивидуальный налоговый номер;

- КПП и так далее.

Если предприятие оформляет нулевую отчетность, то нужно проставить прочерк в графе со сведениями о числе застрахованных лиц. Зачастую рассматриваемый отчет подается только теми компаниями, у которых в штате числится только директор. В разделе о среднесписочном числе работников нужно проставить единицу. Если это не будет сделано, то инспекторы также наложат административный штраф.

Если компания в течение отчетного периода не увольняла и не принимала на работу новых сотрудников, то количество человек будет соответствовать среднесписочной численности.

Важно помнить о факте того, что каждое заинтересованное лицо может загрузить пример заполнения расчета с официального сайта ПФР или обратиться за консультацией к сотрудникам ближайшего отделения Фонда. Кроме того, с того же сайта может быть загружен специализированный модуль для самостоятельной проверки правильности составления документа.

Образец заполнения формы РСВ-1

Сроки сдачи отчета

Срок сдачи отчётности по форме РСВ-1 напрямую зависит от того, в каком виде он подается. По состоянию на 2018 год предусматривается два варианта оформления – в бумажном или электронном формате. Важно учитывать то, что отчётность в электронном виде подается только теми организациями, штат сотрудников которых включает в себя более 25 человек.

В тех случаях, когда последний день сдачи отчета приходится на выходной или праздничный день, то актуальный срок в автоматическом порядке переносится на ближайший рабочий день. Такое требование в полной мере регламентируется статьей №4 Федерального Закона, вступившего в силу 24 июля 2009 года. Номер документа — 212.

Ответственность за нарушения

Страхователя, в качестве которого может выступать как организация, так и частный предприниматель, могут привлечь к определенной ответственности контролирующие инстанции. В таких случаях могут быть начислены штрафы, если отчётность не была предоставлена вовсе или, если документ был передан со значительным пропуском установленных сроков.

Что касается административных протоколов по соответствующим нарушениям, то они должны составляться исключительно уполномоченными представителями Пенсионного Фонда. Основания для такого требования содержатся в статье №28 действующего КоАП РФ.

Стоит отметить, что у бухгалтеров могут возникнуть определенные трудности при оформлении новой формы отчета. Не могут быть исключены и те ситуации, когда информация будет включаться в устаревшую форму. Если это случится, то налоговые службы не примут отчетность к рассмотрению и предоставят его компании или предпринимателю для исправления недочетов.

Может произойти также и ситуация, в рамках которой уполномоченные службы откажутся принимать новую форму, утвержденную приказом ФНС. Если это случится. То каждой компании важно позаботится об оформлении старой формы РСВ-1. Стоит отметить, что в 2018 году отчетность данного типа продолжает подаваться в ПФР даже несмотря на то, что контроль за страховыми взносами перешел к ИФНС РФ.

Штрафы за несвоевременную сдачу РСВ-1 в 2018 году

Предприниматели или организации в случае допущения пропуска установленных сроков подачи документа могут быть подвержены финансовым штрафам.

Его актуальный размер напрямую зависит от суммы осуществленных взносов за последний отчетный квартал.

Например, для тех, кто опоздал со сдачей расчет за третий квартал прошлого года штраф был сформирован в прямой зависимости от взносов, осуществленных во втором квартале.

Размер санкций в данном случае может составлять до 5% от суммы тех страховых взносов, которые были начислены за последние 3 месяца отчетного периода. В данные рамки попадают и неполные месяца. Максимальный размер санкции составляет 30 процентов от суммы взносов и не может составлять меньше 1 000 рублей.

Для минимизации определенных рисков, связанных с возможными штрафами, компаниям нужно воспользоваться специальным сервисом проверки бланка. При подаче уточненной документации в каждом конкретном случае нужно использовать это особенно актуально. Предоставление устаревшего бланка несет за собой отказ контролирующих органов в принятии соответствующего документа.

Источник: https://buhuchetpro.ru/shtrafy-za-nesvoevremennuju-sdachu-rsv-1-v-2016-godu/

Штраф за несдачу расчета по страховым взносам в 2017 году

Расскажем, кому грозит штраф за несвоевременную сдачу расчета по взносам в 2017 году, в каком размере и можно ли его избежать.

В какие сроки надо сдать расчет по взносам за 2017 год

Расчет по страховым взносам надо сдать в единый срок — до 30 числа месяца, следующего за отчетным периодом. В какой форме компания сдает расчет — электронно или на бумаге — не имеет значения.

Таблица. Сроки сдачи расчета по взносам в 2017 году

| Отчетный период | Срок сдачи расчета |

| 1 квартал | 2 мая 2017 года |

| Полугодие | 31 июля 2017 года |

| 9 месяцев | 30 октября 2017 года |

| Год | 30 января 2018 года |

Обратите внимание, у ФНС появились новые основания, чтобы не принять ваш расчет по взносам, подробности в статье «Когда налоговики не примут ваш расчет по взносам».

Компанию, которая сдаст расчет по страховым взносам позже срока, налоговики оштрафуют по пункту 1 статьи 119 НК РФ (письмо ФНС от 30.12.16 № ПА-4-11/25567).

Если взносы перечислены своевременно, штраф будет минимальным — 1000 руб. В остальных случаях штраф составит 5% от просроченной суммы взносов к уплате по данным расчета за каждый месяц просрочки. То есть, при определении размера штрафа из этой суммы вычитают взносы, которые компания перечислила в срок. При этом максимальный штраф — 30% от суммы взносов к уплате по расчету.

Если в установленный срок компания уплатила только часть взносов, налоговики рассчитают штраф с разницы между суммой взносов в расчете и перечисленной в бюджет.

Как грамотно составить пояснения к отчету, посмотрите в статье «Что отвечать на вопросы налоговиков по расчету по взносам за 2017 год».

Таблица. Размеры штрафа за несдачу расчета по страховым взносам в срок в 2017 году

| Какой расчет не сдан в срок | Минимальный штраф | Расчетная сумма штрафа | Максимальный штраф |

| Нулевой расчет по взносам | 1000 руб. | — | — |

| Расчет со взносами к уплате, но они перечислены в срок | 1000 руб. | — | — |

| Расчет со взносами к уплате, которые не перечислены на дату сдачи расчета | 1000 руб. | 5% от суммы взносов к уплате или доплате по данным расчета. Штраф считают за каждый месяц (полный и неполный) просрочки сдачи расчета | 30% от суммы взносов |

| Расчет со взносами к уплате, которые частично перечислены на дату сдачи расчета | 1000 руб. | 5% от разницы между взносами к уплате или доплате по данным расчета и перечисленными взносами. Штраф считают за каждый месяц (полный и неполный) просрочки сдачи расчета | 30% от суммы взносов |

Штраф считают по каждому виду взносов отдельно

Расчет по страховым взносам включает в себя взносы в три фонда – ПФР, ФСС и ФФОМС. Поэтому налоговики посчитают штраф за опоздание с расчетом по каждому виду взносов отдельно. Такое разъяснение ФНС России привела в письме от 05.05.2017 № ПА-4-11/8641.

Что касается минимального штрафа, инспекторы распределят 1000 руб. по фондам пропорционально весу тарифа в общем тарифе 30%:

- по взносам в ПФР – 733,33 руб. (1000 руб. × 22% : 30%);

- по взносам в ФФОМС – 170 руб. (1000 руб. × 5,1% : 30%);

- по взносам в ФСС – 96,67 руб. (1000 руб. × 2,9% : 30%).

То есть, бухгалтеру штраф за опоздание с расчетом по страхоым взносам надо перечислить тремя платежками. ФНС рекомендует использовать для этого следующие КБК.

Таблица. КБК для штрафов за несвоевременную сдачу расчета по страховым взносам

| 182 1 02 02010 06 3010 160 | Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату страховой пенсии (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации за расчетные периоды,начиная с 1 января 2017 года) |

| 182 1 02 02090 07 3010 160 | Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации за расчетные периоды, начиная с 1 января 2017 года) |

| 182 1 02 02101 08 3013 160 | Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (суммы денежных взысканий (штрафов) по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

Для заполнения платежек используете сервисы КБК и Справочник платежек.

Источник: https://www.Zarplata-online.ru/art/160746-shtraf-za-nesdachu-rascheta-po-strahovym-vznosam-v-2017-godu

Отчет в ПФР по форме РСВ-1 в 2018 году

До 2017 года отчетность в страховые фонды предоставлялась на бланке РСВ-один ежеквартально.

Форма РСВ-1 была обязательной для юридических и физических лиц, которые создавали трудовые места для иных граждан. С 2018 года учет страховых взносов передан в юрисдикцию налоговых органов.

Вместе с этим поменялись и формы отчетности. Нужно ли предоставлять РСВ-один в 2018 году? Давайте разбираться.

Что это такое

Описываемая отчетность направлялась в два фонда:

- Пенсионный (ПФР);

- по обязательному медицинскому страхованию (ФОМС).

Содержание ведомости описывало перечисленные взносы за тружеников, а также их персональные данные.

Внимание: с начала 2018 года формы заменили. Теперь в ПФР подаются сведения на новых бланках:

Кто должен заполнять

Отчетность на бланке СЗВ-один обязаны предоставлять работодатели, к которым относятся:

- юридические лица, заключившие с иными людьми:

- трудовые соглашения;

- гражданско-правовые договоры;

- самозанятые граждане, создающие трудовые места.

Внимание: если начисляется и выплачивается заработок, с которого высчитывается страховой взнос, то форму подавать обязательно.

О сроках

Согласно действовавшей до 2018 года методике, расчет предоставлялся ежеквартально до:

- до 15 числа месяца, следующего за отчетным периодом, на бумаге;

- до 20-го — в электронном виде.

Его периодичность такова:

- за 1 квартал;

- за полугодие;

- за 9 месяцев;

- за год.

Внимание: если дата выпадает на праздник или выходной день, срок переносится на следующие рабочие сутки.

Подается ли в 2018 году

В связи с тем, что данная отчетность включает годовую периодичность, в 2018 году необходимо предоставить ее последний раз:

- до 15 февраля на бумажном носителе;

- до 20-го — в электронном виде.

Скачать для просмотра и печати:

Форма РСВ-1: бланк

https://www.youtube.com/watch?v=IC7ThmPtDug

Образец заполнения формы РСВ-1

В каком виде предоставлять

Законодательство обязывает подавать РСВ-один в двух вариантах:

- на бумаге необходимо подготовить две копии:

- одна остается в фонде;

- на второй ставится отметка о получении;

- электронный вариант имеет следующие особенности:

- обязателен для организаций, в которых трудится более 25 человек;

- должен заверяться электронной цифровой подписью.

Важно: если численность предприятия превышает 25 человек, то разрешено не подавать расчет на бумаге.

Куда подавать

- Предприятия и организации обязаны направить описываемый расчет в отделение ПФР по месту своего нахождения:

- филиалы и обособленные подразделения с собственной бухгалтерией направляют в соответствующее подразделение.

- Индивидуальные предприниматели ориентируются по адресу, указанному в регистрационных документах.

Способы передачи в фонды

Организации с небольшой численностью и индивидуальные предприниматели могут предоставить отчётность:

- лично;

- через представителя (необходима доверенность);

- почтовым отправлением с описью вложения.

Электронный вариант, обязательный для предприятий с большим штатом, направляется посредством интернет-связи или на флэшке. Заверять его цифровой подписью обязательно.

Внимание: оформление электронной подписи руководителя занимает один или два рабочих дня. Стоимость работы варьируется в пределах 6 500 — 7 500 р.

Правила заполнения

Методика внесения данный в РСВ-один утверждена постановлением Правления ПФР № 2П от 16.01.2014. Кроме того, в нее вносились изменения и дополнения. При заполнении отчетности необходимо строго следовать данным методическим рекомендациям.

Отчетность состоит из шести разделов. В каждый необходим внести соответствующие данные, ориентируясь на название ячеек.

Источник: https://IPprof.ru/nalogi/straxovye-vznosy/otchet-po-forme-rsv-1.html

Форма РСВ — порядок заполнения, сроки сдачи — Делать дело

Одним из видов отчета, подаваемого в налоговые органы, является расчет страховых взносов (РСВ).

Его необходимо заполнить и отправить в налоговую службу по месту регистрации или проживания любому юридическому или физическому лицу, которые в отчетном периоде нанимали персонал по трудовым соглашениям или договорам услуг, подряда, авторским договорам, и при этом являлись плательщиками страховых взносов за наемных работников.

С 2017 года изменился не только порядок подачи отчета, но и его форма. Ранее отчетность сдавалась в ПФР в виде нескольких форм (РСВ 1, 2, РВ 3 и ФСС 4). Начиная с прошлого года сведения необходимо предоставлять в налоговые органы по месту регистрации субъекта хозяйствования в виде одного отчет РСВ.

Однако эти формы отчетности нужно подать в том случае, если в них плательщик самостоятельно обнаружит ошибку.

Например, в ходе реорганизации путем присоединения, объединенная компания подает сведения за реорганизованные юр. лица. И при составлении отчета обнаружилась ошибка за один из периодов 2016 года.

В этом случае необходимо заново составить именно ту форму, в которой ошибка была, а не сдавать новый бланк РСВ.

Налоговое законодательство также обязывает сдать так называемую «нулевую» отчетность, если в отчетном периоде нанимался персонал, однако, доходов, с которых необходимо уплачивать страховые взносы наниматель не выплачивал.

Например, ИП нанял единственного работника, который был уволен в первом квартале. В этом случае за последующие кварталы подается отчет РСВ, в котором вместо сумм взносов за последние три месяца указывают нули.

Заполненная форма РСВ подается на бумажном носителе или в электронном виде. При этом выбрать способ предоставления сведений могут только те наниматели, у которых численность наемного персонала была 25 сотрудников и меньше. Для остальных — только электронная форма, с заверением ее при помощи ЭЦП.

Скачать форму РСВ 2018 года

Предоставляют отчет РСВ в налоговую по месту регистрации или проживания плательщика. Если компания имеет разветвленную филиальную сеть и удаленные подразделения обладают правами юр. лица, то каждый такой филиал отчитывается самостоятельно. Исключение сделано только для тех подразделений организации, которые находятся за пределами РФ.

За иностранный филиал, представительство или отделение, отчетность заполняет и подает головной офис компании.

Отчетность необходимо предоставить всем субъектам хозяйствования, которые платили за своих работников взносы на пенсионное или медицинское страхование. Кроме того, подача сведений, касается также компаний, которые оплачивали больничные листы (в том числе и по беременности и родам) наемному персоналу, с последующим зачетом этих средств в счет страховых взносов или возврата их из бюджета.

Сроки подачи РСВ

Отчетным периодом для этого вида отчета является календарный год, поэтому форму РСВ заполняют все, кто нанимал персонал и уплачивал страховые взносы за работников, хотя бы один раз в год. Сама форма заполняется ежеквартально (нарастающим итогом) и в целом за год.

Сроки сдачи РСВ, установлены ст. 431 НК РФ. Отправить отчет в налоговые органы необходимо не позднее 30 числа, следующего за кварталом или годом, месяца.

Например, подать РСВ за первое полугодие 2018 года нужно не позднее 30 июля.

Если последний день подачи сведений приходится на выходной день или официальный праздник, то сдать его нужно на следующий рабочий день.

Вместе с тем, лучше не затягивать до последнего дня с передачей сведений в ФНС, поскольку при обнаружении в нем ошибки, плательщик может быть освобожден от ответственности за неверно предоставленные данные, если он успел увидеть расхождение самостоятельно до окончания сроков сдачи отчетности и проверки ее налоговой службой.

В этом случае, плательщик просто подает уточненные данные, и принятой считаются сведения, которые он предоставил взамен ошибочных.

Если субъект хозяйствования находится в стадии ликвидации, то последний раз он обязан предоставить сведения о страховых взносах до подачи ликвидационного баланса, а предприниматели — до момента обращения с заявлением о госрегистрации сведений о прекращении деятельности.

При этом отчетный период будет считаться от начала года до даты предоставления в налоговую последнего РСВ.

Порядок заполнения РСВ

Новая форма отчетности и правила ее заполнения утверждены приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

Несмотря на большой объем формы РСВ, заполнять ее полностью нет необходимости. Обязательными для всех субъектов хозяйствования являются:

- титульный лист формы;

- первый раздел;

- приложения № 1 (подразделы 1.1, 1.2) и № 2;

- третий раздел формы.

Внесение сведений в остальные разделы и приложения зависит от нескольких факторов.

- Во-первых, наем персонала на места, которые по результатам оценки имеют 3 и 4 класс опасности по условиям труда. Такие субъекты хозяйствования несут дополнительную нагрузку, в виде повышенных страховых взносов. Им необходимо заполнить еще и подразделы 1.3, 1.4, приложения № 1.

- Во-вторых, оплата больничных листов. При такой форме взаимодействия с органами соцзащиты необходимо внести сведения в приложения № 3 и № 4.

- В-третьих, льготный режим ставок по страховым взносам. Те компании и предприниматели, которые его используют, дополнительно заполняют приложения № 5 — 8 первого раздела.

- В-четвертых, наем на работу людей, у которых нет российского гражданства. Субъекты хозяйствования, использующие труд иностранных сотрудников, предоставляют в налоговые органы заполненное приложение № 9.

- В-пятых, заключение договоров с трудовыми отрядами, сформированными из студентов. В таком случае РСВ дополняют приложением № 10.

- В-шестых, ведение хозяйственной деятельности в форме КФХ. Для глав и работников фермерских хозяйств необходимо заполнить сведения во втором разделе формы РСВ.

Внесение сведений в форму отчета РСВ

При заполнении отчета необходимо придерживаться нескольких простых правил. При передаче сведений на бумажном носителе поля формы заполняют синей или черной ручкой. Если обнаружена ошибка, то сведения зачеркивают и меняют на верное число по правилам исправления бухгалтерских документов.

Использование корректоров, подчисток и других способов исправления запрещено. Такой отчет налоговая служба вернет или признает неверно заполненным с последующими санкциями за несвоевременное или некорректное предоставление сведений.

При заполнении формы вручную все текстовые значения пишут большими печатными буквами. В электронном виде необходимо использовать шрифт Courier New, размер 16 — 18.

На бумажном носителе каждая страница отчета должна быть распечатана на отдельном листе, двухсторонняя печать не допускается, кроме того, заполненный бланк скрепляют таким образом, чтобы не было повреждений текстового содержимого документа.

Ячейки для ввода данных заполняют слева направо. При этом пустые ячейки прочеркивают. Если какие-либо сведения о суммах выплат отсутствуют, в таких клеточках проставляют цифру «ноль».

Например, ИНН плательщика состоит из 9 цифр, тогда как поле для его внесения имеет размер 12 знаков. Заполняется оно следующим образом «235478021—». Аналогично поступают и со сведениями о суммах выплат и взносов. Например, сумма зарплаты в текущем периоде составила 320 000 рублей. Сведения вносят так: «320000—». Если подается нулевой отчет, то в поле с суммой выплат просто ставят «0».

Для заполнения дробных значений, в полях для заполнения проставлена точка, а затем еще две ячейки.

Сведения о суммах в них проставляют следующим образом «52000—-.05».

Каждый лист отчета подписывает руководитель организации и ставит дату заполнения. При наличии печати организации, ее оттиск проставляют на титульном листе заполненного отчета.

Коды отдельных видов деятельности, реорганизации, региона подачи и т. д. можно посмотреть в приложениях к порядку заполнения РСВ или на сайте ФНС.

Нюансы заполнения отдельных разделов и приложений

В титульном листе поля для подтверждения достоверности данных заполняют либо сведениями о руководителе плательщика, либо о компании, которая заполняла отчет, например, при ведении бухучета по договору оказания услуг. В случае представительства, необходимо дополнительно приложить к отчету документ его подтверждающий (договор, доверенность и т. д.).

В титульном листе сведения о плательщике, не являющемся предпринимателем, заполняют только в том случае, если физ. лицо, предоставляющее отчет не имеет регистрации в качестве ИП и не может заполнить данные об ИНН.

https://www.youtube.com/watch?v=0GzYgLnYMX4

В первом разделе плательщики, которые выплачивают деньги по больничным листам своим работникам с возмещением или зачетом сумм выплат в страховые взносы заполняют либо сведения об уплаченных взносах (если возмещение меньше сумм взносов), либо сведения о превышении оплат больничных листов над суммами взносов. Проставлять отрицательные значения в РСВ нельзя.

При наличии на предприятии рабочих мест различной классности вредности сведения о дополнительных страховых взносах заполняют в разрезе каждого тарифа. Соответственно и листов с подразделами 1.3 — 1.4 будет несколько.

Аналогичным образом заполняется третий раздел формы, о взносах по каждому застрахованному лицу. Если работников несколько, то каждому из них отводится один лист третьего раздела.

Ответственность за несвоевременную подачу или неверные сведения в РСВ

После предоставления сведений, налоговые органы их проверяют и в случае расхождения данных в отчете или с другими формами контроля направляют уведомление плательщику.

При этом ему дается срок в 5 дней (при электронной форме подачи) и 10-тидневный срок, если уведомление об ошибке было направлено обычной почтой, для исправления ошибочных сведений и повторного предоставления РСВ в налоговую службу.

Кроме того, плательщик может самостоятельно обнаружить ошибки, исправить их до проведения проверки сотрудниками ФНС и предоставить исправленные сведения в налоговый орган.

В этих двух случаях ответственность за недостоверную или несвоевременно поданную отчетность не наступит.

В налоговом кодексе предусмотрено несколько видов штрафных санкций. Не та форма заполнения отчета будет стоить плательщику 200 рублей.

Если по результатам проверки будет выявлено занижение базы для уплаты страховых взносов или неправильное их исчисление, то штраф составит 20 % от расхождения между оплаченными взносами и их реальным размером.

Предоставление ошибочных сведений о персональных данных наемных работников, суммах страховых взносов, суммах возмещений выльется в дополнительные 500 рублей.

За несвоевременную подачу отчетности РСВ или опоздание с уплатой взносов накажут в размере 5 % — 30 % (не меньше 1 000 рублей), в зависимости от количества месяцев просрочки.

Налоговое ведомство может привлечь к ответственности плательщика, даже в случае расхождений в сведениях, указанных в первом и третьем разделе РСВ. Такой отчет автоматически будет считаться недостоверным.

Действующий с прошлого года порядок предоставления сведений о страховых взносах значительно упростил подачу отчетности. Вместо нескольких форм разработана одна форма РСВ. Из нее убраны дублирующиеся и избыточные сведения, а подается она в ФНС. Объем необходимых сведений зависит от вида уплачиваемых взносов, формы страхования и количества наемных работников.

За несвоевременную или недостоверную информацию о взносах, базе их исчисления или недоплату следует ответственность в виде штрафов.

Источник: https://delatdelo.com/organizaciya-biznesa/forma-rsv-poryadok-zapolneniya-sroki-sdachi.html

Корректировка расчета по страховым взносам 2018

Данный материал поможем вам разобраться в том, как происходит корректировка расчета по страховым взносам. Вы узнаете, какие существуют особенности корректировки, а также узнаете об ответственности при допущении ошибок в заполнении отчетов.

C 1 января 2017г.контроль за уплатой страховых взносов ( кроме взносов на «травматизм») будут осуществлять налоговые органы. Следовательно и отчет по взносам РСВ-1 предоставляем в территориальные налоговые инспекции.

Срок предоставления данного отчета ежеквартальный — не позднее 30-го числа месяца, следующего за расчетным периодом. Этот срок един для всех, независимо от формы — на бумажном носителе или в электронном виде.

Если отчетный день выпадает выходным или праздничным, то действует известное правило — сдаем в первый рабочий день, следующий за ним.

Читайте также статью: → «Какие страховые взносы ООО на УСН, ОСНО в 2018? Примеры»

| Период представления | Срок |

| 1 квартал 2017г. | До 2 мая 2017г. |

| За полугодие 2017г. | До 31 июля 2017г. |

| За 9 месяцев 2017г. | До 30 октября 201г. |

| За 2017г. | До 30 января 2018г. |

Корректировка расчета по страховым взносам: когда требуется?

Даже грамотный и опытный бухгалтер может допустить ошибку в составлении той или иной отчетности. Подать корректировочный отчет придется в случае, если организация при подаче следующего отчета обнаружила :

- Ошибочные сведения, которые привели к занижению суммы взносов

- Какие-либо данные сотрудников отражены неверно

- Какие-либо данные отражены не в полном объемеКорректировочный отчет обязательно должен содержать те же разделы, что и первичный.

Как сделать корректировку?

При заполнении отчета на титульном листе необходимо указать номер корректировки

| Вид расчета | Значение в поле корректировки |

| Первичный расчет | |

| Уточненный расчет | Порядковый номер корректировки |

Учет всех застрахованных физических лиц указывается в Разделе 3. В этот раздел включаем всех сотрудников, которые работали на предприятии в течении отчетного квартала. Здесь указываем ФИО,СНИЛС и т.д. Особое внимание стоит уделить личным данным сотрудников, как правило здесь и закрадываются ошибки.

Сотрудники, указанные в отчете, должны быть пронумерованы. По каждому сотруднику заполняется сумма полученных в отчетном периоде выплат, сумма начисленных взносов.

Далее необходимо сложить все цифры по трудоустроенным сотрудникам, общая сумма должна совпадать с числом, указанным в разделе №1 декларации. Если обнаружится разная сума, отчет неверен.

Если все же закралась ошибка ,то необходимо обратиться к 3 Разделу, в корректировке укажем только тех сотрудников, по которым была допущена ошибка в исходном отчете.

Общее правило таково: порядок корректировки расчета по страховым взносам затрагивает только те разделы и приложения, которые ранее представлялись налоговикам. Заполнять другие страницы отчета нет необходимости. Исключение из этого принципа – третий раздел, который всегда прикладывается к «уточненке».

Сроки подачи «уточнёнки»

Если в ходе самостоятельной проверки вы выявили какие-либо ошибки и убедились, что за это грозит наказание — не ждите, пока Налоговая пришлет вам требование об устранении неточностей или того хуже, пришлет проверку, подайте корректировку заранее. Так вы убережете компанию от лишних штрафов и пеней.

Сроком подачи корректировочного РСВ-1 принято считать общий порядок — до 30-го числа месяца, наступающего за периодом расчета (ст. 423 НК РФ).

Штрафы за опоздание с расчетом

Возможны два варианта штрафов:

- за несвоевременно сданный отчет

- за опоздание с индивидуальными сведениями

Согласно статье 119 НК РФ штраф составит 5% от все суммы задолженности, по РСВ-1, при этом установлен минимальный размер в 1 тысячу рублей и максимальный 30% от всей задолженности.

Расчет страховых взносов

Порядок расчета страховых взносов, база и тарифы в этом году не изменились, также сохранены размеры льготных и дополнительных тарифов, объем взносов по прежнему составит 30%.

- 22% платим на пенсионное страхование

- 5,1% на медицинское страхование

- 2,9% социальное страхование

Пониженные тарифы по взносам в 2017 году вправе применять компании на упрощенной системе обложения с льготными основными видами деятельности. Например, при производстве пищевых продуктов. Доля доходов от льготной основной деятельности должна быть не меньше 70 процентов. Читайте также статью: → «Нужно ли выплачивать страховые взносы с больничных листов в 2018»

Примеры расчета страховых взносов

Пример №1

В ООО «Бетта» в 1 квартале 2017 года начислены страховые взносы с выплат 2 сотрудникам, директору и бухгалтеру предприятие работает на упрощенной системе и использует базовый тариф по взносам. Заработная плата Смирнова И.В-директора, подлежащая обложению взносами составила 60 000 рублей ежемесячно.

С января 2017г.по март 2017г. начислено страховых взносов за каждый месяц:

- ПФР (22%) – по 13200,00 руб.,

- ОМС (5,1%) – по 3060,00 рублей,

- ФСС (2,9%)– по 1740,00 рублей.

Заработная плата бухгалтера, Пуговкиной О.П., ежемесячно составляет 40 000рублей.

С января 2017г.по март 2017г. начислено страховых взносов за каждый месяц:

- ПФР (22%) – по 8800,00 руб.,

- ОМС (5,1%) – по 2040,00 рублей,

- ФСС (2,9%)– по 1160,00 рублей.

В Общем итоге ООО «Бетта» начислила Смирнову И.В.и Пуговкиной О.П. за 1 квартал: 300 000 рублей.

Общая сумма взносов ООО «Бетта» за 1 квартал: ПФР (22%) – 22000,00 руб., ОМС (5,1%) – 5100,00 рублей, соцстрах (2,9%)– 2900,00 рублей.

Пример №2

На предприятии ООО «Икс» в первом квартале 2017г. выплачивалось пособие по болезни четверым работникам. Общее количество дней выплаты 16, общая сумма составит 7500, включая первые три дня. Тогда раздел 3 заполним следующим образом:

В поле 010 поставим 4 сотрудника,16 дней и сумма 7500, в строку 110- 7500. Читайте также статью: → «Какие страховые взносы ИП на ЕНВД в 2018?»

Ошибки в расчете по страховым взносам

Основными ошибка в расчете страховых взносов являются:

- По итогу сдачи отчетности за 1квартал, работодатели столкнулись с тем, что им приходили уведомления об ошибках. Расчет принимали, но присылали запрос на уточнение данных. В ходе самостоятельной проверки было выяснено, что вины предприятия тут нет, Пенсионный фонд некорректно передал данные в Налоговую инспекцию, в результате этого в Налоговой отсутствовала полная информация по СНИЛС работников, приходилось делать корректировку;

- Ошибка – в раздел № 3 не включили сотрудницу, которая находится в декрете и получает пособие по уходу за ребенком до достижения им 1,5 лет. Такую ошибку надо обязательно поправить

- Ошибочно указан номер телефона организации

- Расчет не примут , если взносы на ОПС по каждому застрахованному лицу в сумме не совпадают с итоговой величиной указанных взносов

Как исправить ошибки в отчете?

Для исправления различных ошибок в отчете необходимо:

- Чтобы исправить ошибку в СНИЛС сострудника, необходимо на титульном листе указать порядковый номер корректировки «001», также приложить раздел №1,как и в первичном расчете и сюда же войдет раздел 3, заполненное на сотрудника, в чьем СНИЛС была ошибка. Стоит обратить внимание, что на этого же сотрудника необходимо приложить копию страхового свидетельства, ИНН и паспорт.

- Ошибка – в раздел № 3 в случае, например, если в отчет не были включены сотрудницы, которые находятся в декрете и получают пособие по уходу за ребенком до достижения им 1,5 лет. Эту ошибку необходимо корректировать. В данной ситуации бухгалтеру необходимо сдать корректировку с номер «001». В него войдет раздел № 1 и приложения к нему, которые содержались в исходном расчете. Сведения в уточненном разделе № 1 и приложениях должны быть точно такими же, как в исходном расчете, то есть суммарными по всем работникам. Добавочно к этому в уточненный расчет войдет раздел № 3 в отношении «декретниц» с номером корректировки «000» и заполненной строкой 210 подраздела

- Чтобы исправить ошибку в сумме необходимо также сделать корректировку, следующую по номеру. Еще раз перепроверить все суммы начисленных взносов и занести их в Раздел 1,в Приложении 2 перепроверить сумму начисленной заработной платы.

Часто задаваемые вопросы

Вопрос № 1. Куда необходимо сдавать новый отчет РСВ-1?

Ответ: Отчет предоставляется в ИФНС по месту регистрации юридического лица

Вопрос № 2. Кому необходимо сдавать РСВ-1?

Ответ: Всем организациям, независимо от количества сотрудников и наличия начислений

Вопрос № 3. Необходимо ли сдавать РСВ-1, если у нас Директор, он же единственный учредитель и заработная плата ему не начисляется?

Ответ: Да, необходимо предоставить нулевой отчет, для суммарных показателей ставьте 0,для всех остальных прочерк

Вопрос № 4. Блокирует ли налоговая расчетный счет за ошибки в РСВ-1?

Ответ: Налоговая служба согласилась с мнением Минфина и признала, что ИФНС не вправе блокировать расчетный счет за опоздание в сдаче.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: https://online-buhuchet.ru/korrektirovka-rascheta-po-strahovym-vznosam/

Рсв за 3 квартал 2018 года | заполнение расчета по страховым взносам — контур.бухгалтерия

До 30 октября 2018 страхователи сдают расчет об уплате страховых взносов за 3 квартал 2018 года. С нового года расчет в очередной раз поменял форму. Рассмотрим изменения в бланке и расскажем, как корректно составить новый отчет по РСВ и заполнить его без ошибок.

Кто сдает РСВ за 3 квартал 2018

Для начала определимся, кто обязан сдавать расчет. Его должны предоставить все юрлица и предприниматели с сотрудниками. Подразделения сдают форму, если они сами начисляют зарплату и перечисляют взносы. Соответственно, расчет требуется от всех страхователей, у которых работают застрахованные лица. Основные группы застрахованных лиц:

- работники, заключившие с организацией срчные и бессрочные трудовые договоры;

- подрядчики — физические лица, выполняющие работы на основании договоров подряда или договоров оказания услуг;

- генеральный директор, если он является единственным учредителем предприятия.

Даже если деятельность на предприятии в течение отчетного периода не велась, расчет все равно представляется в ИФНС. Если выплаты физлицам не производились, движений по счетам не было, то в ИФНС отправляется нулевой отчет.

Если в штате компании более 25 сотрудников (обратите внимание, численность учитывается за весь отчетный период, а не по фактическому наличию сотрудников на момент подготови и сдачи отчета), то, согласно п. 10 ст. 431 НК РФ, такая организация должна предоставить единый отчет в электронном виде и отправить его по интернету. Работодатели количеством персонала меньше 25 могут предоставить отчет на бумаге.

Заполнение формы РСВ

За 3 квартал 2018 расчет по взносам подают по форме, утвержденной приказом ФНС от 10.10.2016 № ММВ-7-11/551. Этот же приказом утверждает электронный формат.

Первый шаг. Оформляем титульный лист

В графе “период” необходимо указать код периода. Код можно взять в Приложении №3 к Порядку заполнения РСВ. В нашем случае код периода равен “33” (второй квартал), если заполняется отчет о работе действующего предприятия.

Код ИФНС указывается в графе “Представляется в налоговый орган (код)”. В этом поле следует указать код своего подразделения. Уточнить код можно через официальный сервис на сайте nalog.ru.

В поле “Код места представления” необходимо указать цифры, которые указывают на то, кто и в какую налоговую предоставляет отчет. ИФНС ранее утвердила коды, с которыми можно познакомиться в Приложении №4 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551.

В подразделе “Название” необходимо указать название организации — так, как оно указано в учредительных документах. Сокращения не допускаются. Индивидуальным предпринимателям нужно указать полные ФИО. Слова разделяются между собой одной свободной ячейкой.

В графе “Код вида экономической деятельности” укажите ОКВЭД. Проверьте данные! С 1 января 2017 действует новый классификатор — ОЕВЭД2. Необходимо брать коды из него. В конце титульного листа ставится дата и подпись уполномоченного лица.

Второй шаг. Вносим данные по сотрудникам

Чтобы избежать ошибок при заполнении и корректно внести все сведения, рекомендуем дальше при заполнении бланка сначала сформировать расчет по каждому сотруднику, на которого отчислялись страховые взносы в течение года. Таким образом, следующим шагом будет заполнение данных персонифицированного учета по каждому сотруднику в разделе 3.

Кому и как заполнить приложения к разделу 1

- Приложения 1 и 2 заполняют все индивидуальные предприниматели и юрлица, которые за прошедший год делали выплаты физлицам, а также предприятия, которые платили взносы по доп.тарифам.

- Приложения 3 и 4 заполняют организации и ИП, которые делали выплаты по больничным листам, перечисляли детские пособия и т.д.

- Приложения 5-8 заполняют организации, работающие по сниженным тарифам (например, УСН)

- Приложение 9 заполняют те организации, которые платили зарплату работникам-иностранцам или работникам без гражданства.

- Приложение 10 необходимо заполнить тем организациям, которые выплачивали заработную плату и иные выплаты работникам строительных отрядов.

Корректировка расчета

Корректировка РСВ делается, если в предыдущих расчетах была неправильно указана сумма взносов.

А также корректирующий расчет необходимо предоставить, если есть расхождения между общей суммой взносов и суммами, начисленными по каждому застрахованному лицу.

Необходимо предоставить корректировку расчета, если по сотруднику указаны неверные персональные данные. Чтобы избежать отклонения отчета по этой причине, необходимо регулярно проводить сверку персональных данных сотрудников.

То, что расчет является корректирующим, нужно указать в поле “Номер корректировки” титульного листа. Так, при сдаче первичного отчета в этом поле указывается значение “0—”, а в дальнейшей, при подаче корректировки, значение уже указывается цифрами “1—”, “2—” и так далее.

Если корректирующий отчет подан в течение 30 дней после отчетного периода, то есть в стандартные сроки для сдачи этого отчета, то датой сдачи отчета считается дата подачи корректировки.

Если же налоговой инспекцией обнаружены ошибки, то на пересдачу отчета у вас есть 5 рабочих дней после получения извещения по электронной почте или 10 рабочих дней, начиная с даты отправки бумажного уведомления.

Отчет считается сданным, если все изменения и корректировка выполнены в указанный срок.

Ответственность за несвоевременно сданный отчет

При нарушении сроков сдачи расчета налоговая инспекция может оштрафовать юрлицо или ИП на 5% от суммы взносов, подлежащих перечислению. При этом итоговая сумма штрафа будет не меньше 1000 рублей. Если взносы посчитаны верно, но неправильно указаны перс.

данные, штрафа не избежать. Если же налоговая инспекция обнаружит расхождения в суммах, то при начислении меньшей суммы штраф будет исчисляться с разницы между уже уплаченными взносами и недоимкой. С этой разницы и взимаются 5%, которые идут на уплату штрафа.

Сдавайте РСВ с помощью бухгалтерского онлайн-сервиса Контур.Бухгалтерия.

Все формы в сервисе актуальны, отчет формируется автоматически на основе данных по зарплате и проходит форматно-логическую проверку перед отправкой в налоговую.

Избавьтесь от рутины, легко ведите учет, начисляйте зарплату и отправляйте отчетность с помощью Контур.Бухгалтерии. Первый месяц работы в сервисе — бесплатен для всех новых пользователей.

Источник: https://www.b-kontur.ru/enquiry/374-rsv

Штраф за несдачу расчета по страховым взносам в 2017 году

За просрочку отчетности по взносам налоговики оштрафуют. О суммах и уплате штрафа за несдачу расчета по страховым взносам в 2017 году — в этой статье.

Расчет по взносам в налоговую инспекцию организации и предприниматели сдают в 2017 году впервые. Отчитаться надо за 1 квартал, полугодие (2 квартал), 9 месяцев (3 квартал) и год (ст. 423 НК РФ).

Сдавать расчет надо не позднее 30-го числа месяца, следующего за отчетным периодом (п. 7 ст. 431 НК РФ). При этом действуют общие правила переноса сроков.

Штраф за расчет по страховым взносам 2017

В 2017 году расчет надо сдать в следующие сроки:

- за 1 квартал 2017 г.- 2 мая;

- за 2 квартал (полугодие) — 31 июля;

- за 3 квартал (9 месяцев) — 30 октября;

- за 2017 г. — 30 января 2018 г.

Если эти сроки не соблюдать, не избежать штрафа. О размерах санкций — далее.

Если страхователь нарушил срок сдачи расчета по взносам, инспекторы вправе оштрафовать. Минимальный штраф составит 1000 рублей. Штраф общий на три вида взносов: пенсионные, медицинские и социальные. Инспекторы считают сумму по каждому виду взносов.

Кстати, Налоговый кодекс не освобождает от обязанности сдавать в 2017 году нулевой расчет по страховым взносам, если деятельность не велась. Поэтому безопаснее сдать отчет. Иначе возможен штраф.

Если кроме опоздания с расчетом еще и позднее перечислены платежи, налоговики оштрафуют на 5 % от взносов за каждый полный и неполный месяц просрочки (п. 1 ст. 119 НК РФ).

Уплата штрафа за несдачу расчета по страховым взносам в 2017 году

Штраф за опоздание с расчетом по взносам надо поделить между тремя бюджетами и перечислить на разные КБК. Об этом сообщила , которое направила разработчикам программ для налогоплательщиков.

Для штрафа за опоздание нет отдельного КБК. Действуют особые правила.В письме ФНС пояснила, что перечислять штраф нужно на разные КБК.

КБК штрафа за несдачу расчета по взносам

| Пенсионные (основные и дополнительные тарифы) | 182 1 02 02010 06 3010 160 |

| Социальные | 182 1 02 02090 07 3010 160 |

| Медицинские | 182 1 02 02101 08 3013 160 |

Налоговики разъяснили, что если для одного вида внебюджетного фонда действуют сразу несколько КБК, их нужно объединить в один. Как мы выяснили в службе, оговорка касается пенсионных взносов.

Компании платят их по общему тарифу 22 % и дополнительному — за сотрудников, которые вправе досрочно выйти на пенсию.

Штрафы за просрочку из дополнительных и общих пенсионных взносов нужно объединить в один и перечислить по КБК 182 1 02 02010 06 3010 160.

Образец платежного поручения по страховым взносам

См. Образцы платежных поручений по страховым взносам в 2017 году

Если компания опоздала с расчетом, но заплатила взносы вовремя, штраф будет минимальный — 1000 рублей (п. 1 ст. 119 НК РФ). Столько же компания заплатит, если штраф из взносов оказался меньше 1000 рублей.

Штраф нужно распределить между фондами. Если платите взносы по льготному тарифу, распределяйте штраф между КБК, на которые перечисляете платежи. Например, на упрощенке с льготной деятельностью можно платить 20 % на пенсионное страхование. Штраф оплатите по КБК для пенсионных взносов.

Чтобы избежать проблем, не оставляйте отчетность на последний день. Проверьте сведения на каждого сотрудника. Оформите СНИЛС на новичков и получите новые зеленые карточки для работников, которые сменили фамилию.

Как отменить штраф за несданный расчет по страховым взносам

В прошлому году ФНС сама велела инспекторам снижать размеры штрафов во много раз. Служба разослала в регионы внутреннее письмо (есть в распоряжении «УНП»), в котором объяснила инспекторам, когда и во сколько раз снижать штраф за налоговые нарушения.

Чтобы штраф снизили, нужно сослаться на смягчающие обстоятельства. Если есть хотя бы одно такое обстоятельство, инспекторы обязаны уменьшить штраф минимум вдвое (п. 3 ст. 114 НК РФ). Как поступать, если обстоятельств несколько, кодекс не разъясняет.

ФНС приводит свою «формулу» для взысканий. Итог зависит от количества доводов, которые представит компания.

См. Как изменились штрафы и ответственность за бухгалтерские ошибки

За одно смягчающее обстоятельство ФНС предлагает снижать штраф в два раза, за два обстоятельства — в четыре раза, за три — в шесть раз.

Если следовать формуле налоговиков, количество доводов надо умножить на два. Результат показывает, во столько раз уменьшится штраф.

Например, можно просить о снижении штрафа в восемь раз, если у компании есть четыре смягчающих обстоятельства:

- компания впервые не вовремя сдала декларацию;

- опоздание всего один день;

- главбух заболел;

- бюджет от просрочки не пострадал.

Список смягчающих обстоятельств смотрите ниже. Эти доводы учитывают суды, когда принимают решения в пользу компаний и снижают штрафы. Ревизоры тоже должны учитывать эти обстоятельства, тогда будет меньше судебных споров — рассчитывают в ФНС.

Компаниям чаще всего удавалось снизить штрафы только в суде (постановления арбитражных судов Московского округа от 02.02.2016 № Ф05-19847/2015, Западно-Сибирского округа от 01.12.2015 № Ф04-25916/2015). Теперь появилось больше шансов вернуть деньги без обращения в арбитраж.

Ваши коллеги читают:

КБК пени по страховым взносам 2017

Компании могут не ограничиваться списком, который приводит ФНС, потому что перечень смягчающих обстоятельств открытый (п. 3 ст. 112 НК РФ). Приводите максимум доводов, тогда можно отстоять больше денег.

Документы, которые вам обязательно пригодятся:

Источник: https://www.gazeta-unp.ru/articles/51890-shtraf-za-nesdachu-rascheta-po-strahovym-vznosam-v-2017-godu-qqq-17-m05