Счет-фактура при УСН (счет-фактура с НДС и без НДС) в 2018 году

Компании, которые применяют такой спецрежим налогообложения как УСН освобождены от НДС и не должны выставлять счета-фактуры. Однако некоторым упрощенцам все же приходится это делать, например, когда они работают с контрагентами, предъявляющими такие условия сотрудничества. Как правильно выставляется счет-фактура при УСН с НДС и без НДС в 2018 году подробно разберем в статье.

Счет-фактура при УСН

Все организации и ИП, применяющие «упрощенку» плательщиками НДС не являются, а значит и счет-фактуру им выставлять не нужно. Однако при возникновении некоторых ситуаций такой документ будет нужен. К ним относят ситуации, когда «упрощенцы» платят НДС:

- Импорт товаров;

- Операции по договору простого товарищества, либо доверительному управлению имущества и концессионному соглашению;

- Когда компания выполняет обязанности налогового агента, например, арендует гос- или муниципальное имущество.

Во всех перечисленных ситуациях организации обязаны выставить счет-фактуру (Читайте также статью ⇒ Когда выставляется счет-фактура на аванс в 2018 году. Образец заполнения).

При заключении агентского договора у организации могут возникнуть вопросы по необходимости выставления счета-фактуры. Потребуется выставление счета-фактуры если компания на УСН является комиссионером, либо агентом и осуществляет операции:

- По реализации товара принципала, либо комитента, являющегося плательщиком НДС;

- По приобретению товара у плательщика НДС для принципала, либо комитента, являющегося плательщиком НДС.

При реализации товара принципала, либо комитента счет-фактуру нужно выставлять в обычном порядке. В документе нужно указать дату составления счета-фактуры, а также порядковый номер документа, согласно хронологии, применяемой в компании.

При приобретении товара для принципала, либо комитента нужно перевыставить счет-фактуру, полученную от продавца. Указывается в счет фактуре следующее:

- По 1 строке – дата документа от продавца;

- По 2, 2а и 2б строке – данные по продавцу (наименование, его адрес, ИНН и КПП);

- По 5 строке – реквизиты платежных документов (при их наличии) по перечислению денежных средств комиссионером продавцу, комитентом – комиссионеру;

- Табличная часть должна содержать информацию по количеству продукции, ее стоимости, сумму НДС, а также прочие показатели, выставленные продавцом в счет-фактуре.

Счет-фактура с отметкой «без НДС»

Выставлять счет-фактуру с отметкой «без НДС» компании на УСН не должны. Ставят такую отметку только компании, освобожденные от НДС. Организации, которые считают освобожденными от НДС признаются в соответствии со статьей 145 НК РФ.

Компании, применяющие УСН к таким «освобожденным» плательщикам не относятся, так как они изначально не являются плательщиками этого налога. Соответственно и счет-фактуру «упрощенцу» с пометкой «без НДС» выставлять н нужно.

Некоторые контрагенты все же настаивают на счет-фактуре. Такие компании должны иметь ввиду, что по такому счету-фактуре вычет «входного» НДС они не получат. И для чего они продолжают требовать такие счет-фактуры не понятно.

Выполнять такую просьбу «упрощенцы» не обязаны. Они вправе объяснить своим контрагентам, что для оприходования купленного товара буде достаточно таких документов, как счет на оплату, накладная и акт. А если контрагент продолжает настаивать и убедить его невозможно, то можно выписать требуемый документ. При этом укажите, что покупка без НДС.

Такое оформление счета-фактуры не повлечет за собой обязательств по уплате налога, а также составление и сдачу декларации по НДС, так как налог выделен в счете-фактуре не будет (Читайте также ⇒ Счет-фактура без НДС 2018: кто оформляет, регистрация, заполнение).

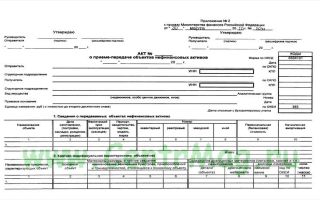

Журнал учета счетов-фактур

Выставленные упрощенцем счета-фактуры не нужно регистрировать ни в журналах учета счетов-фактур, ни в каком-то другом сводном журнале. Однако, если такое желание есть, то сделать это можно, это исключительно право организации (Читайте также статью ⇒ Счет-фактура на услуги 2018. Образец).

В качестве журнала учета можно использовать унифицированную форму.

Нулевой НДС в счете-фактуре

Организации на УСН также не должны в счете-фактуре ставить реальную ставку по НДС, равную 0%. Применять такую ставку могут только компании, являющиеся плательщиками НДС. Кроме того, подтверждаться она должна конкретными документами, которые организации представляют вместе с декларацией по НДС в налоговую инспекцию.

Если бухгалтер решит пойти навстречу покупателю и выписать документ с нулевым НДС, налоговики вправе его начислить, причем не по нулевой ставке, а по ставке 18%. Произойдет это потому, что НДС в счете-фактуре указан, а подтвердить, что ставка в компании нулевая невозможно.

Если выставить счет-фактуру с НДС

Некоторые организации по собственной инициативе могут выставлять счет-фактуры, выделяя НДС. В этом случае они обязаны оплатить в бюджет налог, а также сдать в ИФНС декларацию по НДС.

Сделать это нужно в срок до 25 числа месяца, следующего за кварталом, в котором был выставлен документ.

Например, компания на УСН выставила счет-фактуру 10 февраля 2018 года, соответственно, сдать декларацию по НДС она должна до 25 апреля 2018 года.

Важно при том понимать, что выставив счет-фактуру с выделенным НДС не дает упрощенцу право на налоговый вычет по приобретенным товарам. Право на такой вычет имеют только плательщики НДС, а организации на УСН таковыми не являются.

Выставление счет-фактуры ИП на УСН

Для предпринимателей на «упрощенке» действуют такие же требования для выставления счета-фактуры, как и для организаций, применяющих УСН.

Законодательная база

| Законодательный акт | Содержание |

| Глава 26.2 НК РФ | «Упрощенная система налогообложения» |

| Статья 169 НК РФ | «Счет-фактура» |

| Статья 173 НК РФ | «Сумма налога, подлежащая уплате в бюджет» |

| Статья 168 НК РФ | «Сумма налога, предъявляемая продавцом покупателю» |

Ответы на распространенные вопросы

Вопрос: Компания –упрощенец по просьбе покупателя выставила счет-фактуру, выделив НДС. После этого, по требованиям законодательства оплатила в бюджет этот налог и подала в налоговую декларацию по НДС. При расчете налога УСН, войдет ли НДС в налоговую базу?

Ответ: Налоговая база для упрощенцев это доход, который в первую очередь должен быть экономически выгодным. Уплаченный НДС выгодой для компании не является, а значит и в базу для расчета УСН входить не должен. Соответственно, при расчете налога УСН включать в базу НДС не нужно.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/schet-faktura-pri-usn-schet-faktura-s-nds-i-bez-nds/

Усн и договор комиссии: как платить налоги. если комиссионер — «упрощенец»… если комитент — «упрощенец»… комиссионер и енвд

Участниками договора комиссии могут быть организации, применяющие упрощенную систему. Если же одной стороной является предприятие, находящееся на общем режиме налогообложения, а другой — «упрощенец», то у обоих возникает множество проблем, связанных с налогообложением. Попробуем их разрешить.

Согласно пункту 1 статьи 990 ГК РФ в рамках договора комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента.

По сделке, совершенной комиссионером с третьим лицом, приобретает права и становится обязанным комиссионер, несмотря на то что комитент был назван в сделке или вступил с третьим лицом в непосредственные отношения по ее исполнению.

Комитент обязан уплатить комиссионеру вознаграждение, а в случае, когда комиссионер принял на себя поручительство за исполнение сделки третьим лицом (делькредере), также дополнительное вознаграждение.

Размер и порядок уплаты дополнительного вознаграждения должны быть установлены в договоре комиссии.

Если договором размер вознаграждения или порядок его уплаты не предусмотрен, оно уплачивается после исполнения договора в размере, в котором при сравнимых обстоятельствах обычно взимается плата за аналогичные услуги. Это установлено пунктом 1 статьи 991 ГК РФ.

Комитент обязан помимо уплаты комиссионного вознаграждения, а в соответствующих случаях и дополнительного вознаграждения за делькредере согласно статье 1001 ГК РФ возместить комиссионеру суммы, израсходованные им на исполнение комиссионного поручения.

Если комиссионер совершил сделку на более выгодных условиях, чем те, которые были указаны комитентом, то дополнительная выгода делится между комиссионером и комитентом поровну. Если, конечно, договором не предусмотрен другой порядок распределения этой выгоды. Об этом сказано в статье 992 ГК РФ.

По исполнении поручения комиссионер обязан в соответствии со статьей 999 представить комитенту отчет и передать ему все полученное по договору комиссии.

Если у комитента имеются возражения по отчету, он должен сообщить о них комиссионеру в течение 30 дней со дня получения отчета, если соглашением сторон не установлен иной срок.

В противном случае отчет при отсутствии иного соглашения считается принятым.

Если комиссионер — «упрощенец»…

В ситуации, когда участники посреднического договора используют разные системы налогообложения, часто возникает много сложных вопросов.

Как исчислять налоги, если комиссионер — «упрощенец», а комитент применяет общую систему налогообложения? Что является доходом комиссионера? Как правильно оформить учетные документы? Какие расходы комиссионер может признать, если он выбрал объектом налогообложения «доходы минус расходы»? Нужно ли комиссионеру, применяющему УСН, выставлять счета-фактуры? Попробуем ответить на эти вопросы.

Порядок определения налоговой базы

Объектом налогообложения по единому налогу при упрощенной системе налогообложения признаются либо доходы, либо доходы, уменьшенные на величину расходов. Об этом гласит пункт 1 статьи 346.14 НК РФ. При этом, как сказано в пункте 2 той же статьи, выбор объекта налогообложения осуществляет налогоплательщик.

Согласно пункту 1 статьи 346.15 Кодекса при определении объекта налогообложения учитываются доходы от реализации товаров (работ, услуг), имущества и имущественных прав, определяемые в соответствии со статьей 249, а также внереализационные доходы, определяемые в соответствии со статьей 250 НК РФ. При этом доходы, перечисленные в статье 251 НК РФ, при УСН не учитываются.

Статья 251 Кодекса содержит норму, напрямую касающуюся участников посреднических договоров. Подпунктом 9 пункта 1 этой же статьи предусмотрено, что при определении налоговой базы не учитываются доходы в виде имущества, поступившего комиссионеру в связи с исполнением договора комиссии.

То есть имущество (в том числе деньги), полученное от комитента или покупателя (продавца) для комитента, у комиссионера-«упрощенца» доходом не является и единым налогом не облагается. Доходом комиссионера является только комиссионное вознаграждение.

[su_quote]

Денежные средства, полученные от комитента в счет возмещения расходов комиссионера, также не являются доходами.

Как известно, организации, применяющие упрощенную систему налогообложения, используют кассовый метод для определения момента признания доходов. Датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав. Это установлено пунктом 1 статьи 346.17 НК РФ.

Если комиссионер-«упрощенец» не участвует в расчетах, то доход у него признается на дату поступления на его счет комиссионного вознаграждения от комитента. В случае участия комиссионера в расчетах он, как правило, удерживает свое вознаграждение из средств, полученных или от покупателей, или от комитента (в зависимости от того, что делает комиссионер для комитента: продает или покупает).

Доход у комиссионера считается полученным в тот день, когда покупатели или комитент перечислят деньги. При этом не имеет значения, что отчет комиссионера еще не подписан, то есть комиссионные услуги еще не оказаны.

Ведь у тех, кто применяет упрощенную систему налогообложения, к доходам относятся и авансы, так как «упрощенцы» используют кассовый метод (п. 1 ст. 346.17 НК РФ).

Получив от комитента или покупателей денежные средства и удержав из них комиссионное вознаграждение до момента подписания отчета, комиссионер получает таким образом аванс в сумме причитающегося вознаграждения.

В некоторых случаях по условиям договора комиссионер перечисляет всю сумму дохода комитенту. Последний после утверждения отчета комиссионера выплачивает ему вознаграждение. Это уже не аванс, а оплата за оказанные посреднические услуги.

В Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения1, комиссионер отражает суммы, полученные в рамках договора комиссии, в графе «Доходы — всего» раздела I «Доходы и расходы». Из полученной суммы комиссионер выделяет доходы, облагаемые единым налогом, и отражает их в соответствующей графе.

Расходы, на сумму которых комиссионер может уменьшить свой налогооблагаемый доход, перечислены в пункте 1 статьи 346.16 НК РФ. Кроме того, пунктом 2 этой же статьи установлено, что расходы из указанного перечня должны соответствовать критериям пункта 1 статьи 252 Кодекса. А именно: они должны быть экономически обоснованны и документально подтверждены.

Налогоплательщики, применяющие УСН, признают расходы только после их фактической оплаты (п. 2 ст. 346.17 НК РФ). Это обусловлено тем, что «упрощенцы» применяют кассовый метод признания доходов и расходов.

Имущество, переданное комиссионером комитенту в результате исполнения условий договора комиссии, не включается в состав расходов, уменьшающих доходы.

Комиссионер не имеет права на возмещение расходов на хранение находящегося у него имущества, если договором не установлено иное. Об этом сказано в статье 1001 ГК РФ. То есть расходы на хранение имущества комитента, находящегося у комиссионера, несет последний.

Причем независимо от того, где комиссионер хранит имущество комитента — на арендованном складе или на собственном. У комиссионера-«упрощенца» расходы по аренде склада уменьшают доходы (подп. 4 п. 1 ст. 346.16 НК РФ).

Затраты на содержание собственного склада уменьшают доходы только по тем статьям расходов, которые предусмотрены для «упрощенцев» пунктом 1 статьи 346.16 НК РФ.

Остальные расходы, понесенные комиссионером в связи с исполнением поручения, не уменьшают налогооблагаемую базу. Комитент обязан их возместить. Следовательно, это расходы не комиссионера, а комитента.

Налог на добавленную стоимость

Организации, перешедшие на упрощенную систему налогообложения, не являются плательщиками НДС (за исключением налога, подлежащего уплате при ввозе товаров на таможенную территорию России).

Такой порядок установлен пунктом 2 статьи 346.11 НК РФ.

Поэтому организации, применяющие УСН, обычно не выписывают счетов-фактур, не ведут журналы учета выставленных и полученных счетов-фактур, книгу покупок и книгу продаж.

А если «упрощенец» является комиссионером по договору комиссии? Тогда выписывать счета-фактуры ему приходится. И вот почему.

Исходя из норм Гражданского кодекса комиссионер, заключая договор комиссии, оказывает комитенту услуги, а комитент в рамках договора комиссии осуществляет реализацию товаров (работ, услуг), принадлежащих ему на праве собственности, или покупку товаров (работ, услуг) с помощью комиссионера. Фактически покупателем или продавцом перед третьими лицами является комитент, а не комиссионер. Комиссионер выступает как посредник. Поэтому комиссионер должен выполнить за комитента его обязанность по исчислению НДС и предъявить счет-фактуру покупателю.

При реализации товаров (работ, услуг) комитента посредник, выступающий от своего имени, выставляет счет-фактуру покупателю.

Второй экземпляр счета-фактуры посредник подшивает в журнал учета выставленных счетов-фактур, не регистрируя его в книге продаж.

Такой порядок установлен в Правилах ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость2.

Показатели счетов-фактур, выставленных посредником покупателям, отражаются в счетах-фактурах, которые комитент выписывает посреднику и регистрирует в своей книге продаж. Это установлено пунктом 24 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость3.

В налоговом и бухгалтерском учете комитент отражает поступившую на расчетный счет или в кассу посредника выручку на основании отчета комиссионера.

Поэтому в посреднических договорах необходимо четко определить порядок и сроки представления комиссионером отчета комитенту.

Поступление отчета от комиссионера позднее установленных договором комиссии сроков не освобождает комитента от ответственности за несвоевременную уплату НДС.

Если комиссионер закупает товары для комитента, то основанием у последнего для вычета НДС по приобретенным товарам является счет-фактура, выставленный на его имя продавцом.

Если же продавец выставил счет-фактуру на имя комиссионера, комитент может принять НДС к вычету на основании счета-фактуры, полученного от посредника. В этом случае посредник выставляет комитенту счет-фактуру, в котором отражает показатели из счета-фактуры, полученного от продавца.

[su_quote]

При этом счета-фактуры — ни выставленный комиссионером, ни полученный им — в книге покупок и книге продаж у комиссионера не регистрируются.

На сумму вознаграждения комиссионера-«упрощенца» НДС не начисляется. Следовательно, счет-фактуру на комиссионное вознаграждение комиссионер комитенту не выставляет.

Если комитент — «упрощенец»…

Если организация, применяющая УСН, по условиям договора комиссии является комитентом, у нее возникает еще больше проблем, чем у «упрощенца»-комиссионера. При этом основные трудности связаны с особенностями признания доходов и расходов при УСН.

Порядок определения налоговой базы

Если комитент-«упрощенец» реализует товары по договору комиссии, то у него появляются сложности с определением даты возникновения дохода. Дело в том, что пункт 1 статьи 346.

17 НК РФ устанавливает дату признания доходов как день поступления средств на расчетный счет или в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав.

При этом не уточняется, в чью кассу (комитента или комиссионера) должны поступить деньги.

Источник: https://www.RNK.ru/article/71927-usn-i-dogovor-komissii-kak-platit-nalogi

Общие правила, по которым посредники на УСН перевыставляют счета-фактуры

Прежде всего вспомним, в чем заключается суть посредничества. Как известно, существует три основных вида посреднических договоров при УСН: поручения, комиссии и агентирования.

Независимо от того, какой из них заключен, посредник по поручению и за счет заказчика выполняет определенные юридические или иные действия либо совершает сделки. При этом договор комиссии и агентский договор всегда являются возмездными.

По договору поручения доверитель обязан выплатить поверенному вознаграждение, если это предусмотрено законом, иными правовыми актами или договором. По договору комиссии посредник действует от своего имени, а по договору поручения — от имени заказчика.

По агентскому же договору посредник может работать как от своего имени, так и от имени заказчика.

Подробнее о посредничестве читайте в статье «Между прочим, или Учет и оформление посреднических операций» // Упрощенка, 2010, № 12

Теперь представим, что посредник применяет упрощенную, а заказчик — общую систему налогообложения, причем является плательщиком НДС. Если по условиям агентского договора или договора поручения посредник действует от имени принципала или доверителя, то все документы по сделкам сразу выписываются от имени либо на имя заказчика.

Соответственно у посредника на «упрощенке» никаких проблем не возникает. Так, агент (поверенный) при приобретении товаров (работ, услуг) в пользу принципала (доверителя) просто передает тому счета-фактуры, выписанные поставщиками на имя принципала (доверителя).

А реализуя товар, принадлежащий принципалу (доверителю), посредник сразу просит того выставить счет-фактуру на имя покупателя.

На заметку

Зачем «упрощенцу» журналы регистрации счетов-фактур?

В Правилах записано, что порядок, в них предусмотренный, распространяется исключительно на плательщиков НДС. Но «упрощенцы» к таковым не относятся (п. 2 и 3 ст. 346.11 НК РФ). Закономерно возникает вопрос: должны ли посредники на УСН вести журналы учета полученных и выставленных счетов-фактур?

В принципе нет, поскольку санкции за отсутствие подобных документов к указанным лицам не применяются. Тем не менее мы все же рекомендуем заполнять журналы регистрации, и прежде всего — для внутреннего контроля.

Дело в том, что согласно Правилам при посреднических операциях каждый счет-фактура с одними и теми же данными фиксируется в двух журналах.

А значит, при их наличии будет легко обнаружить допущенную ошибку (например, забыли перевыставить принципалу счет-фактуру, полученный от поставщика).

Обратите внимание: в отличие от журналов учета, книги покупок и продаж «упрощенцы» не должны оформлять в любом случае, даже если выполняют поручение заказчика на общем режиме, поскольку эти регистры нужны исключительно с целью уплаты НДС.

А вот обязанность перевыставлять счета-фактуры обычно обусловлена посредническим договором: выполняя поручение, посредник должен обеспечить комитента (принципала) всеми необходимыми документами, в том числе и счетами-фактурами для целей исчисления и уплаты НДС, если последний является его плательщиком

А как быть, если стороны заключили договор комиссии или агентский договор, в соответствии с которым агент выполняет поручение принципала от своего имени? В этом случае в счетах-фактурах будет стоять наименование посредника (ФИО, если посредник — индивидуальный предприниматель).

Действуя от своего имени, посредник приобретает что-то нужное для комитента или принципала либо реализует принадлежащий комитенту или принципалу товар. Рассмотрим, какие обязанности по оформлению счетов-фактур появляются у посредника, если заказчик — плательщик НДС.

При этом будем руководствоваться Правилами ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость (далее — Правила), утвержденными постановлением Правительства РФ от 02.12.2000 № 914.

Итак, комиссионер (агент) по поручению комитента (принципала) должен приобрести для него товар. Еще раз повторим, что речь идет о ситуации, когда комитент (принципал) применяет общий режим налогообложения и является плательщиком НДС, а комиссионер (агент) работает на упрощенной системе налогообложения.

Порядок действий по выставлению и регистрации счета-фактуры посредником.

Если посредник действует от своего имени, то поставщик, реализуя товар (работу, услугу), выставляет счет-фактуру на имя посредника.

Этот документ комиссионер (агент) должен зарегистрировать в журнале учета полученных счетов-фактур. При этом записей в книге покупок (которую «упрощенцы», кстати, и не ведут) делать не нужно (п. 11 Правил).

Являясь плательщиком НДС, заказчику для получения налогового вычета по приобретенным товарам (работам, услугам) требуется счет-фактура, выставленный на его имя (п. 1 ст. 172 НК РФ).

Поэтому посреднику необходимо переоформить полученный от поставщика счет-фактуру на имя комитента (принципала), указав себя в качестве продавца. Документ выписывается в двух экземплярах.

Его реквизиты посредник отражает в журнале учета выставленных счетов-фактур.

Формы журналов учета выставленных и полученных счетов-фактур законодательно не установлены и разрабатываются самими налогоплательщиками

Как видим, работая с заказчиком, который является плательщиком НДС, посредник-«упрощенец» обязан выставлять счета-фактуры от своего имени, а также вести журналы учета полученных и выставленных счетов-фактур. Разумеется, необходимость в подобном документообороте отпадает, если поставщик не является плательщиком НДС и не выдает счета-фактуры с выделенным налогом.

Должен ли посредник перечислить НДС? При упрощенной системе организации и индивидуальные предприниматели освобождаются от уплаты НДС, кроме случаев, указанных в пунктах 2 и 3 статьи 346.11 НК РФ.

Но, как известно, выставив счет-фактуру с выделенным НДС, «упрощенец» должен перечислить налог в бюджет и подать соответствующую декларацию (подп. 1 п. 5 ст. 173 и п. 5 ст. 174 НК РФ).

Ожидают ли подобные налоговые последствия посредника, если он, получив счет-фактуру от поставщика с выделенным НДС, переоформит его и выдаст комитенту (принципалу)?

Нет, указанное выше правило касается только случаев, когда реализуется собственный товар. А комиссионер (агент) оформляет документы, выполняя поручение комитента (принципала), и не обязан платить НДС. Положение подпункта 1 пункта 5 статьи 173 НК РФ на него не распространяется.

Источник: https://www.26-2.ru/art/134736-obshchie-pravila-po-kotorym-posredniki-na-usn-perevystavlyayut-scheta-faktury

Как комитенту-упрощенцу учесть дополнительную выгоду комиссионера

Комиссионер может продать или купить товар на условиях более выгодных, чем оговорены в договоре комиссии. В этом случае он, помимо вознаграждения, может получить и дополнительную выгоду. Выясним, должен ли комитент, применяющий УСНО, учитывать эту выгоду в доходах и расходах. Все сказанное будет касаться и принципала по агентскому договору.

Комиссионер продает товары комитента

Дополнительная выгода комиссионера — доход комитента?

Комитент и комиссионер могут установить в договоре любой порядок распределения дополнительной выгоды, в том числе предоставить комиссионеру право на всю полученную выгоду. Если же в договоре ничего не написано, то выгода должна делиться между комитентом и комиссионером поровну.

Некоторые комитенты считают, что часть выгоды, остающаяся у комиссионера, не должна учитываться в их доходах, поскольку при кассовом методе в доходы включаются только те суммы, которые поступили в кассу или на расчетный счет. В результате они показывают в доходах лишь:

- выручку от продажи товаров исходя из цен, указанных в договоре комиссии;

- свою часть дополнительной выгоды.

«Мы применяем УСНО (6%) и торгуем через комиссионера. Директор думал, что мы не должны платить налог с дополнительной выгоды комиссионера. Поэтому хотел написать в договоре, что комиссионер получает символическое вознаграждение, зато оставляет себе всю дополнительную выгоду. С трудом удалось его разубедить».

Ольга, бухгалтер, г. Москва

Однако так поступать нельзя. Во-первых, все полученное комиссионером по договору комиссии — это собственность комитента, даже когда комиссионер удерживает с этих сумм свое вознаграждение или расходы.

И комитент обязан принять от комиссионера все полученное по сделке.

А во-вторых, выручка от реализации должна определяться исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги).

Поэтому дополнительную выгоду от продажи товаров, так же как и вознаграждение комиссионера, комитент-упрощенец никогда не исключает из доходов.

[su_quote]

И при этом неважно, удержана часть дополнительной выгоды, причитающаяся комиссионеру, из перечисляемой комитенту выручки или нет. К примеру, если комитент попросил продать товар за 1000 руб.

и установил вознаграждение в размере 1% от этой суммы (10 руб.), а комиссионер продал этот товар за 2000 руб., то комитент должен отразить доход в сумме 2000 руб.

Внимание! Комитент должен определять доход от продажи товаров (работ, услуг) по цене их реализации, то есть с учетом всей полученной дополнительной выгоды.

Дополнительная выгода комиссионера — расход комитента?

Затраты на дополнительную выгоду комиссионера в закрытом перечне расходов, учитываемых при «доходно-расходной» УСНО, прямо не поименованы. А потому, во избежание дискуссий с проверяющими, в договоре комиссии надо указывать, что причитающаяся комиссионеру дополнительная выгода является частью его вознаграждения.

ОБСУДИ С ЮРИСТОМ

Чтобы не было проблем с признанием дополнительной выгоды в расходах, в договоре нужно прописать, что эта дополнительная выгода — часть вознаграждения комиссионера.

При этом само понятие «дополнительная выгода» в договоре лучше вообще не упоминать. Например, можно написать, что вознаграждение комиссионера складывается из какой-либо фиксированной суммы и суммы разницы между ценами комитента, установленными в договоре, и фактическими продажными ценами.

Если так не сделать, то не исключены претензии налоговиков. И тогда доказывать, что остающаяся у комиссионера часть выгоды — это ваши расходы на комиссионное вознаграждение, скорее всего, придется уже в суде.

Комиссионер покупает товары для комитента

Дополнительная выгода может быть выражена не только в получении дополнительного дохода, но и в сокращении расходов комитента.

Это происходит тогда, когда комитент поручает комиссионеру не продать товары, а, напротив, закупить их. В результате комиссионер может приобрести товары для комитента по более низкой цене и вернуть ему неизрасходованные деньги в той части, которая причитается комитенту. Такая экономия не будет доходом комитента, ведь он просто тратит меньше, чем планировал.

А та часть дополнительной выгоды, которая причитается комиссионеру, — это расходы комитента, которые он может учесть, если применяет УСНО с объектом налогообложения «доходы минус расходы».

***

Комитентам с объектом налогообложения «доходы» сэкономить на налогах за счет передачи дополнительной выгоды комиссионеру не удастся. А вот комитентам, выбравшим в качестве объекта налогообложения «доходы минус расходы», следует правильно составлять договоры, чтобы без проблем включать сумму выгоды комиссионера в расходы.

Впервые опубликовано в журнале «Главная книга» 2010, N 20

Мацепуро Н.А.

Узнать подробнее о журнале «Главная книга»

Источник: http://ppt.ru/news/89918

Выставление счетов-фактур по посредническим договорам

ПРИ УСН (АГЕНТСКОМУ, КОМИССИИ И ДР.)

Как известно, «упрощенцы» не признаются плательщиками НДС (п. п. 2, 3 ст. 346.11 НК РФ).

Исключение составляют ситуации, когда «упрощенец»:

1) ввозит товары на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (п. п. 2, 3 ст. 346.11, п. 2 ст. 11 НК РФ);

2) совершает операции в соответствии с договором простого товарищества (договором о совместной деятельности), договором доверительного управления имуществом или концессионным соглашением (п. п. 2, 3 ст. 346.11, ст. 174.1 НК РФ);

3) исполняет обязанности налогового агента по НДС (п. 5 ст. 346.11 НК РФ);

4) ошибочно выставляет счета-фактуры по своим товарам (работам, услугам) с выделенной суммой НДС (п. 5 ст. 173 НК РФ).

———————————

Территориями, находящимися под юрисдикцией Российской Федерации, признаются искусственные острова, установки и сооружения, над которыми она осуществляет юрисдикцию в соответствии со своим законодательством и нормами международного права (п. 2 ст. 11 НК РФ, п. 3 ст. 5, гл. IV Федерального закона от 30.11.1995 N 187-ФЗ «О континентальном шельфе Российской Федерации»).

Примечание

Об уплате «ввозного» НДС читайте в гл. 15 «НДС при импорте товаров» Практического пособия по НДС.

Об исчислении и уплате НДС плательщиками УСН при осуществлении деятельности в рамках договора простого товарищества см. разд. 17.3 «Особенности уплаты НДС при заключении договора простого товарищества».

О налоговых агентах по НДС см. гл. 10 «Порядок исчисления и уплаты НДС налоговыми агентами» Практического пособия по НДС.

Об уплате НДС при ошибочном выставлении счета-фактуры с выделенной суммой налога см. разд. 14.3 «Когда уплачивают НДС плательщики УСН, ЕНВД и иные лица, осуществляющие деятельность, не облагаемую налогом (операции, освобождаемые от НДС). Право на вычет» Практического пособия по НДС.

Тем не менее спорные ситуации с уплатой НДС все же могут возникнуть. Например, они встречаются при перевыставлении посредником-«упрощенцем» счетов-фактур или в случае, когда доверитель или поверенный ошибочно выставил счета-фактуры с выделенной в них суммой НДС. Подробнее об этих ситуациях мы расскажем в настоящем разделе.

Быстро перейти к нужному разделу вы можете по следующим ссылкам:

разд. 16.5.1. В каких случаях возможно выставление (оформление) счетов-фактур посредником (поверенным, комиссионером, агентом, экспедитором), применяющим УСН >>>

Ситуация: Нужно ли посреднику-«упрощенцу» (поверенному, комиссионеру, агенту, экспедитору) платить НДС и вести книги покупок и книги продаж, если он выставил счет-фактуру покупателю или доверителю? >>>

Ситуация: Нужно ли посреднику-«упрощенцу» (поверенному, комиссионеру, агенту, экспедитору) платить НДС и выставлять счет-фактуру на сумму своего вознаграждения, если доверитель ошибочно выделил сумму НДС в платежном поручении? >>>

разд. 16.5.2. Должен ли доверитель, применяющий УСН, платить НДС, если посредник выставил счет-фактуру с выделенной суммой налога? >>>

В КАКИХ СЛУЧАЯХ ВОЗМОЖНО ВЫСТАВЛЕНИЕ

(ОФОРМЛЕНИЕ) СЧЕТОВ-ФАКТУР ПОСРЕДНИКОМ

(ПОВЕРЕННЫМ, КОМИССИОНЕРОМ, АГЕНТОМ, ЭКСПЕДИТОРОМ),

ПРИМЕНЯЮЩИМ УСН

Посредник реализует (приобретает) товары (работы, услуги), которые ему не принадлежат (п. 1 ст. 996, ст. 1011 ГК РФ). При этом, если посредник действует от своего имени, он должен выставить счет-фактуру на сумму реализуемых или приобретаемых для принципала (комитента, клиента) товаров (работ, услуг), выделив в нем сумму НДС (п. 1 ст. 169 НК РФ).

Примечание

Напомним, что комиссионеры всегда действуют от своего имени (п. 1 ст. 990 ГК РФ). Агенты и экспедиторы в зависимости от условий договора, заключенного с принципалом (клиентом), могут действовать как от своего имени, так и от имени принципала (п. 1 ст. 1005, п. 1 ст. 801 ГК РФ).

Поверенный всегда действует от имени доверителя (п. 1 ст. 971 ГК РФ). Поэтому обязанности по выставлению (перевыставлению) счета-фактуры у него не возникает (п. 1 ст. 169 НК РФ). Также не выставляют счета-фактуры агент и экспедитор, когда они действуют от имени принципала или клиента соответственно.

Обязанность выставить счет-фактуру возникает у посредника в следующих случаях (п. 1 ст. 169 НК РФ):

— если он от своего имени реализует товары (работы, услуги) принципала (комитента), который является плательщиком НДС;

— если он от своего имени приобретает у плательщиков НДС товары (работы, услуги) для принципала (комитента, клиента), который также уплачивает НДС.

Источник: https://cyberpedia.su/3×10061.html

15:09 Некоторые налоговые схемы, которые могут быть опасными

Многие налогоплательщики сталкивались с ситуацией, когда наиболее оптимальный поставщик во время переговоров противится заключению договора «в белую», предлагая оформить все документы на некую постороннюю фирму.

Довольно часто такие предложения поступают торговым организациям, которые могут при этом получить значительную скидку.

В основном, покупатели догадываются, что оформление договора с незнакомой фирмой несет в себе большой риск столкнуться с «фирмой-однодневкой».

Понимая, что такая сделка может обернуться для покупателя печальными последствиями, некоторые налогоплательщики пытаются отстоять свое право на заключение договора по менее выгодной цене, но с реальным поставщиком.

Другие (как показывает практика – большинство), скрепя сердце, соглашаются на условия поставщика и подписывают договор с «сомнительной» фирмой.

Третьи, рассуждают следующим образом: раз уж взаимодействие с «однодневкой» является неизбежным, можно ли хотя бы понизить риски такого взаимодействия? Одним из возможных решений понижения рисков взаимодействия с «черными» поставщиками, по мнению «оптимизаторов», является привлечение для закупки «серого» посредника (сдающего отчетность, но налоги не уплачивающего или платящего их по минимуму, как правило, с реальным директором). Например, таким посредником может выступать «упрощенец» с объектом налогообложения «доходы», проверять которого у налоговых органов нет резона (в том числе и выявлять его собственное взаимодействие с «однодневками»).

Такая схема набирает популярность, поскольку устраняет проблему «дефектных» документов, оформленных от имени явной «однодневки» подставными лицами, а также позволяет регулировать покупную цену и входящий НДС.

[su_quote]

Вообще, посреднические схемы очень многообразны и используются в самых разных ситуациях для целей налоговой оптимизации.

Остановимся лишь на одной их них, основанной на использовании «серой» фирмы-посредника, которая вклинивается в отношения между налогоплательщиком-покупателем и поставщиком-«однодневкой» при помощи договора комиссии (агентирования) на закупку товаров. Механизм самой схемы состоит в следующем.

Налогоплательщик заключает договор комиссии с посредником, который приобретает необходимый товар у «однодневки» и передает его налогоплательщику, выставляя при этом счет-фактуру от своего имени.

Вместе с товаром покупатель получает гарантии безопасности от рисков приобретения товара у явной «однодневки», все они перекладываются на плечи посредника. Это связано с тем, что согласно ст.

990 ГК РФ именно посредник приобретает права и становится обязанным по сделке, связанной с закупкой товара, даже если комитент (принципал) назван в сделке или принимает участие в ее исполнении. Но самое главное – в оформляемых для налогоплательщика хозяйственных документах ничего не упоминается о собственнике товара, то есть о «фирме-однодневке». Это как раз то что надо: правильно разыграв данную карту в суде, и ссылаясь на свою полную неосведомленность о поставщике товара, у налогоплательщика появляется неплохой шанс на победу в судебном споре.

Между тем, на поверку вся эта картина оказывается куда менее безоблачной. Налоговым органам хорошо знакома обрисованная схема, и при борьбе с ней они используют свой собственный инструментарий, ведь понятно, что ссылаться на «дефектность» документов в данном случае бессмысленно. Разберемся, насколько рискованна данная схема.

Итак, при обвинениях в использовании схемы с «серым» посредником налоговые органы редко мотивируют доначисление налогов обычным набором доказательств (недобросовестность контрагента, неосмотрительность и т.д.), обычно используя для этого совершенно иной подход.

Перед судом выстраивается слаженная картина согласованных действий налогоплательщика и его контрагента по поэтапному уклонению от налогов. При этом акцент делается на следующие аргументы:- нереальность хозяйственных операций; — согласованность действий сторон;- формальный характер оформления документов в отрыве от экономической деятельности.

В совокупности данные аргументы или даже их часть способны «разбить» большинство посреднических схем с куплей-продажей товара. Например, в использовании такой схемы был уличен налогоплательщик, ставший участником судебного дела № А40-85490/08-127-455, который был рассмотрен всеми тремя инстанциями арбитражных судов Московского округа.

Ситуация была такова: налогоплательщик, который нуждался в приобретении определенного товара, заключил с некой фирмой договор комиссии, по которому комиссионер обязался приобрести этот товар от своего имени, но за счет налогоплательщика. Во исполнение данного договора комиссионер закупил необходимый товар и передал его комитенту.

Однако налоговый орган выяснил, что поставщиком данного товара для комиссионера являлась типичная «фирма-однодневка», а сам комиссионер являлся «серой» фирмой, несмотря на то, что он отозвался на запрос налоговиков в ходе проверки и представил документы, полученный от найденного поставщика.

В частности, проверяющим не понравилось то, что комиссионер не уплачивал арендную плату за производственные помещения, не оплачивал электроэнергию и т.п. Налогоплательщику немедленно отказали в расходах по налогу на прибыль и в вычетах по НДС с соответствующих операций.

Рассматривая спор, суд поддержал выводы налогового органа, посчитав доказанным наличие налоговой схемы и руководствуясь при этом следующим. Во-первых, счета-фактуры при движении товара оформлялись формально: комиссионер выставлял комитенту каждый счет-фактуру в тот же день, когда сам получал аналогичный документ от продавца.

Кроме того, в отношении иностранных товаров их наименования, которые были указаны в счетах-фактурах, не совпадали с наименованиями, указанными в ГТД, либо ГТД, номера которых были в счетах-фактурах, вообще не оформлялись. Да и даты счетов-фактур были близки или совпадали с регистрационной датой ГТД, хотя ни комиссионер, ни продавец товаров декларантами по ГТД не являлись.

Во-вторых, были обнаружены признаки нереальности заключенных хозяйственных договоров. Из договора комиссии следовало, что передача товара от комиссионера комитенту должна осуществляться на складе комитента. Однако комиссионер не производил транспортных расходов по доставке товара на этот склад.

Кроме того, комиссионер вообще не имел собственного склада (в ходе проверки выяснилось, что по соответствующему адресу расположен жилой дом), хотя именно здесь им должен был приниматься товар от продавца. Также о нереальности заключенных сделок свидетельствовала полная неспособность продавца товара к осуществлению экономической деятельности.

Его «массовый» руководитель отрицал свою причастность к данной фирме. В качестве вклада в ее уставный капитал был внесен монитор – другого имущества фирма не имела. Расходов на приобретение товара «продавец» не производил, а денежные средства, получаемые от его реализации, он немедленно перечислял другой «фирме-однодневке», где они «растворялись».

В-третьих, налоговый орган раскрутил движение денежных средств, уплаченных комитентом комиссионеру и обнаружил согласованность действий участников сделок. Так, деньги поступившие комиссионеру, в тот же день или на следующий перечислялись формальному поставщику, и сразу же – следующей «однодневке».

Это было сделать легко, поскольку оборот денег происходил через один банк, где были открыты счета у всех трех организаций (кроме комитента). Вместе с тем, выяснилось, что поставщик получал деньги за хозтовары и некоторое оборудование, а перечислял за бытовую технику ноутбуки в другую продукцию, не корреспондирующую с получением денежных средств.

В итоге на основании всех этих выводов суд сделал заключение о фиктивности всех заявленных сделок, об их направленности на уклонение от уплаты налогов. Как видим, у налоговиков есть способы бороться с посредническими схемами. Правда, не всегда им удается убедить суд в том, что именно налогоплательщик является организатором схемы и взыскать с него налоги.

Примечательно в данном случае постановление ФАС Северо-Западного округа от 1 декабря 2008 г. № А56-7611/2008. В данном случае налогоплательщик заключил с некой организацией агентский договор на закупку алкогольной продукции. Вскоре поставщик был найден: им оказалась «однодневка» с Северного Кавказа.

Товар по документам направился в адрес агента, а от него уже вместе с необходимой документацией – к принципалу-налогоплательщику.Несмотря на то, что налоговые претензии в данном случае были специфические (они касались уклонения от уплаты акцизов), однако сути дела это не меняет.

Так, налоговики получили на руки протокол допроса руководителя поставщика алкоголя, который заявил о своей непричастности к деятельности данной фирмы. Также ими было установлено, что лицензия на поставку алкогольной продукции у нее была отозвана.

В связи с изложенным был сделан вывод об организации налогоплательщиком номинальной схемы, направленной на занижение налоговых обязательств. Однако суд счел данный вывод необоснованным. Он отметил, что претензии налогового органа сводятся к оценке деятельности фирмы-поставщика алкоголя, в то время как осведомленность налогоплательщика о ее деятельности не была доказана. Все документы, подтверждающие фактическую поставку товара, налогоплательщиком были предоставлены, и претензий к ним не было. Что касается отзыва лицензии у фирмы-поставщика, то по счастливой для налогоплательщика случайности это событие произошло только на следующий день после того, как товар был закуплен для него агентом. В результате претензии с него были сняты. Подводя итог, отметим: схема с закупкой товара через «серого» посредника имеет свои плюсы и минусы. Она позволяет налогоплательщику избавиться от одних рисков, однако добавляет целый «пакет» других опасностей. Поэтому, в конечном счете, вопрос о законности тех или иных сделок все равно остается на усмотрение суда.

[su_quote]

Взаимозависимость участников хозяйственных операций, к которой любят апеллировать налоговики, обвиняя налогоплательщиков в организации налоговых схем, сама по себе не может свидетельствовать о необоснованности налоговой выгоды.

Для того чтобы стать доказательством наличия противоправной схемы, взаимозависимость должна оказывать влияние на результаты хозяйственных операций. Например, одним из случаев взаимозависимости налоговики считают учреждение фирмы-партнера должностным лицом налогоплательщика, либо осуществление им функций руководителя данной фирмы.

Однако не каждый сотрудник налогоплательщика, учредивший фирму-контрагента, может оказать влияние на результаты взаимодействия с ней.

Так, например, в случае с учреждением такой фирмы членом совета директоров налогоплательщика взаимозависимость не может оказать влияния на результаты взаимоотношения с ней, поскольку данные вопросы находятся в компетенции генерального директора. Такой вывод был сделан ФАС Центрального округа от 13 мая 2009 г.

№ А09-6491/2008-22…Налоговики решили упорядочить вопрос с доверенностями, которые выдают налогоплательщики на представление своих интересов в налоговых органах. Приказом ФНС России от 23 апреля 2010 г. № ММВ-7-6/200 предусмотрено создание нового информационного ресурса «Доверенность».

Обещается, что в ближайшем будущем каждый сможет с легкостью составлять доверенности для инспекции через сайт ФНС России.

ККуда важнее другое: внедрение информационного ресурса «Доверенность» должно упростить работу налоговиков по проверке полномочий представителей налогоплательщиков и помочь им избегать различных «уловок» налогоплательщиков на этой почве. Так, информационный ресурс будет содержать сведения о действующих и отозванных доверенностях, о перечне полномочий, предоставленных представителю и т.п. Так что сыграть на «неуполномоченности» своего представителя, как это раньше любили делать некоторые недобросовестные налогоплательщики, теперь вряд ли удастся…

3. Война за добросовестность: на чьей стороне суды

Внимание! С текстами нижеприведенных дел, а также многих других арбитражных дел по вопросам применения налоговых схем всегда можно ознакомиться на сайте www.econ-profi.ru.

Споры по «фирмам-однодневкам»

Реальные субподрядчики без оплаты не работают!В ходе выездной проверки налоговиками было установлено, что контрагентами налогоплательщика, выступающими в роли субподрядчиков, являются организации, обладающие признаками «фирм-однодневок». Об этом свидетельствовали: отсутствовали лицензии на осуществление определенных видов деятельности, а также — материально-технических и трудовых ресурсов для выполнения работ.

Налогоплательщик обратился в суд, попытавшись оспорить данный выводы налогового органа на том основании, что выполнение работ в реальности имело место. В подтверждение этого им были представлены товарно-транспортные накладные, акты выполненных работ, справки стоимости и затрат и другие документы.

Тем не менее, суд критично отнесся к данным документам, посчитав их недостоверными, а реальность операций — недоказанной.

Судей больше убедил довод налоговиков о том, что спорным контрагентам денежные средства за выполненные работы из кассы не выдавались и с расчётных счетов не перечислялись (Постановление Федерального арбитражного суда Западно-Сибирского округа от 22 июня 2010 г. по делу N А03-8231/2009).

Источник: «Экон-Профи»

Споры по арендным схемам

Арендодатель – не «однодневка», все остальное не важно?!Налоговый орган установил, что в целях осуществления своей деятельности организация арендовала производственное оборудование. В ходе проверки претензий к арендодателю не возникло, однако было выяснено, что он сдает в аренду не собственное имущество, а является лишь звеном в цепи из многочисленных арендных отношений. Предыдущими звеньями этой цепи являлись «фирмы-однодневки», некоторые из которых состояли в отношениях взаимозависимости с налогоплательщиком. На определенных этапах движения арендной платы по цепочке имела место неуплата налогов с выручки. В такой ситуации налоговики решили, что налогоплательщиком получена необоснованная налоговая выгода.

Между тем, все арендные сделки реально исполнялись, и налоговый орган, конечно, не смог доказать обратного. Кроме того, непосредственный арендодатель налогоплательщика являлся «обеленной» фирмой, поэтому обвинить его в неосмотрительности было невозможно.

По этой же причине взаимозависимость налогоплательщика с отельными фирмами из цепочки арендаторов также не была принята во внимание, ведь именно с ними непосредственных контактов он не имел.

В итоге поведение налогоплательщика было признано правомерным (постановление ФАС Уральского округа от 18 августа 2009 г. № Ф09-5896/09-С3).

Источник: «Экон-Профи»

Споры по схемам с участием посредников

Роковая ошибка недобросовестного комиссионера — отсутствие раздельного учета Уровень доходов предпринимателя-«упрощенца», занимавшегося торговлей товарами, был близок к максимально допустимому. При этом с 1 января нового года «упрощенец» перешел на новую схему работы: часть товара на продажу он продолжил закупать самостоятельно, а часть начал брать на комиссию у другого предпринимателя, своего близкого родственника. Таким образом, размер его доходов понизился, ведь комиссионное вознаграждение составляло всего лишь 10 %. Между тем, в ходе проверки налоговый орган установил, что товар, закупаемый комитентом, фактически отгружался напрямую в адрес налогоплательщика и принимался его работниками. При реализации собственных и комиссионных товаров раздельный учет не велся, а отчеты комиссионера не позволяли определить размер его вознаграждения.

Оценивая налоговые претензии к «упрощенцу» в том, что им было утрачено право на применение данного льготного налогового режима, суд счел их обоснованными.

Он решил, что договор комиссии фактически не исполнялся и был направлен исключительно на уклонение от уплаты налогов за счет искусственного занижения размера доходов налогоплательщика.

Ему были доначислены налоги по общей системе (постановление ФАС Уральского округа от 3 марта 2009 г. № Ф09-836/09-С2).

Источник: «Экон-Профи»

Споры по прочим схемам

Товар передан на комиссию или все-таки продан – вот в чем вопрос!Организация закупила у заграничного поставщика товар, ввезла его на территорию России в конце года, уплатив таможенный НДС, а затем передала для реализации посреднику (комиссионеру). По документам в течение года посредники реализовали лишь часть товаров, поэтому сумма налоговых вычетов намного превысила сумму начисленного НДС. Однако налоговый орган счел заявленный к возмещению НДС необоснованной налоговой выгоды, посчитав, что налогоплательщик скрыл фактическую реализацию импортированного товара третьим лицам, а договоры комиссии были заключены исключительно уклонение от уплаты налога. Такой вывод был сделан на основании того, что оба посредника обладали явными признаками «фирм-однодневок», и согласно данным бухгалтерских счетов товары, принятые на комиссию, отсутствовали.

Между тем, налоговикам не удалось убедить суд в наличии налоговой схемы. Все доводы о фиктивности фирм-посредников суд счел недостаточным основанием для переквалификации договора комиссии в куплю-продажу.

Он отметил, что доказательств согласованности действий налогоплательщика и его недобросовестных контрагентов отсутствуют. Также суд не расценил в качестве доказательства данные об отсутствии товара у субкомиссионера.

При этом он также отметил, что последний не обязан отчитываться о месте хранения принятого на реализацию товара (постановление ФАС Северо-Западного округа от 11 декабря 2009 г. № А56-24106/2009).

Источник: «Экон-Профи»Автор : Панов Павел

Источник: http://www.taxru.com/index/86-2410-5-1