Налог на доходы физических лиц. Порядок исчисления и уплаты (стр. 1 из 3)

Содержание

Введение…………………………………………………………………………..……..3

1. НДФЛ: понятие, плательщики, объекты налогообложения……………………..5

2. Порядок исчисления НДФЛ……………………………………..…………….…..6

3. Порядок уплаты НДФЛ……………………………………………………………11

Заключение……………………………………………………………………………16

Библиографический список…………………………………………………..……..18

Введение

Одним из важнейших инструментов осуществления экономической политики государства всегда были и продолжают оставаться налоги.

Особенно наглядно это проявляется в период перехода от командно-административных методов управления к рыночным отношениям, когда в условиях сузившихся возможностей государства оказывать воздействие на экономические процессы, налоги становятся реальным рычагом государственного регулирования экономики.

До перехода к рыночным отношениям, в условиях централизованной плановой экономики, налоговая система в нашей стране практически отсутствовала. Существовавшие её отдельные элементы представляли интерес исключительно лишь для узкого круга специалистов – профессионалов.

В настоящее время положение коренным образом изменилось. Абсолютное большинство населения нашей страны стало платить те или иные налоги, т.е. стало налогоплательщиками. И поэтому знание налогового законодательства, налоговая грамотность являются необходимым условием обеспечения успешного продвижения экономических реформ.

Созданная в 1992 г.

в результате копирования западных, прежде всего германской, моделей, налоговая система России на первых порах представляла собой многоступенчатую, сложную и нередко недостаточно ясную систему налогообложения, к тому же подверженную частым и не всегда продуманным изменениям. Принятые и действовавшие на протяжении почти десятилетия налоговые законы зачастую не были актами прямого действия.

В действующую с 1992 г. систему налогов с физических лиц по законодательству РФ включены: налог на доходы физических лиц; налоги на имущество; налог с имущества, переходящего в порядке наследования или дарения. Кроме того, с граждан в соответствующих случаях взимается значительное число разнообразных сборов, пошлин и других обязательных платежей, включенных в налоговую систему РФ.

Налог на доходы физических лиц в той или иной форме взимался всегда: будь то церковная или светская десятина, барщина или оброк. В России подоходный налог служит одним из главных источников доходной части бюджета. Следует отметить, что это прямой налог на совокупный доход физического лица, включая доходы, полученные от использования капитала.

В последние годы доля НДФЛ в бюджете нашей страны не превышала 12-13%.

НДФЛ связан с потреблением, и он может либо стимулировать потребление, либо сокращать его. Необходимы такие ставки налога, которые обеспечивали бы максимально справедливое перераспределение доходов при минимальном ущербе интересам налогоплательщиков от налогообложения.

В данной работе определяется роль и место НДФЛ, порядок их исчисления и уплаты. Работа состоит из введения, основной части работы, заключения, списка использованных источников.

1. НДФЛ: понятие, плательщики, объекты налогообложения

Налог на доходы физических лиц (НДФЛ) является федеральным налогом и закреплён статьёй 23 Налогового кодекса Российской Федерации.

Плательщиками НДФЛ признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников и Российской Федерации, но не являющиеся ее налоговыми резидентами.

Под физическими лицами понимаются граждане РФ, иностранные граждане и лица без гражданства.

Налоговыми резидентами РФ признаются физические лица, находящиеся на территории России не менее 183 дней в календарном году.

Нерезидентами являются физические лица, имеющие постоянное местожительства за пределами РФ, в том числе временно находящиеся в Российской Федерации, т.е. менее 183 дней в календарном году.

К налоговой ответственности привлекаются лица, достигшие 16-летнего возраста.

Итак, плательщиками НДФЛ вне зависимости от возраста и гражданско-правового статуса являются физические лица — налоговые резиденты и нерезиденты РФ, у которых возникает объект налогообложения.

Объектом налогообложения признается доход, полученный налогоплательщиками от источников в РФ и/или от источников за ее пределами — для физических лиц, являющихся налоговыми резидентами РФ, либо от источников в РФ — для физических лиц, не являющихся таковыми.

2. Порядок исчисления НДФЛ

Порядок исчисления налога на доходы физических лиц имеет ряд особенностей. Прежде всего, определим, кто занимается расчетом налоговой базы по НДФЛ. Это могут быть:

— физические лица, получающие доход от своей деятельности;

— индивидуальные предприниматели, ведущие предпринимательскую деятельность без образования юридического лица, зарегистрированные в установленном порядке;

— нотариусы, адвокаты, частные охранники и частные детективы и другие лица, занимающиеся частной практикой в установленном законом порядке;

— иностранные граждане, осуществляющие трудовую деятельность по найму у физических лиц на основании патента, выданного в соответствии с Федеральным законом «О правовом положении иностранных граждан в Российской Федерации».

Иностранные граждане, осуществляющие трудовую деятельность по найму у физических лиц, обязаны приобрести патент.

Стоимость такого патента представляет собой фиксированный авансовый платеж по НДФЛ, размер которого составляет 1 000 руб. в месяц. Указанный платеж должен быть перечислен по месту жительства или месту пребывания иностранного работника до дня начала срока, на который выдается патент. По итогам налогового периода иностранец самостоятельно определяет общую сумму НДФЛ.

При этом если сумма НДФЛ оказалась больше уплаченных авансовых платежей, то работник должен перечислить разницу в бюджет до 15 июля года, следующего за истекшим налоговым периодом и подать декларацию не позднее 30 апреля этого же года.

Если же итоговая сумма НДФЛ оказалась ниже перечисленных авансовых платежей, то переплата не возвращается иностранному работнику и налоговую декларацию подавать не надо.

Также иностранный работник должен подать налоговую декларацию, если он до окончания налогового периода выезжает с территории РФ, а подлежащая уплате сумма НДФЛ оказался выше перечисленных платежей, и если патент аннулирован. Заметим, размер фиксированного авансового платежа будет индексироваться на коэффициент-дефлятор. Коэффициент-дефлятор будет использоваться с 2012 года;

— физические лица: получившие вознаграждение от других физических лиц и организаций, не являющихся налоговыми агентами, на основании трудовых и гражданско-правовых договоров;

— налоговые резиденты Российской Федерации, получающие доходы от источников за пределами РФ, получающие доходы в денежной и натуральной форме в порядке дарения, а также другие доходы, при выплате которых не был удержан налог налоговыми агентами, получившие выигрыш от организаторов конкурсов, тотализаторов и других игр, основанных на риске, включая игры с использованием игровых автоматов, получившие вознаграждение как наследники авторов произведений науки, литературы, искусства, изобретений, полезных моделей и так далее;

— налоговые агенты. Налоговыми агентами являются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации.

Виды доходов налогоплательщиков, с которых налоговые агенты должны удерживать НДФЛ и перечислять их в бюджет:

— заработная плата и премии;

— другие вознаграждения за труд (при этом следует помнить, что доходы могут иметь денежную и натуральную форму выражения, а также могут быть выражены в материальной выгоде);

— доплаты;

— надбавки;

— компенсации (сверх установленных законом или коллективными, трудовыми или ученическими договорами норм), связанные с: возмещением вреда от увечья или другого повреждения здоровья; предоставлением жилых помещений и коммунальных услуг; переездом на работу в другую местность; использованием личного имущества; вредными условиями труда; задержкой заработной платы; ученичеством;

— компенсации, связанные с возмещением командировочных расходов, а именно: суточные, то есть для командировок по Российской Федерации эта сумма должна превышать 700 руб., а для зарубежных — 2 500 руб.

в день; расходы по найму жилого помещения (в части, превышающей установленную норму); не подтвержденные документально командировочные расходы; отпускные и компенсации взамен части отпуска, превышающей 28 дней; пособия по временной нетрудоспособности за счет средств соцстраха и доплаты к ним за счет организации, а также пособия по уходу за больным ребенком и заболевшим членом семьи (за счет средств соцстраха);

— вознаграждения по договорам аренды;

— вознаграждения по гражданско-правовым договорам;

— авторские вознаграждения;

— дивиденды учредителям;

— выплаты по инициативе организации;

— полная или частичная компенсация стоимости путевок в зарубежные санаторно-курортные и оздоровительные учреждения, а также туристских путевок;

Источник: https://MirZnanii.com/a/243176/nalog-na-dokhody-fizicheskikh-lits-poryadok-ischisleniya-i-uplaty

Порядок исчисления и срок уплаты НДФЛ :: BusinessMan.ru

Для успешной деятельности как физических, так и юридических лиц на территории РФ необходимо выполнение тех требований, которые зафиксированы в НК. По этой причине особое внимание нужно уделить НДФЛ. Сроки уплаты налога, схема его удержания и декларирования — все это важные элементы деятельности для предпринимателей и лиц, самостоятельно обеспечивающих себе занятость.

Для кого актуальна информация об уплате НДФЛ

Изначально стоит определиться с тем, что налог на доходы физических лиц имеет непосредственное отношение именно к тем, кто этими лицами и является. Но знания, касающиеся данного вида налога, важны и для других категорий плательщиков.

Порядок исчисления и сроки уплаты НДФЛ должны быть известны юридическим лицам, поскольку они признаются как налоговые агенты.

Эта информация важна по той причине, что, согласно законодательству РФ, именно они должны удерживать налог с лиц, которым выплачивают заработную плату.

Более того, если обратить внимание на второе положение статьи 232 НК РФ, то можно будет заметить, что от налоговых агентов требуется предоставлять в ФНС по месту учета определенные сведения:

- о суммах НДФЛ, который был начислен, удержан и перечислен в бюджет за текущий налоговый период;

- о доходах физлиц в рамках истекшего периода.

При этом сроки уплаты НДФЛ налоговым агентом ограничиваются 1 апреля (не позже) года, который следует за отчетным. Если уплата соответствующих отчислений была задержана, то ответственность за это несет работодатель.

Нюансы отчислений

Когда нужно осуществлять уплату НДФЛ, который был начислен и удержан, определить достаточно просто:

- день, в который было произведено перечисление средств в банке со счетов налоговых агентов на счета налогоплательщика или третьих лиц, согласно его поручению;

- в день, когда фактические денежные средства для выплаты налога были получены в банке.

Важно приложить усилия, чтобы произвести оплату не позднее этих дат, поскольку в противном случае возможны штрафы.

Есть и другие условия перечисления суммы платежа:

- на следующие сутки после того, как сумма налога была фактически удержана (актуально для той формы доходов, которые получены в виде материальной выгоды или в натуральной форме);

- в день, который следует за фактическим получением налогоплательщиками дохода (речь идет о денежной форме).

Сроки уплаты НДФЛ в бюджет особенно важны для бухгалтерии, когда на предприятии большой штат сотрудников, получающих доходы различного типа: материальная выгода, пособия по временной нетрудоспособности, заработная плата, отпускные и др. В этом случае расчеты, связанные с удержанием и выплатой налога на доходы физических лиц, занимают много времени.

Наиболее распространенным видом дохода, с которым приходится сталкиваться налоговому агенту, является денежное вознаграждение за выполнение различных видов обязанностей, услуг и работ, то есть заработная плата.

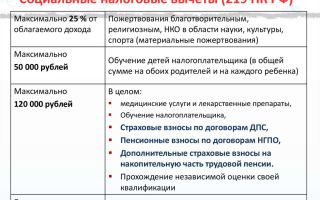

Налоговые вычеты

Изучая порядок исчисления и сроки уплаты НДФЛ, стоит обратить внимание на тот факт, что сумму обложения налогом можно уменьшить посредством вычетов, установленных Налоговым кодексом РФ.

Под налоговыми вычетами стоит понимать определенную законом сумму, которую можно отнять от налоговой базы в процессе исчисления НДФЛ. Узнать конкретный размер и виды налоговых вычетов можно в статьях НК РФ от 218 до 220 включительно. По своему типу вычеты могут быть социальными, профессиональными, имущественными и стандартными.

При этом важно знать, что налоговый агент имеет возможность отнимать от дохода все перечисленные виды налоговых вычетов, за исключением социальных. Для того чтобы получить эти средства, наемному работнику стоит обратиться в отделение ФНС. Его запрос будет удовлетворен после того как он представит декларацию о доходах за последний отчетный год.

Что касается имущественного налогового вычета, то компании представляют его лишь в двух случаях:

- Тогда, когда работник приобретает квартиру или начинает строительство собственного жилья. В этой ситуации со стороны сотрудника обязательным является представление бухгалтерии предприятия справки из налоговой, которая подтверждает право на имущественный вычет.

- Во время выплаты физическим лицам доходов, являющихся следствием операций, связанных с куплей-продажей ценных бумаг, которые им принадлежат.

Предоставление налоговых вычетов стандартного типа возможно не только штатным работникам, но и тем специалистам, которые осуществляют свою деятельность в интересах компании на основании гражданско-правового договора.

Но такие вычеты способны уменьшить только сумму дохода, который облагается НДФЛ. В этом случае используется ставка в 13%.

При этом сумма дохода, облагаемого по другой налоговой ставке, скажем, 9%, на объем налоговых вычетов уменьшаться не будет.

Изучая порядок и сроки уплаты налога НДФЛ, нужно уделить внимание профессиональным вычетам. Этот тип уменьшения выплат предоставляется со стороны предприятия только тем лицам, сотрудничество с которыми осуществляется посредством гражданско-трудового договора. Это может быть договор поручения, подряда или авторский.

Уменьшение дохода работников на сумму налогового вычета происходит каждый месяц.

Размер налоговых вычетов

Порядок и сроки уплаты НДФЛ подразумевают знание точной суммы вычетов из дохода работников. Если говорить о стандартных цифрах, то в этом случае речь идет о нескольких суммах: 3000, 500, 600 и 400 рублей.

Если так случилось, что налоговый вычет превышает доход работника, то НДФЛ удерживать необходимости нет (согласно статье 210 НК РФ). Теперь более конкретно о приведенных выше цифрах:

— На вычет размером в 3000 руб. могут рассчитывать те работники, которые пострадали в результате испытаний ядерного оружия (ст. 218).

Данный пункт налогового законодательства актуален для тех, кто имеет отношение к событиям, произошедшим на Чернобыльской АЭС, производственном объединении «Маяк» и объекте «Укрытие».

Подобные вычеты справедливы и для инвалидов I, II и III групп, которые стали таковыми по причине увечья, ранения или контузии при защите СССР, равно как и Российской Федерации.

- Вычеты в сумме 500 рублей применяются по отношению к работникам, имеющим звание Героя Российской Федерации или Советского Союза. Также данная сумма вычитается из доходов тех, кто с детства является инвалидом, награжден орденом Славы трех степеней, стал инвалидами I-II групп или пострадал от ядерных и атомных катастроф (здесь речь идет о работниках, которые не имеют права на вычет в размере 3000 руб.).

- В том случае, когда сотрудники предприятия не попадают в две приведенные выше группы, то с их дохода отнимается сумма в 400 рублей, что является стандартным ежемесячным налоговым вычетом. Но в этой ситуации есть некоторые ограничения: такой вычет будет производиться до тех пор, пока доход работника не превысит уровень в 20000 р. Как только это произойдет, 400 р. более не будут вычитаться.

Порядок и сроки уплаты НДФЛ в случае с теми работниками, которые имеют детей, производятся с корректировкой на налоговый вычет, составляющий 600 р. ежемесячно на каждого ребенка, не достигшего возраста 18 лет, или же учащегося на дневной форме обучения (в возрасте до 24 лет).

Такой налоговый вычет можно считать актуальным также для опекунов или попечителей до того момента, когда их доход при ставке в 13% не превысит отметку в 40 тыс. рублей. С того месяца, в котором будет отображена данная заработная плата, налоговый вычет в размере 600 р.

более не выплачивается.

Как налоговые агенты должны рассчитывать размер уплаты

Существующая налоговая ставка, согласно которой нужно платить НДФЛ, равна 13%. Поэтому во время определения налоговой базы сумма уплаты должна исчисляться как соответствующая указанной ставке. При этом полная информация, в которой отображены сроки уплаты НДФЛ налоговым агентом, содержится в статье 224 НК РФ.

Согласно ей исчислять, удерживать и платить налог на доход физических лиц должны все ИП, российские организации и представительства иностранных компаний, в результате сотрудничества с которыми граждане России получают денежные вознаграждения.

Что касается таких специалистов, как адвокаты, то с их дохода налог исчисляется, удерживается и уплачивается юридическими консультациями, адвокатскими коллегиями и бюро. Эти и перечисленные выше организации определяются законодательством РФ как налоговые агенты.

Исчисление налога должно производиться со всех доходов физлица, в качестве источника которых выступает налоговый агент.

Удержание налоговой суммы происходит при выплате доходов работнику. Если так случилось, что возможности удержать определенную законом сумму налоговый агент не имеет, то он обязан сообщить о данном обстоятельстве в соответствующий орган (отделение ФНС) по месту фактического учета. При этом будет зафиксирована задолженность налогоплательщика.

Более подробно о сроках уплаты

Предприниматель должен самостоятельно рассчитать, задекларировать и соблюсти срок уплаты НДФЛ. Касаясь темы точных дат, стоит отметить, что здесь есть некоторые нюансы, которые стоит знать во избежание неприятных ситуаций.

Как известно, после закрытия налогового года предприниматель на основании налоговой декларации должен совершить соответствующие платежи до 15 июля года, следующего за отчетным. Но при этом налоговый агент обязан делать еще и авансовые платежи.

Вот как выглядят срок уплаты НДФЛ в такой ситуации:

- Авансовый платеж за январь-июнь производится не позже 15 июля. При этом заплатить нужно половину годового объема авансовых выплат.

- Отчисления за июнь-сентябрь вносятся не позже, чем 15 октября. В этом случае речь идет о четверти годового объема.

- Период с октября по декабрь подразумевает совершение платежей до 15 января следующего года. Здесь также придется перечислить одну четвертую годового объема авансовых выплат.

Сам процесс расчета суммы авансовых платежей производится непосредственно налоговой службой на основе той информации, которая была получена посредством декларации налогоплательщика за прошедший отчетный год.

Если проигнорировать обязательство, касающееся выплат авансовых платежей, то придется иметь дело со штрафами.

Кто должен платить НДФЛ

Для того чтобы не стать объектом штрафных санкций, важно знать, какие категории налогоплательщиков обязаны подавать декларацию и соблюдать срок уплаты НДФЛ. Речь идет о следующих группах граждан:

- лица, не являющиеся налоговыми агентами РФ, но при этом получающие доходы на основании гражданско-правового договора;

- те, кто использует аренду недвижимости в качестве источника дохода;

- лица, осуществляющие предпринимательскую деятельность, не создавая при этом юридического лица;

- физические лица, получившие определенную сумму путем выигрыша;

- граждане, источником дохода которых является дарение денежных средств, имущества, ценных бумаг, исключая близких родственников и членов семьи;

- лица, которые являются резидентами РФ, но доход получают за пределами государства;

- те, кому удалось получить доход посредством доли уставного капитала;

- начисление и срок уплаты НДФЛ является актуальным для тех, кто стал правопреемником автора произведения искусства и науки, а также получил за вознаграждение авторство конкретного изобретения;

- лица, получающие доход от своей частной профессиональной практики;

- граждане РФ, которые получили денежные средства при помощи продажи недвижимого и движимого имущества, находившего в их собственности менее 3 лет;

- физлица, получившие денежные средства любым путем и не осуществившие перечисление НДФЛ.

Те физические лица, которые являются наемными работниками, не должны помнить сроки уплаты НДФЛ за год, поскольку все расчеты и платежи осуществляет работодатель.

Но в случае получения доходов из тех источников, которые не были ранее зафиксированы, необходимо заполнить декларацию. Для процесса декларирования таких доходов предусмотрена форма 3 НДФЛ.

В этом документе должны быть отображены сведения о тех доходах, которые подлежат налогообложению, а также о различных вычетах и льготах.

Срок уплаты 3 НДФЛ

Данную форму отчетности физические лица, попадающие в категорию самозанятых, должны представить в местный налоговый орган в период с 1 января до 30 апреля года, который следует за отчетным.

Таким образом, срок уплаты налога 3 НДФЛ позволяет физическим лицам оформить необходимую отчетность в течение 4 месяцев. Что касается фактической оплаты, то она должна быть совершена до 15 июля того года, который следует за истекшим налоговым периодом.

Что касается декларации о предполагаемом доходе, то ее нужно сдать в течение 5 дней с того момента, как был получен первый доход.

Как платить НДФЛ с отпускных

Изначально стоит отметить, что у сотрудника, проработавшего в организации 6 месяцев, есть право на оформление отпуска авансом. При этом работники иногда увольняются, не успев отработать данный отпуск. В этом случае задолженность может быть удержана бухгалтерией при окончательном расчете. Но при этом максимум, который может быть удержан, ограничен 20% от заработной платы.

Если этих процентов оказалось недостаточно для погашения задолженности, бывший сотрудник обязан в добровольном порядке внести недостающую сумму. В противном случае средства будут возвращены при помощи суда.

Когда данный вопрос решен, бухгалтерия вносит соответствующие корректировки в записи по удержанию НДФЛ с отпускных. Для того чтобы определить срок уплаты НДФЛ с отпускных, необходимо знать два принципа, определенных НК:

- платеж должен быть внесен не позже дня, следующего за датой, когда сотрудником по факту были получены отпускные в кассе предприятия;

- совершить перечисление нужно не позже даты, когда на счет сотрудника были перечислены деньги через банк.

Если отпуск не был использован, то работнику могут предложить денежную компенсацию, которая также определяется как доход и подлежит обложению налогом.

Как платят НДФЛ индивидуальные предприниматели

Основной массой плательщиков налога на доходы физических лиц являются ИП. В их случае доход, который подлежит налогообложению, необходимо рассчитывать за вычетом расходов, понесенных предпринимателем в процессе осуществляемой им деятельности.

В категорию таких расходов входят следующие затраты:

- оплата труда;

- материальные расходы;

- амортизация;

- затраты другого типа.

Наряду с этим от каждого субъекта требуется ведение книги доходов и расходов, в которой будет отображаться весь ход деятельности, которую осуществляет ИП.

Если сотрудник часто ездит в командировки, то стоит учитывать следующий принцип: налоговым резидентом признается лицо, которое на протяжении 183 дней в году пребывает на территории РФ. При этом к дням нахождения в России можно отнести даты выезда и въезда.

В случае с иностранцем, который был взят на работу, его налоговый статус следует определять по такой схеме: если он пребывает на территории РФ менее 183 дней, то его доходы облагаются налогом по ставке 30%. Если же время пребывания внутри страны превышает 183 дня, ставка снижается до 13%.

Что касается граждан Республики Беларусь, то в отношении к ним применяется следующий принцип: те доходы, которые получает такой работник в течение года на территории РФ, облагаются налогом в соответствии со ставками и в порядке, предусмотренном по отношению к налоговым резидентам РФ.

При этом важно напомнить, что даже при верно задекларированных данных сроки уплаты НДФЛ физическим лицом очень важны, и их стоит придерживаться.

Во всех остальных нюансах как форма подачи декларации, так и форма уплаты налога не имеют существенных отличий от схемы, применяемой в случае с физическими лицами.

Стандартный вид имеет и форма для заполнения платежного поручения. Что касается квитанции для оплаты НДФЛ, то ее можно без проблем получить в любом банке, канцелярском магазине и налоговой службе.

Последствия неуплаты налога

Если сроки уплаты НДФЛ юридическими лицами, равно как и физическими, были проигнорированы, то в силу вступает достаточно широкий спектр штрафных санкций. Если брать во внимание тип ответственности, то меры наказания можно разделить на две категории:

- ответственность плательщиков налога — физических лиц;

- ответственность индивидуальных предпринимателей и организаций — налоговых агентов.

Если не уплачен НДФЛ, сроки уплаты налога проигнорированы, то законодательством предусматривается штраф в размере 20% от суммы платежа. Пеня может начисляться только в том случае, когда агентом был удержан налог, но перечисления в бюджет не последовало.

Если при совершении отчислений по НДФЛ сроки уплаты налога не были соблюдены, то ежедневный процент пени равен 1/360 ставки рефинансирования Центробанка РФ.

В качестве заключения стоит напомнить, что срок уплаты в бюджет НДФЛ наступает:

- для самозанятых лиц и ИП — до 15 июля следующего за налоговым периодом года (одним платежом) и в течение года тремя платежами;

- в случае с наемными сотрудниками вопросом оплаты занимается работодатель и производит ее не позже того дня, когда работнику компании был выплачен доход (ст. 226 НК РФ).

Таким образом, немного вникнув в суть темы, можно более не иметь вопросов относительно сроков и нюансов уплаты налога на доход физических лиц.

Источник: https://BusinessMan.ru/new-poryadok-ischisleniya-i-srok-uplaty-ndfl.html

2.2 Порядок исчисления и уплаты налога на доходы физических лиц в ОАО «Курский хладокомбинат»

В ОАО «Курский хладокомбинат» учет удержаний и расчетов по НДФЛ ведется в соответствии с законодательством РФ.

Объектом налогообложения доходов физических лиц является заработная плата сотрудников, которая облагается налогом на доходы физических лиц по ставке 13% для резидентов, то есть граждан РФ, и по ставке 30% для нерезидентов, то есть иностранцев, срок пребывания которых на территории РФ не превысил 183 дней.

НДФЛ на каждого сотрудника рассчитывается при начислении заработной платы и удерживается из нее ежемесячно. Работник предприятия является налогоплательщиком, а на предприятии лежат обязанности налогового агента, то есть предприятие удерживает из доходов работника НДФЛ и перечисляет его в бюджет.

Синтетический учет НДФЛ ведется на счете 68, субсчет 68.1 «НДФЛ», который при платеже в бюджет дебетуется в корреспонденции с кредитом счета 51 «Расчетные счета».

Счет 68 «Расчеты по налогам и сборам» предназначен для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, и налогам с работниками этой организации.

По отношению к балансу счет 68 пассивный. По дебету счета 68 «Учет расчетов с бюджетом по налогам и сборам» отражаются суммы, фактически перечисленные в бюджет. К счету 68.

1 открыто три субконто: подразделение, ИФНС, вид расчетов по налогам.

Начисление налога на доходы физических лиц отражается в бухгалтерии организации с помощью одной из следующих проводок (в зависимости от ситуации):

Дебет 70 «Учет расчетов с персоналом по оплате труда» Кредит 68.1 «Расчеты по налогу на доходы физических лиц» — удержан налог на доходы с сумм, выплаченных работникам организации;

Дебет 75.2 «Расчеты по выплате доходов» Кредит 68.1 «Расчеты по налогу на доходы физических лиц» — удержан налог на доходы с сумм дивидендов, выплаченных учредителям (участникам), если они не являются работниками организации;

Дебет 76, 60 «Расчеты с различными дебиторами и кредиторами» Кредит 68.1 «Расчеты по налогу на доходы физических лиц» — удержан налог на доходы с сумм, выплаченных физическим лицам, если они не являются работниками организации;

В Обществе данные проводки применяются при оформлении удержаний при выплате по договорам гражданско-правового характера (Д 76 К 68.1), а также при удержании по договорам аренды с физическими лицами (Д 60 К 68.1).

Аналитический учет НДФЛ ведется на предприятии в разрезе сотрудников, для чего на каждого работника заполняется личная карточка, в которую помимо анкетных данных заносятся данные о статусе, о форме оплаты труда, размере заработной платы и премий, о видах предоставляемых вычетов. Такая карточка ведется в электронном виде в программе «1С», и на основании данных этой карточки и результатов расчета заработной платы формируется справка формы «2-НДФЛ» и автоматически производится начисление и удержание налога на доходы физических лиц.

В справке формы «2-НДФЛ» отражаются следующие данные: данные о налоговом агенте, данные о физическом лице — получателе доходов, помесячно суммы доходов по видам, помесячно суммы предоставленных вычетов по видам, а также сводные данные по полученным доходам, облагаемой сумме доходов, по суммам налога начисленного и удержанного.

По истечении отчетного года предприятие направляет налоговому органу отчет о полученных работниками доходах в виде реестра с приложением справок формы «2-НДФЛ», в срок до 30 марта года, следующего после отчетного.

Например, сотрудник ОАО «Курский хладокомбинат» получает ежемесячное вознаграждение в размере 20 000 руб., в июле месяце сотрудник получил отпускные в размере 25 000 руб. и 1000 заработную плату. Также написано заявление на стандартный вычет на 1 ребенка. Расчет НДФЛ произведен в таблице 6.

Таблица 6 — Расчет НДФЛ с применением стандартных вычетов (руб.)

| Месяц | Заработная плата | Вычеты | Налоговая база | Сумма налога |

| январь | 20000 | 1400 | 18600 | 2418 |

| январь-февраль | 40000 | 2800 | 37200 | 4836 |

| январь-март | 60000 | 4200 | 55800 | 7254 |

| январь-апрель | 80000 | 5600 | 74400 | 9672 |

| январь-май | 100000 | 7000 | 93000 | 12090 |

| январь-июнь | 120000 | 8400 | 111600 | 14508 |

| январь-июль | 146000 | 9800 | 136200 | 17706 |

| январь-август | 166000 | 11200 | 154800 | 20124 |

| январь-сентябрь | 186000 | 12600 | 173400 | 22542 |

| январь-октябрь | 206000 | 14000 | 192000 | 24960 |

| январь-ноябрь | 226000 | 15400 | 210600 | 27378 |

| январь-декабрь | 246000 | 16800 | 229200 | 29796 |

Таким образом, общая сумма налога, указываемая по строке 5.1 справки 2-НДФЛ составила 246 000 руб. Сумма налогового вычета составила 16 800 (1 300 х12) руб. Налоговая база по НДФЛ по строке 5.2 указана в размере 229 200 руб. Сумма исчисленного налога и перечисленного в бюджет указана по строкам 5.3-5.5 справки 2-НДФЛ в размере 29 796 руб.

Рассмотрим еще один пример расчета НДФЛ в ОАО «Курский хладокомбинат», связанного с выплатой суточных. В Положении о командировках установлены размеры суточных — 1 600 руб. и 2 600 руб. в г. Москва и Санкт-Петербург.

Налоговым Кодексом установлено, что при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются суточные, выплачиваемые в соответствии с законодательством Российской Федерации, но не более 700 рублей за каждый день нахождения в командировке на территории Российской Федерации и не более 2 500 рублей за каждый день нахождения в заграничной командировке. Таким образом, в ОАО «Курский хладокомбинат» установлены размеры суточных, выше не облагаемых пределов. Так, например, сотрудник Петров Павел Владимирович, был отправлен в командировку в г. Москва с 17 мая по 29 мая 2013 года. Размер выплаченных суточных составил 33 800 руб. (13х2 600). При этом размер суточных, который не облагается НДФЛ составил 9100 руб. (700х13). Оставшаяся сумма 24 700 руб. подлежит обложению НДФЛ по ставке 13 %.24 700 х 13 % = 3 211 руб. подлежит удержанию при перечислении дохода. Расчет НДФЛ при выплате суточных сверх нормы, установленной Налоговым Кодексом РФ рассмотрен в таблице 7

Таблица 7 — Расчет НДФЛ с суточных сверх нормы, руб.

| Размер суточных | Кол-во дней командировки | Норма суточных в Налоговом Кодексе | Налоговая база | Сумма налога |

| 2600 | 13 | 700 | 24700 | 3211 |

Особо хотелось бы обратить внимание на расчет НДФЛ с дохода в виде материальной выгоды. Так, в ОАО «Курский хладокомбинат» существует практика предоставления беспроцентных займов.

Соколов Олег Сергеевич 31 декабря 2012 года получил от ОАО «Курский хладокомбинат» беспроцентный заем на личные нужды в размере 300 000 руб. сроком на один год. По условиям договора вернуть долг он обязан не позднее 31 декабря 2013 года. В соответствии со ст.

212 НК РФ налоговая база определяется как превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в рублях, исчисленной исходя из двух третьих действующей ставки рефинансирования, установленной Центральным банком Российской Федерации на дату фактического получения налогоплательщиком дохода, над суммой процентов, исчисленной исходя из условий договора. Поскольку заем беспроцентный и не предусматривает поэтапного погашения, рассчитать материальную выгоду нужно на день возврата займа. Долг был погашен 31 декабря 2013 года. Ставка рефинансирования Банка России на этот день составила 8,25 процента годовых. Ставка НДФЛ с дохода в виде материальной выгоды составляет 35 %.

Сумма НДФЛ с материальной выгоды составит:

300 000 руб. Ч 2/3 Ч 8,25% Ч 365 дн.: 365 дн. Ч 35% = 5775 руб.

где 365 дн. — количество дней пользования займом (ровно один год).

Мы рассмотрели следующие виды выплат в ОАО «Курский хладокомбинат» — выплаты по договорам аренды, гражданско-правовым договорам, выплата заработной платы, выплата суточных свыше не облагаемых пределов, установленных Налоговым Кодексом РФ, перечисление беспроцентного займа и расчет НДФЛ с сумм дохода в виде материальной выгоды. Также одним из видов начислений в ОАО «Курский хладокомбинат» является материальная помощь, которая предоставляется по заявлению работника.

Так, например, сотрудница, ОАО «Курский хладокомбинат» обратилась с заявлением о выплате материальной помощи в размере 10000 руб. Ст.217 НК РФ освобождает от налогообложения НДФЛ материальную помощь в размере не превышающим 4000 руб. Таким образом, НДФЛ подлежащий удержанию составит (10 000 — 4 000) х 13% = 780 руб.

Относительно подарков также не облагается сумма в размере 4 000 руб. В ОАО «Курский хладокомбинат» дарятся подарки к 8 марта, 23 февраля, дню нефтяника, подарки детям сотрудников на Новый Год. Как правило, общая стоимость подарков не превышает 4 000 руб. за год.

По окончании налогового периода (календарного года) налоговые агенты представляют в налоговые органы по каждому физическому лицу справку о доходах физического лица по форме № 2-НДФЛ.

ОАО «Курский хладокомбинат» предоставляет по итогам прошедшего года отчетность по НДФЛ, не позднее 1 апреля года, следующего за истекшим налоговым периодом

Для совершенствования процесса сдачи отчетности в ОАО «Иркутскнефтепродукт» установлена на рабочем месте система для сдачи отчетов по телекоммуникационным каналам связи.

Источник: https://buh.bobrodobro.ru/14360

Порядок исчисления и уплаты налога на доходы физических лиц

Сумма налога на доходы, в отношении которых, предусмотрена налоговая ставка в размере 13 %, определяется как денежное выражение таких доходов, уменьшенных на сумму налоговых вычетов предусмотренных статьями 218-221.

S*=Sд-Sв ´ 13%,

где S* — сумма налога на доходы, в отношении которых, предусмотрена налоговая ставка в размере 13 %;

Sд — денежное выражение доходов, в отношении которых, предусмотрена налоговая ставка в размере 13 %;

Sв — сумма налоговых вычетов, предусмотренных статьями 218-221.

Если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов, подлежащих налогообложению за этот же налоговый период в отношении которых предусмотрена налоговая ставка в размере 13%, то применительно к этому налоговому периоду налоговая база принимается равной нулю. Причем возникшая разница не переносится на следующий налоговый период.

Сумма налога на доходы, в отношении которых предусмотрены налоговые ставки в размере 6 и 35 процентов исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. При этом налоговые вычеты, предусмотренные статьями 218 — 221 не применяются.

Общая сумма налога представляет собой сумму, полученную в результате сложения сумм налога, исчисленных в соответствии с предусмотренными налоговыми ставками:

S Общ = S* + S** + S***;

где S* — сумма налога на доходы, в отношении которых предусмотрена налоговая ставка в размере 13 %;

S** — сумма налога на доходы, в отношении которых предусмотрена налоговая ставка в размере 6 %;

S*** — сумма налога на доходы, в отношении которых предусмотрена налоговая ставка в размере 35 %.

Общая сумма налога исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, дата получения которых относится к соответствующему налоговому периоду.

Сумма налога определяется в полных рублях. Сумма налога менее 50 копеек отбрасывается, а 50 копеек и более округляются до полного рубля.

Налоговыми агентами, на которых в соответствии с Налоговым кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов признаются:

· российские организации;

· индивидуальные предприниматели;

· постоянные представительства иностранных организаций в Российской Федерации,

Налоговые агенты обязаны:

· правильно и своевременно исчислять, удерживать из средств, выплачиваемых налогоплательщикам и перечислять суммы исчисленного и удержанного налога;

· в течение одного месяца письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог у налогоплательщика и о сумме задолженности налогоплательщика. Невозможностью удержать налог, в частности, признаются случаи, 'когда заведомо известно, что период, в течение которого может быть удержана сумма начисленного налога, превысит 12 месяцев;

· вести учет выплаченных налогоплательщикам доходов, удержанных и перечисленных налогов;

· представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов.

За неисполнение или ненадлежащее исполнение возложенных на него обязанностей налоговый агент несет ответственность в соответствии с законодательством Российской Федерации.

Исчисление сумм и уплата налога производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, с зачетом ранее удержанных сумм налога.

Исключение составляют налогоплательщики:

· осуществляющие предпринимательскую деятельность без образования юридического лица,

— по суммам доходов, полученных от осуществления такой деятельности;

· частные нотариусы и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой,

— по суммам доходов, полученных от такой деятельности.

Исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется налоговая ставка, в размере 13%, начисленным налогоплательщику за данный период с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.;

Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику

Исчисление суммы налога производится без учета доходов, полученных налогоплательщиком от других налоговых агентов, и удержанных другими налоговыми агентами сумм налога.

Удержание начисленных сумм налога производится непосредственно из доходов налогоплательщика за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику при их фактической выплате. При этом удерживаемая сумма налога не может превышать 50 % суммы выплаты.

При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в течение одного месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика. Невозможностью удержать налог, в частности, признаются случаи, когда заведомо известно, что период, в течение которого может быть удержана сумма начисленного налога, превысит 12 месяцев.

Перечисление суммы исчисленного и удержанного налога производится по месту нахождения налогового агента, либо по месту нахождения каждого своего обособленного подразделения:

· не позднее дня фактического получения в банке налоговым агентом наличных денежных средств на выплату дохода;

· не позднее дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика, либо по его поручению на счета третьих лиц в банках.

В иных случаях налоговые агенты перечисляют суммы исчисленного и удержанного налога:

· не позднее дня, следующего за днем фактического получения налогоплательщиком дохода,

— для доходов, выплачиваемых в денежной форме,

· не позднее дня, следующего за днем фактического удержания исчисленной суммы налога,

— для доходов, полученных налогоплательщиком в натуральной форме либо в виде материальной выгоды.

Если совокупная сумма удержанного налога, подлежащая уплате в бюджет, составляет менее 100 рублей, она добавляется к сумме налога, подлежащей перечислению в бюджет в следующем месяце, но не позднее декабря текущего года.

Не допускается уплата налога за счет средств налоговых агентов. При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доход налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой налога за физических лиц.

Налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, по форме № 1-НДФЛ «Налоговая карточка по учету доходов и налога на доходы физических лиц», которая установлена Министерством Российской Федерации по налогам и сборам (Приказ от 01.11.2000 № БГ-3-08/379 «Об утверждении форм отчетности по налогу на доходы физических лиц»), заполняемой в соответствии с Приложением о порядке заполнения налоговой карточки по учету доходов и налога на доходы физических лиц.

Налоговые агенты также обязаны представлять в налоговый орган по месту своего учета сведения о доходах физических лиц этого налогового периода и суммах начисленных и удержанных в этом налоговом периоде налогов ежегодно не позднее Г апреля года, следующего за истекшим налоговым периодом, по форме № 2-НДФЛ, утвержденной Министерством Российской Федерации по налогам и сборам (Приказ МНС РФ от 30.10.2001 № БГ-3-04/458 «Об утверждении формы отчетности по налогу на доходы физических лиц и единому социальному налогу (взносу)»), заполняемой в соответствии с Приложением о порядке заполнения и представления справки о доходах физического лица за 2001 год.

Указанные сведения могут представляться на дискете или ином носителе, допускающем компьютерную обработку, в порядке, определяемом Министерством Российской Федерации по налогам и сборам. При численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представлять такие сведения на бумажных носителях.

Налоговые органы в исключительных случаях с учетом специфики деятельности либо особенностей места нахождения организаций могут предоставлять отдельным организациям право представлять сведения о доходах физических лиц на бумажных носителях.

Налоговые агенты выдают физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога по форме, утвержденной Министерством .Российской Федерации по налогам и сборам.

Излишне удержанные налоговым агентом из дохода налогоплательщика суммы налога подлежат возврату им по представлении налогоплательщиком соответствующего заявления.

Суммы налога, не удержанные с физических лиц или удержанные налоговыми агентами не полностью, взыскиваются ими с физических лиц до полного погашения этими лицами задолженности по налогу.

Единый социальный налог

Единый социальный налог предназначен для мобилизации средств и реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь. Налог зачисляется в государственные внебюджетные фонды — Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и фонды обязательного медицинского страхования Российской Федерации.

Порядок исчисления и уплаты в государственные социальные внебюджетные фонды единого социального налога (взноса) осуществляется в соответствии с главой 24 части второй Налогового кодекса Российской Федерации. Контрольные функции по уплате единого социального налога переданы налоговым органам.

Налоговые органы проводят все предусмотренные Налоговым кодексом РФ мероприятия налогового контроля по платежам в государственные социальные внебюджетные фонды:

· осуществляют контроль за правильностью исчисления, полнотой и своевременностью внесения взносов, уплачиваемых в составе единого социального налога;

· осуществляют взыскание сумм недоимки, пеней и штрафов по платежам;

· проводят зачет (возврат) излишне уплаченных сумм единого социального налога (взноса) в порядке, установленном НК РФ (ст. 9 Федерального закона от 05.08.2000 № 118-ФЗ).

Плательщиками единого социального налога являются:

· лица, производящие выплаты физическим лицам —

— организации,

— индивидуальные предприниматели,

— физические лица, не признаваемые индивидуальными предпринимателями;

· индивидуальные предприниматели, адвокаты.

В том случае, если налогоплательщик одновременно относится к нескольким категориям налогоплательщиков, он исчисляет и уплачивает налог по каждому основанию.

С 1 января 2002 года плательщики единого налога на вмененный доход (организации и индивидуальные предприниматели) уплачивают ЕСН в порядке, установленном главой 24 НК РФ (в ред. Закона № 198-ФЗ).

Это связано с тем, что статья 2 Закона № 198-ФЗ в Федеральный закон от 31.07.

98 № 148-ФЗ «О едином налоге на вмененный доход для определенных видов деятельности» внесены изменения, касающиеся исключения платежей в государственные социальные внебюджетные фонды (ЕСН) из состава единого налога на вмененный доход.

Не нашли то, что искали? Воспользуйтесь поиском гугл на сайте:

Источник: https://zdamsam.ru/a31165.html

Глава 8. порядок исчисления и уплаты ндфл

⇐ ПредыдущаяСтр 48 из 104Следующая ⇒

НАЛОГОПЛАТЕЛЬЩИКАМИ

КОГДА НАЛОГОПЛАТЕЛЬЩИКИ САМИ ПЛАТЯТ НДФЛ

В большинстве случаев налогоплательщики — физические лица не занимаются исчислением и уплатой НДФЛ в бюджет — за них это делают налоговые агенты (те, кто является источником дохода, чаще всего — работодатели) (п. 1 ст. 226 НК РФ).

Но в некоторых ситуациях исчислить и заплатить налог обязаны сами налогоплательщики. Такие требования установлены НК РФ и касаются:

— отдельных категорий налогоплательщиков (ст. ст. 227, 227.1 НК РФ);

— отдельных видов доходов, при получении которых НДФЛ нужно исчислить и заплатить самим налогоплательщикам (см., например, п. 2 ст. 214, ст. 228 НК РФ).

Представим эти ситуации в таблице.

| Налогоплательщики | Объект налогообложения | Норма НК РФ |

| Раздел 1. Категории налогоплательщиков | ||

| Индивидуальные предприниматели | Доходы от предпринимательской деятельности | пп. 1 п. 1 ст. 227 |

| Нотариусы и другие лица, занимающиеся частной практикой | Доходы от частной практики | пп. 2 п. 1 ст. 227 |

| Адвокаты, учредившие адвокатские кабинеты | Доходы от деятельности адвокатского кабинета | пп. 2 п. 1 ст. 227 |

| Иностранцы, работающие по найму у граждан РФ на основании патента | Доходы от деятельности по трудовому (гражданско-правовому) договору | п. 1 ст. 227.1 |

| Раздел 2. Виды доходов | ||

| Налоговые резиденты РФ (за исключением российских военнослужащих, проходящих службу за границей) | Любые доходы, полученные от источников за пределами РФ, в том числе дивиденды | пп. 3 п. 1 ст. 228, п. 2 ст. 214 |

| Все налогоплательщики | 1. Вознаграждения по трудовым договорам и договорам гражданско-правового характера (включая договоры найма и аренды), заключенным с физическими лицами и организациями, не являющимися налоговыми агентами | пп. 1 п. 1 ст. 228 |

| 2. Доходы от продажи физическим лицом собственного имущества, имущественных прав | пп. 2 п. 1 ст. 228 | |

| 3. Любые доходы, при получении которых налоговый агент не удержал НДФЛ | пп. 4 п. 1 ст. 228 | |

| 4. Выигрыши, выплачиваемые организаторами лотерей и организаторами азартных игр, за исключением выигрышей, выплачиваемых в букмекерской конторе и тотализаторе | пп. 5 п. 1 ст. 228 | |

| 5. Вознаграждения, выплачиваемые наследникам (правопреемникам) авторов произведений литературы, науки, искусства, а также авторов изобретений, полезных моделей и промышленных образцов | пп. 6 п. 1 ст. 228 | |

| 6. Подарки от физических лиц (кроме индивидуальных предпринимателей), за исключением подарков, не облагаемых в соответствии с п. 18.1 ст. 217 НК РФ | п. 18.1 ст. 217, пп. 7 п. 1 ст. 228 | |

| 7. Доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30.12.2006 N 275-ФЗ, за исключением случаев, предусмотренных абз. 3 п. 52 ст. 217 НК РФ | пп. 8 п. 1 ст. 228 |

———————————

Об особенностях уплаты НДФЛ иностранными гражданами, работающими у физических лиц РФ на основании патента, вы можете узнать в разд. 8.5 «Исчисление и уплата НДФЛ иностранными гражданами, осуществляющими трудовую деятельность по найму у физических лиц на основании патента».

Источник: https://lektsia.com/3×625.html