Пояснения к декларации по НДС с 2017 года

Налоговики в ходе камеральной проверки требуют пояснения к декларации по НДС. Посмотрите, как подать пояснения, в какой форме, в какие сроки. Скачайте образцы пояснений по типичным претензиям налоговой.

Как подавать пояснения к декларации по НДС с 2017 года

Пояснения по декларации по НДС необходимо подавать только в электронном виде по форме, утвержденной приказом ФНС от 16 декабря 2016 г. № ММВ-7-15/682. Ниже мы напишем, какие последствия могут быть для компании, если подать документы на бумаге.

Налоговики в процессе камеральной проверки могут запросить у вас пояснения в трех случаях:

- Наличие ошибки;

- Несоответствие между представленными документами и декларацией;

- Несоответствие с данными, имеющимися у инспекции.

Пояснения налоговая инспекция запрашивает в виде требования, которое направляется в компанию по форме, утвержденной приложение № 1 к приказу ФНС России от 08.05.2015 № ММВ-7-2/189.

Скачайте форму требования, чтобы посмотреть, как оно должно выглядеть:

Скачать требование от ФНС >>>

Действия налогоплательщика при получении пояснений условно можно разделить на три шага после получения требования:

- Отправка квитанции по ТКС о приеме требования в течение 6 рабочих дней со дня получения;

- Изучение претензий налоговиков;

- Представление объяснения или уточенной налоговой декларации в течение 5 рабочих дней с момента получения требования.

Зачастую налоговики требуют пояснить, почему «прибыльная» выручка не совпадает с базой по НДС. Готовые пояснения здесь>>>

С действиями №1 и №3 все понятно, разберемся подробнее с шагом № 2 и приведем примеры пояснений по НДС в электронном виде в 2018 году.

Какие несоответствия могут быть причиной пояснений по НДС в 2018 году

Итак, вы получили требование о том, что налоговики выявили несоответствии в декларации по НДС и просьбой пояснить нестыковки или уточненную декларацию НДС.

Чтобы понять, в чем именно налоговая увидела не соответствие, необходимо посмотреть приложение к требованию. Там к каждой операции, по которой установлено расхождение, должен быть указан код возможной ошибки.

Всего существует 4 кода, которые приведены в письме ФНС России от 06.11.2015 N ЕД-4-15/19395. Ниже вы можете посмотреть, что они означают.

Несоответствие по декларации по НДС в 2018 году, которые могут возникнуть не по вашей вине, чаще всего соответствуют коду ошибки «1». Именно этому коду соответствуют возможные ошибки вашего контрагента. Универсального примера для объяснения противоречий, выявленных налоговиками, не существует, все будет зависеть от содержания вашего требования.

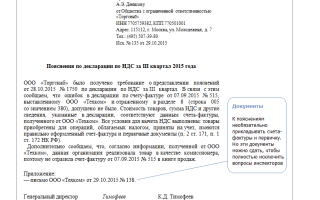

Посмотрите пример пояснения по НДС по коду ошибки «1».

Пояснения по НДС налоговики также могут запросить из-за проблемного котрагента. отправьте налоговикам отчеты о должной осмотрительности и мониторинге поставщиков при выборе. Эти документы можно сформировать в один клик в сервисе «РНК:Проверка контрагентов».

Пояснения об удельном весе налоговых вычетов

Налоговики могут запросить пояснения о причинах высокой доли налоговых вычетов по НДС. Мы подготовили образец для вас. Но помните, что при составлении любой объяснительной для налоговой инспекции необходимо учитывать ситуацию вашей компании.

Пояснения об уменьшении суммы НДС в уточненной декларации в 2017 году

Если вы подали декларацию по НДС, а потом обнаружили, что не учли какой-либо счет-фактуру к вычету, то вы вправе подать уточненку, дозаявив этот счет-фактуру.

В этом случае вы уменьшите сумму налога к уплате, увеличив вычет.

Как правило, налоговая инспекция, не разбираясь самостоятельно, автоматически выставит вам требование пояснить уменьшение суммы налога по уточненной декларации по НДС.

Конечно уменьшение суммы налога может быть вызвано и другими причинами, тогда о них и укажите письме.

Мы привели образец пояснения в налоговую инспекцию по уточенной декларации по НДС в ситуации, когда в первоначальной декларации не был учтен «входящий» счет-фактура.

Пояснения в налоговую при подачи уточенной декларации в 2018 году

Если по каким-либо причинам вам потребовалось подать уточненную налоговую декларацию, вы вправе направить вместе с ней пояснение (сопроводительное письмо), указав там причину подачи уточненки. Но это не является вашей обязанностью. Если налоговики захотят что-то у вас уточнить – они направят вам соответствующее требование.

Ниже мы привели образец пояснения в налоговую инспекцию при подачи уточенной налоговой декларации по НДС.

Пояснения по НДС: расхождение между строками

Налоговая инспекция также может запросить пояснения по декларации к НДС в 2018 году в случае расхождения данных между строк.

Мы привели наиболее часто встречающиеся требования о предоставлении пояснений при расхождении между строк. Посмотрите ниже образцы пояснений.

Расхождение суммы НДС между строкой 130 раздела 3 и строкой 090 раздела 3

Если вы получили требование от ИФНС о предоставлении пояснений по НДС по расхождению между суммой НДС в декларации по строке 130 раздела 3 и суммой НДС по строке 090 раздела 3, то необходимо посмотреть почему образовалась разница.

Напомним, что по строке 130 раздела 3 указывается НДС к вычету с авансов поставщику, а по строке 090 раздела 3 – восстановление НДС с аванса поставщику по факту отгрузки товара (выполнение работ, услуг).

Естественно, что оплата аванса и отгрузка товара (выполнение работ и услуг) могут быть в разных налоговых периодах и тогда разница между строкой 130 и 090 неизбежно возникнет, об этом и надо написать в пояснениях налоговой.

Посмотрите примерный текст пояснения:

«15.05.2018 года оплачен аванс поставщику ООО «Альфа» в счет отгрузки товара, получен счет-фактура № 3 от 15.05.2018 года на сумму 11 800 руб., НДС с аванса в размере 1 800 руб. принят к вычету. Сумма к вычету 18000 руб.

отражена по строке 130 раздела 3 декларации по НДС за 2 квартал 2018 года. Отгрузка товара запланирована на 3 квартал 2018 года. Компания не обязана восстанавливать НДС с аванса во 2 квартале 2018 года.

В связи с этим по строке 090 раздела 3 декларации по НДС за 2 квартал 2018 года сумма к восстановлению не указана».

Расхождение по НДС между строкой 070 раздела 3 и строкой 170 раздела 3

Напомним, что по строке 070 раздела 3 указываются суммы аванса, полученные от покупателей и исчисленные суммы НДС с этих авансов. По строке 170 раздела 3 указываются суммы НДС, подлежащие вычету при отгрузке товаров (выполнении работ, оказании услуг), в счет оплаты которых ранее был получен аванс.

Ситуация аналогична предыдущей. Налоговой инспекции необходимо пояснить, что разница между строкой 170 и строкой 070 возникла из-за того, что аванс и отгрузка произошли в разных налоговых периодах.

Посмотрите примерный текст пояснения:

«15.05.2018 года получен аванс от покупателя ООО «Альфа» в счет отгрузки товара. Выставлен счет-фактура № 14 от 15.05.2018 года на сумму 11 800 руб., начислен НДС с аванса в размере 1 800 руб. Сумма налога, начисленная с предоплаты, отражена по строке 070 раздела 3 декларации за 2 квартал 2018 года.

Отгрузка товара запланирована на 3 квартал 2018 года. Оснований для вычета НДС, начисленного с аванса не имеется. В связи с этим по строке 170 раздела 3 декларации по НДС за 2 квартал 2018 года сумма к вычету не заявлена».

Какие санкции могут возникнуть при получении требования пояснений

Налогоплательщик обязан отправить квитанцию по ТКС о получении требования в течение 6 рабочих дней, если этого не сделать, по истечению этого срока в течение 10 рабочих дней налоговая вправе будет заблокировать банковские счета.

Также с 2018 года введен штраф за непредставление (несвоевременное представление) пояснений. Размер штрафа – 5000 руб., за повторное нарушение в течение календарного года – 20 000 руб.

Важно! С 1 января 2018 года все пояснения по НДС к требованиям налоговой должны подаваться в электронной форме. Если вы подадите пояснения в бумажном формате, то они будут считаться не сданными. Вам будет начислен штраф.

Источник: https://www.RNK.ru/article/215536-poyasneniya-k-deklaratsii-po-nds-s-2017-goda

Ответ на требования налоговой по ндс образец

Пояснение в налоговую по убыткам (образец) Пояснение в налоговую о расхождениях в декларациях Налоговики могут сопоставить данные одной декларации (например, по НДС) с данными другой декларации (например, по налогу на прибыль) или с бухгалтерской отчетностью.

И попросить объяснить причину расхождений схожих показателей (в частности, выручки). Обосновать такие расхождения просто. Ведь правила бухгалтерского учета отличаются от правил налогового учета. Да и порядок определения налоговой базы по разным налогам имеет свои особенности.

[su_quote]

К примеру, налоговая база по НДС может не совпасть с суммой дохода в декларации по прибыли, поскольку какие-то внереализационные доходы не облагаются НДС (штрафные санкции, дивиденды, курсовые разницы) (ст. 250 НК РФ).

Пояснение в ИФНС по НДС У представления пояснений в ИФНС по НДС есть свои особенности.

Пояснение в налоговую по ндс + образец заполнения

ВажноПоэтому фискальная служба имеет все основания запросить документы, подтверждающие доходы и расходы, а также затребовать у плательщика письменное пояснение.

Что касается «уточненки», уменьшающей налог, то налоговики в данной ситуации также вправе получить письменные обоснования и документы.

Подаем пояснение в ФНС: инструкция и образец Действующие законодательные акты регламентируют порядок и сроки предоставления пояснения на запрос ФНС.

Ниже приведена пошаговая инструкция, которая поможет плательщику правильно составить ответ и в установленный срок передать его налоговикам.

Читайте также статью: → «Пояснения по декларации НДС в налоговую 2018. Скачать образец». Шаг 1. Прием требования от ФНС Первый шаг в процедуре составления и отправки пояснения – прием требования от ФНС.

Ответ на требование о предоставлении пояснений по ндс

Однако, согласно действующему законодательству, срок отправки требования ограничивается периодом проведения камеральной проверки (3 месяца).

То есть в случае, если Вы получите запрос по истечению 2-х месяцев после подачи декларации, то такой запрос считается правомерным и требует ответа в установленном порядке. Читайте также статью: → «Заполнение декларации по НДС 2018».

Рубрика «Вопрос – ответ» Вопрос №1. ООО «Сателлит» получило требование по пояснению ошибок, которые привели к занижению налоговой базы НДС.

После сверки документов и перерасчетов, проведенных «Сателлитом», наличие ошибки подтвердилось, то есть фирма действительно занизила сумму налога к оплате.

Образец ответа на требование налоговой о предоставлении пояснений

Если вы пришли к выводу, что декларация составлена правильно, то ваш ответ в налоговую такой: «Отвечая на требование от ХХ.ХХ.ХХХХ№ХХ, сообщаю, что декларация ХХХ за такой-то период составлена правильно и оснований для внесения в нее коррективов нет».

Если в результате самостоятельной проверки вы всё-таки обнаружили ошибку, но она не повлекла занижения налога (например, технически ошиблись цифрой в каком-то коде), то пишете: «По требованию от ХХ.ХХ.ХХХХ№ХХ осуществлена проверка такого-то документа за такой-то период.

Для собственного удобства вы можете использовать готовые формы для заполнения, предоставленные ФНС.

Как написать пояснения в налоговую

В ходе камеральной проверки декларации НДС, органы ФНС вправе потребовать у налогоплательщика пояснения относительно данных, отраженных в документе. В стать расскажем о том, как правильно составить пояснение в налоговую по НДС и подать его в ФНС, а также разберем распространенные ошибки и ответим на вопросы по теме.

Когда ФНС может затребовать пояснения по НДС Условия, при которых ФНС вправе затребовать у плательщика пояснения по НДС-декларации, закреплены в действующих законодательных актах. Также нормативные документы регламентируют порядок, сроки и форму предоставления ответа на требование.

Источник: http://territoria-prava.ru/otvet-na-trebovaniya-nalogovoj-po-nds-obrazets/

Как правильно написать в налоговую службу пояснения к декларации по НДС

После того, как декларация по НДС сдана в налоговый орган, инспекторы обязательно проводят ее камеральную проверку. Если в ходе этой проверки в декларации будут обнаружены ошибки или высокий удельный вес вычетов, налогоплательщик получит требование о представлении пояснений.

В Налоговом кодексе РФ конкретно не указано, каким должен быть ответ на требование пояснения по НДС.

Поэтому при подготовке документов налогоплательщикам приходится руководствоваться рекомендациями, данными Федеральной налоговой службой в письме от 06.11.2015 № ЕД-4-15/19395.

В этом же документе приведена форма пояснения в налоговую по НДС. О том, как избежать ошибок при оформлении пояснения вычетов по НДС и общении с налоговой службой, — в материале PPT.ru.

Требование о предоставлении пояснений по НДС

Статьей 88 Налогового кодекса РФ предусмотрено право налоговой инспекции по результатам камеральной проверки декларации и других документов, в которых содержится информация о налоге на добавленную стоимость и вычетах налогоплательщика за отчетный период, истребовать пояснения к декларации по НДС. Таким правом проверяющие пользуются в тех случаях, когда в отчете не сошлись контрольные показатели или сведения в разных учетных документах разошлись между собой. Не являются редкостью ситуации, когда налоговики требуют предоставить пояснения по высоким вычетам по НДС.

Требование о предоставлении пояснений по НДС направляется в адрес налогоплательщика в электронном виде по каналам телекоммуникационной связи через оператора электронного документооборота, в силу норм статьи 31 НК РФ. Его форма утверждена приказом ФНС России № ММВ-7-2/[email protected].

Налоговым законодательством определено, что плательщик должен в течение 5 рабочих дней (статья 6.1 НК РФ) предоставить в орган ФНС ответ на требование пояснений по НДС к декларации. Примечательно, что в кодексе нет конкретного указания на момент начала отсчета этого срока. Сами налоговики считают, что за эту дату следует принимать день фактического получения запроса.

Об этом сказано в письме ФНС № ЕД-4-15/19395, а также в самой форме документа. На практике эта норма применима только к бумажной форме документа, поскольку при получении запроса от ФНС в электронной форме, налогоплательщик, в силу статьи 23 НК РФ, обязан направить в ответ квитанцию по каналам ТКС через оператора ЭДО о том, что документ был получен.

Сделать это нужно не позднее, чем через 6 дней после получения требования о предоставлении пояснений НДС 2016. Поэтому налогоплательщик должен направить ответ раньше, чем подтвердить факт получения им запроса. Парадокс, но с налоговиками в мелочах лучше не спорить.

Ведь далеко не факт, что при возникновении спора по срокам и обращении в суд мнение налогоплательщика совпадет с мнением арбитров. Тогда как ФНС свое мнение уже высказала довольно неоднозначно.

Как написать пояснение по налогу на добавленную стоимость?

Пояснения по НДС к декларации налогоплательщик имеет право представить в свободной форме. Хотя чиновники предусмотрительно разработали образец пояснений по НДС, которым, при желании, можно воспользоваться.

Этот документ представляет собой несколько таблиц, в которых можно указать учетные данные и реквизиты документов, а также объяснить причины расхождений. Каждая таблица посвящена отдельному поводу, к примеру есть пояснения высокого удельного веса НДС.

Прежде, чем заполнять документ, к нему необходимо написать вводную записку. В ней указывается кем и за какой налоговый период дан ответ на пояснения налоговой по НДС, а также приводится количество листов документа и номер корректировки. Как это сделать, указано ниже.

Кроме того, перед составлением документа необходимо понять суть того, что хочет ФНС. Для этого налоговики в своем требовании указывают на допущенные плательщиком ошибки, используя специальную кодировку. В письме налоговая служба приводит расшифровку кодов ошибок в декларации и учетных документах.

Код ошибки 1 означает, что:

- в налоговой декларации контрагента отсутствует запись об операции;

- контрагент не отчитался по налогу на добавленную стоимость за аналогичный период; в налоговой декларации контрагента приведены нулевые показатели;

- ошибки, допущенные в отчете, не дают возможности идентифицировать счет-фактуру и сопоставить ее с данными декларации контрагента.

В этом случае налогоплательщик должен заполнить разделы предоставления пояснения по НДС 2016, приведенные ниже.

Код ошибки 2 означает, что данные об операции между разделом 8 «Сведения из книги покупок» и разделом 9 «Сведения из книги продаж» налоговой декларации за отчетный период имеют расхождения. Это может случиться, если к вычету была принята сумма налога на добавленную стоимость по авансовым счетам-фактурам, исчисленным ранее. В этом случае необходимы пояснения по НДС по авансам.

Код ошибки 3 означает, что данные по операциям между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» налоговой декларации, предоставленной в налоговый орган, не соответствуют друг другу. Так может произойти, к примеру, при занесении в декларацию сведений о посреднических операциях налогоплательщика.

И, наконец, код ошибки 4 указывает на допущенную ошибку в любой графе декларации.

Обычно при этом инспектор указывает номер такой графы с возможно допущенной налогоплательщиком ошибкой в скобках, рядом с кодом.

Предоставление пояснений по НДС может затронуть не только налогоплательщиков, но и налоговых агентов, а также других лиц, указанных в статье 173 НК РФ. В этом случае они должны заполнить раздел 12 формы документа.

В случае заполнения пояснения к декларации на нескольких листах, необходимо заверить каждый лист подписью уполномоченного лица или лично индивидуального предпринимателя. Кроме того, ИП должен проставить на каждом листе реквизиты своего свидетельства о регистрации. На юридических лиц данное требование не распространяется.

После того, как все несоответствия в отчете разобраны и объяснены и даны исчерпывающие пояснения по удельному весу вычетов НДС, документ можно направлять в налоговую инспекцию.

Ответы на наиболее частые вопросы о пояснительной

1. Что писать при расхождении в декларации?

Если налоговый орган запросил пояснения при расхождении данных в декларации по налогу на добавленную стоимость с другими отчетными или учетными данными, необходимо исходить из конкретной ситуации. Нежелательно сразу направлять налоговикам вместе с пояснительной документы, подтверждающие правоту налогоплательщика. Лучше ограничиться детальными цифрами в таблицах.

На вопрос о том, как написать пояснение по НДС, не может быть однозначного ответа.

Ведь расхождения могут иметь самый разный характер и быть основаны как на реальных хозяйственных операциях, которые были по разному отражены в отчетах по налогу на прибыль и по НДС ( например, при возврате покупателями бракованной продукции, или подтверждения вычета по экспортным операциям), так и из-за банальной ошибки налогоплательщика или проверяющего. Поэтому в документе нужно детально объяснить данные по обоим отчетам либо указать на фактическое отсутствие расхождений.

2. Что делать, если высокий удельный вес вычетов по НДС?

Каждую налоговую декларацию в ФНС проверяют на удельный вес вычетов. Он вычисляется по формуле: сумма, заявленная к вычету, делится на сумму налога, исчисленного к уплате и умножается на 100. Полученное значение в процентном выражении и будет отражать удельный вес вычета.

Пример : По декларации исчислен налог к уплате в сумме 250 тыс рублей, а вычет заявлен в сумме 220 тысяч рублей.

220 000/ 250 000 * 100 = 88%

Удельный вес вычета, превышающий 85%, попадает в зону особого внимания ФНС. Это значит, что, скорее всего, у налогоплательщика, показавшего такие данные, как в примере, запросят пояснения по удельному весу вычетов НДС.

Поскольку отказаться от их направления проверяющим у бизнесмена нет возможности, он должен доказать налоговикам, что вычеты не направлены на получение необоснованной выгоды, а все операции, по которым они возникли, направлены на осуществление экономической деятельности и получение прибыли.

Важную роль в этом вопросе играет благонадежность контрагентов. Поэтому в пояснительной не лишним будет указать на проведенную в их отношении проверку, по рекомендациям ФНС.

3. Что делать, если низкая налоговая нагрузка?

Налоговая нагрузка по налогу на добавленную стоимость не может быть ниже 100%. Поскольку налоговая база не зависит от наценки и рентабельности бизнесмена. При расчете налоговой нагрузки по другим налогам этот налог исключают из их общей массы наряду с НДФЛ и страховыми взносами. Таким образом, запросить объяснения по причине низкой налоговой нагрузки органы ФНС не могут.

4. Какие существуют требования о представлении пояснений по НДС?

Инспекторы хотят получить после подачи декларации пояснения по НДС, образец которых приведен выше, в виде отдельных таблиц по каждому конкретному коду ошибки.

Ответ представляется по месту учета налогоплательщика на бумажном носителе или в электронной форме по ТКМ через оператора электронного документооборота в течение 5 дней с момента получения соответствующего требования.

Документ может быть составлен в свободной форме, но при этом должен обязательно отвечать на поставленные в требовании вопросы, а также быть заверен подписью уполномоченного лица. Такая подпись подтверждает достоверность и полноту приведенных сведений.

При этом важно помнить, что, если инспекторов не удовлетворят данные пояснения, они могут затребовать на проверку документы и даже осмотреть помещения налогоплательщика. А отказ от дачи объяснений или их задержка может повлечь за собой блокировку операций налогоплательщика по банковским счетам.

Образец пояснительной по НДС (.xls)

Образец пояснительной по НДС (.pdf)

Источник: http://ppt.ru/nalogi/nds/poyasnenie

Правила написания и подачи пояснения к декларации по НДС, расхождения вида ндс

Пояснения к декларации по НДСФНС затребует в случаях, если в представленных налогоплательщиком декларациях при камеральной проверке обнаружатся данные, в которых налоговики пожелают дополнительно разобраться. Когда ФНС обычно присылает запросы на разъяснения, как их оформить и подать в налоговую, расскажем в этой статье.

Когда налоговая просит пояснения по представленному отчету по НДС

Условия, касающиеся дачи налоговикам пояснений к декларации по НДС. изложены в п. 3 ст. 88 НК РФ.

После того как плательщик НДС представил в свою ИФНС декларацию, сотрудники налоговой в обязательном порядке проводят камеральную проверку документа.

И если в ходе нее у них возникают вопросы, плательщику, подавшему декларацию, направляется запрос на разъяснение неясных налоговикам моментов.

https://www.youtube.com/watch?v=IMMtqL7Xm60

Основные случаи, когда запрос на разъяснения по декларации точно будет направлен плательщику, такие:

- если в декларации обнаружены ошибки (например, несоответствие контрольных значений);

- если данные декларации не совпадают с информацией, имеющейся у налогового органа по данному плательщику (например, у налоговиков есть данные встречных проверок с контрагентами плательщика, по которым выходит одна сумма оборотов, а в представленном плательщиком расчете указана другая);

- по итогам представленной декларации получается сумма НДС к вычету (возврату) из бюджета;

- при подаче уточненной декларации уточненная сумма НДС к уплате в бюджет меньше, чем была в исходном расчете.

Возможны и другие варианты, кроме перечисленных. Однако все они объединены в логические группы, которым присвоен определенный код.

Что такое код ошибки в запросе ФНС

Кодировку и разбивку групп возможных ошибок представим в таблице.

Например, нестыковка показателей в графах декларации. В таком случае, как правило, при указании кода 4 рядом в скобках указываются координаты места декларации, в котором имеется неясность

Указание кода ошибки должно помочь плательщику разобраться в том, что же именно не понравилось налоговой в его декларации, а также дать максимально соответствующие ситуации разъяснения.

Как и в какой срок нужно отправить пояснения по НДС по запросу налоговиков

В ст. 88 НК РФ указано, что затребованные налоговиками пояснения по отчетности следует подавать в срок не позднее 5 рабочих дней. Вместе с тем в налоговом законодательстве не конкретизируется, что считать отправным моментом для отсчета этих 5 дней.

По нормам п. 5 ст. 174 НК РФ практически все плательщики НДС сдают декларации в электронном виде.

ВАЖНО! Если декларация сдана по электронным каналам связи, то и дальнейшее взаимодействие налоговых органов с плательщиком должно происходить так же. Об этом сказано в приказе ФНС от 15.04.2015 № ММВ-7-2/[email protected]

[su_quote]

То есть запросы на пояснения к декларациям тоже должны быть направлены в электронном виде.

При этом в п. 5.1 ст. 23 НК РФ сказано, что в случае, когда налоговая направляет в адрес плательщика электронный документ (запрос), налогоплательщик подтверждает получение отправкой квитанции о его приеме. Отправить квитанцию следует в течение 6 дней с момента получения документа от налоговой.

То есть если считать отправку квитанции подтверждением получения, можно предположить, что срок в 5 дней начинает течь с момента отправки такой квитанции. Иначе выходит, что пояснения надо представить раньше, чем квитанцию, подтверждающую получение запроса на эти пояснения.

Вместе с тем в письме ФНС от 06.11.2015 № ЕД-4-15/19395 сказано, что 5 дней на подготовку пояснений следует отсчитывать со дня получения запроса. Напомним, что в соответствии с п. 4 ст. 31 НК РФ днем получения запроса считается день, следующий за днем размещения запроса в электронном доступе для плательщика (например, в личном кабинете плательщика на сайте ФНС).

Таким образом, вопрос, с какого момента начинать отсчет дней для представления пояснений после запроса налоговой, законодательно четко не определен.

Если запрос пришел в электронном виде, рекомендуем при определении сроков опираться на разъяснения ФНС, а именно: отсчитывать 5 рабочих дней с рабочего дня, следующего за тем, когда на вашем электронном ресурсе появилось соответствующее сообщение от ИФНС.

Источник: https://vashyuriskonsult.ru/ooo3/pravila-napisaniya-i-podachi-poyasneniya-k-deklaracii-po-nds-rasxozhdeniya-vida-nds/

Пояснения к декларации по НДС: образец, правила заполнения и подачи :

В последние годы законодательство по НДС претерпело серьезных изменений. Они коснулись формы представления отчетности и механизма камеральной проверки. Также изменились правила, по которым следует подавать пояснения к декларации по НДС, если налоговый орган их потребует.

Общие сведения об отчетности по НДС

С 2015 года отчетность по НДС стала полностью электронной. Это значит, что все плательщики налога обязаны подавать декларацию по НДС в форме электронного документа по телекоммуникационным каналам связи (ТКС).

Эта обязанность не зависит от величины дохода, численности сотрудников компании и каких-либо иных критериев.

Подавать декларацию на бумаге разрешено лишь тем, кто сам НДС не платит, но исполняет роль налогового агента, то есть отчитывается за иных лиц.

Еще одно глобальное изменение — в декларацию теперь входят данные книги продаж и покупок. Таким образом, проверяя отчет, налоговая служба видит сведения из выставленных и полученных компанией счетов-фактур.

И не просто видит, а сравнивает с тем, что отразил в своей декларации контрагент. Поэтому ошибок, а следовательно, и требований представить пояснения по НДС в последние годы стало гораздо больше.

По статистике самой налоговой службы, ошибочные данные обнаруживаются в каждой второй декларации по этому налогу.

Как ИФНС проверяет декларации?

НДС-отчеты всех российских компаний и предпринимателей попадают в единую базу данных. Прежде всего они проверяются на внутренние ошибки.

Существуют соотношения между значениями определенных строк декларации по НДС, которые должны исполняться. Если этого не происходит, значит, отчет содержит ошибку.

При этом налогоплательщику автоматически будет направлено требование представить пояснение к декларации по НДС.

Далее проводится внешняя проверка отчетов в разрезе каждой сделки. Для этого по заказу ФНС был разработан специальный программный комплекс. По операции, отраженной в декларации покупателя, система находит контрагента. Затем информация из раздела 9 декларации поставщика сравнивается с тем, что покупатель отразил по той же операции в разделе 8 своего отчета.

Указанные данные должны совпасть. Это будет означать, что покупатель заявил к вычету ту же сумму налога, которую продавец уплатил в бюджет. Если данные не совпадут, появится расхождение. А если есть расхождение, будет сформировано требование о пояснении к декларации по НДС. Таким образом, система ФНС находит разрывы цепочки НДС и налогоплательщиков, которые применяют необоснованные вычеты.

Какие ошибки могут быть в отчете?

Сотрудники ФНС периодически рассказывают об ошибках, которые приводят к требованиям пояснений по НДС. Вот самые популярные из них:

- Ошибки в контрольных соотношениях. Они возникают, если данные попадают не в свои строки. В результате соотношения между определенными ячейками декларации не исполняются.

- Неправильное применение кодов видов операции, связанных с реализацией товара. Налогоплательщики ошибочно используют код 26 в тех ситуациях, когда необходимо применять код 01.

- Некорректное отражение в книге покупок восстановленного НДС по льготным операциям.

- Неправильные записи в книгах продаж и покупок при отражении НДС с аванса и его восстановлении после реализации.

- Неправильное отражение операций по ввозу товара.

- Несоответствие информации по сделке, указанной поставщиком и покупателем в своих декларациях.

Что касается последнего пункта, то это не одна ошибка, а целая группа. Причем настолько большая, что ФНС решила поделить эти расхождения на 4 типа и присвоить каждому из них собственный код.

Код «1» — самый опасный для вычета. Он ставится в случае, если контрагента по операции невозможно идентифицировать, он подал «нулевую» декларацию по НДС или не указал в отчете спорную операцию. Кодом «2» помечаются расхождения в разделах 8 и 9 декларации налогоплательщика.

Чаще всего эти ошибки связаны с отражением вычетов НДС с полученных авансов. Код «3» предназначен для ошибок в декларациях посредников и означает несоответствие данных о полученных и выставленных счет-фактурах. Если же ошибка носит иной характер, то помечается кодом «4».

Конечно же, перечень ошибок гораздо шире. Налоговый орган вправе запросить пояснения по любым сведениям, которые посчитает недостоверными или подозрительными.

Например, может потребоваться пояснение к «нулевой» декларации по НДС компании, которая раньше уплачивала довольно значительные суммы налога.

В этом случае у инспекции может возникнуть подозрение, что была внедрена какая-либо схема ухода от налогообложения.

Сроки реагирования

Получить требование о пояснениях к декларации по НДС можно по окончании очередной отчетной кампании. Формируются они автоматически и направляются налогоплательщикам через те же телекоммуникационные каналы связи (ТКС), по которым подаются декларации.

Тот факт, что документ получен, необходимо подтвердить. Для этого в систему ФНС направляется ответная квитанция-подтверждение. Важно соблюсти срок — 6 дней с той даты, когда налоговый орган направил свое требование.

Поэтому после подачи отчета крайне важно проверять учетную систему на предмет возможных требований. С того дня, когда была направлена квитанция-подтверждение, пойдет отсчет срока на подготовку пояснения.

Для этого дается всего 5 рабочих дней, так что следует поторопиться.

Нарушителям сроков грозят санкции. Если квитанция, подтверждающая прием требования, не придет в срок, то через 10 дней инспекция может заблокировать банковский счет налогоплательщика. Если предоставление пояснений к декларации по НДС не последует в течение пяти дней, штраф составит 5 тысяч рублей при первоначальном нарушении и 20 000 — при повторном.

Форма пояснений к декларации по НДС

До недавнего времени на требования по НДС можно было отвечать любым способом, например, явившись в инспекцию лично или направив поясняющие документы письмом.

Теперь же все налогоплательщики, которые отчитываются по НДС в электронном виде (а это подавляющее большинство), обязаны направлять пояснения к декларации по НДС строго в электронной форме. Налоговая служба разработала специальный формат для такого пояснения, который носит обязательный характер.

Если компания проигнорирует это правило и направит пояснение на бумаге, налоговый орган его не примет. В этом случае будет считаться, что пояснение не представлено. При нарушении формата электронного документа в его приеме будет отказано.

У пользователей популярных бухгалтерских программ сложностей с формой электронного пояснения быть не должно. Обмен данными с налоговым органом осуществляется через операторов электронного документооборота и интегрируется в учетную систему компании, например в 1С.

Пояснение к декларации по НДС в этой программе формируется в разделе «Уточнение показателей декларации». В него можно попасть из раздела «Отчетность по налогу на добавленную стоимость».

В других учетных системах логика примерно та же, хотя название разделов может отличаться.

Проверка данных и подготовка ответа

Итак, налогоплательщик получил требование о пояснении и должен подготовить ответ. Перед этим нужно провести проверку сведений и операций, которые налоговый орган посчитал ошибочными. Необходимо поднять первичные документы и сверить их с тем, что отражено в декларации. Особенно это касается тех случаев, когда счета-фактуры ведутся в бумажном виде.

Если выявлены расхождения с данными контрагента, необходимо провести с ним сверку. В ее ходе сопоставляются сведения счетов-фактур и записей, которыми обе стороны отразили операцию в своих книгах покупок/продаж. Сторона, допустившая ошибку, должна внести правки в соответствующие документы. В результате сведения счетов-фактур обеих сторон должны стать идентичными.

В пояснении необходимо указать корректные данные по спорным операциям. Кроме того, можно приложить отсканированные копии документов, которые подтвердят внесенные исправления. Направить пояснение в ИФНС нужно и тогда, когда никаких ошибок в результате проверки выявлено не было. В любом случае требование не должно остаться без ответа.

Подача уточненной декларации

Если ошибки, выявленные налоговым органом, подтвердились, возможно, придется подавать уточненную декларацию по НДС. Это необходимо в тех случаях, когда некорректные данные привели к уменьшению налоговой базы либо к завышению вычета.

То есть если ошибка вызвала уменьшение суммы НДС к уплате, уточненная декларация должна быть подана обязательно. Сделать это нужно в тот же срок, который отведен на пояснение, то есть в течение 5 рабочих дней после получения требования.

[su_quote]

Но перед подачей «уточненки» следует уплатить недостачу по НДС, а также пени за просрочку, что повысит шансы избежать штрафа.

В тех случаях, когда некорректная информация в декларации не вызвала уменьшение НДС к уплате, уточненную декларацию можно не подавать. Достаточно будет направить в ИФНС пояснение.

Пояснение отправлено. Что дальше?

Итак, пояснение к декларации по НДС и приложения к нему, то есть копии подтверждающих документов, направлены в ИФНС в электронном виде по ТКС.

В ответ будет получено уведомление о приеме документов, подписанное электронной цифровой подписью специалиста ИФНС. Если пояснение составлено с нарушением установленного формата, налогоплательщик получит отказ в его приеме.

В этом случае нужно привести его в соответствие с форматом и направить вновь.

Дальнейшая судьба пояснения, к сожалению, может остаться неизвестной. Дело в том, что налоговый орган не обязан сообщать компании или предпринимателю, привело ли их пояснение к устранению ошибок. Так что при желании точно выяснить этот вопрос придется связываться с инспекцией.

А вот о том, что пояснения оказалось недостаточно, налогоплательщик узнает обязательно. В этом случае у компании или ИП могут быть затребованы документы для проверки спорных операций. Также к проверяемому лицу могут быть применены иные меры налогового контроля, например, экспертиза.

Если применяется льгота по НДС

Льготные категории плательщиков налога — отдельная тема. Они проверяются на предмет правомерности применения льгот. При этом налогоплательщику высылаются совершенно иные требования о пояснениях к декларации по НДС. Образец такого требования приведен в письме Налоговой службы от 05.06.2017 № ЕД-4-15/10574.

Отвечать на такой запрос нужно совсем иначе. В качестве доказательства того, что компания имела право на льготы, она может направить в ФНС реестр подтверждающих документов.

Это правило введено в 2017 году для реализации риск-ориентированного подхода к проверке льготных НДС-деклараций. Реестр должен быть составлен в соответствии с формой, разработанной ФНС.

В нем указываются основные параметры операции — код, сумма, данные контрагента, а также наименование подтверждающего документа. К реестру прилагается список и формы типовых договоров по льготным операциям.

Налоговая служба рассмотрит полученный реестр и запросит некоторые из указанных в нем документов для проверки. Таким образом инспекция облегчает собственную задачу по обработке документов, а также снижает нагрузку на налогоплательщиков по их представлению.

Если же компания не направит такой реестр или нарушит его формат, инспекция запросит для проверки документы в полном объеме. Сроки и порядок ответа на такое требование стандартные.

В течение шести рабочих дней необходимо направить квитанцию-подтверждение, а в следующие пять рабочих дней — пояснения в виде реестра.

Как снизить риск получения требований по НДС?

Как видим, современные технологии помогают инспекторам выявлять любые ошибки в отчетах практически молниеносно. Но они же приходят на помощь и самим налогоплательщикам, давая возможность выявить ошибки еще до формирования декларации.

Первым таким инструментом является внедрение электронного документооборота. Чем меньше ручной работы по составлению документов, тем ниже вероятность того, что будет допущена ошибка из-за человеческого фактора.

Кроме того, наладив обмен со своими поставщиками счетами-фактурами в электронном формате, компания обезопасит себя от возможных расхождений.

Еще один мощный инструмент, который поможет избежать несоответствия данных с контрагентами, — всевозможные сервисы по сверке счетов-фактур.

Компании и предприниматели загружают туда свои данные и сверяются с контрагентами еще до отправки декларации по НДС.

Сложность в том, что таким образом можно свериться лишь с теми компаниями и ИП, которые являются пользователями того же сервиса. Упрощенный вариант такой сверки есть на сайте налоговой службы.

НДС является одним из основных налогов, формирующих доход российского бюджета. Поэтому вопросам его администрирования уделяется большое внимание. В последнее время контроль в этой сфере ужесточился, что связано со сведением программного комплекса ФНС для проверки деклараций по НДС.

За год своей работы он выявляет порядка 3 млн расхождений в отчетах. Это значит, что налогоплательщикам ежегодно направляются миллионы требований пояснить декларацию по НДС. И в целом в их получении нет ничего страшного. Главное — отреагировать на вопросы ИФНС правильно и своевременно.

Источник: https://BusinessMan.ru/poyasneniya-k-deklaratsii-po-nds-obrazets-pravila-zapolneniya-i-podachi.html

Ответ на требование ИФНС о предоставлении пояснений по НДС 2017: инструкция

С 24 января 2018 года все компании должны сдавать в ИФНС пояснения по НДС только в новом электронном формате. Что изменилось и как подготовить ответ на требование ИФНС о предоставлении пояснений по НДС2018 — в этой статье.

- что изменилось в формате пояснений по НДС с 2018 года;

- кто должен отвечать на требования;

- что теперь надо пояснять через интернет;

- на какие ошибки внутри декларации обратить внимание;

- как ответить на требование налоговой о предоставлении пояснений по НДС в программе оператора электронного документооборота.

Пояснения по НДС в электронном виде с 2018 года: что изменилось

С 24 января 2018 года все компании должны сдавать в ИФНС пояснения по НДС только в новом электронном формате (приказ ФНС России от 16.12.2016 № ММВ-7-15/[email protected]).

Если ответить на бумаге, инспекторы не примут документ и оштрафуют компанию на 5 или 20 тыс. рублей (п. 1 ст. 129.1 НК РФ).

Кто сдает пояснения по НДС в электронном формате

Электронные пояснения по утвержденному формату отправляют налогоплательщики, которые обязаны сдавать декларацию через интернет (п. 3 ст. 88 НК РФ). Если компания не налогоплательщик или отчитывается на бумаге, она вправе дать электронные либо бумажные пояснения.

Если компания на УСН выставила счет-фактуру, то она обязана перечислить НДС, но налогоплательщиком она не становится. И хотя компания сдает декларацию электронно, пояснения она вправе представить на бумаге.

Формат действует с 24 января 2018 года. Поэтому, если налогоплательщик отвечает на требование в этот день или позже, безопаснее направить пояснения по утвержденному формату. Для этого обновите программу оператора.

Что надо пояснять и что изменилось в формате пояснений по НДС

Компании обязаны давать электронные пояснения на требования, которые налоговики выставляют по основаниям, названным в пункте 3 статьи 88 НК РФ. А именно, если:

- компания подала уточненку, в которой уменьшила НДС к уплате;

- инспекторы обнаружили в декларации ошибки и противоречия.

На камеральной проверке по НДС инспекторы также вправе требовать пояснения о льготах (п. 6 ст. 88 НК РФ). На такое требование можно ответить на бумаге.

Новый формат похож на рекомендованный (письмо ФНС России от 16.07.2013 № АС-4-2/12705). Но есть изменения.

- Компания может уточнить КПП контрагента: продавца, покупателя или посредника.

- Формат позволяет пояснить ошибки внутри отчетности самой компании. Например, если не сходятся вычеты в разделах 3 и 8 декларации.

- Нужно заполнять отдельную форму, чтобы пояснить операции, которые программа не нашла в декларации поставщика.

Из-за чего инспекторы направят требования и как пояснить эти ошибки, мы показали в таблицах.

Ответы на требования ИФНС при расхождениях в декларации

Ошибки внутри декларации компании

Расхождения связаны с разными правилами заполнения разделов. Стоимостные показатели в разделах 1–7 округляют до полных рублей, а вычеты в разделе 8 показывают в рублях и копейках. Разница возникла из-за округления

Расхождения возникли из-за разных ставок НДС. Компания исчислила налог с аванса по ставке 18/118, так как не знала, в счет какого товара получила предоплату.

Отгруженные товары облагаются по ставке 10 %. Налог с аванса компания заявила к вычету в сумме, которую заплатила в бюджет (постановление Президиума ВАС РФ от 25.01.2011 № 10120/10)

В строках 010 разделов 8 компания по ошибке записала код операции 20 по отгрузке товаров в страны ЕАЭС (Белоруссию), верный код — 19

Компания освобождена от НДС по статье 145 НК РФ, но выставила счет-фактуру. По ошибке вместо раздела 12 организация заполнила налог в разделе 9. Налог к уплате не занижен

Если в декларации нет ошибок, продублируйте сведения из счета-фактуры. Если компания ошиблась, то ответ на требование зависит от того, повлияла ли ошибка на налог.

Ошибка не влияет на НДС. Например, покупатель заявил вычет частично, но написал стоимость товара не полную, а соответствующую вычету. Налог посчитан верно. В пояснениях продублируйте данные из декларации, а ниже запишите полную стоимость товара из счета-фактуры.

Ошибка влияет на НДС. Если покупатель завысил стоимость и от нее посчитал вычет, то подайте уточненную декларацию. Тогда пояснять расхождения не обязательно

Покупатель. Если в декларации все верно, продублируйте реквизиты в ответ на требование. Если есть ошибки, запишите верные значения в строке «Пояснения». Если покупатель ошибочно заявил вычет (например, поставщик аннулировал счет-фактуру), то подайте уточненку.

Поставщик. Если поставщик не оформлял документ, в ответ на требование он выбирает, что не подтверждает счет-фактуру, и заполняет его номер, дату, ИНН/КПП покупателя.

Если поставщик сам неверно заполнил данные в декларации, то дайте пояснения. Запишите реквизиты счета-фактуры из требования, а ниже приведите верные значения. Уточнить можно номер, дату, стоимость продаж, код операции, ИНН/КПП, а также раздел, в котором отражена операция, — 9, 9.1, 10.

Если поставщик забыл включить счет-фактуру в декларацию, подайте уточненку. Тогда пояснения давать не обязательно

Ответ на требование ИФНС о предоставлении пояснений по НДС через программу

Чтобы ответить на требования в программах операторов документооборота «Сверься!» компании «Такском» и «Контур. Экстерн» компании СКБ Контур, используйте следующие алгоритмы.

Как составить ответ на требование по НДС через программу «Сверься!»

Чтобы ответить на требование в онлайн-сервисе Сверься! компании Такском, алгоритм действий следующий.

1. Загрузите требование из учетной программы.

Из учетной программы выгрузите на компьютер файл с требованием инспекции в формате xml. Затем в программе Доклайнер:

- зайдите в сервис «Сверка»;

- выберите раздел «Требования ФНС»;

- нажмите «Загрузить файлы»;

- выберите xml-файл требования.

Дождитесь пока файл загрузится в программу. Это может занять до 15 минут в зависимости от размера файла. В нижней части окна отобразятся данные из требования.

Программа распределяет требования по видам:

- расхождения между декларациями;

- данные, которые не найдены у контрагента.

Также программа распределяет расхождения по разделам декларации.

Нажмите на название документа, чтобы просмотреть подробности и предоставить пояснения

Чтобы найти конкретного контрагента, нажмите на кнопку с изображением лупы. Все расхождения с контрагентом можно посмотреть, если нажать на его название.

- Если информация о счете-фактуре не найдена в документах контрагента, отобразится предупреждение: «Счет-фактура не найден у контрагента».

- Ознакомьтесь с расхождениями. Если все ваши данные верны, нажмите «Подтвердите данные».

Если вы нажали эту кнопку по ошибке, действие можно отменить.

Если есть ошибки, нажмите «Дать пояснение».

В столбце «Ваши пояснения» введите корректные данные. Чтобы перейти на следующую строку, нажмите Tab или кликните по ней.

Пояснения также можно отменить.

Если в требовании много разногласий, а пояснения нужны только на несколько из них, введите необходимые пояснения и поставьте галку в пункте «требования, для которых не указывались пояснения, пометить как соответствующие первичным документам» (вверху страницы).

Действие можно отменить, если повторно нажать на этот пункт.

3. Выгрузить файл для отправки

[su_quote]

Как только вы поясните все расхождения, вернитесь на страницу «Требования ФНС» по ссылке вверху страницы. Проверьте, что на все расхождения в сведениях предоставлены пояснения, и нажмите «Экспорт ответа».

Сохраните файл на компьютер. Теперь его можно приложить к ответу на требование ИФНС, код документа — 8888.

Как составить ответ на требование по НДС через программу «Контур. Экстерн!»

1. Выберите требование, на которое хотите направить ответ

В Контур. Экстерн перейдите в меню «Новое» gt; «Требования» gt; «Все требования»:

В списке выберете требование, на которое хотите направить ответ:

Нажмите на нужное требование. Откроется страница с документооборотом. Кнопка «Загрузить и отправить документы» может потребоваться, если компания захочет отправить в инспекцию копии документов. Сделать это можно после отправки пояснений. Чтобы подготовить пояснения нажмите на кнопку «Заполнить ответ на требование»:

После этого откроется форма ответа на требование.

2. Выберите тип пояснений

В форме ответа представлены 10 разделов — столько, сколько в формате ФНС. Нужно выбрать разделы, которые подходят под требование налоговиков.

Первые семь разделов — поясняют расхождения и возможные ошибки между декларацией поставщика и покупателя в разных разделах декларации. Программа Контур. Экстерн сама перенесет сведения в нужные разделы из требования.

Последние три раздела новые. Их не было в рекомендованном формате:

- невыполненные контрольные соотношения;

- невключенные счета-фактуры;

- пояснительное письмо.

Выберите раздел в зависимости от требования.

Расхождения между декларацией поставщика и покупателя

Если налоговики предполагают ошибки в счетах-фактурах, их нужно пояснить. Выберите разделы с ошибками из первых семи:

После того как вы кликните раздел, программа сама заполнит сведения из требования:

Проверьте счета-фактуры, которые налоговики внесли в требование. Дальнейшие действия зависят от того, есть ли ошибки в документах и декларации.

Ошибок нет. Не изменяйте сведения в форме и не отмечайте строку с верным счетом-фактурой галочкой. Так компания отправит в налоговую данные, что в счете-фактуре и декларации все в порядке.

В реквизитах ошибка. Если в счете-фактуре все верно, но компания ошиблась, когда заполняла декларацию, уточните неверные реквизиты. Для этого просто измените графы с ошибками

Счета-фактуры не должно быть в декларации. Отметьте строку с документом галкой на удаление. Инспекторы получат информацию, что счет-фактура лишний. Одновременно в этом случае подайте уточненку, если занизили сумму налога к уплате.

Поставщик поясняет отсутствие счета-фактуры. По новому формату поставщик должен заполнить отдельные таблицы, если налоговая не нашла в его декларации счет-фактуру. Ответ зависит от того, подтверждает поставщик счет-фактуру или нет.

Поставщик ошибся в реквизитах. В первой таблице введите сведения из счетов-фактур, в которых инспекция нашла ошибки, в ячейки из требования. Верные значения заполните в ячейках «у меня». Уточнить можно номер, дату счета-фактуры, стоимость продаж, код операции, сведения о покупателе и посреднике, а также раздел, в котором отражена операция – 9, 9.1, 10.

Поставщик не выставлял такой документ. В таблице 2 заполните реквизиты счета-фактуры, если вы не выставляли документ, но контрагент заявил вычеты. Когда инспекторы получат пояснения, это будет означать, что компания не подтверждает счет-фактуру.

Компания не включила документ в декларацию. Подайте вместо пояснений уточненку.

В декларации нарушены контрольные соотношения. Компания должна пояснить расхождения между разделами внутри декларации. Для этого заполняйте отдельную форму.

- В первой графе проставьте номер контрольного соотношения.

- Во второй – краткое текстовое пояснение — не больше 1000 знаков.

Иные пояснения. Формат теперь позволяет отправлять любые текстовые пояснения. Не нужно направлять их через неформализованный документооборот. Таким способом компания сможет по электронке отвечать на любые требования инспекции по декларации НДС. Например, о льготах, расхождениях с другими декларациями и пр.

Когда компания даст пояснения по каждому вопросу из требования, нажмите на кнопку «Контроль и отправка».

Программа проверит формы. После этого нажмите на кнопку «Отправить отчет», затем «Подписать и отправить».

Источник: https://digivi-cctv.ru/nalogi-i-vyplaty/otvet-na-trebovanie-ifns-o-predostavlenii-poyasnenij-po-nds-2017-instrukciya