Период и сроки возмещения нало́г на доба́вленную сто́имость

Налог на добавленную стоимость является одним из наиболее масштабных источников наполнения госбюджета. Компании с переплатой по данной статье имеют право на возмещение образовавшейся разницы. Для этого существуют различные способы и сроки – от 11 дней для крупных организаций или предоставляющих банковскую гарантию и до полугода для экспортеров.

Что это такое

Если товар куплен с уплатой НДС, то это сумма к вычету, а если товар продан – то к уплате в бюджет. Если сумма к вычету больше суммы к уплате, то имеет место компенсация разницы. Законодательство РФ предусматривает несколько вариантов для реализации этого права.

Применяются такие способы компенсировать излишне уплаченный НДС:

- Зачет;

- Возврат;

- Возмещение.

Под зачетом следует понимать учет образовавшейся разницы в счет недоимки по какому-либо налогу.

При возмещении происходит такое же движение денег, но разница в том, что формально возвращается та часть налога, которая ранее была уплачена поставщиком налогоплательщика, а косвенно самим плательщиком налога при оплате товаров, работ или услуг.

Базой является разница между НДС, который уплачен поставщиком и налогоплательщиком, в том случае если размер последнего меньше первого.

Видео: Разъяснен порядок

Условия

Для получения компенсации НДС из казны фирма должна соблюсти следующие условия:

- быть плательщиком налога на добавленную стоимость;

- прилежно вести налоговый учет без ошибок в расчетах;

- иметь наличие оснований для возврата;

- иметь пакет документов для подтверждения совершенных операций.

Ключевое условие в том, чтобы купленные товары (услуги) были правильно поставлены на приход и полностью оплачены. Не менее важно правильное составление заявления – скачать образец.

Сроки возмещения НДС после камеральной проверки

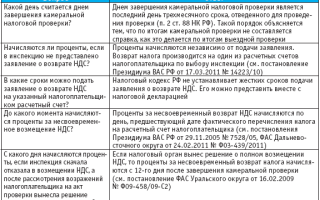

Таблица. Различные сроки возврата НДС.

| Показатель | Порядок возврата НДС | Экспорт | |

| Общий | Заявительный | ||

| Условия ожидания | Камеральная проверка (КП) – 3 месяца и 13 дней до фактических выплат | В течение 11 дней после подачи заявки на досрочное возмещение с обязанностью вернуть средства обратно в бюджет при нахождении ошибок в ходе камеральной проверки | До полугода с момента отметки на таможне |

Далее подробнее о каждом из приведенных вариантов.

По общему порядку

Таблица. Сроки возмещения НДС по общему порядку.

| Действие | Сроки |

| Камеральная проверка после подачи декларации и заявления | 3 месяца (пункт 2 статья 88 НК РФ) |

| Если нарушений не выявлено, то ИФНС принимает решение о возмещении НДС | В течение 7-ми дней после КП (176 статья НК РФ) |

| Направление заявки от налоговиков в казначейство | На следующий день после принятия решения или составления акта |

| Непосредственное перечисление денег на счет налогоплательщика-заявителя | В течение 5-х дней после заявки из органов НФС |

От подачи заявки и до фактического перечисления денежных из казны проходит 3 месяца и 13 дней.

При нахождении ошибок в ходе камералки:

- составление акта по нарушениям – 10 дней от КП;

- подготовка возражений и объяснений – 15 дней;

- принятие решения налоговиков – 10 дней;

- выплата части или всей заявленной суммы из казны – 5 дней.

В итоге при выявлении нарушений в ходе КП от подачи заявки и до фактических выплат из казны проходит 3 месяца (КП) и еще 40 дней.

В заявительному порядку

Если речь идет о крупной компании, к которой применим заявительный порядок, то процесс компенсации может быть значительно сокращен.

Таблица. Сроки возмещения НДС по заявительному порядку

| Действие | Сроки |

| Подача заявки на досрочный возврат | Не позднее 5-ти дней с момента подачи декларации |

| Принятие решения органом ФНС | В течение 5-ти дней после поступления заявки |

| Направление заявки из ИНФС в казначейство | На следующий день после принятия решения |

| Непосредственное перечисление денег на расчетный счет налогоплательщика-заявителя | В течение 5-ти дней после заявки из инспекции |

От подачи заявки о досрочном возмещении и до фактического перечисления денежных средств из казны проходит всего 11 дней.

По банковской гарантии

Для значительного сокращения сроков возврата НДС применяют банковскую гарантию. Она позволяет воспользоваться заявительным порядком даже тем компаниям, которые не относятся к разряду крупнейших. Тогда в случае необходимости организация может подать заявление на досрочный возврат налога и получить денежные средства уже через 11 дней.

По решению налоговой

В общем случае налоговики должны перечислить деньги в течение 13-ти дней с момента принятия положительного решения после проведения камеральной проверки.

Если компания ошибочно перечислила в бюджет лишние деньги, то налоговики должны сделать это в течение месяца с момента подачи соответствующего заявления.

При экспорте товаров

Таблица. Сроки возмещения НДС при экспорте.

| Действие | Сроки |

| Сбор и подача пакета документов для подтверждения факта экспорта | 180 дней от таможенной отметки |

| Камеральная проверка в ИНФС | Обычно начинается не ранее 102 дней от подачи декларации и заканчивается не раньше 180 дней от таможенной отметки об экспорте |

Таким образом, при экспорте компенсация НДС происходит только в течение полугода от совершения сделки.

Причины

Таблица. Три основания для возврата НДС из бюджета.

| Основание | Описание |

| 1. Переплата в бюджет | По декларации необходимо уплатить НДС на 1 000 рублей, а фактически уплачено 1 300 рублей (ошибка при платеже) |

| 2. Сумма к вычету больше чем сумма к уплате | Например, сумма входного НДС 3000 рублей, а начислено к уплате – 2500. К возврату – 500 рублей |

| 3. Товар экспортирован с 0% ставков НДС | Если нулевая ставка НДС за проданный товар будет подтверждена документально, то вся сумма входного налога по экспортной операции может быть принята к вычету. |

Способы получения

Применяется два варианта возмещения налога на добавленную стоимость:

- в общем порядке – для любой компании плательщика НДС при наличии соответствующих документов;

- в заявительном порядке – для крупных организаций, налоговые отчисления в бюджет которых за последние 3 года превышают 10 млрд рублей, а также компании оформившие банковскую гарантию по данному налогу.

Подача документов в обоих случаях не отличается, но во втором случае компания имеет право подать заявку на досрочную выплату из казны еще до окончания камеральной проверки.

Порядок

Порядок возмещения налога на добавочную стоимость следующий:

- составление и подача декларации по НДС в орган ФНС, к которой прилагается заявление и требуемый пакет документов;

- камеральная проверка налоговиками обоснованности выдвигаемого требования. Этот этап занимает до 3-х месяцев с возможностью запроса дополнительной документации;

- оформление акта по итогам камеральной проверки и уведомление заявителя о принятом решении. Время, отведенное на данные действия, составляет 7 дней после проверки;

- перечисление денег на расчетный счет заявителя из бюджета в случае положительного решения.

Пакет необходимых документов

Минимальный список документов для подачи:

- заявление (лучше по форме конкретной инстанции ИНФС);

- налоговая декларация;

- счета-фактуры;

- документы, которые подтверждают уплату налога при ввозе товаров в РФ или территории российской юрисдикции;

- документы, которые подтверждают удержание налога налоговым агентом.

Приведенный список не является полным – инспектор может потребовать на свое усмотрение любые документы или отчетность, чтобы принять решение, например, копия устава или бухгалтерская отчетность.

При экспорте товаров потребуются следующие документы:

- контракт на экспорт;

- заявление на ввоз товара и уплате косвенных налогов;

- транспортные документы на перевозку товара;

- выписки из банка о поступлении оплат от иностранного покупателя.

Собрав всю документацию можно рассчитывать на подтверждение нулевой ставки НДС.

Проценты за несвоевременный возврат

Если налоговики не осуществили возврат НДС в положенные сроки, то за каждый просроченный день причитаются проценты от суммы, которую они должны были вернуть.

Отражение в бухучете

Инструкция по отражению НДС в бухучете:

- отражение должно происходить только после камеральной проверки налоговиками;

- получение из бюджета суммы НДС, которая подлежит возврату – Дебет 51/Кредит 68.

Чтобы вернуть переплату по НДС необходимо собрать пакет документов, составить и подать заявление. После трехмесячной камеральной проверки инспектором будет оформлен акт и возращена заявленная сумма в течение 13-ти дней. При безосновательном отказе и несвоевременных выплатах законных сумм налогоплательщик праве обратится в суд.

Источник: http://biznes-delo.ru/vozmeshhenie/sroki-vozmeshheniya-nds.html

Проверка возмещения НДС может сократиться до месяца

Экспортеров идея налоговиков должна обрадовать

Andrey Rudakov / Bloomberg

Федеральная налоговая служба (ФНС) обсуждает сокращение срока проверки права на возмещение НДС с трех месяцев до одного, рассказали «Ведомостям» три чиновника ФНС, если нет риска, что компания мошенничает с возмещением, такие безрисковые компании автоматизированная система контроля за НДС окрашивает в зеленый цвет. Три месяца – предельный срок, ничто не запрещает проверять быстрее, замечает один из чиновников.

В III квартале 2016 г. была подана 224 021 декларация от «зеленых» налогоплательщиков, сообщает представитель ФНС, или около 6% от общего числа деклараций, доля несильно меняется. Саму идею он не комментирует.

На недавней закрытой коллегии ФНС сократить сроки возмещения НДС просил замминистра экономического развития Станислав Воскресенский, рассказали два участника коллегии.

Воскресенский подтверждает, что такая идея есть: «Система возмещения НДС у нас подстроена под крупнейших экспортеров, на средний бизнес не ориентирована». По его данным, в России возмещение длится свыше 20 недель, что далеко от показателей лидеров в рейтинге Doing Business.

Для сравнения: в Австрии – три недели, в Германии – пять. Российские условия должны соответствовать лучшим мировым практикам, уверен он.

«Зеленые» – это традиционные экспортеры и отчасти инвесторы, вкладывающиеся в строительство дорогостоящих объектов, объясняет руководитель налоговой практики «Егоров, Пугинский, Афанасьев и партнеры» Сергей Калинин.

Процедуру можно изменить не поправками в Налоговый кодекс, а приказами ФНС. Сокращать сроки для всех рано, говорит чиновник: информационные ресурсы ФНС показывают, кто сколько не заплатил, но информация собирается за квартал, поэтому и камеральная проверка длится квартал.

Для «зеленых» можно сделать исключение, но они могут стать «незелеными», нужно действовать аккуратно, поясняет он.

Ускорение возмещения НДС может стать аргументом в пользу налогового маневра, который обсуждается в Минфине и Минэкономразвития. От повышения НДС с 18 до 22% (страховые взносы снижаются с 30 до 22%) бюджет получит дополнительные 1,2 трлн руб., говорил замминистра финансов Владимир Колычев.

Маневр может быть выгоден экспортерам только в случае серьезного ускорения возмещения НДС, отмечает чиновник финансово-экономического блока правительства, и Минэкономразвития, и ФНС понимают это.

Повышение НДС увеличит сумму, которую государство должно экспортерам, три месяца – очень долгий срок – государство перманентно должно бизнесу, говорит член Торгово-промышленной палаты Максим Хвалибов.

«Раз в квартал мы сдаем декларацию НДС, если через месяц его вернут, мы сможем быстрее закрывать кредитные обязательства, снизить расходы на проценты по кредитам, что увеличит налог на прибыль», – радуется он.

Крупным компаниям (налоги за три года не менее 7 млрд руб.) НДС возмещают по заявлению, а проверка проводится потом, рассказывает старший юрист KPMG Андрей Грачев, остальным нужно представить банковскую гарантию. С 1 июля 2017 г.

ее можно заменить поручительством взаимозависимой российской компании без долгов и с теми же 7 млрд руб. налоговых выплат за три года.

Гарантии в кризис подорожали, пользуются ими в основном крупные компании, говорит старший юрист Herbert Smith Freehills Сергей Еремин.

Еще быстрее

Бизнес просит сократить срок проверки НДС еще сильнее – до 14 дней. Это одно из предложений объединений предпринимателей к плану развития России до 2025 г. («Ведомости» ознакомились с ними), который готовит правительство.

Эффект будет большим: при крупных сделках в финансовую модель закладываются сроки возврата НДС, рассказывает партнер Taxadvisor Дмитрий Костальгин.

В основном это поможет среднему бизнесу, считает управляющий партнер юридической компании «Щекин и партнеры» Денис Щекин.

Эффект будет небольшим, к безрисковому можно отнести узкий круг бизнеса, если вообще можно считать такую категорию постоянной, осторожен Грачев.

Реально на возмещение уходит больше трех месяцев, говорит партнер EY Алексей Кузнецов.

Проблема с нехваткой оборотных средств стоит остро, рассказывает налоговый менеджер крупной компании: «Приехал крупный поставщик и умолял сократить срок нашей кредиторской задолженности всего на 10 суток, не хватает оборотки. Это принципиально для него – финансировать кассовые разрывы банковскими деньгами дорого».

Риски бюджета невысоки, уверен Щекин: налоговый контроль все более оцифровывается, можно не ждать ответов по почте при проверке контрагентов, а для подтверждения экспорта не нужно запрашивать таможню. Трехмесячный срок – прошлая эпоха, уверен он. «Давно пора убрать этот анахронизм – что они три месяца могут проверять?» – говорит налоговый менеджер крупного экспортера.

Лучше менять закон, а не внутренние документы, настаивает налоговый юрист крупной компании: «Кто из компаний «зеленый» – внутренняя кухня ФНС; мы знаем, что мы «зеленые», но знаем неформально». А завтра компанию могут разжаловать в «желтую» или «красную» – и срок возмещения вырастет, продолжает он: «Как при таких рисках планировать денежные потоки?»

Важна ясность, какие нарушения налоговики будут учитывать при определении «зеленого» статуса, предупреждает Еремин.

Источник: https://www.vedomosti.ru/economics/articles/2017/03/16/681381-fns-vozmeschenie-nds

Камеральная налоговая проверка по НДС: сроки и изменения в 2017-2018 годах

О камеральных проверках так же советуем почитать другую статью «Ст. 88. Камеральная налоговая проверка«

До публикации настоящей статьи мы решили обратиться с вопросом к нашему эксперту — налоговому адвокату Тылику Павлу о том, как сегодня работают правила о проведении камеральных проверках. Вот что он нам рассказал:

«Если очень кратко, то сегодня камеральная проверка стала быть похожей по способу проведения и результативности на выездную налоговую проверку.

Но у этой проверки есть огромное преимущество перед ВНП — срок проведения камеральной проверки является организационным и сама по себе просрочка срока проведения камералки не влечет ее недействительности.

Так суды, отмечая выход камеральной проверки за пределы установленных сроков , отмечают, что сроки установленные законом являются организационными и никак не нарушают прав проверяемого налогоплательщика».

О том, так это или нет читайте в нашей статье.

Камеральная проверка по НДС — одна из форм аудита, проводимого налоговиками. Цель такой формы контроля — установить, нет ли несоответствий и некорректных сведений в отчетности, которую предоставил хозяйствующий субъект.

Ранее аудит по НДС проводили непосредственно в налоговой, и на территорию проверяемого предприятия контроллеры не приходили. Если требовалось, они могли запросить разъяснения и документацию посредством телекоммуникационных каналов связи.

Но с 2015 года в силу вступило правило, согласно которому инспекторы могут осматривать помещения проверяемой компании. О других особенностях, правилах и тенденциях камерального аудита по НДС мы расскажем в данной статье.

Аудит проходит по четко регламентированной схеме. Вот она:

- Предприятие или ИП получает требование из ИФНС, готовит пакет документации, после чего отправляет их в налоговую (копии).

- На всех документах должна быть проставлена подпись и печать руководителя хозяйствующего субъекта. На копиях должен быть проставлен штамп с надписью «копия верна» (пометка может быть выставлена вручную).

- Налоговики проверяют предоставленные бумаги и после изучения не вручают их назад налогоплательщику.

Какие документы вправе требовать налоговики у проверяемого субъекта в рамках камерального расследования по НДС? Счета-фактуры, первичные и другие документы, имеющие отношение к операциям, которые отражены в предоставленной декларации. Соответствующее требование может возникнуть у налоговиков в следующих ситуациях:

- Если сведения, которые предоставили два разных налогоплательщика по одной и той же операции, противоречат друг другу.

- Если данные, отраженные в декларации, противоречат информации из журнала учета счетов-фактур.

- Если в поданной декларации есть несоответствия.

Для истребования документов у контроллеров должны быть веские причины. Например, ИФНС, по итогам рассмотрения декларации, приходит к выводу, что налогоплательщик стремился заплатить налог в меньшем размере, чем установлено законом в его случае, или завысить сумму возмещения из госбюджета.

Какими полномочиями наделены сотрудники ИФНС при проведении налогового аудита?

Перечислим их:

- Проверка документов, связанных с исчислением налога.

- Проведение допмероприятий по аудиту.

- Осмотр территории проверяемого предприятия.

- Беседа со свидетелями с целью выявления важных фактов по делу.

По поводу последнего пункта добавим, что представитель ИФНС вправе беседовать, помимо прочих сотрудников фирмы, с руководителем и главным бухгалтером.

Срок камеральной проверки по НДС и подачи декларации по НДС

Подать налоговую декларацию налогоплательщик обязан до 25 числа месяца, следующего за истекшим налоговым периодом. Что касается периода проведения камерального расследования, он равен 3 месяцам с момента подачи налоговой декларации.

В 2017 году в отношении сроков проверки по НДС произошли изменения. Сейчас аудит может занимать 2 месяца, но только в том случае, если:

- В декларации нет противоречий, и информация, которая в ней содержится, соответствует данным об операциях, которые предоставили другие субъекты, уплачивающие налоги (или устраненные несоответствия не говорят о том, что налогоплательщик занизил сумму налога для уплаты в госбюджет).

- Нет признаков нарушения НК РФ, вследствие которых занижается налог для уплаты (или признаков завышения налога, подлежащего возмещению) и данных, на основании которых можно делать вывод о том, что налогоплательщик получал необоснованную налоговую выгоду.

Таким образом, 3 месяца — максимальный срок для проведения аудита.

Этапы камеральной проверки

Камеральная проверка по НСДС проводится в два этапа. Вот они:

- Автоматизированная проверка. Если инспекторы не выявляют нарушений и несоответствий, налог не был заявлен к возмещению, и налогооблагаемые операции не проводились, камеральное расследование на этом завершается. По результатам камерального расследования акт не формируют.

- Углубленная проверка. Если НЛС был предъявлен к вычету, углубленный аудит обязателен. Проверяемому хозяйствующему субъекту необходимо заблаговременно подготовиться к нему: собрать всю необходимую документацию.

Если камеральная проверка пройдена успешно

Если по итогам камеральной проверки по НДС не выявлено никаких ошибок и несоответствий, контроллеры действуют по следующей схеме:

- Определяют, возмещать НДС или нет. На принятие решения сотрудникам ИФНС закон дает 7 рабочих дней.

- При наличии задолженностей по федеральным налогам и неуплаченным пеням/штрафам у хозяйствующего субъекта по ним налоговая самостоятельно засчитывает суммы, которые необходимо возместить, в погашение таких задолженностей.

- При отсутствии недоимок по налогам сумма, которую необходимо возместить, на основании заявления субъекта, уплачивающего налоги, возвращается на счет, который налогоплательщик указал в заявлении.

- Инспекция информирует налогоплательщика о вынесенном решении в письменном виде. На это дается 5 дней с даты, когда принимается решение о возмещении налога.

Что делать, если средства на расчетный счет так и не вернулись? Необходимо обратиться в налоговую и узнать, в чем причина невозврата средств. Если нарушаются сроки возмещения налога, то с двенадцатого дня с момента окончания аудита начисляются проценты за невозвращенные средства.

Если по результатам проверки выявлены нарушения

Если по итогам аудита представители налоговой выявляют ошибки, несоответствия, расхождения, то отказываются возмещать НДС полностью или частично. Свое решение они отражают в специальном акте.

На составление данного документа отводится 10 дней с момента завершения аудита. Если налогоплательщик не согласен с решением ИФНС, он может его обжаловать.

Что можно сказать по поводу расхождений? Допустим, компания подала налоговую декларацию в электронном виде, и ИФНС проанализировала документ. Если неточностей нет, и все в норме, никаких последствий для налогоплательщика не наступает. В случае выявления неточностей налоговая обратит на предприятие пристальное внимание.

Несоответствия бывают двух видов:

- Несоответствие по сумме НДС, когда продавцом и покупателем отражены разные суммы налога в декларациях.

- Разрыв. В декларации контрагента нет заявленной операции, или же отсутствует сама операция. Допустим, покупатель заявил о вычете НДС со сделки, а вторая сторона своевременно не подала декларацию.

Нередко несоответствия возникают из-за отражения участниками операции в разных кварталах. При этом налогоплательщик всегда может пояснить причину расхождения или подать уточненную декларацию, чтобы избежать санкций.

Если налоговики подтверждают налоговый разрыв, то доначисляют НДС. Если проверяемую организацию это не устраивает, она может отстаивать свои интересы в судебном порядке. Аргументировать свою позицию в споре с сотрудниками ИФНС налогоплательщик может следующим образом:

- Любые свои подозрения налоговики обязаны грамотно аргументировать, представив доказательства (например, по поводу сговора между контрагентами, взаимодействия с взаимозависимыми компаниями), а не оперировать неподтвержденными предположениями.

- Существуют первичные документы, включая накладные, подтверждающие чистоту и прозрачность сделки.

- Если ИФНС выявила разрыв в сделках контрагентов второго и последующих звеньев, то на этом основании отказать в вычете ей не могут, поскольку проверяемый субъект в данных сделках не принимал участия.

- Покупателю не могут отказать в вычете из-за невыполнения налоговых обязательств продавца, так как он не отвечает за действия данного субъекта.

Камеральная проверка НДС: территорию к осмотру!

С 2015 года у налоговиков появилось право проводить осмотр на территории хозяйствующего субъекта. Это стало ярким нововведением в порядке проведения камерального аудита по НДС. То есть, контрольные мероприятия контроллеры теперь могут проводить не только на территории ИФНС, но и на территории проверяемого хозяйствующего субъекта.

В НК РФ указаны основания, по которым налоговики могут осмотреть помещения налогоплательщика:

- В налоговой декларации есть несоответствия, и представители ИФНС полагают, что за этим кроется стремление налогоплательщика незаконно снизить налогооблагаемую базу.

- В данном документе налогоплательщик заявил о возмещении НДС.

Перед тем как провести осмотр, представитель ИФНС разрабатывает постановление. В нем содержится:

- Аргументация, мотивация для проведения осмотра.

- Роспись руководителя ИФНС или его зама.

Чтобы начать осмотр на планируемой территории, налоговики должны ознакомить налогоплательщика с постановлением и своими служебными удостоверениями.

В рамках камеральной проверки по НДС сотрудник ИФНС вправе выполнять и ряд других мероприятий по контролю: допрашивать свидетелей, проводить экспертизу, привлекать переводчиков, сотрудничать с различными специалистами, чтобы установить все детали дела.

Отбиваем у контролеров каждый рубль возмещения НДС

Допустим, по итогам проверки налоговики составили акт, в котором описано много несоответствий и ошибок. Что делать? Прежде всего, детально проанализировать документ.

Как правило, не все ошибки, обнаруженные контроллерами, обоснованы и реальны. Соответственно, налогоплательщик может защитить свои права и интересы.

Важно обосновать свою позицию своевременно, оперативно изложив ее налоговикам.

Предприятия и ИП вправе предоставить возражения в письменном виде на основании акта аудита в течение месяца. Нередки случаи, когда инспекторы после ознакомления с доводами организации, снимают какие-то замечания и требования, и размер возмещения НДС существенно возрастает.

Но и в таких ситуациях не стоит радоваться раньше времени. На счет налогоплательщика не всегда попадают средства, которые получилось отстоять, в полном объеме, например, при наличии у предприятия недоимки по НДС или федеральным налогам (речь идет здесь, в том числе, о пенях и штрафах). НК РФ дает контроллерам право засчитать сумму налога для возмещения в счет оплаты долгов.

Именно поэтому налогоплательщику необходимо заблаговременно провести сверку с налоговиками, чтобы ему перечислили сумму в полном объеме.

Как изменились камеральные проверки по НДС?

Благодаря поправкам в НК РФ в 2015 году налоговики в рамках камерального налогового аудита теперь могут проводить больше контрольных мероприятий — закон наделил их дополнительными полномочиями.

Появилось больше оснований для запроса документации и, как уже было сказано в статье, сейчас сотрудники ИФНС могут производить осмотр на проверяемых предприятиях. Ранее налоговики могли делать это в ходе ВНП.

Сейчас разрешено осматривать помещения, если необходимо установить какие-либо детали, позволяющие составить полную объективную картину ситуации.

Налоговики могут осуществлять осмотр:

- На складах.

- На торговых территориях.

- В производственных помещениях.

И в других, которые предприятие эксплуатирует для получения прибыли. Помимо помещений, налоговики могут изучать документацию и различные объекты налогообложения, которыми владеет организация.

В мероприятиях по осмотру непременно должны участвовать понятые или их доверенные лица. Также требуется присутствие специалистов, у которых есть особые знания, навыки. Личного интереса в конечном исходе дела у них при этом быть не должно.

По результатам осмотра составляют протокол, в котором должны расписаться все участники и присутствующие.

Предполагается, что в будущем порядок аудита будет и далее меняться: документооборот станет проще, а контроль ужесточится.

Возмещение НДС: порядок возврата, камеральная проверка, заявление

В НК РФ четко сказано, что любая компания и общественная организация вправе вернуть себе сумму, уплаченную в госбюджет. По сути здесь нет ничего сложного, но только если выполнены все требования ИФНС, а именно:

- Налог начислен верно.

- Хозяйствующий субъект предоставил все необходимые документы.

- Он без ошибок заполнил декларацию и заявление о возврате НДС.

Перед камеральным налоговым аудитом налогоплательщику нужно передать контроллерам полный комплект требуемых документов. Речь идет о договорах, накладных, счет-фактурах, оборотно-сальдовых ведомостях, карточках счетов.

По результатам налогового аудита ИФНС принимает одно из 4 решений:

- Полностью возместить НДС.

- Возместить его частично.

- Дать отказ налогоплательщику.

- Привлечь субъект к ответственности за уплату НДС в неполном объеме (при наличии подозрительных операций, действий на предприятии или ошибок в учете).

Камеральный аудит по НДС — более глубокое и тщательное мероприятие в сравнении с обычной камеральной проверкой. Инспекторы вправе выполнить ряд процедур в рамках данной процедуры: проверить имущество, пообщаться со свидетелями и так далее.

Вам же необходимо в кратчайшие сроки подготовить и передать налоговикам существенное количество документов, правильно оформленных и заверенных. Если сотрудники ИФНС выявят ошибки и несоответствия, очень важно оперативно оспорить их решение, если возможно.

Источник: http://nalog-blog.ru/kameralnaya/kameralnaya-nalogovaya-proverka-po-nds-sroki-i-izmeneniya-v-2017-2018-godax/

Поправки в Налоговый кодекс: камеральная проверка и возмещение НДС

С 3 сентября нынешнего года вступили в силу поправки в Налоговый кодекс. Ускорена процедура возврата налога на добавленную стоимость и сокращена длительность камеральной проверки.

Изменение срока налоговой проверки

Камеральная проверка налогового органа будет ограничиваться двумя месяцами от даты предоставления документов, например, декларации. Раньше длительность составляла три месяца. Исключением являются случаи, которые связаны с серьезным нарушением налоговых законов.

Также изменения обязывают налоговую структуру давать свидетелю копию протокола проверки.

Станет проще процесс рассмотрения документации, которая получена при дополнительной налоговой проверке. По результатам будет создан акт. С ним сможет ознакомиться налогоплательщик и подготовить свои возражения.

Возмещение НДС

Совокупная сумма уплаченных налогов — это критерий, применяющийся сейчас для упрощенного возврата НДС. Для налогоплательщиков такая сумма снизится до 2 миллиардов рублей. Ранее сумма составляла 7 миллиардов.

На практике это означает, что увеличится число компаний, которые смогут без труда возмещать НДС. Планируется, что компании будут активнее обращаться за налоговым вычетом упрощенного порядка. Изменения по снижению совокупной суммы уплаченных налогов вступают в силу уже 1 октября 2018 года. Пользоваться новым правилом компании могут с отчетности за последний квартал 2018 года.

Для поручителей действует аналогичное изменение: с 7 до 2 миллиардов рублей. У поручителей появляется возможность расширять сферы деятельности, заключать больше различных договоров.

Также упрощается подтверждение нулевой ставки налога на добавленную стоимость при экспорте. Изменения будут затрагивать операции, выполненные с 1 октября текущего года. Это выгодно поставщикам российских организаций, которые имеют представительства и офисы за чертой таможенной территории.

От компаний-экспортеров в государства ЕАЭС не будут требовать транспортной документации для доказательства вывоза продукции из России. Будет достаточно отправить в налоговый орган электронный список продукции и подтверждение уплаты налоговых сборов.

И ФНС, и ФТС сейчас получают все данные о перемещении продукции без участия налогоплательщиков. Но предприниматели должны помнить, что налоговики имеют право потребовать транспортные накладные в любой момент. Их лучше аккуратно хранить и не терять.

Источник: https://expes.ru/nalogi/vozmeshcheniye-nds-kameralnaya-proverka

Сокращение сроков камеральной налоговой проверки, расширение перечня имеющих право на возмещение НДС и другие изменения

В окончательном, третьем чтении принят закон «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»

Закон предусматривает следующие изменения:

— установить, что информация о налогах (информация и копии законов, иных нормативных правовых актов об установлении, изменении и прекращении действия региональных и местных налогов) представляется в территориальные органы ФНС России по соответствующему субъекту РФ в электронной форме (форма, формат и порядок направления утверждаются ФНС России);

— уточнить нормы о консолидированных группах налогоплательщиков (КГН).

Предусматривается возможность определение размера чистых активов или уставного (складочного) капитала на основании бухгалтерской (финансовой) отчетности, составленной на предшествующую отчетную дату, если на момент представления в налоговый орган договора о создании (изменении) КГН срок составления бухгалтерской (финансовой) отчетности на последнюю отчетную дату еще не наступил. Вводится обязанность ответственного участника КГН представлять в налоговый орган по месту своего учета (по требованию налогового органа в срок не позднее 30 календарных дней со дня получения соответствующего требования) информацию о прогнозируемых поступлениях от КГН по налогу на прибыль организаций в бюджеты субъектов РФ в текущем финансовом году, на очередной финансовый год и плановый период, и о факторах, оказывающих влияние на планируемые поступления налога на прибыль организаций (данная информация будет также передаваться налоговым органом в финансовые органы соответствующих субъектов РФ).

— сократить с 3 до 2 месяцев срок проведения камеральной налоговой проверки на основе налоговой декларации по НДС, документов, представленных в налоговый орган, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа (с возможностью продления до 3 месяцев со дня представления налоговой декларации по НДС);

— установить правило, согласно которому предметом повторной выездной налоговой проверки на основании уточненной налоговой декларации с уменьшением исчисленной суммы налога может быть только обоснованность уменьшения налога на основании измененных показателей уточненной налоговой декларации;

— установить, что копия протокола с показаниями свидетеля после его составления должна быть вручена свидетелю лично под расписку. В случае отказа свидетеля от получения копии протокола этот факт отражается в протоколе;

— уточнить процедуру истребования документов при проведении налоговой проверки. Ранее представленные в налоговые органы документы (информация) независимо от основания для их представления могут не представляться при условии уведомления налогового органа;

— уточнить процедуру рассмотрения материалов, полученных налоговыми органами в ходе налоговых проверок и дополнительных мероприятий налогового контроля. Проверяемое лицо (его представитель) вправе знакомиться с материалами проверки до их рассмотрения.

По итогам дополнительных мероприятий будет составляться отдельный акт, в котором фиксируется суть самих контрольных мероприятий, а также выводы проверяющих.

Налогоплательщик вправе ознакомиться с таким актом и подготовить возражения по содержащимся в нем доводам;

— уточнить порядок определения налоговой базы по НДС при получении налогоплательщиком оплаты, частичной оплаты в счет предстоящей передачи имущественных прав (определяется как разница между суммой оплаты, частичной оплаты, полученной налогоплательщиком в счет предстоящей передачи имущественных прав, и суммой расходов на приобретение указанных прав);

— отнести к налоговым агентам по НДС российских перевозчиков на ж/д транспорте при осуществлении ими на территории РФ предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, предусматривающих оказание услуг по предоставлению ж/д подвижного состава и (или) контейнеров (за исключением услуг по международной перевозке товаров, транспортно-экспедиционных услуг, а также услуг по предоставлению железнодорожного подвижного состава и (или) контейнеров для экспортируемых (реэкспортируемых) товаров);

— уточнить перечень услуг, облагаемых по «нулевой» ставке НДС, а также уточнить порядок ее применения. Устанавливается «нулевая» ставка НДС в отношении товаров, вывезенных с территории РФ на территорию государства — члена ЕАЭС в случаях, предусмотренных Договором о Евразийском экономическом союзе от 29 мая 2014 года;

— расширить перечень налогоплательщиков, имеющих право на применение заявительного порядка возмещения НДС, снизив пороговое значение налоговых платежей с 7 млрд. до 2 млрд. руб. и увеличив предельный объем обязательств поручителя по действующим договорам поручительства с 20% до 50% стоимости чистых активов поручителя;

— расширить перечень налогоплательщиков, имеющих право на освобождение от уплаты акциза без представления банковской гарантии, снизив пороговое значение налоговых платежей с 10 млрд. до 2 млрд. руб. и увеличив предельный объем обязательств поручителя по действующим договорам поручительства с 20% до 50% стоимости чистых активов поручителя;

— уточнить порядок снижения субъектами РФ региональной части ставки по налогу на прибыль организаций. Исключается нижний предел ставки 13,5% (12,5% в 2017 — 2020 годах).

Пониженные налоговые ставки, установленные законами субъектов РФ до 1 января 2018 года, подлежат применению налогоплательщиками до даты окончания срока их действия, но не позднее 1 января 2022 года.

При этом указанные пониженные налоговые ставки могут быть повышены законами субъектов РФ на налоговые периоды 2019 — 2021 годов;

— установить госпошлину за лицензирование энергосбытовой деятельности (предоставление лицензии — 50 тыс. руб., переоформление лицензии – 5 тыс. руб., предоставление (выдача) дубликата лицензии – 5 тыс. руб.);

— исключить движимое имущество из объекта налогообложения по налогу на имущество организаций;

— установить, что налоговые расчеты по авансовым платежам по налогу на имущество организаций и налоговая декларация подается налогоплательщиком по месту нахождения объектов недвижимого имущества (действует – по своему местонахождению, по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога)) и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения.

ФЗ вступает в силу по истечении одного месяца со дня его официального опубликования, за исключением положений, для которых установлен иной срок вступления их в силу. Для КГН предусматривается переходный период.

Источник: http://boeva-nd.ru/news/668-sokrashchenie-srokov-kameralnoj-nalogovoj-proverki-rasshirenie-perechnya-imeyushchikh-pravo-na-vozmeshchenie-nds-i-drugie-izmeneniya

Срок возмещения НДС

Мадрих — Юридическая компания

Содержание статьи

Возмещение НДС — процедура возврата налогов из государственного бюджета. Государство отдает не свои бюджетные деньги, а те средства, которые ранее налогоплательщик излишне перечислил в виде налога. Возмещение НДС всегда вызывает интерес со стороны контролирующих органов и часто приводит к встречным налоговым проверкам.

Если сумма налоговых вычетов превышает сумму начисленных налогов, разницу возвращают. Срок возмещения НДС определен законодательно.

|

В большинстве случаев сотрудники налогового органа не создают искусственных препятствий для возврата НДС. Поэтому не должны возникнуть особые сложности с его возмещением. Главное, чтобы в процессе своей деятельности компания:

- выполняла предусмотренные законом условия;

- правильно вела налоговый учет;

- предоставила все подтверждающие документы, в которых бы отсутствовали ошибки в исчислениях.

Важно! Для возмещения НДС необходимо подготовить налоговую декларацию и написать в адрес ФНС соответствующее заявление, указав в нем способ возмещения – зачёт в счёт будущих доходов или возврат.

Причины, по которым может возмещаться НДС

Возврат НДС возможен в том случае, если возникла диспропорция между полученными от поставщиков и реализованными впоследствии покупателям товарами.

Спад реализации возникает в случае:

- окончания срока годности;

- снижения качества товара;

- низкой покупательной способности;

- кражи;

- физического уничтожения товара;

- иных причин.

Сроки возмещения НДС

Налоговое законодательство предусматривает определенные сроки, в течение которых ФНС должна возместить деньги в обязательном порядке. Если НДС возвращается по заявительному принципу, то средства на банковский счёт перечисляют в течение 11 суток.

В остальных случаях возмещения – после налоговой камеральной проверки. Когда нарушений налоговой деятельности не выявляют, по окончании проверки НДС должны быть перечислены на расчетный счет:

- когда в бюджет перечислены излишние средства – спустя 1 месяц со дня получения ФНС заявления о возврате;

- если превышена сумма начисленного НДС, в случае подачи заявления о возмещении до вынесения налоговой соответствующего решения – в течение 3 месяцев и 12 рабочих дней после подачи декларации с указанной суммой налога, подлежащего возмещению;

- при реализации товаров на экспорт, в случае подачи заявления о возврате и положительного решения ФНС – в течение 1 месяца после получения налоговой этого заявления.

Как возместить НДС, если ФНС нарушила срок возврата НДС

Если сотрудники налоговой инспекции нарушили срок возмещения НДС из бюджета, то налогоплательщик вправе взыскать проценты в зависимости от причитающейся к возврату суммы, с учётом срока просрочки и установленной Центробанком РФ ставки рефинансирования.

Каков срок возмещения НДС

Важно! Закон предусматривает предельный срок, в течение которого плательщик налога сможет возместить НДС.

В случае переплаты денег в бюджет в процессе реализации товаров на экспорт, если сумма начисленного НДС превышена, общий срок предъявления требований равен 3 годам с момента перечисления излишней суммы в бюджет. Обращаться за возмещением НДС по истечении этого срока нет смысла, так как ФНС не согласится с предъявленным требованием, а суды её в этом поддержат.

Для того, чтобы правильно разобраться в ситуации, обратитесь за помощью к квалифицированным юристам в этой области! Они не только подготовят все необходимые документы, но и проконтролируют ход возмещения НДС в случае возникновения у вас такого права.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует — напишите в форме ниже.

Обсудить проблему с юристом

? Поделитесь с друзьями:

Источник: http://madrih.ru/article/srok-vozmesheniya-nds/