Уточняй не уточняй — всё равно получишь штраф?… и другие интересные новости за неделю (14.10.2017–20.10.2017)

Уточненная СЗВ-М не спасет от штрафа?

В главной роли — счет-фактура. смотрите видео о последних изменениях в документе

Незапланированный аванс — когда вы рискуете забыть начислить НДС?

Командировочные расходы картой: какие бумаги требовать от работника?

Куда же все-таки нести заявление на возврат взносов за прошлые годы: в налоговую или соцстрах?

Что будет с недоимкой по взносам, которую не успели взыскать фонды?

Зачем налоговой документы по вашим ОС?

Эта подпись — не моя! Чем рискует бухгалтер, подписывая документы за директора?

Форма 57-Т 2017 года: кто и когда сдает?

Ип на усн: взносы нельзя учесть задним числом

Уточненная СЗВ-М не спасет от штрафа?

Ошибиться в поле «Период» — значит не сдать СЗВ-М за отчетный месяц. ПФР штрафует, даже если подать уточненку. Неужели ничего нельзя сделать? Узнайте здесь.

В главной роли — счет-фактура. смотрите видео о последних изменениях в документе

Что изменилось в счете-фактуре, мы показали на видео: новые реквизиты, важное в заполнении привычных строк и граф, оформление счетов-фактур посредниками. Посмотреть ролики и почитать об изменениях можно здесь.

Незапланированный аванс — когда вы рискуете забыть начислить НДС?

Покупатель оплатил полную стоимость поставки, а затем вы договорились о снижении цены. Возникла переплата. Для вас она — аванс. А с авансов платят НДС. Минфин напоминает об этом.

Командировочные расходы картой: какие бумаги требовать от работника?

В первую очередь, конечно же, авансовый отчет. К нему пусть приложит любой документ, подтверждающий платеж по карте. Это может быть слип, квитанция электронного терминала и т. п., пояснил Минфин.

Куда же все-таки нести заявление на возврат взносов за прошлые годы: в налоговую или соцстрах?

Теперь это не имеет значения. Заявление примут и там, и там. Но выверять расчеты и принимать решение о возврате будет соцстрах, а возвращать деньги — налоговая. Порядок действий они уже согласовали между собой. Аналогичный алгоритм прописан и для возврата «старой» переплаты из ПФР.

Что будет с недоимкой по взносам, которую не успели взыскать фонды?

Ее взыщут налоговики. Они продолжат взыскание с той стадии, к которой не успели перейти ПФР или ФСС. Это подтвердил Минфин.

Зачем налоговой документы по вашим ОС?

Инспекция может проверить, есть ли у вас право не платить налог на имущество по «движимости». Данное освобождение — льгота, значит, истребование документов для камералки вполне законно. Минфин подтверждает. Не дадите документы — могут оштрафовать.

Эта подпись — не моя! Чем рискует бухгалтер, подписывая документы за директора?

Уверены, что вам или вашим знакомым коллегам хотя бы раз в жизни приходилось расписываться за руководителя. Надеемся, никто не пострадал, и советуем никогда больше так не делать. Почему на просьбу директора расписаться за него стоит ответить отказом, вам расскажет этот случай из практики.

Форма 57-Т 2017 года: кто и когда сдает?

Форма 57-Т — это статотчет по зарплате. Его могут потребовать от любой организации независимо от вида деятельности. Сдается за октябрь текущего года не позднее 30 ноября с периодичностью 1 раз в 2 года. Будьте внимательны! Штраф за несдачу немаленький. Подробнее см. здесь.

Ип на усн: взносы нельзя учесть задним числом

Зачесть взносы «за себя» в уменьшение налога по «доходной» упрощенке предприниматель может только в том периоде, когда их оплатил. А как поступить, если эти взносы относятся к прошлому году? Узнайте здесь.

Источник: https://nalog-nalog.ru/spravochnaya_informaciya/utochnyaj_ne_utochnyaj_vs_ravno_poluchish_shtraf_i_drugie_interesnye_novosti_za_nedelyu_1410201720102017/

Власти завершили работу над законопроектом о налоге для самозанятых :: Экономика :: РБК

Правительство и Госдума завершили работу над законопроектом о налогообложении самозанятых, в скором времени он будет внесен в нижнюю палату. Эксперимент продлится десять лет, первыми налог введут четыре региона, включая Москву

Фото: Александр Коряков / «Коммерсантъ»

Правительство и Госдума завершили работу над законопроектом о налогообложении самозанятых, объявил глава думского комитета по бюджету и налогам Андрей Макаров (трансляция заседания комитета велась на сайте нижней палаты парламента).

Предлагается установить ставку налога на уровне 4% от цены оказанной услуги,сообщил депутат.

В первоначальной версии законопроекта, которую в начале мая представил Минфин, она отличалась и составляла 3% с транзакции при оказании услуг физическим лицам и 6% в отношении услуг юридическим лицам.

О том, что власти решили остановиться на ставке 4%, в августе также заявил замглавы ФНС Дмитрий Сатин.

Андрей Макаров не уточнил, относится ли теперь ставка 4% к реализации товаров и услуг физическим или юридическим лицам. Сатин ранее говорил, что эта ставка для тех, кто работает с физлицами.

На первых порах налог введут в качестве эксперимента в четырех регионах. Это будут Москва, Московская область, Татарстан и Калужская область, напомнил Макаров.

Эксперимент продлится десять лет, «чтобы все понимали, что эти условия постоянны, никто их не отнимет», сказал Макаров, присоединиться к новой системе можно будет в любой момент.

«Я думаю, что, если эксперимент пойдет успешно, мы с вами уже в следующем году сможем принять решение, чтобы сделать его постоянным и для всей страны или чтобы все могли к нему подключиться», — подчеркнул депутат.

Самозанятым нужны дополнительные стимулы для легализации, говорит директор Центра социально-политического мониторинга РАНХиГС Андрей Покида. «Самозанятые в большинстве своем не предприниматели, они ближе к наемным работникам и трудятся вынужденно. Поэтому подобные инициативы для них не очень интересны.

Главное — не выжимать их из тени жестким контролем и угрозой штрафов, а привлекать, создавать комфортные условия в официальной экономике», — считает Покида. Дополнительным стимулом, по его мнению, может стать помощь в получении заказов. «Главная проблема для самозанятых — поиск работы. Содействие в этом по типу интернет-порталов Youdo и Profi.ru.

может сподвигнуть самозанятых переходить в легальное поле», — считает эксперт.

Федеральный бюджет доходов от нового налога не получит, следует из слов Макарова. Вместо этого он будет зачислен в региональные и муниципальные бюджеты (по 50% в каждый). Зачисление в региональный бюджет будет происходить по месту, где самозанятый ведет деятельность, а в муниципальный — по месту его регистрации.

Законопроект станет одним из приоритетов для бюджетного комитета, рассмотреть его в Госдуме предлагается до конца текущей сессии, уточнил Макаров. Вступить в силу документ должен с 1 января 2019 года. Налогообложение самозанятых будет осуществляться через мобильное приложение, которое разработала ФНС.

При этом самозанятых освободят от уплаты страховых взносов, кроме платежей в фонд ОМС, говорил Сатин.

Новый законопроект планируется синхронизировать с проектом о продлении налоговых каникул для самозанятых.

Документ, принятый Госдумой в первом чтении в мае, позволяет няням, сиделкам, репетиторам и домработницам не платить налоги еще один год при условии, что они зарегистрировались в налоговых органах (эти каникулы действуют с 2017 года).

Однако пока такая мера не привела к радикальному обелению самозанятых — по данным ФНС, по состоянию на 1 сентября в России официально зарегистрированы 2300 самозанятых, из них более 300 — иностранные граждане. Покида говорит, что на деле в России могут быть порядка 15 млн самозанятых.

Источник: https://www.rbc.ru/economics/10/09/2018/5b963ed29a794705518026e4

Минфин предлагает освободить честный бизнес от штрафов

Если бизнес сорвал срок подачи декларации из-за ее уточнения, налоговики все равно настаивают на штрафе. Неважно, успели они сами найти нарушение или компания сорвала срок намеренно

Денис Абрамов / Ведомости

Сейчас компания, сама уточнившая декларацию и заплатившая налог и пени, рискует получить штраф до 20% суммы налога. Если бизнес сорвал срок подачи декларации из-за ее уточнения, налоговики все равно настаивают на штрафе. Неважно, успели они сами найти нарушение или компания сорвала срок намеренно.

Минфин предлагает такую норму отменить.

Компания, которая опоздала с выплатой налога случайно, например из-за технической ошибки или из-за исправления ошибки в декларации, не должна платить штраф, пишет Минфин в проекте Основных направлений бюджетной, налоговой и таможенной политики на 2019–2021 гг. Минфин внес такой законопроект в правительство, предполагается, что он будет рассмотрен до конца июля, говорит его представитель, освобождение от штрафа коснется НДФЛ и налога на прибыль.

Бизнес с такими претензиями сталкивается часто. Суды толкуют причины освобождения от штрафа формально и получается абсурд, рассказывает руководитель налоговой практики Taxadvisor Алексей Яковлев.

Даже если бизнес сам обнаружил ошибку, сначала ему приходится направлять некорректную отчетность, а следом корректную, чтобы избежать штрафа, рассказывает он.

При проверках же налоговики замечают нарушения, лишь если видят дополнительные перечисления НДФЛ за пределами обычных сроков, а если компании недобросовестно задерживали платежи, шанс найти ошибку меньше, говорит Яковлев.

Решить проблему в феврале попытался Конституционный суд в споре налоговиков с компанией ТАИФ. Компания несвоевременно подала налоговую декларацию по НДФЛ и получила штраф около 300 000 руб. ТАИФ настаивала, что сама устранила ошибку задолго до окончания налогового периода и выплатила пени за просрочку.

Спор дошел до Конституционного суда, который компанию поддержал: если декларация «задержалась» из-за технической или другой ошибки, компанию штрафовать нельзя – это противоречит «идеям справедливости и гуманности», говорится в его постановлении.

Перечислять НДФЛ бизнес должен в течение дня после выплаты денег сотруднику, что часто невозможно из-за организационно-технических ошибок, напомнил суд.

После решения Конституционного суда споры по НДФЛ сошли на нет, но остались по другим налогам, рассказывают юристы. Налоговики могут ссылаться, что Конституционный суд вынес решение лишь по выплате НДФЛ, рассуждает партнер Taxology Алексей Артюх, такие возражения уже встречаются.

Кроме того, часто нижестоящие суды все равно толкуют нормы по-своему, предупреждает Яковлев. Суды фактически игнорируют постановление, подтверждает начальник юридического управления ТАИФ Альберт Латыпов: «Мы вынуждены убеждать суд первой инстанции в необходимости даже самого пересмотра вынесенных решений».

Важно закрепить правило в Налоговом кодексе, считает Яковлев.

Представитель Федеральной налоговой службы не прокомментировал вопрос о таких проверках и предложении Минфина.

Источник: https://www.vedomosti.ru/economics/articles/2018/07/12/775263-osvobodit-biznes-shtrafov

Какой штраф за неуплату налогов в 2018 году

В 2017 году были введены достаточно серьезные штрафы для неплательщиков налогов. Многие физические лица считают, что раз им не пришли уведомления, то вносить за владение имуществом ничего не нужно.

Юридические же накапливают сумму долга за 3 года, а потом закрывают компанию и начинают работать под другим именем.

С точки зрения законодательства, обе эти ситуации трактуются как уклонение от уплаты налогов, за что может наступить ответственность перед ФНС в виде штрафа или уголовное наказание.

Кто и какие налоги должен платить

Каждый гражданин, обладающий собственностью, обязан платить следующие виды налогов:

- транспортный;

- имущественный;

- земельный.

Суммы этих налогов наполняют местный бюджет и идут на реализацию государственных программ. За работающих граждан отчисляется НДФЛ, но в некоторых случаях этот взнос люди должны платить самостоятельно.

О необходимости уплаты ежегодных взносов за свое имущество физические лица узнают из уведомлений. Чтобы получать их, необходимо подать заявление в ФНС. Если вы этого не сделаете, письма из налоговой приходить не будут, но от уплаты взносов вы не освобождаетесь.

У индивидуальных предпринимателей и юридических лиц налоговая нагрузка больше. Они отчисляют подоходные налоги за работников и за себя, вносят единый сбор.

Некоторые системы налогообложения предусматривают НДС. На УСН, популярной схеме налогообложения у ООО, такого платежа нет.

Каждая организация самостоятельно решает, по какой схеме она будет платить налоги и отчитываться за свою деятельность.

Что подразумевается под неуплатой

Если обратиться к НК РФ, то под термином «неуплата налогов» скрывается сразу несколько определений:

- частичное внесение взносов;

- отказ от оплаты пошлины полностью;

- неправильный подсчет налога;

- снижение облагаемой базы;

- несвоевременная сдача отчетов.

Все эти действия ведут к тому, что государство недополучает налоги, следовательно, не может в полной мере реализовать действующие программы.

Ответственность перед ФНС

В Налоговом кодексе целая статья посвящена ответственности за неуплату взносов. Физические лица, ИП и организации подвергаются единой системе наказаний, включающей в себя:

- штрафы;

- начисление пени;

- взыскание в судебном порядке.

С первого дня просрочки на сумму налога начисляются пени. С 2018 года их размер равен 1/300 от установленной Центробанком ставки рефинансирования. Начисляться они будут автоматически ежедневно до дня уплаты долга.

Поэтому, чтобы снова не остаться должным государству, в день внесения налога (если вы его просрочили) уточните сумму в ФНС. После этого, не откладывая, внесите средства с банковской карты или наличными.

На региональные налоги (например, при несвоевременном внесении транспортного платежа) пени могут быть иными, так как это устанавливается местными властями.

Перед тем как назначать санкции неплательщику, ФНС обязано доказать, что имеется нарушение. С 2018 года достаточно лишь факта неуплаты. Дополнительно инспекторы могут оповестить должника о необходимости сдать декларацию или внести платеж, но в большинстве случаев они действуют сразу через суд.

Источник: https://nalogiexpert.ru/zakonodatelstvo/kakoj-shtraf-za-neuplatu-nalogov-v-2017-godu.html

Отменят ли штрафы за недостроенные объекты?

В ближайшее время административные наказания за недострой и за неиспользование земельных участков по назначению могут быть отменены.

С таким заявлением выступила министр Виктория Абрамченко. Чиновник считает, что подобные наказания совершенно неэффективны и никак не стимулируют собственников к строительству незавершённых объектов.

Сейчас действует система, согласно которой владелец участка, предназначенного для строительства, получает штраф и выплачивает удвоенный налог, если он не начал возведение объекта или не продолжил замороженную стройку.

Но ведомство сталкивается с проблемами при определении собственника недвижимости, поэтому наказаниям зачастую подвергаются не те люди. Это относится к тем случаям, когда землю сдают в аренду под строительство. Например, дом принадлежит одному человеку, а земля другому.

Но в реестре арендаторы не значатся, поэтому штрафы начисляются землевладельцам.

Другой аспект связан с дачным строительством. Граждане могут не располагать в данный момент средствами для возведения дома, некоторые используют участки для сельского хозяйства, но всё равно должны быть наказаны согласно закону.

Сейчас официальная статистика говорит о 4,5 миллионах незастроенных участков. Проверкам подверглись только 5 тысяч из них, что говорит о плохо работающей системе. В ГКИ Недкадастр недавно обратилась молодая семь с похожей ситуацией и просьбой помочь.

Юрист группы не мало побегал по инстанциям, пока решение не было принято.

Новые налоги или старые штрафы?

С 2018 года участки с незарегистрированными строениями в Росреестре невозможно сдать в аренду, продать, обменять или заложить в банке.# Строительство и реконструкция

Данный случай — один из немногих в последнее время прецедентов отмены штрафов.

Только за прошлый год было ужесточено несколько административных наказаний для владельцев незарегистрированной собственности. Например, за наличие незаконных построек в скором времени придётся выплачивать утроенный налог на землю.

А самострой подлежит сносу либо владелец получает большой штраф.

Денежные наказания коснулись и тех, кто не платил налоги на собственность. Должникам начисляют пенни за каждый день непогашения, а кроме самого налога они должны заплатить 20% от общей суммы за последние 3 года. Выявляют нарушителей с помощью беспилотников, а данные вносят в реестр, доступный на официальном сайте ведомства.

Также в ближайшее время появится налог на недостроенные объекты недвижимости. Их обложат выплатами даже в том случае, если собственник ещё не зарегистрировал дом официально.

- недострой

- регистрация незаконченного строительства

Источник: https://gkai.ru/news/kakie-shtrafy-jdut-vladelcev-nedostroennyh-domov.html

Новости в России и в мире — Newsland — информационно-дискуссионный портал. Новости, мнения, аналитика, публицистика

Читайте самые свежие новости России и мира в рубрике Все новости на Newsland, участвуйте в дискуссиях, получайте актуальную и достоверную информацию по теме Все новости на Newsland.

- 07:07 10.09.2018При доходе до 5 тысяч юаней граждане Китая не будут платить подоходный налогВсекитайским собранием народных представителей увеличен размер дохода граждан, который не будет облагаться налогом. В качестве порога определена сумма в 5000 юаней (750 долларов США или примерно 50 тысяч рублей). Как уверен китайский государственный совет, это даст возможность увеличить экономическое положение граждан, а также повысить уровень потребления. В настоящее время в китайских городах потребление уровень потребления одного человека это 4000 юаней (40 тысяч рублей). До недавнего времени подоходным налогом не облагался как раз такой

- 09:12 09.09.2018В Китае отменили подоходный налог на зарплаты меньше $750 в месяцВсекитайское собрание народных представителей увеличило порог доходов физических лиц, не облагаемых налогом с целью добиться справедливого распределения доходов . Теперь китайский работник с зарплатой меньше 5 тыс. юаней в месяц (750 долларов) освобождается от подоходного налога. Госсовет КНР считает, что такие изменения приведут к повышению уровня потребления и увеличению доходов населения . Эта инициатива приведёт к тому, что налоговые поступления в бюджет сократятся примерно на 320 млрд. юаней в год (около 48 млрд. долларов). Тем не менее,

- 09:35 17.08.2018Каждый десятый россиянин получает пенсию за счет москвичей, подсчитал СобянинКаждый десятый россиянин получает пенсию и обслуживается в медучреждениях за счет отчислений москвичей в пенсионные фонды и фонд обязательного медицинского страхования. Об этом мэр Москвы Сергей Собянин заявил в интервью гендиректору МИА Россия сегодня Дмитрию Киселеву, опубликованному на странице телеведущего в соцсети ВКонтакте . Градоначальник выразил мнение, что в Москве нет незаслуженных денег , а то, что столицу кормят другие регионы — предубеждение. На самом деле все с точностью до наоборот , — сказал Собянин. Он отметил, что Москва

- 14:31 15.08.2018Поликлиники и больницы решили оставить без импортной медтехникиМинистерство промышленности и торговли предлагает обложить налогом поступающее в Россию импортное медицинское оборудование. Как сообщают Ведомости , для дистрибуторов иностранных томографов, аппаратов УЗИ, катетеров, лазеров и другой медтехники предлагается отменить льготный налоговый режим и ввести полный НДС, который с 1 января увеличится до 20%. Повышение цен на импортную технику за счет сборов в бюджет позволит повысить конкурентоспособность отечественных производителей, доля которых на рынке, согласно стратегии Фарма-2020 , должна

- 20:48 10.08.2018Кому в России делиться нужно?Речь пойдет о налоговой нагрузке. Ведь никто не станет спорить с тем, что у одних должно брать, а другим отдавать. Рассматривать стоит не каждого отдельного гражданина, а целую экономическую площадку. В конкретном случае, речь пойдет об изъятии в бюджет из одних промышленных секторов в другие, дабы снизить нагрузку. Разумная инициатива? Вполне целесообразно создать механизм, позволяющий лишать сырьевых экспортеров части дополнительных доходов, полученных от скачков рубля. Планируется также повысить налоговую нагрузку на строительную

- 16:23 10.08.2018ФНС не будет блокировать счета обычных граждан30 августа вступит в силу закон, согласно которому налоговая служба получит право замораживать счета предпринимателей, не предоставивших налоговикам расчеты по страховым взносам. Впрочем, на обычных гражданах это не скажется, пишет РИА Новости со ссылкой на ФНС. Действующим законодательством приостановление операций по счетам налогоплательщиков-физических лиц, не являющихся индивидуальными предпринимателями, а также не являющихся плательщиками страховых взносов, не предусмотрено. Никаких изменений законодательства в НК РФ по данному вопросу не

- 08:56 02.08.2018Народ — это новая нефть правящего класса. Качают по полной….»Около 15 миллионов россиян рискуют остаться без стабильного заработка. Это связано с инициативой депутатов от Единой России , которые предложили многократно увеличить штрафы за предпринимательскую деятельность без регистрации или образования юридического лица. Сегодня за это предусмотрен административный штраф в размере от 500 до 2 тысяч рублей. Согласно предложению парламентариев, за первое правонарушение штраф составит от 5 до 10 тысяч рублей, а за последующие от 20 до 30 тысяч. Весь возможный ресурс для пополнения бюджета за счет повышения

- 14:20 31.07.2018Пенсионную дыру можно закрыть прогрессивным подоходным налогомПо данным Минфина 40% рабочей силы в России, а это 30 млн. человек, работает в теневой сфере. Если 40% рабочей силы не платит в Пенсионный фонд, то в Пенсионном фонде будет дыра. Это неизбежно! Но эту дыру вполне можно закрыть введением прогрессивного подоходного налога. Почему огромное число экономических субьектов в тени? Потому что у нас уникальная система обложения личных доходов. Во всём мире чем меньше вы зарабатываете, тем меньше с вас берут; чем больше зарабатываете, тем берут больше. Что мы сейчас видим в России? 40 млн. уклонистов от

- 08:48 31.07.2018ФНС начнет публиковать данные, считавшиеся налоговой тайнойСо среды Федеральная налоговая служба начнет публиковать данные, которые раньше считались налоговой тайной. Информация о налогоплательщиках появится на сайте ведомства в разделе Прозрачный бизнес , где предприниматель сможет проверить своих партнеров и установить, не являются ли они однодневками и не пользуются ли они незаконными методами ухода от уплаты налогов. Об этом сообщает во вторник РИА Новости со ссылкой на представителей службы. В новом разделе можно будет найти информацию о численности сотрудников предприятий, налоговых режимах и

- 19:05 30.07.2018Путин подписал закон о введении единого налогового платежаПрезидент РФ Владимир Путин подписал закон, предоставляющий возможность уплаты налогов через многофункциональные центры предоставления государственных и муниципальных услуг (МФЦ). Законом устанавливается возможность уплаты налогов и других платежей, предусмотренных Налоговым кодексом РФ, через МФЦ. Кроме того, предусматривается введение единого налогового платежа физического лица. Под таким платежом признаются денежные средства, которые добровольно перечисляются в бюджетную систему РФ на соответствующий счет Федерального казначейства в счет

- 18:49 29.07.2018Россиян обяжут платить за страхВ Министерстве строительства и жилищно-коммунального хозяйства разработали перечень требований к антитеррористической защите многоквартирных домов Новый способ отъема денег у населения придумало родное государство. На этот раз с соответствующими инициативами дуплетом выступили Минстрой и Минпромторг России. В Министерстве строительства и жилищно-коммунального хозяйства разработали перечень требований к антитеррористической защите многоквартирных домов . Подготовлен уже и проект соответствующего постановления правительства РФ. Он опубликован на

- 21:54 27.07.2018

Источник: https://newsland.com/tag/243

Уточненная налоговая декларация: работаем над ошибками

Статья 80 НК РФ дает следующее описание налоговой декларации — это заявление об объектах налогообложения, о полученных доходах, произведенных расходах и об исчисленной сумме налога.

Бланки налоговых деклараций по разным налогам утверждаются Федеральной налоговой службой, поэтому, конечно, это не тот документ, который можно составить в свободной форме. Кроме самих бланков деклараций ФНС утверждает и порядок их заполнения.

Достаточно часто при подготовке деклараций налогоплательщики допускают ошибки.

Чтобы избежать этого, рекомендуем при возникновении вопросов своевременно обращаться к специалистам, а также контролировать сдачу отчетности. Проверить себя можно с помощью бесплатного аудита.

Скачать актуальные формы налоговых деклараций и других необходимых документов вы можете в разделе Образцы документов

Что делать, если после сдачи декларации вы обнаружили ошибку? Возможно, придется подготовить и сдать уточненную налоговую декларацию. В одних случаях ее подача будет правом налогоплательщиком, а в других – обязанностью.

Что считается ошибкой в декларации?

В статье 81 НК РФ упоминаются недостоверные сведения в декларации и собственно ошибки.

Недостоверные сведения — это неверно указанные суммы доходов, расходов, результатов финансово-хозяйственной деятельности, налогов к уплате.

Под ошибками понимают неверно указанный налоговый период или дату, арифметические ошибки, нарушение порядка заполнения декларации, неправильно указанные коды (ИНН, КПП, КБК, ОКТМО и прочее).

Недостоверные сведения и ошибки в декларациях могут никак не повлиять на сумму налога, который надо уплатить, а могут его уменьшить или увеличить. От того, как отразились ошибки и недостоверные сведения на сумме налога, зависит необходимость подачи уточненной налоговой декларации.

Когда налогоплательщик обязан подать уточненную налоговую декларацию?

Здесь все очень просто, если сумма налога к уплате занижена, то есть страдают интересы бюджета, то подача уточненной декларации – обязанность налогоплательщика (п. 1 ст. 81 НК РФ). Если же ошибки в первичной декларации не уменьшили сумму налога или произошла переплата в бюджет, то налогоплательщик вправе, но не обязан, подавать уточненную декларацию.

Период, за который можно подавать уточненку, законодательством не ограничен. Даже если с момента подачи ошибочной декларации прошло больше трех лет (глубина проведения выездной проверки), налогоплательщик обязан подать уточненную декларацию, если обнаружил недоимку по налогу.

Обратите внимание, что ошибки или недостоверные сведения в первичной декларации налогоплательщик должен обнаружить самостоятельно. Если их находит налоговая инспекция в результате проверки или сверки расчетов, то суммы недоимки или переплаты по налогу фиксируются в результатах проверки.

Что касается переплаты налога в бюджет, то перед подачей уточненной налоговой декларации стоит оценить целесообразность этого шага. Дело в том, что при занижении налоговой базы (то есть налог был переплачен в результате завышения доходов или занижения расходов) налоговая инспекция может провести выездную проверку по периоду, за который была подана уточненная налоговая декларация.

Кроме того, для подтверждения факта переплаты налога необходимо будет представить в ФНС документы, на базе которых подготовлена уточненная декларация (договоры с контрагентами, первичные и платежные документов, счета-фактуры). Если вы уверены в своей правоте, можете подтвердить ее документально, а сумма переплаты значительна, то подавать уточненку действительно стоит.

Как оформить уточненную декларацию?

Специальной формы для уточненной декларации не предназначено, но здесь надо учитывать, что подавать скорректированную информацию надо на бланке, который действовал в тот налоговый период (п. 5 ст. 81 НК РФ). Например, если вы в 2016 году обнаружили ошибку в декларации по УСН за 2014 год, то и подавать уточненную декларацию надо по форме, которая была актуальна в 2014 году.

В уточненной декларации не указывают разницу между ошибочными и верными значениями, а только новые правильные показатели. Отличаться будет еще и титульный лист, т. к. на нем необходимо указать другой номер корректировки.

В первичной декларации в поле с номером корректировки прописывают «0», в первой уточненной декларации это будет «1». Если за этот же период будет подаваться еще одна уточненка, то значение соответствующего поля будет «2» и т.д.

Количество уточнений декларации законом не ограничено.

Если вы подаете уточненную декларацию за период до 1 января 2014 года, когда действовали коды ОКАТО (сейчас их заменили коды ОКТМО), то указывайте именно их. Но если на основании этой скорректированной декларации вы должны заплатить недоимку по налогу за период до 2014 года, то в платежном поручении можно указывать только код ОКТМО.

Налоговый кодекс не требует при представлении уточненной декларации прилагать какие-либо пояснения, тем не менее, рекомендуется подать вместе с ней и пояснительную записку. Все равно налоговая инспекция с большой вероятностью запросит объяснения при камеральной проверке исправленной декларации.

В пояснительной записке укажите:

- декларацию по какому налогу и за какой период вы подаете;

- какие недостоверные сведения или ошибки содержатся в первичной декларации;

- в каких полях уточненной декларации указаны первичные и исправленные значения показателей;

- расчет налоговой базы и исчисленного налога (если эти суммы изменилась);

- копии платежных документов об уплате недоимки и пени, если они были уплачена до подачи уточненной декларации.

Ответственность за подачу уточненной налоговой декларации

Конечно, налогоплательщиков волнует, могут ли к ним применить какие-то санкции за подачу уточненки. Может, лучше подождать, пока налоговый инспектор эти ошибки и недостоверные сведения самостоятельно обнаружит (а ведь может и не обнаружить)? Или, все-таки, повинную голову меч не сечет? Не всегда.

За сам факт подачи уточненной декларации ответственности не предусмотрено. Однако, в зависимости от срока ее представления и наличия недоимки по налогу (если при уточнении сумма налога оказалась выше, чем в первичной декларации), могут складываться следующие ситуации:

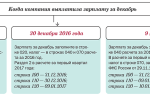

- Скорректированная информация подана в пределах сроков отчетной кампании. Например, 10 февраля 2017 года организация подала первичную декларацию по УСН за 2016 год, в которой по горячим следам обнаружены ошибки или недостоверные сведения. Если уточненную декларацию сдать до конца марта 2017 года, то никаких негативных последствий не возникает вообще. В этом случае признается, что первичная декларация представлена в день подачи уточненки.

- Сроки сдачи декларации прошли, но для уплаты налога срок еще есть. Так, на ЕНВД это может быть период между 20 по 25 июля по итогам второго квартала. Санкций к налогоплательщику не будет, если только он нашел ошибку сам, а не узнал об этом по итогам камеральной проверки первичной декларации или из сообщения о назначении выездной проверки. Ну и, конечно, налог надо успеть заплатить вовремя.

- Истекли сроки сдачи декларации и уплаты налога (в случае с ЕНВД — после 25-го числа месяца, следующего за отчетным кварталом). Важно – прежде чем подавать уточненную декларацию, необходимо уплатить сумму недоимки по налогу и пени (п.4 ст. 81 НК РФ). В этом случае штрафа не будет.

- Ситуация, когда штрафа за нарушение расчета налога избежать не удастся — если про недостоверные сведения или ошибки, занижающие сумму налога, налогоплательщик узнал от налоговой инспекции. Кроме недоимки по налогу и пеней придется заплатить еще и штраф по ст. 122 НК (в размере 20% от неуплаченной суммы налога).

Источник: https://www.regberry.ru/malyy-biznes/utochnennaya-nalogovaya-deklaraciya

Ответственность за неуплату налогов в 2017 году

Физические и юридические лица не всегда понимают, какую ответственность за неуплату налогов они будут нести в случае нарушения действующего законодательства, предусматривающего выполнение обязательств перед бюджетом. Раскроем этот вопрос подробно.

Что говорит НК РФ и УК РФ

Физлица и организации должны вовремя и в полном объеме выполнять свои налоговые обязательства. Все виды возможной ответственности установлены Налоговым и Уголовным кодексами, а также отчасти – Кодексом административных нарушений.

Так, налоговая ответственность предполагает необходимость уплатить не только недостающую сумму налога, но и штраф за неуплату налогов, а также начисленные пени.

Если же лицо привлекают к уголовной ответственности, то он не только выплачивает недоимки и крупные штрафы, но и может быть заключен под стражу. Причём арест не означает, что выплачивать имеющуюся задолженность подсудимый не будет.

Виды ответственности

Налоговый и Уголовный кодексы предусматривают наказание за неуплату налогов разного характера. А в целом к нарушителю могут быть применены следующие виды ответственности:

| № | Вид | Суть |

| 1 | Административная | Подразумевает необходимость погасить все задолженности |

| 2 | Налоговая | Включает применение к неплательщику различных санкций в денежном размере. Сюда же включают возникшие недоимки, штрафы и пени за неуплату налогов. |

| 3 | Уголовная | Заключение под стражу/лишение свободы, а также компенсация за ликвидацию последствий нарушения и причиненного государству вреда |

Налоговый кодекс предусматривает, что в случае привлечения лица к ответственности за то, что не выплатил в казну налог, он все равно должен погасить имеющуюся задолженность в полном объеме. Более того: даже уголовная ответственность за неуплату налогов не является основанием для освобождения от долгов по обязательным платежам.

Кто отвечает

При наличии недоимок к ответственности могут быть привлечены и физические, и юридические лица. Но формы и размеры наказаний для этих категорий отличаются.

Анализ статьи 9 НК РФ позволяет перечислить категории людей, которые могут быть привлечены к ответственности. Так, ответственность за неуплату налогов физическим лицом несут:

- российские граждане, не ведущие собственной предпринимательской деятельности;

- иностранцы;

- лица без гражданства;

- частные предприниматели (ИП).

Когда же налоги не уплачивают юридические лица, то к ответственности могут привлечь:

- директора;

- учредителей таких организаций;

- главного бухгалтера;

- должностных лиц компании.

Детально про ответственность за неуплату налогов юридическим лицом в 2017 году более подробно рассмотрим далее.

Когда могут привлечь: срок давности для взыскания

Вне зависимости от статуса лица, не оплатившего налог, привлечь его к ответственности Налоговая служба может только в течение 3-х лет (п. 1 ст. 113 НК РФ). После этого взыскать с нарушителя задолженность перед бюджетом чиновники не смогут.

А какие же именно санкции за неуплату налогов могут быть применены к физлицам и фирмам?

Размер взыскания

Как было сказано, лицо, которое не перечислило налог в казну в полном объеме либо сделало это частично, привлекают к ответственности. Размер положенной санкции зависит от причины, по которой возникла недоимка. Возможны следующие ситуации:

| № | Ситуация | Пояснение |

| 1 | Размер налога был рассчитан лицом неверно. Причём сделано это неумышленно | Такое правонарушение не относят к числу спланированных деяний. Какое наказание за неуплату налогов предусматривает такая ситуация? Размер штрафа будет равен 1/5 от суммы неуплаченного налога (п. 1 ст. 122 НК РФ). |

| 2 | Плательщик умышленно занизил размер налога или уклонился от его выплаты | В этом случае штраф будет вдвое больше. Он составит уже 40% от суммы задолженности по налогу (п. 3 ст. 122 НК РФ). |

Ко 2-му случаю можно также отнести намеренное сокрытие доходов от уплаты налогов при помощи сотрудничества с так называемыми фирмами-однодневками. Тогда ответственность руководителя за неуплату налогов может плавно перейти от налоговой, к уголовной.

Размеры недоимок (УК РФ)

Если лицо имеет сразу несколько задолженностей перед бюджетом, то они суммируются. Принято различать недоимки в крупных и особо крупных размерах. Их значения для физических и юридических лиц установлены отдельно (см. таблицу ниже).

| Категория | Крупные | Особо крупные |

| Физлица | Если в казну за 3 года подряд не уплачено более 10% налогов, и это от 0,9 млн рублей. В остальных случаях – от 2,7 млн рублей. | Если недоимка за 3 года составляет больше 1/5, и это от 4,5 млн рублей. В остальных случаях – от 13,5 млн рублей. |

| Юрлица | Если в казну за 3 года подряд не уплачено более 25% налогов, и это от 5 млн рублей. В остальных случаях – от 15 млн рублей. | Если недоимка за 3 года составляет больше 1/2, и это от 15 млн рублей. В остальных случаях – от 45 млн рублей. |

Налоговое бремя физлиц

Физлица, в том числе и ИП в основном отчисляют подоходный налог. Ставка по нему составляет 13% независимо от размера ежегодного дохода.

За наемных рабочих НДФЛ перечисляют в казну налоговые агенты, то есть их работодатели. А вот ИП делают такие выплаты за себя – лично. Поэтому и существует штраф за неуплату налогов ИП в случае уклонения от перечисления НДФЛ.

Законодательство предусматривает выплату физлицами и других налогов. Но основная их масса выплачивается самостоятельно не только предпринимателями, но и обычными работниками предприятий.

Также см. «Самые распространённые бухгалтерские нарушения».

Сдача декларации и уплата налога

Любое физлицо, получившее сторонний доход не через налогового агента, подлежащий налогообложению, должно сообщить об этом факте и его размере в налоговый орган до 30 апреля включительно следующего года.

Это касается не только ИП, но и обычных граждан. До указанного срока для ИФНС должна быть сформирована и передана декларация. А сделать все отчисления за минувший год нужно не позднее 15 июля следующего года.

Также см. «Срок сдачи 3-НДФЛ: как не опоздать».

Учтите, что НК РФ устанавливает не только наказание за неуплату налогов ИП, но и взыскание за срыв сроков сдачи декларации. Размер зависит от периода просрочки (п. 1 ст. 119 НК РФ):

- 5% от неуплаченной суммы за каждый месяц;

- до 30% от суммы неуплаты (минимальное значение – 1000 руб.).

Пени с физлиц

Для расчета суммы пеней за неуплаченный налог применяют следующую формулу (ст. 75 НК РФ):

|

Когда с момента просрочки прошло уже больше полугода, а сумма не перечисленного налога превышает 3000 рублей, инспекция начнёт взыскивать все долги принудительно (ст. 48 НК РФ). Если налоговая подала в суд за неуплату налога, то кроме возникшей задолженности, она потребует заплатить пени за весь период просрочки, а также штрафы.

Согласно НК РФ, с физлиц чиновники Налоговой службы могут взыскать все эти задолженности только после получения судебного решения.

Также см. «Расчет пеней по налогам и страховым взносам в 2017 году: что изменилось».

Уголовная ответственность физлиц

Важно понимать, что может наступить и уголовная ответственность за неуплату налогов физическим лицом. Она становится актуальной в случае наличия крупных или особо крупных задолженностей. Законом предусмотрены следующие возможные формы ответственности (ст. 198 УК РФ):

- штрафы от 100 000 до 500 000 рублей;

- арест (может длиться до полугода);

- работы принудительного характера (от 1 года до 3-х лет);

- ограничение свободы (срок может достигать 3 лет в зависимости от размеров задолженности).

Все эти нюансы позволяют четко понять, когда наступает уголовная ответственность за неуплату налогов. Разумеется, ее правовым основанием может выступать только приговор суда.

Кто отвечает за юрлицо

Если с физическими лицами все понятно, то в случае с организациями виновными лицами могут быть признаны их должностные лица и/или учредители. Так, если предприятие намеренно не выплачивает налоги, то ответственные за это лица вполне могут понести уголовное наказание за неуплату налогов.

https://www.youtube.com/watch?v=gZ70SO8sQ64

Чтобы определить, кто именно должен понести наказание за наличие налоговых недоимок, необходимо разбираться с должностными инструкциями и непосредственными обязанностями работников компании.

Например, представлением налоговой отчётности обычно занимается главный бухгалтер. А иногда – и сам руководитель.

Так, если отчётность не сдана в установленный период, то, скорее всего, наступает ответственность главного бухгалтера за неуплату налогов.

Выступать виновными могут не только бухгалтер и директор предприятия, но и сотрудники, которые имеют право подписи на налоговых отчетах.

Кроме того, если другие сотрудники временно исполняют обязанности по управлению организацией или делают работу главбуха, то именно они становятся основными виновниками ненадлежащего исполнения налоговых обязанностей. Тогда и уголовное дело за неуплату налогов возбуждают именно в отношении их.

Также см. «Уголовная ответственность главбуха: чего ожидать».

Уголовная ответственность юрлиц

Наиболее серьезная уголовная ответственность ожидает лиц, совершивших следующие деяния (ст. 199 УК РФ):

- несколько человек путём сговора между собой (за него предусмотрена самая серьезная ответственность);

- наличие задолженностей по налогам в особо крупном размере.

Если же на предприятии было выявлено сразу несколько серьезных нарушений, не связанных между собой, то каждому должностному лицу грозит своя (личная) уголовная ответственность за неуплату налогов юридическим лицом.

В отношении организаций уголовное наказание за неуплату налогов может быть следующим:

- штрафы;

- удержание доходов

- принудительные работы;

- арест;

- лишение права на профессию;

- ограничение свободы.

Размер наказания зависит от серьезности совершенного нарушения. Так, ограничить свободу могут на срок до 6 лет. А штраф за неуплату налогов ООО может варьироваться от 100 000 до 500 000 рублей.

Источник: https://buhguru.com/otvetstvennost/nakazanie-za-neuplatu-nalogov-2017.html

Какие долги по налогам простят россиянам

Все долги по имущественным налогам, которые образовались у граждан по состоянию на 1 января 2015 года, а также пени, начисленные на эти недоимки, государство признает безнадежными к взысканию и простит. Речь идет о транспортном налоге, налоге на имущество физлиц и о земельном налоге.

Кроме того, подлежит списанию значительная часть задолженности индивидуальных предпринимателей (и бывших ИП) перед государством.

Им, во-первых, простят недоимки по налогам и начисленные на них пени, а также долги по штрафам, образовавшиеся на 1 января 2015 года.

Во-вторых, будет признана безнадежной и списана задолженность по страховым взносам за периоды, истекшие до 1 января 2017 года. Это касается также адвокатов и нотариусов, занимающихся частной практикой.

Где теряются сборы с имущества физлиц

Такую «налоговую амнистию» содержат поправки, принятые в среду Государственной думой во втором чтении.

Они были внесены в законопроект о контролируемых иностранных компаниях особым порядком, минуя первое чтение, после того, как на прошлой неделе о прощении части налоговой задолженности сообщил президент России на пресс-конференции.

Как ожидается, нормы о прощении недоимок и пени вступят в силу 1 января 2018 года.

Списание Федеральная налоговая служба произведет сама, без обращения налогоплательщика и предоставления им каких-либо справок, на основании собственных данных и базы Пенсионного фонда России.

В этом же пакете находится новая постоянная льгота по земельному налогу.

Она заменит действующий сейчас вычет в размере 10 тысяч рублей, на который имеют право инвалиды I и II группы, Герои Советского Союза и РФ, «чернобыльцы», а также ряд других групп населения. К ним добавляются пенсионеры.

Вместо 10-тысячного вычета вводится освобождение от уплаты налога с шести соток — налоговая база уменьшается на величину кадастровой стоимости 600 квадратных метров.

Эксперты «РГ» рассказывают о сложный вопросах налогообложения в рубрике «Юрконсультация».

Таким вычетом смогут воспользоваться владельцы участка любого размера. К примеру, если его площадь 20 соток, то налог будет уплачиваться с 14, а если 6 соток, то сумма земельного налога будет равна нулю.

Льгота применима лишь к одному участку конкретного лица, если же участков несколько, то можно самому выбрать, по какому из них платить налогов меньше.

По умолчанию вычет будет применяться в отношении участка с максимальной исчисленной суммой налога.

Председатель Комитета Государственной думы по бюджету и налогам Андрей Макаров пояснил, что вычет граждане получат и за 2017 год, при этом выпадающий доход сформируется не у муниципалитета, а у федерального бюджета, и призвал коллег подумать, как «закрыть» этот объем иными доходами.

«Налоговая амнистия» может создать дополнительные трудности государству, однако речь идет о списании фактически безнадежной недоимки, и если мера будет разовая, то это никак не скажется на налоговой дисциплине, отмечают опрошенные «РГ» эксперты.

42 миллиона физлиц получат возможность списать налоговую задолженность, оценил президент России Владимир Путин.

При списании задолженности нечистоплотные налогоплательщики получают необоснованную преференцию, говорит юрист Александр Хуруджи.

Негативный эффект, парирует руководитель налогового департамента BMS Law Firm Давид Капианидзе, будет в том случае, если подобные амнистии будут проводиться периодически — тогда проще будет не платить и ждать, когда долги аннулируются. Он называет единоразовое предложение вполне целесообразной мерой.

Подавляющая часть этих долгов безнадежна, объясняет Давид Капианидзе, поэтому ни о каких потерях для бюджета речь не идет. Наоборот, списание этих долгов позволит избежать бесполезной траты финансовых и трудовых ресурсов.

Не исключено, что под амнистию попадут те налоговые задолженности, которые не являются безнадежными и могут быть взысканы. Однако таких задолженностей незначительное количество, считает Хуруджи, так как срок образования таких долгов превышает три года. Их процент в общем объеме налоговой задолженности не окупит расходы на взыскание.

Поправки, скорее, направлены на то, чтобы привести информацию по долгам в базах данных налоговых инспекций в порядок, поясняет эксперт сервиса для предпринимателей Контур.Эльба Павел Орловский: «Если списывается то, что взыскать нереально, то о миллиардах беспокоиться не стоит — они достаточно условны».

Медведев допустил освобождение от налогов малоимущих россиян

Орловский отмечает, что было бы справедливо, если бы так называемые вмененные налоги и взносы (ЕНВД, патентная система, фиксированная часть взносов индивидуальных предпринимателей) ставились в зависимость от того, получен ли доход от предпринимательской деятельности — хотя бы по налоговым или расчетным периодам (квартал, год). «С ЕНВД еще куда ни шло: можно сняться с учета и встать на учет снова. На патентной системе можно покупать патенты на месяц. Это неудобно, но тоже выход. Но со взносами все гораздо сложнее, — говорит собеседник «РГ». — Не платить взносы в фиксированном размере можно лишь по весьма ограниченному количеству оснований (уход за пожилым членом семьи, военная служба и прочее). Остальным же остается единственный вариант — не платить взносы за «дни простоя» (отсутствия доходов), сниматься с регистрации как ИП, а при появлении доходов вновь регистрироваться».

Это не просто неудобно, но и несправедливо, считает Орловский, так как законно вести деятельность без статуса индивидуального предпринимателя зачастую нельзя, в самом начале деятельности доходов еще нет, а долг в фонды растет с каждым днем. «Допускаю, что 30 тысяч рублей для крупнейших российских городов не так уж критичны, но для регионов, для глубинки сумма ощутимая», — заключает он.

Прямая речь

Из выступления президента РФ Владимира Путина на пресс-конференции 14 декабря:

Пенсионеров освободили от уплаты земельного налога

— На что точно нужно обратить внимание уже сегодня и сейчас — на некоторые налоги, которые тяжелым бременем на бизнес и граждан ложатся и не отвечают интересам ни самих граждан или бизнеса, ни государства в целом.

Капремонт, например. Или, скажем, налоговая задолженность, которая возникла на протяжении предыдущих многих лет в силу обстоятельств, которые и с человеком иногда не связаны, в силу несовершенства нашей налоговой системы.

Эти задолженности касаются 42 миллионов человек, и общий объем этой задолженности 41 миллиард рублей. Я думаю — кто-то, может быть, будет ругаться на меня из моих либеральных оппонентов — но думаю, что нужно освободить людей от этих выплат.

И сделать это нужно максимально дебюрократическим способом, без обращения человека в налоговую инспекцию.

Списание безнадежных долгов позволит избежать бесполезной траты ресурсов на их взыскание

Второе: нужно то же самое сделать для индивидуальных предпринимателей. Это 15 миллиардов рублей примерно и касается 2,9 миллиона человек. Человек начал бизнес, но что-то не получилось, а налоги на него все начисляли и начисляли. Надо освободить этих людей от выплат подобного рода.

Источник: https://rg.ru/2017/12/20/kakie-dolgi-po-nalogam-prostiat-rossiianam.html