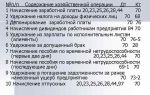

12 изменений в законодательстве для бизнеса

Основание: Федеральный закон от 18.07.2017 № 173-ФЗ (внес поправки в ст. 55 НК).

Вступление в силу: с 19 августа 2017 года

Согласно новым поправкам, если организация создана (регистрация ИП осуществлена) в период с 1 января по 30 ноября одного календарного года, первым налоговым периодом будет период со дня создания организации (регистрации ИП) по 31 декабря этого календарного года.

Если организация создана (регистрация ИП осуществлена) в период с 1 декабря по 31 декабря одного календарного года, первым налоговым периодом будет период со дня создания организации (регистрации ИП) по 31 декабря календарного года, следующего за годом создания организации (регистрации ИП).

При ликвидации или реорганизации организации и ИП последним налоговым периодом будет считаться период с 1 января календарного года, в котором прекращена деятельность организации или ИП, до дня госрегистрации прекращения.

Для ИП и ООО на УСН, ЕНВД или патенте — помогаем сдавать всю необходимую отчетность через интернет

Узнать больше

Также стоит иметь в виду, что, если организация или ИП созданы не менее чем за 10 дней до конца квартала, то первый налоговый период для них — период времени со дня их создания до конца квартала.

Если же организация или ИП созданы менее чем за 10 дней до конца квартала, то первый налоговый период для них — период времени со дня создания до конца квартала, следующего за кварталом, в котором созданы организация или ИП.

2. Работодателям, участвующим в подготовке высококвалифицированного персонала, гарантированы льготы

Основание: Федеральный закон от 18.07.2017 № 169-ФЗ (внес изменения в ст. 264 части второй НК)

Вступление в силу: с 1 января 2018 года

До 31 декабря 2022 года работодатели, которые тратят средства на обучение работников, получили возможность учитывать расходы при налогообложении прибыли.

К расходам на обучение, признаваемым для целей налогообложения, законодатели отнесли затраты налогоплательщика, осуществленные на основании договоров о сетевой форме реализации образовательных программ. К ним относятся затраты:

- на содержание помещений для обучения;

- на покупку и эксплуатацию оборудования, используемого для обучения;

- на оплату труда преподавателей;

- иные расходы, осуществленные в рамках договоров с образовательными организациями.

Расходы могут уменьшить прибыть только при условии, что в соответствующем налоговом периоде хотя бы один из учащихся, окончивших обучение в указанных образовательных организациях, заключил трудовой договор с налогоплательщиком на срок не менее одного года.

3. Налоговый учет нематериальных активов и сделок с ними усовершенствуется

Основание: Федеральный закон от 18.07.2017 №166-ФЗ (внес изменения в ст. 251 и 262 части второй НК)

Вступает в силу: с 1 января 2018 года

Перечень доходов, не учитываемых при определении налоговой базы по налогу на прибыль организаций, будет дополнен доходами в виде имущественных прав на результаты интеллектуальной деятельности, выявленных с 1 января 2018 года по 31 декабря 2019 года в процессе проведенной в этот период инвентаризации имущества и имущественных прав.

К расходам на научные исследования и опытно-конструкторские разработки, учитываемые при определении налоговой базы по налогу на прибыль организаций, добавлены расходы, связанные с уплатой страховых взносов — на приобретение исключительных прав на изобретения, полезные модели или промышленные образцы по договору об отчуждении либо прав использования результатов интеллектуальной деятельности по лицензионному договору, но только в случае их использования в научных исследованиях и опытно-конструкторских разработках. Норма будет действовать до 31 декабря 2020 года.

Согласно изменениям, налогоплательщик, использующий право на применение коэффициента 1,5 к размеру фактических затрат, может не представлять отчет о выполненных научных исследованиях и опытно-конструкторских разработках, если он размещен в определенной правительством России государственной информационной системе.

4. Порядок предоставления годовой финансовой отчетности изменится

Основание: Федеральный закон от 18.07.2017 №164-ФЗ (внес изменения в ст. 30 Федерального закона «О рынке ценных бумаг» и ст. 3 и 4 Федерального закона «О консолидированной финансовой отчетности»)

Вступает в силу: с 19 июля 2017 года

Согласно закону, отчетный период для годовой консолидированной финансовой отчетности — календарный год с 1 января по 31 декабря включительно. Однако у некоторых организаций есть право устанавливать другие даты начала и окончания отчетного года, если продолжительность равна продолжительности календарного года.

Также важно отметить, что закон аннулировал требование о включении годовой консолидированной финансовой отчетности и промежуточной консолидированной финансовой отчетности в состав ежеквартального отчета.

5. Определены пределы осуществления налогоплательщиком прав и обязанностей по исчислению налоговой базы и (или) суммы налога, сбора и страховых взносов

Основание: Федеральный закон от 18.07.2017 №163-ФЗ (внес изменения в часть первую НК)

Вступает в силу: 19 августа 2017 года

По закону, который вносит изменения в НК, не допускается уменьшение налоговой базы и суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни, об объектах налогообложения, подлежащих отражению в налоговом или бухгалтерском учете либо налоговой отчетности налогоплательщика.

Отчетность во все контролирующие органы через интернет

Узнать больше

Также названы условия, позволяющие уменьшить налоговую базу или сумму подлежащего уплате налога. Первое условие — когда основная цель совершения сделки не состоит в неуплате или зачете суммы налога.

Второе условие — когда обязательство по сделке исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и лицом, которому обязательство по исполнению сделки передано по договору или закону.

6. Изменено регулирование продолжительности рабочего дня несовершеннолетних

Основание: Федеральный закон от 01.07.2017 № 139-ФЗ (внес изменения в ст. 63, 92 и 94 ТК)

Вступает в силу: c 12 июля 2017 года

Изменения направлены на устранение правового пробела в части, касающейся определения продолжительности ежедневной работы (смены) работников в возрасте от 14 до 15 лет.

Согласно поправкам, установлены следующие нормы в продолжительности ежедневной работы (смены) работников, получающих общее образование или среднее профессиональное образование и работающих в период каникул:

- в возрасте от 14 до 15 лет — не более 4 часов,

- в возрасте от 15 до 16 лет – не более 5 часов;

- в возрасте от 16 до 18 лет – не более 7 часов.

7. От НДС освобождаются услуги по финансовой аренде важнейших и жизненно необходимых медицинских изделий

Основание: Федеральный закон от 18.07.2017 №161-ФЗ (внес изменения в ст. 142 части второй НК)

Вступает в силу: с 1 октября 2017 года

Облагаться НДС не будут операции по реализации услуг по передаче протезно-ортопедических изделий, сырья и материалов для их изготовления и полуфабрикатов к ним, имеющих соответствующее регистрационное удостоверение, по договорам финансовой аренды (лизинга) с правом выкупа.

Также от НДС освобождаются услуги по реализации входных билетов и абонементов на посещение океанариумов.

8. Продлен срок действия обязательной маркировки товаров из натурального меха

Основание: Федеральный закон от 18.07.2017 № 158-ФЗ (ратифицирует Протокол о продлении срока действия Соглашения о реализации в 2015 — 2016 годах пилотного проекта по введению маркировки товаров контрольными (идентификационными) знаками по товарной позиции «Предметы одежды, принадлежности к одежде и прочие изделия, из натурального меха» от 8 сентября 2015 года)

Вступает в силу: с 30 июля 2017 года

Продлевается срок действия Соглашения при реализации в 2017 — 2018 годах проекта по введению маркировки товаров по товарной позиции «Предметы одежды, принадлежности к одежде и прочие изделия, из натурального меха».

9. Организациям, осуществляющим туристско-рекреационную деятельность на территории ДФО, предоставят налоговые льготы до 2022 года

Основание: Федеральный закон от 18.07.2017 №168-ФЗ (внес изменения в гл. 25 части второй НК)

Вступает в силу: с 19 июля 2017 года

Организации Дальневосточного федерального округа смогут воспользоваться правом применять нулевую налоговую ставку по налогу на прибыль организаций за налоговые периоды с 1 января 2018 года по 31 декабря 2022 года.

10. Установлена административная ответственность для недобросовестных изготовителей и продавцов небезопасной продукции

Основание: Федеральный закон от 18.07.2017 №175-ФЗ (внес изменения в КоАП)

Вступает в силу: с 30 июля 2017 года

Административная ответственность грозит изготовителю и продавцу, если они при обращении продукции, которая не соответствует требованиям технических регламентов, не приняли меры по предотвращению причинения вреда жизни или здоровью граждан, имуществу, окружающей среде, жизни или здоровью животных и растений.

11. В правовое регулирование отношений в сфере бухгалтерского учета внесены изменения

Основание: Федеральный закон от 18.07.2017 №160-ФЗ (внес поправки в Федеральный закон «О бухгалтерском учете»)

Вступает в силу: с 19 июля 2017 года

В перечень актов, регулирующих отношения в сфере бухгалтерского учета, попали нормативные акты Банка России. Поправки предусматривают, что нормативными актами Банка России:

- устанавливаются планы счетов бухгалтерского учета для кредитных и некредитных финансовых организаций и порядок их применения;

- порядок отражения на счетах бухгалтерского учета отдельных объектов бухгалтерского учета и группировки счетов бухгалтерского учета в соответствии с показателями бухгалтерской (финансовой) отчетности кредитных и некредитных финансовых организаций;

- формы раскрытия информации в бухгалтерской (финансовой) отчетности кредитных и некредитных финансовых организаций.

12. Скорректированы правила клиринговой деятельности

Основание: Федеральный закон от 19.07.2017 №176-ФЗ (внес изменения в Федеральный закон «О клиринге, клиринговой деятельности и центральном контрагенте»)

Вступает в силу: с 19 июля 2017 года

Изменения затронули такие аспекты системы безналичных расчетов, как правила клиринга, требования к органам управления клиринговой организации и к порядку осуществления клиринга с участием центрального контрагента.

Центральному контрагенту предоставляется право заключать договоры от имени клирингового брокера без специального полномочия, если имеется согласие брокера. Причем заключать договоры он может в том числе и в отношении себя лично.

Кроме того, скорректированы требования к ведению торговых и клиринговых счетов. Так, поступившие на клиринговый банковский счет денежные средства участника клиринга могут размещаться в депозит по договору банковского вклада (депозита), заключенному с центральным контрагентом. Однако в некоторых случаях на эти денежные средства не допускается обращение взыскания.

Чтобы узнавать о самых важных изменениях, касающихся бизнеса, присоединяйтесь к нашему каналу в Telegram!

Источник: https://kontur.ru/articles/4864

Журналы для бухгалтеров и ИП Республики Татарстан

Подписан закон о правилах определения налоговых и расчетных периодов для ИП и юрлиц

20 июля 2017

Внесены изменения в статью 55 НК РФ. Закон вступит в силу 19 августа. Правила определения налоговых периодов при создании или ликвидации организации, установленные пунктами 2 и 3 данной статьи, распространены на ИП. Указанные нормы изложены в новой редакции.

Непосредственно в них будет оговариваться, что речь идет не только о создании или ликвидации организации, но и о госрегистрации (снятии с учета) ИП.

Меняется ряд формулировок, однако сущность правил, ныне установленных для организаций, остается неизменной.

Кроме того, теперь будет указано, что эти правила касаются налоговых периодов по тем налогам, по которым налоговый период равен календарному году.

Напомним, сейчас указанными пунктами установлено, что если организация была создана после начала календарного года, первым налоговым периодом для нее является период со дня ее создания до конца данного года. При этом сейчас конкретно в данных пунктах не оговорено, каких именно налоговых периодов касаются эти правила.

При создании организации с 1 декабря по 31 декабря первым налоговым периодом является период со дня создания до конца следующего года. Если организация была ликвидирована (реорганизована) до конца года, последним налоговым периодом для нее является период от начала этого года до дня завершения ликвидации.

Если организация, созданная после начала года, ликвидирована до конца этого года, налоговым периодом для нее является период времени со дня создания до дня ликвидации.

Если организация была создана с 1 декабря по 31 декабря и ликвидирована до конца следующего года, то налоговым периодом для нее является период со дня создания до дня ликвидации.

Статья 55 дополнена новыми пунктами 3.1-3.4 для налогов, по которым налоговым периодом является квартал или месяц.

Для квартальных периодов минимальным сроком существования налогового периода будет считаться 10 дней (если фирма или ИП созданы менее чем за 10 дней до конца квартала, то первым налоговым периодом будет этот «хвостик» плюс следующий квартал, остальное по аналогии с правилами для годовых налоговых периодов).

Для налоговых периодов длительностью в месяц не устанавливается «периодов отсечения» (таких, как декабрь для годовых налоговых периодов или 10 дней для квартальных).

Будет оговорено, что вышеизложенные правила не применяются для ЕНВД и ПСН.

Кроме того, в новом пункте 3.5 будут описаны правила определения расчетного периода для страховых взносов.

На этот случай также не предусмотрено «периодов отсечения», то есть расчетным периодом по взносам могут оказаться несколько недель или даже несколько дней в декабре.

Правила также будут общими для организаций и ИП, при этом присутствуют отдельные оговорки относительно частнопрактикующих лиц (адвокатов, медиаторов, нотариусов, занимающихся частной практикой, арбитражных управляющих, оценщиков, патентных поверенных).

При этом отменяется пункт 7 статьи 55 НК РФ, введенный законом № 243-ФЗ (которым полномочия по администрированию взносов были переданы налоговикам), о том, что существующие правила определения налогового периода применяются к расчетным периодам по взносам.

Федеральным законом от 18 июля 2017 г. № 173-ФЗ

Источник: https://nalog-iz.ru/podpisan-zakon-o-pravilax-opredeleniya-nalogovyix

Новое в налоговом законодательстве

ОСНОВНЫЕ ИЗМЕНЕНИЯ НАЛОГОВОГО ЗАКОНОДАТЕЛЬСТВА В 2018 ГОДУ

Исключительные права на представленный материал принадлежат АО «Консультант Плюс».

Материал подготовлен с использованием правовых актов по состоянию на 29.11.2017.

Уплата и взыскание налогов, налоговые проверки,привлечение к налоговой ответственности

(часть первая НК РФ)

С 1 июня 2018 года

С 1 июня 2018 года

На сайте налоговой службы должны появиться дополнительные данные о компаниях

Сервис ФНС по проверке контрагентов должен был заработать еще 25 июля 2017 года, но ведомство перенесло его запуск на 1 июня 2018 года.

Среди открытых сведений можно будет найти информацию:

— о недоимке и задолженности по пеням и штрафам;

— налоговых правонарушениях и ответственности за них;

— специальных налоговых режимах;

— участии в консолидированной группе налогоплательщиков;

— среднесписочной численности работников, уплаченных налогах и сборах, доходах и расходах компании по бухотчетности.

Изменения предусмотрены Приказом ФНС России от 27.07.2017 N ММВ-7−14/582@

Налог на добавленную стоимость (глава 21 НК РФ)

С 1 января 2018 года

С 1 января 2018 года

По экспорту и связанным с ним услугам, работам можно будет отказываться от нулевой ставки НДС

В ст. 164 НК РФ будут внесены поправки, позволяющие отказаться от применения ставки 0% при реализации товаров, вывезенных в процедуре экспорта, а также при выполнении в отношении таких товаров некоторых видов работ или услуг. К ним относятся в том числе:

— услуги по международной перевозке товаров;

— работы и услуги, выполняемые и оказываемые организациями трубопроводного транспорта нефти и нефтепродуктов по транспортировке, перевалке или перегрузке нефти и нефтепродуктов;

— услуги по организации транспортировки трубопроводным транспортом природного газа.

Чтобы отказаться от нулевой ставки нужно будет подать в инспекцию заявление. Срок подачи — не позднее 1-го числа квартала, с которого юрлицо планирует платить НДС по ставке 10% или 18%. Отказ возможен на срок не менее года. При этом отказаться от нулевой ставки по какой-то конкретной операции нельзя.

Благодаря этой поправке будут легализованы «неправильные» счета-фактуры с НДС, предъявленным по ставке 18% вместо 0%. По ним можно будет безопасно принимать налог к вычету, если процедура отказа соблюдена. Сейчас по подобным счетам-фактурам получить вычет крайне сложно, ведь ФНС, Минфин и ВС РФ против этого.

Источник: https://www.polnoepravo.ru/obzori/novoe-v-nalogovom-zakonodatelstve/

Изменения в налоговом законодательстве с 19 августа 2017 года в России

Словосочетание «налоговые выгоды» уже более 10 лет используется предпринимателями России, но лишь с изменениями в налоговом законодательстве с 19 августа 2017 года, оно получило юридическую окраску. Наконец-то установлены рамки, позволяющие честным компаниям уменьшать налоговую базу или сам налог без лишних судебных препирательств с налоговой.

Мы расскажем вам, какие изменения ждут компании в связи с принятием нового закона о налоговых выгодах, кому выгодны эти изменения, какие условия созданы для фирм, желающих уменьшить свое налоговое бремя.

Какие изменения в Налоговом кодексе вступили в силу с 19 августа 2017 года в России

18 июля 2017 года президент РФ подписал ряд федеральных законов, которые внесли существенные изменения в Налоговый кодекс России. Многие из них вступили в силу с 19 августа 2017 года. Суть их изложена в обзоре самого закона.

Перечислим самые важные из этих поправок.

| Изменен порядок определения сроков налогового периода для компаний и бизнесменов при открытии фирмы и при ее ликвидации | №173-ФЗ от 18.07.2017 |

|

| Узаконены пределы получения налоговой выгоды | №163-ФЗ от 18.07.2017 | При соблюдении установленных положений, компании, являющиеся добросовестными налогоплательщиками, смогут беспрепятственно искать для себя налоговые выгоды* |

* Пожалуй, это самое серьезное изменение в Налоговом кодексе России, поэтому мы остановимся на нем ниже очень подробно.

Скачать текст Федерального закона от 18 июля 2017г. №163-ФЗ>>>

Какие изменения произошли в части получения налоговой выгоды с 19 августа 2017 года

Изменения, касающиеся получения налоговой выгоды, очерчены в федеральном законе №163-ФЗ от 18.07.2017 года. Он вступил в силу 19 августа 2017 года.

Самое важное, что делает этот закон, это регулирует условия получения налоговых выгод компаниями, которые соблюдают НК РФ, а также вводит новую статью 54.

1 в НК РФ под названием «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов».

Что дает эта статья:

- добросовестные налогоплательщики теперь могут без лишних объяснений с ФСН пользоваться налоговыми выгодами при соблюдении условий, о которых мы поговорим ниже;

- ФНС сможет без особых проблем выявлять компании однодневки, созданные специально для обхода налоговых сборов;

- появилось много пунктов для борьбы с необоснованными налоговыми выгодами.

Необоснованную налоговую выгоду прописали в Налоговом кодексе. С 19 августа действует новая статья НК РФ. Она определяет пределы прав при расчете налоговой базы, суммы налога, сбора и страховых взносов.

По сути, это дополнительные условия, при которых вы вправе уменьшить налоговую базу, налог или взносы. Редакция журнала «Российский налоговый курьер» обсудила с чиновниками и практиками, как с учетом новых правил обезопасить расходы и вычеты. Подробности — в статье «Новые требования к расходам и вычетам. Пределы налоговых прав vs необоснованная выгода».

Каковы правила пользования налоговыми выгодами

Ст. 54.1 НК РФ, появившаяся в результате изменений в Налоговом кодексе, вступила в силу 19 августа 2017 года, она регулирует право компаний иметь налоговые выгоды. В каких случаях это возможно, смотрите в таблице.

| о фактах хозяйственной жизни (совокупности таких фактов) | Если у компании отсутствуют запрещающие факты использования налоговых выгод (они указаны в левой колонке данной таблицы) |

| об объектах налогообложения, подлежащих отражению в налоговом или бухгалтерском учете, налоговой отчетности | Главной целью сделки не выступает неуплата, неполная уплата или зачет (возврат) налога* |

| Обязательство по сделке исполнено стороной договора, заключенного с налогоплательщиком или лицом, которому оно передано в силу договора или закона |

* Например, этот пункт актуален для тех фирм, у которых есть несколько организаций, занимающихся реализацией продукции по упрощенке. Если вы признаете тот факт, что они созданы только для того, чтобы была возможность применять УСН, то вы становитесь нарушителем ст. 54.1 НК РФ, так как основная цель этих организаций – уменьшение налогов.

То есть вам придется доказывать целесообразность ваших подразделений, и что их регистрация не связана с налоговыми льготами.

Внимание! Если ФНС представит возражения, а компания не сможет доказать, что исполняет условия, позволяющие уменьшать налоговую базу или сам налог к уплате, то в пользовании налоговыми выгодами ей откажут.

Вышеизложенные изменения в налоговом законодательстве России рождают за собой ряд пунктов, которые отныне не смогут повлиять на пользование компаниями налоговых выгод.

- Изменения в подотчете с 19 августа 2017 года: подробная таблица

Какие пункты с 19 августа 2017 года не принимаются во внимание при определении права компании на пользование налоговыми выгодами

В связи изменениями в НК РФ налоговая инспекция не сможет лишить вас права уменьшить налоговую базу или сумму налога в случае:

- подписания первичной документации неизвестным или неуполномоченным на это лицом;

- нарушения вашими поставщиками или покупателями налогового законодательства;

- наличие у плательщика возможности получить тот же экономический результата при совершении иных не запрещенных законом сделок или операций.

Важно! Установление права компании на пользование налоговыми выгодами должно осуществляться в рамках выездных и камеральных проверок, либо при сдаче налоговых деклараций. При этом у организации есть право опровергнуть доводы ФНС, но делать это нужно доказательно.

Источник: https://www.RNK.ru/article/215557-izmeneniya-nalogovom-zakonodatelstve-19-avgusta-2017-rossii

Особенности налогового отчетного периода по НК РФ

Налоговый период в законодательстве РФ определяется в зависимости от вида налога. В связи с многообразием вариантов бухгалтеру приходится вести собственный календарь с обозначением сроков расчета и уплаты.

Что значит налоговый период в РФ 2017 года

Условия, не вызывающие изменения продолжительности налогового периода

Когда отчетный и налоговый период признаются одинаковыми

Что понимается под периодом налоговых выплат

Есть ли обстоятельства, которые являются достаточными для изменения налогового периода

Что значит налоговый период в РФ 2017 года

Промежуток времени, по окончании которого определяется база по налогу, а также производятся его расчет и уплата, называется налоговым периодом. Наиболее часто это календарный год, однако может быть и месяц, и квартал.

В отношении взносов в фонды употребляется также синонимичное определение — «расчетные периоды».

В ряде случаев налоговый период, устанавливаемый для одного и того же налога, может колебаться (ст. 55 НК РФ):

- Для вновь созданных хозяйствующих субъектов, зарегистрированных в течение календарного года, налоговый период устанавливается со дня внесения записи о них в госреестр и до 31 декабря текущего года.

- Если компания была поставлена на учет в декабре, то ее налоговый период будет увеличен и составит временной интервал от даты регистрации до 31 декабря следующего года.

- В тех случаях, когда компания подвергается реорганизации (например, путем вхождения ее в новую компанию) или прекращает свою деятельность, происходит сокращение налогового периода на время, которое она фактически не будет осуществлять работу либо будет продолжать ее в ином статусе. Так, если налоговый период был равен году, а компания прекратила свое существование 25 сентября, то с учетом корректировки получим новую величину периода: с 1 января по 25 сентября.

- Если фирма создалась и ликвидировалась в течение года, то ее налоговый период ограничится промежутком от дня регистрации до дня прекращения работы.

- Для организаций, начавших функционировать в декабре одного года и прекративших свою работу в следующем году, налоговый период начнется со дня регистрации и продлится до дня ликвидации.

- Для зарубежной компании, решившей стать резидентом РФ, налоговый период будет зависеть от даты официального признания ее нового статуса.

Условия, не вызывающие изменения продолжительности налогового периода

Никакого влияния на продолжительность налогового периода компании не окажут процедуры присоединения к ней других компаний либо выделения из нее новых фирм.

Кроме того, для тех видов выплат в бюджет, для которых налоговый период равняется кварталу или месяцу, приведенные нами выше правила корректировок не применяются, но можно согласовать величину налогового периода с ФНС.

К фискальным платежам с продолжительностью налогового периода менее 1 года (квартал) относят:

- НДС;

- водный налог;

- ЕНВД;

- торговый сбор.

Кроме того, месячный налоговый период установлен для акцизов и НДПИ.

Когда отчетный и налоговый период признаются одинаковыми

Отчетным признается период, по завершении которого компания обязана сдать декларацию в инспекцию или перевести в бюджет аванс по налогу. Отчетный период, как правило, значительно короче налогового.

На практике в состав одного налогового периода включается несколько отчетных, причем их точное количество закрепляется законодательно. Например, налог на землю должен быть окончательно начислен и уплачен по завершении года, однако имеет промежуточные квартальные отчетные периоды.

ОБРАТИТЕ ВНИМАНИЕ! Для некоторых категорий налоговых платежей допускается возможность отказа от отчетных периодов, в частности это касается региональных или местных налогов, по которым подобное решение принимается территориальными органами власти. В подобных обстоятельствах налоговый и отчетный периоды станут одинаковыми.

Что понимается под периодом налоговых выплат

Под периодом налоговых выплат понимается ограниченный временной промежуток, наступающий по завершении налогового периода. За это время налогоплательщики должны перечислить причитающиеся фискальные платежи в бюджет.

Период налоговых выплат также четко регламентирован НК РФ, тем не менее в некоторых ситуациях законодатели могут неожиданно изменить его продолжительность. В частности, подобные корректировки в недавнем прошлом имели место в отношении НДС.

Ведь совсем не так давно перечислять НДС было необходимо в полной сумме до 20-го числа месяца, идущего за отчетным кварталом, а теперь для этого отведен срок до 25-го числа, а подлежащая уплате квартальная сумма делится на 3 части и платится ежемесячно.

Есть ли обстоятельства, которые являются достаточными для изменения налогового периода

Налоговый период является важным элементом системы организации расчетов с бюджетом. Скорректировать налоговый период в РФ можно только путем принятия соответствующих поправок в НК РФ. Данное правило распространяется, в том числе, на региональные и местные налоги и подлежит применению в безусловном порядке.

Под налоговым периодом понимается временной отрезок, по итогам которого производятся расчет и уплата соответствующего бюджетного платежа. Чаще всего это один календарный год.

Однако для некоторых типов фискальных платежей НК РФ налоговый период устанавливает и более коротким.

Кроме того, есть некоторая специфика определения налогового периода для вновь созданных, ликвидируемых и реорганизованных компаний.

Отчетный период наступает после окончания налогового, и за это время организация должна составить и сдать полагающиеся отчеты и провести предварительные перечисления.

Как правило, отчетный период значительно короче налогового, точнее, последний вмещает в себя несколько отчетных периодов.

Однако в некоторых случаях, в частности, если отказ от отчетных периодов разрешен кодексом для местных налогов, налоговый и отчетный периоды могут быть одинаковы.

Еще одним важным параметром служит период, отведенный на уплату налога. Несмотря на то что это довольно стабильный элемент налоговой системы, тем не менее и он периодически может подвергаться изменениям. Однако сделать это возможно только путем принятия поправок в НК РФ.

Все перечисленные параметры очень важны для налогоплательщика, так как позволяют ему своевременно и в полном объеме рассчитать и погасить свои обязательства перед бюджетом. Поэтому контроль за соблюдением сроков — важный элемент снижения финансовых рисков любой современной фирмы.

Источник: https://buhnk.ru/uplata-nalogov/osobennosti-nalogovogo-otchetnogo-perioda-po-nk-rf/

Изменения в НК РФ: корректировки налоговых периодов

Прошло не многим более месяца с того момента как 19 августа текущего года вступили в силу изменения в НК РФ, которые преимущественно затрагивают налоговые периоды, а если быть точнее, то их сроки.

Наш отечественный бухгалтер настолько привык к тому, что у нас «все меняется», что и говорить об этом уже скучно – надоело. Приходится принимать это как данность и точка. Однако с нашим скромным мнением на этот счет согласны не все.

По «удивительному» стечению обстоятельств, практически все наши клиенты по услуге «1С 8 онлайн» выразили крайнее негодование вступающими изменениями. Какими именно? Ответ на этот вопрос в данном контексте не настолько важен, ибо сам факт изменений является главным раздражителем.

Что ж, побережем для приличия и собственного здоровья оставшиеся в нашем распоряжении нервные клетки и обзорно пробежимся по тому, что же там все-таки наш Законодатель изменил.

Читайте статью: «Пожарники не дают расслабиться. Что изменилось в 69-ФЗ»?

Статья 55 НК РФ попала «под удар»

Статья о налоговых периодах стала предметом не очень приятных дискуссий на бухгалтерских форумах. Пользователи активно высказывали свое мнение в пользу необоснованности нововведений, которые в первую очередь коснулись:

-

Действий в адрес юридических лиц (создание, реорганизация, ликвидация);

-

Получения и утраты статуса индивидуального предпринимателя;

-

Выполнения субъектом налогообложения своих обязательств.

Еще в начале года у многих бухгалтеров и предпринимателей возникали вопросы, каким образом рассчитывается квартал и как его корректно определить, если речь идет об уплате страховых взносов и уплате налогов.

Ранее в НК РФ была зафиксирована запись, что если юридическое лицо образуется, реорганизуется или ликвидируется не 1-ым числом очередного месяца, то квартал должен рассчитываться путем согласования сроков с территориальным налоговым органом, за которым закреплена фирма. Из пункта 3.

1 статьи 55 НК РФ суть мы можем понять следующим образом: «Если организация создана не менее чем за 10 дней до конца квартала, первым налоговым периодом для нее является период со дня создания до конца квартала, в котором она создана.

Если организация создана менее чем за 10 дней до конца квартала, первым налоговым периодом для нее будет период со дня создания до конца квартала, следующего за кварталом, в котором она создана». Немного кособоко читается, но уж, извините, таков наш Налоговый Кодекс.

Что касается тех налогов и взносов, для которых определена периодика в виде месяца, то для них раньше действовали те же правила, что и на квартальные, т.е. потребность в согласовании сроков уплаты с ИФНС присутствовала. Сейчас же Законодатель упрощает, как нам кажется, задачу и определяет, что первым налоговым периодом будет считаться тот месяц, в котором фирма создана (даже если он не полный). К примеру, ООО «Арматура-Фура» была внесена в ЕГРЮЛ 4 сентября 2017 года. Следовательно, налоги и взносы ей будет необходимо заплатить за сентябрь с учетом неполного рабочего месяца.

Разумеется, в статье 55 Законодатель не обошел стороной важную для многих тему – налоговые периоды для фирм, подлежащих ликвидации или же реорганизации. Как писала один наш клиент по услуге «1С онлайн»: «Могли бы придумать что-нибудь получше, а то надоели»! Присоединиться к этому комментарию будет достаточно сложно, т.к. в этом случае действия Законодателя вполне логичны.

Так, при ликвидации или же реорганизации фирмы Налоговая служба отклоняет инициативу налогоплательщиков уточнять налоговые периоды, а рекомендует совершать платежи за полные месяцы и кварталы, когда фирма существовала. Более того, должны учитываться и неполные месяцы.

В том случае, если организация была создана в III квартале и в этом же реорганизуется, то опять-таки должны учитываться все дни за этот период.

А самозанятые лица?

Как мы понимаем из всего вышесказанного, государство поставило акцент в изменении налоговых периодов на юридические лица и индивидуальных предпринимателей. Если далеко не уходить за пределы статьи 55 НК РФ, то мы имеем возможность найти информацию, которая затрагивает самозанятых лиц.

Спрашивается, что в налогообложении их деятельности может быть сложного? Несколько месяцев тому назад мы уже писали про эту категорию людей, занимающихся предпринимательской деятельностью, и пришли к выводу, что облачение их труда в одежду законодательных норм и порядков – предприятие, мягко говоря, «наивное».

И все же Законодатель сообщает нам, что вставшие на учет самозанятые лица (независимые адвокаты, оценщики, парикмахеры на дому, репетиторы и т.д.) должны будет платить единый налог на свою деятельность один раз в год.

Соответственно, исходя из того, в какой день человек был зарегистрирован в ИНФС, с того же дня будет считаться его деятельность активной и это значит, что ему будет сделан перерасчет, как за неполный отработанный год. Неужели нелогично? На наш взгляд, это вполне справедливо.

Почему все-таки возмущаемся?

Этот вопрос нас беспокоил до тех пор, пока мы не провели традиционный краткий опрос среди наших клиентов по услуге «Аренда 1С». Начали с простого: «Вы знакомы с сутью изменений в статье 55 НК РФ» и «Как вы к ним относитесь, если да»? Большинство, конечно же, знакомы с ними, но одобряют только единицы. На следующий уточняющий вопрос нам отвечали приблизительно следующим образом:

«Понимаете, они вот там сидят в своем аппарате и строчат, и строчат какую-то белиберду! Дали бы людям сидеть и спокойно работать.

Ну, это же ведь бред какой-то! Почему раньше было абсолютно нормально позвонить знакомому инспектору, узнать по-человечески, когда и что нужно заплатить? Нам говорили! Всем спокойно становилось – им и нам.

А вот сейчас пишут, вроде понятно все, а на деле снова вопросы возникают. Вот, к примеру, что это за «10 дней до или 10 дней после»? Тьфу на них! На пенсию скоро выхожу, надоело мне это все».

Читайте статью: «Пришло время отдыхать. Отправляем сотрудника на пенсию»

Конечно же, такой эмоционально окрашенный не подкрепленный аргументами комментарий сложно брать за основу всех суждений, однако он отражает взгляд большинства наших коллег на суть происходящего. И все же стоит ли настолько сильно «кручиниться», хотя бы даже этими нововведениями? Субъективно скажем, нет. Этому можно дать объяснения.

Во-первых, изменения в статье 55 затрагивают ненормированное определение налоговых периодов тогда, когда налогоплательщики не в силах их определить самостоятельно или же они не уверены в собственном выборе.

НК РФ фактически вещает всем нам, как конкретно нужно поступать в текущей ситуации, не давая это делать отдельно взятым районным инспекторам, чье мнение можно разниться не только в пределах региона, но даже и одного города.

Государству выгодно, да и просто необходимо, чтобы порядок уплаты налогов и взносов был настолько нормирован, насколько это в принципе возможно. На этот раз нашли очередную лазейку, и теперь она закрыта. Прошел месяц, а негативные комментарии начали сыпаться только сейчас.

Самое комичное в этой ситуации то, что вернись к этой теме мы, скажем, через год, когда будут возможны дополнительные изменения в этой статье Кодекса, то налогоплательщики снова будут критиковать Законодателя. Мы предполагаем, что все дело в привычке. Наш респондент привык звонить инспектору, теперь привыкнет (если не уйдет на пенсию) к новому порядку. Тяжело нам все-таки даются новшества – это факт.

Читайте статью: «1C на сервере или в облаке? Углубляемся в суть вопроса»

Как будут наказывать?

В нормативной базе нам не встретились какие-то отдельные сноски, которые бы касались именно текущих изменений, однако в вопросе ответственности за своевременную уплату взносов и налогов, фирмам необходимо ориентироваться на статьи 227, 214, 226, 228 НК РФ.

В частности, в них затрагивается тема уплаты налога на доходы физических лиц. Что касается налога на имущество, рекомендуем ознакомиться с текстами статей 75, 116 и 122 НК РФ.

Смеем предположить, что любые изменения, даже объективно положительные для налогоплательщика, могут преследовать цель получения выгоды для государства в виде наложения штрафов за нарушение новых предписаний.

Советуем нашим читателям ориентироваться именно на эту позицию, дабы не тратить нервы, деньги и силы на расставленные Законодателем ловушки.

Во всяком случае, никто не отменял реальной возможности позвонить в свое отделение ИНФС и не задать вопрос тому же «хорошо знакомому» инспектору и не уточнить у него, как говорится, «из первых уст», как теперь будет определяться налоговый период. В особенности подобная консультация может пригодиться молодым бухгалтерам, которые, не успев привыкнуть к одним схемам работы, вынуждены переключаться на новые установки.

Рекомендации

По традиции, мы хотим порекомендовать нашим читателям, внимательно следить за изменениями в законодательстве, а также за тем, как та или другая тема развивается уже после вступления в силу очередных изменений.

Уж больно часто случается так, что Законодатель начинает «идти на попятную», когда понимает, что новые порядки «буксуют». Так или иначе, нет никакого смысла давать сотрудникам ФНС и прочим государственным структурам повода уличать вас в нарушении законодательства.

Здесь лучше уж смириться и работать по новым условиям, от которых, к сожалению, никуда не деться.

Желаем вам успехов! Удачи!

Источник: https://scloud.ru/blog/izmeneniya_v_nk_rf_korrektirovki_nalogovykh_periodov/

К вопросу о сроках вступления приказов фнс россии, утверждающих новые формы деклараций и форматы их представления (копина а.а.)

Дата размещения статьи: 07.08.2016

Порядок вступления в силу актов законодательства о налогах и сборах может войти в топ-лист самых противоречивых положений Налогового кодекса Российской Федерации.

Выступая гарантией для получения налогоплательщиком своевременной информации обо всех изменениях, связанных с осуществлением им своих налоговых обязанностей, и достаточно четко описывая этот порядок, он, тем не менее, постоянно нарушается, при этом приводятся всевозможные доводы, обусловливающие возможность этого нарушения или нераспространения на конкретные акты.

Действие актов законодательства о налогах и сборах определено в ст. 5 Налогового кодекса Российской Федерации.

Абзацем 1 п. 1 ст. 5 установлено общее правило вступление актов законодательства о налогах в силу, в соответствии с которым они вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу.

Из этого правила предусмотрены исключения, которые касаются норм, улучшающих положение налогоплательщика.

Так, например, п. п. 3, 4 ст.

5 НК РФ предусмотрено, что акты законодательства о налогах и сборах, устраняющие или смягчающие ответственность за нарушение законодательства о налогах и сборах либо устанавливающие дополнительные гарантии защиты прав налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей, имеют обратную силу, а акты законодательства о налогах и сборах, отменяющие налоги и (или) сборы, снижающие размеры ставок налогов (сборов), устраняющие обязанности налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей или иным образом улучшающие их положение, могут иметь обратную силу, если прямо предусматривают это.

Такие акты могут вступать в силу в сроки, прямо предусмотренные этими актами, но не ранее даты их официального опубликования.

Как отметил Конституционный Суд Российской Федерации, в соответствии с правовыми позициями Конституционного Суда Российской Федерации, выраженными в ряде его решений (Постановления от 30 января 2001 г. N 2-П, от 19 июня 2003 г. N 11-П и др.

), в силу конституционного императива законности установления налогов и сборов предъявляются требования не только к форме, процедуре принятия и содержанию соответствующих актов, но и к порядку их введения в действие.

Этим обусловливается необходимость определения законодателем разумного срока, по истечении которого возникает обязанность каждого платить налоги и сборы, с тем чтобы не нарушался конституционно-правовой режим стабильных условий хозяйствования, выводимый, в частности, из ст. ст. 8 (ч. 1) и 34 (ч. 1) Конституции Российской Федерации.

Хотя экономическая свобода в ее конституционно-правовом значении не предопределяет получение гарантированного результата от осуществления экономической деятельности, тем не менее она предполагает защиту от рисков, связанных с произвольными и необоснованными, нарушающими нормальный (сложившийся) режим хозяйствования решениями и действиями органов публичной власти, в том числе от таких изменений налогового регулирования, которые не позволяют соответствующим субъектам экономической деятельности своевременно адаптироваться к новым условиям. Налогоплательщик в целях организации планирования хозяйственной деятельности должен быть заблаговременно осведомлен о составе и содержании своих налоговых обязательств, с тем чтобы иметь возможность заранее учесть связанные с этим затраты в рамках расходов на осуществление экономической деятельности. Затраты на уплату фискальных платежей не должны носить внезапный характер, выступая в качестве непреодолимого препятствия для реализации экономической свободы. Изменение налоговых правил до истечения разумного срока с момента опубликования правового акта, которым вносятся изменения в налоговое регулирование, приводило бы к нарушению конституционных принципов, на которых основана экономическая система и правовой статус субъектов экономической деятельности .

———————————

Постановление Конституционного Суда РФ от 02.07.2013 N 17-П «По делу о проверке конституционности положений пункта 1 статьи 5 и статьи 391 Налогового кодекса Российской Федерации в связи с жалобой открытого акционерного общества «Омскшина».

Таким образом, важнейшей составляющей исполнения налоговой обязанности является своевременное доведение информации до налогоплательщика.

В ст. 5 НК РФ предусмотрено, что положения, предусмотренные настоящей статьей, распространяются также на нормативные правовые акты о налогах и сборах федеральных органов исполнительной власти, органов исполнительной власти субъектов Российской Федерации, органов местного самоуправления (в ред. до 1 июня 2016 г.).

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/19683

Определение налогового (расчетного) периода при уплате налогов и взносов реорганизуемыми организациями

Наша организация прошла реорганизацию в форме преобразования. ОАО 20 августа стала ООО. Если ОАО была на общей системе налогообложения. то ООО перешла на УСН «Доходы». За 3 квартал надо сдавать отчеты и непонятно — как сдавать квартальные отчеты по имуществу, прибыли.

По имуществу: изменится ли налоговая база или всё как обычно, т.е. брать за основу 1,01 1,04 1,07 и 1.10 ? А по прибыли? Делать баланс за 1,07-20,08 и брать прибыль этого периода или брать весь 3 квартал? но тогда расходы с 20.

08 не попадут в книгу доходов, расходов по УСН?

Последним налоговым периодом реорганизованной организации (ОАО) период с начала календарного года и до реорганизации (абз. 1 п. 3 ст. 55 НК РФ). Именно за этот период уплачиваются налоги реорганизованным предприятием в рамках общей системы налогообложения.

Следовательно, за период до реорганизации доходы подлежат налогообложению в рамках ОСНО, после реорганизации – в рамках УСН. То есть по доходам третьего квартала будет уплачиваться и налог на прибыль (до реорганизации), и единый налог (после реорганизации).

Двойного налогообложения доходов в таком случае не возникнет.

Действующее законодательство не содержит специальных правил расчета налога на имущество в случае реорганизации организации. Поэтому налог на имущество, подлежащий уплате реорганизованной организации в связи с применением ОСНО, рассчитается в общем порядке.

А именно: среднегодовая стоимость имущества за налоговый период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового периода и последнее число налогового периода, на количество месяцев в налоговом периоде, увеличенное на единицу. При этом под последним числом налогового периода следует понимать дату реорганизации. Учитывать стоимость имущества на 01 октября основания отсутствуют, так как на эту дату ОАО – плательщик налога на имущество фактически не существует.

Обоснование данной позиции приведено ниже в рекомендациях «Системы Главбух»

1. Справочник: Определение налогового (расчетного) периода при уплате налогов (взносов) вновь созданными, реорганизуемыми или ликвидируемыми организациями

Примечание. Данные правила не применяются в отношении налогов, у которых налоговый период составляет месяц или квартал. В таких случаях при создании, реорганизации или ликвидации определение налоговых периодов производится по согласованию с налоговой инспекцией. Об этом сказано в пункте 4 статьи 55 Налогового кодекса РФ.

* Днем создания организации признается день внесения регистрирующим органом записи о ее госрегистрации в Единый государственный реестр юридических лиц (п. 2 ст. 51 ГК РФ).

** Днем ликвидации организации признается день внесения записи о ее ликвидации в Единый государственный реестр юридических лиц (п. 8 ст. 63 ГК РФ). Датой реорганизации признается день внесения в Единый государственный реестр юридических лиц записи о прекращении деятельности старой (реорганизуемой) или о создании новой организации (организаций) (п. 4 ст. 57 ГК РФ).*

2. Рекомендация: Как рассчитать налог на имущество

Как считать налоговую базу

Базу для расчета налога на имущество обычно определяют исходя из следующих факторов:

- среднегодовой стоимости имущества – для расчета налога за год;

- средней стоимости имущества за I квартал, полугодие или девять месяцев – для расчета авансовых платежей.

Правда, из этого правила есть исключение. Так, по отдельным объектам недвижимости налоговую базу надо определять исходят из ее кадастровой стоимости на начало года. Согласно Налоговому кодексу так поступать нужно при расчете налога со следующей недвижимости:

- административно-деловых и торговых центров или комплексов, а также отдельных помещений в них;

- нежилых помещений, которые согласно технической документацией предназначены для размещения офисов, торговых объектов, объектов общепита или бытового обслуживания, а также помещений, которые фактически используют для этих целей. То есть когда перечисленные объекты занимают не менее 20 процентов общей площади помещения;

- собственности иностранных организаций, которые не имеют в России постоянных представительств;

- собственности иностранных организаций, которую не используют в деятельности постоянных представительств в России.

Решение о введении такого порядка принимают власти субъектов РФ и оформляют законами. Для этого предварительно утверждают результаты кадастровой оценки недвижимости – без этого принимать законы власти регионов не вправе.

Более того, они должны заранее утвердить и опубликовать перечни конкретных объектов недвижимости, указав их кадастровые номера и адреса, по которым налог надо будет считать исходя из кадастровой стоимости.

Если все это не будет сделано к 1 января, то порядок начнет действовать только со следующего года. Как же тогда считать налоговую базу текущего года? Действуйте в обычно порядке, то есть базу для расчета налога на имущество определяйте исходя из среднегодовой (средней) стоимости.

Однако после вступления в силу нового порядка возврат к расчету базы по недвижимости российских организаций уже будет невозможен.

Такие правила установлены статьями 375 и 378.2 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 29 ноября 2013 г. № 03-05-07-08/51796 и ФНС России от 31 октября 2013 г. № БС-4-11/19535.

Узнать, в каких регионах уже действует новый порядок или с какого года надо будет начать его применять и по какому имуществу, поможет таблица.

Средняя (среднегодовая) стоимость имущества

При расчете средней стоимости имущества за отчетный период применяйте формулу:

|

Средняя стоимость имущества за отчетный период |

= |

Остаточная стоимость имущества на начало отчетного периода |

+ |

Остаточная стоимость имущества на начало каждого месяца внутри отчетного периода |

+ |

Остаточная стоимость имущества на начало первого месяца, следующего за отчетным периодом |

: |

Количество месяцев в отчетном периоде* |

+ |

1 |

При расчете среднегодовой стоимости имущества за налоговый период воспользуйтесь формулой:

|

Среднегодовая стоимость имущества за налоговый период |

= |

Остаточная стоимость имущества на начало налогового периода |

+ |

Остаточная стоимость имущества на начало каждого месяца внутри налогового периода |

+ |

Остаточная стоимость имущества на конец налогового периода (31 декабря) |

: |

Количество месяцев в налоговом периоде |

+ |

1 |

Остаточную стоимость имущества определите по формуле:

|

Остаточная стоимость имущества |

= |

Первоначальная (восстановительная) стоимость основного средства |

– |

Начисленная амортизация (износ) |

Остаточную стоимость имущества определяйте по данным бухучета.

При определении остаточной стоимости основных средств на конец года учитывайте операции, влияющие на формирование этого показателя и отраженные в бухучете в течение 31 декабря.

Такие правила установлены пунктом 3 статьи 375 и пунктом 4 статьи 376 Налогового кодекса РФ и разъяснены в письме Минфина России от 14 июля 2010 г. № 03-05-05-01/26.

Ситуация: на какое количество месяцев необходимо разделить сумму остаточной стоимости основных средств при расчете налога на имущество. Организация создана (ликвидирована) в середине года

Сумму среднегодовой остаточной стоимости имущества разделите на 13 месяцев.

Порядок определения среднегодовой стоимости основных средств для расчета налога на имущество не зависит от времени создания или ликвидации организации. Поэтому применяют общее правило: сумму остаточной стоимости имущества на начало, каждый месяц и на конец года делят на 12 месяцев плюс еще один. Такой порядок установленпунктом 4 статьи 376 Налогового кодекса РФ.

Из этого правила есть одно исключение. Оно сделано для организаций, созданных в период с 1 по 31 декабря. Первым налоговым периодом по налогу на имущество для них будет только следующий календарный год.

Объясняется это тем, что сумму налога за год рассчитывают исходя из среднегодовой стоимости имущества, а не из средней за фактический период деятельности организации.

Возможность расчета налога на имущество за период с 1 декабря года создания организации по 31 декабря следующего года главой 30 Налогового кодекса РФ не предусмотрена. Форма декларации по налогу на имущество также не позволяет заполнять ее за 13 месяцев.

Такие разъяснения есть в письме Минфина России от 30 декабря 2004 г. № 03-06-01-02/26.

Источник: https://www.26-2.ru/qa/111702-opredelenie-nalogovogo-raschetnogo-perioda-pri-uplate-nalogov-i-vznosov-reorganizuemymi