Какие положены штрафы за неуплату НДФЛ в 2018 году

В 2018 году был введен порядок сдачи для работодателей формы 6-НДФЛ. Она позволяет контролировать своевременность внесения налогов. Ведь в соответствии со статьей 123 НК РФ предусматриваются штрафы за неуплату НДФЛ в 2018 году. Размер составит 20% от суммы просрочки и дополнительные пени. При этом во внимание не принимается количество дней, в течение которых платеж был просрочен.

Смягчающих обстоятельств при определении размера штрафа нет. Поэтому даже если налоговики вовремя не прислали квитанцию, санкции будут применяться.

Чтобы избежать подобных ситуаций, важно знать срок оплаты налогов. При внесении средств до определенной даты штрафы платить не придется.

Положения по закону

Налог на доходы физических лиц должен быть внесен в определенные статьей 226 НК РФ сроки. Если дата пропускается, то ФНС имеет право оштрафовать нарушителя. Размер санкций составит 20% от суммы платежа. Это правило касается всех налогоплательщиков.

Сроки для уплаты для работодателей прописываются в статье 226 НК РФ. При этом ориентироваться на нормы 227 и 228 статьи им не нужно.

Взыскание штрафа может производиться инспекцией в двух случаях. В первом штраф применяется при отсутствии удержания налог из средств, которые перечислены сотруднику. Также санкции применяются к организациям, которые своевременно не перевели сборы в государственный бюджет.

Такие нормы отражаются в статье 123 НК РФ. Кроме того правила уплаты прописываются в Письме Министерства финансов РФ №03-02-07/1/8500, которое было издано 19.03.2013 года.

Несмотря на начисленный штраф, налоговый агент все равно должен провести отчисление НДФЛ. На основании пункта 1 статьи 46 и пункта 1 статьи 47 НК РФ взыскание может производиться налоговиками в принудительном порядке. При нарушении сроков уплаты организации потребуется заплатить пени. Размер определяется в соответствии с длительностью просрочки.

Центральные вопросы

Штрафы за неуплату НДФЛ в 2018 году предусматриваются для многих категорий налогоплательщиков. Важно знать, сколько придется заплатить нарушителю закона и какие изменения были введены в законодательство с начала года.

Кто должен платить

Налог на доходы физических лиц удерживается с каждого сотрудника работодателем. Он составляет 13%, которые установлены на государственном уровне.

Налоги за трудовую деятельность работников отчисляются работодателями. Во внимание не принимается статус учреждения и его организационная форма. Иностранные граждане уплачивают налог по патенту заранее в установленном значении.

Если специалисты осуществляют частную практику, их доход получается при самостоятельной трудовой деятельности. Порядок удержания налога прописывается в статьях 226 и 227 НК РФ.

Когда оканчивается налоговый период, организации должны направить в налоговую инспекцию 2-НДФЛ на каждого работника. В документе отражается сумма общего дохода и удержанного налога. Сдача отчетности предусматривается до 1 апреля следующего за отчетным года.

Наступление ответственности

Иногда работодатели не вносят налоговые сборы, но инспекция не выявляет нарушения. Важно знать, в течение какого времени можно привлечь его к ответственности.

Срок может варьироваться в зависимости от способа получения доходов:

- наличными средствами;

- натуральными товарами;

- в форме материальной выгоды;

- безналичным способом.

Некоторые работодатели, чтобы избежать уплаты налога, применяют конвертную систему выдачи зарплаты. В этом случае размер налогов и страховых отчислений уменьшается.

После совершения правонарушения работодателю потребуется заплатить пеню. Она начисляется в зависимости от некоторых обстоятельств. Важно знать ситуации, когда дополнительные средства не могут быть удержаны, а также полномочия налоговиков в начислении таких выплат.

При оплате пени важно правильно прописать реквизиты. Для каждого налогоплательщика предусматривается особенный КБК.

Последние изменения

Штрафы в 2018 году остались неизменными, но корректировки были внесены в процедуру удержания налога на доходы физических лиц:

- Налог с отпускных выплат начисляется вместе с непосредственным расчетом пособия.

- Справка по форме 2-НДФЛ подается при полном удержании налога до 3 апреля 2018 года, а при неполном – до марта.

- Ранее перевод НДФЛ должен был осуществляться в день выдачи заработной платы. Сейчас же работодателю разрешается сделать это в следующие сутки.

- Социальные выплаты могут быть перечислены по месту осуществления трудовой деятельности. Ранее налогоплательщикам необходимо было посещать непосредственно территориальное отделение ФНС.

Стоит помнить, что выделяют доходы, к которым налогообложение не применяется.

К ним относят:

- государственные пособия, связанные с материнством, детством, безработицей;

- стипендии;

- пенсионные выплаты;

- единовременные переводы за рождение ребенка или на погребение;

- наследственные или дарственные доходы;

- проценты от вкладов;

- дары и полученные призы, стоимость которых не превышает четыре тысячи рублей;

- сертификат на получение материнского капитала.

Какой установлен размер штрафа за неуплату НДФЛ в 2018 году

При неуплате НДФЛ предусматривается суровое наказание.

Оно может наступить в соответствии со статьей 123 НК РФ при:

- отсутствии перевода средств в бюджет;

- частичной оплате;

- нарушении сроков оплаты налога.

Статья 123. Очередность предоставления ежегодных оплачиваемых отпусков

https://www.youtube.com/watch?v=IC7ThmPtDug

Размер штрафа составит 20 процентов от полной суммы долга.

Выделяют случаи, при наступлении которых работодателя могут не привлечь к ответственности. Они отражены в статье 109 НК РФ.

К ним относят:

- отсутствие состава преступления;

- наличие доказательств, что налоговый агент или плательщик не виновны;

- нарушителю не исполнилось 16 лет;

- срок исковой давности истек.

Если работодатель не сдал отчеты или не уплатил налог, ФНС может инициировать выездную проверку.

После выявления нарушений может быть:

- начислена пеня;

- предусмотрен штраф;

- дело передано на рассмотрение в прокуратуру.

В последнем случае высока вероятность привлечения работодателя к уголовной ответственности. Тогда штраф вырастет до 500 тысяч рублей. При особой тяжести деяния предусматривается лишение свободы на срок до шести лет.

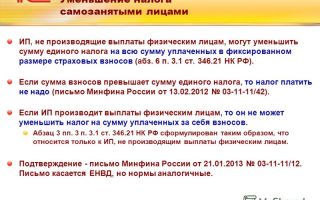

Практические советы

В некоторых случаях работодатели хотят уменьшить размер налога или избежать штрафных санкций. Для этого им нужно изучить практические советы. Также важно заранее выяснить сроки, в течение которых погашается задолженность.

Как избежать или уменьшить

В некоторых ситуациях даже при совершении противоправного деяния наступление ответственности отсутствует.

Это возможно при:

- внесении НДФЛ заранее, до получения дохода;

- перечислении налога в бюджет до выплаты заработной платы сотрудникам;

- переводе средств в НФС головного офиса вместо курирующей филиал инспекции;

- неуплате налога, так как приобретение было сделано из внебюджетных средств.

В таких ситуациях работодатель может отстоять свои права и избежать административной ответственности.

Выделяют ситуации, когда возможно законное снижение размера штрафных санкций.

При определении штрафа важно учитывать смягчающие обстоятельства:

- технические ошибки программы;

- смена руководства организации;

- признание вины работодателем;

- отсутствие задолженности по другим сборам;

- социальная сфера деятельности учреждения.

Если присутствует хотя бы один из признаков, то штраф может быть уменьшен вдвое. В случае игнорирования данного пункта налоговиками, налоговый агент может обратиться в судебные органы.

Правильное определение даты

Для исключения штрафа необходимо знать дату, когда налоги должны быть перечислены в бюджет.

Для каждого вида доходов предусматриваются особенные сроки:

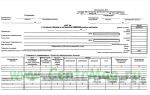

| Доход | Срок получения | Дата удержания и перевода |

| Заработная плата | Последний день месяца или первый день следующего месяца, в течение которых осуществлялась трудовая деятельность | Не позже даты перечисления средств |

| Денежные средства в качестве дохода | Дата перевода или выплаты денежных средств | Дата, в который осуществляется перевод |

| Выплаты отпускного пособия | Последняя дата выплаты дохода | Не позднее последней даты месяца, в котором была произведена выплата |

| Пособие, предусмотренное за временную нетрудоспособность | Последняя дата выплаты дохода | Не позднее последней даты месяца, в котором была произведена выплата |

При отсутствии удержания НДФЛ штраф начисляется, а недоимка не может быть взыскана.

Санкции для агентов, физлиц и плательщиков

Удержание и перевод в бюджет 13% налога предусматривается работодателями, а также частнопрактикующими специалистами и иностранными фирмами.

Обычные физические лица также должны производить отчисления при получении дохода при продаже имущества, получении приза или выигрыша в лотерее. Если они игнорируют требования закона, то штраф предусматривается для них в аналогичном размере.

При особо крупных нарушениях сумма возрастает до 40%. Среди таких ситуаций выделяют снижение суммы дохода незаконным способом, а также применение противоправных вычетов.

Индивидуальные предприниматели производят отчисление налогов с некоторых видов доходов. При снижении базы налогообложения ИП может быть привлечен к штрафу в размере 20% от суммы долга. Налоговые преступления караются 40% штрафа от суммы долга.

Сроки уплаты

Уплата НДФЛ производится в установленные законом сроки. Несмотря на выплату заработной платы в виде аванса и основного платежа, удержание производится один раз в конце месяца.

Сроки варьируются в зависимости от способа выплаты:

| При переводе средств через банк | Выплата производится в дату перечисления. |

| В случае выдаче денег наличными | НДФЛ нужно удержать не позже следующего дня. |

| Когда заработная плата выдается наличными через банк | НДФЛ рассчитывается в момент поступления средств на счет. |

Индивидуальные предприниматели и физические лица вносят НДФЛ по окончании отчетного периода. Средства должны поступить не позднее 15 июля следующего года.

Штрафные санкции не будут применяться, если средства будут удержаны и переведены в срок. Поэтому работодатели, ИП и частные лица должны внимательно следить за этим.

Источник: http://buhuchetpro.ru/shtrafy-za-neuplatu-ndfl/

Ответственность за неуплату налогов физическими лицами

В нашей юридической практике наиболее часто встречающимися вопросами по поводу налогообложения физических лиц являются:

- Какие предусмотрены наказания и штрафы за неуплату налогов?

- Предусмотрена ли уголовная ответственность за неуплату налогов физическими лицами?

- Какой размер налогов считается особо крупным, и какие последствия его неуплаты?

Как добропорядочные члены общества, мы, согласно законодательству нашей страны должны осуществлять обязательные платежи государству и в различные внебюджетные фонды в размерах и в сроки, установленные налоговым законом. Эта обязанность закреплена в Конституции РФ и регулируется Налоговым кодексом.

Неуплата налогов физическим лицом является правонарушением, а иногда и преступлением и подлежит ответственности и наказанию.

Разберем наиболее часто встречающиеся нам в жизни налоги и ответственность за их неуплату, либо несвоевременную уплату. Все цифры приведены с учетом изменений 2018 года.

Налог на прибыль

У физических лиц, то есть у нас с вами это — подоходный налог.

Это основной вид налога, который должны платить физические лица со всех видов дохода, полученного за год.

Налоговая ставка для граждан, годовой доход которых не превышает 512 тыс. руб., составляет 13%. Т.е., у кого доходы выше – обязаны заплатить 23%.

Если вы являетесь наемным работником, то подоходный налог за вас перечислит в соответствующие органы работодатель. Во всех остальных случаях (продажа автомобиля, недвижимости, сдача квартиры в аренду) бремя уплаты налога на свой доход ложится на вас.

В срок до 1 апреля следующего за отчетным года необходимо заполнить и передать в налоговый орган по месту жительства декларацию о доходах и до 1 декабря оплатить начисленную сумму налога.

Ответственность за неуплату

Если вы приняли решение не делиться полученным доходом с государством, то должны быть готовы к тому, что для этого случая у государства имеются меры реагирования:

- Вы решили не подавать декларацию о доходе — за это полагается штраф в размере 5% от суммы налога, подлежащего уплате со дня, установленного для предоставления декларации. Если такая просрочка будет более чем 180 дней, штраф вырастет до 30%, а со 181 дня будет рассчитываться уже 10% от суммы налогов, подлежащей уплате, за каждый полный или неполный месяц просрочки. Следует помнить, что сведения о том, что вы продали квартиру, земельный участок, машину поступают в налоговую инспекцию от органов, которые участвовали в оформлении вашей сделки (нотариус, органы гос. регистрации, ГИБДД).

- За уплату налогов не в срок будет начислена пеня, которая рассчитывается путем умножения суммы долга по налогу на количество дней просрочки и на 1/300 ставки рефинансирования.

- Штраф за нарушение срока оплаты налога – а это 20% от неуплаченной суммы налога. Кроме того налоговая инспекция будет выяснять умышленно ли вы уклоняетесь от уплаты налога или нет. Если будут получены доказательства умышленного уклонения, то размер штрафа увеличится до 40%.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Налог за сдачу квартиры в аренду

В наше время очень распространено получение как основного, так и дополнительного дохода от сдачи в наем квартиры. Если вы сдаете квартиру на срок более года, то договор о сдаче жилья в аренду подлежит гос.

регистрации. Налоговая ставка на доходы получаемые физическим лицом от аренды квартиры составляет 13 % и исчисляется от суммы полученной вами в течение 1 года (с 1 января по 31 декабря).

Разберем это на конкретном примере:

Гражданка Л. Сдавала в аренду квартиру за ежемесячную плату в размере 10 тыс. руб. (включая коммунальные платежи), начиная с февраля по ноябрь 2016 года включительно. Таким образом, за 2016 год она получила доход в сумме 100 тыс. руб.

После получения от гражданки Л. декларации о полученном доходе (до 30 апреля следующего за отчетным года, т.е. 2017), налоговая инспекция начислила налог в сумме – 13 тыс. руб., который ей необходимо оплатить до 1 декабря 2017 года.

Следует отметить, что для иностранцев сдающих квартиру в аренду в РФ, подоходный налог будет составлять уже 30%.

Ответственность за неуплату

Теперь рассмотрим проблемы, которые возникнут у гражданина в случае неуплаты налога на доход, полученный от сдачи в наем квартиры:

- В первую очередь, если вы вообще не подали декларацию о своих доходах, то совершили правонарушение. За это полагается штраф в размере 5% от суммы налога, подлежащего уплате со дня, установленного для предоставления декларации. Если такая просрочка будет более чем 180 дней, штраф вырастет до 30%, а со 181 дня будет рассчитываться уже 10% от суммы налогов, подлежащей уплате, за каждый полный или неполный месяц просрочки.

- За уплату налогов не в срок будет начислена пеня, которая рассчитывается путем умножения суммы долга по налогу на количество дней просрочки и на 1/300 ставки рефинансирования.

- Штраф за нарушение срока оплаты налога – а это 20% от неуплаченной суммы налога. Кроме того налоговая инспекция будет выяснять умышленно ли вы уклоняетесь от уплаты налога или нет. Если будут получены доказательства умышленного уклонения, то размер штрафа увеличится до 40%.

Возвращаясь к нашему примеру с гражданкой Л., несложно подсчитать, что в случае уклонения от уплаты налога за сдачу квартиры, сумма, которую может взыскать налоговая инспекция, вырастет практически вдвое.

Налог на имущество

Налог на имущество физических лиц начисляется налоговой инспекцией, о чем направляется уведомление, к которому сразу прилагается квитанция на уплату налога. Налог на имущество необходимо уплатить до 1 декабря следующего года.

Например, налог на имущество, исчисленный за 2017 год, вам необходимо оплатить до 1 декабря 2018 года. Вы не обязаны платить налог до получения уведомления, которое будет вам направлено не позднее 30 дней до истечения срока уплаты.

Ответственность за неуплату

Неуплата, или несвоевременная уплата налога на имущество физических лиц подлежит ответственности:

- За уплату налогов не в срок будет начислена пеня, которая исчисляется путем умножения суммы долга на количество дней просрочки и на 1/300 ставки рефинансирования.

- Штраф за нарушение срока оплаты налога – а это 20% от неуплаченной суммы налога. Умышленная неуплата налога ведет к штрафу в размере 40% от суммы налога, подлежащего к уплате.

- Через 6 месяцев после истечения срока уплаты задолженности, составляющей более 3 тыс. руб. (включая пеню и штраф), налоговая инспекция может направить документы в суд с иском о взыскании, при этом может быть наложен арест на ваши денежные средства, имущество.

Кроме того налоговый орган может направить письмо вашему работодателю о том, что вы не исполняете обязанность по уплате налоговой задолженности.

Транспортный налог

Налоговым кодексом Российской Федерации предусмотрено, что физические лица — владельцы транспортных средств, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. Владение не всеми транспортными средствами требует уплаты транспортного налога.

Не подлежат налогообложению:

- весельные лодки, а также маломощные моторные лодки;

- маломощные автомобили для инвалидов, полученные через органы соцзащиты;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда для пассажирских и грузовых перевозок;

- сельскохозяйственная техника;

- транспортные средства, находящиеся в розыске;

Срок уплаты транспортного налога до 1 декабря следующего за отчетным года.

При этом направление налогового уведомления допускается не позднее 30 дней до истечения срока оплаты и не больше чем за три налоговых периода, предшествующих календарному году его направления.

Если вы не получили уведомление об уплате налога, во избежание последующих проблем необходимо обратиться в территориальный налоговый орган и выяснить ситуацию.

Ответственность за неуплату

Если владелец транспортного средства уклоняется от уплаты транспортного налога, либо производит несвоевременную его выплату, то налоговые органы вправе применить к нарушителю следующие санкции:

- Пеня, которая исчисляется путем умножения суммы долга на количество дней просрочки и на 1/300 ставки рефинансирования.

- Наложение штрафа за нарушение срока оплаты налога – 20% от неуплаченной суммы налога. Умышленная неуплата налога ведет к штрафу в размере 40% от суммы налога, подлежащего к уплате.

- Обращение в суд с иском о наложении ареста на ваши денежные средства и имущество.

Пример из практики. Гражданин Ч., имея в собственности автомобиль, более четырех лет не платил транспортный налог, при этом регулярно получая уведомления. Кроме того налоговая инспекция направила гражданину Ч. требование об уплате задолженности по налогу, а также начислила пеню. Гражданин Ч.

проигнорировал требования налоговой инспекции. После этого налоговая инспекция обратилась с иском в суд. По решению суда на автомобиль гражданина Ч. был наложен арест.

Судебные приставы продали автомобиль и за счет полученных средств задолженность по налогу, а также пеня и штраф за умышленное уклонение от уплаты налогов были погашены.

Доскональное изучение вопроса не всегда гарантирует положительный исход дела. У нас на сайте вы можете бесплатно получить максимально подробную консультацию по вашему вопросу от наших юристов через онлайн форму или по телефонам в Москве (+7-499-938-54-25) и Санкт-Петербурге (+7-812-467-37-54).

Земельный налог

Земельный налог для физических лиц необходимо платить собственникам земельных участков.

https://www.youtube.com/watch?v=0GzYgLnYMX4

Земельный налог является местным налогом, и его ставка устанавливается органами муниципальных образований. Для физических лиц земельный налог рассчитывается налоговой инспекцией. Ежегодно налоговая инспекция не позднее 30 дней до 1 декабря последующего года направляет налоговые уведомления об уплате земельного налога. Вы не обязаны платить земельный налог до получения такого документа.

Следует отметить, что с 01.01.2015 физические лица обязаны до 31 декабря года, следующего за истекшим налоговым периодом, сообщить в налоговый орган об объекте, по которому не было получено налоговое уведомление.

Например, гражданин В. купил земельный участок в мае 2015 года. Если до 1 ноября 2016 года он не получит уведомление об уплате налога, то ему необходимо до 31 декабря 2016 г. сообщить в налоговую инспекцию о том, что в его владении имеется земельный участок. Если этого не сделать, то в последующем это может рассматриваться как уклонение от уплаты налогов.

Ответственность за неуплату

Неуплата земельного налога физическими лицами является правонарушением и подлежит ответственности:

- Начисление пени за несвоевременную уплату налога, которая исчисляется путем умножения суммы долга на количество дней просрочки и на 1/300 ставки рефинансирования;

- Наложение штрафа за нарушение срока оплаты налога – 20% от неуплаченной суммы налога. Игнорирование уплаты налога ведет к штрафу в размере 40%.

Например, если размер земельного сбора 8 тыс. руб., то штраф составит 1600 руб., а за умышленные действия 3 тыс. 200 руб. Как правило, если вы получали налоговые уведомления, но игнорировали их, у налоговой инспекции есть повод предъявить вам претензии в умышленном уклонении от уплаты налога.

Необходимо отметить, что взыскать с физического лица долги по налогам, пеню и штраф налоговая инспекция может только по решению суда.

Если есть решение суда о взыскании задолженности по налогам, и оно не исполняется, то судебные приставы, в целях обеспечения исполнения решения суда, могут обратить взыскание на заработную плату должника, его имущество, запретить выезд за границу.

Уголовная ответственность за неуплату налогов физическими лицами

Неуплата любых видов налога физическими лицами, может также повлечь привлечение физического лица к уголовной ответственности за уклонение от уплаты налогов (ст. 198 УК РФ).

Уголовная ответственность за умышленную неуплату налогов наступает в случае крупного (более 600 тыс. руб.) и особо крупного (более 3 млн. руб) размера налоговой задолженности.

Наказание по этой статье достаточно суровое. Кроме полученной судимости, вам придется выплатить штраф от 100 тыс. рублей до 300 тыс. рублей. Также возможен арест на срок от 4 до 6 месяцев, или лишение свободы на срок до одного года. При особо крупном размере недоимки штраф возрастает до 200-500 тыс. рублей. Срок лишения свободы увеличивается до 3 лет.

Государство может освободить должника от уголовной ответственности, если причиненный ущерб будет полностью погашен. В этом случае даже возбужденное уголовное дело будет прекращено. Но такой вариант действует всего один раз, так как освобождается от уголовной ответственности лицо, впервые совершившее налоговое преступление.

Если у вас имеются какие-либо вопросы по поводу неуплаты налогов физическим лицом, либо вы попали в неприятную ситуацию с судебными приставами, то наш дежурный юрист онлайн готов бесплатно проконсультировать вас по данному вопросу.

Источник: http://law03.ru/finance/article/neuplata-nalogov-fizicheskim-licom

Последствия неуплаты транспортного налога

Все собственники средств передвижений разного типа и категории должны знать, что после регистрации данной собственности на них возлагается уплата транспортного налога.

На этом основании было выдвинуто требование всем физическим лицам и организациям сообщать в региональные ФСН на факте приобретения транспорта и о том, что оно уже находится в распоряжении.

За неуплату транспортного налога присуждаются определенные штрафные санкции. Это известно всем, но не все знают, чем грозит неуплата транспортного налога, то есть что нужно предпринять, чтобы избежать уплаты назначенной пени.

В данной статье вниманию представлена информация относительного того, какие установлены сроки для оплаты налога в 2018 году, есть ли особо важные моменты, на которые требуется обязательно обратить внимание.

Оплата налога – ключевые моменты

Все граждане РФ за владение транспортным средством – мотоциклом, автомобилем, мотороллером, яхтой, снегоходом или самоходной машиной – обязаны платить особый транспортный налог.

Размер данной платы не имеет четко фиксированного размера, все зависит от региона. Области сами устанавливают ставку, опираясь на общую экономическую ситуацию.

Сумма зависит от объема двигателя, от вида автомобиля, от вместимости и стоимости его. Вне зависимости от того, какое транспортное средство числится за человеком, он обязан будет платить его, вне зависимости от того, пользуется он им или нет.

https://www.youtube.com/watch?v=SRnn-CWJApE

Некоторое время назад налоговая служба получала информацию о находящихся в распоряжении средствах передвижения и их собственников из специальных организаций, которые занимаются регистрационными процессами.

Все это сопровождалось с некоторыми неудобствами, потому была разработана схема, связанная с тем, чтобы подобная информация в налоговую предоставлялась самим собственником.

Сумма транспортного налога бывает разной. Все зависит от вида транспорта, от уровня мощности его двигателя и иных параметров.

Вот самые основные из них:

- Принимаются во внимание сведения, присутствующие в техническом паспорте средства передвижения. Как правило, это количество лошадиных сил установленном двигателе.

- Налоговая ставка на одну единицу силы, которая является разной в каждом отдельном регионе. Данное число умножается на их общее число.

- Количество месяцев в году, во время которых средство находилось в собственности.

Что касается сроков оплаты налогов, то необходимости сделать это до первого октября. Это сроки, установленные на законодательном уровне.

Оплата производится собственником машины на основании предварительно полученного уведомления.

Чем грозит неуплата?

Каждый человек, имеющий в своем распоряжении личное транспортное средство, должен знать, какие санкции могут быть назначены за не поступившие в установленные сроки суммы налога.

Среди основных мер наказаний, которые назначаются по причине неоплаты налога, можно отметить следующее наказание:

- назначение штрафа;

- начисление и удержание пени;

- наложение ареста на имущество гражданина, который должен;

- изъятие наличных средств в счет погашения задолженности;

- запрет на выезд на границу;

- удержание определенной суммы из ежемесячной заработной платы, которая начисляется на банковскую карту.

Если налоговая подала в суд и требует взыскать все неоплаченные суммы, а также штрафы и пени через региональные судебные инстанции, стоит знать, что она имеет на это полное право.

Размер такой суммы может быть разным, она варьируется в прямой зависимости от времени просрочки, от перечисленных выше моментов. При начислении используются правила – штраф за неуплату транспортного налога начисляется только за последние три года, не более.

Заявление в суд также имеет особые сроки ограничения, он может быть подан в суд не позднее 6 месяцев после того, как истекли все положенные и заявленные сроки произведенной уплаты.

Если налоговая организация пропустила по какой-то причине данный установленный срок, добиться решение вопроса будет не просто.

Если интересует вопрос относительно размера штрафа, то можно отметить, что он рассчитывается в размере 20% от суммы начисленной задолженности.

Если же в процессе судебного разбирательства было доказано, что налог и назначенная пеня за неуплату транспортного налога не был оплачен умышленно, то последствия неуплаты транспортного налога могут быть увеличены до 40%.

Многих интересует, могут ли арестовать машину за неуплату транспортного налога. Здесь можно дать положительный ответ — суд вполне может принять подобное решение.

Как видно из всего сказанного выше, ответственность за неуплату транспортного налога физическим лицом является достаточно серьезной.

Видео: Чем чревата неуплата транспортного налога?

Итак, ясно, что будет собственнику транспортного средства, если он не оплатит налог. Если физическое или юридическое лицо не сделает оплату налога в установленные сроки, то есть до 1 октября, это значит, что в каждый день последующей просрочки будет начислена пеня.

Сам штраф начисляется в тот момент, когда неплательщик примет решение оплатить сумму ранее установленного налога и пени, которая была назначена.

Пеня рассчитывается по следующей формуле:

- Сумма неуплаты налога.

- Общее количество дней, прошедших с момента начала просрочки.

- Процент начисленной пени.

- Сумма всей задолженности в целом.

- Региональная рефинансированная ставка.

Каждый собственник транспортного средства не должен затягивать с оплатой, так как от этого назначенные штрафы и пени будут только увеличиваться.

В особо запущенных ситуациях налоговая обратиться в суд, что приведет или к аресту имущества или к совершению вычета из личных банковских счетов.

Все это достаточно неприятно и устраняется намного дольше и сложнее, чем простая ежегодная оплата налога.

Размеры штрафов и пени

Пеня начисляется сразу после зафиксированной неуплаты установленного налога или при несвоевременной его оплате. Штраф, как уже отмечалось, составляет 20% от всего назначенного налога.

Что касается пени, то данная штрафная санкция начисляется строго на сумму долга, это определенный начисленный ежедневный платеж.

Рассчитывается она по особой формуле – сумма задолженности умножается на количество просроченных дней и на ставку установленного регионального рефинансирования.

Чтобы было более понятно, как начисляется пеня за транспортный налог, можно рассмотреть следующий пример:

Говоря иными словами, за три просроченных месяца придется заплатить вместе с налогом 2049.5 рублей. Если же был назначен еще и штраф, к данной сумме потребуется добавить 400 рублей.

Если и штрафная сумма по какой-то причине не была оплачена, лицо могут привлечь к ответственности в виде наложения ареста на имущество. В этом случае сотрудники налоговых органов выносят протокол и направляют его в федеральную службу судебных приставов.

Действует подобный документ 2 месяца с того времени, когда был направлен к приставам, то есть по истечении 2 месяцев невозможно запускать исполнительное производство по просроченном налоге.

На основании всего сказанного выше можно сделать вывод, что неуплата транспортного налога грозит достаточно серьезными проблемами. Налог в этом случае увеличивается практически в три раза, более того, есть риск столкнуться с такими проблемами, как арест имущества и счетов.

Даже если произошла та или иная чрезвычайная ситуация, стоит предупредить об этом сотрудников налоговой службы. В противном случае придется тратить много времени и нервов, на опротестование судебного решения через суд.

Как самостоятельно проверить задолженность?

Многие профессиональные юристы советуют самостоятельно проверять задолженность, чтобы обезопасить себя от вероятной задолженности и всех последствий, которая она может вызвать.

Вот самые простой метод получения подобной информации:

- Необходимо пройти регистрацию на сайте Госуслуги. Для этой цели требуется личные данные, номер телефона, а также адрес электронной почты.

- Заполняются паспортные данные, а также ИНН и СНИЛС.

- Выбирается услуга «Налоговая задолженность», а потом нажимается кнопка «Получить услугу».

- Изучение выданного результата.

Оплату задолженности, если такая обнаруживается, можно провести в любом финансовом учреждении или непосредственно на сайте при помощи банковской карты или в специальном мобильном приложении.

Для получения простой информационной помощи внесения данных будет вполне достаточно внесения личных данных, для получения более сложных услуг, стоит пройти более основательное подтверждение личности.

Важные моменты

Очень часто перед водителями встает необходимость обращаться в суд самостоятельно по причине своего несогласия с требованиями, которые предъявлены налоговой службой.

По причине ранее устаревших информационных данных в современной налоговой инспекции могут быть присуждены начисления на уже не имеющееся в распоряжении транспортное средство, а также на угнанное.

Также можно предоставить выписки из страховых служб, которые могут подтвердить, что транспортное средство было угнано, уничтожено огнем, потопом или просто не подлежит восстановлению после ДТП.

Есть также определенные категории граждан, которым нужно произвести оформление льгот на уплату налога или имеют право на отсрочку.

Не могут быть оформлены штрафные санкции на следующие категории людей:

- Получил материальный ущерб по причине того или иного стихийного бедствия.

- Имеет трудовую занятость на особых сезонных видах деятельности.

- Человек, который стал банкротом после того, как уплатил штраф, пеню или налог одновременно.

- Если не получил денежные средства на содержание от работодателя или от государства, если это пенсионер.

Как видно из всего сказанного выше, государственные органы могут быть не только жесткими, но также достаточно лояльными.

Если факт, обосновывающий неуплату налогу, получается доказать, штрафы и пени будут отменены в судебном порядке.

Подводя итоги

Как все современные государством назначенные налоги, транспортный обязательно должен быть своевременно оплачен, при этом желательно без каких-либо дополнительных начислений.

Стоит помнить, что просрочка может возникнуть не только по причине нежелания платить, но также на основании того, что не пришло по какой-то причине уведомление из налоговой.

Отношения между плательщиками и государственными налоговыми органами должны быть спокойными и грамотными.

Собственник транспортных средств должен быть ответственным, сотрудники государственных служб должны работать профессионально, не превышая своих полномочий.

Вас заинтересует:

Источник: http://pravo-auto.com/chem-grozit-neuplata-transportnogo-naloga/

Штрафы за несвоевременную уплату налогов в 2018 году

Практически каждый россиянин знает об административной ответственности, которая полагается за несвоевременную уплату самых разнообразных видов налогов.

Какие штрафы за подобные нарушения предусмотрены российской законодательной системой в 2018 году? Предвидятся ли изменения и нововведения в этой области в будущем году? В данной статье наши специалисты ответят на эти и другие вопросы, касающиеся штрафных санкций за несвоевременную уплату различных видов налогов.

Неуплаченные налоги и штрафы за это

В нашем государстве все налогоплательщики (в нашем случае это физические лица) должны вносить в государственный бюджет такие имущественные налоги:

- Транспортный.

- Земельный.

- На имущество физлиц.

Каждый налог предусматривает свой срок уплаты, и именно в этот срок нужно вложиться, чтобы внести необходимую сумму. Это совершается на основании документа – уведомления из налоговой инспекции. Если была допущена неуплата какого-либо налога, то такого безответственного налогоплательщика ждет несколько вариантов наказания:

- пени (это особый вид взыскания задолженностей в виде денежной суммы, которая начисляется исходя из размера самого налога);

- денежные штрафные санкции (такие денежные суммы определяются в процентном соотношении от размера неуплаченного налога);

- судебные взыскания.

Но бывают случаи, когда плательщик налогов не получил уведомления от налоговиков и именно поэтому не произвел уплату какого-либо налога.

Дело в том, что служба налоговой инспекции не высылают такого уведомления на дом плательщика налогов в случае, если общая сумма по налогам, обязательным для уплаты, составляет до 100 рублей.

В обычных случаях это уведомление может быть передано несколькими способами:

- Лично в руки под расписку.

- Заказным письмом по почте (оно считается полученным после того, как прошло шесть рабочих дней с момента отправления документа – НК, статьи № 52 и № 6.1).

- В виде электронного письма по Интернету.

Его направят только в конце годового налогового периода – НК, статья № 52, пункт 4.

Штрафные санкции за несвоевременную уплату разных видов налогов

Налоговая законодательная система нашего государства предусматривает денежные штрафы за неуплаченные или уплаченные не в полном размере суммы обязательных налогов.

- Если уплата не была произведена в результате:

- заниженной налоговой базы;

- неверно исчисленного налога;

- каких-то других неправомерных действий (либо полного бездействия):

| Штрафы для плательщика налогов (от неуплаченной суммы) в зависимости от видов ответственности | ||

| налоговая | административная | уголовная |

| 20% | — | — |

- Правонарушения, перечисленные в первом пункте, но совершенные умышленно (согласно НК, статье № 122, пункт 4 и пояснениям к данной статье):

| Штрафы для плательщика налогов (от неуплаченной суммы) в зависимости от видов ответственности | ||

| налоговая | административная | уголовная |

| 40% | — | — |

- Если было произведено сокрытие финансов или имущества компании (это касается и ИП), за счет которых должно быть проведено взыскание налогов, совершенное налогоплательщиком (то есть лицом, что выполняет управленческие функции в этой компании) в крупном размере:

| Санкции для плательщика налогов в зависимости от видов ответственности | ||

| налоговая | административная | уголовная |

| Несколько вариантов:· от 200 тысяч до 500 тысяч;· в размере зарплаты (или другого вида дохода осужденного плательщика налогов) за время от полутора до 3-х лет;· работы принудительного типа на период до 5 лет с лишением права работать на определенной должности (с лишением права заниматься определенным бизнесом) на период до 3-х лет или без такового;· лишение свободы на период до 5 лет с лишением возможности работать на определенных должностных постах или заниматься некоторыми видами деятельности на период до 3-х лет или без такового. | Статья № 199.2 УК нашего государства. |

Как видим, за некоторые виды правонарушений, которые касаются несвоевременно уплаченных налогов, в зависимости от тяжести и вида ответственности, российское законодательство предусматривает не только штрафные санкции в виде денежных выплат, но и в виде лишения свободы или принудительных работ.

Основные штрафы за несвоевременные уплаты налогов, действующие с января 2018 года

Речь идет о возросших пенях за несвоевременно уплаченные налоги. Это связано с тем, что такие пени за просрочку налоговых выплат напрямую зависят рефинансированных ставок – 8,25% (в соответствии с российским законодательством). А с начала 2016 года такая процентная ставка была поднята до размера ключевой – до 11%.

Такое решение было принято Центральным банком нашего государства для уравнивания ставок с тем, чтобы выплаты по нарушениям законодательных норм налоговой системы были удобны для налогоплательщиков и налоговых органов.

Это можно рассмотреть на таком примере: рефинансированная ставка применяется для определения процентов, которые должны быть начислены на всю сумму задолженности в том случае, когда налогоплательщик просит об отсрочке (либо рассрочке) уплаты налога. Но для таких отсрочек понадобятся веские отдельные основания.

С использованием этой ставки также проводят расчеты размеров процентов для налоговых органов. Именно они должны заниматься перечислениями налогоплательщику, когда инспекционные органы неправомерно заблокировали его банковский счет.

Источник: http://shtrafyinfo.ru/dokumenty/shtrafy-za-nesvoevremennuyu-uplatu-nalogov-v-2017-godu.html

Ответственность за неуплату налогов в 2017 году

Физические и юридические лица не всегда понимают, какую ответственность за неуплату налогов они будут нести в случае нарушения действующего законодательства, предусматривающего выполнение обязательств перед бюджетом. Раскроем этот вопрос подробно.

Что говорит НК РФ и УК РФ

Физлица и организации должны вовремя и в полном объеме выполнять свои налоговые обязательства. Все виды возможной ответственности установлены Налоговым и Уголовным кодексами, а также отчасти – Кодексом административных нарушений.

Так, налоговая ответственность предполагает необходимость уплатить не только недостающую сумму налога, но и штраф за неуплату налогов, а также начисленные пени.

Если же лицо привлекают к уголовной ответственности, то он не только выплачивает недоимки и крупные штрафы, но и может быть заключен под стражу. Причём арест не означает, что выплачивать имеющуюся задолженность подсудимый не будет.

Виды ответственности

Налоговый и Уголовный кодексы предусматривают наказание за неуплату налогов разного характера. А в целом к нарушителю могут быть применены следующие виды ответственности:

| № | Вид | Суть |

| 1 | Административная | Подразумевает необходимость погасить все задолженности |

| 2 | Налоговая | Включает применение к неплательщику различных санкций в денежном размере. Сюда же включают возникшие недоимки, штрафы и пени за неуплату налогов. |

| 3 | Уголовная | Заключение под стражу/лишение свободы, а также компенсация за ликвидацию последствий нарушения и причиненного государству вреда |

Налоговый кодекс предусматривает, что в случае привлечения лица к ответственности за то, что не выплатил в казну налог, он все равно должен погасить имеющуюся задолженность в полном объеме. Более того: даже уголовная ответственность за неуплату налогов не является основанием для освобождения от долгов по обязательным платежам.

Кто отвечает

При наличии недоимок к ответственности могут быть привлечены и физические, и юридические лица. Но формы и размеры наказаний для этих категорий отличаются.

Анализ статьи 9 НК РФ позволяет перечислить категории людей, которые могут быть привлечены к ответственности. Так, ответственность за неуплату налогов физическим лицом несут:

- российские граждане, не ведущие собственной предпринимательской деятельности;

- иностранцы;

- лица без гражданства;

- частные предприниматели (ИП).

Когда же налоги не уплачивают юридические лица, то к ответственности могут привлечь:

- директора;

- учредителей таких организаций;

- главного бухгалтера;

- должностных лиц компании.

Детально про ответственность за неуплату налогов юридическим лицом в 2017 году более подробно рассмотрим далее.

Когда могут привлечь: срок давности для взыскания

Вне зависимости от статуса лица, не оплатившего налог, привлечь его к ответственности Налоговая служба может только в течение 3-х лет (п. 1 ст. 113 НК РФ). После этого взыскать с нарушителя задолженность перед бюджетом чиновники не смогут.

А какие же именно санкции за неуплату налогов могут быть применены к физлицам и фирмам?

Размер взыскания

Как было сказано, лицо, которое не перечислило налог в казну в полном объеме либо сделало это частично, привлекают к ответственности. Размер положенной санкции зависит от причины, по которой возникла недоимка. Возможны следующие ситуации:

| № | Ситуация | Пояснение |

| 1 | Размер налога был рассчитан лицом неверно. Причём сделано это неумышленно | Такое правонарушение не относят к числу спланированных деяний. Какое наказание за неуплату налогов предусматривает такая ситуация? Размер штрафа будет равен 1/5 от суммы неуплаченного налога (п. 1 ст. 122 НК РФ). |

| 2 | Плательщик умышленно занизил размер налога или уклонился от его выплаты | В этом случае штраф будет вдвое больше. Он составит уже 40% от суммы задолженности по налогу (п. 3 ст. 122 НК РФ). |

Ко 2-му случаю можно также отнести намеренное сокрытие доходов от уплаты налогов при помощи сотрудничества с так называемыми фирмами-однодневками. Тогда ответственность руководителя за неуплату налогов может плавно перейти от налоговой, к уголовной.

Размеры недоимок (УК РФ)

Если лицо имеет сразу несколько задолженностей перед бюджетом, то они суммируются. Принято различать недоимки в крупных и особо крупных размерах. Их значения для физических и юридических лиц установлены отдельно (см. таблицу ниже).

| Категория | Крупные | Особо крупные |

| Физлица | Если в казну за 3 года подряд не уплачено более 10% налогов, и это от 0,9 млн рублей. В остальных случаях – от 2,7 млн рублей. | Если недоимка за 3 года составляет больше 1/5, и это от 4,5 млн рублей. В остальных случаях – от 13,5 млн рублей. |

| Юрлица | Если в казну за 3 года подряд не уплачено более 25% налогов, и это от 5 млн рублей. В остальных случаях – от 15 млн рублей. | Если недоимка за 3 года составляет больше 1/2, и это от 15 млн рублей. В остальных случаях – от 45 млн рублей. |

Налоговое бремя физлиц

Физлица, в том числе и ИП в основном отчисляют подоходный налог. Ставка по нему составляет 13% независимо от размера ежегодного дохода.

За наемных рабочих НДФЛ перечисляют в казну налоговые агенты, то есть их работодатели. А вот ИП делают такие выплаты за себя – лично. Поэтому и существует штраф за неуплату налогов ИП в случае уклонения от перечисления НДФЛ.

Законодательство предусматривает выплату физлицами и других налогов. Но основная их масса выплачивается самостоятельно не только предпринимателями, но и обычными работниками предприятий.

Также см. «Самые распространённые бухгалтерские нарушения».

Сдача декларации и уплата налога

Любое физлицо, получившее сторонний доход не через налогового агента, подлежащий налогообложению, должно сообщить об этом факте и его размере в налоговый орган до 30 апреля включительно следующего года.

Это касается не только ИП, но и обычных граждан. До указанного срока для ИФНС должна быть сформирована и передана декларация. А сделать все отчисления за минувший год нужно не позднее 15 июля следующего года.

Также см. «Срок сдачи 3-НДФЛ: как не опоздать».

Учтите, что НК РФ устанавливает не только наказание за неуплату налогов ИП, но и взыскание за срыв сроков сдачи декларации. Размер зависит от периода просрочки (п. 1 ст. 119 НК РФ):

- 5% от неуплаченной суммы за каждый месяц;

- до 30% от суммы неуплаты (минимальное значение – 1000 руб.).

Пени с физлиц

Для расчета суммы пеней за неуплаченный налог применяют следующую формулу (ст. 75 НК РФ):

|

Когда с момента просрочки прошло уже больше полугода, а сумма не перечисленного налога превышает 3000 рублей, инспекция начнёт взыскивать все долги принудительно (ст. 48 НК РФ). Если налоговая подала в суд за неуплату налога, то кроме возникшей задолженности, она потребует заплатить пени за весь период просрочки, а также штрафы.

Согласно НК РФ, с физлиц чиновники Налоговой службы могут взыскать все эти задолженности только после получения судебного решения.

Также см. «Расчет пеней по налогам и страховым взносам в 2017 году: что изменилось».

Уголовная ответственность физлиц

Важно понимать, что может наступить и уголовная ответственность за неуплату налогов физическим лицом. Она становится актуальной в случае наличия крупных или особо крупных задолженностей. Законом предусмотрены следующие возможные формы ответственности (ст. 198 УК РФ):

- штрафы от 100 000 до 500 000 рублей;

- арест (может длиться до полугода);

- работы принудительного характера (от 1 года до 3-х лет);

- ограничение свободы (срок может достигать 3 лет в зависимости от размеров задолженности).

Все эти нюансы позволяют четко понять, когда наступает уголовная ответственность за неуплату налогов. Разумеется, ее правовым основанием может выступать только приговор суда.

Кто отвечает за юрлицо

Если с физическими лицами все понятно, то в случае с организациями виновными лицами могут быть признаны их должностные лица и/или учредители. Так, если предприятие намеренно не выплачивает налоги, то ответственные за это лица вполне могут понести уголовное наказание за неуплату налогов.

Чтобы определить, кто именно должен понести наказание за наличие налоговых недоимок, необходимо разбираться с должностными инструкциями и непосредственными обязанностями работников компании.

Например, представлением налоговой отчётности обычно занимается главный бухгалтер. А иногда – и сам руководитель.

Так, если отчётность не сдана в установленный период, то, скорее всего, наступает ответственность главного бухгалтера за неуплату налогов.

Выступать виновными могут не только бухгалтер и директор предприятия, но и сотрудники, которые имеют право подписи на налоговых отчетах.

Кроме того, если другие сотрудники временно исполняют обязанности по управлению организацией или делают работу главбуха, то именно они становятся основными виновниками ненадлежащего исполнения налоговых обязанностей. Тогда и уголовное дело за неуплату налогов возбуждают именно в отношении их.

Также см. «Уголовная ответственность главбуха: чего ожидать».

Уголовная ответственность юрлиц

Наиболее серьезная уголовная ответственность ожидает лиц, совершивших следующие деяния (ст. 199 УК РФ):

- несколько человек путём сговора между собой (за него предусмотрена самая серьезная ответственность);

- наличие задолженностей по налогам в особо крупном размере.

Если же на предприятии было выявлено сразу несколько серьезных нарушений, не связанных между собой, то каждому должностному лицу грозит своя (личная) уголовная ответственность за неуплату налогов юридическим лицом.

В отношении организаций уголовное наказание за неуплату налогов может быть следующим:

- штрафы;

- удержание доходов

- принудительные работы;

- арест;

- лишение права на профессию;

- ограничение свободы.

Размер наказания зависит от серьезности совершенного нарушения. Так, ограничить свободу могут на срок до 6 лет. А штраф за неуплату налогов ООО может варьироваться от 100 000 до 500 000 рублей.

Источник: https://buhguru.com/otvetstvennost/nakazanie-za-neuplatu-nalogov-2017.html