Как списать дебиторскую задолженность при ликвидации организации?

Что такое дебиторская задолженность?

Понятие ликвидации должника

Основания для принудительной ликвидации

Списание дебиторской задолженности ликвидированного предприятия

Бухгалтерские проводки в связи со списанием дебиторской задолженности, налоговый учет

Что такое дебиторская задолженность?

Дебиторская задолженность — сумма долгов, причитающихся организации от ее партнеров, юридических или физических лиц. Появиться этот долг может в различных ситуациях, например:

- Ваша компания (продавец) произвела поставку товара или оказала услугу, а покупатель за нее не расплатился.

- Ваша организация (займодавец или кредитор) перечислила фирме (должнику) денежные средства по договору займа (процентного или беспроцентного). А должник ее не вернул.

- Ваша фирма (покупатель) перечислила аванс в счет будущих поставок или выполненных работ. А продавец не произвел отгрузку либо не оказал обещанные по договору услуги.

Если сказать простыми словами, дебиторская задолженность возникает тогда, когда ваша организация выполнила свои обязательства, а контрагенты — нет.

Понятие ликвидации должника

В соответствии со ст. 61 ГК РФ, под ликвидацией юридического лица понимается прекращение его деятельности без перехода прав и обязанностей в порядке правопреемства к другим лицам за исключением случаев, предусмотренных законом.

Это значит, что при ликвидации компании она исключается из Единого государственного реестра юридических лиц. И все ее долги «сгорают». То есть теперь ни она никому, ни ей никто и ничего не должны.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

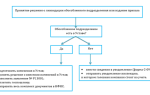

Ликвидация может быть добровольной и принудительной. Разница между ними довольна существенна: при добровольной ликвидации компания сама решает прекратить свою деятельность, а при принудительной ее к этому обязывают контролирующие органы и суд.

Решение о добровольной ликвидации может быть принято:

- При слиянии одной компании с другой. В этом случае две компании в результате слияния прекращают свою деятельность и регистрируется новая.

- При поглощении одной компанией другой: одна компания прекращает свою деятельность и все свое имущество (в том числе долги) передает другой.

- Если при окончании второго года деятельности (или любого последующего) стоимость чистых активов компании (разницы между активами и обязательствами) будет меньше, чем размер уставного капитала (добровольное банкротство по инициативе руководителя фирмы).

- Если руководство решило прекратить деятельность компании. Например, фирма признана убыточной и собственники решили ее закрыть, потому что не видят перспектив развития.

Однако ликвидация может быть не только добровольной, но и вынужденной.

Основания для принудительной ликвидации

Принудительная ликвидация может быть при:

- Признании организации банкротом (когда инициаторами банкротствами выступают кредиторы компании).

- Исключении недействующей компании из Единого госреестра юридических лиц налоговым органом. Принять такое решение налоговая может, если:

- в течение последних 12 месяцев компания не предоставляла отчетность о налогах и сборах (п. 1 ст. 21.1 закона «О госрегистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 № 129-ФЗ);

- она не осуществляла операции хотя бы по одному банковскому счету (п. 1 ст. 21.1 закона № 129-ФЗ);

- В ЕГРЮЛ в течение более чем 6 месяцев присутствовали сведения о юридическом лице, в отношении которых внесена запись об их недостоверности (п. 5 ст. 21.1 закона 129-ФЗ);

- компания подлежит ликвидации, но у нее нет денег на эту процедуру и возложить эти расходы на собственников не представляется возможным.

Итак, в процессе ликвидации компания должна погасить все свои долги: дебиторскую и кредиторскую задолженность. Погашение происходит за счет имущества фирмы (основных средств, денежных средств на счетах и в кассе, материалов и товаров), а также за счет взысканной дебиторской задолженности.

По окончании процесса ликвидации вносится запись в Единый государственный реестр юридических лиц об исключении из него компании.

А что делать, если компания не смогла выплатить все свои долги? В этом случае задолженность по такой фирме признается безнадежной и подлежит списанию. Как происходит списание дебиторской задолженности при ликвидации должника, мы рассмотрим ниже.

Списание дебиторской задолженности ликвидированного предприятия

Списание дебиторской задолженности ликвидированного предприятия происходит на основании выписки из Единого государственного реестра юридических лиц (письмо Минфина России от 25.03.2016 № 3-03-06/1/16721). В этом реестре должна быть запись о ликвидации должника.

Для безопасного списания рекомендуем собрать следующий пакет документов:

- Копии первичных документов, на основании которых возникла списываемая дебиторская задолженность.

- Выписка из Единого государственного реестра юридических лиц по компании, которую ликвидировали и задолженность которой мы хотим списать.

- Акт инвентаризации дебиторской задолженности. В этом документе будет указан размер задолженности, ее срок, а также невозможность ее взыскания в связи с ликвидацией должника. К акту необходимо приложить документ, послуживший основанием для списания: решение инвентаризационной комиссии о списании (если такого решения нет в Акте).

- Приказ руководителя организации о списании. Это вызвано тем, что решения, касающиеся деятельности компании, принимает исключительно руководитель.

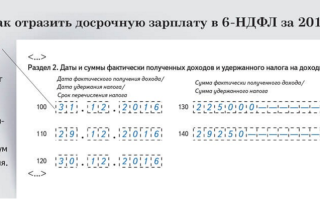

Датой списания будет дата внесения записи в ЕГРЮЛ о прекращении деятельности компании-должника (п. 1 ст. 272 НК РФ) или дата проведения инвентаризации дебиторской задолженности (постановление Президиума ВАС РФ от 15.06.2010 № 1574/10 по делу № А56-4354/2009).

Часто бывает так, что организация узнает о ликвидации ее дебитора не в том периоде, когда такая ликвидация произошла. В этом случае у организации есть два варианта:

- подать уточненную декларацию по налогу на прибыль — ведь данные расходы относятся к прошлому периоду, а за него компания уже отчиталась (абз. 1 п. 1 ст. 54 НК РФ);

- провести списание текущим периодом, потому что ошибки и искажения при расчете налоговой базы, которые привели к увеличению налога к уплате, можно исправлять текущим периодом (абз. 3 п. 1 ст. 54 НК РФ, письмо Минфина РФ от 07.12.2012 № 03-03-06/2/127).

А вот фирмам на упрощенке включить задолженность в расходы не получится, так как перечень расходов компаний на УСНО является закрытым и такого вида расхода в нем нет (п. 1 ст. 346.16 НК РФ). То же самое касается ЕСХН и ЕНВД.

Кто будет заниматься сбором документов, решать непосредственно вам. Возможно, это будет юридический департамент либо юрист, а может, менеджер, который вел ликвидируемую компанию, а может, специалист финансового отдела или бухгалтерии.

Главное, чтобы все вышеперечисленные документы были переданы в отдел бухгалтерии.

В бухгалтерском учете списание дебиторской задолженности при ликвидации предприятия относится на прочие расходы (п. 12 ПБУ 10/99 «Расходы организации»), а в налоговом — включается во внереализационные расходы (подп. 2 п. 2 ст. 265 НК РФ).

Бухгалтерские проводки в связи со списанием дебиторской задолженности, налоговый учет

Порядок списания долга зависит от того, создавался ли резерв под такую задолженность или нет.

Если резерв по безнадежной задолженности создавался, то проводки будут такие:

Дт 91 Кт 63 — создан или доначислен резерв по сомнительным долгам.

Дт 63 Кт 62 (60, 76) — безнадежная дебиторская задолженность списана за счет резерва.

Если резерв по безнадежной задолженности не создавался, то в учете будут сделаны следующие проводки:

Дт 91 К 62 (60, 76) — безнадежная дебиторская задолженность, не покрытая резервом, списана в прочие расходы.

Бывает, что созданного резерва недостаточно для списания всего долга. В этом случае часть задолженности спишется за счет резерва, а остаток будет отнесен на расходы.

Списанная задолженность должна в течение пяти лет учитываться на забалансовом счете 007 (п. 77 Положения по бухучету № 34н). Столько же лет хранятся и документы, послужившие основанием для такого списания (ст. 29 закона «О бухгалтерском учете» от 06.12.11 3 402-ФЗ).

В налоговом учете будет использован аналогичный порядок: списание задолженности в связи с ликвидацией должника делается за счет резерва, а если такового нет, то дебиторка относится на внереализационные расходы.

ВАЖНО! Отдельные недобросовестные организации специально прибегают к процедуре ликвидации, чтобы не платить по своим долгам. Руководители таких предприятий будут подвергнуты уголовному преследованию (ст. 196 УК РФ — преднамеренное банкротство, ст. 197 УК РФ — фиктивное банкротство).

***

Процедура списания дебиторской задолженности при ликвидации должника не представляет особых сложностей. Главное — собрать исчерпывающий пакет документов и правильно оформить факт списания в бухгалтерском и налоговом учете.

Источник: https://nsovetnik.ru/buhgalterskij-uchet/kak-spisat-debitorskuyu-zadolzhennost-pri-likvidacii-organizacii/

Списание дебиторской задолженности при ликвидации кредитора

Списание задолженности далеко не означает ее полное прекращение. В течение 5 лет дебиторская задолженность еще будет отражаться на забалансовых счетах.

Такая законодательная норма предусмотрена для наблюдения за изменениями финансового положения должника с целью взыскания долга при первой появившейся возможности.

Существует лишь 4 основания, при которых долг может быть списан:

- истекли сроки, предусмотренные ст. 196 ГК РФ;

- обязательства прекратились из-за невозможности их выполнения;

- государственный орган вынес вердикт о прекращении обязательств;

- должник был ликвидирован.

В остальных случаях, НК РФ не дает права списать дебиторскую задолженность, даже если взыскать таковую не представляется возможным.

В бухгалтерском учете отсутствует такое понятие, как безнадежный долг. Юридическое лицо самостоятельно решает, в каком порядке списывать дебиторскую задолженность, взыскать которую попросту невозможно.

Срок исковой давности дебиторского долга при ликвидации кредитора

Ст. 195 ГК РФ регламентирует, что исковая давность – это определенный промежуток времени, в течение которого физлицо или юрлицо, права которого были затронуты, еще имеет возможность защитить их в порядке судопроизводства.

По общим правилам, срок давности, исходя из положений ст. 196 ГК РФ, составляет 3 календарных года.

Прерывание и возобновление срока давности осуществляется, когда дебитор:

- частично оплачивает долг;

- вносит проценты за просрочку;

- заключает с кредитором соглашение об отсрочке уплаты платежей;

- производит зачет взаимных требований;

- договаривается с кредитором о реструктуризации.

Обратите внимание! На практике сложилось, что контролирующие органы требуют от организации-кредитора предоставлять доказательства факта принятия мер по взысканию проблемной задолженности перед ее списанием.

Для списания долга после истечения сроков давности кредитору потребуется документация, которая удостоверит момент возникновения долга (договоры, накладные, акты исполненных работ и др.).

Порядок

Перед тем, как запускать процедуру по списанию, следует определить, наступил ли соответствующий момент для списания.

Определение момента

Момент списания играет наиважнейшую роль в налоговом учете, ведь от его верного определения зависит формирование налоговой базы налогоплательщика. Устанавливать момент следует в полном соответствии с положениями НК РФ.

https://www.youtube.com/watch?v=0GzYgLnYMX4

В случае пропуска налогоплательщиком этого срока, придется подавать уточненную декларацию и корректировать налоговые обязательства. Чтобы избежать этого, долг необходимо своевременно инвентаризировать.

Нормативный срок инвентаризации – каждый год непосредственно перед составлением годового отчета.

Подтверждение права

Списание задолженности – это не та процедура, которая производится исключительно по желанию кредитора.

Должны быть соответствующие основания, к которым относятся:

- сведения об инвентаризации;

- письменное обоснование;

- соответствующий приказ руководителя;

- подтверждающая документация о невозможности взыскать задолженность.

Документация, свидетельствующая об экономической целесообразности списания дебиторской задолженности:

- иск к предприятию-должнику;

- судебное решение и постановление о завершении его исполнения;

- постановление, содержащее сведения о возврате исполнительного документа кредитору в связи с невозможностью выполнения содержащихся в нем требований.

Дополнительная документация, также подтверждающая необходимость в списании:

- подтверждение истечения срока исковой давности;

- сведения о банкротстве предприятия-должника;

- справка об исключении дебитора из ЕГРЮЛ.

Определение суммы

В налоговом и бухгалтерском учете суммы к списанию определяются по-разному. В бухучете списание осуществляется вместе с НДС.

Разъяснения, которые предоставляли различные фискальные органы, гласят о том, что налогоплательщик может списывать задолженность полной суммой – то есть, вместе с НДС.

Списание задолженности контрагентов перед предприятием

Согласно требованиям бухучета, долги контрагентов подлежат учету на забалансовом счете 007 как прочие расходы предприятия.

В случае, если дебитор все же исполнит обязательства уже после списания, то бухгалтер обязан отнести поступление денежных средств к прочим доходам, списать деньги со счета 007 и отнести средства к внереализационным доходам для целей уплаты налогов.

Важно! Налоговый учет предусматривает ситуацию, когда списание долга осуществляется за счет собственной прибыли организации и не отражается в налоговом учете. В таком случае, погашение дебитором долга не отразится на налогооблагаемой базе.

Списание дебиторской задолженности – достаточно ответственная процедура, с которой может столкнуться любое учреждение, перед которым контрагенты не погасили задолженность.

Списывать долги можно только при наличии соответствующих оснований, предусмотренных НК РФ.

Структуру дебиторской задолженности вы можете найти по ссылке.

Про оценку дебиторской задолженности читайте здесь.

Источник: https://finbox.ru/spisanie-debitorskoj-zadolzhennosti-pri-likvidacii-kreditora/

Инструкция: как правильно списать безнадежные долги

На Клерке появилась отличная статья-инструкция по списыванию долгов. Автор – эксперт Александр Иванов, достаточно подробно и полно описал данную процедуру.

Какие документы показать налоговикам, если у них появятся вопросы.

Примеры невозвратных долгов и причины их возникновения

Разрешается списывать только ту задолженность, которая официально признана безнадежной. Оснований для такого признания несколько:

- обязательства должника прекращены по причине невозможности исполнения;

- организация-должник ликвидирована;

- исполнительное производство по делу завершено.

Особенно примечательным является последний случай. Проиллюстрируем его типичным примером из практики.

Контрагент компании А долгое время не закрывает дебиторку. Компания инициирует судебное разбирательство. Суд выносит постановление о взыскании долга. Приставы получают исполнительный лист, но не могут работать с должником.

Последний либо скрылся, либо оставил свою компанию фактически без имущества, продажа которого могла бы покрыть долг или его часть. Исполнительное производство закрывается. Компания А получает возможность списать дебиторку.

Второй пример касается ликвидированных и так называемых «мертвых» заемщиков. Если компания-должник обанкротилась и ликвидирована в установленном порядке, об этом появляется запись в ЕГРЮЛ. Ее дебиторка автоматически признается безнадежной (невозвратной), списывается в стандартном порядке.

Если компания не является банкротом официально, но признаков жизни в течение последнего календарного года не подает, налоговики могут принудительно вычеркнуть ее из Госреестра. В этом случае, несмотря на отсутствие решения суда, дебиторку тоже можно признать невозвратной. Об этом свидетельствует действующая судебная практика.

Ссылаться для признания долгов безнадежными лучше на ГК (ст. 64.2).

Как быть с невозвратными долгами ИП?

Если вашим должником является индивидуальный предприниматель, он, как и компания, может быть признан банкротом. С даты вынесения судом соответствующего решения задолженность считается невозвратной.

В этом случае ее можно списывать. А вот если вы заметили, что контрагент ИП просто снят с налогового учета, не спешите проводить списание. По закону ответственность ИП по обязательствам является полной.

Долг может быть погашен за счет, например, продажи имущества, если предприниматель официально не признан банкротом.

https://www.youtube.com/watch?v=lOwxC5A9zEM

Списание невозвратного долга в связи со смертью должника ИП тоже имеет свои особенности. Осуществить его возможно только после попытки взыскания суммы задолженности с наследников предпринимателя. Правда, следует учитывать, что отвечают они по долгам ИП только в пределах наследуемого имущества.

Долг должен быть реальным

Списывать, учитывать в целях налогообложения можно только реальные невозвратные долги. То есть их наличие должно подтверждаться документально. Если первички, подписанной должником, у вас нет, значит, официально нет и задолженности.

Для подтверждения реальности долгов используются:

- платежные поручения;

- акты на передачу прав;

- акты оказанных услуг, выполненных работ;

- товарные накладные.

Обратите внимание: подтвердить реальность долга без первички не получится. Акты сверки с контрагентом, в которых отражена задолженность, не подходят. На эту тему давались разъяснения налоговиками: письмо ФНС от 06.12.2010 № ШС-37-3/16955.

Без первички обратиться в суд для признания долга безнадежным можно только при наличии расписки, подписанной дебитором, а также письменно оформленного грамотного пояснения причины отсутствия других подтверждающих документов.

Как списывать долги?

Итак, имеющаяся дебиторка официально признана невозвратной. У вас на руках соответствующие документы (например, судебное решение, исполнительный лист, выписка из ЕГРЮЛ о прекращении деятельности должника). Осталось дело за малым — списать ее, отразить в учете в расходной статье.

Списанию всегда предшествует инвентаризация расчетов. Для ее проведения в организации издается соответствующий приказ. Проводится инвентаризация в нормативном порядке.

В инвентаризационной комиссии могут участвовать сотрудники организации и приглашенные эксперты. Последние должны иметь разрешительные документы (доверенность на участие в инвентаризационных мероприятиях).

По результатам проведения инвентаризации заполняются акт и справка (форма № ИНВ-17).

Следующим этапом является издание приказа о списании задолженности. В его тексте важно точно указывать, что списывается, в какой сумме. Также обязательно должны присутствовать данные дебитора. Вступает в силу такой приказ непосредственно в день подписания.

Итак, все документы оформлены, долг может списываться в 1С (удаляться из ОСВ). Скорректированные учетные данные будут отражены в очередной декларации по налогу на прибыль.

Не удивляйтесь, если налоговики потребуют подтверждения правомерности списания невозвратной задолженности. Составьте пояснительное письмо, приложите к нему копии всех документов, подтверждающих реальность долга (решение суда, исполнительный лист, выписку из ЕГРЮЛ и т.п.) и документы по его фактическому списанию (приказы по инвентаризации, акт, справку). Этого будет достаточно.

Источник: https://1w.ru/articles/204-instrukcija-kak-pravilno-spisat-beznadezhnye-dolgi.html

Ликвидация организации с дебиторской задолженностью

Обновление: 2 августа 2017 г.

Хозяйственная деятельность организации всегда имеет последствия. Случаи ликвидации организаций с полным отсутствием должников и кредиторов – большая редкость.

Оглавление:

Как правило, приходится заниматься ликвидацией ООО с кредиторской и дебиторской задолженностью.

Ликвидация ООО с кредиторской задолженностью

На предъявление требований кредиторов отводится двухмесячный срок. Кредитор вправе заявить свои требования к должнику, но использование этого права остается на его усмотрение. Если кредиторы не заявили свои требования в течение 2-х месяцев, то такая кредиторская задолженность списывается с баланса.

Кроме того, бывают ситуации, когда письмо, которое отправила ликвидационная комиссия, возвращается обратно. При уточнении данных через ЕГРЮЛ выясняется, что организация ликвидирована. Возникает справедливый вопрос, как списать кредиторскую задолженность, если организация ликвидирована.

Такая задолженность также списывается с баланса.

Заявленная и признанная к погашению кредиторская задолженность отражается в промежуточном ликвидационном балансе. Кредитор может не согласиться с размером задолженности, тогда он вправе подать иск в суд. Если в суд кредитор не обратился, а комиссия не признала спорные суммы к погашению, то в этом случае суммы списываются с баланса.

Члены ликвидационной комиссии либо ликвидатор должны строго соблюдать требования законодательства при ликвидации ООО с кредиторской задолженностью, так как в ст. 64.1 ГК РФ указано, что уже после ликвидации ООО кредиторы могут требовать от членов ликвидационной комиссии возмещения убытков, причиненных им.

Расчеты с кредиторами

Как только участники ООО утвердили промежуточный баланс, ООО начинает рассчитываться с кредиторами. Очередность погашения задолженности определена п. 1 ст. 64 ГК РФ.

- В первую очередь ООО должно рассчитаться с гражданами, перед которыми несет ответственность за причинение вреда жизни или здоровью.

- Во вторую очередь становятся расчеты по оплате труда работников.

- В третью очередь ООО производит расчеты с бюджетом.

- В четвертую очередь ООО рассчитывается с другими кредиторами.

После того, как организация погасила все долги, формируется ликвидационный баланс. К моменту его оформления необходимо распределить еще оставшееся имущество и списать всю оставшуюся задолженность. Не забудьте, что при ликвидации организации с кредиторской задолженностью суммы списанной кредиторской задолженности облагаются налогом на прибыль (п. 18 ст. 250 НК РФ).

Как списать дебиторскую задолженность при ликвидации организации

Для того, чтобы исполнить требования ГК РФ, ликвидатор принимает меры к получению ООО всей дебиторской задолженности. Это делается для того, чтобы максимально удовлетворить требования кредиторов и участников общества. Ликвидатор направляет претензии дебиторам ООО, а в случае непогашения ими своих задолженностей предъявляет иски в суд.

Но в случае, если имущества у общества достаточно для удовлетворения требований кредиторов и участников, можно ограничиться направлением претензий. И в таких случаях возникает вопрос, как списать дебиторскую задолженность при ликвидации организации.

В случае, если времени на долгие судебные процессы нет, а по претензии должник не заплатил, ликвидируемая организация может простить долг и списать его с баланса. В этом случае у организации-должника возникает налоговая выгода.

Налоговая выгода возникает и в случае прощения долга по договору займа перед участником ООО, что тоже в практике встречается довольно часто. В этом случае физическое лицо, которому организация прощает долг, должно уплатить НДФЛ.

Часто бывает так, что при инвентаризации выявляется дебиторская задолженность, по которой уже давно истек срок исковой давности, либо выясняется, что организация-должник вообще давно ликвидирована.

Перед ликвидационной комиссией стоит вопрос о списании задолженности в связи с ликвидацией должника.

Такая дебиторская задолженность должна списываться в том отчетном периоде, в котором должник исключен из ЕГРЮЛ.

При расчете налога на прибыль организаций такую задолженность можно списать:

- за счет созданного ранее резерва (п. 5 ст. 266 НК РФ);

- отразить задолженность во внереализационных расходах (пп. 2 п. 2 ст. 265 НК РФ).

Учесть такую дебиторскую задолженность в расходах смогут только те организации, которые работают по методу начисления. В случае, если ООО применяет кассовый метод, учесть задолженность в составе внереализационных расходов оно не может, так как расходы можно признать только после их оплаты (п. 3 ст. 273 НК РФ).

Подводя итоги, можно отметить, что ликвидация ООО с дебиторской и кредиторской задолженностью возможна, однако необходимо помнить, что это влечет налоговые последствия, о которых нельзя забывать.

Источник: https://glavkniga.ru/situations/s504737

Списание дебиторской задолженности при ликвидации ооо

Списание безнадежной дебиторской задолженности: проводки по налоговому и бухучету

И даже суд не всегда помогает восстановить справедливость и вернуть предприятию долги, суммы которых «висят» на балансе фирмы, безосновательно увеличивая ее налогооблагаемую прибыль.

Проводки по списанию дебиторской задолженности можно совершить только в том случае, если она признана «безнадежной».

Какая «дебиторка» подлежит списанию Образование невозвратной «дебиторки» – настоящая «головная боль» бухгалтерии и собственников предприятия.

Списание «дебиторки» и «кредиторки» по долгам организации, исключенной из ЕГРЮЛ в упрощенном порядке

также Письмо Минфина России от 09.01.2013 N/01.) Но и до проведения инвентаризации выявляются факты, свидетельствующие о невозможности взыскания или уплаты контрагенту сформированной в бухгалтерском учете задолженности. Примером является исключение компании-контрагента из ЕГРЮЛ.

Источник: https://efridman.ru/likvidacija-organizacii-s-debitorskoj/

Безнадега: когда можно списать долги контрагентов

Источник: https://www.klerk.ru/buh/

В кризис многие компании сталкиваются с неплатежами своих контрагентов. Основная часть долгов рано или поздно погашается, но есть такие долги, которые со временем переходят в разряд безнадежных, то есть нереальных к взысканию.

Дебиторская задолженность может возникнуть по разным причинам. Например, если контрагент не рассчитался за приобретенные им товары, работы или услуги. Либо если поставщик, с которым планировалась сделка, получил аванс, но сделка по определенным причинам не состоялась, а аванс так и не был возвращен компании.

К счастью, в большинстве случаев задолженность погашается, но может случиться так, что какая-то сумма долго «висит» и в итоге взыскать ее становится нереально. В таком случае долги нужно списать. Причем как в бухгалтерском, так и в налоговом учете.

Но как определить, что долг перешел в категорию долга, не реального к взысканию? Давайте разберемся.

Срок исковой давности

Основания, при которых задолженность становится безнадежной, прописаны в пункте 2 статьи 266 НК РФ. Одно из оснований: у долга истек срок исковой давности. Этот срок составляет три года (ч. 1 ст. 196 ГК РФ). На первый взгляд, нет ничего проще определить, истек срок исковой давности по долгу или нет? Однако на практике возникает масса нюансов.

Например, некоторые бухгалтеры ошибочно отсчитывают трехлетний срок с момента образования дебиторской задолженности по данным бухгалтерского учета. Попросту говоря, с момента проведения, например, записи: Дебет 62 Кредит 90 (если речь идет о задолженности по оплате отгруженной продукции). Но это не правильно.

Согласно пункту 1 статьи 200 ГК РФ течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права.

Права считаются нарушенными тогда, когда контрагент должен был, к примеру, уплатить определенную сумму денежных средств, но не сделал этого.

Самый распространенный пример можно привести с договором поставки, по которому предусмотрены сроки оплаты товара, поставленного продавцом. Со дня, установленного договором для оплаты товара, и начинает исчисляться срок исковой давности.

Кроме того, в некоторых случаях срок исковой давности может прерываться. Но бухгалтер может не учесть это и преждевременно отнести задолженность в состав внереализационных расходов.

А это, как известно, чревато доначислениями налога, пени и штрафами. Ведь после перерыва течение срока исковой давности начинается заново, при этом время, истекшее до перерыва, не засчитывается в новый срок.

В каких случаях срок исковой давности прерывается?

В статье 203 ГК РФ сказано, что течение срока исковой давности прерывается совершением обязанным лицом действий, свидетельствующих о признании долга. Но что это за действия, гражданское законодательство не разъясняет. Поэтому воспользуемся иными источниками информации.

Примеры действий, которые могут свидетельствовать о признании долга контрагентом, приведены в пункте 20 Постановления Пленума Верховного Суда РФ от 29.09.2015 № 43. К таким действиям, в частности, могут относиться:

- признание претензии;

- изменение договора уполномоченным лицом, если из такого изменения следует, что должник признает наличие долга, либо просьба должника о соответствующем изменении договора (например, об отсрочке или рассрочке платежа);

- сверка взаимных расчетов согласно акту сверки, подписанному уполномоченным лицом.

Обратите внимание, что в настоящее время подача компанией иска в суд на своего должника не прерывает срок исковой давности, как это было до 01.09.2013 г. Обращение в суд теперь не прерывает, а приостанавливает течение срока для списания просроченной задолженности (ч. 1 ст. 204 ГК РФ).

Источник: https://otchetonline.ru/art/buh/54043-beznadega-kogda-mozhno-spisat-dolgi-kontragentov.html

Списание безнадежной дебиторской задолженности

Ситуация знакомая многим организациям: товар отгружен, оплата за товар своевременно не получена, период просрочки оплаты продолжает нарастать. Организации, признающие доходы и расходы по методу начисления, т.е. на дату отгрузки, уже признали в отчетности финансовый результат, исчислили и уплатили в бюджет налог на прибыль по этой сделке.

НК РФ дает возможность налогоплательщику уменьшить налоговую базу на суммы фактически не полученной дебиторской задолженности, имеющей признаки сомнительной или нереальной к взысканию.

Уменьшить налоговую базу можно одним из способов:

- формирование резерва по сомнительным долгам,

- прямым списанием безнадежных долгов непосредственно в убытки без создания резерва.

Сомнительным долгом признается задолженность перед налогоплательщиком, связанная с реализацией товаров, работ, услуг, если она не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, гарантией. Все остальные виды просроченной задолженности в формировании резерва не участвуют. Сомнительный долг в дальнейшем будет погашен должником (полностью или частично) или превратится в безнадежную задолженность.

Налогоплательщик, принявший решение о формировании резерва под сомнительные долги прописывает в своей учетной политике правила формирования резерва.

Они не должны противоречить общим нормам по созданию резерва, предусмотренным статьей 266 НК РФ.

Суммы отчислений в этот резерв включаются во внереализационные расходы на последнее число отчетного (налогового) периода.

Для организаций, выбравший способ резервирования по сомнительным долгам, списание долгов, признаваемых безнадежными, производится за счет суммы созданного резерва.

Если созданного резерва налогоплательщику не достаточно, разница (убыток) относится непосредственно на внереализационные расходы.

Те налогоплательщики, которые не резервируют сомнительные долги, имеют возможность уменьшить свои налоговые обязательства не раньше момента, когда долг будет признан безнадежным.

Резерв создается только по сомнительной задолженности, возникшей в связи с реализацией.

Например, под просроченный аванс, уплаченный поставщику резерв формировать неправомерно.

Безнадежными долгами могут быть признаны любые задолженности, в том числе авансы и предоплаты. Как разъясняет Минфин РФ в письме от 16.01.2018 N 03-03-06/2/1551, любая безнадежная задолженность, признанная таковой по основаниям пункта 2 статьи 266 НК РФ, в случае если налогоплательщик принял решение о создании резерва по сомнительным долгам, списывается с баланса за счет указанного резерва.

Признаки безнадежной задолженности

Уменьшить налоговую базу по налогу на прибыль можно в случае, если безнадежная задолженность возникла по одному из обстоятельств, перечисленных в п.2 ст.266НК РФ:

- Истек срок исковой давности. При определении срока исковой давности необходимо руководствоваться нормами гражданского законодательства (ст. 196 ГК);

- Обязательство прекращено на основании акта государственного органа. То есть когда в результате издания акта органа государственной власти или органа местного самоуправления исполнение обязательства становится невозможным полностью или частично (ст. 417 ГК РФ);

- Обязательство прекращено невозможностью исполнения, если она вызвана наступившим после возникновения обязательства обстоятельством, за которое ни одна из сторон не отвечает (ст.416 ГК РФ);

- Ликвидация организации. Речь идет о долгах, по которым в соответствии с гражданским законодательством обязательство прекращено ликвидацией организации (ст. 419 ГК РФ). При этом долги, нереальные ко взысканию, списываются в составе внереализационных расходов с даты исключения налогоплательщика-должника из ЕГРЮЛ.

- Банкротство гражданина — новое обстоятельство, введено в НК РФ с 1 января 2018 года. Согласно п. 6 ст. 213.27 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» требования кредиторов, не удовлетворенные по причине недостаточности имущества гражданина, признанного банкротом, считаются погашенными.

- Возврат судебным приставом взыскателю долга исполнительного документа в случаях когда:

- невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

- у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом допустимые законом меры по отысканию его имущества оказались безрезультатными.

Минфин РФ против признания долга безнадежным, если этот долг обеспечен поручительством (письмо от 09.06.2014 N 03-03-10/27603).

Судебная практика против списания безнадежных долгов взаимозависимых лиц в уменьшение налога на прибыль, усматривая в этом отсутствие экономической обоснованности.

По списанию займов, выданных взаимозависимым лицам, смотрите Постановление АС ВВО от 10.01.2018 N Ф01-5206/2017 по делу N А79-9660/201. В отношении перевода долга взаимозависимого лица совершенного в отсутствие деловой цели и недоказанной невозможности взыскания долга с поручителя, смотрите Постановление АС УО от 13.12.2017 N Ф09-7245/17 по делу N А50-6592/2017.

Как оформить документы по списанию

Судебная практика говорит, что наличие у налогоплательщика приказа руководителя, изданного на основании проведенной инвентаризации, не может быть достаточным основанием для отнесения безнадежного долга в состав внереализационных расходов.

Пример: Арбитражный суд Северо-Западного округа постановил, что для подтверждения обоснованности включения дебиторской задолженности в состав внереализационных расходов недостаточно только карточек счета 60 «Расчеты с поставщиками и подрядчиками», счета 62 «Расчеты с покупателями и заказчиками», актов инвентаризации и приказов руководителя о списании безнадежных долгов. Необходимы также первичные документы, подтверждающие образование и наличие дебиторской задолженности (Постановление АС СЗО от 09.12.2016 по делу N А21-8523/2015).

В каждом случае списания безнадежного долга будут свои специфические документы, исходя из ситуации. Главный принцип — документы должны подтверждать наступление обстоятельств, по которым НК РФ разрешает относить долги к безнадежным (п. 2 ст. 266 НК РФ), а также размер суммы долга, дату его образования.

Примерный перечень документов для списания безнадежного долга в бухгалтерском и налоговом учете:

- акты инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами;

- письменное обоснование списания долга;

- приказ (распоряжение) руководителя организации о списании долга;

- договор, в котором указана дата срока платежа;

- накладные, акты приемки оказанных услуг;

- документы, подтверждающие платежи (платежные поручения, выписки, ордера и т.п.)

- постановление судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом от 02.10.2007 N 229-ФЗ «Об исполнительном производстве»,

- судебные решения, решения органов государственной власти;

- выписка из ЕГРЮЛ о ликвидации организации-должника.

Если Ваш должник индивидуальный предприниматель, выписка из ЕГРИП, подтверждающая прекращение гражданином деятельности в качестве индивидуального предпринимателя, не является достаточным основанием для признания его дебиторской задолженности безнадежной к взысканию.

В письме от 27.04.

2017 N 03-03-06/1/25384 Минфин России разъяснил: согласно статье 24 ГК РФ гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание, и, следовательно, после прекращения гражданином деятельности в качестве индивидуального предпринимателя он продолжает нести перед кредиторами имущественную ответственность по своим обязательствам. Тогда документом, подтверждающим безнадежную задолженность, может быть постановление судебного пристава-исполнителя об окончании исполнительного производства и о возвращении организации исполнительного документа.

О периоде списания безнадежного долга

При методе начисления расходы, принимаемые для целей налогообложения прибыли, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты.

Специальная дата списания безнадежной задолженности для уменьшения налоговой базы по налогу на прибыль в НК РФ не установлена. Из всего перечня дат признания расходов (убытков), перечисленных в ст.

272 НК РФ наиболее приемлемой можно считать последний день отчетного или налогового периода, в котором задолженность признана безнадежной (пп.3 п.7 ст. 272 НК РФ).

Минфин РФ разъясняет: датой признания задолженности безнадежной будет дата составления соответствующего документа, дата внесения записи в ЕГРЮЛ о ликвидации организации, дата составления акта государственного органа, дата постановления судебного пристава-исполнителя об окончании исполнительного производства.

Если по долгам истек срок исковой давности, задолженность признается безнадежным долгом, который учитывается в составе внереализационных расходов отчетного периода на дату истечения срока исковой давности (Минфин России от 25.08. 2017 N 03-03-06/1/54556).

Если в отношении Вашего должника открыто конкурсное производство, то учитывайте следующее. В силу статьи 149 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» конкурсное производство считается завершенным с даты внесения записи о ликвидации должника в ЕГРЮЛ.

На этом основании, Минфин РФ делает вывод: после внесения в ЕГРЮЛ записи об исключении из реестра юридического лица, в отношении которого было открыто конкурсное производство, кредитор вправе признать сумму дебиторской задолженности безнадежной и включить ее в состав расходов при расчете налоговой базы по налогу на прибыль организаций (Письмо Минфина России от 06.06.2016 N 03-03-06/1/32678).

Как поступить организации, если по каким либо причинам безнадежный долг не был списан в расходы своевременно? Минфин рекомендует внести изменения в налоговую декларацию по налогу на прибыль организаций того отчетного (налогового) периода, в котором возникла безнадежная задолженность. Это нужно сделать в момент, когда он получит все необходимые документы, подтверждающие, что такая задолженность может быть признана безнадежной в соответствии с положениями статьи 266 НК РФ (см. письмо Минфина РФ от 06.04.2016 N 03-03-06/2/19410).

Судебная практика признает право налогоплательщика не исправлять ошибку в декларации прошлого периода, а отразить безнадежный долг в более позднем периоде, если это явилось результатом допущенной налогоплательщиком ошибки в учете и эта ошибка привела к переплате налога на прибыль в прошлых периодах (смотрите Определения СК по экономическим спорам ВС РФ от 19.01.2018 N 305-КГ17-14988, ВС РФ от 04.12.2017 N 305-КГ17-14988 по делу N А41-17865/2016).

Пример: срок исковой давности по долгу истек в 2016 году, но по ошибке организация своевременно не отразила в отчетности это обстоятельство и не уменьшила налоговую базу 2016 года на сумму долга. Ошибка выявилась в 2017 году. При этом за 2016 год налог на прибыль оказался завышен в результате занижения внереализационных расходов, т.к. не был учтен безнадежный долг.

На основании п. 1 ст.

54 НК РФ налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога. Таким образом, налогоплательщик вправе на сумму безнадежного долга уменьшить налоговую базу 2017 года.

Как отразить в отчетности

В бухгалтерской отчетности расходы по списанию дебиторской задолженности отражают по строке 2350 «Прочие расходы» Отчета о финансовых результатах (приказ Минфина России от 02.07.2010 N 66н).

В декларации по налогу на прибыль суммы безнадежных долгов отражаются по строке 302 «Суммы безнадежных долгов, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, суммы безнадежных долгов, не покрытые за счет средств резерва», а также в общей сумме по строке 300 «Убытки, приравниваемые к внереализационным расходам — всего» Приложения N 2 к листу 02 декларации. Далее эти суммы переносятся в строку 40 листа 02 декларации (Приказ ФНС России от 19.10.2016 N ММВ-7-3/572@).

Расходы на отчисления в резерв сомнительных долгов отражаются в общей по строке 200 «Внереализационные расходы — всего». Ошибки прошлых лет, обнаруженные в текущем периоде, отражаются в декларации за текущий период.

Корректировка налоговой базы при перерасчете налоговой базы и суммы налога за период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога, отражается по строке 400 Приложения 2 к листу 02 с расшифровкой по годам в строках 401 — 403 Приложения 2 к листу 02 декларации.

Тема безнадежных долгов рассмотренными вопросами не ограничивается.

Если у Вас возникнут какие-то дополнительные вопросы, эксперты Правовест Аудит всегда готовы проконсультировать и оказать практическую помощь.

Задать вопрос

Источник: https://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/spisanie-beznadezhnoy-debitorskoy-zadolzhennosti/

Списание дебиторской задолженности в связи с ликвидацией должника или кредитора: приказ по ликвидированной организации, как списать

Одной из важных частей внутренней деятельности любого предприятия остается ведение бухгалтерского учета. Цифровые показатели должны тщательно контролироваться работниками, отвечающими за данную сферу.

Особенно тщательного контроля требует дебиторский вид задолженности. Это сумма, которая платится в пользу предприятия другими компаниями и обычными гражданами. То есть, так называются активы, временно выведенные из оборота.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 . Это быстро и !

О случаях возникновения

Задолженность у покупателей может возникать в нескольких ситуациях. Например, когда продажа и доставка товара уже завершена, а сумма на счет поставщику еще не перечислена. В сфере услуг так же может быть использована подобная схема, когда все работы выполнены, а оплата еще не поступила.

Обязательства покупателей по расчету могут быть обычными и просроченными в зависимости от того, когда проводится окончательный расчет.

Описание оснований

Списание дебиторской задолженности в связи с ликвидацией должника – решение, которое допустимо, если появились причины, указывающие на невозможность оплатить задолженность перед фирмой. Тогда считается, что задолженность стала безнадежной.

При подобных обстоятельствах списание происходит на нескольких основаниях:

- смерть должника, приведшая к прекращению обязательств;

- ликвидация компании, после которой деятельность прекращается;

- обязательства приостановлены в связи с тем, что органы власти выпустили соответствующий акт;

- невозможность расчета по текущим долгам;

- окончание периода, когда можно было оформить иски.

Ликвидация организации-должника является основанием для списания дебиторской задолженности в бухгалтерском и налоговом учете

Срок исковой давности истек

Здесь предполагается закрытие сумм от предприятий, которые были покупателями. Это происходит, если уже закончилось время для выставления законных требований относительно списания задолженностей. Стандартный срок исковой давности равен трем годам. Этого времени должно хватить, чтобы решить большинство проблем.

Есть лишь некоторые исключения, когда данные рамки меняются. К примеру, в случае с перевозками исковая давность – один год. Если это время заканчивается – считается, что задолженность нельзя погасить. Это касается как основного обязательства, так и дополнительных. Обычно в их роли выступает поручительство, либо другие подобные виды сотрудничества.

Отсчет времени начинается с момента, когда стороне стало известно о том, что ее права нарушены. Закрытие задолженностей допустимо, если указанный промежуток времени не прерывался. Обычно процедуру завершают оформлением судебного иска с указанием соответствующих требований. Неплательщик так же может признать долг, согласиться на погашение.

При ликвидации

Задолженности становятся безнадежными, если компания-партнер прошла через процедуру ликвидации. Это значит, что завершены все процессы, связанные с основной деятельностью.

Завершенной процедура будет считаться, когда все соответствующие сведения внесены в ЕГРЮЛ. Только после этого дается положительный ответ на вопрос о том, можно ли списать дебиторскую задолженность, если должник ликвидирован.

При списании дебиторской задолженности организация-кредитор должна доказать безнадежность данной задолженности

Согласно государственным актам

Такая ситуация должна быть подтверждена актом, выпущенным государственным учреждением, например:

- от местного самоуправления;

- за авторством государственных структур;

- составленным приставами.

Такие документы подтверждают, что требования второй стороны не могут быть выполнены.

Порядок прохождения процедуры устанавливается распорядителями средств. С подведомственными отделами в бюджетной организации надо обязательно согласовывать буквально каждое действие в этом направлении. Так государственные органы контролируют процесс, когда происходит списание дебиторской задолженности при ликвидации должника.

Зачем дебиторскую задолженность списывают?

Если несвоевременно списать дебиторку, должностные лица ООО, а также сама компания могут понести ответственность в соответствии с законом

Контроль и списание дебиторской задолженности по ликвидированной организации – один из этапов, входящих в стандартную процедуру бухгалтерского учета. Ведь после данных процедур искажаются сами документы и баланс, где хранятся денежные средства.

Сумма задолженности – один из активов, который либо можно получить, либо нет. Без учета данной характеристики другие организации не смогут составить общую картину. Из-за чего оказывается негативное влияние на сотрудничество в дальнейшем. Это особенно важно для банков при оформлении кредитов.

Операция по списанию необходима. Главное – помнить о том, что неплатежеспособность должника не позволяет полностью аннулировать имеющийся долг. На балансе средства могут отображаться еще на протяжении пяти лет после совершения операции. Это важно для корректного применения системы налогообложения на практике.

Процедура и главные методики

Когда принято решение по списанию, процедура проводится в два этапа:

После этого проводится инвентаризация. Она обязательна выполняется перед тем, как списать дебиторскую задолженность, если организация ликвидирована.

Чтобы все прошло законно, следует оформить специальную справку, где требуется указать:

- сумму просроченной задолженности;

- причины, по которым долг стал безнадежным;

- приказ, ставший основанием для организации процедуры.

Кроме того, надо обязательно написать о том, как происходит учет задолженности и налога на прибыль. Например, можно оформить ее как резерв, либо отнести к внереализационным доходам.

Раз в квартал стоит отдельно контролировать суммы, подлежащие списанию. Это позволит предотвратить дополнительные проблемы при общении с налоговиками. Потом будет легче списать дебиторскую задолженность при ликвидации организации.

Для того чтобы контролировать сроки и провести своевременно списание дебиторской задолженности, необходимо регулярно инвентаризировать такую задолженность

Особенности бухгалтерского и налогового учета

Бухгалтерский учет предполагает, что при документальном отображении дебиторские долги относятся к активам компании. Ведь они считаются частью имущества, просто находятся в распоряжении не самого предприятия, а других участников отношений.

Для отображения дебиторских долгов пользуются несколькими основными счетами. Согласно общему плану, кодировки у них следующие: 60, 62, 68, 69, 70, 71, 73, 75, 76, 91, 91-2.

Расшифровка означает наличие следующих направлений по работе:

- дебиторы и кредиторы с различными статьями расходов;

- учредители;

- персонал, осуществляющий прочие операции;

- подотчетные лица;

- вознаграждение за труд персоналу;

- страховка и обеспечение социального плана;

- налоговые сборы при сотрудничестве с покупателями и партнерами;

- поставщики, подрядчики.

Долги, признанные безнадежными, чаще всего относятся к прочим расходам. Для этого создаются резервы из средств, перечисленных другими предприятиями. Они позволяют защититься, когда происходит списание дебиторской задолженности при ликвидации кредитора.

При едином налоге

Здесь речь идет о достаточно интересном подходе к ведению отчетности. Согласно законодательству, списанные суммы не используются при начислении сборов. Но представители налоговиков говорят, чтобы на практике расчеты осуществлялись.

При таком подходе используются нормативы, под которые попадает сама задолженность дебиторского типа. Ведь фактически это доход, который должен прийти предприятию. Просто он относится к внереализационным.

Согласно законам, налоги начисляются на основе полученной прибыли. Именно поэтому налоговики считают возможным выставлять подобные требования. Но у налогоплательщиков есть возможность с этим не согласиться, более того – привести доказательства в свою защиту. Главное – заранее провести консультацию с соответствующими специалистами.

При использовании УСН

В данном случае плательщики должны опираться как на реализационные, так и на внереализационные доходы. Это значит, что суммы дебиторской задолженности должны найти соответствующее отражение в сопроводительной документации. К расходам и другим строкам данное явление не имеет никакого отношения. Ведь дебиторскую задолженность нельзя понимать как выгоду в привычном смысле слова.

Подробнее об НДС

Для налогоплательщика списание безнадежных задолженностей – процесс, проходящий без особых сложностей. Ведь сумма просто списывается с части расходов, что ведет к уменьшению налогооблагаемой базы. При этом обязанность по перечислению НДС с этих сумм все равно сохраняется. По крайней мере, когда используется объяснение вроде «отложенного обязательства перед бюджетом на счету 76 НДС».

Но бухгалтеры стараются исключить подобные варианты. Граждане редко стремятся уплачивать сборы по суммам, не полученным на протяжении отчетного периода. Специалисты рекомендуют использовать переход имущественных прав на безвозмездной основе. Но в таком случае возникают проблемы с доказательной базой.

Заключение

Многие моменты по дебиторской задолженности подробно описаны в письмах от Министерства финансов. Особенно это касается спорных ситуаций. Но у таких писем нет официального статуса нормативно-правовых актов. Практика в этом вопросе тоже складывается достаточно противоречивая.

Вопреки разъяснениям от Министерства финансов, суд часто встает на сторону налогоплательщика при разбирательствах. Ведь сами письма используются лишь как рекомендации, а не прямые указания на действия. В каждой конкретной ситуации вопрос заслуживает индивидуального рассмотрения. Надо изучать и прецеденты, возникающие ранее. Главное – предъявлять как можно больше доказательств в свою пользу.

Источник: https://lichnyjcredit.ru/dolgi/debit-kredit/spisanie-dz-likvidacia-dolzhnika.html