Учет капитала организации

Уставный капитал.

В современной российской экономике капитал выступает как важнейшая экономическая категория и является одним из сравнительно новых объектов бухгалтерского учета. В соответствии с п.

66 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.

1998 N 34н (с изменениями и дополнениями), в составе собственного капитала организации учитываются уставный (складочный), добавочный и резервный капитал, нераспределенная прибыль и прочие резервы.

Основу собственного капитала предприятия составляет уставный капитал, зафиксированный в его уставных учредительных документах. Он является необходимым условием образования и функционирования любого юридического лица.

Уставный капитал – это стартовый капитал, необходимый предприятию для осуществления финансово – хозяйственной деятельности с целью получения прибыли.

Согласно Гражданскому кодексу Российской Федерации уставный капитал может выступать в виде:

• складочного капитала – в полном товариществе и товариществе на вере;

• паевого либо неделимого фонда – в производственном кооперативе (артели);

• уставного капитала – в акционерных обществах, обществах с ограниченной и дополнительной ответственностью;

• уставного фонда – в унитарных государственных и муниципальных предприятиях.

Для целей бухгалтерского учета операций, связанных с формированием капитала организаций, прошедших государственную регистрацию, все указанные понятия сводятся к понятию уставного капитала, под которым подразумевается сумма вкладов, первоначально инвестированных собственниками (участниками, учредителями) в имущество организации.

Размер и состав уставного капитала, сроки и порядок внесения вкладов в уставный капитал участниками, оценка вкладов при их взносе и изъятии, порядок изменения долей участников, ответственность участников за нарушение обязательств по внесению вкладов являются предметом правового регулирования.

Законодательством предусмотрена также связь величины уставного капитала с размерами создаваемых предприятиями различных организационно – правовых форм резервных фондов, а также зависимость стоимости эмиссии облигаций, осуществляемой акционерными обществами, от размеров уставного капитала (эта стоимость не должна превышать величину уставного капитала).

Правовой статус уставного капитала определяет особенности его отражения в бухгалтерском учете. Здесь наибольшее внимание уделяется правильной организации аналитического учета, в основу построения которого должны быть положены конкретные функции, выполняемые уставным (складочным, неделимым) капиталом (фондом).

Уставный капитал является имущественной основой деятельности предприятия, определяет долю каждого участника в управлении предприятием и гарантирует интересы его кредиторов.

У коммерческих предприятий с любым организационно-правовым статусом учет уставного капитала в форме вкладов (паев) и акций по их первоначальной стоимости, определенной в учредительных документах на дату регистрации предприятия, ведется на счете 80 «Уставный капитал».

Кредитовый остаток этого счета показывает сумму зарегистрированного уставного капитала, оборот по кредиту отражает сумму его увеличения по законным основаниям, а оборот по дебету – уменьшение уставного капитала при выходе из состава предприятия его участников (учредителей) и по другим причинам.

Изменение размера уставного капитала предприятия всегда связано с переутверждением его учредительных документов общим собранием учредителей и их перерегистрацией в соответствующих государственных органах.

Увеличение уставного капитала может осуществляться в случаях:

• привлечения дополнительных средств от участников (учредителей) или при дополнительном приеме участников (учредителей), а также в случае дополнительной эмиссии акций или увеличения их номинала;

• направления на его увеличение нераспределенной чистой прибыли, добавочного и резервного капитала, а также начисленного учредительского дохода (дивидендов);

• получения государственными унитарными предприятиями дополнительных средств в виде дотаций от государственных и муниципальных органов.

Уменьшение уставного капитала может осуществляться в случаях:

• выхода участников (учредителей) из состава организации или выкупа акций акционерным обществом с их последующим аннулированием;

• доведения размера уставного капитала до величины стоимости чистых активов и погашения за счет этого непокрытого убытка, а также покрытия убытка за счет снижения размеров вкладов (паев) участников или номинальной стоимости акций;

• изъятия части уставного фонда унитарного предприятия.

Уставный капитал от других структурных частей собственного капитала предприятия отличает то, что он должен быть распределен между его участниками (учредителями). Поэтому решение общего собрания учредителей об изменении уставного капитала должно сопровождаться указанием о порядке его распределения между участниками.

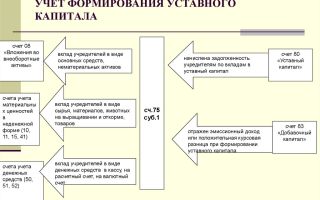

В связи с таким персонифицированным характером счета 80 «Уставный капитал» все записи, связанные с изменениями его величины, обязательно должны отражаться на дебете или кредите счета 75 «Расчеты с учредителями», субсчет 1 «Расчеты по вкладам в уставный (складочный) капитал».

Для учета зарегистрированного уставного капитала, его изменений и расчетов с учредителями по вкладам в уставный капитал Планом счетов предусмотрена система счетов, в которую вошли пассивный счет 80 «Уставный капитал» с субсчетами, отражающими структуру капитала, активно-пассивный счет 75 «Расчеты с учредителями», на котором отражаются и операции по расчетам с государственным и муниципальным органом как учредителем унитарных государственных предприятий, а также счет 81 «Собственные акции (доли)» для учета выкупленных собственных акций или долей. В эту систему счетов вошли также и другие счета собственного капитала: 82 «Резервный капитал», 83 «Добавочный капитал» и 84 «Нераспределенная прибыль (непокрытый убыток)».

Синтетический и аналитический учет уставного капитала ведется в соответствующих регистрах бухгалтерского учета на основании прошедших государственную регистрацию учредительных документов предприятия, договоров купли – продажи акций в акционерных обществах и другой первичной документации.

Рассмотрим особенности организации бухгалтерского учета и обобщения информации об образовании, изменении размеров и структуры уставного капитала и расчетов с учредителями в открытых акционерных обществах, где уставный капитал имеет наиболее сложную структуру, чем в товариществах и унитарных предприятиях.

Акционерным обществом признается коммерческая организация, уставный капитал которой разделен на определенное число акций; участники акционерного общества (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций.

Уставный капитал, сложившийся как акционерный, т. е. путем выпуска и продажи акций, имеет наиболее сложную структуру, порядок формирования и изменения.

В настоящее время законодательством Российской Федерации предусматривается создание акционерных обществ открытого и закрытого типа. Уставный капитал акционерного общества открытого типа разделяется на определенное число акций, имеющих номинальную (нарицательную) стоимость. Любой инвестор может приобрести эти акции по открытой подписке либо через посреднические организации.

В закрытом акционерном обществе акции распределяются только среди его учредителей или иного, заранее определенного круга лиц, либо они вообще могут не выпускаться. При этом взнос каждого акционера в уставный капитал общества определяется учредительным договором или протоколом, который подписывают все участники.

Все акции, выпускаемые как открытым, так и закрытым акционерным обществом, являются именными и при его учреждении должны быть размещены среди учредителей. Акционерное общество вправе эмитировать обыкновенные акции, а также один или несколько типов привилегированных акций. Номинальная стоимость всех обыкновенных акций должна быть одинаковой.

Источник: https://buhuchet-info.ru/buhgalterskiy-uchet-v-strahovanii/379-uchet-kapitala-organizatsii-.html

Учет уставного капитала

Уставный капитал представляет собой стартовый капитал, который вносится при создании организации его учредителями (участниками) для обеспечения первоначальной производственной деятельности организации с целью получения в дальнейшем прибыли от этой деятельности.

Учредителями (участниками) организации могут быть юридические и/или физические лица.

В соответствии с действующим законодательством РФ и в зависимости от организационно-правовой формы организации уставный капитал может иметь форму:

- складочного капитала — в полном товариществе и товариществе на вере;

- паевого фонда — в производственных кооперативах;

- уставного фонда — в государственных и муниципальных унитарных предприятиях;

- уставного капитала — в акционерных обществах и обществах с ограниченной ответственностью.

Складочный капитал товариществ составляется из вкладов его участников.

Паевой фонд производственных кооперативов составляется из имущественных паевых взносов его членов.

Уставный фонд государственных и муниципальных унитарных предприятий составляется из внеоборотных и оборотных активов, выделенных им государством (Российской Федерацией), субъектом РФ или муниципальным образованием (органом).

Уставный капитал акционерного общества составляется из номинальной стоимости акций общества, приобретенных акционерами,

Уставный капитал общества с ограниченной ответственностью составляется из номинальной стоимости долей его участников.

В обобщенном виде уставный капитал — это совокупность вкладов (долей, акций, паевых взносов) учредителей (участников) организации, зафиксированная в учредительных документах.

Порядок формирования уставного капитала (складочного капитала, уставного фонда) регулируется законодательством РФ и учредительными документами организации.

По действующему законодательству вклады в уставный капитал (складочный капитал, уставный фонд) могут быть внесены в денежной форме и/или путем внесения имущества (материалов, объектов основных средств и т. д.), нематериальных активов и имущественных прав.

Для целей бухгалтерского учета стоимость имущества, нематериальных активов и имущественных прав, внесенных в счет вклада в уставный капитал организации, определяется исходя из их денежной оценки, согласованной учредителями (участниками) организации, если иное не предусмотрено законодательством РФ.

При этом следует иметь в виду, что законодательством РФ в той или иной степени оговаривается необходимость сопоставления стоимостной оценки вносимого имущества с уровнем рыночных цен на аналогичную продукцию.

Например, установлено, что при согласованной стоимости вносимого в общество имущества, превышающей 200 минимальных размеров оплаты труда, обязательно привлечение независимого оценщика.

В случае внесения в уставный капитал общества неденежных вкладов участники общества и независимый оценщик в течение трех лет с момента государственной регистрации общества или соответствующих изменений в уставе общества солидарно несут при недостаточности имущества общества субсидиарную ответственность по его обязательствам в размере завышения стоимости неденежных вкладов.

Для целей бухгалтерского учета в соответствии с п. 2 ПБУ 9/99 полученные от учредителей (участников) организации вклады в уставный капитал не признаются доходами организации.

Учет и обобщение информации о состоянии и движении уставного капитала (складочного капитала, уставного фонда) организации ведется на пассивном счете 80 «Уставный капитал».

На данном счете осуществляется учет вкладов учредителей (участников) организации и акций акционерного общества по их первоначальной (номинальной) стоимости.

Сальдо по счету 80 «Уставный капитал» должно соответствовать размеру уставного капитала (складочного капитала, уставного фонда), зафиксированному в учредительных документах организации.

Записи по счету 80 «Уставный капитал» производятся при формировании уставного капитала (складочного капитала, уставного фонда), а также в случаях их увеличения и уменьшения лишь после внесения соответствующих изменений в учредительные документы организации.

Документы о внесенных в учредительные документы изменениях в связи с увеличением или уменьшением уставного капитала, а также документы, подтверждающие увеличение или уменьшение уставного капитала организации, должны быть представлены в орган, осуществляющий государственную регистрацию юридических лиц.

Порядок регистрации юридических лиц при их создании, порядок регистрации изменений, вносимых в учредительные документы организаций, и др. регламентируется Федеральным законом от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Расчеты с учредителями (участниками) организации по вкладам в уставный капитал учитываются на счете 75 «Расчеты с учредителями» (субсчет 75–1 «Расчеты по вкладам в уставный (складочный) капитал»).

Для учета операций по формированию уставного фонда унитарного предприятия также применяется субсчет 75–1 к счету 75 «Расчеты с учредителями». Применительно к унитарным предприятиям субсчет 75–1 именуется «Расчеты по выделенному имуществу».

После государственной регистрации организации ее уставный капитал в сумме вкладов учредителей (участников), предусмотренных учредительными документами, и фактическая задолженность учредителей по вкладам в уставный капитал отражаются в бухгалтерском учете по дебету счета 75 «Расчеты с учредителями» (субсчет 75-1) и кредиту счета 80 «Уставный капитал».

При этом запись по дебету счета 75 «Расчеты с учредителями» (субсчет 75-1) и кредиту счета 80 «Уставный капитал» производится на всю величину уставного капитала, объявленную в учредительных документах!

При фактическом поступлении денежных сумм в счет уставного капитала производятся записи по кредиту счета 75 «Расчеты с учредителями» (субсчет 75-1) в корреспонденции со счетами учета денежных средств.

При внесении материальных и иных ценностей (кроме денежных средств) в счет уставного капитала производятся записи по кредиту счета 75 «Расчеты с учредителями» (субсчет 75-1) в корреспонденции со счетами учета этих ценностей (08 «Вложения во внеоборотные активы», 10 «Материалы» и др.).

Поступающие в счет вклада в уставный капитал основные средства и нематериальные активы предварительно отражаются по дебету счета 08 «Вложения во внеоборотные активы», а при их принятии к бухгалтерскому учету списываются со счета 08 в дебет счетов 01 «Основные средства» и 04 «Нематериальные активы».

Налоговые аспекты

Налоговым кодексом РФ установлено, что стоимость вкладов (денежных средств, имущества, нематериальных активов и т. д.), поступающих от учредителей (участников) в счет вклада в уставный капитал организации, не признается доходом организации и не облагается налогом на прибыль и налогом на добавленную стоимость.

Для целей налогового учета имущество и нематериальные активы, полученные в виде вклада в уставный капитал организации, в целях налогообложения прибыли принимаются по стоимости (остаточной стоимости) полученного в качестве вклада в уставный капитал имущества и нематериальных активов.

Стоимость (остаточная стоимость) определяется по данным налогового учета у передающей стороны на дату перехода права собственности на указанное имущество и нематериальные активы с учетом дополнительных расходов, которые при таком внесении (вкладе) осуществляются передающей стороной при условии, что эти расходы определены в качестве вклада в уставный капитал.

Остаточная стоимость применяется по отношению к основным средствам и нематериальным активам, получаемым в счет вклада в уставный капитал организации.

Если получающая сторона не может документально подтвердить стоимость вносимого имущества или какой-либо его части, то стоимость этого имущества либо его части признается равной нулю.

При внесении имущества физическими лицами и иностранными организациями его стоимостью (остаточной стоимостью) признаются документально подтвержденные расходы на его приобретение (создание) с учетом амортизации, начисленной в целях налогообложения прибыли в государстве, налоговым резидентом которого является передающая сторона.

При этом указанная стоимость (остаточная стоимость) не может быть выше рыночной стоимости этого имущества, подтвержденной независимым оценщиком, действующим в соответствии с законодательством указанного государства.

В соответствии с п. 3 ст. 39 НК РФ передача имущества и нематериальных активов в уставный капитал других организаций не признается его реализацией. Поэтому в соответствии с подп. 1 п. 2 ст. 146 НК РФ указанные вклады в уставный капитал не облагаются налогом на добавленную стоимость.

Так как операции по передаче имущества и нематериальных активов в счет вклада в уставный капитал другой организации не признаются объектом обложения налогом на добавленную стоимость, то суммы НДС, уплаченные при их приобретении, не подлежат вычету.

В первом случае, когда передающей организации заранее известно, что приобретенное имущество и/или нематериальные активы предназначены для передачи в счет вклада в уставный капитал другой организации, то суммы НДС, предъявленные поставщиком при их приобретении, должны быть учтены в стоимости указанного имущества и/или нематериальных активов при их принятии к бухгалтерскому учету.

В соответствии с п. 2 ст. 178 НК РФ суммы НДС, предъявленные организации при приобретении имущества и/или нематериальных активов, должны учитываться в их стоимости в случае, если они предназначены для передачи в уставный капитал другой организации.

В первого случая в качестве примера рассмотрим отражение в учете операций по поступлению от двух учредителей соответственно объекта основных средств и материалов в счет вклада в уставный капитал организации, по которым до их передачи в счет вклада не был осуществлен вычет сумм НДС при принятии к бухгалтерскому учету:

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Объявлен уставный капитал организации, зафиксированный в учредительных документах | 75-1 | 80 |

| Поступление объекта основных средств | |||

| 2 | Отражена стоимость объекта ОС, поступившего в счет вклада в уставный капиталот организации-учредителя | 08-4 | 75-1 |

| 3 | Принят к учету по первоначальной стоимости объект ОС, поступивший в счет вклада в уставныйкапитал организации | 01 | 08-4 |

| Поступление материалов | |||

| 4 | Приняты к учету по фактической себестоимости материалы, поступившие в счет вкладав уставный капитал от организации-учредителя 2 | 10 | 75-1 |

Во втором случае, например, если передающая организация использовала ранее приобретенное имущество и/или нематериальные активы в производственной деятельности и произвела по ним вычет НДС, а затем решила передать их в уставный капитал другой организации, то она должна восстановить суммы НДС, ранее предъявленные по ним к вычету.

В соответствии с п. 3 ст. 170 НК РФ в случае передачи имущества и нематериальных активов в качестве вклада в уставный (складочный) капитал другой организации передающая организация должна восстановить сумму НДС, ранее предъявленную по ним к вычету.

Применительно к материально-производственным запасам у передающей организации подлежит восстановлению НДС в размере всей суммы, ранее предъявленной к вычету.

Применительно к основным средствам и нематериальным активам у передающей организации подлежит восстановлению НДС в размере суммы, пропорциональной их остаточной стоимости.

Восстановление сумм НДС производится передающей организацией в том налоговом периоде, в котором имущество и нематериальные активы были переданы другой организации качестве вклада в уставный капитал.

Суммы НДС, подлежащие восстановлению в таких случаях, не должны включаться в стоимость передаваемого имущества и нематериальных активов и подлежат налоговому вычету у принимающей организации.

С этой целью сумма НДС, восстановленная передающей организацией, должна указываться в документах, которыми оформляется передача указанного имущества и нематериальных активов.

Суммы НДС, которые восстанавливаются передающей организацией, подлежат вычетам у организации, получившей в качестве вклада в уставный капитал имущество и нематериальные активы, при условии использования полученного имущества и нематериальных активов для осуществления операций, признаваемых объектами налогообложения налогом на добавленную стоимость.

Вычеты указанных сумм НДС производятся принимающей организацией после принятия на учет имущества и нематериальных активов, полученных в качестве вклада в уставный капитал организации.

С 1 января 2008 г. в соответствии с подп. 3.1 ст. 251. НК РФ доходы в виде сумм НДС, подлежащих налоговому вычету у принимающей организации при получении имущества и нематериальных активов в качестве вклада в уставный-(складочный) капитал, не учитываются при определении налоговой базы по налогу на прибыль.

Источник: https://glavbuh-info.ru/index.php/2012-04-24-13-38-04/9406-2012-05-18-06-56-23

Бухгалтерский учет уставного капитала

Самой первой хозяйственной операцией, с которой начинается деятельность любой организации, является отражение суммы уставного капитала, которая указывается в учредительных документах.

Согласно законодательству, а именно Инструкции по применению плана счетов, задолженность учредителей по взносам в уставный капитал отражается проводкой:

Дебет 75 «Расчеты с учредителями» Кредит 80 «Уставный капитал»

Для начала разберем, что же такое уставный капитал.

Уставный капитал – это первоначальная сумма, которую учредители готовы внести для дальнейшего обеспечения деятельности компании.

Согласно статье 15 Федерального закона «Об обществах с ограниченной ответственностью», вкладом в уставный капитал могут быть деньги, ценные бумаги, другие вещи и имущественные права, которые имеют денежную форму.

Согласно поправкам в Гражданском кодексе РФ на 2016 год, уставный капитал можно внести только после того, как общество пройдет регистрацию, но также нужно обратить внимание и на сокращение срока его полной оплаты.

Если раньше этот срок составлял 1 год с момента государственной регистрации общества, то теперь это 4 месяца. То есть если общество зарегистрировано с минимальным уставным капиталом, то его оплату можно произвести любыми частями в течение 4 месяцев.

После того как истечет данный срок, уставный капитал общества должен быть оплачен полностью.

Оплатить уставный капитал можно двумя способами:

— внести деньги на расчетный счет в отделении банка, сказав, что это уплата учредителем доли в уставном капитале;

— перевести деньги с личного счета учредителя на счет организации. В данном случае в назначении платежа также необходимо указать, что переводимая сумма является уплатой учредителем доли в уставном капитале.

После того как организация пройдет государственную регистрацию, уставный капитал в сумме вклада учредителей отражается по кредиту счета 80 «Уставный капитал» во взаимосвязи со счетом 75 «Расчеты с учредителями». Отразить это нужно следующим образом.

| Название операции | Дебет | Кредит | Сумма |

| Отражена задолженность учредителей по взносам в уставный капитал | 75 | 80 | 10 000 |

Сумма, которую внесли учредители в счет вклада в уставный капитал, отражается на счете 80 «Уставный капитал» один раз при формировании, и уже в последующие месяцы она остается неизменной. Меняться 80-й счет может только при одном условии: если учредители общества решат поменять стоимость капитала и внести какие-либо поправки в учредительные документы.

Существует такое понятие, как минимальный размер уставного капитала. Его величина может меняться в зависимости от того, какой вид собственности у того или иного общества.

Если раньше для ООО была установлена фиксированная сумма минимального размера уставного капитала, в то время как для АО и ПАО минимальная величина зависела от размера МРОТ, то теперь в пункте первом статьи 66.2 Гражданского кодекса Российской Федерации прописаны следующие цифры:

— минимальный размер для ООО и ЗАО – 10 000 рублей;

— минимальный размер для АО – 100 000 рублей.

75-й счет существует для расчета с учредителями. В кредит данного счета заносятся взносы от учредителей по мере их поступления. В зависимости от вида взноса, который решили внести учредители, счет 75 взаимодействует и с другими счетами.

Важно отметить, что доказательством оплаты уставного капитала может являться квитанция об оплате, на основании которой и будут формироваться следующие проводки.

| Название операции | Дебет | Кредит |

| Взнос в уставный капитал деньгами на расчетный счет (кассу) | 51 (50) | 75 |

| Взнос в виде товаров (материалов) | 41 (10) | 75 |

| Взнос в виде основных средств | 08 (01) | 75 |

Источник: https://nebopro.ru/buhgalterskiy-uchet-kapitala

Учет уставного капитала и расчетов с учредителями: порядок формирования, срок внесения

Начало хозяйственной деятельности любой организации начинается с необходимости формирования уставного капитала. Норма, прописанная в законодательстве, предписывает всем планируемым участникам бизнеса, в том числе не имеющего коммерческой подоплеки, внести денежные средства и иные имущественные ценности до начала государственной регистрации.

Обязанность за организацией, как за юридическим лицом, в части ведения учет уставного капитала, заключается в контроле его достаточности.

Собственный фонд компании — это явный показатель его финансовой деятельности, устойчивости. По этой причине дополнительной целью учета является увеличение его размера с ростом показателей деятельности.

Уставный капитал крайне важен для инвесторов и партнеров предприятия.

Учет уставного капитала и расчетов с учредителями

Для получения оперативной и достоверной информации о состоянии платежной дисциплины учредителей, о получении ими дивидендов на предприятии организуется учет уставного капитала.

Процесс документального правления всех операций основывается на предписаниях учредительных документов.

Учет не мене важен при предъявлении требований со стороны кредиторов, так как учредители в таких случаях отвечают именно своими долями.

На современных предприятиях, ведущих бухгалтерский учет в соответствии с действующим законодательством, предусматривается специальный счет 80 для регистрации движений по уставному капиталу.

Обороты активно-пассивного счета 75 показывают информацию о всех расчетах с участниками и учредителями общества, в том числе задолженность по начисленным доходам. Аналитика счета позволяет видеть данные по каждому учредителю (участнику) и существенным для предприятия показателям.

Расчеты в отношении взаимосвязанных организаций (финансовой группы) целесообразно вести в разрезе каждой фирмы отдельно.

Создание записей по счет 80 осуществляется только после того, как организация получила подтверждение регистрации юридического лица. Баланс счета «Уставный капитал» должен соответствовать фактическому объему оплаченных средств и вложенному имуществу, а также записям в учредительных документах.

Учет уставного капитала организации, ведение счетов 80 и 75 описаны в видео ниже:

Формирование УК

Вопросы создания уставного капитала как основного фонда юридического лица регулируются учредительными документами и действующим законодательством (Гражданский Кодекс, Закон о регистрации юридических лиц).

Для открытого акционерного общества, выпускающего акции на продажу, не ограничиваются права и состав потенциальных акционеров. Если тип общества закрытый, состав акционеров определяется высшим руководство организаций и их учредителями заранее.

В тексте Федерального Закона 208 1995 года указывается на то, что уставный капитал акционерного общества должен состоять из номинальной стоимости всех выпущенных обществом акций и других ценных бумаг, которые были приобретены другим лицами.

Минимальный размер основного фонда такой организации должен составлять тысячекратный минимальный размер оплаты труда (МРОТ).

Расчетная лимит берется на дату открытия общества. Для предприятий закрытого типа используется стократный минимальный лимит исходя из МРОТ. В случае, если происходит оплата дополнительной эмиссии не денежными средствами, решение об увеличении уставного капитала принимается на собрании акционеров. Основанием для рассмотрения вопроса повестки будут являться материалы независимой оценки.

Рассматривая состав акций, выпущенных обществом, принято выделять:

- Размещенные ценные бумаги. Именно из их номинальной стоимости формируется уставный капитал;

- Объявленные ценные бумаги. Это акции, которые планируются к размещению на фондовом рынке. Номинальная стоимость таких ценных бумаг при продаже составит разницу, на которую следует увеличить уставной капитал решением общего собрания акционеров;

- Акции дополнительные представляют собой часть объявленных акций, по которым уже принято решение. Именно на эту величину будет скорректирован размер УК, покупатели ценных бумаг получат гарантии.

Для обществ с ограниченной ответственностью минимальный размер капитала установлен в 10000 рублей. В большинстве случаев используется именно это значение.

Расширение состава участников, равно как и увеличение УК происходит перманентно на основе решения общего собрания.

Начиная с 2017 года изменение размера основного фонда хозяйствующих субъектов должно осуществляться только с участием нотариальной конторы.

Срок внесения

Согласно Федеральному Закону 129 2014 года претерпела изменения статья 90 Гражданского Кодекса. В нормативном документе устанавливается срок для оплаты учредителем своей части (доли) уставного капитала зарождающейся фирмы.

Так, планируемый к вхождению участник уведомляется о размере необходимой для внесения суммы и сроке перечислении денежных средств на расчетный счет предприятия. Сделать это участник должен не позднее 4 месяцев с той даты, когда организация была внесена в единый реестр юридических лиц.

По истечении этого срока учредитель может потерять свое право на участие в деятельности компании.

Установление ответственности по каждому из учредителей является не единственным требованием. Согласно действующему законодательству, на момент подачи документов для прохождения государственной регистрации уставный капитал должен быть оплачен не менее, чем наполовину. Перечислить средства в счет погашения задолженности разрешается в течение года после получения первой выписки из ЕГРЮЛ.

Соответственно, если учредитель не справился со своей задачей в первые 4 месяца, у общества и остальных участников остается еще 6 месяцев для закрытия вопроса без участия недисциплинированного гражданина.

Ввод начальных остатков, учет уставного капитала описаны в данном видеосюжете:

Налогообложение

Увеличение уставного капитала как операция согласно действующим нормам Закона не признается реализацией. В момент приобретения имущества организацией в инвестиционных целях начисление налога на добавленную стоимость происходит в общем порядке (входной НДС). Решение о восстановлении налога в этом случае следует принимать руководству организации.

При рассмотрении вопроса о внесении другой организацией или гражданином имущества в счет увеличения уставного признания его расходов для уменьшения налоговой базы не будет иметь места. Аналогично освобождается от налогообложения разница между стоимостью внесенного имущества и приобретенной доли акций общества.

Рассмотрение вопросов с уменьшением уставного капитала в связи с выплатой участникам. Последние будут обязаны уплатить налоги, так как в этом случае они получат доход. В том случае, если прибыль гражданина будет связана с уменьшением его доли участия в обществе, такой доход в формировании налоговой базы участвовать не будет.

Учёт уставного капитала в 1С показан в видео ниже:

Источник: https://uriston.com/kommercheskoe-pravo/yuridicheskie-litsa/ustavnoj-kapital/osnovy-ego-ucheta.html

Учет уставного капитала. —

Теория

Для осуществления производственно-хозяйственной деятельности любое самостоятельное предприятие должно располагать собственным капиталом, в составе которого учитываются:

– уставный капитал;

– резервный капитал;

– добавочный капитал;

– нераспределенная прибыль;

– средства целевого финансирования;

– прочие финансовые резервы.

Основным источником формирования собственных средств предприятия является уставный капитал (УК), который образуется вкладами учредителей и необходим предприятию для того, чтобы начать деятельность, определенную в Уставе. В зависимости от организационно-правовой формы предприятий различают:

- складочный капитал хозяйственных товариществ;

- уставный капитал хозяйственных обществ;

- паевой фонд производственных и потребительских кооперативов;

- уставный фонд унитарных предприятий.

Минимальный размер уставного капитала

для обществ при учреждении

| ООО, ЗАО | 100 МРОТ | 10 000 руб. |

| ОАО | 1000 МРОТ | 100 000 руб. |

| Для целей гражданско-правового и налоговогозаконодательства МРОТ(минимальный размер оплаты труда) = 100 руб. |

Для учета уставного капитала в бухгалтерском учете используется счет 80 “Уставный капитал” (П), для учета расчетов с учредителями – счет 75 “Расчеты с учредителями” (А – П), к которому открываются субсчета:

− 75-1 “Расчеты по вкладам в уставный капитал” (А);

− 75-2 “Расчеты по выплате доходов” (П) .

Величина уставного капитала обязательно должна быть указана в учредительных документах предприятия: уставе и учредительном договоре. Этой величине должно соответствовать кредитовое сальдо по счету 80.

Записи по счету 80 производятся бухгалтером только после внесения соответствующих изменений в учредительные документы предприятия.

При формировании уставного капитала на дату государственной регистрации предприятия на сумму зарегистрированного уставного капитала составляется проводка:

Д 75 − а) сформирован уставный капитал предприятия

К 80 б) отражена задолженность учредителей по оплате уставного капитала

Уставный капитал ООО составляется из номинальной стоимости долей его участников, АО − из номинальной стоимости акций общества, приобретенных акционерами. Оплата учредителями своих долей производится согласно действующему законодательству.

Например, при создании АО не менее 50-ти процентов акций общества, распределенных при его учреждении, должно быть оплачено в течение 3-х месяцев с момента государственной регистрации, а полностью уставный капитал должен быть оплачен в течение года (если меньший срок не предусмотрен учредительным договором).

В качестве взноса в УК предприятия могут выступать:

− денежные средства,

− имущество (здание, оборудование, транспортное средство и т.п.),

− ценные бумаги (чаще всего акции и векселя),

− имущественные права, имеющие денежную оценку (например, право на аренду земельного участка, право на распоряжение квартирой, право на использование секретов производства).

По мере взносов учредителями вкладов их задолженность списывается с кредита счета 75. При этом корреспондирующий счет зависит от того, как учредитель гасит свою задолженность. Если оплата взносов производится деньгами, составляется проводка:

Д 51 (52, 50) – а) поступили на расчетный счет (на валютный счет, в кассу) денежные средства

https://www.youtube.com/watch?v=R52JEKGpPM0

К 75 в качестве вклада в уставный капитал;

б) погашена (списана) задолженность учредителя денежными средствами

Неденежный вклад оценивается согласно действующему законодательству.

При этом определяется рыночная стоимость объекта на дату его передачи, то есть та цена, за которую она может быть продана в данный момент.

Для ценных бумаг или имущественных прав учитываются также и внешние факторы, например, популярность их на международном рынке, инфляция, возможные риски.

При создании ООО оценку неденежного вклада в УК производят учредители на общем собрании единогласно. При этом если оценка превысит 200 МРОТ (20 000 руб.), то такой вклад должен оцениваться независимым оценщиком.

Для АО установлен более строгий порядок – для определения рыночной стоимости имущества, вносимого в оплату акций независимо от их стоимости, обязательно привлечение независимого оценщика.

Оценка, которую дает оценщик, является максимальной.

При внесении в уставный капитал имущества составляются проводки:

Д 08 – оприходовано оборудование (НМА), внесенное в качестве вклада в уставный капитал

К 75

Д 10 – оприходованы материалы, внесенные в качестве вклада в уставный капитал

К 75

Д 41 – внесены товары в качестве вклада в уставный капитал

К 75

Д 58 − приняты на баланс ценные бумаги, внесенные в качестве вклада в уставный капитал

К 75

Решение об увеличении УК принимают учредители (например, для привлечения дополнительных инвестиционных средств). После внесения изменений в учредительные документы в учете делаются записи:

Д 75 – отражено увеличение уставного капитала за счет средств акционеров (участников)

К 80

Д 83 – увеличен уставный капитал за счет средств добавочного капитала

К 80

Д 84 – отражено увеличение уставного капитала за счет нераспределенной прибыли

К 80

Решение учредителей об уменьшении уставного капитала (исходя из собственных интересов или из требований законодательства) также должно быть зарегистрировано в учредительных документах. Об уменьшении уставного капитала предприятие обязано уведомить своих кредиторов. Кредиторы вправе потребовать досрочного исполнения обязательств и возмещения убытков.

Учет уменьшения уставного капитала зависит от ситуации:

а) если уставный капитал не оплачен полностью в течение года после регистрации предприятия:

Д 80 – списана задолженность учредителей по вкладу в УК

Д 75

б) если аннулируются ранее выкупленные акции:

Д 80 – уменьшен уставный капитал за счет аннулирования собственных акций

К 81

в) при выходе из состава предприятия участников:

Д 80 – отражена задолженность предприятия по возврату вклада учредителю

К 75

г) если уставный капитал уменьшается до величины чистых активов:

Д 80 – уменьшен уставный капитал до величины чистых активов

К 84

ЧИСТЫЕ АКТИВЫ показывают, какая стоимость активов предприятия обеспечена

его собственными средствами.

| На момент создания предприятия | ЧА = УК | |

| Если предприятие получает прибыль | ЧА растут,ЧА > УК | |

| Если предприятие получает убыток | Может оказаться, что ЧА < УК | Тогда уставный капиталдолжен быть уменьшендо величины чистых активов |

Источник: https://einsteins.ru/subjects/buhuchet/teoriya-buhuchet/uchet-uk

Учет уставного капитала

Примеры с проводками: на числовых примерах показано, как в бухучете отразить операции, связанные с формированием и последующим изменением размера уставного капитала (далее – УК).

Пример 1

Формирование УК

В течение отчетного периода было создано и зарегистрировано ООО «Дельта» с УК в размере 900 000 грн. Учредителями являются: предприятие А, предприятие Б и физлицо. Все учредители – резиденты Украины. Доли собственников в УК распределяются так:

- предприятие А – 50 % (450 000 грн.);

- предприятие Б – 34 % (306 000 грн.);

- физлицо – 16 % (144 000 грн.).

В соответствии с уставными документами в УК общества были внесены:

- предприятием А – денежные средства в размере 450 000 грн.;

- предприятием Б – основные средства (оборудование) по согласованной стоимости 306 000 грн. (в т. ч. НДС – 51 000 грн.);

- физлицом – материалы по согласованной стоимости 144 000 грн. (без НДС).

Расходы на доставку и монтаж оборудования составили 9 600 грн. (в т. ч. НДС – 1 600 грн.). Операции были проведены после регистрации ООО плательщиком НДС.

Таблица 1. Бухгалтерский учет

(грн.)

Таблица для печати доступная на странице: https://uteka.ua/tables/18501-0

|

№ п/п |

Содержание операции |

Первичные документы |

Бухгалтерский учет |

||

|

Дт |

Кт |

Сумма |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

Отражена стоимость доли в зарегистрированном УК ООО*: |

Устав, выписка из Единого госреестра юрлиц и физлиц-предпринимателей (далее – ЕГР) |

46/А |

401/А |

450 000 |

|

– предприятие Б |

46/Б |

401/Б |

306 000 |

||

|

– физлицо |

46/ФЛ |

401/ФЛ |

144 000 |

||

|

2 |

Оприходованы материалы, полученные от физлица в качестве взноса в УК |

Акт приемки-передачи материалов, накладные типовой формы № М-11** |

20 |

46/ФЛ |

144 000 |

|

3 |

Получены денежные средства от предприятия А в качестве взноса в УК |

Выписка банка |

311 |

46/А |

450 000 |

|

4 |

Оприходовано оборудование, полученное от предприятия Б в качестве взноса в УК |

Акт типовой формы № ОЗ-1*** |

104**** |

46/Б |

255 000 |

|

5 |

Отражен налоговый кредит по НДС |

Налоговая накладная |

641 |

46/Б |

51 000 |

|

6 |

Отражены расходы на доставку и монтаж оборудования |

Акт выполненных работ |

152 |

631 |

8 000 |

|

7 |

Отражен налоговый кредит по НДС |

Налоговая накладная |

641 |

631 |

1 600 |

|

8 |

Включены в первоначальную стоимость оборудования расходы на доставку и монтаж |

Акт типовой формы № ОЗ-1 |

104 |

152 |

8 000 |

Пример 2

Увеличение УК

На основании решения общего собрания участников ООО «Дельта» было принято решение об увеличении УК на сумму 600 000 грн. Пропорции долей участников при этом не меняются. Участниками ООО внесены на текущий счет денежные средства в общей сумме 300 000 грн., а также реинвестированы дивиденды за год в общей сумме 300 000 грн.

Таблица 2. Бухгалтерский учет

(грн.)

Таблица для печати доступная на странице: https://uteka.ua/tables/18501-1

|

№ |

Содержание операции |

Первичные документы |

Бухгалтерский учет |

||

|

Дт |

Кт |

Сумма |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

Отражено увеличение УК ООО за счет дополнительных взносов участников: |

Зарегистрированная новая редакция устава ООО |

46/А |

401/А |

300 000 |

|

– предприятия Б (600 000 х 34 %) |

46/Б |

401/Б |

204 000 |

||

|

– физлица (600 000 х 16 %) |

46/ФЛ |

401/ФЛ |

96 000 |

||

|

2 |

Внесены участниками денежные средства: |

Выписка банка |

311 |

46/А |

150 000 |

|

– предприятием Б (300 000 х 34 %) |

311 |

46/Б |

102 000 |

||

|

– физлицом (300 000 х 16 %) |

301 |

46/ФЛ |

48 000 |

||

|

3 |

Реинвестированы дивиденды, начисленные: |

Протокол общего собрания участников |

443 |

671/А |

150 000 |

|

671/А |

46/А |

150 000 |

|||

|

– предприятию Б (300 000 х 34 %) |

443 |

671/Б |

102 000 |

||

|

671/Б |

46/Б |

102 000 |

|||

|

– физлицу* (300 000 х 16 %) |

443 |

671/ФЛ |

48 000 |

||

|

671/ФЛ |

46/ФЛ |

48 000 |

|||

|

4 |

Перечислен авансовый взнос по налогу на прибыль при выплате (реинвестиции) дивидендов юрлицам |

Выписка банка |

641/АВ |

311 |

34 200** |

Пример 3

Уменьшение УК согласно законодательным требованиям

По итогам отчетного периода (так же как и по итогам прошлых отчетных периодов) ООО «Дельта» получило убытки.

В результате стоимость чистых активов (стр. 1495 формы № 1) оказалась меньше зарегистрированной величины УК на 270 000 грн. ООО приняло решение уменьшить УК на эту сумму и направить ее на погашение убытков.

Доли участников уменьшаются пропорционально.

Таблица 3. Бухгалтерский учет

(грн.)

Таблица для печати доступная на странице: https://uteka.ua/tables/18501-2

|

№ |

Содержание операции |

Первичные документы |

Бухгалтерский учет |

||

|

Дт |

Кт |

Сумма |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Отражены непокрытые убытки отчетного периода |

Бухгалтерская справка |

442 |

79 |

100 000 |

|

|

1 |

Отражены изменения в стоимости доли с одновременным списанием убытков за счет уменьшения размера УК: |

Протокол общего собрания, новая редакция устава, выписка из ЕГР, бухгалтерская справка |

401/А |

442 |

135 000 |

|

– предприятия Б (270 000 х 34 %) |

401/Б |

91 800 |

|||

|

– физлица (270 000 х 16 %) |

401/ФЛ |

43 200 |

Пример 4

Уменьшение УК при выходе участника

Размер доли выходящего из ООО «Дельта» участника (предприятия Б) составляет 34 %. ООО приняло решение об уменьшении УК на эту долю. Сумма взноса предприятия Б в УК – 306 000 грн. Размер УК – 900 000 грн.

Рассмотрим учет для двух вариантов.

Вариант 1 (выплата больше размера взноса). Предположим, что на дату выхода участника нераспределенная прибыль ООО составила 57 000 грн., сумма дополнительного капитала (Кт 423) – 28 000 грн. Таким образом, предприятию Б причитается 334 900 грн. [(900 000 грн. + 57 000 грн. + 28 000 грн.) х 34 %]. Участник получил:

- 120 000 грн. – основными средствами (автомобиль);

- 214 900 грн. – деньгами.

Вариант 2 (выплата меньше размера взноса). На дату выхода участника убытки ООО составили 170 000 грн. Таким образом, предприятию Б при выходе причитается 248 200 грн. [(900 000 грн. – 170 000 грн.) х 34 %]. Выплата произведена денежными средствами.

Таблица 4. Бухгалтерский учет

(грн.)

Таблица для печати доступная на странице: https://uteka.ua/tables/18501-3

|

№ |

Содержание операции |

Первичные документы |

Бухгалтерский учет |

||

|

Дт |

Кт |

Сумма |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Вариант 1 |

|||||

|

1 |

Отражена задолженность перед вышедшим участником в сумме его взноса в УК |

Заявление участника о выходе, решение общества |

452/Б |

672/Б* |

306 000 |

|

2 |

Отражено уменьшение УК |

Выписка из ЕГР |

401/Б |

452/Б |

306 000 |

|

3 |

Отражена задолженность перед предприятием Б на сумму превышения выплаты над суммой взноса в УК (334 900 – 306 000) |

Бухгалтерская справка |

452/Б |

672/Б |

28 900 |

|

4 |

Отражено превышение выплаты над суммой взноса в УК: |

423 |

452/Б |

9 520 |

|

|

– в размере нераспределенной прибыли |

441 |

452/Б |

19 380 |

||

|

5 |

Произведена денежная выплата |

Выписка банка |

672/Б |

311 |

214 900 |

|

6 |

Передан автомобиль, учитываемый как необоротный актив, предназначенный для продажи |

Акт типовой формы № ОЗ-1 |

377/Б |

712 |

120 000 |

|

Начислены налоговые обязательства по НДС |

Налоговая накладная |

712 |

641 |

20 000 |

|

|

Списана балансовая стоимость автомобиля |

Бухгалтерская справка |

943 |

286 |

98 000 |

|

|

7 |

Отражен взаимозачет задолженностей |

Бухгалтерская справка |

672/Б |

377/Б |

120 000 |

|

Вариант 2 |

|||||

|

8 |

Отражена задолженность перед вышедшим участником в сумме причитающейся ему выплаты |

Заявление участника о выходе, решение общества, бухгалтерская справка |

452/Б |

672/Б* |

248 200 |

|

9 |

Отражено уменьшение УК |

Выписка из ЕГР |

401/Б |

452/Б |

306 000 |

|

10 |

Отражена разница между суммой взноса в УК и причитающейся участнику выплатой |

452/Б |

441 |

57 800 |

|

|

11 |

Произведена денежная выплата |

Выписка банка |

672/Б |

311 |

248 200 |

Таблица 5. Отражение в финотчетности

Таблица для печати доступная на странице: https://uteka.ua/tables/18501-4

|

№ |

Наименование показателя |

Отражение в финотчетности |

|

1 |

2 |

3 |

|

1 |

Формирование, увеличение, уменьшение УК при условии, что величина устава зарегистрирована в ЕГР (Дт 401 или Кт 401) |

Стр. 1400 формы № 1, № 1-м |

|

2 |

Нераспределенная прибыль (непокрытый убыток) (Кт 441, Дт 442) |

Стр. 1420 формы № 1, № 1-м |

Источник: https://uteka.ua/publication/Uchet-ustavnogo-kapitala

Adblockdetector