Минфин: компенсация работникам стоимости их спортивных занятий облагается НДФЛ, страховыми взносами и не уменьшает налогооблагаемую прибыль

Работодатель, который оплачивает за своих сотрудников спортивные занятия в клубах и секциях, не может учесть соответствующие суммы в расходах по налогу на прибыль. При этом такие компенсации облагаются НДФЛ и страховыми взносами. Об этом напомнил Минфин России в письме от 13.10.17 № 03-04-06/67116.

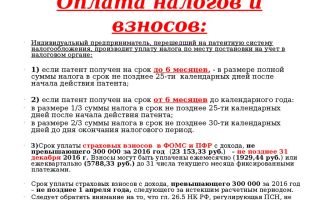

Как известно, при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах (ст. 210 НК РФ). В статье 217 НК РФ, где перечислены виды доходов, которые освобождаются от НДФЛ, суммы компенсаций работникам стоимости занятий спортом в клубах и секциях не значатся. Поэтому такие суммы облагаются НДФЛ в общем порядке.

Страховые взносы

По вопросу начисления взносов в Минфине приводят следующие аргументы. Страховыми взносами облагаются выплаты и иные вознаграждения, начисляемые, в частности, в рамках трудовых отношений (подп.1 п.1 ст. 420 НК РФ).

Исключение составляют выплаты, перечисленные в статье 422 НК РФ. Компенсация расходов на занятия спортом в этой статье не поименованы. Следовательно, такие выплаты нужно включить в базу для начисления страховых взносов.

Отметим, что у страхователей, которые решат поспорить с Минфином, есть хорошие шансы на успех.

Как указал Верховный суд, возмещение затрат на занятие спортом не связано с условиями труда работников, и не зависит от выполняемых ими трудовых функций. Поэтому такие выплаты не включаются в базу для начисления взносов. (См.

«Верховный суд: расходы на фитнес-центр, которые работодатель компенсирует работникам, не облагается страховыми взносами»).

Налог на прибыль

В части налога на прибыль специалисты Минфина привели следующие аргументы.

Подпункт 7 пункта 1 статьи 264 НК РФ относит к прочим расходам, связанным с производством и реализацией, затраты организации на обеспечение нормальных условий труда и мер по технике безопасности, предусмотренных законодательством РФ. Но подобного рода расходы должны быть непосредственно сопряжены с производственной деятельностью работника.

Также авторы письма напоминают положения статьи 270 НК РФ. В этой статье перечислены виды расходов, которые нельзя учесть при исчислении налоговой базы по налогу на прибыль. В частности, здесь названы расходы на оплату занятий в спортивных секциях, кружках или клубах, а также другие аналогичные расходы, произведенные в пользу работников (п. 29 ст. 270 НК РФ).

Учитывая, что занятия спортом проводятся вне рабочего времени и не связаны с производственной деятельностью работников организации, указанные затраты налогооблагаемую прибыль не уменьшают.

Аналогичный вывод содержится в письмах Минфина от 09.07.15 № 03-03-06/1/33416, от 17.10.14 № 03-03-06/1/52376.

Источник: https://www.buhonline.ru/pub/news/2017/11/12922

Как оформить и отразить в учете компенсацию расходов сотрудников на занятия спортом

Работодатель обязан ежегодно проводить за свой счет мероприятия по улучшению условий и охраны труда в организации. Типовой перечень таких мероприятий утвержден приказом Минздравсоцразвития России от 1 марта 2012 г. № 181н.

Перечень включает в себя мероприятия, направленные на развитие физической культуры и спорта в трудовых коллективах (п. 32 Типового перечня). Все их проводить не обязательно. Организация может выбрать из них те, которые посчитает наиболее подходящими исходя из специфики своей деятельности, и утвердить свой список.

Главное, чтобы в общей сложности на мероприятия по улучшению условий и охраны труда (включая мероприятия по развитию физкультуры и спорта) за год работодатель потратил не менее 0,2 процента затрат на производство (ст. 226 ТК РФ). Тогда будет считаться, что обязанность исполнена.

И требовать большего контролеры не вправе.

Самое простое и понятное, что можно выбрать из списка мероприятий, – компенсировать сотрудникам полностью или частично абонементы в спортклубах и секциях. Если руководство вашей организации решило остановиться на таком способе, то вам как бухгалтеру важно правильно оформить и учесть такие выплаты.

Ситуация: должна ли торговая организация улучшать условия труда, если она не занимается производством продукции?

Ответ: да, должна.

Улучшать условия труда должны все работодатели независимо от того, чем они занимаются. Будь то производство продукции, выполнение работ или оказание услуг. Исключений для торговых организаций нет.

Работодатель обязан проводить за свой счет мероприятия по улучшению условий и охраны труда в организации. Перечень таких мероприятий утвержден приказом Минздравсоцразвития России от 1 марта 2012 г. № 181н. Минимальный размер финансирования составляет 0,2 процента от затрат на производство продукции (работ, услуг). Об этом сказано в части 3 статьи 226 и статье 212 Трудового кодекса РФ.

Состав расходов организации зависит от вида предпринимательской деятельности. Но термин «затраты на производство» в действующем законодательстве не определен. Официальные разъяснения и судебная практика также отсутствуют. Единственное, где используется данный термин, – пункт 69 указаний, утвержденных приказом Росстата от 28 октября 2013 г. № 428.

В этом нормативном документе сказано, что затраты на производство товаров, продукции, работ, услуг формируют показатель строки 31 формы № П-3. И торговые организации отражают в этой строке именно покупную стоимость товаров. Показатель в строке 31 формы № П-3 должен соответствовать показателю из строки 2120 формы «Отчет о финансовых результатах».

Таким образом, для целей статотчетности под затратами на производство товаров, работ, услуг для торговых организаций понимают покупную стоимость товаров. Этот показатель формируют и в бухучете. Так предусмотрено пунктом 60 Положения по ведению бухгалтерского учета и отчетности.

Поэтому в торговой деятельности норматив затрат на мероприятия по улучшению условий и охраны труда нужно считать с себестоимости проданных товаров. Конкретный перечень таких мероприятий определяет руководитель организации в приказе.

Документальное оформление

Порядок, размеры и сроки выплаты компенсации сотрудникам можно предусмотреть в трудовом договоре (дополнительном соглашении к нему) или коллективном договоре. Например, в коллективном договоре можно прописать такой пункт: «Работодатель ежемесячно выплачивает сотрудникам компенсацию стоимости занятий спортом в любых клубах (фитнес-центрах) и секциях в размере 3000 руб.

, но не более фактических затрат, понесенных сотрудником за соответствующий месяц. Выплата осуществляется в сроки выплаты зарплаты при предоставлении Работодателю копии договора, заключенного между сотрудником и клубом (фитнес-центром), а также копий документов, подтверждающих фактические затраты на занятия спортом (чеки, квитанции об оплате, платежные поручения и др.)».

Бухучет

В бухучете начисленную сотрудникам компенсацию оплаты занятий спортом в клубах и секциях отразите по кредиту счета 73 «Расчеты с персоналом по прочим операциям». Суммы компенсаций включите в состав прочих расходов (п. 11 ПБУ 10/99):

Дебет 91-2 Кредит 73

– начислена компенсация сотрудникам оплаты занятий спортом в клубах и секциях;

Дебет 73 Кредит 68 субсчет «Расчеты по НДФЛ»

– удержан НДФЛ, рассчитанный c компенсации сотрудникам оплаты занятий спортом в клубах и секциях (при выплате такой компенсации);

Дебет 91-2 Кредит 69

– начислены страховые взносы c компенсации сотрудникам оплаты занятий спортом в клубах и секциях;

Дебет 73 Кредит 51 (50)

– выплачена компенсация сотрудникам оплаты занятий спортом в клубах и секциях.

НДФЛ и страховые взносы

Независимо от того, какую систему налогообложения применяет организация, при выплате компенсации она обязана рассчитать, удержать и перечислить в бюджет НДФЛ. Объясняется это следующим.

Все доходы, полученные резидентами от источников в России, облагаются НДФЛ (п. 1 ст. 209, п. 1 ст. 210 НК РФ). Исключение составляют выплаты, перечисленные в статье 217 Налогового кодекса РФ.

Компенсация сотрудникам оплаты занятий спортом в клубах и секциях в статье 217 Налогового кодекса РФ не поименована.

Следовательно, организация, которая выплачивает такую компенсацию сотрудникам, признается налоговым агентом.

Такой порядок следует из положений пункта 2 статьи 226 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 1 декабря 2014 г. № 03-03-06/1/61234 и от 4 июня 2009 г. № 03-04-07-01/190 (доведено до сведения налоговых инспекций письмом ФНС России от 18 июня 2009 г. № ШС-17-3/121).

На сумму компенсации сотрудникам оплаты занятий спортом в клубах и секциях нужно начислить взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний. Это связано с тем, что данная выплата рассматривается как оплата за сотрудника услуг. Ведь такие выплаты происходят в рамках трудовых отношений.

Кроме того, они не включены ни в закрытый перечень выплат, не облагаемых взносами на обязательное пенсионное (социальное, медицинское) страхование, ни в закрытый перечень выплат, не облагаемых взносами на страхование от несчастных случаев и профзаболеваний.

Такой вывод следует из части 1 статьи 7, статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ, пункта 1 статьи 20.1, статьи 20.2 Закона от 24 июля 1998 г. № 125-ФЗ. Аналогичные разъяснения содержатся в письмах ФСС России от 17 ноября 2011 г. № 14-03-11/08-13985 и Минздравсоцразвития России от 6 августа 2010 г. № 2538-19.

Налог на прибыль

Ситуация: можно ли учесть при расчете налога на прибыль компенсацию расходов сотрудников на занятия спортом в клубах или секциях?

Ответ: нет, нельзя.

Уменьшение налогооблагаемой прибыли за счет расходов на оплату занятий в спортивных секциях, кружках или клубах прямо запрещено пунктом 29 статьи 270 Налогового кодекса РФ.

Этот запрет применяется независимо от того, как организация классифицирует подобные затраты: как расходы на оплату труда (ст. 255 НК РФ) или как расходы на обеспечение нормальных условий труда (подп. 7 п. 1 ст. 264 НК РФ).

Дело в том, что для целей налогового учета все виды затрат подразделяются на две группы:

– расходы, которые можно учитывать при налогообложении прибыли;

– расходы, которые не уменьшают налогооблагаемую прибыль.

Об этом сказано в пункте 1 статьи 252 Налогового кодекса РФ.

Первая группа включает в себя экономически обоснованные и документально подтвержденные расходы, которые связаны с деятельностью, направленной на получение доходов. Перечень таких затрат открыт, а их классификация приведена в статьях 253 и 265 Налогового кодекса РФ.

Вторая группа включает в себя затраты, которые не могут быть учтены при расчете налога на прибыль ни при каких условиях. Перечень таких затрат приведен в статье 270 Налогового кодекса РФ.

Среди них – расходы на оплату путевок на лечение или отдых, экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий, на оплату товаров для личного потребления сотрудников, а также другие аналогичные расходы, произведенные в пользу сотрудников (п. 29 ст. 270 НК РФ).

Поэтому как бы организация ни обосновала расходы на занятия спортом, ее решение все равно будет противоречить пункту 29 статьи 270 Налогового кодекса РФ. Подтверждают такую позицию письма Минфина России от 1 декабря 2014 г. № 03-03-06/1/61234 и от 17 октября 2014 г.

№ 03-03-06/1/52376. В них чиновники однозначно высказались против признания таких расходов. Поэтому при проверке налоговая инспекция станет опираться на буквальное содержание этой нормы, и отстоять свою позицию организации будет трудно.

В арбитражной практике есть примеры судебных решений как в пользу организаций (постановление ФАС Московского округа от 14 апреля 2011 г. № КА-А40/2726-11), так и в пользу налоговых инспекций (см., например, постановление ФАС Западно-Сибирского округа от 24 января 2013 г.

№ А45-15793/2012). Однако устойчивой арбитражной практики не сложилось.

Пример отражения в бухучете и налогообложении компенсации сотрудникам оплаты занятий спортом в клубах и секциях

В августе 2014 года менеджеру организации А.С. Кондратьеву была выплачена компенсация оплаты занятий спортом в фитнес-клубе. В соответствии с дополнительным соглашением к трудовому договору размер компенсации, положенной Кондратьеву, составляет 3000 руб.

В учете организации сделаны следующие записи:

Дебет 91-2 Кредит 73

– 3000 руб. – начислена компенсация расходов на оплату занятий в фитнес-клубе;

Дебет 73 Кредит 68 субсчет «Расчеты по НДФЛ»

– 390 руб. – удержан НДФЛ с компенсации расходов;

Дебет 73 Кредит 51 (50)

– 2610 руб. – выплачена компенсация Кондратьеву;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ПФР»

– 660 руб. (3000 руб. × 22%) – начислены пенсионные взносы c компенсации расходов на оплату занятий в фитнес-клубе;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование»

– 87 руб. (3000 руб. × 2,9%) – начислены взносы на социальное страхование c компенсации расходов на оплату занятий в фитнес-клубе;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФФОМС»

– 153 руб. (3000 руб. × 5,1%) – начислены взносы на медицинское страхование c компенсации расходов на оплату занятий в фитнес-клубе;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний»

– 6 руб. (3000 руб. × 0,2%) – начислены взносы на страхование от несчастных случаев и профзаболеваний c компенсации расходов на оплату занятий в фитнес-клубе.

При расчете налога на прибыль компенсацию расходов на оплату занятий в фитнес-клубе бухгалтер организации не учел.

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 600 руб. (3000 руб. × 20%) – начислено постоянное налоговое обязательство на сумму компенсации, не учитываемую для целей налогообложения.

УСН

Налоговую базу по единому налогу организаций на упрощенке компенсации сотрудникам оплаты занятий спортом в клубах и секциях не уменьшают.

У организаций, которые платят единый налог с доходов, – потому что при расчете налога они вообще не учитывают никакие расходы (п. 1 ст. 346.18 НК РФ).

У организаций, которые платят единый налог с разницы между доходами и расходами, – потому что подобные затраты не предусмотрены в закрытом перечне расходов, которые учитываются при расчете единого налога при упрощенке (п. 1 ст. 346.16 НК РФ).

ЕНВД

На расчет налоговой базы расходы на компенсацию сотрудникам оплаты занятий спортом в клубах и секциях не влияют. Ведь объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ).

ОСНО и ЕНВД

Расходы на компенсацию сотрудникам оплаты занятий спортом в клубах и секциях при расчете налога на прибыль учесть нельзя (п. 1 ст. 252, ст. 270 НК РФ). На расчет налоговой базы по единому налогу такие расходы не влияют. Ведь объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ).

Поэтому для целей расчета налога на прибыль и ЕНВД распределять расходы на компенсацию сотрудникам оплаты занятий спортом в клубах и секциях между различными видами деятельности не нужно.

Источник: https://NalogObzor.info/publ/raschety_s_personalom/doplaty_nadbavki_kompensacii/kak_oformit_i_otrazit_v_uchete_kompensaciju_raskhodov_sotrudnikov_na_zanjatija_sportom/45-1-0-1189

Нормативные документы компенсации за занятие спортом

Главное, чтобы в общей сложности на мероприятия по улучшению условий и охраны труда (включая мероприятия по развитию физкультуры и спорта) за год работодатель потратил не менее 0,2 процента затрат на производство (ст. 226 ТК РФ).

Тогда будет считаться, что обязанность исполнена. И требовать большего контролеры не вправе. Самое простое и понятное, что можно выбрать из списка мероприятий, – компенсировать сотрудникам полностью или частично абонементы в спортклубах и секциях.

Если руководство вашей организации решило остановиться на таком способе, то вам как бухгалтеру важно правильно оформить и учесть такие выплаты. Ситуация: должна ли торговая организация улучшать условия труда, если она не занимается производством продукции? Ответ: да, должна.

Улучшать условия труда должны все работодатели независимо от того, чем они занимаются.

Получи компенсацию и пособие

Ответы на распространенные вопросы о том, выплачивается ли компенсация занятий спортом Вопрос №1: Должен ли работодатель каким-либо образом закрепить выплату компенсаций за занятия спортом сотрудниками документально? Ответ: Да, нужно будет составить список спортивных занятий, подлежащих компенсации, передать документ в профсоюзную организацию, прописать условия выплаты компенсации в трудовом и коллективном соглашении. Вопрос №2: Удерживается ли НДФЛ с компенсации занятий спортом сотрудникам? Ответ: Да, поскольку бухгалтер обычно оформляет выплату как премию за отличные успехи в работе. Более того, должны удерживаться и страховые взносы в фонды.

? Видео-советы. Существует ли компенсация занятий спортом сотрудникам предприятий? В видео раскрывается информация о фитнесе для работника⇓ Оцените качество статьи.

Однако у чиновников Минфина после того, как Типовой перечень был расширен за счет включения в него мероприятий, направленных на развитие физической культуры и спорта в трудовых коллективах, на этот счет появились возражения, основанные на положениях п. 29 ст. 270 НК РФ.

Согласно названной норме при определении налоговой базы по налогу на прибыль не учитываются: — расходы на оплату путевок на лечение или отдых, экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий; — расходы на оплату подписки, не относящейся к подписке на нормативно-техническую и иную используемую в производственных целях литературу; — расходы на оплату товаров для личного потребления работников; — другие аналогичные расходы, произведенные в пользу работников.

Данный вариант оформления улучшает имидж работодателя и повышает желание трудоустроиться именно в эту организацию.

Кроме того, работодателю не приходится согласовывать с работником отмену подобной социальной гарантии, тогда как трудовой договор является двухсторонним соглашением и изменить или отменить прописанные в нем условия, предусматривающие оплату (компенсацию) занятий спортом, можно только по соглашению сторон (ст. 72 ТК РФ).

- Внимание

- Компенсационные выплаты

Источник: https://buh-nds.ru/normativnye-dokumenty-kompensatsii-za-zanyatie-sportom/

Верховный суд облегчил нагрузку на предпринимателей :: Экономика :: РБК

Верховный суд определил, что предприниматели, использующие упрощенную систему налогообложения, могут уплачивать страховые взносы исходя из чистой прибыли, а не из дохода. Позиция суда может помочь облегчить нагрузку на малый бизнес

Фото: Екатерина Кузьмина / РБК

Индивидуальные предприниматели, работающие на упрощенной системе налогообложения (УСН) с объектом «доходы минус расходы», не должны платить страховые взносы в Пенсионный фонд исходя из общего дохода — они вправе вычитать расходы и платить взносы исходя из чистой прибыли. Такое определение, которое потенциально снижает страховые издержки предпринимателей, вынес Верховный суд в апреле.

Позиция Верховного суда особенно актуальна для тех ИП, у которых обороты исчисляются миллионами рублей, а чистая прибыль — в разы меньше (это, например, характерно для торгового бизнеса). В экстремальном случае — при выручке ИП более 14 млн руб. и чистой прибыли в пределах 300 тыс. руб.

— разница в бремени пенсионных взносов при действующем подходе и подходе, за который выступил Верховный суд, достигает 135 тыс. руб. (сумма, которую могли бы сэкономить такие предприниматели в 2016 году, если бы платили взносы исходя из позиции Верховного суда), подсчитал РБК.

УСН — самая востребованная система налогообложения у индивидуальных предпринимателей: например, в Москве ее используют 84% ИП.

В своем определении Верховный суд ссылается на знаковое решение Конституционного суда, который в конце 2016 года разрешил ИП, работающим на общей системе налогообложения, платить страховые взносы в Пенсионный фонд исходя из чистой прибыли, а не из дохода. Позиция Конституционного суда может зеркально применяться и в отношении УСН, посчитал Верховный суд.

Спор о недоимке в 120 тыс.

В суде рассматривалась кассационная жалоба кемеровского предпринимателя Ольги Жариновой по делу о взыскании с нее недоимки по страховым взносам за 2014 год.

Отделение ПФР в Кемеровской области посчитало, что предпринимательница недоплатила страховые взносы с заработка, превышающего 300 тыс. руб., и просило взыскать 121,3 тыс. руб. недоимки плюс пени на 5,2 тыс. руб.

Жаринова была не согласна с предъявленными требованиями, так как Пенсионный фонд исчислил страховые взносы исходя из доходов ИП, но не учел расходы, что, по мнению предпринимателя, было неправомерно.

Дело Жариновой рассматривалось в Арбитражном суде Кемеровской области, суд поддержал позицию ПФР и постановил взыскать с ИП недоимку. Предпринимательница обжаловала это решение сначала в Седьмом арбитражном аппеляционном суде, затем в Арбитражном суде Западно-Сибирского округа — эти инстанции тоже встали на сторону ПФР.

Но Верховный суд после рассмотрения кассационной жалобы Жариновой отменил решение суда первой инстанции и отправил дело на новое рассмотрение.

Можно не сомневаться, что арбитражный суд в деле предпринимательницы и другие суды в похожих спорах учтут позицию Верховного суда, говорит руководитель практики налоговых споров АКГ «МЭФ-Аудит» Александр Овеснов.

Жаринова занимается розничной торговлей, в 2014 году ее доходы составили 29,9 млн руб., а расходы — 28,1 млн руб. Страховые взносы ИП платила исходя из чистой прибыли в 1,7 млн руб., то есть в ПФР Жаринова направила 31,7 тыс. руб. (17,3 тыс. руб. фиксированного платежа плюс 1% от прибыли свыше 300 тыс.

руб.). Пенсионный фонд посчитал, что предпринимательница должна была уплатить взносы по максимальной планке: в 2014 году эта сумма составляла 138,6 тыс. руб. (фиксированный платеж плюс восьмикратный МРОТ, помноженный на ставку пенсионного взноса 26% и 12 месяцев), — и обратился в суд за взысканием недоимки.

При этом в 2015 и 2016 годах Жаринова продолжала исчислять и уплачивать взносы на пенсионное страхование исходя из чистой прибыли, рассказал РБК представитель предпринимателя. Но претензии ПФР предъявил только по итогам 2014 года, вопросов по размерам уплаченных взносов в последующие периоды не возникло.

Что дальше?

Налоговая и социальные фонды вряд ли начнут пересчитывать взносы ИП на упрощенке из-за определения Верховного суда, замечает эксперт «СКБ Контур» Павел Орловский. Позиция суда актуальна для предпринимателей на УСН «доходы минус расходы», у которых нет наемных работников (уплачивают взносы только за себя) и чьи доходы превышают 300 тыс. руб.

«Но теперь у плательщиков появилось решение, благодаря которому они могут начать спор по поводу взносов в 1%, начисленных на превышение дохода сверх 300 тыс. руб., в том числе и за прошлые периоды», — считает он. Для этого нужно обратиться в ПФР с заявлением о пересчете взносов за периоды до 2017 года.

Спор с высокой вероятностью может дойти до суда, но шансы на выигрыш повышаются — с учетом уже существующей позиции Верховного суда.

В решении суда нет прямых выводов, которые позволили бы налогоплательщику спать спокойно, предостерегает Орловский. «Нет ни ссылок на определение налоговой базы при УСН (ст. 346.18 Налогового кодекса), ни на состав расходов (ст. 346.16). Сказано лишь о том, что принципы определения объекта налогообложения по НДФЛ и на упрощенке «доходы минус расходы» совпадают», — говорит эксперт.

Нижестоящие суды обязаны будут применять позицию Верховного суда, дело отправлено на пересмотр лишь потому, что суды не проверяли расчет взносов, который делал сам плательщик, поясняет Александр Овеснов.

«Прямой нормы, обязывающей все арбитражные суды применять определения Верховного суда, в законе нет.

Однако можно почти не сомневаться, что по аналогичным делам, находящимся на рассмотрении, суды займут такую же позицию», — уверен он.

Вероятнее всего, Кемеровский арбитражный суд при пересмотре дела вынесет решение в пользу ИП, ведь нижестоящие суды на практике прислушиваются к мнению вышестоящих инстанций, соглашается Орловский. «Другой вопрос, насколько можно опираться на это решение другим плательщикам.

Конечно, при спорах мнение высших судей учитываться может, но рассчитывать на то, что ПФР и налоговая тут же пересчитают взносы, не следует», — замечает эксперт. Лучше все же довести вопрос до Конституционного суда, чтобы он поставил точку в споре, считает Орловский.

А пока, советует эксперт, безопаснее уплачивать взносы исходя из общего дохода, а затем уже добиваться корректировки начислений за периоды с 2017 года.

Федеральная налоговая служба (ФНС) в ответе на запрос РБК заявила, что определение Верховного суда действует применительно к нормам закона №212, регулирующего порядок уплаты страховых взносов, но этот закон утратил силу с 1 января 2017 года.

Для плательщиков, применяющих УСН, взносы исчисляются исходя из доходов без вычета расходов вне зависимости от выбранного объекта налогообложения — «доходы» или «доходы, уменьшенные на величину расходов», сообщила пресс-служба ФНС.

ПФР переадресовал вопросы в отделение фонда в Киселевске (Кемеровская область). Там не ответили на запрос РБК к моменту выхода материала.

Источник: https://www.rbc.ru/economics/15/05/2017/59159cdd9a794730ce765922

Компенсация расходов на занятия спортом облагаются взносами в фсс

29 Мая 2018Юрлицу не нужно облагать взносами компенсацию затрат работника на занятия физкультурой и спортом

Последние публикации

В Верховном суде очередной раз рассматривался вопрос об алгоритме обложения страховыми взносами «суточных», выплачиваемых при направлении работника в однодневную командировку (комментируемым Определением ВС РФ от 11.08.

2018 № 310‑КГ17-10343 отказано в передаче кассационной жалобы отделения ФСС для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам ВС РФ).

Кроме того, в названном деле анализировался вопрос о порядке обложения страховыми взносами суточных, выплачиваемых работникам в двойном размере (в случае, когда день возвращения работника из многодневной командировки совпадал с днем направления его в новую командировку).

Речь идет о ситуации принятия организацией решения о продаже актива, отраженного в бухгалтерском учете в качестве основного средства (допустим, здания, помещения, оборудования в связи с закрытием торговой точки, автомобиля, использовавшегося ранее в качестве демонстрационного образца – на тест-драйве).

При этом ожидается, что процесс реализации актива займет продолжительное время (например, 5 – 6 месяцев). Каким образом должен быть организован учет продаваемого основного средства?

Что облагается и НЕ облагается взносами в ФСС

1. Средства на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний формируются за счет: 1) обязательных страховых взносов страхователей; 2) взыскиваемых штрафов и пени; 3) капитализированных платежей, поступивших в случае ликвидации страхователей; 4) иных поступлений, не противоречащих законодательству РФ. Статья 20.1.

Компенсация работникам расходов на фитнес не облагается страховыми взносами

Если работодатель возмещает своим сотрудникам затраты на занятия спортом в фитнес-клубах и спортивных секциях, суммы такого возмещения включать в базу по страховым взносам не нужно, считает ВС.

Дело в том, что сам по себе факт наличия трудовых отношений между работодателем и работниками не превращает абсолютно все выплаты в пользу последних в оплату труда.

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Судебный вердикт: компенсация оплаты фитнес-клубов не облагается взносами

Доначисляя страховые взносы на компенсацию работнику оплаты занятий физической культурой и спортом, ФСС исходил из того, что эти выплаты вытекают из факта наличия трудовых отношений.

То есть напрямую обусловлены тем, что работник и компания состоят в трудовых отношениях. Следовательно, должны включаться в базу для начисления страховых взносов как связанные с мотивацией и поощрением работника.

Верховный Суд признал данные доводы несостоятельными и отказал ФСС в удовлетворении его требований.

Как оформить и отразить в учете компенсацию расходов сотрудников на занятия спортом

Если руководство вашей организации решило остановиться на таком способе, то вам как бухгалтеру важно правильно оформить и учесть такие выплаты.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения налоговых и юридических вопросов, но каждый случай носит уникальный характер.

Ситуация: должна ли торговая организация улучшать условия труда, если она не занимается производством продукции ? Улучшать условия труда должны все работодатели независимо от того, чем они занимаются.

Как оформить компенсацию спортивных занятий работнику?

Источник: https://myeconomist.ru/kompensacija-rashodov-na-zanjatija-sportom-oblagajutsja-vznosami-v-fss-19287/