Как принять на работу гражданина государства – члена ЕАЭС? | Народный вопрос.РФ

0 [ ] [ ]

Как принять на работу гражданина государства – члена ЕАЭС?

Республика Беларусь, Республика Казахстан и Российская Федерация 29.05.2014 подписали «Договор о Евразийском экономическом союзе» в г. Астане. Евразийский экономический союз (ЕАЭС) — международная организация, создаваемая на базе Таможенного союза. В настоящий момент в нее входят:

– Россия;

– Республика Казахстан;

– Республика Беларусь;

– Республика Армения;

– Кыргызская Республика.

Договор о ЕАЭС вступил в силу с 1 января 2015 года, а со 2 января 2015 года вступил в силу Договор о присоединении Республики Армения к Договору о ЕАЭС.

Иностранные граждане работники из стран ЕАЭС имеют право вступать в трудовые отношения в качестве работников по достижении ими возраста 18-ти лет (ч. 3 ст. 327.1 Трудового кодекса РФ).

С иностранным работником, который является гражданином государства – члена ЕАЭС, заключается трудовой договор на неопределенный срок или срочный трудовой договор (при наличии оснований, предусмотренных ст. 59 Трудового кодекса РФ) (ч. 5 ст. 327.1 Трудового кодекса РФ).

Для заключения трудового договора граждане — работники из стран ЕАЭС должны представить работодателю документы, предусмотренные ст. 65 Трудового кодекса РФ. Согласно ее положениям лицо, поступающее на работу, предъявляет работодателю:

паспорт или иной документ, удостоверяющий личность;

трудовую книжку, за исключением случаев, когда трудовой договор заключается впервые или работник поступает на работу на условиях совместительства;

страховое свидетельство обязательного пенсионного страхования;

документы воинского учета — для военнообязанных и лиц, подлежащих призыву на военную службу;

документ об образовании и (или) о квалификации или наличии специальных знаний — при поступлении на работу, требующую специальных знаний или специальной подготовки;

справку о наличии (отсутствии) судимости и (или) факта уголовного преследования либо о прекращении уголовного преследования по реабилитирующим основаниям, выданную в порядке и по форме, которые устанавливаются федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере внутренних дел, — при поступлении на работу, связанную с деятельностью, к осуществлению которой в соответствии с Трудовым кодексом РФ, иным федеральным законом не допускаются лица, имеющие или имевшие судимость, подвергающиеся или подвергавшиеся уголовному преследованию.

Из вышеуказанного перечня документов для граждан — работников из стран ЕАЭС есть исключения. Так, они не обязаны представлять документы воинского учета, так как иностранные граждане не являются военнообязанными в России.

Документы об образовании, выданные образовательными организациями (учреждениями образования, организациями в сфере образования) государств – членов ЕАЭС, признаются в РФ без проведения процедур признания документов (п. 3 ст. 97 Договора о ЕАЭС от 29 мая 2014 г., абз. 2 п. 1 Решения Высшего Совета Сообщества Беларуси и России № 4 от 22 июня 1996 г.).

Страховое свидетельство обязательного пенсионного страхования нужно требовать у иностранных граждан, в том числе граждан государств – членов ЕАЭС, если они являются:

а) временно пребывающими на территории России. При этом они не должны относиться к высококвалифицированным специалистам;

б) либо постоянно проживающими, временно проживающими на территории России.

Если указанное свидетельство требуется, но у гражданина оно отсутствует, его нужно оформить после приема на работу.

По общему правилу наряду с документами, предусмотренными ст. 65 Трудового кодекса РФ, при заключении трудового договора поступающие на работу иностранный гражданин или лицо без гражданства предъявляют работодателю:

договор (полис) добровольного медицинского страхования, действующий на территории Российской Федерации, за исключением случаев, если работодатель заключает с медицинской организацией договор о предоставлении платных медицинских услуг работнику, являющемуся иностранным гражданином или лицом без гражданства, и случаев, установленных федеральными законами или международными договорами Российской Федерации, — при заключении трудового договора с временно пребывающими в Российской Федерации иностранным гражданином или лицом без гражданства. Договор (полис) добровольного медицинского страхования либо заключенный работодателем с медицинской организацией договор о предоставлении платных медицинских услуг работнику, являющемуся иностранным гражданином или лицом без гражданства, должен обеспечивать оказание такому работнику первичной медико-санитарной помощи и специализированной медицинской помощи в неотложной форме;

разрешение на работу или патент, за исключением случаев, установленных федеральными законами или международными договорами Российской Федерации, — при заключении трудового договора с временно пребывающими в Российской Федерации иностранным гражданином или лицом без гражданства;

разрешение на временное проживание в Российской Федерации, за исключением случаев, установленных федеральными законами или международными договорами Российской Федерации, — при заключении трудового договора с временно проживающими в Российской Федерации иностранным гражданином или лицом без гражданства;

вид на жительство, за исключением случаев, установленных федеральными законами или международными договорами Российской Федерации, — при заключении трудового договора с постоянно проживающими в Российской Федерации иностранным гражданином или лицом без гражданства.

https://www.youtube.com/watch?v=IC7ThmPtDug

Разрешение на работу может быть предъявлено иностранным гражданином или лицом без гражданства работодателю после заключения ими трудового договора, если заключенный и оформленный в соответствии с Трудовым кодексом РФ трудовой договор необходим для получения разрешения на работу. В этом случае трудовой договор вступает в силу не ранее дня получения иностранным гражданином или лицом без гражданства разрешения на работу, а сведения о разрешении на работу вносятся в трудовой договор в порядке, установленном ч. 3 ст. 57 Трудового кодекса РФ.

Однако, граждане — работники из стран ЕАЭС, желающие работать в РФ, имеют ряд преимуществ (преференций), в том числе и при трудоустройстве.

Так, организации, которая вступает в трудовые отношения с гражданами государств – членов ЕАЭС, не требуется получать разрешение на привлечение иностранных работников, а самим гражданам не нужно получать разрешения на работу (патенты) для заключения в России трудовых договоров (п. 5 ст. 96, п. 1 ст. 97 Договора о ЕАЭС). Отметим, что эти положения распространяются как на работодателей, заключающих трудовые договора с гражданами из стран ЕАЭС, так и гражданско-правовые на выполнение этими лицами работ (услуг).

Кроме того, для граждан — работников из стран ЕАЭС предусмотрены следующие преимущества (преференции):

1) работник и члены его семьи освобождаются от обязанности регистрации (постановки на миграционный учет по месту пребывания) в течение 30 суток с даты въезда на территорию России;

2) срок временного пребывания (проживания) работника и членов его семьи определяется сроком действия трудового или гражданско-правового договора, заключенного работником;

3) в случае досрочного расторжения трудового или гражданско-правового договора после истечения 90 суток с даты въезда на территорию России гражданин имеет право без выезда с территории России в течение 15 дней заключить новый трудовой или гражданско-правовой договор.

Таким образом, из перечня документов, предусмотренных ст. 327.3 Трудового кодекса РФ, при заключении трудового договора с иностранцем – гражданином одной из стран ЕАЭС, работодатель вправе потребовать:

договор (полис) добровольного медицинского страхования, действующий на территории Российской Федерации, за исключением случаев, если работодатель заключает с медицинской организацией договор о предоставлении платных медицинских услуг работнику, являющемуся иностранным гражданином или лицом без гражданства, и случаев, установленных федеральными законами или международными договорами Российской Федерации, — при заключении трудового договора с временно пребывающими в Российской Федерации иностранным гражданином или лицом без гражданства. Договор (полис) добровольного медицинского страхования либо заключенный работодателем с медицинской организацией договор о предоставлении платных медицинских услуг работнику, являющемуся иностранным гражданином или лицом без гражданства, должен обеспечивать оказание такому работнику первичной медико-санитарной помощи и специализированной медицинской помощи в неотложной форме

Источник: https://xn--80aefurcfeajeho7k.xn--p1ai/Home/Article/3418

Как подтвердить доходы?

В предыдущей части мы писали в «Вестнике мигранта» о том, как правильно заполнить ежегодное уведомление о проживании по РВП. Теперь поговорим о том, чем можно подтвердить доходы для уведомления.

Обратим внимание на пункт 5:

Это значит, что расчет среднемесячного дохода будет определен по формуле:

сумма доходов за год / 12

Если говорить по-простому, инспектора интересует сумма, составляющая не менее 12 прожиточных минимумов, установленном в регионе проживания иностранца.

Теперь посмотрим на пункт 6 данного постановления, в котором указано, какие доходы могут быть «засчитаны» как подтверждение доходов:

6. При расчете среднемесячного дохода иностранного гражданина и среднемесячного среднедушевого дохода члена семьи иностранного гражданина учитываются следующие виды доходов (за исключением выплат единовременного характера), полученные в денежной и (или) натуральной форме:

а) все предусмотренные системой оплаты труда виды выплат, осуществляемые работодателями;

б) средний заработок, сохраняемый в случаях, предусмотренных трудовым законодательством Российской Федерации;

в) оплата работ по договорам, заключаемым в соответствии с гражданским законодательством Российской Федерации;

г) выходное пособие, выплачиваемое при увольнении, компенсация при выходе в отставку, заработная плата, сохраняемая на период трудоустройства при увольнении в связи с ликвидацией организации, сокращением численности или штата работников;

д) ежемесячные страховые выплаты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний;

е) доходы от использования имущества, принадлежащего на праве собственности иностранному гражданину и (или) члену семьи иностранного гражданина, к которым относятся: доходы от реализации и сдачи в аренду (наем) недвижимого имущества (земельных участков, домов, квартир, дач, гаражей), транспортных и иных механических средств, средств переработки и хранения продуктов; доходы от реализации плодов и продукции личного подсобного хозяйства;

ж) стипендии, выплачиваемые членам семьи иностранного гражданина, обучающимся по очной форме в профессиональных образовательных организациях, образовательных организациях высшего образования, научных организациях и духовных образовательных организациях, а также компенсационные выплаты указанным категориям граждан в период из нахождения в академическом отпуске по медицинским показаниям;

з) доходы от занятий предпринимательской деятельностью, включая доходы, полученные в результате деятельности крестьянского (фермерского) хозяйства, в том числе хозяйства, осуществляющего деятельность без образования юридического лица;

и) доходы по акциям и другие доходы от участия в управлении собственностью организации; к) алименты, получаемые членами семьи иностранного гражданина;

л) проценты по банковским вкладам;

м) ежемесячные выплаты работникам, направляемым в докторантуру.

Какие документы подходят для подтверждения дохода? Это может быть справка 2-НДФЛ, налоговая декларация по форме 3-НДФЛ, документы об иждивении; справка о размере банковского вклада и т.д.

Важно! Доходы учитываются до вычета налогов и сборов.

Примечание: если у иностранца есть кто-то на иждивении, например, дети — доходов (12 ПМ) должно хватать не только на иностранца, но и на каждого иждивенца.

Как подтвердить доходы с помощью справки 2-НДФЛ?

Если у иностранца есть легальная работа, и заработанных денег хватает для подтверждения, то нужно просто обратиться за справкой по форме 2-НДФЛ к работодателю.

Что такое справка 2-НДФЛ, как она выглядит? Справка 2-НДФЛ — это документ который выдаёт работодатель, в котором отражены сведения об источнике дохода работника, заработной плате и удержанных налогах (НДФЛ расшифровывается как налог на доходы физических лиц). Выдаётся работодателем за определённый период (обычно за год).

| Образец заполнения 2-НДФЛ, нажмите, чтобы увеличить |

Пример: Иван получил РВП в Московской области и сразу устроился на работу.

Величина прожиточного минимума за 3 квартал 2015 года установлена Постановлением Правительства Московской области № 1131/45 от 30 ноября 2015 года и для трудового населения составляет 11990 руб.

Это значит, что Иван должен предоставить в УФМС справку о доходах на 11990*12=143880 рублей (минимум). Зарплата Ивана до вычета налогов составляет 20 тысяч рублей в месяц, он не женат и не имеет детей, поэтому проблем у него не возникнет.

*Для получения справки 2-НДФЛ нужно обращаться в бухгалтерию.

Второй пример: Людмила получила РВП в Псковской области вместе со своей несовершеннолетней дочерью, а это значит, что если Людмила хочет подтвердить свое и дочкино РВП справкой с работы, то доходов в ее 2-НДФЛ должно хватать на двоих. Прожиточный минимум в Псковской области на момент подтверждения составлял 10871 руб для трудоспособного населения и для детей 9741 руб. Общая сумма для подтверждения должна быть не менее (10871* 12) + (9741 * 12) = 247344 рублей. Людмила устроилась на работу сразу после получения РВП. Ее зарплата составляет 22 тысячи рублей до вычета налогов, это значит, что доходов для подтверждения хватает (22000*12=264000).

Третий пример: Нина и Владимир — муж и жена. У них есть пятилетний сын Артем. У Владимира и Артема российское гражданство, а у Нины украинское. Нина будет подтверждать РВП справкой со своей работы. Так как Артем не иностранец, Нине не нужно собирать на него 12 прожиточных минимумов, только на себя.

Как подтвердить доход, если я не работаю (работаю «неофициально»)?

Подтверждение доходов иждивением

Что такое иждивение? Обеспечение неработающего (больного, престарелого, несовершеннолетнего и т. п.) средствами, необходимыми для существования.

Если иностранец по каким-то причинам не работает, то другой человек (родственник, знакомый, муж, жена), имеющий какой-либо доход, может заявить, что обеспечивает иностранца, то есть берёт на иждивение.

Если подтверждаете иждивением, то 12 прожиточных минимумов нужно умножать на два — должно хватать и на Вас, и на того человека, который Вас содержит, а если есть дети — их тоже придется учесть (см. примечание выше).

Пример: Елена получила РВП по браку в Санкт-Петербурге, но работу найти не смогла. Прожиточный минимум в Санкт-Петербурге на момент подтверждения равен 10998,20 руб. Так как официальной зарплаты ее мужа (45 тысяч до вычета налогов) хватает на два прожиточных минимума, Елена сможет подтвердить доход иждивением. Мужу нужно взять в бухгалтерии на работе справку 2-НДФЛ.Второй пример: Наталья и двое ее детей получили РВП в Калуге. Наташа тоже решила подтверждать РВП иждивением, а значит, зарплата ее мужа до вычета налогов должна покрывать четыре прожиточных минимума (Наталья + муж + два ребенка).

Третий пример: вспомним семью Нины и Владимира. Если бы Нина решила подтвердить РВП иждивением, находясь на содержании мужа, то зарплаты Владимира должно было бы хватать на троих (на себя, на Нину и на Артема).

Будьте готовы к тому, что факт нахождения на иждивении НЕ близкого родственника возможно, придется доказывать в суде.

Подтверждение с помощью 3-НДФЛ

Что такое Налоговая декларация по форме 3-НДФЛ? Это специальный документ, который подается в налоговую инспекцию по месту регистрации для того, чтобы отчитаться о своих доходах и расходах.

Декларацию должен подать человек, продавший имущество, имевший доходы из-за рубежа, получивший доходы, по которым налог не был уплачен налоговым агентом, индивидуальные предприниматели, использующие общую систему налогообложения, и так далее.

В отличии от справки 2-НДФЛ, декларацию 3-НДФЛ иностранец должен запомнить самостоятельно, и подать в ИФНС (налоговую). Подробнее о том, как заполнять декларацию 3-НДФЛ, можно посмотреть на официальном сайте федеральной налоговой службы nalog.ru.

Пример: Николай получил РВП и открыл ИП (на общей системе налогообложения!). Он внимательно изучил законодательство, и запомнил, что подать декларацию в налоговую необходимо не позднее 30 апреля. Доходы Николая облагаются налогом по ставке 13%. Он отправился в ИФНС по месту регистрации — заполнил форму 3-НДФЛ, оплатил налог и после этого инспектор поставил ему на декларации отметку о принятии с датой и подписью. Копию этой декларации Николай приложит к уведомлению в качестве подтверждения дохода и вместе с копией паспорта, копией РВП и копией свидетельства ИНН отдаст инспектору в ФМС.

Внимание! В некоторых случаях нужно взять с собой нотариально заверенный перевод паспорта, а не просто копию. Уточняйте у своего инспектора!

Второй пример: Галина сдает квартиру за 25 тысяч рублей + оплата коммуналки. Она, как и Николай, должна до 30 апреля подать декларацию в налоговую. Галина заполнила декларацию, не забыв о том, что указать нужно только чистый доход, то есть, оплату коммунальных услуг, которую платят квартиросъемщики, указывать незачем — только арендную плату, которую получает Галина.

За год Галина получила доход 25 000 рублей * 12 месяцев = 300 000 рублей. Сумма исчисленного налога составила 39 000 руб. (300 000 руб. * 13%).

| Нажмите на изображение, чтобы его увеличить |

Галина, как и Николай, идет в ИФНС (не забыв взять с собой договор аренды) и оплачивает налог. Инспектор ИФНС ставит ей на декларации отметку о принятии с датой и подписью, и Галина несет уведомление с копией декларации и остальными документами инспектору в ФМС.

Третий пример: У ВасилияРВП во Владимирской области и свое небольшое подсобное хозяйство. Он разводит овец, молоко и мясо у него закупает местный завод. Таким образом, он может подтвердить РВП, предоставив в налоговую службу чеки или иные документальные доказательства получения дохода, заполнив декларацию и уплатив налог.

Четвертый пример: Кристина (имеет РВП в Московской области) продала некую ценную вещь. Так как вещь находилась у нее в собственности менее трех лет, Кристина должна заплатить налог.

С продажи она получила 180 тысяч рублей, следовательно, должна заплатить 23 тысячи 400 рублей в казну государства (180 000 * 13%).

Кристина отправляется в налоговую по месту регистрации, как и все вышеназванные герои, заполняет 3-НДФЛ, уплачивает налог и относит копию декларации с печатью и подписью инспектора налоговой службы в ФМС вместе с остальными документами.

Пятый пример: Анатолийполучил РВП, но не смог найти работу с оформлением по трудовому договору, а нарушать закон и работать неофициально он не согласен. Он устроился садовником, заключив гражданско-правовой договор со своей соседкой (физическим лицом).

Его работодатель — соседка — вовремя отправила уведомление о заключении договора в ФМС, поэтому проблем у них не возникнет.

Так как обычные физические лица при заключении договора с другим физическим лицом налоговым агентом не являются, то есть, не несут ответственности за то, уплатил ли исполнитель налоги со своих доходов, то за свои доходы Анатолий должен отчитаться сам по декларации 3-НДФЛ и заплатить подоходный налог. С собой в ИФНС он возьмет копию гражданско-правового договора.

Вывод:

1. Сумма доходов, полученных за год (который мы подтверждаем и с которых платим налог) должна быть не меньше 12 прожиточных минимумов региона на одного человека.

2. Так как все наши герои являются налоговыми резидентами, то величину налога, который нужно заплатить государству, высчитываем по формуле: Доход * 13%

3. В случае заключения гражданско-правового договора или занятий предпринимательством обязанности не заканчиваются на своевременной уплате 3-НДФЛ. Внимательно изучайте законодательство.

Важно!

Подтверждение с помощью личных сбережений (банковского вклада)

Подтверждение с помощью личных сбережений — yастоящее яблоко раздора. Дело в том, что во многих регионах инспектора УФМС не принимают выписку со вклада в качестве подтверждения доходов по РВП. Почему? Давайте разберем этот момент.

Ранее иностранные граждане без проблем подтверждали РВП выпиской с банковского вклада, на котором лежала сумма в стандартном размере 12 прожиточных минимумов региона или побольше.

Но сейчас у граждан, желающих воспользоваться таким способом подтверждения иногда возникают проблемы по причине того, что деньги, просто лежащие на счету, доходом назвать нельзя.

Что такое доход?

Дохо́д — денежные средства или материальные ценности, полученные государством, физическим или юридическим лицом в результате какой-либо деятельности за определённый период времени.

Если деньги просто лежат на счету, их нельзя назвать доходами.Так почему же некоторые инспектора не соглашаются принять выписку с 12 прожиточными минимумами в качестве подтверждения РВП? Смотрим в Закон:А теперь далее.

Что там было про банковский вклад?

То есть, для того чтобы инспектор принял выписку со вклада, на ней должна лежать такая сумма, чтобы 12 прожиточных минимумов набралось с процентов по вкладу.

Навскидку — на вкладе должно лежать около миллиона рублей.

К счастью, многие инспектора продолжают принимать выписку со вклада с 12 прожиточными минимумами. Но, еще раз повторяем, так происходит не во всех регионах. Так что, если у Вас приняли выписку с 12 ПМ — Вам очень повезло.

Обычно требование о 12 ПМ дополняется некоторыми условиями, вроде движения средств или сроке открытия вклада. Уточнять нужно непосредственно у Вашего инспектора.

NB! В отличии от подтверждения РВП, проблем с подачей на ВНЖ с использованием вклада на 12 ПМ не возникает. Ведь при подаче на ВНЖ заявитель подтверждает не доходы, а свою, так сказать, «платежеспособность». И для этого как раз годятся личные сбережения, а не исключительно доходы.

И последнее…

Нас спрашивают: можно ли совмещать доказательства? Например, предоставить справку 2-НДФЛ, доходы в которой немножко не дотягивают до 12 прожиточных минимумов и выписку из банковского вклада, куда я доложу недостающую сумму?

Отвечаем: можно.

Благодарим за внимание!

Источник: https://migrant.lameroid.ru/2016/02/income-verify.html

Как платить налоги НДФЛ гражданину страны участника договора ЕАЭС

В мире в настоящее время бытует практика, согласно которой специалисты со всего мира ежегодно отправляются в разные страны для того, чтобы получить определенный опыт работы в новой для себя местности.

Россия здесь не является исключением – в год на работу устраиваются порядка нескольких десятков тысяч иностранцев. Отсюда встает вопрос – как платить налоги гражданину страны участника договора ЕАЭС? Именно этот вопрос рассмотрим более подробно.

Как принять на работу иностранца

При наличии разрешения у компании на привлечение к труду иностранца предприятие может решить большое количество проблем, которые связаны с нюансами оформления на работу такого человека. При его отсутствии, обязательно стоит получить такой документ.

Для получения необходимо обратиться в подразделение ГУВМ МВД. Решение о выдаче обычно готовится в течение месяца, потому что сотрудникам миграционной службы обязательно стоит проводить необходимую экспертизу, на предмет выявления возможности трудиться в компании.

Может возникнуть ситуация, при которой срок ожидания решения будет увеличен до 45 дней.

После получения работодатель должен узнать, имеется ли у иностранца на руках разрешение на работу в пределах России. Он не потребуется от иностранцев, которые живут в ЕАЭС, дипломатам, работникам иностранных компаний, которые выполняют работы по обслуживанию поставляемого в Россию оборудования.

После заключения трудового соглашения нужно в течение 10-дневного срока отправить соответствующее уведомление в ГУВМ МВД (региональное подразделение).

Все налоги за иностранных лиц выплачиваются и рассчитываются строго самим работодателем. Иностранные лица не будут иметь к данной процедуре никакого отношения.

При этом в данном правиле даже нет никаких исключений – неважно, работает на территории работодателя иностранец или выполняет свою работу дистанционно – в любой ситуации оплата производится работодателем, и, соответственно, ответственность за данное действие будет находиться именно за ним.

У иностранцев возникает обязанность заплатить определенный налог в прямой зависимости от того, с чем именно они будут иметь дело (прибывшие из ШОС или ЕАЭС). При этом данным гражданам обязательно нужно предоставить определенные документы в ФНС на предмет налогообложения.

Обязательно стоит помнить, что под определением ШОС понимается Шанхайская организация сотрудничества. По-другому эта организация также именуется Азиатской восьмеркой.

Видео: Консультация юриста

Налоговые вычеты

В настоящее время действительное российское законодательство устанавливает почти те же самые типы вычетов для иностранцев ЕАЭС, которые распространяются и на российских граждан.

Соответственно, данные граждане подвергают свой заработок обложению следующими типами сборов:

- НДФЛ.

- НДС.

- Налоги по ОПС и ОМС.

- Детские вычеты.

Перечень документов

Если сравнивать данную ситуацию с той, при которой трудоустраивается россиянин, то можно понять, что список документов для иностранцев будет более длинным.

При этом данные документы должны выдаваться образовательными учреждениями государств ЕАЭС.

Важно при этом учитывать, что если документ будет составлен на иностранном языке, то у работодателя будет иметься право на требование со стороны иностранца предоставить перевод в документальном идее, который будет обязательно заверен у нотариуса.

Стоит также понимать, что правила о признании образовательных документов не будут действовать в тех ситуациях, когда речь заходит о приеме на должность, которая предполагает наличие медицинской, юридической, фармацевтической или педагогической специализации.

Медицинское страхование

Ситуация здесь не очень проста. Медстрахование трудящихся из государств ЕАЭС должно осуществляться на условиях, актуальных для россиян. Соответственно, сотрудники-иностранцы такого калибра будут иметь страховку в сфере ОМС.

При этом в Министерстве труда думают несколько иначе.

Источник: https://101zakon.ru/migracija/kak-platit-nalogi-ndfl-grazhdaninu-strany-uchastnika-dogovora-eajes/

Работник с видом на жительство — налоги

Вопрос

Ответ

При приеме на работу иностранный гражданин, в соответствии со ст. ст. 65, 327.3 ТК РФ, должен предъявить работодателю следующие документы:

1) паспорт или иной документ, удостоверяющий личность (абз. 2 ч. 1 ст. 65 ТК РФ);

2) трудовую книжку, за исключением случаев, когда трудовой договор заключается впервые или работник поступает на работу на условиях совместительства (абз. 3 ч. 1 ст. 65 ТК РФ);

3) страховое свидетельство обязательного пенсионного страхования (абз. 4 ч. 1 ст. 65 ТК РФ);

4) документы воинского учета — только в случаях, установленных федеральными законами, международными договорами РФ, указами Президента РФ, постановлениями Правительства РФ (ч. 3 ст. 327.3 ТК РФ);

5) документ об образовании и (или) о квалификации или наличии специальных знаний — при поступлении на работу, требующую специальных знаний или специальной подготовки (абз. 6 ч. 1 ст. 65 ТК РФ);

6) справку о наличии (отсутствии) судимости и (или) факта уголовного преследования либо о прекращении уголовного преследования по реабилитирующим основаниям.

7) вид на жительство — при приеме на работу постоянно проживающего в РФ иностранного гражданина. Исключения могут быть установлены федеральными законами или международными договорами РФ (абз. 5 ч. 1 ст. 327.3 ТК РФ).

При приеме на работу трудовой договор с иностранным гражданином заключается в том же порядке, что и с работником — гражданином РФ.

Однако есть ряд особенностей, которые нужно учитывать, в частности, при заключении трудового договора с иностранцами.

Трудовой договор может заключаться только с иностранцем, достигшим возраста 18 лет, если иное не установлено федеральными законами (ч. 3 ст. 327.1 ТК РФ, абз. 1 п. 4 ст. 13 Закона N 115-ФЗ).

Трудовой договор заключается на русском языке и при необходимости может быть переведен на понятный иностранному гражданину язык (ст. 68 Конституции РФ, п. 1 ч. 1 ст. 3 Федерального закона от 01.06.2005 N 53-ФЗ.);

Трудовой договор с иностранным гражданином должен содержать все необходимые сведения и обязательные условия, предусмотренные ст. 57 ТК РФ. Кроме того, в трудовой договор необходимо включить следующие сведения и условия для иностранцев, постоянно проживающих на территории России:

— сведения о виде на жительство, за исключением случаев, установленных федеральными законами или международными договорами РФ (абз. 4 ч. 1 ст. 327.2 ТК РФ).

Трудовой договор с иностранцем может быть заключен как на определенный срок, так и бессрочно. При этом срочный трудовой договор заключается только в случаях, предусмотренных ст. 59 ТК РФ. Это предусмотрено ч. 5 ст. 327.1 ТК РФ.

Работодатели, привлекающие иностранных граждан, обязаны уведомлять территориальный орган федерального органа исполнительной власти в сфере миграции в субъекте, на территории которого трудятся такие иностранцы, о заключении с ними трудовых договоров. Соответствующую информацию необходимо представить не позднее трех рабочих дней с даты заключения договора. Это предусмотрено абз. 1 п. 8 ст. 13 Закона N 115-ФЗ.

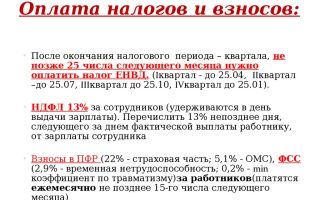

НДФЛ

В Вашем случае ставка НДФЛ будет зависеть от налогового статуса иностранного работника (п. п. 1, 3 ст. 224 НК РФ):

— 30% — если он нерезидент;

— 13% — если налоговый резидент РФ.

Источник: https://nalog-expert.ru/nalogovyj-uchet/ndfl/rabotnik-s-vidom-na-zhitelstvo-nalogi/