Письмо в налоговую о непредоставлении 6-НДФЛ

При отсутствии оснований для подачи 6-НДФЛ рекомендуется до окончания срока сдачи расчета уведомить об этом ФНС.

Законодательных требований о предоставлении нулевых расчетов или письменного оповещения нет, но письмо в налоговую о непредоставлении 6-НДФЛ поможет избежать назначения штрафа предприятию.

Этот документ заранее уведомляет специалистов налогового органа о причинах отсутствия в базе данных по предприятию или ИП расчета по подоходному налогу.

Субъекты хозяйствования, которые в отношениях с работниками выполняют роль налогового агента, должны подавать в ФНС форму 6-НДФЛ. Если предприятие не пользуется услугами наемного персонала, то обязанности по предоставлению расчета по подоходному налогу не возникает (письмо ФНС № БС-4-11/4901 от 23.03.2016 г.).

Иная ситуация у тех ИП и юридических лиц, которые в начале года начисляли доходы работникам, но во втором и последующих кварталах расходов по оплате труда не было – им надо продолжать составлять 6-НДФЛ до конца отчетного года. Причина в том, что форма расчета отражает данные нарастающим итогом.

Когда можно не подавать расчет по форме 6-НДФЛ:

- у субъекта хозяйствования не было в отчетном периоде наемного персонала;

- с начала года сотрудники не получали доходы от работодателя;

- предприятие не вело деятельность в обозначенном временном диапазоне.

Штраф за непредоставление 6-НДФЛ предусмотрен ст. 126 НК РФ. Налоговики практикуют привлечение к ответственности всех налогоплательщиков, которые зарегистрированы в их базе данных, но не подали отчет. Предотвратить это можно двумя путями:

- сформировать и отправить нулевой расчет, который не предусмотрен нормативными актами, но должен быть принят ФНС, что подтверждается письмом от 04.05.2016 г. под № БС-4-11/7928@;

- письменно уведомить ИФНС об отсутствии оснований для заполнения 6-НДФЛ.

Штраф за непредоставление 6-НДФЛ равен 1000 рублей за каждый месяц просрочки (п. 1.2 ст. 126 НК РФ). Учитывается каждый день задержки в подаче документа. Штраф в полном объеме назначается и за неполные месячные интервалы (даже если в неполном месяце будет только 1 день).

Уведомить налоговиков об отсутствии оснований для заполнения формы 6-НДФЛ рекомендуется заблаговременно – до истечения периода, отведенного для подачи этого расчета. Сообщение составляется в письменной форме, универсального текстового шаблона нет. В письме надо указать такие сведения:

- информация об адресате – наименование ИФНС, которая обслуживает налогоплательщика;

- реквизиты, по которым можно идентифицировать ИП или юридическое лицо, направляющее письмо;

- краткие пояснения причин неподачи формы 6-НДФЛ с указанием ссылок на нормативную базу;

- в обосновании можно прописать отсылки на письма ФНС, подтверждающие право налогоплательщиков не подавать расчеты при отсутствии налоговой базы по НДФЛ;

- период, за который субъект хозяйствования не формирует расчеты по НДФЛ;

- при необходимости приводятся дополнительные пояснения об обстоятельствах, приведших к отсутствию налогооблагаемой суммы по НДФЛ, например, отсутствие деятельности;

- подпись руководителя компании.

Если письмо подписывает не директор, а доверенное лицо, вместе с уведомлением надо отправить и копию доверенности, которая дает полномочия подписанту. Пояснениям присваивается исходящий номер, который фиксируется в журнале исходящей корреспонденции.

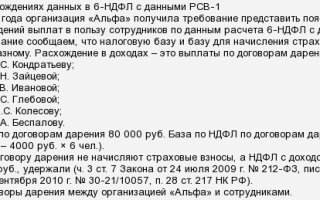

Пример письма:

Источник: https://spmag.ru/articles/pismo-v-nalogovuyu-o-nepredostavlenii-6-ndfl

Пояснение в налоговую о несвоевременной уплате НДФЛ

Когда налоговики могут запросить пояснение?

Как правильно составить пояснение: образец, по которому можно подготовить ответ

Когда налоговики могут запросить пояснение?

Информация о НДФЛ поступает в налоговые органы из разных источников. В первую очередь, это отчетность самого работодателя, предоставляемая по формам 2-НДФЛ и 6-НДФЛ.

Физлицо также предоставляет в налоговую инспекцию сведения о подоходном налоге, если подает декларацию по форме 3-НДФЛ. Подача декларации не является обязанностью всех физических лиц, но фактически ее сдают во многих случаях — при продаже имущества, если требуется получить налоговый вычет, по доходам ИП и т. п.

Инспектора анализируют суммы поступлений по налогу, сверяя их с данными отчетности. В случае обнаружения каких-либо расхождений между данными из разных источников налоговики могут запросить у налогоплательщика пояснения (п. 3 ст. 88 НК РФ).

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Налогоплательщик обязан предоставить пояснение о несвоевременной уплате НДФЛ в течение 5 дней. За нарушение этого срока с него может быть взыскан штраф в сумме 5 000 руб., а в случае повторного нарушения в течение года — 20 000 руб. (ст. 129.1 НК РФ).

Как правильно составить пояснение: образец, по которому можно подготовить ответ

Утвержденной формы пояснения не существует, поэтому оно может быть произвольным. Главное, чтобы ответ налоговой о несвоевременной уплате НДФЛ содержал достоверное объяснение обнаруженных отклонений и был обоснованным и убедительным.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Конкретные формулировки и аргументы зависят от того, какие именно отклонения вызвали вопросы инспекторов:

- Техническая ошибка. Налог исчислен и уплачен в срок и в полном объеме, но была допущена ошибка в КБК или ОКТМО. В этом случае вместе с пояснением нужно подать заявление об уточнении платежа.

- Расхождение между периодами начисления и уплаты НДФЛ. Налоговый агент должен перечислить НДФЛ не позднее дня, следующего за днем выплаты заработной платы (п. 6 ст. 226 НК РФ). Если зарплата выдается в последний день отчетного периода (квартала), то налог может быть перечислен уже в следующем периоде. Нарушением это не является, но данную ситуацию нужно будет пояснить налоговикам.

- Фактическая просрочка. Если налог на самом деле был уплачен позднее установленного срока, следует сослаться на наличие смягчающих обстоятельств (ст. 112 НК РФ). Такими обстоятельствами могут быть тяжелое материальное положение, незначительный период просрочки (1–2 дня), наличие переплаты по другим налогам и т. п. Если обстоятельство признается смягчающим, то размер штрафа должен быть снижен не менее чем в 2 раза (п. 3 ст. 114 НК РФ).

В первом и втором случаях обоснованное пояснение позволит избежать применения санкций. В третьем — всё зависит от того, как налоговики оценят смягчающие обстоятельства. Впрочем, за налогоплательщиком всегда остается право обратиться в суд.

Образцы пояснений о несвоевременной уплате НДФЛ приведены ниже:

Пояснение о неверном указании кода ОКТМО

Пояснение о переносе дня выплаты зарплаты

Пояснение о задержке уплаты НДФЛ в связи с финансовыми трудностями

***

Налоговые органы, проводя камеральные проверки и мониторинг платежей, могут обнаружить отклонения между начисленным и уплаченным НДФЛ.

В этом случае они запрашивают у налогоплательщика соответствующие пояснения. Грамотно составленный ответ поможет избежать применения санкций.

Даже при наличии фактической просрочки есть возможность сослаться на смягчающие обстоятельства и уменьшить сумму штрафа.

Источник: https://nsovetnik.ru/ndfl/poyasnenie-v-nalogovuyu-o-nesvoevremennoj-uplate-ndfl/

Что такое камеральная проверка по 6-НДФЛ

Камеральная проверка 6-НДФЛ предусматривает наличие ошибок и недочетов, допущенных в расчетах. Если же будет проводиться ревизия налоговой службы, то в таком случае они могут обнаружить несоответствия, приводящие к целому ряду проблем. Для того чтобы узнать, как найти недочеты и опечатки, необходимо ознакомиться со всеми правилами и нюансами проверок.

Многие компании безответственно относятся к заполнению справок, пока не приходит комиссия, задающая вопросы, остающиеся без ответа. Только после таких ситуаций организации стараются следить за правилами заполнения документа.

Общие положения по закону

В связи с тем, что налоговый кодекс постоянно претерпевает изменения, ИФНС стали действовать на всю силу, постоянно выставляя требования, замораживая счета и выписывая штрафы, что сильно затрудняет деятельность компаний, постоянно создавая им проблемы.

Во время любой из проверок, основанных на данных из формы 6-НДФЛ, комиссия должна следовать всем нижеизложенным правилам:

- Проверка может проводиться только через три месяца со дня сдачи отчетности.

- Налоговая служба не имеет права сразу же выдвигать обвинения в сторону плательщика, для начала они должны отправить сообщение, в котором будет содержаться вся информация о недочетах или ошибках. Чтобы ответить на предоставленные пункты, в течение пяти дней плательщик должен отправить пояснительную записку, а если возможно, то и внести изменения в форму 6-НДФЛ.

- После того, как будет послан ответ, комиссия должна рассмотреть ответ, пояснения и приложенные документы. Если даже после предоставленных ответов был выявлен факт нарушения законов, то должностные лица налогового органа составят акт проверки по статье 100.

Статья 100 Налогового кодекса Российской Федерации содержит в себе:

- Если комиссия в ходе своей проверки сможет выявить нарушения по выплате и исчислению, должен быть составлен специальный акт проверки, в котором будет указана ошибка и итог мероприятия. Составляется форма в течение десяти дней со дня окончания проверки.

- После того как документ составлен, он должен быть доставлен должностному лицу, ответственного за нарушение. Доставка производится в течение пяти дней, при получении владелец должен подписать полученную бумагу, либо же принять документ через представительное лицо, если этот пункт разрешен и доступен. Некоторые владельцы начинают уклоняться от ответственности, не подписывая и не принимая акт проведенной проверки. Если же это происходит, то пункт об уклоне дополнительно прописывается в отчете налоговой проверки. Акт будет доставлен при помощи заказного письма. Датой получения будет считаться шестой день со дня отправки документа налоговыми службами.

- Если же лицо, в отношении которого проводилась проверка, считает, что выдвинутые обвинения не имеют под собой достаточного основания, не были доказаны в ходе расследования, тогда он имеет право составить письменное возражение. Эту записку необходимо составить в течение одного месяца со дня получения акта о вводах проверки, она отправляется в налоговые органы. Кроме самого заявления, юридическое лицо может приложить и дополнительные документы, которые смогут подтвердить его возражения фактами.

Законодательство Российской Федерации позволяет составить претензию в отношении налоговых служб, где необходимо указать нарушения процедуры проверки и составления итогового акта.

https://www.youtube.com/watch?v=IC7ThmPtDug

Камеральная проверка 6-НДФЛ

Центральные моменты теории

Как подготовиться

Этапы камерной проверки 6-НДФЛ четко прописаны в соответствующих законах. В первом пункте сказано о том, что служба должна найти любые недочеты и проблемы, которые могут повлиять на итоговый результат.

Второй пункт дает понять, что все налоговые службы будут ссылаться при проверке на документ контрольных соотношений, на налоговую отчетность КРСБ НА, что означает карточку расчетов с бюджетом налогового агента.

Но в такой ситуации есть один нюанс, о котором все должны знать. КРСБ НА ранее являлась той карточкой, которая позволяла налоговикам контролировать компании изнутри, тем самым определяя для себя несвоевременные выплаты и так далее.

Но приказ, по которому документом можно было пользоваться в таких целях, утратил свою силу после того, как было издано письмо от Минюста России в 2010 году.

Из-за этого документ более не имеет юридическую силу, которая позволяла ему работать на практике, хотя налоговые службы порой все еще регулируют вопросы с помощью данного метода.

В дополнение к этому существует определение ВАС РФ, которое говорит о том, что использование КРСБ имеет лишь справочный характер. Поэтому вызов для дачи пояснений, основанный на этом, не является законным.

Камеральная проверка необходима, чтобы определить ошибки, несоответствия которые могут содержаться в отчетах. Все нормы и правила прописаны в налоговых декларациях, в которых сказано о том, что ведется учет сумм, исчисленных или удержанных, то есть операции связанные только с этими видами действий.

Ведение КРСБ НА не имеет никаких законодательно закрепленных норм по заполнению, из-за чего эту карточку нельзя считать полноценным документом, по которому можно сверять сведения НДФЛ.

Карточка считается лишь вспомогательным элементом для самого ИП, для которой с помощью КРСБ НА куда легче управлять информацией о лицевых счетах.

Основываясь на этом, камеральная проверка 6-НДФЛ является тем видом контроля, к которому можно правильном подойти, собрав необходимую информацию.

Расхождение в формах

Таблица, которая позволит узнать контрольные соотношения внутри форм 6-НДФЛ:

| Проверка, исполняемая инспектором | Контрольное соотношение |

| Срок, за который налоговый агент должен предоставить отчет. Если выплата была просрочена, то назначается штраф в размере 1000 рублей за каждый месяц задержки | Дата, которая указывалась на титульном листе отправляемой формы |

| Установление превышения вычетов на основании начисленного дохода, либо же его отсутствии | Сумма начисленного дохода больше или равна налоговым вычетам |

| Правильность высчитанного налога, а также верность реализации установленных соотношений | Налог на доход физического лица из строки 040 умножается на ставку налога 010 |

| Нет ли факта превышения авансовых платежей для иностранцев, учитывая сумму необходимых к уплате налогов | Строка 040 больше или равна строке 050 |

Контрольные соотношения

Так как Российская Федерация делится на регионы, то все нововведения должны иметь особенные контрольные соотношения для отчетов ФНС.

Все эти соотношения должны знать и налогоплательщики, для которых информация может помочь правильно заполнить отчет, имея наглядный пример:

| Номер | Где смотреть | Что проверяется | Контрольное соотношение | Несоответствия и действия при проверках |

| 1 | Титульный лист | Дата предоставления | Должна соблюдаться сдача в указанные сроки | Если форма будет сдана вне рамок указанного срока, на налогового агента накладывается штраф в размере одна тысяча рублей |

| 2 | Раздел 1 | Сравнить строки 020 и 030 | Строка 020 равна или больше строке 030 | В случае несоответствия, будет составлено и отправлено уведомление о необходимости исправить ошибку в течение пяти дней |

| 3 | Раздел 1 | Сравнить налоговую базу по НДФЛ и полученный налог | Рассчитывается по формуле: (стр. 020 – стр. 030) : 100 x стр. 010 (ставка налога) = стр. 040. Небольшая погрешность может присутствовать | Будет направлено уведомление, согласно которому плательщик должен исправить расхождение в течение пяти дней |

| 4 | Раздел 1 | Сравнение суммы исчисленного налога и фиксированного платежа за иностранного работника | Строка 040 обязана превышать или быть равной строке 050 | Проверить превышение фиксированного платежа авансом, ошибка должна быть исправлена в течение пяти дней |

| 5 | Раздел 1 | Сравнение доходов работников за год согласно 6-НДФЛ и 2-НДФЛ | Размер сумм должен совпадать | В противном случае будет направлено уведомление, исправить ошибку необходимо в течение пять дней |

| 6 | Раздел 1 | Сравнение суммы дивидендов по формам 6-НДФЛ и 2-НДФЛ | Сумма за год должна соответствовать сумме дохода в справках | Будет направлено письмо с требованиями об исправлении ошибки в течение пяти дней |

| 7 | Раздел 1 | Необходимо сверить каждую ставку, прописанную в строке 010 | Сумма за год и сумма налога должны соответствовать друг другу | Письмо с требованиями об исправлении ошибки в течение пяти дней будет сразу же направлено |

| 8 | Раздел 1 | Необходимо сверить не удержанный налог и число в форме 2-НДФЛ | Сумма не удержанного налога должна быть равной в обеих формах | При возникновении вопросов будет направлено письмо с требованиями об исправлении ошибки в течение 5 рабочих дней |

| 9 | Раздел 1 | Сверить количество налогоплательщиков и количество справок | Показатели должны быть равны | При возникновении вопросов будет направлено письмо с требованиями об исправлении ошибки в течение пяти дней. За каждую не предоставленную справку берется штраф в размере 500 рублей. |

| 10 | Раздел 1 и база налоговиков | Заполнение строки 050 необходимо проводить, сверяясь с уведомлением, если таковое есть | Если сумма в отчете больше нуля, то это говорит о наличии специально заниженного налога | При вопросах будет направлено письмо с необходимостью исправления ошибки в течение пяти дней |

| 11 | Раздел 1 и КРСБ НА – налоговик; и анализ банка с начала года | Сверить сумму разницы удержанного налога и фактической уплаты налоговой службе | Сумма разницы должна быть меньше или равна сумме фактической уплаты с начала года | При наличии ошибок будет направлено письмо с требованиями об исправлении в течение пяти дней. Кроме этого, накладывается штраф в размере 20 процентов от неуплаченной суммы |

| 12 | Раздел 2 6-НДФЛ банковские выписки и КРСБ НА | Сверка даты, выставленной в строке 120 с фактическим перечислением | Дата, когда был произведен акт фактической выплаты, не должна следовать за записанной | При возникновении вопросов будет направлено письмо с требованиями об исправлении ошибки в течение пяти дней. Кроме этого, накладывается штраф в размере 20 процентов от неуплаченной суммы |

| 13 | Раздел 2 6-НДФЛ банковские выписки и КРСБ НА | Необходимо сверить сумму из строки 140 с суммой фактического перечисления, опираясь на налоговые выписки | Сумма перечислений не может быть меньше, в таком случае это считается нарушением | При возникновении вопросов будет направлено письмо с требованиями об исправлении ошибки в течение пяти дней. Кроме этого, накладывается штраф в размере 20 процентов от неуплаченной суммы |

Как происходит камеральная проверка 6-НДФЛ

Камеральная проверка необходима, чтоб определить все ошибки и недочеты.

Для этого выявлены следующие этапы:

- Сверка общей информации об организации.

- Форма заполняется нарастающим итогом, это необходимо, чтобы определить ошибку, если она является явной и влияет на финальные данные.

- Сверка контрольных соотношений.

- Будут смотреть на арифметические ошибки.

- Повторная проверка контрольных соотношений.

Проверки содержания

Чтобы сверить годовую форму 6-НДФЛ в 2018 году, требуется специальные алгоритмы для следующих видов проверок:

- суммы начисленного дохода;

- суммы начисленных дивидендов;

- исчисленного налога;

- суммы не удержанного налога;

- проверка количества физических лиц, которые получили доход от организации.

Источник: http://buhuchetpro.ru/kameralnaja-proverka-v-6-ndfl/

Пояснение в налоговую по 6-НДФЛ — образец написания

В ходе любой хозяйственной деятельности у компании возникает ряд вопросов, касающихся заполнения отчетности, нюансов при заполнении и др. Возможно, в вашей организации возникла спорная ситуация, и теперь требуется объясняться с налоговыми инспекторами.

Приведем пример и образец пояснения в налоговую по 6-НДФЛ.

При каких обстоятельствах требуется объяснение

При заполнении формы 6-НДФЛ и отправки её в налоговую инспекцию происходит сверка данных. На основании сверяемых данных налоговики определяют, когда организация платила налог, происходило это на законном основании или с опозданием.

В первую очередь, обращают внимание на строки 070 и 120. В одной указывается сумма подоходного налога, в другой, 120, дата уплаты в государственную казну.

Вся информация сверяется в автоматическом режиме. В каком случае налоговики потребуют объяснений?

- Если удержанный налог больше уплаченного в бюджет.

- Подоходный налог не был уплачен.

Найдя расхождения, налоговики требуют разъяснений. Для этого организации нужно написать пояснительную в свободной форме.

Как писать пояснительную в налоговую

Пишется пояснительная в произвольной форме с обязательным с указанием всех реквизитов. Приведем пример №1, в котором начисление не соответствует удержанному с него подоходному налогу.

Рассмотрим вариант, когда были сделаны удержания подоходного налога до выплаты заработанной платы. При хозяйственной деятельности компании может возникнуть путаница, когда отражать подоходный налог в строке 070.

Если в строку 070 внести сразу весь удержанный налог, то она совпадет со строкой 040 исчисленного налога.

После уточнения налоговиков, что в строчке 070 нужно заполнять только ту сумму, которая была удержана с работников, сведения исправляются.

Удержание должно отражаться в последний день месяца (БС-4-11/9194). При исправлении в отчете 6-НДФЛ сумм строки 070 и 040 перестанут сходиться.

И теперь ФНС стала требовать пояснения, почему это произошло. Значит, в пояснительной записке налоговикам нужно будет указать, что неточностей нет. Сами же суммы в строках 070 и 040 совпадать не могут. В строку 070 были внесены суммы, которые были удержаны с сотрудников после начисления заработной платы.

В пояснительной в налоговый орган нужно будет конкретно расписать, почему эти суммы должны расходиться. Если будет сделана запись, что ошибок нет, налоговый инспектор потребует повторного объяснения. Нужно конкретно произвести все расчёты и привести примеры разниц, тогда только можно будет удовлетворить требования НО.

Оформить пояснительную в этом случае можно, как в примере выше, обязательно указав реквизиты компании и фамилию руководителя. Чем больше будет представлено документальных подтверждений, тем лучше.

Смотрите также общие моменты про пояснительные в инспекцию в этом интересном видео:

Почему налоговая просит пояснительные?

Требование налоговых органов давать пояснительные по заполнению 6-НДФЛ возможно в разных ситуациях. Это могут быть:

- Ошибки в реквизитах при заполнении отчетности.

- Арифметические ошибки при вычислении зарплаты и налога.

- Неправильность в КПП или ОКМО.

- Неверный КБК при уплате подоходного налога.

- Неверные даты во втором разделе формы 6-НДФЛ.

В любом случае пояснительную в налоговую давать придется. Важно грамотно составить объяснительную, прилагая все необходимы документы. Это частично убережет компанию от дополнительных штрафных санкций и пени.

Любая ошибка при заполнении отчетных документов создаст массу вопросов к компании. Даже простая орфографическая ошибка может не только потребовать написания объяснений, но и спровоцировать штраф 500 рублей. Поэтому внимательность и аккуратность при заполнении документов является важным фактором.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/pishem-poyasnenie-v-nalogovuyu-po-6-ndfl.html

Составляем письмо в налоговую о непредоставлении 6-НДФЛ

Отправить на почту

Письмо в налоговую о непредоставлении 6-НДФЛ понадобится оформить коммерсанту в определенных ситуациях. Что это за ситуации, почему они возникают и как объясниться с налоговиками, узнайте из нашей статьи.

6-НДФЛ: предоставлять или нет

Представление расчета 6-НДФЛ — обязанность налоговых агентов (ст. 226 НК РФ). Чтобы начать исполнять эту обязанность, необходимо:

- быть фирмой, ИП, учредившим адвокатский кабинет лицом, обособленным подразделением иностранной или отечественной фирмы;

- выдавать в отчетном периоде доходы физическим лицам.

Детализацию обязанностей и ответственности налоговых агентов по НДФЛ см. в статье «Налоговый агент по НДФЛ: кто является, обязанности и КБК».

Для налоговых агентов представление 6-НДФЛ:

- безусловно обязательно, если в отчетном периоде осуществлена хотя бы одна выплата физлицу (величина ее не имеет значения);

- возможно (но не обязательно), если выплаты не производились (в ситуации отсутствия штата, финансовых затруднений и др.), — в форме нулевого расчета.

В первом случае непредставление 6-НДФЛ в обусловленные НК РФ сроки может повлечь 2 неприятности: штраф и (или) блокировку счета.

Вторая ситуация — не повод для негативных последствий, однако разного рода «налоговые неожиданности» могут внести сумбур и неразбериху, способные на время лишить фирму возможности нормально функционировать.

К числу таких неожиданностей можно отнести:

- высокую вероятность отклонения нулевого 6-НДФЛ программными средствами на этапе приема отчета налоговиками;

- факторы объективного (например, сбой программных средств) и субъективного (к примеру, принятие инспектором ошибочного решения) свойства.

В данной ситуации помешать налоговому агенту нормально функционировать может приостановление операций по счетам, если инспекторы не дождутся от него 6-НДФЛ.

Избежать негативных последствий поможет дополнительная страховка, о которой будет рассказано в следующем разделе.

Когда понадобится объяснять налоговикам причины непредоставления 6-НДФЛ

Необходимость направить письмо о непредоставлении 6-НДФЛ может возникнуть у налогового агента, если:

- расчет 6-НДФЛ за отчетный период не предоставлялся на законных основаниях (выплаты физлицам не производились);

- присутствует необходимость гарантированно избежать блокировки расчетного счета.

Ознакомиться с особенностями блокировочной процедуры можно в статье «Ст. 76 НК РФ (2016): вопросы и ответы».

Фактически объяснение налоговикам причин непредставления 6-НДФЛ — это добровольная дополнительная (необязательная) мера со стороны коммерсанта, поскольку налоговики неоднократно подтверждали ненужность такой процедуры, как представление нулевого 6-НДФЛ (письма ФНС России от 08.06.2016 № ЗН-19-17/97,

Источник: http://nanalog.ru/sostavlyaem-pismo-v-nalogovuyu-o-nepredostavlenii-6-ndfl/