Как списать подотчетные суммы

Способ не требует ни наличия прибыли, ни особых условий в трудовом договоре с директором. Конечно, можно выдать директору и премию. Но она в полном объеме облагается НДФЛ и взносами. А для материальной помощи и подарков есть льготы. Материальная помощь.

Материальная помощь, не превышающая на одного сотрудника 4000 руб. за год, освобождена от НДФЛ (п. 28 ст. 217 НКРФ). Взносами также облагается сумма матпомощи, превышающая 4000 руб. в год на одного человека. На этом давно настаивают чиновники (письмо Минздравсоцразвития России от17мая 2010г. №1212–19).

Осторожно! Чиновники требуют платить взносы с материальной помощи, превышающей 4000 руб. в год на одного человека. С таким подходом можно спорить, ссылаясь на постановление Президиума ВАС РФот14мая 2013г. №17744/12 .

Судьи пришли к такому выводу: выплаты социального характера, в том числе и материальная помощь, не относятся к оплате труда.

Как правильно списать деньги с подотчета без документов?

Все способы, кроме первого, подойдут и для случаев, когда деньги числятся за другим сотрудником компании, например заместителем директора и т. д.

Главные преимущества и недостатки каждого способа Способ Преимущества Главный недостаток Какие документы оформить Погасить долг по подотчету дивидендами Не нужно платить страховые взносы, а ставка НДФЛ ниже обычной на 4 процента (9 вместо 13) Суммы дивидендов может не хватить для покрытия всего долга.

Как правильно обнулить долг по подотчетным суммам сотрудника

ВниманиеИными словами, списать на расходы суммы, совершенно неподтвержденные, нельзя, но существуют законные возможности исправления ситуации. Рассмотрим их.

Восстановление копий подтверждающих документов Если документы были потеряны, нужно постараться восстановить все возможные бумаги, прямо или косвенно подтверждающие понесенные затраты (п.

1 ст.

252 НК РФ), а также составить авансовый отчет, приложив к нему:

- объяснительную записку, в которой необходимо указать даты, наименование и суммы покупок, а также изложить ситуацию, послужившую причиной потери первичной документации;

- копии документов, запрошенных повторно у контрагента: дубликаты квитанций ПКО, копии z-отчета кассира на дату покупки, собранные кассовые и товарные чеки на покупку и др.

Подробнее о подобных ситуациях читайте в нашей публикации «Подотчетное лицо потеряло кассовый чек — что делать?».

Как списать долг по подотчётным средствам

НДФЛ;Дебет 70 субсчет «Расчеты по выплате дивидендов» Кредит 71

- 180 000 руб. — зачтены дивиденды в счет долга по подотчетным средствам;

Дебет 70 субсчет «Расчеты по выплате дивидендов» Кредит 51

- 62 060 руб. (266 000 – 23 940 – 180 000) — перечислена Спиридонову оставшаяся сумма дивидендов.

Если у вас АО. С 1 января 2014 года акционерные общества выплачивают дивиденды строго по безналичному расчету (п.

8 ст. 42

ВажноФедерального закона от26 декабря 1995г. №208-ФЗ). А это означает, что сначала понадобится перечислить деньги на банковскую карточку или расчетный счет директора, а затем он должен будет вернуть эти деньги компании, то есть погасить подотчетный долг. Оформлять зачет и выдавать наличные, как в случае с ООО, рискованно.

Что делать, если работник не вернул подотчетные суммы

И ежемесячно выплачивать арендную плату. А директор из этой суммы будет постепенно погашать долг по подотчету. С арендной платы нужно будет удерживать НДФЛ. Взносами она не облагается.

При этом арендную плату в отличие от матпомощи и подарков можно списать в налоговые расходы. Безопаснее, чтобы сумма, которую вы будете начислять директору, не превышала рыночные арендные ставки.

Иначе инспекторы сочтут расходы на аренду завышенными и пересчитают налог на прибыль. Осторожно! Можно закрывать подотчет компенсацией за использование машины.

Но этот расход нормируют в налоговом учете. Другая разновидность этого способа обнуления подотчета — выплачивать директору компенсацию за использование автомобиля. В таком случае удерживать НДФЛ вообще не понадобится, как и платить взносы. Основание — пункт 3 статьи 217 Налогового кодекса РФ, подпункт «и» пункта 2 части 1 Закона № 212-ФЗ.

Как списать зависшую подотчетную сумму?

Вам понадобится

- — расходный и приходный кассовый ордер;

- — авансовый отчет по форме №АО-1.

Инструкция 1 Выдайте наличные средства в подотчет по правилам, установленным Порядком ведения кассовых операций. Выдача подотчетных денег осуществляется через кассу предприятия с оформлением соответствующего расходного кассового ордера, в котором указывается полная сумма и назначение средств.

3 Спишите израсходованные подотчетные деньги.

Характеристика операций выдачи денежных средств подотчет

Если же подотчетным лицом утеряны документы, оправдывающие произведенные траты, последствия могут быть самыми неприятными, поскольку невозможно:

- провести в учете оприходование приобретенных материалов или оплату различных хозяйственных нужд;

- списать задолженность сотрудника по подотчетным суммам;

Источник: http://yuristrb-ufa.ru/kak-spisat-podotchetnye-summy/

Как списать подотчетные суммы без документов проводки

Такой кассовый ордер остается у бухгалтера предприятия, а подотчетному лицу на руки выдается квитанция о внесении неиспользованных средств. На данную операцию бухгалтеру предприятия необходимо сделать бухгалтерскую проводку: Дебет 50 «Касса» – Кредит 50 «Расчеты с подотчетными лицами» на сумму неиспользованных средств подотчетным лицом.

В ходе финансово-хозяйственной деятельности предприятие нередко сталкивается с необходимостью приобретения материальных ценностей или оплаты различных работ как по безналичному расчету, так и посредством наличных денег.

В этом случае работник получает подотчетные деньги на выполнение действий по поручению компании, которые списываются в бухгалтерии на основании нормативных положений бухучета.

Как правильно списать деньги с подотчета без документов?

Кроме того, безопаснее, чтобы выдача подарков работникам не была одним из условий коллективного и трудового договора, а также положения об оплате труда. Ведь такие подарки, по мнению проверяющих и судей, облагаются взносами, как обычная зарплата.

Обратите внимание! Передача денег в рамках договора дарения не облагается страховыми взносами. Ни матпомощь, ни подарки при расчете налога на прибыль учесть нельзя.

Проводки в обоих случаях будут такими: Дебет 91 субсчет «Прочие расходы» Кредит 73

- начислены материальная помощь или подарок;

Дебет 73 Кредит 50

- выданы материальная помощь или подарок.

Пользоваться имуществом директора за плату Для кого подходит: Для компаний, которым есть что взять в пользование у директора. Еще один способ закрыть долг — взять у директора в аренду что-нибудь, что нужно компании, например автомобиль.

Как правильно обнулить долг по подотчетным суммам сотрудника

Его печатная форма включает:

- передаваемые суммы;

- направления их использования;

- реквизиты подтверждающих документов.

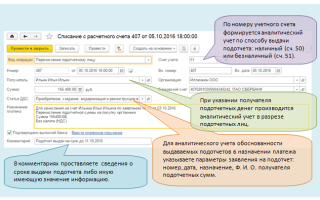

В программе все эти суммы списываются документом «Авансовый отчет» в разделе «Банк и касса». Он состоит из 5 вкладок. Первая называется «Авансы».

Здесь перечисляются документы, на основании которых сотруднику были выданы средства (ПКО, банковская выписка). На вкладке «Товары» указывается перечень направлений использования средств.

https://www.youtube.com/watch?v=eFZGVPH-8sg

Если есть необходимость, заполняется «Возвратная тара». Если за счет полученных средств сотрудник оплатил товары или услуги, которые оказаны организации, то эти суммы отражаются на вкладке «Оплата».

Проводки по 71 счету — расчеты с подотчетными лицами

ВажноНалоговики на проверке могут решить, что дивиденды, выданные с нарушением порядка, таковыми не являются, а представляют собой обычный доход. Тогда НДФЛ пересчитают по ставке 13, а не 9 процентов.

Переоформить долг по подотчету в заем Для кого подходит: Для всех компаний.

Переоформление подотчета в беспроцентный заем не потребует больших финансовых и трудозатрат, но полностью не решит проблему с зависшим долгом.

Получится лишь на некоторое время отложить ее решение.

Ведь рано или поздно директор все же должен будет вернуть компании деньги, которые он получил по договору займа.

Еще один минус. При беспроцентном займе возникнет материальная выгода от экономии на процентах, которые директору пришлось бы заплатить, если бы он, к примеру, взял кредит в банке (подп. 1 п. 1 ст. 212 НКРФ). С суммы этой материальной выгоды придется исчислить и заплатить в бюджет НДФЛ по ставке 35 процентов.

Отражение «подотчета» в бухгалтерском учете

ВниманиеА чтобы убедить его в необходимости разобраться с зависшими подотчетами, расскажите о негативных последствиях как для него самого, так и для компании (см. ниже.). Чем незакрытый подотчет рискован для директора и компании 1.

Накопившийся подотчет проверяющие сочтут личным доходом директора. Тогда налоговая начислит с этой суммы НДФЛ, а фонды — взносы.

Предположим, директор взял из кассы 10 000 руб. и не отчитался за них. С этой суммы ему лично надо заплатить 1300 руб.

НДФЛ (10 000 руб.

x 13%), а организации — 3000 руб. взносов (10 000 руб. x 30%). Таким образом, покупка подорожает на 4300 руб. (1300 3000). И это без учета пеней и штрафов. Конечно, доначисления можно оспорить.

Так вот, наши суды считают: раз физическому лицу уже выданы деньги под отчёт, это значит, что человек уже отчитался по ранее полученным суммам. Презумпция разумности субъекта предпринимательской деятельности.

То есть: не дураки же в организации сидят, чтобы давать деньги тому, кто не имеет привычки отчитываться об их расходовании. Мы согласны с нашим самым гуманным судом. Мы – не дураки.

Просто рассеянные немножко… Отчётность куда-то засунули, найти не можем. А усердного бухгалтера, который отчёт потеряла, мы давно «уволили». Ну что с него взять! Физлицо всё-таки. Главное, в суде не рассмеяться.

Таким образом, создаётся интересный правовой казус. Счет 55 применяется для отображения операций по корпоративной карте. К нему открывается одноименный субсчет.

На дату списания средств в БУ формируется проводка: ДТ71 КТ55.

Пример На корпоративную карту условного ООО, держателем которой является маркетолог, 10 июля 2015 года были перечислены средства в счет оплаты интернет-рекламы. Через 5 дней маркетолог снял со счета 3000 руб. Эта операция подтверждается банковской выпиской.

Бухгалтер ООО должен отразить движение средств проводкой ДТ71 КТ55. Сроки подачи документов Отчет о расходах в командировке нужно предоставить в бухгалтерию в течение 3 дней после возвращения.

Несоблюдение этих сроков приведет к доначислению НДФЛ. Инспекция может посчитать, что выданные подотчетные суммы являются доходами физлиц.

Поэтому сотрудник должен составлять отчет о каждом расходе средств.

Они не зависят от квалификации работников, сложности, качества, количества и условий их работы. Сам по себе факт трудовых отношений между компанией и ее работником не свидетельствует о том, что все выплаты в его адрес представляют собой оплату труда.

А раз так, то взносы на сумму матпомощи начислять не надо. Даже если она и больше 4000 руб. Но эта точка зрения неизбежно приведет к спору с фондами. Подарок. От НДФЛ освобождены подарки, стоимость которых составляет максимум 4000 руб. в год (п. 28 ст. 217 НКРФ).

Это правило распространяется и на подарки деньгами (п. 1 ст. 128, ст. 572

ГК РФ). Взносы на подарок директору начислять не надо (письмо Минздравсоцразвития России от19мая 2010г. №1239–19). При этом передачу подарка, который стоит более 3000 руб., надо оформить письменным договором дарения.

КоАП РФ организацию накажут на сумму от 40 000 до 50 000 руб., а руководителя организации от 4000 до 5000 руб. Информацию о том, как оформляются расходные кассовые ордера, кем подписываются, я для краткости опускаю.

Часто задают вопрос о предельном размере расчетов наличными денежными средствами в рамках одного договора между юридическими лицами, а также между юридическим лицом и индивидуальным предпринимателем. В соответствии с Указанием Банка России от 20.06.2007 N 1843-У он составляет 100 000 руб.

, но отмечу, что этот предел не относится к сумме, которая выдаётся под отчет. Как деньги возвращают Теперь начитается самое интересное. По израсходованным суммам подотчетное лицо обязано в течение трёх рабочих дней после истечения срока, на который выдавались деньги, или со дня выхода на работу, представить авансовый отчет (п. 4.4 Положения N 373-П).

Подотчетные суммы – это наличные денежные средства, выданные на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя работнику (далее – подотчётному лицу) под отчет. Сегодня допускается перечисление подотчетных сумм на зарплатную или корпоративную пластиковую карту, если это прописано в локальном нормативном акте.

Вся официальная информация о работе с подотчётными суммами – в Правилах выдачи и представления отчетности по использованию подотчетных сумм, которые установлены Положением о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации (утв. Банком России 12.10.2011 № 373-П, далее по тексту Положение).

Как выдают деньги Для того чтобы получить деньги, подотчетное лицо пишет заявление о выдаче наличных под отчет.

Можно оформить зачет дивидендов в счет долга по подотчету либо выдать их наличными, предварительно сняв их с расчетного счета. Пример 1: Как зачесть дивиденды в счет долга по подотчету По итогам I квартала 2014 года чистая прибыль ООО «Весна» после уплаты налогов составила 266 000 руб.

В июне директор — единственный учредитель компании Спиридонов С. А. принял решение направить ее на выплату дивидендов. При этом его долг перед компанией по подотчетным средствам составляет 180 000 руб. Учредитель согласился оформить зачет дивидендов в счет погашения долга.

Компания не получает дивиденды от других организаций. Тогда проводки будут такими: Дебет 84 Кредит 70 субсчет «Расчеты по выплате дивидендов»

- 266 000 руб.— начислены дивиденды Спиридонову;

Дебет 70 субсчет «Расчеты по выплате дивидендов» Кредит 68 субсчет «Расчеты по НДФЛ»

- 23 940 руб. (266 000 руб.

В ТК РФ оговорено, что предельный объем удержаний из каждой выплаты сотруднику должен составлять не более 20 % «чистой зарплаты». Пример Менеджер условного ООО получила 15 мая 2015 года из кассы в подотчет 4 тыс. руб. на оплату ремонта бытовой техники в сервисном центре.

Сумма фактических затрат составила 2,5 тыс. руб. В ООО наличные средств под отчет на такие цели выдаются на срок 28 дней. Это оговорено отдельным приказом руководителя. Отчитаться об использовании средств нужно в течение трех рабочих дней.

То есть предельный срок предоставления данных в бухгалтерию — 14 июня 2015 года. В этот день сотрудница привезла оргтехнику с ремонта, сдала отчет, дополненный актом сверки, актом выполненных работ и кассовым чеком. Однако остаток неизрасходованной суммы менеджер в кассу не вернула.

27 июня 2015 года сотрудница подписала согласие на удержание 1.5 тысяч рублей из оклада.

Источник: http://advokat-crimea.ru/kak-spisat-podotchetnye-summy-bez-dokumentov-provodki/

Обнулить подотчет директора все таки можно?

24.06.2015 22:18

Рейтинг: (0.00)(0 голосов)

Как обнулить накопленный подотчет директора

Зависший на директоре подотчет — проблема многих компаний. Как правило, деньги, которые берет руководитель из кассы, оформляют на хозяйственные нужды. Но часто документы для подтверждения таких затрат директор не сдает. Со временем незакрытая сумма подотчетных становится настолько солидной, что может привлечь внимание проверяющих из налоговой инспекции и фондов.

Конечно, идеальный вариант обнулить подотчет директора, чтобы он вернул все деньги в кассу или представил подтверждающие документы, чего можно добиться не всегда. Тогда пригодятся другие способы. Мы приведем два трудоемких, но безопасных варианта и один наиболее рискованный , но упрощенный по форме воплощения.

1. Переоформить долг по подотчету в заем.

Не нужно платить взносы и НДФЛ. Долг останется, просто компания отложит срок его возврата. Придется оформить договор займа.

2. Выдать материальную помощь или денежный подарок.

Не нужно платить НДФЛ и взносы с матпомощи до 4000 руб. в год. Подарок не облагается НДФЛ в пределах такой же суммы. Взносы вообще начислять не нужно. В расходах подарки и денежную помощь учесть нельзя. Нужно заявление директора, приказ (для материальной помощи), договор дарения (для денежного подарка).

3. Арендовать имущество директора или выплачивать компенсацию за его использование

Не нужно платить взносы, а если компания выплачивает компенсацию, то также не потребуется удерживать НДФЛ.

На проверке надо будет доказать, что компания действительно использует имущество директора в производственной деятельности. Нужен договор аренды или соглашение и приказ о выплате компенсации за использование имущества директора.

НАЛОГОВЫЕ РИСКИ

1.Прежде всего накопившийся подотчет проверяющие могут посчитать доходом директора. Тогда налоговики начислят с этой суммы НДФЛ, а фонды — взносы. Предположим, руководитель взял из кассы 10 000 руб. и не отчитался за них.

С этой суммы ему лично надо заплатить 1300 руб. НДФЛ (10 000 руб. x 13%), а организации — 3000 руб. взносов (10 000 руб. x 30%). Таким образом, покупка подорожает на 4300 руб. (1300 3000).

Кроме того, инспекторы доначислят пени и штрафы.

Хотя доначисления можно попробовать оспорить на том основании, что невозвращенные подотчетные деньги не являются доходом работника (постановление ФАС Поволжского округа от 1 апреля 2013 г. по делу № А55-15647/2012.

2.Если компания продолжает выдавать деньги под отчет при наличии задолженности по ранее выданным суммам, инспекторы могут взыскать штраф до 50 000 руб. (ч. 1 ст. 15.1 КоАП РФ).

Новый порядок ведения кассовых операций разрешает выдавать очередную сумму подотчетных только после того, как работник отчитался по предыдущему авансу (п. 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У). Формально санкций за это нарушение нет.

Но инспекторы могут посчитать, что компания оформляет подотчет, только чтобы деньги в кассе не превышали лимит. То есть нарушает кассовые правила.

Сравниваем разные варианты

Способ № 1. Переоформить долг по подотчету в заем. Данным способом могут воспользоваться любые компании. Однако переоформление подотчета в беспроцентный заем полностью не решит проблему с зависшим долгом. Получится лишь отложить ее решение.

Ведь директор должен будет вернуть компании деньги, которые он получил по договору займа.Еще один минус. При беспроцентном займе появится доход в виде материальной выгоды от экономии на процентах (подп. 1 п. 1 ст. 212 НК РФ). С суммы этой материальной выгоды нужно исчислить и заплатить в бюджет НДФЛ по ставке 35 процентов.

Конечно, можно оформить процентный заем. Причем установить такой размер процентов, чтобы у работника не возникало материальной выгоды. Но это более трудоемкий вариант, ведь понадобится оформлять документально и проводить в учете не только сумму займа, но начисление и уплату процентов.

Кроме того, у организации возникают доходы в виде процентов по займу, с которых надо заплатить налог на прибыль.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Что касается формы расчетов, безопасный вариант — это перечислить заем директору в безналичной форме. Затем директор оплатит этими деньгами подотчетный долг.

ПримерДолг директора перед компанией по подотчетным средствам составляет 92 000 руб. Этот долг решили переоформить в задолженность руководителя по беспроцентному займу. Бухгалтер сделал в учете такие проводки:ДЕБЕТ 73 субсчет «Расчеты по предоставленным займам» КРЕДИТ 51— 75 000 руб.

— выдан заем директору;ДЕБЕТ 51 КРЕДИТ 71— 75 000 руб. — возвращен аванс подотчетником.Можно поступить по-другому: сначала выдать директору заем из кассы, а потом он вернет компании деньги тоже наличными.

Но выдать заем руководителю можно только из наличности, снятой с расчетного счета, а не из кассовой выручки (п. 4 Указания № 3073-У).Когда срок действия договора займа истечет, то у директора опять зависнет долг перед компанией. В такой ситуации есть два варианта действий.Первый — можно продлевать срок займа.

Это позволит не платить НДФЛ и взносы. Но налоговики могут посчитать, что заем фактически является облагаемым доходом директора.

Второй — через три года списать не возвращенный в срок заем как безнадежный долг. Но тогда проверяющие могут усомниться в том, что компания не смогла удержать его у директора.

И решат, что фактически компания простила долг. Значит, надо платить НДФЛ (письмо ФНС России от 11 октября 2012 г. № ЕД-4-3/17276).

Кроме того, компании могут доначислить взносы (письмо Минздравсоцразвития России от 17 мая 2010 г. № 1212–19).

Способ № 2. Выдать директору матпомощь или денежный подарок. Этот способ могут применять не только прибыльные компании, но и организации, которые получили убыток. Кроме того, в данном случае не требуется каких-либо особых условий в трудовом договоре с директором. Конечно, можно выдать руководителю и премию. Но она в полном объеме облагается НДФЛ и взносами.

А для материальной помощи и подарков есть льготы.Материальная помощь, не превышающая на одного сотрудника 4000 руб. за год, освобождена от НДФЛ (п. 28 ст. 217 НК РФ). Взносами также облагается сумма матпомощи, превышающая 4000 руб. в год на одного человека. На этом давно настаивают чиновники (письмо Минздравсоцразвития России от 17 мая 2010 г. № 1212 — 19).

Компания может оспорить этот подход, ссылаясь на постановление Президиума ВАС РФ от 14 мая 2013 г. № 17744/12. Судьи пришли к такому выводу: выплаты социального характера, в том числе и материальная помощь, не относятся к оплате труда. Они не зависят от квалификации работников, сложности, качества, количества и условий их работы.

Сам по себе факт трудовых отношений между компанией и работником не свидетельствует о том, что все выплаты в его пользу представляют собой оплату труда. Поэтому взносы на сумму матпомощи начислять не надо. Даже если размер этой выплаты превышает 4000 руб. Но в этом случае возможны споры с фондами.Подарки не облагаются НДФЛ, если их стоимость не превышает 4000 руб. в год (п. 28 ст.

217 НК РФ). Это правило распространяется и на денежные подарки (п. 1 ст. 128, ст. 572 ГК РФ).Взносы на подарок директору начислять не надо (письмо Минздравсоцразвития России от 19 мая 2010 г. № 1239–19). При этом передачу подарка, который стоит более 3000 руб., надо оформить письменным договором дарения.

Кроме того, безопаснее, чтобы выдача подарков работникам не была одним из условий коллективного и трудового договоров, а также положения об оплате труда. Ведь такие подарки, по мнению проверяющих и судей, облагаются взносами, как зарплата.При расчете налога на прибыль матпомощь и подарки учесть нельзя.

В бухучете проводки в обоих случаях будут такими:ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 73— начислены материальная помощь или подарок;ДЕБЕТ 73 КРЕДИТ 50— выданы материальная помощь или подарок.Способ № 3. Пользоваться имуществом директора за плату.

Еще один способ закрыть долг по подотчетным суммам — оформить аренду имущества директора, которое можно использовать для деятельности компании, например автомобиль. И ежемесячно выплачивать арендную плату. А директор из этой суммы будет постепенно возвращать долг по подотчету. С арендной платы нужно будет удерживать НДФЛ. Взносами такие выплаты не облагаются.

При этом арендную плату в отличие от материальной помощи и подарков можно списать на расходы при расчете налога на прибыль.Безопаснее, чтобы сумма, которую компания начисляет директору, не превышала рыночные арендные ставки. Иначе инспекторы сочтут расходы на аренду завышенными и пересчитают налог на прибыль.

Другая разновидность этого способа обнуления подотчета — выплачивать директору компенсацию за использование автомобиля. В таком случае удерживать НДФЛ и начислять вообще взносы не нужно (п. 3 ст. 217 НК РФ, подп. «и» п. 2 ч. 1 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ). Но при расчете налога на прибыль можно будет учесть только выплаты в пределах норм.

Если объем двигателя меньше 2000 куб. см (включительно), то норма компенсации составит 1200 руб. в месяц. Если объем двигателя свыше 2000 куб. см — 1500 руб. в месяц. Для мотоциклов ежемесячная норма компенсации установлена в размере 600 руб.В бухучете записи будут следующими:ДЕБЕТ 26 (44) КРЕДИТ 73— начислена компенсация за использование личного имущества сотрудника (арендная плата);ДЕБЕТ 73 КРЕДИТ 71— зачтены выданные подотчетные средства в счет выплаты компенсации или арендной платы.

И, наконец, самый «скользкий вариант» №3 :

Провести в учете личные расходы директора.

Минусы:

Этот способ подходит компаниям, которые готовы спорить с налоговиками. Личные расходы директора можно отразить в учете как затраты компании. Например, на мебель, электронику, автомобили. Конечно, если руководитель передаст документы на покупку, а машину оформит на организацию.

https://www.youtube.com/watch?v=7m6QJ61-7eg

Но налоговики на выездной проверке наверняка потребуют предъявить им приобретенные основные средства или МПЗ. А использование личного автомобиля в деятельности компании надо будет подтверждать путевыми листами. Кроме того, предприятию нужно будет платить транспортный налог.

К тому же через компанию можно провести не все расходы директора. Проблематично будет обосновать покупку новой резины, если на балансе организации не числится автомобиль. Если доказать обоснованность таких покупок невозможно, то лучше их в учете не показывать, а выбрать другой способ списания долгов по подотчетным суммам.

Источник: http://1buh.info/stati/article_post/obnulit-podotchet-direktora-vse-taki-mozhno

Как списать подотчет

Многие компании грешат бесконечной выдачей под отчет денег своему директору или иному сотруднику высокой должности. Делается это, как правило, для того, чтобы не сдавать сверхлимитные средства в банк, или для того, чтобы скрыть выдачу средств на собственные нужды собственнику фирмы, который обычно является и ее руководителем.

Учет расчетов с подотчетными лицами ведется на счете 71 «Расчеты с подотчетными лицами» (А-П). Аналитический учет по счету ведется по каждому подотчетному лицу. После выдачи денег работнику, бухгалтер составит проводку: Списание израсходованных подотчетных сумм производится на основании утвержденного авансового отчета и отражается по кредиту счета 71.

В кассовых операциях немалое значение имеют авансовые отчеты. В случае неправильного заполнения документов налоговая может доначислить НДФЛ, а также штраф. Чтобы снизить риск пени, нужно соблюдать правила выдачи в подотчет средств: выдавать деньги на основе заявления и получать отчет в срок. Но есть иные нюансы оформления операций.

Подробнее: BusinessMan.ru

Когда и как выдаются денежные средства подотчет? Характеристика операций подобного рода – это та информация, которую должно знать руководство каждой компании. Если вы отправляете работников в командировку, собираетесь выдать средства для выполнения поручения, есть необходимость в оформлении выданных средств под отчет такого лица.

Подробнее: buhonline24.ru

Зависший на директоре подотчет — проблема многих компаний. Как правило, деньги, которые берет руководитель из кассы, оформляют на хозяйственные нужды. Но часто документов для подтверждения таких затрат нет. Со временем незакрытая сумма подотчетных становится настолько солидной, что может привлечь внимание проверяющих из налоговой службы и фондов.

Подробнее: www.mosbuhuslugi.ru

Те расходы, которые нельзя произвести безналичными расчетами, а также расходы по командировкам организация может оплатить через своих работников. Для этого она должна выдать им под отчет денежные средства. Как быть, если подотчетное лицо не отчиталось по ранее выданному авансу и не вернуло подотчетные суммы в установленный срок? Об этом в статье.

Подробнее: www.buhgalteria.ru

В НКО выданы в подотчет суммы руководителю, по которым он не отчитывается. Сроку первой выданной суммы ровно три года, Можно ли списать эту сумму на убытки на основании ст.196 ГК РФ п.

73 ( истечение срока давности)? Подпунктом 2 пункта 2 статьи 265 НК РФ установлено, что в целях главы 25 НК РФ к внереализационным расходам приравниваются суммы безнадежных долгов, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, суммы безнадежных долгов, не покрытые за счёт средств резерва.

Бухгалтеры постоянно объясняют подотчетникам, какие документы необходимо получить у продавца и что в них должно быть указано, чтобы потом приобретенные за наличный расчет товары (работы, услуги) можно было беспроблемно учесть в расходах.

Но все равно находятся сотрудники, которые приносят «неправильные» документы.

Как в этом случае поступить, если руководитель одобрил авансовый отчет: учесть расходы по таким документам или нет? Да и как вообще должны выглядеть подотчетные документы, чтобы налоговики к ним не придрались? Отвечаем на самые интересные вопросы наших читателей.

Подотчётные средства выдаются сотруднику на расходы, напрямую связаны с работой организации, где он состоит в штате. К примеру, это могут быть командировочные деньги либо финансы, выделяющиеся ежемесячно на покупку канцтоваров, или оплату полиграфических материалов.

Подробнее: buhuchetpro.ru

В школе учителя нам постоянно говорили: «Не смейте списывать!». Мы кивали в знак согласия, но всё равно списывали. То же самое – в институте. Нас предупреждают, увещевают, мы киваем и делаем своё дело. Почти все, кроме откровенных «ботаников», конечно. А теперь мы выросли. Но привычка к списыванию, видимо, осталась.

Подробнее: otchetonline.ru

Главная ‘.$MenuList.

’ Поиск Добавить Категории Деловая этика Отношения в коллективе Отношения с работодателем Офисная жизнь Поиск работы Работа на дому Советы по карьере Увольнение • Главная Работа и карьера » Офисная жизнь » Как списать подотчет » Работа и карьера.

трудоустройство Поделиться Категории: Деловая этика Отношения в коллективе Отношения с работодателем Офисная жизнь Поиск работы Работа на дому Советы по карьере Увольнение Как списать подотчет Текст Работа и карьера» Как списать подотчет»:

Подробнее: rabota-i-karera.biniko.com

Подотчет — как списать? Это вопрос, который бухгалтер начинает себе задавать сразу после того, как выдал деньги.

Мы рассмотрим в нашей статье несколько вариантов подотчета — как списать, на что обратить особое внимание. На многих предприятиях есть подотчетные лица.

Их назначает директор, а бухгалтер на основании заявления подотчетника выдает им деньги из кассы или перечисляет с расчетного счета. Работник их тратит на нужды организации.

Подробнее: nalog-nalog.ru

Подотчетные деньги — это определенная сумма денег бюджетной организации, выдаваемая сотруднику на осуществление расходов по целевому назначению.

Это могут быть расходы: Основной нормативный документ, регулирующий взаиморасчеты с подотчетными лицами, это Указания Центрального Банка России №3210-У от 11.03.2014.

Выдать деньги подотчет можно только работникам организации, с которыми заключены трудовые или гражданско-правовые договора.

Подробнее: gosuchetnik.ru

Выдавать деньги под отчет можно только на основании заявления сотрудника на имя руководителя. В нем фиксируют конкретный срок, на который выданы средства Установить срок руководитель может как в виде определенного периода (например, 14 рабочих дней), так и в виде конкретной даты (например, до 9 июня).

Фото вставлено в текст.Можете вставить еще несколько или закрыть это окно. На родных землях меньше чем неделю назад произошло довольно громкое преступление, которое получило и огласку в прессе. Как бы это дико не звучало для нашего времени, но убийство произошло на фоне ревности. И я задумалась, а что бы сделала я, если бы муж изменил?

Подробнее: www.stranamam.ru

Любая организация при ведении хозяйственной деятельности сталкивается с необходимостью выдавать наличные средства под отчет своим сотрудникам (например, на ГСМ, на командировочные расходы, на представительские расходы и на различные другие цели). Сотрудники, которым выдаются наличные деньги под отчет – это «подотчетные лица».

На любом предприятии возникает необходимость производить расчеты с подотчетными лицами. Выдача средств подотчет осуществляется на хозяйственно-производственные затраты, на административные расходы филиалов, на оплату служебных командировок, на… Как списать запасные части

Если предприятие в ходе своей деятельности сталкивается с необходимостью ремонта оборудования, транспортных средств или иной техники собственными силами, то в обязательном порядке необходимо вести учет используемых запасных частей. Для этого…

Вы можете добавить тему в список избранных и подписаться на уведомления по почте. Как списать? А на что выдавалось, и почему до сих пор не погашено? Сначала нужны ответы на эти вопросы. Может, купили чего, а не оприходовали? Или это вовсе не подотчет, а заём? Сколько времени висит задолженность? Обложитесь приказами, подтверждающими, что срок подотчета не истек.

Подробнее: buhgalter-info.ru

Источник: http://www.chsvu.ru/kak-spisat-podotchet/

Просроченные подотчетные суммы, или Как вернуть свои же деньги. Часть 2

Экономика 21 апреля 2017, 13:36 1196

Ольга НАПАЛКОВА, руководитель отдела бухгалтерского учета и налогообложения юридического бюро «Константа»

(Окончание. Начало – в номере от 14 апреля)

Ошибки в оформлении документов – проигранные судебные дела

Без соглашения с работником или письменной расписки трудно доказать, что спорный товар закупил именно «подотчетник», а не поставил контрагент по безналичному расчету. Поэтому по списанным без основания подотчетным суммам суды чаще всего соглашаются с контролерами и признают их доходом физлица.

В качестве примера расскажем о нескольких судебных делах, посвященных возврату подотчетных средств.

Долг временем не красен. В одном из судебных дел компания выдала в подотчет своему директору несколько миллионов рублей. Затем она списала их на основании авансового отчета без документов.

При проверке контролеры доначислили страховые взносы и наложили штраф за нарушение персонифицированного учета. Компания в ответ представила в суд приказ, согласно которому на составление отчета или возврат денег у работника есть два года.

Но, поскольку этот документ был представлен лишь в апелляционную инстанцию, суд счел это попыткой уклониться от уплаты доначислений и поддержал проверяющих.

Призрачный «подотчетник». В другом деле суд также признал правоту контролеров, поскольку в первичных документах, приложенных к авансовому отчету, не было контактной информации о лице, которое их подписало.

В товарных чеках наименование товара было указано в общих фразах, не было даты составления документов, не были заполнены графы «количество», «цена товара», отсутствовала подпись продавца.

Верховный суд РФ признал, что в этом случае подотчетные суммы можно считать доходом работника.

А где миллионы? Директор компании получил под отчет 4,7 миллиона рублей, а в подтверждении расходов представил договоры с физлицами. Но они при допросе сообщили, что организация не выделяла ему никаких финансовых средств, кроме зарплаты. При этом товары, указанные в договорах купли-продажи, отсутствуют как в списании, так и в остатках материалов. Суд поддержал доначисления.

В другом деле суд указал, что отсутствие в документе тех или иных реквизитов автоматически ставит под сомнение факт сделки. В итоге суд вынес решение, что подотчетные суммы образуют доход физлица.

Еще один пример: работники прикрепляли к авансовому отчету чеки организаций, у которых не было зарегистрированных касс. Вывод: подотчетные деньги контролеры включили в доход физлиц, а суд их поддержал.

Подотчетные деньги – не зарплата!

Порядок ведения кассовых операций запрещает выдавать деньги работникам под отчет, если они еще не отчитались по прежним суммам. Однако многие компании пренебрегают этим запретом.

Регулярный характер выплат делает их похожими на зарплату, особенно если суммы соответствуют уровню оплаты труда. Иногда компания выплачивает работнику пониженную зарплату, а разницу выдает в виде подотчетных средств.

В этом случае фискальные органы могут сделать вывод о зарплатном характере выплат.

Оформляем подотчетный остаток как заем и получаем прибыль

Популярный способ избежать претензий со стороны работника и налоговой инспекции — оформить договор займа на остаток подотчетных сумм. На практике его применяют, если работник не способен в ближайшее время вернуть подотчетные деньги. Но стоит помнить, что заемные средства при любых обстоятельствах не могут быть признаны доходом физлица.

Если стороны переоформят подотчетный остаток в беспроцентный заем, то у физлица возникнет материальная выгода в виде экономии на процентах. Она облагается НДФЛ в конце каждого месяца. Подобный доход рассчитывается исходя из суммы займа и 2/3 ключевой ставки ЦБ.

Для каждой услуги – свой подотчетный срок

Порядок ведения кассовых операций требует, чтобы работник отчитался по потраченным финансам в течение трех рабочих дней после истечения срока, на который выданы деньги. Устанавливает этот срок сама компания. Кроме того, организация вправе согласовать отдельный срок для каждой подотчетной суммы, указывая его в приказе или служебной записке.

В этих документах могут быть прописаны разные сроки отчета для каждой из должностей или зафиксировать единый срок для всех. Также компания вправе установить разные сроки сдачи подотчетных средств для каждой из нужд.

Источник: https://ivgazeta.ru/read/24601

Забрать наличные из компании

Наличные снимать не запрещено, но оплата наличными выглядит подозрительно. Налоговая и Центробанк думают, что так компания незаконно выводит деньги или обманом снижает налоги. Поэтому первое правило наличных — расплачиваться наличными редко и мало.

По закону индивидуальные предприниматели вправе тратить наличные, как хотят. Но на практике госорганы могут попросить предоставить документы и обосновать траты. Давайте на примерах:

Почему банк блокирует счет

Андрей работает программистом, у него нет сотрудников, офиса и подрядчиков. Всё, что он получает на счет — это его доход, поэтому снятие наличных вопросов не вызывает.

Иван открыл компанию по ремонту квартир, он платит строителям и дизайнерам, закупается в магазинах. Когда он снимает наличные, это выглядит подозрительно. Госорганы хотят убедиться, что он оплачивает услуги партнеров легально, а не в конверте.

Если без наличных работать не получается, держите второе правило — выдавать деньги под отчет. В переводе с бухгалтерского это означает: нельзя просто так открыть сейф и взять деньги на коньяк для клиента, нужно оформить документы.

Требования к наличным под отчет от Центробанка

Требования к выдаче наличных — в постановлении о ведении кассовых операций. За нарушение требований полагается штраф: 40 000-50 000 рублей на компанию и 4000-5000 рублей на руководителя.

Это не все беды. Без документов на наличные налоговая решит, что компания неверно оформила заем или доход. В лучшем случае она выставит штраф за ошибку, в худшем — решит, что это незаконный вывод денег. Придется возиться с проверками.

А теперь обо всех требованиях по порядку.

На что выдавать

Правила для ИП и компаний отличаются: индивидуальные предприниматели тратят наличные на свое усмотрение, ООО — только на нужды компании.

К нуждам компании относится всё, что связано с получением заказа и продажами. Например, для компании по ремонту квартир безопасно оплачивать цемент, обои, плитку. А если покупать телевизор, налоговая заподозрит незаконный вывод денег.

Кому выдавать

Наличные под отчет — для сотрудников с трудовым договором. Формально вы вправе выдавать деньги сотрудникам по договору подряда, но как правильно это делать — тема отдельной статьи. Пока держите совет: выдавать наличные только штатным сотрудникам.

Если работаете с индивидуальными предпринимателями, выдать наличные под отчет не получится.

Допустим, у вас команда дизайнеров и программистов. Дизайнеров вы оформили в штат, а программисты работают по договору услуг.

Дизайнерам полагаются наличные под отчет, а программистам — нет, хотя на практике они ваши сотрудники.

Будьте внимательнее с бухгалтерами-перестраховщиками. Они отказываются выдавать наличные, если сотрудник не подписал договор о материальной ответственности. Мол, договор защищает от растрат: если сотрудник прогуляет деньги, спишем их с зарплаты.

В этом случае перестраховываться бессмысленно. Подотчетные деньги подразумевают ответственность: если сотрудник растранжирит деньги на себя, вычитайте из зарплаты. Это законно и без договора.

Владелец компании может выдать деньги сам себе, но с одним условием: он тоже должен быть в штате. Выдавать наличные учредителю незаконно.

Сколько выдавать

В законе нет требований к сумме, поэтому вы вправе выдавать 50 000 рублей и 500 000. Крупные суммы вызывают подозрения, поэтому налоговая скорее их заметит и начнет проверку. Надежнее выдавать понемногу.

Постановление Центробанка о лимите

Чтобы обезопасить себя, соблюдайте лимит для оплаты наличными: 100 000 рублей за сделку. Одна сделка — это один договор или чек.

Вы платите за аренду зала 80 000 рублей, это меньше ста тысяч значит, всё в порядке.

Вы покупаете обои для ремонта и они дороже ста тысяч. Тогда разбивайте оплату на части: покупайте у разных поставщиков или у одного, но в разные дни. Это необязательно спасет от внимания налоговой, но появится шанс доказать, что это разные сделки.

Лимит в 100 000 рублей обязателен для ООО. Индивидуальные предприниматели его выполняют только для рабочих сделок, для личных — платите, сколько хотите. Налоговая строго следит за наличными всех предпринимателей, поэтому не рассчитывайте на послабления.

Кто выдает

Выдавать наличные может директор и бухгалтер. Если вы владелец компании и директор, вы можете выдать деньги самому себе. Это законно.

Если не вернуть деньги

После оплаты может остаться сдача или наличные вовсе не понадобились, тогда деньги надо вернуть. Иногда с возвратом проблемы.

Трудовой кодекс разрешает списывать долг с зарплаты — ст. 137, ТК

Если не возвращает сотрудник, риска нет. Вы вправе списать долг с зарплаты, но с учетом правила — списывать не больше 20% от зарплаты за месяц. Если долг больше, разбивайте его на несколько месяцев: сотрудник не вернул 50 000 рублей при зарплате в 30 000, вы получите деньги через девять месяцев.

Если вы директор и не возвращаете деньги, вы рискуете: налоговая может решить, что это доход, за который компания не платила налоги. Тогда она начнет проверку, потребует доначислить налоги и выставит штраф.

В законе нет сроков для выдачи наличных — выдавайте на три дня или месяц, главное, указать этот срок в документах.

Как отчитаться за деньги

Компании и индивидуальные предприниматели по-разному отчитываются за наличные.

Если у вас ООО, вы готовите три документа: заявление на выдачу наличных, кассовый ордер и авансовый отчет. Документы понадобятся бухгалтеру для отчетов и налоговой, чтобы убедиться в законности оплаты.

ИП вправе не отчитываться совсем. Но если у вас есть сотрудники и партнеры, лучше отчитываться о наличных, так безопаснее. Возможно, у налоговой или банка появятся вопросы, тогда вы быстро на них ответите.

Срок для отчета — три дня. Срок отсчитывается с даты оплаты: если вы купили обойный клей пятого мая, сдаете отчет восьмого мая. Правила одинаковые для всех сотрудников: не важно, кто получал деньги — директор или секретарь.

Шаг 1: Снять наличные

Если планируете выдавать наличные, а денег на руках нет, обналичивайте счет. Деньги можно снять с корпоративной карты или расчетного счета через кассу банка.

Индивидуальный предприниматель снимает деньги просто так, ничего оформлять или сохранять не надо.

Для компании понадобятся документы. Если снимаете с карты, сохраняйте чек из банкомата, он пригодится бухгалтеру. Если через кассу, наоборот, берите документы с собой. Банк вправе отказать в наличных при подозрениях на незаконные операции, поэтому законность надо доказать. Например, показать заявление о наличных.

Шаг 2: Завести реестр

Реестр — это таблица, в которой вы пишете: кто получил наличные, когда, сколько и на что.

Вести реестр необязательно, но если выдаете наличные сотрудникам, он сэкономит силы. По закону нельзя выдавать новые деньги, если сотрудник не отчитался по старым. Чтобы вам не вспоминать, кому вы дали деньги, пусть об этом помнит реестр.

Требований к реестру нет, поэтому составляйте, как хотите. Реестр может выглядеть так:

Написали для вас пример реестра. Пользуйтесь на здоровье

Реестр заполняйте полностью от руки или на компьютере, а от руки расписывайтесь за отчет.

Шаг 3: Написать заявление

Если деньги выдавать можно, готовьте заявление. Заявление обычно готовит тот, кому вы даете деньги, но это необязательно.

Мы придумали два шаблона заявления. Держите!

Требований к форме заявления нет, но есть требования к содержанию. Вот, что надо написать:

- сумму — числом и прописью;

- на какой срок выдаете;

- дату составления заявления и дату выдачи наличных.

Заявление может быть таким:

Заявление подписывает директор или бухгалтер. Если выдаете деньги себе, можете подписать сами.

Есть бухгалтеры, которые советуют не подписывать заявление, если выдаете деньги сами себе. Мол, налоговая на такое косо смотрит. Это не рабочий совет: налоговиков иногда сложно понять, но они не идиоты. Налоговая понимает, что бухгалтер выдает деньги по вашему поручению, так что подписывайте всё сами.

С первого июля 2017 года деньги можно выдавать без заявления, вместо него подойдет приказ. Подготовка приказа тоже занимает время, поэтому решайте сами, что быстрее: заявление или приказ. Как подготовить приказ — тема отдельного материала, рассказывать сейчас не будем.

Шаг 4: Оформить кассовый ордер

Кассовый ордер — это документ, который подтверждает передачу денег. Его можно заполнить самим из шаблона или в программе 1С. Выглядит ордер так:

Официальный шаблон ордера можно скачать на сайте Консультанта-плюс

Подписывает ордер тот, кто выдает деньги, и сотрудник, который их получает. Подписывайте после передачи денег.

Шаг 5: Выдать деньги

Осталось выдать деньги, и всё. Как выдавать деньги, в законе не сказано. Некоторые компании оборудуют отдельный кабинет с решетками и сейфом, на языке бухгалтеров кабинет называется «касса». Если вы редко выдаете наличные, подойдет любое место, хоть коридор.

После того, как выдали деньги, напишите об этом в реестре. Так вы не забудете, когда ждать отчет и сдачу.

Шаг 6: Отчитаться о покупке

Последний шаг — отчитаться за деньги или, на языке бухгалтера, подготовить авансовый отчет. Он подтверждает, что наличные ушли на реальную покупку, а не налево, для обнальной схемы.

Как составить авансовый отчет — в журнале «Главбух»

Отчет готовите после оплаты покупки, на него есть три дня. Отчет можно составить по форме от госорганов или разработать свой вариант. Главное, написать:

- кто сдает отчет,

- за какую сумму отчитывается,

- какими документами подтверждает оплату,

- на что ушли деньги.

К отчету приложите доказательства покупки: чеки, фотографии с мероприятия, распечатки макетов — всё, что подтверждает реальность сделки. Налоговая такое любит.

Карта вместо наличных

Альтернатива наличным — банковская карта. Банки и налоговая видят, за что вы платите, поэтому оплата по картам не вызывает подозрений.

Заработать на банке: советы, чтобы пользоваться банком по полной

Карта для индивидуального предпринимателя на УСН 6% — это личная карта. Расплачивайтесь картой в магазинах или покупайте в интернете, отчитываться по расходам не придется.

ООО оплачивают только нужды компании: новые блокноты в офис, авиабилеты для командировок, стройматериалы под заказ клиента. Для подтверждения расходов понадобятся чеки и авансовый отчет, а готовить заявления и кассовый ордер не надо.

Карта подходит для компаний с сотрудниками. Карту можно выдать водителям для оплаты бензина и техосмотра или менеджерам для закупки канцтоваров. О тратах по карте банки рассказывают в смс и личном кабинете, так вы контролируете расходы: если менеджер прогуляет деньги, вы увидите это сразу.

Еще картой можно оплачивать регулярные покупки. Если ваша компания пользуется сервисом с ежемесячной оплатой, укажите в нем карту банка. Оплата будет списываться автоматически в нужную дату, и вам не придется запоминать самому или ставить напоминания об оплате.

Источник: https://delo.modulbank.ru/all/corporate-cash

Списание подотчетных сумм

Подотчетные суммы – это финансы, которые могут расходоваться для хозяйственных нужд и производственных потребностей, на оплату услуг или командировок. Для того чтобы провести списание подотчетных сумм, требуется неукоснительно действовать согласно всем нормативным документам по бухучету.

Проблемы, которые чаще всего возникают у любого бухгалтера: на что можно списать подотчетные суммы и как списать деньги с подотчета без документов.

Процедура списания подотчета

Согласно ст. 9 Закона «О бухгалтерском учете» № 402-ФЗ, расходы на хозяйственные нужды должны подтверждаться документально. В противном случае, если подтверждающие бумаги утрачены, списание средств с подотчетного лица становится невозможным. Авансовый отчет работником представляется не позднее трех дней с момента срока, когда должны быть возвращены деньги.

Особенно непросто бухгалтеру в ситуации, когда деньги из кассы берет руководитель предприятия, и долг вырастает. Полностью погасить его необходимо не позднее чем в трехлетний срок.

Поэтому нужно убедить директора помочь разобраться с накопившимися суммами и обнулить подотчет. Можно, конечно, записать расходы руководства как хозяйственные расходы компании, но сложно будет доказать их обоснованность.

К тому же представить при проверке авансовый отчет с накладными и чеками также доведется в обязательном порядке.

Если суммы не подтверждены и чеков об оплате не существует, в законном порядке списать средства можно рядом способов. Обычно используют такие методы работы при составлении авансового отчета:

- Представить отчет вместе с объяснением ситуации и причин утраты бумаг, приложив восстановленные документы или их копии, все найденные косвенные доказательства целесообразности расходов, запросить дубликаты чеков и квитанций.

- Вычесть из заработной платы работающего нужную сумму. Если работник не может представить никаких ни прямых, ни косвенных подтверждений затрат, издается приказ об удержании денег из его заработной платы. При этом от подотчетного лица нужна расписка о том, что он ознакомлен с изданным приказом и согласен с решением об удержании. Максимальные дивиденды, которые можно вычесть за один раз, – одна пятая заработка. Это добровольная акция, в противном случае потребуется судебное разбирательство.

- Оформить выдачу материальной помощи, денежного поощрения или подарка. Таким образом по закону возможно погасить средства в сумме, не превышающей четырех тысяч рублей. Если это бо́льшая сумма, придется дополнительно составлять договор дарения и заверять его у нотариуса. Списать на расходы денежную помощь не получится.

В итоге

Если кредиторы не востребовали задолженность в течение трех лет, срок давности истекает, и списание средств с забалансового счета происходит по решению инвентаризационной комиссии данного учреждения. В рамках учета составляется акт, на основании которого руководитель издает приказ о списании средств с подотчетного лица.

Некоторые компании, накопив несписанные подотчетные средства на балансе, выдают их временно работающему лицу, чтобы оттянуть момент полного расчета.

Накапливать задолженность годами – не выход, наступает момент, когда подотчет все же нужно обнулить. Во избежание изматывающих проверок лучше успеть провести операции законного списания средств заблаговременно.

Источник: https://zhazhda.biz/base/spisanie-podotchetnyh-summ