Проводки по начислению процентов по кредиту

Получение кредита от банка или от иной кредитной организации происходит на основании договора. Деньги перечисляют на расчетный или валютный счет компании. За их использование необходимо уплачивать проценты. Рассмотрим типовые проводки по выдаче, возврату и начислению процентов по кредитам.

Проценты по краткосрочному кредиту

Заемные средства выдаются банком на срок до 12 месяцев. Кредит не является доходом компании и не подлежит налогообложению. А вот начисленные по кредиту проценты можно учесть в расходах организации.

Получение кредита отражают записью по дебету 51 и кредиту счета 66. Именно с момента перечисления на расчетный счет организации кредитных денежных средств, возникает обязательство по их уплате.

Проценты по кредиту начисляют проводкой:

Если банк за предоставление кредита взимает комиссию в виде однократного платежа в фиксированном размере, его учитывают, как прочий расход:

Списывается эта сумма в соответствии с условиями учетной политике: единовременно или равными долями в течение всего срока кредита.

Пени по процентам за просрочку оплаты начисляют проводкой:

- Дебет 91.2 Кредит 76 (66).

Пример:

Проводки по получению и процентам по кредиту:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 51 | 66 | Получен кредит | 450 000 | Выписка банка |

| 91.2 | 66 | Начислены проценты по краткосрочному кредиту | 13 500 | Договор займаБухгалтерская справка |

| 66 | 51 | Ежемесячное перечисление процентов по кредиту | 13 500 | Платеж. поручение исх. |

| 66 | 51 | Ежемесячное погашение задолженности по кредиту | 112 500 | Платеж. поручение исх. |

Проценты по долгосрочному кредиту

Заемные средства, которые выданы на срок больше года называют долгосрочными. Их учитывают на счете 67. Получение идентично краткосрочному кредиту:

- Дебет 51 Кредит 67 – поступление на расчетных счет заемных средств.

Проценты за пользование долгосрочным кредитом оформляют записью:

- Дебет 91.2 Кредит 67 «Проценты по кредиту».

Уплату процентов по кредиту и суммы основного долга оформляют записями:

Пени по процентам за просрочку оплаты начисляют проводкой:

Пример:

Проводки по начисленным процентам и получению кредита от юридического лица:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 51 | 67 | Получен кредит | 4 250 000 | Выписка банка |

| 91.2 | 66 | Проводка: начислены проценты по кредиту | 42 500 | Договор займаБухгалтерская справка |

| 67 | 51 | Ежемесячное перечисление процентов | 42 500 | Платеж. поручение исх. |

| 67 | 51 | Ежемесячное погашение задолженности по кредиту | 70 833,33 | Платежное поручение исх. |

| 91.2 | 76 | Начисление пени за просрочку уплаты процентов | 1749,30 | Бухгалтерская справка |

| 76 | 51 | Уплата пени | 1749,30 | Платеж. поручение исх. |

Особенности учета процентов

Те проценты, которые подлежат нормированию (из среднего уровня долговых обязательств или из ставки рефинансирования) могут по-разному отражаться в бухгалтерском и налоговом учете. Из-за этого возникают постоянные разницы. Сверхнормативные проценты нужно отразить в учете по Дебету 99 счета и кредиту 68.

Источник: https://saldovka.com/provodki/kredity-i-zaymy/uplata-protsentov.html

Всегда ли проценты по просроченным кредитам и займам следует отражать на счете 91 и учитывать их ежемесячно?

Основополагающим документом, определяющим порядок отражения в бухгалтерском учете начисляемых процентов по кредитам и займам, является Инструкция по бухгалтерскому учету доходов и расходов, утвержденная постановлением Минфина Республики Беларусь от 30.09.2011 № 102 (далее – Инструкция № 102).

Как отражать проценты по просроченным кредитам, в ней не конкретизировано, поэтому, как правило, бухгалтеры их начисление отражают по дебету счета 91 «Прочие доходы и расходы». Возможны ли другие варианты? Да, возможны. Чтобы выяснить это, систематизируем корреспонденции по начислению процентов по кредитам и займам, а также обратим внимание на налоговый учет таких расходов.

В бухгалтерском учете проценты по кредитам и займам признаются ежемесячно, но могут признаваться и ежеквартально

В жизнедеятельности каждой организации возникают ситуации, требующие привлечения заемных средств, к числу которых в первую очередь следует относить кредиты и займы. С учетом сроков привлечения кредитов и займов последние делятся:

- на краткосрочные (на срок не более 12 месяцев);

- долгосрочные (на срок более 12 месяцев).

Информация о расчетах по полученным краткосрочным и долгосрочным кредитам и займам и начисляемым процентам по ним отражается соответственно на счетах 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» в разрезе субсчетов, выделяемых типовым планом счетов бухгалтерского учета.

Проценты, подлежащие к уплате за пользование организацией кредитами, займами (за исключением процентов по кредитам, займам, которые относятся на стоимость инвестиционных активов в соответствии с законодательством), следует включать в состав доходов и расходов по финансовой деятельности, учитываемых на счете 91 «Прочие доходы и расходы» (п. 15 Инструкции № 102).

Важно! Проценты, подлежащие к уплате за пользование организацией кредитами, займами (за исключением процентов по кредитам, займам, которые относятся на стоимость инвестиционных активов в соответствии с законодательством), признаются в бухгалтерском учете расходами ежемесячно и отражаются по дебету счета 91 и кредиту счетов 66 и 67 (п. 37 Инструкции № 102).

Как видим, Инструкция № 102 не регулирует порядок отражения процентов по кредитам и займам, которые относятся на увеличение стоимости инвестиционных активов.

Отвечая на вопрос, куда следует относить проценты по кредитам и займам, получаемым под приобретение инвестиционных активов, следует обратиться к нормам следующих нормативно-правовых актов:

- Инструкции по бухгалтерскому учету основных средств, утвержденной постановлением Минфина Республики Беларусь от 30.04.2012 № 26 (далее – Инструкция № 26). В ней установлено, что проценты по кредитам и займам включаются в первоначальную стоимость приобретаемых основных средств, т.е. их следует относить в дебет счета 08 «Вложения в долгосрочные активы» (п. 10 Инструкции № 26);

Источник: https://www.gb.by/aktual/bukhgalterskii-uchet/vsegda-li-protsenty-po-prosrochennym-kre

Как учитывать проценты по заемным средствам

[внимание] Налоговый учет расходов по рублевым займам и кредитам М.С. Кузнецова РНК, 2005, № 10 В этом году наш завод привлекал свободные денежные средства по договору займа,…

М.С. Кузнецова РНК, 2005, № 10

В этом году наш завод привлекал свободные денежные средства по договору займа, заключенному с российской организацией. По условиям договора срок погашения задолженности — до конца 2005 года. Операции по учету процентов мы отражали так, как описано в статье М.С. Кузнецовой.

Из-за финансовых затруднений в августе мы были вынуждены подписать с заимодавцем дополнительное соглашение и продлить действие договора займа до конца 2006 года.

Подскажите, пожалуйста, в каком порядке следует учитывать проценты по договору займа в 2006 году и как отразить в налоговом и бухгалтерском учете пролонгацию?

И.М. Журавлева, главный бухгалтер, г. Воронеж

В редакцию приходит немало писем с вопросами о том, как применять новые положения главы 25 Налогового кодекса, которые введены Федеральным законом от 06.06.2005 № 58-ФЗ (далее — Закон № 58-ФЗ).

Многих читателей, как и автора приведенного письма, интересует порядок исчисления и уплаты налога на прибыль с 1 января 2006 года.

Этот интерес вполне оправдан, ведь уже сегодня налогоплательщики должны просчитать налоговые последствия хозяйственных операций.

Вопрос читателя мы адресовали специалистам налоговой службы. Надеемся, что полученные разъяснения будут полезны не только автору письма, но и другим нашим подписчикам.

Комментарий специалиста

Долговыми обязательствами признаются кредиты, в том числе товарные и коммерческие, займы, банковские вклады, банковские счета или иные заимствования независимо от способа их оформления. Так в целях исчисления налога на прибыль долговые обязательства определяет пункт 1 статьи 269 Налогового кодекса.

Суммы займов не учитываются в составе доходов и расходов при определении налоговой базы по налогу на прибыль. Это относится и к полученным, и к возвращенным денежным средствам по договорам займа (подп. 10 п. 1 ст. 251 и п. 12 ст. 270 НК РФ).

Стороны договора займа обычно предусматривают уплату процентов. Процентами признаются доходы, полученные по денежным вкладам и долговым обязательствам (п. 3 ст. 43 НК РФ).

Сумму процентов заемщик включает в состав внереализационных расходов. Такой порядок установлен подпунктом 2 пункта 1 статьи 265 НК РФ.

К расходам относятся только проценты, начисленные за фактическое время пользования заемными средствами.

Дата признания расходов в виде процентов зависит от того, какой метод определения доходов и расходов применяет налогоплательщик.

При методе начисления проценты по займу включаются в состав расходов ежемесячно на конец соответствующего отчетного (налогового) периода.

Проценты рассчитываются исходя из ставки, предусмотренной условиями договора займа, и количества дней фактического пользования заемными средствами в отчетном месяце (п. 8 ст. 272, пункты 1 и 4 ст. 328 НК РФ).

Если договор исполнен (долговое обязательство погашено) до истечения отчетного (налогового) периода, расчет производится на дату прекращения договора.

При кассовом методе проценты за пользование заемными средствами учитываются в момент погашения задолженности (подп. 1 п. 3 ст. 273 НК РФ).

Отметим, что общий порядок определения расходов в виде процентов Закон № 58-ФЗ не изменил. В то же время он внес поправки и уточнения в порядок расчета суммы процентов, включаемой в налоговую базу. Остановимся на этом подробнее.

Проценты, начисленные по долговому обязательству, признаются расходом, если их сумма не превышает предельной величины, которая установлена статьей 269 Налогового кодекса. По займам, полученным в рублях, предельный размер процентов рассчитывается одним из двух способов.

Первый способ. Налогоплательщик может рассчитать средний уровень процентов, взимаемых по рублевым займам, выданным в том же квартале (месяце) на сопоставимых условиях, то есть на те же сроки, в тех же объемах и под аналогичные обеспечения.

Проценты по полученному займу, не превышающие (не понижающие) средний уровень более чем на 20%, организация вправе отнести к внереализационным расходам в полной сумме.

Данный способ расчета установлен абзацами 2 и 3 пункта 1 статьи 269 НК РФ, и в 2006 году он останется неизменным.

Второй способ.

Предельный размер процентов по рублевым займам можно рассчитывать исходя из ставки рефинансирования Банка России, увеличенной в 1,1 раза при оформлении долгового обязательства в рублях или равной 15% по долговым обязательствам в иностранной валюте. Этот способ установлен абзацем 4 пункта 1 статьи 269 НК РФ и в 2005 году применяется при отсутствии долговых обязательств, выданных в том же квартале на сопоставимых условиях, или по выбору налогоплательщика.

Таким образом, организация, у которой в отчетном (налоговом) периоде будет несколько займов (кредитов) в рублях, отвечающих критериям сопоставимости, сможет применять первый способ расчета, предварительно закрепив его в учетной политике.

В 2006 году налогоплательщики будут использовать второй способ расчета процентов с учетом новых положений абзацев 4—7 пункта 1 статьи 269 НК РФ, установленных Законом № 58-ФЗ.

Одно из новшеств: вводится понятие применимой ставки рефинансирования на дату привлечения денежных средств — по долговым обязательствам, не содержащим условия об изменении процентной ставки, и на дату признания расходов в виде процентов — по прочим долговым обязательствам.

Рассмотрим несколько ситуаций.

Ситуация 1. Организация, у которой есть долговые обязательства в рублях перед иностранными организациями, заключает договор займа с российской компанией. Как следует из новой редакции абзаца 4 пункта 1 статьи 269 НК РФ, организация-заемщик может по выбору применить второй способ расчета предельной величины процентов.

Однако, если условия, на которых выданы займы, несопоставимы, выбора у заемщика не остается: предельная величина процентов рассчитывается только вторым способом. В данном случае условия сопоставимости не выполняются: средний процент необходимо определять отдельно по займам, полученным от российских и иностранных заимодавцев.

Получается, что сопоставлять долговое обязательство, возникшее по отношению к российскому кредитору, не с чем.

Ситуация 2. У организации несколько долговых обязательств в рублях перед иностранными компаниями. В соответствии с новой редакцией абзаца 4 пункта 1 статьи 269 НК РФ в такой ситуации выбора у заемщика нет. Он должен применять только второй способ расчета процентов.

Если российская организация имеет непогашенную задолженность перед иностранной организацией, которая владеет более чем 20% ее уставного капитала, а также в иных случаях, предусмотренных Кодексом, применяются особые правила учета. Они изложены в пункте 2 статьи 269 Налогового кодекса.

Ситуация 3. У организации есть долговые обязательства в рублях, выданные на сопоставимых условиях, и перед иностранными, и перед российскими организациями. Второй способ расчета необходимо закрепить в учетной политике. Иначе организации придется рассчитывать средний процент по сопоставимым займам, причем отдельно по долговым обязательствам российского и иностранного происхождения.

Еще одно изменение, внесенное в 25-ю главу Законом № 58-ФЗ, связано со ставкой рефинансирования, учитываемой при расчете предельного размера процентов. Речь идет о ставке рефинансирования, действующей на дату привлечения денежных средств.

Это касается долговых обязательств, по которым размер процентов не изменяется в течение всего срока действия договора.

Поэтому даже если изменится ставка рефинансирования, сумма процентов, включаемых в расходы по налогу на прибыль, останется прежней.

По займам с «плавающей» процентной ставкой расчет ведется исходя из ставки рефинансирования, действующей на дату признания расходов в виде процентов.

Отметим, что сейчас признается фактическая ставка по договору, не превышающая ставку рефинансирования, увеличенную в 1,1 раза (в рублях) и на 15% (в иностранной валюте).

Имеется в виду ставка рефинансирования, действующая на дату изменения процентной ставки по договору.

Сравним действующий порядок признания «плавающих» процентов с тем, который будет применяться с 1 января 2006 года.

ООО «Омсо» 1 сентября 2005 года взяло заем в размере 300 000 руб. Дата возврата — 31 декабря 2005 года. За пользование заемными средствами ежемесячно уплачиваются проценты по ставке 16% годовых. Договор заключен с условием, что в случае изменения ставки рефинансирования процентная ставка будет изменена.

В сентябре 2005 года за пользование заемными средствами ООО «Омсо» заплатило 3814 руб. (300 000 руб. х 16% : 365 дн. х 29 дн.).

Других займов у предприятия не было, поэтому предельная величина процентов, учитываемая при исчислении налога на прибыль исходя из ставки рефинансирования, установленной на дату получения долгового обязательства, составит 14,3% (13% х 1,1).

В сентябре 2005 года бухгалтер организации отразит в налоговом учете расходы — 3408 руб. (300 000 руб. х 14,3% : 365 дн. х 29 дн.).

Источник: https://www.RNK.ru/article/70211-red-kak-uchityvat-protsenty-po-zaemnym-sredstvam

Правила учета кредитов и займов

Бухгалтерский учет является одной из наиболее важных проблем для любого современного бизнесмена, так как включает в себя огромнейшее количество процессов и сложностей, которые зачастую доступны только профессиональным специалистам.

При этом стоит отметить, что бухгалтерский учет предусматривает определенные правила для каждого отдельного направления, одним из которых являются кредиты и займы компании, отчетность о которых также должна подаваться государственным органам.

Центральные положения

Для того, чтобы было проще вести отчетность и контролировать правильность выполнения различных процедур, лучше разобраться хотя бы в ключевых особенностях ведения такой отчетности.

Понятия и главные отличия

Кредиты и займы представляют собой систему экономических отношений, возникающих между двумя организациями в процессе передачи различного имущества в натуральной или денежной форме на условиях последующего возврата, а также в процессе выплаты процентов за временное использование на протяжении определенного срока.

Помимо этого, заем может оформляться не только на деньги, но и на какие-либо виды имущества, а если их стоимость составляет менее 10 размеров МРОТ, то в таком случае их даже можно будет заключать в устной форме. Также стоит отметить тот факт, что договор займа в принципе может быть безвозмездным, что является недопустимым при оформлении кредита.

Необходимые бумаги

Процедура оформления кредитов и займов требует строгой отчетности различным государственным органа, и при этом нужно правильно понимать, какие именно бумаги могут потребоваться для подачи отчетности и как правильно вести учет всех операций, так как каждая из них предусматривает собственные счета.

| Номер счета по дебету | Номер счета по кредиту | Содержание операции |

| Получение | ||

| 50, 51, 52 и 55 | 66 и 67 | Деньги получены на основании заключенного договора |

| 10 и 41 | 66 и 67 | Отражается общая цена всего полученного товарно-материального имущества, предусмотренного по договору займа |

| 19 | 66 и 67 | Отражается налог на добавленную стоимость, который был заявлен заимодателем |

| 66 | 67 | Отражается трансформация имеющейся задолженности из долгосрочной в краткосрочную |

| Гашение долгов | ||

| 66 и 67 | 50, 51 и 52 | Указание о возврате денежных средств в полном соответствии с требованиями кредитного договора |

| 66 и 67 | 91, 1 | Сумма возврата займа, полученного в имущественном виде, отнесена на сокращение имеющегося кредитного долга |

| 91 и 2 | 10, 41 и 43 | Произошло списание учетной стоимости имущества, которое было возвращено, на прочие расходы компании |

| 91 и 2 | 68 | Указывается общая сумма налога на добавленную стоимость за переданное имущество в соответствии с его ценой, указанной в составленном договоре |

| 68 | 19 | Указывается налоговый вычет по налогу на добавленную стоимость, который учитывается на счет 19 в случае оформления займа |

| 66 и 67 | 62, 66, 67 и 76 | Заемные средства полностью возвращаются заимодателю со стороны третьего лица |

| Гашение долгов за счет встречных требований | ||

| 62 | 90 | Признается прибыль, полученная за счет реализации определенной продукции, услуг или выполненных работ |

| 66 и 67 | 62 | Указывается зачет встречных требований |

| Гашение долгов за счет отступного | ||

| 66 и 67 | 91 и 1 | Задолженность гасится за счет предоставления отступного |

| 91 и 2 | 68 | Начисляется налог на добавленную стоимость с цены того имущества, которое было продано в качестве отступного |

| 91 и 2 | 10 и 01 | Произошло списание имущества, которое было предоставлено другой организации в виде отступного |

| 99 | 91 и 9 | Указывается финансовый результат (убыток), полученный в процессе передачи отступного |

| 91 и 9 | 99 | Указывается финансовый результат (прибыль), полученный в процессе передачи отступного |

| 66 | 91 | Произошло списание долгов по кредитам или займам, у которых уже истек конченый срок исковой давности |

Поставленные цели и задачи аудита

Главной целью аудита учета займов и кредитов является получение собственного мнения аудитора по поводу того, насколько достоверными являются показатели, заявленные в бухгалтерской отчетности компании касательно характеристик, указывающих наличие, общие сроки гашения и возврата займов по всем имеющимся отношениям.

Для того, чтобы достичь данную цель, специалисты решают несколько важных задач:

- определяют корректность документарного оформления, а также следят за своевременностью отражения в предоставленной отчетности оформленных займов и кредитов;

- проверка того, насколько обоснованными являются полученные займы и кредиты;

- проверка того, используются ли полученные по займам денежные средства по назначению, а также насколько правильно и своевременно они гасятся;

- проведение оценки остатков по всем имеющимся задолженностям, а также начисленным процентам по всем имеющимся займам.

Необходимые формальности

В процессе заполнения отчетности нужно соблюдать несколько важных формальностей, которые помогут составить все без каких-либо сложностей и дополнительных вопросов со стороны проверяющего органа.

Допустимые формы и методы

На сегодняшний день можно встретить всего несколько распространенных форм кредитования:

| Банк передает организации полную сумму кредита | Она гасится по истечению установленного срока. |

| Контокоррентный кредит | Предусматривается открытие компании личного ссудного счета, на который будет зачисляться ее прибыль и с которого будет осуществляться выплата по всем расчетным документам, а если же денежных средств организации не хватает для проведения расчета по имеющимся обязательствам, то в таком случае банковское учреждение предоставляет ему кредит на нужную сумму. |

| Онкольный кредит | Предприятию открывается специальный счет, под который берется залог в виде ценных бумаг или каких-либо видах имущества, после чего осуществляется оплата по счетам компании, а гашение кредита проводится по первому требованию банковского учреждения за счет тех средств, которые поступили на баланс предприятия. |

| Вексельный кредит | Векселедержателю предоставляется определенная сумма займа путем приобретения векселей до момента платежа, после чего учетный кредит закрывается после того, как банк подает извещение о выплате векселя. |

| Факторинг | Банк покупает у определенной компании право взыскать определенную дебиторскую задолженность, оставшуюся за покупателями ее продукции, после чего переводит на счет организации определенный процент от этой суммы, а затем отправляет оставшуюся часть за вычетом своего комиссионного вознаграждения. |

Помимо всего прочего, кредиты могут быть краткосрочными или долгосрочными в зависимости от того, имеют они срок до одного года или более продолжительный.

Особенности содержания счетов

Как говорилось выше, краткосрочные и долгосрочные займы в преимущественном большинстве случае отражаются в 66 и 67 счетах. Аналитический учет осуществляется в полном соответствии с их конкретной категорией, а основная сумма задолженности предприятия должна фиксироваться в учете в виде определенный части КЗ в той величине, которая была отражена в составленном договоре.

Нормативы по ПБУ

В соответствии с нормативами ПБУ 15/2008 определяются основные особенности ведения отчетности всех данных о расходах, которые относятся к выполнению кредитных и заемных обязательств.

Стоит отметить, что расходы по займам относятся к категории прочих расходов за исключением той части, которая должна включаться в стоимость инвестиционного актива, то есть определенного объекта имущества, которое должно подготавливаться к дальнейшему использованию на протяжении длительного промежутка времени и с необходимостью привлечения значительных расходов.

Принимая решение о необходимости привлечения займа, компания должна подготовить технико-экономическое обоснование данного проекта в соответствии с его потребностями, а также с учетом того, есть у организации есть собственный источник финансирования и стабильное финансовое положение.

Порядок учета операций по займам и кредитам

Для ведения учета банковских кредитов предусматривается два пассивных счета – 90 и 92.

Кредитное сальдо по указанным счетам указывает на наличие долгов перед банковской организацией на начало отчетного периода, в то время как по дебету указывается гашение кредита, а по кредиту счета – рост суммы долга перед банковской организацией по причине новых займов или начисления процентной ставки.

В данном случае нормативным уровнем принято считать ставку Центробанка, увеличенную на 3%, и погашение любых процентов, которые превышают данный уровень, компания должна осуществлять из своей чистой прибыли. Также стоит отметить, что себестоимость продукции не включает в себя и проценты, которые были начислены по просроченным кредитным обязанностям.

Бухгалтерский контроль

Операции всех юридических лиц, связанные с оформлением кредитов и займов, контролируются специализированным положением БУ 15/2008, последние изменения в котором были установлены 6 апреля 2018 года.

В соответствии с этим нормативным актом любые компании, которые используют в своей работе заемные или кредитные средства, должны использовать отдельные счета при составлении отчетности, указывая на них остаток задолженности по имеющимся займам, а также расходы по всем таким финансовым обязанностям.

Дополнительные действия

Есть также определенный перечень дополнительных действий, которые нужно проводить в процессе составления отчетности по кредитам и займам:

| Расчет процентов |

|

| Долги и векселя |

|

| Обязательства перед банком | По краткосрочным и долгосрочным обязательствам перед банковскими организациями компания должна подавать отчетность с использованием счетов 66 и 67. В данном случае в дебете указывается общая сумма погашенного долга, возникшего по причине финансовых обязательств перед третьими лицами, в то время как в кредите указывается общая сумма полученных кредитов и займов, а также остаток задолженности на начало и конец отчетного периода. |

Какие проводки имеются

Бухгалтерский учет не предусматривает каких-либо серьезных отличий кредита от займа. В данном случае к расходам относятся проценты, которые были начислены за использование заемных средств, а также все сопутствующие затраты, включая оплату информационных или консультационных услуг, проведение профессиональной оценки кредитного договора и еще множества других.

Прочие расходы, которые относятся к займам и кредитам, должны равномерно учитываться в течение всего срока договора с использованием счетов 66 и 67.

Детали налогообложения

Полученные заемные или кредитные средства не могут рассматриваться в качестве доходов в целях расчета налога на прибыль. Также не относятся к расходам и средства, выданные с учетом положений, прописанных в пункте 12 статьи 2170 Налогового кодекса. Точно так же к доходам и расходам не относятся средства, полученные и выплаченные в счет погашения полученного займа.

Общая сумма процентов при наличии контролируемой задолженности должна указываться во внереализационных расходах в том размере, который предусмотрен пунктом 1 статьи 269 Налогового кодекса.

Источник: http://buhuchetpro.ru/uchet-kreditov-i-zajmov/

Учет кредитов и займов

Большинство малых предприятий и ИП либо для расширения бизнеса, либо в качестве начального капитала привлекают дополнительные финансовые ресурсы. Такими средствами могут быть, например, кредит, полученный в банке, либо заем, предоставленный частным лицом или другой организацией. Рассмотрим учет кредитов и займов при УСН.

Заем при УСН

При применении как ОСНО, так и УСН с объектом налогообложения «доходы — расходы» особое внимание уделяется всем расходам, понесенным организацией за отчетный период. В главе 25 Налогового кодекса РФ указаны расходы, на величину которых может быть уменьшена налогооблагаемая база предприятия.

В частности, к таким расходам относятся проценты, которые предприятие обязано выплатить за предоставленные денежные средства (кредиты, займы).

Также указываются расходы на оплату услуг кредитных организаций (расчетно-кассовое обслуживание кредита или займа, штрафы, пени за просрочку выплаты основного долга и процентов).

Отражение займа в КУДиР

Заемные средства не являются доходом организации, т.к. они предоставляются во временное пользование на условиях платности, срочности и возвратности.

Следовательно, в книге учета доходов и расходов величина займа (кредита) в доходах не отражается. Также в расходах КУДиР не учитывается сумма возвращаемых заемных средств (учитывается только величина уплаченных процентов).

В отличие от кредита заем может быть и беспроцентным. В этом случае сумма займа ни в доходах, ни в расходах не отражается.

Учет процентов по займу

Проценты по кредиту (займу) согласно пункту 9 статьи 346.16 НК учитываются в расходной части КУДиР на дату их фактической оплаты с учетом установленного лимита.

Согласно статье 269 НК организация-налогоплательщик может выбрать один из двух способов расчета нормированной величины процентов, относящихся к расходам.

Способ нормирования процентов для признания их расходами должен быть прописан в учетной политике организации.

Первый способ отражает средний уровень процентов за несколько предоставленных кредитов в течение одного налогового периода на сопоставимых условиях.

Такие условия предусматривают выдачу кредитов на один и тот же срок, в одной валюте, в сопоставимом объеме и с одинаковым залогом. Тогда расходами признается величина процентов, не отклоняющаяся от средней величины процентов по сопоставимым займам более чем на 20%.

На практике этот способ из-за сложности расчета и соблюдения всех условий используется редко, но является более выгодным.

Во втором способе используется ставка рефинансирования ЦБ, умноженная на коэффициент 1,8 (действует до 31 декабря 2014 года).

Заем проводки

Для организаций и предпринимателей, ведущих бухгалтерский учет добровольно, ниже представлены проводки по счета, отражающие займы и кредиты.

Получение денежного займа (кредита) отражается проводкой:

- Дебет 51 (52) – Кредит 66 (67).

Погашены проценты по кредиту (займу):

- Дебет 66 (субсчет «проценты по кредитам (займам)») – Кредит 51 (52)

Погашены проценты по долгосрочному кредиту (займу):

- Дебет 67 (субсчет «проценты по кредитам (займам)») – Кредит 51 (52)

Начисление процентов происходит ежемесячно бухгалтерской справкой:

- Дебет 91.2 – Кредит 66 (субсчет «проценты по кредитам (займам)»)

Начислены проценты по долгосрочному кредиту (займу) бухгалтерской справкой:

- Дебет 91.2 – Кредит 67 (субсчет «проценты по кредитам (займам)»)

Погашена сумма кредита (займа):

- Дебет 66 (67) – Кредит 51 (52)

Таким образом, проводя учет кредитов и займов, полученные суммы в доходах не отражаются, а при УСН 15% в расходах можно учитывать уплаченные проценты по займу, но не больше нормы.

Получайте новые статьи блога прямо к себе на почту:

Введите свой E-mail:

Учет кредитов и займов обновлено: Июль 27, 2016 автором: Все для ИП

Источник: http://vse-dlya-ip.ru/nalogi/usn/uchet-kreditov-i-zajmov

Учет процентов за пользование кредитом

Банковские кредиты очень хороший способ получить необходимые денежные средства на те, или иные цели, поэтому предприятия пользуются им достаточно часто, при этом следует помнить про учет процентов за пользование кредитом.

В бухгалтерском учете проценты по кредиту учитываются в составе прочих расходов на счете 91 «Прочие доходы и расходы», данный счет указывается по дебету, а по кредиту счет 66 (если полученный кредит – краткосрочный) или 67 (если кредит долгосрочный).

Проценты по кредитам, которые берутся на приобретение инвестиционных активов до принятия этих активов к учету, будут увеличивать их стоимость и отражаться по дебету счета 08. В соответствии с ПБУ 15/2008 инвестиционным активом является имущество, подготовка которого к использованию занимает длительное время и требует существенных расходов на приобретение, сооружение и (или) изготовление.

Инвестиционными активами являются объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов.

В налоговом учете учет процентов за пользование кредитом осуществляется по статье 269 НК РФ. Предельная величина процентов, которую можно принять к налоговому учету рассчитывается из ставки рефинансирования ЦБ РФ умноженной на 1,8 по кредитам в рублях и 0,8 по кредитам в валюте.

Например, ООО «Веда» взяла краткосрочный кредит на текущие цели сроком 1 месяц в сумме 100 000 рублей под 18% годовых. Ставка рефинансирования ЦБ РФ 8,25%.

В бухгалтерском учете сумма процентов за месяц составит 1530 рублей.

В налоговом учете величина предельной суммы процентов рассчитывается по формуле:

Сумма кредита * ставка рефинансирования * 1,8 / 365 дней * количество дней в месяце

100000*8,25*1,8/365*31=1261 руб.

В результате образуется постоянная разница 1530—1261=269 руб. и постоянное налоговое обязательство (ПНО) 269 *20%=53,8 руб., которое отражается проводкой Дт 99 Кт 68

Данный порядок действовал до 2015 года.

С 01 января 2015 года размер процентов в налоговом учете ограничивается только по контролируемой задолженности.

В таком случае сумма процентов учитывается в размере не более величины, рассчитываемой с учетом коэффициента капитализации.

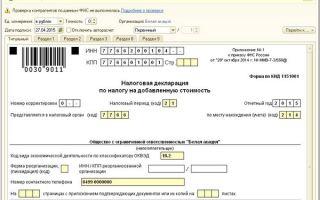

Учет процентов за пользование кредитом в 1С Бухгалтерия 8 редакция 2.0

Для отражения процентов в программе можно использовать операцию, введенную вручную (верхнее меню «Операции»).

Здесь указывается проводка Дт 91.02 Кт 66.02, выбираются нужные субконто и вносятся суммы по бухгалтерскому, налоговому учетам и сумма постоянной разницы.

Если суммы по налоговому учету не отображаются нужно зайти в верхнее меню «Сервис», выбрать «Настройки пользователя», найти «Показывать в проводках данные НУ» и установить флажок.

Сумма ПНО будет формироваться при закрытии месяца. Так ведется учет процентов за пользование кредитом в бухгалтерском и налогом учете, а про учет в ред. 3.0 смотрите здесь.

Банковские кредиты очень хороший способ получить необходимые денежные средства на те, или иные цели, поэтому предприятия пользуются им достаточно часто, при этом следует помнить про учет процентов за пользование кредитом..В бухгалтерском учете проце…

Источник: https://prof-accontant.ru/buhgalteria/uchet-procentov-za-polzovanie-kreditom.html