Порядок восстановления входного НДС по основным средствам

С 1 января 2015 года в Налоговый кодекс РФ введена норма, конкретизирующая порядок восстановления «входного» НДС по объектам недвижимости.

Благодаря Федеральному закону от 24.11.14 №366-ФЗ в главе 21 Налогового кодекса РФ появилась новая статья 171.

1, регламентирующая порядок восстановления сумм «входного» НДС, ранее принятых к вычету в отношении приобретенных или построенных объектов основных средств.

Хотя данная норма является новой, в большинстве своем она соответствует положениям, которые ранее были приведены в абз. 4–9 п. 6 ст. 171 НК РФ. Однако теперь отдельные ситуации по восстановлению НДС по объектам недвижимости описаны более детально.

В соответствии с п. 2 ст. 171.1 НК РФ особый порядок восстановления сумм «входного» НДС, ранее принятых к вычету в отношении приобретенных или построенных объектов основных средств, следует применять при осуществлении следующих операций:

1) при строительстве недвижимых основных средств с привлечением подрядных организаций;

2) при приобретении недвижимого имущества (за исключением космических объектов);

3) при приобретении в РФ или ввозе на территорию РФ морских судов, судов внутреннего плавания, судов смешанного (река-море) плавания, воздушных судов и двигателей к ним;

4) при приобретении товаров (работ, услуг) для осуществления строительно-монтажных работ;

5) при строительно-монтажных работах для собственного потребления (например, реконструкция здания, строительство недвижимых основных средств хозяйственным способом).

Таким образом, ст.171.1 НК КФ устанавливает специальный порядок восстановления сумм НДС только в отношении приобретенных либо построенных основных средств, которые относятся к недвижимому имуществу (Письмо ФНС России от 21.05.15 №ГД-4-3/8564).

Важно отметить, что особый порядок восстановления НДС по операциям, перечисленным выше, должен применяться налогоплательщиком, только если такие объекты основных средств в дальнейшем используются этим же налогоплательщиком для осуществления операций, перечисленных в п. 2 ст.

170 НК РФ, то есть в не облагаемой НДС деятельности.

Кроме того, в отношении данного объекта основных средств должны соблюдаться следующие условия:

1) он не должен быть полностью самортизирован (п. 3 ст. 171.1 НК РФ);

2) с момента ввода его в эксплуатацию прошло менее 15 лет (п. 3 ст. 171.1 НК РФ);

3) он не относится к олимпийским объектам федерального значения и в отношении его не осуществлялись операции, указанные в подп.9.1 и 9.2 п. 2 ст. 146 НК РФ.

В случаях, когда данные условия не выполняются, порядок восстановления входного НДС в соответствии со ст. 171.1 НК РФ по объектам недвижимости не применяется.

При восстановлении «входного» НДС по операциям, перечисленным в п. 2 ст. 171.1 НК РФ, налог восстанавливается в течение 10 лет, начиная с момента, когда организация стала начислять амортизацию по недвижимому имуществу (п. 4 ст. 259 НК РФ).

Сумма налога к восстановлению рассчитывается по формуле:

НДСвосст. = НДС вх. х 1 : 10 х УВ,

где: НДСвосст. — сумма НДС к восстановлению в календарном году расчетного периода;

НДС вх. — сумма «входного» НДС по объекту основных средств, ранее правомерно включенная в состав налоговых вычетов;

УВ — удельный вес стоимости товаров (работ, услуг), имущественных прав, не облагаемых НДС в общей сумме отгруженных за календарный год товаров (работ, услуг).

При этом следует учесть следующие моменты:

• если объект основных средств до момента начала его использования в операциях, не облагаемых НДС, амортизировался, то период для восстановления НДС сокращается на то же количество времени;

• если объект недвижимости используется одновременно как в облагаемых, так и в не облагаемых НДС операциях, положения абз. 9 п. 4 ст. 170 НК РФ не применяются, то есть компания должна восстановить «входной» НДС, даже если доля расходов от необлагаемых операций меньше пяти процентов от общей суммы расходов;

• десятилетний срок восстановления «входного» НДС имеет значение только для определения момента прекращения восстановления налога, а момент возникновения обязательства по восстановлению налога по недвижимому имуществу возникает у компании только тогда, когда она начала использовать его в операциях, не облагаемых НДС. Другими словами, по истечении десяти лет с начала амортизации недвижимости «входной» НДС не восстанавливайте (п. 3 ст. 171.1 НК РФ);

• если в течение календарного года объект недвижимости не использовался в деятельности, освобожденной от уплаты НДС, за этот год НДС восстанавливать не нужно (Письмо Минфина России от 11.09.13 №03-07-11/37461). Показатель «УВ» будет равен нулю, а значит, и результат расчета НДС к восстановлению тоже будет равен нулю.

Пример 1

ООО «Вектор» занимается производством товаров, и его деятельность облагается НДС. В январе 2015 года организация приобрела и ввела в эксплуатацию здание. «Входной» НДС по данному зданию в сумме 1 000 000 руб.

ООО «Вектор» приняло к вычету и начало начислять амортизацию с февраля 2015 года. В январе 2016 года компания начала использовать это здание для реализации отходов черных металлов, т. е. в деятельности, освобождаемой от НДС в соответствии с подп. 25 п. 2 ст. 149 НК РФ, поэтому «входной» НДС, ранее принятый к вычету, ООО «Вектор» должно восстановить.

Решение:

Шаг 1 — определяем период восстановления НДС, отсчитывая 10 лет с начала амортизации объекта — с 2015 года. Но за 2015 год налог восстанавливать не нужно, так как в этот период ООО «Вектор» не проводило операций, освобожденных от налогообложения НДС.

Шаг 2 — определяем удельный вес стоимости товаров (работ, услуг), имущественных прав, не облагаемых НДС и отгруженных за календарный год в общей сумме отгруженных за этот год товаров (работ, услуг), имущественных прав.

Шаг 3 — определяем 1/10 часть «входного» НДС по зданию, принятую к вычету.

Шаг 4 — рассчитываем сумму налога, которую необходимо восстановить.

Расчет сумм НДС к восстановлению представлен в Таблице 1:

Таблица 1

В пункте 6 ст. 171.1 НК РФ прописан специальный порядок восстановления НДС по недвижимости в случае, если была произведена модернизация (реконструкция) объекта основных средств, которая привела к изменению первоначальной стоимости объекта.

В целом данный порядок аналогичен общему порядку, за исключением того, что расчетный период 10 лет отсчитывается от даты начала начисления амортизации с измененной в результате модернизации (реконструкции) первоначальной стоимости объекта.

При этом следует учесть следующие моменты:

• данный порядок применяется и в том случае, если до проведения модернизации (реконструкции) объект был полностью самортизирован или с момента ввода его в эксплуатацию прошло более 15 лет;

• если объект после начала реконструкции (модернизации) и исключения объекта недвижимости из состава амортизируемого имущества не используется в деятельности компании один год или несколько календарных лет, НДС не восстанавливается;

• восстановление НДС должно быть продолжено начиная с года, в котором объект был введен после модернизации (реконструкции).

Пример 2

Усложним условия примера №1 — в период с 1 января 2017 года по 31 декабря 2017 года ООО «Вектор» проводило реконструкцию здания подрядным способом. На период реконструкции здание было исключено из состава амортизируемого имущества, соответственно, восстановление НДС в это период приостанавливалось. Затраты на реконструкцию составили 2 360 000 руб.

(в том числе НДС — 360 000 руб.). «Входной» НДС был принят к вычету на основании представленных подрядчиком счетов-фактур. После реконструкции здание было введено в эксплуатацию в декабре 2017 года.

С января 2018 года компания продолжила восстанавливать НДС, принятый к вычету при приобретении здания, и начала восстанавливать НДС, принятый к вычету в ходе реконструкции здания.

Решение:

Шаг 1

— определяем период восстановления НДС, отсчитывая 10 лет с начала амортизации объекта — с 2015 года:

— за 2015 год налог восстанавливать не нужно, так как в этот период ООО «Вектор» не проводило операций, освобожденных от налогообложения НДС;

— за 2016 год НДС восстанавливался в общем порядке, так как здание использовалось как в облагаемых, так и не облагаемых НДС операциях;

— за 2017 год НДС восстанавливать не нужно, так как здание было исключено из состава амортизируемого имущества;

— с 2018 года здание после реконструкции вновь начинает использоваться в облагаемых и не облагаемых НДС операциях;

Таким образом восстановить НДС по первоначальной стоимости здания необходимо за период с 2018 по 2024 годы (7 лет), а по затратам на реконструкцию – в период с 2018 по 2027 год (10 лет).

— за 2024 год НДС не восстанавливается, так как здание использовалось исключительно в облагаемых НДС операциях.

Шаг 2 — определяем удельный вес стоимости товаров (работ, услуг), имущественных прав, не облагаемых НДС и отгруженных за календарный год в общей сумме отгруженных за этот год товаров (работ, услуг), имущественных прав.

Шаг 3 — определяем общую сумму НДС, подлежащую восстановлению, после реконструкции: — по первоначальной стоимости здания — 1 900 000 руб. (1 000 000 руб. – 100 000 руб), где 1 000 000 руб. — «входной» НДС по зданию, ранее принятый к вычету;

100 000 руб. — 1/10 часть «входного» НДС по зданию, принятая к расчету при восстановлении НДС за 2016 год;

— по затратам на реконструкцию — 360 000 руб.

Шаг 4 — рассчитываем сумму налога, которую необходимо восстановить.

Расчет сумм НДС к восстановлению представлен в Таблице 2:

На основании п.14 раздела II приложения 5 к Постановлению Правительства РФ от 26.12.11 №1137 восстановленную сумму НДС отражают в книге продаж на основании счетов-фактур, по которым ранее НДС был принят к вычету.

При отсутствии счетов-фактур (например, истек срок хранения) запись можно сделать на основании бухгалтерской справки, в которой приводится расчет суммы НДС к восстановлению.

Сумму НДС к восстановлению необходимо отразить один раз в год в IV квартале, начиная с года, в котором наступила обязанность по восстановлению налога. В бухгалтерском учете восстановление НДС отражается следующими проводками:

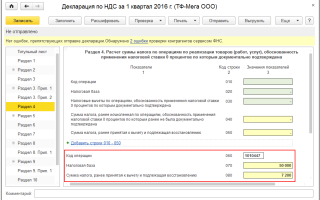

В налоговой декларации по НДС суммы налога, подлежащие восстановлению и уплате в бюджет, отражаются налогоплательщиком также один раз в год в декларации за IV квартал в приложении №1 к разделу 3 (Приказ ФНС России от 29.10.

14 №ММВ-7-3/558@ «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата предоставления налоговой декларации по налогу на добавленную стоимость в электронном формате»).

Если компания восстанавливает НДС по нескольким объектам недвижимости, указанное приложение заполняется отдельно по каждому из них.

При расчете налога на прибыль восстановленные суммы НДС учитываются в составе прочих расходов в соответствии со ст. 264 НК РФ.

• Федеральный закон от 24.11.14 №366-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

• Постановление Правительства РФ от 26.12.11 №1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость». В ред. от 29.11.14.

Источник: https://www.intercomp.ru/press-center/articles/poryadok-vosstanovleniya-vkhodnogo-nds-po-osnovnym/

восстановление ндс по основным средствам

Восстановление НДС по основным средствам при Экспорте

С 1 октября 2011 г. действует норма о восстановлении НДС по основным средствам и нематериальным активам, которые используются для экспортных операций. Суть этой нормы в следующем :

— НДС, принятый к вычету, надо восстановить в случае дальнейшего использования ОС и НМА для экспортных операций по реализации товаров, работ или услуг;

Восстановленный НДС затем можно принять к вычету либо в квартале подтверждения нулевой ставки, либо на дату отгрузки товаров на экспорт (если на 181-й день с этой даты нулевая ставка не подтверждена) .

Восстановление НДС по основным средствам

Пункты статьи №170, глава №21″Налог на добавленную стоимость» Налогового кодекса Российской Федерации гласят,что плательщики налогов, осуществляющие различные операции на российской территории и вне страны, обязаны учитывать по разделительному принципу сумму налога на добавленную стоимость по полученным товарам или услугам. При необходимости, производится восстановление НДС по основным средствам .

Восстановление НДС при переходе на УСН

По вопросу о восстановлении НДС по остаткам товаров мнение налоговых органов базируется на подпункте 3 пункта 2 статьи 170 НК РФ, в соответствии с которым при приобретении товаров лицами, не являющимися налогоплательщиками в соответствии с главой 21 НК РФ либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога, суммы НДС, предъявленные к уплате, учитываются в стоимости товаров (письмо УМНС по г.

Рекомендуем прочесть: Отчет юриста

Восстановление НДС

Восстановлению НДС подлежат ранее принятые к вычету суммы налога. Случаи. в которых необходимо восстановление налога, перечислены в статье 170 НК РФ. Н апример, если приобретенные товары, работы, услуги, основные средства больше не используются для операций, облагаемых НДС.

По основным средствам НДС восстанавливается в части, относящейся к остаточной стоимости основных средств, по недвижимому имуществу — по 1/10 от принятой к вычету суммы налога.

Какой порядок восстановления НДС по основным средствам при экспорте?

Восстановление НДС при экспорте основных средств всегда носило спорный характер. Нормы НК РФ по этому вопросу имеют двоякие формулировки, которые каждый налогоплательщик может трактовать не так, как этого хотелось бы контролирующим органам. Поэтому в 2015 году были внесены некоторые поправки в НК РФ в отношении восстановления НДС при экспорте. Об этом и пойдет речь в данной статье.

Когда нужно восстанавливать НДС: мнения чиновников и решения судей

Причина споров в том, что чиновники и налогоплательщики по-разному трактуют пункт 3 статьи 170 НК РФ, где говорится о восстановлении «входного» НДС.

В этой норме приведены случаи, когда компании и предприниматели обязаны аннулировать ранее принятый вычет. Первый случай – это передача имущества, нематериальных активов и имущественных прав в уставный капитал.

Второй случай – отгрузка товара в счет ранее перечисленной предоплаты, либо возврат аванса.

О восстановлении ндс

В соответствии с п.2 ст.

170 НК, суммы налога, предъявленные покупателю при приобретении товаров (работ, услуг), в том числе основных средств и нематериальных активов, либо фактически уплаченные при ввозе товаров, в том числе основных средств и нематериальных активов, на территорию РФ, учитываются в стоимости таких товаров (работ, услуг), в том числе основных средств и нематериальных активов, в случаях:

1) приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, используемых для операций по производству и (или) реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения);

2) приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, используемых для операций по производству и (или) реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации;

3) приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, лицами, не являющимися налогоплательщиками в соответствии с настоящей главой либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога;

4) приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, для производства и (или) реализации товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с п.

Порядок восстановления НДС по основным средствам, использованным в операциях, облагаемых по ставке 0%

Источник: http://likvidaciya-ooo-balashiha.ru/vosstanovlenie-nds-po-osnovnym-sredstvam-13481/

Департамент Общего аудита по вопросу реализации основного средства на экспорт

29.09.2015

Ответ

В ответе мы исходим из того, что операция по реализации осуществляется Организацией без привлечения посредника.

Вопрос 1. Должны ли мы восстанавливать сумму НДС, ранее принятую к вычету при приобретении данного имущества?

В общем случае в силу подпункта 1 пункта 1 статьи 146 НК РФ реализация товаров (работ, услуг) на территории РФ признается объектом обложения НДС.

При этом в соответствии с пунктом 1 статьи 147 НК РФ местом реализации товаров признается территория РФ при наличии одного или нескольких следующих обстоятельств (с учетом особенностей, установленных пунктом 2 настоящей статьи):

1) товар находится на территории Российской Федерации и иных территориях, находящихся под ее юрисдикцией, и не отгружается и не транспортируется;

2) товар в момент начала отгрузки и транспортировки находится на территории Российской Федерации и иных территориях, находящихся под ее юрисдикцией.

В подпункте 1 пункта 1 статьи 164 НК РФ указано, что налогообложение при реализации товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны, при условии предоставления в налоговые органы документов, предусмотренных статьей 165 НК РФ, производится по налоговой ставке 0 процентов.

С 01.01.

2015 утратил силу подпункт 5 пункта 3 статьи 170 НК РФ, в соответствии с которым требовалось восстановить НДС по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, в случае дальнейшего использования товаров (работ, услуг), в том числе основных средств и нематериальных активов, и имущественных прав для осуществления операций по реализации товаров (работ, услуг), предусмотренных пунктом 1 статьи 164 настоящего Кодекса.

Таким образом, формально с 01.01.15 отменена норма, требующая восстановления НДС в тех случаях, когда товары (работы, услуги), в том числе основные средства, используются, в частности, в операциях по реализации товаров (работ, услуг) на экспорт.

Между тем, в силу пункта 3 статьи 172 НК РФ вычеты сумм налога, предусмотренных пунктами 1 — 8 статьи 171 настоящего Кодекса, в отношении операций по реализации товаров (работ, услуг), указанных в пункте 1 статьи 164 настоящего Кодекса, производятся в порядке, установленном настоящей статьей, на момент определения налоговой базы, установленный статьей 167 настоящего Кодекса.

В свою очередь пунктом 9 статьи 167 НК РФ предусмотрено, что при реализации товаров (работ, услуг), предусмотренных, в частности подпунктом 1 пункта 1 статьи 164 настоящего Кодекса, моментом определения налоговой базы по указанным товарам (работам, услугам) является последнее число квартала, в котором собран полный пакет документов, предусмотренных статьей 165 настоящего Кодекса.

https://www.youtube.com/watch?v=IMMtqL7Xm60

Таким образом, с 01.01.15 отсутствует необходимость восстанавливать НДС по основным средствам, используемым для производства экспортируемых товаров (работ, услуг).

При этом в отношении непосредственно товаров (работ, услуг), реализация которых осуществляется на экспорт, установлен особый порядок принятия НДС к вычету. Вычет по таким товарам (работам, услугам) заявляется в периоде, когда собран комплект документов, подтверждающих экспорт.

Соответственно, в случае, если НДС при приобретении таких товаров (работ, услуг) был принят к вычету в периоде их приобретения, то при их последующей реализации, по нашему мнению, возникает обязанность восстановить НДС.

Данный вывод подтверждается контролирующими органами.

Источник: http://www.mosnalogi.ru/consultation/obshchiy-audit/departament-obshchego-audita-po-voprosu-realizatsii-osnovnogo-sredstva-na-eksport.html

Восстановление НДС ранее принятого к вычету в 2018 году — проводки, по основным средствам, входящего, при экспорте

При осуществлении хозяйственной деятельности организации сталкиваются с ситуациями переплаты или недоплаты НДС. При переплате в основном не возникают неприятные нюансы.

А в случае недоплаты возможно возникновение непредвиденных проблемных моментов. Рассмотрим порядок восстановления входящего НДС, ранее принятого к вычету в 2018 году.

Общие сведения

Восстановление НДС, ранее принятого к вычету, происходит в следующих ситуациях:

| Предприятие переводит имущество как вложение в уставной капитал | В данной ситуации организацией восстанавливается вся сумма принятого раньше к вычету налога на добавленную стоимость. А при передаче основных средств – величина, пропорциональная балансовой стоимости объекта за вычетом переоценки. Размер восстановленного НДС надо отметить в передаточных бумагах, чтобы принимающая компания имела возможность предъявить вычет (согласно статье 170 Налогового кодекса РФ) |

| Предприятием используются имущественные ценности в процессах, не предусматривающих налогообложение налогом | Это касается операционных процессов, освобожденных от выплаты НДС, осуществляющихся за пределами государства, не признающихся реализацией. Налог здесь нужно восстанавливать в полном объеме, по основным средствам – пропорционально балансовой стоимости объекта, не учитывая переоценку |

| При переходе компании на спецрежим | В подобных ситуациях НДС восстанавливается в квартале, предшествующем переходу |

| Компания приняла продукцию или услуги, по которым был переведен определенный размер аванса | Либо поставщиком был произведен возврат аванса, перечисленного раньше |

| Снизилась цена или объем предоставленных поставщиком продукции, работ, услуг | При этом восстанавливается разница между величинами НДС, рассчитанными с учетом цены продукции, работ или услуг, до и в результате этого снижения. Это осуществляется в квартале, где была получена первичная документация на снижение цены продукции, либо при получении счета-фактуры с учетом корректировки |

| Компания получила государственные субсидии для компенсации издержек, имеющих отношение к оплате полученных продукции, работ, услуг, учитывая налог | Либо для компенсации расходов по оплате НДС в процессе импорта продукции в РФ |

| Использование компанией активов для реализации деятельности, облагаемой ставкой налога в размере 0%, например, при экспортных операциях | В этом случае важность восстановления НДС аргументируется тем, что по данному имуществу вычет следует заявлять только в квартале, где готов полный перечень документации, свидетельствующей о праве на ставку 0% |

Порядок проведения процедуры

Если имущество не используется в организации и не предоставляется другим предприятиям, ФНС и Минфин выдвигают требование организации о восстановлении налога.

Для начала устанавливается размер налога, который подлежит восстановлению, и список документов. Восстановление не осуществляется в следующих случаях:

- когда НДС не принимался к вычету ранее;

- по затратам, которые до появления момента восстановления уже вошли в расходы, входящие в облагаемые операции.

Восстанавливаемый НДС необходимо внести в книгу продаж. Для этого регистрируется в книге нужная сумма с посыланием на сведения:

| Счета-фактуры | Главного либо корректировочного; при этом можно указать исходный расчетный документ, отражающий уменьшение стоимости |

| Бухгалтерского свидетельства | При отсутствии счета-фактуры |

В каком размере

Сумма, подлежащая восстановлению по материально-производственным запасам, соответствует величине налога, ранее принятого к вычету.

В вычет не входят восстановленные средства по имуществу, применяемому в процессе, который подвергается оплате налога.

Отражение суммы

Для расчета величины НДС, подлежащего выплате в государственный бюджет, нужно корректно начислять налог с реализованной продукции и регулировать проводки, отображающие компенсирующие суммы.

Для этого бухгалтеры, работающие с программой 1 С, используют регламентный процесс учета действий.

Он контролирует отражение НДС в учете и предоставляет конкретные разъяснения о размерах насчитанного и выплаченного НДС.

По факту данный процесс характеризуется следующей схемой:

НДС, принимаемый к вычету=НДС, представленный плательщику при получении им продукции, работ, услуг + НДС, представленный плательщику при переводе им аванса продавцу + НДС, выплаченный таможенному органу или ИФНС в момент импорта продукции в страну + НДС, рассчитанный продавцом с аванса и представляемый к вычету на период отгрузки продукции + НДС, выплаченный в качестве налогового агента.

Как правильно рассчитать

В соответствии со статьей 38 Налогового кодекса РФ услуги реализуются в период их оказания, следовательно, их величина в полном объеме учитывается в акте.

Реализация работ осуществляется по-другому — их итог может использоваться в процессе некоторого промежутка времени.

Но в случае, если в период принятия работ их цена была учтена сразу в затратах, то налог не восстанавливается, поскольку итог деятельности является реализованным.

Если исполнитель переходит на спецрежим, налог восстанавливается на величину работ по незавершенному строительству.

По его окончанию объект получит статус ОС, а, следовательно, будет использован неплательщиком НДС.

Отражение проводками

Входящим налогом на добавленную стоимость называют величину НДС, указанную в расходных бумагах в результате приобретения каких-либо активов.

Во время осуществления операций восстановления налога проводки используются таким образом:

| Дт 19 Кт 68 | Восстановление налога на продукцию, работы и услуги |

| Дт 912 Кт 19 | Внесение восстановленной величины налога в комплекс других затрат |

При осуществлении НДС по имуществу, что передается как вложение или взнос, у передающего лица восстановленный принимается в комплексе финансовых вливаний (Дт 58).

Источник: https://zanalogami.ru/vosstanovlenie-nds-ranee-prinjatogo-k-vychetu/

Использование основных средств: как восстановить НДС

Если суммы НДС по товарам (работам, услугам), а также основным средствам (ОС), нематериальным активам (НМА) и имущественным правам были приняты к вычету, но потом объекты стали использоваться в необлагаемых НДС операциях, то налог нужно восстановить.

Правила определения НДС в отношении ОС и НМА, которые задействованы и в необлагаемой, и в облагаемой деятельности, нормативно не установлены. В статье эксперты 1С рассказывают о порядке восстановления налога и об отражении операций в «1С:Бухгалтерии 8» редакции 3.

0, начиная от поступления ОС до восстановленного НДС в книге продаж.

Порядок восстановления НДС по ОС и НМА

Согласно подпункту 2 пункта 3 статьи 170 НК РФ суммы НДС, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, необходимо восстановить, если приобретенные товары (работы, услуги) начинают использоваться в необлагаемых операциях, поименованных в пункте 2 статьи 170 НК РФ:

- освобожденных от НДС по статье 149 НК РФ;

- местом реализации которых не признается территория РФ;

- не признаваемых реализацией товаров (работ, услуг) в соответствии с пунктом 2 статьи 146 НК РФ.

По товарам (работам, услугам) налог восстанавливается в размере, ранее принятом к вычету, а по ОС и НМА — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки. При этом учитывается остаточная (балансовая) стоимость, сформированная по данным бухгалтерского учета (письмо Минфина России от 12.04.2007 № 03-07-11/106).

Закрепленный в Налоговом кодексе порядок восстановления НДС по ОС и НМА применяется в случае, когда такие ОС и НМА переводятся для использования только в необлагаемой деятельности.

Если же приобретенные объекты ОС и НМА начинают использоваться в необлагаемой деятельности наряду с продолжением их использования для облагаемых операций, то правила определения суммы НДС, подлежащей восстановлению, нормативно не установлены.

По мнению ФНС России, при использовании ОС в двух видах деятельности (подлежащих обложению НДС и освобожденных от налогообложения) суммы НДС подлежат восстановлению в пропорции остаточной стоимости ОС к доле расходов по деятельности, освобожденной от налогообложения НДС, и сумме НДС, ранее принятой к вычету. То есть при восстановлении НДС должна применяться пропорция, учитывающая долю использования ОС в деятельности, не подлежащей налогообложению НДС, аналогично порядку, изложенному в абзаце 4 пункта 4 статьи 170 НК РФ.

Источник: https://buh.ru/articles/documents/66985/