Коды дохода в справке 2-НДФЛ — что это значит

В своей жизни мы иногда сталкиваемся с необходимостью предоставления справки о доходах за определённый период. Обычно это необходимо для тех ситуаций, когда нужно убедиться в финансовой надёжности частного лица. Примером может быть, например, оформление кредита.

Доходы физических лиц могут поступать из различных источников. Наиболее частой разновидностью можно назвать получение зарплаты.

Также весьма распространено получение прибыли индивидуальными предпринимателями от своего бизнеса. Но на самом деле всё гораздо сложнее.

Ведь в составе ежемесячной зарплаты мы также получаем иногда премии, больничные или отпускные. На самом деле видов доходов достаточно гораздо больше.

Зачем нужен настолько подробный учёт? Уплата налогов — важная обязанность каждого гражданина. Для того чтобы контролировать правильность и своевременность их выплат, государство должно вести подробный учёт.

В частности, каждое предприятие сдаёт на каждого сотрудника справку по форме 2-НДФЛ, в которой указан полный перечень полученных доходов и соответствующих платежей налога на доходы физических лиц (НДФЛ).

Справка

Документ содержит следующие данные:

- информация о плательщике налогов;

- данные о предприятии или индивидуальном предпринимателе, которые осуществляли выплату налога;

- указана налогооблагаемая база, на основе которой рассчитывалось начисление налоговых платежей;

- показано, какой налог был уплачен;

- все доходы разделены по их видам с целью более полного контроля правильности расчётов;

- если производились вычеты, записано, каких конкретно видов и в каких суммах.

Такую справку можно получить в бухгалтерии своей фирмы. Срок выдачи регламентирован действующим законодательством. Он составляет трое суток.

Для чего она может потребоваться

Часто подтверждение доходов необходимо при обращении в банк для получения займа. Он хочет быть уверен, что заёмщик будет в состоянии вернуть взятый займ с соответствующими процентами.

Конечно, отдельно такая справка не может гарантировать, что, скажем, за время выплаты кредита заёмщик точно не потеряет работу.

Однако, это является одним из важных аргументов при принятии решения о выдаче займа.

Иногда человек, уйдя с одной работы в силу различных причин, находит себе новое место. Часто при поступлении туда у него требуют такую справку с прежней работы. В некоторых случаях за ней нужно обращаться отдельно, а часто её выдают в процессе оформления увольнения.

Эта справка отражает использованные налоговые вычеты, если они были. С другой стороны, в некоторых случаях сам факт их предоставления основывается на справке 2-НДФЛ. Одним из примеров может быть вычет, связанный с обучением ребёнка в платно вузе. Есть также немало других ситуаций, когда без этого документа нельзя обойтись. Он потребуется при:

- расчёте пенсии;

- в процессе оформления усыновления ребёнка;

- когда необходимо рассчитать сумму выплат по алиментам;

- иногда при обращении за получением визы;

- при некоторых судебных разбирательствах.

Для того чтобы понять, что именно записано в выданной работнику справке, нужно понимать правила, по которым этот документ заполняется. Их следует хорошенько изучить.

Коды, используемые в этом документе

Конечно, основным содержанием справки являются данные о доходах, вычетах и их разновидностях. Для того чтобы в этом уверенно ориентироваться, нужно понимать, какие есть коды и для каких целей они применяются. В общем, используемые в документе коды можно разделить на две основных группы: относящиеся к доходам и вычеты. Расскажем о них по порядку.

Доходы

Наиболее часто используемым кодом дохода можно назвать 2000. Это деньги, которые были получены в отчётный период в качестве зарплаты. В некоторых случаях принято работникам дополнительно к этому выдавать премии. Их можно разделить на две большие группы.

- Некоторые относятся к тому, что сотрудник показал в своей трудовой деятельности отличные результаты. Они относятся к коду 2002.

- Другие виды поощрений могут иметь различные причины. Они обычно предприятием выплачиваются из прибыли. Их код — 2003.

Вместе с зарплатой часто используются и некоторые другие коды. Код дохода 2012 в справке 2 НДФЛ – что это? Им обозначаются выплаты отпускных. Надо заметить, что есть оплата отпускных, обозначаемая по-другому (4800). Здесь речь идёт о выплате отпускных за неиспользованный отпуск при увольнении.

Не всегда оплата происходит в форме зарплаты. Ещё один известный вариант расчётов — оплата по гражданско-правовым договорам. Её обозначение — код 2010. Код дохода 2300 в справке 2 НДФЛ соответствует доходам, которые получены сотрудником в виде выплаты больничных. Поскольку данный вид поступлений облагается подоходным налогом, в справке необходимо его упомянуть.

Известно, что физическое лицо, которое имеет в собственности какое-либо транспортное средство, может сдавать его в аренду. Доходы, полученные таким образом, обозначаются кодом 2400. Это же обозначается, когда в аренду передаются трубопроводы, линии связи и другие аналогичные объекты.

Иногда, по какой-нибудь причине предприятие рассчитывается не деньгами, а какими-либо товарными ценностями, при помощи натуральной оплаты. Если это имело место, то здесь будет использовано значение 2530.

Когда фирма хочет заинтересовать ценного сотрудника, а также там, где это предусмотрено нормами российского законодательства, вполне допустимо за сотрудника оплачивать полагающиеся ему блага или компенсировать сделанные им расходы. Одним из примеров может быть оплата за своего работника коммунальных услуг, отдых или питания. Это является одним из видов доходов физического лица и должно быть отображено в этой справке под номером 2510.

Код дохода 4800 в справке 2 НДФЛ – что это? Что делать, если полученная выгода не учтена в классификации, которая указана в налоговом кодексе? Все такие доходы обозначаются указанным значением.

Возникает вопрос о том, какие существуют примеры подобных видов дохода? Одним из них является выплата части командировочных. Как известно, законодательство предусматривает оплату командировочных расходов в определённых пределах.

Однако, руководитель предприятия имеет право увеличить их. Соответствующая сумма превышения относится к коду 4800.

Сотрудник может получить материальную помощь. Её обозначение — 2760. Такая поддержка может оказываться не только работникам, но и тем. Кто уже не работает на предприятии. Материальная помощь, обозначаемая данным кодом, может быть выдана тем, кто ушёл на пенсию, а также в связи с инвалидностью или по возрасту.

Вычеты

Для того чтобы посчитать налог, нужно взять цифру, которая указана в графе о доходах и вычесть из неё величину вычета. Это нужно проделать с каждым видом поступлений и вычетов и просуммировать полученные цифры. Тринадцать процентов от полученной суммы — это сумма налога, которая должна быть уплачена государству.

Как вычеты правильно отразить в рассматриваемой здесь справке? Подобно доходам, каждый из них имеет свой особый код. Причём каждый из них соответствует конкретному виду поступлений. Номера находятся в диапазоне от 126 до 620 и являются трёхзначными, в отличие от классификации доходов.

При рождении детей родители имеют право на льготы при начислении подоходного налога.

Например, при рождении первого ребёнка (126) полагается 1400 рублей, на второго (127) — 1400 рублей и на третьего (128) — 3000 рублей. Указанные цифры относятся к родителям или усыновителям.

Если речь идёт об опекунах, расчёт производится по-другому. Суммы остаются такими же, а коды другие: соответственно 130, 131 и 132.

Предусмотрено пять основных видов налоговых вычетов:

- Один из самых распространённых — это социальные выплаты.

- Вычеты, обусловленные налоговыми льготами разного рода. Их называют стандартными.

- Некоторые из них применяются при покупке или продаже объектов недвижимости.

- Держатели ценных бумаг могут получать вычеты, которые связаны с убытками при операциях с ними.

- Существуют ещё авторские льготы.

Особенности оформления и сдачи справки в 2017 году

Форма справки осталась прежней, изменений внесено не было. В декабре 2016 года были введены в действие изменённые коды. Это коснулось нескольких групп доходов и вычетов. Так, например, было прекращено действие вычетов по кодам от 114 до 125. Теперь вместо них будут применяться 126—149.

Это изменения связано с принятием новых законодательных поправок в сфере начисления и уплаты налогов. Раньше вычеты, выдача которых была связана с родителями, усыновителями и опекунами рассчитывались по общему принципу. Теперь для родителей и для опекунов расчёт производится по-разному.

Соответственно, количество видов вычетов несколько увеличилось.

Коды доходов остались прежними. Были добавлены два дополнительных значения:

- Код 2002 относится к сумме полученных премий, начисление которых связано с производственными результатами работника. Эти выплаты входят в затраты предприятия.

- 2003 — это обозначение для всех премиальных выплат, которые не относятся к коду 2002. Такие премии не являются затратами, а выплачиваются из прибыли.

Возможные ошибки при заполнении

Есть правила, которые должны исполняться при оформлении этой справки. Рассмотрим их подробнее:

- В поле, где указан налоговый агент, должна стоять подпись уполномоченного лица с расшифровкой. Эта запись ставится синими или чёрными чернилами или шариковой ручкой.

- Формат даты должен быть указан не в произвольном формате, а в формате ДД.ММ.ГГГГ.

- Печать предприятия ставится не в произвольном месте документа, а именно в нижнем левом углу. Для этого сделана специальная пометка на бланке: «М. П.».

Знание правил оформления позволит избежать ситуаций, когда приходится повторно обращаться за выдачей данного документа. Надеемся, наша статья поможет вам в этом.

Источник: https://znatokdeneg.ru/dengi-i-gosudarstvo/nalogi/kody-dohoda-v-spravke-2-ndfl-chto-eto-znachit.html

Код дохода 2002 в справке 2-НДФЛ

Сведения о доходах и налоговых отчислениях ежегодно подаются фирмами и ИП в налоговую инспекцию. Несоблюдение этого правила влечет наложение штрафных санкций.

Согласно ст. 62 ТК РФ, сотрудник организации вправе обратиться с просьбой о выдаче справки, и бухгалтерия обязана выполнить ее в трехдневный срок. Бумага требуется работникам для следующих целей:

- трудоустройство к новому работодателю;

- сдача в ИФНС декларации по форме 3-НДФЛ;

- оформление имущественного или социального вычета;

- подтверждение уровня своего благосостояния для заинтересованных структур (банка, органов опеки и попечительства, суда, визового центра и т.д.).

Обязанность выдавать справки возложена законодательством на налоговых агентов – фирм и частных коммерсантов, которые делают выплаты физическим лицам, удерживают с них налог и переводят в бюджет.

Требования к заполнению справки едины вне зависимости от того, кто является получателем документа: ИФНС или банк. Однако в первом случае ошибка бухгалтера чревата штрафными санкциями для агента-составителя или отказом гражданину в предоставлении вычета.

Например, неправильный выбор кода дохода «больничный» в справке 2-НДФЛ не станет причиной отказа в кредите. Для банка первостепенное значение имеет сумма прибыли, полученной от нанимателя. Налоговики, напротив, обратят внимание на допущенную неточность и расценят документ как ошибочный.

Что такое код дохода?

Для удобства чтения справки 2-НДФЛ в ней используются сокращенные обозначения, отражающие определенные виды прибыли физических лиц и вычетов, предоставленных действующим законодательством. Кодирование делает документ компактным без ущерба для смыслового содержания.

https://www.youtube.com/watch?v=aePEQXr-dSc

Коды доходов для справки 2-НДФЛ 2017 – это номера, состоящие из четырех цифр, используемые для обозначения вида поступлений сотрудника, полученных от работодателя. Они указываются в третьей части справки.

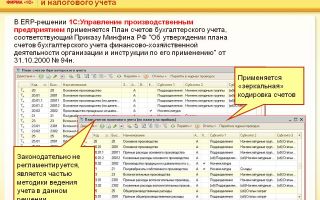

Чтобы заполнить документ, бухгалтер должен выбрать подходящие значения из справочника, приведенного в Приказе ФНС ММВ-7-11/387@, датированном 2015 годом. Перечень часто обновляется, поэтому для корректного заполнения справок бухгалтеру нужно следить за изменениями законодательства и делать соответствующие настройки в учетной программе (например, 1С).

Последние изменения в действующий справочник были внесены в 2016 году. Сейчас в нем 85 значений, из которых бухгалтер должен выбрать наиболее правильный для сложившейся ситуации.

Если не подходит ни одно из имеющихся значений, проставляется код дохода 4800 в справке 2- НДФЛ – «Иные доходы».

Он уместен в следующих ситуациях: перечисление компенсации за неиспользованный отпуск, выходное пособие сверх установленного законодательством размера и т.д.

Выбираем код доходов: пример ситуаций

Действующий справочник предлагает широкий выбор вариантов прибыли, получаемой от работодателя, но в сложившейся практике наиболее востребованными признаются следующие коды:

- Вид дохода 2000 – обозначает заработную плату, получаемую специалистами за исполнение возложенных функций, денежное довольствие военнослужащих. Код не используется для обозначения выплат по гражданско-правовым договорам.

- 2010 – используется для отражения в справке выплат, полученных физическим лицом от компании или ИП по ГПБ (исключение – вознаграждения авторам произведений).

- Код 2300 – применяется для отражения выплат по больничным листкам. Напротив числового обозначения бухгалтер прописывает сумму пособия, перечисленного специалисту за период нетрудоспособности.

- 2012 – указывается напротив сумм отпускных, перечисленных персоналу компании.

Как отразить в 2-НДФЛ премии и подарки?

С 2016 года премии, указываемые в справке о доходах, делятся на два типа, для каждого из которых установлено собственное числовое обозначение. Бухгалтеру нужно выбрать правильную из альтернатив:

- Код дохода 2002 в справке 2-НДФЛ – используется для отражения сумм поощрений, выплаченных за достижение специалистами результатов, оговоренных трудовым договором или действующими НПА. Эти премии списываются на себестоимость продукции и не выплачиваются из чистой прибыли.

- Код 2003 – иные поощрения, имеющие непроизводственный характер, т.е. не связанные напрямую с результатами труда специалистов (например, премия к юбилею, перед уходом на пенсию и т.д.). Они уплачиваются из чистой прибыли организации или целевых средств.

Какой код дохода в справке 2-НДФЛ применим для отражения материальной помощи персоналу? В 2017-2018 гг. бухгалтеру приходится выбирать между тремя вариантами, используемыми в разных ситуациях:

- 2760 – это суммы, выплаченные работникам (настоящим или бывшим), ушедшим за заслуженный отдых.

- 2762 – денежные поощрения, выплачиваемые матери (отцу) при рождении ребенка.

- 2710 – иные типы материальной поддержки персонала, не попавшие в предыдущие два пункта.

Компания вправе дарить персоналу подарки, приуроченные к торжественным датам и событиям. Для обозначения этих поощрений в 2-НДФЛ применяется код 2720. Если денежный эквивалент презента составляет 4 тыс. руб. и менее, уплата подоходного налога не предусмотрена законодательством. Напротив суммы ставится код вычета 501.

Иные коды доходов в 2-НДФЛ

Справочник кодов обширен: специалисты ФНС предусмотрели большое количество ситуаций, связанных с взаимоотношениями физлиц и налоговых агентов. Рассмотрим другие часто применимые обозначения:

- 1010 – суммы дивидендов, полученных от участия в уставном капитале организации.

- 2400 – поступления от сдачи компании-нанимателю в аренду автомашин, компьютерных сетей и средств связи.

- 1400 – доходы от предоставления работодателю во временное пользование иного имущества, не попавшего в предыдущую категорию.

- 2610 – материальная выгода, выражающаяся в экономии на %% за счет более низкой (нулевой) ставки по займам, выданным фирмой-нанимателем.

- 2510 – код, используемый в ситуациях, когда организация оплачивает за сотрудника коммунальные услуги по месту его проживания, стоимость питания, оздоровления в санатории и т.д.

Согласно разъяснениям ФНС, использование кода 4800 допустимо, если для обозначения ситуации не подходит ни один из перечисленных в справочнике вариантов. Приведем примеры его применения:

- компенсация неотгулянного отпуска при увольнении;

- командировочные сверх нормы;

- доплата пособий до среднего заработка из средств компании.

Чтобы не путаться в обозначениях, бухгалтеру компании рекомендуется использовать коды из нового варианта справочника, утвержденного в 2016 году, вне зависимости от того, кто является потенциальным получателем 2-НДФЛ: налоговая инспекция или сторонняя организация. Нужно «держать руку на пульсе» изменений в законодательстве, чтобы своевременно реагировать на появление новых кодовых обозначений.

Как указать код вычета в справке 2-НДФЛ?

Видам вычетов, на которые вправе претендовать сотрудник, посвящен четвертый раздел справки. Они уменьшают налоговую базу и снижают размер НДФЛ, перечисляемого компанией в бюджет за конкретного специалиста.

Для заполнения раздела бухгалтеру нужно использовать обновленный справочник кодов вычетов, действующий с 2016 года. Все представленные в нем обозначения делятся на следующие группы:

Это стандартные вычеты, предоставляемые родителям на детей. Например, код вычета 126 в справке 2-НДФЛ используется для лица, на обеспечении которого находится ребенок до 18-ти лет (или до 24-х, если он обучается на дневном отделении вуза).

Инвестиционные вычеты, связанные с деятельностью на рынке ценных бумаг.

Имущественные вычеты, предоставляемые налогоплательщику. Код 310 распространяется на суммы, потраченные на строительство, приобретение недвижимости или земли, 311 – на %% по целевым ссудам под решение жилищного вопроса.

Коды социальных вычетов, включая суммы, израсходованные на лечение, обучение самого налогоплательщика или членов его семьи.

Профессиональные вычеты, включающие суммы подтвержденных документально расходов на выполнение работ по гражданско-правовым договорам или получение авторских вознаграждений.

Вычеты, уменьшающие стоимость подарков и материальной помощи. Например, законодательно установлено, что презенты сотрудникам организации стоимостью до 4 тыс. руб. не облагаются подоходным налогом.

Вычет с дохода, полученного в форме дивидендов, оговоренный ст. 214 НК РФ.

Правильный выбор кодов доходов и вычетов – важный элемент корректного составления справки 2-НДФЛ. Допущенные ошибки могут стать причиной долгих разбирательств с ИФНС, а в отдельных случаях – наложения штрафных санкций.

Источник: https://raszp.ru/nalogi/ndfl/kody-dokhodov-i-vychetov-v-spravke-2-ndfl.html

Код дохода 4800: расшифровка. Иные доходы налогоплательщика. Коды доходов в 2-НДФЛ | Налоги и налоговое право, Недвижимость на IDdeiforbiz.ru

Самый популярный налог, касающийся каждого человека, достигшего трудоспособного возраста, – это НДФЛ, или подоходный.

За счет него в значительной степени формируются федеральный, региональный и местный бюджеты.

Чтобы правильно применять существующую систему взимания НДФЛ, необходимо иметь представление о том, какие у физических лиц вообще бывают доходы и какие из них входят в облагаемую базу.

НДФЛ начисляется на все виды доходов физических лиц. В их состав входит:

- Заработная плата по основному месту и по совместительству.

- Премиальные выплаты.

- Оплата основного и дополнительного отпусков.

- Оплата больничного листа.

- Подарки и выигрыши.

- Гонорары, получаемые за интеллектуальную деятельность.

- Страховые выплаты.

- Оплата работы по гражданско-правовым договорам.

- Выручка от продажи имущества.

- Доходы арендодателя по договору аренды.

- Иные доходы налогоплательщика.

Для правильного исчисления НДФЛ не имеет значения гражданство физического лица, важно лишь, является он резидентом или нет. Это определяется тем, сколько дней этим лицом проведено в году (именно календарный год является налоговым периодом для НДФЛ) в пределах границ России.

При нахождении в стране свыше 183 дней человек считается резидентом, в противном случае – нерезидентом. У физлица-резидента налогообложению подлежат все доходы в соответствии с законом. Нерезидент платит только с тех доходов, которые он получил от базирующегося в России источника.

Налогооблагаемая база по подоходному налогу физлица состоит из всех доходов, выданных ему в финансовом либо натуральном виде, за исключением сумм, которые в соответствии с НК РФ свободны от налогообложения, и различных видов вычетов.

Какие доходы не облагаются НДФЛ

Нужно понимать: в отношении подоходного налога нет так называемых льготников, то есть физических лиц, освобожденных полностью от его уплаты. Освобождению подлежат лишь отдельные виды доходов:

- Пособия женщинам по беременности и родам.

- Страховая и накопительная пенсии.

- Социальные доплаты к пенсии.

- Все законодательно утвержденные компенсации, связанные: с возмещением ущерба здоровью; с безвозмездным выделением помещений для проживания и коммунальных услуг; с увольнением работника, за исключением оплаты неиспользованного отпуска.

- Оплата за сданную кровь и материнское молоко лицам, являющимся донорами.

- Алименты, получаемые налогоплательщиком.

- Выплачиваемая работникам материальная помощь в пределах, не превышающих четырех тысяч рублей.

- Выплачиваемая работникам материальная помощь при рождении или усыновлении ребенка в пределах, не превышающих 50 тысяч рублей.

- Иные доходы, перечисленные в НК РФ ст.217.

Из налогооблагаемой базы при расчете НДФЛ отнимаются различные виды вычетов. Это определенная законодательством сумма, не подлежащая налогообложению. Вычеты предоставляются гражданам, имеющим детей, представителям определенных профессий, ветеранам, лицам, пострадавшим в техногенных катастрофах, и другим, перечисленным в НК РФ.

Предоставление налоговым агентом сведений в ИФНС

Все организации и индивидуальные предприниматели, имеющие наемных работников, становятся для них налоговыми агентами по НДФЛ. В чем заключаются их обязанности? Во-первых, со всех доходов, выплачиваемых работодателем физическому лицу, необходимо удержать подоходный налог.

Во-вторых, удержанные суммы нужно перечислить на счет Федеральной налоговой службы в определенные законодательством сроки. В-третьих, после окончания календарного года (является налоговым периодом для НДФЛ) агент обязан предоставить данные в инспекцию обо всех удержанных и перечисленных суммах подоходного налога по каждому наемному работнику.

Работодатель предоставляет по каждому работнику справку по форме 2-НДФЛ в сроки, указанные в НК РФ.

Предоставление с опозданием или отсутствие справки влечет за собой штрафные санкции. Коды в 2-НДФЛ в 2016 году немного отличались от ныне действующих.

Как заполняется справка 2-НДФЛ

Источник: https://IDeiforbiz.ru/kod-dohoda-4800-rasshifrovka-inye-dohody-nalogoplatelshika-kody-dohodov-v-2-ndfl.html

Коды доходов в справке 2-НДФЛ в 2018 году: отпускные, больничные, дивиденды, аренда — Контур.Бухгалтерия

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.2015 №ММВ-7-11/387@.

В конце 2016 года налоговая служба изменила список кодов (Приказ от 22.11.2016 № ММВ-7-11/633@). С 2018 года налоговая вносит еще несколько изменений в коды НДФЛ: четыре кода доходов и один код вычета.

Мы расскажем в статье, какие коды нужно применять в справке 2-НДФЛ 2016в 2018 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 — это заработная плата, включая надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 — премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами и нормами закона.

Код дохода 2003 — премия из средств чистой прибыли компании, целевых поступлений или средств специального назначения.

Код дохода 2010 — доходы по гражданско-правовым договорам, исключая авторские договоры.

Код дохода 2012 — отпускные.

Код дохода 2300 — больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Код дохода 2610 — обозначает материальную выгоду работника по займам.

Код дохода 2001 — это вознаграждение членам совета директоров.

Код дохода 1400 — доход физлица от сдачи в аренду собственности (если это не транспорт, средства связи или компьютерные сети).

Код дохода 2400 — доход физлица от сдачи в аренду транспорта, средств связи или компьютерных сетей.

Код дохода 2013 — компенсация за отпуск, которым не успел воспользоваться работник.

Код дохода 2014 — выходное пособие.

Код дохода 2611 — прощенный долг, списанный с баланса.

Код дохода 3021 — проценты с облигаций российских компаний.

Код дохода 1010 — перечисление дивидендов.

Код дохода 4800 — “универсальный” код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита или доплата больничных.

Коды доходов, которые облагаются НДФЛ при превышении лимита

Код дохода 2720 — денежные подарки работнику. Если сумма превышает 4000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 503.

Код дохода 2760 — материальная помощь сотруднику или бывшему работнику, который вышел на пенсию. Если сумма помощи превышает 4000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

Код дохода 2762 — единовременная выплата в связи с рождением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.

О кодировании детских вычетов с 2017 года мы рассказывали здесь. Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность. Первый месяц работы бесплатен для всех новых пользователей.

Попробовать бесплатно

Источник: https://www.b-kontur.ru/enquiry/364

Расшифровка кодов в справке 2-НДФЛ в 2018 году

Что означают коды справки 2-НДФЛ в 2018 году

Коды ИФНС и ОКТМО

Коды форм реорганизации (ликвидации) организации

Гражданство (код страны) и код документа, удостоверяющего личность

Коды доходов (зарплаты, премии, больничного, дивидендов) в справке 2-НДФЛ

Коды вычетов в справке 2-НДФЛ

Пример заполнения кодов справки 2-НДФЛ — 2018

Что означают коды справки 2-НДФЛ в 2018 году

В 2018 году заполнять и сдавать справки 2-НДФЛ следует в соответствии с новой редакцией Порядка заполнения 2-НДФЛ (приказ ФНС России от 17.01.2018 № ММВ-7-11/19).

Коды, которые обязательны для заполнения в справке, вы увидите на нашей схеме.

Разработаны спецсправочники с расшифровкой кодов в справке 2-НДФЛ — 2018.

Ошибок при сдаче 2-НДФЛ быть не должно, чтобы налогового агента не оштрафовали из расчета по 500 руб. за каждую неправильно заполненную справку (п. 1 ст. 126.1 НК РФ). Если же юрлицо само найдет и исправит ошибки до их обнаружения налоговым инспектором, штраф назначен уже быть не может (п. 2 ст. 126.1 НК РФ).

При составлении новой справки 2-НДФЛ за 2018 год бухгалтеру необходимо правильно применить не только коды различных доходов и вычетов, но и код документа, удостоверяющего личность, на своего работника или подрядчика и код страны гражданства в 2-НДФЛ. Применять обновленные коды нужно с самого начала налогового периода — с 01.01.2018.

Чтобы правильно проставить перечисленные коды, следует знать, к каким справочникам обращаться.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Коды ИФНС и ОКТМО

Коды ИФНС и ОКТМО являются необходимыми реквизитами справки 2-НДФЛ (как и любой формы отчетности), чтобы мощный электронный поток справок 2-НДФЛ был безошибочно направлен в нужную налоговую службу и определен в конкретный район, в котором зарегистрирован данный налоговый агент.

Код ИФНС может найти любая организация — это первые четыре цифры ее ИНН.

Код ОКТМО используется в России с начала 2014 года. Расшифровывается эта аббревиатура как «Общероссийский классификатор территорий муниципальных образований».

Он необходим при заполнении некоторых официальных документов и деклараций с целью определения территориальной принадлежности фирмы.

Найти код можно в информационном письме Федеральной службы государственной статистики или на общероссийском налоговом сайте nalog.ru.

Именно с помощью кодов в отчетности налоговики могут легко сдавать свои статотчеты, с помощью программных средств производить сбор данных о гражданстве налогоплательщиков и их местонахождении (по кодам удостоверяющих документов), о доходах граждан и вычетах с этих доходов.

Коды форм реорганизации (ликвидации) организации

Приложение 2 (справочник «Коды субъектов Российской Федерации и иных территорий») к Порядку заполнения справки 2-НДФЛ утратило силу и было заменено на приложение 2 «Коды форм реорганизации (ликвидации) организации».

В этом перечне установлено всего 6 кодов для разных случаев реорганизации налогового агента:

- при его преобразовании указывается код 1;

- слиянии — код 2;

- разделении — код 3;

- присоединении — код 5;

- разделении с одновременным присоединением — код 6;

- при полной ликвидации налогового агента его правопреемник укажет код 0.

Законодатели устранили давний пробел в законодательстве. Теперь у физлиц, получавших доходы от реорганизованных организаций, появилась возможность запросить правку 2-НДФЛ у правопреемника. Он же должен представить отчеты 2-НДФЛ в налоговую по работникам этой реорганизованной организации, применяя в разделе 1 перечисленные выше коды.

Если организация не проходила реорганизацию, данный код не заполняется — поле остается пустым.

Гражданство (код страны) и код документа, удостоверяющего личность

Раздел 2 обновленной справки 2-НДФЛ сократился почти вдвое — из него убрали строки об адресах места жительства и проживания. Здесь при заполнении требуется указать 2 вида кодов: код страны для уточнения гражданства и код документа, удостоверяющего личность. Эти коды были и в предыдущей форме справки. Они не изменились.

В поле «Гражданство (код страны)» указывается 3-значный цифровой код государства, гражданином которого является налогоплательщик, согласно Общероссийскому классификатору стран мира (ОКСМ). Например, гражданин Российской Федерации будет в справке иметь код 643, а гражданин Республики Беларусь — 112.

Если у налогоплательщика отсутствует гражданство, тогда в поле «Код страны» проставляется код государства, выдавшего документ, удостоверяющий его личность.

А код документа, удостоверяющего личность, в 2-НДФЛ по-прежнему берется из приложения 1 к Порядку заполнения формы 2-НДФЛ, утвержденному приказом ФНС России от 30.10.2015 № ММВ-7-11/485@, — справочника «Коды видов документов, удостоверяющих личность налогоплательщика».

Например, паспорт гражданина России имеет код 21, а российское свидетельство о рождении — код 03. В этом справочнике есть коды для таких документов, как военный билет, паспорт иностранного гражданина, вид на жительство в РФ, удостоверение беженца и других подобных. То есть любое физлицо с любым документом может быть идентифицировано.

Коды доходов (зарплаты, премии, больничного, дивидендов) в справке 2-НДФЛ

Раздел 3 справки 2-НДФЛ содержит таблицу с перечнем доходов. Доходы разносятся по месяцам, кодам, вычетам, связанным конкретно с данным доходом. Здесь требуется проставить коды доходов, выплаченных физлицу. Если эти коды не внести, справку 2-НДФЛ не примут (пп. 1–2 ст. 230 НК РФ). Найти коды доходов можно в приложении 1 к приказу ФНС России от 10.09.2015 № ММВ-7-11/387.

Источник: https://nsovetnik.ru/ndfl/rasshifrovka-kodov-v-spravke-2-ndfl/

Коды доходов в справке 2-НДФЛ с расшифровкой

Заполняя справку 2-НФДЛ налоговый агент обязан указать код дохода. Посмотрите, какие коды используются в этом году по основным выплатам в пользу физических лиц, когда бухгалтер ставит код 4800, для каких выплат нужны коды 2510, 2760 и 2710, а также скачайте полную таблицу кодов доходов с расшифровкой.

Полный перечень актуальных кодов доходов и вычетов по НДФЛ>>>

Срочная новость для всех бухгалтеров: У чиновников новые требования к платежкам: с какими формулировками платежи не пройдут. Подробности читайте в журнале «Российский налоговый курьер».

Где указать код дохода в справке 2-НДФЛ

Все налоговые агенты по НДФЛ обязаны отчитываться в налоговую по выплатам в пользу физических лиц, указав в разделе 3 справки 2-НДФЛ соответствующий код дохода, который утвержден приказом ФНС России от 10.09.15 № ММВ-7-11/387@.

Обратите внимание, что с 26 декабря 2016 года внесены некоторые изменения. Об этом мы скажем ниже.

Важно! Формально санкций за ошибку в коде в справке 2-НДФЛ не установлено. Но от вашего выбора зависит, какой вид выплат увидит налоговая в отчетности, а от этого зависит срок перечисления НДФЛ в бюджет. Неверно указанный код может привести к штрафу за несвоевременное перечисление НДФЛ.

Основные коды доходов для работодателя

Налоговые агенты – работодатели обычно используют «стандартный» набор кодов доходов при заполнении справки 2-НДФЛ.

Для зарплаты

Для выплат в виде заработной платы необходимо использовать код дохода – 2000.

Для премии

Для обозначения выплаченных премий с 26 декабря 2016 года введено 2 новых кода доходов (приказ ФНС от 22.11.16 № ММВ-7-11/633@). Посмотрите в таблице сравнения, какие произошли изменения, и с каким данными заполнять справки 2-НДФЛ за 2016 и 2017 года.

| Премия за производственные результаты | 2000 | 2002 |

| Премия за счет чистой прибыли компании | 4800 | 2003 |

Для отпускных

Для того чтобы отразить выплату отпускных в справке 2-НДФЛ, используйте код дохода 2012.

Для пособий

Выплату пособий по временной нетрудоспособности отразите с использованием кода 2300.

Коды доходов для особых случаев

Некоторые коды доходов используются редко, но бухгалтер должен знать, для чего они нужны, и какие доходы отражать с этими кодами в справке 2-НДФЛ.

Код дохода 2760 и 2710 в справке

Часто возникает вопрос, что такое код 2760 в справке 2-НДФЛ? Он используется для выплат в виде материальной помощи, выдаваемой сотруднику.

Однако будьте внимательны — для разного вида материальной помощи предусмотрены разные значения в справке 2-НДФЛ. Например, существует еще коды 2710, 2761, 2762.

Ниже мы привели таблицу всех шифров, используемых для выплат в виде материальной помощи.

| 2710 | Материальная помощь (за исключением материальной помощи по кодам дохода 2760, 2761, 2762) |

| 2760 | Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту |

| 2761 | Материальная помощь, оказываемая инвалидам общественными организациями инвалидов |

| 2762 | Суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка |

Важно! Некоторая материальная помощь не облагается НДФЛ в пределах 4 000 руб. В этом случае укажите код дохода 2760, а рядом укажите код вычета 503. Посмотрите образец ниже.

Посмотрите таблицу соответствия кода дохода и кода вычета в справе 2-НДФЛ.

| 2710 | 503 |

| 2760 | 503 |

| 2761 | 506 |

| 2762 | 508 |

Если сотруднику выдан подарок, то в разделе 3 используйте код 2720, указав полную стоимость подарка. Сумма в пределах 4 000 руб., НДФЛ не облагается, поэтому рядом в справке 2-НДФЛ укажите код вычета 501 и сумму 4 000 руб.

Код дохода 2510

Если организаций оплачивает за сотрудника товары (работы, услуги) или имущественные права, в т.ч. коммуналку, питание, отдых, обучение в интересах сотрудника, то в справке 2-НДФЛ укажите код дохода 2510.

Код дохода 4800 в справке 2-НДФЛ: что это

Есть такие доходы, для которых не предусмотрено отдельного кода. В таком случае бухгалтер должен указать код дохода в справке 2-НДФЛ – 4800.

- К таким доходам, в частности относятся:

- Компенсация за неиспользованный отпуск при увольнении;

- Выходное пособие свыше трехкратного размера среднего заработка;

- Суточные на командировку сверх лимита;

- Доплаты к разным пособиям;

- Компенсация за использование личного имущества в производственных целях и т.д.

Источник: https://www.RNK.ru/article/215552-kody-dohodov-spravke-2-ndfl-rasshifrovkoy

Коды дохода 2002 и 2003 в справке 2-НДФЛ: изменения с 2016 года

Сокращение из четырех букв «НДФЛ» является аббревиатурой и расшифровывается как налог на доход физических лиц.

Отражение всех доходов в виде оплаты труда этих лиц, а также начисленных и удержанных с нее налогов производится посредством бланка 2-НДФЛ. Эта справка выдается работнику на месте его работы, и раскрывает данные за годичный период.

Маркировка доходов внутри нее производится с помощью кодовых наименований. В этом материале раскрываются коды дохода 2002 и 2003 в справке 2-НДФЛ.

Справка 2-НДФЛ

Какие разделы включены в бланк

Документ 2-НДФЛ представлен несколькими разделами, которые последовательно заполняются в бухгалтерском отделе вашего места работы. В них входят следующие сведения:

- название компании-работодателя;

- реквизиты организации;

- информация о работнике;

- величина полученного дохода, подлежащего ежемесячному обложению по налоговой ставке в 13%;

- вычеты по налогам трех типов (имущественные, стандартные, социальные);

- полная величина полученных средств, удержанных в пользу государства и компенсаций.

Сроки получения справки

Как уже говорилось, получение данного бланка производится работником самостоятельно, в бухгалтерском отделе компании, где он трудоустроен. Ждать перед ее получением придется совсем недолго, всего три дня. Чтобы запустить процесс подготовки бумаги, нужно явиться лично в бухгалтерию и написать заявление на имя руководителя.

Временные сроки получения справки в бухгалтерии

При получении документа проверьте следующие важные его элементы, без которых реального веса он не имеет:

- обязательно проставление подписи руководителя организации;

- печать компании в обязательном порядке ставится на страницы бланка.

Для чего нужна справка

Казалось бы, кому может потребоваться информация о доходах гражданина и отчисляемых им налогах. Однако в реальности документ весьма востребован, хотя бы потому, что кредитные организации сегодня требуют ее каждый раз при выдаче серьезного займа.

Поскольку заработать за несколько лет на открытие бизнеса, покупку жилья, автомобиля и прочих важных элементов жизнедеятельности в условиях затяжного экономического кризиса в России люди не могут, им ничего не остается, кроме как брать у банков взаймы.

Выдать справку бухгалтерский отдел обязан работнику не только по личному заявлению, но и при увольнении последнего, так как при вступлении в должность по новому месту работы, кадровый отдел иногда требует предоставления данного бланка с прежнего места труда. Обычно при уходе из компании автоматически подразумевается его выдача, однако в противном случае не забудьте оформить заявление.

Использование бланка обязательно и в процедуре оформления получения государственной компенсации в виде налогового вычета, который предоставляется некоторым гражданам в конкретных ситуациях, например:

- людям, затратившим большие деньги на лечение;

- родителям, оплачивающим учебу детей в высших учебных заведениях;

- купившим жилье гражданам и т.д.

Предоставление этого бланка необходимо во многих других ситуациях:

- при начислении пенсии пожилым людям и пенсионерам по состоянию здоровья;

- при оформлении документов на усыновление детдомовского ребенка;

- чтобы принять участие в суде по спорам различной тематики, например трудовым разбирательствам;

- для определения суммы полагающихся ребенку или бывшему супругу алиментов и т.д.

Иногда предоставить бланк требуют и в иностранных посольствах, однако чаще всего ограничиваются лишь справкой о трудоустройстве и показателями банковского счета.

Коды 2-НДФЛ 2002 и 2003, произошедшие изменения

Налоговые агенты до наступления апреля каждого года обязаны предоставлять в инспекцию обсуждаемый отчетный документ, содержащий сведения о полученных сотрудниками доходах, а также исчисленных в пользу бюджета страны средствах, фактически выплаченных и перечисленных в него деньгах.

Изменения в кодовых обозначениях

Поскольку расписывать данные подробности каждый раз довольно трудно, кроме того, несоблюдение некоторых нюансов приводит в замешательство сотрудников налоговой, правительством Российской Федерации при создании бланка было принято решение об организации перечня унифицированных кодовых обозначений, помогающих разобраться в:

- налогах;

- доходах;

- вычетах.

В третьем разделе справки, утвержденной в 2015 году, вписываются сведения по указанным выше аспектам.

Поскольку каждый из них представлен множеством разновидностей, существует солидный перечень кодов, обозначающих любую возникающую ситуацию.

Получается, что бухгалтерам организаций данный список необходимо знать наизусть или иметь при себе руководство по заполнению. Кроме того, важно отслеживать изменения, касающиеся кодового перечня.

Последние подобные изменения произошли в ноябре 2016 года. Вышел приказ Федеральной налоговой службы страны, который оговаривал замену значений некоторых кодовых данных.

Прежде всего, речь идет о кодах 2002 и 2003, употребляемых для обозначения премиальных начислений работникам. Давайте рассмотрим коды подробнее в нижеследующей таблице.

Таблица 1. Значение кода

| 2003 | Деньги, выплачиваемые сотрудникам из средств, являющихся прибылью компании, поступающей к ней ввиду совершения основного направления деятельности. Кроме того, премиальные по данному коду могут браться из специализированного бюджета или поступлений целевого характера. |

| 2002 | Средства, выплачивающиеся сотруднику за хорошие результаты, продемонстрированные в процессе производства или подобные показатели иного рода, предусматриваемые в нормативных актах России, указанные в договоре о найме работника, или договорах коллективных, по которым выплаты совершаются без использования денег от суммы прибыли компании, специализированного бюджета или поступлений целевого характера. |

Приказом от ноября 2016 года также внесены изменения в налоговые вычеты, полагающиеся:

- родителям;

- усыновителям;

- опекунам;

- попечителям.

Из списка применяющихся кодов исключили значения со 114 по 125, заменив наименованиями с 126 по 149.

Получили уточнения и коды наименования доходов:

В них поправили перечень операций, взаимосвязанных с инструментами производными финансового характера.

Видео – Коды доходов в справке 2-НДФЛ

Подведем итоги

Законодательные изменения в кодировке для различных бланков отчётности происходят довольно часто. Жизнь не стоит на месте, а вместе с ней и контролирующая документация.

Необходимо постоянно отслеживать изменения в этой сфере, сохраняя налаженный ритм жизни компании. Выпадение из него чревато проблемами с инспекцией, лишними штрафами и головной болью руководителя.

Мы желаем вам идти в ногу со временем и большой удачи в работе!

Важно внимательно следить за изменениями в законодательстве

Источник: https://nalog-expert.com/obraztsy-dokumentov/kody-dohoda-2002-i-2003-v-spravke-2-ndfl.html

Новые коды доходов и вычетов по НДФЛ в 2018 году: таблица с расшифровкой

При заполнении справки 2-НДФЛ для указания основания получения физическим лицом дохода используются специальные коды, которые едины для всех налогоплательщиков, устанавливаются и периодически пересматриваются налоговой службой. Рассмотрим, какие коды доходов используются в 2018 году.

В статье есть таблица с расшифровкой каждого кода. А самые сложные коды, которые вызывают вопросы у бухгалтеров, мы разобрали отдельно.

Внимание! Приказом ФНС от 24.10.2017 № ММВ-7-11/820@ введены новые коды доходов. Изменения учтены в нашей статье.

Полный перечень вы можете скачать по ссылке

Срочная новость для всех бухгалтеров по зарплате: ФНС отследит упрощенцев, которые должны перейти на новые кассы с 1 июля . Читайте в журнале «Упрощенка»

Что значат коды НДФЛ 2018 года?

Для более компактного представления сведений в отчетных формах по налогу с доходов для указания причины начисления дохода, а также для отражения сведений о налоговых вычетов по НДФЛ используются четырех и трехзначные коды.

Расшифровка этих кодов и сами коды утверждены приказом ФНС РФ от 10.09.2015 № ММВ-7-11/387@. Использование этих кодов обязательно.

Регулярно налоговики пересматривают коды.

Считать НДФЛ и вычеты бесплатно онлайн вы можете в нашей программе Упрощенка 24/7. Она позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность в один клик. Возьмите доступ к программе на 365 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Перейти в программу

Появились ли новые коды доходов и вычетов для справки 2-НДФЛ в 2018 году?

С 2018 года действует обновленный перечень кодов. Изменения утверждены приказом ФНС РФ № ММВ-7-11/633@. Большинство изменений коснулось вычетов, но немного дополнили чиновники и перечень кодов для доходов.

В основном дополнение повлияет на заполнение справок 2-НДФЛ по доходам от операций с ценными бумагами и иными финансовыми инструментами. Но введены и два новых кода, которые могут использовать работодатели:

- 2002 – премии;

- 2003 – премии за счет прибыли, целевых поступлений или специсточников финансирования.

Кроме того, приказом ФНС от 24.10.2017 № ММВ-7-11/820@ введены новые коды доходов:

- 2013 — Сумма компенсации за неиспользованный отпуск

- 2014 — Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях

- 2301 — Суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с Законом РФ от 07.02.1992 № 2300-1;

- 2611 — Сумма списанного в установленном порядке безнадежного долга с баланса организации

- 3021 — Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях

Этим же приказом утвержден новый код вычета:

- 619 — Сумма положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете

Виды доходов для НДФЛ в 2018 году

Облагаемые НДФЛ доходы определяются главой 23 НК РФ. В ст. 208 данной главы приведены основные облагаемые доходы, а в ст. 217 перечислены доходы необлагаемые.

Почти за каждым возможным доходом физического лица закреплен свой код, который указывается при заполнении отчетных форм по налогу с доходов.

Надо отметить, что в приказе ФНС перечислены не все доходы, но для неупомянутых поступлений в адрес физического лица предусмотрен единый код 4800 «Иные доходы»

Где взять код доходов НДФЛ в 2018 году?

Полный перечень кодов по зарплате приведен в уже упомянутом приказе ФНС РФ от 10.09.2015 № ММВ-7-11/387@. У нас на сайте вы можете скачать таблицу с кодами в следующем разделе.

- Смотрите еще: Новая форма 2-ндфл с 2018 года

Новые коды доходов по НДФЛ в 2018 году с расшифровкой в таблице

В данной таблице приведены основные коды видов доходов, с которыми может столкнуться налоговый агент.

|

1010 |

Дивиденды |

|

1211 |

Суммы страхвзносов , оплаченные за физлиц за счет работодателей или иных предприятий и ИП, которые производят подобные выплаты |

|

1300 |

Выплаты по авторским и подобным правам (использование) |

|

1301 |

Выплаты по авторским и подобным правам (отчуждение) |

|

1540 |

Выплаты за продажу долей в уставном капитале предприятий |

|

1542 |

Действительная стоимость доли в уставном капитале предприятия, которую получает участник при выходе |

|

2000 |

Оплата для физлиц за исполнение трудовых или подобных обязанностей; налогооблагаемые выплаты (кроме указанных в п. 29 ст. 217 Налогового кодекса Российской Федерации) для военных и для подобных физлиц (кроме поступлений по договорам ГПХ) |

|

2001 |

|

|

2002 |

Премии в рамках ТК РФ, предусмотренные трудовым, коллективным договором или положением об оплате труда, за исключением премий по коду 2003 |

|

2003 |

Суммы любых выплат, произведенных за счет прибыли предприятия, средств спецназначения или целевых поступлений |

|

2010 |

Выплаты по договорам ГПХ (кроме авторских вознаграждений) |

|

2012 |

Отпускные |

|

2300 |

Пособия по больничным |

|

2510 |

Оплата за физлицо предприятиями или ИП товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения для физлица |

|

2520 |

Доходы в натуральной форме, кроме оплаты труда |

|

2530 |

Зарплата в натуральной форме |

|

2610 |

|

|

2720 |

Подарки |

|

2760 |

Матпомощь от работодателей |

|

2762 |

Мат помощь от работодателей на детей |

|

2770 |

Возмещение (оплата) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом |

| 2013 |

Сумма компенсации за неиспользованный отпуск |

| 2014 |

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях |

| 2611 |

Сумма списанного в установленном порядке безнадежного долга с баланса организации |

| 3021 |

Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях |

Полный перечень вы можете скачать по ссылке Таблица действует и в 2018 году

Коды вычетов для справки 2-НДФЛ (2018 год с учетом изменений)

|

Родителю, супругу, усыновителю |

||||

|

В одинарном размере (обычный вычет) |

126 |

127 |

128 |

129 |

|

В двойном размере: |

||||

|

— единственным родителям |

134 |

136 |

138 |

140 |

|

— если второй родитель отказался от вычета |

142 |

144 |

146 |

148 |

|

Приемному родителю, опекуну и попечителю |

||||

|

В одинарном размере (обычный вычет) |

130 |

131 |

132 |

133 |

|

В двойном размере: |

||||

|

— единственному приемному родителю, опекуну, попечителю |

135 |

137 |

139 |

141 |

|

— если второй приемный родитель отказался от вычета |

143 |

145 |

147 |

149 |

Код зарплаты в справке 2-НДФЛ в 2018 году

Все трудовые доходы в справке 2-НДФЛ собираются под кодом 2000. Для выплат по договорам гражданско-правового характера выделен код 2010.

В рамках же трудовых отношений могут встречаться и такие доходы:

- 2012 – выплата отпускных;

- 2300 – пособия по больничным.

Код вида дохода премии в 2018 году

Для дохода в виде премии, полученной от работодателя появились 2 новых кода: 2002 и 2003. Последний код относится только к премиям, выплаченным за счет прибыли, целевых поступлений или средств специального назначения. А все остальные премии кодируются в справке 2-НДФЛ как 2002.

Ндфл с дивидендов: ставка и код дохода — есть ли зависимость?

Дивиденды облагаются по общей ставке 13%.

Повышенная ставка установлена в отношении дивидендов, которые получают нерезиденты – 15%. А вот код для такого вида дохода от ставки не зависит. Подробная информация о выплате дивидендов в статье «Как бухгалтеру на УСН начислить и выплатить дивиденды».

Код дивидендов в справке 2-НДФЛ 2018 году

Дивиденды идут самым первым пунктом в перечне кодов доходов. Независимо от ставки, которой они облагаются (напомним, что для нерезидентов эта ставка составляет 15%) код дохода указывается одинаковый –1010.

Материальная помощь — код дохода и код вычета

Код для указания материальной помощи зависит от ее целевого назначения. Обычно коды дохода материальной помощи идут в паре с вычетами, т. к. некоторые целевые выплаты совсем не облагаются налогом, а нецелевые – не облагаются при сумме до 4 000 руб. включительно.

Пара для нецелевых выплат материальной помощи – 2760 для дохода и 503 для вычета.

Такие же коды используются для материальной помощи, выданной работодателем в связи со смертью члена семьи. В этом случае сумма вычета будет равна сумме дохода независимо от его величины.

Для материальной помощи в связи с рождением или усыновлением ребенка используется пара кодов такая – 2762 для дохода и 508 для вычета. В данном случае вычет не может превышать 50 000 руб.

Код дохода 4800 — что это?

Перечень доходов, приведенный в приказе ФНС, не является закрытым. Если налогооблагаемый доход не классифицирован налоговиками, то для него в отчетных формах предусмотрен код 4800 «Иные Доходы». Он используется, если ни в одну другую категорию доход физического лица не попадает.

Сформировать 2-НДФЛ с новыми вычетами онлайн вы можете бесплатно в нашей программе «Упрощенка 24/7«. Программа расставит правильные вычеты автоматически.

Заполнить 2-НДФЛ онлайн

Источник: https://www.26-2.ru/art/351681-kody-ndfl