Куда платить НДФЛ

Организации и ИП, которые выступают в роли работодателя, при выплате заработной платы своим работникам обязаны удержать и перечислить в бюджет НДФЛ. Таким образом они исполняют функции налогового агента.

Но по сути своей НДФЛ является налогом самого физического лица. Зависит ли от места жительства получателя налогооблагаемого дохода ответ на вопрос, куда перечисляется НДФЛ работодателем? Давайте разберемся.

В какой бюджет поступает ндфл

Для начала немного теории. Согласно статье 13 Налогового кодекса налог на доходы физических лиц является федеральным налогом. Далее вопрос, куда идет НДФЛ, уплаченный работодателями, регулируется уже Бюджетным кодексом.

В частности, статья 56 данного кодекса предусматривает, что НДФЛ подлежит зачислению в бюджеты субъектов Российской Федерации по нормативу 85 процентов.

Но собственно этот момент распределения налоговых доходов в рамках российского бюджета касается, скорее, тех ответственных лиц государства, которые формируют финансовые планы целой страны на ближайшую или более долгосрочную перспективу.

Работодатели же при перечислении удержанного НДФЛ должны руководствоваться статьей 226 НК РФ, которая предписывает уплачивать данный налог по месту регистрации предпринимателя или по юридическому адресу компании, исполняющей функции налогового агента. Таким образом, с адресом прописки самого сотрудника перечисление НДФЛ его работодателем никак не связано. Однако иногда некоторые исключения в вопросе, куда платить НДФЛ, все же случаются.

© фотобанк Лори

Куда платить НДФЛ за работников ООО с обособленным подразделением

Подробно об этих исключениях говорится в пункте 7 статьи 226 Налогового кодекса. Так, если у организации есть обособленное подразделение, то уплачивать НДФЛ она должна будет по месту регистрации этого ОП. В какой бюджет платится НДФЛ в этом случае? Все также в федеральный.

Но перечислять его налоговый агент будет двумя отдельными платежками, в адрес ИФНС по головной организации и инспекции, в которой состоит на учет обособленное подразделение.

Соответственно такой организации придется вести раздельный учет по зарплатам, выплачиваемым сотрудникам основного офиса и дополнительного.

Особенности перечисления НДФЛ у ИП и физлиц

Аналогичное исключение есть и для ИП. Предприниматели не могут зарегистрировать обособленного подразделения, и формально они «привязаны» к адресу собственной регистрации.

Однако, например, вмененную деятельность они могут осуществлять по отдельному адресу, даже в другом регионе страны, и в этом случае они обязаны встать там на учет в качестве плательщика ЕНВД.

Та же ситуация и с патентной системой налогообложения – вести такую деятельность можно по адресу, отличному от адреса прописки ИП.

В этом случае вопрос, куда платить НДФЛ за работников, занятых в данных направлениях деятельности, для ИП-работодателя однозначен: он так же обязан платить налог по месту регистрации данного вида деятельности на ЕНВД или на патенте.

Если при этом параллельно он осуществляет какие-то направления бизнеса, которые не переведены на вмененку или ПСН, а облагаются налогом, скажем, в рамках УСН, то отчитывается он по данному налогу по месту своей регистрации. Следовательно, и НДФЛ за сотрудников, работающих в рамках такой деятельности, он будет перечислять в свою ИФНС.

То есть опять же такой работодатель должен будет вести раздельный учет выплат собственным работникам.

Если же речь идет об уплате индивидуальным предпринимателем собственного НДФЛ в рамках применения общей системы налогообложения, то он так же перечисляется по месту регистрации ИП исходя из его адреса прописки.

По адресу собственной прописки и вне зависимости от того, где и как были получены доходы, уплачивают НДФЛ и обычные физлица. Касается это случаев, когда источник выплаты либо не удержал по ошибке, либо не обязан был удерживать НДФЛ из выплачиваемого физлицу дохода.

Реквизиты для перечисления НДФЛ в 2016 году

При перечислении НДФЛ, как собственно и при уплате любого налога, принципиальным моментом является указание КБК для платежа.

Собственно для каждого конкретного налога, а также для предъявленных по нему пеней и штрафов код бюджетной классификации свой.

Кроме того, нередко предусмотрены свои подкоды для отдельных ситуаций, связанных с тем, кто конкретно или при каких условиях осуществляет тот или иной платеж.

В какой бюджет перечисляется НДФЛ, КБК для перечисления:

| Вид платежа | Налог | Пени | Штрафы |

| НДФЛ, удержанный из доходов сотрудников, и перечисляемый предпринимателем или организацией – работодателем | 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

| НДФЛ с собственных доходов зарегистрированного ИП на ОСН | 182 1 01 02020 01 1000 110 | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

| НДФЛ, уплачиваемый физлицами при получении дохода в случае, если налог не был удержан источником выплаты (в соответствии со статьей 228 Налогового кодекса РФ) | 182 1 01 02030 01 1000 110 | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

Источник: https://spmag.ru/article/2016/7/kuda-platit-ndfl

Департамент банковского аудита о необходимости расчета заработной платы и уплаты налога на доходы физических лиц при переводе работника в структурное подразделение Банка, расположенное в другом городе

29.10.2014

Ответ

Мнение консультантов.

На основании пунктов 1 и 2 статьи 226 НК РФ Банк является налоговым агентом по налогу на доходы физических лиц (далее по тексту — НДФЛ, налог) в отношении доходов в виде заработной платы, выплачиваемых своим работникам.

Как это установлено пунктом 3 статьи 226 НК РФ, исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется налоговая ставка, установленная пунктом 1 статьи 224 НК РФ, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Согласно пункту 7 статьи 226 НК РФ:

— совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается в бюджет по месту учета налогового агента в налоговом органе (абзац 1);

— налоговые агенты — российские организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога в бюджет как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения.

Сумма налога, подлежащая уплате в бюджет по месту нахождения обособленного подразделения, определяется исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этих обособленных подразделений (абзацы 2, 3).

«Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате» (пункт 4 статьи 226 НК РФ).

В силу пункта 6 статьи 226 НК РФ удержанные налоговым агентом у налогоплательщика суммы налога подлежат перечислению налоговым агентом в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках.

При этом, в соответствии с пунктом 2 статьи 223 НК РФ при получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором. В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход.

В силу статьи 57 ТК РФ обязательным для включения в условия трудового договора является условие о месте работы, а в случае, когда работник принимается для работы в филиале, представительстве или ином обособленном структурном подразделении организации, расположенном в другой местности – место работы с указанием обособленного структурного подразделения и его местонахождения.

Согласно статье 72 ТК РФ изменение определенных сторонами условий трудового договора, в том числе перевод на другую работу, допускается только по соглашению сторон трудового договора, за исключением случаев, предусмотренных ТК РФ. Соглашение об изменении определенных сторонами условий трудового договора заключается в письменной форме. Нормами статьи 72.

1 ТК РФ постоянное или временное изменение структурного подразделения, в котором работает работник (если структурное подразделение было указано в трудовом договоре), при продолжении работы у того же работодателя, а также перевод на работу в другую местность вместе с работодателем признается переводом на другую работу и допускается только с письменного согласия работника[1]

«Заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда». Это установлено статьей 135 ТК РФ.

Статьей 136 ТК РФ закреплены следующие основные положения о порядке месте и сроках выплаты заработной платы:

— заработная плата выплачивается работнику, как правило, в месте выполнения им работы либо перечисляется на указанный работником счет в банке на условиях, определенных коллективным договором или трудовым договором;

— заработная плата выплачивается непосредственно работнику, за исключением случаев, когда иной способ выплаты предусматривается федеральным законом или трудовым договором;

— заработная плата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка, коллективным договором, трудовым договором;

— при совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня;

— оплата отпуска производится не позднее чем за три дня до его начала.

Кроме того, статьей 140 ТК РФ закреплена обязанность работодателя при прекращении трудового договора выплатить все причитающиеся работнику суммы в день увольнения работника.

Если работник в день увольнения не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления уволенным работником требования о расчете.

Аналогичная норме статьи 140 ТК РФ обязанность для случаев перевода работника на работу в расположенное в другой местности обособленное подразделение этого же работодателя ТК РФ не установлена.

Таким образом, если локальными нормативными актами Банка, коллективным договором (при его наличии) или трудовым договором с работником не установлена обязанность Банка в последний день работы в подразделении, из которого он переводится, заработную плату за период работы в этом подразделении, Банк не обязан осуществлять такую выплату. Вместе с тем, запрет рассчитаться с работником в день его перевода на работу в другое подразделение работодателя ТК РФ не установлен.

Следовательно, выплата заработной платы указанному в тексте вопроса работнику за время его работы в головном офисе Банка может быть произведена как в день перевода на работу в филиал (по соглашению с работником), так и в общеустановленные локальными нормативными актами Банка и (или) трудовым договором с работником сроки.

При этом, НДФЛ с заработной платы, начисленной данному работнику за время, отработанное в каждом из этих подразделений, Банк должен будет перечислить соответственно бюджет по месту нахождения головного офиса Банка и филиала.

Документы и литература.

1. НК РФ –

Источник: http://www.mosnalogi.ru/consultation/bankovskiy-audit/departament-bankovskogo-audita-o-neobkhodimosti-rascheta-zarabotnoy-platy-i-uplaty-naloga-na-dokhody.html

Правила перевода сотрудника в филиал — Все о кадрах

Компания открыла филиал в другом регионе и планирует перевести в него работника. Рассмотрим, какие документы нужно оформить, какие затраты понесет компания, какие налоги и взносы придется начислить.

Перевод на другую работу — постоянное или временное изменение трудовой функции работника и (или) структурного подразделения, в котором он работает в соответствии с условиями трудового договора (ч. 1 ст. 72.1 ТК РФ). При переводе подобные условия трудового договора изменяются.

Местность, в которую осуществляется перевод, считается другой, если она находится за пределами административно-территориальных границ соответствующего населенного пункта (п. 16 постановления Пленума Верховного суда РФ от 17.03.2004 N 2).

Примечание. Перемещение

Не является переводом перемещение работника у того же работодателя на другое рабочее место, в другое структурное подразделение, расположенное в той же местности, поручение ему работы на другом механизме или агрегате, которое не влечет изменения определенных сторонами условий трудового договора (ч. 3 ст. 72.1 ТК РФ).

Обязанности работодателя в связи с переводом работника в филиал

Рассмотрим, какие обязанности возникают у работодателя в связи с переводом работника из головного офиса в региональное подразделение.

Сохранить рабочее место

Обязанность сохранить за работником его прежнее рабочее место зависит от срока перевода.

Временный перевод. При временном переводе за работником сохраняется прежнее рабочее место. Если по окончании срока перевода он не потребовал возвращения на свое рабочее место и продолжает работать, то условие соглашения о временном характере перевода утрачивает силу и перевод считается постоянным (ч. 1 ст. 72.2 ТК РФ).

Постоянный перевод. В случае постоянного перевода работодатель не обязан сохранять за работником прежнее рабочее место.

Компенсировать расходы на переезд

Если переезд в другую местность обусловлен переводом на новое место работы, работодатель обязан взять на себя следующие расходы (ст. 165 и 169 ТК РФ):

— по переезду самого работника и членов его семьи;

— провозу имущества (за исключением случаев, когда работодатель предоставляет работнику средства передвижения);

— обустройству на новом месте жительства.

Коммерческая компания самостоятельно определяет размер возмещения и порядок его выплаты (ч. 2 ст. 169 ТК РФ).

Примечание. К членам семьи относятся только супруги, родители (усыновители) и дети (усыновленные) (ст. 2 Семейного кодекса РФ).

Документальное оформление перевода

Перевод работника на другую постоянную работу требует документального оформления.

Примечание. Какие формы документов использовать

Согласно статье 21 Федерального закона от 06.11.2011 N 402-ФЗ «О бухгалтерском учете» компании не обязаны применять формы первичных учетных документов, которые содержатся в альбомах унифицированных форм, утвержденных Госкомстатом России. При этом Закон N 402-ФЗ не ограничивает право использовать те унифицированные формы, которые стали уже привычными.

Решение работодателя о переводе

Решение о переводе на работу в другую местность принимает руководитель компании на основании предложения руководителя филиала, его служебной записки.

При стратегических изменениях в развитии компании принципиальное решение о необходимости перевода группы работников могут принять и участники общества (учредители).

Предложение работнику о переводе на работу в другую местность

Если руководитель компании сочтет правильным смену места работы и жительства определенного сотрудника, он должен предложить работнику перевод на работу в другую местность.

Необходимость заручиться письменным согласием сотрудника на перевод установлена частью 1 статьи 72.1 Трудового кодекса. Решение этого вопроса не может быть односторонним, поскольку оно затрагивает определенные сторонами условия трудового договора.

Чтобы получить такое согласие, прежде нужно подготовить письменное предложение сотруднику о переводе и переезде на новое место работы.

Допускается составить данное предложение в произвольной форме.

Согласие или отказ работника

Работник должен выразить свое согласие или отказ письменно также в произвольной форме.

Дополнительное соглашение к трудовому договору

Изменение определенных сторонами условий трудового договора необходимо зафиксировать дополнительным соглашением. В его тексте уместно определить также и порядок компенсации расходов на переезд работника и его семьи, провоз имущества, обустройство на новом месте, а также другие условия, которые стороны сочтут нужным определить.

В случае развития систематической филиальной сети удобнее разработать положение о компенсации расходов работникам, где установить единообразные нормы по возмещению расходов по переезду работников к новым местам работы. Если в другую местность переезжают один-два работника, условия возмещения расходов достаточно внести в дополнительное соглашение к трудовому договору.

Запись в трудовой книжке

Перевод на постоянное место работы сопровождается записью в трудовой книжке (п. 12 Правил ведения и хранения трудовых книжек, изготовления бланков трудовой книжки и обеспечения ими работодателей, утвержденных постановлением Правительства РФ от 16.04.2003 N 225 «О трудовых книжках»). Образец внесения записи смотрите ниже.

Налоги и взносы

В связи с исполнением финансовых обязательств при переводе работника на работу в другую местность у работодателя могут возникнуть обязанности по уплате налогов и взносов.

Налог на прибыль

Выплаченные работнику суммы возмещения расходов на проезд и обустройство предусмотрены трудовым законодательством, установлены дополнительным соглашением сторон трудового договора и связаны с получением дохода организацией. Поскольку эти затраты обоснованны и документально подтверждены, компания вправе учесть их для целей налогообложения в составе прочих расходов, связанных с производством и реализацией (подп. 5 п. 1 ст. 264 НК РФ).

НДФЛ

Затраты работника на переезд и обустройство не облагаются НДФЛ.

Пункт 3 статьи 217 Налогового кодекса освобождает от уплаты НДФЛ со всех видов установленных действующим законодательством РФ компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных в том числе с исполнением трудовых обязанностей (включая переезд на работу в другую местность).

Источник: http://info-personal.ru/komandirovki/pravila-perevoda-sotrudnika-v-filial/

Куда платить НДФЛ обособленного подразделения

Для того чтобы дать исчерпывающий ответ на вопрос: куда платить НДФЛ обособленного подразделения, необходимо иметь точное представление, какое именно подразделение принято считать обособленным.

В соответствии с нормативно-правовыми документами РФ обособленными подразделениями принято считать те структурные подразделения, которые отвечают следующим условиям:

- подразделение должно быть отделено по своему месту нахождения (обособлено);

- в таком подразделении должны иметься в наличии оборудованные рабочие места на стационарной основе на срок, превышающий больше одного месяца.

Теперь определимся с тем, что считается рабочим местом. Трудовое законодательство рабочее место определяет как место, на котором сотрудник должен находиться, и это место косвенно должно контролироваться работодателем.

Получите 267 видеоуроков по 1С бесплатно:

Обращаем Ваше внимание на то, что создание обособленного подразделения не зависит от того, прописан ли этот момент в учредительной документации или нет.

Еще одно важное условие – в том случае, если стационарные рабочие места не созданы, подразделение обособленным не является.

Мы неспроста заострили Ваше внимание на этих нюансах, так как именно от этого зависит правильность всего мероприятия.

Порядок уплаты налога на доходы работника, занятого трудом в обособленном подразделении

Налог на доходы работника, занятого трудом в обособленном подразделении, оплачивается непосредственно по месту нахождения обособленного подразделения. Причем это правило полностью справедливо ко всем случаям – имеет ли такое подразделение выделенный баланс или свой расчетный счет или не имеет.

Общая сумма налога на доходы сотрудника определяется из суммы общего его заработка, причем абсолютно не важно, работает ли такой сотрудник по трудовому договору, или он получает доход от компании по другим основаниям, например, договор аренды, подрядный договор, авторский договор и т.д.

В том случае, когда филиал головной компании не имеет выделенного баланса, а расчетный счет у обособленного подразделения отсутствует, обязанность оплатить НДФЛ ложится на головную компанию.

Если у головной компании имеется несколько обособленных подразделений, то головная компания, вставшая на учет в органах ФНС по месту расположения каждого из них, производит перечисление требуемой суммы по месту учета каждого филиала.

Для этого нужно сделать следующее:

- произвести оформление отдельных платежек на каждый филиал;

- указать в них присвоенный при постановке на учет КПП и код ОКАТО того муниципального образования, в чей бюджет будет производиться перечисление налога.

В качестве налогового агента в отношении НДФЛ выступает головная компания. Это накладывает на нее обязанность в установленные нормативно-правовыми документами сроки предоставить в инспекцию ФНС по своему месту налогового учета сведения о доходах физлиц, в том числе и физлиц, работающих в обособленных учреждениях, так называемая форма 2-НДФЛ.

Часто возникают вопросы, а как поступить, если физлицо в течение года получал доходы за работу в нескольких обособленных подразделениях, например, системный администратор, электрик и т. д.?

В этом случае на такое физическое лицо заполняется несколько справок — в строгом соответствии с количеством обособленных подразделений, располагающихся в разных административно-территориальных образованиях. Данный порядок оплаты налога на доходы физлица работает уже длительное время и прекрасно себя зарекомендовал.

Надеюсь, мы дали Вам исчерпывающий ответ на данный вопрос.

Читайте также другие статьи по 1С Бухгалтерии.

Источник: http://Programmist1S.ru/kuda-platit-ndfl-obosoblennogo-podrazdeleniya/

Ндфл за работников (подоходный налог)

Организации и ИП-работодатели, выступая в роли налоговых агентов, обязаны удерживать и выплачивать в налоговую НДФЛ с доходов, выплачиваемых каждому своему работнику.

Работают ли у вас сотрудники по трудовому договору или физические лица по договору ГПХ (гражданско-правового характера) — не имеет значения, НДФЛ удерживается с выплат и тем, и другим.

В некоторых случаях доходы освобождены от НДФЛ, например, подарки и материальная помощь в пределах

4 000 руб., выплаты ИП, компенсационные выплаты, пособия по беременности и др. (ст. 217 НК РФ).

Расчет и уплата НДФЛ

ВНИМАНИЕ: с 1 января 2016 года налоговые агенты обязаны перечислять исчисленный и удержанный НДФЛ не позднее дня, следующего за днем выплаты налогоплательщику дохода. Теперь это единое правило для всех форм выплат дохода (пункт 6 статьи 226 НК РФ).

А НДФЛ, удержанный с больничных (включая пособие по уходу за больным ребёнком) и отпускных пособий, нужно перечислять в бюджет не позднее последнего дня месяца, в котором они выплачены.

ВАЖНО: НДФЛ с аванса платить не нужно.

Куда уплачивать подоходный налог:

НДФЛ уплачивается в налоговую инспекцию, в которой работодатель состоит на учёте. На сайте ФНС России есть онлайн сервис «Определение реквизитов ИФНС», который поможет вам узнать необходимые реквизиты.

КБК (код, соответствующий определённому виду платежа), который указывается в платёжном поручении, для уплаты НДФЛ в 2018 году — 182 1 01 02010 01 1000 110.

Досрочно уплаченный налог

По закону НДФЛ нужно удерживать при фактической выплате дохода сотрудникам (п. 4 ст. 226 НК РФ). И потом уже перечислить его в бюджет.

А если вы решили раньше времени до выплаты зарплаты ИЗ СВОИХ СОБСТВЕННЫХ СРЕДСТВ уплатить НДФЛ, то это уже нарушение (п. 9 ст. 226 НК РФ), а перечисленная сумма не будет считаться уплаченным налогом. То есть нельзя подобные платежи зачесть «в счёт будущего начисленного НДФЛ».

И вам потом придётся ещё раз уплатить НДФЛ, только уже по правилам – при выдаче зарплаты. Если этого не сделать, будет начислен штраф – 20% от неперечисленной суммы (ст. 123 НК РФ), а также пени.

Та первая, досрочно уплаченная сумма, позиционируется как ошибочно перечисленная. Её можно вернуть, написав заявление в ФНС.

Памятка по операциям с НДФЛ

Отчётность налоговых агентов

1) Расчёт 6-НДФЛ.

С 1 января 2016 года вступил в силу Закон № 113-ФЗ от 02.05.2015, согласно которому каждый работодатель должен сдаёт отчётность по НДФЛ ежеквартально. То есть отчитываться нужно не позднее последнего дня месяца, следующего за отчетным кварталом.

• Смотреть образец заполнения 6-НДФЛ.

• Читать подробнее Ежеквартальная отчётность НДФЛ 2018.

2) Справка 2-НДФЛ.

Составляется (на основе данных в налоговых регистрах) по каждому своему работнику и подаётся в налоговую раз в год не позднее 1 апреля, а при невозможности удержать НДФЛ — до 1 марта.

ВНИМАНИЕ: приказом ФНС России № ММВ-7-11/485@ от 30.10.2015 утверждена новая форма 2-НДФЛ. Она действует с 08 декабря 2015 года.

Как можно подать справку 2-НДФЛ:

- На бумажном носителе — при количестве работников, получивших доходы, менее 25 человек (с 2016 г.). Можно принести в налоговую лично или отправить по почте заказным письмом. При таком способе подачи отчётности работники налоговой должны составить в 2х экземплярах «Протокол приема сведений о доходах физических лиц за ____ год на бумажных носителях», который служит доказательством факта сдачи справок 2-НДФЛ и того, что их у вас приняли. Второй экземпляр остаётся у вас, не потеряйте его.

- В электронном виде на флешке или через Интернет (количество работников более 25 человек). При этом в одном файле не должно быть больше 3 000 документов. Если их больше, тогда необходимо сформировать несколько файлов. При отправке справок 2-НДФЛ через Интернет налоговая в течение суток должна уведомить вас о их получении. После этого в течение 10 дней ФНС направит вам «Протокол приема сведений о доходах физических лиц».

Также вместе со справкой 2-НДФЛ вне зависимости от способа подачи прикладывается документ в 2х экземплярах — Реестр сведений о доходах физических лиц.

• Скачать бланк справки 2-НДФЛ.

• Смотреть Инструкция по заполнению 2-НДФЛ.

3) Регистр налогового учёта.

Предназначен для персонального учёта данных по каждому сотруднику, включая физлиц по договору ГПХ. На основе этого учёта и составляется ежегодно справка 2-НДФЛ.

В налоговые регистры вносятся доходы, выплаченные физическим лицам за год, суммы предоставленных налоговых вычетов, а также суммы удержанного и уплаченного НДФЛ.

Единого образца налоговых регистров для НДФЛ не предусмотрено. Бланк вы должны составить сами. С этой целью можно воспользоваться бухгалтерскими программами или составить на основе ныне недействующей справки НДФЛ-1.

Штрафы в 2018 году

1) За каждую непредставленную вовремя справку 2-НДФЛ — штраф 200 рублей.

1) Нарушение сроков подачи 6-НДФЛ — штраф 1 000 руб. за каждый полный или неполный мес. просрочки.

2) После 10 дней просрочки отчётности по расчёту 6-НДФЛ налоговая инспекция вправе приостановить операции по банковским счетам и переводы электронных денежных средств.

3) За предоставление недостоверных сведений — штраф 500 рублей (1 документ). Но если вы самостоятельно обнаружите и вовремя исправите ошибки в документе раньше, чем это сделает налоговая, то этот штраф вас не коснётся.

Источник: https://ip-spravka.ru/otchyotnost-za-rabotnikov/ndfl-za-rabotnikov

Кто в теории и на практике платит НДФЛ

В Российской Федерации физические лица, получающие определенные виды доходов, обязаны уплачивать с них налог. Все они классифицируются по категориям на резидентов РФ и иностранных лиц, а также на обычных граждан и индивидуальных предпринимателей. К последней категории относятся лица, ведущие частную практику.

Госслужба гражданина на территории иностранного государства не является основанием признания его нерезидентом. К резидентам РФ относятся российские гражданские и военные служащие. Их доходы также облагаются НДФЛ.

Подоходный налог рассчитывается и перечисляется как самими налогоплательщиками, так и их налоговыми агентами. Это зависит от вида получаемых доходов. Отчетность по НДФЛ обязаны представлять непосредственно лица, осуществляющие перечисление. Поэтому важно знать, кто платит НДФЛ и в какие сроки.

Подоходный налог обязаны платить различные категории физических лиц. В зависимости от того, кто платит НДФЛ, различаются и сроки перечисления налога в бюджет. Отчитываться должны все налогоплательщики не позже 15 апреля года, идущего за отчетным годом (п. 1 ст. 229 НК). К примеру, крайний срок подачи декларации за 2018 год – 30 апреля 2018 года.

В таблице представлены категории плательщиков НДФЛ и сроки уплаты ими налога:

| Категория налогоплательщика | Крайний срок перечисления НДФЛ (следующий за отчетным периодом) |

| Обычные российские граждане и иностранцы | 15 июля |

| ИП | |

| На специальном режиме | |

| На ОСН, адвокаты, нотариусы, лица, занимающиеся иной частной практикой |

|

За невыполнение или неисправное выполнение обязанностей плательщиков подоходного налога законом предусмотрена ответственность:

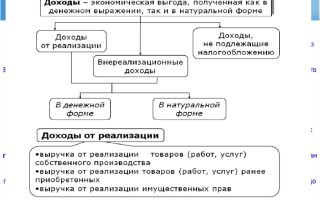

Учитываемые доходы

В соответствии со статьей 41 НК РФ доход представляет собой экономическую выгоду, полученную гражданином в форме денег или натурального продукта, если ее можно оценить и определить по правилам главы 23 НК РФ.

Список доходов, облагаемых НДФЛ, представлен в статье 208 НК. Причем он является открытым, что означает включение в их состав любых видов доходов, которые не отнесены законом к необлагаемым подоходным налогом. К ним относятся, доходы от аренды, продажи имущества, страховые выплаты, дивиденды, проценты, вознаграждения за услуги или работы и др.

Список доходов, которые не подлежат обложению НДФЛ, установлен статьей 217 НК. Он является закрытым и включает такие доходы, например, как пособия по безработице, пенсии, алименты.

Важные замечания по процессу

Нюансы подачи

Возможны два варианта расчета и уплаты в бюджет НДФЛ: физическим лицом самостоятельно или его налоговым агентом.

Самостоятельно рассчитывать и платить налог необходимо гражданам, получающим доходы в остальных случаях:

- от действий с имуществом;

- от иностранных источников;

- от лотерейных выигрышей и др.

Для отчета перед государством о полученных доходах необходимо заполнить декларацию по строго установленной форме (3-НДФЛ) и сдать ее в налоговую службу в установленные законом сроки. Отчитываться нужно до 30 апреля года, следующего за годом получения дохода, а уплачивать налоги – до 15 июля.

Схема выделения с дивидендов

Отчитываться перед налоговой службой по выплаченным дивидендам и удержанным с них суммам подоходного налога предприятия должны справками 2-НДФЛ и 6-НДФЛ.

Вычеты в расчет не включаются. Налог исчисляется не нарастающим итогом, а по каждой произведенной выплате. На расчет влияет получение предприятием дивидендов от иных юридических лиц.

Если не получает, используется формула:

В случае получения организацией дивидендов от других компаний порядок расчета следующий. Сначала определяется вычет по НДФЛ путем деления начисленных дивидендов конкретного участника на общую сумму начисленных дивидендов всех участников и умножения на полученные суммы.

Перечислять налог с дивидендов нужно не позднее дня, который следует за днем их выплаты.

Самостоятельный отчёт

В большинстве случаев НДФЛ платится за физических лиц их работодателями. Они же сдают отчетность в налоговые органы. Однако, отдельные категории граждан в определенных ситуациях обязаны делать это самостоятельно. Такое требование установлено НК РФ и касается нотариусов и адвокатов, занимающихся частной практикой.

Кроме того, подоходным налогом облагаются доходы, получаемые:

- в виде вознаграждений по трудовым или гражданским контрактам, в том числе займы, аренда имущества, подряд;

- от реализации своего имущества (квартиры, дома, автомобиля), имущественных прав;

- от налогового агента и не удержанные им (например, от операций с ценными бумагами);

- в виде различных выигрышей: лотерейные, на тотализаторе и др.;

- в виде вознаграждений по наследству от авторов изобретений, произведений искусства, науки и пр.;

- в виде подарков, кроме случаев, предусмотренных п. 18.1 ст. 217 НК.

За несовершеннолетних граждан, получивших доход в виде подарка, исчисление и уплату НДФЛ производят их законные представители.

Кто и сколько платит НДФЛ

Налоговым кодексом установлено пять различных ставок подоходного налога, зависящих от категории налогоплательщиков и видов полученных доходов:

| 9% | Минимальная ставка. Установлена для обложения дивидендов, процентов по ипотечным сертификатам и облигациям, эмитированным до 2007 года. |

| 13% | Самая распространенная ставка. По ней облагается большая часть доходов российских граждан. |

| 15% | Предусмотрен по доходам в виде дивидендов, получаемых российскими гражданами от организаций, не являющихся налоговыми агентами (введен с 2008 года). |

| 30% | Облагаются доходы иностранцев, получаемые от российских источников, кроме долевого участия в компании (15%). |

| 35% | Максимальная ставка. По ней облагается выигрыш, процентный доход, призы и др. С 2008 года – в определенных случаях процентные доходы по срочным пенсионным вкладам в банковских учреждениях. |

Конкретные моменты в требованиях

Увольнение сотрудника

Особенности уплаты НДФЛ при увольнении сотрудника разъясняет Налоговый кодекс и Минфин в письме № 03-04-06/4831 от 2013 года.

Налоговый агент обязан перечислять подоходный налог в день выплаты дохода или на следующий день в случае произведения расчета с сотрудником через кассу предприятия (п. 6 ст. 226 НК). Минфин пояснил, что данными сроками следует руководствоваться в случае последнего расчета с работником.

Из вышесказанного следует, что при выплате заработка увольняемому специалисту на карту НДФЛ необходимо перевести в этот же день. В случае оплаты труда из кассы организации – допускается уплата налога на следующий день.

Связь работника и работодателя

Подоходный налог с заработка, получаемого на предприятии, исчисляет и уплачивает за персонал работодатель. Однако, он только осуществляет данные операции и отчитывается по ним перед государством. Налоговая нагрузка ложится на самих работников, т.е. 13% дохода вычитается из их заработной платы.

Детали при продаже квартиры

При реализации личного дорогостоящего имущества, такого как квартира, дом, земля, гражданин получает доход, облагаемый НДФЛ. Поэтому в его обязанность входит самостоятельный расчет налога и уплата его в бюджет. О своих действиях необходимо отчитаться перед налоговой инспекцией.

Однако, продажа не всякой собственности подлежит налогообложению. Платить в бюджет необходимо 13% от полученного дохода с реализации имущества, находящегося у собственника менее 5 лет. Причем, не имеет значения, пользовался он им или нет. Время нахождения в собственности начинает отсчет от получения свидетельства о регистрации.

Важно знать, что использование имущественного вычета возможно только работающими гражданами и лишь один раз в жизни.

Второй способ снижения налога, когда осуществлена продажа квартиры, – взятие в учет понесенных расходов, которые понес продавец при покупке проданного объекта.

Пример: квартира, находящаяся в собственности у гражданина 2 года, продана им за 2,5 млн. рублей. Купил он ее за 1,8 млн. рублей.

По общему правилу сумма налога составит 325 000 рублей (2500 000 х 13%). Снизить налоговую базу можно за счет расходов по покупке данной квартиры, т.е. на 1,8 млн. рублей.

Следовательно, налог составит (2500 000 – 1800 000) х 13% = 91 000 (рублей).

Для использования такой возможности произведенная оплата за квартиру должна иметь официальное подтверждение: договор купли-продажи с отражением стоимости жилья.

Займы и аренды

Уплачивать подоходный налог по договору займа необходимо лишь в случае получения с него прибыли, которой получатель может распоряжаться. Это правило следует из положений статей 41 и 210 НК РФ. Такой займ облагается по обычной ставке 13%.

В случае аренды юридическим лицом помещения у гражданина оно становится налоговым агентом. Поэтому у компании появляется обязанность по исчислению, удержанию и выплате в бюджет подоходного налога с арендной платы (п. 2 ст. 226 и ст. 228 НК). Переложить данную обязанность на арендодателя нельзя даже на условиях договора.

Рассчитывается налог по обычным правилам по ставке 13% (арендодатель – гражданин РФ) или 30% (арендодатель — иностранец) с суммы арендной платы. Осуществлять начисление налога необходимо при произведении каждой оплаты. Фактически переводить арендодателю сумму нужно за вычетом НДФЛ.

Страховка и договор об оказании услуг

С вознаграждений подрядчиков – физических лиц, не являющихся ИП, предприятие должно удерживать и уплачивать НДФЛ. Кроме того, с них платятся и страховые взносы в ПФР и ФМС. Выплаты в ФСС, когда действует гражданско-правовой контракт, налогом не облагаются.

Вознаграждение гражданина, полученное по агентскому договору, подоходным налогом облагается по ставкам 13% и 30% для резидентов РФ и нерезидентов, соответственно.

Источник: http://buhuchetpro.ru/kto-platit-ndfl/

Куда платить ндфл за работников | Помощь Юриста

- 18210102030012100110 – для перечисления пеней.

- 18210102030013000110 – для перечисления штрафов.

- 18210102040011000110 – для перечисления НДФЛ с доходов иностранцев, работающих на патенте.

Поле «107» заполняется в соответствии с правилами признания доходов. Для зарплаты – это месяц начисления, то есть МС.Х.2017, для отпускных – это месяц выдачи, то есть МС.Х.2017, для больничных также месяц выдачи.

Обособленными подразделениями НДФЛ уплачивается по месту нахождения филиала (стат. 226 п. 7 НК). Выводы – из этой статьи вы узнали, в какой бюджет поступает НДФЛ, по каким реквизитам платится. Перечисление происходит по федеральному назначению.

Для правильного зачисления сумм требуется указание верного КБК, ОКТМО, расчетного счета и прочих данных, узнать которые можно в территориальном подразделении ИФНС.

Ндфл за работников (подоходный налог)

Уплата НДФЛ зависит от места работы сотрудников С перечислением НДФЛ и представлением сведений по этому налогу все иначе.Предприниматели как налоговые агенты обязаны перечислять НДФЛ, удержанный с доходов работников, в бюджет по месту своего учета (Пункты 1, 7 ст. 226 НК РФ). Туда же надо представлять и сведения о доходах работников по форме 2-НДФЛ (Пункт 2 ст.

230 НК РФ).Но, как мы уже говорили, предприниматель-вмененщик одновременно состоит на учете в двух налоговых инспекциях: и по месту жительства, и по месту ведения «вмененной» деятельности (Пункт 1 ст. 83, п. 2 ст. 346.28 НК РФ).

И поскольку в НК РФ не прописан порядок перечисления НДФЛ вмененщиками, то непонятно, куда надо перечислять НДФЛ, удержанный с работников, занятых только во «вмененной» деятельности или одновременно во «вмененной» и обычной деятельности.

Куда уплатить и отчитаться по ндфл

Организации и ИП-работодатели, выступая в роли налоговых агентов, обязаны удерживать и выплачивать в налоговую НДФЛ с доходов, выплачиваемых каждому своему работнику. Работают ли у вас сотрудники по трудовому договору или физические лица по договору ГПХ (гражданско-правового характера) — не имеет значения, НДФЛ удерживается с выплат и тем, и другим.

В некоторых случаях доходы освобождены от НДФЛ, например, подарки и материальная помощь в пределах 4 000 руб., выплаты ИП, компенсационные выплаты, пособия по беременности и др. (ст. 217 НК РФ). Расчет и уплата НДФЛ ВНИМАНИЕ: с 1 января 2016 года налоговые агенты обязаны перечислять исчисленный и удержанный НДФЛ не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Теперь это единое правило для всех форм выплат дохода (пункт 6 статьи 226 НК РФ).

Куда индивидуальный предприниматель на енвд должен платить зарплатные налоги

ВажноРаботники заняты не только во «вмененной» деятельности А как быть с работниками, которые заняты одновременно и в деятельности, по которой уплачивается ЕНВД, и в обычной деятельности, которую вы ведете по месту своего жительства? Куда перечислять НДФЛ и подавать справки 2-НДФЛ за этих работников? В Минфине нам разъяснили, что надо ориентироваться на то, где находится рабочее место работника. Из авторитетных источниковСтельмах Н. Н., Минфин России»Если рабочие места сотрудников (например, бухгалтера, секретаря, менеджера) расположены в регионе по месту жительства предпринимателя, то НДФЛ с доходов сотрудников надо перечислять в ИФНС, где предприниматель состоит на учете по месту жительства.

В эту же инспекцию нужно представить и справки о доходах этих сотрудников».

Ндфл за работников ип в 2018 году

Кроме того, они могут и не согласиться сделать такой зачет. А все это время по месту ведения «вмененной» деятельности будут начисляться пени и вы будете терять свои деньги.Вариант 2.

И хотя отвлекать свои деньги и не хочется, ничего не поделаешь. С работников-то НДФЛ уже удержан и перечислен, просто не в тот бюджет.

Некоторые специалисты налоговых органов считают, что это единственно возможный вариант. Из авторитетных источниковКотов Кирилл Владимирович, советник отдела налогообложения физических лиц Управления налогообложения ФНС России»Сразу оговорюсь, что могу высказать лишь свою личную точку зрения.

Надо ли ип платить ндфл за работников?

- Сведения, позволяющие идентифицировать налогоплательщика (ИНН, ФИО, данные документа, удостоверяющего личность, гражданство, адрес места жительства в РФ)

- Вид выплачиваемых доходов (код)

- Вид и суммы предоставленных налоговых вычетов

- Суммы дохода и даты их выплаты

- Статус налогоплательщика (резидент / нерезидент РФ)

- Дата удержания и уплаты налога, а также реквизиты платёжного документа

Штрафы в 2018 году 1) За каждую непредставленную вовремя справку 2-НДФЛ — штраф 200 рублей.

1) Нарушение сроков подачи 6-НДФЛ — штраф 1 000 руб. за каждый полный или неполный мес. просрочки.

Куда перечисляется ндфл

ВниманиеПри этом вам надо сделать акцент на том, что раз в НК РФ не прописан особый порядок перечисления НДФЛ вмененщиками, то вы правомерно перечислили всю сумму налога по одному месту учета — по месту жительства.

А поскольку в бюджет по месту жительства НДФЛ перечислен полностью, то недоимки по налогу нет и пени вам начисляться не должны.

Также укажите, что все неустранимые неясности по вопросу о том, куда надо перечислять НДФЛ в такой ситуации, должны толковаться в вашу пользу (Пункт 7 ст. 3 НК РФ).

А чтобы в дальнейшем не спорить с налоговиками, за работников, занятых во «вмененной» деятельности, перечисляйте НДФЛ по месту ведения деятельности.

Фнс напомнила, куда платить ндфл за работников подразделений

Куда платить ндфл за работников ип

Её можно вернуть, написав заявление в ФНС. Памятка по операциям с НДФЛ Отчётность налоговых агентов 1) Расчёт 6-НДФЛ. С 1 января 2016 года вступил в силу Закон № 113-ФЗ от 02.05.2015, согласно которому каждый работодатель должен сдаёт отчётность по НДФЛ ежеквартально.

То есть отчитываться нужно не позднее последнего дня месяца, следующего за отчетным кварталом. • Смотреть образец заполнения 6-НДФЛ. • Читать подробнее Ежеквартальная отчётность НДФЛ 2018. 2) Справка 2-НДФЛ.

Составляется (на основе данных в налоговых регистрах) по каждому своему работнику и подаётся в налоговую раз в год не позднее 1 апреля, а при невозможности удержать НДФЛ — до 1 марта.

ВНИМАНИЕ: приказом ФНС России № ММВ-7-11/[email protected] от 30.10.

2015 утверждена новая форма 2-НДФЛ. Она действует с 08 декабря 2015 года.

Куда платить ндфл за работников

Для верного зачисления необходимо правильно составить платежные документы, а именно внести верный КБК, ОКТМО, код периода и реквизиты налоговой.

Куда платить ндфл за работника ип 2017

КБК (код, соответствующий определённому виду платежа), который указывается в платёжном поручении, для уплаты НДФЛ в 2018 году — 182 1 01 02010 01 1000 110. Досрочно уплаченный налог По закону НДФЛ нужно удерживать при фактической выплате дохода сотрудникам (п. 4 ст. 226 НК РФ).

И потом уже перечислить его в бюджет. А если вы решили раньше времени до выплаты зарплаты ИЗ СВОИХ СОБСТВЕННЫХ СРЕДСТВ уплатить НДФЛ, то это уже нарушение (п. 9 ст. 226 НК РФ), а перечисленная сумма не будет считаться уплаченным налогом.

То есть нельзя подобные платежи зачесть «в счёт будущего начисленного НДФЛ».

И вам потом придётся ещё раз уплатить НДФЛ, только уже по правилам – при выдаче зарплаты. Если этого не сделать, будет начислен штраф – 20% от неперечисленной суммы (ст.

123 НК РФ), а также пени. Та первая, досрочно уплаченная сумма, позиционируется как ошибочно перечисленная.

Источник: http://s-help.ru/kuda-platit-ndfl-za-rabotnikov-2/