Фитнес для работников с налоговой выгодой: это возможно?

Главная → Бухгалтерские статьи

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 19 сентября 2014 г.

Содержание журнала № 19 за 2014 г.

Тему для статьи предложила Елена Козенкова, главный бухгалтер ООО «ЭДВ», г. Тольятти.

Оформляем «спортивную жизнь»

Проводить мероприятия по улучшению условий и охраны труда — обязанность любого работодателяст. 226 ТК РФ. Утвержденный Типовой перечень таких мероприятий является ориентировочным, а конкретный перечень мероприятий каждый работодатель определяет, исходя из специфики своей деятельностиприложение к Приказу № 181н.

Есть обязательные для всех организаций мероприятия по охране труда, как то: спецоценка рабочих мест, соблюдение санитарных нормст. 212 ТК РФ. Это закреплено законодательно, поэтому все такие мероприятия надо включить в свой перечень. А вот включать в него мероприятия по развитию физкультуры и спорта или нет — это выбор руководителя.

Как и то, какие именно это будут мероприятия и сколько на них будет потрачено.

В Типовом перечне мероприятий приведены следующие виды мероприятий, направленных на развитие физической культуры и спорта в трудовых коллективахп. 32 Типового перечня, утв. Приказом № 181н:

- компенсация работникам оплаты занятий спортом в клубах и секциях;

- организация и проведение физкультурных и спортивных мероприятий, в том числе мероприятий по внедрению комплекса «Готов к труду и обороне» (ГТО), включая оплату труда методистов и тренеров, привлекаемых к выполнению указанных мероприятий;

- организация и проведение физкультурно-оздоровительных мероприятий с работниками, имеющими медицинские показания к занятиям лечебной физкультурой, включая оплату труда методистов, тренеров, врачей-специалистов, привлекаемых к выполнению указанных мероприятий;

- приобретение, содержание и обновление спортивного инвентаря;

- устройство новых и (или) реконструкция имеющихся помещений и площадок для занятий спортом;

- создание и развитие физкультурно-спортивных клубов, организованных в целях массового привлечения к занятиям физической культурой и спортом по месту работы.

Перечень выбранных мероприятий надо утвердитьстатьи 8, 41 ТК РФ:

- в качестве отдельного локального нормативного акта;

- как часть коллективного (трудового) договора;

- как часть положения об охране труда.

УТВЕРЖДАЮ:

Директор ООО «Стрекоза»И.В. Печенкина

17.09.2014

Перечень мероприятий ООО «Стрекоза» по улучшению условий и охраны труда и снижению уровней профессиональных рисков

В ООО «Стрекоза» с целью улучшения условий и охраны труда, а также снижения уровней профессиональных рисков проводятся следующие мероприятия:

…

6. Реализация мероприятий, направленных на развитие физической культуры и спорта в ООО «Стрекоза», в том числе:

— компенсация работникам оплаты занятий спортом в клубах и секциях — в пределах 10 000 руб. в год.

Как правило, такой перечень утверждается организациями на год. Но можно дополнить его и в течение года.

В Трудовом кодексе говорится о том, что расходы работодателей (за исключением ГУПов и федеральных учреждений) на улучшение условий и охрану труда должны составлять не менее 0,2% от затрат на производство продукции (работ, услуг)ч. 3 ст. 226 ТК РФ.

От каких именно расходов надо считать этот норматив, в ТК не говорится. Но логичнее ориентироваться на данные бухгалтерского учета. А торговым организациям (поскольку у них нет производства) логичнее считать минимальный норматив от расходов на продажу.

Правда, немногие организации следят за соблюдением этого правила. Но проверить это могут трудинспекторы.

Заместитель руководителя Федеральной службы по труду и занятости

Однако трудинспекция приходит с выездной проверкой нечасто. О том, что происходит на таких проверках и что интересует инспекторов, многие тоже знают лишь понаслышке.

Прежде всего трудинспекторы проверят, чтобы работники были обеспечены необходимыми средствами защиты, чтобы были соблюдены санитарные нормы, пожарные правила, проведена спецоценка и так далее. То есть в первую очередь проверяется соблюдение законодательно установленных требований.

Если в организации много существенных нарушений установленных норм о труде и его охране, то отсутствие финансирования мероприятий по улучшению условий и охраны труда (как, впрочем, и отсутствие утвержденного перечня таких мероприятий) может быть перечислено в качестве оснований для наложения административного штрафаРешение ВС Республики Карелия от 11.

04.2014 № 21-153/2014. Но нам не встретилось ни одного судебного решения, в котором штраф был бы наложен именно из-за несоблюдения норматива. Так что можно надеяться, что все не так страшно.

Рассматриваем «прибыльный» вопрос

Поскольку теперь затраты на корпоративный спорт и фитнес работников — часть расходов на улучшение условий труда (если это предусмотрено утвержденным руководителем перечнем), казалось бы, не должно возникнуть сложностей с их учетом при расчете налога на прибыль. Возможно, именно на это был расчет при внесении изменений в упомянутый Типовой перечень. Однако не все так просто.

БУЛАНЦЕВА Валентина АлександровнаГосударственный советник Российской Федерации 2 класса, заслуженный экономист России

Кроме того, затраты на оплату занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий прямо указаны в перечне расходов, которые не могут быть учтены при определении базы по налогу на прибыльп. 29 ст. 270 НК РФ.

Источник: http://GlavKniga.ru/elver/2014/19/1615-fitnes_rabotnikov_nalogovoj_vigodoj_vozmozhno.html

Компенсация занятий спортом сотрудникам

В нашей стране ежегодно увеличивается интерес граждан к фитнесу и другим видам спорта. Не последнюю роль в этом играет тот факт, что многие работодатели обнаружили взаимосвязь между качеством работы сотрудников и их физическим и психологическим здоровьем.

А не так давно этим вопросом озаботилось и государство, а компании получили возможность вернуть часть средств, затраченных на оплату занятий спортом сотрудников.

Итак, каким образом осуществляется компенсация работодателем занятий спортом и как получить вычеты от государства, расскажем в статье.

Законопроект был предложен на рассмотрение еще в 2014 году как дополнительное мероприятие по улучшению условий труда и его охране.

Суть нововведений касалась вопроса привлечения работающих граждан к занятию спортом с целью улучшения своего здоровья и повышения уровня работоспособности.

Стимулом должна являться финансовая сторона – часть затрат на фитнес или другие спортивные мероприятия компенсируют работодатель и государство.

Приказ № 375н Министерства труда касался внесения изменений в Типовой перечень № 181н, утвержденный в 2012 году. Начиная с 2015 года работодателю рекомендовалось пересмотреть план мероприятий и включить статью расходов на компенсацию сотрудникам затрат на спорт.

Но, как обеспечить эту компенсацию за занятия спортом, работодатель решает самостоятельно, потому что средства могут быть использованы по-разному:

- Денежная выплата сотрудникам, предъявившим документы о затратах на фитнес и количестве посещений.

- Оснащение спортивной комнаты или площадки непосредственно на территории рабочего места (тренажерный зал).

- Выбор другого вида спортивных занятий – футбол, баскетбол, бассейн, коллективная йога и другие виды.

- Организация соревновательных мероприятий в спортивном духе среди своих работников.

Одним словом, закон дает право выбора предпринимателю в решении данной задачи, если есть желание создать сотрудникам более комфортные условия для работы и отдыха.

Что получают работники

Закон о компенсации сотрудникам затрат на занятия спортом предусматривает не полную оплату потраченных средств, а лишь 75%, из которых:

- 50% оплачивает предприниматель из собственных средств.

- 25% возмещает государство из федерального бюджета.

Казалось бы, приличная сумма. Но все не так просто. 75% рассчитываются, исходя из МРОТ в конкретном регионе и общих расходов организации. Работодатель может использовать лишь 0,2% от всей суммы расходов, потраченных на производство или реализацию (ст. 226 ТК РФ). По вопросам о возмещении из федерального бюджета стоит обратиться в администрацию своего региона.

Важен еще стаж сотрудника. В организации нужно отработать не менее 3 лет, чтобы получить бонус от компании.

Если человек посещает спортзал нерегулярно, то в денежном бонусе может быть отказано.

Действия работодателя

Исходя из того, что включение пункта о компенсации затрат на спорт для своих работников в перечень мероприятий по улучшению условий и охраны труда не входит в обязательства предпринимателей, то это решение остается личной инициативой руководителя. Некоторые предприниматели заботились о здоровье подчиненных и оплачивали занятия спортом в качестве поощрения еще до появления данного законопроекта. Фактически теперь они могут рассчитывать на возврат 25% от этих затрат.

- Для обеспечения таких условий руководству необходимо составить перечень спортивных мероприятий, которые будут предоставляться работникам за счет работодателя и государства.

- Составленный документ должен быть утвержден профсоюзом или специалистами, отвечающими за соблюдение условий труда.

- Бонусная программа может быть отражена в трудовом или коллективном договоре.

Остается понять, как списать эти средства на затраты, чтобы не нарушить закон и не получить штрафных санкций (ст. 5.27 КоАП РФ).

Как учесть компенсацию в бухгалтерии

Улучшить условия труда работников, возмещая им средства на фитнес и занятия в секциях, – дело благородное. Но для бухгалтера оно становится поводом для размышлений, как учесть компенсацию в отчете и можно ли снизить налоговую базу при исчислении налога на прибыль.

Алгоритм действий зависит от системы налогообложения и оформления распоряжения по способу их перечислений. Спорт может быть оплачен двумя способами:

- Спортивному залу, в качестве единого взноса за помесячный или годовой абонемент, чтобы все сотрудники без исключения могли его посещать. В этом случае средства нельзя персонифицировать по каждому сотруднику, потому что не факт, что его будут посещать все без исключения.

- Индивидуально сотруднику, после предоставления им подтверждения о занятии спортом и понесенных расходах. Это уже персонифицированная компенсация, которая подлежит начислению страховых взносов и НДФЛ.

Предприниматель назначает «спортивные» выплаты из средств компании. Рассчитывать на их возврат или уменьшение налоговой базы не стоит. Для компенсации может быть создан резервный фонд, но сумма должна быть в числе 0,2% от общих расходов предприятия на производство, услуги, реализацию.

Чтобы не придумывать сложных схем по поводу того, куда отнести «спортивные» расходы, можно включить их в статью премиальных выплат сотруднику за отличную работу. Тогда средства должны быть отмечены в отдельном пункте трудового договора или добавлены в специальное соглашение.

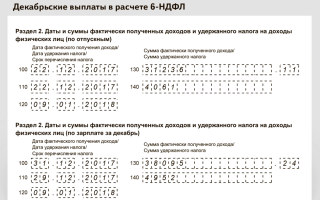

В этом случае в зарплатной ведомости, в графе «Премии и иные доплаты», указывается сумма компенсации, но конкретная цель не указывается. Согласно ст. 255 НК РФ, выплаты на спорт нельзя учесть в расходы на оплату труда. Но завуалировать под премию допустимо. Эта сумма подлежит вычету НДФЛ, начислению страховых взносов в ПФР, ФСС, ФОМС.

Приведем пример

Сотруднику предусмотрена компенсация за посещение бассейна в размере 2 000 рублей. Специалист отдела кадров включает эту сумму как премию за отличную работу. Исходя из того, что премиальные относят к доходу физического лица, с них полагается вычет НДФЛ.

НДФЛ составит 260 рублей. К выдаче на руки остается сумма 1740 рублей.

Работодатель обязан оплатить взносы:

- ПФР = 440 рублей

- ФСС = 62 рубля

- ФОМС = 102 рубля.

Общая сумма страховых взносов с работодателя составит 604 рубля.

Включить компенсацию в категорию социального пакета для сотрудников тоже нельзя, потому что это не предусмотрено налоговым законодательством. Предпринимателям, находящимся на УСН или ЕНВД, выплаты на компенсацию занятий спортом тоже нельзя включать в уменьшение налоговой базы при исчислении налога на прибыль:

- При УСН такие расходы не входят в закрытый перечень расходов при исчислении единого налога (согласно Налоговому кодексу, ст. 346.16, 346.18).

- При ЕНВД платится единый налог вмененного дохода и расходы совсем не учитываются.

Чтобы не допустить ошибок в том, как списать средства на компенсацию за занятия спортом сотрудникам, лучше обратиться к налоговому инспектору за консультацией.

Поощрение сотрудника любыми бонусами, премией всегда находит отклик у подчиненных и настраивает их на большую работоспособность. Если вы можете поддержать стремление людей заботиться о своем здоровье, то стоит изучить тонкости рекомендаций Министерства труда и создать благоприятную атмосферу на предприятии.

Источник: https://zhazhda.biz/base/kompensaciya-zanyatij-sportom-sotrudnikam

Расходы на спорт — бухучет и налоги

Каждый работодатель хочет иметь в своей организации здоровых сотрудников. Если работник часто болеет, устает, снижается его работоспособность, а это все в дальнейшем сказывается на результатах деятельности организации.

Работодатель все чаще принимает участие в создании здорового образа жизни сотрудников и несет связанные с этим расходы.

Какие виды спортивных расходов несет работодатель? Обязан ли он возмещать расходы на спорт? Как учесть данный вид расходов в бухгалтерском учете и какие виды налогов требуется начислить?

Основные виды расходов на спортивные занятия

Спорт – это сфера социально-культурной деятельности как совокупность видов спорта, сложившаяся в форме соревнований и специальной практики подготовки человека к ним.

А спортивная подготовка — тренировочный процесс, который подлежит планированию, включает в себя обязательное систематическое участие в спортивных соревнованиях, направлен на физическое воспитание и совершенствование спортивного мастерства лиц, проходящих спортивную подготовку, и осуществляется на основании государственного (муниципального) задания на оказание услуг по спортивной подготовке или договора оказания услуг по спортивной подготовке в соответствии с программами спортивной подготовки (ст. 2. ФЗ № 329-ФЗ).

В настоящее время организация занятий спортом стала популярным в трудовых коллективах. Основной целью при организации занятий спортом для сотрудников является сплочение коллектива, поддержание физического состояния и здорового образа жизни сотрудников, а также высокой работоспособности и эффективности труда, а также улучшение условий труда и стимулирование сотрудников.

Вариантами организаций спортивных занятий для сотрудников может служить:

- выдача сертификатов в фитнес-клубы,

- открытие в своей компании корпоративных секций по теннису, футболу, баскетболу и другим видам спорта,

- оборудование собственного тренажерного зала,

- проведение корпоративных спортивных выездов и т. д.

Вне зависимости от того, какой вариант организации спортивных занятий выбирает работодатель, это несет определенные расходы.

В бухгалтерском учете расходами организации признается уменьшение экономических выгод в результате выбытия денежных средств и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации. (п.2 ПБУ 10/99).

С точки зрения налогового учета расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком (ст. 252 НК РФ).

К основным расходам при организации занятий спортом для сотрудников относится (п. 32 Типового перечня мероприятий по улучшению условий и охраны труда):

- компенсация работникам оплаты занятий спортом в клубах и секциях;

- организация и проведение физкультурных и спортивных мероприятий, включая оплату труда методистов и тренеров, привлекаемых к выполнению указанных мероприятий;

- организация и проведение физкультурно-оздоровительных мероприятий (производственной гимнастики, лечебной физической культуры (далее — ЛФК) с работниками, которым по рекомендации лечащего врача и на основании результатов медицинских осмотров показаны занятия ЛФК), включая оплату труда методистов, тренеров, врачей-специалистов, привлекаемых к выполнению указанных мероприятий;

- приобретение, содержание и обновление спортивного инвентаря;

- устройство новых и (или) реконструкция имеющихся помещений и площадок для занятий спортом;

- создание и развитие физкультурно-спортивных клубов, организованных в целях массового привлечения граждан к занятиям физической культурой и спортом по месту работы.

Чем регулируется

- ФЗ № 329-ФЗ от 04.12.2007 «О физической культуре и спорте в Российской Федерации»;

Источник: https://firmmaker.ru/stat/nalogovye/raskhody-na-sport-bukhuchet-i-nalogi

Как оформить и отразить в учете компенсацию расходов сотрудников на занятия спортом

Работодатель обязан ежегодно проводить за свой счет мероприятия по улучшению условий и охраны труда в организации. Типовой перечень таких мероприятий утвержден приказом Минздравсоцразвития России от 1 марта 2012 г. № 181н.

Перечень включает в себя мероприятия, направленные на развитие физической культуры и спорта в трудовых коллективах (п. 32 Типового перечня). Все их проводить не обязательно. Организация может выбрать из них те, которые посчитает наиболее подходящими исходя из специфики своей деятельности, и утвердить свой список.

Главное, чтобы в общей сложности на мероприятия по улучшению условий и охраны труда (включая мероприятия по развитию физкультуры и спорта) за год работодатель потратил не менее 0,2 процента затрат на производство (ст. 226 ТК РФ). Тогда будет считаться, что обязанность исполнена.

И требовать большего контролеры не вправе.

Самое простое и понятное, что можно выбрать из списка мероприятий, – компенсировать сотрудникам полностью или частично абонементы в спортклубах и секциях. Если руководство вашей организации решило остановиться на таком способе, то вам как бухгалтеру важно правильно оформить и учесть такие выплаты.

Ситуация: должна ли торговая организация улучшать условия труда, если она не занимается производством продукции?

Ответ: да, должна.

Улучшать условия труда должны все работодатели независимо от того, чем они занимаются. Будь то производство продукции, выполнение работ или оказание услуг. Исключений для торговых организаций нет.

Работодатель обязан проводить за свой счет мероприятия по улучшению условий и охраны труда в организации. Перечень таких мероприятий утвержден приказом Минздравсоцразвития России от 1 марта 2012 г. № 181н. Минимальный размер финансирования составляет 0,2 процента от затрат на производство продукции (работ, услуг). Об этом сказано в части 3 статьи 226 и статье 212 Трудового кодекса РФ.

Состав расходов организации зависит от вида предпринимательской деятельности. Но термин «затраты на производство» в действующем законодательстве не определен. Официальные разъяснения и судебная практика также отсутствуют. Единственное, где используется данный термин, – пункт 69 указаний, утвержденных приказом Росстата от 28 октября 2013 г. № 428.

В этом нормативном документе сказано, что затраты на производство товаров, продукции, работ, услуг формируют показатель строки 31 формы № П-3. И торговые организации отражают в этой строке именно покупную стоимость товаров. Показатель в строке 31 формы № П-3 должен соответствовать показателю из строки 2120 формы «Отчет о финансовых результатах».

Таким образом, для целей статотчетности под затратами на производство товаров, работ, услуг для торговых организаций понимают покупную стоимость товаров. Этот показатель формируют и в бухучете. Так предусмотрено пунктом 60 Положения по ведению бухгалтерского учета и отчетности.

Поэтому в торговой деятельности норматив затрат на мероприятия по улучшению условий и охраны труда нужно считать с себестоимости проданных товаров. Конкретный перечень таких мероприятий определяет руководитель организации в приказе.

Документальное оформление

Порядок, размеры и сроки выплаты компенсации сотрудникам можно предусмотреть в трудовом договоре (дополнительном соглашении к нему) или коллективном договоре. Например, в коллективном договоре можно прописать такой пункт: «Работодатель ежемесячно выплачивает сотрудникам компенсацию стоимости занятий спортом в любых клубах (фитнес-центрах) и секциях в размере 3000 руб.

, но не более фактических затрат, понесенных сотрудником за соответствующий месяц. Выплата осуществляется в сроки выплаты зарплаты при предоставлении Работодателю копии договора, заключенного между сотрудником и клубом (фитнес-центром), а также копий документов, подтверждающих фактические затраты на занятия спортом (чеки, квитанции об оплате, платежные поручения и др.)».

Бухучет

В бухучете начисленную сотрудникам компенсацию оплаты занятий спортом в клубах и секциях отразите по кредиту счета 73 «Расчеты с персоналом по прочим операциям». Суммы компенсаций включите в состав прочих расходов (п. 11 ПБУ 10/99):

Дебет 91-2 Кредит 73

– начислена компенсация сотрудникам оплаты занятий спортом в клубах и секциях;

Дебет 73 Кредит 68 субсчет «Расчеты по НДФЛ»

– удержан НДФЛ, рассчитанный c компенсации сотрудникам оплаты занятий спортом в клубах и секциях (при выплате такой компенсации);

Дебет 91-2 Кредит 69

– начислены страховые взносы c компенсации сотрудникам оплаты занятий спортом в клубах и секциях;

Дебет 73 Кредит 51 (50)

– выплачена компенсация сотрудникам оплаты занятий спортом в клубах и секциях.

НДФЛ и страховые взносы

Независимо от того, какую систему налогообложения применяет организация, при выплате компенсации она обязана рассчитать, удержать и перечислить в бюджет НДФЛ. Объясняется это следующим.

Все доходы, полученные резидентами от источников в России, облагаются НДФЛ (п. 1 ст. 209, п. 1 ст. 210 НК РФ). Исключение составляют выплаты, перечисленные в статье 217 Налогового кодекса РФ.

Компенсация сотрудникам оплаты занятий спортом в клубах и секциях в статье 217 Налогового кодекса РФ не поименована.

Следовательно, организация, которая выплачивает такую компенсацию сотрудникам, признается налоговым агентом.

Такой порядок следует из положений пункта 2 статьи 226 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 1 декабря 2014 г. № 03-03-06/1/61234 и от 4 июня 2009 г. № 03-04-07-01/190 (доведено до сведения налоговых инспекций письмом ФНС России от 18 июня 2009 г. № ШС-17-3/121).

На сумму компенсации сотрудникам оплаты занятий спортом в клубах и секциях нужно начислить взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний. Это связано с тем, что данная выплата рассматривается как оплата за сотрудника услуг. Ведь такие выплаты происходят в рамках трудовых отношений.

Кроме того, они не включены ни в закрытый перечень выплат, не облагаемых взносами на обязательное пенсионное (социальное, медицинское) страхование, ни в закрытый перечень выплат, не облагаемых взносами на страхование от несчастных случаев и профзаболеваний.

Такой вывод следует из части 1 статьи 7, статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ, пункта 1 статьи 20.1, статьи 20.2 Закона от 24 июля 1998 г. № 125-ФЗ. Аналогичные разъяснения содержатся в письмах ФСС России от 17 ноября 2011 г. № 14-03-11/08-13985 и Минздравсоцразвития России от 6 августа 2010 г. № 2538-19.

Налог на прибыль

Ситуация: можно ли учесть при расчете налога на прибыль компенсацию расходов сотрудников на занятия спортом в клубах или секциях?

Ответ: нет, нельзя.

Уменьшение налогооблагаемой прибыли за счет расходов на оплату занятий в спортивных секциях, кружках или клубах прямо запрещено пунктом 29 статьи 270 Налогового кодекса РФ.

Этот запрет применяется независимо от того, как организация классифицирует подобные затраты: как расходы на оплату труда (ст. 255 НК РФ) или как расходы на обеспечение нормальных условий труда (подп. 7 п. 1 ст. 264 НК РФ).

Дело в том, что для целей налогового учета все виды затрат подразделяются на две группы:

– расходы, которые можно учитывать при налогообложении прибыли;

– расходы, которые не уменьшают налогооблагаемую прибыль.

Об этом сказано в пункте 1 статьи 252 Налогового кодекса РФ.

Первая группа включает в себя экономически обоснованные и документально подтвержденные расходы, которые связаны с деятельностью, направленной на получение доходов. Перечень таких затрат открыт, а их классификация приведена в статьях 253 и 265 Налогового кодекса РФ.

Вторая группа включает в себя затраты, которые не могут быть учтены при расчете налога на прибыль ни при каких условиях. Перечень таких затрат приведен в статье 270 Налогового кодекса РФ.

Среди них – расходы на оплату путевок на лечение или отдых, экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий, на оплату товаров для личного потребления сотрудников, а также другие аналогичные расходы, произведенные в пользу сотрудников (п. 29 ст. 270 НК РФ).

Поэтому как бы организация ни обосновала расходы на занятия спортом, ее решение все равно будет противоречить пункту 29 статьи 270 Налогового кодекса РФ. Подтверждают такую позицию письма Минфина России от 1 декабря 2014 г. № 03-03-06/1/61234 и от 17 октября 2014 г.

№ 03-03-06/1/52376. В них чиновники однозначно высказались против признания таких расходов. Поэтому при проверке налоговая инспекция станет опираться на буквальное содержание этой нормы, и отстоять свою позицию организации будет трудно.

В арбитражной практике есть примеры судебных решений как в пользу организаций (постановление ФАС Московского округа от 14 апреля 2011 г. № КА-А40/2726-11), так и в пользу налоговых инспекций (см., например, постановление ФАС Западно-Сибирского округа от 24 января 2013 г.

№ А45-15793/2012). Однако устойчивой арбитражной практики не сложилось.

Пример отражения в бухучете и налогообложении компенсации сотрудникам оплаты занятий спортом в клубах и секциях

В августе 2014 года менеджеру организации А.С. Кондратьеву была выплачена компенсация оплаты занятий спортом в фитнес-клубе. В соответствии с дополнительным соглашением к трудовому договору размер компенсации, положенной Кондратьеву, составляет 3000 руб.

В учете организации сделаны следующие записи:

Дебет 91-2 Кредит 73

– 3000 руб. – начислена компенсация расходов на оплату занятий в фитнес-клубе;

Дебет 73 Кредит 68 субсчет «Расчеты по НДФЛ»

– 390 руб. – удержан НДФЛ с компенсации расходов;

Дебет 73 Кредит 51 (50)

– 2610 руб. – выплачена компенсация Кондратьеву;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ПФР»

– 660 руб. (3000 руб. × 22%) – начислены пенсионные взносы c компенсации расходов на оплату занятий в фитнес-клубе;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование»

– 87 руб. (3000 руб. × 2,9%) – начислены взносы на социальное страхование c компенсации расходов на оплату занятий в фитнес-клубе;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФФОМС»

– 153 руб. (3000 руб. × 5,1%) – начислены взносы на медицинское страхование c компенсации расходов на оплату занятий в фитнес-клубе;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний»

– 6 руб. (3000 руб. × 0,2%) – начислены взносы на страхование от несчастных случаев и профзаболеваний c компенсации расходов на оплату занятий в фитнес-клубе.

При расчете налога на прибыль компенсацию расходов на оплату занятий в фитнес-клубе бухгалтер организации не учел.

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 600 руб. (3000 руб. × 20%) – начислено постоянное налоговое обязательство на сумму компенсации, не учитываемую для целей налогообложения.

УСН

Налоговую базу по единому налогу организаций на упрощенке компенсации сотрудникам оплаты занятий спортом в клубах и секциях не уменьшают.

У организаций, которые платят единый налог с доходов, – потому что при расчете налога они вообще не учитывают никакие расходы (п. 1 ст. 346.18 НК РФ).

У организаций, которые платят единый налог с разницы между доходами и расходами, – потому что подобные затраты не предусмотрены в закрытом перечне расходов, которые учитываются при расчете единого налога при упрощенке (п. 1 ст. 346.16 НК РФ).

ЕНВД

На расчет налоговой базы расходы на компенсацию сотрудникам оплаты занятий спортом в клубах и секциях не влияют. Ведь объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ).

ОСНО и ЕНВД

Расходы на компенсацию сотрудникам оплаты занятий спортом в клубах и секциях при расчете налога на прибыль учесть нельзя (п. 1 ст. 252, ст. 270 НК РФ). На расчет налоговой базы по единому налогу такие расходы не влияют. Ведь объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ).

Поэтому для целей расчета налога на прибыль и ЕНВД распределять расходы на компенсацию сотрудникам оплаты занятий спортом в клубах и секциях между различными видами деятельности не нужно.

Источник: http://NalogObzor.info/publ/raschety_s_personalom/doplaty_nadbavki_kompensacii/kak_oformit_i_otrazit_v_uchete_kompensaciju_raskhodov_sotrudnikov_na_zanjatija_sportom/45-1-0-1189

Компенсация занятий спортом работодателем в 2018 году

Руководители компаний стали замечать, что плодотворнее и качественнее выполняют трудовые обязанности те сотрудники, кто занимается спортом.

Психологически и физически здоровые люди медленнее утомляются, лучше концентрируются и сохраняют позитивный настрой на протяжении всего рабочего дня. Так выяснилось, что расходы работодателей на оплату спортивных занятий своих подчиненных являются оправданными.

Более того, компенсация занятий спортом работникам, предоставляемая со стороны нанимателей, теперь частично возмещается государством.

Должна ли производиться компенсация занятий спортом по закону

Законопроект о выплате компенсационных сумм сотрудникам, оплачивающим свои занятия спортом, был выдвинут на изучение еще в 2014 году.

Цель проекта заключалась в том, чтобы повысить уровень охраны труда и улучшить рабочие условия.

В Правительстве полагают, что большинство сотрудников отказывается от спорта в силу дороговизны абонементов в спортзал, в то время как физические нагрузки благотворно влияют на здоровье и работоспособность.

С 2015 года всем руководителям предприятий было рекомендовано пересмотреть финансовые планы и учесть в них расходы на частичную компенсацию работникам расходов на посещение спортзала.

Но это нововведение не является обязательной мерой, то есть работодатель вправе отказаться от создания для подчиненных более комфортных условий труда.

А если наниматель решил прислушаться к совету властей, он вправе решить сам, как обеспечить компенсацию. Деньги могут быть потрачены на следующие статьи:

- организацию спортивных соревнований среди сотрудников в целях повышения интереса к спорту и сплочения коллектива;

- организацию спортивных занятий по йоге, баскетболу, футболу или оснащение бассейна;

- организация спортивного зала прямо на территории предприятия;

- компенсационная выплата работникам, предоставившим в бухгалтерию документы, свидетельствующие о расходах на спортивные занятия (с указанием числа посещений).

Читайте также статью ⇒ «Компенсация за использование личного имущества».

Компенсация занятий спортом сотрудникам предприятий

Правительство РФ предполагало, что расходы работников будут компенсироваться не полностью, а частично, а именно на 75% от размера фактически понесенных затрат:

- 50% должен компенсировать руководитель из личных средств;

- 25% компенсируется за счет государственного бюджета путем перечисления средств работодателю.

Если учесть, сколько на сегодняшний день стоят абонементы в спортзал, можно предположить, что суммы неплохие. Однако, эти 75% будут вычислены на основании размера действующего в регионе МРОТ и общей величины затрат компании.

Наниматель может направить на выплату компенсаций за занятия спортом не более 0,2% от совокупных затрат фирмы на производство и продажи.

За компенсацией затрат руководство компании должно обращаться в органы местного самоуправления.

Читайте также статью ⇒ «Компенсация проезда к месту отпуска в 2018 году».

Законодательные акты по теме

| ст. 255 НК РФ | О том, что компенсации сотрудникам занятий спортом нельзя учесть как расходы на оплату труда при налогообложении |

Типичные ошибки

Ошибка: Работодатель посчитал, что организация занятий спортом для сотрудников является обязательной мерой улучшения условий труда, и что отказ от выплаты компенсаций будет расцениваться как нарушение закона.

Комментарий: Выплата компенсаций по расходам на оплату абонемента в спортзал производится на добровольной основе, Правительство РФ не принуждает работодателей принимать подобные меры.

Ошибка: Работодатель учитывает расходы на выплату компенсаций занятий спортом в расходах на оплату труда.

Комментарий: Поступать таким образом нельзя. Разрешено включить компенсацию в «Премии и иные доплаты» без указания цели выплат.

Ответы на распространенные вопросы о том, выплачивается ли компенсация занятий спортом

Вопрос №1: Должен ли работодатель каким-либо образом закрепить выплату компенсаций за занятия спортом сотрудниками документально?

Ответ: Да, нужно будет составить список спортивных занятий, подлежащих компенсации, передать документ в профсоюзную организацию, прописать условия выплаты компенсации в трудовом и коллективном соглашении.

Вопрос №2: Удерживается ли НДФЛ с компенсации занятий спортом сотрудникам?

Ответ: Да, поскольку бухгалтер обычно оформляет выплату как премию за отличные успехи в работе. Более того, должны удерживаться и страховые взносы в фонды.

? Видео-советы. Существует ли компенсация занятий спортом сотрудникам предприятий?

В видео раскрывается информация о фитнесе для работника⇓

Оцените качество статьи. Нам важно ваше мнение:

Источник: http://kompensacii.ru/kompensaciya-zanyatij-sportom/

Нормативные документы компенсации за занятие спортом

Главное, чтобы в общей сложности на мероприятия по улучшению условий и охраны труда (включая мероприятия по развитию физкультуры и спорта) за год работодатель потратил не менее 0,2 процента затрат на производство (ст. 226 ТК РФ).

Тогда будет считаться, что обязанность исполнена. И требовать большего контролеры не вправе. Самое простое и понятное, что можно выбрать из списка мероприятий, – компенсировать сотрудникам полностью или частично абонементы в спортклубах и секциях.

Если руководство вашей организации решило остановиться на таком способе, то вам как бухгалтеру важно правильно оформить и учесть такие выплаты. Ситуация: должна ли торговая организация улучшать условия труда, если она не занимается производством продукции? Ответ: да, должна.

Улучшать условия труда должны все работодатели независимо от того, чем они занимаются.

Получи компенсацию и пособие

Ответы на распространенные вопросы о том, выплачивается ли компенсация занятий спортом Вопрос №1: Должен ли работодатель каким-либо образом закрепить выплату компенсаций за занятия спортом сотрудниками документально? Ответ: Да, нужно будет составить список спортивных занятий, подлежащих компенсации, передать документ в профсоюзную организацию, прописать условия выплаты компенсации в трудовом и коллективном соглашении. Вопрос №2: Удерживается ли НДФЛ с компенсации занятий спортом сотрудникам? Ответ: Да, поскольку бухгалтер обычно оформляет выплату как премию за отличные успехи в работе. Более того, должны удерживаться и страховые взносы в фонды.

? Видео-советы. Существует ли компенсация занятий спортом сотрудникам предприятий? В видео раскрывается информация о фитнесе для работника⇓ Оцените качество статьи.

Однако у чиновников Минфина после того, как Типовой перечень был расширен за счет включения в него мероприятий, направленных на развитие физической культуры и спорта в трудовых коллективах, на этот счет появились возражения, основанные на положениях п. 29 ст. 270 НК РФ.

Согласно названной норме при определении налоговой базы по налогу на прибыль не учитываются: — расходы на оплату путевок на лечение или отдых, экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий; — расходы на оплату подписки, не относящейся к подписке на нормативно-техническую и иную используемую в производственных целях литературу; — расходы на оплату товаров для личного потребления работников; — другие аналогичные расходы, произведенные в пользу работников.

Данный вариант оформления улучшает имидж работодателя и повышает желание трудоустроиться именно в эту организацию.

Кроме того, работодателю не приходится согласовывать с работником отмену подобной социальной гарантии, тогда как трудовой договор является двухсторонним соглашением и изменить или отменить прописанные в нем условия, предусматривающие оплату (компенсацию) занятий спортом, можно только по соглашению сторон (ст. 72 ТК РФ).

- Внимание

- Компенсационные выплаты

Источник: http://buh-nds.ru/normativnye-dokumenty-kompensatsii-za-zanyatie-sportom/

Минфин потребовал платить налоги за бесплатный фитнес

Занятия фитнесом или подготовка к сдаче нормативов ГТО за счет работодателя является доходом гражданина, с которого он обязан заплатить подоходный налог. Кроме того, эти затраты компаниям нельзя списать на расходы и этим уменьшить свой налог на прибыль.

Такую позицию Минфин озвучил в письме «Об учете для целей налога на прибыль компенсации работникам оплаты занятий спортом», разосланном для применения налоговыми органами.

По мнению финансового ведомства, оплата сотруднику спортивных секций — это для него доход в натуральной форме.

«Оснований для освобождения от налогообложения сумм компенсаций организациями работникам оплаты занятий спортом в клубах и секциях статья 217 Налогового кодекса не содержит, — категоричен в письме замдиректора департамента налоговой и таможенно-тарифной политики Минфина России Андрей Кизимов. — Доходом признается экономическая выгода в денежной или натуральной форме. Следовательно, указанные суммы подлежат обложению налогом на доходы физических лиц в установленном порядке».

Кроме того, в ст. 270 НК РФ прямо прописан запрет на учет подобных затрат при расчете налога на прибыль, указывает господин Кизимов.

В прошлом году Минтруд дополнил «Типовой перечень ежегодно реализуемых работодателем мероприятий по улучшению условий и охраны труда и снижению уровней профессиональных рисков» мероприятиями, направленными на развитие физической культуры и спорта работающего населения. Соответственно, работодателей обязали направлять до 0,2% своих совокупных затрат на оплату сотрудникам занятий в фитнес-клубах или иные спортивные занятия.

Поправки были внесены в рамках выполнения указа президента России Владимира Путина от 24 марта 2014 года — для «стимулирования различных возрастных групп населения к выполнению нормативов и требований Всероссийского физкультурно-спортивного комплекса «Готов к труду и обороне» (ГТО)».

Предполагалось, что прописанная в перечне обязанность будет стимулировать работодателей оплачивать за счет собственных средств занятия своих сотрудников спортом. Ведь за игнорирование требований по «улучшению условий труда» работодателям грозит штраф до 80 тыс. рублей при первом нарушении, а при повторном — штраф до 200 тыс.

рублей или административное приостановление деятельности на срок до 90 суток.

Юристы отмечают, что хотя формально позиция Минфина соответствует Налоговому кодексу, однако указывает на отсутствие согласованных действий между различными ведомствами.

— Минтруд, дополняя типовой перечень новой позицией, связанной с развитием физкультуры и спорта, выполнил только свою часть необходимых законодательных действий, что привело к возникновению правовой коллизии, — отмечает адвокат коллегии «Юков и партнеры» Олег Ярушин.

— Аналогичных действий по правке Налогового кодексе не последовало. Пока кодекс не будет дополнен нормами по освобождению этих затрат от дополнительных налогов, сотрудники налоговых инспекций будут в своей работе руководствоваться письмом Минфина и будут абсолютно правы.

Оспорить данную позицию Минфина невозможно: положительная для компаний судебная практика по этому вопросу отсутствует, говорит адвокат компании «Деловой фарватер» Антон Соничев.

— С одной стороны, власть пытается сподвигнуть бизнес заботится о здоровье своих сотрудников и поощрять их желание заниматься спортом.

А другой — налоговая нагрузка, как на самих бизнесменов, так и на граждан, делает подобные инициативы власти весьма затратными, — считает председатель коллегии адвокатов «Старинский, Корчаго и партнеры» Евгений Корчаго.

— Особенно ощутимыми данные затраты становятся в период кризисных явлений в экономике.

— Позиция Минфина является законной, однако такой подход нельзя признать целесообразным и справедливым, — подытоживает руководитель департамента по разрешению споров коллегии адвокатов «Барщевский и партнеры» Павел Хлюстов.

— Государству следует поощрять работодателей, которые заботятся о здоровье своих сотрудников, а не душить их излишним налогообложением.

Законодателю следует подумать о внесении изменений в НК РФ и освободить от налогообложения компенсацию оплаты спортивных занятий.

В пресс-службе Минфина не ответили на запрос «Известий».

Источник: https://iz.ru/news/588512

Как теперь безопасно списывать расходы на спорт для сотрудников

Чем поможет эта статья: Пересмотреть перечень проводимых в компании мероприятий по улучшению условий труда так, чтобы в налоговом учете списать больше расходов. От чего убережет: Компания избежит споров с налоговиками, проверяющими из Роструда и фондов.

Осторожно! Каждая компания обязана тратить деньги на улучшение условий труда. Иначе возможен штраф до 50 000 руб.

С 8 июля у компаний появилась возможность при расчете налога на прибыль учитывать больше расходов.

Теперь мероприятия, которые компания проводит для развития физкультуры и спорта, считаются улучшением условий труда сотрудников (утв. ). Статья подскажет вам, какую сумму спортивных расходов можно признать в налоговом учете, надо ли платить с них НДФЛ и взносы.

А ниже приведен образец приказа, который обезопасит новые налоговые затраты.

https://www.youtube.com/watch?v=h4qHmohVTKM

Распечатать образец >>

Скачать образец в формате Word >>

Можно внести спорт в список мер по улучшению условий труда

Типовой перечень мероприятий, которые компания может профинансировать, Минтруд с 8 июля дополнил новым «спортивно-физкультурным» пунктом ().

Теперь к расходам на улучшение условий труда можно отнести возмещение работникам стоимости занятий в спортклубах и секциях, организацию и проведение спортивных мероприятий, обустройство спортзалов, покупку спортивного инвентаря, устройство и содержание спортивных площадок.

На основе типового перечня каждая компания обязана утвердить в приказе свой. В него необязательно включать все пункты из перечня Минтруда. Можно выбрать несколько, скажем, покупку кулеров и обогревателей и возмещение расходов на фитнес. Кроме того, можно добавить еще и свои — например, ввести доплату за отказ от курения (см. подверстку ниже).

Список выплат, связанных с поощрением здорового образа жизни работников, можно дополнить еще одной — премией за отказ от курения. Чтобы учесть такую выплату в расходах, надо упомянуть ее в трудовом договоре либо локальном акте, например положении об оплате труда (). А в случае спора привести следующий аргумент.

Премия некурящим сотрудникам напрямую связана со стимулированием производственного процесса, ведь она снижает потери рабочего времени. Значит, расходы на нее обоснованны и их можно учесть при расчете налога на прибыль. Это подтверждают судьи (). Правда, в таком случае с каждой премии нужно платить страховые взносы.

А вот за отсутствие перечня трудовая инспекция может оштрафовать организацию на сумму до 50 000 руб. ().

По правилам Трудового кодекса РФ компания должна тратить на улучшение условий труда как минимум 0,2 процента от своих затрат (). О том, как именно рассчитать минимальную сумму расходов в 0,2 процента, не сказано ни в Трудового кодекса РФ, ни в .

И непонятно, что понимать под затратами на производство продукции (работ, услуг), за какой период брать данные расходы и как часто пересчитывать норматив. Поэтому вы вправе самостоятельно определить все эти моменты в приказе.

Например, прописать, что общую сумму затрат на весь год вы рассчитываете один раз в начале года исходя из величины расходов за прошлый год по данным бухучета. Предположим, в 2013 году ваши расходы составили 10 млн руб.

Значит, в 2014 году, чтобы выполнить требование Трудового кодекса РФ, достаточно потратить 20 000 руб. (10 000 000 руб. × 0,2%).

Расходы на спорт ФСС РФ не возмещает в отличие, например, от обучения по охране труда. Источник финансирования — собственные деньги компании. Но эти расходы можно списать при расчете налога на прибыль.

Для этого в приказе зафиксируйте, что компания финансирует спорт именно в целях улучшения условий труда, а не для того, к примеру, чтобы поднять корпоративный дух сотрудников. Без этого опасно списывать расходы в налоговом учете.

Значит, надо внести изменения в утвержденный директором перечень мероприятий по улучшению условий труда, который должен быть в каждой организации. Подойдет приказ директора.

Расходы можно учесть при расчете налога на прибыль

Новые расходы на спорт, как и другие затраты на улучшение условий труда, можно учесть при расчете налога на прибыль. Ведь они обязательны в силу трудового законодательства.

Основанием тут является пункта 1 статьи 264 Налогового кодекса РФ. Это касается и питьевой воды (), и обогревателей (), и прочих мероприятий из перечня. Главное включите все эти затраты в ваш внутренний перечень.

Тогда претензии со стороны налоговиков будут исключены.

При этом безопаснее, чтобы в этом перечне был установлен норматив, в пределах которого компания учитывает данные расходы. Он не обязательно должен равняться лимиту в 0,2 процента от затрат компании, о котором идет речь в Трудового кодекса РФ.

Обучающий курс по теме Посмотреть новую презентацию по страховым взносам можно в Высшей Школе Главбуха.

Верхняя граница в законодательстве не прописана. 0,2 процента от затрат — это минимальный порог. Поэтому компания вправе утвердить для себя лимит больше 0,2 процента, к примеру в размере 1 процента от затрат. И в его пределах списывать расходы при расчете налога на прибыль.

Безопаснее платить взносы и НДФЛ со спортивных компенсаций

По мнению ревизоров из фондов и налоговых инспекций, взносами и НДФЛ облагаются любые выплаты сотрудникам, которые не упомянуты в льготных перечнях (, , ).

Налоговики дополнительно ссылаются на Налогового кодекса РФ, из которой следует, что НДФЛ облагается оплата организацией питания, отдыха, обучения работника ().

А потому компаниям безопаснее и после 8 июля платить взносы и НДФЛ со стоимости фитнеса и бассейна. Такой подход в отношении взносов нам подтвердили в Минтруде.

В то же время есть аргументы с 8 июля не платить взносы и НДФЛ. Мероприятия из перечня компания проводит в первую очередь в собственных интересах — чтобы выполнить требования Трудового кодекса РФ и повысить производительность труда работников.

Кроме того, сумма этих компенсаций не зависит от того, как работник выполняет свою трудовую функцию и не привязана к его зарплате. Значит, у работника, получающего возмещение, не возникает облагаемый НДФЛ доход. А компания не должна платить с этой суммы страховые взносы. Но такая точка зрения наверняка приведет к спору с фондами и налоговиками.

Источник: https://www.gazeta-unp.ru/articles/43082-qqgb-16-m3-kakteper-bezopasno-spisyvat-rashody-nasport-dlyasotrudnikov

Как учесть расходы на тренировки и соревнования?

Работодатель — друг физкультурника

Опрос, проведенный корреспондентом «УНП», доказывает, что российским бухгалтерам все чаще приходится сталкиваться с учетом «уроков физкультуры», поскольку многие российские организации берут на себя заботу об активном образе жизни сотрудников.

Например, бухгалтер из Красноярска Лариса Кривицкая сообщила нам, что если года три-четыре назад в их городе бесплатные абонементы на посещение бассейна или фитнес-клуба выдавали только крупные предприятия, то теперь эту любезность оказывают своим сотрудникам и организации среднего бизнеса.

А гиганты промышленности стараются не терять советских традиций. Так, по словам заместителя главбуха ОАО «Тверской вагоностроительный завод» Владимира Козлова, на базе предприятия много лет работает спортивный клуб «Планета».

Команды «Планеты» по футболу, волейболу, баскетболу принимают участие в первенствах города и области, а еще на базе клуба проводятся внутризаводские соревнования.

Налоги назло рекордам

Затраты на покупку спортинвентаря и на организацию соревнований нельзя учесть при расчете налога на прибыль, уверен заместитель главного бухгалтера ОАО «Тверской вагоностроительный завод» Владимир Козлов: «Затраты на объекты соцкультбыта, к которым относится спортивный клуб «Планета», мы учитываем отдельно от затрат на производственную деятельность. И разумеется, затраты спортклуба мы не учитываем при исчислении налога на прибыль». С коллегой солидарен и заместитель главного бухгалтера столичного ОАО «Торговый дом «ГУМ»» Сергей Фролов.

«Некоторые бухгалтеры считают, что затраты на покупку абонементов в спортзал или организацию соревнований между отделами связаны с производственной необходимостью и списывают их при расчете налога на прибыль.

Дескать, занятия спортом улучшают здоровье работников, что влияет на производственные показатели.

Но для меня очевидно, что затраты на спорт являются производственной необходимостью лишь для профессиональных спортивных команд», — заметил Сергей Николаевич.

Правда, главбух из Томска Людмила Погребняк с такой категоричностью не согласилась. По ее мнению, если в трудовом договоре с работником оговорить, что абонемент в спортзал является частью заработной платы, то на стоимость абонементов можно начислять единый социальный налог, НДФЛ и учитывать расходы на покупку абонементов при исчислении налога на прибыль.

Кстати, начисление налога на доходы физических лиц заслуживает особого внимания. Как известно, организация может наградить победивших сотрудников ценными призами, может подарить выступавшим спортивную экипировку, может кормить участников соревнований. Все это — и призы, и экипировка, и питание — должно расцениваться как дополнительный доход сотрудников, считает Сергей Фролов.

То же самое относится и к оплаченным абонементам. «Соответственно бухгалтеру необходимо будет организовать учет сотрудников, получающих в организации дополнительный доход, и удерживать с них налог на доходы физических лиц.

А в последнее время налоговики очень внимательно следят за тем, как организация начисляет НДФЛ на дополнительные доходы работников», — предупредил коллег заместитель главбуха ГУМа.

Травма травме рознь

Другой важный вопрос: как расценивать травму, полученную сотрудником в ходе тренировок или соревнований, организованных работодателем.

Насчет растяжений, заработанных в тренажерном зале в нерабочее время, среди опрошенных корреспондентом «УНП» специалистов разногласий не возникло: такая травма однозначно будет считаться бытовой.

А вот насчет травм, полученных в ходе соревнований, мнения разделились.

Специалист Федеральной службы по труду и занятости Татьяна Жигастова уверена, что если сотрудник соревновался по заданию работодателя, то полученная на турнире травма будет считаться производственной: «Обычно работодатель оформляет отвлечение сотрудников на соревнования приказом. Стало быть, выступая, сотрудник действует в интересах работодателя.

А раз так, то травма должна считаться производственной». При этом Татьяна Михайловна подчеркнула, что даже если приказа о направлении на соревнования в организации не было, пострадавший работник может обратиться в Роструд.

В этом случае трудовые инспекторы заставят работодателя расследовать обстоятельства получения травмы и станут добиваться, чтобы она была признана производственной.

А начальник юридического отдела московского ООО «Аудиторская служба «СТЕК»» Наталья Орлова считает, что необходимо разграничить две ситуации: сотрудник участвует во внутрикорпоративных соревнованиях или защищает честь фирмы на состязаниях между разными организациями.

«Во второй ситуации можно говорить о том, что работник хоть и не выполняет свои трудовые обязанности, но, выступая за фирму, действует в интересах работодателя.

А раз так, статья 227 Трудового кодекса позволяет расценивать травму как несчастный случай на производстве», — сказала Наталья Александровна.

Но что касается травм, заработанных в баталиях между отделами одной фирмы, то их, по мнению Натальи Орловой, можно считать производственными только тогда, когда в должностной инструкции работника записано, что он обязан участвовать в подобных соревнованиях. «Участие в турнирах между подразделениями вряд ли можно расценить как действия в интересах работодателя.

Поэтому нужно учитывать другие условия статьи 227 ТК РФ: травма считается производственной, если получена в рабочее время. То есть в то время, в течение которого работник исполняет трудовые обязанности (ст. 91 ТК РФ).

Так что если участие в соревнованиях не является трудовой обязанностью работника, травму нельзя считать производственной», — считает Наталья Александровна.

Источник: газета «Учет.Налоги.Право»

Сергей НОВИКОВ

Источник: http://hr-portal.ru/article/kak-uchest-rashody-na-trenirovki-i-sorevnovaniya