Фсс не принял пособия к зачету — что делать бухгалтеру?

ФСС может не принять пособия к зачету. Предприниматель не может проигнорировать это решение органов. Он должен правильно учесть расходы, не принятые к учету, внести исправительные записи.

Причины неприятия пособий к зачету

Существуют различные виды зачетов: по больничным листам, декретные и детские пособия. Для чего вообще нужен их зачет? Средства изначально выплачиваются работодателем. Однако расходы последнего компенсируются ФСС.

Принятие пособий выполняется по итогам их проверки. В пункте 1 статьи 4.2 и пункте 4 статьи 4.

7 ФЗ №255 «Об обязательном соцстраховании» от 29 декабря 2006 года указано, что ФСС может не принимать пособия к вычету в этих случаях:

- Средства выплачены на основании неправильно оформленных документов.

- Были нарушены законы о соцстраховании.

- Документация вообще отсутствует.

К СВЕДЕНИЮ! ФСС может обнаружить признаки того, что фирма искусственно создала условия для выплаты пособий. К примеру, это могут быть подделанные листы нетрудоспособности.

Варианты действий

Если ФСС не приняла пособия к вычету, существует два варианта действий:

- Оспаривание решения.

- Внесение изменений в учет.

Варианты действий зависят от нюансов конкретной ситуации.

Особенности оспаривания

Оспаривание возможно только в том случае, если решение о непринятии пособий принималось на базе субъективных причин. То есть служба не обосновала свое решение. Иск нужно подавать в адрес самой ФСС. В заявлении требуется изложить все обстоятельства дела, приложить подтверждающие документы.

Часто незачет выполняется тогда, когда есть ошибки в листе нетрудоспособности. К примеру, это могут быть следующие ошибки:

- Неправильное указание возраста.

- Сокращено наименование фирмы.

- На листе присутствуют пустые ячейки.

- Присутствуют кавычки, запятые.

- Есть очевидные описки.

Что делать при наличии этих ошибок? Рекомендуется попросить сотрудника принести новый лист нетрудоспособности.

Отражение пособий, которые не приняты к учету

Если пособия не были приняты, бухгалтер должен действовать в соответствии с этим алгоритмом:

- Использование сторно в учете относительно сумм пособий, не принятых к зачету.

- Списание пособий в траты или их удержание с сотрудника.

- Исчисление с выплат страховых взносов.

- Начисление и удержание НДФЛ с сотрудника. Исключение составляют пособия по временной нетрудоспособности. Если ФСС не признает расходы, они перестают относиться к тратам, на которые не начисляется налог. То есть если сотрудник не вернул пособие, оно начинает считаться его доходом. С него нужно удерживать подоходный налог.

- Если сотрудник возвращает выплату, на которую уже уплачен подоходный налог, образуется переплата. О переплате нужно сказать работнику на основании пункта 1 статьи 231 НК. Переплата засчитывается в счет следующих платежей по НДФЛ. Она также может быть возвращена на р/с сотрудника.

- Перевод взносов и НДФЛ в государственную казну.

- Определение размера пени по взносам и налогам. Откуда образуются пени? В период признания расходов появляется недоимка. Выплаты становятся облагаемыми, и дата перевода выплат является стандартной.

- Изменение отчетности. Корректирующие записи вносятся и в налоговый, и в бухгалтерский учет.

То есть непризнание пособий предполагает целый ряд проблем. Бухгалтер обязательно должен предпринять соответствующие меры.

Учет пособий при их возврате сотрудником

Бухучет выплат определяется тем, вернул ли пособие сотрудник. Записи по тратам нужно сторнировать. Дата новой проводки аналогична дате решения фонда о том, что выплаты не будут приниматься к зачету. Удержание пособий может проводиться только при этих обстоятельствах:

- Сотрудник получил деньги на основании заведомо ложной информации. К примеру, он предоставил поддельный лист нетрудоспособности.

- Бухгалтер допустил ошибку счетного характера.

Если указанные условия отсутствуют, удержание может выполняться только добровольно.

В части 4 статьи 137 ТК РФ, части 4 статьи 15 ФЗ №255, части 1 статьи 138 ТК РФ указано, что подобные траты могут удерживаться из доходов сотрудника в размере не больше 20% от ежемесячного заработка.

Если сотрудник вернул средства, в учете выполняются эти проводки:

- ДТ69 КТ70. Сторно начисления пособия.

- ДТ20, 23, 25 26 44 КТ70. Сторно пособия по больничному листу за первые 3 дня (выплаты за остальные дни выполняются работодателем).

- ДТ70 КТ68. Сторно НДФЛ с выплат по листу нетрудоспособности.

- ДТ73, 76 КТ70. Пособие отнесено в категорию расчетов с сотрудниками по прочим операциям. Если трудящийся уволился, переплата возвращается на счет 76.

- ДТ50, 51, 70 КТ73, 76. Специалист вернул средства (добровольно или принудительно).

- ДТ69 КТ51. Доплата пособия. Необходимость ее связана с тем, что на сумму выплат были сокращены взносы на временную нетрудоспособность.

- ДТ70 КТ51. Переплата НДФЛ. Возврат переплаты на р/с сотрудника.

Сторно представляет собой возврат изначально указанного значения. То есть это исправление ранее внесенной записи.

Учет пособий в том случае, если сотрудник их не вернул

Сумму пособия нельзя вернуть в принудительном порядке в случае, если незачет — это следствие нарушения законов бухгалтером учете. Взыскание средств – это право, а не обязанность работодателя. То есть он может и не взыскивать пособие, даже если на это есть основания (основание – статья 240 ТК РФ).

Если сотрудник не возвратил пособие, выполняются эти проводки:

- ДТ69 КТ70. Сторно начисленного пособия.

- ДТ91/2 КТ70. Отнесение расходов на счет прочих трат.

- ДТ91/2 КТ69. Начисление страховых взносов на сумму.

- ДТ70 КТ68. Удержание НДФЛ с выплат. Исключение составляет пособие по нетрудоспособности.

- ДТ91/2 КТ69 (специальный счет «Пени, штрафы»). Пени по взносам, выплаченным с опозданием из-за недочета.

- ДТ91/2 КТ68 (специальный счет «Пени и штрафы»). Пени по НДФЛ, внесенному несвоевременно.

- ДТ69/68 КТ51. Перечисление страховых взносов и НДФЛ в государственную казну.

С сотрудника будет удерживаться НДФЛ. Если работник уволился, о невозможности удержания налога нужно сообщить в ФНС.

Особенности составления отчетности

Если произошел незачет, нужно внести изменения и в отчетность:

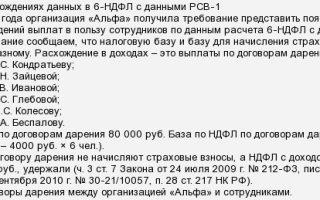

- 2-НДФЛ. Нужно убрать сумму пособия. Бухгалтеру требуется составить и сдать справку по корректировкам. Актуально это в том случае, если выплаты изначально облагались НДФЛ и сотрудник вернул средства. Если работник не вернул средства, нужно составить корректирующую 2-НДФЛ. Ранее использованный код 2300 заменяется на код 4800. Если выплаты не облагались НДФЛ и сотрудник их вернул, в отчетности менять ничего не требуется. Если средства не облагались налогом и сотрудник их не вернул, у него образуется доход. Он фиксируется в отчетности под кодом 4800.

- 6-НДФЛ. Если выплата облагалась НДФЛ и сотрудник ее вернул, нужно сдать корректирующую отчетность. Ее нужно составлять и сдавать также за предыдущие периоды. Если выплаты облагались налогом, однако работник их не вернул, в отчетности ничего не меняется. Если сумма не облагалась НДФЛ и сотрудник ее не вернул, у него образуется доход. Необходимо сдать корректирующую отчетность.

Внесение изменений зависит от обложения пособий налогами и от того, возвращена ли сумма сотрудником.

Источник: https://assistentus.ru/buhuchet/fss-ne-prinyal-posobiya-k-zachetu/

Споры о больничном: в 2017 году судиться придется с ФСС

С 1 января 2017 года функции по администрированию страховых взносов переходят к ФНС РФ. Эксперт по налогообложению Игорь Кармазин рассказал БУХ.

1С что будет с больничными в следующем году, кто станет принимать решения о возмещении и с каким ведомством придется судиться работодателям по поводу оплаты больничных листов.

Федеральный закон от 03.07.

2016 N 243-ФЗ внес ряд важных новаций в порядок осуществления контроля за действиями плательщиков страховых взносов на обязательное социальное страхование. В частности, за действиями по оплате больничных листков.

Закон дополнил вторую часть НК РФ главой 34 “Страховые взносы в РФ” и передал функции по администрированию страховых взносов ФНС. Но при этом все функции и полномочия по контролю за правильностью оформления листков временной нетрудоспособности и выплате пособий по ним по-прежнему будут в руках сотрудников ФСС (п. 8 ст. 431 НК РФ).

Вплоть до 2021 года останется без изменений и порядок компенсации и возмещения расходов по больничным листкам. Напомним, по закону работодатель обязан оплачивать больничный, но не обязан нести расходы по нему.

Соответственно, он вправе претендовать на зачет выплаченных пособий в счет уплаты страховых взносов за своих работников.

Если же расходы превысят сумму полагающихся к уплате взносов, ФСС обязан будет покрыть за свой счет образовавшиеся убытки работодателя (п. 8 ст. 431 НК РФ).

Предположительно, с 2021 года все регионы перейдут (некоторые уже перешли) на “прямые выплаты” больничных, когда пособия будет выплачивать не работодатель (а потом обращаться в ФСС за зачетом/возмещением), а сам ФСС.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Пилотный проект перехода регионов на “прямые выплаты” был утвержден еще Постановлением Правительства РФ от 21.04.2011 № 294.

В соответствии с ним в ближайшее время уйдет в прошлое так называемый «зачетный принцип», когда в ФСС перечислялась лишь разница между суммой начисленных взносов и величиной выплаченных работодателем пособий. В свою очередь взносы будут перечисляться работодателями в полном размере.

До этого времени работники смогут получать пособия по месту своей работы, а все решения о зачете и компенсации расходов работодателей по больничным листкам продолжит принимать ФСС.

Зачет уплаченных сумм в счет погашения обязанности по уплате взносов налоговики будут производить именно на основании решения ФСС.

Возврат переплаченных сумм будут производить сами территориальные органы ФСС (ст. 431 НК РФ).

Иными словами, судиться работодатели продолжат именно с ФСС, а не с налоговиками. Соответственно, можно предположить, что в 2017 году ничего не изменится и в арбитражной практике рассмотрения споров, касающихся больничных листков. Итак, какие случаи отказа ФСС от возмещения являются правомерными, а какие нет?

В соответствии с пп. 3 п. 1 ст. 11 Федерального закона № 165- ФЗ “Об основах обязательного социального страхования” (продолжит свое действие после 1 января 2017 года) страховщики имеют право не принимать к зачету расходы на обязательное социальное страхование, произведенные с нарушением законодательства.

Аналогичное правило установлено п. 18 Положения о ФСС (утверждено Постановлением Правительства РФ от 12.02.1994 № 101). Согласно этим нормам, расходы по обязательному социальному страхованию, произведенные с нарушением установленных правил или не подтвержденные документами, к зачету не принимаются и подлежат возмещению в установленном порядке.

В связи с этим даже самые незначительные и безобидные нарушения, допускаемые при оформлении больничных, грозят работодателю негативными последствиями. По крайней мере, именно так и полагает страховщик.

Напомним, Порядок оформления листков нетрудоспособности утвержден Приказом Минздравсоцразвития России от 29.06.2011 N 624н. Данный приказ содержит массу разнообразных требований к порядку заполнения больничных. Поэтому не допустить ошибок при его оформлении довольно проблематично. Особенно, если медицинский работник не имеет соответствующего опыта.

С учетом этого обстоятельства арбитражные суды попросту научились закрывать глаза на ошибки, допускаемые при выдаче больничных листков. Главное – чтобы ошибки эти не носили критического характера (неуказание наименования медучреждения, или, скажем, отсутствие периода временной нетрудоспособности).

К примеру, Пятнадцатый арбитражный апелляционный суд в Постановлении от 12 мая 2016 года № А53-1007/2016 рассмотрел спор, касающийся зачета расходов по больничному, оформленному с нарушениями.

Больничный был заполненный синей шариковой ручкой, а, согласно пункту 56 Порядка N 624н, записи в листке нетрудоспособности выполняются на русском языке печатными заглавными буквами чернилами черного цвета либо с применением печатающих устройств. Допускается использование гелиевой, капиллярной или перьевой ручки.

Не допускается использование шариковой ручки. Однако суд пришел к выводу, что это нарушение не носит критического характера и не влияет на возможность зачета.

Суд пояснил, что сам по себе факт выдачи листка с нарушением порядка его оформления, при отсутствии доказательств ненаступления страхового случая, не может являться основанием для отказа застрахованным лицам в социальном обеспечении, гарантированном законом на случай временной нетрудоспособности. Соответственно, и оснований для отказа в зачете понесенных работодателем расходов не имелось.

На это же указал и Арбитражный суд Поволжского округа в Постановлении от 11 августа 2016 года № А12-54881/2015. В нарушение законных требований в больничных листках были указаны периоды нетрудоспособности несколькими строчками, тогда как следовало указывать одной строчкой весь период нетрудоспособности.

Суд, удовлетворяя заявленные работодателем требования, пришел к выводу, что нарушение порядка оформления листков нетрудоспособности является незначительным и носит устранимый характер.

Доказательств недостоверности листков нетрудоспособности, их выдачи при отсутствии заболеваний либо без освидетельствования сотрудника медицинским работником не представлено.

Поэтому оснований для отказа в принятии к зачету произведенных расходов не имелось.

Принимая к оплате больничный лист, работодатель должен убедиться в его надлежащем характере. В первую очередь при проведении проверки осуществленных страхователем платежей проверяющие обратят внимание на правильность заполнения реквизитов листка нетрудоспособности.

Правильный лист в обязательном порядке должен иметь разборчивые записи медицинских работников, четкие печати, название и штампы медицинской организации.

Это следует из норм Методических указаний о порядке назначения, проведения документальных выездных проверок страхователей, утвержденных постановлением Фонда социального страхования РФ от 07.04.2008 N 81.

Если эти условия будут соблюдены, а работодатель докажет факт несения расходов, ФСС не вправе будет отказать в возмещении этих расходов (Постановление Семнадцатого арбитражного апелляционного суда от 10 ноября 2015 года № 17АП-13604/2015-АК).

Источник: https://buh.ru/articles/documents/52024/

Что делать при ошибке в больничном листе?

Больничный лист – важный документ, на основе которого сотрудник получает пособие. Также именно он обеспечивает работнику возможность не посещать рабочее место в период болезни на законных основаниях.

В настоящее время существуют четкие правила оформления листка временной нетрудоспособности, но при этом врачи и работодатели все равно в некоторых случаях совершают ошибки, из-за которых могут возникать проблемы с получением пособия из резервов фонда социального страхования.

Нередко из-за них компаниям придется судиться с ФСС, чтобы получить компенсацию за выплаченные работнику деньги по больничному листу.

Правила оформления

Правила оформления листков временной нетрудоспособности в 2018 году достаточно просты:

- бланк может заполняться как на компьютере, так и вручную, при этом все буквы должны быть написаны печатными заглавными буквами;

- недопустим выход за границы ячеек при заполнении документа;

- весь текст должен быть написан черной ручкой, так как использование других цветов может повлечь за собой отказ ФСС в оплате больничного;

- врачи не должны указывать в листке нетрудоспособности поставленный диагноз, причина болезни должна содержать только код, который указывает на определенный тип заболеваний.

Ошибка в больничном листе

Ошибки в листках временной нетрудоспособности могут быть разные.

Некоторые из них считаются допустимыми, и в этом случае документ будет принят к оплате.

В других ситуациях ошибки могут стать поводом к признанию документа недействительным, из-за чего сотруднику придется получать дубликат больничного, чтобы получить полагающееся ему пособие.

Допустимая

К допустимым ошибкам в настоящее время относятся:

- незначительный выход буквы за пределы поля;

- небольшая помарка;

- лишние пробелы в имени работника поликлиники (по правилам их ставить нельзя);

- неточности в названии организации, указанной в части, заполняемой врачами;

- сочетание текста, заполненного на компьютере и вручную.

В наименовании организации

Если в медицинском учреждении допустили незначительную ошибку в названии работодателя, то эта ошибка считается несерьезной, так как эти сведения могут быть скорректированы самим руководителям при заполнении своей части.

В имени

Если врачи или работодатели совершили ошибки в имени, то в этом случае документ подлежит замене.

Допустимы только те неточности, которые связаны с лишними пробелами между инициалами.

Но некоторые инспекторы ФСС могут принять эту ошибку за серьезную, если в документе содержится большое количество недочетов.

В расчете

Ошибки в расчете, которые были обнаружены бухгалтером, могут быть исправлены им, если в документе не содержится других ошибок. Это связано с тем, что в целом документ может содержать не более двух исправлений или неточностей.

Несовпадение дат

Несовпадение дат может служить серьезной ошибкой, из-за которой документ будет отклонен.

Если пациент находился в стационаре или врач посещал его на дому, то в этом случае больничный лист может быть оформлен задним числом.

Заполнять такую дату можно только в графе «находился в стационаре». При этом врач должен поставить соответствующие отметки, подтверждающие право оформить больничный таким образом.

При заполнении

Ошибки в листке временной нетрудоспособности могут быть совершены в двух частях, которые заполняются лечебным учреждением и работодателем соответственно.

Некоторые из этих ошибок могут быть признаны незначительными, в то время как другие сделают документ недействительным.

Кроме этого, законодательство РФ допускает исправление той части больничного листа, которая заполняется работодателем, но сделать это необходимо в соответствии с теми правилами, которые установлены ФСС.

Медицинским учреждением

Если в медицинском допустили ошибки при заполнении бланка, то документ сразу признается недействительным.

В этом случае врач сразу должен оформить его на другом бланке, так как вносить исправления он не имеет права.

Работодателем

Ошибка в больничном листе, допущенная работодателем, может быть им исправлена.

Но в этом случае сделать необходимо в соответствии с действующими правилами, иначе ФСС может не принять документ.

Допускает ли исправления закон?

В российском законодательстве указано, что исправления в больничном листе могут быть только в той части, которую заполняет работодатель.

Но для того чтобы документ считался действительным, все неточности должны быть оформлены правильно.

Как правильно корректировать?

Давайте рассмотрим, как правильно исправить ошибку в больничном листе:

- Для того чтобы исправить сведения, допущенные работодателем, необходимо зачеркнуть неверную информацию горизонтальной чертой, после чего написать на обратной стороне бланка верную информацию и надпись «Исправленному верить».

- После этого данная информация должна быть заверена руководителем компании, то есть его подпись и печатью.

Теперь вы знаете, как делать исправления правильно, поэтому сможете избежать многих проблем с фондом социального страхования и необходимости переделывать лист нетрудоспособности.

Имеет ли значение количество правок?

В настоящее время законодательство РФ допускает в больничных листах не более двух ошибок.

Если их допущено большее количество, то документ будет признан недействительным.

Кто подписывает?

Все исправления должны быть заверены подписью руководителя компании и печатью.

Также в документе должна стоять подпись главного бухгалтера, который вносил исправления.

Образец

Образец исправления больничного листа вы сможете увидеть ниже.

В нем указаны основные нюансы, которые следует учитывать при исправлении документов.

Последствия

Наличие ошибок в больничном листе может иметь серьезные последствия. В некоторых случаях, когда допущены серьезные ошибки, сотрудники ФСС могут отказать в выплате.

В этом случае работодателю придется судиться с фондом, чтобы компенсировать свои затраты на выплаченное пособие.

Возможна ли замена?

В том случае, если в больничном листе найдены ошибки, то ФСС может потребовать переделать документ для получения пособия.

В этом случае работодатель дает сотруднику письмо от фонда, с которым тот может обратиться в лечебное учреждение за получением дубликата.

Проверка документа

Проверка листков временной нетрудоспособности – обязанность руководителей компании и бухгалтеров, которые занимаются их заполнением.

На этом этапе можно определить имеющиеся ошибки и исправить их, если они были допущены во второй части, которая заполняется работодателем.

При наличии серьезных ошибок в части медицинского учреждения, сотрудник направляется к лечащему врачу для получения дубликата, так как данный документ будет признан недействительным.

Кроме этого, в некоторых случаях нелишним будет проверка подлинности больничного листа, которую можно совершить с помощью обращения в медицинское учреждение или ФСС.

Сотрудники фонда с легкостью проверят номер документа, с помощью которого можно узнать, настоящий это документ или нет.

На видео о неточностях в листе нетрудоспособности

Источник: http://nam-pokursu.ru/oshibka-v-bolnichnom-liste/

Как исправить ошибку в больничном листе? Образец для работодателей и медицинских учреждений

Лист нетрудоспособности – официальный документ, выдаваемый медицинской организацией. На основании больничного пропуск сотрудником рабочих дней не считается прогулом.

Кроме того лист нетрудоспособности служит основанием для выплаты пособия по временной нетрудоспособности. Рассчитывается оно, исходя из данных, содержащихся в больничном.

Поэтому при неверном заполнении листа работник рискует остаться без пособия, работодатель получить штраф, а медицинская организация выговор или предупреждение.

Что считается ошибкой

Законодательством строго определены правила заполнения больничного листа, как работодателем, так и медицинской организацией.

И нарушение этих правил приводит к тому, что лист нетрудоспособности приобретает статус недействительного в органах ФСС (Фонд социального страхования).

Именно ФСС назначает и выплачивает пособие по временной нетрудоспособности, поэтому сотрудники ведомства тщательно следят за тем, как заполнены больничные.

Виды ошибок существуют самые разные: от неправильно выбранного цвета чернил, которыми заполняется лист, до прописных букв в ячейках. При этом некоторые виды ошибок считаются неисправимыми. Их не могут изменить в текущем больничном листе, поэтому работнику выписывается новый бланк.

Ошибки, которые допускаются медицинским учреждением, делают документ недействительным сразу. Исправить их нельзя, бланк подлежит немедленной замене. Ошибки, допускаемые работодателем, могут быть им самостоятельно исправлены непосредственно в бланке.

Частые ошибки

Наиболее частыми ошибками при заполнении больничного листа являются:

- неполное наименование организации работодателя;

- выход букв за границы ячеек;

- прописные буквы;

- лишние пробелы в инициалах;

- пропуск первой ячейки при заполнении.

При этом некоторые неточности в исполнении правил считаются допустимыми. ФСС принимает больничные листы с исправлениями или допустимыми ошибками.

Допустимые ошибки

Существует ряд помарок и неточностей в исполнении правил, которые в ведомстве ФСС считаются незначительными. К ним относятся:

- написание некоторых слов прописью;

- пробелы в инициалах врача;

- пустые ячейки без прочерков;

- заключение названия организации-работодателя в кавычки;

- написание названия медицинского учреждения и его местонахождения без учета последовательности;

- написание букв или цифр на границах ячеек.

Согласно правилам ФСС, лист, сложенный в два или три раза, является допустимым. Не принять его для начисления пособия не могут, если в нем не содержатся ошибки и исправления.

Со стороны медицинского учреждения никаких исправлений в составлении больничного листа не может быть.

Если врач опустил ошибку в заполнении (неправильно проставил код причины, указал неверно свои инициалы или инициалы пациента и прочие), то берется новый бланк.

При этом в нем врач обязан указать, что бланк повторный – дубликат, проставив соответствующую отметку. Все листы нетрудоспособности, выдаваемые в медицинские учреждения, подлежат учету.

Печать медицинского учреждения, которая не имеет надписи «Для больничных листов» или «Для листов нетрудоспособности», считается недействительной на бланке. В этом случае сотрудник, получивший такой больничный, обязан обратиться в медучреждение для получения дубликата.

Проставлять верную печать взамен неверной на один и тот же бланк – запрещено.

Работодатель вправе исправить допущенные неточности самостоятельно в своей части бланка. При этом использоваться для этого должна ручка с черными чернилами (не шариковая). Не допускается применение корректирующих средств.

Неправильная графа должна быть зачеркнута черными чернилами, а изменения прописаны с обратной стороны бланка.

Количество ошибок и исправлений

На бланке больничного допускается не более двух исправлений. При этом если количество допустимых ошибок велико, и вместе с ними присутствуют изменения от работодателя, то ФСС вправе отказать в принятии такого листа для назначения пособия.

Количество исправлений определено наличием ограниченного свободного места с обратной стороны бланка. Новая исправленная информация может быть написана прописью, поскольку для нее нет отдельных ячеек в бланке. Не допускается внесение изменений и исправление ошибок непосредственно в самой форме поверх неверных данных. Такой больничный лист не будет принят в ФСС.

Ошибки работодателя и врача

Если во время заполнения свой части бланка работодатель допустил ошибку, то он может самостоятельно ее исправить. При этом существует ряд правил, которые необходимо соблюдать. В противном случае исправления будут считаться недействительными, а лист нетрудоспособности не будет оплачен Фондом социального страхования.

Как исправлять правильно работодателю

Исправления в больничном листе работодатель вносит следующим образом:

- Ошибочные данные перечеркиваются черной гелевой, капиллярной или перьевой ручкой. Зачеркивание выполняется строго горизонтально, по линейке.

- Исправления вносятся той же ручкой с обратной стороны бланка в отведенном для этого месте. Допускаются прописные буквы.

- Рядом с внесенными изменениями проставляется пометка «Исправленному верить», ставится подпись главного бухгалтера и руководителя организации, печать. Если у организации нет своей печати, то достаточно подписи руководителя.

При этом в больничном листе не могут быть исправлены те ошибки, которые допустили в медучреждении.

Например, если врач неправильно записал со слов работника название организации-работодателя, то работодатель самостоятельно их не исправляет.

В своей части бланка бухгалтер или сотрудник отдела кадров заполняет верную информацию об организации: ОГРН, ИНН, наименование без кавычек. Допущенные врачом неточности в этом случае считаются техническими и допустимыми.

Пример исправленного бланка:

Пример исправленного бланка

В листах нетрудоспособности старого образца допускалось неограниченное количество ошибок, которые могли быть исправлены как врачом самостоятельно, так и работодателем. Новый утвержденный бланк не может содержать более двух исправлений от работодателя и ни одного исправления от представителя медучреждения.

Как правильно исправлять врачу

Ошибки, допущенные врачом, не подлежат исправлению в текущем бланке. Если врач неправильно указал сведения (например, код причины), то форма подлежит утилизации.

Взамен нее выдается дубликат с пометкой о том, что это дубликат. При этом в форме проставляется код причины выдачи дубликата.

Если же врач совершил допустимые ошибки, то новый бланк не выписывается, а текущий отдается работнику без каких-либо зачеркиваний и исправлений со стороны врача.

В случаях если ФСС не принял больничный лист для оплаты пособия, он возвращается работнику через работодателя с пометками. В них прописываются основания, по которым бланк признан недействительным. Работнику вместе с работодателем необходимо обратиться в медучреждение по месту выдачи бланка для получения корректного дубликата.

Последствия

Если в ФСС поступил неверно заполненный бланк о нетрудоспособности, то ведомство вправе отказать в его приеме. В этом случае работодатель самостоятельно выплачивает пособие работнику. Как показывает юридическая практика, это приводит к тому, что работодатель начинает судебное разбирательство с Фондом по компенсации выплаченных средств.

Работник не несет ответственности за некорректно заполненный бланк, поскольку лично его не заполняет.

Если работодатель допускает ошибки, а Фонд отказывается принять форму к выплате, то пособие по временной нетрудоспособности выплачивается работнику работодателем.

ФСС вправе вернуть неверный бланк для внесения исправлений или получения дубликата.

Кроме того ведомство вправе предоставить работодателю мотивированный отказ в выплате пособия работнику без возврата некорректного больничного листа.

Дорогие читатели!

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Изменения в 2018 году

Наши эксперты отслеживают все изменения в законодательстве, чтобы сообщать вам достоверную информацию.

Подписывайтесь на наши обновления!

Ошибки в больничных листах

Источник: http://lgoty-vsem.ru/posobie/kak-ispravit-oshibku-v-bolnichnom-liste-obrazec-dlya-rabotodatelej-i-medicinskix-uchrezhdenij.html

Непринятые ФСС к зачету пособия по больничным листам облагаются взносами во все фонды

Тема: Пособие по больничным листам

Каковы последствия для работодателя, если в ФСС не принимают больничный лист

Министерство труда и социальной защиты РФ дало очередное разъяснение относительно порядка принятия к зачету денежных сумм, которые не должны облагаться взносами в государственные внебюджетные фонды.

В письме № 17-3/В-76, подписанным руководителем Департамента развития социального страхования Людмилой Чикмачевой 26 февраля 2016 года, речь идет, в частности, о пособиях, выплачиваемых при временной нетрудоспособности и при рождении детей.

По общему правилу, для лиц, застрахованных в системе ФСС, на указанные выплаты не начисляются взносы в государственные внебюджетные фонды. Для этого, однако, имеется одно непременное условие: начисленные и выплаченные суммы должны быть приняты к зачету в Фонде соцстраха, указывается в письме Минтруда.

По мнению специалистов ведомства, если в ФСС не принимают больничный лист, выписанный в связи с временной нетрудоспособностью или при рождении ребенка, то начисленные по нему суммы не признаются страховым обеспечением по обязательному социальному страхованию, которое относится к выплатам, не подлежащим обложению взносами. В этом случае указанные суммы облагаются взносами, выплачиваемыми в государственные внебюджетные фонды, на общих основаниях.

В письме Минтруда перечислены причины, по которым в ФСС не принимают больничный лист.

Это, прежде всего, нарушение норм действующего законодательства при оформлении и выплате пособия по временной нетрудоспособности или в связи с рождением ребенка.

Отсутствие или неправильное оформление документов для подобных выплат также может стать основанием для того, чтобы ФСС отказал в зачете таких сумм.

В случаях, когда в ФСС не принимают больничный лист по указанным основаниям, а работодатель уже сделал по нему выплаты, на сумму пособия должны начисляться страховые взносы. Если страховые взносы не начислены, возможно возникновение спорных ситуаций, поскольку проверяющие и надзорные инстанции, как правило, не оставляют без внимания подобные факты.

Минтруда также дал разъяснение относительно ситуаций, когда работодатель взыскал с работника сумму пособия, которое было начислено и выплачено с нарушением установленного порядка или при его расчете была допущена счетная ошибка.

В этом случае страховые взносы на указанную сумму не начисляются, поскольку, в соответствии с действующим законодательством, подобные денежные средства не являются выплатами, производимыми в пользу работника.

Такое же правило распространяется и на неправомерно выплаченное пособие, сумму которого возвратил организации сам работник.

Принимая во внимание позицию, высказанную в письме Минтруда, в то же время следует напомнить о судебной практике в отношении споров, возникающих при определении объектов обложения страховыми взносами между юридическими лицами и индивидуальными предпринимателями — плательщиками страховых взносов, с одной стороны, и проверяющими и надзорными инстанциями, с другой. Российские суды уже неоднократно выносили решения, которые идут вразрез с мнением экспертов Минтруда.

Таком образом, складывающаяся судебная практика дает возможность и шанс организациям и ИП, которые платят страховые взносы, отстаивать в судах собственные точки зрения в тех случаях, когда они отличаются от позиции Минтруда. При этом можно основываться и на решениях, которые выносил, в частности, Верховный суд РФ.

Источник информации: письмо минтруда от 26 февраля 2016 N 17-3/В-76

Источник: https://villton-group.ru/novosti/neprinyatyie-fss-posobiya-po-bolnichnyim-listam.html