Штрафы при задолженности в бюджет по налогу

Если организация не полностью рассчиталась с бюджетом по налогам, например, из-за ошибок в расчетах или по каким-то другим неуважительным причинам, ее могут оштрафовать на 20 процентов от неуплаченной суммы налога (пункт 1 статьи 122 налогового кодекса).

При этом некоторые специалисты по налоговому праву придерживаются подхода, в соответствии с которым состав правонарушения, предусмотренный пунктом 1 статьи 122 налогового кодекса, является материальным.

Иными словами, обязательным условием для привлечения к ответственности в данном случае будет являться наступление неблагоприятных последствий для бюджета, а именно непоступление в него причитающейся суммы налогового платежа.

Следовательно, если из-за неправомерных действий компании бюджет ничего не потерял (например, в связи с наличием у фирмы переплаты, которая превышает сумму недоимки), то состав налогового правонарушения отсутствует. Поэтому привлечь организацию к ответственности (а значит, и взыскать штраф) нельзя.

Мнение арбитров: нет задолженности по налогу — нет штрафа

Некоторые проявления такого материального подхода имеются и в правовых позициях ВАС РФ. Так, пленум ВАС РФ в пункте 42 постановления от 28.02.

2001 N 5 разъяснил следующее: неуплата или неполная уплата суммы налога означает возникновение у плательщика задолженности перед бюджетом.

Но если за предыдущий период у него имеется переплата по тому же налогу, которая не была зачтена ранее, то при занижении суммы налога задолженности перед бюджетом не возникает. Естественно, при условии, что сумма переплаты не меньше суммы заниженного налога.

Если же переплата налога имеется в более поздние периоды по сравнению с тем периодом, когда возникла задолженность, плательщика можно освободить от ответственности, которая предусмотрена статьей 122 Налогового кодекса.

Но только при соблюдении определенных условий, изложенных в пункте 4 статьи 81 НК РФ). В их число входит доплата налога и соответствующей суммы пеней, а также подача уточненной декларации.

Однако на практике часто возникает вопрос — как быть, если на дату уплаты налога переплата еще была, но на момент принятия решения по выявленной недоимке эту переплату уже зачли в счет погашения другой задолженности?

Переплата не должна учитываться дважды

С одной стороны, определить, исполнено налоговое обязательство или нет, можно только на дату уплаты налога за конкретный период. Это именно та временная веха, которая, казалось бы, должна выполнять роль ключевого экзаменатора.

И если на дату уплаты налога недоимка отсутствует в связи с наличием переплаты, получается, на этот момент задолженности перед бюджетом не возникает. С другой стороны, существует такая процедура, как зачет (статья 78 НК РФ).

Зачет выступает процессуальным выражением операций по суммированию недоимок и переплат по налогам для того, чтобы определить действительную налоговую обязанность за определенный период.

Поэтому если помимо рассуждений о необходимости такого суммирования зачет действительно имел место, недоимки за период нет. Однако больше нет и той переплаты, за счет которой погасили недоимку.

Другая ситуация, если зачет фактически не проводился, после даты уплаты налога за конкретный период прошло время и переплату зачли в счет погашения другой задолженности (например, за последующие периоды).

В этом случае недоимку, которую обнаружили в проверенном налоговом периоде, использованной переплатой уже не погасить, иначе сложится ситуация, когда переплата будет учтена дважды.

Первый раз — зачтена в счет погашения недоимки за другой налоговый период, а второй раз — учтена при решении вопроса о привлечении к ответственности по статье 122 налогового кодекса, что выглядит не вполне обоснованно.

Кроме того, штраф за неуплату налога в целом следует «судьбе» недоимки. И если у налоговой инспекции есть основания взыскать налог, то логично, что у нее есть основания и для взыскания штрафа за его неуплату.

Источник: http://nalogitax.ru/pereplata-naloga-nespaset-shtrafa-nedoimke-zadolzhennosti-byudzhet.html

Штрафы, если есть недоимка по налогам

Штрафы, если есть недоимка по налогам, все равно можно избежать. Приведем аргументы судей в подобной ситуации, которые позволили компании победить.

Санкции инспекторов

Инспекция провела выездную проверку организации. По ее результатам компанию оштрафовали на основании пункта 1 статьи 122 Налогового кодекса РФ. Контролеры посчитали, что предприятие не полностью уплатило транспортный налог и налог на имущество. Кроме того, инспекторы начислили компании пени за задержку с оплатой налогов (в соответствии со ст. 75 Налогового кодекса РФ).

Приведем подробности данного дела.

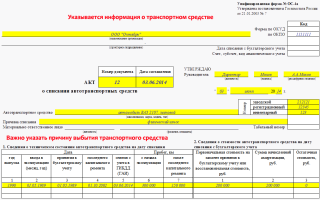

Транспортный налог

Организация перечислила в бюджет транспортный налог в меньшем размере, так как указала в декларации заниженную мощность двигателей по трем автомобилям. А величина налога зависит именно от этого показателя (ст. 359 Налогового кодекса РФ).

Кроме того, один автомобиль компания купила в течение отчетного года. По нему неверно определили коэффициент, который рассчитывается по правилам пункта 3 статьи 362 Налогового кодекса РФ.

Позже предприятие сдало уточненку. В ней бухгалтер показал правильную сумму к уплате в бюджет по всем машинам, кроме одной (по ней налог снова посчитали в меньшем размере).

Налог на имущество

Как выяснили инспекторы, организация неправомерно включила один из объектов в состав льготируемого имущества (на основании ст. 381 Налогового кодекса РФ). Поэтому контролеры доначислили компании налог на имущество в сумме 1 684 680 руб. Предприятие не согласилось с решением проверяющих и обратилось в суд.

Судьи отменили штрафы, если есть недоимка по налогам

Судьи признали требования инспекции незаконными. И вот почему.

Транспортный налог

Чтобы обосновать свою позицию, судьи обратились к постановлению Пленума ВАС РФ от 30 июля 2013 г. № 57. Там сказано следующее.

Не считается правонарушением, если у организации, занизившей налог, не возникла задолженность по обязательным платежам (п. 20 постановления № 57).

А в данном случае у компании числилась переплата по транспортному налогу в размере 146 526 руб. Она полностью перекрыла недоимку.

Получается, что организация, которая по ошибке уплатила не всю сумму налога, может избежать санкций. Это возможно, если выполнены следующие условия:

- на последнюю дату для перечисления налога у предприятия есть переплата по нему (причем она перекрывает недоимку или равняется ей);

- на день вынесения решения по проверке переплата не зачтена в счет другой задолженности.

Налог на имущество

До того, как инспекторы обнаружили недоимку в размере 1 684 680 руб., организация подала уточненные декларации, перечислила в бюджет налог и пени. Как пояснили судьи, то, что компания сделала это уже в период проведения проверки, значения не имеет. Штрафные санкции в данном случае начислять нельзя.

Организация доказала, что инспекторы незаконно выписали штраф за неполную уплату налогов (постановление Арбитражного суда Уральского округа от 22 января 2015 г. № Ф09-9405/14).

Как быть при наличии переплаты

У организации одновременно с недоимкой по налогу может быть переплата. Если она перекрывает задолженность, то компанию не оштрафуют.

Источник: http://vashbugalter.ru/shtrafy-esli-est-nedoimka-po-nalogam/

Причины переплаты или задолженности по налогу — Эльба

В процессе работы предприниматель иногда сталкивается с ситуацией, когда за ним числится переплата или задолженность по тому или иному налогу. И главный вопрос, который волнует налогоплательщика в этот момент, — какие будут санкции за неверное исчисление или уплату налога.

Самые распространенные причины образования переплаты или задолженности по налогу:

- Естественные причины. Переплата налога может образоваться по естественным причинам. Пример: в 2013 году предприятие первые 9 месяцев имело доход, исчисляло с него налог и своевременно уплачивало авансовые платежи. В 4 квартале доходы отсутствовали или предприятие терпело убыток. В этом случае сумма произведенных за 9 месяцев авансовых платежей по налогу УСН может превысить сумму исчисленного по итогам года налога, и за предприятием будет числиться переплата.

- Ошибки в исчислении налога. Переплата или задолженность может появиться, когда были допущены ошибки при исчислении налога и, соответственно, была произведена неверная его уплата. При обнаружении ошибок предприятие подает уточненный отчет за тот период, в котором образовалась ошибка в исчислении налога. Если неверное исчисление налога повлекло занижение суммы налога, то предприятию грозят штрафы и пени, причем довольно значительные (по ст. 122 НК РФ — до 40% от неуплаченной суммы налога).

- Ошибки в платежных документах на уплату налога. Ошибки в платежке могут привести к серьезным последствиям. В зависимости от того, в каком именно поле платежки допущена ошибка, можно определить её критичность для налогоплательщика. Не каждая ошибка приводит к неперечислению налога в бюджет, и в ряде случаев обязанность налогоплательщика по уплате налога все равно считается исполненной.Для того, чтобы платеж считался перечисленным, следующие поля платежного поручения должны быть заполнены верно:Наименование получателя (поле 16); ИНН — КПП получателя (поле 61 и 103); Банк получателя и его реквизиты (поля 13,14,15); Счет получателя (поле 17).Попробовать Эльбу 30 дней бесплатно Эльба — всегда правильный расчет налогов,без ошибок и переплат!Остальные ошибки в платежном поручении, согласно ст. 45 НК РФ не влекут неперечисление налога в бюджет. В частности, ошибки в полях: КБК (поле 104); Код ОКТМО (поле 105); Основание платежа (поле 106); Налоговый период (поле 107); Номер документа (поле 108); Дата документа (поле 109); Тип платежа (поле 110); Дата (к полю 4); Статус плательщика (поле 101); Назначение платежа (поле 24).Ошибки в данных полях могут привести к тому, что платеж «повиснет» в «невыясненных платежах» в Федеральном казначействе, и налогоплательщику необходимо будет обратиться в инспекцию с заявлением об уточнении платежа (п. 7 ст. 45 НК РФ). Но обязанность по уплате налога будет считаться исполненной. Есть прецеденты, когда обязанность по уплате налога считалась исполненной при указании несуществующего КБК.

- Неверная сумма в платежке (поле 7) может привести к образованию переплаты или задолженности по налогу. Все, что нужно в таком случае, — доплатить налог или решить, что делать с переплатой.

Если у предприятия имеется задолженность по налогам или сборам, то её следует погасить как можно скорее. Чем быстрее предприятие погасит задолженность, тем меньше будет сумма пеней. И не стоит забывать про необходимость оплаты самих пеней и штрафов. В случае их неуплаты средства могут быть взысканы с расчетного счета предприятия и даже за счет его имущества через суд.

https://www.youtube.com/watch?v=IC7ThmPtDug

Для того чтобы узнать суммы переплат и задолженностей, а также те КБК налогов, на которых они образовались, лучше всего сделать сверку с налоговой.

Если имеется переплата по какому-либо налогу, то согласно ст. 78 НК РФ предприятие может:

- Зачесть излишне уплаченную сумму в счет предстоящих платежей по данному налогу (при условии, что КБК, на котором образовалась переплата, совпадает с КБК налога). Можно перенести сумму переплаты на другой КБК для погашения задолженности или в счет предстоящих платежей по другому налогу. Для этого необходимо написать заявление.Скачать заявление о зачёте переплаты по налогу в формате xls

- Вернуть сумму переплаты на расчётный счёт предприятия. Сумма излишне уплаченного налога подлежит возврату в течение одного месяца со дня получения заявления налоговой. Если у предприятия существуют долги перед налоговой (задолженность по налогам, пеням, штрафам), то возврат суммы переплаты делается только после зачета (погашения) этих задолженностей.Скачать заявление о возврате переплаты по налогу в формате xls

На практике решение вопроса о возврате (зачете) сумм переплат осложняется еще и тем, что налоговики часто не учитывают арбитражную практику и руководствуются ведомственными интересами. Это может быть причиной для проведения камеральной проверки, особенно, когда предприятие подает уточненный отчет в связи с уменьшением суммы исчисленного налога.

Как итог – переплата по налогу лучше, чем недоимка. Переплата может служить своего рода страховкой на случай выявления недоимки по данному налогу, например, в случае налоговой проверки.

Из судебной практики следует, что компания может быть освобождена от ответственности за несвоевременную уплату налога, даже если переплата налога образовалась позже, чем задолженность.

Главное, чтобы компания заявила об имеющейся переплате и произвела зачет до назначения проверки.

Статья актуальна на 31.03.2017

Источник: https://e-kontur.ru/enquiry/61

Как не платить пеню по налогам

Налоговая сама считает пени, поэтому вы можете не тратить своё время на расчёты. Но всё равно полезно знать, почему от вас требуют пени и как вам их посчитали. Так вы заранее прикинете траты, если вдруг пропустили срок, и даже сможете проверить налоговую.

Пени считают за каждый день просрочки — чем дольше вы не платите, тем больше пеней начислят. Если сумма долга и длительность просрочки небольшие, пеней начислят мало: 0,72% от налога за месяц просрочки.

Ключевую ставку устанавливает Центральный банк. Учитывайте ту, которая действовала в период просрочки. Узнать её можно на сайте ЦБ РФ. С 12 февраля 2018 года ключевая ставка равна 7,5%, а с 26 марта — 7,25%.

Например, 25 октября — последний день для уплаты налога, а вы перечислили деньги только 29 октября. Пени начислят за 3 дня — 26, 27 и 28 октября.

Сначала смотрим ключевую ставку на сайте ЦБ РФ — в апреле она равна 7,25%. Теперь подставим всё, что знаем, в формулу:

На самом деле мало кто считает пени вручную. Удобнее использовать калькулятор.

Калькулятор расчёта пеней

- Сначала узнайте, есть ли у вас пени: для этого проведите сверку с налоговой или зарегистрируйтесь в личном кабинете налогоплательщика на сайте ФНС.

- Налоговая начисляет пени, если не вовремя заплатить налоги и взносы.

- Пени считаются за каждый календарный день просрочки. Размер пеней составляет примерно 10% годовых от суммы долга для ИП и около 20% — для ООО.

- С 1 октября 2017 года ООО с 31 дня просрочки платят в два раза больше пеней, чем раньше.

- Кроме пеней налоговая может начислить штраф. Но для этого нужно неправильно посчитать налог и показать заниженную сумму в декларации. За простой пропуск срока грозят только пени.

С 1 октября выросли пени для ООО за долгую просрочку. Если не платить налог больше месяца, то с 31 дня пени станут в два раза больше.

Организация «Мир носков» не заплатила УСН за 1 квартал 2018 года до 25 апреля. И уже 40 дней на ней висит долг 20 тысяч рублей. Вот как считаются пени за эту просрочку:

За 31-40 дни просрочки = 7,25%/150 х 20 тысяч х 10 дней = 96,67 рублей.

Итого за 40 дней просрочки ООО «Мир носков» заплатит 241,67 рублей пеней.

Новые правила распростаняются только на просрочку, которая возникла после 1 октября.

Для ИП ничего не меняется. Даже после месяца просрочки они платят 1/300 от ключевой ставки.

Пени платят добровольно или по требованию налоговой. Пени по требованию нужно заплатить за 8 рабочих дней после его получения, если налоговая не установила другой срок. За пропуск срока банк заблокирует сумму долга на счёте.

Можно не дожидаться требования и перечислить пени заранее. Посчитайте их размер самостоятельно или узнайте из сверки с налоговой.

Для ООО порядок тот же.Эльба подготовит платёжку по требованию налоговой. Прочитайте в статье, как это сделать.

Штрафы налоговой инспекции

Полезно запомнить о пенях и штрафах

За несвоевременную оплату налога грозит начисление пени, размер которых зависит от размера неоплаченного в срок налога и количества дней просрочки, а также от текущей ключевой ставки ЦБ РФ. Подробнее об этом можно прочитать в статье выше.

За не вовремя сданную декларацию начисляют штраф, размер которого составит 5% от налога, который не уплачен в срок. Налоговики возьмут штраф за каждый месяц просрочки, вне зависимости от того, полный он или нет. При этом штраф будет не больше 30% от суммы неуплаченного в срок налога, но и не меньше 1000 рублей.

Устали от предпринимательской рутины?

Справочная / Налоги и страховые взносы, отчетность в фонды

Что будет, если платить налоги и взносы не вовремя?

Размер пеней

Пени начинают начислять на следующий день после того, как закончился срок для уплаты, а заканчивают в тот день, когда вы перечислите налог. То есть за тот день, когда вы заплатили сумму долга, пеней уже не будет. Такой позиции придерживается Минфин в письме от 5 июля 2016 года и налоговая в письме от 6 декабря 2017 года.

Расчёт пеней на примере

До 25 апреля Никита должен заплатить аванс по УСН за 1 квартал — 50 тысяч рублей. Но он прождал оплату от клиента и перечислил налог только 2 мая. Посчитаем пени за 6 дней просрочки.

Эту сумму придётся заплатить вместе с суммой налога.

Как пользоваться калькулятором

За 30 дней просрочки = 7,25%/300 х 20 тысяч х 30 дней = 145 рублей.

Сроки уплаты пеней в ИФНС

Как оплатить пени по налогам ИП?

Как Эльба поможет оплатить пени?

Чтобы узнать размер пеней, отправьте запрос на сверку с налоговой: раздел Отчётность → Сверка с налоговой → Создать выписку операций по расчётам с бюджетом.

Штраф налоговой инспекции могут начислить вдобавок к пеням. Но вас не оштрафуют только за то, что вы пропустили срок. Для назначения штрафа нужно, чтобы вы неправильно посчитали налог и занизили его. Это поясняет Высший Арбитражный суд в пункте 19 постановления.

Размер штрафа фиксированный, он начисляется не за дни просрочки, как пени, а за нарушение в целом. Штраф за неуплату налога — 20% от суммы долга, если занизили налог не специально, 40% — если умышленно.

e-kontur.ru

«Налоговые» пени — вопросы и ответы

Источник: http://mcuns.ru/kak-ne-platit-penju-po-nalogam/

Долг или переплата по налогам: что делать?

В процессе бизнес-деятельности компании или ИП могут сталкиваться с нестандартными ситуациями. Наиболее распространенные из них — задолженность или переплата по налогам. В чем могут быть причины? Какие санкции накладываются на нарушителя? Что делать при появлении излишка или долга? Эти моменты требуют детального разъяснения.

Почему возникает задолженность или переплата по налогам?

К распространенным причинам, которые приводят к долгам или переплате по налоговым платежам, можно отнести:

- Классические причины, связанные с деятельностью компании. Например, организация в течение первых девяти месяцев года имела стабильный доход, а в четвертом квартале появился убыток. В такой ситуации размер платежей за девять месяцев года по «упрощенке» превысит начисленную сумму за весь год. В итоге формируется переплата.

- Ошибки в расчетах. Долги по налогам ООО (также, как и переплата) могут возникнуть при наличии ошибок в начислении налоговых платежей. При этом сама выплата производится неправильно. При такой оплошности предприятие должно сформировать и передать уточненный отчет. Если этого не сделать, долги по налогам ИП или ООО могут привести к начислению пени. При этом размер штрафа может быть значительным — до 40% от невыплаченной суммы.

- Оплошности в платежках по выплате налога. Здесь все зависит от типа ошибки налогоплательщика и накопленного объема задолженности по налогам ИП или ООО. Так, неправильное заполнение полей может стать причиной «подвисания» платежа. Здесь единственный плюс в том, что обязательство по выплате налога считается выполненным. Остается только подать заявление в ФНС и выяснить судьбу транзакции.

Если следствием ошибки стали долги или переплата по налогам, проблему необходимо устранить в сжатые сроки.

Как действовать?

Мероприятия, которые должны быть приняты ИП или компанией, зависят от особенностей проблемы:

- При переплате по налогам можно поступить следующим образом:

- Зачесть лишнюю сумму в счет будущих выплат по конкретному виду налога. Такой путь актуален для случаев, когда КБК, где образовался излишек, и КПБ налога одинаковы. Как вернуть деньги, если КБК разные? По законодательству допускается перевод излишка на другой КБК с целью покрытия имеющегося долга или в счет других налоговых выплат. Для проведения такой транзакции требуется оформить заявление на зачет переплаты.

- Вернуть средства на расчетный счет ООО. На выполнение такой транзакции налогоплательщику выдается 30 дней. День отсчета — дата, когда ФНС получило заявление по факту переплаты. Если у компании имеется задолженность перед ФНС (по штрафам или пене), деньги возвращаются только поле покрытия имеющегося долга.

В практическом секторе вопрос возврата средств усложнен и тем, что ФНС часто не берут в расчет текущую практику арбитража. В основе принятия решений становятся интересы налоговой инспекции. В итоге возможна организация камеральной проверки. Она актуальна для ситуаций, когда компания передает уточняющий отчет, связанный со снижением начисленного налога.

Читайте также — Как снизить налог: легальные способы

- При наличии долга по налогам ООО или ИП ситуация по решению вопроса развивается иным путем. Здесь главной задачей руководителя является погашение задолженности. Чем быстрее будут произведены выплаты, тем меньше новых долгов получит предприятие. Отдельного внимания заслуживают начисленные штрафы и пеня (если они имеются). Их также необходимо погашать незамедлительно. Если этого не сделать, сумма задолженности списывается с расчетного счета компании. В наиболее сложных случаях возможна продажа имущества после его изъятия по решению суда.

Чтобы узнать, имеются ли долги или переплата по налогам, требуется периодически производить сверку с ФНС. По результатам предоставленной информации можно принимать решение в отношении дальнейших действий.

Итоги

Проанализировав существующую практику, несложно сделать вывод, что переплата лучше, чем задолженность перед ФНС. Первую можно использовать в роли страховки для ситуаций, когда при следующей проверке работники налоговой выявляют нехватку средств.

Если верить судебной практике, при наличии переплаты организация может избежать ответственности за несвоевременное осуществление платежа (актуально даже для случаев, когда излишек по налогам сформировался позже, чем долг).

Главное при наличии переплаты — заявить об этом в ФНС и произвести расчет до назначения проверки.

Источник: https://raschetniy-schet.ru/dolg-ili-pereplata-po-nalogam-chto-delat/

Можно ли вернуть излишне уплаченные налоги и как это сделать?

В этой статье мы поговорим про возврат излишне уплаченных налогов. Главной функцией налоговых органов можно назвать наполняемость бюджета и контроль за уплатой налогов. Исходя из этого, весь административный ресурс ФНС нацелен на то, чтобы побудить налогоплательщика, в том числе путем финансовых санкций, исполнять свою обязанность своевременной и полной уплаты налогов.

Тем не менее и обратная ситуация, то есть переплата налогов в бюджет, встречается довольно часто. Давайте разберемся – какие права в этом случае есть у индивидуального предпринимателя? Из чего состоит процедура возвращения своих денежных средств?

Когда может возникнуть переплата по налогу?

Конечно, вряд ли предприниматель будет переплачивать налоги в бюджет намерено. Чаще всего, причиной этого могут стать обычные ошибки – арифметические при расчете налога или при заполнении платежных поручений.

Кроме того, переплата возможна в следующих случаях:

- Налогоплательщик не знал о том, что в его регионе действует пониженная ставка для УСН «Доходы минус расходы», поэтому платил по ставке 15%.

- За прошлый налоговый период представлена уточненная декларация, уменьшающая сумму налога к уплате.

- Региональные власти задним числом ввели налоговую льготу, которую можно применять с начала текущего года.

- На УСН «Доходы минус расходы» в течение года были выплачены авансовые платежи, которые превысили итоговую сумму налога, рассчитанную за год.

- Бизнесмен не знал, что его вид деятельности облагается в особом льготном порядке.

Как провести сверку налоговых платежей с ФНС?

Такое заявление пишется в произвольной форме, с указанием в нем права налогоплательщика на зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени и штрафов по ст. 21 НК РФ.

Согласно Регламенту ФНС, срок проведения сверки не должен превышать 10, а при выявлении разногласий — 15 рабочих дней. Акт сверки выдается на бланке специальной формы, предусмотренной Приказом ФНС России от 20.08.2007 № ММ-3-25/494@.

Как вернуть переплаченные налоги из бюджета?

Заявление на возвращение налога пишется по форме, приведенной в приложении №8 (скачать приложение с образцами формы).

По вынесенному положительному решению ФНС выдает поручение Казначейству о возврате излишней суммы налога на расчетный счет предпринимателя.

Деньги должны быть возвращены в месячный срок со дня получения заявления о возврате. Надо также учесть, что налоговая инспекция может и отказать в возврате переплаты.

Такое решение можно обжаловать в вышестоящем налоговом органе или судебной инстанции.

Как еще можно использовать переплату по налогу?

Если по акту сверки обнаружено, что у налогоплательщика есть задолженность по другим налогам, то переплаченную сумму ФНС не вернет, а самостоятельно направит ее на погашение этой задолженности. Такое право дано налоговым органам пунктом 5 ст. 78 НК РФ.

Заявление о зачете переплаты по налогу приведено в приложении №9 к приказу (скачать приложение с образцами заявления).

Источник: http://vse-dlya-ip.ru/nalogi/mozhno-li-vernut-izlishne-uplachennye-nalogi