Налоговый и бухгалтерский учет субсидий

Источник: журнал «Главбух»

На создание необходимых условий для ведения сельхоздеятельности направлена Государственная программа развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013–2020 годы, утвержденная постановлением Правительства РФ от 14 июля 2012 г. № 717. В ней предусмотрены мероприятия, призванные помочь хозяйствам обеспечить обновление основных средств, закладку и уход за многолетними насаждениями, повышение плодородия почв и т. д.

При этом, как показывает практика, господдержка в форме субсидий может предоставляться сельхозорганизациям на возмещение убытков или затрат.

Так, предприятию могут выделить средства на компенсацию части расходов на модернизацию сельхозтехники, а также на уплату процентов по инвестиционным кредитам Или же, например, финансовая поддержка может покрыть часть затрат на страховую премию по договорам сельскохозяйственного страхования, заключение которых необходимо для минимизации рисков гибели растений и животных.

Добавим, что рассчитывать на получение субсидии можно в случае, если в регионе, где расположена организация, есть соответствующая утвержденная программа развития сельского хозяйства.

Налоговый учет

При определении базы по налогу на прибыль не учитываются доходы в виде целевого финансирования. Об этом сказано в подпункте 14 пункта 1 статьи 251 Налогового кодекса РФ.

Однако заметим: данная норма действительна только для бюджетных и автономных учреждений. Перечень доходов, признаваемых средствами целевого финансирования, исчерпывающий. Это подтверждают и чиновники в письме Минфина России от 12 февраля 2010 г. № 03-03-06/1/68.

Поэтому сельхозпредприятия при получении таких средств должны включить их в доходы.

В пункте 2 статьи 251 Налогового кодекса РФ определено, что при расчете налога на прибыль не учитываются целевые поступления. Эта норма распространяется не на все организации, а только на некоммерческие. Но сельхозпроизводитель не может быть причислен к некоммерческим организациям. Получается, что у хозяйства нет оснований не учитывать полученные субсидии в доходах.

Отметим, что эти выводы справедливы и для тех предприятий, которые применяют специальные режимы.

Таким образом, хозяйство, признавая расходы, понесенные за счет субсидии, должно учитывать и сумму финансирования. Тем самым обеспечивается баланс доходов и расходов.

Возможна и обратная ситуация: если суммы господдержки не учитываются в доходах, то нельзя признать и соответствующие им расходы. Так, например, в пункте 1 письма Минфина России от 14 сентября 2012 г.

№ 03-11-06/1/19 был рассмотрен следующий случай. Хозяйство, уплачивающее ЕСХН, понесло убытки от засухи. Часть потерь компенсировал бюджет.

Чиновники разъяснили, что в составе расходов учитывается только разница между суммой убытка и средствами, выделенными на его покрытие.

Учтите: если предприятие вернуло в бюджет неиспользованный остаток субсидий, то эту сумму можно учесть в составе внереализационных затрат. Причем в том отчетном (налоговом) периоде, в котором он перечислен (письма ФНС России от 30 июня 2014 г. № ГД-4-3/12324@ и Минфина России от 16 мая 2014 г. № 03-03-10/23121).

Хозяйство может получать средства финансирования в соответствии с Федеральным законом от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». Но не только. Например, Федеральным законом от 29 декабря 2006 г. № 264ФЗ «О развитии сельского хозяйства» также предусмотрена госпомощь сельхозорганизациям.

Обратите внимание: в данных случаях хозяйство должно отражать полученные средства в составе доходов пропорционально расходам, фактически понесенным за счет соответствующего источника не более двух лет.

При этом если по окончании двухлетнего периода сумма субсидии превысит размер признанных расходов, то разница между ними в полном объеме входит в состав доходов последнего года.

Отметим также, что если за счет бюджетных средств приобретается амортизируемое имущество, то суммы субсидии отражаются в составе доходов по мере начисления амортизации. Данные правила применяются независимо от того, на каком режиме налогообложения находится хозяйство. Это предусмотрено:

- для компаний на общей системе и использующих метод начисления при расчете налога на прибыль – пунктом 4.3 статьи 271 Налогового кодекса РФ, а при кассовом методе – пунктом 2.3 статьи 273 Налогового кодекса РФ;

- для хозяйств, уплачивающих единый сельхозналог, – подпунктом 1 пункта 5 статьи 346.5 Налогового кодекса РФ;

- для организаций, которые работают на упрощенном режиме налогообложения, – пунктом 1 статьи 346.17 Налогового кодекса РФ.

Если хозяйство зарегистрировано на своего главу (индивидуального предпринимателя), то оно применяет особый порядок учета субсидий на основании пункта 4 статьи 223 Налогового кодекса РФ.

Льготная ставка по налогу на прибыль

Напомним, что к доходам от реализации произведенной сельхозпродукции применяется ставка налога на прибыль 0 процентов (п. 1.3 ст. 284 Налогового кодекса РФ). Поэтому при получении средств финансирования льготную ставку можно применять, если они непосредственно относятся к деятельности по производству сельхозпродукции, ее переработке и продаже.

Например, хозяйство вправе использовать нулевую ставку налога на прибыль в отношении средств господдержки, полученных:

- на компенсацию затрат, понесенных по причине гибели сельскохозяйственных культур из-за засухи;

- на субсидирование элитного семеноводства;

- на приобретение минеральных удобрений и средств защиты растений;

- на возмещение процентных ставок по кредитам на приобретение сельскохозяйственной техники, семян, минеральных удобрений, горюче-смазочных материалов.

Такие разъяснения содержатся в письме Минфина России от 6 апреля 2011 г. № 03-03-06/1/217.

Что касается субсидий, которые не связаны с сельскохозяйственной деятельностью, то они облагаются по ставке 20 процентов. Об этом сказали чиновники в письме Минфина России от 1 ноября 2013 г. № 03-03-06/1/46682.

Бухгалтерский учет субсидий

Бухгалтерский учет субсидий регулируется ПБУ 13/2000 «Учет государственной помощи» и ведется на счете 86 «Целевое финансирование».

Возможны два варианта учета (п. 7 ПБУ 13/2000):

- по мере возникновения права на субсидию;

- при ее фактическом получении.

Если выбрать первый вариант, то нужно будет сделать следующие проводки:

ДЕБЕТ 76 КРЕДИТ 86

– признаны средства господдержки;

ДЕБЕТ 51 КРЕДИТ 76

– поступило финансирование.

https://www.youtube.com/watch?v=IC7ThmPtDug

При выборе второго варианта достаточно будет одной проводки:

ДЕБЕТ 51 КРЕДИТ 86

– получена господдержка.

По мере расходования субсидии ее сумма списывается со счета 86. Порядок списания зависит от того, на какие расходы она выделена – капитальные или текущие.

Господдержка, направленная на финансирование текущих затрат, списывается в периодах признания соответствующих расходов. При этом сумма субсидии учитывается в качестве доходов будущих периодов в момент принятия к бухгалтерскому учету сырья и материалов. Затем при отпуске их в производство суммы финансирования переносятся со счета 98 в состав прочих доходов отчетного периода.

Что касается средств на финансирование капитальных расходов, то они списываются на протяжении срока полезного использования внеоборотных активов по мере начисления амортизации (п. 9 ПБУ 13/2000).

Если средства господдержки предоставлены на финансирование расходов предыдущих периодов, то необходимо отразить возникновение задолженности по ним за счет увеличения прочих доходов (п. 10 ПБУ 13/2000):

ДЕБЕТ 76 КРЕДИТ 91 субсчет «Прочие доходы»

– сформирована задолженность по средствам финансирования.

Пример

Хозяйство, уплачивающее ЕСХН, получило субсидию в размере 400 000 руб. на компенсацию части стоимости минеральных удобрений, которые необходимо закупить.

Фактически их приобретено меньше запланированного объема, поэтому получился остаток средств финансирования в размере 25 000 руб.

Бухгалтер в этом случае должен сделать следующие проводки:

ДЕБЕТ 76 КРЕДИТ 86

– 400 000 руб. – выделена субсидия;

ДЕБЕТ 51 КРЕДИТ 76

– 400 000 руб. – получены средства;

ДЕБЕТ 09 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 80 000 руб. (400 000 руб. х 20%) – отражен отложенный налоговый актив;

ДЕБЕТ 10 КРЕДИТ 60

– 375 000 руб. – приобретены удобрения;

ДЕБЕТ 86 КРЕДИТ 98

– 375 000 руб. – признана сумма субсидии в доходах будущих периодов;

ДЕБЕТ 20 КРЕДИТ 10

– 375 000 руб. – использованы удобрения;

ДЕБЕТ 98 КРЕДИТ 91 субсчет «Прочие доходы»

– 375 000 руб. – включено финансирование в состав доходов;

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 09

– 75 000 руб. (375 000 руб. х 20%) – погашена часть отложенного налогового актива;

ДЕБЕТ 86 КРЕДИТ 76

– 25 000 руб. (400 000 –375 000) – отражена задолженность по возврату средств;

ДЕБЕТ 76 КРЕДИТ 51

– 25 000 руб. – возвращена часть субсидии;

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 09

– 5000 руб. (80 000 – 75 000) – учтен в расходах неиспользованный остаток субсидии.

А. Анищенко,

аудитор

Источник: https://otchetonline.ru/art/buh/47820-nalogovyy-i-buhgalterskiy-uchet-subsidiy.html

Налоговые и бухгалтерские изменения с 2015 года

Для большинства налогоплательщиков с 1 января 2015 года будет отменено ведение журналов учета полученных и выставленных счетов-фактур, что в свою очередь уменьшит избыточный документооборот компаний, благоприятно скажется на ведении других обязательств по бухучету. К налогоплательщикам, которые продолжат вести журнал учета полученных и выставленных счетов-фактур с 1 января 2015 года, относятся посредники, экспедиторы, застройщики.

Также с 1 января 2015 года уже не потребуется вести в журнале регистрации счета-фактуры на сумму вознаграждения при исполнении агентского договора, договора комиссии и договора транспортной экспедиции.

Декларация по НДС

Компании на ОСНО, сдающие отчетность, являются плательщиками НДС и налога на прибыль. Поэтому им следует знать о том, что с I квартала 2015 года изменится сама декларация по НДС.

Она фактически станет зеркальным отражением книги покупок и книги продаж.

В ней не просто будут проставляться общие обороты, из которых ведется расчет налога на добавленную стоимость, но и будет даваться детальная расшифровка этих данных по каждому контрагенту и по каждой выписанной и полученной счет-фактуре.

За IV квартал 2014 года придется по-прежнему сдавать декларацию, которая существует в действующей редакции. Новая декларация начнет действовать со следующего квартала.

4 важных изменения в бухгалтерском и налоговом учете

С 1 января 2015 года налоговый и бухучет максимально будут приближены, что только в плюс налогоплательщикам. В результате каких изменений это произойдет?

1. Новый порядок списания неамортизируемого имущества

Что сейчас

На данный момент в бухгалтерском и налоговом учете по-разному осуществляется списание неамортизируемого имущества (спецодежды, инвентаря, измерительных приборов и прочих малоценных объектов).

По нормам налогового учета стоимость неамортизируемого имущества необходимо единовременно в полной сумме включать в материальные затраты по мере ввода в эксплуатацию (пп.3 п.1 ст.254 НК РФ).

В бухгалтерском учете инструмент, инвентарь и прочие материально-производственные запасы тоже списываются единовременно по мере ввода в эксплуатацию. Но для таких материальных ценностей, как спецодежда, специальный инструмент, оборудование и специальные приспособления, предусмотрен другой порядок списания.

Если срок эксплуатации таких ценностей не превышает 12 месяцев, то их стоимость сразу включается в затраты. В остальных случаях она погашается в течение всего срока полезного действия, то есть или пропорционально объему выпущенной продукции, или другим способом — линейным (п.21 и п.24 Метод.

указаний, утвержденных приказом Минфина РФ № 135н от 26.12.02 г.).

Что изменится с 1 января 2015 года

С 1 января 2015 года начнет действовать новая редакция пп.3 п.1 ст.254 НК РФ, согласно которой компаниям предоставляется право самим решать, как списывать малоценные предметы — единовременно или в течение нескольких периодов.

Те, кто выберет второй вариант, будут сами определять метод списания предметов.

Таким образом, неамортизируемое имущество в налоговом учете можно будет отражать так же, как и в бухгалтерском учете: объекты с маленьким сроком эксплуатации можно будет списать сразу, а остальные — пропорционально объему выпущенной продукции или линейным способом.

2. Порядок учета убытков

Что сейчас

Компании, получившие убытки, имеют расхождения в налоговом учете и бухгалтерском учете. Согласно нормам гл.25 НК РФ, посвященной налогу на прибыль, облагаемая база не может быть отрицательной. При этом убытки текущего налогового периода в общих случаях разрешено переносить на будущее в течение 10 лет (ст.283 НК РФ).

Для отдельных видов убытков в текущем налоговом учете установлены особые правила.

Например, в части убытков, полученных при переуступке права требования долга за товар, работу или услугу, они отражаются в следующем порядке.

Первая половина убытков включается во внереализационные расходы на дату уступки права требования, а вторая — по истечении 45 календарных дней с даты уступки (п.2 ст.279 НК РФ).

Нормами бухучета не предусматривается никаких ограничений по отражению убытков. Это значит, что убытки от любых операций учитываются в бухучете в полном объеме на момент их возникновения. И финансовый результат по данным бухучета может быть отрицательным.

Что изменится с 1 января 2015 года

С нового года произойдет сближение списания убытков налоговым и бухгалтерским учетом. Прежде всего, будет подкорректирован порядок учета убытков от переуступки права требования в налоговом учете.

И согласно новой редакции п.2 ст.

279 НК РФ, которая вступит в силу с 1 января 2015 года, весь такой убыток в полном объеме разрешат относить на внереализационные расходы в момент уступки права требования.

По остальным убыткам других операций все останется по-прежнему.

3. Отмена суммовой разницы в налоговом учете

Что сейчас

Курсовые и суммовые разницы в бухгалтерском и налоговом учете учитываются по-разному.

В налоговом учете курсовая разница возникает, когда поставщик выставляет счет в валюте, и покупатель оплачивает этот счет в той же валюте. Причина появления курсовой разницы — изменение официального курса валюты по отношению к рублю (пп.11 ст.250 НК РФ и пп.5 п.1 ст.265 НК РФ).

Курсовые разницы в момент оплаты надо отражать в налоговом учете либо на последнее число отчетного периода, либо на последнее число налогового периода — в зависимости от того, что произошло раньше. В этом случае мы ориентируемся на п.8 ст.271 («Порядок признания доходов при методе начисления») и п.10 ст.272 («Порядок признания расходов при методе начисления») НК РФ.

В налоговом учете также существует понятие суммовой разницы, которая возникает, когда поставщик выставляет счет в валюте, а покупатель уже оплачивает этот счет в рублях.

Причина появления суммовой разницы — несовпадение этих двух величин (первая величина — это стоимость поставки, посчитанная в рублях по курсу валют на дату реализации, а вторая — рублевая сумма оплаты, поступившая от покупателей) (пп.11 ст.250 НК РФ и пп.5 п.

1 ст.265 НК РФ). Суммовые разницы нужно отражать в налоговом учете в момент оплаты.

Если же была предоплата, то суммовая разница отражается на момент отгрузки (п.7 ст. 271 и п.9 ст. 272 НК РФ).

На последнее число отчетного и налогового периода суммовые разницы не отражаются.

В бухгалтерском учете есть только понятие курсовой разницы, но оно объединяет в себе то, что в налоговом учете подразделяется на курсовую и суммовую разницу. Отражать курсовую разницу необходимо в момент оплаты и на отчетную дату (ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте»).

Что изменится с 1 января 2015 года

Суммовые и курсовые разницы в налоговом и бухгалтерском учете будут одинаковыми. Во-первых, из НК исчезнет понятие суммовой разницы (будут отменены пп.11.1 ст.250 НК РФ, пп.5.1 п.1 ст.265 НК РФ, п.7 ст.271 НК РФ и п.9 ст.272 НК РФ).

Также упоминание о суммовой разнице будет изъято из глав Налогового кодекса, посвященных УСНО и ЕСХН (отмена п.3 ст.346.17 НК РФ и пп.3 п.5 ст.346.5 НК РФ).

Во-вторых, понятие курсовой разницы в налоговом учете расширится и станет применяться в ситуациях, когда счет выставлен в валюте, а оплачен в рублях.

То есть прежняя суммовая разница превратится в частный случай курсовой разницы. Определение курсовой разницы в налоговом учете уже будет совпадать с определением в бухгалтерском учете (внесены изменения в пп.11 ст.

250 НК РФ и в пп.5 п.1 ст.265 НК РФ). В-третьих, в обоих видах учета датой определения курсовой разницы будет момент самой оплаты или последнее число отчетного или налогового периода (новая редакция п.8 ст.271 НК РФ и п.10 ст.

272 НК РФ).

Как и раньше, на дату предоплаты курсовые разницы ни в бухгалтерском, ни в налоговом учете отражаться не будут.

4. Отмена метода ЛИФО в налоговом учете

По действующим правилам в налоговом учете существуют четыре метода оценки сырья, материалов, покупных товаров, которые применяются при их списании в производстве или при продаже (все они закреплены в п.8 ст.254 НК РФ и пп.3 п.1 ст.268 НК РФ):

- По средней стоимости,

- По стоимости единицы запасов или товаров,

- По стоимости первых по времени приобретений (ФИФО),

- По стоимости последних по времени приобретений (ЛИФО). С 2015 года этот метод будет отменен.

Бухгалтерским учетом предусмотрены три способа оценки:

- По себестоимости каждой единицы,

- По средней себестоимости,

- По себестоимости первых по времени приобретения материально-производственных запасов (ФИФО). Такой метод, как ЛИФО, в бухучете отсутствует (п.16 ПБУ 5/01 «Учет материально-производственных запасов»).

Что изменится с 1 января 2015 года

В результате отмены ЛИФО количество методов оценки в налоговом и бухучете сравняется. Соответствующие поправки будут внесены в п.8 ст.254 и пп.3 п.1 ст.268 НК РФ.

Инна Рубцова, старший бухгалтер компании Фингуру

Источник: https://kontur.ru/articles/1196

Департамент общего аудита по вопросу учета субсидии

23.05.2017

Ответ

Согласно представленному соглашению между Организацией и Министерством сельского хозяйства и продовольствия Московской области Организации предоставляется субсидия из средств бюджета Московской области в 2017 году на возмещение части прямых понесенных затрат на создание, реконструкцию и (или) модернизацию объектов агропромышленного комплекса Московской области (создание оптово-распределительного цента).

При этом средства выделяются как из федерального бюджета, так и из бюджета Московской области.

Бухгалтерский учет

Правила формирования в бухгалтерском учете информации о получении и использовании государственной помощи, предоставляемой коммерческим организациям установлены ПБУ 13/2000.

Субсидии признаются государственной помощью (пункт 4 ПБУ 13/2000).

В соответствии с пунктом 5 ПБУ 13/2000 организация принимает бюджетные средства, включая ресурсы, отличные от денежных средств, к бухгалтерскому учету при наличии следующих условий:

-имеется уверенность, что условия предоставления этих средств организацией будут выполнены. Подтверждением могут быть заключенные организацией договоры, принятые и публично объявленные решения, технико-экономические обоснования, утвержденная проектно-сметная документация и т.п.;

-имеется уверенность, что указанные средства будут получены. Подтверждением могут быть утвержденная бюджетная роспись, уведомление о бюджетных ассигнованиях, лимитах бюджетных обязательств, акты приемки-передачи ресурсов и иные соответствующие документы.

По нашему мнению, имеющееся соглашение о предоставлении субсидии является достаточным подтверждением, что Организация соответствует требованиям, предъявляемым к получателям субсидии, и что рассматриваемая субсидия будет Организацией получена.

В связи с этим, по нашему мнению, на дату подписания соглашения о предоставлении субсидии, Организация должна отразить в учете ее получение.

Согласно пункту 7 ПБУ 13/2000 бюджетные средства, принятые к бухгалтерскому учету в соответствии с пунктом 5 настоящего Положения, отражаются в бухгалтерском учете как возникновение целевого финансирования и задолженности по этим средствам. По мере фактического получения средств соответствующие суммы уменьшают задолженность и увеличивают счета учета денежных средств, капитальных вложений и т.п.

Если бюджетные средства признаются в бухгалтерском учете по мере фактического получения ресурсов, то с возникновением целевого финансирования увеличиваются счета учета денежных средств, капитальных вложений и т.п.

Согласно Инструкции по применению Плана счетов для отражения бюджетного целевого финансирования применяется счет 86 «Целевое финансирование».

В дальнейшем в соответствии с пунктом 8 ПБУ 13/2000 бюджетные средства списываются со счета учета целевого финансирования как увеличение финансовых результатов организации.

Одновременно по внеоборотным активам, приобретенным за счет бюджетных средств и подлежащим согласно действующим правилам амортизации, в общем порядке начисляются амортизационные отчисления.

Суммы бюджетных средств, признанные в бухгалтерском учете организации согласно пункту 8 настоящего Положения в качестве доходов на счете учета финансовых результатов, отражаются в составе прочих доходов как активы, полученные безвозмездно (пункт 21 ПБУ 13/2000).

Таким образом, субсидия, списываемая со счета целевого финансирования, признается в составе прочих доходов.

Согласно пункту 9 ПБУ 13/2000 списание бюджетных средств со счета учета целевого финансирования производится на систематической основе:

суммы бюджетных средств на финансирование капитальных расходов — на протяжении срока полезного использования внеоборотных активов, подлежащих согласно действующим правилам амортизации, или в течение периода признания расходов, связанных с выполнением условий предоставления бюджетных средств на приобретение внеоборотных активов, не подлежащих амортизации согласно действующим правилам. При этом целевое финансирование учитывается в качестве доходов будущих периодов при вводе объектов внеоборотных активов в эксплуатацию с последующим отнесением в течение срока полезного использования объектов внеоборотных активов в размере начисленной амортизации на финансовые результаты организации как прочие доходы.

Таким образом, в случае, если субсидия получена на финансирование капитальных расходов (в том числе возмещение расходов на капитальные строительство), ее списание производится по мере начисления амортизации по объекту основных средств.

В соответствии с пунктом 20 ПБУ 13/2000 остаток средств по счету учета средств целевого финансирования в части предоставленных организации бюджетных средств отражается в бухгалтерском балансе по статье «Доходы будущих периодов» либо обособленно в разделе «Краткосрочные обязательства».

Соответственно, несписанная часть субсидии (т.е. часть, продолжающая числиться по кредиту счета 86) учитывается в составе доходов будущих периодов.

Учитывая изложенное, получение и использование субсидии, по нашему мнению, должно отражаться в бухгалтерском учете следующими записями:

Дебет 76 Кредит 86 — принята к учету субсидия, и отражена задолженность бюджета по ее выплате на дату подписания соглашения.

Если на дату предоставления субсидии, объект основных средств был введен в эксплуатацию и по нему начислялась амортизация, то часть субсидии, приходящаяся на сумму уже начисленной амортизации, будет признаваться в составе прочих расходов.

Указанная часть субсидии может быть определена по следующей формуле:

сумма субсидии x сумма уже начисленной амортизации / первоначальная стоимость объекта основных средств.

Дебет 86 Кредит 91 – признан прочий доход в части субсидии, приходящейся на сумму уже начисленной амортизации.

Оставшаяся несписанной часть субсидии включается в состав доходов будущих периодов.

Дебет 86 Кредит 98 – признаны доходы будущих периодов в размере части оставшейся субсидии.

По мере начисления амортизации указанная часть будет списываться в состав прочих доходов в порядке, указанном выше.

По мере поступления денежных средств из бюджета:

Дебет 51 Кредит 76 – получены денежные средства в счет погашения задолженности бюджета по выделенной субсидии.

В соответствии с пунктом 22 ПБУ 13/2000 в бухгалтерской отчетности организации подлежит раскрытию, как минимум, следующая информация в отношении государственной помощи:

-характер и величина бюджетных средств, признанных в бухгалтерском учете в отчетном году;

-назначение и величина бюджетных кредитов;

-характер прочих форм государственной помощи, от которых организация прямо получает экономические выгоды;

-не выполненные по состоянию на отчетную дату условия предоставления бюджетных средств и связанные с ними условные обязательства и условные активы.

Налог на прибыль

Согласно статье 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главой 25 НК РФ.

Поскольку предоставляемая субсидия призвана компенсировать расходы Организации, то ее получение может рассматриваться как получение экономической выгоды. В связи с этим, на наш взгляд, субсидия является для Организации доходом.

В соответствии с пунктом 1 статьи 248 НК РФ к доходам в целях настоящей главы относятся:

1) доходы от реализации товаров (работ, услуг) и имущественных прав (далее — доходы от реализации).

2) внереализационные доходы.

Предоставленная субсидия, по нашему мнению, относится к внереализационным доходам, как безвозмездно полученное имущество (пункт 8 статьи 250 НК РФ).

Источник: http://www.mosnalogi.ru/consultation/obshchiy-audit/departament-obshchego-audita-po-voprosu-ucheta-subsidii.html

Изменения в бухгалтерском и налоговом учете в 2015 году

06.10.2014 01:13

Содержание статьи:

Как правило, каждый год в ведении бухгалтерского учета вводятся важные требования и поправки, которые необходимо учитывать в работе каждому бухгалтеру. И 2015 год не является исключением. С января 2015 года будут введены изменения в бухгалтерском и налоговом учете, которые обозначены ниже.

Будут продлены сроки сдачи отчетности в фондыСогласно ФЗ от 1 декабря 2014 г. № 406-ФЗ, с 1 января 2015 года, сроки сдачи отчетности в фонды будут зависеть от ее формы. Так, срок сдачи отчетности в ФСС перенесут на 5 дней для бумажного расчета (20-е число месяца, следующего за отчетным кварталом), и на 10 — для электронного (25-е число месяца, следующего за отчетным кварталом)В пфр сроки будут продлены лишь для тех, кто отчитывается через интернет. электронную форму рсв-1 можно будет сдавать до 20-го числа второго месяца, следующего за кварталом. для бумажного расчета срок останется прежним — до 15-го числа |

Сдать декларацию по НДС можно будет на пять дней позже

Согласно ФЗ от 29 ноября 2014 г. № 382-ФЗ, с 1 января 2015 года, срок сдачи декларации по НДС будет увеличен на пять дней — сдать декларацию можно будет не до 20, а до 25 числа включительно. Новые правила можно применить уже к декларации за IV квартал. Крайний срок предоставления декларации — 26 января 2015 года, потому что 25 января выпадает на воскресенье

Кроме того, можно будет без опаски откладывать вычеты на следующие кварталы. В Налоговом кодексе РФ будет прямо прописано, что вычет возможен в течение трех лет после того, как товары были приняты на учет.

Для большей части налогоплательщиков с 1 января 2015 года будет отменено ведение журналов учета полученных и выставленных счетов-фактур, что даст возможность снизить избыточный документооборот организаций, а также положительно скажется на ведении иных обязательств по бухгалтерскому учету. С 1 января 2015 года некоторая категория налогоплательщиков продолжит ведение журнала учета полученных и выставленных счетов-фактур, к ним относятся посредники, экспедиторы, застройщики.Помимо этого, с 1 января 2015 года уже не будет требоваться вести в журнале регистрации счета-фактуры на;сумму;вознаграждения при исполнении агентского договора, договора комиссии и;договора транспортной экспедиции.

Некоторые посредники будут включать в декларацию сведения из журнала учета счетов-фактурС 1 января 2015 года, согласно ФЗ от 21 июля 2014 г. № 238-ФЗ, посредники-плательщики НДС будут отражать в отчетности данные из журнала учета счетов-фактур. Это предоставит возможность налоговым органам контролировать, какие счета-фактуры были выставлены посредником при покупке или реализации товаров. Посредникам на специальном режиме будут сдавать журнал учета счетов-фактур в электронной формеС 1 января 2015 года, согласно ФЗ от 21 июля 2014 г. № 238-ФЗ, организациям на УСН или ЕНВД, являющимся посредниками, необходимо будет отправлять в налоговую инспекцию журнал учета счетов-фактур через интернет не позднее 20-го числа месяца, следующего за отчетным кварталом. Сведения из журнала учета инспекторы также смогут сопоставить с отчетностью комитентов. Налоговики будут чаще запрашивать счета-фактуры и первичную документациюС 1 января 2015 года, согласно ФЗ от 21 июля 2014 г. № 238-ФЗ, инспекторы будут иметь право затребовать счета-фактуры, первичную документацию и другие документы (например, договоры), если выявят противоречия в декларации компании. Либо если данные декларации поставщика или журнала учета посредника не соответствуют отчетности покупателя или комитента. При этом инспекторы вправе будут запросить документы, если выявленные недочеты свидетельствуют о том, что компания занизила НДС или завысила сумму налога к возмещению. Декларация по НДСОрганизации на общей системе налогообложения, которые сдают отчетность, являются плательщиками НДС и налога на прибыль. Следовательно, они должны знать о том, что с 1 квартала 2015 года изменений коснется и сама декларация по НДС. По факту, она станет зеркальным отражением книги покупок и книги продаж. Теперь в ней будут проставляться не только общие обороты, из которых ведется расчет налога на добавленную стоимость, но и будет даваться подробная расшифровка этих данных по каждому контрагенту и по каждой выписанной и полученной счет-фактуре.За 4 квартал 2014 года необходимо по-прежнему сдавать декларацию, существующую в действующей редакции. А новая декларация начнет действовать с 1 квартала 2015 года. Налогоплательщикам необходимо будет отправлять налоговому органу квитанцию о приеме документов, переданных им в электронной формеС 1 января 2015 г. для налогоплательщиков, предоставляющим налоговую декларацию в электронной форме, будет установлено новое обязательство. Им необходимо будет гарантировать получение документов, используемых налоговым органом при реализации своих полномочий в отношениях, регулируемых налоговым законодательством, и документов, направляющихся налогоплательщикам в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота (новый п. 5.1 ст. 23 НК РФ). Такими документами могут выступать: требования о представлении документов или пояснений, уведомление о вызове в налоговый орган.По новым правилам налогоплательщикам нужно будет обязательно в электронной форме отправлять инспекции по телекоммуникационным каналам связи квитанцию о приеме указанных документов в течение 6 рабочих дней со дня их отправки налоговым органом. |

Нас выбрали: |

Новая форма декларации по ЕНВД

Согласно приказу ФНС России от 4 июля 2014 г. № ММВ-7-3/353@, начиная с отчетности за 1 квартал 2015 года, налоговыми органами были внесены изменения в форму декларации по ЕНВД и порядок ее заполнения. Отчитаться по новой форме предприятиям на ЕНВД необходимо будет по итогам 1 квартала 2015 года. Т.е. не позже 20 апреля 2015 года.

Новая декларация по УСН

Согласно приказу ФНС России от 4 июля 2014 г. № ММВ-7-3/352, начиная с отчетности за 2014 год, уже с отчетности за текущий год организации на УСН будут отчитываться по новой форме.

Отличие ее от предыдущей декларации заключается в том, что в нее теперь включен подробный алгоритм расчета авансовых платежей.

Помимо этого, появился новый раздел, содержащий отчет об использовании средств целевого назначения.

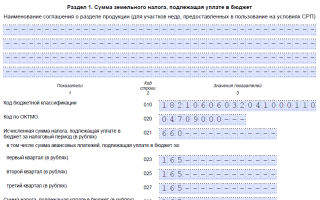

Изменилась декларация по ЕСХН

Согласно приказу ФНС от 28 июля 2014 г. № ММВ-7-3/384@, начиная с отчетности за 2014 год, декларацию по ЕСХН за 2014 год нужно будет заполнять по новой форме. Также был утвержден порядок заполнения декларации и ее новый электронный формат. Изменения в основном технические. Например, ячейки с ОКАТО заменили на поля с кодами ОКТМО.

Изменилась декларация по транспортному налогу

Согласно приказу ФНС России от 25 апреля 2014 г. № ММВ-7-11/254@, начиная с отчетности за 2014 год, впервые отчитаться по новой форме предстоит за 2014 год. Т.е. не позже 2 февраля 2015 года, т.к. 31 января – это суббота.

Теперь собственникам автомобилей предстоит по-новому заполнить раздел 2 данного отчета. Это связано с изменениями в методике расчета организациями транспортного налога в отношении автомобилей стоимостью от 3 млн руб. и выше.

У налоговиков появится больше оснований для блокировки счета

В том случае, когда организация сдает декларацию с задержкой больше чем на 10 дней, налоговые органы вправе заблокировать ее расчетный счет.

Также, если компания забудет предоставить подтверждение о получении электронных документов от налоговых органов (а именно, требование о представлении документов или пояснений и уведомление с приглашением в ИФНС), операции по счету также будут приостановлены.

Изменения налогового законодательства с 2015 года, касающиеся налога на имущество

Налоговой базой по налогу на имущество является его кадастровая стоимость. Плательщиками налога на имущества на сегодняшний день являются организации, находящиеся на ОСНО.

Советом Федерации был одобрен законопроект, обязывающий с 1 января 2015 года организации, которые применяют специальный режим (УСН, ЕНВД), платить налог на имущество. Т.е.

все предприятия на УСН и ЕНВД, имеющие торговые центры, другие объекты имущества, исчислять по кадастровой стоимости и платить налог на имущество.

Новые коэффициенты-дефляторы для ЕНВД и УСН

В 2015 году новый коэффициент-дефлятор для упрощенки составит 1,147. Из этого следует, что в следующем году доходы тех, кто применяет УСН, не должны превышать 68 820 000 руб. (60 млн руб. × 1,147). Коэффициент для ЕНВД на 2015 год – 1,798 (1,672 в 2014 году) и для патентной системы – 1,147 (сейчас 1,067).

НДФЛ

Налог на доходы физических лиц относится к группе федеральных налогов. Ниже представлены изменения, которые произойдут с этим видом налога в 2015 году.

-

Индивидуальный инвестиционный счет

С 1 января 2015 года ФЗ от 22.04.1996 №39-ФЗ «О рынке ценных бумаг» будет дополнен статьей 10.

3, в которой говорится о том, что индивидуальный инвестиционный счет (ИИС) – это счет внутреннего учета, предназначенный для обособленного учета денежных средств, ценных бумаг клиента — физического лица, обязательств по договорам, заключенным за счет указанного клиента.

Этот счет открывается и ведется брокером или управляющим на основании договора на брокерское обслуживание или договора доверительного управления ценными бумагами, в котором предусмотрено открытие и ведение ИИС.

Налоговая база по операциям, которые учитываются на ИИС, будет определяться отдельно от налоговой базы по другим операциям. Налоговая база по операциям, учитываемым на ИИС, будет определяться налоговым агентом. По отношению к данным видам счетов предусмотрена вероятность применения инвестиционных налоговых вычетов.

-

Инвестиционные налоговые вычеты

С 1 января 2015 года НК РФ будет дополнен ст. 219.1 «Инвестиционные налоговые вычеты». Положениями статьи регулируется предоставление вычетов:

- в размере дохода от реализации (погашения) обращающихся ценных бумаг, находящихся в собственности налогоплательщика более трех лет и приобретенных после 1 января 2014 года. При этом в пп. 2 п. ст. 219.1 приведена формула расчета предельного размера данного вычета. Вычет может быть предоставлен как налоговым агентом, так и налоговым органом при представлении налоговой декларации.

- в сумме денежных средств, внесенных налогоплательщиком на ИИС, но не более 400 000 руб. в год. Указанный вычет предоставляется при предоставлении налоговой декларации.

- в сумме доходов, полученных по операциям, учитываемым на ИИС, по окончании договора на ведение ИИС – в случае если налогоплательщик не воспользовался инвестиционным налоговым вычетом на вносимые на ИИС денежные средства и при условии истечения не менее трех лет с даты заключения договора на ведение ИИС. Указанный вычет предоставляется налоговым органом при представлении декларации либо налоговым агентом при условии представления справки налогового органа.

Изменится порядок освобождения от НДФЛ при продаже жилья

Согласно ФЗ от 29 ноября 2014 г. № 382-ФЗ, начиная с 1 января 2015 года, срок владения недвижимостью, который дает право на освобождение от НДФЛ при ее продаже, скорее всего, увеличится с трех лет до пяти. Это предложение депутаты Госдумы поддержали во втором чтении. Однако распространяться новое правило будет на сделки, заключенные после 1 января 2016 года.

Ндфл с дивидендов станет больше

С 2015 года ставки НДФЛ вырастет с 9 до 13 процентов. Этот же закон вводит новые ставки акцизов на 2015–2017 годы. А также 15-процентную индексация ставок водного налога с 2015 года.

Камеральные налоговые проверки. Поправки с 2015 году

В настоящее время камеральная налоговая проверка проводится на основании представленной налогоплательщиком налоговой декларации. Т.е. при отсутствии декларации проводить камеральную налоговую проверку нельзя. Но, это на сегодняшний день. Однако с 2015 года всё станет иначе.

Налоговикам будет разрешено проводить камеральную проверку без декларации.

Минфин считает, что это должно стимулировать предприятия предоставлять отчетность вовремя, и, кроме того, исключит вероятность отсутствия ответственности предприятия в случае не отражения налоговой базы, когда на выездную проверку с подобными суммами предприятие не отправишь.

Если камеральная проверка будет проводиться без декларации, то основой ее проведения будет информация и документы, которые налоговики смогут получить при проведении мероприятий налогового контроля 93.1 НК РФ (встречные проверки).

Помимо этого, налоговики, проводя КНП без декларации, смогут доначислять налоги на основании информации по аналогичным налогоплательщикам.

Однако, найти аналогичных налогоплательщиков довольно сложно, следовательно, данное доначисление довольно спорное, и сможет быть оспорено через суд.

Следует напомнить, что в Правительстве преднамеренны повысить эффективность камеральных проверок с 2015 года.

Определены выходные дни на 2015 год

Согласно постановлению Правительства РФ от 27 августа 2014 г. № 860, уже определен порядок переноса выходных дней в 2015 году. Так, с субботы 3 января 2015 года выходной перенесли на пятницу 9 января.

А с воскресенья 4 января — на понедельник 4 мая. То есть в январе 2015 года работникам дают 11 дней. На работу надо выйти 12 января, в понедельник. Подробнее можно посмотреть в производственном календаре на 2015 год (http://its.1c.

ru/docs/calendar/work2015.php).

Появятся конкретные штрафы за отсутствие трудового договора

С 1 января 2015 года в КоАП РФ появится отдельная норма, в которой будут прописаны штрафы за то, что работодатель не заключает трудовые договора с сотрудниками. Или же прикрывает их гражданско-правовыми.

Для должностных лиц наказание составит от 10 000 до 20 000 руб., для ИП — от 5000 до 10 000 руб. и от 50 000 до 100 000 руб. для компаний. Если в будущем ситуация повторится, меры будут строже.

Должностным лицам грозит дисквалификация до трех лет, предпринимателю — штраф до 40 000 руб., и для организаций — до 200 000 руб.

Лимиты для взносов в ФСС и ПФР будут разными, а предельную базу для ФОМС отменят

С 2015 года для страховых взносов в части ФОМС отменена предельной база. Т.е. медицинские взносы по тарифу 5,1 % необходимо будет отчислять со всех выплат работникам независимо от их суммы.

Также будут разные лимиты по взносам на социальное и пенсионное страхование. Так, предельная величина базы для начисления страховых взносов в ФСС будет равна 670 000 руб.

База для начисления взносов в Пенсионный фонд – 711 000 руб.

Налог за квартиры, дачи, гаражи предстоит платить по-новому

С 2015 года начнет действовать новая глава 32 «Налог на имущество физических лиц» Налогового кодекса РФ. Она заменит Закон РФ от 9 декабря 1991 г. № 2003–1.

Впервые платить налог по новым правилам будем в 2016 году по итогам 2015 года. И то не во всех регионах. Новая глава в переходный период (до 2020 г.) предусматривает два способа расчета налога.

Первый — исходя из кадастровой стоимости. Второй — исходя из инвентаризационной, как раньше.

Работники будут сами выбирать банк для перечисления зарплаты

С 5 ноября 2014 года сотрудник вправе потребовать от компании перечислять зарплату на любую карточку, какую пожелает — не только на дебетовую, но и кредитную. И организация не сможет отказать. Данные поправки внесены в статью 136 Трудового кодекса РФ. Для этого работнику необходимо ли написать заявление как минимум за пять рабочих дней до дня зарплаты.

Появится новый вид налогового контроля — мониторинг

Согласно ФЗ от 4 ноября 2014 г. № 348-ФЗ, с 1 января 2015 года, смогут проводить налоговый мониторинг. Суть его в том, что организация по своему согласию дает доступ инспекции в режиме реального времени доступ к данным бухгалтерского и налогового учета.

Инспекторы проводят контроль учета в течение каждого квартала, а камеральные проверки деклараций вообще не проводят. Помимо этого, до тех пор, пока соглашение о мониторинге в силе, налоговые органы не могут назначить выездную проверку.

При этом запросить мониторинг смогут только те предприятия, чей совокупный доход за предыдущий год составили минимум 3 млрд руб., а сумма уплаченных налогов (НДС, НДПИ, налога на прибыль и акцизов) – не менее 300 млн руб.

Страховые взносы в ПФР, ФСС РФ и ФФОМС

- Плательщикам, у которых среднесписочная численность работников за предшествующий расчетный период составит более 25 человек, необходимо будет предоставлять расчеты по начисленным и уплаченным страховым взносам в ПФР и ФСС РФ в электронной форме;

- сумма страховых взносов, перечисляемая в соответствующий внебюджетный фонд, теперь будет определяться в рублях и копейках;

- также будут устанавливаться условия и порядок предоставления отсрочки (рассрочки) по уплате страховых взносов, пеней и штрафов;

- день погашения задолженности по страховым взносам будет включаться в период начисления пеней;

- направление органом контроля инкассового поручения в банк не будет ограничено месячным сроком.

Обязательное пенсионное страхование

Источник: http://ITSconsultant.ru/1s_stati_i_rekomendacii/article_post/izmeneniya-v-buhgalterskom-i-nalogovom-uchete-v-2015-godu

Основные изменения в налоговом законодательстве с 2015 года

Для организаций, представляющих декларации в электронном виде, введена новая обязанность. Теперь они должны обеспечить получение всех документов, которые им отправляют налоговые органы.

С 1 июля 2015 года налогоплательщики могут осуществлять документооборот с налоговыми органами и Пенсионным фондом через личный кабинет.

Минимальный размер оплаты труда — изменения в налоговом законодательстве 2015

· С 1 января 2015 МРОТ составляет 5965 рублей в месяц.

Пособия — изменения в налоговом законодательстве 2015

· Детские пособия с 2015 года увеличены на 1,055.

НДС — изменения в налоговом законодательстве 2015

- С 1 января 2015 года ужесточили камеральные проверки по НДС. Расширили перечень оснований, при которых налоговые органы могут истребовать документы при камеральной проверке декларации по НДС.

- С 1 января 2015 года, в случае, когда налогоплательщики представляют декларацию по НДС к возмещению, налоговые органы вправе производить осмотр помещений, предметов и документов.

- С 1 января 2015 года налоговые агенты, не плательщики НДС, обязаны представлять налоговую декларацию по НДС исключительно в электронной форме.

- С 1 января 2015 года плательщики НДС ( кроме застройщиков и посредников) освобождены от ведения журналов учета счетов-фактур.

- С 2015 года декларации по НДС, которые должны были быть сданы в электронной форме, но были сданы в бумажной, считаются не сданными.

- С 1 января 2015 года реализация имущества и прав должников-банкротов не облагаются НДС.

- С 2015 года сильно изменилась декларация по НДС. В декларации 12 разделов.

Налог на прибыль — изменения в налоговом законодательстве 2015

- С 1 января 2015 года изменился порядок учета процентов по долговым обязательствам. Проценты по долговым обязательствам признаются доходом ( расходом) по фактической ставке.

- С 2015 года нормировать расходы по уплате процентов за пользование заемными средствами не нужно.

- С 1 января 2015 года не стало понятия «суммовые разницы». По операциям, выраженным в иностранной валюте, но расчеты по которым производятся в рублях, изменения в курсах нужно отражать как курсовые разницы.

- С 1 января 2015 года организации могут самостоятельно утверждать порядок списания материальных расходов с учетом срока пользования имущества.

- С 1 января 2015 года полученный доход от реализации безвозмездно полученного имущества можно уменьшить на его рыночную стоимость.

- С 1 января 2015 года при налогообложении больше не может применяться метод ЛИФО.

Налог на имущество — изменения в налоговом законодательстве 2015

- С 1 января 2015 года не признаются объектами налогообложения объекты основных средств 1 и 2 амортизационной группы, т.е. объекты основных средств со сроком полезного использования до 3 лет.

- С 2015 года с движимых основных средств, которые на 1 января 2015 года были не доамортизированы (даже если приобретены до 2013 года) налог на имущество не исчисляется.

- В декларации по налогу на имущество за 2015 год движимое имущество (приобретенное после 01.01.2013) нужно показывать как льготу.

- С 2015 года объекты недвижимого имущества, образованные в результате раздела или иного действия, облагаются налогом на имущества по кадастровой стоимости.

Земельный налог — изменения в налоговом законодательстве 2015

- С 2015 года земельные участки под многоквартирными домами освобождены от земельного налога.

УСН — изменения в налоговом законодательстве 2015

- С 2015 года юридические лица должны исчислять налог на имущество с объектов недвижимого имущества, налоговой базы которых является кадастровая стоимость.

ЕНВД — изменения в налоговом законодательстве 2015

- Коэффициент К1 для исчисления ЕНВД в 2015 году составил 1, 798

Патентная система налогообложения — изменения в налоговом законодательстве 2015

- С 1 января 2015 года отменен минимальный предел потенциально возможного дохода. Ограничение существует только по максимально возможному доходу в 1 млн.руб.

НДФЛ — изменения в налоговом законодательстве 2015

- Начиная с 2015 года, ставка НДФЛ с полученных дивидендов составляет 13 процентов.

- С 2015 года НДФЛ с доходов иностранцев рассчитывается по ставке 13 процентов.

- Любые выплаты, связанные со стихийным бедствием и терроризмом с 2015 года не облагаются НДФЛ.

- С 1 января 2015 года появился новый социальный налоговый вычет в части взносов по договорам длительного страхования жизни, которые действуют не менее 5 лет.

Страховые взносы — изменения в налоговом законодательстве 2015

- С 1 января 2015 года страхователи с численностью более 25 человек, должны сдавать расчеты по страховым взносам и сведения персонифицированного учета исключительно в электронном виде.

- С 2015 года ИП, не имеющие наемных работников, могут рассчитывать сумму страховых взносов пропорционально количеству дней ведения своей деятельности

- С 1 января 2015 года страховые взносы рассчитываются в рублях и копейках.

- С 2015 года изменились предельные базы в целях исчисления страховых взносов. Так в ФСС предельная величина = 670 000 руб., в Пенсионный фонд = 711 000 руб. (с превышения тариф исчисляется по ставке 10 процентов), в ФОМС предельной величины нет.

- Начиная с 2015 года, страховые взносы платятся с выплат всем иностранным гражданам и гражданам без гражданства. Исключением являются высококвалифицированные специалисты.

- С 2015 года можно производить зачет между взносами в Пенсионный фонд и ФОМС, также между взносами в ФСС и взносами на травматизм.

- С 2015 года отменены льготы по тарифам страховых взносов на инвалидов.

- С 2015 года действует Договор о Евразийском экономическом союзе, в который входит Россия, Белоруссия, Казахстан и Армения. При приеме на работу таких граждан, все налоги и взносы исчисляются в обычном порядке.

Источник: http://consnalog.ru/news/?ELEMENT_ID=147

Adblockdetector