Можно ли взыскать НДС с покупателя, если налог не был включен в цену товара

Главная → Публикации → НДС → Можно ли взыскать НДС с покупателя, если налог не был включен в цену товара

Нередко в хозяйственной практике случаются ситуации, когда продавец реализует товары (работы, услуги), не являясь плательщиком НДС. В этом случае налог в цену не включается. Однако впоследствии выясняется, что на самом деле компания обязана была платить НДС.

Ну, скажем, было превышено ограничение по доходам, и фирма уже не может пользоваться освобождением по статье 145 Налогового кодекса РФ или коммерсант неправомерно пользовался льготой по этому налогу и т.п. В этом случае налог должен быть уплачен в бюджет.

А можно ли предъявить его покупателю дополнительно или НДС придется платить за счет собственных средств. Об этом пойдет речь в нашей статье.

ЕСЛИ НЕ ДОГОВОРИЛИСЬ С ПОКУПАТЕЛЕМ НАЛОГ НУЖНО ПЛАТИТЬ ЗА СЧЕТ СОБСТВЕННЫХ СРЕДСТВ?

Если компания снова стала плательщиком НДС, то она обязана предъявлять налог покупателям при реализации товаров (работ, услуг). А как быть, если товары уж отгружены. Понятно, что если компания считала, что не должна платить НДС, то в цену он не входил и покупателям не предъявлялся. Как быть в этом случае.

Налоговики считают, что в этом случае НДС по всем операциям, признаваемым объектом налогообложения, налогоплательщику придется заплатить за счет собственных средств.

Дело в том, что у организации, скажем потерявшей право на освобождение от уплаты НДС задним числом, нет оснований для выделения суммы налога из выручки от реализации товаров (работ, услуг).

По мнению чиновников, в этом случае на основании пункта 1 статьи 154 Налогового кодекса РФ сумма налога, которую нужно заплатить в бюджет, определяется как стоимость товаров без включения в них НДС. При этом возможность определения НДС в случае утраты права на освобождение от уплаты налога расчетным методом, Налоговым кодексом также не предусмотрено.

МОЖНО ЛИ УЧЕСТЬ НДС, УПЛАЧЕННЫЙ ЗА СЧЕТ СОБСТВЕННЫХ СРЕДСТВ, В РАСХОДАХ?

По мнению чиновников, нет. В качестве примера можно привести письмо Минфина России от 29 мая 2001 г. № 04-03-11/89.

По мысли чиновников, в целях налогообложения прибыли организация не учитывает сумму НДС, уплаченную за счет собственных средств, поскольку она не соответствует критериям, установленным пунктом 1 статьи 252 Налогового кодекса РФ (п. 49 ст.

270 Налогового кодекса РФ) не является экономически оправданными затратами.Однако эта позиция чиновников отнюдь не бесспорна.

Дело в том, что в соответствии с подпунктом 1 пункта 1 статьи 264 Налогового кодекса РФ в составе прочих расходов, связанных с производством и реализацией, учитываются суммы налогов и сборов, таможенных пошлин и сборов, начисленные в установленном законодательством РФ порядке. За исключением перечисленных в статье 270 Налогового кодекса РФ.

НДС, уплаченный за счет собственных средств, в перечне расходов, не учитываемых для целей налогообложения прибыли. В отношении косвенных налогов запрет установлен только на списание в расходы налогов, предъявленных в соответствии с Налоговым кодексом РФ налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав) (п. 19 ст. 270 Налогового кодекса РФ).

Когда компания или предприниматель теряют право на освобождение от обязанностей налогоплательщика по НДС или на применение упрощенной системы налогообложения, то уплачиваемый ими за счет собственных средств налог уже не является косвенным: ведь он не предъявлялся к оплате покупателям.

При этом никаких нарушений налогового законодательства нет.

Ведь глава 21 Налогового кодекса РФ не обязывает продавца предъявить начисленный налог покупателю после исполнения последним всех обязательств по сделке из-за того, что продавец не уложился в лимит по выручке, применяя освобождение, или превысил максимальное ограничение по доходам при «упрощенке».

То есть, все необходимые условия, указанные в подпункте 1 пункта 1 статьи 264 Налогового кодекса РФ, выполнены.Сходя из вышеизложенного достаточно легко опровергнуть и довод налоговиков о невыполнении условий, установленных статьей 252 Налогового кодекса РФ об экономической обоснованности и документальной подтвержденности расходов.

То есть начисленный НДС не относится к иным расходам, не соответствующим критериям, указанным в пункте 1 статьи 252 кодекса. (п. 49 ст. 270 Налогового кодекса РФ).Получается, налоговую базу по налогу на прибыль можно уменьшить на сумму НДС, начисляемого из собственных средств организации. Причем, в расходы включается именно начисленный, а не уплачиваемый (уменьшенный на налоговые вычеты) налог.

А можно избежать уплаты НДС за счет собственных средств? Да можно.

Однако для этого потребуется по согласованию с покупателями внести изменения в договор купли-продажи и первичные документы (в том числе в счета-фактуры), изменив цену реализации и выделив из нее сумму НДС.

Такой же точки зрения придерживается и Минфин России в письме от 29 мая 2001 г. № 04-03-11/89. Если же покупатель отказывается платить, можно обратиться в арбитражный суд.

МОЖНО ЛИ ВЗЫСКАТЬ С ПОКУПАТЕЛЯ ТОВАРА?

Во всяком случае, к такому выводу пришли судьи в постановлении ФАС Северо-Западного округа от 12 сентября 2007 г. по делу № А05-11366/2006-28. Суть дела в следующем. Компания оказывала услуги своим контрагентам и не включала в их стоимость НДС, поскольку пользовалась освобождением по статье 145 Налогового кодекса РФ.

Позже налоговая инспекция при проверке посчитала, что компания необоснованно пользовалась льготой по НДС и доначислила этот налог.Начисленную сумму налога компания предъявила своим контрагентам, однако добровольно заплатить НДС покупатели отказались. Дело дошло до суда.Судьи поддержали компанию.

Они пришли к выводу, что поскольку в договорах при указании стоимости работ и услуг стороны не сделали оговорку о включении в нее НДС, а из счетов-фактур следует, что суммы предъявлены ответчику без учета налога, контрагенты обязаны уплатить компании НДС как соответствующую процентную долю цены услуг.

При этом ссылка контрагентов на положения статьи 454 Гражданского кодекса РФ, согласно которым стороны самостоятельно определяют цену договора, является несостоятельной, так как в данном случае взыскиваемая сумма не признается стоимостью работ и не определяется соглашением сторон, а подлежит взысканию с заказчика в силу прямого указания налогового законодательства. Более того, после уплаты НДС контрагенты вправе заявить его к вычету в порядке, установленном главой 21 Налогового кодекса РФ.

Надо сказать, что это не единственный пример. По мнению Президиума ВАС РФ, изложенному в пункте 9 Информационного письма от 10 декабря 1996 № 9 сумму НДС можно взыскать с покупателя сверх цены, указанной в договоре.

И.А. ЗАРОВНЯДНЫЙ, налоговый консультант ООО «Академия успешного бизнеса»

Журнал «Фармацевтические ведомости», ноябрь 2007

Источник: http://www.Sba-Consult.ru/publications/1498/3485/

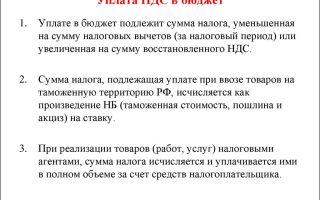

Объясните НДС

Если вы не плательщик НДС, то вас обходят стороной такие понятия, как налоговое обязательство и налоговый кредит. Да, при покупке товаров/услуг вы оплачиваете 18% налога, но вам их не вернут. Вы находитесь на упрощенной системе и НДС не должен вас вводить в «ступор».

Если упрощенка, тупо забудьте про понятие ндс, вы при покупке платите всю цену (Включая ндс, если те кто вам продают его в свою очередь выставляют), вы же со своей стороны все продаете без НДС. Если говорить о «не упрощенке» то там все просто.

Купил за 100 рубле + 18 рублей НДС Продал за 150 рублей + 27 рублей НДС 18 рублей вам должно государство, 27 рублей вы должны государству, итого вы заплатите в бюджет 9 рублей.

Если вдруг случиться так что вы купите за 150 + 27 НДС и продадите за 100 + 18 ндс (ну случилось так) то вам бюджет должен 9 рублей.

Конечно же налоговая назначит вам камеральную проверку, конечно же будут по всякому отнекиваться, но в принципе эти 9 рублей можно получить к себе на расчетный счет, хотя обычно не парятся, и зачитывают со следующими налоговыми периодами.

Нравится 2 6 комментариевНДС — это налог на ДОБАВОЧНУЮ стоимость. Если Вы купили товар за 100 рублей, продали за 300, то 200 рублей — это ваша ДОБАВОЧНАЯ стоимость. от нее 18% и есть НДС.

Это косвенный налог такой вот, который как бы Вы должны платить, но платят покупатели.

Я как юридическое лицо применяю упрощенную систему налогооблажения и не являюся плательщиком НДС.

Что в конечном итоге значит эта фраза и кто мне что должен вернуть, а кто не должен?

Это значит, что Вам должны вернуть 18% от их добавочной стоимости, которая проходит по их накладным (могут обмануть, теоритически), смотря какую отчетность показывать.

Нравится 1 6 комментариевИмхо, вы платите государству сумму НДС, исходя из выставленных вами счетов-фактур, за вычетом суммы, уже уплаченной вами (т.е. при оплате присланных вам счетов-фактур). Или, короче, 18% с доходов (облагаемых НДС) минус 18% с расходов (облагаемых НДС).

На упрощенке никто и ничего вам вернуть не должен.

Нравится 1 7 комментариевОтправила раньше времени 🙁 Про НДС нужно помнить только в контексте той системы налогообложения, которая применяется у вас. Вас прежде всего должно интересовать уменьшение налоговой базы. Последний раз изучала вопрос года два назад, но не думаю, что все сильно поменялось.

Если у вас объект налогообложения «доходы минус расходы», то НДС, уплаченный поставщикам, просто списывается на расходы, уменьшая налогооблагаемую базу. Если вы реализуете товары и услуги, не облагаемые НДС, то входной НДС списывается на себестоимость.

А возмещению из бюджета подлежит только НДС 0%, а «не облагается НДС» или «не является плательщиком НДС» — это принципиально другое. НДС 18% и так всегда перекладывается на плечи покупателя, об этом можете не беспокоиться.

А в случае, если вы продаете товар или оказываете услугу плательщику НДС, то никакого счета-фактуры вы ему не должны, т.

к. сами плательщиком не являетесь, то есть ваш контрагент от сделки с вами ничего не может принять к вычету по НДС.

Вы на упрощенке, а значит вы никому ничего не должны и вам никто ничего не должен, следовательно, не парьтесь с НДС.

Для тех, кто работает по НДС, работать с вами немного невыгодно, потому что при работе с вами они не смогут сделать возврат НДС. Вы также не можете (точнее, можете, но бестолку) выписывать счета с учетом НДС.

Источник: https://toster.ru/q/11376

Кто платит НДС — что говорит закон?

Государство стремится собрать как можно большее количество налогов с населения. Это является абсолютной необходимостью для функционирования многих сфер, которые не производят натуральный продукт, но выполняют какую-либо важную функцию в современном государстве. Одним из таких сборов, является налог на добавленную стоимость.

Кто платит НДС — формулы расчёта

Это налоговое обременение накладывается на большую часть реализуемых товаров и услуг на территории Российской Федерации. Обычно такой налог составляет 18% от суммы реализуемого товара, но в некоторых случаях, процентная ставка может быть значительно ниже.

При покупке товаров или услуг, в большинстве случаев, бремя уплаты НДС ложится на потребителя.

Этот налог входит в стоимость приобретаемого товара, а непосредственно уплату этого налога в бюджет страны выполняет ИП или организация, которая реализует товар или услугу на территории РФ.

В настоящее время процентная ставка налога на добавленную стоимость составляет 18%. Формула расчёта, по которой можно высчитать сумму НДС можно представить следующим образом:

НДС= Р*18/100

В этой формуле значение «Р» обозначает стоимость продукта без НДС.

Например, стоимость продукта без НДС составляет 1 млн рублей. НДС от этой суммы: 180 000 рублей.

Полную стоимость услуги, зная размер НДС, можно высчитать по следующей формуле:

S=Р+НДС

Например, при «Р» равном 1 млн рублей, а НДС=180 000 рублей, общая сумма продукта или услуги с НДС, составит: 1 180 000 рублей.

Расчёт суммы с НДС

Рассчитать сумму данного налога можно без лишних вычислений и формул. Для этого можно воспользоваться онлайн-калькуляторами, которые размещены на многих специализированных интернет-ресурсах.

Но, зная основную стоимость товара или услуги можно самостоятельно осуществить расчёт общей суммы, без помощи сторонних сайтов.

Формула для расчёта общей стоимости:

S=Р*18/100 + Р.

Например, для того чтобы высчитать полную стоимость без предварительного вычисления значения НДС, достаточно в эту формулу подставить значение «Р» и сразу рассчитать полную стоимость с налогом. Если услуга без НДС стоит 100 рублей, то, подставив это значение получаем следующий расчёт:

S=100*18/100 +100. В итоге общая сумма составит: 118 рублей.

Формула для расчёта суммы без НДС

Обычно, если применяется данный налог, то на ценнике будет указана стоимость с НДС. Чтобы узнать цену продукта без НДС необходимо воспользоваться следующей формулой: К=S-Р*18/100.

Значение «К» в данной формуле будет обозначать сумму налога без учёта НДС. При осуществлении расчёта суммы с НДС или без с другой процентной ставкой в вышепредставленные формулы вместо числа 18, следует вписать иное значение.

Виды данного налога

Существует 3 вида НДС:

К первой категории операций относятся:

- Налог на добавленную стоимостьУслуги по оказанию международных грузовых перевозок, включая: морской или речной судоходный транспорт; воздушные суда; железнодорожный и автомобильный транспорт.

- Услуги по перемещению природного газа по трубопроводам за пределы РФ.

- Услуги по передаче электрической энергии по энергетической системе России, за пределы страны.

- При осуществлении международных перевозок пассажиров и багажа.

- Услуги в области космических технологий, а также производство товаров для космонавтики.

- Продажа изготовленных судов, которые зарегистрированы в международном судоходном реестре. В этом случае в налоговые органы должна быть представлена вся необходимая документация.

- Предоставление услуг железнодорожным транспортом для осуществления экспорта продукции произведённой на территории РФ, за её пределы.

- Добыча или получение из лома драгоценных металлов, которые реализуются Государственному фонду драгоценных металлов и драгоценных камней Российской федерации.

Основная часть реализуемых товаров на экспорт не облагается данным видом налога. Импортируемые товары, напротив, подлежат начислению НДС. В таких условиях, происходит динамичное развитие отечественного производства.

НДС при ввозе продукцию в РФ уплачивается на таможне, размер уплаты зависит от категории товара.

Некоторые виды товаров, например технологическое оборудование, аналоги которого не производятся в нашей стране, не облагаются дополнительными налоговыми сборами.

Вторая категория НДС равная 10% начисляется при:

- Продаже овощной, мясной и молочной продукции, а также мучных изделий и соли.

- Реализации товаров для детей: одежды, обуви, игрушек, тетради и т. д.

- Продаже печатной продукции: периодических изданий, книжной продукции. Исключением в этой категории товаров, являются: эротическая литература и продукция рекламного характера.

- Реализации товаров медицинского назначения.

К третьей категории налога НДС равного 18% относятся все остальные товары, которые реализуются на территории РФ. Стоит отметить, что при осуществлении продажи товаров и оказании услуг на территории

Российской Федерации, гражданами других государств, которые не являются налогоплательщиками, налоговая база рассчитывается на товар или услугу с учётов всех налоговых отчислений.

Если на территории РФ реализуется имущество, которое является конфискованным или бесхозным, налоговая база начисляется с учётом рыночной стоимости товара.

Какие операции предполагают взимание НДС

- Данный налог начисляется при совершении следующих операций.

- Ввоз продукции из других стран.

- При строительных работах, когда договор строительного подряда не заключается.

- В том случае если передача товаров и услуг, осуществляется для собственных нужд.

Таким образом, любая ввозимая из других стран продукция, которая реализуется на территории РФ, подлежит обязательному начислению данного налога.

При осуществлении строительства без подряда — тоже начисляется налог. В третьем случае, когда осуществляется передача товаров и услуг предприятия для собственных нужд, НДС начисляется только при условии отсутствия амортизационного и других налоговых вычетов.

При реализации товаров или услуг в иностранной валюте, уплата налога происходит в рублях по курсу ЦБ РФ, на день совершения сделки.

Процессы, не облагающиеся этим налогом

Некоторые процессы, выполняемые внутри страны, не могут быть обременены этим налогом. Работы, которые не облагаются НДС:

- Организованные мероприятия органами государственной власти.

- Приобретение и приватизация предприятий находящихся в муниципальной или государственной собственности.

- Инвестиции любого вида, но только при абсолютной очевидности денежных поступлений.

- При продаже земельного участка.

- При предоставлении денежных средств некоммерческим организациям. Любая благотворительная помощь не облагается НДС на территории РФ.

- Раздача рекламных материалов.

Кроме перечисленных процессов, предприниматели, которые осуществляют выплаты по упрощённой схеме налогообложения, освобождаются от уплаты НДС. Если в процессе осуществления рекламной кампании происходит раздача рекламной продукции, то такая деятельность, также не облагается данным налогом.

Способы начисления

Начисляется налог на добавленную стоимость двумя способами:

Первый способ наиболее часто используется для начисления НДС. Суть этого метода заключается в том, что вначале происходит начисление налога на всю сумму выручки, а затем из оставшейся суммы начисляется НДС, на расходные операции компании.

Второй способ применяется значительно реже. В этом случае НДС начисляется в установленном порядке от всей налогооблагаемой базы.

Непопулярность этого метода заключается в том, что не всегда представляется возможным осуществить учёт каждого товара или услуги, на которую распространяется начисление налога на добавленную стоимость, поэтому в большинстве случаев, применяется начисление налога способом

вычитания.

Особенности оформления счёт-фактуры

Счёт-фактура, является обязательным документом, который предоставляется покупателю при приобретении товаров и услуг. Максимальный срок, в течение которого должен быть выдан документ, составляет 5 дней.

В счёт-фактуре указывается полный список приобретаемых товаров или услуг. При этом каждый реализуемый товар отображается в документе по стоимости, без учёта НДС. Суммарная стоимость, будет предоставляться в виде числа, в котором уже присутствует налог добавленной стоимости.

Основная особенность оформления данного документа заключается в том, что документ оформляется не налогоплательщиком, а контрагентом, который и производит реализацию товара, либо оказание услуги.

При оформлении документации, необходимо требовать от контрагента точного оформления документации, иначе при проверке налоговым инспектором документации и выявлении неточности, счёт фактура будет аннулирована.

Заключение

Значение данного налога, заключается не только в его фискальной функции, но в контрольной. Стоимость товара на всех этапах его производства, можно легко отследить при расчёте НДС. Налог на добавленную стоимость позволяет стимулировать отечественное производство и осуществлять экспорт продукции, на значительно более выгодных условиях, чем импорт готовых товаров из других стран.

Несмотря на то, что правительство не раз рассматривало возможность снижения ставки этого налога или его полной отмены, основная ставка в 18%, так и находится на неизменном уровне. Видимо в реалиях последнего времени отказ от дополнительного поступления в бюджет страны денежных средств, будет является непозволительным упущением со стороны законодательных органов власти.

Читайте также! Как рассчитать рентабельность предприятия по всем правилам?

Источник: http://vesbiz.ru/finansy/kto-platit-nds.html

НДС: все «за» и «против»

Налог на добавленную стоимость сложно обойти, он справедлив и принят во всех странах, которые знают ценность производства, но, тем не менее, до сих пор находятся те, кто ставит его под сомнение, предлагая взамен реликтовый и неконтролируемый налог с продаж

Сторонники отмены НДС подобны сектантам — появляются в местах скопления людей и провозглашают пламенные речи, смущая неокрепшие умы, но вызывая лишь усмешку у остальных. И главная их идея в том, чтобы заменить привычные нам косвенные налоги американским налогом с продаж.

База у НДС и налога с продаж очень похожа — это конечный продукт, разница лишь в приоритетах администрирования: налог с продаж — простой, он взимается при реализации готового товара конечному потребителю, а НДС — справедливый, потому что он распределяется между всеми покупателями в цепочке.

НДС гарантированно наполняет бюджет, а налог с продаж — нет

Уклоняться от налога с продаж — проще простого, особенно в экономике, где розничная торговля оперирует преимущественно наличкой, а любые попытки ввести хотя бы обязательные РРО, не говоря о терминалах, вызывают массовую истерику.

Подумайте: НДС приходится платить компаниям, которые просто перепродают товар с наценкой; производителям, которые покупают сырье и делают любую маржу на готовом продукте; компаниям, которые предоставляют услуги, стоимость которых определяется часто субъективными факторами.

Налог с продаж взимается только с выручки компании, продающей товары и услуги населению. Населению, которое не привыкло к безналичным расчетам и не требует кассовых чеков.

Что еще характерно для Украины — розничная торговля у нас чуть менее чем полностью состоит из неплательщиков НДС. Примени мы налог с продаж, переложить его пришлось бы именно на них, а единщики у нас очень болезненно реагируют на любые попытки склонить их к ведению учета или любому другому действию, потенциально усложняющему их жизнь.

Я уже рассказывала об исследовании налогового ведомства США, которое выявило главный источник недопоступлений в бюджет — это малый бизнес, который оперирует наличкой. Налоговый разрыв в США более чем на половину состоит из этих недоплат.

Такое отношение к косвенным налогам мы себе позволить не можем — от них слишком сильно зависит доходная часть бюджета, а это и здравоохранение, и дороги, и все остальное, что мы так привыкли ожидать от государства.

Налог на прибыль не способен заменить НДС

Сектанты налога с продаж говорят о том, что в США компании платят налог на прибыль, а косвенные налоги остаются потребителям. Но огромная разница между налогом на прибыль и НДС в том, что от НДС уклониться практически невозможно, а от налога на прибыль — «как два пальца об асфальт».

Для ясности: по данным, которые приводил замглавы налогового комитета ВР Андрей Журжий, 80% поступлений от налога на прибыль в Украине в 2015 году заплатили 0,4% субъектов хозяйствования. 10% поступлений обеспечила одна единственная компания — «Криворожсталь».

По официальным данным, суммарный убыток украинских предприятий в первом полугодии 2015 года составил 224,5 млрд грн, при том что за аналогичный период текущего года предприятия показали 62,9 млрд прибыли. Это что, у нас невиданный экономический подъем случился? Нет, они просто решили заплатить налоги.

В Украине уплата налога на прибыль — вопрос баланса совести и креативности.

НДС стимулирует экспорт, налог с продаж — нет

Еще одна проблема налога с продаж — он не стимулирует экспорт так, как это делает НДС. Более того, он не стимулирует промышленность. Хуже может быть только налог с оборота, который взимается на всех стадиях производства, делая высокотехнологичную промышленность невыгодной и удешевляя импорт (но есть сторонники и такой модели).

В стране, где функционирует НДС, экспортировать выгоднее, чем импортировать.

США это пока не принципиально: они добывают нефть (а мы — нет), продают по всему миру идеи (а мы их реализуем, поставляя «мозговое сырье»), получают за эти идеи роялти, печатают мировую валюту у себя дома (а мы — нет), и за эту валюту приобретают права собственности на предприятия, которые (внимание!) находятся за пределами США.

Промышленность начала покидать США еще в 1960-е, и сейчас легендарные американские товары с высокой добавленной стоимостью вроде Ford, Dell и iPhone производятся где угодно, кроме США.

Более того, когда под давлением ОЭСР прибыль начнет облагаться налогами там, где генерируется добавленная стоимость, у американских компаний возникнут определенные проблемы, с которыми уже имели «удовольствие» столкнуться Apple, Starbucks и McDonalds — Еврокомиссия им уже выставила счета за недоплаченный налог на прибыль.

Чего у США не отнимешь — у них самая развитая в мире сфера услуг. Вот когда у нас будут такие юридические, аудиторские и IT компании (настоящие, которые производят свой продукт), то мы, возможно, тоже не будем зависеть от промышленности. Но это пока не так.

А пока мы экспортируем товары, они должны быть конкурентными на рынках стран, где функционирует НДС, потому что пересекая границу, он будет облагаться НДС при прочих равных. А поскольку мы интегрированы через ЗСТ с Евросоюзом, иметь НДС нам не только выгодно, но и необходимо — это общее место законодательства ЕС, которое регулируется директивами Еврокомиссии.

НДС мы умеем администрировать, налог с продаж не умеет администрировать никто

Сектанты обвиняют НДС в его коррумпированной природе, но ситуация заметно изменилась за последний год. Те, кто имел дело с НДС, согласятся: система электронного администрирования с уплатой налога наперед делает уклонение достаточно сложным.

Тут стоит отметить одну важную вещь: НДС сложный в администрировании налог, но наша страна сделала невероятно много для того, чтобы привести его в порядок.

В итоге налажена система электронного администрирования, открыты реестры заявок, поползновения ГФС отбирать статус плательщика за что ни попадя пресечены, долг государства перед субъектами снижается.

В новом проекте изменений в Налоговый кодекс предложены решения многих проблем — реестр заявок будет единым, а возмещение будет производиться в хронологическом порядке. Налоговая накладная будет признана достаточным основанием для формирования налогового кредита, и никто не будет иметь права его снимать, ведь НДС обеспечен деньгами на спецсчете.

При возмещении уже не нужно будет получать великодушное разрешение налогового органа в виде «висновку ДФС», а внесение кода товара в накладную не позволит манипулировать со «скрутками» так, как это происходило до сих пор.

Да, система не идеальна, еще многое предстоит улучшить и над многим подумать — например, как убрать из уравнения фиктивный экспорт и неплательщиков налога, — но вектор уже выбран верно.

Если все предложенное в новом законопроекте будет принято, мы получим по-настоящему передовую, технологичную систему администрирования НДС, и предлагать заменить ее налогом с продаж — все равно что предлагать переселиться из «умного дома» на солнечных батареях в сарай с туалетом на улице. Такое можно объяснить проблемами либо с логикой, либо с психикой, либо с законом. В некоторых случаях — со всем одновременно.

Источник:

Источник: https://uteka.ua/publication/NDS-vse-za-i-protiv

Возможно ли получить возврат НДС для физических лиц

Некоторые неграмотные налогоплательщики задаются вопросом: как оформить возврат НДС для физических лиц, и какая сумма им полагается. Чтобы ответить на этот вопрос, мы подготовили специальный материал, разъясняющий, какая ошибка здесь кроется и как получить полагающиеся денежные средства.

Возврат НДС для физических лиц

Как вернуть НДС физическому лицу

Необходимо разобраться, что же такое НДС. Итак, искомая аббревиатура расшифровывается как налог на добавленную стоимость. Этот сбор снимается с надбавленной стоимости какого-либо продукта, реализуемого продавцом.

Иными словами, продавец производит или закупает какой-либо товар для дальнейшей реализации.

Чтобы получить выгоду, он добавляет к изначальной стоимости единицы продукции определенную денежную величину, и эту разницу затем забирает себе.

Из определения понятно, что налог на добавленную стоимость не может иметь прямого отношения к обычному гражданину и обывателю. Имеется, однако, отношение опосредованное.

Несмотря на то, что выплаты налога на добавленную стоимость возложены на плечи продавцов, то есть различных организаций, тяжесть налогового бремени фактически несут покупатели, так как они вынуждены платить за товар, в стоимость которого включена цена его изготовления, доставки, доход продавца и величина налогового отчисления.

Получается, что возврат НДС физическому лицу возможным не представляется. Однако можно вернуть НДФЛ – налог на доходы физического лица, отчисляемый в казну государства со всех поступающих к налогоплательщикам доходов. В эту категорию входит не только заработанная плата, но также:

Давайте подробнее рассмотрим характеристики НДФЛ и поговорим о том, как получить его частичный возврат.

Что такое НДФЛ

Если гражданин получает денежные средства, выступающие в роли дохода, он обязан отдавать часть государству, которое затем на полученные средства совершенствует уровень благосостояния страны. Актуальная налоговая ставка сегодня составляет 13% от полученной суммы. Это отчисление и является налогом на доход физического лица.

Что представляет собой НДФЛ

Согласно букве закона, периодом налогообложения по НДФЛ является календарный год. Высчитывают полагающуюся родине сумму на основании двух следующих показателей:

- размера облагаемой налогом денежной суммы;

- ставки в 13%.

Когда речь идет о снятии части средств с заработной платы сотрудника, поступающих к нему премий и прочих доходов по месту трудоустройства, перечислением и расчетом величин занимаются налоговые агенты, то есть организации-работодатели. Процедура проводится с помощью усилий специалистов бухгалтерского отдела компании, при этом фиксируются:

- все поступающие в пользу сотрудника деньги;

- предоставленные налоговые вычеты;

- рассчитанные для отправки средства;

- фактически отправленные средства.

Какие бывают ставки

Выше мы упомянули, что существует установленная ставка по искомому налоговому сбору – 13% от получаемой суммы. Однако действительно она лишь для так называемых резидентов Российской Федерации – граждан, которые пребывают в стране не менее 183 дней в годичный период.

Приведем пример. Вы являетесь резидентом России, так как проживаете на ее территории положенный временной срок. Место вашего трудоустройства находится в компании по изготовлению конфет «Ласточка», вы являетесь менеджером по рекламе фирмы.

Обещанный на искомой должности оклад составляет 40 тысяч российских рублей. Однако, получить ежемесячно полную указанную сумму вы не сможете, так как обязаны отдать государству 13% от нее, то есть 5 тысяч 200 рублей.

В результате зарплата перестает радовать так сильно и приближается к привычной для простого обывателя величине, составив 34 тысячи 800 единиц российской валюты.

Какая же величина отчислений положена остальным гражданам, не принадлежащим к числу резидентов страны? Серьезно превышающая указанную ранее ставку. Нерезиденты России отдают государству по 30% от получаемого дохода, величина для многих просто непосильная.

Это касается не только оплаты труда, но также более серьезных сумм. Представим, что вы не являетесь резидентом Российской Федерации, но владеете квартирой на ее территории.

После реализации жилья с полученных средств, если не был выждан предельный временной срок для освобождения от искомой уплаты, вам придется выплатить в казну страны не 13%, а все 30%. Такая выплата серьезно ударит по вашему карману.

Вариант у вас один – отложить реализацию и приобрести статус резидента, после чего возобновить процесс вновь.

Существует также отдельная категория выплат, подразумевающая распределяющуюся между членами АО или иного субъекта прибыль, выдающуюся лицам, находящимся в составе, пропорционально имеющимся у них ценным бумагам. Имеет эта прибыль и официальное название – дивиденды. Согласно букве закона, резиденты страны выплачивают с них отчисления в размере 13 % от суммы.

Для денежных призов, поступающих из любого источника, и превышающих размер в 4 тысячи российских рублей, актуальная ставка по отчислениям составит 35%.

Подлежащие обложению объекты

Рассмотрим подробнее, как закон определяет объекты налогообложения по НДФЛ. К их перечню относятся следующие наименования.

Какие объекты подлежат обложению налоговыми отчислениями

Объект 1. Для резидента страны объектом, подлежащим исчислению налога, является, прежде всего, доход, выраженный в денежных средствах. При этом источники его поступления могут находиться:

- в стране;

- за пределами страны.

Объект 2. Для нерезидентов России в роли облагаемого дохода выступает прибыль, получаемая на ее территории.

Помимо трудовых выплат, расстаться с частью денег придется, если они представлены:

- выплатами по авторским правам;

- арендными выплатами;

- средствами, полученными в результате успешно проведенной реализации имущественных объектов, средств передвижения, ценных бумаг и тому подобными денежными поступлениями.

При этом не относятся к облагаемым объектам следующие наименования.

- Деньги, выплачиваемые государственными структурами в качестве поддержки социально незащищенным категориям граждан.

- Средства, полученные в качестве пенсионных начислений.

- Компенсации при увольнении работника, причиненный его здоровью вред.

- Выплаты по алиментам, которые человек выплачивает ребенку, проживающему с другим родителем или иному родственнику.

- Стипендиальные отчисления студентам высших учебных заведений.

- Средства, полученные в качестве вознаграждения донором.

- Денежная сумма в формате гранта, выдающегося в роли поддерживающих средств на программы следующего характера:

- образовательного;

- научного.

- Материальная помощь лицам, понесшим потери в результате возникновения различных природных катаклизмов или катастроф, при этом подразумевается состояние здоровья и имущественные потери.

- Средства бывшим заложникам террористов, идущие на восстановление психологического или физического вреда.

Кто является плательщиком налога на доходы физического лица

Обязательство по внесению в определенное законом время в общий бюджет государственной казны сумм установленного размера вменяется лицам следующих категорий:

- имеющим гражданство РФ;

- иностранцам, временно или постоянно проживающим на территории нашей страны;

- лицам, у которых гражданская принадлежность отсутствует.

К персонам, выплачивающим налог, также относятся индивидуальные предприниматели, так как они также числятся в роли лиц физических, получается, должны осуществлять перечисление искомого налога с денежных поступлений, являющихся выручкой компании.

Выплаты налога подлежат внесению не только за лиц, достигших совершеннолетия, но и младших по возрасту личностей. Самостоятельно уплачивать налоги до совершеннолетия они не могут, поэтому функцию плательщика перенимают на себя родители или организации, от которых искомым личностям поступают денежные средства.

Выше мы упоминали, что в основном категории плательщиков делятся на две самые важные группы:

- резидентов;

- нерезидентов.

При этом из групп исключаются некоторые категории граждан, на которых не распространяется указанное деление, они всегда находятся в статусе резидентов, даже при этом, не появляясь годами на территории родины.

Речь идет, прежде всего, о представителях структур:

- военных;

- государственных.

Представители каждой из указанных категорий могут командироваться и служить в других странах годами, не имея возможности появиться на родине, чтобы сохранить актуальным статус резидента.

Благодаря особенному указу правительства статус их не может быть утерян до тех пор, пока лицо остается на должности в искомой структуре или иной, имеющей аналогичный характер и дающей аналогичные привилегии.

Отчетность

Как по большинству других разновидностей налоговых сборов, так и по НДФЛ необходимо предоставлять на проверку различные отчетные документы.

В зависимости от способа приобретения денежных средств, подготовке подлежат различные документы.

Чаще всего подготавливать необходимо справку по форме 2-НДФЛ, содержащую данные по всем выданным на рабочем месте сотруднику доходам и налоговым отчислениям, отправленным за годичный период в казну.

Крайний срок предоставления отчетности по всем работающим в компании сотрудникам — 1 апреля следующего за отчетным периодом года. В обязательном порядке проводят подготовку двух экземпляров справки.

Согласно главному своду сведений, регулирующему налоговые правоотношения в стране, декларировать доходы обязаны люди, получающие выручку:

- от деятельности индивидуального предпринимательства;

- от владения частными нотариальными или адвокатскими фирмами;

- от полученного выигрыша, величина которого превышает 4 тысячи российских рублей;

- от налоговых агентов, находящихся в штате сотрудников;

- от налоговых агентов, при этом получившие средства, с которых налог не был исчислен;

- от продажи недвижимости, машины и прочего имущества и в прочих случаях.

Возврат НДФЛ или налоговый вычет

Частичный возврат выплаченного в государственную казну налога на доходы физического лица возможен для каждого человека, название этого явления звучит как «налоговый вычет».

Фактически, представляет он собой денежную сумму, на которую можно уменьшить облагаемую налоговым отчислением финансовую базу, или которую можно получить в налоговой службе или через работодателя. Черпается она из выплаченных ранее налогоплательщиком в казну страны средств.

Чем меньше он выплатил, тем меньше сам получит в случае возникновения подходящей ситуации. Бывает налоговый вычет различных видов.

За что можно получить НДФЛ?

Стандартный – применяющийся на содержание детей, а также некоторых групп взрослых налогоплательщиков. Чаще всего используется именно родителями. Благодаря его наличию, на содержание ребенка государство выделяет следующие суммы:

- первый и второй ребенок получат по 1 тысяче 400 рублей на каждого;

- третий и последующие отпрыски по 3 тысячи;

- для детей-инвалидов установлена повышенная компенсация, размер которой достигает 12 тысяч рублей.

Получение денег по стандартному вычету производится непосредственно через работодателя, после предоставления в бухгалтерию по месту трудоустройства соответствующего заявления и пакета необходимых документов.

Социальный – выдающийся на возникающие у граждан расходы, связанные с получением высшего образования, дорогостоящего и обычного лечения. В эту же категорию входят расходы благотворительные, пенсионных и страховых направленностей.

На покрытие указанных расходов законодательно дается по 120 тысяч рублей в год, при этом необходимо предоставить в налоговую инспекцию по окончанию актуального периода налогообложения внушительный список документов, подтверждающий ваше право на компенсацию затрат государством.

Если же хотите начать получение денег немедленно, не ждите, а обращайтесь к работодателю.

Инвестиционный – эта компенсация предоставляется при продаже бумаг, имеющих ценность, которые находились в обращении на рынке организованного характера, при этом являлись собственностью лица более 36 месяцев. Максимально возможная к получению сумма составляет произведение количества годичных периодов, которые бумаги находились во владении, и 3 миллионов российских рублей.

Имущественный – полагается при продаже или приобретении жилой недвижимости. В первом случае максимальная сумма вычета равна 1 миллиону рублей, во втором:

- 2 миллионам рублей, потраченным покупателями жилья из собственного кармана;

- 3 миллионам рублей для покрытия процентов по взятому в кредитной организации целевому займу на приобретение или постройку жилья.

Получение денег возможно при предоставлении соответствующего заявления, декларационных бланков и сопутствующих документов в налоговую службу России.

Профессиональный – эта разновидность налогового вычета предоставляется индивидуальным предпринимателям, держателям юридических контор и другим отечественным организациям, при этом она фактически является на покрытие расходов, подтвержденных компанией документально и являющихся обоснованными, то есть ушедшими на производственный и рабочий процесс, а не оплату отпуска директора на Канарах, например.

Вычет, предоставляемый для переноса полученных в актуальном периоде убытков на последующие сроки – дается лицам, у которых за годичный срок сумма затрат превышает полученную выручку.

Видео – Возврат подоходного налога

Подведем итоги

Получить возврат НДФЛ (не НДС!) имеет право каждый житель России, а также отечественные организации, которые находятся в определенных законодательством соответствующих ситуациях.

Процесс возврата уплаченных в бюджет страны средств несколько затруднителен ввиду высокой степени бюрократичности, однако не справиться с ним довольно трудно, ведь сегодня придумана масса средств для облегчения налогового бремени плательщика и в техническом смысле.

Получить возврат НДС невозможно

Важно обладать определенным уровнем налоговой грамотности, в противном случае возврата средств вам не видать. В России действует негласное правило: получение государственных компенсаций – дело добровольное.

Специалисты налоговой инспекции или бухгалтерского отдела по месту работы не станут бегать за вами с просьбой получить деньги.

Будьте внимательны, и знайте права в области налогообложения, тогда благополучие не оставит вас.

Источник: https://nalog-expert.com/vozvrat-nalogov/vozvrat-nds-dlya-fizicheskih-lits.html

Глава 11. предъявление ндс к уплате покупателю

Налог на добавленную стоимость является косвенным налогом. Он включается в цену продаваемых товаров (работ, услуг), имущественных прав и, соответственно, увеличивает эту цену.

Таким образом, бремя уплаты НДС фактически ложится не на поставщиков (исполнителей), а на конечных покупателей (заказчиков).

Например, по договору поставки организация “Альфа” поставляет продукцию организации “Бета”. В договоре определена стоимость товаров – 118 000 руб. (в том числе НДС 18 000 руб.).

Организация “Бета” оплачивает товары денежными средствами в указанном размере. Таким образом, фактически бремя уплаты НДС ложится на нее.

Однако плательщиком НДС является организация “Альфа”, она обязана перечислить в бюджет полученную от покупателя сумму налога.

Предъявление суммы НДС покупателю (заказчику) дополнительно к цене реализации является одной из основных ваших обязанностей как плательщика НДС (п. 1 ст. 168 НК РФ).

Если вы не являетесь плательщиком НДС или освобождены от исполнения обязанностей налогоплательщика, то, как правило, налог вы не уплачиваете и предъявлять его покупателю не должны.

Примечание

Подробнее о том, кто признается плательщиком НДС, вы можете узнать в гл. 1 “Налогоплательщики НДС”.

Об использовании права на освобождение от обязанностей плательщика НДС читайте гл. 2 “Кто освобожден от обязанностей налогоплательщика НДС. Кто не является налогоплательщиком НДС”.

В определенных Кодексом случаях предъявить НДС должен налоговый агент.

11.1. В КАКИХ СЛУЧАЯХ ПРОДАВЕЦ ИЛИ НАЛОГОВЫЙ АГЕНТ ОБЯЗАН ПРЕДЪЯВИТЬ НДС ПОКУПАТЕЛЮ

Налоговый кодекс РФ устанавливает обязанность предъявлять НДС как для налогоплательщиков, так и для налоговых агентов (п. 1 ст. 168 НК РФ).

В качестве налогоплательщика вы должны предъявить НДС контрагенту, если:

– реализуете на территории РФ товары (работы, услуги) или передаете имущественные права;

– получили суммы оплаты (в том числе частичной) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории РФ.

Как налоговый агент вы предъявляете НДС, если (п. 1 ст. 168 НК РФ):

1) продаете (п. 4 ст. 161 НК РФ):

– имущество, которое конфисковано или реализуется по решению суда (за исключением реализации имущества (имущественных прав) должников, признанных банкротами).

Примечание

Подробнее об этом вы можете узнать в разд. 10.4 “Уплата НДС налоговым агентом при продаже конфискованного имущества, имущества, реализуемого по решению суда, бесхозяйных ценностей, кладов и скупленных ценностей, а также ценностей, перешедших по праву наследования государству”.

Источник: http://narodirossii.ru/?p=10918

НДС: как рассчитывать, когда платить, как отчитываться

НДС — это сокращённое название налога на добавленную стоимость. Так называется косвенный налог, который позволяет изъять в государственный бюджет часть стоимости какого-либо продукта (товара или услуги). Такая форма изъятия может существовать на всех стадиях производства товара или оказания услуги.

Если в создании продукта принимает участие последовательно несколько организаций и лиц (чаще всего бывает именно так), то государственный бюджет получает в результате уплаты заранее известную часть стоимости. Однако происходит это не сразу, а по мере реализации отдельных стадий процесса создания.

В России налог на добавленную стоимость по умолчанию составляет 18 %. Есть также перечни операций, которые имеют пониженную ставку (10 %) или не облагаются таким налогом вовсе. Рассмотрим порядок исчисления и уплаты данного налога на территории РФ.

Правовая основа

НДС в 2014 году уплачивается уже 22-й год подряд. Он был введён в России с 1992 года, изначально порядок уплаты регламентировался специальным законом. Позднее, в 2001 году, в Налоговом кодексе была выделена 21-я статья, которая регламентирует данный вопрос.

Льготные ставки и полное освобождение от уплаты данного налога предусмотрены более чем для сотни различных случаев, которые перечислены в Налоговом кодексе.

Так, освобождение от уплаты данного налога предусмотрено, если сумма выручки от продажи товаров или услуг за три календарных месяца не превысила определённых пределов.

В соответствии с 1-м пунктом 145-й статьи Налогового кодекса, этот лимит сейчас составляет 2 миллиона рублей.

Плательщики налога

Очень важно знать, кто платит НДС. Ведь практически любой вид бизнеса может создать правовую основу для уплаты данного налога. Плательщиками выступают:

- юридические лица, которые занимаются предпринимательской, страховой и банковской деятельностью (помимо случаев, когда операция осуществляется по банковской лицензии);

- предприятия, осуществляющие коммерческую деятельность на основе иностранных инвестиций;

- семейные предприятия и предприятия, учреждённые частными и общественными организациями, которые ведут коммерческую деятельность на основе хозяйственного владения;

- филиалы и другие обособленные подразделения организаций, которые не имеют статус юридического лица, но имеют расчётный счёт и за плату осуществляют какие-либо операции;

- международные и иностранные юридические лица, которые ведут коммерческую деятельность на территории РФ;

- некоммерческие организации, если они в процессе работы ведут коммерческую деятельность;

- индивидуальные предприниматели;

- лица, которые перемешают товары через границы Таможенного союза и в связи с этим признаются налогоплательщиками.

До 2017 года предусмотрены исключения для организаций, которые являются партнёрами или организаторами Олимпиады и Паралимпиады в Сочи.

Объекты налогообложения

Не менее важно знать, что именно облагается налогом. Согласно действующему законодательству, объектами налогообложения выступают следующие операции:

- реализация товаров и услуг на территории РФ. Сюда относится, в числе прочего, реализация заложенного имущества и его передача по соглашению, равно как и передача имущественных прав. Оказание услуг в безвозмездном порядке также считается реализацией;

- передача товаров, выполнение работ, оказание услуг на территории РФ для собственных нужд, если расходы не принимаются к вычету при исчислении налога на прибыль;

- строительные и монтажные работы для собственных нужд;

- ввоз товаров на российскую территорию и на территории, которые находятся под юрисдикцией РФ.

Объектами налогообложения не являются:

- операции, не признаваемые реализацией продукции (согласно 3-му пункту 39-й статьи Налогового кодекса);

- передача объектов инфраструктуры, объектов ЖКХ и социально-культурного наследия в безвозмездное пользование органам власти;

- передача собственности муниципальных и государственных предприятий, если она была выкуплена в приватизационном порядке;

- выполнение работ и оказание услуг организациями, которые относятся к органам власти, если при этом они выполняют свои исключительные полномочия согласно законодательно закреплённым обязанностям;

- операции по реализации земельных участков, в том числе долей;

- передача имущественных прав правопреемникам организаций;

- передача финансов и недвижимости на создание либо пополнение целевого капитала некоммерческих организаций, если это происходит в законодательном порядке;

- оказание услуг по безвозмездной передаче имущества государственной казны некоммерческим организациям;

- осуществление деятельности в рамках мероприятий, которые направлены на снижение напряжённости на государственном трудовом рынке согласно решениям правительства.

Налоговые ставки

В течение нескольких лет в процессе изменения законодательства ставки НДС постепенно снижались. Максимальный размер составлял 28 %, затем ставка снизилась до 20 %, а с 2004 года составляет 18 %.

Для некоторых видов товаров (в основном это продовольственные и детские товары) действует льготная 10-процентная ставка. Для экспортных товаров ставка и вовсе составляет 0 %, то есть налог не уплачивается. Чтобы освобождаться от уплаты налога, экспортёр должен каждый раз подавать в налоговые органы заявление о возврате налога и соответствующий комплект документов.

Согласно 149-й статье Налогового кодекса, некоторые операции не облагаются данным налогом:

- предоставление помещений в аренду иностранным лицам, которые аккредитованы РФ;

- реализация на территории РФ медицинских и продовольственных товаров согласно утверждённому правительственному перечню;

- реализация монет из драгметаллов, которые являются законным платёжным средством;

- реализация товаров, которая входит в список беспошлинной продукции;

- реализация продукции религиозного назначения согласно правительственному перечню;

- банковские операции (кроме инкассации);

- отдельные банковские операции, которые в установленном законом порядке совершаются без лицензии Центробанка;

- адвокатские услуги;

- операции займа (ценными бумагами или в денежной форме) и сделки РЕПО;

- научно-исследовательская и опытно-конструкторская деятельность за счёт бюджета;

- тушение лесных пожаров;

- проведение на иностранной территории работ по диагностике и ремонту оборудования, которое было вывезено из России.

Несколько важных моментов

Следует помнить, что расчет НДС ведётся согласно ставке, которая соответствует виду деятельности, а не только форме организации бизнеса. Поэтому, если в процессе осуществления бизнеса выполняются операции, которые подлежат налогообложению, вместе с теми, которые не подлежат, то по ним необходимо вести раздельный учёт.

В некоторые случаях, если льготные операции имеют малую долю в общем процессе, налогоплательщики отказываются от освобождения от налога на добавленную стоимость, чтобы упростить процесс учёта. В этом случае необходимо подать заявление в соответствующую ИФНС не позднее первого дня отчётного налогового периода.

Отказ или приостановка освобождения от уплаты налога на добавленную стоимость возможны только для всей деятельности налогоплательщика. Не допускается частичного освобождения, например, в зависимости от того, кто является покупателем. Не допускается также освобождения на срок менее года.

Следует также помнить, что налогоплательщиками не являются предприниматели, работающие по УСН. Всем остальным будет совсем не лишним знать, как рассчитать НДС.

Расчёт налога на добавленную стоимость

Нет ничего особо сложного в том, чтобы понять, как рассчитывается сумма НДС. Когда есть начальное количество денег или стоимость имущества, то её выражение принимается за 100 % без налога. Следовательно, в случае со ставкой по умолчанию (18 %):

- чтобы рассчитать эту же сумму вместе с налогом, нужно умножить эту сумму на 1,18;

- чтобы рассчитать отдельно налог от этой суммы, надо умножить её на 0,18.

Если же, напротив, имеется сумма с уже включённым в неё налогом, то:

- чтобы определить начальную сумму, надо имеющуюся разделить на 1,18;

- чтобы вычленить размер налога, надо будет из суммы с налогом вычесть «чистую сумму без налога». То есть результат будет равен: (Сумма с НДС – сумма без НДС) = Сумма с НДС * (1 – 1 / 1,18).

Таким образом, формулы расчета НДС предельно просты, не в пример многим другим формулам, связанным с расчётом налогов. Главное не забывать складывать суммы разных налогов, если ведётся раздельный учёт.

Отчётность по налогу на добавленную стоимость

Основным документом для отчётности выступает декларация НДС, которая подаётся налогоплательщиком за каждый отчётный период (в качестве такого периода назначается квартал). Согласно 167-й статье Налогового кодекса, в качестве момента определения налоговой базы может выступать одна из следующих дат:

- день передачи или отгрузки, соответственно, прав или товаров;

- день полной или частичной оплаты в счёт будущих поставок или работ;

- день передачи прав собственности;

- день реализации складского свидетельства.

Согласно 171-й статье того же документа налогоплательщик имеет право уменьшить сумму налога на сумму установленных налоговых вычетов. Уплата налога должна быть произведена плательщиком не позднее 20-го числа каждого месяца, который идёт за отчётным периодом, равными долями. Делать это лучше всего заранее, а не в последний день, чтобы не рисковать.

Заполнение декларации по НДС осуществляется согласно приказу Министерства финансов РФ за номером 104 от 15 октября 2009 года. Следует помнить, что вовремя сданная налоговая отчетность по НДС позволит избежать существенных проблем.

В противном случае, если будут просрочки или нарушения, то за них плательщику будут начислены штрафы и пени согласно законодательству.

Налоговый орган в этом случае самостоятельно зачтёт сумму уплаченного налога в том числе и в счёт погашения штрафов и пеней.

Источник: https://dezhur.com/db/dict/nds-kak-rasschityvat-kogda-platit-kak-otchityvat-sya.html