А не получить ли вычет на работе? какая в этом выгода?

Российское законодательство дает возможность выбрать способ возврата подоходного налога: вернуть НДФЛ через налоговую службу или получить налоговый вычет через работодателя.

Давайте рассмотрим в этой статье подробнее, в чем особенности метода получения возврата на работе и, главное, имеет ли смысл им пользоваться.

За что можно получить налоговый вычет

Воспользоваться правом на возврат подоходного налога можно в разных ситуациях:

- при покупке или строительстве недвижимости;

- при оформлении ипотечного кредита;

- при обучении или лечении;

- при наличии детей;

- и т.д.

Более подробно о существующих вычетах читайте в статье «Список, за что можно получить налоговый вычет».

Как же можно оформить и получить положенные деньги? Вариантов всего два:

- Возврат всей суммы целиком по окончании налогового периода (календарного года).

- Получение вычета частями каждый месяц с помощью работодателя.

Как видно, принципиальное отличие состоит именно в том, полностью или нет получает вычет налогоплательщик. Как это работает на практике?

Посмотрите это видео:

Пусть, как поется в песне, в нашем доме поселился замечательный сосед. Некто Степан Григорьевич Фролов в 2015 году купил квартиру и решил воспользоваться своим правом на налоговый вычет. У него есть 2 варианта.

Итак, в первом случае налогоплательщик выплачивает НДФЛ, а в следующем году возвращает его обратно, во втором случае – просто перестает отчислять налог государству. Какие еще особенности имеет второй способ оформления вычета?

Как получить налоговый вычет на работе

Для того, чтобы вернуть подоходный налог через работодателя (да и через налоговую), придется потрудиться и собрать пакет необходимых документов. Для каждого случая он особенный и об этом информацию можно найти в других статьях нашего сайта.

Еще раз кратко озвучим схему получения налогового вычета по месту работы:

- Собираем все стандартные документы, кроме декларации 3-НДФЛ и справки 2-НДФЛ.

- Подаем пакет документов в налоговую.

- Через месяц забираем из инспекции уведомление о праве на вычет.

- Пишем заявление на работе, прикладываем уведомление.

- Перестаем выплачивать подоходный налог с заработка до тех пор, пока не накопится присужденная сумма вычета. Это происходит с того месяца, в котором было подано заявление в бухгалтерию предприятия.

Как видим, нам необходимо как минимум дважды посетить налоговую инспекцию. Тогда в чем же преимущество такого способа возврата НДФЛ? А, может, есть еще какие-то недостатки? Давайте разбираться дальше!

Преимущества и недостатки

На работе проще и быстрее!

Главным достоинством возврата у работодателя является увеличение ежемесячного дохода, не прилагая к этому почти никаких дополнительных усилий. После оформления документов Вы будете совершенно официально получать полный оклад без отчислений. Неплохое подспорье, как вы считаете?

Кстати! А давайте посчитаем.

Преимущество очевидно: нет необходимости ждать нового календарного года, чтобы вернуть свои деньги. К оформлению документов можно приступить сразу же после возникновения ситуации, в которой вы получили право на вычет (например, сразу после покупки квартиры).

Другое преимущество состоит в том, что сокращается список документов, которые необходимо предоставлять в налоговые органы. Если вы планируете получать налоговый вычет у работодателя, вам нет необходимости оформлять декларацию 3-НДФЛ, да и справка 2-НДФЛ из бухгалтерии предприятия не потребуется.

Недостатки возврата НДФЛ на работе

Если Вы не хотите афишировать покупку новой квартиры, то Вам точно не нужно подавать документы на возврат в бухгалтерию. Ведь эта новость тут же станет известна всем работникам предприятия.

Источник: https://nalog-prosto.ru/nalogovyj-vychet-cherez-rabotodatelya/

Получение налогового имущественного вычета при покупке жилья через работодателя

Существует два варианта получения имущественного налогового вычета при покупке квартиры/дома:

— через налоговую инспекцию (процесс получения вычета через налоговую инспекцию описан здесь: «Процесс получения налогового вычета через налоговую инспекцию»);

— через работодателя (процесс получения вычета через работодателя мы и рассмотрим в данной статье).

Суть получения вычета через работодателя заключается в том, что с Вашей заработной платы не будет удерживаться налог на доходы в размере 13% до момента исчерпания вычета (хотя при этом стоить отметить, что право на вычет нужно будет подтверждать в налоговом органе каждый календарный год).

Особенностью получения вычета через работодателя является возможность заявить вычет сразу после возникновения права на него, а не ждать конца календарного года, как в случае получения вычета через налоговую инспекцию (информацию о том, когда возникает право на имущественный вычет, Вы можете найти в нашей статье «Когда возникает право на имущественный налоговый вычет?»).

Рассмотрим, какие шаги Вам нужно предпринять, чтобы получать вычет через работодателя:

1) Вам необходимо собрать пакет документов на вычет.

Список документов в случае получения вычета через работодателя в большинстве своем аналогичен списку при получении вычета через налоговую инспекцию и подробно описан нами здесь «Документы для получения налогового вычета при покупке квартиры/дома».

При этом стоит отметить несколько отличий:

— Вам не нужно заполнять декларацию 3-НДФЛ;

— у Вас будет другой формат заявления (со всеми данными налогового агента). Пример заявления Вы можете скачать здесь: Заявление о предоставлении уведомления для работодателя налоговой инспекцией.

2) После того, как документы на вычет собраны, Вам нужно подать их в налоговую инспекцию по месту Вашей прописки (лично или почтой) для подтверждения права вычета. В течение 30-ти дней после подачи документов (абз.3 п.3 ст.220 НК РФ) налоговый орган должен выдать Вам Уведомление, подтверждающее право на налоговый вычет.

3) После того как Вы получили уведомление, подтверждающее вычет, от налоговой инспекции, Вам нужно написать заявление на вычет и вместе с уведомлением подать его в бухгалтерию своего работодателя. Образец заявления на вычет у работодателя Вы можете скачать здесь: Заявление работодателю о предоставлении имущественного вычета.

4) С момента подачи заявления и уведомления в бухгалтерию, все дальнейшие необходимые для вычета расчеты будет производить работодатель.

При этом, начиная с месяца подачи документов, с Вашей заработной платы не будет удерживаться налог на доходы, и, соответственно, на руки Вы будете получать на 13% большую сумму заработной платы, чем обычно.

Это будет происходить до исчерпания суммы вычета или до конца календарного года (в зависимости от того, что наступит ранее).

Пример: Рыжов С.М. приобрел в феврале 2018 года квартиру. После подготовки всех необходимых для получения вычета документов он обратился в налоговую инспекцию по месту жительства с соответствующим заявлением.

В марте 2018 года налоговая инспекция выдала Рыжову С.М. уведомление, подтверждающее право на вычет. Рыжов С.М. передал уведомление вместе с письменным заявлением о получении вычета своему работодателю. С марта 2018 года Рыжов С.М.

начал получать заработную плату без вычета 13% налога на доходы физических лиц.

С какого месяца не удерживается ндфл и может ли работодатель вернуть налог за прошлые месяцы?

В примере, приведенном в предыдущем разделе, видно, что налогоплательщик обращается к работодателю за получением вычета не в начале года, а в марте.

В связи с этим актуальным является вопрос: с какого момента работодатель перестанет удерживать налог на доходы?

Источник: https://verni-nalog.ru/nalogovye-vychety/pokupka-kvartiry/cherez-rabotodatelja/

Получение имущественного налогового вычета через работодателя

Удобное решение – это получение вычета как прибавка к зарплате, для этого нужно знать, как можно получить уведомление из налоговой на вычет НДФЛ у работодателя. Такая возможность очень удобна, ведь возврат будет происходить частями, а на зарплате – это отобразится тем, что из нее не будет вычета подоходного налога.

В каких объемах можно получить вычет

Первая ключевая цифра – это 13%, именно такие проценты можно вернуть. Причем объем возврата налогового вычета у работодателя зависит от того, сколько в прошлом году было удержано в счет уплаты подоходного налога.

Естественно сумма, которая теоретически может быть получена – не превышает тех сумм, которые были уплачены.

Следующие важные аспекты:

- Если жилье куплено до 2014 года, то можно рассчитывать на компенсацию в размере 130 тыс. рублей. Причем вычет предоставляется, только 1 раз и на 1 объект недвижимости, воспользоваться остатком нельзя.

- При покупке квартиры после 2014 года. Можно рассчитывать на 260 тыс. тела кредита или 390 тыс. в уплату процентов.

Получение вычета через работодателя

Вычет через работодателя позволит избежать длительного хождения по территориальному отделению ИФНС. Принцип выплаты, которые применяется в этом случае следующий:

- В прошлом году, можно взять к примеру 2017 год, работодатель регулярно удерживал из зарплаты работника 13% — это подоходный налог.

- В том же 2017 году работник становится собственником жилого помещения, и уже в 2018 заявляет требования о получении своего налогового вычета через работодателя.

- В текущем, 2018 году, если все документы соответствуют заявленному требованию, работник может претендовать на пропорциональные выплаты удержанного в прошлом налога. Причем если зарплата осталась такой же, то он просто не будет отчислять налог на доходы физических лиц.

Остаток суммы вычета, если выплачено было не все 260 тыс., переносится на будущий год.

Алгоритм действий

Схема получения вычета несколько иная, чем при выплате через фискальные органы, нужно проделать такие действия:

- Покупка жилья – при этом важно чтобы в платежных документах фигурировал именно сотрудник, а не работодатель, госорган. Во втором случае дело касается покупки жилья с использованием субсидии или материнского капитала.

- При получении документов о праве собственности, можно реализовать право на получении вычета через работодателя.

- Сбор пакет документов, и передача их в налоговую службу.

- По истечению 30 дней нужно явиться в налоговую и забрать уведомление от работодателя.

- Предоставление уведомления работодателю.

- Далее написать заявление, в нем нужно указать что вычет сотрудник хочет получать через работодателя.

- На основании полученных документов работодатель перестает удерживать налог с доходов физических лиц у этого сотрудника.

Читайте также Получение налогового вычета при покупке квартиры

Преимущества и недостатки

Есть явные плюсы такого возврата, среди них:

- Не нужно ждать следующего отчетного периода. То есть если право собственности оформлено в 2017 году, например, в декабре, то уже к мартовской зарплате будет прибавка в виде вычета, если быстро собрать документы.

- Немного меньший пакет документов, которые нужно подавать в налоговую. Из него исключается справка о доходах и декларация.

Если говорить о недостатках, то это естественно общеизвестность покупки для всех. Хотя это и недостатком трудно считать.

Также есть мнение, что от работодателя сумма полученного возврата будет меньше, но это не совсем так.

Например, если квартира куплена в 2017 году, право собственности оформлено, например в мае, то есть через месяц после подачи документов уже можно начинать получать выплаты, в текущем году можно будет вернуть только налог с июня по декабрь. В итоге сумма будет меньше, чем, если возвращать за весь год.

Из этой ситуации есть 2 выхода:

- Оформлять вычет со следующего года, то есть с 2018.

- Или в начале 2018 года подать полный пакет документов за тот же 2017 год, разницу между общей суммой и той, что была получена от работодателя, вернут, но при этом придется ждать немало. Одна только проверка документов занимает 3 месяца, а потом еще и ожидание перечисления на протяжении 1 месяца.

Некоторые особенности

Вычет может предоставляться не только на покупку квартиры за собственные средства, но за кредитные. Если покупка осуществляется в совместную собственность двух супругов, то каждый из них имеет право на вычет по своему официальному месту работы.

Если человек работает по совместительству, обязательное требование чтобы он уплачивал отчисления в размере 13%. На каждое место работы нужно оформить отдельное уведомление.

При этом основным требованием является правильное указание наименования организации.

Количество работодателей не ограничивается одним, двумя и даже тремя – получать можно во всех компаниях, в которых есть факт официального трудоустройства.

Договор подряда не является официальным трудоустройством, работодатель в этом случае – является заказчиком, вычет у него получить нельзя.

Читайте также Оформление налогового вычета через МФЦ

Налоговое уведомление предоставляется до конца календарного года не зависимо от даты подачи документов.

Причем при увольнении с прежнего места работы, до выплаты полного размера возмещения, на возобновление его выплаты на новом месте рассчитывать не стоит.

Если компании реорганизована – из ЗАО превратилась в ООО, нужно брать новое уведомление, но возможность получения вычета остается. При смене подразделения или переходе в головной офис выданное уведомление силы не теряет.

Пакет документов

Для получения вычета нужно собрать следующий пакет документов:

- Удостоверение личности получателя вычета. Причем важно, чтобы в дальнейшем все документы – чеки, квитанции, право собственности и другие были выданы именно на индивида, подавшего заявление.

- Право собственности на квадратные метры.

- Договор купли-продажи или долевого участия.

- Документы, подтверждающие оплату.

- Если использовался ипотечный кредит, то договор с банком и справка о том, что квартира находится в залоге.

- Если возврат будет осуществляться еще и за ремонт, то документы подтверждающие, то что квартира сдана в эксплуатацию без отделки и квитанции об оплате за закупку материалов и за проведение работ.

- Заявление на получение уведомления для работодателя, на основании которого он будет осуществлять возврат.

В территориальный орган ФНС нужно предоставить оригиналы и копии документов. Копии – формируют пакет, который остается в налоговой. Но его принимают только после сравнения с оригиналами.

Как подавать, сроки

Для того, чтобы не было претензий со стороны инспектора по поводу отсутствия какого-то документа можно поступит так: сделать опись сданных документов и попросить инспектора заверить его.

Что касается передачи документов, то это можно сделать несколькими способами:

- Отправить почтой.

- Написать доверенность на родственника или человека, которому доверяете, и поручить ему сдать пакет.

- Через интернет. Для этого существует портал Госуслуги.

- Принести лично – это, пожалуй, самый надежный вариант.

Проверять документы инспектор может на протяжении 30 дней, потом еще 10 дней он имеет на то чтобы сообщить решение заявщику. Если оно положительное, то можно отправляться за уведомлением.

Есть возможность того, что документы не в порядке, если инспектор утверждает именно это, то можно оспаривать его решение.

Вывод

Получать налоговый вычет у работодателя – неплохой вариант, ведь можно начинать возвращать средства уже через 1,5 месяца. Конечно, суммы будут относительно небольшими – в пределах 13% от зарплаты.

Получение имущественного налогового вычета через работодателя Ссылка на основную публикацию

Источник: https://ProSobstvennost.ru/nalogovyj-vychet/u-rabotodatelya.html

Налоговый вычет при покупке недвижимости в 2018 году — получаем у работодателя

Получение вычета при покупке жилья на работе

Преимущества и недостатки получения вычета у работодателя

Размер налогового вычета

Необходимые документы

Образец заявления работодателю

Получение уведомления о праве на вычет в налоговом органе

Порядок получения налоговых вычетов при покупке недвижимости предусмотрен статьей 220 Налогового кодекса Российской Федерации. В налоговое законодательство постоянно вносятся изменения, поэтому необходимо ежегодно изучать действующие законы. Рассмотрим порядок получения налогового вычета в 2018 году у работодателя.

О видах и порядке получения налоговых льгот можно прочитать в статье по ссылке.

Налоговый вычет при продаже недвижимости у работодателя – это налоговая льгота, выраженная в виде освобождения от уплаты налога (НДФЛ) с заработной платы.

Налоговым законодательством установлено право на получение вычета по уплате налога на доходы физических лиц (НДФЛ) в следующих случаях:

- по расходам на новое строительство. Об особенностях получения вычета при покупке строящегося жилья можно прочитать в статье по ссылке;

- по расходам на приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них;

- по расходам на приобретение земельных участков или доли (долей) в них, предоставленных для ИЖС, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них;

- по расходам на погашение процентов по целевым займам (кредитам), фактически израсходованным на строительство или приобретение указанных объектов, а также на погашение процентов по кредитам, полученным от банков в целях рефинансирования (перекредитования) данных кредитов.

Получить указанные имущественные вычеты можно либо в налоговой инспекции по месту прописки (регистрации) либо у работодателя.

Преимущества получения имущественного вычета у работодателя

Получение налогового вычета у работодателя имеет свои плюсы:

1. Получение вычета в текущем налоговом периоде.

То есть работодатель, получив пакет документов, перестанет удерживать налог из зарплаты уже в текущем году (право на получение аналогичного вычета через налоговый орган возникнет только после окончания налогового периода – то есть в году, следующем после покупки объекта недвижимости).

При этом в случае обращения не в начале года, а в одном из последующих месяцев календарного года налог исчисляется за весь истекший с начала года период с применением имущественного налогового вычета.

Разница между суммой налога, исчисленной и удержанной до предоставления имущественного вычета, и суммой налога, определенной в том месяце, в котором от работника поступило заявление о предоставлении вычета, образует сумму налога, перечисленную в бюджет излишне. Излишне удержанная сумма налога подлежит возврату налоговым агентом на основании письменного заявления работника.

2. Сокращенный срок получения вычета. Работодатель перестает удерживать налог с момента поступления заявления, а при получении налогового вычета в налоговом органе и возврате уплаченного налога, придется подождать завершения камеральной проверки, которая длится 3 месяца, и срока рассмотрения заявления о возврате налога (еще 1 месяц).

3. Упрощенный порядок. Получить уведомление о подтверждении права на имущественный вычет проще, чем получить излишне уплаченный НДФЛ в налоговом органе. Для получения вычета у работодателя отсутствует необходимость в заполнении декларации по форме 3-НДФЛ.

Недостатки получения имущественного вычета у работодателя

- Для получения вычета у работодателя необходимо получение подтверждения в налоговом органе. Поскольку уведомление действует только в течение одного года, указанного в уведомлении и оформляется на одного конкретного работодателя, для получения вычета по месту работы необходимо ежегодно обращаться в налоговый орган.

- Получение вычета только за текущий календарный год. В тех случаях, если налогоплательщик не успел оформить право на вычет по месту работы в текущем году, необходимо обращаться в налоговый орган до конца следующего года. Исключением являются только пенсионеры, они могут получить налоговый вычет за три предшествующих налоговых периода.О правилах получения налогового вычета пенсионерами можно прочитать в статье по ссылке.

Сумма налогового вычета

Размер налогового вычета при покупке жилья составляет 2 миллиона рублей. То есть при покупке квартиры налогоплательщик освобождается от уплаты налога на сумму 260 000 рублей.

При этом правом на получение налогового вычета можно воспользоваться не только на приобретение одного объекта недвижимости. В случае, если стоимость объекта недвижимости меньше 2 миллионов рублей, можно получить налоговый вычет и при приобретении недвижимости в дальнейшем.

Пример. Гражданин М. в 2017 г. приобрел коммунальную квартиру стоимостью 1,2 миллиона рублей. Таким образом, он приобрел право на налоговый вычет по налогу в размере 156 тысяч рублей. В связи с тем, что гр. М.

не израсходовал предельный размер налогового вычета при покупке жилья (2 млн. рублей), у него осталось право на налоговый вычет в сумме 800 тысяч рублей.

И теперь, при покупке в 2018 году квартиры стоимостью более 800 тысяч рублей, он снова может вернуть 104 тысячи рублей (налог с суммы 800 тысяч рублей, поскольку ранее он уже получил вычет с суммы 1,2 миллиона рублей.

Действующим законодательством предусмотрено право получить налоговый вычет не только по итогам одного налогового периода, но и неоднократно, до тех пор, пока общая сумма налога составит 260 000 рублей.

То есть, если гражданин приобрел квартиру в 2018 году и за этот год он в качестве НДФЛ уплатил 180 000 рублей, то он может вернуть эти деньги, а неполученную часть вычета (260 000 — 180 000 = 80 000 рублей) можно получить в последующие годы – в 2019 году или 2020 году и т.д.

Необходимые документы

Для получения налогового вычета на работе необходимо предварительно получить в налоговом органе по месту жительства уведомление о подтверждении права налогоплательщика на имущественные налоговые вычеты, по месту жительства.

Работодателю представляются следующие документы:

- заявление о налоговом вычете

- уведомление о подтверждении права налогоплательщика на имущественные налоговые вычеты (выдается в налоговом органе).

Уведомление из налоговой являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

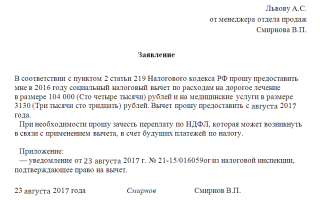

Образец заявления

Руководителю ООО «ПР» Петрову А.В.

сотрудника правового управления Иващенко В.Г.

Заявление о предоставлении налогового вычета

В соответствии с положениями подп. 3 п. 1, п. 8 ст. 220 Налогового кодекса РФ прошу предоставить мне имущественный налоговый вычет по налогу на доходы физических лиц в 2018 году.

Приложение: уведомление о подтверждении права налогоплательщика на имущественные налоговые вычеты от 01.02.2018.

Дата, подпись.

Получение уведомления о праве на вычет в налоговом органе

Для получения уведомления необходимо обратиться в налоговый орган с письменным заявлением о подтверждении права на получение налогового вычета по налогу на доходы физических лиц. ФНС России разработала рекомендованную форму заявления (скачать можно по ссылке).

Одновременно с заявлением необходимо представить документы:

- договор о приобретении жилого дома или доли (долей) в нем, документы, подтверждающие право собственности налогоплательщика на жилой дом или долю (доли) в нем, — при строительстве или приобретении жилого дома или доли (долей) в нем;

- договор о приобретении квартиры, комнаты или доли (долей) в них и документы, подтверждающие право собственности налогоплательщика на квартиру, комнату или долю (доли) в них, — при приобретении квартиры, комнаты или доли (долей) в них в собственность;

- договор участия в долевом строительстве и передаточный акт или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами, — при приобретении прав на объект долевого строительства (квартиру или комнату в строящемся доме);

- документы, подтверждающие право собственности налогоплательщика на земельный участок или долю (доли) в нем, и документы, подтверждающие право собственности на жилой дом или долю (доли) в нем, — при приобретении земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома или доля (доли) в них;

- свидетельство о рождении ребенка — при приобретении родителями жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, в собственность своих детей в возрасте до 18 лет;

- решение органа опеки и попечительства об установлении опеки или попечительства — при приобретении опекунами (попечителями) жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, в собственность своих подопечных в возрасте до 18 лет;

- документы, подтверждающие произведенные налогоплательщиком расходы (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы).

При приобретении имущества в общую совместную собственность дополнительно представляются:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами.

Уведомление о праве на получение имущественных налоговых вычетов выдается налоговым органом в срок, не превышающий 30 календарных дней со дня подачи заявления налогоплательщика и документов, подтверждающих право на получение вычетов.

Если в налоговом периоде налоговые вычеты не могут быть использованы полностью, их остаток может быть перенесен на последующие налоговые периоды до полного их использования в рамках максимальной суммы вычета.

Особенности получения вычета у нескольких работодателей

Необходимость обращения за предоставлением имущественных налоговых вычетов к нескольким работодателям может возникнуть в следующих ситуациях:

- трудовые отношения с несколькими работодателями;

- изменение места работы в течение календарного года.

Для получения вычета у нескольких работодателей необходимо получить в налоговом органе уведомление подтверждающих право на имущественный налоговый вычет, выданное на каждого работодателя.

После этого нужно обратиться к каждому из работодателей с заявлением о предоставлении имущественного налогового вычета и выданным в адрес этого работодателя уведомлением.

В случае смены места работы необходимо получить новое подтверждение в налоговом органе на нового работодателя. В этом случае оригинал уведомления останется у указанного в нем работодателя, то есть при увольнении его не возвращают.

В то же время в случае, если этот работодатель будет производить какие-либо начисления (например, премии) в вашу пользу после расторжения трудового договора, он будет исчислять и удерживать НДФЛ, так как действие уведомления прекращается со дня, следующего за днем увольнения.

Подготовлено «Персональные права.ру»

Источник: http://personright.ru/nalogi/nalogovyye-vychety/245—vychet-pri-pokupke-nedvizhimosti-rabotodatel.html

Налоговый вычет у работодателя повторное получение уведомления

Каждый гражданин, приобретший или воздвигший жилье, вправе получить у своего нанимателя вычет по имущественному налоговому обязательству.

Начиная с 2018 года, появилась дополнительная возможность получить у нанимателя еще и социальный вычет (на медицинские услуги или обучение).

Для этого физическому лицу необходимо направиться с заявлением в фискальный орган, на основании которого выдается уведомление о налоговом вычете для работодателя.

Условия для получения

Основным условием получения вычета является факт трудовых взаимоотношений между гражданином (физлицом) и компанией (юридическим лицом), подтверждающийся договором. То есть возврат части затрат возможен только, если налоговый агент является нанимателем физлица, осуществившего покупку.

Право на вычет возникает в следующих ситуациях:

- при приобретении или воздвижении жилья;

- при возмещении суммы процентов по ипотечному кредиту;

- при осуществленных затратах на обучение или медицинские услуги.

По общим правилам нормативам законодательства для принятия вычета физлицо обязано дождаться конца года (налогового периода) и направить в контролирующий орган по месту регистрации декларацию (форма 3-НДФЛ).

Но в вышеперечисленных случаях вычет по налогу представляется возможность получить и до конца периода отчетности (года) через нанимателя. Причиной для принятия вычета является уведомление, подтверждающее право на имущественный налоговый вычет либо социальный. Его выдает фискальный орган на основании заявки от физлица.

Отметим, что унифицированного бланка заявления нет, поэтому составляется оно в свободной форме, но с учетом требований законодательства.

Необходимые документы

Принять вычет по налогу сотрудник может через нанимателя, представив ему соответствующие документы:

- уведомление, подтверждающее право на социальный налоговый вычет или имущественный;

- заявление на имя руководителя организации о получении им фискального вычета.

Получив необходимые документы, бухгалтерия производит исчисления зарплаты с учетом вычета.

Согласно статье 220 и 119 НК РФ, бухгалтер по расчетам оплаты труда на основании полученных документов не исчисляет с начисленных доходов работника сумму НДФЛ, и, соответственно, не удерживает.

Такие исчисления проводятся до тех пор, пока начисленный НДФЛ согласно доходам не будет равняться сумме вычета. Уведомление о налоговом вычете отражает сумму, которую необходимо исчислить.

Как получить уведомление?

Гражданин, который приобрел жилое помещение или понес затраты на его постройку, а также оплатив обучение или лечение, вправе получить вычет через своего нанимателя. Для этого следует направить соответствующий пакет документов, о котором мы упоминали выше: представить уведомление о налоговом вычете в бухгалтерию, заявление от лица работника на имя руководителя.

Уведомление выдает фискальная служба после обращения гражданина с письменным заявлением, этот документ подтверждает право работника получить возврат части уплаченного налога. Вместе с заявлением подается справка 2-НДФЛ.

Если вычет положен при уплате процентов по ипотечному кредиту, то дополнительно подается справка с банковской организации о сумме уплаченных процентов.

Если работник заявляет о социальном вычете, то необходимы квитанции об оплате за образовательные или медицинские услуги.

В случае если работник в прошедшем налоговом периоде уже обращался в бухгалтерию с таким уведомлением, а в текущем периоде у него снова возникло это право на налоговый вычет у работодателя, повторное получение уведомления обязательно. Процедура его получения та же, что и при первом обращении.

Отметим, что для обращения к фискалам на принятие имущественного вычета нет унифицированной формы заявления, а вот для обращения за социальным вычетом рекомендована соответствующая форма, приведенная в Письме ИФНС № ЗН-4-11/21381.

Требования при составлении заявления

Чтобы фискальная служба выдала работнику уведомление о налоговом вычете при покупке квартиры, постройке жилья либо при оплате медицинских или образовательных, услуг он должен подать заявление. Данный документ составляется в произвольном виде с учетом общих требований налогового законодательства. Необходимо указать такие данные:

- о фискальном органе, куда подается заявление;

- о налогоплательщике физическом лице, заявляющем о льготе;

- налоговый период (год) за который работник вправе получить вычет;

- основание для получения льготы.

Подать заявление можно одним из двух способов:

- при личном посещении в бумажном варианте;

- посредством почтового уведомления.

Фискальная служба по истечении 30 дней с момента получения заявления обязана подтвердить или отказать в предоставлении работнику налоговой льготы.

После проверки всех представленных документов физлицо получает уведомление с налоговой на имущественный вычет или социальный. В уведомлении подтверждается либо опровергается право на налоговую льготу.

Получить данный документ гражданин может, лично обратившись к сотрудникам службы либо получить его письмом по почте. Способ направления уведомления предварительно указывается в заявлении.

В случае отказа в налоговой льготе физлицо вправе обжаловать принятое решение в фискальном органе или в суде (статья 138 НК РФ).

Уведомление налогового органа о подтверждении имущественного вычета либо социального передается работником в бухгалтерию предприятия. Этот документ является основанием для того, чтобы из начисленных доходов не было произведено удержаний НДФЛ в сумме, указанной в уведомлении.

Преимущества получения вычета через работодателя

Приобретение налоговой льготы работником через своего работодателя имеет некоторые преимущества перед получением данной льготы через налоговую инспекцию. Уведомление на социальный налоговый вычет, а также имущественный дает возможность обратиться в бухгалтерию предприятия и получить такие преимущества:

- получение льготы сразу после оформления документов на покупку или воздвижение жилого помещения, либо после произведенной оплаты медицинских и образовательных услуг;

- не требуется представлять форму 3-НДФЛ;

- возврат средств производится сразу после того, как в бухгалтерию будет представлено уведомление о праве получения налогового вычета;

- сумма НДФЛ, исчисленная и снятая с доходов сотрудника с начала года, будет перечислена на счет физлица на основании его заявления.

Проверка документов, поданных работником, происходит в течение 30 календарных дней.

Как известно, НДФЛ составляет 13% с начисленного дохода работника каждый месяц. После того, как он направит в фискальную службу заявление на получение уведомления о налоговом вычете, и представит это уведомление в бухгалтерию предприятия, начисления НДФЛ прекратятся, а сумма снятого налога с начала налогового периода (года) будет возвращена на счет работника.

Нередки случаи, когда у служащего предприятия возникает право на вычет каждый налоговый период, нужно ли в этом случае заново представлять документы ИФНС и работодателю? Да, нужно. В фискальную инспекцию подается повторное заявление на представление льготы, а полученное уведомление работодателю о налоговом вычете каждый год необходимо представлять в соответствии с новым правом.

Можно ли получить земельный налоговый вычет через работодателя?

В соответствии с действующим налоговым законодательством воспользоваться правом льготного налогообложения по земельному участку могут отдельные категории граждан. Налоговая льгота подразумевает уменьшение налогооблагаемой базы на размер кадастровой стоимости земельного участка в 600 кв. метров. Этим правом обладают:

- герои СССР и России;

- ветераны боевых действий;

- инвалиды, участвовавшие в боевых действиях;

- инвалиды I и II группы;

- инвалиды детства;

- пострадавшие в результате аварии на ЧАЭС.

Отметим, что эти категории граждан вправе воспользоваться льготой только через ИФНС, подав соответствующие документы для получения уведомления о налоговом вычете.

Если у вышеперечисленных категорий лиц в собственности имеется несколько участков земли, то льгота предоставляется только по одному из них. Для получения налоговой льготы следует обратиться в налоговую инспекцию и указать данные о выбранном участке (при наличии нескольких), в отношении которого будет применяться льготное налогообложение.

Как сообщает нам ИФНС в своем Письме № БС-4-21/251, льготник подает уведомление о налоговом вычете по земельному налогу через личный кабинет на сайте ИФНС или при личном обращении. Уведомление имеет унифицированную форму, которая приведена в данном Письме.

Физлица, имеющие право на земельный налоговый вычет, могут обращаться в любую ИФНС, не зависимо от места регистрации гражданина. Результат рассмотрения обращения получается в том же фискальном органе, куда было сделано обращение.

Источник: https://LawCount.ru/nalog/uvedomlenie-o-nalogovom-vyichete-v-buhgalteriyu-zayavlenie/

Рекомендации как получить уведомление из налоговой на имущественный вычет

С началом официального трудоустройства, каждый гражданин обязан выплачивать подоходный налог – сумму размером 13% от заработной платы. Этот налог не имеет ничего общего с пенсионными отчислениями. Тем не менее, каждый человек в определенных ситуациях может вернуть часть потраченных денег.

Для того, чтобы подтвердить свое право на возвращение денежных средств, необходимо получить специальный документ – уведомление на имущественный вычет. В данной статье рассматриваются особенности получения уведомления – в каких ситуациях оно выдается, а также какие документы нужны для его получения.

Читайте рекомендации как выплачивать и будут ли повышать пенсии для военнослужащих в 2016 году.

Для оформления уведомления и налоговой на имущественный вычет необходимо провести операции с недвижимостью

Что нужно знать?

Что же из себя представляет уведомление на имущественный вычет? Данный документ необходим для каждого, кто хочет оформить часть выплаченных налогов. Гражданин может оформить подобный документ в случае проведения операций с недвижимостью (продажа, покупка, сдача в аренду).

Для того чтобы получить уведомление, необходимо выполнить следующие требования:

- заявитель должен иметь копию трудового договора, заключенного с той организацией, в которой он работает;

- пенсионерам следует подтвердить факт того, что они входят в категорию граждан, имеющих право на получение имущественного вычета;

- заявитель должен подтвердить, что недвижимость была куплена на его личные денежные средства (имущественный вычет не полагается, если недвижимость была оплачена другим человеком или руководством заявителя).

Необходимо учитывать, что при покупке квартиры имущественный вычет полагается только один раз. Также налоговая инспекция откажет в оформлении имущественного вычета, если будет доказано, что квартира была приобретена у родственников, работодателя или у других связанных с заявителем лиц. Читайте как правильно оформить и подать заявление на имущественный вычет.

Если жилье приобретается в ипотеку, то в таком случае также необходимо иметь документы, подтверждающие оплату процентов по ипотечному кредиту.

Как правило, любой гражданин может получить имущественный вычет двумя способами:

- через налоговую инспекцию;

- с помощью своего работодателя.

Также заявитель может соединить эти два способа – за один период получить вычет через работодателя, а за другой – через налоговую инспекцию. Но в таком случае необходимо подготовить два пакета документов и получить два уведомления на имущественный вычет. Это сопряжено с определенными трудностями и тратой личного времени.

Обращаясь в налоговую, заявитель стремится вернуть часть денежных средств, который были удержаны в качестве подоходного налога. Оформив же имущественный вычет через работодателя, заявитель изначально получает эту часть денег вместе с заработной платой.

Для того чтобы обратиться с запросом к работодателю, необходимо получить уведомление на имущественный вычет в налоговой инспекции. Ознакомиться с расчетом суммы имущественного налогового вычета при покупке квартиры можно здесь.

Если налоговая инспекция одобрит право заявителя и выдаст уведомление на имущественный вычет, то заявитель должен отнести его к своему работодателю, который впоследствии перестанет вычитывать часть подоходного налога из заработной платы заявителя.

Для того чтобы избежать выплаты налогов в следующем году, необходимо в начале года заново принести все необходимые документы и получить новое уведомление на имущественный вычет.

Таким образом, в независимости от того, каким способом заявитель решил получить налоговый вычет, он должен ежегодно оформлять нужные для получения уведомления документы.

Документы

Основным документом для получения уведомления является соответствующее заявление.

В заявлении на уведомление на имущественный вычет должны быть изложены следующие данные:

- ИНН заявителя;

- паспортные данные заявителя;

- данные о налоговом агенте;

- данные о недвижимости;

- размер имущественного вычета;

- перечень документов, необходимых для получения уведомления.

В данном контексте налоговым агентом считается работодатель заявителя. Читайте когда подавать и как рассчитать налоговую декларацию на имущественный вычет в 2016 году здесь: http://strahreg.ru/vidy-straxovaniya/socialnoe/lgoty-i-vyplatys/vychety/imushhestvennyj/nalogovaya-deklaraciya-na-imushhestvennyj-vychet-v-2016-godu-kogda-podavat-i-kak-rasschitat.html.

Помимо заявления необходимо оформить следующий пакет документов:

- договор о заключении сделки;

- свидетельство, подтверждающее право собственности;

- чеки и квитанции, подтверждающие оплату;

- удостоверение личности;

- реквизиты организации, куда необходимо предоставить уведомление;

- 2-НДФЛ и т.д.

Необходимо учитывать, что копии нужно предоставлять вместе с подлинниками – налоговый инспектор должен сравнить оригинал и откопированный документ.

Как получить?

Как было сказано ранее, для получения уведомления необходимо правильно оформить заявление и собрать весь пакет документов, который может понадобиться инспектору.

После этого нужно обратиться в отделение налоговой инспекции, находящееся по месту жительства заявителя. Примерный срок рассмотрения заявления и сопутствующих документов – один месяц. После этого налоговый инспектор оповещает заявителя о принятом решении.

Если было решено выдать уведомление на имущественный вычет, То далее документ необходимо предоставить работодателю.

Образец заявления

Как было сказано выше, для получения уведомления необходимо грамотно оформить заявление в налоговую. Заявление должно содержать: личные данные заявителя, информацию о недвижимости, которая была предметом сделки; данный о работодателе; размер имущественного вычета; перечень документов, которые были отданы вместе с заявлением.

Образец заявления на уведомление на имущественный вычетОбразец заявления на получение имущественного налогового вычета у работодателя: скачать

У каждого налогоплательщика есть два способа получения имущественного вычета: через работодателя или через налоговую инспекцию. Наиболее надежным и простым способом считается получения вычета через налоговую.

Даже если заявитель поменяет место работы в течение года, он все равно имеет право на получение имущественного вычета. Тем не менее, если заявитель хочет получить налоговый вычет как можно быстрее, то тогда ему стоит его оформить с помощью работодателя.

Читайте особенности страхования гражданской ответственности владельца квартиры, как оформить и сколько стоит на этой странице.

Видео

Смотрите видео-ролик о возврате налогово при покупке жилья:

Есть возможность совместить оба этих способа, но в таком случае уведомление необходимо получить два раза – для работодателя и налоговой по отдельности.

Источник: http://strahreg.ru/vidy-straxovaniya/socialnoe/lgoty-i-vyplatys/vychety/imushhestvennyj/rekomendacii-kak-poluchit-uvedomlenie-iz-nalogovoj-na-imushhestvennyj-vychet.html

Как оформить налоговый вычет через работодателя

Не все налогоплательщики знают о том, что они могут оформить налоговый вычет через работодателя.

Изменения в налоговом законодательстве сделали возможным для граждан получать часть ранее уплаченных средств по расходам на договоры личного страхования, образование, медобслуживание, покупку лекарственных средств.

За налогоплательщиком остается право выбора наиболее удобного способа для возврата денег — получение зарплаты без удержания налога или же однократное перечисление на расчетный счет суммы после обращения в отделения налоговых органов. При этом первый способ — наиболее быстрый вариант получения части уплаченных средств, но менее распространенный среди граждан.

Налоговые вычеты

Вычеты представляют собой суммы, благодаря которым уменьшается доход граждан, подлежащий налогообложению. Все они подразделяются на несколько групп:

- социальной направленности, связанные с профессиональными обязанностями;

- стандартные;

- имущественные;

- имеющие отношение к инвестициям.

Налогоплательщикам стоит иметь в виду, что предоставление послаблений носит заявительный характер.

Как получить у работодателя

Получение налогового вычета через работодателя не освобождает налогоплательщика от посещения ИФНС, так как ему придется подтвердить право на льготу. То есть изначально заявителю придется подтвердить понесенные расходы, написать заявление и представить соответствующие документы в инспекцию.

В течение месяца налоговики рассмотрят обращение и выдадут справку, подтверждающую право на получение вычета.

Даже в случае смены места работы оформить льготу налогоплательщик сможет только у одного работодателя. На новом месте трудоустройства придется доказать неполучение вычета ранее.

К числу плюсов получения вычета на работе можно отнести отсутствие ожидания окончания года (периода) и получение средств сразу же после обращения. Таким способом оформляется имущественный налоговый вычет, когда работнику разрешается обратиться в год осуществления сделки по приобретению жилья.

Также не придется заполнять декларацию по форме 3-НДФЛ и направлять ее в ИФНС.

Со стороны работодателя придется осуществить следующее:

- создать форму заявления о предоставлении льготы;

- разработать вид регистра по налоговому учету.

Эти формы не отражены в действующем законодательстве, поэтому налоговый агент вправе разработать их самостоятельно.

Порядок оформления

Чтобы получить налоговый вычет через работодателя, налогоплательщику придется совершить следующие действия:

- выбрать, по какому из направлений оформить льготу (получение образования, медицинская помощь, покупка лекарств, страхование и пр.);

- подготовить пакет документов, на основании которых ему может быть предоставлена льгота;

- обратиться в ИФНС по месту жительства за получением уведомления специальной формы (о том, что налогоплательщик имеет право на вычет), представить собранные документы;

- спустя 30 дней получить уведомление.

Обратиться в адрес работодателя в письменной форме, приложив к заявлению уведомление от ИФНС; вычет по месту работы будет предоставлен путем возврата налога на доходы физических лиц до конца года, даже если заработная плата составляет сумму в пределах минимальной оплаты труда.

Работодатель не вправе отказать заявителю в выплате вычета, если ИФНС выдало налогоплательщику справку по форме уведомления о полагающейся льготе. Компенсация средств должна быть предоставлена с начала календарного года вне зависимости от того, в каком месяце получен документ.

Оформляя налоговый вычет у работодателя, помните, что льгота будет начисляться до конца года.

Одновременно с представлением в налоговый орган копий документов предъявляются оригиналы, так как сверка будет произведена инспектором на месте.

Также налогоплательщику следует помнить ряд особенностей. Например, платежные документы, касающиеся лечения, должны быть оформлены на человека, заключившего соответствующий договор, а не на того, кому лечение предоставляется.

Для большинства вычетов установлено ограничение по выплатам. Чаще всего оно составляет 120 тыс. рублей в год.

Однако данная сумма уменьшается, если речь идет, например, об оплате образования детей или иных подопечных налогоплательщику лиц.

Если работник собрался оформить льготу по расходам на уплату страховых взносов, то ему следует помнить, что договор должен быть заключен сроком не менее 5 лет.

Источник: https://VseLgoty.com/nalogovye/vychet-cherez-rabotodatelya.html