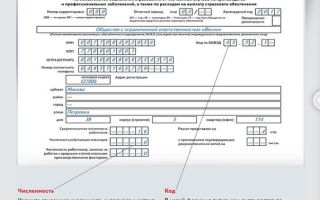

Корректировка формы 4-ФСС

Единственное отличие заключается в том, что при заполнении титульного листа уточненного расчета за соответствующий период в поле «Номер корректировки» плательщику страховых взносов нужно указать, какой по счету расчет с учетом внесенных изменений и дополнений представляется страхователем в территориальный орган Фонда социального страхования (например, 001, 002… 007 т. д.).

При составлении уточненного расчета применяется общий порядок заполнения. Расчетную ведомость нужно заполнить полностью, а не только таблицу раздела, в котором меняются показатели. Как правильно внести исправления в расчетную ведомость, покажем на примере.

ООО «Ромашка» в установленный срок представило в ФСС РФ отчетность за I квартал 2013 года. В апреле 2013 года бухгалтер обнаружил, что в представленном расчете была допущена арифметическая ошибка — сумма выплат в пользу физических лиц за февраль оказалась занижена на 31 000 руб. В результате была неверно исчислена к уплате сумма страховых взносов на обязательное социальное страхование:

— на случай временной нетрудоспособности и в связи с материнством;

— на травматизм.

ООО «Ромашка» должно представить в территориальное отделение ФСС РФ уточненный расчет по форме-4 ФСС за I квартал 2013 года. Как внести исправления в отчетность?

Корректируем показатели раздела I формы-4 ФСС, в котором отражают сведения о начисленных и уплаченных страховых взносах на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и произведенных расходах

Исправим показатели таблицы 3 раздела I формы-4 ФСС. В первичной отчетности организация неверно указала базу для начисления страховых взносов за февраль.

В строке 1 графы 5 таблицы 3 раздела I расчета по форме-4 ФСС была указана сумма 100 000 руб. (образец 1).

В корректирующем расчете в указанной строке следует указать сумму в размере 131 000 руб

При этом общая сумма выплат, начисленных в пользу физических лиц, с учетом сумм за февраль (131 000 руб.) составит 300 000 руб. (образец 2).

Так как в январе 2013 года организация произвела выплаты в пользу физических лиц в размере 2000 руб., не облагаемые страховыми взносами в соответствии со статьей 9 Закона № 212-ФЗ, база для исчисления страховых взносов уменьшена на 2000 руб. Соответственно общая сумма базы для начисления страховых взносов, указанная в строке 4 графы 3 таблицы 3 раздела I, составила 298 000 руб. (образец 2).

Теперь исправим показатели таблицы 1 раздела I формы-4 ФСС.

В первичном расчете сумма начисленных страховых взносов за февраль, указанная в строке 2 таблицы 1 раздела I формы-4 ФСС, составила 2900 руб. (100 000 руб. ? 2,9%).

Общая сумма страховых взносов составила 7743 руб. (1073 руб. + 2900 руб. + 3770 руб.) (образец 3 на с. 33). Сумма страховых взносов занижена на 899 руб.

В уточненном расчете сумма начисленных страховых взносов за февраль, указанная в строке 2 таблицы 1 раздела I формы-4 ФСС, составила 3799 руб. (131 000 руб. ? 2,9%).

В результате исправления изменилась и общая сумма страховых взносов к уплате.

Она составила 8642 руб. (1073 руб. + 3799 руб. + 3770 руб.)

Уточним показатели таблицы 6 раздела II формы-4 ФСС.

В строке 4 графы 3 таблицы 6 раздела II первичного расчета указана сумма выплат, начисленных в пользу работников за февраль 2013 года, на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в размере 100 000 руб. (образец 5 на с. 34).

Эта сумма также является заниженной на 31 000 руб. Данные в этой строке равны данным строки 4 графы 5 таблицы 3 раздела I формы-4 ФСС (Порядок заполнения формы-4 ФСС, утвержденный приказом Минздравсоцразвития России от 12.03.2012 № 216н «Об утверждении формы расчета»).

Образец 5 Таблица 6 раздела II формы-4 ФСС (расчет первичный) (фрагмент)

| Наименование показателя | Код строки | Выплаты и иные вознаграждения в пользу работников | Размер страхового тарифа в соответствии с клас-сом профес-сионального риска (%) | Скидка к страховому тарифу | Надбавка к страховому тарифу | Размер страхового тарифа с учетом скидки (надбавки) (%) (заполняется с двумя десятичными знаками после запятой) |

| На которые начисляются страховые взносы | На которые не начисляются страховые взносы | |||||

| Всего | В т. ч. выплаты в пользу работающих инвалидов | Дата установления | Процент (%) | |||

В уточненном расчете данная сумма составит 131 000 руб

Общая сумма выплат и вознаграждений в пользу работников, на которые начисляются страховые взносы, составит 298 000 руб. (37 000 руб. + 131 000 руб. + 130 000 руб.) (образец 6 на с. 35).

Уточним показатели таблицы 7 раздела II формы-4 ФСС. В строке 2 таблицы 7 раздела II первичной формы-4 ФСС неверно начислена к уплате сумма страховых взносов (образец 7 на с. 35):

— за февраль 2013 года — 200 руб.;

— за последние три месяца отчетного периода — 534 руб.(74 руб. + 200 руб. + 260 руб.).

В уточненном расчете сумма страховых взносов, начисленных к уплате, составит (образец 8 на с. 36):

— за февраль 2013 года — 262 руб. (131 000 руб. ? 0,2%);

— за последние три месяца отчетного периода — 596 руб. (74 руб. + 262 руб. + 260 руб.).

Образец 8 Таблица 7 раздела II формы-4 ФСС (расчет уточненный) (фрагмент)

Вместе с корректирующим расчетом целесообразно подать в Фонд социального страхования сопроводительное письмо о произведенных изменениях в расчете. Это поможет исключить дополнительные вопросы проверяющих при проведении камеральной проверки в отношении этого уточненного расчета. О том, как составить пояснительное (сопроводительное) письмо, речь пойдет ниже.

Утвержденной формы пояснительного (или сопроводительного) письма, подаваемого вместе с уточненным расчетом по форме-4 ФСС, не существует. Поэтому такое письмо составляется в произвольной форме (на бланке компании с подписью руководителя и печатью организации).

В сопроводительном письме должна содержаться информация о том, какие сведения и почему вы исправляете (со ссылкой на Закон № 212-ФЗ). Причину подачи уточненного расчета можно конкретизировать, например, так: «не были включены в расчет расходы на выплату пособий по временной нетрудоспособности» или просто «из-за технической или арифметической ошибки».

Кроме того, в письме целесообразно указать, в какие строки, таблицы, разделы отчета были внесены изменения. Это поможет инспекторам быстро найти исправления в отчетности и внести их в свою базу. Вместе с уточненным расчетом можно подать заявление на зачет или возврат денежных средств.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Если сумма налога к уплате в уточненном расчете больше, чем в ранее поданном расчете, то в сопроводительном письме имеет смысл указать реквизиты платежных поручений на перечисление недоимки по взносам и пеней и приложить к письму их копии.

Подать уточненный расчет, по всем выявленным в прошлых периодах недоплатам страховых взносов, недостаточно. Исправления нужно отразить еще и в текущем расчете по форме-4 ФСС (ч. 1 и 2 ст. 17 Закона № 212-ФЗ).

Обязанность страхователя отражать ошибки дважды никаким нормативным актом не установлена. Она обусловлена лишь техническими трудностями проверяющих — по окончании периода представления отчетности электронная база ФСС РФ закрывается и в нее уже нельзя внести никакие изменения.

Данные из представленных уточненных расчетов проверяющие будут использовать при проведении контрольных мероприятий — камеральных и выездных проверок страхователя.

Чтобы избежать расхождений в сведениях, представленных страхователем в отчетности, и сведениях, внесенных в базу фонда, специалисты ФСС РФ требуют, чтобы страхователи отражали внесенные корректировки также и в текущей отчетности. Как это сделать, покажем на примерах.

Воспользуемся условиями примера 1.

В апреле 2013 года ООО «Ромашка» обнаружило ошибку в отчетности, сданной в ФСС РФ за I квартал 2013 года (сумма выплат и инных вознаграждений, начисленных в пользу работников, облагаемая страховыми взносами, в феврале 2013 года была занижена). Организация подала уточненный расчет за I квартал 2013 года с измененными данными. Как будут отражены эти изменения в следующих расчетах, представляемых в ФСС РФ в 2013 году?

Скорректированные суммы выплат и страховых взносов за I квартал 2013 года будут учтены ООО «Ромашка» нарастающим итогом с начала расчетного периода в отчетности за 1-е полугодие, 9 месяцев и 2013 год.

В таблице 1 раздела I формы-4 ФСС РФ уточненные показатели будут учтены:

— в строке 2 («На начало отчетного периода») графы 1;

— строке 2 графы 3;

— строке 8 («Всего») графы 3.

В таблице 6 раздела II формы-4 ФСС РФ данные уточненного расчета будут отражены в строке 1 («Всего с начала расчетного периода») графы 3.

В таблице 7 раздела II формы-4 ФСС РФ данные уточненного расчета будут учтены:

— в строке 2 («На начало отчетного периода») графы 1;

— строке 2 графы 3;

— строке 8 («Всего») графы 3.

Ошибка обнаружена в апреле 2013 года за 2012 год (в части доначисления или уменьшения страховых взносов за 2012 год). За какие периоды и какие виды расчета страхователь должен представить в отделение ФСС?

Страхователь должен представить в отделение ФСС РФ уточненный расчет за 2012 год, а также отразить изменения в расчете за 1-е полугодие 2013 года:

— в строке 4 «Начислено страховых взносов страхователем за прошлые расчетные периоды» графы 3 таблицы 1 раздела I формы-4 ФСС (со знаком «плюс» или «минус» соответственно);

— строке 8 («Всего») графы 3 таблицы 1 раздела I формы-4 ФСС;

— в строке 5 («Начислено взносов страхователем за прошлые расчетные периоды») графы 3 таблицы 7 раздела II формы-4 ФСС;

— в строке 8 («Всего») графы 3 таблицы 7 раздела II формы-4 ФСС.

И.А. Тушева — старший научный редактор журнала

Источник: https://delovoymir.biz/korrektirovka-formy-4-fss.html

Как сделать уточненку по 4фсс по доначисленным взносам по результатам выездной проверки

ООО «Долина» своевременно не начислило страховые взносы ПФР. В результате из-за просрочки у компании к концу отчетного периода выросла пеня. Покрыть долг руководство решило за счет обнаруженной переплаты взносов ПФР. Бухгалтерия ООО «Долина» сделала записи:

- ДТ 99 КТ 69 (cб. «Платежи по пеням ПФР») — пеня за просрочку страховых платежей;

- ДТ 69 (сб. «Платежи по пеням ПФР») КТ 69 (сб. «Страховые взносы в ПФР) — покрытие пени за счет переплаты по взносам ПФР.

Учтенная переплата полностью покрыла пеню. Ответы на часто задаваемые вопросы Вопрос №1: Как должен доначислять частный предприниматель страховые взносы, если у него есть наемные работники и когда сдается отчетность в этом случае? Предприниматель производит перечисления за себя и всех своих работников, в том числе и тех из них, кто заключил с ним на подрядный договор.

- Возможна ли уточненка формы СЗВ-М?, № 22

- СЗВ-М: отражаем ГПД с началом работ в будущем, № 19

- Из-за лишнего пробела в приеме СЗВ-М уже не откажут, № 19

- Когда штраф за ошибки в СЗВ-М спишут по инкассо, № 19

- Как отчитаться в ПФР о директоре-учредителе без зарплаты, № 19

- Основные выплаты физлицам в отчетности: 6-НДФЛ, РСВ-1 и 4-ФСС, № 17

- Лишний пробел в форме СЗВ-М — повод для штрафа от ПФР?, № 17

- Командировочные расходы и РСВ-1, № 14

- Постановка на учет в ФСС: новые правила, № 12

- Как НКО подтверждают в ФСС основной вид деятельности, № 8

- Заполняем новую ежемесячную форму СЗВ-М, № 8

- РСВ-1: отражаем нестандартные ситуации, № 6

- РСВ-1: работа над ошибками, № 5

- Отчитываться перед ПФР нужно будет ежемесячно, № 3

- «Выездной» дуэт ПФР и ФСС, № 2

- 2015 г.

Ответственность за непредставление отчетности по страховым начислениям и иным нарушениям Ошибочные действия при формировании отчетности, несоблюдение сроков ее сдачи, уклонение от начисления взносов со стороны юрлиц и ЧП, могут иметь серьезные последствия. В зависимости от степени нарушения, обязанное лицо привлекается к административной ответственности, штрафуется либо ему начисляют пеню.

Основные нарушения Санкции Основание Непредставление отчетности сообразно требуемым срокам Штраф 5% от суммы страхового платежа, который нужно внести за каждый месяц (от 1000 руб., но не более 30% от суммы); отсчет ведется с даты, когда нужно было платить НК РФ, ст.119, п.1 Понижение базы налога для начисления страховых платежей Штраф 20% от неоплаченной суммы, но не больше 40 000 руб. НК РФ, ст.

Корректировка формы 4-фсс

- Как считаются штрафы за не вовремя сданную форму 4-ФСС, № 21

- Как посчитать застрахованных лиц, чтобы не ошибиться с порядком сдачи РСВ-1, № 20

- Особенности заполнения 4-ФСС по итогам 9 месяцев 2015 года, № 19

- Как представлять уточненный расчет по форме РСВ-1, № 19

- РСВ-1 за I полугодие 2015 года: заполняем по-новому, № 15

- Жалоба как последний довод, № 15

- Грамотные возражения = хорошее решение по «фондовой» проверке, № 14

- За I полугодие 2015 г. сдавать РСВ-1 нужно по измененной форме, № 14

- Как для заполнения РСВ-1 определить стаж лица, с которым заключен ГПД, № 8

- Исправленный 4-ФСС сдаем уже в апреле, № 7

- Спасет ли от штрафа ПФР срочное исправление индивидуальных сведений после выездной проверки, № 4

- 2014 г.

Как осуществляется доначисление страховых взносов за прошлые периоды в 2018 году

Случается, что иногда индивидуальные предприниматели, ранее работающие без наемных работников и, в последствии, заключившие трудовые договора с физическими лицами, ни разу не платят взносы рассматриваемого типа. В конечном итоге подобная практика все же обнаруживается, и Федеральная налоговая служба обязывает выполнить соответствующие платежи.

Если какой-либо период будет упущен, то на предприятие или ИП, скорее всего, буде наложен достаточно серьезный штраф. Величина его рассчитывается исходя из суммы задолженности перед внебюджетным фондом – в законодательстве обозначены соответствующие процентные ставки.

Важно

По акту проверки Иногда необходимость осуществить доначисление страховых взносов за прошлые периоды в ФСС возникает после проведения камеральной проверки. При этом основанием, подтверждающим необходимость свершения данного действия, является составленный аудиторами акт проверки.

Внимание

Источник: https://law-uradres.ru/kak-sdelat-utochnenku-po-4fss-po-donachislennym-vznosam-po-rezultatam-vyezdnoj-proverki/

4-ФСС (фонд социального страхования) — составление в 2017 году, изменения, штрафы за несвоевременную подачу

С начала 2017 года страховые взносы, которые выплачиваются работодателями на случай потери трудоспособности и материнства, контролируют налоговые органы.

Единственное исключение из этого правила составляют взносы, которые выплачиваются на травматизм: они, как и раньше, перечисляются в Фонд социального страхования.

Учитывая это, все отчеты, кроме формы 4-ФСС, теперь нужно подавать в ФНС.

Отчетность 4-ФСС, которую нужно подавать с начала текущего года, утверждена приказом соцстраха под номером 381 в 2016 году. От формы, которая действовала ранее, новый формат отличается тем, что отсутствуют разделы, в которых отображается информация про взносы на нетрудоспособность и материнство. В связи с этим данный вид отчета существенно уменьшился в объеме.

Новый бланк состоит из титульной страницы и шести таблиц. Обязательными к заполнению являются только 3 из них (1, 2 и последняя). Они заполняются даже тогда, когда в отчетном периоде отсутствовали соответствующие начисления.

Кто и в какие сроки сдает отчетность

Компании-наниматели должны подавать отчет 4-ФСС ежеквартально. Такая же обязанность ложится на индивидуальных предпринимателей, которые имеют нанятых работников. В отчетной форме отображаются сведения, касающиеся начисленных и уплаченных в каждом квартале страховых взносов в органы Фонда социального страхования.

Что касается сроков сдачи отчетности, то в текущем году они зависят от того, в каком виде подается отчет. Если форма сдается в бумажном виде, отчет нужно подать не позже 20 числа того месяца, который идет за отчетным кварталом. Если же это электронный вариант отчета, то сдать его можно на 5 дней позже, то есть до 25 числа включительно.

Нужно отметить, что в том случае, если граничный срок сдачи выпадает на выходной или праздничный нерабочий день, действует такое же правило, как и в случае с другой отчетностью: срок сдачи переносится на следующий за выходным рабочий день. Это значит, что если крайним днем подачи расчета является суббота или воскресенье, то сдать его нужно в понедельник, при условии, что это рабочий день.

Сроки подачи отчетности на бумажных носителях и в электронном виде соответственно в 2017 году выглядят следующим образом:

| За 1 квартал | Сдать отчет нужно до 20 или 25 апреля. |

| За полугодие | 20 или 25 июля. |

| 9 месяцев | 20 или 25 октября. |

| За весь 2017 год | 22 или 25 января 2018 года (сдача бумажной версии переносится на 2 дня в связи с тем, что 20 января выпадает на субботу). |

Бланк новой формы 4-ФСС:

Состав расчета

Отчетность 4-ФСС нового образца состоит из титульной страницы и непосредственно расчета, который произведен с учетом начисленных и уплаченных на обязательное соцстрахование от несчастных случаев и профзаболеваний страховых взносов.

Состоит отчет из 6 таблиц:

| Таблица 1 | Рассчитывается база для начисления взносов. |

| Таблица 1.1 | Указывается информация, необходимая для произведения исчисления размера взносов нанимателя, которые упоминаются в п. 2.1 ст. 22 Закона федерального значения №125 от 1998 года. В данной таблице указывается информация про персонал, который на временной основе направляется по контракту про предоставление труда работников. |

| Таблица 2 | Выполняются расчеты на обязательное соцстрахование. |

| Таблица 3 | Отображает понесенные расходы в связи с обязательным страхованием на травматизм. |

| Таблица 4 | Включает информацию про количество особ, которые пострадали на производстве за отчетный период, то есть указывается число возникших страховых случаев. |

| Таблица 5 | Содержит информацию про результаты оценки условий труда персонала, то есть итоги аттестации рабочих мест, и сведения про медицинские осмотры сотрудников, проведенные состоянием на начало года. |

Работодатели должны знать, что каждый из них в обязательном порядке сдает в орган Фонда соцстрахования титульный лист и 1, 2, 5 таблицы отчета. Три остальных таблицы должны войти в расчет только в том случае, если имеются в наличии соответствующие показатели для их заполнения.

Образец заполнения формы 4-ФСС

Когда бухгалтер компании заполняет 4-ФСС, ему следует руководствоваться инструкцией, которая утверждена приказом под номером 381 Фонда соцстрахования. Данный документ является приложением к приказу №2. Если расчет заполняется в бумаге, может использоваться черная или синяя ручка, записи делаются печатными буквами.

На титульном листе проставляется номер корректировки:

| Если 4-ФСС за данный отчетный период заполняется и подается впервые | 000 |

| Когда подается первый уточняющий расчет | 001 |

| В случае, когда уточнение уже не первое, ставится соответствующий номер по порядку | 002, 003 и т.д. |

Сдавать уточняющую отчетность нужно по той же форме, которая действовала в отчетном периоде, за который подается уточнение. Это означает, что в случае изменения бланка с начала года, уточняющую форму за прошлый год нужно подавать на бланке, действовавшем до наступления нового года.

Все страницы, которые заполнены, должны быть пронумерованы. Их общее число, а также количество страниц, на которых размещены приложения в случае их наличия, нужно указать на титульном листе.

Когда речь идет про отображение денежных показателей, нужно иметь в виду, что вписывать их следует без произведения округления, то есть указываются рубли вместе с копейками. При наличии в форме нулевых показателей в соответствующих ячейках формы ставятся прочерки.

Специфика заполнения каждой таблицы:

| Таблица 1 | Отображается расчет налоговой базы для начисления взносов, которые выплачиваются на случай возникновения производственной травмы. Вписывать показатели следует с начала отчетного года по нарастанию. Кроме этого нужно делать разбивку по месяцам того квартала, который является последним в отчетном периоде. |

| Таблица 1.1 | Заполнять должны только те наниматели, которые направляли своих сотрудников по соглашениям с другими работодателями для выполнения временной работы. |

| Таблица 2 | Используются данные, взятые из бухгалтерского учета нанимателя, про состояние расчетов по данному виду страховых взносов. |

| Таблица 3 | Заполнение является обязательным в том случае, если имели место расходы по травматизму, например, выплачивались больничные в связи с наступлением несчастного случая на производстве или получением сотрудником травмы, производилась оплата отпуска для прохождения курса лечения в санатории, финансировались мероприятия, которые носят предупредительный характер. |

| Таблицы 3 и 4 | Расположены на одной странице. В таблице 4 нужно указывать число сотрудников, которые пострадали на производстве. Основанием для предоставления такой информации являются соответствующие акты про профессиональные заболевания и про несчастные случаи в ходе выполнения трудовых обязанностей. |

| Таблица 5 | Указываются сведения про результаты проведенной специальной проверки, целью которой является проведение оценки состояния условий труда и наличия проведенных обязательных медицинских осмотров сотрудников.В данной части отчета указывается:

|

На уровне законодательства запрещено исправлять ошибки в отчете с использование корректирующих средств. Если подпись и дата ставятся на каждой странице отчета, то печать нужно ставить только на титульной, в специально отведенном для этого месте, где стоит обозначение М.П., что является сокращением от словосочетания «место печати».

Куда и в какой форме сдавать

Подавать отчет 4-ФСС следует в территориальные отделения Фонда соцстрахования.

По закону:

- индивидуальные предприниматели сдают отчетность по собственному месту проживания;

- компании же по месту расположения;

- если речь идет про обособленные подразделения крупных компаний, которые имеют свой баланс и расчетные счета, то они должны подавать отчетность по месту своего нахождения.

Что касается способов подачи отчета, то для этого можно использовать бумажную или электронную форму. В первом случае нужно распечатать бланк в 2-х экземплярах, заполнить его и подать в Фонд соцстрахования лично или по почте.

Одна форма при этом остается у сотрудников Фонда, а вторая возвращается страхователю с пометкой соцстраха про принятие отчета. Подобным образом могут отчитываться только те работодатели, которые имеют в штате менее 25 сотрудников.

Когда отчет направляется в таком виде, от ФСС должно быть получено ответное сообщение про успешную доставку сведений. Оно и является подтверждением того, что отчетность была сдана конкретным страхователем. Когда отчет будет проверен, от Фонда придет протокол контроля, в котором будут содержаться итоги проведенной проверки.

Штрафы

В случае несвоевременной подачи отчета по форме 4-ФСС страхователя ожидает наложение штрафных санкций:

- В случае сдачи документа с задержкой, которая не превышает 180 дней, организации придется заплатить 5% от общего размера взносов за каждый допущенный месяц просрочки (в расчет берутся как полные, так и неполные месяцы), однако, не менее 1 тыс. рублей.

- При превышении периода сдачи свыше 180 календарных дней, на компанию будет наложен штраф в размере, который не может превышать 30% от общей суммы взносов. В данном случае штраф также не может быть меньше 1 тыс. рублей.

- Штрафные санкции могут коснуться не только непосредственно компании-нанимателя, но и ее должностных лиц. С директора или главного бухгалтера могут взыскать штраф, размер которого составляет от 300 до 500 рублей.

Источник: https://buhuchetpro.ru/4-fss/

4-ФСС – 2018

В 2018 году отчитываться перед органами ФСС РФ страхователям по-прежнему необходимо. Но с 2017 года отчетность, сдаваемая в ФСС РФ, затрагивает исключительно страховые взносы по несчастным случаям на производстве и профессиональным заболеваниям.

Также в расчете отражают данные о пособиях при несчастных случаях, медосмотрах сотрудников и специальной оценке рабочих мест.

Взносы по временной нетрудоспособности полностью перешли под контроль налоговых органов, и они отражаются в единой форме «Расчет страховых взносов», утвержденной приказом ФНС России от 10.10.2016 № ММВ‑7–11/551@, представляемой в ИФНС России.

Таким образом, отчетность перед ФСС РФ сохраняется только по взносам на страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по выплатам на страховое обеспечение.

Если страхователям нужно подать уточненный расчет за периоды до 2017 года, то необходимо использовать форму бланков, действовавших в соответствующих периодах. Обновленная форма 4-ФСС применяется, начиная с отчетности за девять месяцев 2017 года. Такие разъяснения были даны в информации ФСС России от 30.06.2017.

Приказ ФСС России № 275 внес изменения в форму 4-ФСС и порядок ее заполнения. Рассмотрим подробнее, что нового в порядке заполнения и сдачи отчетности по форме 4-ФСС.

Что появилось нового в форме 4-ФСС

- Титульный лист формы 4-ФСС дополнен новым полем «Бюджетная организация».

Расположено оно на титульном листе после поля «Код по ОКВЭД». Заполняют его только бюджетные организации в соответствии с источником финансирования.

- Уточнен порядок заполнения поля «Среднесписочная численность работников».

Указывается среднесписочная численность работников, рассчитанная в соответствии с утвержденными Росстатом формами федерального статистического наблюдения и указаниями по их заполнению (п. 4 ст. 6 Федерального закона от 29.11.

2007 № 282-ФЗ «Об официальном статистическом учете и системе государственной статистики в Российской Федерации»). Ранее она указывалась на отчетную дату, теперь формулировка – за период с начала года.

Непосредственно для расчета этого показателя для страхователей ничего не изменилось, только формулировка стала корректной.

- Таблица 2 дополнена новой строкой 1.1 «Задолженность за реорганизованным страхователем и (или) снятым с учета обособленным подразделением юридического лица».

По этой строке страхователем-правопреемником отражается сумма задолженности, перешедшая к нему от реорганизованного страхователя в связи с правопреемством, и (или) юридическим лицом отражается сумма задолженности снятого с учета обособленного подразделения (ст. 23 Федерального закона № 125-ФЗ). Соответственно, сумма данной задолженности будет попадать в сумму строк, указываемую по строке 8.

- Дополнения внесены в показатели задолженности ФСС перед страхователем: введена новая строка 14.1 «Задолженность за территориальным органом Фонда страхователю и (или) снятому с учета обособленному подразделению юридического лица».

В этом поле страхователем-правопреемником отражается сумма задолженности за территориальным органом ФСС, перешедшая к нему от реорганизованного страхователя в связи с правопреемством, и (или) юридическим лицом отражается сумма задолженности за территориальным органом фонда снятого с учета обособленного подразделения. Названная задолженность также попадает в контрольную сумму, указываемую по строке 18. Таким образом, теперь в форме 4-ФСС есть поля, в которых указывается задолженность снятых с учета обособленных подразделений перед ФСС или задолженность фонда перед подразделениями.

- Изменилось содержание показателя по строке 17 «Списанная сумма задолженности страхователя».

Согласно новой редакции по строке 17 отражается списанная сумма задолженности страхователя в соответствии с нормативными правовыми актами РФ, принимаемыми в отношении конкретных страхователей или отрасли, по списанию недоимки, а также сумма задолженности, списанная в соответствии с пунктом 1 статьи 26.10 Федерального закона № 125-ФЗ.

Статья 26.

10 Федерального закона № 125-ФЗ определяет порядок списания безнадежных долгов по страховым взносам, пеням, штрафам: недоимка, числящаяся за отдельными страхователями, уплата и (или) взыскание которой оказались невозможными в силу причин экономического, социального или юридического характера, признается безнадежной и списывается в порядке, установленном Правительством РФ. Порядок признания безнадежными к взысканию и списания недоимки по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в Фонд социального страхования РФ и задолженности по пеням и штрафам установлен постановлением Правительства РФ от 31.01.2017 № 108.

Вышеназванным Порядком предусмотрен более широкий перечень оснований для признания безнадежными к взысканию и списанию недоимки по страховым взносам, а именно в случае:

▪ ликвидации страхователя в соответствии с законодательством РФ;

Источник: https://fingazeta.ru/opinion/konsultatsii/446955/

Фсс за 1 квартал 2018 — новая форма. 4 фсс 2018 — скачать бесплатно бланк и образец заполнения. сроки сдачи новой формы 4-фсс

Форма 4-ФСС — это бланк, содержащий расчеты по начисленным и уплаченным страховым взносам, который ежеквартально сдаётся в Фонд социального страхования РФ.

Бланк новой формы 4-ФСС за 2018 год

Скачать бесплатно бланк формы 4-ФСС 2018 в формате Excel

Посмотреть бланк новой формы 4-ФСС: стр. 1, стр. 2, стр. 3, стр. 4, стр. 5, стр. 6, стр. 7, стр. 8, стр. 9, стр. 10, стр. 11, стр. 12, стр. 13, стр. 14.

Образец заполнения формы 4-ФСС в 2018 году

Скачать образец заполнения формы 4-ФСС 2018 в формате Excel

Посмотреть образец заполнения новой формы 4-ФСС: стр. 1, стр. 2, стр. 3, стр. 4, стр. 5, стр. 6

Имеются в виду взносы по временной нетрудоспособности, в связи с материнством и по обязательному медицинскому страхованию от несчастных случаев на производстве и проф.заболеваний.

Отчитываться по форме 4-ФСС должны все, на кого работают и получают деньги физ.лица, независимо от формы собственности и применяемой системы налогообложения: организации, индивидуальные предприниматели, лица, имеющие частную практику, а также физические лица, по трудовому договору нанявшие каких-либо граждан себе в помощники.

Форма 4-ФСС сдаётся в бумажном (до 20 числа месяца, следующего за отчетным кварталом) или электронном виде (до 25 числа месяца, следующего за отчетным кварталом — для организаций, число работников которых превышает 25 человек).

С 1 января 2018 года в обращение введена новая форма отчета в ФСС (подробнее см. статью «Форма 4-ФСС в 2018 году»).

Правила заполнения новой формы 4-ФСС в 2018 году

Бланк формы 4-ФСС состоит из 14 страниц; заполняются, нумеруются по порядку и распечатываются для сдачи в ФСС только заполненные страницы.

На каждой заполненной странице сверху указываются Регистрационный номер страхователя и код подчинённости (указаны в извещении, выданном при регистрации организации в территориальном отделении ФСС). Кроме этого, каждая заполненная страница должна быть подписана руководителем организации (индивидуальным предпринимателем и т.д.).

Узнайте, Как сделать СМС-рассылку бесплатно

Страницы, обязательные для заполнения.

- Титульный лист: номер корректировки (при первичной подаче — 000, при повторных с внесёнными изменениями по порядку — 001, 002 и т.д.); отчетный период (две первые ячейки заполняются при подаче отчетности за 1, 2, 3 квартал и за весь год, две последние — в случае обращения за выделением средств на выплату страхового обеспечения); календарный год, за который подаётся отчет; наименование организации, её реквизиты — ИНН (перед 10-тизначным показателем ставятся два ноля), КПП (если присвоен), ОГРН (ОГРНИП — при заполнении юр.лицом перед 13-тизначным показателем ставятся два ноля), номер телефона страхователя (оставшиеся пустыми клетки прочеркиваются);

шифр страхователя: первые три цифры — согласно шифрам плательщика страховых взносов (см. Шифры плательщиков страховых взносов), вторые две — код системы налогообложения (УСН; патент (ПСН) — 01, ЕНВД — 02, ЕСХН — 03, все другие — 00), последние две — код учреждения (казенные и бюджетные — 01, остальные — 00);

адрес плательщика вместе с индексом; количество работников, в том числе женщин (включая тех, что в декретном отпуске);

ФИО страхователя, его подпись, подтверждающие поданные сведения, дата заполнения бланка 4-ФСС.

- Таблица 1 (стр. 2): код по ОКВЭД указывают те, у кого есть право применять пониженные тарифы; в 1 строке указываются задолженности (если есть) из 19 строки отчетности за прошлый период; далее строки заполняются по мере наличия данных. Копейки в суммах не округляются.

- Таблица 3 (стр.4) — рассчитывается база для начисления страховых взносов: в таблице указываются общие суммы выплат работникам за расчетный период (календарный год) и за три последних месяца отчетного периода.

- Таблица 6 (стр. 11) и таблица 7 (стр. 12) — указывается база для начисления и проводятся расчеты по взносам за обязательное мед.страхование от несчастных случаев и проф.заболеваний.

- Таблица 10 (стр. 14) содержит сведения о проверке условий труда (аттестации рабочих мест)

Узнайте, Как вести учет ИП при УСН в 2018 году.

Если есть данные, то заполняются и другие страницы:

- В таблице 2 (стр. 3) указываются выплаченные больничные и декретные (если они были);

- Таблица 3 заполняется, если подаются сведения о работающих в организации иностранцах;

- Таблицы 4-4.3 содержат расчеты организаций, использующих право применения пониженных тарифов страховых взносов;

- В таблице 5 расшифровываются выплаты за счет средств из федерального бюджета;

- Таблицы 8 и 9 (стр. 13) содержат расходы по обязательному мед.страхованию от производственного травматизма и профзаболеваний, а также количество пострадавших от несчастных случаев за отчетный период.

В случае обнаружения ошибки неверные сведения аккуратно зачёркиваются, сверху вписываются правильные данные, которые заверяются подписью заполняющего бланк лица и печатью организации (или подписью её руководителя) с указанием даты исправления.

Подробная инструкция по заполнению формы 4-ФСС содержится в Приложении №2 к приказу ФСС РФ от 26.02.2015 №59

Источник: https://www.business.ru/article/390-forma-4-fss

Порядок составления расчета по форме 4-ФСС

Расчет по форме 4-ФСС стал иным вследствие перехода к налоговой службе контрольных функций в сфере начисления и уплаты страховых взносов. В статье пойдет речь о правилах внесения сведений в обновленную форму, а также о порядке и сроках ее представления.

Кто должен подавать расчет 4-ФСС

Сроки подачи расчета

Правила формирования расчета 4-ФСС

Как составляется и сдается уточненный расчет 4-ФСС

Страхователь ликвидируется — как сдать расчет 4-ФСС

Подача расчета при намерении возместить расходы по страхованию

Кто должен подавать расчет 4-ФСС

Подавать расчет 4-ФСС должны все субъекты хозяйственной деятельности, включая организации, индивидуальных предпринимателей и представителей иностранных компаний, если они используют наемный труд и выплачивают работникам заработную плату. Даже физлица, нанимающие работников по договору, предусматривающему выплату некоего дохода, должны подавать такой отчет.

https://www.youtube.com/watch?v=IC7ThmPtDug

ОБРАТИТЕ ВНИМАНИЕ! Физические лица, не зарегистрированные как ИП, не имеют права на внесение записей в трудовые книжки, но должны заключать трудовые соглашения с наемными работниками, а значит, обязаны начислять страховые взносы. Дело в том, что все трудящиеся в обязательном порядке страхуются от несчастных случаев.

В рамках этой процедуры производится уплата соответствующих страховых взносов в ФСС. Обязанность по их начислению и переводу на счет фонда возложена на работодателя, даже если у него нет статуса ИП.

При этом работодатель должен быть зарегистрирован в установленном порядке как страхователь в 30 дней с даты оформления трудового соглашения с работником.

Функции администрирования страховых взносов с начала 2017 года перешли к Федеральной налоговой службе, в связи с чем в НК РФ была введена новая 34-я глава.

Взносы по временной нетрудоспособности и в связи с материнством перешли под контроль налоговиков. Взносы же на травматизм остались подконтрольны соцстраху.

Таким образом, отчеты в ФСС сдаются, но только в отношении взносов от несчастных случаев.

Форма расчета по форме 4-ФСС определена приказом ФСС РФ от 26.09.2016 № 381. Здесь же приводятся правила, как следует заполнять отчетный документ.

Сроки подачи расчета

Представление расчета на бумажном носителе надо обеспечить до 20-го числа месяца, идущего первым после окончания квартала. Для отчета, представляемого в электронном виде, эти сроки сдвинуты на 25-е число этого же месяца.

ВАЖНО! Если штат работников превышает 25 человек, то плательщику взносов разрешено отчитываться только в электронной форме.

Законодательством предусмотрены санкции за недисциплинированность при сдаче расчета по форме 4-ФСС. Если плательщик не впишется во временные рамки, ему может грозить штраф в 5-процентном размере от величины суммы к уплате за прошедший квартал.

Данная штрафная санкция будет начисляться за каждый просроченный месяц, независимо от того, полный он или нет. Есть нижний предел такого штрафа, ниже которого опускаться контрольный орган не будет, — 1 тыс. руб. Но есть и предел, выше которого взимать санкции запрещено, — 30% от суммы неуплаченных взносов.

Помимо такого штрафа, налагаемого обычно на организацию, наказать деньгами за это нарушение могут и должностное лицо — на сумму от 300 до 500 руб.

Правила формирования расчета 4-ФСС

При формировании расчета по форме 4-ФСС следует исходить из правил, содержащихся в приказе ФСС РФ от 26.09.2016 № 381 (прил. 2):

- внести в форму информацию можно двумя способами — на компьютере либо на бумажном носителе, используя ручку с черной или синей пастой;

- в графах, где отсутствуют показатели для внесения, следует ставить прочерки;

- обязательно надлежит заполнять титульный лист, а также 1-ю, 2-ю и 5-ю таблицу даже при отсутствии начисления страховых взносов, другие табличные формы разрешается не подавать, если нет соответствующей информации;

- при наличии исправительных записей их действительность должна быть заверена подписью лица, уполномоченного для этого действия (или представителя, наделенного полномочиями), и печатью (при наличии).

Фонду соцстраха дается 2 месяца с момента представления расчета для того, чтобы проверить поданную информацию. При наличии сомнений в достоверности сведений или обнаружении ошибок специалисты контрольного органа направляют плательщику взносов уведомление. В нем содержится требование представить в территориальное отделение фонда уточняющие документы или исправить данные в отчете.

Может так произойти, что страхователь в прошедшем периоде оплачивал мероприятия, направленные на снижение угрозы травматизма. Если такие затраты подтверждены документально и есть намерение возместить их из средств фонда, то вместе с 4-ФСС ему надлежит представить и расчет произведенных расходов. Форма для этих целей рекомендуется ФСС РФ в письме от 02.07.2015 № 02-09-11/16-10779.

Как составляется и сдается уточненный расчет 4-ФСС

Если сдается уточненный расчет, то следует использовать форму, которая была действительна в том отчетном периоде, за который представлялся отчетный документ, даже если в новом периоде эта форма подверглась изменениям. Номер корректировки проставляется в отведенном для этого поле на титульном листе. В оригинальном расчете это поле не заполняется.

Переход контрольных функций по страховым взносам к ФНС повлек некоторые сложности при уточнении показателей за 2016 год. Однако оба ведомства еще до момента передачи функций администрирования, предвидя такие трудности, согласовали правила представления уточняющих расчетов за этот период. Эти правила изложены в виде совместного информационного письма ФСС и ФНС.

Согласно изложенным в нем положениям корректирующий 4-ФСС расчет за периоды до 01.01.2017 следует подавать в Фонд соцстраха, туда же следует обращаться за возвратом переплаты, если она возникла в 2016 году. А вот образовавшуюся недоимку платить уже надо по реквизитам, которые даны плательщику налоговиками.

Соответственно и КБК будет тот, который указан налоговой инспекцией.

Страхователь ликвидируется — как сдать расчет 4-ФСС

Если возникает необходимость в ликвидации юридического лица или прекращении деятельности ИП, расчет 4-ФСС тоже сдается. В таких обстоятельствах на титульном листе расчета ставится буква «Л» в графе, отведенной для фиксации факта «Прекращение деятельности».

СЛЕДУЕТ ОТМЕТИТЬ: Срок сдачи отчета при ликвидации особый — расчет должен быть представлен до момента подачи заявления о ликвидации. Это правило относится как к компаниям, так и к индивидуальным предпринимателям.

Расчет производится тогда за период, прошедший с начала года до дня (включительно) сдачи отчетности. У плательщиков могут при этом возникнуть сомнения, какой показатель проставляется в поле «Отчетный период». Представляется целесообразным не проставлять здесь никаких сведений.

В табличную форму расчета вносятся все начисленные суммы, понесенные расходы и произведенные платежи по нарастающей с начала года. Данные приводятся с детализацией за каждый месяц отчетного периода.

Проведенный расчет может показать, что у плательщика взносов образовалась задолженность перед фондом. На погашение долга ему дается 15 дней.

Подача расчета при намерении возместить расходы по страхованию

А как сдать расчет, если у страхователя возникла потребность возместить расходы, связанные со страхованием от несчастных случаев? Здесь есть несколько особых правил по оформлению такого отчета. Приведем их:

- Поле «Отчетный период» в таких обстоятельствах содержит в двух последних ячейках (первые две — пустые) номер заявления о возмещении. Нумерация ведется с начала года.

- В табличные формы расчета сведения вносятся также по нарастающей с начала года, и также с детализацией.

- Сроки подачи отчета, связанного с возмещением расходов, не регламентированы: он сдается произвольно — обычно на первое число месяца (любого). Отметим, что возместить понесенные расходы без такого промежуточного отчета невозможно.

В связи с переходом функций администрирования страховых взносов в ФНС несколько изменились правила составления и сдачи расчета 4-ФСС. Больше всего изменения коснулись уточненных расчетов и реквизитов уплаты взносов. Фонд соцстраха в связи с этим проинформировал плательщиков о том, как взаимодействовать с контролерами в период перехода.

Источник: https://buhnk.ru/buhgalterskaya-otchetnost/poryadok-sostavleniya-rascheta-po-forme-4-fss/

Форма 4 — ФСС и РСВ 2018 Порядок Заполнения Скачать

ФСС НАЧИСЛЕНИЕ ПОСОБИЙ СЗВ — СТАЖ и ОДВ -1

Больничный Лист и Пособия Страховые Взносы

.

.

Форма 4- ФСС и Заполнение

СЗВ — СТАЖ и ОДВ -1

В 2017 году расчет по страховым взносам на страхование от несчастных случаев на производстве и профзаболеваний сдается по новой форме.

Сроки сдачи расчета по форме 4 – ФСС:

— в электронной форме до 25 числа месяца, следующего за отчетным кварталом;

— на бумаге расчет представляется до 20 числа месяца, следующего за отчетным кварталом.

.

.

Новая Форма 4-ФСС

Приказом ФСС РФ от 07.06.2017 г. № 275В в новую форму расчета внесены следующие изменения:

В приложение №1 «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения» титульный лист после поля «Код по ОКВЭД» дополнен полем «Бюджетная организация» (1 — Федеральный бюджет; 2 — Бюджет субъекта Российской Федерации; 3 — Бюджет муниципального образования; 4 — Смешанное финансирование);

Таблица 2 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний «дополнена новой строкой 1.1: «Задолженность за реорганизованным страхователем и (или) снятым с учета обособленным подразделением юридического лица»;

Приложение №2 «Порядок заполнения формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения (форма 4-ФСС)» дополнено новым подпунктом 5.12.

Разделы Формы

Обязательные разделы у расчета 4-ФСС за 9 месяцев 2017 года – титульный лист, таблицы 1, 2 и 5.

Таблица 1.1 нужна тем страхователям, которые передают своих работников другим организациям.

Таблицу 3 надо включить в расчет, если за отчетный период компания платила сотрудникам пособия, связанные с несчастными случаями.

Таблицу 4 необходимо заполнить при наличии за 9 месяцев пострадавших от несчастных случаев и профессиональных заболеваний.

.

.

Какие доходы включить в расчет 4-ФСС за 9 месяцев 2017 года.

В строку 1 таблицы 1 не надо заносить все выплаты сотрудникам. Она предназначена только для выплат, которые являются объектом взносов.

Штраф за нарушение срока сдачи 4-ФСС за 3 квартал 2017 года

Если сдать отчетность за 3 квартал после 20-го и 25-го октября 2017 года в бумажном и электронном виде, то фонд оштрафует и компанию, и руководителя или бухгалтера, ответственного за отчетность.

Штраф за пропуск срока сдачи отчета в ФСС составит 5% от взносов на травматизм, начисленных за июль-сентябрь 2017 года.

Максимальный штраф — 30% от суммы взносов, минимальный — 1000 рублей (ст. 26.30 Федерального закона № 125-ФЗ).

Форма 4-ФСС Новая 2017 — 2018 Скачать.xls

Образец Заполнения Новой Формы 4-ФСС.xls

Форма 4-ФСС 2017.XLS

Форма 4-ФСС 2017 (1).XLS

Порядок заполнения формы 4 — ФСС.doc

Отчетность по взносам

|

КУДА СДАВАТЬ ОТЧЕТНОСТЬ |

ОТЧЕТНОСТЬ |

ПЕРИОД |

СРОК СДАЧИ ОТЧЕТНОСТИ |

|

ФСС |

Форма 4-ФСС новая с 1 квартала 2017 |

Ежеквартально |

Не позднее 20-го числа следующего месяца на бумаге и не позднее 25-го числа в электронном виде |

|

ИФНС |

Единый Расчет по взносам |

Ежеквартально |

По итогам каждого квартала не позднее 30-го числа следующего месяца: – 2 мая; — 31 июля; — 30 октября; — 30 января 2018 г. |

|

ПФР |

СЗВ-М |

каждый месяц |

Сроки сдачи СЗВ-М в 2017 году |

|

СЗВ-СТАЖ |

раз в год |

Отчет за 2017 год — не позднее 1 марта 2018 года. |

|

|

СЗВ-КОРР |

Сдается по инициативе страхователя в любое время. Сроков сдачи нет. |

||

|

СЗВ-ИСХ |

Заполняется за отчетные периоды до 2016 года включительно, если были нарушены сроки сдачи. |

Отчетность в ПФР Подробно и Скачать

РСВ

Заполнение Расчета по взносам в ФСС:

— в каждой строке записывается только один показатель;

— листы, обязательные для заполнения – титульный лист, таблицы 1, 2, 5;

— если нет данных, то таблицы 1.1, 3, 4 можно не подавать;

— если допущена ошибка, то она зачеркивается, вписывается верное значение, ставится дата, подпись, которая заверяется печатью;

— исправления корректирующими средствами не допускаются;

— все страницы нумеруются;

— в конце каждой страницы расчета ставится подпись.

Подробно и Скачать

.

.

. . .

ФСС — Начисление Пособий Больничный Лист и Пособия Страховые Взносы

Источник: https://ibport.ru/fss-formy