Представить пояснения к нд по ндс

Вариант ответа на требование о предоставлении пояснений к НД по НДС зависит от того, действительно ли заявленная НИ ошибка имеет место и повлияла ли она на сумму вычета:

Если ошибка не повлияла на сумму вычета/налога или обнаруженная НИ проблема не является вашей ошибкой, сформируйте ответ на требование.

-

- В требовании откройте вложенный XML-файл по кнопке «Ответить».

- Убедитесь, что в поле «Имя файла-основания» указано правильное имя файла НД по НДС.

На заметку!

СБИС заполнит имя файла автоматически, если в системе есть НД по НДС, с указанным в требовании периодом и номером корректировки, по которой получено извещение о вводе или уведомление об уточнении. Если подходящих деклараций несколько, выберите нужную из списка или укажите имя файла вручную.

- Откройте список контрольных соотношений, по которым у НИ возникли вопросы.

- По каждому соотношению введите текст пояснения и нажмите «Подтвердить».

- Когда все пояснения будут добавлены, нажмите Отправить .

-

- В требовании откройте вложенный XML-файл по кнопке «Ответить».

- Убедитесь, что в поле «Имя файла-основания» указано правильное имя файла НД по НДС.

На заметку!

СБИС заполнит имя файла автоматически, если в системе есть НД по НДС, с указанным в требовании периодом и номером корректировки, по которой получено извещение о вводе или уведомление об уточнении. Если подходящих деклараций несколько, выберите нужную из списка или укажите имя файла вручную.

- В ответе на требование присутствуют только те документы, по которым у НИ возникли вопросы. Чтобы открыть список счетов-фактур, нажмите на название контрагента.

- Изначально все документы находятся в категории «Не разобрано». По каждому счету-фактуре либо внесите исправления, либо отметьте, что данные правильные. Для этого откройте документ:

- Если в фактуре допущена ошибка — внесите изменения, нажмите Исправлено . Документ переместится в категорию «Расхождения исправлены».

- Если счет-фактура не требует изменений — нажмите Пояснения не требуются . Документ переместится в категорию «Были поданы правильные сведения».

В дополнение к основному требованию НИ может прикрепить счета-фактуры с видом «Данные прошлых периодов (справочная информация)». На такие записи формировать ответ не нужно.

- После того как будут разобраны все счета-фактуры по всем контрагентам, нажмите Отправить .

-

- В требовании откройте вложенный XML-файл по кнопке «Ответить».

- Убедитесь, что в поле «Имя файла-основания» указано правильное имя файла НД по НДС.

На заметку!

СБИС заполнит имя файла автоматически, если в системе есть НД по НДС, с указанным в требовании периодом и номером корректировки, по которой получено извещение о вводе или уведомление об уточнении. Если подходящих деклараций несколько, выберите нужную из списка или укажите имя файла вручную.

- Откройте сведения, по которым у НИ возникли вопросы.

- По каждому счету-фактуре либо внесите исправления, либо отметьте, что данные правильные. Для этого откройте документ:

- При отсутствии данного счета-фактуры в декларации — нажмите «Нет в книге продаж».

- Если счет-фактура присутствует в декларации, но с данными, отличными от покупателя — в таблице укажите правильные значения и нажмите «Исправлено».

- Когда все сведения будут разобраны нажмите Отправить .

-

- Откройте «Требование о представлении пояснений к НД по НДС №…», перейдите на вкладку «Ответить».

- В поле «Имя файла-основания» убедитесь, что указано имя файла НД по НДС, к которой у НИ возникли вопросы.

На заметку!

СБИС заполнит имя файла автоматически, если в системе есть НД по НДС, с указанным в требовании периодом и номером корректировки, по которой получено извещение о вводе или уведомление об уточнении. Если подходящих деклараций несколько, выберите нужную из списка или укажите имя файла вручную.

- Нажмите кнопку + Пояснение . Выберите «Пояснения по иным основаниям», введите текст пояснения (не более 1000 символов), нажмите «Подтвердить».

- После того как сформируете ответ, нажмите Отправить .

В дополнение к основному ответу можно написать письмо с пояснениями.

Внимание!

На требование к НД по НДС нельзя отвечать только письмом. Обязательно необходимо дать формализованный ответ, иначе налоговая может наложить штраф.

Источник: https://SBIS.ru/help/ereport/ni/claim/nds

Ответ на требования налоговой по ндс образец

Пояснение в налоговую по убыткам (образец) Пояснение в налоговую о расхождениях в декларациях Налоговики могут сопоставить данные одной декларации (например, по НДС) с данными другой декларации (например, по налогу на прибыль) или с бухгалтерской отчетностью.

И попросить объяснить причину расхождений схожих показателей (в частности, выручки). Обосновать такие расхождения просто. Ведь правила бухгалтерского учета отличаются от правил налогового учета. Да и порядок определения налоговой базы по разным налогам имеет свои особенности.

К примеру, налоговая база по НДС может не совпасть с суммой дохода в декларации по прибыли, поскольку какие-то внереализационные доходы не облагаются НДС (штрафные санкции, дивиденды, курсовые разницы) (ст. 250 НК РФ).

Пояснение в ИФНС по НДС У представления пояснений в ИФНС по НДС есть свои особенности.

Пояснение в налоговую по ндс + образец заполнения

ВажноПоэтому фискальная служба имеет все основания запросить документы, подтверждающие доходы и расходы, а также затребовать у плательщика письменное пояснение.

Что касается «уточненки», уменьшающей налог, то налоговики в данной ситуации также вправе получить письменные обоснования и документы.

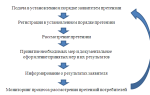

Подаем пояснение в ФНС: инструкция и образец Действующие законодательные акты регламентируют порядок и сроки предоставления пояснения на запрос ФНС.

Ниже приведена пошаговая инструкция, которая поможет плательщику правильно составить ответ и в установленный срок передать его налоговикам.

Читайте также статью: → «Пояснения по декларации НДС в налоговую 2018. Скачать образец». Шаг 1. Прием требования от ФНС Первый шаг в процедуре составления и отправки пояснения – прием требования от ФНС.

Ответ на требование о предоставлении пояснений по ндс

Однако, согласно действующему законодательству, срок отправки требования ограничивается периодом проведения камеральной проверки (3 месяца).

То есть в случае, если Вы получите запрос по истечению 2-х месяцев после подачи декларации, то такой запрос считается правомерным и требует ответа в установленном порядке. Читайте также статью: → «Заполнение декларации по НДС 2018».

Рубрика «Вопрос – ответ» Вопрос №1. ООО «Сателлит» получило требование по пояснению ошибок, которые привели к занижению налоговой базы НДС.

После сверки документов и перерасчетов, проведенных «Сателлитом», наличие ошибки подтвердилось, то есть фирма действительно занизила сумму налога к оплате.

Образец ответа на требование налоговой о предоставлении пояснений

Если вы пришли к выводу, что декларация составлена правильно, то ваш ответ в налоговую такой: «Отвечая на требование от ХХ.ХХ.ХХХХ№ХХ, сообщаю, что декларация ХХХ за такой-то период составлена правильно и оснований для внесения в нее коррективов нет».

Если в результате самостоятельной проверки вы всё-таки обнаружили ошибку, но она не повлекла занижения налога (например, технически ошиблись цифрой в каком-то коде), то пишете: «По требованию от ХХ.ХХ.ХХХХ№ХХ осуществлена проверка такого-то документа за такой-то период.

Для собственного удобства вы можете использовать готовые формы для заполнения, предоставленные ФНС.

Как написать пояснения в налоговую

В ходе камеральной проверки декларации НДС, органы ФНС вправе потребовать у налогоплательщика пояснения относительно данных, отраженных в документе. В стать расскажем о том, как правильно составить пояснение в налоговую по НДС и подать его в ФНС, а также разберем распространенные ошибки и ответим на вопросы по теме.

Когда ФНС может затребовать пояснения по НДС Условия, при которых ФНС вправе затребовать у плательщика пояснения по НДС-декларации, закреплены в действующих законодательных актах. Также нормативные документы регламентируют порядок, сроки и форму предоставления ответа на требование.

Источник: http://territoria-prava.ru/otvet-na-trebovaniya-nalogovoj-po-nds-obrazets/

Как ответить на требование предоставить пояснения к декларации по НДС

Сформировать и отправить ответ на требование ФНС предоставить пояснения к декларации по НДС в системе «Онлайн-Спринтер» вы можете за 4 шага.

Шаг 1. Отправка «Квитанции о приёме»

- Зайдите в систему «Онлайн-Спринтер», используя сертификат вашей организации.

- Перейдите в раздел «ФНС — Входящие» и нажмите на поступившее требование для его просмотра.

- Нажмите на кнопку «Уведомить о прочтении».

Вместо «Квитанции о приеме» автоматически отправится «Уведомление об отказе», если:

- Документ не соответствует утвержденному формату;

- ИНН налогоплательщика из настроек вашего системного ящика не соответствует ИНН получателя в принимаемом документе.

- Отсутствует (не соответствует) ЭП должностного лица ИФНС или истек ее срок действия;

Шаг 2. Загрузите требование в сервис «Сверься!»

- Нажмите на кнопку на «Подготовить ответ в сервисе Сверься!» под файлом-вложением в требование (кнопка появится только после отправки квитанции).

- Если Абонент не использовал «Сверься!» раньше, отобразится окно регистрации. Необходимо ввести адрес контактной электронной почты (не системный ящик вида xxxxxxx@hostx.taxcom.ru), поставить галку в пункте «Я принимаю условия лицензионного договора» и нажать «Продолжить».

- После подтверждения регистрации из письма, поступившего на указанный адрес, нажать «Подготовить ответ в сервисе Сверься!» в «Онлайн-Спринтере» повторно.

Если кнопка не отображается, вложение поступило только в формате pdf. В этом случае ознакомьтесь с содержанием и в зависимости от него:

Шаг 3. Внесение пояснений в «Сверься!»

Подробная инструкция по формированию ответа на требование ФНС в сервисе «Сверься!».

- После загрузки файла в списке отобразится общее количество требований (количество документов, по которым нужно предоставить пояснения) в разрезе отдельных документов:

- Нажмите на нужный раздел. Появится список контрагентов, с которыми обнаружены расхождения. Нажмите на контрагента, чтобы открылись все расхождения с ним. Данные можно подтвердить, если в ранее отправленной декларации они были указаны верно, или предоставить пояснения.

- Последовательно укажите данные по всем расхождениям. После этого вернитесь к первоначальному окну, нажав на «Требования ФНС» вверху, и нажмите кнопку «Экспорт ответа». Сохраните файл на компьютер.

Шаг 4. Формирование ответа на требование в «Онлайн-Спринтере»

- В открытом для просмотра требовании нажмите «Сформировать ответ» и выберите пункт «Файл из сервиса «Сверься!»:

- В разделе «Документы, представленные в виде xml-файла» нажмите «Добавить элемент»:

- С помощью значкавыберите «Имя файла документа-основания»;

- Нажмите «Загрузить» и выберите ранее сохраненный файл с пояснениями. В поле «КНД» укажите 1160200;

- Нажмите кнопку «Проверить».

- Когда комплект документов успешно пройдет проверку, в разделе «Черновики» пометьте его маркером и нажмите «Отправить». Дождитесь завершения отправки, когда документ переместится в раздел «ФНС – Отправленные».

Источник: https://taxcom.ru/tekhpodderzhka/otchetnost/onlayn-sprinter/poyasneniya/

Ответ на требование налоговой по НДС (образец)

Подавая в налоговую инспекцию декларацию по НДС, плательщик налогов должен быть готов к тому, что у проверяющих инспекторов могут возникнуть некоторые вопросы. Поэтому, все плательщики данного налога должны знать, как дать формализованный ответ на требование налоговой по НДС.

Законодательством установлено, что налоговики имеют право по итогам камеральной проверки отчетности по НДС, потребовать пояснение к этой отчетности. Такое право инспектора используют в таких случаях:

- Не схождение в отчете контрольной информации;

- В отчете выявлены ошибки;

- Слишком большие вычеты;

- Сведения из разной отчетной документации не сходятся.

Получение требования и ответ на него

Налоговики отправляют требование в электронном виде, посредством диспетчера электронного оборота документации. Плательщик налогов должен дать ответ на требование ИФНС по НДС также в электронном формате.

Порядок его действий следующий:

- Отправление квитанции. В течение шести дней с того момента, как плательщик налогов получил требование, он должен отправить налоговой службе квитанцию, подтверждающую получение. Если квитанция не будет отправлена вовремя, в течение следующих десяти дней налоговые инспектора имеют право заблокировать банковский счет плательщика налогов.

- Проверка претензий налоговой службы. Инспектора прикладывают к своему требованию списки операций, по которым они установили не схождения между своими сведениями и сведениями плательщика налогов. Делается это для того, чтобы плательщик налогов мог увидеть свои ошибки.

- Предоставление ответа на требование по НДС. С момента получения от налоговой требования, у плательщика налогов есть пять дней на проверку отчетности, а также на отправку формализованного ответа. В некоторых случаях налоговики могут дать на это больше времени.

Как дать правильный ответ (образец)

Плательщики налогов имеют право составить пояснение к отчетности в произвольном формате. Однако образец ответа на требование по НДС все же существует. Он приведен ниже.

Документ включает в себя несколько таблиц, в которых указываются учетные сведения, реквизиты бумаг и причины несоответствий. Каждая таблица предусмотрена для каждого отдельного случая.

Перед тем, как заполнять табличную часть ответа на требование пояснений по НДС, нужно сформировать вводную записку. В ней должно быть прописано, кем и за какой период отчета дан формализованный ответ. Также, прописывается, на скольких листах представлен ответ.

Коды ошибок

Также, перед составлением ответа нужно понять, что хотят налоговики. Для этого используются специальные коды:

- 1 – этот код может значить следующее:

- Налоговая декларация не имеет записи об операции;

- Плательщик налогов не отчитался по НДС за период отчета;

- Ошибки, которые были допущены в отчетности, не позволяют распознать счет-фактуру.

- 2 – имеется несоответствие данных между восьмым и девятым разделом отчетности.

- 3 – ошибка посредника. Он значит, что в 10 и 11 разделе отчетности имеются несоответствия.

- 4 – совершена ошибка в каком-либо столбце таблицы. Номер графы с ошибкой указывается в скобках после кода.

После объяснения всех выявленных несоответствий, ответ на требование пояснений по НДС можно отправлять в ИФНС.

Источник: https://okbuh.ru/nds/otvet-na-trebovanie-nalogovoj

Ответ на требование ИФНС о предоставлении пояснений по НДС (налоговой) в 2018 году — сроки, образец

С 2017 года любые ответы на требования налогового органа по НДС производятся лишь в электронном виде. Направить ответ в бумажном виде не получится, он будет считаться неподанным.

Нарушение данного требования грозит применением административных взысканий, а именно — штрафа в соответствии с КоАП РФ. Ответ будет предоставляться строго в установленном формате, предусмотренном законодателем.

Важные аспекты

При проведении камеральных проверок, налоговая служба вправе направить плательщику требования о разъяснении тех или иных моментов из деклараций по НДС.

Но если ранее такой ответ мог направляться и в бумажной форме, то теперь он может быть выполнен только в формате электронного документа и направляться через соответствующие формы.

Если ответ на требование будет направлен в бумажном виде, рассматриваться он не будет. Об этом прямо говорят нормы действующего законодательства, а также сложившаяся судебная практика.

Имеется три основных типа требований о предоставлении каких-либо пояснений по НДС, среди которых:

- По контрольным соотношениям.

- По расхождениям и контрагентам.

- О сведениях, которые не были включены в продажную книгу.

По каждому виду требований разработан свой формат ответа. Требования могут носить и иной характер, но тогда специальной формы ответа не имеется, но, возможно, она будет разработана позже.

Законодатель установил, что с момента получения уведомления у лица есть шесть рабочих дней для того, чтобы направить почтовые документы, подтверждающие факт получения требования, в налоговую.

После этого устанавливается ещё пять рабочих дней для подачи ответа. Весь документооборот будет осуществляться только в электронном виде.

Это помогает существенно ускорить процесс, а также упростить его и уменьшить вероятность утери данных.

Основные причины запроса пояснений

На данный момент существует три основных причины, на которые нужно будет направить ответ на требование ИФНС о предоставлении пояснений по НДС.

Первая ситуация — по контрольным соотношениям. Присылается такое требование тогда, когда ФНС РФ рассчитывает соотношения и находит в них неточности.

Направляется в формате pdf и присылается в течение одного или двух дней. Данное требование может содержать следующую информацию:

- Номера данных контрольных соотношений.

- Указание на конкретные нарушения, которые совершил проверяемый.

- Указание на правовую норму, которая обосновывает действия проверяемого в качестве противоправных.

- Указание на неточность в соотношении с формулой расчёта.

- Сведения, которые указываются в декларации.

В ответе необходимо будет указать номер проверяемого соотношения и написать пояснения по поводу нарушения.

Вторая ситуация — наличие расхождений с контрагентами, то есть с лицами, с которыми проверяемый имел какие-либо отношения, например, заключал договора. Присылается такое требование в течение двух недель, формат — pdf и xml.

В требовании обязательно будет указание на счёт-фактуру, по которой обнаружены противоречия и номера ошибок, которые также могут отличаться:

- У контрагента нет соответствующей записи в его документации.

- Данные в книге покупок будут отличаться от данных в книге продаж.

- Несоответствии информации в разделах 10 и 11 декларации плательщика.

- Отсутствие указания на исключение ошибки в документации.

В требовании обязательно содержится указание на необходимость пояснений. Направляется оно одновременно обеим сторонам сделки, по которой возникли разногласия.

В ответе нужно дать объяснения по каждому отдельному счёту-фактуре. Обязательно нужно сверить данные из требования с оригиналами, которые имеются в организации.

Варианты могут быть следующими:

| Данные соответствуют действительности | В таком случае нужно подготовить документы, подтверждающие данный факт |

| Реквизиты счёта-фактуры неверны | Необходимо сделать правку и указать об этом в ответе |

| В сумме налога обнаружена ошибка, например, неправильно были применены вычеты или налог неправильно рассчитан | Необходимо будет подать уточнённую декларацию |

Третья ситуация — когда какие-то данные не были включены в книгу продаж. Требование придёт лицу, если его контрагент подобные сведения включил, а он — нет.

Такие требования могут приходить в течение всего срока камеральной проверки, то есть в течение трёх месяцев.

Требование обязательно будет содержать реквизиты контрагента, а также сделки, которая была заключена между ним и проверяемым.

В ответе указывается следующее:

| Если факт наличия сделки подтверждается | Но имеются расхождения по её содержанию, то нужно указать о разногласиях в табличной форме |

| Если факт наличия сделки отрицается | То нужно отразить в таблице счёт-фактуру по неподтверждённым сделкам и указать номер, дату и ИНН |

Возможна также ситуация, когда требуемая счёт-фактура имеется, но она по причине ошибки не была указана в книге продаж. В таком случае нужно уточнить декларацию и направить её новую редакцию.

Пошаговая инструкция

Ответ на требование должен содержать все необходимые моменты, то есть должен соответствовать установленным правилам.

Необходимо следовать рекомендации, чтобы сделать его правильно:

- Прочесть уведомление и изучить его аспекты.

- Направить в течение шести дней в ФНС документы, подтверждающие факт получения требования. С этого момента у проверяемого будет пятидневный срок для получения ответа.

- Определиться, на основании представленного требования и имеющихся документов, собственное согласие или несогласие с представленными сведениями.

- Подготовить ответ на требование. Если проверяемый согласен, то нужно дать пояснения по имеющимся нарушениям, если не согласен, то также нужно обосновать собственную позицию. Нужно будет приложить документы, подтверждающие позицию.

- Направить ответ в налоговый орган в электронном виде.

Каждая ситуация будет в корне отличаться, так как обстоятельства будут разными. В одном случае нужно будет предоставить документацию, в другом — исправленную декларацию и так далее.

Образец заполнения

Пояснение подаётся по строго установленной форме, которую можно оформить через СБИС. Образец пояснения к декларации по НДС можно скачать здесь.

Если ответ будет дан в иной форме, то он будет считаться недействительным. Каждый тип требования будет иметь свой формат ответа, но на данный момент форма установлена только относительно трёх основных ситуаций.

Если запрашиваются иные сведения, то форма может быть любой. При расхождении с контрагентами нужно сделать следующее:

| Ввести данные и проверить их на наличие ошибок | Это можно сделать через СБИС, который сверит всё автоматически, но лучше дополнительно проверить всю информацию лично |

| Внести все необходимые правки в ответе на требование | Всё должно основываться на официальной документации |

| Подготовить уточнённую декларацию, если это требуется | Новая декларация должна отражать все фактические операции, производимые стороной в рамках своей хозяйственной деятельности |

Если речь идёт о контрольных соотношениях, то потребуется указать номер контрольного соотношения, а далее объяснения указываются в свободной форме.

Если речь идёт об объяснении требований, которые не были включены в книгу продаж, то:

| При различных данных счёт-фактуры она вносится в таблицу, которая объясняет различия | Также указываются данные контрагента и иные сведения по желанию, если они имеют значение и необходимы для обоснования позиции проверяемого лица |

| Если счёт-фактура вовсе не выставлялась покупателю, то она включается в таблицу вместе с иными данными, которые подтвердят сделку | Потребуются документы, которые докажут факт наличия определённых правоотношений между лицами |

| Если счёт-фактура имеется, но не была указана в книге продаж | То нужно исправить этот момент и приложить уже дополненную декларацию, которая в полной мере будет отражать наличие всех сделок между лицами |

Если в требовании содержалась иная информация, то и формат ответа будет зависеть от содержания.

Что изменилось для проведения процедуры в электронном виде

Процедура в электронном виде стала более унифицированной. Теперь ответ на большинство типов запросов производится в установленной форме, в соответствии с требованиями. Ранее ответ направлялся в свободной форме.

Сроки на получения требования и направления ответа также сократились, что позволило ускорить процесс обмена данными и уточнения информации.

Ответственность за невручение

За невручение ответа на требование ИФНС о представлении сведений по НДС предусматривается административная ответственность в размере пять тысяч рублей.

Если ответ не поступит повторно, то штраф увеличится до двадцати тысяч рублей. Ответственность наступает и тогда, когда ответ подаётся в ненадлежащей форме или на бумажном носителе. На данный момент он должен подаваться только в электронном виде.

Какой определен срок

Законодатель установил, что лицо, получившее уведомление, должно направить в ФНС документы, подтверждающие факт получения, в шестидневный срок.

Видео: на что обратить внимание

С момента направления у лица будет срок в пять дней на то, чтобы подготовить ответ на запрос. На данный момент ответ на запрос налоговой по ФНС необходимо направлять только в электронном виде.

Иной формат не допускается. Формат ответа в каждом случае может отличаться, в зависимости от типа требования.

Лицо, в отношении которого ведётся проверка, должно правильно заполнить все данные, а также предоставить документацию, подтверждающую позицию.

Источник: https://zanalogami.ru/otvet-na-trebovanie-ifns-o-predostavlenii-pojasnenij-po-nds/

Письмо в ифнс ответ на требование по ндс подать уточненную декларацию

Пояснение в налоговую по убыткам Внимание налоговиков привлекут убытки, полученные в течение 2-х и более лет. В ответ на запрос о причинах убытков вы можете направить письмо-пояснение в налоговую, обосновав в нем, почему расходы превышают доходы.

Например, организация недавно зарегистрирована, клиентов еще мало, однако расходы на аренду помещения, содержание персонала и т.д. уже значительны. В пояснениях подчеркните, что все расходы экономически обоснованны и документально подтверждены.

Можете подготовить таблицу с указанием основных видов расходов и их суммой за год по видам. Ниже приведена пояснительная записка в налоговую по убыткам (образец).

Налоговая декларация по НДС, ежеквартально предоставляемая организацией в органы ФНС, подлежит камеральной проверке на наличие ошибок, неточностей, некорректного заполнения данных.

Если сотрудник фискальной службы в ходе проверки выявил какие-либо несоответствия, то он имеет право запросить у организации пояснения относительно допущенных ошибок. Сегодня мы расскажем о том, что такое пояснения к декларации НДС, как его составить, в какой срок и каким образом документ нужно подать в ФНС.

Когда ФНС требует пояснения по декларации НДС Все декларации НДС, которые Вы как налогоплательщик передаете в ФНС, налоговая проверяет на месте своего нахождения.

Пояснения по декларации ндс в налоговую. скачать образец

Внимание

Закономерность такая: чем серьезнее ошибка, тем больше нужно подробностей. Во-вторых, в письме стоит упомянуть те строки декларации, которые поправлены. Это нужно инспекторам для введения отчетности в базу и для «камералки».

Важно

Но если количество уточняемых показателей значительное, то можно ограничиться только итоговой суммой исчисленного налога и задол женности, которая доплачивается. Или суммой, на которую налог уменьшается.

В последнем случае вместе с уточненной декларацией можно подать заявление на зачет или возврат.

Наконец, если в «уточненке» сумма налога к уплате больше, чем в первоначальной декларации, то в сопроводительном письме есть смысл назвать реквизиты платежек на перечисление налога (аванса) и пеней.

А еще лучше — приложить к письму копии этих платежек. Тогда вопрос о штрафе сразу отпадет (п. 4 cт. 81 HK РФ).

Онлайн журнал для бухгалтера

Ее проверка называется камеральной и осуществляется непосредственно ФНС. Статья 88 Налогового Кодекса РФ дает право инспекции отправлять запросы на предоставление объяснений по ним. Налоговый орган может потребовать объяснений о сведениях декларации по НДС в таких случаях:

- Не сходятся контрольные показатели в отчете.

- Сведения разных отчетных документов расходятся между собой.

- Обнаружены ошибки в предоставленной декларации.

- Вычеты по НДС слишком высокие.

Содержание

- 1 Ответственность

- 2 Порядок получения требования и ответа на него

- 3 Как правильно ответить

- 4 Как избежать вопросов от налоговой службы

Ответственность Налогоплательщик имеет полную свободу выбора, предоставлять ему пояснения или нет.

Штраф за отсутствие пояснений накладывается административный.

Пояснения к декларации по ндс: памятка для налогоплательщика

В то же время при поступлении требования от ФНС в электронной форме Вы обязаны не позднее шестидневного срока отправить в налоговую ответ в виде квитанции, подтверждающей принятие требования.

Квитанцию также необходимо отправить через спецоператора связи.

Таким образом, возникает несоответствие сроков подачи квитанции и пояснения: подтверждение факта принятия требования осуществляется позже, чем отправка непосредственно требования.

Как написать пояснения в налоговую

Источник: http://tk-advokat.ru/2018/04/20/pismo-v-ifns-otvet-na-trebovanie-po-nds-podat-utochnennuyu-deklaratsiyu/

Ответ на требование о предоставлении пояснений по Декларации НДС в Бухсофт Онлайн!

Как быстро заполнить и передать в ИФНС пояснения по НДС в электронном виде

Согласно письму ФНС России от 06.11.15 № ЕД-4-15/19395@ при выявлении расхождений в Декларации по НДС налоговая инспекция направляет Требование о представлении пояснений по НДС.

К такому Требованию обычно прилагается перечень операций, отраженных в соответствующих разделах декларации НДС, по которым установлены расхождения. Для определения причин возникновения расхождений по каждой записи, отраженной в приложении к Требованию, справочно указывается код возможной ошибки.

В названным выше письме налоговики разъяснили, что «после получения Требования от налогового органа в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота Вам необходимо:

- Передать налоговому органу квитанцию о приеме Требования в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение шести дней со дня его отправки налоговым органом;

- В отношении записей, указанных в Требовании проверить правильность заполнения налоговой декларации, сверить запись, отраженную в налоговой декларации со счетом-фактурой, обратить внимание на корректность заполнения реквизитов записей, по которым установлены Расхождения: даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж). Если счет-фактура принимался к вычету по частям (несколько раз), необходимо также проверить общую сумму НДС, принятую к вычету по всем записям такого счета-фактуры, в том числе с учетом предыдущих налоговых периодов;

- Представить в налоговый орган уточненную налоговую декларацию с корректными сведениями при выявлении в представленной декларации по НДС ошибки, приводящей к занижению суммы налога к уплате;

- Если ошибка в декларации не повлияла на сумму НДС представить пояснения с указанием корректных данных. Также рекомендуется представить уточненную налоговую декларацию. Пояснения могут быть представлены в свободной форме на бумажном носителе либо в формализованном виде по телекоммуникационным каналам связи через оператора электронного документооборота.

- Если после проверки вами корректности заполнения декларации ошибки не выявлены, об этом необходимо уведомить налоговый орган путем представления пояснений.»

Кто предоставляет Пояснения по НДС

Ответ на требование о представлении пояснений должны давать налогоплательщики НДС, в том числе исполняющие обязанности налоговых агентов, лица, не являющиеся налогоплательщиками налога на добавленную стоимость в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица при получении Требования о представлении пояснений в отношении представленной декларации по НДС.

При этом, если Пояснения не влияют на изменение показателей строк 040, 050 раздела 1 Декларации НДС, в отношении которой они представляются, то:

- Пояснения в отношении показателей разделов 1-7 Декларации указываются в виде текстового описания.

- Пояснения в отношении показателей разделов 8-12 Декларации указываются отдельно по каждому разделу.

Как заполнить Пояснения по НДС в Бухсофт Онлайн

Бухсофт Онлайн позволяет не только сформировать пояснения по НДС в электронном виде, но и отправить его в ИФНС по телекоммуникационным каналам связи (через интернет). Форму такого Ответа на требование налоговиков вы легко найдете в модуле «Подготовка отчетности» раздела «НДС/Ответ на требование предоставления пояснений».

Разберемся с по порядку, что делать, если Вы получили из ИФНС Требование о пояснениях по НДС:

Таким образом, Требование будет импортировано в форму Ответа.

И так как по умолчанию предполагается, что сведения, в отношении которых направлено Требование, соответствуют первичным учетным документам, то данные Требования сразу подгружаются в столбец «1. Сведения соответствуют первичным учетным документам». Эти данные вы увидите при нажатии на кнопку «Корректировать» по каждой из импортируемых строк.

Если же в сведениях, в отношении которых направлено Требование, выявлены ошибки заполнения декларации, но первичные учетные документы их не содержат, то заполните раздел 2 по каждой строке, в которой выявлено расхождение.

После внесения пояснений во вкладке «Формирование» подготовьте файл Ответа на требование, который в дальнейшем будет хранится во вкладке «Готовые отчеты».

Сформированный файл Ответа на требование можно отправить по электронным каналам связи с помощью кнопки:

Получается, что образец заполнения пояснений по НДС вам просто не понадобится.

А если по предоставлению таких сведений у вас возникнут вопросы, то воспользуетесь Инструкцией по подготовке Ответа на Требование по НДС в облачной бухгалтерии Бухсофт Онлайн. Или позвоните в тех поддержку бухгалтерских программ Бухсофт — приветливые консультанты Вам быстро помогут.

Для удобства пользователей, также реализована загрузку Требования в Подготовку отчетности напрямую из Отправки отчетности. Таким образом исключена процедура сохранения и загрузки файла, а Требование сразу подгружается из Отправки. Читайте об этом в Инструкции о том, как сформировать и отправить ответ на требование по НДС.

Обратите внимание!

Источник: https://www.BuhSoft.ru/news/360-otvet-na-trebovanie-o-predostavlenii-poyasneniy-po-deklaracii-nds-v-buhsoft-onlayn

Ответ на требование ИФНС о предоставлении пояснений по НДС 2017: инструкция

С 24 января 2018 года все компании должны сдавать в ИФНС пояснения по НДС только в новом электронном формате. Что изменилось и как подготовить ответ на требование ИФНС о предоставлении пояснений по НДС2018 — в этой статье.

- что изменилось в формате пояснений по НДС с 2018 года;

- кто должен отвечать на требования;

- что теперь надо пояснять через интернет;

- на какие ошибки внутри декларации обратить внимание;

- как ответить на требование налоговой о предоставлении пояснений по НДС в программе оператора электронного документооборота.

Пояснения по НДС в электронном виде с 2018 года: что изменилось

С 24 января 2018 года все компании должны сдавать в ИФНС пояснения по НДС только в новом электронном формате (приказ ФНС России от 16.12.2016 № ММВ-7-15/[email protected]).

Если ответить на бумаге, инспекторы не примут документ и оштрафуют компанию на 5 или 20 тыс. рублей (п. 1 ст. 129.1 НК РФ).

Кто сдает пояснения по НДС в электронном формате

Электронные пояснения по утвержденному формату отправляют налогоплательщики, которые обязаны сдавать декларацию через интернет (п. 3 ст. 88 НК РФ). Если компания не налогоплательщик или отчитывается на бумаге, она вправе дать электронные либо бумажные пояснения.

Если компания на УСН выставила счет-фактуру, то она обязана перечислить НДС, но налогоплательщиком она не становится. И хотя компания сдает декларацию электронно, пояснения она вправе представить на бумаге.

Формат действует с 24 января 2018 года. Поэтому, если налогоплательщик отвечает на требование в этот день или позже, безопаснее направить пояснения по утвержденному формату. Для этого обновите программу оператора.

Что надо пояснять и что изменилось в формате пояснений по НДС

Компании обязаны давать электронные пояснения на требования, которые налоговики выставляют по основаниям, названным в пункте 3 статьи 88 НК РФ. А именно, если:

- компания подала уточненку, в которой уменьшила НДС к уплате;

- инспекторы обнаружили в декларации ошибки и противоречия.

На камеральной проверке по НДС инспекторы также вправе требовать пояснения о льготах (п. 6 ст. 88 НК РФ). На такое требование можно ответить на бумаге.

Новый формат похож на рекомендованный (письмо ФНС России от 16.07.2013 № АС-4-2/12705). Но есть изменения.

- Компания может уточнить КПП контрагента: продавца, покупателя или посредника.

- Формат позволяет пояснить ошибки внутри отчетности самой компании. Например, если не сходятся вычеты в разделах 3 и 8 декларации.

- Нужно заполнять отдельную форму, чтобы пояснить операции, которые программа не нашла в декларации поставщика.

Из-за чего инспекторы направят требования и как пояснить эти ошибки, мы показали в таблицах.

Ответы на требования ИФНС при расхождениях в декларации

Ошибки внутри декларации компании

Расхождения связаны с разными правилами заполнения разделов. Стоимостные показатели в разделах 1–7 округляют до полных рублей, а вычеты в разделе 8 показывают в рублях и копейках. Разница возникла из-за округления

Расхождения возникли из-за разных ставок НДС. Компания исчислила налог с аванса по ставке 18/118, так как не знала, в счет какого товара получила предоплату.

Отгруженные товары облагаются по ставке 10 %. Налог с аванса компания заявила к вычету в сумме, которую заплатила в бюджет (постановление Президиума ВАС РФ от 25.01.2011 № 10120/10)

В строках 010 разделов 8 компания по ошибке записала код операции 20 по отгрузке товаров в страны ЕАЭС (Белоруссию), верный код — 19

Компания освобождена от НДС по статье 145 НК РФ, но выставила счет-фактуру. По ошибке вместо раздела 12 организация заполнила налог в разделе 9. Налог к уплате не занижен

Если в декларации нет ошибок, продублируйте сведения из счета-фактуры. Если компания ошиблась, то ответ на требование зависит от того, повлияла ли ошибка на налог.

Ошибка не влияет на НДС. Например, покупатель заявил вычет частично, но написал стоимость товара не полную, а соответствующую вычету. Налог посчитан верно. В пояснениях продублируйте данные из декларации, а ниже запишите полную стоимость товара из счета-фактуры.

Ошибка влияет на НДС. Если покупатель завысил стоимость и от нее посчитал вычет, то подайте уточненную декларацию. Тогда пояснять расхождения не обязательно

Покупатель. Если в декларации все верно, продублируйте реквизиты в ответ на требование. Если есть ошибки, запишите верные значения в строке «Пояснения». Если покупатель ошибочно заявил вычет (например, поставщик аннулировал счет-фактуру), то подайте уточненку.

Поставщик. Если поставщик не оформлял документ, в ответ на требование он выбирает, что не подтверждает счет-фактуру, и заполняет его номер, дату, ИНН/КПП покупателя.

https://www.youtube.com/watch?v=ncRk69kzLJ8

Если поставщик сам неверно заполнил данные в декларации, то дайте пояснения. Запишите реквизиты счета-фактуры из требования, а ниже приведите верные значения. Уточнить можно номер, дату, стоимость продаж, код операции, ИНН/КПП, а также раздел, в котором отражена операция, — 9, 9.1, 10.

Если поставщик забыл включить счет-фактуру в декларацию, подайте уточненку. Тогда пояснения давать не обязательно

Ответ на требование ИФНС о предоставлении пояснений по НДС через программу

Чтобы ответить на требования в программах операторов документооборота «Сверься!» компании «Такском» и «Контур. Экстерн» компании СКБ Контур, используйте следующие алгоритмы.

Как составить ответ на требование по НДС через программу «Сверься!»

Чтобы ответить на требование в онлайн-сервисе Сверься! компании Такском, алгоритм действий следующий.

1. Загрузите требование из учетной программы.

Из учетной программы выгрузите на компьютер файл с требованием инспекции в формате xml. Затем в программе Доклайнер:

- зайдите в сервис «Сверка»;

- выберите раздел «Требования ФНС»;

- нажмите «Загрузить файлы»;

- выберите xml-файл требования.

Дождитесь пока файл загрузится в программу. Это может занять до 15 минут в зависимости от размера файла. В нижней части окна отобразятся данные из требования.

Программа распределяет требования по видам:

- расхождения между декларациями;

- данные, которые не найдены у контрагента.

Также программа распределяет расхождения по разделам декларации.

Нажмите на название документа, чтобы просмотреть подробности и предоставить пояснения

Чтобы найти конкретного контрагента, нажмите на кнопку с изображением лупы. Все расхождения с контрагентом можно посмотреть, если нажать на его название.

- Если информация о счете-фактуре не найдена в документах контрагента, отобразится предупреждение: «Счет-фактура не найден у контрагента».

- Ознакомьтесь с расхождениями. Если все ваши данные верны, нажмите «Подтвердите данные».

Если вы нажали эту кнопку по ошибке, действие можно отменить.

Если есть ошибки, нажмите «Дать пояснение».

В столбце «Ваши пояснения» введите корректные данные. Чтобы перейти на следующую строку, нажмите Tab или кликните по ней.

Пояснения также можно отменить.

Если в требовании много разногласий, а пояснения нужны только на несколько из них, введите необходимые пояснения и поставьте галку в пункте «требования, для которых не указывались пояснения, пометить как соответствующие первичным документам» (вверху страницы).

Действие можно отменить, если повторно нажать на этот пункт.

3. Выгрузить файл для отправки

Как только вы поясните все расхождения, вернитесь на страницу «Требования ФНС» по ссылке вверху страницы. Проверьте, что на все расхождения в сведениях предоставлены пояснения, и нажмите «Экспорт ответа».

Сохраните файл на компьютер. Теперь его можно приложить к ответу на требование ИФНС, код документа — 8888.

Как составить ответ на требование по НДС через программу «Контур. Экстерн!»

1. Выберите требование, на которое хотите направить ответ

В Контур. Экстерн перейдите в меню «Новое» gt; «Требования» gt; «Все требования»:

В списке выберете требование, на которое хотите направить ответ:

Нажмите на нужное требование. Откроется страница с документооборотом. Кнопка «Загрузить и отправить документы» может потребоваться, если компания захочет отправить в инспекцию копии документов. Сделать это можно после отправки пояснений. Чтобы подготовить пояснения нажмите на кнопку «Заполнить ответ на требование»:

После этого откроется форма ответа на требование.

2. Выберите тип пояснений

В форме ответа представлены 10 разделов — столько, сколько в формате ФНС. Нужно выбрать разделы, которые подходят под требование налоговиков.

Первые семь разделов — поясняют расхождения и возможные ошибки между декларацией поставщика и покупателя в разных разделах декларации. Программа Контур. Экстерн сама перенесет сведения в нужные разделы из требования.

Последние три раздела новые. Их не было в рекомендованном формате:

- невыполненные контрольные соотношения;

- невключенные счета-фактуры;

- пояснительное письмо.

Выберите раздел в зависимости от требования.

Расхождения между декларацией поставщика и покупателя

Если налоговики предполагают ошибки в счетах-фактурах, их нужно пояснить. Выберите разделы с ошибками из первых семи:

После того как вы кликните раздел, программа сама заполнит сведения из требования:

Проверьте счета-фактуры, которые налоговики внесли в требование. Дальнейшие действия зависят от того, есть ли ошибки в документах и декларации.

Ошибок нет. Не изменяйте сведения в форме и не отмечайте строку с верным счетом-фактурой галочкой. Так компания отправит в налоговую данные, что в счете-фактуре и декларации все в порядке.

В реквизитах ошибка. Если в счете-фактуре все верно, но компания ошиблась, когда заполняла декларацию, уточните неверные реквизиты. Для этого просто измените графы с ошибками

Счета-фактуры не должно быть в декларации. Отметьте строку с документом галкой на удаление. Инспекторы получат информацию, что счет-фактура лишний. Одновременно в этом случае подайте уточненку, если занизили сумму налога к уплате.

Поставщик поясняет отсутствие счета-фактуры. По новому формату поставщик должен заполнить отдельные таблицы, если налоговая не нашла в его декларации счет-фактуру. Ответ зависит от того, подтверждает поставщик счет-фактуру или нет.

Поставщик ошибся в реквизитах. В первой таблице введите сведения из счетов-фактур, в которых инспекция нашла ошибки, в ячейки из требования. Верные значения заполните в ячейках «у меня». Уточнить можно номер, дату счета-фактуры, стоимость продаж, код операции, сведения о покупателе и посреднике, а также раздел, в котором отражена операция – 9, 9.1, 10.

Поставщик не выставлял такой документ. В таблице 2 заполните реквизиты счета-фактуры, если вы не выставляли документ, но контрагент заявил вычеты. Когда инспекторы получат пояснения, это будет означать, что компания не подтверждает счет-фактуру.

Компания не включила документ в декларацию. Подайте вместо пояснений уточненку.

В декларации нарушены контрольные соотношения. Компания должна пояснить расхождения между разделами внутри декларации. Для этого заполняйте отдельную форму.

- В первой графе проставьте номер контрольного соотношения.

- Во второй – краткое текстовое пояснение — не больше 1000 знаков.

Иные пояснения. Формат теперь позволяет отправлять любые текстовые пояснения. Не нужно направлять их через неформализованный документооборот. Таким способом компания сможет по электронке отвечать на любые требования инспекции по декларации НДС. Например, о льготах, расхождениях с другими декларациями и пр.

Когда компания даст пояснения по каждому вопросу из требования, нажмите на кнопку «Контроль и отправка».

Программа проверит формы. После этого нажмите на кнопку «Отправить отчет», затем «Подписать и отправить».

Источник: https://calypsocompany.ru/nalogi-i-vyplaty/otvet-na-trebovanie-ifns-o-predostavlenii-poyasnenij-po-nds-2017-instrukciya-2