Сумма необлагаемая ндфл

30.04.2018

Особое внимание уделено стоимости продаваемой недвижимости. Если цена продажи окажется меньше кадастровой стоимости, то налоговая база будет определена как кадастровая стоимость по состоянию на начало года продажи, умноженная на 0,7. Исключение из правил составит продажа объектов, по которым не была определена кадастровая стоимость (п. 5 ст. 217.1 НК РФ).

Возникновение такого вопроса обусловлено тем, что получение алиментов является довольно распространенным видом дохода для разведенных семей. Алименты удерживаются (добровольно уплачиваются) всегда из доходов, «очищенных» от налогов, т. е. из тех, с которых уже были произведены удержания.

Онлайн журнал для бухгалтера

Физлица, имеющие статус отечественных налоговых резидентов, обязаны уплачивать НДФЛ со своего дохода, если закон признаёт его объектом налогообложения. Но с некоторых доходов отчислять налог не нужно. В этой статье мы рассмотрим, что конкретно не облагается НДФЛ в 2017 году, и какие изменения произошли по сравнению с предыдущим годом.

Чтобы разобраться с тем, с каких выплат НДФЛ платить придется, а с каких нет, нужно понимать, что многое сначала зависит от статуса самого физлица. Если он для целей НДФЛ – резидент РФ, значит, будет платить налог с доходов от любых источников на территории нашей страны.

Доходы, не облагаемые НДФЛ

- пособия по беременности и родам (п. 1 ст. 217 НК РФ);

- законодательно установленные компенсации, выплачиваемые в качестве возмещения вреда при причинении ущерба здоровью, возмещения расходов на повышение профессионального уровня работников, на исполнение работником своих трудовых обязанностей, в т.ч. в командировке (п. 3 ст. 217 НК РФ);

- законодательно установленные компенсации, выплачиваемые работнику в связи с увольнением (выходное пособие, заработок на период трудоустройства, компенсации руководителю, его заместителям, главному бухгалтеру), если общая сумма выплат не превышает трехкратного размера среднего месячного заработка. Либо шестикратного размера, если работник увольняется из организации, расположенной в районах Крайнего Севера или приравненных к ним местностях (п. 3 ст. 217 НК РФ);

- материальная помощь, выплаченная членам семьи умершего работника (п. 8 ст. 217 НК РФ);

- материальная помощь, выплаченная лицам, пострадавшим в результате стихийного бедствия или чрезвычайных обстоятельств (п. 8.3 ст. 217 НК РФ);

- компенсации работникам и членам их семей стоимости санаторно-курортных (не туристских) путевок в санаторно-курортные и оздоровительные организации, расположенные на территории РФ. Для освобождения таких компенсаций от НДФЛ они должны быть выплачены за счет средств, оставшихся в распоряжении работодателя после уплаты налога на прибыль или налога, уплачиваемого при применении спецрежима (п. 9 ст. 217 НК РФ);

- оплата медицинских услуг, оказываемых работнику или членам его семьи, из чистой прибыли организации-работодателя (п. 10 ст. 217 НК РФ);

- оплата профессиональной подготовки, переподготовки работника или иного лица в российских образовательных учреждениях, имеющих лицензию (п. 21 ст. 217 НК РФ);

- подарки, стоимость которых не превышает 4 000 руб. в год, полученные работником или иным лицом от организации или ИП, а также материальная помощь в пределах 4 000 руб. в год, полученная работником или бывшим работником (ныне пенсионером) (п. 28 ст. 217 НК РФ);

- компенсация расходов работника на уплату процентов по кредитам и займам на приобретение или строительство жилья (п. 40 ст. 217 НК РФ).

Рекомендуем прочесть: Вред причиненный повреждением здоровья

Список освобождаемых от налогообложения выплат в 2016 году по сравнению с 2015 годом практически не меняется (за редким исключением, касающимся, например, работников организаций – сельскохозяйственных товаропроизводителей). Поэтому доходы, не облагаемые НДФЛ в 2016 году, те же, что и в 2015 году.

Доходы, не облагаемые НДФЛ в 2018 году

Статья 217 НК РФ содержит все наименования выплат, не подлежащих обложению НДФЛ. В этом случае не имеет значения, является ли физическое лицо резидентом либо нерезидентом. Основные доходы необлагаемые НДФЛ, с учетом изменений в налоговом законодательстве приведены ниже (см. таблицу).

- Заработная плата физического лица, денежные вознаграждения за оказанные услуги или выполненные работы;

- Оплата за аренду имущества;

- Дивиденды или проценты, полученные от компаний и организаций в РФ или за границей;

- Денежные средства, вырученные от продажи собственности или ценных бумаг.

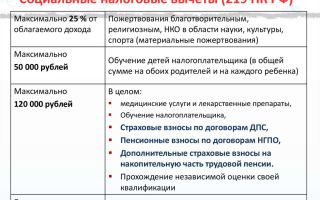

Не подлежащие налогообложению НДФЛ доходы в таблицах

В общем порядке плательщиком НДФЛ признается физическое лицо, получающее доход из различных источников как на территории РФ, так и за ее пределами. Оплачивать налог обязаны как граждане РФ, так и нерезиденты. Для первой категории лиц предусмотрена ставка налога 13%, для второй – 30%.

Государство оказывает всестороннюю помощь развитию научно-исследовательской деятельности, а также деятельности в сфере искусства, культуры и образования.

В связи с этим средства, полученные лицами в виде грантов на развитие вышеуказанных направлений, обложению налогом не подлежат.

В частности, если Вами получен доход в рамках договора с Российским научным фондом (РНФ), то сумма такого дохода налогом не облагается.

Налог на доходы физических лиц

Исчисление и удержание налога налоговыми агентами производится нарастающим итогом с начала налогового периода по истечении каждого месяца с зачетом ранее удержанной суммы, но без учета доходов, полученных этими лицами от других налоговых агентов и удержанных ими налогов.

Если имущество находилось в общей долевой собственности нескольких налогоплательщиков, имущественный налоговый вычет распределяется между совладельцами этого имущества пропорционально их доле, если в общей совместной собственности — по договоренности между ними.

Какая сумма не облагается налогом: тонкости налогообложения

Покупатель же имущества имеет полное право на получение налогового вычета с суммы в размере двух миллионов рублей. Для этого ему также нужно обратиться в налоговую инспекцию.

После предоставления декларации он может выбрать два варианта: получать сумму непосредственно от налоговой или же уменьшить свои налоги по основному месту работы. Однако сумма возврата за год не может превышать суммы уплаченного налога по основному месту его работы.

То есть, если гражданин уплатит налоги за год в сумме десяти тысяч рублей, то возвращена ему будет только эта сумма.

Какая сумма облагается налогом при продаже автомобиля? Действительно, существуют тонкости, которые помогают сэкономить на продаже транспортного средства. Так, не облагаются налогом сделки с автомобилем, стоимость которого менее 250 тысяч рублей. В том случае, когда машина стоит дороже, из суммы вычитают данное количество средств, а с остатка и снимают налог.

Рекомендуем прочесть: Библиотека уголовного права и криминологии

С каких выплат удерживать, начислить ндфл

Источник: http://zakonandpravo.ru/alimenty/summa-neoblagaemaya-ndfl

Доходы физических лиц подлежащие налогообложению

Доходы физических лиц подлежащие налогообложению3 (60%) 4 votes

Перечень доходов, с которых граждане России должны уплачивать налог определен в ст. 208.Налогового кодекса РФ «Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации»в соответствии с которой, к налогооблагаемым доходам относятся:

— дивиденды и проценты, полученные от российской организации, а также проценты, полученные от российских индивидуальных предпринимателей и (или) иностранной организации в связи с деятельностью ее обособленного подразделения в РФ

— страховые выплаты при наступлении страхового случая, в том числе периодические страховые выплаты и (или) выплаты, связанные с участием страхователя в инвестиционном доходе страховщика, а также выкупные суммы полученные от российской организации и (или) от иностранной организации в связи с деятельностью ее обособленного подразделения в РФ, а также выплаты правопреемникам умерших застрахованных лиц в случаях, предусмотренных законодательством об обязательном пенсионном страховании;

— доходы, полученные от использования в РФ авторских или иных смежных прав;

— доходы, полученные от сдачи в аренду или иного использования имущества, находящегося в России;

— доходы от реализации недвижимого имущества, находящегося в Российской Федерации в Российской Федерации акций или иных ценных бумаг, а также долей участия в уставном капитале организаций, прав требования к российской организации или иностранной организации в связи с деятельностью ее обособленного подразделения на территории РФ, иного имущества, находящегося в Российской Федерации и принадлежащего физическому лицу;

— вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в России.

При этом вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации ) — налогового резидента РФ, местом нахождения (управления) которой является Российская Федерация, рассматриваются как доходы, полученные от источников в РФ, независимо от места, где фактически исполнялись возложенные на этих лиц управленческие обязанности или откуда производились выплаты указанных вознаграждений;

— пенсии, пособия, стипендии и иные аналогичные выплаты, полученные налогоплательщиком в соответствии с действующим российским законодательством или полученные от иностранной организации в связи с деятельностью ее постоянного представительства в Российской Федерации;

— доходы, полученные от использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства, в связи с перевозками в РФ и (или) из РФ или в ее пределах, а также штрафы и иные санкции за простой (задержку) таких транспортных средств в пунктах погрузки (выгрузки) в РФ;

— доходы, полученные от использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети, на территории Российской Федерации;

— иные доходы, получаемые налогоплательщиком в результате осуществления им деятельности в Российской Федерации.

К доходам, полученным от источников, за пределами Российской Федерации, относятся:

— дивиденды и проценты, полученные от иностранной организации;

— страховые выплаты при наступлении страхового случая, полученные от иностранной организации;

— доходы от использования за пределами РФ авторских или иных смежных прав;

— доходы, полученные от сдачи в аренду или иного использования имущества, находящегося за пределами России;

— доходы от реализации недвижимого имущества, находящегося за пределами РФ, а также доходы от реализации за пределами РФ акций или иных ценных бумаг, а также долей участия в уставных капиталах иностранных организаций;

— прав требования к иностранной организации, иного имущества, находящегося за пределами РФ;

— вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами РФ.

При этом вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления иностранной организации (совета директоров или иного подобного органа), рассматриваются как доходы от источников, находящихся за пределами РФ, независимо от места, где фактически исполнялись возложенные на этих лиц управленческие обязанности;

— пенсии, пособия, стипендии и иные аналогичные выплаты, полученные налогоплательщиком в соответствии с законодательством иностранных государств;

— доходы, полученные от использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства, а также штрафы и иные санкции за простой (задержку) таких транспортных средств в пунктах погрузки (выгрузки);

— иные доходы, получаемые в результате осуществления им деятельности за пределами РФ.

При этом доходами не признаются доходы от операций, связанных с имущественными и неимущественными отношениями физических лиц, признаваемых членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации, за исключением доходов, полученных указанными физическими лицами в результате заключения между этими лицами договоров гражданско-правового характера или трудовых соглашений.

Источник: http://www.kosopuzy-lawyer.ru/2011/04/doxody-fizicheskix-lic-podlezhashhie-nalogooblozheniyu/

Какая сумма не облагается налогом

Налоговая система имеет огромное значение в жизни каждого государства. Она формирует бюджеты и позволяет проводить социальные и экономические программы, выплачивать пенсии и пособия, поддерживать обороноспособность страны. Все законы, связанные с налогообложением и Налоговый Кодекс РФ в частности базируются на основных принципах.

Принципы налогообложения

К основным можно отнести:

- Принцип законности;

- Принцип определённости, ясности и недвусмысленности;

- Принцип обязательности уплаты;

- Принцип недискриминационного характера;

- Принцип экономической обоснованности;

- Принцип единого экономического пространства.

Помимо данных принципов выделяют, также, экономические и организационные. В купе все они обеспечивают эффективность работы и совершенствования налоговой системы. Помогают избегать ошибок.

Одну из главных ролей в налоговой системе Российской Федерации занимает подоходное налогообложение физических и юридических лиц.

В данной статье мы рассмотрим, какие доходы ФЛ облагаются, а какие не облагаются налогами. Причём, первая часть вопроса вытекает из второй.

Какие доходы не облагаются налогом?

Согласно НК РФ налогами облагаются любые доходы, составляющие положительную разницу между прибылью и убытками, полученными в ходе экономической деятельности физических лиц.

Процентные ставки, соответствующие каждому виду деятельности, определены соответствующими нормативными актами. Исключение составляют только те виды доходов, которые перечислены в статье 217 Налогового Кодекса Российской Федерации.

Ниже приведены сгруппированные по источникам доходов пункты ст. 271 НК РФ. Они позволят Вам ознакомиться более оперативно со всем объёмом случаев, представленных в статье. Для более подробного ознакомления рекомендуем ознакомиться с первоисточником.

Что нужно знать, начиная бизнес по тепличному выращиванию овощей?

Как составляется годовая бухгалтерская отчетность?

Каким образом рассчитывается единый налог при УСН?

Выплаты юридических лиц

Компенсационные выплаты организаций сотрудникам (п.3), в связи с:

- возмещением причинённого вреда здоровью;

- увольнением сотрудников (кроме выплат за неиспользованный отпуск);

- расходами на повышение квалификации.

- Затраты членов правления на проезд и проживание в месте проведения совета директоров либо любого другого собрания.

- Выплаты вышедшим на пенсию работникам. Суммы стоимостей путёвок в пансионаты и другие оздоровительные учреждения, приобретаемых для сотрудников и их не достигших шестнадцати лет детей (п.9). Суммы, перечисленные работодателями, религ. организациями и НКО за оказание медицинских услуг их сотрудникам/членам и ближайшим родственникам (п.10).

- Суммы заработных плат и другие выплаты в иностранной валюте, производимые государственными учреждениями и юр. лицами физ. лицам, направленным на работу за границу (п.12).

Доходы от акционерных обществ и других организаций (п.19) при:

- Распределении полученных доходов между акционерами.

- Реорганизации юр. лица (либо НКО) и распределении его имущества.

Расходы организаций и ИП за оплату технических средств профилактики инвалидности сотрудников (п.22)

Суммы, не превышающие 4000 рублей (п.28), входящие в состав:

- Материальной помощи юридических лиц своим нынешним и бывшим работникам.

- Компенсации расходов на лекарственные препараты, приобретённые сотрудниками компании и их ближайшими родственниками.

- Подарков организаций и ИП своим сотрудникам.

Также налогом не облагаются:

- Взносы работодателя, перечисляемые в государственные фонды по закону «О дополнительных страховых взносах…» (п.39)

- Расходы организаций, связанные с погашением процентов по кредитам сотрудников (п.40)

- Доходы в виде продуктов питания, предоставленных сотрудникам, привлечённым к работам в поле (п.44).

- Доходы физ. лиц в виде дивидендов, с которых уже удержан налог, согласно статье 312 НК РФ (п.58 ст. 217 НК РФ).

- Суммы, выплачиваемые сотрудникам, занятым трудовой деятельность в приоритетных регионах РФ, согласно Закону №1032-1 (п.59)

- Доходы, перечисляемые в денежной форме акционеру/

- Следующий вид доходов – это суммы, получаемые физ. лицами из бюджетов государства. Среди них не облагаются налогами следующие:

- Пособия (п.1 ст. 217 НК РФ), пенсии (п.2, п.38, п.48, п.48.1, п.53, п.54), компенсации (п.3, п.37.2, п.42).

- Гранты, выделенные правительством РФ и иностранными фондами (п.6)

Как составить бизнес-план для магазина детской одежды?

Все о нюансах перехода на упрощенную систему налогообложения.

Порядок регистрации ИП в ПФР — читайте инструкцию.

Выплаты участникам различных мероприятий, таких как:

- международный конкурс П.И. Чайковского (п.7.1);

- выборы кандидата в Президенты РФ, депутаты Госдумы, муниципалитета и т.д. (п.30).

- Вознаграждения за содействие в предотвращении террористических актов и содействие силовым структурам РФ (п.8.1). Компенсации пострадавшим по причине терроризма (п.8.4, п.46). Компенсации семьям погибших и пострадавших в ходе стихийных бедствий (п.8.3).

- Стипендии (п.11). Выплаты военным лицам, проходящим срочную службу и военно-полевые сборы (п.29). Доходы в виде недвижимости, полученной физическим лицом бесплатно от Государства (п.41).

- Субсидии и гранты, выделяемые на развитие фермерства (п.14.1, п.14.2).

- Вознаграждения за передачу Государству найденного клада (п.23).

- Проценты по облигациям РФ (п.32).

- Выплаты многодетным семьям (п.34) и суммы, выделяемые на строительство и приобретение жилья (п.36, п.37). Доходы в виде сумм частичной оплаты на приобретение автотранспорта (п.37.1).

- Денежные пособия, выделяемые Государством на погашение процентов по кредитам (п.35).

- Выплаты и доходы в виде экстренной помощи туристам (п.55).

Доходы физических лиц

Среди собственных доходов физических лиц не облагаются налогами следующие:

- Вознаграждение услуг добровольцев (п.3.1), доноров (п.4). Выдача формы волонтёрам (п.3.2).

- Доходы от продажи продуктов, произведённых собственном хозяйстве (п.13), добытых на любительской охоте (п.17).

- Доходы фермеров от продажи произведённой в нём продукции (п.14).

- Суммы выручки с продажи недвижимости, находившейся в собственности продавца более 3х лет (п.17.1).

- Дарение, за исключением недвижимости, автотранспорта, акций и др. (п. 18.1).

- Суммы выплат по вкладам в банки (п.27) и потребительские кооперативы (п.27.1).

- Доходы до 4 000 рублей, полученные в виде призов за участие в различных мероприятиях (акциях, конкурсах, соревнованиях) спортивного и рекламного характера (п.28).

- Помощь и подарки ветеранам боевых действий и их ближайшим родственникам (п.33).

- Доходы спортсменов и физических лиц, участвовавших в организации Олимпийских и Паралимпийских игр.

- Призы спортсменов за участие в официальных соревнованиях (п.20).

- Денежные вознаграждения за проведение Чемпионата Мира по футболу в 2018 г. (п.56, п.57).

Подробно о налогах, уплачиваемых юридическими и физическими лицами, рассказано в этом видео:

В качестве «прочих» доходов физических лиц, не облагаемых налогами, согласно статье 217 можно выделить:

- Международные премии и премии правительства РФ за выдающиеся достижения (п.7).

- Благотворительная помощь (п.8.2, п. 26).

- Алименты (п.5).

- Доходы членов официально зарегистрированных общин народов Севера (п.16).

- Доходы по праву наследования (п.18).

- Выплаты молодёжных объединений на покрытие расходов по организации мероприятий (п.31).

- Компенсация стоимости проезда к месту обучения несовершеннолетних лиц (п.45).

- Доходы в виде печатной площади либо эфирного времени, полученных в рамках предвыборных кампаний (п.47).

- Доходы в виде имущества, возвращаемого вкладчику при расформировании НКО либо отмене вклада в НКО (п.52).

На этом список доходов не подлежащих налогообложению подошёл к концу.

Для более полного понимания темы рекомендуем ознакомиться и с указанными выше связанными законами и оригиналом статьи 217 НК РФ.

Благодарим за внимание! Знайте и чтите закон. Это откроет для вас многие двери!

Источник: http://sbsnss.ru/org-biz/zakon-i-pravo/nalogooblozhenie/dohody-bez-nalogov.html

Что не облагается НДФЛ в 2017 году: таблица

Физлица, имеющие статус отечественных налоговых резидентов, обязаны уплачивать НДФЛ со своего дохода, если закон признаёт его объектом налогообложения. Но с некоторых доходов отчислять налог не нужно. В этой статье мы рассмотрим, что конкретно не облагается НДФЛ в 2017 году, и какие изменения произошли по сравнению с предыдущим годом.

Подписывайтесь на бухгалтерский канал в Яндекс-Дзен!

Чтобы разобраться с тем, с каких выплат НДФЛ платить придется, а с каких нет, нужно понимать, что многое сначала зависит от статуса самого физлица. Если он для целей НДФЛ – резидент РФ, значит, будет платить налог с доходов от любых источников на территории нашей страны.

Что касается доходов, не облагаемых НДФЛ, то не имеет значения какой статус у их получателя – резидент или нерезидент.

Выплаты, с которых берут подоходный налог

Налоговым кодексом установлен широкий перечень доходов физлиц, облагаемых рассматриваемым налогом. В соответствии со статьей 208 НК РФ, например, к числу облагаемых выплат причислены:

- деньги, полученные по договору аренды имущества у физлица;

- средства, вырученные от продажи собственного имущества, ценных бумаг или долей (есть исключения);

- доходы в виде процентов и дивидендов, получаемых от отечественных и иностранных компаний;

- заработная плата и другие формы вознаграждения за труд, выполнение работ или оказание услуг.

В главе 23 НК РФ приведены требования к доходам, подпадающим под налогообложение. Но есть и выплаты, не облагаемые НДФЛ в 2017 году. Их перечень тоже прописан в Налоговом кодексе.

Когда нет подоходного налога

Информация о не облагаемых налогом выплатах целиком размещена в статье 217 НК РФ. Она касается всех физлиц вне зависимости от их статуса. Четкое разграничение таких выплат позволяет избежать разногласий и спросов с налоговиками.

Каждый бухгалтер и вообще работник должен знать, что не облагается НДФЛ в 2017 году. Таблица, размещённая ниже, поможет структурировать эту информацию более чётко по наиболее частым выплатам в адрес физлиц.

| Характер выплаты | Пояснения и дополнения |

| Пенсионные выплаты | Не облагаются налогом также различные социальные доплаты пенсионерам и пособия от государства. Исключение – больничные пособия. |

| Алименты | Вне зависимости от их размера |

| Стипендии | Речь идет о выплатах в рамках обучения в вузах и учебных заведениях среднего звена |

| Компенсационные выплаты | Правило распространяется на выплаты федерального, регионального и местного уровня. Речь идет о нескольких разновидностях компенсаций:· полученных в связи с увольнением (не считая компенсации за отпуск, который работник не успел использовать);· по возмещению трат за оплату коммунальных платежей;· по возмещению вреда, причиненного на месте работы и др. |

| Безвозмездная помощь в виде грантов | Они могут быть предоставлены государством или особыми организациями, упомянутыми в специальном перечне российского Правительства. |

| Единовременные выплаты | Сюда же относят и материальную помощь. Не подлежат обложению следующие виды единовременных выплат:· работникам, потерявших близких родных (вне зависимости от суммы такой выплаты);· семье умершего сотрудника, работавшего в организации (платить НДФЛ не нужно со всей суммы оказываемой помощи);· материальная помощь работникам организации, ставшим родителями/усыновителями на протяжении первого года (налога нет с суммы до 50 000 рублей на обоих родителей). |

| Материальная помощь работникам, вышедшим на пенсию | Вне зависимости от того, старость или инвалидность выступила причиной ухода с работы. Платить налог не нужно, если сумма выплат за год не превышает 4000 рублей. |

| Возмещение расходов на лечение | Касается выплат не только нынешним, но и бывшим работникам организации, ушедшим на пенсию. Свои средства они используют для покупки препаратов, прописанных врачом. |

| Оплата лечения работника или его семьи из прибыли работодателя | Распространяется и на уволенных по причине выхода на пенсию работников. Этот вид дохода не требует выплаты налога только в случае, если деньги были взяты из суммы прибыли компании после уплаты всех налогов |

| Суточные | Не больше 700 рублей за каждый день в случае командировки в пределах страны. Для заграничных командировок максимальная сумма составляет 2500 рублей. |

| Подарки | Вне зависимости от того, были ли они получены от организации или частного предпринимателя. Стоимость подарка не должна быть выше 4000 рублей. В противном случае налог платить придется. |

В этот список входят и некоторые другие виды выплат. Отметим, что перечень доходов, не облагаемых НДФЛ в 2017 году, является закрытым. Выплаты, перечисленные в нашей таблице, не требуют уплаты налога не только резидентами, но и нерезидентами РФ.

https://www.youtube.com/watch?v=bF9QKGTA3XY

Также см. «НДФЛ с материальной помощи».

Новые позиции в перечне необлагаемых выплат

Вот, какие доходы не облагаются НДФЛ с 2017 года:

- единовременная добавка к пенсии (п. 8.5 ст. 217 НК РФ);

- ежемесячные выплаты военным ветеранам (п. 69 ст. 217 НК РФ);

- выплаты некоторым самозанятым – сиделкам, репетиторам, экономкам, уборщикам при условии сообщения налоговикам о своём занятии (п. 70 ст. 217 НК РФ).

Также см. «Налоговые каникулы для самозанятых физических лиц с 2017 года».

Как отобразить необлагаемые доходы в 2-НДФЛ

Указывать в справке 2-НДФЛ необлагаемые доходы нужно только, если они имеют 2 признака:

- Есть отдельный код

- НК РФ установлено ограничение по необлагаемой сумме.

Подробнее об этом см. «Таблица с расшифровкой кодов доходов для 2-НДФЛ в 2017 году».

Во всех остальных случаях отображать выплаты без налога в справке 2-НДФЛ не нужно.

Также см. «Справка 2-НДФЛ в 2017 году: актуальный бланк».

Источник: http://nedvizhimost-kazan.ru/kakaya-summa-ne-oblagaetsya-nalogom/

Ндфл (налог с доходов физических лиц) — кто оплачивает в 2017 году, расчет и составление отчетности

Платить налоги должны не только те, кто ведет предпринимательскую деятельность.

Обычным гражданам также не нужно забывать делать перечисления в виде налога на доходы физических лиц в государственный бюджет.

НДФЛ – это часть средств, которые должны быть удержаны из средств, полученных особой в результате ведения профессиональной деятельности, продажи имущества, получения банковских процентов и т.д.

Подоходный налог является основным налоговым платежом, который взимается с людей, проживающих в Российской Федерации, при чем платить его должны, как российские, так и иностранные граждане, которые работаю на российских предприятиях. Налог должен быть заплачен, независимо от того, от кого был получен доход: от физического или юридического лица. Исчисляется он в процентах от общей суммы.

Что это такое

Аббревиатура НДФЛ расшифровывается, как налог на доходы физлиц. Это означает, что он касается исключительно граждан, которые имеют доход, в связи с чем являются налогоплательщиками.

Определенная прибыль, которую получает человек, не может облагаться налогом, а именно:

- денежная сумма или недвижимость, полученная от ближайших родственников;

- продажа недвижимого имущества или автомобиля, владельцем которого человек являлся на протяжении более чем 3-х лет;

- унаследованное от близких родственников имущество.

Во всех других случаях уплата подоходного налога является обязательной. Человек вынужден отдать часть своей зарплаты и иных выплат, которые связаны с выполнением трудовой деятельности, долю дохода от продажи имущества, которым человек владел менее, чем три года и т.д.

Плательщики

В качестве плательщиков данного вида налога выступают две категории физлиц: те, кто являются налоговыми резидентами России, а также те, кто резидентами не является, однако, получают доход в РФ.

Соответственно, остальные граждане являются нерезидентами. Среди них могут быть иностранные граждане, которые приехали на временную работу, студенты и даже российские граждане, которые живут в другой стране больше 6 месяцев в году.

Исходя из этого, нужно понимать, что сам факт наличия российского гражданства не является определяющим фактором, который определяет статус человека, как резидента России. Важно не только быть гражданином страны, но и проживать в ней большую часть календарного года.

Статья 207 Налогового кодекса определяет, что российские военнослужащие, которые служат за рубежом, а также представители органов власти и местного самоуправления, которые командированы для работы в другую страну, остаются резидентами России, независимо от продолжительности их отсутствия.

Что облагается

Когда рассчитывается налог, нужно опираться на раздел 23 Российского Налогового кодекса.

В качестве объекта налогообложения может выступать прибыль, полученная резидентом на протяжении налогового периода, при чем в качестве источников могут выступать компании и ИП, работающие в стране, а также структуры, которые работают за ее пределами. Также облагается налогом прибыль, которая получена в пределах РФ особой, которая не является ее резидентом.

В качестве налогооблагаемого дохода могут быть:

- дивиденды;

- страховая сумма, полученная при возникновении страхового случая;

- банковские проценты;

- доходы, полученные в результате использования авторского права;

- доход от продажи имущества, доли в уставном капитале, акций;

- при сдаче в аренду недвижимости;

- вознаграждение за выполненную работу или предоставленные услуги, которое выплачено по трудовому контракту или соглашению ГПХ.

Статья 216 НК РФ определяет налоговый период, как календарный год. В статьях 218-331 НК идет речь про возможные налоговые вычеты. При расчете налога принимается во внимание база налога и ставка, которая применяется. Чтобы рассчитать общий размер налога, берется вся сумма полученной в налоговом периоде прибыли.

Доходы не подлежащие обложению

В статье 217 Налогового кодекса приведен перечень тех доходов, которые не облагаются НДФЛ:

- пособия, которые выплачиваются государством, исключение составляют больничные, а также иные компенсационные выплаты, которые получает гражданин согласно действующего законодательства;

- пенсионные выплаты;

- компенсационные выплаты, которые связаны с возмещением причиненного здоровью вреда, увольнением сотрудника и т.д.;

- алименты, которые получает налогоплательщик;

- гранты, которые предоставлена для поддержки образования, науки и культуры;

- премии за достижения в области образования, культуры, науки;

- выплаты единовременного характера в связи с различными чрезвычайными происшествиями, в связи со смертью работника или члена его семьи, гуманитарная помощь от благотворителей, адресная соцпомощь малоимущим, тем, кто пострадал в результате террористических актов в России, в связи с рождением ребенка;

- стипендиальные выплаты;

- доходы, которые получены от продажи движимого и недвижимого имущества, находящегося в собственности более трех лет;

- средства, полученные в порядке наследования;

- подаренные средства, кроме недвижимости, автомобиля, долей, акций, паев;

- подарки от организаций, призы, материальная помощь от работодателя, возмещение стоимости медпрепаратов и некоторые другие виды доходов, которые не превышают 4 тыс. рублей в год.

Ставки НДФЛ

Статьи 210-214 НК посвящены налоговой базе, которая рассчитывается по разным ставкам:

| Единая процентная ставка | Не зависит от размера полученного дохода, начиная с 2001 года, составляет 13%. Она применяется по отношению к резидентам России, которые получили доход в стране или за ее пределами. Такая же ставка применяется к нерезидентам, которые принадлежат к группе высококвалифицированных работников, а также в ряде других случаев. |

| 30% | Ставка, которая используется для тех, кто не является резидентами, однако, получает прибыть от компаний, расположенных на территории России. |

| 9% | Налог, который платится с полученных дивидендов. |

| 35% | Если человек выиграл приз, стоимость которого более 4 тыс. рублей, от процентов по вкладу в банке, а также, если получена материальная выгода в виде экономии на выплате процентов в случае получения заемных средств. |

| 15% | Платят нерезиденты, получающие дивиденды. |

Определяться налоговая база должна по каждому полученному виду дохода в отдельности.

Те доходы, которые облагаются по ставке 13% можно уменьшить на сумму налоговых вычетов, которые делятся на:

- социальные;

- стандартные;

- профессиональные;

- имущественные.

Расчеты и порядок уплаты

Налоговые агенты должны перечислять налог, как только были получены средства на выплату дохода. Рассчитывается сумма нарастающим итогом с начала календарного года и на конец каждого месяца. Платить налог нужно по месту регистрации компании.

Статья 223 устанавливает, какая дата фактически считается датой уплаты налога:

- тот день, когда был выплачен доход или средства были перечислены на счет работника;

- если доход получен в натуральной форме, за основу берется дата получения;

- если человек получает проценты по займам или ценным бумагам – день, когда от этих вложений была получена выгода.

К доходам, которые получены в натуральном виде, принадлежат доходы, полученные в виде товаров, услуг или имущества. Чтобы взять с них налог, за основу берется их рыночная стоимость, определить которую можно согласно положениям статьи 105 Российского Налогового кодекса.

Отчетность

Компании, а также частные предприниматели, которые имеют нанятых сотрудников, должны после окончания налогового периода предоставить отчетность по налогу на доходы физических лиц.

Среди документов, которые необходимо подать:

| 2-НДФЛ | Справка, которая содержит информацию про каждого сотрудника организации и размер его дохода, который получен в налоговом периоде. Основанием для ее заполнения, являются перечисления в виде заработной платы и прочие суммы, которые выдавались человеку. Документ имеет форму реестра и должен быть подан в соответствующую налоговую службу не позднее 1 апреля года, который следует за отчетным. |

| 3-НДФЛ | Статья 229 обязует подавать налоговую декларацию по форме 3-НДФЛ:

Остальные могут подать данную форму по желанию. Необходимость может быть вызвана тем, что работодатель отказался предоставлять положенные налоговые вычеты. Подается декларация до 30 апреля в следующем году после налогового периода. |

| 6-НДФЛ | Каждый квартал работодатели подают в налоговую форму 6-НДФЛ. В ней, в отличии от формы 2-НДФЛ, приводится обобщенная информация про сотрудников и полученный ними доход. |

В случае неподачи отчетности в отведенное для этого время, организация подпадает под штрафные санкции, размер которых увеличивается в зависимости от того, про какое количество сотрудников не предоставлена информация.

Источник: http://buhuchetpro.ru/ndfl/