Снятие с учета плательщика ЕНВД, форма ЕНВД-3 для ООО

Для того чтобы снять организацию с учета ЕНВД необходимо предоставить в ФНС заявление по форме ЕНВД-3, утвержденной по приказу ФНС РФ №ММВ-7-06/941 от 11 декабря 2012г. Порядок действий, причины и сроки мы рассмотрели в другой статье, в этой на примере заполним бланк, а также выложим формы для скачивания.

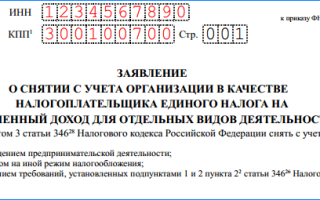

Титульный лист

[adsp-pro-1][adsp-pro-2]

Вверху листа запишите ИНН и КПП организации. Все реквизиты берите либо из уведомлений о постановке на учет, либо из документов статистики или же учредительных документов.

Вносим код налоговой инспекции по месту ведения деятельности по единому налогу в поле “код налогового органа”, состоит из 4 цифр. Если вы его забыли или не знаете, можно воспользоваться сервисом налоговой.

Далее необходимо указать причину по которой вы снимаете организацию с учета, как плательщика ЕНВД:

- “1”, если вы решили прекратить деятельность.

- “2” в случае перехода на другой режим налогообложения.

- “3” при нарушении условий применения данного режима.

- “4” в случае закрытия отдельного вида деятельности, по которому применялся единый налог.

В случае, если организация российская в поле ниже ставим “1”, если иностранная, то “2”.

Наименование организации вносите без сокращения, как прописано в уставе предприятия. После укажите ОГРН, он будет или в свидетельстве о регистрации или уведомлении Росстата.

Далее поставьте дату прекращения деятельности, более подробно читайте в статье.

Внимание! Следует помнить, что заявление предоставляется не позднее 5 дней с момента прекращения деятельности по налогу.

Укажите, сколько страниц содержит заявление, если их 2, укажите в формате: “2–“. Страницу 2 необходимо заполняться в случае, если вы закрываете отельные виды деятельности по ЕНВД, т.е. в поле причины стоит цифра “4”. Если будут приложены дополнительные листы, укажите их количество, если их нет – ставим прочерки.

Далее заполняем сведения о лице, которое заверяет документ. В случае руководителя ставим “3”, вписываем полностью написанные ФИО, его ИНН, контактный номер телефона, подпись и дату утверждения документа. Поставьте печать.

В случае заполнения доверенным лицом, заполняется также, только еще нужно указать ниже данные доверенности и приложить документ, подтверждающий право подписи к заявлению.

Заполнение страницы 2

Страницу необходимо заполнять в том случае, если организация снимает с учета определенный вид деятельности, который необходимо будет указать вместе с адресом. Если их больше 3-х, то заполняются дополнительные листы к заявлению.

В поле кода деятельности укажите код, согласно Приложения 5, к порядку заполнения.

Далее почтовый индекс, код региона (Приложение 6) и далее укажите адрес, по которому осуществлялась деятельность, как в примере. В всех полях необходимо проставить прочерки до конца полей.

Скачать бланки формы ЕНВД-3

Бланк ЕНВД-3 скачать бесплатно в формате Excel.

Скачать новый бланк ЕНВД-3 в формате Pdf.

Возможно вам будет полезно

Порядок снятия с учета плательщика ЕНВД.

Оцените нашу статью:(Пока оценок нет)

Источник: https://infportal.ru/doc/forma-envd-3.html

Заявление о снятии с учета ЕНВД ООО: инструкция по заполнению

После того, как в НК были внесены поправки, использование вмененки для всех хозяйствующих субъектов стало добровольным.

Теперь на вмененный режим разрешается перейти, если организация осуществляет один из типов деятельности из закрытого перечня.

Если же полученные результаты администрацию не устроят, можно сменить вмененку на другой режим. Для этого фирмы подают заявление о снятии с ЕНВД по форме ЕНВД-3.

В какие сроки подается заявление о снятии с учета плательщика енвд

Закон устанавливает несколько причин, по которым можно сменить единый налог на вмененный доход на иную систему.

К таким причинам относятся:

- Фирма перестала осуществлять деятельность, для которой было выбрано применение ЕНВД;

- Было принято решение использовать более выгодную систему исчисления налогов;

- Фирма перестала отвечать обязательным критериям для субъектов на ЕНВД. К примеру, численность стала выше 100 человек.

По любой из указанных причин фирма обязана оформить и подать в налоговую специальный документ. Для организаций законом предусмотрена форма ЕНВД-3. Предприниматели в свою очередь предоставляют форму ЕНВД-4.

бухпроффи

Внимание! Компания обязана подать данный документ в срок пять дней с даты перехода с ЕНВД. При этом заключительным днем использования вмененки считается день, который был указан в бланке, крайний день того месяца, в котором фирма выявила свое несоответствие обязательным условиям либо дату, с которой был выполнен добровольный переход.

Лицу, ответственному за подачу заявления нужно помнить, что на некоторые льготные режимы можно уйти только с начала нового календарного года. К такой ситуации можно отнести переход на упрощенную систему налогообложения.

Если такое заявление будет отправлено в налоговую в середине года, то с момента подачи и до конца года фирма будет переведена на общий режим налогообложения, что повлечет за собой не только увеличение количества и размера налогов, но и числа отчетов.

Для заполнения бланка можно использовать бухгалтерские компьютерные программы и интернет-сервисы. Можно приобрести бланк в типографии, либо распечатать на принтере пустой, а затем заполнить его от руки. В последнем случае делать это нужно только черной ручкой.

бухпроффи

Важно! Если фирма осуществляет деятельность по ЕНВД сразу в нескольких субъектах страны, то подавать заявление нужно в ФНС каждого из них. Точно так же, если типов деятельности по ЕНВД было несколько, то и сниматься с учета нужно будет по каждому.

Обработка заявление производится работником ФНС в срок пять дней с факта подачи документа. После этого, в компанию отправляется уведомление о снятии ее с учета как использующую ЕНВД.

Куда подавать заявление

По нормам налогового законодательства, заявление о снятие с учета ЕНВД ООО подает в ФНС того муниципалитета, на территории которого велась данная деятельность.

Если фирма выполняла работы на территории нескольких регионов, и в каждом из них она стояла на учете как вмененщик, то и заполнять и отправлять документы необходимо в каждый из них.

Однако существует исключение для фирм, какие занимались один из данных типов деятельности:

- Производила пассажирские перевозки;

- Выполняла грузовые перевозки;

- Помещала рекламный материал на транспорте различного типа;

- Занималась развозной или разносной торговлей,

бухпроффи

Внимание! В выше указанных случаях организация должна подавать свое заявление только в налоговую службу по месту своего расположения.

Способы подачи

Правила определяют, что заявление ЕНВД-3 может подаваться следующими способами:

- Лично директором в руки инспектору при явке в ФНС. Необходимо иметь две копии, на одной из которых работник налоговой ставит отметку и возвращает обратно;

- Инспектору через представителя. Последнему для осуществления этого действия нужно иметь при себе доверенность от фирмы;

- Почтовым отправлением — письмо должно быть ценным, с описанным вложением и уведомлением о вручении его получателю;

- Через интернет — у фирмы должна быть оформлена цифровая подпись и заключен договор с компанией-спецоператором.

Скачать бланк и образец заполнения заявления

Образец заполнения ЕНВД-3

Титульный лист

Внесение информации в бланк нужно начинать с верхней его части. Там проставляются коды ИНН и КПП фирмы. В том случае, когда компания производит совмещение нескольких налоговых режимов, то КПП нужно записывать именно то, что было присвоено при постановке на учет по вмененке. Его можно отличить следующим образом — 5 и 6 цифры в нем — 35.

На следующем шаге в документ заносится код налоговой, куда отправляется заявление — он включает в себя четыре цифры.

В следующее поле при помощи кода вносится причина, из-за которой организация решила отказаться от вмененки.

Такими причинами могут быть:

- «1» — переход производится по причине прекращения данной деятельности по желанию компании (закрытие ООО или ликвидация).

- «2» — принято решение перейти на иную систему расчета налогов.

- «3» — произошло нарушение обязательных условий применения вмененки.

- «4» — из-за прочих причин.

Далее указывается национальная принадлежность компании: код «1» проставляется для российской фирмы, и код «2» – для иностранной.

На следующем шаге в большое поле записывается полное наименование компании. Это заносится в том виде, как указано в учредительных документах. Все клетки в данном поле, которые останутся пустыми, нужно будет прочеркнуть.

Ниже указывается код ОГРН организации.

Следом идет дата, с которой фирма желает прекратить применение ЕНВД.

В следующей строке находятся два поля. В левое нужно занести количество листов с приложениями к заявлению, на которых будет идти перечисление типов деятельности, с каких будет происходить снятие с учета. Это поле лучше заполнять после формирования листов приложений.

В правом поле указывается количество листов доверенности. Оно заполняется тогда, когда документ сдает не лично руководитель, а его представитель.

Нижняя часть бланка разделяется на две части, заносить информацию нужно только в левую. Сначала здесь нужно проставить код лица, которое будет сдавать документ – «3» – сам директор, либо «4» – его представитель по доверенности.

Далее записываются Ф.И.О. лица, подающего заявление, его код ИНН и контактный номер. Ниже лицо ставит свою роспись и указывает дату оформления.

бухпроффи

Внимание! В том случае, когда бланк сдает представитель, далее необходимо вписать реквизиты доверенности, наделившей его правами. Саму же доверенность приложить к заявлению и указать количество приложений на титульном листе.

Приложение

Далее заполняется лист приложения. На одном можно указать сведения сразу о трех типах деятельности, по которым необходимо сняться с учета. Если этого мало, то в заявление добавляется еще один лист приложения.

https://www.youtube.com/watch?v=fhDdEMPV9hY

Сначала идет шапка, в которой нужно проставить коды ИНН и КПП.

На листе располагаются три блока. В каждом необходимо указать код типа деятельности и адрес, где фирма им занималась. Если какой-либо из блоков остается не заполненным, то его нужно прочеркнуть.

После того, как лист заполнен, он подписывается руководителем или представителем.

Помогите нам в продвижении проекта, это просто:

Оцените нашу статью и сделайте репост!(Пока оценок нет)

Источник: https://buhproffi.ru/dokumenty/zayavlenie-o-snyatii-ooo-s-ucheta-envd.html

Оформление заявления о снятии с учета организации ЕНВД-3

Налоговый режим, основанный на уплате единого налога на вмененный доход, применяется в отношении конкретных видов деятельности. Организации могут в любое время отказаться от применения данного режима, для этого нужно направить заявление о снятии с учета организации в качестве плательщика ЕНВД в срок не позднее пяти дней с момента прекращения применения данного режима.

Форма заявления носит типовой характер — ЕНДВ-3, утверждается приказом ФНС Росии от 11 декабря 2012 года №ММВ-7-6/941@. В данной статье предлагается для скачивания бланк ЕНВД-3 для организаций, а также для примера приведен образец заполнения заявления. Скачать бланк и образец можно по ссылке внизу статьи в формате excel.

Данная форма применяется для уведомления налоговой о прекращении применения единого налога на вмененный доход. Заполняют заявление организации, для ИП разработана отдельная форма ЕНВД-4, бланк и образец заполнения которой можно скачать здесь.

Как правильно заполнить заявление ЕНВД-3?

Бланк содержит один лист для заполнения и приложение к нему. В приложении отражается перечень видов деятельности, в отношении которых прекращается применения режима ЕНВД. Для каждого вида деятельности следует заполнить код и адрес его осуществления.

На первом листе отражается общая информация об организации и дате прекращения применения ЕНВД.

Заявление могут заполнять как российские, так и иностранные организации. Вверху следует указать ИНН, а также КПП для российских предприятий.

Код налогового органа должен соответствовать отделению ИФНС, расположенному по месту осуществления вида деятельности, указанного в приложении к заявлению первым.

м

Ниже следует цифрой обозначить причину, по которой организация перестает применять режим ЕНВД.

Далее цифрой нужно указать российская или иностранная организация и прописать ее полное название. Организации РФ должны также указать свой ОГРН.

Ниже ставится дата прекращения применения режима, основанного на уплате единого налога на вмененный доход, ставится количество листов приложения (если видов деятельности более трех, то заполняются дополнительные листы).

Если форма ЕНВД-3 подается не руководителем организации, а ее представителем, то должна быть приложена к бланку заявления доверенность, в которой указано, что представитель имеет право подавать документы в налоговую от имени доверителя.

Реквизиты этой доверенности, а также доверенного лица следует заполнить в левом нижнем углу.

Если заявление о снятии учета ЕНВД-3 подается лично руководителем организации, то доверенность не нужна, необходимо указать ФИО директора, его ИНН и контактные данные.

Если с заполнением заявления ЕНВД-3 возникли сложности, предлагаем скачать заполненный образец по ссылке ниже.

Скачать бесплатно образец

Источник: http://9doc.ru/zayavlenie-o-snyatii-s-ucheta-organizacii-envd-3/

Как составить заявление о снятии с учета по ЕНВД на основании применения форм ЕНВД-4 и ЕНВД-3 для ИП и ООО?

Чтобы сняться с учета по ЕНВД, нужно осуществить уведомление налоговой инстанции. Сам по себе процесс является добровольным, но предприниматели и юр.лица обязаны осуществлять действия по составлению заявления, на основании которого осуществляется процесс снятия с учета по ЕНВД, и выбирается иной вид системы налогообложения.

Потребность осуществить смену системы налогообложения может быть спровоцирован изменением в работе предпринимателя или же организации, запретом на осуществление определенных действий от властей. Или же полная смена деятельности, что требует использования иной системы, более удобной по налоговой нагрузке и отчетности.

Также снятие с учета потребуется осуществить, если предприниматель или же юр.лицо осуществляет завершение своей деятельности.

Снятие с учета налоговая структура осуществляет только при наличии заявления от плательщика налога.

Бланк данного заявления курируется законодательством, соответственно, вам нужно будет найти специализированную форму, которая актуальна для текущего момента.

Сегодня индивидуальные предприниматели обязаны осуществлять составление формы ЕНВД-4. Снятие с учета компаний, организаций и предприятий, то есть, юр.лица, осуществляется посредством формы ЕНВД-3.

Решение о смене налоговой системы принимает предприниматель или же юр.лицо в зависимости от ситуации. Когда организация или же ИП перестают работать на данной системе, непременно осуществляется процедура уведомления налоговой инстанции, причем уведомление в виде заявления должно быть отправлено не больше чем через пять дней, после окончания деятельности.

При этом, сам по себе порядок исчисления срока снятия с учета, может быть произведен по-разному, в зависимости от каждой конкретной ситуации. Если решение о смене системы налогообложения принято самим плательщиком, то процесс отсчета времени ее смены начинается с момента завершения и подачи документов.

Если же процесс снятия с учета связан с причинами, которые фактически не зависели от плательщика, то в данном случае процесс отсчета пяти дней начинается с момента, когда было принято решение о смене налоговой системы государственными структурами.

В любом случае, самое главное – своевременно подать документы в налоговую структуру, чтобы в дальнейшем у вас не возникало никаких сложностей с переходом на иную систему налогообложения.

Налоговая получает заявление, и осуществляется процесс снятия с учета, далее, специалисты налоговой инстанции обязаны осуществить процесс передачи уведомления о снятии предпринимателю или же юр.лицу.

Обязательно нужно будет предоставить декларацию по ЕНВД, уже после снятия с указанной налоговой системы, то есть, плательщик не освобождается от своей обязанности в вопросе предоставления данного документа.

Заявление при снятии с учета является основным элементом действий налоговой инстанции.

Как мы уже говорили ранее, существуют четко проработанные формы документов, которые в своем составе содержат описание информации причины отказа от ЕНВД, нужно будет указать наименование организации, вид деятельности, место ведения вашей профессиональной деятельности и другие данные. Законодатель предоставляет не только проработанные формы документов, но еще и дополнения с рекомендациями по составлению.

Датой момента, когда происходит снятие с налогового учета, чаще всего становится дата, которую указывают в заявлении. Выше мы уже сказали, что если было принято решение о принудительном снятии с учета, то датой снятия считается дата принятия такого решения.

В заявлении вы обязаны указать либо дату снятия с налогового учета, которая формируется по вашему индивидуальному желанию, либо дату, когда было принято решение государственных структур о снятии вас с данного учета.

Также обязательно указывается причина, и если вы осуществляете прекращение своей деятельности, то данная информация должна быть отражена в заявлении.

Если вы желаете перейти на другую систему налогообложения, то вы непременно в заявлении указываете на свое желание, а также указываете на какой режим вы собираетесь перейти.

Если вы сохраняете те виды деятельности, которые импонируют ЕНВД, то осуществить добровольный переход на иную систему налогообложения вы сможете исключительно с начала года.

Перейти на другой налоговый режим можно, если вы начинаете осуществлять иной вид деятельности, что фактически дает вам право использовать другую систему налогообложения.

В заявлении четко установленной формы обязательно указывается дата окончания предыдущего вида деятельности. Именно данная дата и будет основой снятия с учета.

Заполнение бланка ЕНВД-3

Чтобы осуществить снятие с учета по ЕНВД организацию, нужно подать заявление формы №3, которое утверждено ФНС РФ №ММВ-7-06/941:

- Сверху на титульном листе обязательно указывается КПП и ИНН организации. Все данные, которые вы вносите в данное заявление нужно взять с уведомления о постановке на учет. Ошибки в таких данных являются недопустимыми;

- Указываем код налоговой инстанции, который состоит из четырех цифр. Если вы не знаете данное значение, то вы можете посетить официальный сайт налоговой структуры и получить код инспекции, причем именно по месту ведения деятельности;

- Нужно указать, что стало причиной снятия организации с учета. Единица ставится, если вы полностью прекращаете свою деятельность. Если же вы осуществляете переход на иную систему налогообложения, то ставится двойка, если вы нарушили условия применения установленного режима, ставим цифру три, и если осуществляется закрытие отдельного вида деятельности, то проставляем – 4. Если плательщик является резидентом нужно поставить единицу, в поле ниже, если же речь идет об иностранной компании, ставится цифра 2;

- Нужно указать наименование предприятия, причем оно указывается полностью, без каких-либо сокращений. Наименование должно соответствовать данным уставного документа. После чего, вы указываете данные ОГРН (чтобы получить такие данные нужно изучить регистрационные документы), ставится дата прекращения деятельности;

- На первой странице указываете, сколько страниц будет в вашем документе. Если вы заполняете вторую страницу, так как осуществляется прекращение отдельных видов деятельности. Если же вы осуществляете закрытие или же снятие с учета по другим причинам, то в графе количества страниц ставьте прочерк;

- Нужно указать сведения о том человеке, который осуществляет заверение заявления. Если заверение будет осуществлять руководитель, то вам нужно проставить цифру три, и после чего предоставить все данные, с учетом ИНН, паспортных данных и номера телефона. На документе ставится печать организации, если она есть в наличии. Если же документ составляется доверенным лицом, то нужно указать все его данные, и приложить к заявлению доверенность. Данные доверенности также отражаются в заявлении.

Вторая страница заполняется исключительно тогда, когда велась иная деятельность, по которой и осуществляется снятие с налогового учета.

На первой странице проставляется значение 4, которое определяет, что снятие с налогового учета осуществляется по четко определенным видам деятельности.

Если данных видов более трех, то в данном случае нужно будет осуществить заполнение дополнительных страниц к документу. Страница приложения рассчитана на три вида деятельности, четвертый вид придется заполнять уже на втором приложении.

В поле кода вам нужно будет указать код своей деятельности, чтобы узнать его нужно будет изучить приложение №5 после чего, нужно будет указать почтовый индекс, а также код региона. Нужно также указать адрес, по которому осуществлялась деятельность. В остальных полях, которые не нужно заполнять, обязательно ставятся прочерки.

Правила заполнения ЕНВД-3

- Документ фактически представляет собой форму, которая состоит из набора полей. Все поля непременно должны быть заполнены, если какие-то сведения в поле не вносятся, то ставится прочерк;

- Каждый показатель имеет свое соответствующее поле, в поле можно указывать только одно значение, один показатель;

- Устанавливается возможность составления данного документа от руки, а также в электронном формате;

- В документе, который составляется от руки, нужно использовать только черные, или же синие чернила. При использовании других чернил документ могут не принять к рассмотрению. Все текстовые и числовые значения должны быть заполнены слева направо, при этом, используются только печатные буквы;

- Не допускается использование корректора, а также исправлений. Если вы внесли какие-то ошибочные данные, документ придется переделывать;

- В случае, если вы будете составлять документ в электроном формате, при помощи специализированных программ, то вы должны использовать шрифт — Courier New, размер букв не должен быть менее 16 пунктов, и не больше 18;

- Нельзя осуществлять печать документа с двух сторон на одном листе, также нельзя осуществлять скрепление листов заявления.

Все нюансы постановки, а также снятия с ЕНВД курируются главой 26.3 налогового законодательства, в статье 346.28 указывается на то, что если предприниматель решил осуществить снятие с единого налога, он обязан предоставить специализированное заявление. Причем в законодательстве определено, что решение о снятии с учета плательщик может принимать добровольно. Структура снятия определена приказом № ММВ-7-6/941@, и именно в данном документе указывается на то, что предприниматель осуществляет снятие с налогового учета на основании заявления формы ЕНВД-4.

Такое заявление предприниматель может подать, если он полностью осуществляет прекращение своей деятельности, или же он частично прекращает деятельность по тем видам, по которым уплачивался единый налог.

В тоже время законом определяется, что если предприниматель желает использовать иную систему налогообложения, то осуществить полный переход он сможет исключительно с начала нового года. Заполненное заявление предприниматель подает по месту своей регистрации.

Причем, законом устанавливается возможность предоставления документа самостоятельно или же при помощи стандартной почты. В данном случае, рекомендовано осуществить описание вложения, а само письмо послать с уведомлением о получении.

м

Заявление должно быть предоставлено в налоговую инстанцию не позже пяти дней с момента, когда были осуществлены действия по прекращению той или же иной деятельности.

Правила заполнения ЕНВД-4

На официальном сайте ФНС вы всегда сможете найти свежую форму данного документа, после чего, сможете ее скачать и впоследствии заполнить:

- Форма документа состоит из одной страницы, которую нужно будет заполнить. В случае полного завершения деятельности по определенным видам, то заполняется второй лист, который является дополнением – приложением. Если же предприниматель осуществлял более трех различных видов деятельности, то нужно будет заполнять дополнительные листы, первые три вида указываются в первом приложении, последующие – во втором приложении. То есть, заполняются дополнительные приложения;

- Устанавливается, что предприниматель может осуществлять заполнение документа от руки. Писать нужно черными или же синими чернилами, а также непременно нужно осуществлять написание слов и букв только печатными символами. Все данные, указанные в документе, должны легко читаться и быть простыми для понимания;

- Также разрешается осуществлять заполнение документа в электронном формате. В данном случае используется шрифт Courier New, размер которого не может быть меньше 16 пунктов и не больше 18;

- Предприниматель осуществляет составление документа самостоятельно. Предусмотрена возможность осуществить составление заявления от лица доверенного сотрудника. Наличие доверенности в таком случае является обязательным условием, доверенность прикладывается к заявлению;

- Недопустимым является использование исправлений. Если вы допустили определенные ошибки, то нужно составить другой документ. Нельзя использовать корректор. Нельзя осуществлять печать документа с двух сторон.

- Указываются индивидуальные данные плательщика налога, а также ИНН, ОГРНИП. Эти данные отражаются на титульном листе наверху;

- Указывается код причины снятия с учета. В данном случае разделение кодов от 1 до 4 идентично значениям кодовой системы, как для юр.лиц;

- В документе отражается дата, когда деятельность была прекращения по собственному решению, или же по решению иных государственных органов, в принудительном формате;

- Обязательным условием является отражение данных о количестве приложений на титульном листе. Сразу же скажем о том, что такие приложения составляются исключительно тогда, когда предприниматель осуществляет остановку деятельности по определенным видам, но не прекращает своей деятельности в целом;

- В приложении отражается информация о прекращении вида деятельности, причем, если формируется прекращение различных видов деятельности, то составляется единое приложение (на три вида деятельности). Также в данном приложении может содержаться информация о смене адреса, по которому осуществлялся тот или же иной вид деятельности;

- Если прекращение осуществляется по более чем трем видам деятельности, то нужно будет осуществлять составление дополнительного приложения;

- Заполнение приложения может не осуществляться, тогда, когда формируется полное закрытие предприятия, или же тогда, когда осуществляется переход на иную систему. Приложение составляется тогда, когда переход с единой системы осуществляется по определенным видам деятельности. Если такого нюанса нет, составляется только титульный лист заявления, и в нем указывается количество страниц – 1.

Утрата права на использование ЕНВД

Организации, а также ИП могут утратить право на использование данной системы налогообложения.

Такое происходит, если в отчетном периоде количество работников превышает сто человек, а также, когда формируется более существенная прибыль, превышающая установленные параметры.

Фактически, после утраты права на использование данной системы все предприниматели и юр.лица переводятся на общую систему налогообложения. Но, формируется обязательство составления заявления, и предоставления отчета за предыдущий отчетный период.

https://www.youtube.com/watch?v=4v0H-kGnN_8

Если же предприятие или же предприниматель используют в своей деятельности несколько систем, например ЕНВД, а также УСН, то после прекращения права на использование единой системы формируется переход на УСН.

Выводы

Процесс снятия с учета ЕНВД является достаточно простым. Самое главное то, что данная система считается добровольной, соответственно, снятие с учета формируется по желанию ИП, а также юр.лица.

В случае, если процесс снятия с учета связан с желанием перейти на иную систему налогообложения, которая, по мнению предпринимателя, является более выгодной для его конкретного случая, формируется правило перехода с начала будущего года. В случае прекращения деятельности нужно подать заявление не позже, чем через 5 дней, после осуществления действий по прекращению деятельности.

Если осуществляется прекращение определенных видов деятельности, без закрытия ИП или же организации, то также подается такое заявление, а также составляются дополнительные приложения.

Законодатель определяет необходимость составления специализированной формы документа. Так, для предпринимателей предусмотрена форма ЕНВД-4, а для организаций, компаний и предприятий – ЕНВД-3. Формы практически не имеют отличий, и структура их составления практически идентичная. Но существуют требования, которые нужно исполнять.

Актуальную форму документа можно скачать на официальном сайте налоговой структуры, скачивание формы с других ресурсов не рекомендуется, так как вы можете использовать устаревший образец, что повлечет за собой отказ в принятии документа налоговой структурой.

Заметим, что в случае несвоевременного оповещения о прекращении деятельности или же видов деятельности, осуществляется процесс начисления налога за весь месяц, в котором подано было заявление, а также потребуется предоставление отчетной декларации.

Соответственно, нужно своевременно составить заявление, которое выступает уведомлением о снятии с учета по ЕВНД, и через некоторое время вы должны будете получить от налоговой инстанции подтверждение об осуществлении действий по снятию с учета. Заявление лучше предоставлять лично или же через поверенное лицо.

В тоже время присутствует возможность отправки заявления почтой, а вот отправки в электронном формате пока не предусмотрено.

Источник: https://www.finanbi.ru/zayavlenie-o-snyatii-s-ucheta-v-kachestve-platelshika-envd-180

Заявление о снятие с учета ЕНВД ООО, форма ЕНВД-3

После изменений в действующем законодательстве, налогообложение с уплатой ЕНВД стало для хозяйствующих субъектов добровольным.

Из этого следует, что применять его могут все при желании, если вид деятельности подходит под установленные. В то же время ЕНВД можно по желанию сменить на другую, более выгодную систему налогообложения.

Чтобы это произошло нужно заполнить и подать заявление о снятии с ЕНВД.

Порядок снятия с учета ЕНВД

Установлено несколько случаев, когда можно отказаться от использования ЕНВД. Они включают:

- Компания перестала заниматься деятельностью, для которой применялся ЕНВД.

- Принято решение перейти на более выгодное или удобное налогообложение.

- Компания не соответствует критериям, необходимым для системы ЕНВД (к примеру, количество занятых работников больше 100).

Внимание! Компания направляет в налоговую службу заявление о снятие с учета ЕНВД ООО по любой из указанных выше причин. Для него законодательство установлена специальная форма ЕНВД-3. Для снятия с учета ЕНВД ИП предоставляют заявление по форме ЕНВД-4.

Фирма составляет заявление в срок пяти дней с момента прекращения применения ЕНВД. При этом налоговая считает последним днем его исчисления ту дату, которая была указана в документе ЕНВД-3, последний день месяца когда было зарегистрировано несоответствие установленным показателям, или дату добровольного перехода.

При составлении документа компании нужно принимать во внимание, что на некоторые режимы налогообложения можно перейти только с началом календарного года. К таким случаям относится, к примеру, УСН.

В случае, если заявление о переходе будет составлено в течение года, то фирма автоматически до его конца будет переведена на общую систему, что повлечет за собой увеличение налогового бремени и числа подаваемых отчетов.

Заявление может подать лично руководитель, его доверенный представитель, можно отправить почтой или сеть Интернет. Оно заполняется от руки черной ручкой, на компьютере, с использованием специальных программ и интернет-сайтов.

Важно! Если компания прекращает использовать ЕНВД в нескольких субъектах страны, то заявление нужно подавать в каждом из них. Это же правило распространяется и на зарегистрированные виды деятельности.

Снятие с учета производится уполномоченными лицами налоговой службы в течение пяти дней с момента получения документа. После обработки, в компанию пересылается уведомление о снятии ее с учета как плательщика ЕНВД.

Образец заполнения ЕНВД-3

Заполнение начинается с верхней части. Там нужно записать ИНН и КПП компании. В случае, когда фирма применяет в своей деятельности несколько налоговых режимов, то КПП указывается присвоенное для ЕНВД — 5-я и 6-я цифры в нем должны быть «35».

После этого вписывается код налоговой службы, в которую подается документ — он должен содержать четыре цифры.

В следующем поле проставляется шифр причины, по которой компания отказывается от ЕНВД. Это может быть:

- «1» – деятельность прекращается по желанию компании;

- «2» – принято решение перейти на другой вид исчисления налогов;

- «3» – произошло несоблюдение законодательства (к примеру, превышена численность работников);

- «4» – из-за других причин.

Далее нужно указать принадлежность фирмы:

- Код «1» записывается, если она российская.

- Код «2» – если иностранная.

Следующим этапом записывается полное название компании по учредительным документам. Все клетки в данном после, которые останутся незаполненными, нужно прочеркнуть. Ниже вписывается код ОГРН.

Следующим шагом указывается дата, с какой фирма желает прекратить использовать ЕНВД.

В следующей строке в левой части записывается, сколько к заявлению будет приложено листов с приложениями, на которых указываются виды деятельности. Данное поле лучше всего заполнять после оформления упомянутых страниц.

Если заявление будет подавать не лично руководитель, а его доверенный представитель, то в поле справа нужно указать сколько листов занимает документ, подтверждающий его права на осуществление этой операции.

Дальше документ разделяется на два столбика, вносить данные нужно только в левый.

Сначала здесь записывается кто подает заявление в налоговую службу:

- Если сам руководитель вносится код «3».

- Если его представитель вносится код «4».

После этого заносятся полные Ф.И.О. лица, его код ИНН и номер телефона. Сделав это, ставится личная подпись и дата оформления документа.

Если документ подает представитель, то в заключительное поле в этой части заявления записывается название и реквизиты документа, устанавливающего его права.

Внимание! Все клетки в этой части бланка, которые останутся пустыми, нужно прочеркнуть.

Далее переходят к заполнению приложения. На одной странице можно указать сразу три вида деятельности, по которым прекращается применение ЕНВД.Для этого отведено три блока. Если заполняется только один или два блока, остальные нужно будет прочеркнуть. С другой стороны, если их мало, то можно добавить еще один или несколько листов приложений.

Оформление каждого листа начинается с указания ИНН и КПП к омпании (аналогично как на титульном листе), а также номера приложения по порядку. Далее записывается код вида деятельности и адрес, по которому он осуществлялся. Оставшиеся пустыми клетки в блоке тоже прочеркиваются.

После заполнения листа, его подписывает руководитель или его представитель.

Скачать бланк заявления по форме ЕНВД-3

Скачать бланк заявления по форме ЕНВД-3 в формате Excel.

Скачать образец заполнения формы ЕНВД-3 в формате Pdf.

Источник: https://smbiznes.ru/blanki/zayavlenie-o-snyatie-s-ucheta-envd-ooo-forma-envd-3.html

Написание заявления о снятии организации с учета ЕНВД

Заявление по форме №ЕНВД-3 отправляется в налоговую службу с целью ее уведомления о временной приостановке деятельности организации. Эти заявления могут подавать исключительно юридические лица. Для индивидуальных предпринимателей существует другая форма под номером ЕНВД-4.

Заявление о снятии организации с учета ЕНВД очень простое и понятное, состоящее всего лишь из одного бланка и приложения к нему. В приложении отражается информация о роде деятельности организации, по отношению к которой завершается выплата временного налога.

В случае несвоевременной подачи данного заявления в налоговую службу обязанность по уплате налога будет сохраняться в любом случае, даже при прекращении работы организации, поскольку вмененный доход подвергается налогообложению во всех случаях, так как он не зависит от реального дохода организации и ее фактической деятельности.

Основные правила

Бланк представляет собой один титульный лист. ИНН и КПП компании следует написать наверху бланка. Далее необходимо отразить код налогового подразделения, в которое направляется заявление. Затем следующей строчкой указывается полное название организации, которое соответствует учредительным документам.

Причины могут быть следующие:

- организация заканчивает предпринимательскую деятельность;

- организация переходит на другой режим налогообложения;

- организация нарушила требования, которые должны выполняться при работе на вмененном режиме.

Компания может быть и российской, и иностранной. Необходимо выбрать верное обозначение и вписать его в бланк цифрой. Российским компаниям также следует указать ОГРН.

В разделе доверенности сведений заполняются все данные о доверенном лице и ИНН, если он известен. Ниже следует написать контактный номер учредителя организации, по которому, в случае необходимости, с ним можно будет связаться.

Второй лист документа называется приложением. В нем указывается род и вид деятельности организации. В приложении можно заявить только о снятии с налогообложения только трех видов работы. Если нужно больше, то следует заполнять дополнительные приложения. Там же ставится и код предпринимательской деятельности, и юридический адрес организации.

Все листы заявлений на снятие организации с учета ЕНВД следует подписать и отправить в налоговую службу, где компания была поставлена на учет. Подавать документы можно как лично, придя в налоговую инспекцию, а также отправив электронное письмо и воспользовавшись почтовой связью.

Определение и случаи применения

ЕНВД – это налоговый режим, который будет действовать до 2018 года. Суть этого режима состоит в том, что расчет и выплата по налоговым счетам происходит в соответствии с вмененным ему доходом, который устанавливается в статье Налогового кодекса.

С прошлого года кадастровая стоимость недвижимости повергается налогообложению, а имущество без кадастровой стоимости по-прежнему нет. Индивидуальные предприниматели обязаны понимать, что налогообложению согласно ЕНВД подлежит только то имущество, которое необходимо для осуществления предпринимательской деятельности.

Объектом налогообложения принято называть доход, который является результатом заявленного вида деятельности. Он рассчитывается при учете всех необходимых условий, способных повлиять на способы и методы его получения.

ЕНВД может быть применен в дополнение к другим, уже существующим системам налогообложения. Например, вместе с общей или упрощенной режимами.

Оплата единого налога на вмененный доход делает предпринимателя свободным от уплаты многих других налогов, к которым относят, например, налог на добавочную стоимость, то есть НДС. Ведение бухгалтерского учета в подобных организациях проводится самым обычным образом, как и в других компаниях на иных налоговых режимах.

Кадастровая стоимость недвижимого имущества является главным показателем при расчете налогов на имущество, однако при этом важно учитывать налоговую ставку, которая устанавливается местными органами управления в нормативных актах.

Бланк заявления о снятии организации с учета ЕНВД:

Причины и стандартные сроки

Когда человек ведет предпринимательскую деятельность, он может столкнуться с такой ситуацией, что ему будет выгоднее снять свою компанию с учета ЕНВД, чем дальше продолжать выплату налогов по такому режиму.

Причины для этого могут быть самыми разными:

Организация прекращает вести деятельность, которая подвергается определенным налогом на вмененный доход При этом необходимо быть предельно внимательным, поскольку если организация не будет зарегистрирована на упрощенной системе налогообложения на момент отправки заявления о снятии компании с ЕНВД, то организация автоматически будет подвержена общему налогообложению, что негативно и очень тяжело отразится на малом бизнесе. А переход на другую систему налогообложения возможен только не раньше следующего года. Во время развития бизнеса сложилась ситуация, не позволяющая применяться единому налогообложению на вмененный доход в соответствии с законом Например, торговые площади предпринимателя расширились более чем на сто пятьдесят квадратных метров или было приобретено двадцать новых рабочих автомобилей. По законодательству Российской Федерации стал возможен переход на упрощенную систему налогообложения, при этом не нужно ждать наступления следующего календарного года. Предприниматель, анализируя сделанные расходы и принесенные доходы, видит, что применение ЕНВД неэффективно для его предпринимательской деятельности Однако и в данном случае перед учредителем стоит одна проблема. Если это решение было принято, например, в мае, то сняться с учета ЕНВД и перейти на другую систему налогообложения, предприниматель может только с наступлением нового года, а именно с первого года. До этого момента ему придется выплачивать налоги по системе ЕНВД независимо от того, убыточно это или нет. Когда предприниматель принимает решение о снятии компании с ЕНВД по причинам, не предполагающим вступление в силу этого заявления только с началом нового года, то с момента прекращения своей деятельности ему дается пять рабочих дней на извещение об этом налоговой службы.

Формы документов

Переход на налогообложение вмененного дохода с 2013 года осуществляется добровольно. Все организации и индивидуальные предприниматели обязаны обращаться в налоговые инстанции по месту, где осуществляется их деятельность, то есть там, где зарегистрирован юридический адрес компании.

Существует четыре формы документов по ЕНВД:

Алгоритм процедуры

Процедура снятия с учета предусматривает заявительный порядок. Это значит, что сам налогоплательщик обязан обратиться в налоговую службу с соответствующим заявлением в течение установленного времени. Датой прекращения выплаты этого налога в таком случае выступает дата прекращения деятельности в этой сфере.

Однако, что следует понимать под прекращением деятельности:

- Учредитель перестает работать с единым налогом на вмененный доход. Следовательно, налогоплательщик должен обратиться в соответствующий орган в течение пяти дней после завершения предпринимательской деятельности. С того момента он официально перестает пользоваться ЕНВД.

- Органы местной власти исключили какой-либо вид предпринимательской деятельности из системы налогообложения, которая попадает под ЕНВД. В этом случае пятидневный срок отсчитывается от даты официального вступления в силу соответствующего нормативного акта, то есть с первого числа первого месяца того квартала, в котором опубликовался документ и постановление.

Для снятия с учета организации должны пользоваться заявлением формой ЕНВД-3, а индивидуальные предприниматели – ЕНВД-4. После подачи заявления учредителем, налоговая служба должна рассмотреть его во время пяти рабочих дней и в этот же срок уведомить налогоплательщика о снятии его с учета ЕНВД. Эти уведомления тоже высылаются по определенным формам.

https://www.youtube.com/watch?v=h4qHmohVTKM

После этого организация или индивидуальный предприниматель прекращают платить ЕНВД, однако за ними стоит еще одно обязательство. Они должны сделать налоговую декларацию и расплатиться по всем налоговым счетам. Поэтому чтобы сократить выплаты, следует обратиться в налоговую службу как можно раньше.

Порядок и образец

Код причин для постановки на учет по выплате единого налога на вмененный доход и индивидуальный номер налогоплательщика указываются сверху бланка.

Затем ниже проставляется код, присвоенный налоговой службе и состоящий из четырех знаков.

Далее цифрой указывается причина снятия с учета: 1 – по собственному желанию, 2 – по причине перехода на другую систему налогообложения, 3 – в результате нарушения требований по ЕНВД, 4 – по другим причинам.

Затем необходимо поставить дату окончания деятельности, а также указать сколько листов содержит приложение. Если заявление заполняет не лично учредитель, а его доверенное лицо, то нужно подтвердить документально его права и указать об этом в бланке.

м

Далее бланк разделен на несколько частей. Заполнять нужно только левую сторону. Так указываются все данные руководителя или его представителя.

В приложении также необходимо указать ИНН и КПП организации и выбрать три вида занятий, при определенной потребности можно использовать дополнительные бланки-приложения. На всех листах обязательно нужно поставить подписи, фамилию, инициалы и их расшифровку. Незаполненные блоки следует прочеркнуть.

Образец заполнения заявления о снятии организации с учета ЕНВД:

Прием бумаги

Как уже было сказано выше, уведомить налоговую службу необходимо в течение пяти дней с момента прекращения деятельности, подвергающейся налогообложению по системе ЕНВД.

Налоги и порядок расчета

ЕНВД можно уменьшить, если учредитель внес все обязательные взносы, то есть пенсионное и социальное обеспечение для лиц, которые временно не могут работать (рождение ребенка у женщины, полученные травмы). Другой способ применяется только тогда, когда у сотрудников имеются больничные листы.

Однако при этом необходимо учитывать ряд правил:

- Сумма налога не может быть снижена на больше, чем пятьдесят процентов. Так, когда сумма платежей превышает ЕНВД, то снижение налога максимум можно делать только на половину.

- При снижении за счет больничных листов необходимо иметь в виду, что считаются только те, которые оплачивал сам работодатель. Доплаты к больничному в размере средней ежедневной заработной платы также не являются основанием для снижения налога.

- ЕНВД уменьшается только за взносы, сделанные в текущем квартале.

Расчет единого налога на вмененный доход осуществляется по следующей несложной формуле:

Полученное значение налоговой базы следует умножить на пятнадцать процентов.

Как правильно заполнить заявление о снятии организации с учета ЕНВД

Бланк заявления в единичном экземпляре подлежит заполнению исключительно шариковой ручкой, синей или черной пастой и только печатными буквами. Необходимо быть очень аккуратным и особенно следить за стилем написания, поскольку если какие – то буквы будут похожи на прописные, заявление могут не принять и придется заново заполнять бланк.

Кроме того, письмо можно отправить и в электронном виде, который сейчас довольно распространен. В случае необходимости и возникших вопросах с предпринимателем свяжутся из налоговой службы.

Возможные штрафы

Если налогоплательщик не обратился с заявлением о снятии его с учета единого налога на вмененный доход за пять рабочих дней, то он обязан оплачивать этот вид налога до конца года, независимо от даты прекращения какой – либо деятельности. Кроме того, налогоплательщик может быть подвержен штрафу в размере 200 рублей за несвоевременную подачу документов.

В заключение, стоит отметить все плюсы и минусы данной системы налогообложения. Когда организация не получает доход, фиксируемый каждый месяц, она находится в невыгодном финансовом положении, а уплата ЕНВД отягощает ситуацию.

Несмотря на это, если организация расширяется и начинает получать больший доход, он не подлежит дополнительному обложению, и компания явно выигрывает от этого. Однако стоит отметить, что в любом случае наиболее выгодной для предпринимателей является упрощенная система налогообложения.

Источник: http://buhuchetpro.ru/zajavlenie-o-snjatii-organizacii-s-ucheta-envd/

Заявление ЕНВД-3 для организаций

Заявление форма ЕНВД-3 необходимо для подачи в налоговый орган сведений о прекращении деятельности на вмененном режиме. Данное заявление предназначено для подачи исключительно юридическими лицами. Индивидуальные предприниматели подают заявление о прекращении работы на ЕНВД на основании заявления форма ЕНВД-4.

В данной статье предлагаем скачать актуальный бланк заявления ЕНВД-3, а также его заполненный образец для организации. Заявление о снятии с учета в качестве плательщика ЕНВД достаточно простое, имеет всего один лист и приложеник к нему. Приложение показывает сведения о направлении деятельности, в отношении которого прекращается уплата вмененного налога.

Подать заявление ЕНВД-3 следует в течение 5 дней с момента прекращения вменённый деятельности либо с момента перевода этой деятельности с вмененного режима на другой общий или упрощенный режим.

Если своевременно не падать заявление в налоговый орган, то сохранится обязанность по уплате вмененного налога даже в случае, если деятельность не выполняется или прекращена, так как единый налог на вмененный доход не зависит от фактических результатов деятельности.

Образец заполнения ЕНВД-3

Бланк представлен одним титульным листом. Сверху этого листа следует написать ИНН и КПП организации, далее следует показать код налогового органа, в которой данное заявление будет передано.

Следующим реквизитам формы ЕНВД-2 является наименование организации. Указывается полное наименование в соответствии с учредительными документации компании.

В верхней части бланка имеется поле для указания причины прекращения работы на ЕНВД. Цифрой следует указать нужный вариант. Это может быть прекращение предпринимательской деятельности, переход на иной режим, нарушение требования, которое должно выполняться для работы на вмененном режиме или иная причина.

Организация может быть как российская, так и иностранная. Следует поставить правильное обозначение компании с помощью цифры 1 или 2. Российские компании, помимо своего наименования, должны также вписать ОГРН.

Обязательно следует указать дату прекращения работы на вмененном режиме, именно этой датой будет снят налогоплательщик с учета в качестве плательщика вмененного налога.

Если к заявлению прилагаются документы, например, доверенность на представление интересов заявителя, то число листов этих документов также нужно вписать на титульном листе.

Традиционно заполняется раздел достоверности сведений, где следует написать, кто подтверждает изложенные данные в заявлении — руководитель организации или ее уполномоченный представитель, действующий по доверенности или приказу.

Ниже пишется фамилия имя отчество данного лица и ИНН, если он известен, а также номер телефона, по которому налоговый специалист сможет связаться с заявителем.

На втором листе заявления расположено его приложение, где показываются сведения о видах предпринимательской деятельности, которые снимаются с учета для уплаты вмененного налога.

Ставится код предпринимательской деятельности (его можно найти в приложение к Порядку заполнению данного заявление), а также адрес осуществления деятельности.

На одном листе приложение позволено указать только 3 кода деятельности, если снять с учета необходимо большее количество направлений, то заполняются дополнительные листы приложения к заявлению ЕНВД-3.

Листы подписываются, после чего передаются в налоговый орган по месту постановки на учет в качестве плательщика единого вмененного налога. Подать заявление можно либо посетив лично налоговое отделение, либо в электронном виде через интернет. Также заявление можно направить почтой.

Скачать образец и бланк

Источник: http://9blank.ru/zayavlenie-envd-3-dlya-organizacij/