Годовая премия — расчет за фактически отработанное время, как учитывается в расчет отпускныз, среднего заработка

Многие организации и предприятия назначают своим сотрудникам выплату определенного размера денежного вознаграждения по итогам года.

Такая форма поощрения получила название годовой премии. Назначается, как правило, за добросовестное выполнение работником своих трудовых обязанностей и за другие положительные моменты в трудовой деятельности.

Что это такое

Одним из самых эффективных методов мотивации работников принято считать финансовое поощрение. Такой вид премирования способствует повышению производительности труда и общих плановых показателей, ведь сотрудник понимает, что качественное исполнение им своих обязанностей в результате скажется на итоговом числе его годового заработка.

Годовую премию обычно начисляют в феврале года, следующего за годом, за который назначается денежное вознаграждение.

В случае неурегулирования вопроса о порядке и условиях премирования, работодатель может столкнуться с проблемой облагаемой базы по налогу на прибыль.

Таким образом, работодатель должен закрепить соответствующие статьи расходов на денежное премирование в нормативных документах предприятия, чтобы избежать лишних затрат.

Кроме того, должно быть определено, за какие достижения и заслуги будут выдаваться премия, а также порядок, сроки и прочие условия назначения.

Работодатель имеет право закрепить всю необходимую информацию в следующих документах:

- приказ руководителя о назначении премий отдельным сотрудникам;

- положение об оплате труда;

- коллективный договор;

- трудовой договор.

Лучшим способом как для работника, так и для работодателя будет являться закрепление основных положений о премировании непосредственно в трудовом договоре, а полных условий – в соответствующем положении об оплате труда или коллективном договоре.

В трудовом договоре ставится соответствующая ссылка на документ, регулирующий полный перечень правил и условий премирования.

Расчет амортизационной премии рассматривается на этой странице.

Каким же образом рассчитывается премия, если сотрудник работал часть времени за период расчета Первый вариант. Размер учитывается полностью.

Если сотрудник работал часть времени за период расчета, то премия за год может быть учтена в полном объеме, но при одновременном выполнении двух условий:

- правила начисления премий в организации предполагают пропорциональный расчет размера согласно отработанному времени по факту в календарном году;

- премиальный и расчетный периоды одинаковы.

Второй вариант. Размер учитывается не полностью.

Если сотрудник работал часть времени, то годовая премия может быть рассчитана лишь частично в следующих случаях:

- премиальный и расчетный периоды одинаковы, однако порядки начисления премий на предприятии таковы, что при расчете не учитывается отработанное время по факту;

- премиальный период не совпадает с расчетным или частично входит в него.

Источник: http://vkadry.com/godovaja-premija.html

Годовая премия – при расчёте отпускных, в среднем заработке, когда выплачивается

По решению руководителя компании каждый сотрудник в конце календарного года может быть вознагражден годовой премией. Это служит своего рода мотивирующим фактором и стимулирует к еще большей продуктивности труда. Чтобы определить, каким образом назначается годовая премия, необходимо знать весь перечень нюансов при ее выплатах, а также аспекты расчета и налогообложения.

Премиальные выплаты в конце года классифицируются, как дополнительная зарплата и считаются одним из наиболее эффективных способов поощрения сотрудников за качественно выполненную работу.

По периодизации начисления различают следующие виды премий:

- разовые премии (могут выплачиваться только один раз);

- ежемесячные и поквартальные (выдаются в рамках одного какого-либо единого периода);

- годовые (по итогам всего календарного года, могут начисляться в конце текущего или в начале следующего года).

Количество начисляемых сотруднику премий может проводиться не более одного раза в месяц и не должно превышать в совокупности 12 выплат в год.

На некоторых предприятиях существует собственная система классификации премиальных выплат, исходя из категорий сотрудников, для которых они предназначены.

Так, например, дополнительные финансовые поощрения для специалистов, ведущих специалистов и начальников отделов, учитывающие их рабочий стаж и занимаемую должность, могут коренным образом отличаться по своему объему.

Например, используются следующие процентные соотношения премиальных от оклада:

- при стаже от года до трёх лет размер доли составляет 0,6;

- от трёх до пяти – 0,8;

- от пяти до десяти – 1;

- от десяти до пятнадцати – 1,15;

- свыше пятнадцати – 1,3.

Внедрение системы премирования находится исключительно в рамках полномочий руководства организации и носит коллективный характер. Порядок начисления и выплаты годовых премий закрепляется в договорах, заключенных с рабочим коллективом.

Трудовое законодательство Российской Федерации определяет особый круг лиц, которые не могут претендовать на получение квартальной и годовой премии. К таким работникам относятся:

- подчиненные, которые в процессе работы каким-либо образом нарушили установленные нормы трудовой дисциплины (опоздание на работу, прогул без уважительной причины и т.д.) и получили соответствующее дисциплинарное взыскание в виде лишения премиальных выплат;

- сотрудники, которые были временно отстранены от исполнения своих должностных обязанностей ввиду допущенных ими ошибок на производстве, повлекших за собой материальный и иной ущерб, а также сотрудники, в отношении которых ведутся следственные мероприятия, устанавливающих их причастность к чрезвычайным ситуациям и иным происшествиям на хозяйствующем субъекте;

- работники, находящиеся в декретном отпуске или отпуске по уходу за детьми в возрасте до 3 лет.

Нормативно-правовая база для учреждения премирования

На основании положений Трудового кодекса РФ, система премий и иных дополнительных финансовых вознаграждений устанавливается учреждениями или организациями самостоятельно в рамках действующего коллективного договора с условием соблюдения соответствующих предписанных норм и гарантий, предусмотренных законодательством.

В случае, если такой коллективный договор в учреждении или организации не был заключен, работодатель обязан согласовать данные вопросы с выборным органом первичной профсоюзной организации (или с профсоюзным представителем), а в особых случаях или в период его отсутствия — с другим уполномоченным на представительство трудовым коллективом органом.

Порядок выплат премиальных работникам закрепляется в Положении о премировании, которое является дополнением к заключенному коллективному договору. Если коллективный договор не заключался, то алгоритм премирования может быть установлен в одном из следующих документов:

Государство осуществляет регулирование государственных норм и иных гарантий, закрепление условий и объемов оплаты труда работников учреждений и организаций, которые финансируются из государственного бюджета. На нормативном уровне порядок составления «премиального» положения урегулирован только для государственных служащих.

Существует большое количество аспектов, прописанных в налоговом законодательстве, которые необходимо учитывать при исчислении налога на доход физических лиц (или просто подоходного налога).

Налоговая ставка для большинства резидентов страны, указанная в Налоговом кодексе Российской Федерации, составляет 13 %.

Налог удерживается со всех доходов гражданина, включая его заработную плату, различные премии, надбавки и вознаграждения, а также иные средства, полученные путем продажи движимого и недвижимого имущества, акций, авуаров и т. д.

Подоходный налог с премиальных выплат является обязательным. Вычет налога из годовой премии осуществляется самим работодателем в соответствии с установленными нормами, после чего указанную сумму направляют в государственную казну совместно с налогом, вычтенным из основной зарплаты.

Если начисление премии было произведено в середине месяца, то налог с нее должен удерживаться уже после того, как будет рассчитана сумма НДФЛ с зарплаты.

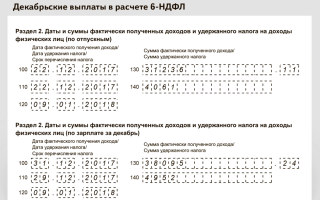

Форма о налоге на доход физических лиц или сокращенно 6-ндфл – одна из форм бухгалтерского учета, утвержденная приказом ФНС России от 14.10.2015 № ММВ-7-11/450.

Она в установленном порядке заполняется организациями или индивидуальными предпринимателями, у которых предусмотрены выплаты наемным физическим лицам и которые обязаны в рамках правового законодательства отчислять налоги в государственный бюджет.

В ней указываются данные о перечисленных работникам средствах и иных выплатам, которые также подлежат налогообложению. Декларация 6-ндфл предоставляется каждый квартал и по окончании отчетного года.

Учет годовых премий в расчете отпускных

Годовая премия подлежит учету в процессе расчета отпускных выплат каждому сотруднику, декретных женщинам, которым они полагаются по причине рождения ребенка, а также оплаты больничного работнику в случае его нетрудоспособности.

Также в законодательстве Российской Федерации закреплен перечень ситуаций, при которых за каждым сотрудником следует сберечь его средний заработок за определенный расчетный период. К подобным обстоятельствам относятся:

- пребывание в полагающемся каждому работнику отпуске;

- отсутствие по причине направления в рабочие командировки;

- академический отпуск по учебе, например, для составления дипломной работы;

- призыв для прохождения обязательной военной службы в армии и т.д.

Порядок учета годовых премий в среднем заработке

В расчет среднего заработка могут быть включены исключительно те премии, которые соответствуют действующей системе оплаты труда. Регламент включения премий в средний заработок регулируется пунктом 15 Положения, регламентируемого Постановлением Правительства РФ от 24.12.2007 № 922.

При расчете среднего заработка во внимание берутся премии, выписанные сотруднику в рамках одного какого-либо расчетного периода (также возможен учет премий, начисленных в другой период).

Исключение из правил в данном случае составляет учет годовых премий. При составлении среднего заработка за один определенный расчетный период, их необходимо брать во внимание независимо от сроков начисления. При этом учитываются лишь те премии, которые были начисленные за календарный год, предшествующий наступлению события, оплачиваемого по среднему заработку.

Формула расчета годовой премии

Алгоритм определения объема итоговой годовой премии таков:

необходимо прибавить все доходы сотрудника за прошедший календарный год (без учетаразличных добавочных коэффициентов, если подобные имеются), а затем умножить полученный результат на соответствующий прописанный в трудовом договоре процент возможной премии.

Формула для расчета годовой премии выглядит следующим образом:

РГП = (ЕЗП х 12 мес. х ПП) — (ЕЗП х 12 мес. х ПП)х 13%,

где РГП — общий размер годовой премии;

ЕЗП — ежемесячная заработная плата (без учета повышающих коэффициентов);

ПП — процент премирования;

13% — удержание налога на доход физического лица в соответствии с Налоговым кодексом Российской Федерации.

Например, сотруднику Акционерного общества «ГМС Ливгидромаш» Левочкину П. Д. по трудовому договору ежемесячно начисляется зарплата в сумме 30 тыс. рублей.

Данный оклад поступал ему на счет в течение всех 12 месяцев за прошедший год. Работодатель поручил бухгалтеру провести необходимые расчеты для выплаты годовой премии.

Коллективный договор предприятия содержит пункт о том, что объем премии по итогам календарного года составляет 15 % от оклада.

Таким образом, за прошедший год Левочкин П. Д. получил заработную плату в размере: 30000 руб. х 12 мес. = 360000 руб.

Премия по итогам года составит: 360000 руб. х 15% = 54000 рублей.

Бухгалтеру следует произвести удержание из премиальных выплат НДФЛ в размере 13 %: 54000 руб. х 13% = 7020 руб.

Работодатель, следуя заключенному договору, из собственных средств перечислит страховые взносы в размере: 54000 руб. х 22% = 11880 руб.

По итогам всех вычислительных операций Левочкин П. Д. должен получить сумму в размере: 54000 руб. — 7020 руб. = 46980 рублей

Порядок выплаты годовой премии сотрудникам

Выплата премиальных включает такие этапы:

- Разработка на предприятии внутренних отчетных документов, подтверждающих законность проведения операции;

- Опубликование соответствующего приказа о выплате премирований;

- Расчет и начисление суммы стимулирующих выплат;

- Установление единого срока выплаты годовых премий;

- Удержание налогов в рамках действующего законодательства;

- Перечисление на счет сотрудников компании премиальных.

Источник: https://delatdelo.com/organizaciya-biznesa/godovaya-premiya.html

Можно ли начислить премию за составление годовой бухгалтерской отчетности в феврале

Грамотный руководитель позаботится не только о правильном выборе механизма оплаты труда, но и разработает критерии премирования работников бухгалтерии. Ему необходимо определить перечень показателей, влияющих на размер вознаграждения.

Чтобы бухгалтер работал максимально эффективно, на предприятии стоит использовать в отношении него окладно-премиальную систему оплаты труда. А размер оклада должен быть на уровне средней заработной ставки по городу в похожих организациях.

За что поощрять Главный вопрос при внедрении вознаграждений – за что премирование бухгалтерии может быть осуществлено? Любая премия выступает мотивацией для более эффективной работы сотрудника. Так, в конце отчетного периода можно выписать бухгалтеру премию за интенсивность труда.Также см.

«Годовая премия за 2016 год6 как оформить». Бухгалтер, по своей сути, является сезонным рабочим.

За задержку по выплате работодатель несет ответственность в виде процентов, которые требуется дополнительно выплатить работникам. Отменить будущую премию руководитель может только при условии изменения СОТ на предприятии, с указанием причины и новых правил в трудовых договорах.

Бланк формы Т-11 Основания для премирования бухгалтера Каковы основания для выплаты премии отделу бухгалтерии, который способствует слаженности работы всех процессов предприятия:

- Бухгалтера, например, можно мотивировать и поощрить за интенсивность труда в определенном отчетном периоде, по результатам которого следует сделать выплату.

За что можно премировать бухгалтера?

ТК РФ);

- трудовой договор содержит ссылку на локальный нормативный акт фирмы, регулирующий порядок начисления и выплаты премии.

Таковым актом может быть положение об оплате труда. Его образец вы найдете по ссылке. Премии чаще всего относят к косвенным расходам (ст.

318, абз. 3 ст. 320

139 и 167 ТК РФ, а также положение «Об особенностях порядка исчисления средней заработной платы», утвержденное постановлением Правительства РФ от 24.12.2007 № 922.

Как рассчитать и провести учет годовой премии?

Внимание

Кроме того, по общему правилу, расходами в налоговом учете признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком (ст. 262 НК РФ). Таким образом, соединив все требования Налогового кодекса РФ, приходим к следующему выводу.

Расходы на премии сотрудникам уменьшают налоговую базу по налогу на прибыль и по единому налогу, уплачиваемому в связи с применением УСН, при одновременном соблюдении следующих условий: 1. Выплата премий должна быть предусмотрена в трудовом договоре с работником и (или) в коллективном договоре.

Порядок отражения условий премирования в трудовом договоре мы рассмотрели выше: либо закрепление их в самом трудовом договоре, либо ссылка на локальные нормативные акты работодателя.

Критерии и порядок премирования главного и рядового бухгалтера

Важно

Премии разового или регулярного характера относятся на себестоимость, работодатель обязан их выплачивать на основании СОТ, установленной на предприятии. Поощрения, не связанные с производством, нельзя считать частью зарплаты, поэтому их учитывают в составе прочих расходов.

Если источником финансирования выплаты являются фонды и решение о премировании принимает собственник предприятия, то их следует относить к нераспределенной прибыли за предшествующие годы. Производственные премии связаны с получением доходов, а непроизводственные не зависят от исполнения профессиональных обязанностей и не могут учитываться в налоговых расходах.

Премии: налогообложение и оформление

Как мошенники по-новому воруют деньги с банковских карт а где посмотреть про эти льготы, я не встречала информации В Налоговом кодексе. Те ИП, кот… Вычет за онлайн-кассу: новые подробности от налоговиков ЮЛ и совмещение режимов УСН и ЕНВД (услуги СТО), надо ли применять онлайн кассу.

По каким-т… Таблица-памятка по переходу на онлайн-кассы Но ведь ЮЛ на УСН работы услуги на БСО переходят с 01.07.2018! Это в каком смысле? При усл… Таблица-памятка по переходу на онлайн-кассы KateK, Вы писали:id157773611, будут а где посмотреть про эти льготы, я не встречала инф…

Учет годовой премии, начисленной в начале следующего года

Зарплата (оклад) вместе с компенсационными и стимулирующими выплатами составляет вознаграждение за труд. Самым действенным и распространенным видом материального поощрения является премия.

Так от эффективности работы бухгалтеров зависит правильность ведения бухгалтерского и налогового учета, своевременность подачи отчетности и многое другое, что позволяет избежать штрафных санкций.

Но премирование бухгалтера не может отличаться от поощрения иных сотрудников, хотя именно эта категория работников не приносит прибыли предприятию.

Положение о поощрении работников предприятия СП, которая является частью системы оплаты труда (СОТ), должна быть установлена на предприятии коллективным или иным договором, локальным нормативным актом. Положения этих документов должны соответствовать Трудовому кодексу и нормам трудового права.

Но есть ряд условий: премия должна относиться к году, предшествующему году, в котором делается расчет.

Причем если к моменту расчета премия за год еще не начислена, то после ее исчисления придется делать перерасчет среднего заработка и, соответственно, суммы выплаты, зависящей от этого заработка (п. 15 положения № 922, письмо Роструда от 03.

05.2007 № 1253-6-1). Включение в расчет полной или неполной суммы вознаграждения за год, так же как и для иных премий, будет зависеть:

- от полноты отработки работником расчетного периода;

- соответствия периодов исчисления премии и расчетного;

- учета или неучета времени фактической работы работника при исчислении премиальных.

Подробнее о том, как учитывают вознаграждение по итогам года при определении среднего заработка, читайте в статье «Учитывается ли премия при расчете отпускных?».

Это означает, что работодатель вправе утвердить систему оплаты труда, которая предусматривает премиальную составляющую (окладно-премиальную, сдельно-премиальную систему оплаты труда и т.д.) и отразить данный факт документально.

Обратите внимание, если внутренними документами работодателя закреплена система оплаты труда, включающая премии, то в этом случае начисление и выплата премий сотрудникам, согласно внутренним соглашениям, является обязанностью работодателя.

Неисполнение этой обязанности может повлечь обоснованные жалобы работников и серьезные претензии со стороны трудовой инспекции. В связи с этим важно правильно документально оформить порядок и условия премирования сотрудников. В каких документах необходимо отразить условия и порядок премирования сотрудников: 1. Трудовой договор с работником.

А серьезные проступки могут стать причиной для увольнения. Как рассчитать размер Если руководитель хочет поощрить работника за проявленное усердие, успехи, то необязательно делать премию большой.

Даже несколько тысяч рублей станут для бухгалтера отличным стимулом для дальнейшего роста (при условии достаточного уровня заработной платы). Платить премию нужно по факту. Если работник ее не заслужил, то и вознаграждать его не за что.

При регулярных выплатах тем, кто их не заслуживает, человек станет относиться к своим обязанностям еще хуже. При расчете премии необходимо учитывать следующие критерии премирования сотрудников бухгалтерии (см.

Источник: http://plusbuh.ru/mozhno-li-nachislit-premiyu-za-sostavlenie-godovoj-buhgalterskoj-otchetnosti-v-fevrale/

13 зарплата — премия по итогам года

В трудовой сфере нашей страны существует такое интересное понятие, как 13 зарплата. Очень многие о ней слышали, но мало кто сталкивался. А все, что касается возможности дополнительной денежной премии, всегда интересно. Так что такое 13 зарплата? Кому положена, как оформить, как отразить ее в бухгалтерском учете, какой у нее должен быть размер?

Что такое 13 зарплата

В период Советского Союза этот вид премии полагался всем усердным работникам по итогам года. Предприятия были поголовно государственные, премирование устанавливалось «сверху» и было обязательным к исполнению для всех.

Выплата 13 зарплаты производилась в конце года, из-за чего она и получила свое название. Хотя так называется она только в народе. В бухгалтериях организаций такого понятия нет и быть не может.

Тринадцатого месяца в году не существует, а значит и зарплаты за выдуманный период быть не должно. То есть 13 зарплата не что иное, как премия по итогам года.

Регламент начисления

Если в советские времена такой вид поощрения был обязательным для всех предприятий, то в наши дни — это добрая воля работодателя. А потому регламента по начислению тринадцатой зарплаты не существует. Законодательную силу имеет положение о премировании.

Именно оно определяет, как начисляются поощрения и премии работникам, какие отчисления идут с них в налоговую службу и фонды социального страхования. Положение о премировании определяет в том числе и возможные размеры начислений.

Является этот документ локальным нормативным актом, то есть его содержание определено советом директоров фирмы.

Как отражается в бухгалтерском учете

Ни один государственный законодательный акт не регулирует порядок начисления и выплаты премии. Этот момент прописывают в учетной политике организации, положении о премировании, об оплате труда, в коллективном договоре и непосредственно в трудовом договоре с работником.

В документах следует указать, за улучшение каких показателей работы сотрудника он получает премию. Зависит это от деятельности компании. Каждая организация определяет сама для себя наиболее важные направления развития, которые следует поощрять.

Таковыми могут являться улучшение качества производимой продукции, экономия материалов и ресурсов при производстве, внедрение различных идей, которые в дальнейшем приносят пользу компании, перевыполнение плана по производству или продажам и так далее.

Основанием для начисления является приказ руководства организации.

Размер премии по итогам года

В большинстве случаев размер тринадцатой зарплаты определяется, исходя из среднего заработка работника за год.

Для того чтобы посчитать, сколько в среднем работник заработал, необходимо сложить все виды денежного вознаграждения, относящиеся к трудовой деятельности, подтвержденные в трудовом договоре, коллективном договоре и локальных нормативных актах.

А именно, зарплату за каждый месяц, премии за выполнение и перевыполнение плана, больничные и отпускные выплаты. Затем полученное число делится на количество отработанных месяцев. Получаем среднемесячный доход сотрудника. Именно эта цифра и будет основой для начисления тринадцатой зарплаты.

Но так как обязанности по расчету и по выплате такой премии не зафиксированы в законодательных актах, работодатель может использовать несколько иной способ расчета. Его можно уточнить в собственном трудовом договоре, положении о премировании или коллективном договоре, смотря, где эти сведения указаны организацией.

Как рассчитать 13 зарплату

В этом разделе рассмотрим, как узнать, какую сумму будет представлять 13 зарплата. Как начисляется, смотрим в положении организации. Ее могут начислять отдельно по каждому работнику, но чаще всего расчет ведется по структурному подразделению в целом.

На каждый отдел выделяется определенная сумма премии, которую делят между сотрудниками в зависимости от их стажа работы на предприятии и оклада. Существует несколько вариантов формулы расчета. Каждый из них применяется в зависимости от того, каким образом директор решил премировать сотрудников.

Он может выставить размер премии в качестве процента от годового заработка, в зависимости от стажа или выбрать фиксированную оплату.

Первый случай будет рассчитываться по формуле: Ом*12 мес.*10%, где Ом — размер месячного оклада. При выплате отделу по стажу придется провести более замысловатую операцию.

Сначала необходимо суммировать стаж всех трудящихся отдела, затем находим общий заработок, высчитать соотношение в процентах оклада каждого сотрудника и общей суммы заработанных средств. Исходя из этой цифры высчитываем долю каждого работника.

Затем высчитываем долю в зависимости от стажа. Последний шаг — находим среднее арифметическое между долей от оклада и от стажа. Конечное число — премия.

Кому положена премия по итогам года

Не в каждой организации предусмотрена 13 зарплата. Кому положена такая премия в коммерческих фирмах? Для этого необходимо обратиться к документам, содержащим информацию о премировании. Если в них предусмотрена такая выплата, то узнаем, за какие заслуги и кому конкретно (указывает должность).

Но в частных фирмах такая мотивация встречается достаточно редко. Чаще всего зарплата за «тринадцатый» месяц выдается в учреждениях государственного сектора.

Бюджетные профессии оплачиваются достаточно низко, а премия в какой-то степени компенсирует эту несправедливость.

Назначается 13 зарплата военнослужащим, врачам государственных больниц, учителям и преподавателям бюджетных учебных заведений, работникам муниципальных транспортных компаний.

В частных компаниях мотивировать скорее всего будут тех лиц, от которых напрямую зависит доход собственника. Например, в сфере продаж — менеджеры по продажам, штатные агенты, операторы, занимающиеся поиском клиентов. В сфере производства этими лицами выступают работники, производящие продукцию.

Подтверждающие документы

Вся важная информация содержится в положении о премировании. Поводом для бухгалтера к расчету и начислению премии является приказ руководителя компании. После получения указания бухгалтерия производит необходимые вычисления, отдает результат на подпись руководителю.

Тот ознакамливается с предоставленными данными и, если его все устраивает, ставит свою визу или акцепт, то есть подпись. В дальнейшем необходимо уведомить работников под роспись о начисленной им премии по итогам года.

Подтверждающими документами являются все выше перечисленные: положение, приказ о премировании, листок расчета, уведомление с подписями.

Все с нетерпением ждут 13 зарплату!

Источник: https://BusinessMan.ru/new-13-zarplata-premiya-po-itogam-goda-poryadok-naznacheniya-rascheta-i-vyplaty.html

Как рассчитать годовую премию онлайн калькулятор — Кредитный юрист

Пример расчета премии сотрудникам является общим, но таким образом рассчитывать платежи можно в любой организации – если это позволяют сделать внутренние нормативные акты и данная процедура не противоречит ст.№191 ТК РФ.

Согласно законодательству премия является частью заработка. Именно поэтому она обязательно используется при расчёте средней его величины.

Но важно помнить, что допускается это только в отношении премий, которые рассчитываются и выплачиваются на основании условий, обозначенных в письме Роструда №317-6-1 от 13.02.07 г.

Величина данного налога составляет 13%, его перечисление в бюджет государства делает работодатель, именно он является налоговым агентом для своего работника.

Внимание

Система премирования в обязательном порядке должна включать в себя следующие основные элементы:

- показатели – основания для выплаты премии;

- условия премирования;

- величина премии;

- перечень лиц, которым выплачивается премия;

- периодичность выплат;

- основания для премирования.

Все этим моменты должны быть в обязательном порядке отражены непосредственно во внутриорганизационных нормативных актах.

При этом расчет квартальной премии за фактически отработанное время должен осуществляться всегда заблаговременно.

Онлайн журнал для бухгалтера

Учет годовой премии при расчете среднего заработка для отпускных и командировочных Включать годовую премию в расчет среднего заработка для целей расчета отпускных и командировочных выплат обязывают ст.

139 и 167 ТК РФ, а также положение «Об особенностях порядка исчисления средней заработной платы», утвержденное постановлением Правительства РФ от 24.12.2007 № 922.

Важно

Однако вознаграждение за год в этом расчете будет учтено в своем особом порядке.

Годовое вознаграждение попадет в расчет среднего заработка независимо от времени фактического исчисления.

Но есть ряд условий: премия должна относиться к году, предшествующему году, в котором делается расчет.

Как правильно произвести расчет премии сотрудникам

Если же процент премии или фиксированный процент не меняется в отношении всего коллектива, можно оформить выдачу премии приказом № Т-11а. Случай 1. Как правильно рассчитать премию за месяц? В организации премия устанавливается в процентном соотношении к зарплате.

Согласно приказу руководителя премия выплачивается всем работникам организации в одинаковом проценте от зарплаты.

Как рассчитать премию? 1. Оклад умножаем на процент премии.2.

Затем складываем оклад и процент.3.

Как рассчитать премию от оклада: формула

Важно помнить, что она должна быть соответствующим образом рассчитана и отражена в бухгалтерии.

При этом как самому работнику, так и его работодателю следует обязательно разобраться с некоторыми важными вопросами:

- определениями;

- кому выдается;

- законные основания.

Определения Чтобы исключить неверное понимание действующего на территории РФ законодательства, необходимо знать значение следующих основных определений и терминов:

- премия;

- виды премий;

- основание для начисления премии;

- НДФЛ.

Премия (денежная или в иной форме) – представляет собой процедуру поощрения работника за выполнение определенного плана или же за добросовестное отношение к своим непосредственным обязанностям.

Существует множество различных видов премий. Процедура расчёта каждой имеет всевозможные индивидуальные особенности.

Prednalog.ru

Примерные показатели премирования для распространенных форм оплаты труда: Форма оплаты труда Показатели назначения премий Показатели снижения размера премии Сдельная форма Выполнение ежемесячного или квартального плана по выручке, экономия материальных ресурсов Невыполнение плана, нарушение трудовой дисциплины Повременная форма Внедрение передовых методов работы, освоение техники, участие в проектах компании, выполнение плата производственной структурой Нарекания за нарушение распорядка и допущения ошибок, снижение производственных показателей в целом по отделу Сдельно-премиальная Улучшение качественных и количественных производственных показателей Снижение переменной составляющей оплаты труда, нарушение правил охраны труда В документе, регулирующего выплату премий, должны быть определены условия лишения поощрения.

Как рассчитать и провести учет годовой премии?

132 ТК РФ). Лица, принятые по трудовому договору как совместители, имеют права и гарантии, аналогичные правам лиц с договорами основного трудоустройства.

Положение о премировании компании «Актив» отправлено на доработку.

Показатели назначения годовых премий При определении производственных показателей рассматриваются разные условия труда для получения стимулирующей выплаты.

В локальном акте предусматриваются отличительные условия для разных профессий и должностей работников, форм оплаты труда.

Читайте также статью: → «Учет премии при расчете отпускных, больничного, декретных.

Примеры».

Как рассчитать премию от оклада

Однако этот вопрос не является предметом настоящей статьи.

Помощником бухгалтера в вопросах расчета поощрительных выплат часто выступает труженик службы персонала компании. Он, как правило, лучше знаком с первоисточниками, которые содержат порядок и способы расчета поощрительных выплат (к которым относится соответствующее внутреннее положение, а также коллективный договор).

Каков максимальный и минимальный показатель? Вопросу величин поощрительных выплат труженикам посвящена статья 144 Трудового кодекса Российской федерации (далее по тексту – ТК РФ).

При этом, если предыдущая редакция этой статьи не предусматривала ограничений по величине премиальных выплат и отдавала этот вопрос на откуп работодателю, то в настоящей редакции такой демократический подход распространяется только на негосударственные структуры.

Расчет премии

Данная статья определяет следующие важные моменты:

- премирование за добросовестное выполнение своих должностных обязанностей;

- премирование на основании действия коллективного трудового договора.

Также при возможности необходимо изучить следующие законодательные документы:

- Постановление Госкомстата РФ №1 от 05.01.04 г.

Источник: http://helpcredits.ru/kak-rasschitat-godovuyu-premiyu-onlajn-kalkulyator/

Нюансы расчета, бухгалтерского и налогового учета премии по итогам года

Годовая премия — один из видов стимулирующих выплат сотрудникам, соответственно она является частью оплаты труда и включена в систему формирования заработной платы работников в компании

Подходит к концу календарный год. Многие работодатели по итогам деятельности за год выплачивают сотрудникам годовые премии. О том, как отразить эту выплату в бухгалтерском и налоговом учете, а также как правильно рассчитать показатели для исчисления средней заработной платы расскажем в сегодняшней статье.

Порядок расчета и бухучета годовой премии

Годовая премия — один из видов стимулирующих выплат сотрудникам, соответственно она является частью оплаты труда и включена в систему формирования заработной платы работников в компании.

Работодатель вправе сам обозначить перечень стимулирующих выплат, периодичность их выдачи сотрудникам и источники формирования премиального бюджета.

Эти параметры обязаны быть закреплены внутренними нормативными актами, в том числе коллективным трудовым договором и трудовыми договорами с сотрудниками (ст. 135 ТК РФ).

Если премиальные выплаты по итогам года оговорены в локальных правовых актах компании, то в них же обязаны быть утверждены показатели, по которым будет начисляться премия, а также алгоритм расчета премиальных сумм.

От иных видов стимулирующих выплат годовая премия отличается некоторыми особенностями:

- она привязывается к показателям деятельности учреждения по итогам года;

- начисление такой премии сотрудникам по факту производится после завершения того года, к которому она относится.

Иногда работодатели размер суммы годовой премии привязывают к стажу работы конкретного сотрудника — чем больше трудится работник в компании, тем выше его годовая премия.

Кроме того, годовые премии, как и иные стимулирующие выплаты в течение года, рассчитываются на основании фактически отработанного сотрудником периода.

Так, если человек проболел несколько месяцев, то логично, что его годовая премия будет ниже, чем у остальных работников, ведь он не участвовал в деятельности компании и не влиял на показатели производительности в период своей болезни.

Источником финансирования годовой премии могут выступать расходы на оплату труда из чистой прибыли организации.

При этом в бухучете делаются следующие проводки:

- Дт 20, 23, 25, 26, 29, 44 / Кт 70 — начисление премии по итогам года;

- Дт 84/ Кт 70 — начисление премии по итогам года за счет прибыли компании;

- Дт 20, 23, 25, 26, 29, 44 / Кт 69 (по субсчетам страховых взносов) — начисление на сумму годовой премии страховых взносов;

- Дт 70 / Кт 68 — удержание НДФЛ с суммы премии по итогам года.

Источник: https://www.BuhSoft.ru/article/886-nyuansy-rascheta-buhgalterskogo-i-nalogovogo-ucheta-premii-po-itogam-goda

Можно ли начислить премию за составление годовой бухгалтерской отчетности в феврале

Кроме того, если сумма премий подтверждается расчетами (например, процент от суммы договоров с новыми клиентами, от суммы полученной прибыли и т.д.), то у инспекторов не останется никаких шансов снять расходы на выплату таких премий.

! Обратите внимание: нередко премии сотрудникам начисляются примерно с такой формулировкой «За своевременное и добросовестное исполнение своих обязанностей».

Если Вы хотите включить премии в налоговые расходы, лучше не пользоваться этой формулировкой, потому, что своевременное и добросовестное исполнение своих трудовых обязанностей является обязанностью работника, а не объектом дополнительного стимулирования.

Налоговики в этом случае, скорее всего снимут такие расходы. Поэтому если невозможно привести конкретные трудовые показатели для начисления премии, то лучше указать «За результаты работы по итогам месяца (квартала, года и т.д.)».

Размер премии главного или рядового бухгалтера, как и других категорий работников, должен быть конкретизирован, это твердая сумма или процентное отношение к определенной базе. Скачать образец формы Т-11 Скачать унифицированную форму Т-11 Скачать унифицированную форму Т-11а Если для расчета трудно использовать количественные показатели, то лучше в Положении указать высший и низший пределы.

В качестве дополнительных критериев можно указать стаж работы на предприятии, выполнение сложных видов работ, другое. Бессрочное Положение может действовать до момента, пока не будет принят новый локальный акт для регулирования вопросов поощрения.

Важно

Если Положением приняты какие-то требования по выплате премии, например, по итогам года, то директор не вправе это отменить. Премия должна быть начислена, несмотря на финансовое положение предприятия.

За что можно премировать бухгалтера?

В приказе работодателю следует указать, почему он изменяет СОТ. Самим Положением следует установить:

- основания для выплат премиальных;

- условия и порядок;

- круг работников, которым полагаются выплаты;

- источник финансирования;

- перечень показателей, на основании которых премия может быть назначена или отменена;

- другое.

С момента, как Положение будет введено на предприятии, во вновь заключаемых трудовых договорах следует делать на него ссылку.

Министерство финансов указывает, что если работников премируют на основании Положения и трудовых договоров, то оформлять приказ в каждом случае по ф. Т-11 и Т-11а необязательно.

Как рассчитать и провести учет годовой премии?

Общий список выплачиваемых премий, правила их начисления и источники выплаты работодатель устанавливает у себя самостоятельно, закрепляя во внутреннем нормативном акте (ст. 135 ТК РФ).

Если выплата премии за год предусмотрена, то к ней такой документ также имеет отношение.

В нем, в частности, будут определены показатели, обусловливающие возможность начисления премии, и алгоритм расчета ее суммы.

Критерии и порядок премирования главного и рядового бухгалтера

Внимание

У работодателя появляется возможность стимулировать работников на достижение более высоких показателей и результатов, и при этом не переплачивать им если такие показатели не достигнуты. А для работников премиальная часть заработной платы – это реальная возможность получать большее вознаграждение за свой труд.

Как привести начисление премий в соответствие с трудовым и налоговым законодательством и избежать проблем при проверках – читайте далее.

Премии: налогообложение и оформление

Коэффициент трудового участия Если на предприятии трудится один бухгалтер, то выделенная премия достанется полностью ему. Если штат сотрудников отдела бухгалтерии составляет несколько человек, то премия должна быть распределена между ними.

Коэффициент трудового участия применяется исходя из того, сколько работы было выполнено каждым бухгалтером. Трудовое участие – это не только слаженное выполнение определенной работы всем коллективом, но и подмена отсутствующего сотрудника.

В таком случае премия должна быть начислена тому бухгалтеру, который достаточно длительно трудился, выполняя обязанности двух работников. Оплата за дополнительные функции Нередко отделу бухгалтерии приходится выполнять дополнительные функции, особенно если «кадров» на данный момент на предприятии не хватает.

Учет годовой премии, начисленной в начале следующего года

Но это не значит, что такой работник бесполезен. Напротив, от того, насколько эффективно трудится бухгалтер, во многом зависит правильность ведения компанией документации. Сдача отчетности в налоговую службу без него тоже невозможна.

Рассмотрим, какие показатели премирования для бухгалтера могут быть, чтобы простимулировать его или отметить успехи. Подписывайтесь на бухгалтерский канал в Яндекс-Дзен!

- 1 Какие бывают замечания

- 2 Эффективная работа

- 3 Оптимальный подход

- 4 За что поощрять

- 5 Коэффициент трудового участия

- 6 Оплата за дополнительные функции

- 7 Обучение других сотрудников

- 8 Когда снижать

- 9 Как рассчитать размер

- 10 Положение о поощрении

Какие бывают замечания В первую очередь, на размер вознаграждения влияет количество и серьезность имеющихся к бухгалтеру замечаний.

О., занимаемая должность);

- трудовые заслуги;

- сведения о выполненном и перевыполненном объеме работы;

- профессиональные достижения.

Подающий записку также должен отразить рабочую ситуацию, которая сложилась на данный момент, и указать заслуги работника по решению производственных вопросов. Служебная записка должна пройти путь согласования и для начала быть зарегистрирована в журнале входящей документации.

После того как руководитель рассмотрит прошение, он вынесет свою резолюцию – премировать бухгалтера или отказать. Свое решение он оформляет собственноручно на документе. Если будет принято положительное решение, отдел кадров оформляет приказ.

Бланк формы Т-11а Пример приказа Премии выплачиваются с различной регулярностью, обычно по результатам месяца, квартала или года, дополнительно в этих промежутках могут осуществляться иные поощрения.

Нагрузка в работе может возрастать во время подготовки и сдачи отчетности, сроки которой нельзя срывать.

Помимо основной работы, бухгалтер готовит, например, для сдачи годовые отчеты, этот факт может учесть работодатель.

- Осуществить оплату можно за подмену другого бухгалтера и выполнение его обязанностей полностью или частично. Обычно сотрудники подменяют друг друга в период отпусков или во время болезни, т. к. рабочий процесс не может быть остановлен.

- Начислить премию бухгалтеру можно за труд, который несвойственен для его профессиональных обязанностей. Например, работник занимается какое-то время исправлением или оформлением первичных документов, что должны делать менеджеры или операторы, возможно, он обучает рабочему процессу вновь принятого сотрудника.

- качественное и своевременное проведение инвентаризации на предприятии;

- проявление инициативы по привлечению инвесторов;

- своевременная и качественная подготовка отчетности по персонифицированным данным в ПФ, другие фонды, налоговую и контролирующие органы;

- отсутствие замечаний по результатам различных проверок;

- исполнение требований Положения об учетной политике;

- высокие результаты при выполнении сложной внеочередной работы;

- отсутствие ошибок при расчете зарплаты и своевременность при выдаче расчетных листов работникам;

- высокая скорость при выполнении различных функций, когда требуется производить расчеты с бюджетом, разрабатывать новые программы или положения;

- соблюдение финансовой дисциплины;

- другие.

Показатели для начисления премии бухгалтеру чаще всего не имеют четких рамок.

Источник: http://golden-mark.ru/mozhno-li-nachislit-premiyu-za-sostavlenie-godovoj-buhgalterskoj-otchetnosti-v-fevrale/

Как рассчитать годовую премию калькулятор

Как избежать подобной ошибки, и по какой формуле справедливо рассчитывать размер поощрения вы узнаете из этой статьи. О расчете премии и её размере читайте далее. Кем устанавливается размер премии работникам? Это ваше право, как руководителя компании.

Как рассчитать и провести учет годовой премии?

Таким образом, можно избежать множества ошибок. Если квартальная Премия квартального типа, в отличие от аналогичной выплаты по уже отработанному времени, не имеет четкого алгоритма расчета.

Потому каждая организация самостоятельно составляет формулу для вычисления подобного поощрения.

При этом в действующем законодательстве имеются четкие рекомендации по поводу установления величины премий:

- обязательно учитывать вклад в результат, сделанный каждым работником;

- величина выплаты должна быть обоснованной в экономическом плане.

Выплачиваться премии рассматриваемого типа могу за следующие показатели:

- качественные;

- количественные.

При необходимости работодатель может установить дифференцированный способ выплаты премий в зависимости от какого-то важного показателя.

Prednalog.ru

Согласно действующему сегодня законодательству, работодатель имеет право осуществлять материальное поощрение своих сотрудников за хорошо выполненную работу или же по иным причинам. Но при этом необходимо выполнять расчёт соответствующим образом, так как данная выплата является доходом, который облагается НДФЛ и должен быть соответствующим образом отражен в бухгалтерском учете.

- Основные сведения

- Как рассчитать сумму для премирования

- Годовая премия при расчете среднего заработка в 2018 году

Наличие каких-либо ошибок может привести к некоторым проблемам с налоговыми службами.

В Трудовом кодексе Российской Федерации прямо указывается на право работника получить оплату за свою работу.

Величина данного налога составляет 13%, его перечисление в бюджет государства делает работодатель, именно он является налоговым агентом для своего работника. Система премирования в обязательном порядке должна включать в себя следующие основные элементы:

- показатели – основания для выплаты премии;

- условия премирования;

- величина премии;

- перечень лиц, которым выплачивается премия;

- периодичность выплат;

- основания для премирования.

Все этим моменты должны быть в обязательном порядке отражены непосредственно во внутриорганизационных нормативных актах.

При этом расчет квартальной премии за фактически отработанное время должен осуществляться всегда заблаговременно.

Как рассчитать премию от оклада

В качестве него может выступать количество отработанного в конкретной организации времени, производительность или же нечто иное. Обычно квартальная премия начисляется сотруднику работодателем в последнем месяце отчетного периода (квартала).

Один из самых часто используемых и простых способов вычисления премии данного типа – в процентах к окладу. Акт расчета премии покупателю Допускается выплата какой-либо премии покупателю продавцом за какие-либо определенные действия.

При этом в качестве премии в данной ситуации обычно бесплатно предоставляется следующее:

- услуги/работы;

- подарки;

- партии товаров.

Основанием для расчета величины премии покупателю является специальный акт. Он представляет собой внутренний документ организации, с которой работает покупатель и формируется в каждом случае индивидуально руководством конкретной организации.

Как правильно произвести расчет премии сотрудникам

Назначение премии может иметь 2 составляющие – фиксированную и переменную части. Виды премиальных вознаграждений Размер премиального вознаграждения определяется в зависимости от порядка, определенного в Положении о премировании. На предприятии могут быть установлены различные варианты начислений:

- Выплата по среднему заработку пропорционально отработанному в течение года времени.

- Платеж с учетом коэффициента в зависимости от стажа работы на предприятии.

- Сумма, рассчитанная по коэффициенту трудового участия (КТУ) при премировании коллективов цехов, бригадных подрядов.

- Платеж без учета дополнительных условий в размере оклада или фиксированного процента от суммы при соответствии показателям назначения премии.

Выбор вида премии определяется работодателем на основании специфики деятельности и из расчета разумности стимулирования.

Нормативным правовым актом субъекта Российской Федерации может быть установлен предельный размер повышения районного коэффициента, устанавливаемого входящими в состав субъекта Российской Федерации муниципальными образованиями. Суммы указанных расходов относятся к расходам на оплату труда в полном размере.

Суть этого коэффициента, в том, что он является дельтой повышения месячного заработка за труд в нелегких климатических обстоятельствах. Этот повышающий коэффициент начисляется на месячные выплаты, установленную конкретным работодателем, согласно положениям трудового договором, а следовательно, и на поощрения.

Также учитываем, что квартальное поощрение, обычно выдается в следующем за кварталом календарном месяце, вместе с месячной ставкой. Вместе с тем, указанный коэффициент начисляется как на заработную плату, так и на поощрение.

Примерные показатели премирования для распространенных форм оплаты труда: Форма оплаты труда Показатели назначения премий Показатели снижения размера премии Сдельная форма Выполнение ежемесячного или квартального плана по выручке, экономия материальных ресурсов Невыполнение плана, нарушение трудовой дисциплины Повременная форма Внедрение передовых методов работы, освоение техники, участие в проектах компании, выполнение плата производственной структурой Нарекания за нарушение распорядка и допущения ошибок, снижение производственных показателей в целом по отделу Сдельно-премиальная Улучшение качественных и количественных производственных показателей Снижение переменной составляющей оплаты труда, нарушение правил охраны труда В документе, регулирующего выплату премий, должны быть определены условия лишения поощрения.

Вместе с тем, действующее трудовое законодательство не запрещает выплату годовой премии уволенным сотрудникам, которые выполнили условия для премирования. Работодатель не вправе лишить премии такого сотрудника или выплатить лишь частично.

Как же выйти из такой ситуации, где, казалось бы, работник должен получить причитающиеся ему деньги, но в то же время никаких документальных расчетов проведено не может быть в принципе? Работодатель обязан выплатить работнику всю полагающуюся сумму, но уже в конце расчетного периода, когда будет готова вся необходимая документация с финансовыми итогами деятельности предприятия. Таким образом, работник получит свои деньги, но только в сроки, предусмотренные соответствующими нормативно-правовыми актами организации о порядке и условиях премирования сотрудников.

Источник: http://sv-groups.ru/kak-rasschitat-godovuyu-premiyu-kalkulyator/