Камеральная проверка: какие документы вправе затребовать инспекция

Как известно, камеральная проверка проводится по месту нахождения налогового органа, на основании представленных налогоплательщиком налоговых деклараций.

Однако налоговая декларация – не единственный документ, который изучают инспекторы на камеральной проверке. В ходе проверки инспекция нередко запрашивает дополнительные документы и письменные пояснения. Многие компании беспрекословно исполняют эти требования, и напрасно.

Важно помнить, что у компании нет безусловной обязанности представлять любые документы по желанию инспекторов. Налоговый кодекс закрепляет перечень ситуаций, в которых инспекция, проводящая камеральную проверку, вправе требовать у налогоплательщика документы и пояснения по расчету налогов. И этот перечень является конечным.

То есть любые требования сверх этого перечня являются незаконными.

Сегодня мы рассмотрим ситуации, когда сотрудники ИФНС вправе затребовать документы и пояснения, а компания должна их предоставить.

Налоговые ошибки в декларации

Если в ходе проверки декларации инспекторы обнаружили:

- ошибки в ее заполнении;

- противоречия в представленных документах;

- несоответствие представленных сведений с теми, которыми располагает ИФНС,

инспекция направляет компании требование с просьбой пояснить, откуда взялись налоговые ошибки, противоречия и несоответствия.

При получении такого требования необходимо представить письменные пояснения, объясняющие причины возникновения противоречий и раскрывающие корректность определения данных налоговой декларации. Вместе с пояснениями компания вправе также представить документы, подтверждающие достоверность показателей декларации.

Причем состав таких дополнительных документов в каждом случае налогоплательщик определяет самостоятельно. В частности, компания может представить выдержки из регистров налогового или бухгалтерского учета, обороты по счетам, из которых можно увидеть формирование показателей спорных строк налоговой декларации.

Декларация по прибыли с убытком

Компания сдала декларацию по налогу на прибыль, в которой показан убыток. В данном случае инспекция в ходе камеральной проверки по прибыли вправе направить компании требование о представлении пояснений, обосновывающих размер убытка.

В ответ на требование необходимо направить в ИФНС письмо, где подробно раскрываются причины образования убытка в соответствующем периоде. Там же стоит привести факторы хозяйственной деятельности компании, из-за которых возникло превышение расходов над доходами.

Для усиления изложенной в пояснениях позиции компания можно также приложить подтверждающие документы.

Поскольку в Налоговом кодексе не приводится перечень документов, обосновывающих получение убытка, то сама компания решает, какие именно документы на камеральной проверке по прибыли подать в каждом конкретном случае.

В частности, объяснить убыток могут помочь расшифровки строк 010, 020, 040 листа 02 декларации по прибыли, отчеты по проводкам бухгалтерских счетов, аналитические регистры бухгалтерского или налогового учета.

Уточненная декларация

Если компания подала уточненную декларацию (так называемую «уточненку»), в которой уменьшилась сумма налога к уплате, инспекция непременно потребует пояснений и документального подтверждения – это закрепленное Налоговым кодексом право налоговиков.

Но при этом важно различать две ситуации.

-

Уточненная декларация подана в течение двух лет с момента наступления срока подачи первичной декларации

В такой ситуации инспекция вправе истребовать у компании только пояснения по вопросу уменьшения показателей. -

Уточненная декларация подана по истечении двух лет с последнего дня срока для подачи налоговой декларации

При таких обстоятельствах ИФНС вправе запросить у компании также первичные бухгалтерские и иные документы, подтверждающие изменение сведений в соответствующих показателях налоговой декларации, а также регистры налогового учета, на основании которых сформированы указанные показатели до и после их изменений.

До этого года при камеральной проверке декларации по НДС инспекция вправе была истребовать у компании документы только в одном случае:

- если в декларации по НДС налог заявлен к возмещению.С 1 января 2015 года в Налоговый кодекс были введены дополнительные основания, позволяющие истребовать у компании документы во время проведения камеральной налоговой проверки:

- сведения об операциях, отраженных в декларации по НДС, противоречат другим данным из этой же декларации;

- сведения об операциях, отраженных в декларации по НДС, противоречат данным в налоговой декларации, представленной другим лицом, либо в журнале учета счетов-фактур, представленном другим лицом.

Причем выявленные противоречия должны свидетельствовать о занижении суммы НДС к уплате или о завышении суммы НДС к возмещению.

Перечень документов, которые инспекция вправе запросить, остался открытым. Но есть основное условие, которому должны соответствовать запрошенные документы: их относимость к определению показателей, отраженных в декларации по НДС.

Таким образом, в требовании о представлении документов инспекция может запросить:

- полученные и выставленные счета-фактуры;

- первичные документы (акты, товарные накладные), подтверждающие приобретение товара, услуги, работы и принятие их к учету;

- договоры с поставщиками;

- копии книги продаж, книги покупок, журнала учета полученных и выставленных счетов-фактур за период, отраженный в декларации;

- др. документы, относящиеся к указанным операциям.

Льготы в налоговых декларациях

Если компания представила налоговую декларацию, в которой заявлены налоговые льготы, инспекция вправе истребовать у налогоплательщиков документы, подтверждающие право на применение льгот.

Документы для камеральных проверок определяются индивидуально для каждой заявленной льготы. К примеру, документами, подтверждающими право на освобождение от НДС медицинских услуг, оказываемых медицинскими организациями и ИП, осуществляющими медицинскую деятельность, являются лицензия и документы, подтверждающие факт оказания медицинских услуг.

В каком виде подавать документы по требованию инспекции?

Источник: https://1c-wiseadvice.ru/company/blog/kameralnaia-proverka-kakie-dokumenty-vprave-zatrebovat-inspektsiia-5900/

Какие бумаги вправе запрашивать у вас налоговая инспекция и что именно должно быть в их требовании

Наверняка вы хоть раз сталкивались с требованием от налоговой инспекции при налоговой проверке предоставить им документы. Но далеко не всегда есть уверенность, что в нем все по закону.

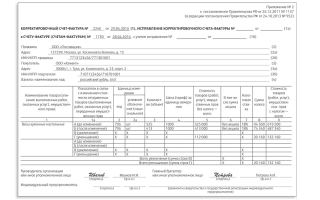

В этой статье мы расскажем, когда есть смысл спорить с проверяющими и отказывать им в документах, а когда этого делать не стоит. Пример того, как может выглядеть сам запрос, мы разместили ниже.

Цифрами в образце мы отметили, на что обратить внимание. А все подробности — в материале.

Кроме того, в таблице ниже для вашего удобства приведены выводы судей по частым ситуациям, связанным с запросом документов при налоговой проверке.

Выводы судей в разных ситуациях, связанных с исполнением требований о предоставлении документов

| Главный вывод судей | Суть ситуации | Обоснование | Реквизиты судебного решения |

| Ревизоры затребовали документы в ходе проверки самой компании (ст. 93 Налогового кодекса РФ) | |||

| Компания вправе отказать налоговикам в копиях документов, если прежде она уже предоставляла их оригиналы | Ревизоры при проверке запросили у компании оригиналы документов. Она их предоставила. Затем поступило второе требование по тем же документам, но уже в копиях. Организация не стала исполнять это поручение. За отказ ее оштрафовали | Судьи поддержали компанию. Ведь документы она не скрывала, а предоставила по первому требованию в установленный срок. Значит, вина организации отсутствует | Постановление ФАС Западно-Сибирского округа от 14 февраля 2012 г. по делу № А81-2327/2011 |

| Требование, выставленное в последний день проверки, можно не исполнять | Налоговики направили в адрес компании требование по почте в день окончания выездной проверки. Одновременно со справкой о ее проведении | Судьи напомнили, что выездная проверка заканчивается в день составления справки (п. 8 ст. 89 НК РФ). С этого момента компания уже не обязана выполнять требования проверяющих, связанные с этой ревизией | Постановление ФАС Волго-Вятского округа от 8 февраля 2012 г. по делу № А79-2715/2011 |

| Для подтверждения вычета НДС при ввозе товара налоговики не вправе просить документы о последующей продаже такой продукции | Проверяя обоснованность вычета по НДС, контролеры помимо установленных документов запросили большой объем других бумаг | Чтобы доказать право на вычет НДС, достаточно подтвердить ввоз товара, его оприходование и уплату налога при ввозе. А запрошенные инспекцией документы относятся к последующей перепродаже товаров и никак не влияют на само право вычета | Постановление ФАС Восточно-Сибирского округа от 18 января 2012 г. по делу № А78-4030/2011 |

| Проверяя уточненные суммы, ревизоры вправе требовать бумаги только по измененным сведениям | Налоговики при проверке уточненной декларации по НДС запросили документы, которые относятся к уже проверенным суммам. Они были подтверждены при камеральной проверке первичной декларации | При проверке уточненки ревизоры вправе попросить только документы, относящиеся к дополнительно заявленной сумме налоговых вычетов | Постановление ФАС Поволжского округа от 26 января 2012 г. по делу № А55-10829/2011 |

| Контролеры запросили документы у компании в отношении ее контрагентов (ст. 93.1 Налогового кодекса РФ) | |||

| Если запрос составлен по утвержденной форме, но заполнен неверно, его можно не исполнять | Ревизоры оформили требование на утвержденном бланке. Перечень запрашиваемых документов указали не в графе «Наименование документа», а в примечании | Для списка документов есть специальная графа. Если перечень бумаг указан в другой строке, это считается нарушением формы требования. Такие поручения компании вправе не выполнять | Постановление ФАС Западно-Сибирского округа от 22 марта 2012 г. по делу № А46-10396/2011 |

| Ревизоры должны указывать в требовании, на каких основаниях они запрашивают бумаги | Запросив документы, налоговики не разъяснили, каким образом интересующая их компания связана с проверяемой организацией | Из требования должно быть понятно, как перечисленные в нем документы могут влиять на деятельность какой-то другой компании. И какое имеют к ней отношение | Постановление ФАС Поволжского округа от 2 февраля 2012 г. по делу № А55-21125/2010 |

| Филиал обязан исполнять требования наравне с головным подразделением | Налоговики направили требование в адрес филиала. Но в срок документы не получили. Компания оправдывалась тем, что в статье 93.1 кодекса не предусмотрена возможность истребовать документы у обособленного подразделения | Судьи пришли к выводу о том, что филиал, как законный представитель самой компании, должен был исполнить требование или хотя бы сообщить об отсутствии запрошенных сведений в установленные сроки | Постановление ФАС Северо-Западного округа от 27 февраля 2012 г. по делу № А56-34525/2011 |

Не стоит игнорировать требование только потому, что оно не по форме и на нем нет подписи начальника ИФНС

Вообще утвержденная форма требования есть в приказе ФНС России от 31 мая 2007 г. № ММ-3-06/338 @. Но на деле ревизоры не всегда придерживаются данного шаблона. Они могут выставить вам требование, написанное от руки и не на бланке. Спорить по поводу такого запроса бессмысленно. Только этой причины не хватит, чтобы объявить требование незаконным.

Здесь же скажем про еще одно заблуждение насчет оформления. Вовсе не обязательно, чтобы требование подписал строго начальник инспекции или его заместитель. Кроме них это может сделать и непосредственно тот инспектор, который проводит проверку (п. 1 ст. 93 Налогового кодекса РФ). (1)

Как узнать, кто именно проверяет вашу компанию? При выездной проверке фамилии инспекторов перечислены в решении о проведении ревизии. А вот с камеральной другая ситуация — перечня проверяющих нигде нет. Хотя тут, как правило, все требования подписывает либо начальник инспекции, либо его заместитель. Поэтому повод для сомнений у вас вряд ли найдется.

Копии бумаг безопаснее предоставить ревизорам именно в тот срок, который обозначен в требовании

Казалось бы, по поводу того, в какой срок исполнить требование, вопросов возникнуть не должно. Таковой ревизоры четко прописывают в форме запроса.

(2) На то, чтобы предоставить документы в ходе выездной или камеральной проверки, вашей компании по закону дается 10 рабочих дней со дня вручения (ст. 93 Налогового кодекса РФ).

А если у вас запрашивают бумаги в отношении вашего контрагента — тогда пять рабочих дней, как это установлено статьей 93.1 кодекса.

Однако на практике бывает так, что сразу, как только вы получили запрос, налоговая инспекция приостанавливает проверку.

К слову, такое может случиться в ходе выездной ревизии, когда истребуют информацию у ваших контрагентов (п. 9 ст. 89 Налогового кодекса РФ).

Можно ли не давать документы, пока инспекторы не возобновят ревизию? Лучше так не делать. Мы советуем вам все-таки ориентироваться на срок, обозначенный в требовании.

Чиновники убеждены, что приостановка проверки не дает организации законного повода отсрочить подготовку запрошенных документов. Об этом — письмо Минфина России от 3 июля 2008 г. № 03-02-07/1-246. То есть перерыв в проверке никак не влияет на обязанности самой компании.

Если же, находясь в подобной ситуации, вы уже пропустили сроки требования, а инспекторы выставили штраф, можете попробовать оспорить его через суд. Шанс выиграть есть. Свидетельство тому — постановление ФАС Восточно-Сибирского округа от 27 июля 2011 г. по делу № А78-343/2011.

И еще. Когда вы не против исполнить требование, но в срок не успеваете просто потому, что запросили уж слишком большой объем бумаг, направьте инспекторам письмо.

В нем распишите причины и период времени, который вам предположительно потребуется (п. 3 ст. 93 Налогового кодекса РФ). Это нужно сделать на следующий рабочий день после получения запроса. Ревизоры, конечно, могут и отказать.

Но так в случае спора у вас будет чем оправдаться в суде за просрочку.

Вы вправе отказать в документах по тем налогам или периодам, которые не входят в рамки налоговой проверки

А какие документы вправе запросить контролеры? Вот, пожалуй, основное правило: истребуемые бумаги должны относиться к проверяемым налогам и периоду проверки. (3)

Допустим, вы подали декларацию по НДС. Если вы воспользовались правом на льготу или заявили налог к возмещению, налоговики в ходе камеральной проверки могут попросить подтверждающие документы.

Но только те, что обосновывают ваши действия в проверяемом периоде (п. 6, абз. 2 п. 8 ст. 88 Налогового кодекса РФ). Когда же никаких преимуществ и оснований заявлять вычеты у компании нет, дополнительных документов с вас спросить не могут.

Об этом говорит пункт 7 статьи 88 Налогового кодекса РФ.

А вот при выездной ревизии запросить у вас могут практически любые документы. Но опять же в рамках проверяемых налогов и исследуемого периода.

Так что если в требовании контролеры перечислили давнишние документы, смело пишите мотивированный границами проверки отказ. К примеру, если у вас идет выездная ревизия по 2010 году, а запрос поступил на бумаги, датированные 2009 годом.

Если в требовании нет конкретного перечня документов, штраф за его неисполнение можно оспорить в суде

Вот еще один повод отказать налоговикам. В требовании не названы реквизиты конкретных документов. (4) А таковые должны обязательно быть. Это подчеркнули чиновники из Минфина России еще в письме от 26 июля 2007 г. № 03-02-07/1-348. Налоговики же зачастую это условие не выполняют. И пишут в требовании например так: «…предоставить счета-фактуры за 2010 год».

Конечно, когда хочется всячески избежать претензий, лучше исполнить даже неконкретизированное поручение. Но нередко объем документов за год действительно велик и подготовить все в установленный срок невозможно. В таком случае опять же просите об отсрочке.

А если вам откажут и оштрафуют, знайте, что судьи будут на вашей стороне. Ведь если нет перечня документов, то и размер штрафа рассчитать невозможно. По закону 200 руб. берут за каждый непредоставленный экземпляр, а тут с числом бумаг как раз неясно.

Подобный вывод содержится в постановлении ФАС Московского округа от 4 августа 2011 г. № КА-А40/8424-11.

Бумаги можно повторно не предоставлять, если налоговая инспекция получали их от вас прежде

У вас повторно требуют копии документов, которые вы уже раньше предоставляли налоговикам? В большинстве случаев можно такие бумаги не дублировать. Так указано в пункте 5 статьи 93 Налогового кодекса РФ. Но свой отказ стоит письменно объяснить инспекторам, сославшись на норму закона.

Правда, есть два исключения. Первое — вы предоставили прежде подлинники, которые потом к вам вернулись. И второе — истребованные ранее документы были утрачены при потопе, пожаре или другом чрезвычайном случае. В таких ситуациях кодекс обязывает вас выдать бумаги налоговикам повторно.

Будьте готовы получить требование по юридическому адресу, даже если по нему ваша компания не находится

И напоследок скажем о не менее важном реквизите требования — об адресате. (5) Бывает, что по каким-то причинам компания не находится по юридическому адресу.

В этом случае рекомендуем уведомить вашу инспекцию о фактическом месте расположения. Или же контролируйте поступающую на юрадрес почту. В противном случае корреспонденция может до вас не дойти вообще.

А вместе с ней и требование налоговиков.

Если вы не предпримете никаких мер и, соответственно, не исполните в установленный срок запрос, инспекторы оштрафуют организацию. Или, хуже того, доначислят налоги, обосновав отсутствием подтверждающих бумаг. С этим будет бесполезно спорить даже в суде (постановление ФАС Поволжского округа от 20 января 2012 г. № А72-881/2011).

Другое дело, когда проверяющие по невнимательности отправили требование не туда, куда надо. А вы, ни о чем не подозревая, вдруг получаете уже итоговое решение со штрафом. Понятное дело, что вашей вины в том, что требование до вас не дошло и вы его не исполнили, здесь нет. Но это скорее всего придется доказывать в суде.

Мария Соколова, эксперт журнала «Главбух»

Источник: http://www.usn-rf.ru/nalogi-i-pravo/kakie-bumagi-vprave-zaprashivat-u-vas-nalogovaya-inspekciya-i-chto-imenno-dolzhno-byt-v-ix-trebovanii/

Какие документы может потребовать налоговая при проверке?

Время прочтения:<\p>

Какие документы может требовать от вас налоговая? Как не предоставить лишнюю информацию и не попасть на штраф? Наш автор Марат Самитов начинает серию статей про камеральную проверку.

По общему правилу налоговые органы не вправе истребовать в ходе камеральной проверки дополнительные сведения и документы, но есть отдельные исключения, когда их истребование допустимо. В частности, инспекция вправе запросить у налогоплательщика документы, которые он должен был приложить к декларации в соответствии с Налоговым кодексом РФ, но не приложил.

В каких ситуациях нк разрешает инспекторам запрашивать документы

В НК РФ указаны случаи, когда инспекция вправе истребовать в рамках камеральной проверки определенные документы.

1. У налогоплательщика есть операции (имущество), по которым он применил налоговую льготу. Документы, которые подтверждают право на заявленную в декларации льготу.

2. Налогоплательщик подает декларацию по НДС с суммой налога к возмещению. Документы, которые подтверждают правомерность вычетов налогоплательщика по ст. 172 НК РФ

3. Налогоплательщик является участником договора инвестиционного товарищества и представил декларацию (расчет) по налогу на прибыль или НДФЛ.

Сведения, которые отражают:

— период участия налогоплательщика в договоре инвестиционного товарищества;

— приходящуюся на него долю прибыли (расходов, убытков) инвестиционного товарищества

4. Налогоплательщик представил уточненную декларацию, в которой сумма налога к уплате меньше, либо сумма убытка больше, чем в ранее представленной отчетности за тот же период. При этом «уточненка» подана спустя два года со дня, установленного для подачи первичной отчетности за соответствующий отчетный (налоговый) период

Документы, перечисленные в п. 8.3 ст. 88 НК РФ, а именно:

— первичные и иные документы, подтверждающие изменение сведений в соответствующих показателях отчетности;

— аналитические регистры налогового учета, на основании которых сформированы указанные показатели до и после их изменения.

5. Проводится проверка налогов, связанных с использованием природных ресурсов.

Документы, на основании которых налог исчислялся и уплачивался.

6. Сведения об операциях, отраженные в представленной налогоплательщиком декларации по НДС, противоречат друг другу или не соответствуют данным о тех же операциях, которые содержатся:

— в декларации по НДС, представленной другим налогоплательщиком, иным лицом, обязанным подать декларацию по НДС;

— в журнале учета полученных и выставленных счетов-фактур, представленном в налоговый орган лицом

Счета-фактуры, первичные и иные документы, относящиеся к указанным операциям. К иным документам можно отнести, например, книгу продаж, книгу покупок, журнал учета полученных и выставленных счетов-фактур.

7. Налогоплательщик, использующий налоговые льготы, предусмотренные для участников региональных инвестиционных проектов Налоговым кодексом РФ и законами субъектов РФ, представил в налоговый орган декларацию, в которой заявлена такая льгота.

Документы и сведения, которые подтверждают соответствие показателей реализации регионального инвестиционного проекта требованиям к таким проектам и их участникам, установленным Налоговым кодексом РФ и законами соответствующих субъектов РФ.

8. Налогоплательщик представляет декларацию по акцизам, при этом выполняется любое из следующих условий:

— в декларации заявлены налоговые вычеты по ст. 200 НК РФ в связи с тем, что покупатель вернул налогоплательщику ранее реализованные подакцизные товары, кроме алкогольной и подакцизной спиртосодержащей продукции;

— декларация представлена в связи с тем, что налогоплательщик — производитель алкогольной и подакцизной спиртосодержащей продукции возвратил этиловый спирт поставщику — производителю этилового спирта;

— в декларации отражены налоговые вычеты сумм акциза, которые налогоплательщик уплатил при ввозе в РФ подакцизных товаров, в дальнейшем использованных в качестве сырья для производства подакцизных товаров.

Первичные и иные документы, подтверждающие возврат подакцизных товаров и правомерность применения вычетов сумм акциза. Исключением являются документы, ранее представленные в налоговые органы по иным основаниям.

9. Проводится камеральная проверка расчета по страховым взносам, в котором отражены суммы, не подлежащие обложению страховыми взносами, и применены пониженные тарифы страховых взносов

Сведения и документы, подтверждающие обоснованность отражения сумм, не подлежащих обложению страховыми взносами, и применения пониженных тарифов страховых взносов.

10. Проводится камеральная проверка декларации по налогу на прибыль, в которой заявлен инвестиционный налоговый вычет, предусмотренный ст. 286.1 НК РФ.

Пояснения, касающиеся применения инвестиционного налогового вычета, и первичные и иные документы, подтверждающие правомерность его применения.

На что не имеют права налоговики

Налоговый орган не вправе расширять круг истребуемых документов, который очерчен в соответствующем положении Налогового кодекса РФ.

Региональные и местные власти также не вправе расширять путем принятия нормативных правовых актов круг документов, представляемых для камеральной проверки.

Налоговый орган вправе требовать только те документы, которые непосредственно относятся к предмету проверки. В случае если налогоплательщик не исполнил требование, в котором запрошены дополнительные документы, не относящиеся к вопросам проверки, его нельзя оштрафовать по п. 1 ст. 126 НК РФ (Постановление Президиума ВАС РФ от 08.04.2008 N 15333/07).

Налогоплательщик не может быть привлечен к ответственности за непредставление документов по п. 1 ст. 126 НК РФ, если они не связаны непосредственно с исчислением проверяемого налога.

По общему правилу, повторно запрашивать документы в ходе камеральной проверки, которые налогоплательщик ранее уже представлял в инспекцию при проведении в отношении него камеральных или выездных налоговых проверок, а также документы, представленные им в виде заверенных копий в ходе проведения налогового мониторинга, запрещен.

Зачастую налоговики формулируют свое требование о представлении документов таким образом, что из него нельзя понять, какие именно документы должны быть представлены, но можно сделать вывод о круге истребуемых документов.

Например, в требовании указано: «Представить документы, подтверждающие право на применение льготы по налогу на имущество организаций в III квартале 2017 г.».

На практике выгоднее обратиться к инспектору за уточнением требования, что бы он конкретизировал какие именно документы его интересуют. Однако не стоит обращаться за разъяснениями, если вы не желаете представлять документы и готовы отстаивать свою позицию в суде. В этом случае ваше обращение просто даст повод налоговикам уточнить требование.

Как направляют требования

Передать требование инспекция может следующими способами:

1) вручение под расписку. Момент передачи требования определяется по отметке о его получении, которую на требовании проставляет налогоплательщик или его представитель;

2) направление по почте заказным письмом. Требование считается полученным на шестой рабочий день с даты отправки соответствующего заказного письма.

3) передача в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

Нередко на практике направленное по почте требование не доходит до налогоплательщика, поскольку он не принял мер по получению корреспонденции по своему адресу.

В таких случаях инспекция произведет доначисления по налогам, сославшись на непредставление документов по требованию.

Однако это не лишает налогоплательщика права впоследствии представить документы в вышестоящий налоговый орган в процессе обжалования решения инспекции.

Требование о представлении документов в связи с камеральной проверкой должно быть составлено не позднее срока ее окончания. В то же время на практике налоговики иногда истребуют документы и за пределами срока камеральной проверки в нарушение ст. 88 НК РФ.

Президиум ВАС РФ в подобной ситуации встал на сторону налогоплательщика. Требование о представлении документов, направленное инспекцией после того, как истек срок камеральной проверки, суд признал незаконным (Постановление Президиума ВАС РФ от 17.11.

2009 N 10349/09).

Как представить документы

В законодательстве предусмотрено несколько вариантов представления документов, истребуемых при камеральной налоговой проверке.

Если документы составлены на бумажном носителе, их можно представить:

— в виде заверенных копий, передав в налоговый орган лично или через представителя либо направив по почте заказным письмом;

— в электронной форме в виде электронных образов. Для этого документ, составленный на бумажном носителе, нужно преобразовать в электронную форму путем сканирования с сохранением реквизитов документа. Указанные электронные образы представляются в налоговый орган по форматам, установленным ФНС России, по телекоммуникационным каналам связи.

В случае необходимости, при проведении камеральной налоговой проверки инспектор вправе ознакомиться с подлинниками истребуемых документов.

Минфин России уточняет, что такая необходимость может возникнуть в следующих ситуациях:

— налоговый орган обнаружил несоответствие имеющихся у него сведений тем сведениям, которые представил налогоплательщик;

— необходима сверка представленных копий с соответствующими оригиналами документов.

По общему правилу, налогоплательщик должен представить в налоговый орган документы в течение 10 рабочих дней со дня получения соответствующего требования.

Если требование налоговый орган направил в последние дни камеральной проверки, и вы получили его уже после истечения трехмесячного срока, установленного для ее проведения, то данное требование вы должны исполнить.

Если нет возможности представить истребуемые документы в установленный срок (например, из-за большого объема запрошенных документов) необходимо письменно уведомить об этом проверяющих в течение одного рабочего дня, следующего за днем получения требования о представлении документов.

В уведомлении нужно объяснить причины, по которым документы невозможно представить в срок, и указать, когда их получится представить.

Что будет, если не представить документы

В случае, если налогоплательщик не представит документы в установленный срок или вообще откажется передать их по требованию налогового органа, с него могут взыскать штраф в размере 200 руб. за каждый непредставленный документ.

Это единственная налоговая санкция за указанное правонарушение.

Так, например, налоговики не вправе заблокировать вам расчетные счета только на том основании, что вы не исполнили требование о представлении документов.Одновременно на должностных лиц организации может быть возложена и административная ответственность за указанное правонарушение. На них могут наложить штраф в размере от 300 до 500 руб.

Источник: https://mag-m.com/biznes/kakie-dokumentyi-mozhet-potrebovat-nalogovaya-pri-proverke.html