Расшифровка кодов операций в декларации по НДС

Какие бывают коды, связанные с декларацией по НДС?

Код 1010292 — пояснения принципов кодирования операций на примерах

Что такое код вида операции 22?

Код ошибки 0000000002 в декларации по НДС, ошибка 4 (19) и другие загадочные цифры

Пример расшифровки кода

Налоговый период и другие кодировки, применяемые в декларации по НДС

Какие бывают коды, связанные с декларацией по НДС?

Каждый вид операции, производимой налогоплательщиком, обозначается в декларации определенным цифровым кодом. Это необходимо для повышения эффективности автоматической обработки деклараций. Указанные сочетания цифр и являются кодами операций в декларации по НДС.

Кроме того, кодироваться могут и другие показатели, не относящиеся к типам операций (например, налоговый период, вид деятельности и т. д.). Если при автоматической обработке декларации выявляются ошибки, налогоплательщик получает уведомление. В этом документе виды ошибок также кодируются.

Таким образом, в этом непростом налоговом отчете используется кодировка различного формата и назначения. Ее виды и примеры рассмотрим подробнее далее.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Код 10102920 — пояснения принципов кодирования операций на примерах

Коды операций в декларации по НДС показывают порядок обложения налогом той или иной транзакции. Код представляет собой семизначное число. Первые пять знаков обозначают группу:

- Операции, не признаваемые объектом налогообложения, — 1010800.

- Операции, не подлежащие налогообложению, — 1010200.

- Операции, облагаемые НДС по нулевой ставке, — 1010400.

- Операции, производимые налоговыми агентами, — 1011700.

- Операции по объектам основных средств — 1011800.

Две последние цифры кода обозначают конкретную операцию в рамках соответствующей группы. Например, для позиции код 1010292 в декларации по НДС пояснения будут следующими: речь идет об операциях займа в денежной форме или в виде ценных бумаг.

Полный перечень кодов операций находится в приложении 1 к Порядку заполнения налоговой декларации по НДС, утвержденному приказом ФНС от 29.10.2014 № ММВ-7-3/558@.

Что такое код вида операции 22?

Коды видов операций нужно отличать от кодов операций, рассмотренных в предыдущем разделе. Коды операций обозначают транзакции с точки зрения обложения НДС, разделяя их на «облагаемые» и «необлагаемые» категории. Коды видов операций показывают экономический смысл транзакции в целом, независимо от порядка начисления НДС при осуществлении конкретной операции.

Например, код вида операции 1 обозначает отгрузку товаров (работ, услуг), код 2 — получение оплаты и т. п.

Но поскольку коды видов операций используются в декларации по НДС, то в некоторых из них также присутствует определенная привязка к данному налогу.

В частности, код операции 22 в декларации по НДС обозначает отгрузку товаров, в отношении которых НДС был исчислен на таможне (подп. 1 п. 1 ст. 151 НК РФ).

Коды видов операций указываются налогоплательщиком в книге покупок и продаж, а затем автоматически попадают в декларацию при ее формировании.

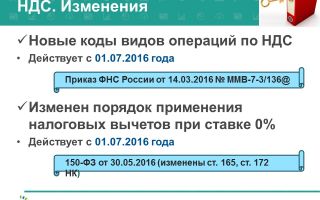

Перечень указанных кодов находится в Приложении № 1 к приказу ФНС РФ от 14.03.2016 № ММВ-7-3/136@.

Код ошибки 0000000002 в декларации по НДС, ошибка 4 (19) и другие загадочные цифры

Ошибка 0000000002 возникает, когда налоговый орган не может принять декларацию к обработке. Обычно это связано с неверным форматом или именем файла. В этом случае нужно повторно создать и отправить отчет, если ошибка повторится — обратиться в техническую поддержку своего оператора.

В случае выявления несоответствия данных при обработке декларации налоговики направляют плательщику требование о предоставлении пояснений. К требованию прилагается расшифровка ошибочных операций с кодами. Вариантов кодировки в данном случае может быть четыре:

- Код 1 — несоответствие с декларацией контрагента. Такое возможно, если контрагент не предоставил декларации за тот же период либо в его декларации нет соответствующей записи.

- Код 2 — не совпадает информация из книги продаж и книги покупок (разделы 8 и 9 декларации). Такая ситуация может возникнуть, например, при принятии к вычету НДС по выставленным ранее счетам-фактурам на аванс.

- Код 3 — не совпадает информация из журналов выданных и полученных счетов-фактур (разделы 10, 11 декларации). Это возможно, например, при отражении посреднических операций.

- Код 4 — иные ошибки, в этом случае рядом в скобках указывается номер графы с ошибкой.

Рассмотрим подробнее пример с использованием последнего варианта.

Пример расшифровки кода

Допустим, компания получила требование пояснить сведения из книги покупок, при этом упомянута ошибка 4 — 19 в декларации по НДС. Что означает данная кодировка?

Налоговые органы при проведении камеральных проверок по НДС руководствуются письмом ФНС России «О рекомендациях по проведению камеральных налоговых проверок» от 16.07.2013 № АС-4-2/12705. Согласно ему, к стандартному требованию при необходимости могут прилагаться таблицы с расшифровкой ошибочных показателей.

Если речь идет о книге покупок, то налоговики направят таблицу в соответствии с приложением 2.1 к указанному письму. Графа 19 таблицы соответствует строке 180 раздела 8 декларации (сумма налога по счету-фактуре или разница суммы налога по корректировочному счету-фактуре, принимаемая к вычету).

Значит, эту строку налогоплательщик и должен проверить на предмет возможных ошибок.

За непредоставление в установленный срок (5 дней) соответствующих пояснений налогоплательщик может быть оштрафован на 5000 руб., а в случае повторного нарушения в течение года — на 20 000 руб. (ст. 129.1 НК РФ).

ВАЖНО! С 1 января 2017 года налогоплательщики обязаны предоставлять пояснения к декларациям по НДС только в электронной форме. «Бумажные» пояснения считаются непредоставленными (п. 3 ст. 88 НК РФ). Формат электронных пояснений утвержден приказом ФНС России от 16.12.2016 № ММВ-7-15/682@.

Мы подобрали для вас отличные сервисы электронной отчетности!

Налоговый период и другие кодировки, применяемые в декларации по НДС

Кроме кодов операций и ошибок при сдаче отчетности по НДС применяются и другие кодировки. По сути — любой показатель в декларации, значение которого может изменяться, кодируется тем или иным способом.

Налоговый период в декларации по НДС находится в самом начале отчета, на титульном листе. Он кодируется двузначным числом в соответствии с приложением 3 к Порядку, утвержденному приказом ФНС России от 29.10.2014 № ММВ-7-3/558@.

Например, для января используется код 01, а для 1-го квартала — 21.

Кроме налогового периода, в рамках декларации кодируется еще ряд показателей, не связанных с операциями. Речь идет о самых различных параметрах, которые относятся:

- К самому налогоплательщику — код причины постановки на учет (КПП).

- К типу реорганизации налогоплательщика (в случае необходимости).

- К месту его регистрации — код субъекта РФ, код ОКТМО.

- К налогу — код бюджетной классификации (КБК).

- К порядку предоставления декларации (коды места и способа предоставления).

Также кодируются (нумеруются) и строки декларации.

***

Коды различного формата используются во всех разделах декларации. Они необходимы для упрощения ее автоматической обработки. Одними из наиболее важных являются коды операций в декларации по НДС. Эти показатели определяют тип операции с точки зрения обложения налогом. От их правильного заполнения в первую очередь зависит возможность автоматической обработки декларации без ошибок.

Также кодировка используется и для других показателей декларации, не связанных напрямую с начислением НДС. Это может быть категория налогоплательщика, порядок предоставления отчета, место регистрации и т. п.

Если по результатам автоматической обработки в декларации были выявлены ошибки, они также обозначаются соответствующими кодами. В данном случае кодировка помогает налогоплательщику оперативно найти и исправить ошибку.

Источник: https://nsovetnik.ru/nds/rasshifrovka-kodov-operacij-v-deklaracii-po-nds/

Код вида операции в книге покупок 2018

Из 24 кодов, введенных Приказом ФНС № ММВ-7-3/136@ от 14.03.2016г. в книгу покупок вносятся далеко не все. При ее заполнении во 2-й графе соответствующим кодом шифруется каждый счет-фактура.

Объединение нескольких операций в одном документе требует указания в книге покупок соответствующего количества кодов. С учетом последних поправок на 2018 год предусмотрены следующие коды для книги покупок.

| Код | Название вида операции |

| 01 | Этим кодом в книге покупок обозначаются все операции по покупке ТМЦ, имущественных прав, оплате услуг или работ. Его применяют при прямых и посреднических сделках и корректировке их итоговых сумм. Все операции по пп. 2-3 п. 1 ст. 146, 162; п. 3, 4, 5.1 ст. 154, пп. П.3 ст. 170 НК РФ |

| 02 | Код 02 предназначен для оформления поступившей предоплаты в счет будущих отгрузок. Сюда относятся операции по агентским и комиссионным договорам, услуги транспортной экспедиции. |

| 16 | Назначение кода – оформление возврата товаров от покупателей-неплательщиков НДС. Имеются ввиду только юридические лица. Он вносится в книгу покупок в случае расторжения сделки и возврата предоплаты покупателю с оформлением соответствующего возвратного счета-фактуры. |

| 17 | Аналогичен 16-му коду с разницей в статусе покупателя – только для физлиц. Используется для оформления возвратов покупателям-физлицам. |

| 18 | 18-м кодом сопровождаются операции, оформленные корректировочным счетом-фактурой. При изменении ранее указанной отгрузочной стоимости этот код позволяет правильно сделать расчет по НДС. Корректировка стоимости обусловлена изменением количества товара или его цены. |

| 19 | В книге покупок 19-м кодом оформляются ввезенные из стран ЕАЭС товары. |

| 20 | Двадцатым кодом фиксируются сделки по ввозу в РФ товаров из стран, не входящих в ЕАЭС. |

| 22 | Им оформляется возврат аванса, по которому уже начислен к уплате НДС. Основанием служит изменений условий сотрудничества или полное его расторжение. Применяется также для регистрации отгрузки по ранее перечисленному и отраженному в учете авансу. |

| 24 | Для счет-фактур, соответствующих требованиям п.9 ст. 165 и п. 10 ст. 171 НК РФ. Назначение – отражение вычета по НДС по 0-й ставке. |

| 25 | Для восстановления налога по 0-й ставке и сделок, соответствующих п.7 ст. 172 НК РФ – для товаров и услуг с циклом производства свыше полугода. |

Источник: https://buhnk.ru/nds/kodi-knigi-pokypok/

Код операции в декларации по НДС в 2018 году

Если вы имеете дело не совсем со стандартной реализацией, значит, должны проставить соответствующий код операции в декларации по НДС. В нашем обзоре мы раскрываем наиболее популярные и востребованные коды для этой формы отчётности.

Откуда брать

Необходимый код вида операции в декларации по НДС проставляют в следующих разделах:

| № | Кто заполняет |

| 2-й | налоговые агенты |

| 4–6 | при экспорте |

| 7-й | кто не должен платить НДС |

Все рассматриваемые коды надо брать из Приложения № 1 к Порядку заполнения декларации по налогу на добавленную стоимость (приказ ФНС от 29.10.2014 № ММВ-7-3/558).

Обращаем ваше внимание, что с 12 марта 2017 года состав кодов был скорректирован приказом Налоговой службы России от 20 декабря 2016 года № ММВ-7-3/696.

Значения

| 1011410 | Продажа товаров на экспорт (кроме тех, что облагаются по ставке 10% – п. 2 ст. 164 НК РФ) |

| 1010274 | Продажа лома, а также отходов черных и цветных металлов |

| 1010421 | Продажа товаров в страны ЕАЭС (кроме тех, что облагаются по ставке 10% – п. 2 ст. 164 НК РФ) |

| 22 | |

| 18 | |

| 1010447 | Корректировка базы и вычетов (из-за снижения количества/объема проданных товаров/работ/услуг по причине их возврата или отказа от них. При этом обоснованность применения нулевой ставки по ним документально подтверждена. |

| 1010204 | Продажа российских и иностранных медицинских товаров по правительственному перечню: · важнейшие и жизненно необходимые мед. изделия; · протезно-ортопедические изделия; · сырье и материалы для их изготовления, полуфабрикаты к ним; · технические средства, в том числе автомототранспорт, и материалы, которые можно использовать только для профилактики инвалидности или восстановления инвалидов; · очки для коррекции зрения; · линзы для коррекции зрения, оправы для очков, корректирующих зрение. |

| 03 | |

| 1010410 | Продажа товаров на экспорт, а также в рамках процедуры свободной таможенной зоны (кроме тех, что облагаются по ставке 10% – п. 2 ст. 164 НК РФ) по операциям с лицами, место регистрации/жительства/налогового резидентства которых – офшор |

| 1010806 | Под кодом операции 1010800 в декларации по НДС проходят в целом операции, не признаваемые объектом по НДС. Среди них есть и продажа земельных участков (долей в них) |

| 1010211 | Медицинские услуги за исключением: · косметических; · ветеринарных; · санитарно-эпидемиологических. (кроме ветеринарных и санитарно-эпидемиологических услуг, за счёт казны) |

| 1010292 | Заем деньгами и ценными бумагами, включая проценты по ним, а также операции РЕПО + суммы к уплате за предоставление ценных бумаг по таким операциям |

| 21 | |

| 1010256 | Реализация исключительных прав на: · изобретения; · полезные модели; · промышленные образцы; · программы для ЭВМ; · базы данных; · топологии интегральных микросхем; · ноу-хау; · использование указанных результатов по лицензии. |

| 1011711 | Реализация товаров иностранных лиц, не состоящих на учете в качестве плательщиков, а также их работ/услуг с помощью безденежных расчетов |

| 1010243 | Реализация: · долей в уставном (складочном) капитале; · паев в фондах кооперативов и инвестиционных фондах; · ценных бумаг и производных финансовых инструментов (исключение – базисный актив производных финансовых инструментов). |

| 1011703 | Предоставление органами власти и управления любого уровня имущества (аренда и др.), а также передача в казну не закреплённого имущества |

| 1010245 | Образовательные услуги НКО, за исключением: · консультационных;· сдаче в аренду помещений. |

| 1010425 | Транспортно-экспедиционные услуги по соответствующим договорам при международной перевозке |

| 1011422 | Реализация сырьевых товаров на экспорт (кроме тех, что облагаются по ставке 10% – п. 2 ст. 164 НК РФ) |

| 1010288 | Передача товаров/работ/услуг в рамках благотворительной деятельности |

Коды для регистров по НДС

Приказом ФНС России от 14 марта 2016 года № ММВ-7-3/136 тоже утверждены коды видов операций для целей НДС. Но указывают эти коды:

- в книге покупок;

- дополнительном листе к ней;

- книге продаж;

- дополнительном листе к ней;

- журнала учета счетов-фактур.

А код операции 21 – это восстановление НДС в некоторых случаях.

Также см. «Новая форма декларации по НДС с 2017 года: что в ней изменилось».

Источник: https://buhguru.com/buhgalteria/nds/kod-operacii-v-deklaracii-po-nds.html

Ндс в 2018 году — что такое налог на добавленную стоимость, изменения 2019

Налог на добавленную стоимость (НДС) является одним из основных и обязательных налогов, уплачиваемых ИП и организациями при применении общей системы налогообложения.

НДС является косвенным налогом, то есть взимаемым не с продавца, а с покупателя. А продавец, в свою очередь, выступает посредником, уплачивающим, полученный от покупателя налог в бюджет.

Порядок и особенности расчета, уплаты и возмещения налога установлены главой 21 НК РФ.

Рассмотрим вкратце, что из себя представляет данный налог.

Что такое НДС

Как было сказано выше, НДС является косвенным налогом.

Суть данного налога заключается в том, что продавец на сумму реализуемых покупателю товаров (работ, услуг и имущественных прав), начисляет НДС по определенной ставке.

Сумма НДС, поступившая от покупателя, уплачивается продавцом в бюджет и определяется им как разница между суммой налога, исчисленной им при реализации товаров (работ, услуг, имущественных прав) покупателям, и суммой налога, предъявленной этому налогоплательщику при приобретении им товаров (работ, услуг, имущественных прав), используемых для облагаемых НДС операций.

НДС является федеральным налогом, то есть обязательным к уплате на всей территории России. Он был установлен в Российской Федерации с 1 января 1992 года.

Виды НДС

Существует два вида налога на добавленную стоимость: внутренний, уплачиваемый при реализации товаров, работ и услуг на территории РФ и ввозной, подлежащий уплате при ввозе товара на территорию России.

Кто обязан платить налог на добавленную стоимость

Уплачивать НДС обязаны:

- Организации и ИП, реализующие товары (работы и услуги) на территории РФ;

- Организации и ИП, ввозящие товары на территорию РФ в порядке импорта;

- Экспортеры товаров в случае неподтверждения нулевой ставки по НДС.

Примечание: действующим законодательством предусматривается освобождение от обязанности уплаты НДС для отдельных категорий налогоплательщиков.

Кто освобожден от уплаты НДС

- Организации на специальных режимах налогообложения: УСНО, ЕНВД, ЕСХН;

- ИП на ПСНО, УСНО, ЕНВД и ЕСХН;

- Организации и ИП, выручка которых за 3 последних месяца не превысила 2 млн.руб.;

- Участники проекта «Сколково».

Что признается объектом обложения НДС

Обложению налогом на добавленную стоимость подлежат операции:

- По реализации товаров (работ и услуг) в том числе на безвозмездной основе на территории РФ;

- Передача на территории Российской Федерации товаров (работ и услуг) для собственных нужд, расходы по которым не принимаются к вычету при исчислении налога на прибыль организаций;

- Импорт товаров на территорию РФ;

- Выполнение строительно-монтажных работ для собственного потребления.

Что не подлежит обложению налогом на добавленную стоимость

К операциям, не подпадающим под обложение налогом на добавленную стоимость, относятся операции:

- Не признаваемые реализацией товаров, работ, услуг в соответствии с п. 3 ст. 39 НК РФ;

- По безвозмездной передаче жилых домов, детсадов, клубов, санаториев и иных объектов социально-культурного и жилищно-коммунального назначения, а также дорог, электросетей, подстанций и иных подобных объектов органам госвласти и местного самоуправления;

- По передаче имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации;

- По сдаче в аренду помещений иностранным гражданам и компаниям, имеющим аккредитацию в РФ;

- По реализации отдельных видов товаров и оказании определенных услуг, поименованных в п. 2 ст. 149 НК РФ;

- По выполнению работ или оказанию услуг органами, входящими в систему органов госвласти и местного самоуправления, в рамках возложенных на них полномочий при условии, что обязательность выполнения данных работ и услуг установлена действующим законодательством РФ;

- По выполнению работ и оказанию услуг казенными, бюджетными и автономными в рамках государственного или муниципального задания, источником финансового обеспечения которого является субсидия из соответствующего бюджета бюджетной системы Российской Федерации;

- По передаче на безвозмездной основе или в безвозмездное пользование основных средств органам госвласти и местного самоуправления, государственным и муниципальным учреждениям, а также государственным и муниципальным унитарным предприятиям;

- По продаже земельных участков и долей в них;

- По передаче имущественных прав компании ее правопреемнику (правопреемникам);

- По передаче денежных средств или недвижимости на формирование или пополнение целевого капитала некоммерческой организации.

Источник: https://BiznesZakon.ru/nalogooblozhenie/nalog-na-dobavlennuyu-stoimost-nds

Код вида операции в книге покупок — при зачете, 22, 23, 25, импорт в 2018 году

Известно, что операции, которые попадают под обложение НДС, учитываются компаниями в книге покупок. В этом сводном журнале прописывается не только суть операции, но и ее идентификационный код.

В 2018 году в порядок заполнения книги покупок были внесены коррективы, которые затронули и отдельные коды операций (Постановление Правительства РФ № 735, 2018).

Нововведения, как предполагается, будут способствовать более эффективному учету НДС, поскольку декларация по данному налогу составляется на базе книги покупок.

Что нужно знать ↑

В итоге складывается следующая ситуация — сотрудники налоговой службы проверяют книгу покупок, а затем сверяют эти сведения с показателями, прописанными в декларациях НДС.

Определения

При рассмотрении вопроса, касающегося новых кодов операций, облагаемых НДС важно принимать во внимание следующие определения:

| Наименование | Описание |

| Книга покупок | Сводный бухгалтерский журнал, в который заносятся сведения о документах, свидетельствующих о покупке товаров, получении услуг или заказе работ. Вносимые в книгу сведения, касающиеся счетов-фактур ложатся в основу вычетов по НДС |

| Коды видов операций в книге покупок | Сочетания цифр, которые служат определителем для той или иной операции. Так, коды сделок, введенные с 2018 году начинаются с 16 и заканчиваются на 28 (Письмо ФНС N ГД-4-3/794@, 2018) |

| Журнал счетов-фактур | Сводный журнал, в котором посредники (застройщики и экспедиторы) отражают информацию о полученных и выставленных счетах фактурах. В нем каждая операция также помечается отдельным идентификационным кодом |

| Декларация НДС | Документ, заполняемый плательщиком НДС и ежеквартально не позже 25-го числа месяца, следующего за отчетным кварталом, представляемый в ФНС. На его основании в дальнейшем осуществляется уплата НДС |

Какова их роль

Коды видов операций играют важную роль в налоговом учете: благодаря им упрощается процесс определения тех операций, по которым полагаются вычеты по НДС.

Кроме того важно указать на следующие два аспекта:

| Для налогоплательщиков | Ведение книги покупок на базе устойчивой системы кодов операций помогает в заполнении декларации НДС |

| Для специалистов ФНС | Такая система позволяет проводить регулярную налоговую сверку |

В 2018 году изменения коснулись целого ряда разделов книги покупок, заполняемой плательщиками НДС.

В частности, коррективы коснулись следующих граф:

| 2 | Включает в себя код вида операции, что автоматически исключает необходимость ведения журнала учета счетов-фактур |

| 3 | Предусматривает внесение номера счета-фактуры или таможенной декларации (при импорте) и даты ее составления |

| 7 | Предполагает указание номера платежного документа, на основании которого осуществлялась уплата НДС. Именно на базе представленных в этой графе данных будут осуществляться вычеты из НДС (код 19), возврат аванса (код 22) и командировочных платежей (код 23) |

| 11-12 | Поля для указания ИНН и КПП контрагентов компании, которые осуществляют поставку товаров, работ и услуг |

| 14 | Заполняется только при совершении приобретений продукции за валюту (прописывается код валютной операции) |

| 16 | Включает полную сумму НДС вне зависимости от того, по какой ставке рассчитывался данный налог (если использовалось несколько ставок, то в отведенное поле вписывается только суммарный итоговый результат) |

Законные основания

Новые правила, касающиеся ведения книги покупок в целом и указания кодов видов операций в ней в частности, описываются детально в таких российских нормативно-правовых актах, как:

| Ст. 168 НК РФ | Предприятия, осуществляющие посредническую деятельность (застройщики и экспедиторы) обязаны вести журнал счетов-фактур с указанием в нем не только сути операций, но и их индивидуальных кодов |

| Ст. 174 НК РФ | Все остальные типы компаний (занимающиеся производственной деятельностью) учитывают коды операций на основании счетов-фактур в книге покупок |

| Постановление Правительства РФ № 735 | В принятую классификацию кодов добавлены новые числовые комбинации, которые должны использоваться всеми плательщиками НДС |

| Письмо ФНС N ГД-4-3/794@ | Книга покупок заполняется в соответствии с новыми правилами. При этом помимо системы основных кодов существует и ряд дополнительных числовых сочетаний, которые должны использоваться, при ее заполнении |

Коды вида операции в книге покупок в 2018 году (при зачете аванса) ↑

Новые кода видов операций начали использоваться при осуществлении налогового учета российскими компаниями с января 2018 года.

При этом в книге покупок товары, работы и услуги, представленные к перепродаже (для посредников) и приобретаемые для собственного использования указаны в единой графе с кодом 1.

Полный перечень кодов видов операций, используемых при заполнении книги покупок приведен в нижеследующей таблице:

| Вид операции | Идентификационный код |

| Покупка (перепродажа для посредников) каких-либо благ или имущественных прав | 01 |

| Авансы в пользу будущих поставок товаров, работ, услуг | 02 |

| Возвращение товара | 03 |

| Покупка или продажа товаров на базе агентского соглашения | 04 |

| Авансы в рамках агентских договоров | 05 |

| Получение или предоставление благ безвозмездно | 10 |

| Осуществление работ по капитальному строительству или ремонту конкретным подрядчиком | 13 |

| Гражданин приобрел товары за наличный расчет, но позднее возвратил их продавцу | 17 |

| Была получена или сформирована корректировочная счет-фактура | 18 |

| Имел место импорт из ЕС | 19 |

| Имущество было передано в уставной капитал | 21 |

| Условия контракта поменялись и произошел возврат аванса | 22 |

| Сотрудник компании имел необходимость оплатить услуги за счет своих командировочных | 23 |

| Товары, работы и услуги были проданы фирме, не являющейся плательщиком НДС | 26 |

| Комиссионер (комитент) составил сводную счет-фактуру | 27 |

| Комиссионер (комитент) составил сводную счет-фактуру, касающуюся аванса | 28 |

Важно подчеркнуть, что благодаря кодам видов операций книги покупок, можно учесть и весьма специфические операции, которые также оказывают влияние на расчет итоговой величины НДС, в частности:

| Код вида операции в книге покупок 2018 при экспорте | В страны Таможенного союза, который имеет значение 15, позволяет учесть льготный режим, который действует в торговле между странами |

| Код вида операции в книге покупок 2018 при импорте | Может иметь разные значения, в зависимости от того, из каких именно стран осуществляется ввоз материальных ценностей |

| Код вида операции при покупке товаров | Облагаемых по ставке 0% обозначаемый числом 25, позволяет пересчитать НДС с учетом того, что налог не включен в их стоимость |

Стоит также отметить, что код вида операции при совершении сделок с налогоплательщиками-гражданами иных государств, которые не состоят при этом на учете в налоговых органах РФ, будет обозначаться как 6.

Возникающие вопросы ↑

Нововведения, касающиеся книги покупок вступили в силу с начала текущего года, в связи с чем вызывают немало вопросов со стороны плательщиков НДС.

В том числе предприниматели и организации уточняют:

- с какого времени следует пользоваться новыми кодами видов операций;

- можно ли заполнять книгу покупок, а впоследствии и налоговую декларацию без них.

Специалисты ФНС утверждают, что все корректировки действуют в России с начала 2018 года, а те отчеты, которые будут пересылаться в ведомство без указания кодов, будут автоматически аннулироваться системой.

Если допущена ошибка

Нередко при заполнении раздела, в котором прописываются коды видов операций, как в книге покупок, так и в декларации НДС, плательщики допускают ошибки.

Для того чтобы скорректировать неточные данные потребуется (Постановление Правительства РФ №238):

- Аккуратно исправить код на странице, на которой была допущена ошибка.

- Заполнить дополнительный лист книги покупок по конкретной операции с корректным значением кода.

Если отдельные счета фактуры были составлены с нарушением предписываемых налоговым законодательством требований, то следует на отдельном листе книги покупок сделать пометку об аннулировании этих документов.

Коды операций, отражаемые в журнале учета счетов-фактур

Журнал счетов-фактур в 2018 году также затронул ряд важных изменений, который коснулся не только самой структуры журнала, но и кодов сделок.

В общем виде в сводный документ были добавлены такие новые графы, которые связаны исключительно с компаниями, осуществляющими посредническую деятельность:

| 10 | Прописывается наименование компании, у которой посредник приобретает блага |

| 11 | Указывается ИНН и КПП этой же фирмы-поставщика |

| 12 | Включает в себя номер счета-фактуры, выписанной продавцом и дату ее составления |

Аналогичные графы заполняются и по выписанным счетам-фактурам. Что же касается кодов, обозначающих виды операций, то их в новом журнале всего четыре:

| 1 | Покупка товаров, работ, имущественных прав или услуг от своего имени |

| 2 | Продажа этих же ценностей покупателю |

| 3 | Возврат благ и имущественных прав поставщику |

| 4 | Получение возвратов от своих покупателей |

Таким образом, новые коды видов операций, которые были определены на государственном уровне, позволяют вести удобный налоговый учет в книге покупок, а затем аккуратно переносить все сведения в декларацию НДС.

Налоговые же органы получают возможность осуществления регулярной сверки данных книги и декларации.

Особое внимание в обновленной форме документов уделено сделкам организаций, осуществляющих посредническую деятельность.

Источник: http://buhonline24.ru/nalogi/kniga-pokupok-i-prodazh/kniga-pokupok/kod-vida-operacii-v-knige-pokupok.html

Коды видов операций по ндс с 2018 года комментариями

Код операции и вид операции в декларации по НДС за 2017 год

Коды операций по НДС – специальные разработанные коды, которые используются при составлении книг продаж и покупок, журналов счетов-фактур, НДС-декларации. Налоговая служба приказом от 14.03.16 № ММВ-7-3/[email protected] утвердила коды операций по НДС.

В отдельных разделах НДС-декларации есть графы «Код операции».

Среди них:

- 2 раздел – предусмотренный для отражения операций по реализации налоговыми агентами;

- 4-6 разделы – для организаций и индивидуальных предпринимателей, которые связаны с экспортными операциями;

- 7 раздел – для организаций и индивидуальных предпринимателей – неплательщиков НДС или освобождённых от обязанностей к исчислению и уплате налога.

Коды операций, облагаемых налогом на добавленную стоимость, предусмотрены Порядком заполнения декларации от 29.10.2014 Это коды, по которым налоговые агенты рассчитывают налоговую НДС базу. В соответствии со ст. 161 Налогового Кодекса, некоторые из них приведены ниже: Это «экспортные» разделы, предусмотрены для отражения операций, облагаемых по нулевой ставке.

Некоторые из них: Отдельные коды в бланке НДС декларации уже проставлены: заполненные строки 060, 090 в 4 разделе, строки 070, 110 в 6 разделе. Коды операций, не признающиеся объектом налогообложения (п. 2 ст. 146 Налогового Кодекса).

Например:

Письмо Федеральной налоговой службы от 16 января 2018 г

.

№ СД-4-3/[email protected] “О порядке применения НДС налоговыми агентами, указанными в пункте 8 статьи 161 НК РФ” При этом ФНС России обращает внимание, что выставление счетов-фактур указанными налоговыми агентами положениями главы 21 Кодекса не предусмотрено.

В аналогичном порядке производится выставление счетов-фактур комиссионерами (агентами), реализующими (приобретающими) сырые шкуры и лом по договору комиссии (агентскому договору, предусматривающему реализацию и (или) приобретение этих товаров от имени агента).

1) день отгрузки сырых шкур и лома; 2) день оплаты (частичной оплаты) в счет предстоящих поставок сырых шкур и лома.

Счет-фактура на оплату (частичную оплату) на 1 л.; 2.

Счет-фактура на отгрузку на 1 л.; 3. Корректировочный счет-фактура на увеличение стоимости отгрузок на 1 л.; 4. Корректировочный счет-фактура на уменьшение стоимости отгрузок на 1 л.; 5.

Книга продаж налогоплательщика продавца на 1 л; 6. Книга покупок налогоплательщика продавца на 1 л; 7. Книга продаж налогового агента на 1 л; 8.

Книга покупок налогового-агента на 1 л; 9.

Журнал учета полученных и выставленных счетов-фактур на 2 л.

Коды видов операций по НДС в 2018 году с расшифровкой

Источник: http://isf-consultant.ru/kody-vidov-operacij-po-nds-s-2018-goda-kommentarijami-48416/

С 1 июля в книгах покупок, продаж и журнале учета счетов-фактур нужно будет указывать новые коды операций

Федеральная налоговая служба утвердила новые коды операций по НДС, необходимые для ведения журнала учета полученных и выставленных счетов-фактур и заполнения книги покупок и книги продаж. Соответствующий приказ ФНС России от 14.03.16 № ММВ-7-3/136@ вступит в силу с 1 июля 2016 года.

Как известно, действующие коды (их нужно применять до 1 июля), состоят из двух списков по 13 кодов. Один из них утвержден приказом ФНС от 14.02.12 № ММВ-7-3/83@, второй приведен в письме ФНС от 22.01.15 № ГД-4-3/794@ (также см.

«Стали известны окончательные коды видов операций для заполнения журнала учета счетов-фактур» и «Опубликованы рекомендуемые коды видов операций, которые нужно указывать в журнале учета счетов-фактур, а также в книге покупок и книге продаж»).

Теперь все коды (всего их будет 24) сведены в единую таблицу. Например, вместо кода 05 (получение аванса при продаже товаров через комиссионера или агента) надо будет применять код 02.

Вместо кода 03 (возврат товаров), кода 04 (отгрузка и приобретение через комиссионера или агента), кода 07 (передача товаров, работ, услуг для собственных нужд), кода 08 (выполнение СМР для собственного потребления) нужно будет использовать общий код 01. Полный перечень новых кодов приведен в таблице.

Коды видов операций по НДС

| Отгрузка (передача) или приобретение товаров (работ, услуг), имущественных прав, включая операции, перечисленные в подпунктах 2 и 3 пункта 1 статьи 146, 162, в пунктах 3, 4, 5.1 статьи 154, в подпункте 1 пункта 3 статьи 170 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2016, № 14, ст. 1902), операции, облагаемые по налоговой ставке 0 процентов, операции, осуществляемые на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента) или на основе договоров транспортной экспедиции, операции по возврату налогоплательщиком-покупателем товаров продавцу или получение продавцом от указанного лица товаров, за исключением операций, перечисленных по кодам 06; 10; 13; 14; 15; 16; 27; составление или получение единого корректировочного счета-фактуры | 01 |

| Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров (работ, услуг), имущественных прав, включая операции, осуществляемые на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента) или на основе договоров транспортной экспедиции, за исключением операций, перечисленных по кодам 06; 28 | 02 |

| Операции, совершаемые налоговыми агентами, перечисленными в статье 161 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2016, № 14, ст. 1902), в том числе операции по приобретению товаров (работ, услуг), имущественных прав на основе договоров поручения, комиссии, агентских договоров, заключенных налоговыми агентами с налогоплательщиком, за исключением операций, указанных в пунктах 4 и 5 данной статьи Налогового кодекса Российской Федерации | 06 |

| Отгрузка (передача) товаров (выполнение работ, оказание услуг), имущественных прав на безвозмездной основе | 10 |

| Выполнение подрядными организациями (застройщиками, заказчиками, выполняющими функции застройщика, техническими заказчиками) работ при осуществлении капитального строительства, модернизации (реконструкции) объектов недвижимости или приобретение этих работ налогоплательщиками-инвесторами; передача указанными лицами (приобретение) объектов завершенного (незавершенного) капитального строительства, оборудования, материалов в рамках исполнения договоров по капитальному строительству (модернизации, реконструкции) | 13 |

| Передача имущественных прав, перечисленных в пунктах 1-4 статьи 155 Налогового кодекса Российской Федерации | 14 |

| Составление (получение) счета-фактуры комиссионером (агентом) при реализации (получении) товаров (работ, услуг), имущественных прав от своего имени, в котором отражены данные в отношении собственных товаров (работ, услуг), имущественных прав, и данные в отношении товаров (работ, услуг), имущественных прав, реализуемых (приобретаемых) по договору комиссии (агентскому договору) | 15 |

| Получение продавцом товаров, возвращенных покупателями, не являющимися налогоплательщиками налога на добавленную стоимость, и налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, включая случаи частичного возврата товаров указанными лицами, а также отказ от товаров (работ, услуг) в случае, предусмотренном в абзаце втором пункта 5 статьи 171 Налогового кодекса Российской Федерации, за исключением операций, перечисленных по коду 17 | 16 |

| Получение продавцом товаров, возвращенных физическими лицами, а также отказ от товаров (работ, услуг) в случае, указанном в абзаце втором пункта 5 статьи 171 Налогового кодекса Российской Федерации | 17 |

| Составление или получение корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) и (или) уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав | 18 |

| Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, с территории государств Евразийского экономического союза | 19 |

| Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, в таможенных процедурах выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории | 20 |

| Операции по восстановлению сумм налога, указанные в пункте 8 статьи 145, пункте 3 статьи 170 (за исключением подпунктов 1 и 4 пункта 3 статьи 170), статье 171.1 Налогового кодекса Российской Федерации, а также при совершении операций, облагаемых по налоговой ставке 0 процентов по налогу на добавленную стоимость | 21 |

| Операции по возврату авансовых платежей в случаях, перечисленных в абзаце втором пункта 5 статьи 171, а также операции, перечисленные в пункте 6 статьи 172 Налогового кодекса Российской Федерации | 22 |

| Приобретение услуг, оформленных бланками строгой отчетности, в случаях, предусмотренных пунктом 7 статьи 171 Налогового кодекса Российской Федерации | 23 |

| Регистрация счетов-фактур в книге покупок в случаях, предусмотренных абзацем вторым пункта 9 статьи 165 и пунктом 10 статьи 171 Налогового кодекса Российской Федерации | 24 |

| Регистрация счетов-фактур в книге покупок в отношении сумм налога на добавленную стоимость, ранее восстановленных при совершении операций, облагаемых по налоговой ставке 0 процентов, а также в случаях, предусмотренных пунктом 7 статьи 172 Налогового кодекса Российской Федерации | 25 |

| Составление продавцом счетов-фактур, первичных учетных документов, иных документов, содержащих суммарные (сводные) данные по операциям, совершенным в течение календарного месяца (квартала) при реализации товаров (работ, услуг), имущественных прав (в том числе в случае изменения стоимости отгруженных товаров (работ, услуг, имущественных прав)) лицам, не являющимся налогоплательщиками налога на добавленную стоимость, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика налога на добавленную стоимость, связанных с исчислением и уплатой налога, а также при получении от указанных лиц оплаты (частичной оплаты) в счет предстоящих поставок товаров (работ, услуг), имущественных прав; регистрация указанных документов в книге покупок в случаях, предусмотренных пунктами 6 и 10 статьи 172 Налогового кодекса Российской Федерации | 26 |

| Составление счета-фактуры на основании двух и более счетов-фактур при реализации и (или) приобретении товаров (работ, услуг), имущественных прав в случае, предусмотренном пунктом 3.1 статьи 169 Налогового кодекса Российской Федерации, а также получение указанного счета-фактуры налогоплательщиком | 27 |

| Составление счета-фактуры на основании двух и более счетов-фактур при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав, в случае, предусмотренном пунктом 3.1 статьи 169 Налогового кодекса Российской Федерации, а также получение указанного счета-фактуры налогоплательщиком | 28 |

| Корректировка реализации товаров (работ, услуг), передачи имущественных прав, предприятия в целом как имущественного комплекса на основании пункта 6 статьи 105.3 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3824; 2016, № 1, ст. 6) | 29 |

| Отгрузка товаров, в отношении которых при таможенном декларировании был исчислен НДС в соответствии с абзацем первым подпункта 1.1 пункта 1 статьи 151 Налогового кодекса Российской Федерации | 30 |

| Операция по уплате сумм НДС, исчисленных при таможенном декларировании товаров в случаях, предусмотренных абзацем вторым подпункта 1.1 пункта 1 статьи 151 Налогового кодекса Российской Федерации | 31 |

| Принятие к вычету сумм налога на добавленную стоимость, уплаченных или подлежащих уплате в случаях, предусмотренных пунктом 14 статьи 171 Налогового кодекса Российской Федерации | 32 |

Источник: https://www.buhonline.ru/pub/news/2016/4/11024

Заполнение декларации по НДС в 2018 году: пошаговая инструкция

Отчитываться по НДС обязаны плательщики этого налога и налоговые агенты (ст. 143 НК РФ).

Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом.

НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев.

Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за I квартал 2018 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

- до 25.04.2018 — 2 000 рублей;

- до 25.05.2018 — 2 000 рублей;

- до 25.06.2018 — 2 000 рублей.

Некоторые организации перечисляют НДС одной суммой без разбивки на месяцы — это право налогоплательщика.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558.

Посмотреть порядок заполнения

Образец заполнения

Рассмотрим пример заполнения декларации по НДС за II квартал 2018 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 18 %.

За период апрель — июнь 2018 года в Обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 228,81 рубля (счет-фактура № 1 от 02.06.2018).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 101,69 рубля (счет-фактура № 19 от 11.04.2018).

- Поступил счет-фактура № 5 от 12.02.2018 на сумму 5 600 рублей, в том числе НДС 854,24 рубля. Мебель по этому документу была принята к учету 12.02.2018. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1 ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. В данном примере нужно заполнить также разделы 3, 8 и 9.

Скачать образец заполнения декларации по НДС в 2018 году

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Раздел 3 декларации по НДС

В этом разделе собираются все данные для расчета налога.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период.

Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

Как проверить декларацию?

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Отправка декларации по НДС через Контур.Экстерн

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

Узнать подробнее

Источник: https://www.kontur-extern.ru/info/poryadok-zapolneniya-deklaracii-po-nds

Сравнительный перечень старых и новых кодов операций по НДС

С 1 июля компании должны заполнять в книгах покупок, продаж и журнале счетов-фактур новые коды операций, утвержденные Приказом ФНС от 14.03.16 № ММВ-7-3/136@. Соответствие старых и новых кодов приведены в таблице.

| Операция | Старый код | Новый код |

| Отгрузка и приобретение товаров и имущественных прав | 01 | 01 |

| Возврат товаров покупателем и получение их продавцом, кроме операций с кодами 06, 10, 13, 14, 15, 16, 27 | 03 | |

| Отгрузка и приобретение товаров по агентскому договору или договору комиссии | 04 | |

| Передача товаров для собственных нужд | 07 | |

| Выполнение строительно-монтажных работ для нужд компании | 08 | |

| Плата за товар в виде финансовой помощи, полученные суммы, иначе связанные с оплатой проданных товаров, проценты по товарному кредиту, страховые выплаты (ст. 162 НК РФ) | 09 | |

| Продажа имущества, учтенного по стоимости с НДС, продажа с/х товаров или автомобилей, приобретенных у “физиков” (п. 3, 4, 5.1 ст. 154 НК РФ) | 11 | |

| Составление и получение единого корректировочного счета-фактуры | 18 | |

| Передача имущества в виде вклада в уставный капитал (подп. 1 п. 3 ст. 170 НК РФ); | 21 | |

| Операции, облагаемые по ставке 0 процентов | — | |

| Предоплата в счет будущих поставок | 02 | 02 |

| Предоплата по агентскому договору или договору комиссии | 05 | |

| Предоплата по договорам цессии (подп. 1- 4 ст. 155 НК РФ)Предоплата в счет реализации имущества, учтенного по стоимости с НДС, с/х товаров или автомобилей, приобретенных у “физиков” (п. 3, 4, 5.1 ст. 154 НК РФ) | 12 | |

| Операции, совершаемые налоговыми агентами (ст. 161 НК РФ) | 06 | 06 |

| Приобретение товаров по договорам комиссии и агентским договорам, заключенных налоговыми агентами | — | |

| Отгрузка или получение товаров, имущественных прав на безвозмездной основе | 10 | 10 |

| Выполнение подрядчиками работ по капитальному строительству, модернизации недвижимости | 13 | 13 |

| Приобретение и передача таких работ инвесторами | — | |

| Уступка права требования (подп. 1- 4 ст. 155 НК РФ) | 11 | 14 |

| Составление или получение сводного счета-фактуры комиссионером или агентом, который реализует свои товары и комиссионные товары от своего имени | — | 15 |

| Возврат товаров компаниями или предпринимателями, которые не платят НДС | 16 | 16 |

| Отказ от товаров компаниями или предпринимателям, которые не платят НДС (абз. 2 п. 5 ст. 171 НК РФ) | — | |

| Возврат товаров “физиками” | 17 | 17 |

| Отказ от товаров «физиками» (абз. 2 п. 5 ст. 171 НК РФ) | — | |

| Составление или получение корректировочного счета-фактуры | 18 | 18 |

| Ввоз товаров в Россию из стран ЕАЭС | 19 | 19 |

| Ввоз товаров из других стран | 20 | 20 |

| Восстановление НДС, в том числе при экспорте (п. 8 ст. 145, подп. 2, 3, 5 п. 3 ст. 170, ст. 171 НК РФ) | 21 | 21 |

| Возврат авансов, зачтенных в счет предстоящей поставки товаров, либо в случае изменения или расторжения договора | 22 | 22 |

| Регистрация бланков строгой отчетности при командировках (проезд, проживание и т. д.) | 23 | 23 |

Регистрация счетов-фактур в книге покупок, если:

|

24 | 24 |

| Регистрация счетов-фактур в книге покупок: | ||

|

25 | 25 |

|

— | |

| Составление продавцом счетов-фактур, первички в адрес компаний-неплательщиков НДС: | ||

| 26 | 26 | |

|

— | |

| Составление сводного счета-фактуры посредниками (на основании двух счетов-фактур) | 27 | 27 |

| Составление сводного авансового счета-фактуры посредниками (п. 3.1 ст. 169 НК РФ) | 28 | 28 |

| Корректировка реализации между взаимозависимыми компаниями | — | 29 |

| По отгрузке товаров за границу, когда исчислен НДС (подп. 1.1 п. 1 ст. 151 НК РФ) | — | 30 |

| Оплата НДС при таможенном декларировании (подп. 1.1 п. 1 ст. 151 НК РФ) | — | 31 |

| Принятие к вычету таможенного НДС после 180 дней с импорта (п. 14 ст. 171 НК РФ) | — | 32 |

Источник: http://NalogObzor.info/publ/spravochnik/sravnitelnyj_perechen_starykh_i_novykh_kodov_operacij_po_nds/32-1-0-3174

Код вида операции в книге продаж 2018

Целесообразность составления налоговых деклараций в первую очередь возникает в случае применения определенных налоговых режимов. В 2016 были утверждены действующие на сегодняшний день коды видов осуществляемых субъектами бизнеса операции. Рассмотрим, актуальные коды видов операции в книге продаж 2018, а также тонкости их применения.

Что собой представляют коды видов операции и для чего они используются?

Налоговыми органами был введен в действие приказ ФНС №ММВ-7-3/136 от 14.03.16г. прописанные в документе коды являются универсальными и, как следствие, могут быть применены при составлении не только книги продаж или книги покупок, но также и журнала учета выставленных и полученных счетов-фактур.

Рассмотренным выше документом были утверждены 24 кода с обозначением от 01 до 32. При этом каждый из них обозначает определенную операцию, затрагивающую расчет налога на добавленную стоимость. Благодаря применению системы кодирования, информация представляется в рациональном для использования, передачи и хранения, а также переработки формате.

Перечень кодов, действующих в 2018 году

Ввод в отечественную практику нового перечня допустимых кодов, стал причиной проведения корректировки значений, действовавших ранее. Так, прекратил свое действие код вида операции 03 в книге продаж. Нововведением последних лет использование кодов 03, 04, 07, 08 будет упразднено. Вместо них был введен общий показатель 01.

Что касается кода со значением 34, код вида операции 34 в книге продаж в соответствии с новым приказом ФНС не предусматривается. Для наглядного восприятия представим самые распространенные коды видов операции в книге продаж (расшифровка) в виде таблицы:

| п/п | Код вида операции | Расшифровка |

| 1 | 01 | Код вида операции 01 в книге продаж является одним из самых распространенных и применяется в том случае, если речь идет об операциях реализации продукции, оказании работ и выполнении каких-либо услуг; |

| 2 | 02 | Вид операции в книге продаж по авансам следует отражать с применением специального цифрового значения. Код вида операции 02 в книге продаж также встречается достаточно часто и применяется при получении авансов от покупателей и клиентов. Важно знать, что использование кода операции 02 в книге продаж не затрагивает операции, для которых актуальны коды 06 и 28; |

| 3 | 06 | Код вида операции 06 в книге продаж может быть задействован в случае принятия налога к вычету, в том числе при приобретении товаров, работ или услуг у иностранных компаний, ведущих свою деятельность в нашей стране через представительства; |

| 4 | 10 | Безвозмездная передача ценных предметов будет выступать в качестве основания применения кода операции 10 в книге продаж; |

| 10 | 18 | Не является редкостью на сегодняшний день выдача корректировочных счетов-фактур, если значимые условия реализации ценностей в процессе были изменены. При этом разрешен к использованию код вида операции 18 в книге продаж. Соответственно, код операции 18 в книге продаж используется, если корректировочный счет-фактура предусматривает уменьшение цены в результате недостач или общего снижения тарифов компании; |

| 13 | 21 | В некоторых случаях компании целесообразно проводить восстановление налога на добавленную стоимость, суть которого заключается в возврат в бюджет принятого ранее к вычету НДС. При этом применяется код операции 21 в книге продаж. Тем не менее, применение кода вида операции 21 в книге продаж недопустимо, если речь идет о передаче ценностей в счет УК или поступления в компанию счетов-фактур, свидетельствующих о снижении цены. |

| 14 | 22 | Использование в книге продаж кода вида операции 22 допустимо, если осуществляется возврат уплаченных ранее авансовых платежей. |

Выше были представлены некоторые коды операций в книге продаж 2018. С полным перечнем используемых в книге продаж кодов видов операций по НДС можно ознакомиться в действующем приказе Федеральной налоговой службы.

Типичные ошибки налогоплательщиков при работе с кодами

На протяжении нескольких лет налоговые инспекторы одобряют только электронную подачу деклараций по рассматриваемому налогу. При этом книга покупок и книга продаж являются ее неотъемлемой частью и представлены в виде 8 и 9 разделов налогового отчета.

В связи с этим, нарушения, допущенные в книге продаж при отражении значений, автоматически ставят под сомнение правильность оформления налоговой декларации по НДС.

Какие последствия несет в себе полное отсутствие либо некорректное указание код вида операции в книге продаж?

Учитывая тот факт, что проверка налогового отчета проводится автоматически, неверное указание кода не позволит провести сопоставление данных компании и контрагентов и определить законность применения налоговых вычетов.

Налогоплательщику, предоставившему неверно подготовленную декларацию по налогу на добавленную стоимость, обеспечены проблемы с отправкой отчета через каналы связи спецоператора. В связи с чем в предоставлении налогового вычета компании или предпринимателю будет отказано.

В том случае, если налоговиками было выявлено некорректное применение показателей видов операции при заполнении налоговой декларации, книги покупок и продаж, работники ФНС вправе запросить дополнительные разъяснения.

Для того чтобы избежать сложностей со сдачей отчета следует правильно классифицировать осуществляемую хозяйственную операцию и подбирать коды в соответствии с последними изменениями в действующем законодательстве.

Таким образом, подводя итоги вышесказанному, отметим, что при составлении налоговой декларации компаниям и предпринимателям следует опираться прежде всего на приказ работников ФНС №ММВ-7-3/136 от 14.03.16г.

, который ввел в российскую практику новый список кодов видов совершаемых операций с 01.07.16г.

Показатели, которые были указаны некорректно, станут причиной возникновения расхождений между сведениями, предоставленными организацией и ее контрагентом, для устранения которых потребуется предоставления дополнительных разъяснений в адрес налоговых работников.

Источник: https://LawCount.ru/otchet/kod-vida-operatsii-v-knige-prodazh-2018/