Блокировка счета за несданный расчет по страховым взносам

- Расчет не является декларацией

- Снимаем ограничения со счета

В настоящее время Минфин и ФНС разошлись в вопросе касательно того, вправе ли налоговики блокировать счета страхователя за непредставленный в инспекцию расчет по страховым взносам. Компаниям же, попавшим под такие «санкции», в первую очередь следует направить свои силы на снятие ограничений.

Для того чтобы налоговики могли выполнять свои обязанности, в частности по контролю за правильностью исчисления и своевременностью уплаты налогов и сборов, им необходимо видеть соответствующую отчетность. Поэтому представляется вполне логичным установление такого «наказания», как блокировка операций по счетам для тех, кто «забыл» отчитаться.

Приостановление операций по счетам в банках, а также переводов электронных денежных средств организаций и ИП регламентируется положениями статьи 76 Налогового кодекса (далее — Кодекс).

Пунктом 1 данной нормы определено, что в общем случае счета «замораживаются» налоговиками «для обеспечения исполнения решения о взыскании налога, сбора, страховых взносов, пеней и (или) штрафа», если иное не предусмотрено пунктами 3 и 3.

2 данной статьи и подпунктом 2 пункта 10 статьи 101 Кодекса.

К таким «иным» случаям согласно пункту 3 статьи 76 Кодекса относится непредставление налогоплательщиком налоговой декларации в течение 10 дней по истечении установленного на то срока. В данной норме говорится именно о налоговой декларации. Поэтому и возникает вполне закономерный вопрос: вправе ли налоговики блокировать счета компаний, которые не представили расчет по страховым взносам?

Напомним, что форма Расчета по страховым взносам, а также порядок его заполнения и электронный формат утверждены Приказом ФНС от 10 октября 2016 г. N ММВ-7-11/551@. Сдавать его нужно не позднее 30-го числа месяца, следующего за отчетным или расчетным периодом (п. 7 ст. 431 НК).

При этом если последний день срока выпадет на выходной и (или) нерабочий праздничный день, то крайний срок переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК).

Так, за I квартал 2017 года отчитаться по взносам с учетом переноса выходных праздничных дней следовало не позднее 2 мая 2017 года.

Надо сказать, что чиновники Минфина в письме от 12 января 2017 г. N 03-02-07/1/556, то есть еще задолго до сдачи первого Расчета по взносам, несколько успокоили страхователей.

Финансисты заявили, что за опоздание с Расчетом по взносам операции по счетам не могут быть приостановлены.

Ведь в статье 76 Кодекса речь идет о нарушении срока представления налоговой декларации, а Расчет по определению декларацией не является.

В свою очередь, представители ФНС в письме от 27 января 2017 г. N ЕД-4-15/1444 выразили совершенно иное мнение.

Они указали, что с 1 января 2017 года в перечень лиц, на которых распространяются правила по приостановлению операций по счетам в банках и переводов электронных денежных средств, установленные статьей 76 Кодекса, включены плательщики страховых взносов. Поэтому если страхователь «забыл» сдать расчет по взносам, то инспекция имеет полное право заблокировать его счета.

Самое интересное, что «на верхах» постоянно говорят о том, что налогоплательщикам нужна стабильность и как минимум определенность налогового законодательства. И что же мы видим на практике? Да, Минфин фактически признал приоритет решений высших судебных инстанций над собственными разъяснениями.

Однако в рассматриваемой нами ситуации это не поможет, ведь страховые взносы переданы «в руки» налоговиков только с 1 января 2017 года.

Потому-то и судебной практики, в том числе и по вопросу о правомерности блокировки счетов за несвоевременное представление расчетов по страховым взносам, попросту еще нет.

Между тем Минфин в письме от 21 апреля 2017 г. N 03-02-07/2/24123 опять вернулся к этому вопросу. И опять же финансисты запретили налоговикам блокировать счета «непунктуальных» страхователей.

Аргументация также не изменилась — в статье 76 Кодекса речь идет о налоговых декларациях.

А поскольку расчет по страховым взносам декларацией не является, то и положения статьи 76 Кодекса о блокировке счетов на него не распространяются.

Проблема в том, что пока чиновники из Минфина и ФНС выясняют, кто прав, кто виноват, не исключено, что инспекторы «на местах» за несвоевременное представление расчетов по взносам начнут блокировать счета компаний. В настоящее время уже есть такие прецеденты. Поэтому компаниям, попавшим «под раздачу», прежде всего нужно «разморозить» свои счета.

Обратите внимание! Решение налогового органа о приостановлении операций по счетам налогоплательщика-организации в банке, переводов его электронных денежных средств подлежит безусловному исполнению банком (п. 6 ст. 76 НК).

То есть банк, получив решение налоговиков о «заморозке» счетов своего клиента, его обязан исполнить. В банке не будут разбираться, что там говорили в Минфине или в ФНС. Есть решение о приостановлении операций по счетам компании — оно должно быть исполнено.

Другой счет в банке в такой ситуации вам также не откроют (п. 12 ст. 76 НК).

Ну а теперь, собственно, перейдем к самому важному в рассматриваемой ситуации вопросу: как снять ограничения, наложенные налоговиками на счета? Порядок «разморозки» прописан в пункте 3.1 статьи 76 Кодекса. На самом деле все не так сложно.

Здесь сказано, что решение налогового органа о приостановлении операций налогоплательщика-организации по его счетам в банке и переводов его электронных денежных средств отменяется решением этого налогового органа не позднее одного дня после представления налогоплательщиком-организацией налоговой декларации.

Проще говоря, чтобы счет вам разблокировали, нужно сдать «потерянный» расчет по страховым взносам. И тогда в течение следующего рабочего дня налоговики должны снять ограничения по счету.

Надо сказать, что в последнее время налоговики с банками обмениваются информацией достаточно оперативно. То есть счета, как правило, «размораживаются» без задержек и никаких специальных заявлений для разблокировки счета подавать в инспекцию не нужно.

Тем не менее в случае, если декларация отправлена, к примеру, по почте, для ускорения отмены решения об аресте счетов в инспекцию можно направить соответствующее заявление. К нему приложите документы, подтверждающие факт отправки расчета в инспекцию.

Обратите внимание! Представление в налоговую инспекцию расчета по страховым взносам позволит в кратчайшие сроки «реанимировать» свои счета и возобновить в том числе текущие платежи. Это гораздо проще, чем выяснять с инспекторами отношения.

Если налоговики после получения расчета по взносам не снимут со счетов «арест» в течение следующего рабочего дня, то у компании появляется право требовать с инспекторов уплаты процентов. Таковые исчисляются исходя из ставки рефинансирования ЦБ (ключевой ставки) за каждый день «просрочки» в разблокировке счетов.

Июнь 2017 г.

Страховые взносы, Налоговые споры

Источник: http://www.pnalog.ru/material/blokirovka-schet-strahovye-vznosy

За что налоговики и банки блокируют счета компаний

| Причина | Как действовать бухгалтеру | Подробности |

| Компания не сдала декларацию или 6-НДФЛ и со срока сдачи прошло 10 рабочих дней. | Отправьте декларацию или 6-НДФЛ в инспекцию. На следующий рабочий день налоговики должны принять решение о разблокировке (подп. 1 п. 3.1,3.2 ст. 76 НК РФ). Решение об отмене блокировки налоговики направляют в банк в течение следующего рабочего дня (п. 4 ст. 76 НК РФ). | Инспекторы не вправе блокировать счета, если компания не сдала: — расчеты по авансам, например по налогу на имущество; — декларации по налогу на прибыль за отчетные периоды — обычно это I квартал, полугодие и девять месяцев; — нулевой расчет 6-НДФЛ, так как компании не обязаны его сдавать;— бухгалтерскую отчетность.+ |

| Компания сдала декларацию или 6-НДФЛ вовремя, но налоговики этого не заметили. | Передайте налоговикам документы, которые подтверждают, что компания сдала отчетность в срок. Например, опись вложения и чек почты. | Не отправляйте декларацию повторно. Иначе налоговики оштрафуют компанию за просрочку минимум на 1000 руб. (ст. 119 НК РФ). |

| Компания не должна была сдавать декларацию, а налоговики ее ждали. | Сообщите налоговикам, что вы не должны были сдавать декларацию. | Бывает, что инспекторы блокируют счета компаний, которые перешли на упрощенку, за несдачу деклараций по НДС и налогу на прибыль. |

| Компания сдала декларацию по НДС на бумаге, а должна была отправить ее по интернету. | Направьте электронную декларацию через спецоператора. | Бумажная декларация считается несданной. Инспекторы вправе заблокировать счет, если компания не отправит электронную декларацию в течение 10 рабочих дней после срока сдачи.1 |

| Компания правомерно сдала декларацию по НДС на бумаге, а налоговики решили, что это нарушение. | Сообщите налоговикам, что у вас есть право сдавать декларацию на бумаге. | Бумажную декларацию вправе сдать компания на спецрежиме, которая отчитывается по НДС как налоговый агент и не является посредником (п. 5 ст. 174 НК РФ). |

| Компания не направила налоговикам новый расчет по взносам в течение 10 рабочих дней после того, как прошел срок сдачи. | Отправьте расчет в инспекцию. | Налоговики считают, что вправе блокировать счет в этой ситуации. Но в Налоговом кодексе такого основания для блокировки нет. Это подтвердил Минфин (письмо от 12 января 2017 г. № 03-02-07/1/556). Чтобы исключить споры, чиновники готовят поправки в Налоговый кодекс. |

| Компания направила налоговикам новый расчет по взносам вовремя, но они этого не заметили. | Если вы сдавали расчет, передайте налоговикам документы, которые это подтверждают. Например, опись вложения и чек почты. | Не отправляйте расчет повторно. Иначе налоговики оштрафуют компанию за просрочку минимум на 1000 руб. (ст. 119 НК РФ). |

| Компания, которая обязана отчитываться электронно, не отправила в инспекцию квитанцию о приеме требования или уведомления. | Направьте квитанцию о приеме документа. На следующий рабочий день налоговики обязаны принять решение об отмене блокировки. Другой вариант: выполните требование налоговиков — сдайте документы, пояснения или направьте в инспекцию представителя компании. На следующий рабочий день налоговики примут решение о разблокировке (подп. 2 п. 3.1 ст. 76 НК РФ). | Налоговики вправе блокировать счета, если компания не отправила квитанцию о приеме требования о представлении документов, пояснений или уведомления о вызове в инспекцию. Направить квитанцию нужно в течение шести рабочих дней с даты, когда инспекция отправила требование или уведомление (п. 5.1 ст. 23 НК РФ). После того как этот срок прошел, у налоговиков есть десять рабочих дней, чтобы заблокировать счет (подп. 2 п. 3 ст. 76 НК РФ). |

| Компания, которая обязана отчитываться электронно, не обеспечила получение электронных документов от инспекции. | Заключите договор с оператором и получите сертификат ключа электронной подписи. Другой вариант: поручите получать документы представителю, у которого есть договор с оператором и ключ подписи (подп. 1.1 п. 3.1 ст. 76 НК РФ). | Обеспечить получение электронных документов нужно в течение 10 рабочих дней после того, как у компании появилась обязанность отчитываться электронно (п. 5.1 ст. 23 НК РФ). ФНС поручила налоговикам предупреждать компанию о блокировке не меньше чем за пять рабочих дней (письмо ФНС России от 29 июня 2016 г. № ЕД-4-15/11597). |

| Компания не заплатила налоги, взносы, пени или штрафы по требованию. | Можно ничего не предпринимать. Банк спишет недоимку со счета, и налоговики его разблокируют (п. 8 ст. 76 НК РФ). Второй вариант: узнать в банке, получил ли он инкассовые поручения. Если нет, то компания может оперативно уплатить налоги, пени и штрафы, которые указаны в требовании. После этого сразу передайте налоговикам выписку со счета, чтобы они не списали деньги еще раз. | Счет заблокируют на сумму недоимки. Если налоговики заблокировали несколько счетов и общий остаток на них превышает сумму, указанную в решении в блокировке, можно разблокировать часть счетов. Сдайте заявление об отмене блокировки. Укажите те счета, на которых достаточно денег для уплаты недоимки, а также счета, которые вы просите разблокировать. Приложите выписки банка. В течение двух рабочих дней инспекторы примут решение о разблокировке (п. 9 ст. 76 НК РФ). |

| Инспекторы доначислили налоги по итогам проверки и запретили компании отчуждать имущество. | Уплатите недоимку, пени и штрафы, которые указаны в решении по проверке. Другой вариант: попросите налоговиков заменить блокировку банковской гарантией, залогом или поручительством (п. 11 ст. 101 НК РФ). | Инспекторы вправе заблокировать счет, если решение по проверке не вступило в силу, а стоимость имущества в бухучете меньше доначислений (подп. 2 п. 10 ст. 101 НК РФ, определение Верховного суда РФ от 14 апреля 2015 г. № 305-КГ14-5758). Счет заблокируют на сумму превышения доначислений над стоимостью имущества. Если заблокировали несколько счетов, часть можно разблокировать по заявлению компании. Укажите счета, на которых достаточно денег для уплаты недоимки, и счета, которые нужно разблокировать. Приложите выписки банка. В течение двух рабочих дней инспекторы должны разблокировать часть счетов. |

| Причина | Как действовать бухгалтеру | Подробности |

| Компания платит мало налогов. | Поясните банку, почему компания платит мало налогов. Например, вы перечисляете основную сумму со счетов в других банках. Чтобы у банкиров не было вопросов, можно также перевести все налоговые платежи в этот банк, если, конечно, это удобно компании. | ЦБ рекомендует банкам отслеживать клиентов, у которых сумма налогов не превышает 0,5 процента от дебетового оборота по счету (Методические рекомендации, утв. Банком России 13 апреля 2016 г. № 10-МР). Но конкретные банки для контроля часто устанавливают свой лимит, выше рекомендованного. Например, 1 процент для общей суммы налогов и взносов. |

| Компания перечисляет мало НДФЛ. | Для банка можно составить пояснения, аналогичные тем, которые компании готовят для зарплатной комиссии. Например, платежи по НДФЛ снизились, так как компания перевела часть работников на неполное рабочее время. | Подробнее о том, как составить пояснения о маленькой сумме НДФЛ. |

| В ЕГРЮЛ недостоверный адрес компании. | Зарегистрируйте в ЕГРЮЛ фактический адрес компании. Сообщите об этом банку. Другой вариант: сообщите банку актуальные реквизиты, по которым он может связаться с компанией, — фактический адрес, телефоны, электронную почту. Возможно, банкирам этого будет достаточно. | О недостоверном адресе в ЕГРЮЛ банку сообщают налоговики (письма ФНС России от 25 июня 2014 г. № СА-4-14/12088, от 23 декабря 2011 г. № АС-4-2/22130). Кроме того, банки проверяют, находится ли компания по тому адресу, который указала в договоре. Условие о том, что компания должна сообщать достоверный адрес, банки включают в договор банковского счета. Если компания нарушает это условие, банк может расторгнуть договор в судебном порядке (подп. 1 п. 2 ст. 450 ГК РФ). Либо банк может не закрывать счет, а заблокировать Клиент-Банк. |

| Компания проводит по счету нетипичные для нее операции. | Поясните, почему появились нетипичные операции. Например, компания стала вести новый вид деятельности. Приложите к пояснениям выписку из ЕГРЮЛ с новым видом деятельности, бизнес-планы, договоры, акты и др. | Пример нетипичных операций: компания занимается оптовой торговлей, но получает на счет выручку за услуги или работы. Либо компания проводит сложные сделки (цессия, ценные бумаги, переводы иностранным организациям и т.п.). |

| У компании нестабильная выручка. | Поясните, почему выручка нестабильна. Приложите выписку из ЕГРЮЛ с кодами ОКВЭД и др. | Непостоянная выручка бывает, например, у компаний с сезонной деятельностью. |

| Компания ведет розничную торговлю, но наличную выручку сдает в банк в незначительных объемах. | Если часть выручки компания сдает в другой банк, поясните это. Банкиры могут запросить документы о размере наличной выручки, а также документы, связанные с безналичными поступлениями от контрагентов: договоры, акты, отчеты агента. Безопаснее представить эти документы. | Клиент-Банк могут отключить, если при незначительных объемах выручки, сданной в банк, на счет поступают платежи по договорам оказания услуг, займа и т. д. Банкиры заподозрят обналичку. То есть что часть наличной выручки компания передает заказчикам обналички (Методические рекомендации, утв. Банком России 4 декабря 2015 г. № 35-МР). |

| Компания проводит запутанные операции и сделки, у которых нет очевидной деловой цели. | Возможно, компания предоставила заем постоянному контрагенту. Хотя по займу компания не получает процентов, но в целом сотрудничество с контрагентом выгодно. Поясните это банку. | К сделкам без очевидной деловой цели банкиры, например, относят беспроцентные займы, ведь компания не получает по ним доходов. |

| Компания проводит по счету нерегулярные и транзитные операции. | Объясните банку, с чем связаны нерегулярные или транзитные расчеты. Например, компания использует счет в основном для текущих расходов, но некоторым покупателям удобно перечислять оплату на этот счет. Из-за этого иногда поступают крупные суммы. Сразу потратить поступления компания могла, например, на расчеты с другими контрагентами. Подтвердить это можно договорами, счетами, претензиями контрагентов. | Операций то много, то очень мало. Например, обычно компания перечисляет со счета только арендную плату, коммуналку, другие текущие расходы на сумму не более 3 млн руб. в месяц. Затем поступают крупные суммы, которые компания тут же расходует. И снова только текущие платежи (Методические рекомендации, утв. Банком России 13 апреля 2016 г. № 10-МР). Либо компания использует счет регулярно, но есть транзитные операции — когда поступившие суммы компания в течение одного-двух дней переводит контрагентам или на счета физлиц. |

| Компания стала активно использовать счет. | Поясните банку, с чем связано активное использование счета, по которому раньше не было операций. | Вариант объяснения: счет раньше был резервным, а сейчас компания решила использовать его как основной. |

Источник: https://www.glavbukh.ru/news/28186-shest-stop-slov-v-platejke-iz-za-kotoryh-vam-zablokiruyut-schet/

Главный Редактор

Источник: http://bhnews.ru/za-chto-nalogoviki-i-banki-blokiruyut-scheta-kompanij/

Незаконная блокировка счета: взыскиваем с налоговиков убытки (Егорова Н.)

Дата размещения статьи: 23.08.2017

Когда налоговики арестовывают счета компании, то в первую очередь вопрос стоит о том, как побыстрее снять со счетов ограничения. Ведь по факту тем самым налоговики блокируют деятельность налогоплательщика: он лишен возможности оплачивать аренду, закупать товары и т.д. и т.п.

Для того чтобы вновь в штатном режиме проводить платежи, нужно устранить причину блокировки — погасить долг по налогам, сдать декларацию и т.п. В то же время, если выяснится, что счет был разблокирован инспекторами с опозданием или же и вовсе операции по счету были приостановлены незаконно, налоговиков можно призвать к ответу.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

В арсенале налоговиков достаточно инструментов, которые они используют в качестве воздействия на налогоплательщиков, которые время от времени по тем или иным причинам пренебрегают своими обязанностями. Один из самых действенных — приостановление операций по счетам налогоплательщика (ст. 76 НК).Однако и налогоплательщики в таких ситуациях вовсе не безоружные.

Ведь и для налоговиков предусмотрена ответственность на случай, если они неправомерно заблокируют счета компании (ИП) или же разблокируют их с опозданием.

Пеняй на себя

Если основание для блокировки счетов есть, то вернуть «платежеспособность» компания может, сдав «просроченную» декларацию или погасив долг по налогам. Не позднее чем в течение следующего рабочего дня ограничения по счету должны быть сняты.

Если инспекторы опоздают, то требуйте уплаты процентов за каждый день просрочки, исходя из действующей в этот период ставки рефинансирования ЦБ. Причем проценты начисляются на «замороженную» сумму.На практике нередко компании сталкиваются с тем, что счет им налоговики заблокировали по ошибке.

Например, декларация отправлена в инспекцию своевременно (и, разумеется, тому есть документальное подтверждение), но налоговики ее сами потеряли. Если учесть, что за «просроченную» декларацию налоговики «замораживают» счета компании полностью, то, очевидно, что решать этот вопрос нужно оперативно.

Первый вариант — обратиться в налоговый орган с заявлением об отмене решения инспекции о приостановлении операций по ее счетам в связи с отсутствием на то оснований. Если инспекция откажется его отменять, то обращаемся с жалобой в вышестоящий налоговый орган. Если и там не находим понимания — идем в суд. А тем временем счет все так и будет заблокирован…

Второй вариант — сдать повторно «потерянную» декларацию и уже после того, как счета будут «разморожены», разбираться с инспекторами касательно правомерности блокировки счета.В любом случае, если налоговики заблокировали счет неправомерно, организация вправе требовать уплаты процентов на всю «замороженную» сумму.

Эти проценты должны быть рассчитаны исходя из ставки рефинансирования ЦБ начиная со дня, когда в банк поступило «блокировочное» решение, и до дня отмены этого решения, то есть до «разморозки» счета.Пример. Предположим, на счете организации 1 000 000 руб.

5 мая инспекция вынесла решение о приостановлении операции по ее счетам за непредставленную декларацию по транспортному налогу.В то же время компания декларацию представила своевременно. При таких обстоятельствах инспекция должна будет выплатить ей проценты за незаконную блокировку счета начиная с 5 мая 2017 года и до дня «разморозки» счетов.

За каждый день «заморозки» проценты составят 253,42 руб. (1 000 000 руб. x 9,25% : 365 дн.).Как видим, проценты, которые заплатит инспекция за незаконную блокировку счетов, могут оказаться «копеечными» по сравнению с последствиями, с которыми в некоторых случаях сталкиваются компании из-за «ареста» счетов. К примеру, из-за невозможности провести платеж можно попасть на штрафные санкции по договору, которые могут быть далеко не «копеечными».

Возмещение дополнительных убытков

В принципе в статье 76 Кодекса более никаких наказаний для налоговиков не предусмотрено. Между тем в данном случае мы имеем дело с неправомерными действиями налоговых органов. А статья 103 Кодекса говорит о недопустимости причинения неправомерного вреда при проведении налогового контроля.

Более того, в пункте 2 данной нормы прямо закреплено, что убытки, причиненные неправомерными действиями налоговых органов или их должностных лиц при проведении налогового контроля подлежат возмещению в полном объеме, включая упущенную выгоду (неполученный доход).

Таким образом, у организаций и ИП, которым налоговики незаконно (неправомерно) заблокировали расчетные счета, есть право возместить убытки, включая упущенную выгоду.Сразу скажем, что взыскать с налоговиков убытки достаточно сложно. Однако это вполне реально, если к этому делу подойти основательно.

Выделим три ключевых момента, которые нужно учесть, прежде чем принять решение о том, «наказывать» так налоговиков или не стоит.Во-первых, о взыскании убытков можно говорить только в том случае, если решение о приостановлении операций по счетам компании незаконно или же налоговики с опозданием разблокировали счет.

Во-вторых, размер убытков должен быть доказан.В-третьих, если предполагается взыскать убытки с налоговиков, то надо еще доказать, что они возникли именно из-за блокировки счетов. То есть должна быть подтверждена причинно-следственная связь между действиями налогового органа и дополнительными расходами компании (см.

, напр., постановление ФАС Центрального округа от 30 марта 2012 г. N А64-6030/2010).

Упущенная выгода

Отдельно стоит остановиться на возмещении так называемой упущенной выгоды. Согласно статье 15 ГК упущенная выгода — это неполученные доходы, которые получила бы компания при обычных условиях гражданского оборота, если бы ее право не было нарушено. Однако в этой части просто фантазировать бесполезно.

Нужно иметь доказательства, что организация, если бы ее счета не были заблокированы, получила бы этот доход.Примеров «упущенных» доходов можно привести много. Допустим, организация заявляет, что 10 млн руб.

, которые были на незаконно заблокированном счете, она бы могла положить на депозит и «заработать» еще 1 миллион (пример условный). Однако для того, чтобы взыскать этот миллион с налоговиков, просто слов недостаточно.

Дело в том, что при определении размера упущенной выгоды учитываются предпринятые кредитором для ее получения меры и сделанные с этой целью приготовления (п. 4 ст. 393 ГК, п. 3 постановления Пленума ВС от 24 марта 2016 г. N 7).

P.S.

В настоящее время Минфин и ФНС никак не могут прийти к единому мнению, есть ли у налоговиков право приостанавливать операции по счетам организаций, которые более чем на 10 дней припозднились со сдачей расчетов по страховым взносам. Так, в письме ФНС от 27 января 2017 г.

N ЕД-4-15/1444 и в письме Минфина от 21 апреля 2017 г. N 03-02-07/2/24123 сделаны прямо противоположные выводы.

В то же время все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента). Об этом прямо сказано в пункте 7 статьи 3 Кодекса.

Соответственно, если налоговики заблокируют организации счет за непредставленный в срок расчет по страховым взносам, то это решение можно попытаться оспорить.

Более того, есть все основания для того, чтобы потребовать с инспекторов и проценты уплатить, и убытки, возникшие из-за «заморозки» счета, возместить. Правда, это возможно только до тех пор, пока право ИФНС блокировать счета за опоздание со сдачей расчетов по взносам не будет закреплено в Налоговом кодексе. А, судя по письму Минфина от 21 апреля 2017 г. N 03-02-07/2/24123, это может произойти довольно скоро.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Источник: http://xn—-7sbbaj7auwnffhk.xn--p1ai/article/24000

Бухгалтеру

В документе есть еще одна негативная для налогоплательщиков поправка — запретят зачет старой налоговой переплаты в счет недоимки. Впрочем, есть и позитивный момент — можно будет уточнять ошибочный счет в налоговой платежке. Расскажем о поправках подробнее.

Налоговики смогут замораживать счет из-за несвоевременно сданного расчета по взносам

По проекту, если не представить расчет в течение 10 дней после окончания срока его подачи, инспекция заблокирует счет. Пока у контролеров нет таких полномочий. Об этом сообщали Минфин и ФНС.

Новшество заработает через месяц после опубликования закона.

Станет меньше способов вернуть старую налоговую переплату

«Возраст» переплаты планируют ограничить тремя годами, поэтому зачесть старую налоговую переплату в счет недоимки будет нельзя. Поправка должна вступить в силу также через месяц после опубликования закона.

Напомним, что зачет переплаты в счет недоимки налоговики проводят сами. Подавать для этого заявление не надо.

Когда правило начнет действовать, у организаций останется меньше способов распорядиться переплатой, которой больше трех лет:

— ее можно попытаться включить в расходы как безнадежный долг. Такой способ поддерживают суды.

Например, ФАС Московского округа считал это правомерным, так как на переплату распространяются все конституционные гарантии права собственности.

Минфин не согласен: старую переплату нельзя признать безнадежным долгом. Поэтому, если вы решите воспользоваться этим способом, готовьтесь защищать свою позицию в суде;

— если вы не знали о переплате, можно попробовать вернуть деньги через суд. Заявление нужно подать в течение трех лет со дня, когда узнали или должны были узнать, что заплатили больше.

Можно будет уточнять ошибочный счет в налоговой платежке

По проекту с 2019 года вы сможете уточнять счет Федерального казначейства по налогам, страховым взносам, сборам, пеням, а также штрафам. Главное, чтобы платеж был в бюджете.

Сейчас уточнять ошибочный счет нельзя. Платеж приходится возвращать.

«Уточниться» можно будет в течение трех лет со дня перечисления платежа. Заявление в налоговую можно будет направить как на бумаге, так и в электронном виде: по ТКС или через личный кабинет налогоплательщика.

Налоговики будут также и сами уточнять платежи, если найдут ошибку в оформлении платежки и недоимку, возникшую из-за этого.

Уточнить ошибочный счет можно будет, только если из-за этого у налогоплательщика не появится недоимки по другому налогу.

Документ: Проект Федерального закона N 346805-7 (http://sozd.parliament.gov.ru/bill/346805-7)

Принят Госдумой во втором чтении 12 июля 2018 года

Обзор подготовлен специалистами компании «Консультант Плюс» и предоставлен компанией «КонсультантПлюс Свердловская область» — информационным центром Сети КонсультантПлюс в г. Екатеринбурге и Свердловской области

Вернуться к списку новостей

Источник: http://www.consultant-so.ru/news/show/type/bookkeeper/year/2018/month/07/alias/blokirovka_scheta_za_nesvoevremenno_sdannyj_raschet_po_vznosam_

Фнс заблокирует счета «забывших» о расчетах по страховым взносам бизнесменов

Федеральная налоговая служба (ФНС) России, начиная с 30 августа, будет в праве замораживать счета не представивших расчеты по страховым взносам предпринимателей. Обычных граждан это не коснется. Никаких новых полномочий в отношении счетов физических лиц новый закон не предусматривает, сообщили в ведомстве.

Ранее в соцсетях получила широкое распространение информация о том, что ФНС якобы будет блокировать счета физлиц, если те не подали декларацию 3-НДФЛ, но были обязаны это сделать: например, в случае продажи имущества.

Налоговики опровергли эти слухи. «Действующим законодательством приостановление операций по счетам налогоплательщиков – физических лиц, не являющихся индивидуальными предпринимателями, а также не являющихся плательщиками страховых взносов, не предусмотрено. Никаких изменений законодательства в НК РФ по данному вопросу не вносилось», – цитирует РИА «Новости» заявление ФНС.

На сегодняшний день налоговики наделены правом замораживать счета работодателей, если они вовремя не представили им декларации по подоходному налогу.

«Изменения, внесенные в статью 76 Налогового кодекса, распространяют существующий порядок приостановления операций по счетам налогоплательщика в связи с непредставлением налоговых деклараций в установленный срок, на новый документ, а именно расчет по страховым взносам», – пояснили в ФНС.

Эксперты считают, что обновленный закон упростит жизнь российским налогоплательщикам. В частности, поправки позволят гражданам со следующего года платить имущественные налоги (земельный, транспортный и налог на недвижимость) единым платежом. Кроме того, это можно будет делать авансом.

Из документа также следует, что физлица смогут добровольно перечислять на счет ФНС единый платеж в счет исполнения обязанностей по уплате налогов.

Налоговики будут сами списывать с этого счета нужную сумму, а излишне уплаченные деньги граждане при желании смогут вернуть.

Еще одно нововведение – платить налоги можно будет через многофункциональные центры предоставления госуслуг (МФЦ), в том числе не только за себя, но и за других лиц.

Москва, Иван Гридин

Москва. Другие новости 10.08.18

Вторая натура: Украина, набрав кредиты, отказывается подчиняться рекомендациям МВФ. / Прокуратура запретила ямальскому селу рисовать граффити (ФОТО). / Тюменский бизнес получал субсидии из областного бюджета за взятки. Читать дальше

© 2018, РИА «Новый День»

Источник: https://newdaynews.ru/finance/642501.html

Блокировка счета за несвоевременно сданный расчет по взносам: проект прошел второе чтение | Компания права Респект

Налоговики смогут замораживать счет из-за несвоевременно сданного расчета по взносам

По проекту, если не представить расчет в течение 10 дней после окончания срока его подачи, инспекция заблокирует счет. Пока у контролеров нет таких полномочий. Об этом сообщали Минфин и ФНС.

Новшество заработает через месяц после опубликования закона.

Станет меньше способов вернуть старую налоговую переплату

«Возраст» переплаты планируют ограничить тремя годами, поэтому зачесть старую налоговую переплату в счет недоимки будет нельзя. Поправка должна вступить в силу также через месяц после опубликования закона.

Напомним, что зачет переплаты в счет недоимки налоговики проводят сами. Подавать для этого заявление не надо.

Когда правило начнет действовать, у организаций останется меньше способов распорядиться переплатой, которой больше трех лет:

- ее можно попытаться включить в расходы как безнадежный долг. Такой способ поддерживают суды. Например, ФАС Московского округа считал это правомерным, так как на переплату распространяются все конституционные гарантии права собственности. Минфин не согласен: старую переплату нельзя признать безнадежным долгом. Поэтому, если вы решите воспользоваться этим способом, готовьтесь защищать свою позицию в суде;

- если вы не знали о переплате, можно попробовать вернуть деньги через суд. Заявление нужно подать в течение трех лет со дня, когда узнали или должны были узнать, что заплатили больше.

Можно будет уточнять ошибочный счет в налоговой платежке

По проекту с 2019 года вы сможете уточнять счет Федерального казначейства по налогам, страховым взносам, сборам, пеням, а также штрафам. Главное, чтобы платеж был в бюджете.

Сейчас уточнять ошибочный счет нельзя. Платеж приходится возвращать.

«Уточниться» можно будет в течение трех лет со дня перечисления платежа. Заявление в налоговую можно будет направить как на бумаге, так и в электронном виде: по ТКС или через личный кабинет налогоплательщика.

Налоговики будут также и сами уточнять платежи, если найдут ошибку в оформлении платежки и недоимку, возникшую из-за этого.

Уточнить ошибочный счет можно будет, только если из-за этого у налогоплательщика не появится недоимки по другому налогу.

Источник: http://www.respectrb.ru/node/17880

Счета не заблокируют за просрочку сдачи расчета по страховым взносам

Основания для возможности блокировки операций по банковским счетам организаций и электронным денежным переводам налоговиками перечислены в статье 76 НК РФ.

До недавнего времени ФНС России придерживалась позиции, что блокировка счетов может быть осуществлена, в том числе, и за расчет по страховым взносам, сданный позже установленных законодательством сроков.

Эта норма была закреплена в пункте 11 статьи 76 Налогового кодекса.

Но 12 января 2017 года последовало разъяснительное письма Минфина № 03-02-07/1/556, где сказано, что несвоевременное представление в налоговый орган единого расчета по страховым взносам не может являться для плательщика страховых взносов причиной приостановления операций по счетам в кредитных организациях.

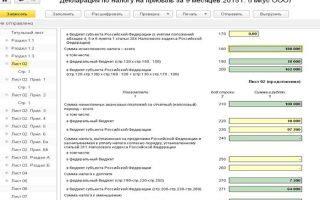

В соответствии с этим письмом Минфина были внесены соответствующие корректировки в форму «Решения о приостановлении операций по счетам налогоплательщика (плательщика сбора, налогового агента) в банке, а также переводов электронных денежных средств», утвержденную приказом Федеральной налоговой службы России от 03 октября 2012 года № ММВ-7-8/662. С января текущего 2017 года в этом бланке отсутствует графа по просрочкам страховых взносов.

Теперь налоговая инспекция вправе блокировать банковские счета организаций за:

- несдачу любого вида налоговой декларации;

- несоблюдение правил электронного документооборота, в первую очередь, если организация за не подтвердит прием документа от налогового органа соответствующей электронной квитанцией;

- серьезные нарушения, выявленные по итогам проверок.

За просрочку сдачи единого расчета по страховым взносам счета не заморозят. Но от штрафов и пени это никак плательщика не освобождает, что и зафиксировано в статье 119 НК РФ. Минимальная санкция — 1 000 рублей. А дальше — от 5 до 30% от суммы взносов к уплате за каждый месяц (даже неполный) опоздания с подачей расчетов.

В завершение напомним, что в 2017 году произошли изменения в уплате страховых взносов. В связи с этим изменился и порядок заполнения платежных поручений на уплату страховых взносов. Они рассмотрены тут. Там же вы найдете образцы заполнения платежных поручений на уплату страховых взносов в 2017 году.

Тоже может быть полезно:

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

.

Источник: http://tbis.ru/novosti/scheta-ne-zablokiruyut

Цб приказал блокировать счета за налоги меньше 0,9% от оборотов компании

Банк России установил минимальный размер налогов от оборота по счету, при котором компаниям заблокируют расчетные счета. Предписания банкам даны в методических рекомендациях ЦБ РФ от 21.07.2017 № 18-МР. По новой методичке под ярлык «сомнительная фирма» может попасть даже обычная мелкая компания, у которой временные финансовые трудности.

Быстрый переход по новости:

Размер налогов должен быть 0,9% от оборота

Если размер налогов и взносов составляет 0,9% от дебетового оборота по счету, компания в зоне риска. Также особое внимание будет уделено фирмам, у которых этот показатель чуть превышает указанный минимум или которые искусственно завышают платежи, чтобы быть в зеленой зоне.

Но на практике банки требуют от клиентов платить налоги как минимум 1% от оборотов. Об этом рассказали наши читатели, которые столкнулись с такой проблемой.

Методические рекомендации ЦБ РФ от 21.07.2017 № 18-МР

Кто попал в зону риска

ЦБ перечислил признаки, по которым компания будет «взята на карандаш»:

- со счета не производятся выплаты заработной платы работникам клиента, а также связанные с ними перечисления по НДФЛ и взносам

- платежи не соответствуют среднесписочной численности сотрудников клиента

- фонд заработной платы сотрудников клиента установлен из расчета ниже официального прожиточного минимума

- по счету проходит уплата НДФЛ, но не уплачиваются страховые взносы

- остатки денежных средств на счете отсутствуют либо незначительны по сравнению с объемами операций, обычно проводимыми клиентом по счету

- основания платежей, производимых по счету клиента, не имеют отношения к затратам, присущим виду деятельности компании

- отсутствует связь между основаниями преобладающих объемов зачисления денежных средств на счет клиента и основаниями последующего их списания

- происходит резкое увеличение оборотов по счету клиента, превышение заявленного при открытии (ведении) счета клиентом максимального оборота денежных средств

- со счета не производятся платежи в рамках ведения хозяйственной деятельности клиента (например, арендные платежи, платежи в счет уплаты коммунальных услуг, закупки канцелярских товаров и другие)

- денежные средства зачисляются на счет клиента от контрагентов-покупателей по договорам за товары и услуги с выделением НДС и практически в полном объеме списываются клиентом в пользу контрагентов по объектам, не облагаемым НДС

Белые фирмы под угрозой из-за IP-адресов

В этом сообщении ЦБ изложена еще одна интересная мысль. Если у белой компании IP-адреса, телефоны, цифровая подпись совпадает с контактами фирмы, которая была замечена в отмывании средств, то банки это должно насторожить.

Если бухгалтер работает с несколькими фирмами через один и тот же компьютер, и одна из компаний была скомпрометирована, то остальные автоматически попадут в зону риска. ЦБ призвал пристально следить за такими ситуациями и закрывать счета подозрительных компаний.

Если вы еще не прочитали нашу суперстатью «С 1 сентября налоговики без суда закроют упрощенцев. Как спасти фирму», то самое время это сделать.

Источник: https://www.26-2.ru/news/352632-tsb-prikazal-b