4-ФСС: штраф за несвоевременную сдачу

Ежеквартально компании отправляют в соцстрах отчет по форме 4-ФСС. Если опоздали с отправкой, какой штраф грозит за несвоевременную сдачу 4-ФСС? Кому грозит штраф? Можно ли его избежать и как это сделать? Как заполнить платежное поручение, если ФСС оштрафовал? Ответы на эти вопросы вы найдете в нашей статье. А еще сможете скачать бланк и образец платежки на перечисление штрафа.

Компании и предприниматели, являющиеся страхователями от несчастных случаев на производстве, сдают отчет 4-ФСС. За несвоевременную сдачу страхователю придется оплатить штраф. Если фонд выставил штраф, важно правильно заполнить платежку на перечисление в бюджет. Разберемся во всем по порядку.

Из статьи вы узнаете, когда сдавать 4-ФСС в 2018 году, кому грозит штраф, сумму штрафа, а также как заполнить платежку.

Платежное поручение пустой бланк скачать бесплатно>>>

Платежное поручение на оплату штрафа ФСС образец скачать бесплатно>>>

Кому грозит штраф за несвоевременную сдачу 4-ФСС

Штраф грозит тем компаниям и предпринимателям, которые не вовремя сдали отчетность в соцстрах. В 2018 году отчетность сдают по форме 4-ФСС.

Кто признается страхователем и обязан отчитываться перед ФСС? Это работодатели, ведь заработная плата и некоторые другие выплаты, начисленные в пользу работников, облагаются взносами на травматизм.

Отчитываться могут не только сами компании, но и их обособленные подразделения. Для этого подразделение должно самостоятельно начислять и выплачивать зарплату работникам, иметь свой баланс.

Также страхователями являются компании и предприниматели, которые заключают гражданско-правовые договоры с физическими лицами. Но не любые, а договоры на выполнение работ или оказание услуг.

И еще одно условие: обязанность платить взносы на травматизм должна быть прямо указана в ГПХ договоре. Если такого условия в договоре нет, то взносы на травматизм платить не надо (п.1 ст.20.

1 закона 125-ФЗ от 24.07.1998г.).

Для индивидуальных предпринимателей автоматическая регистрация не предусмотрена. Если коммерсант нанимает работников, он должен сам обратиться в ФСС и встать на учет как работодатель. Отчитываться в ФСС «за себя» предприниматель не обязан.

Штрафа не будет, если 4-ФСС отправлен вовремя. В 2018 году установлено два срока отправки отчетности:

| Бумажный | Не позднее 20 числа месяца, следующего за отчетным кварталом |

| Электронный | Не позднее 25 числа месяца, следующего за отчетным кварталом |

Если крайний день совпал с выходным, то срок отправки продлевается до ближайшего рабочего дня. С учетом этого правила в 2018 году сдавайте 4-ФСС в такие сроки:

| В бумажном виде | В электронном виде | |

| 1 квартал | 20 апреля | 25 апреля |

| Полугодие (6 месяцев) | 20 июля | 25 июля |

| 9 месяцев | 22 октября | 25 октября |

| Год | 21 января 2019г. | 25 января 2019г. |

Важно!

Компании, их обособленные подразделения, и предприниматели должны сдавать отчетность, пока они стоят на учете в ФСС. Если весь персонал отправлен в административный отпуск или уволен, если деятельность вообще прекращена, обязанность отчитываться не отменяется. В этом случае нужно сдавать нулевые 4-ФСС.

Предприниматели и обособленные подразделения могут избавиться от обязанности сдавать «нулевки»:

- Предприниматель, уволивший весь персонал, вправе подать заявление о снятии с учета в качестве страхователя

- Обособленное подразделение может передать функцию начисления зарплаты в головную организацию

Размер штрафа за несвоевременную сдачу 4-ФСС в 2018 году

Если 4-ФСС сдан не вовремя, страхователь оплатит штраф.

Во-первых, штраф заплатит компания или предприниматель. Размер санкции определен ч.1 ст.26.30 закона 125-ФЗ от 24.07.1998г. Штраф составляет 5% от суммы взносов, начисленных к уплате за отчетный квартал. Штраф начисляется за каждый полный и неполный месяц просрочки. Просрочка считается, начиная со следующего дня после крайнего срока отправки.

Законом установлены предельные суммы санкций:

- Минимальный штраф составляет 1000 руб.,

- Максимальный штраф составляет 30% взносов, начисленных за последний квартал.

Пример

Компания отчитывается по электронным каналам. Отчет 4-ФСС за 1 квартал 2018 года она отправила 6 июня. Сумма взносов, начисленных за последние три месяца составляет 24000 руб.

Крайний срок отправки отчета за 1 квартал – 25 апреля. Просрочка считается, начиная с 26 апреля и составляет 1 месяц и 11 дней. Сумма штрафа за один месяц просрочки равна 1200 руб. (24000*5%).

За один полный и один неполный месяц штраф составляет 2400 руб. (1200 + 1200).

Если бы отчетность была нулевой, то штраф был бы минимальным – 1000 руб. Если бы просрочка была больше, то максимально возможный штраф – 7200 руб. (24000 * 30%).

Такие штрафы установлены при однократном нарушении срока сдачи 4-ФСС. Если компания опаздывает с отчетностью регулярно, это может рассматриваться как отягчающее обстоятельство. За повторное опоздание штрафы удваиваются (ч.2 ст.26.26 закона 125-ФЗ от 24.07.1998г.).

Кроме компании, штраф от 300 до 500 руб. заплатит ее руководитель по ч.2 ст.15.33 КоАП РФ.

Заполнение платежки на оплату штрафа за несдачу 4-ФСС в 2018 году

Мы подскажем самый простой способ заполнить платежное поручение на оплату штрафа в ФСС:

- Скопируйте платежное поручение, которым вы платили взносы на травматизм,

- Укажите в платежке сумму штрафа,

- Измените КБК на код для уплаты штрафа: 393 1 02 02050 07 3000 160,

- В поле 22 укажите:

- Ноль, если компания уплачивает штраф самостоятельно,

- УИН, если организация перечисляет штраф по требованию, и в требовании УИН указан.

В поле «назначение платежа» укажите «Штраф за несвоевременное предоставление расчета по начисленным и уплаченным страховым взносам».

Или заполните платежное поручение в обычном порядке как бюджетный платеж. Скачать пустой бланк и заполненный образец вы можете у нас:

Источник: https://www.RNK.ru/article/215884-shtraf-za-nesvoevremennuyu-sdachu-4-fss-v-2018-godu

Минтруд: штраф за непредставление формы 4-ФСС рассчитывается исходя из суммы взносов, уменьшенных на сумму выплаченных пособий

При расчете штрафа за несвоевременную подачу расчета 4-ФСС, сумму начисленных за последние три месяца взносов на случай временной нетрудоспособности и в связи с материнством нужно уменьшить на сумму пособий, выплаченных работникам за эти же месяцы. Такая позиция выражена в письме Минтруда от 10.12.15 № 17-3/В-608.

Напомним, что расчет по форме 4-ФСС содержит информацию о страховых взносах на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством, а также сведения о взносах на страхование от несчастных случаев на производстве и профзаболеваний.

В связи с этим чиновники ФСС РФ считают, что если страхователь не сдаст вовремя расчет 4-ФСС, он может быть оштрафован дважды. То есть не только за неподачу расчета по взносам на случай временной нетрудоспособности и в связи с материнством (ст. 46 Федерального закона от 24.07.09 № 212-ФЗ), но и за нарушение сроков при подаче сведений по взносам на «травматизм» (ст.

19 Федерального закона от 24.07.98 № 125-ФЗ; см. «Соцстрах рассказал, как будет штрафовать за непредставление в срок формы 4-ФСС»).

В комментируемом письме от 10.12.15 № 17-3/В-608 Минтруд пояснил, как следует рассчитывать штраф, предусмотренный статьей 46 Закона № 212-ФЗ.

Согласно указанной норме, штраф составляет 5 процентов от суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

Но, как уточняют авторы письма, при расчете санкций нужно учитывать положения пункта 2 статьи 15 Закона № 212-ФЗ.

В этом пункте сказано: сумма взносов на страхование по временной нетрудоспособности и в связи с материнством уменьшается на сумму произведенных страхователем расходов на выплату страхового обеспечения. Аналогичное правило закреплено пунктом 2 статьи 4.6 Федерального закона от 29.12.06 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

С учетом изложенного, чиновники делают вывод: при расчете штрафа, предусмотренного пунктом 1 статьи 46 закона № 212-ФЗ, учитывается сумма взносов за последние три месяца отчетного (расчетного) периода, уменьшенная на выплаты по страховому обеспечению, произведенные за эти же месяцы.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Аналогичная позиция выражена в письме Минтруда России от 11.03.15 № 17-4/В-106. Отметим, что в ФСС придерживаются иной позиции. В письме фонда от 10.02.12 № 15-03-11/08-1395 сказано, что рассчитывать штрафа нужно исходя из всей суммы начисленных взносов без учета расходов на выплату обязательного страхового обеспечения.

Источник: https://www.buhonline.ru/pub/news/2016/3/10850

Штрафы за не предоставление отчетности в ФСС

Все категории страхователей (организации, индивидуальные предприниматели) должны ежеквартально отчитываться перед ФСС по общеобязательным страховым взносам. Федеральный закон № 125 от 24.07.1998 обязывает их с этой целью сдавать расчет 4-ФСС.

С 2016 г. введена новая форма данного вида отчетности. Она касается только взносов на травматизм. Остальные виды общеобязательных страховых взносов перешли под контроль ИФНС.

На сегодня актуальны следующие установленные сроки сдачи отчетности ФСС:

- До 20 числа месяца, который следует за отчетным кварталом, сдается 4-ФСС на бумажном носителе (если штат меньше 25 человек).

- До 25 числа месяца, который следует за отчетным кварталом, 4-ФСС подается в электронном виде (если штат больше 25 человек).

Подобное требование по разделению 4-ФСС на электронный и бумажный вариант является обязательным. Не соблюдение его грозит штрафом страхователю. Поэтому если обязанное лицо подаст форму отчетности неправильно (вместо электронного расчета представит бумажный вариант 4-ФСС), это не будет смягчающим обстоятельством. Штрафную санкцию не отменят.

Не предоставление отчетности в назначенные сроки также является нарушением. По закону в таких случаях обязанное лицо штрафуют. Причем не сдача нулевого либо уточненного расчета сообразно прописанным срокам тоже грозит штрафными санкциями.

Оплата штрафа производится по платежному документу. В нем указываются реквизиты территориального отделения ФСС, код УИН, а также «штрафной» КБК. Это обязательные сведения. Остальная информация вносится сообразно общепринятым требованиям (Читайте также статью: → Как заполнить платежное поручение на штрафы).

Штрафные санкции за нарушение порядка предоставления отчетности в ФСС

На законодательном уровне ответственность за нарушение по срокам сдачи отчетности в ФСС определяют ФЗ № 125, ст. 26.30 и КоАП, ст. 15.33, ч. 2. Причем статья Кодекса об административных правонарушениях по отношению к предпринимателям не применяется.

| Размер штрафов | Основание |

| 5% от суммы общеобязательных взносов за отчетный квартал (по каждому просроченному месяцу),но не меньше, чем 1 000 руб. и не больше, чем 30% | Отчетность подана с опозданием (просрочка);ФЗ № 125, ст. 26.30, п. 1 |

| 200 руб. | Расчет сдан на бумажном носителе вместо электронного варианта;ФЗ № 125, ст. 26.30, п. 2 |

| 300 — 500 руб. | Штраф налагается на должностных лиц за нарушение назначенных сроков сдачи отчетности;КоАП, ст. 15.33, п. 2 |

База для исчисления штрафов — сумма общеобязательных взносов на травматизм, которая подлежит уплате (доплате). Это говорит о том, что по каждому виду страхования штраф калькулируется отдельно. Подробно эта ситуация разъясняется в Письме Министерства здравоохранения и социального развития № 507-19 от 22.02.2011.

Таким образом, калькуляция штрафа будет производиться по стандартной формуле: сумма общеобязательных взносов за отчетный квартал * 5% * число месяцев просрочки. Неполный месяц просрочки приравнивается к 1 целому месяцу.

Если отчетность не подавалась уже 6 и более месяцев, тогда штраф калькулируется по формуле с учетом 30%: сумма общеобязательных взносов за отчетный квартал * 30%.

Источник: http://online-buhuchet.ru/shtrafy-za-ne-predostavlenie-otchetnosti-v-fss/

Штраф за несвоевременную сдачу 4-ФСС в 2018 году: когда и куда надо сдавать 4-ФСС в 2018 году и что грозит, если сдать расчет невовремя

Из статьи вы узнаете, кому грозит штраф за несвоевременную сдачу 4-ФСС в 2018 году, в каком размере и как его избежать.

Кому грозит штраф за несдачу 4-ФСС в 2018 году

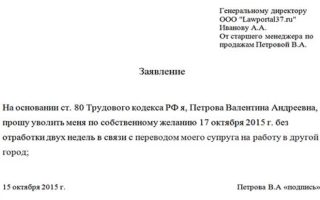

Штраф за несвоевременную сдачу 4-ФСС в 2018 году может быть выписан только тем компаниям или предпринимателям, которые признаются плательщиками страховых взносов на страхование от несчастных случаев на производстве и профессиональных заболеваний (образец ниже).

Дело в том, что с 2017 года сведения о начисленных и уплаченных страховых взносах на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством будут контролировать налоговики.

И из расчета 4-ФСС исключены таблицы, где работодатели должны были указывать эти сведения. Эти сведения надо будет показывать в составе нового расчета по страховым взносам, который надо будет сдавать в налоговую инспекцию.

Каков штраф за несвоевременную сдачу 4-ФСС в 2018 году

Не представив вовремя отчет 4-ФСС, организация или предприниматель рискуют быть оштрафованными

Штраф за несвоевременную сдачу 4-ФСС в 2018 году составляет 5% от суммы взносов, которые причитаются в бюджет за последние три месяца отчетного (расчетного) периода.

Этот штраф придется заплатить за каждый полный или неполный месяц просрочки. При этом общая сумма штрафа за весь период опоздания не может быть больше 30% от суммы взносов по расчету. А минимальная сумма штрафа составляет 1000 руб.

(ст. 19 Федерального закона от 24.07.98 № 125-ФЗ).

Отчет просрочки начинается в день, следующий за днем истечения срока сдачи 4-ФСС.

Кроме того, штраф за несдачу 4-ФСС в 2018 году может быть выписан должностному лицу организации (например, руководителю). Размер штрафа составляет от 300 до 500 руб. (ч. 2 ст. 15.33 КоАП РФ).

Как избежать штрафа за несвоевременную сдачу

Что не получить штраф за несвоевременную сдачу 4-ФСС в 2018 году, отчет нужно сдать вовремя. По нормам Закона № 125-ФЗ делать это следует ежеквартально. Так как форма 4-ФСС заполняется нарастающим итогом с начала года, отчетными периодами будут 1 квартал, полугодие, 9 месяцев и год.

https://www.youtube.com/watch?v=quqC-9S5bac

Срок сдачи зависит от того, в каком виде сдается отчет 4-ФСС – электронном или бумажном.

Отчет 4-ФСС в электронном виде следует представлять не позднее 25-го числа месяца, следующего за отчетным периодом. Бумажный 4-ФСС – не позднее 20-го числа после окончания отчетного периода.

Срок сдачи продлевается, если последний день выпал на выходной. Сдать отчет можно в ближайший рабочий день.

Напомним, если количество наемных работников в организации или у предпринимателя окажется выше 25-ти человек, то отчет в электронной форме в 2018 году следует сдавать обязательно в электронном виде.

Нюансы заполнения платежки на уплату штрафа за несдачу 4-ФСС в 2018 году

В платежном поручении на уплату штрафа за несвоевременную сдачу 4-ФСС в 2018 году поле 33 надо заполнять так.

Если компания или ИП уплачивает штраф самостоятельно, до выставления требования или УИН в требовании не указан, необходимо в поле 22 платежки написать «0».

Если штраф уплачивается по требованию ФСС, в котором указан УИН, то надо указать УИН, содержащийся в требовании. Остальные поля платежки заполняются в то же порядке, что и при уплате вносов на травматизм.

Источник: https://www.Zarplata-online.ru/art/160560-qqkp-16-m10-shtraf-za-nesvoevremennuyu-sdachu-4-fss-2018

Штраф за несдачу нулевого расчета по взносам

Источник: журнал «Главбух»

Российские компании признаются плательщиками страховых взносов (подп. «а» п. 1 ч. 1 ст. 5 Федерального закона от 24 июля 2009 г. № 212-ФЗ). А значит, они должны исполнять обязанности плательщиков. Одна из них – представлять во внебюджетные фонды по месту своего учета расчеты по начисленным и уплаченным страховым взносам (п. 3 ч. 2 ст. 28 Закона № 212-ФЗ).

Компании должны сдавать в свое отделение соцстраха форму-4 ФСС и в отделение ПФР – расчет РСВ-1 ПФР. Форма-4 ФСС и порядок ее заполнения утверждены приказом ФСС России от 26 февраля 2015 г. № 59. Расчет РСВ-1 ПФР сдается по форме, утвержденной постановлением Правления ПФР от 16 января 2014 г. № 2п. Этим же постановлением утвержден и порядок его заполнения.

Порядок предствления отчетности в фонды

Расчетный период по страховым взносам – календарный год (ч. 1 ст. 10 Закона № 212-ФЗ). Отчетные периоды – I квартал, полугодие, 9 месяцев календарного года, календарный год (ч. 2 ст.

10 Закона № 212-ФЗ). Для компаний, созданных в течение года, предусмотрены особые правила. Для них первый расчетный период – со дня создания до окончания текущего календарного года (ч. 3 ст.

10 Закона № 212-ФЗ).

Особые правила установлены и для организаций, ликвидированных или реорганизованных до конца календарного года. Последний расчетный период для них – с начала года до дня завершения ликвидации или реорганизации (ч. 4 ст. 10 Закона № 212-ФЗ).

Не исключено, что организация была создана в течение года и до его окончания ликвидирована или реорганизована. Для нее расчетным будет период со дня создания до дня завершения ликвидации или реорганизации (ч. 5 ст. 10 Закона № 212-ФЗ).

Но учтите: перечисленные правила не применяются в отношении организаций, из состава которых выделяются либо к которым присоединяются одна или несколько организаций (ч. 6 ст. 10 Закона № 212-ФЗ).

Сроки для сдачи отчетности такие:

- форма-4 ФСС – не позднее 20-го числа месяца, следующего за отчетным периодом, – на бумажных носителях; не позднее 25-го числа месяца, следующего за отчетным периодом, – электронном виде (п. 2 ч. 9 ст. 15 Закона № 212-ФЗ, п. 1 ст. 24 Закона от 24 июля 1998 г. № 125-ФЗ);

- расчет РСВ-1 ПФР – не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом, – на бумажном носителе; не позднее 20-го числа второго календарного месяца, следующего за отчетным периодом, – в электронном виде (п. 1 ч. 9 ст. 15, ч. 7 ст. 4 Закона № 212-ФЗ).)

Санкции за опоздание со сдачей отчетности

Если отчетность не сдана или сдана позже установленного срока, компании грозит ответственность установленная частью 1 статьи 46 Закона № 212-ФЗ.

Это штраф в размере 5 процентов от суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для его представления.

Однако сумма штрафа не может превышать 30 процентов указанной суммы и не может быть менее 1000 руб.

Если расчет РСВ-1 ПФР содержит показатели с суммой взносов к уплате, проверяющие берут сумму взносов за последние три месяца отчетного периода. То есть сумму, указанную по строке 114 «Итого подлежит уплате за последние 3 месяца» раздела 1 расчета.

Так, согласно расчету, уплате подлежали страховые взносы в сумме 535 965 руб. (стр. 114 расчета). Просрочка составила более шести месяцев. Размер штрафа от указанной суммы в размере 30 процентов равен 160 789,50 руб. Именно столько ПФР взыскал с организации (постановление ФАС Дальневосточного округа от 30 апреля 2014 г. № Ф03-6790/2013).

Расчет с нулевыми показателями, по сути, информирует фонд об отсутствии облагаемых взносами выплат и вознаграждений в пользу физических лиц и, следовательно, об отсутствии начисленных и уплаченных страховых взносов. При этом Закон № 212-ФЗ не предусматривает освобождения от обязанности представить в фонды расчет в случае, если компания не ведет деятельность.

Таким образом, штраф за несдачу нулевого расчета по взносам составляет 1000 руб. К такому выводу пришел Минтруд России в письме от 29 сентября 2014 г. № 17-4/ООГ-817.

Смягчающие обстоятельства

В некоторых случаях штраф за несдачу нулевого расчета по взносам удается уменьшить при наличии смягчающих вину обстоятельств (их перечень содержится в ст. 44 Закона № 212-ФЗ и является открытым). Пример тому – постановление Арбитражного суда Западно-Сибирского округа от 22 сентября 2014 г. № А27-6401/2014.

Организация в феврале 2014 года сдала в ПФР 10 расчетов с нулевыми показателями за периоды с полугодия 2011 года по 9 месяцев 2013 года.

По факту несвоевременной сдачи расчетов фонд составил акты камеральной проверки и принял решения о привлечении организации к ответственности за нарушение законодательства о взносах. Каждым из решений начислена сумма штрафа в размере 1000 руб.

(то есть общая сумма штрафа составила 10 000 руб.). Однако судьи учли следующие смягчающие обстоятельства:

1) нарушение совершено впервые;

2) все расчеты сданы в феврале 2014 года, нарушение выявлено отделением фонда лишь по результатам проверки сданных расчетов;

3) вредные последствия нарушения отсутствуют, по всем сданным расчетам нет начисления страховых взносов, поэтому несвоевременная сдача расчетов не повлияла на содержание индивидуальных сведений по застрахованному лицу – руководителю организации;

4) отсутствие прямого умысла на совершение правонарушения – расчеты поздно сданы не с целью уклонения от уплаты страховых взносов, а в связи с заблуждением руководителя организации относительно наличия соответствующей обязанности при отсутствии начислений по взносам;

5) руководитель является единственным сотрудником организации, дохода от работы в ней не получает, всю отчетность сдает сам, бухгалтерия в организации отсутствует.

Кроме того, судьи приняли во внимание, что:

- организация не занимается коммерческой или иной приносящей доходы деятельностью;

- у организации нет счетов в банках (что подтверждается справкой ИФНС);

- единственным доходом организации являются членские взносы в размере около 2000 руб., из которых 1500 руб. в соответствии с ее уставом отчисляется в федеральную структуру общественной организации;

- руководитель проводит бесплатные занятия с детьми в кружках, организует участие в соревнованиях при наличии спонсорской поддержки;

- организация не имеет источника для уплаты начисленной суммы штрафов в размере 10 000 руб.

В итоге размер штрафа был снижен в 100 раз – с 1000 до 10 руб. Однако к турфирме это не относится, поэтому снизить размер штрафа ей будет затруднительно.

М. Алферова,

аудитор

Источник: https://otchetonline.ru/art/buh/48314-shtraf-za-nesdachu-nulevogo-rascheta-po-vznosam.html

Что делать, если пропущен срок сдачи отчетности

Вчера, 26 октября, истек срок подачи деклараций по ЕНВД и НДС по итогам третьего квартала, а также уплаты этих налогов.

А до конца завтрашнего дня нужно будет отчитаться и внести авансовые платежи по налогу на прибыль.

Что делать налогоплательщикам, которые не успели вовремя уплатить налоги и подать отчетные документы, и какие санкции предусмотрены законом в этом случае, рассказывает статья Петербургского правового портала.

Последствия несвоевременной сдачи налоговой декларации

Предприниматели обязаны сдавать налоговую декларацию за отчетный период. Налоговый кодекс РФ позволяет сдавать ее лично, отправлять по почте либо по телекоммуникационным каналам связи. При этом для ряда налогоплательщиков предусмотрена исключительно электронная декларация.

По общим правилам, за нарушение сроков представления декларации по месту учета налогоплательщика ему грозит наказание по статье 119 НК РФ.

Штраф по ней составляет 5% неуплаченной суммы налога, подлежащей уплате (доплате) на основании декларации, за каждый полный или неполный месяц со дня, установленного для ее представления.

Минимальный размер взыскания – 1 тыс. рублей, максимальный – 30% разницы между перечисленной и неуплаченной суммой.

Важно помнить: даже если декларация «нулевая», сдавать ее необходимо. Иначе вас могут обвинить в нарушении требований о представлении информации, используемой для осуществления контроля, и оштрафовать.

Если налогоплательщик нарушит предусмотренный способ представления декларации, его могут оштрафовать за каждый непредставленный документ на 200 рублей (статья 119.1 НК РФ).

Кроме того, инспекторы имеют право заблокировать электронные переводы и операции по банковским счетам налогоплательщика, обязанного передавать электронную декларацию. Правда, уточняет ФНС в Письме от 27 ноября 2014 г.

N ЕД-4-15/24519, такое решение принимается по истечению 10 дней от крайнего срока сдачи декларации (п. 3 статьи 76 НК РФ).

В случае, когда налоговые обязанности не исполняет организация, должностных лиц дополнительно могут привлечь к административной ответственности по статье 15.5 КоАП РФ, вынеся им предупреждение или выписав штраф от 300 до 500 рублей.

Штрафы за неуплату налога

В большинстве случаев, одновременно с подачей налоговой декларации необходимо частично или полностью расплатиться по конкретному налогу. Санкции за неуплату в российском законодательстве предусмотрены разные – от штрафов и пеней до лишения свободы и запрета на занятие определенной деятельностью.

Чаще всего налогоплательщиков, вовремя не уплативших налог в полном объеме, наказывают по статье 75 НК РФ («Пеня»). Начисляют ее налоговики с учетом правила: за каждый календарный день просрочки по уплате налога взимается 1/300 действующей в это время ставки рефинансирования ЦБ РФ с неуплаченной суммы. Как и штраф, пеня оплачивается либо в банке, либо через электронный сервис ФНС.

Кроме того, предпринимателей, задолжавших государству, могут осудить по статье 122 НК РФ («Неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых правонарушений»). Штраф по ней достигает 20 – 40 процентов от неуплаченной суммы.

Отказ заплатить налоги либо подделка документов, необходимых налоговикам для осуществления контроля, могут стать причиной уголовного преследования.

В частности, по статье 199 УК РФ («Уклонение от уплаты налогов и (или) сборов с организации») предпринимателя могут лишить свободы на срок до двух лет, оштрафовать на сумму до 300 тысяч рублей, либо запретить заниматься определенной деятельностью в течение 3 лет.

Если неуплаченная сумма превысит 6 миллионов рублей, налогоплательщика могут оштрафовать на полмиллиона рублей, лишить свободы на срок до 6 лет, и запретить заниматься определенным видом деятельности на протяжении 3 лет.

Реальный размер штрафа и способы его оплаты

И налоговики, и судьи уверены, что при наличии факта налогового правонарушения лицо должно быть оштрафовано на минимальную сумму. При этом административное наказание налоговики имеют право взыскать без дополнительных разбирательств, а санкции по налоговым правонарушениям должны устанавливаться либо в судебном порядке, либо по результатам камеральной проверки.

При этом, назначение штрафа и его уплата не освобождают налогоплательщика от обязанностей по сдаче отчетности, напоминают налоговики. То есть он по-прежнему должен отчитаться по месту учета и перечислить налог (если этого не сделано).

Когда известен реальный размер штрафа и получено требование об его оплате, предприниматель должен в установленные сроки оплатить его. Времени на уплату штрафа обычно дается немало – от 20 и более дней. А уплатить его можно либо в банке, либо с помощью сервиса на сайте Налоговой службы.

Если штраф не будет оплачен вовремя, налоговики могут попробовать взыскать выписанную сумму через судебных приставов, а могут подать в суд или дополнительно оштрафовать по статье 20.25 КоАП РФ («Уклонение от исполнения административного наказания», удвоив размер штрафа.

Не исключен и вариант с блокировкой банковских счетов и электронных переводов, который, с одной стороны, заблокирует деятельность предпринимателя-нарушителя, а с другой – поможет взыскать штраф без промедлений.

Зато потом налогоплательщику придется заниматься снятием такой блокировки, что еще более хлопотно и затратно.

Непредставление журнала учета полученных и выставленных счетов-фактур

О том, как правильно представить журнал учета полученных и выставленных счетов-фактур ФНС детально рассказала в Письме от 6 апреля 2015 г.

N ЕД-4-15/[email protected] Налоговики ждут таких документов от:

- лиц, не являющихся плательщиками НДС;

- налогоплательщиков, освобожденных от уплаты налога и не признаваемых налоговыми агентами, в случае выставления/получения ими счетов-фактур при осуществлении посреднической деятельности и функций застройщика, а также в рамках деятельности на основе договоров транспортной экспедиции.

Непредставление таких сведений грозит организациям штрафом по статье 126 НК РФ («Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля») – 200 рублей за каждый документ. Причем, хозяйствующий субъект обязан сдавать журнал учета выставленных и полученных счетов-фактур даже в том случае, если документ не содержит никаких записей («нулевой»).

Нарушение сроков сдачи расчета по форме 4-ФСС

Расчет по форме 4-ФСС объединяет в себе данные об исчислении и уплате сразу двух видов взносов на обязательное социальное страхование: на случай временной нетрудоспособности и в связи с материнством (раздел I) и от несчастных случаев на производстве и профзаболеваний (раздел II).

Учитывая, что каждый из этих видов страхования регулируется отдельными нормативными актами, предпринимателя могут оштрафовать дважды – за непредставление данных о страховых взносах на случай временной нетрудоспособности и за несвоевременное информирование о взносах на травматизм.

По закону N 212-ФЗ о взносах во внебюджетные фонды несвоевременное представление расчета по начисленным и уплаченным страховым взносам влечет за собой наложение штрафа в размере 5% суммы страховых взносов, начисленной к уплате за последние три месяца отчетного периода, за каждый полный или неполный месяц просрочки. При этом минимальный штраф для работодателей – 1 тысяча рублей, а максимальный – 30% указанной суммы. За отказ от представления документов, необходимых для контроля за порядком отчисления страховых взносов, с предпринимателя могут взыскать по 200 рублей за каждый непредставленный документ.

https://www.youtube.com/watch?v=WFp_OShOS_Y

В то же время законом N 125-ФЗ о страховании от несчастных случаев на производстве предусмотрено, что штраф за непредставление необходимой отчетности составляет 5 – 30 процентов суммы страховых взносов, подлежащей уплате (доплате) на основе этой отчетности, за каждый полный или неполный месяц просрочки, но не менее 100 рублей. Но если предприниматель не сдает отчетность более 180 календарных дней, минимальный штраф вырастет до 1000 рублей.

При этом Минтруд напоминает, что сумма штрафа должна считаться отдельно в отношении отчетности по каждому виду обязательного социального страхования на основании суммы страховых взносов, подлежащей уплате в ФСС РФ, уменьшенной на соответствующую сумму расходов плательщика на цели обязательного социального страхования.

Можно ли избежать штрафа?

Практически во всех разъяснительных письмах Минфина указано, что в случае выявления налогового правонарушения предприниматель должен быть оштрафован на минимальную сумму. Однако законом предусмотрено несколько вариантов защиты налогоплательщика.

Во-первых, не наказывают тех, кто самостоятельно выявляет ошибки и подает уточненную декларацию. То есть, видя, что сроки поджимают, а отчитываться перед налоговой нужно срочно, предприниматель может сдать «нулевую» декларацию, а затем ее исправить.

Второй вариант – доказать в суде, что оснований для начисления даже минимальной суммы штрафа нет. Но он сработает только в случае обвинения в неполной уплате или неуплате налога, по которому ранее имелась переплата. А если налогоплательщик несвоевременно представил налоговую декларацию, суд спасти не сможет.

Что касается уголовной ответственности за неуплату налогов, в том числе в виде штрафов, от нее могут освободить только предпринимателя, который впервые уклонился от уплаты налогов и полностью заплатил в бюджет и налоги, и штрафы, и пеню.

Однако, государство не упустит случая наказать предпринимателя, регулярно не исполняющего свои обязанности. Так что лучше вовремя сдавать все налоговые декларации и платить налоги.

Источник: http://ppt.ru/news/134539

Штраф за несвоевременную сдачу 4-ФСС

Все наниматели, которые признаются страхователями, должны сдавать отчеты по взносам и выплатам, связанным с профзаболеваниями и несчастными случаями на производстве по форме 4-ФСС.

Если при сдаче 4-ФСС работодатель не соблюдает установленные законом сроки, то ему придется уплатить штраф за несвоевременную сдачу отчета.

Скачать бланк 4-ФСС

Скачать образец заполнения 4-ФСС в 2018 году

Правовая база

Срок сдачи отчета 4-ФСС устанавливается статьей 24 Федерального закона «Об обязательном социальном страховании от несчастных случае на производстве и профессиональных заболеваниях» от 24.07.1998 года за № 125-ФЗ (далее – ФЗ №125). Он зависит от того, в каком виде страхователь сдает отчетность:

- Если отчет сдается на бумажном носителе, то крайний срок сдачи 20 число месяца, следующего за отчетным периодом.

- Если отчет сдается в электронном виде, то его можно сдавать до 25 числа месяца, следующего за отчетным.

Обратите внимание!

Если среднесписочная численность застрахованных лиц, работающих у страхователя больше 25 человек, то он обязан сдавать отчет только в электронном виде. В противном случае (при сдаче на бумажном носителе) на него может быть наложен штраф за несдачу 4-ФСС в установленной форме.

Наниматель, у которого числится менее 25 человек, может выбрать любую форму подачи отчетности.

Указанные сроки могут быть перенесены в случаях, которые установлены ФСС. Штрафы при этом не применяются. К таким случаям относится:

- Страхователь вносит уточнения в свой отчет до того момента, когда ошибки были обнаружены сотрудниками ФСС, даже если срок сдачи истек.

- Уточнение производится после выездной проверки, при которой ошибки не были найдены.

Штрафы за несвоевременную сдачу 4-ФСС в 2018 году

Наказание за несвоевременную сдачу отчетности в ФСС устанавливается следующими нормативными актами:

- ФЗ № 125, статья 26.30.

- КоАП РФ, статья 15.33.

ФЗ № 125 устанавливает следующие размеры штрафных санкций:

- Штраф равняется 5% от суммы, начисленной за последние 3 месяца. Считается за каждый просроченный месяц, независимо от того полный он или нет.

- Штраф не может быть более 30% от указанной суммы, то есть если просрочка составила 7 месяцев, то он все равно будет 30%, а не 35%.

- Штраф не может быть менее 1000 рублей. Если по расчетам сумма менее, то все равно предприятию выпишут 1000 рублей.

Также согласно КоАП, штраф могут выписать лицу, ответственному за подачу отчетности за нарушение порядка ее подачи. Он варьируется в переделах от 200 до 500 рублей.

В случае, если за отчетный период в организации не было начислено страховых взносов, она все равно должна сдать нулевой 4-ФСС в установленный срок. Нужно будет заполнить только титульный лист, а на всех остальных проставить 0. Штраф за несдачу нулевого отчета 4-ФСС будет равняться 1000 рублей. То есть минимально возможному размеру.

Примеры расчета штрафа за несвоевременную сдачу 4-ФСС в 2018 году

Пример 1

ООО «Ромашка» начислила за 1 квартал страховых взносов на сумму 10593,55 рублей. Электронный отчет 4-ФСС был ею сдан только 30 апреля. Просрочка составила 5 дней, но штраф все равно будет начислен как за месяц. Соответственно, предприятие должно заплатить следующую сумму:

10593,55*5%=529,68.

Поскольку полученная величина меньше установленного минимума, то она будет равняться 1000 рублей.

Пример 2

ООО «Ирис» задержало сдачу отчета на 8 месяцев. Расчетная база для наказания составляет 15586,22 рублей.

Согласно общему правилу штраф должен быть рассчитан по следующему алгоритму:

(15586,22*5%)*8 = 779,31*8=6234,48. Но в данном случае полученная сумма будет равна 40% от расчетной базы (6234,48/15586,22=0,4).

Значит, будет применяться правило о максимально возможно сумме штрафа:

15586,22*30%=4675,9 рублей.

Штрафы за ошибки в 4-ФСС

Наиболее часто встречающаяся ошибка в отчете 4-ФСС — это неправильно рассчитанная сумма взносов в бюджет. В этом случае штрафные санкции будет применены, только если они занижены. То есть предприятие осталось должно бюджету.

Размер штрафа определяется статьей 26.29 ФЗ № 125:

- 20% от недоплаченной суммы в обычных случаях.

- 40% от недоплаченной суммы, если Фонд социального страхования докажет, что страхователь недоплатил взносы по злому умыслу.

Обратите внимание!

Страхователь может внести уточнения в уже поданный отчет без штрафных санкций, если крайний срок сдачи отчета не наступил. Например, отчет сдан 10 числа, а 19 числа в него внесены уточнения, в том числе и по сумме взносов, подлежащих уплате.

Также ошибкой будет считаться подача отчета в бумажном виде в отношении тех страхователей, для которых предусмотрен обязательный электронный вариант. В этом случае штраф составит 200 рублей.

Если страховые взносы рассчитана правильно, но работодатель задерживает их выплату, то к нему нельзя применить штраф. За просрочку перечисления правильных взносов начисляются пени.

Не нашли ответ на свой вопрос?

Задайте его экспертам «Системы Госфинансы»

Источник: https://www.budgetnik.ru/art/102851-shtraf-za-nesvoevremennuyu-sdachu-4-fss

Штрафы за несвоевременное представление формы 4-ФСС

Источник: Российский налоговый портал

Что делать, если компания не сдала вовремя форму 4-ФСС? Как рассчитать размер штрафа? Фонд социального страхования в 2011 году изменил свое мнение по этим вопросам — плательщики страховых взносов сумели «достучаться» до чиновников. Расскажем о том, что изменилось с 2011 года при несвоевременном представлении отчетности по форме 4-ФСС.

Отчитаться в ФСС РФ за I квартал компаниям снова пришлось по новой форме.

В ней учтены все вступившие в силу изменения с начала 2011 года: льготные тарифы страховых взносов, порядок их подтверждения, новое понятие «база для расчета взносов по травматизму».

Кроме того, в новой форме стало больше шифров и кодов, неправильное заполнение которых может негативно сказаться на работе как фирмы, так и бухгалтера.

Изменилась и позиция ФСС относительно штрафных санкций за несвоевременное представление формы.

Хотя ФСС по-прежнему штрафует за такое «опоздание» дважды: во-первых, по взносам на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством, во-вторых, по взносам на «травматизм», но размер денежного взыскания по «больничному» страхованию исчисляется от суммы не начисленных, а подлежащих уплате взносов. Теперь обо всем по порядку.

4-ФСС — опять новая!

Бурные изменения в обязательном социальном страховании отражаются не только на налоговой нагрузке предприятий и кошельках рядовых сотрудников, но и на работе бухгалтера. Вот уже второй подряд отчетный период приходится заполнять новый вариант формы № 4-ФСС.

Напомним: за 2010 год некоторые компании смогли отчитаться по форме, утвержденной приказом Минздравсоцразвития России от 6 ноября 2009 г. № 871н, которую подкорректировали «задним числом» (приказ Минздравсоцразвития России от 21 декабря 2010 г.).

Последняя редакция формы 4-ФСС была предназначена IT-компаниям, которые получили право применять пониженные тарифы страховых взносов с 2010 года.

Новая форма 4-ФСС утверждена приказом Минздравсоцразвития России от 28 февраля 2011 г.

№ 156н и применяется при представлении расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения начиная с I квартала 2011 года.

Шифроваться по принципу «тариф — режим налогообложения — статус»!

Новые правила

За I квартал 2011 года компании отчитывались по новой форме 4-ФСС. Плательщики страховых взносов в ней классифицированы по четырем действующим тарифам: 0 процентов, 1,9 процента, 2,0 процента, 2,9 процента. Применение льготного тарифа страховых взносов компании обязаны подтверждать в соответствующих таблицах.

Новая 4-ФСС теперь содержит два раздела вместо прежних трех. Раздел II старой формы «Для страхователей, применяющих специальные режимы налогообложения» теперь рассредоточен в первом разделе. И это не случайно, ведь в целях уплаты страховых взносов нет деления на «спецрежимников» и других страхователей. С 2011 года ФСС классифицирует плательщиков по четырем тарифам страховых взносов:

- 0 процентов (участники проекта «Сколково»);

- 1,9 процента (среди них плательщики ЕСХН, сельскохозяйственные товаропроизводители, общественные организации инвалидов);

- 2,0 процента (например, IT-компании);

- 2,9 процента (среди них компании на общем режиме налогообложения).

Следуя этому принципу, на титульном листе в ячейке «Шифр страхователя» компании, согласно приложениям 1—3 к приказу Минздравсоцразвития России от 28 февраля 2011 г. № 156н, указывают три последовательных шифра и кода:

- шифр плательщика страховых взносов;

- дополнительное расширение шифра в зависимости от применяемого «спецрежима»;

- дополнительное расширение шифра в зависимости от статуса казенных и бюджетных учреждений.

Так, компания на общем режиме налогообложения, которая применяет тариф 2,9 процента и не является казенным и бюджетным учреждением, проставляла в указанной ячейке «071/00/00».

И еще немаловажный момент: в новой форме 4-ФСС компания на титульном листе должна указывать количество обращений в фонд за выделением средств на выплату страхового возмещения, например, «01», «02» и т. д. Эти данные записываются в ячейку «Отчетный период» через дробь после обозначения периода, за который представляется форма, например, для отчетности за I квартал — «03/01».

Опасный момент

В новой форме 4-ФСС компания на титульном листе должна указывать количество обращений в фонд за выделением средств на выплату страхового возмещения. Численность работающих тоже «перекочевала» на титульный лист. Здесь ее нужно указать с разбивкой на женщин, работающих инвалидов и сотрудников, занятых на работах с вредными и (или) опасными производственными факторами.

Подтвердите льготный тариф!

В 2011 году действуют пониженные тарифы страховых взносов, среди них — 1,9 процента и 2,0 процента. Чуть выше мы указывали, кто вправе их применять. Если компания правомерно ими воспользовалась в отчетном периоде, она должна это подтверждать при сдаче формы 4-ФСС. Для этого предназначены таблицы:

3.1 — для компаний, в которых есть работники, имеющие инвалидность; 4 — для общественных организаций инвалидов (в том числе созданных как союзы общественных организаций инвалидов) и организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов; 4.1— для IT-компаний.

Иными словами, указанные таблицы заполняют только «льготники», для других плательщиков налога они не предназначены.

Ребрендинг взносов на «травматизм»

До неузнаваемости изменился раздел II, посвященный страхованию от несчастных случаев на производстве и профессиональных заболеваний, в бухгалтерском обиходе — «производственному травматизму».

И оно понятно, с 1 января 2011 года в отношении этих взносов введено понятие «база для начисления страховых взносов», которая по сути приравнена к «основной» базе, то есть к сумме, на которую начисляются страховые взносы на случай временной нетрудоспособности и в связи с материнством.

Поэтому в новой форме 4-ФСС таблица 7 раздела II похожа по структуре на таблицу 1 из раздела I: по принципу записи на бухгалтерском счете долг за страхователем (начисления в фонд, получение от фонда денежных средств) указывается с одной стороны, долг за фондом (расходы страхователя и уплата взносов) — с другой.

Причем в этой таблице появилась строка для отражения возвращенных фондом взносов, излишне ранее уплаченных (взысканных). В ней отражаются суммы, перечисленные территориальным органом фонда на банковский счет страхователя в качестве возврата излишне уплаченных (взысканных) сумм страховых взносов.

И о штрафах

Если компания представила форму 4-ФСС с опозданием менее чем на 180 рабочих дней, ей грозит штраф в размере 5 процентов суммы страховых взносов, которая подлежит уплате на основе этой формы за каждый полный и неполный месяц со дня, когда ее нужно было подать. Обратите внимание: сумма штрафа не может быть более 30 процентов указанной суммы страховых взносов и менее 100 рублей.

Когда опоздание более существенное — более чем на 180 рабочих дней, — сумма штрафа составит 30 процентов суммы страховых взносов плюс 10 процентов за каждый полный и неполный месяц начиная со 181-го календарного дня после наступления срока подачи формы. При этом штраф не может быть менее 1000 рублей.

ФСС утверждает

ФСС еще в 2010 году неоднократно заявлял о двойных штрафах по одной форме (4-ФСС):

- за несвоевременное представление расчетов по страховым взносам в связи с временной нетрудоспособностью и материнством;

- и за просрочку подачи расчетов по взносам на «травматизм».

ФСС еще в 2010 году неоднократно заявлял о двойных штрафах по одной форме (4-ФСС):

- за несвоевременное представление расчетов по страховым взносам в связи с временной нетрудоспособностью и материнством (ст. 46 Федерального закона от 24 июля 2009 года № 212-ФЗ (далее — Закон № 212-ФЗ));

Источник: http://www.b2astral.ru/about/articles/47

Штраф ФСС за несвоевременную сдачу отчетности 2017

Прежде всего, нужно четко понимать, что штраф за несдачу отчета в ФСС может быть выписан только организации или предпринимателю, которые официально признаны плательщиками данного вида взносов.

Более того, начиная с 2017 года все взносы в части начислений и оплат по материнству и больничным контролируются налоговым ведомством.

Из самой формы уже исключены данные таблицы, так как они дополнят содержание совершенного нового отчета, который будет подаваться напрямую в ФНС. Он будет иметь следующий вид:

Титульная страница 4-ФСС 2017

Не сдача в срок данного бланка – основание для штрафа. В 2017 году его размер составит 5% суммы взноса. Платить нужно за каждый месяц просрочки, даже если он и не является полным.

Максимальный предел штрафа равен 30% размера взноса. Минимальный размер установлен в 1 000 руб. Основанием для такой трактовки являются нормы ст. 19 125-ФЗ от 24 июля 1998 г.

Первый день расчета санкций – следующий после срока сдачи.

Отчетность без штрафов: как правильно сдавать документы по ФСС в 2017?

Законодатель предусмотрел ежеквартальную сдачу отчетов. Данное правило закреплено 125-ФЗ, который одновременно прописал и формирование базы для расчета взносов нарастающим итогом. Отчетными периодами поэтому будут 1 квартал, полугодие и 9 месяцев 2017 г.

По-прежнему разрешено отправлять документ на бумаге юридическим лицам и предпринимателям, у которых в штате до 25 наемных сотрудников.

Как рассчитывается штраф за несданный отчет в ФСС: пример

Фирма «Кокос-М» отправила бумажный расчет, предположим, 24 мая 2017 г. В бланке указаны следующие цифры:

- взносы в ФСС за январь 17 г. – 55 000 руб.

- к начислению за февр. 17 г. – 58 000 руб.

- величина взносов за март – 44 000 руб.

Численность в компании составляет 5 человек, следовательно, срок представления формы истек 20 апреля.

Размер штрафа за просрочку сдачи отчета составит 15 700 руб.( (55 000 + 58 000 + 44 000)*5%)* 2 мес.

Правила заполнения платежных поручений на штрафы

Обратите особое внимание на заполнение данных в поле 22:

- самостоятельная уплата штрафных санкций – код 0

- уплата по требованию фонда – номер УИН требования

Образец платежного поручения будет выглядеть так:

Все остальные поля документа на оплату будет заполняться по правилам, аналогичным для перечисления платы на травматизм.

Нулевой отчет по ФСС

Отчет по взносам сдавать нужно, даже если деятельность отсутствует, и взносы на наемных работников не начислялись. Конечно, если базы расчета нет, существенного штрафа не будет, но это не значит, что платить его не придется вовсе. Законодатель предусмотрел следующее правило:

штраф за несвоевременную сдачу отчетности в ФСС, если все показатели нулевые, составит 2 минимальных предела по 1 000 рублей, т. е. 2 000.

Новые правила сдачи отчетов и уплаты взносов по ФСС с подотчетностью налоговой инспекции действуют, начиная с 2017 года.

Будьте предельно внимательны при указании КБК, кодов, ссылок на документы-основания при заполнении платежных поручений. Любая ошибка может быть трактована контролирующим органом не в вашу пользу.

Применение устаревших бланков будет приравнено к сдаче отчетности и обложено штрафами.

Источник: https://raszp.ru/spravochn/shtraf-nesvoevremennuyu-sdachu.html