Мсфо (ias) 38 нематериальные активы

Среди активов коммерческой фирмы особой ценностью и специфическими характеристиками обладает обширная группа объектов, которые называются нематериальными.

К данной категории относятся идентифицируемые активы, которые не имеют материально-физической формы и являются немонетарными.

Сегодня, в эру цифровой экономики, наличие таких активов во многом определяет конкурентоспособность и успешность предприятия, поэтому возрастает их распространенность среди компаний различного профиля и размера, а следовательно, требуется достоверный учет.

Поэтому для формирования корректной методологии и подхода к учету подобных активов в компаниях, применяющих МСФО, был разработан прикладной стандарт IAS 38. О роли данного МСФО в учетной политике компаний и вопросах его предметного применения – поговорим в настоящей статье.

Мсфо (ias) 38 – общие сведения

Определение актива такого рода в финансово-экономической литературе размыто. В общем смысле, любой объект, не имеющий материально-вещественного состояния, но способный принести компании существенные плюсы – можно признавать в качестве подобного актива фирмы.

Главное требование к такому активу с точки зрения логики бизнеса в том, чтобы правами и возможностями от использования данного актива обладала рассматриваемая компания.

Мы имеем в виду различные типы экономического профита, которые выражаются не только в прямых денежных поступлениях.

Любой актив этой группы при этом обладает рядом свойств, которые могут незначительно изменяться в зависимости от специфики самого НМА или бизнеса компании-собственника:

- Может быть идентифицирован отдельно от других активов;

- Имеет срок полезного использования свыше одного года;

- Способен приносить экономические выгоды компании-владельцу;

- Контролируется и используется самой фирмой;

- Может быть высчитана первоначальная стоимость данного актива.

Главная цель стандарта МСФО IAS 38 заключается в стандартизации и регламентировании порядка учета нематериальных активов фирм вне зависимости от отрасли или рынка бизнеса.

Стандарт предписывает компаниям признавать в своем финансовом учете любой объект в качестве нематериального актива, который соответствует перечисленным свойствам указанной подгруппы активов компании.

Помимо прочего, стандартом установлен порядок исчисления, оценки и признания стоимости актива такого рода по балансу компании, а также регулируются требования к раскрытию информации по таким корпоративным активам.

Стандарт IAS 38 применяется при учете любых корпоративных нематериальных активов, кроме тех, которые регулируются отдельным стандартом или относятся к специфической группировке.

Примерами специфических группировок можно считать нематериальные активы, связанные с оценкой запасов полезных ископаемых (минералов, газа, нефти) и аналогичных невозобновляемых ресурсов.

Если вдруг существует отдельный стандарт, регулирующий учет специфического вида нематериальных активов, то компания не применяет стандарт IAS 38.

Настоящий стандарт не распространяется также на нематериальные активы фирмы, которые предназначены для продажи, на налоговые активы, договора аренды, активы, которые возникают вместе с вознаграждениями работников, на гудвилл от синергии и объединения бизнеса, на договора страхования и ряд финансовых активов, каждый из которых регулируется одним или несколькими специфическими международными стандартами.

Рисунок 1. Признаки нематериального актива согласно IAS 38.

Актив такого рода может обладать свойствами, которые могут включать как материальные, так и нематериальные составляющие. Примером этого может быть авторское ноу-хау на сервере компании, специальная документация технического характера или патент.

Такое несоответствие, казалось бы, вносит разночтения в принципы учета подобного актива, не предоставляя возможности однозначно признать его положение в одной из группировок.

Однако стандарт МСФО IAS 38 в таком случае дает возможность компании самостоятельно принять решение относительно того, каким образом следует учитывать данный актив на основании собственного профессионализма и значительности материального/нематериального элемента в составе актива.

Если актив содержит больше признаков материальности, то его учет необходимо проводить при помощи специального стандарта относительно основных средств компании. А если нематериальная составляющая является главным стержнем данного объекта экономической выгоды для фирмы, то его оценка и признание осуществляется в соответствии с IAS 38.

Помимо перечисленных выше сфер применения стандарта 38, он должен применяться к любым затратам компании на корпоративное обучение, затратам исследовательского характера и затратам на различные разработки.

Данная группировка включается в сферу применения настоящего актива ввиду превалирующего в каждом из подобных процессов компонента «знаний».

Даже если итоговая работа по таким проектам приводит к созданию чего-то материально ценного для компании, интеллектуальный компонент данного процесса является первичным свойством.

Применительно к финансовой аренде: ее предмет может быть как материальным, так и нет. Если речь идет о нематериальном активе, который компания получила в результате сделки финансовой аренды, то его признание и учет осуществляются в соответствии с настоящим стандартом.

Процессы учета прав владения медиаматериалами, документами, рукописями, патентами и прочими схожими нематериальными активами регулируются настоящим стандартом безо всяких существенных исключений.

Конечно, компания имеет право самостоятельно определить исключение из стандарта IAS 38 в том случае, когда деятельность, операция или продукт в целом настолько специализированы, что это требует индивидуального подхода к данному вопросу.

Мсфо ias 38 – особенности применения

Согласно регламенту IAS 38 актив данного типа в первую очередь должен обладать свойством идентифицируемости. Главный принцип в том, чтобы материальный актив можно было отличить от гудвилла.

Актив можно идентифицировать, если он может быть отдельно продан, передан, заложен, защищен патентом/лицензией, отдан в аренду, обменен на другой актив отдельно от компании и других ее активов, а также является результатом интеллектуальной деятельности, контрактных и других юридических прав. Гудвил компании, который возник в результате сделки объединения бизнеса, тоже является активом, который дает предприятию плюсы от объединения бизнеса и слияния активов. Некоторые активы в такой сделке нельзя идентифицировать индивидуально, поэтому их экономическая польза для предприятия признается в целом от объединения компаний.

К нематериальным активам относится достаточно обширная группировка объектов интеллектуальной собственности, выраженных различным образом знаний, технических ноу-хау, объектов исключительных прав и возможностей, включая различные разрешения, квоты, эксклюзивные договора и прочие подобные активы.

Не все объекты, которые попадают под внешнее определение нематериального актива, на самом деле являются таковыми.

Поэтому если объект или статья не соответствует критерию индивидуальной идентификации в качестве нематериального актива, тогда затраты на приобретение такого объекта признаются в качестве расходов при их возникновении.

Компания может обоснованно заявить, что актив данного типа находится под ее контролем в том случае, когда она обладает всеми правами на получение экономических выгод, которые заключены в ресурсе данного объекта.

Способность распоряжаться выгодами и ограничивать доступ третьих лиц к этим выгодам обычно вытекает из юридических прав собственности компании, которые неоспоримы в судебном порядке. Хотя в современной практике достаточно примеров, когда подобный актив есть, а юридического права на него в силу специфики нет.

Наличие юридических прав не является обязательным условием для возникновения контроля, но облегчает его и хотя бы дает возможность компании идентифицировать такой объект в качестве нематериального актива.

Например, интеллектуальные знания работников не могут считаться нематериальным активом компании не только в связи с невозможностью четко оценить их стоимость и отделить в качестве объекта для продажи, а скорее по причине невозможности в полной мере предъявить свои права на такие знания даже будучи работодателем по контракту.

Поэтому к нематериальному активу и будущим экономическим выгодам от обладания им могут относиться только такие профиты, которые получит и ощутит непосредственно компания, и на возникновение которых она может обоснованно рассчитывать.

Примерами могут служить денежные потоки от продаж или тиражирования, оптимизация затрат, повышение эффективности других процессов компании и прочее.

Нематериальные активы обладают одним исключительным свойством – их модернизация, замена или совершенствование практически никогда не производится. Поэтому все затраты, возникающие в связи с нематериальным активом после его первоначального ввода в эксплуатацию, как правило, приходятся в целом на бизнес организации.

Поэтому крайне редко балансовая стоимость нематериального актива изменяется в связи с новыми расходами, связанными с данным объектом собственности.

В целом можно сказать, что затраты на содержание и развитие нематериального актива признаются в составе прибыли или убытка согласно допущению о том, что их невозможно вычленить из общих затрат на развитие и обслуживание бизнеса.

Любой актив подобного типа, который возможно достоверно идентифицировать, подлежит признанию, когда существует возможность оценки себестоимости данного объекта и компания обоснованно ожидает получение в будущем экономических выгод от его применения.

Первоначальная оценка нематериального актива согласно требованиям МСФО IAS 38 всегда происходит по себестоимости.

Критерий «будущих экономических выгод» от использования актива является субъективно профессиональным суждением компании, которое должно быть построено на объективных оценках и данных, полученных из всех возможных профессиональных источников, мнению которых компания имеет обоснованную возможность доверять.

Себестоимость актива, как правило, включает в себя все совокупные монетарные расходы компании на покупку данного нематериального актива, подготовку сделки с учетом комиссионных платежей, внедрение и прочие расходы связанные с этой сделкой.

Как было указано ранее, в результате процесса приобретения и внедрения компания ожидает получение неких экономических выгод, ради которых она и заинтересована в данном активе.

Себестоимость нематериального актива всегда оценивается по справедливой стоимости, а затраты на приобретение такого актива признаются в качестве расходов компании на момент их возникновения.

Если компания в соответствии с МСФО 38 учитывает актив по фактическим затратам, то она учитывает его себестоимость за вычетом любой амортизации и убытков от обесценения после первичного признания.

Если компания учитывает свой актив данного типа по переоцененной модели, тогда справедливая стоимость оценки на дату переоценки уменьшается на накопленные суммы амортизации и убытки от обесценения.

При таком подходе справедливая стоимость складывается на основании профессионального суждения с учетом данных открытого рынка.

В учете группировки активов, на которые распространяется стандарт МСФО IAS 38, существует отдельный вид материальных активов, который требует индивидуального рассмотрения. Речь идет о нематериальных активах, которые созданы компанией самостоятельно.

Такие активы трудно оценить и признать, поскольку существуют специфические проблемы с определением момента возникновения такого актива и надежным определением его себестоимости. Компания должна руководствоваться общими положениями стандарта МСФО 38 в отношении активов создаваемых самостоятельно без каких-либо существенных исключений.

Компания проводит оценку на двух производственных стадиях создания актива – исследованиях и разработке.

Исследования дают возможность понять принципиальную применимость актива в вопросах извлечения экономических выгод, а стадия разработки – трансформировать продукт в некую оболочку, которая может обеспечить его отделимость от компании для обмена, продажи и прочего извлечения дохода и выгод.

Если созданный актив соответствует логике признания аналогично с другими НМА, то компания имеет право учитывать его в соответствии со стандартом МСФО IAS 38.

Когда созданный актив может генерировать экономические выгоды для предприятия только вместе с другими активами, тогда компании стоит идентифицировать его в соответствии с регламентом признания единиц генерирующих денежные средства.

В любом случае компания должна использовать такой метод калькуляции себестоимости актива, который обеспечит широкому круг пользователей понимание структуры расходов, затраченных на производство данного актива.

Кроме того процесс создания нематериального актива должен быть подкреплен нормативной документацией (бизнес-план, техническое задание), техническими материальными средствами и персоналом необходимым для производства таких продуктов.

По каждому признанному нематериальному активу компания на основании фактических сведений определяет срок полезного использования данного актива как конечный или неопределенный.

Если актив ограничен по времени использования и ожидается его последующее выбытие, то компания прогнозирует исчисляемое в единицах количество экономических выгод, которые компания планирует получить благодаря данному активу.

Компании стоит учитывать актив как не имеющий указанного срока использования в том случае, когда анализ его применимости не выявил предсказуемых ограничений по использованию данного продукта/актива.

Амортизация актива с ограниченным сроком использования происходит систематически на протяжении всего срока использования, начиная с момента возникновения фактической возможности использовать актив.

Остаточная стоимость такого актива по логике равна нулю за исключением случаев, когда существует обязательства третьей стороны о покупке данного актива в конце срока использования или альтернативный рынок, на котором актив такого рода можно реализовать и существование спроса достаточно вероятно.

Срок амортизации актива должен анализироваться не реже, чем раз в финансовый год, и при расхождении с первоначальными оценками – корректироваться под новые данные.

Компания проводит оценку актива на признаки обесценения в соответствии со специальным стандартом. Актив подобного типа прекращает признаваться компанией в случае его выбытия или тогда, когда от его использования больше не ожидается никаких выгод. Прибыль или убыток от выбытия исчисляются как разница между поступлениями от выбытия и балансовой стоимостью актива.

Стандарт МСФО IAS 38 требует от компаний раскрытия максимально полного и подробного перечня информации о своих материальных активах для того, чтобы пользователи финансовой отчетности могли максимально полно проанализировать этот раздел корпоративной отчетности без существенных затруднений.

Так компании должны раскрывать в своей отчетности разграниченную информацию по приобретенным и самостоятельно произведенным нематериальным активам в вопросах специфики, ожиданий выгод и профитов, сроков использования в бизнесе, себестоимости, амортизации, поступлений от актива или группы единиц генерирующих прибыль, убытков от обесценения и прочих изменениях данных балансовой стоимости, прогнозов по выбытию и прочей существенной финансовой информации касательно актива.

При этом не обязательно, но желательно дать краткую характеристику экономического прогноза использования нематериального актива, а также изложить сведения о наличии у компаний в собственности других объектов схожего экономического значения, которые не признаны в качестве активов из-за несоответствия критериям признания.

Выводы и заключение

Нематериальные активы в современном бизнесе давно не уступают по значимости материальным, а в некоторых отраслях превосходят их. Это связано со спецификой некоторых видов бизнеса и общемирового тренда цифровой экономики, в которой знания и технологии играют ведущую роль в вопросах конкурентоспособности и успешности бизнеса.

Стандарт МСФО IAS 38 может быть полезным инструментом для современных бухгалтеров и финансистов, связанных с предприятиями, бизнес которых серьезно завязан на нематериальных активах.

Профессиональный подход к этой тематике может обеспечить формирование корректной финансовой отчетности, которая будет иметь большую прикладную ценность для внешних и внутренних пользователей фирмы.

Источник: http://www.1CashFlow.ru/msfo-38-ias-38-nematerialnye-aktivy

Сравнительная характеристика мсфо (ias) 38 «нематериальные активы» и пбу 14/2007 «учет нематериальных активов»

В настоящее время формирование точной информации о хозяйственной жизни организации практически невозможно без информации о нематериальных активах. Данный вид внеоборотных активов применяется повсеместно, в связи с этим, для ведения бухгалтерского учета в организации, необходимо рассмотрение вопросов учета нематериальных активов.

В российских организациях для учета нематериальных активов применяют ПБУ 14/2007. Данное положение является наиболее приближенным к стандарту IAS 38 «Нематериальные активы». Тем не менее, существуют принципиальные отличия, которые следует понимать внутренним и внешним пользователям финансовой отчетности.

В международном стандарте финансовой отчетности (IAS) 38 «Нематериальные активы» дано определение нематериальных активов.

Оно характеризуется, как идентифицируемый немонетарный актив, не имеющий физической формы [4].

Наряду с этим в Положении по бухгалтерскому учету 14/2007 «Учет нематериальных активов» точное определение отсутствует, но присутствует перечень признаков, удовлетворяющих активу для его признания.

В Российском законодательстве отсутствует требование о разделении затрат, на создание НМА, на затраты, которые возникают на стадии исследования и на затраты, которые возникают на стадии разработки.

В том случае, когда процесс невозможно разделить на стадии исследований и разработки, Международный стандарт финансовой отчетности (IAS) 38 требует списать все затраты в расходы. В свою очередь, Положение по бухгалтерскому учету 14/2007 предлагает включить в первоначальную стоимость нематериальных активов все расходы на его создание [2].

В Российском законодательстве регламентируется, что организациям, создавшим нематериальные активы, необходимо наличие соответствующих документов (лицензионных договоров, договоров коммерческой концессии и других аналогичных договоров, заключенных в соответствии с установленным законодательством порядком). Одновременно МСФО (IAS) 38 определяет необязательным условием наличие данных документов.

Отличие первоначальной оценки нематериальных активов наблюдается в следующих ситуациях:

Согласно ПБУ 14/2007 расходы на научно-исследовательские работы можно капитализировать в стоимости НМА. В соответствии с МСФО, данный этап работ классифицируется как исследование и затраты по нему списывают в расходы.

В Российском бухгалтерском учете, при покупке нематериальных активов с рассрочкой платежа в первоначальной стоимости, не предусматривается дисконтирование затрат на приобретение этих активов. В свою очередь, международные стандарты учитывают временную стоимость денег. При этом стоимость актива уменьшается на сумму дисконта.

К сходствам ПБУ 14/2007 и МСФО (IAS) 38 можно отнести правила учета нематериальных активов: они одинаково разделяют данные активы по определению срока полезного использования и начислению амортизации.

В соответствии с российским законодательством, первоначальную стоимость нематериальных активов снижают на величину ликвидационной стоимости и на полученную величину начисляют амортизацию. В международном стандарте ликвидационная стоимость НМА считается отличной от нуля лишь при наличии обязательства перед третьими сторонами по продаже актива после окончания срока его службы.

По нематериальным активам, имеющим определенный срок полезного использования, начисляется амортизация, а не имеющим определенный срок полезного использования, амортизация не начисляется.

Положение по бухгалтерскому учету 14/2007 «Учет нематериальных активов» и Международный стандарт финансовой отчетности (IAS) 38 «Нематериальные активы» позволяют ежегодно не более одного раза осуществлять переоценку нематериальных активов по нынешней рыночной стоимости [3].

Соответственно международным стандартам, деловая репутация возникает лишь в консолидированной отчетности группы. Сумма данного НМА находится как разница между стоимостью приобретения компании и справедливой стоимостью ее чистых активов на дату приобретения. Деловая репутация не имеет конкретного срока полезного использования и обязана тестироваться на обесценение каждый год.

В Российском бухгалтерском учете деловая репутация отражается в индивидуальной отчетности компании. Она определяется как разница между покупной ценой компании и суммой балансовой стоимости чистых активов приобретаемого комплекса. Приобретенная деловая репутация амортизируется в течение двадцати лет.

НМА представляют собой комплекс объектов долговременного пользования, которые не имеют материально-вещественную форму, но необходимы организациям и предприятиям для эффективного осуществления хозяйственной деятельности. НМА обладают стоимостью и способностью приносить организации экономические выгоды.

Для отнесения объекта к категории нематериальных активов, нужно выявить главные экономические и юридические критерии нематериальных активов.

В соответствии с экономическими критериями к нематериальным активам относят способность приносить предприятию доход и долгосрочный характер его использования.

Юридическими критериями отнесения того или иного объекта к нематериальным активам являются права, которые возникают из ряда договоров [1].

Характерной чертой НМА заключается в том, что они не имеют физических качеств и определяют проблемы при их учете: их стоимость трудно оценить, а срок их полезного использования, чаще всего, не поддается определению. Следовательно, можно выделить главные задачи учета нематериальных активов:

- определение затрат предприятия, которые могут быть списаны как затраты данного периода;

- правильность начисления амортизационных отчислений нематериальных активов. Для этого необходимо определить сроки полезного использования отдельных видов нематериальных объектов и способы списания их стоимости;

- определение первоначальной стоимости различных видов нематериальных активов. Для этого необходимо определить методы оценки видов нематериальных активов.

Выделяют некоторые способы начисления амортизации:

- линейный способ;

- способ списания стоимости пропорционально объему продукции;

- способ уменьшаемого остатка.

Существуют следующие причины списания нематериальных активов, которые числятся на балансе организации:

- прекращении использования в производстве товаров (услуг, товаров), а также для предоставления в долгосрочную аренду;

- обмене на другой неденежный актив или продаже;

- безвозмездной передаче;

- передаче в счет вклада в уставный капитал другой организации.

С развитием рыночной экономики, большое значение в современной жизни приобрели нематериальные активы организаций. Деловая репутация фирмы, товарный знак могут иметь наибольшую стоимость, чем имущество фирмы.

Многие фирмы ведут свою деятельность не в материально-производственной сфере, а в форме научно-технических разработок и в информационной форме.

Для таких фирм нематериальные активы играют основную роль в ведении деятельности.

Список литературы:

- Бескоровайная С.А. Стандартизация бухгалтерского учета и финансовой отчетности: учебное пособие. М.: НИЦ ИНФРА-М, 2016. 277 с.

- Кондраков Н.П. Бухгалтерский учет (финансовый и управленческий): учебник. М.: НИЦ ИНФРА-М, 2016. 584 с.

- Об утверждении Положения по бухгалтерскому учету «Учет нематериальных активов» ПБУ 17/2007: Приказ Минфина РФ от 27 декабря 2002 г. N153н (с изм. и доп.) Доступ из справ. -правовой системы «Гарант».Источник: http://base.garant.ru/12158476/

- Международный стандарт финансовой отчетности (IAS) 38 «Нематериальные активы»: Приложение N26 к Приказу Минфина РФ (с изм. и доп.). Доступ из справ. -правовой системы «Гарант».Источник: http://base.garant.ru/70108365/

Источник: https://sibac.info/studconf/econom/lx/90530

Мсфо (ias) 38 нематериальные активы

Ошибка в чеке: как исправить

То, каким образом исправлять некорректно сформированные кассовые чеки, зависит от применяемого формата фискальных документов (ФФД).

<\p>

Транспортные расходы: чем подтвердить и как учесть

Для того чтобы расходы на доставку товаров, материалов, на служебные поездки можно было учесть в расходах при начислении налога на прибыль, необходимы первичные документы.

О том, какие документы понадобятся в различных ситуациях, нам рассказывает специалист Минфина. < ... ><\p>

Главная → Бухгалтерские консультации → МСФО

Актуально на: 21 мая 2018 г.

Порядок оценки балансовой стоимости нематериальных активов (НМА), раскрытия определенной информации об НМА, а также порядок бухгалтерского учета НМА, не раскрытого в иных стандартах, регламентируется Международным стандартом финансовой отчетности 38 «Нематериальные активы».

Указанный стандарт был введен в действие на территории РФ Приказом Минфина от 28.12.2015 № 217н.

МСФО 38 должен применяться при учете НМА, за исключением:

- НМА, находящихся в сфере действия другого стандарта;

- финансовых активов, как этот термин определен в МСФО (IAS) 32 «Финансовые инструменты: представление»;

- признания и оценки активов, связанных с разведкой и оценкой (МСФО (IFRS) 6 «Разведка и оценка запасов полезных ископаемых»);

- затрат по разработке и добыче минеральных ресурсов, нефти, природного газа и аналогичных невозобновляемых ресурсов.

При этом если какой-либо другой стандарт предписывает порядок учета конкретного вида НМА, организация применяет такой стандарт вместо МСФО 38. Это означает, что МСФО 38 не применяется, например, к:

- НМА, предназначенным для продажи в ходе обычной деятельности (МСФО (IAS) 2 «Запасы»);

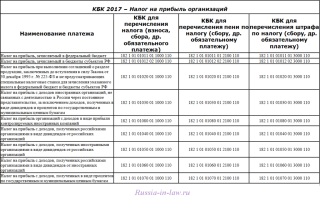

- отложенным налоговым активам (МСФО (IAS) 12 «Налоги на прибыль»);

- гудвилу, приобретенному при объединении бизнеса (МСФО (IFRS) 3 «Объединения бизнесов»);

Признание и оценка НМА

Нематериальный актив — идентифицируемый немонетарный актив, не имеющий физической формы. Для признания актива в составе НМА необходимо, чтобы он соответствовал критериям идентифицируемости, контроля над ресурсом и наличия будущих экономических выгод.

НМА может быть принят к учету тогда и только тогда, когда:

- признается вероятным, что организация получит связанные с данным объектом будущие экономические выгоды;

- первоначальная стоимость данного актива может быть надежно оценена.

При этом гудвил, созданный внутри организации, не признается в качестве НМА.

Первоначальная стоимость отдельно приобретенного НМА включает в себя:

- цену его покупки, в т.ч. импортные пошлины и невозмещаемые налоги на покупку, после вычета торговых скидок и уступок;

- все затраты, непосредственно относящиеся к подготовке актива к использованию по назначению.

В целях последующей оценки НМА организация закрепляет в своей учетной политике в отношении конкретного класса НМА использование модели учета по первоначальной стоимости или по переоцененной стоимости.

Модель учета по первоначальной стоимости предусматривает, что НМА должен учитываться по его первоначальной стоимости за вычетом сумм накопленной амортизации и накопленных убытков от обесценения.

Соответственно, при использовании модели учета по переоцененной стоимости актив должен учитываться по справедливой стоимости на дату переоценки за вычетом последующей накопленной амортизации и последующих накопленных убытков от обесценения.

Прекращается признание объекта НМА:

- при его выбытии;

- когда от его использования или выбытия не ожидается никаких будущих экономических выгод.

Амортизация НМА

В целях начисления амортизации объекты НМА подразделяются на:

- нематериальные активы с конечным сроком полезного использования;

- нематериальные активы с неопределенным сроком полезного использования.

Амортизируемая величина НМА с конечным сроком полезного использования должна распределяться на систематической основе на протяжении его срока полезного использования. Напомним, что амортизируемая стоимость НМА – это его первоначальная стоимость за вычетом ликвидационной стоимости.

При амортизации НМА могут применяться следующие методы:

- линейный метод;

- метод уменьшаемого остатка;

- метод списания пропорционально выработке.

НМА с неопределенным сроком полезного использования не подлежат амортизации, а систематически проверяются на предмет обесценения.

Раскрытие информации об НМА

В соответствии с МСФО 38 организация должна раскрывать, в частности, следующую информацию по каждому классу НМА с разграничением между самостоятельно созданными НМА и прочими НМА:

- является ли срок полезного использования соответствующих активов неопределенным или конечным и, если конечный, срок полезного использования или примененные нормы амортизации;

- методы амортизации, использованные в отношении нематериальных активов с конечным сроком полезного использования;

- валовую балансовую стоимость и накопленную амортизацию (объединенную с накопленными убытками от обесценения) на начало и конец соответствующего периода;

- статью (статьи) отчета о совокупном доходе, в которую (которые) включена амортизация нематериальных активов;

- сверку балансовой стоимости на начало и конец соответствующего периода.

Также читайте:

Подписывайтесь на наш канал в Яндекс. Дзен

Источник: http://GlavKniga.ru/situations/k506868

Нематериальные активы: сравнительный анализ РСБУ и МСФО

Одна из самых главных сложностей, с которыми сталкивается бухгалтер при составлении отчетности согласно Международных стандартов финансовой отчетности, является необходимость отражения объектов по правилам, противоречащим указаниям российского законодательства [3, 4].

Рассмотрим один из таких объектов — нематериальные активы. Различия в учете нематериальных активов в РСБУ и МСФО наблюдаются уже с момента их определения.

Так, в международном стандарте МСФО (IAS) 38 «Нематериальные активы» конкретно определено, что нематериальный актив представляет собой идентифицируемый неденежный актив, не имеющий материально-вещественной формы.

В то время как в ПБУ 14/2007 «Учет нематериальных активов» четкое определение отсутствует, несмотря на то, что имеется перечень признаков, которым должен удовлетворять актив для его признания. Условия принятия к учету нематериального актива содержат требования об идентифицируемости и отсутствии материально-вещественной формы [8, 9].

Существует различие и в учете нематериальных активов, созданных организацией самостоятельно.

В отличие от международных стандартов в российском законодательстве отсутствует требование о разделении затрат, связанных с созданием нематериальных активов на затраты, осуществленные на стадии исследований и затраты, осуществленные на стадии разработки. Если процесс невозможно разделить на стадии исследований и разработки, п.

53 МСФО (IAS) 38 требует списать все затраты в расходы. Напротив, ПБУ 14/2007 не требует разделять создание НМА на стадии, а предлагает включить в первоначальную стоимость НМА все расходы на его создание (п. 6-7 ПБУ 14/2007) [8, 9].

Также российские стандарты требуют, чтобы организация, создавшая НМА, для его признания в учете имела надлежащим образом оформленные документы (патенты, свидетельства), в то время как МСФО (IAS) 38 определяет, что юридическая защищенность права — необязательное условие контроля (п. 36 ПБУ 14/2007, п. 13 МСФО (IAS) 38) [8, 9, 10]

К немногочисленным сходствам относятся правила последующего учета НМА: обе системы разделяют данные активы на НМА с определенным сроком полезного использования: по которым начисляется амортизация; и на НМА с неопределенным сроком полезного использования, по которым амортизация не начисляется (п. 89 МСФО (IAS) 38, п. 23 ПБУ 14/2007).

РСБУ, как и МСФО, позволяют не чаще одного раза в год производить переоценку нематериальных активов по текущей рыночной стоимости (п. 79 МСФО (IAS) 38, п. 17 ПБУ 14/2007). Стоит заметить, что такая переоценка производится достаточно редко, так как найти активный рынок для НМА сложно.

Кроме того, ПБУ 14/2007 позволяет тестировать НМА на обесценение в порядке, определенном МСФО (п. 22) [6, 8, 9].

Отличие, которое может в значительной степени затруднить работу бухгалтера в области определения того, являются ли нематериальные активы, признанные таковыми согласно российским ПБУ, нематериальными активами согласно МСФО, лежит в условиях признания расходов на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР).

Расходы на НИОКР по национальным бухгалтерским стандартам отражаются в качестве вложений во внеоборотные активы при соблюдении всех нижеследующих критериев:

— сумма расхода может быть определена и подтверждена;

— имеется документальное подтверждение выполнения работ (акт приемки выполненных работ и т. п.);

— использование результатов работ для производственных и (или) управленческих нужд приведет к получению будущих экономических выгод (дохода);

— использование результатов научно-исследовательских, опытно- конструкторских и технологических работ может быть продемонстрировано [1, 10].

Согласно МСФО затраты на стадии разработки подлежат капитализации, когда организация может продемонстрировать следующее:

— техническую осуществимость завершения создания нематериального актива;

— намерение завершить нематериальный актив;

— способность использовать или продать актив;

— то, каким образом нематериальный актив будет создавать будущие экономические выгоды: организация может продемонстрировать наличие рынка для результатов использования нематериального актива или самого нематериального актива или, если предполагается его внутреннее использование, полезность нематериального актива;

— доступность и достаточность ресурсов, необходимых для завершения разработки;

— способность надежно оценить затраты, относящиеся к нематериальному активу, в ходе его разработки [5, 7].

Требования создания будущим активом экономической выгоды, а также возможность точно определить расходы на них идентичны в обеих системах учета. Тем не менее требование подтверждения достаточности ресурсов для окончания создания актива может вызвать у бухгалтерского работника затруднение.

Кроме того, ПБУ 14/2007 не обязывает (п. 22) в отличие от МСФО (IAS) 38 проверять на обесценение НМА с неопределенным сроком полезного использования (лишь указывает на такую возможность).

При учете нематериальных активов согласно МСФО (стандарт МСФО (IAS) 38) возможно капитализировать последующие затраты на совершенствование, частичную замену или обслуживание НМА, если они соответствуют критериям признания (п. 18).

Требования ПБУ 14/2007 прямо запрещает изменять первоначальную стоимость НМА, за исключением случаев переоценки и обесценения (п. 16) [8, 9].

Различается и момент начала амортизационных начислений:

— в РСБУ (с первого числа месяца, следующего за принятием НМА к учету);

— в МСФО (с момента, когда НМА становится доступным для использования, то есть, возможно, ранее начала фактического использования НМА) [4, 8, 9].

Немаловажно добавить, что согласно МСФО, в отличие от РСБУ, неисключительные права на объекты интеллектуальной собственности, а также лицензии на право осуществления коммерческой деятельности могут относиться к нематериальным активам. Это приводит к завышению величины активов.

С целью ведения учета в соответствии с МСФО (IAS) 38 «Нематериальные активы», как правило, делаются следующие корректировки:

— признание НМА (торговые марки, лицензии, программное обеспечение);

— расходы будущих периодов полностью исключаются за счет переквалификации в НМА, авансы выданные и расходы текущего и прошлых периодов;

— НИОКР: списываются исследования, разработки тестируются на обесценение;

— учитываются специальные правила для активов разведки и оценки;

— проводится переоценка на дату перехода на МСФО;

— проводится дополнительная капитализация процентов по кредитам и займам;

— отражается обесценение нематериальных активов [8].

Также хотелось бы отметить, что согласно стандарту приветствуется, но не требуется раскрытие следующей информации:

— краткая характеристика полностью амортизированных нематериальных активов, временно находящихся в эксплуатации;

— краткое описание НМА, контролируемых организацией (но не признанных таковыми по критериям их признания).

Источник: https://e-koncept.ru/2016/46335.htm

Мсфо 38 нематериальные активы

МСФО (IAS) 38 – это стандарт, посвященный работе с нематериальными активами. Нематериальный актив по МСФО – это актив, не имеющий физической формы. Он также должен относиться к категории немонетарных активов, и быть идентифицируемым. Разберемся, что это означает на практике.

Используйте пошаговые руководства:

Что такое НМА в МСФО

Нематериальные ресурсы (или активы, не имеющие физической формы) – это затраты на научные или технические знания, проектирование и внедрение новых процессов или систем, интеллектуальная собственность, знания о рынке, торговые марки, лицензии.

Учет нематериальных активов (далее НМА) регулирует МСФО (IAS) 38 «Нематериальные активы». Стандарт различает нематериальный ресурс и нематериальный актив, а именно: не все нематериальные ресурсы соответствуют определению нематериального актива, более того, не каждый нематериальный актив признается в отчетности по МСФО.

Определение НМА

Чтобы нематериальный ресурс соответствовал определению нематериального актива в МСФО он должен:

- соответствовать определению актива по МСФО. Должны выполняться условия наличия прав на получение будущих экономических выгод и контроля со стороны компании. Обычно именно юридические права являются гарантом контроля, так как их можно реализовать через суд. Но возможны и иные источники контроля.

- быть идентифицируемым.

Актив удовлетворяет критерию идентифицируемости, если выполняется хотя бы одно условие:

- актив является отделимым (то есть, может быть продан, передан, лицензирован, предоставлен в аренду или обменян индивидуально или с вместе с относящимся к нему договором, идентифицируемым активом или обязательством – независимо от намерений компании);

- актив возникает в результате договорных или других юридических прав (в этом случае независимо от того, являются ли такие права передаваемыми или обособляемыми от компании или от других прав и обязанностей). См. также международные стандарты финансовой отчетности: основные положения.

Примеры нематериальных ресурсов, которые обычно соответствуют определению НМА

Приобретенное компьютерное программное обеспечение, патенты, авторские права, кинофильмы, лицензии, квоты, франшизы, НМА основанные на договоре, нематериальные активы в процессе собственной разработки при выполнении определенных условий.

Примеры нематериальных ресурсов, которые редко соответствуют определению НМА:

- технические знания и знания рынка: данные затраты не соответствуют определению НМА, так как компании сложно подтвердить, что она контролирует возникающие от них будущие экономические выгоды. В данных случаях подтвердить контроль можно такими юридическими правами, как авторское право, правовая обязанность работника соблюдать конфиденциальность, ограничения в торговом договоре;

- квалифицированный персонал: аналогично – обычно компания не имеет достаточного контроля. В исключительных случаях особый талант сотрудника будет соответствовать определению НМА, если у компании есть юридические права на его использование (например, как в случае с футболистами), а также выполняются остальные критерии НМА;

- отношения с клиентами и доля рынка: обычно компания не имеет юридических прав на защиту экономических выгод, ожидаемых от сотрудничества с клиентами или контроля над их будущей лояльностью. Исключение, если существуют операции обмена, предметом которых являются аналогичные отношения с клиентами, так как это будет свидетельствовать об отделимости НМА.

Примеры затрат, которые несут будущие экономические выгоды, но при этом не создают никакие активы. Это затраты:

- связанные с подготовкой к началу производства или открытие нового бизнеса;

- на обучение персонала;

- на рекламу и деятельность по продвижению продукции;

- на передислокацию или реорганизацию части или всей компании.

Если статья не отвечает определению нематериального актива, то затраты на ее создание или приобретение признаются в качестве расходов в периоде возникновения.

Актив, включающий материальный и нематериальный компонент, ОС или НМА?

Некоторые НМА могут помещаться на физическом носителе – например, компьютерное обеспечение помещается на компакт-диске, лицензии и патенты – в юридической документации, некоторые НМА содержатся на пленке. Для того, чтобы определить, как учитывать данный актив, как основное средство или НМА, необходимо оценить, какой из элементов (материальный или нематериальный) более значимый. Например:

- станок с компьютерным управлением, который не может функционировать без специального программного обеспечения – основное средство, неотъемлемой частью которого является программное обеспечение (аналогично – операционная система компьютера);

- программное обеспечение на компакт-диске – НМА, так как значимость нематериального компонента несоразмерно выше материального.

Критерии признания НМА в отчетности по МСФО

Для признания в МСФО-отчетности недостаточно только соответствия определению нематериального актива. МСФО (IAS) 38 вводит дополнительные ограничения. Нематериальный актив подлежит признанию тогда и только тогда, когда:

- получение компанией будущих экономических выгод оценивается как вероятное;

- надежность оценки первоначальной стоимости.

Анализ нематериальных активов по критериям признания уместно разделить на четыре категории:

- покупные НМА;

- НМА, созданные собственными силами;

- гудвил

- НМА, приобретенные в ходе объединения бизнесов.

Рассмотрим каждую из них.

Покупные нематериальные активы

Для отдельно приобретенных НМА вероятностный критерий признания всегда считается выполненным: уплаченная цена показывает ожидания компании, относительно притока будущих экономических выгод. Также первоначальная стоимость такого НМА поддается надежной оценке. Поэтому они всегда признаются в отчетности по МСФО.

Первоначальная стоимость отдельно приобретенного НМА включает в себя:

- цену покупки (включая импортные пошлины и невозмещаемые налоги);

- все затраты, непосредственно относящиеся к подготовке актива к использованию по назначению (зарплата работникам, консультантам, затраты на проверку надлежащего функционирования актива);

- если отсрочка по оплате НМА выходит за рамки обычных условий кредитования, то часть вознаграждения признается в качестве процентных расходов на протяжении всего срока кредитования (за исключением ситуаций, когда проценты подлежат капитализации по МСФО (IAS) 23 «Затраты по заимствованиям»).

НМА, созданные собственными силами

Для целей признания НМА, созданные собственными силами, делятся на две категории по критерию завершенности: стадия исследований и стадия разработок.

Однако, если аналогичные активы приобретаются в ходе объединений бизнесов, их учет регулирует МСФО (IFRS) 3 «Объединения бизнесов» и они подлежат признанию как НМА (отдельно от гудвила), если соответствуют определению НМА.

НМА, являющиеся результатом исследований, не подлежат признанию. Такие затраты признаются в качестве расходов в момент возникновения.

НМА, являющиеся результатом разработок признаются тогда и только тогда, когда выполняется каждое из шести условий:

- Компания может продемонстрировать, что технически она способна завершить стадию разработки и далее довести актив до состояния, пригодного для использования или продажи.

- У компании есть намерение завершить разработку НМА и использовать или продать его.

- Компания способна использовать или продать НМА.

- Компания проанализировала и выбрала способ получения будущих денежных потоков.

- У компании имеются достаточные технические, финансовые и прочие ресурсы, необходимые для завершения процесса разработки и использования или продажи НМА.

- Компания способна надежно оценить затраты, относящиеся к НМА в процессе его разработки.

Первоначальная стоимость НМА, созданного собственными силами – сумма затрат, понесенных с даты, на которую НМА впервые стал удовлетворять критериям признания. К ним относятся все затраты, непосредственно связанные с созданием НМА и подготовкой к использованию в соответствии с намерениями руководства. Восстановление затрат, которые уже были признаны в качестве расходов, запрещено.

Гудвил

В МСФО применяются абсолютно разные подходы к учету гудвила, в зависимости от того, является он внутренне созданным активом или приобретен в ходе объединений бизнесов.

Гудвил, созданный внутри компании – никогда не признается в отчетности как актив, так как он не является идентифицируемым ресурсом, который контролируется компанией, и не имеет надежную первоначальную оценку.

Гудвил, приобретенный в ходе объединения бизнесов – признается как актив, так как он представляет собой будущие экономические выгоды, которые возникают от прочих приобретаемых в бизнес-комбинации активов, не поддающихся индивидуальной идентификации и отдельному признанию. Таким образом, если статья приобретена при объединении бизнесов и не соответствует определению НМА, то она составляет часть гудвила.

НМА, приобретенные при объединении бизнесов

Особенность признания нематериальных активов, приобретенных в ходе бизнес-комбинаций состоит в том, что признанию подлежат даже те НМА, которые не признавались в отчетности продавца, так как не соответствовали критериям признания.

Помимо прочего это означает, что покупатель признает в качестве НМА (отдельно от гудвила) незавершенный проект исследований и разработок приобретаемой компании, если он отвечает определению нематериального актива.

Если НМА приобретен в ходе бизнес-комбинации, то его первоначальная стоимость – справедливая стоимость на дату приобретения.

Таким образом, для того чтобы актив, не имеющий физической формы, учитывать в отчетности по МСФО как нематериальный актив, необходимо, чтобы он соответствовал:

- Определению НМА (в частности, одному из критерий идентифицируемости).

- Критериям признания, которые имеют свои нюансы в зависимости от способа получения НМА: специально куплен, создан собственными силами или получен в ходе бизнес-комбинации.

Кроме этого, важно не путать НМА и затраты на развитие бизнеса в целом.

Источник: https://fd.ru/articles/16022-uchet-nematerialnyh-aktivov-v-sootvetstvii-s-msfo

Нематериальные активы в системе МСФО. МСФО 38

Как известно, российские стандарты бухгалтерского учета создавались на основании международных аналогов. Насколько соответствуют отечественные ПБУ стандартам МСФО в части признания нематериальных активов организаций?

Нематериальные активы (НМА) как объект учета возникли еще во второй половине XIX века. Однако первая попытка нормативного регулирования их учета относится к 1944 году (бюллетень «Амортизация нематериальных активов» Комитета по методам бухгалтерского учета Американского института бухгалтеров).

В системе международных стандартов сначала был принят МСФО 9 «Затраты на исследования и разработки». Затем в июле 1998 года его заменил МСФО 38 «Нематериальные активы» (действующая сейчас редакция вступила в силу 31 марта 2004 года).

На основании этого документа Минфин разработал ПБУ 14/2000 «Учет нематериальных активов», которое было введено в действие с 1 января 2001 года. Сравним требования российских и международных регулятивов в отношении НМА.

Критерии признания нематериального актива по МСФО

Прежде всего, нематериальные активы компания признает на основе критериев, общих для всех активов. Они изложены в Принципах подготовки и предоставления финансовой отчетности в соответствии с МСФО. Актив включается в баланс компании, если одновременно выполняются два условия:

- существует высокая вероятность того, что в будущем от использования актива компания получит экономические выгоды;

- стоимость актива может быть надежно оценена.

Кроме того, в соответствии с МСФО 38 нематериальный актив – это идентифицируемый неденежный актив, не имеющий физической формы и используемый при производстве товаров.

В стандарте подчеркивается, что под активом понимается ресурс, который компания контролирует в результате прошлых событий и ожидает от него экономических выгод в будущем.

Таким образом, в МСФО 38, помимо нематериальности, выделяются три определяющих признака НМА:

- идентифицируемость;

- подконтрольность компании;

- способность приносить экономические выгоды.

Идентифицируемость. Данному качеству уделяется особое внимание при определении НМА. Именно оно позволяет отличить нематериальный актив от гудвила, образующегося при приобретении компаний. Напомним, что в соответствии с МСФО 3 «Объединение компаний» такой гудвил не относится к НМА, так как представляет собой особый вид активов.

Данная норма МСФО 38 подчеркивает это обстоятельство. Идентифицируемость понимается не только как возможность физически отделить нематериальный актив от иных активов организации. Это еще и способность актива выступать самостоятельным объектом сделок, а также возможность компании точно определить приходящиеся именно на данный НМА будущие экономические выгоды.

Кроме того, нематериальный актив может быть идентифицирован и по иным основаниям. Например, по факту передачи юридических прав на него (в том числе, если эти права передаются в комплексе с иными активами). Еще один момент. В ряде случаев нематериальный актив может приносить экономические выгоды только при одновременном использовании с другими активами.

Однако если компания может определить выгоды, связанные именно с его использованием, то он считается идентифицируемым.

Иногда НМА связан с каким-либо материальным носителем (программное обеспечение на диске, изображение или музыкальное произведение, записанное на магнитном накопителе и т. п.). В таких случаях данный объект может быть учтен либо как нематериальный, либо как материальный. Решение принимается на основе того, какой из элементов является в нем более важным.

Так, например, некое программное обеспечение может быть предназначено для конкретного аппаратного комплекса, который не может без него функционировать. Тогда данная программа учитывается в составе комплекса как единый объект основных средств.

Если же программное обеспечение не является неотъемлемой частью основного средства, оно учитывается как обособленный нематериальный актив.

Подконтрольность. Контроль над активом – это способность компании обеспечить поступление будущих экономических выгод от его использования именно к ней. Контроль может быть продемонстрирован через ограничение доступа третьих лиц к указанным выгодам.

Причем доступ может быть ограничен не только на основании прав, предоставленных законом, но также и благодаря сохранению информации в тайне (например, в случае с ноу-хау). Однако в стандарте признается, что отсутствие юридических прав на актив может затруднять демонстрацию его подконтрольности.

В частности, по данному критерию не могут быть признаны нематериальными активами приобретенные в результате переподготовки навыки персонала. У компании нет достаточного контроля над теми выгодами, которые ей дают эти расходы.

Ведь работники могут в любое время прекратить трудовые отношения с организацией, если только они не связаны с ней юридически значимыми договорными обязательствами.

Аналогичным образом компания может обладать банком клиентов или определенной долей рынка. При этом она, естественно, рассчитывает, что имеющиеся потребители продолжат приносить ей экономические выгоды и в будущем.

Однако особые гарантии лояльности клиентов (которые могут быть закреплены как юридически, так и иными способами) обычно отсутствуют.

Если так, то нельзя сказать, что компания в достаточной степени контролирует такие ресурсы, как списки клиентов, доли рынка, связи с клиентами, лояльность клиентов и т. п. Поэтому нет оснований считать их НМА.

Способность приносить экономические выгоды. По общему правилу оценка актива с этой точки зрения производится на основе профессионального суждения руководства компании. При этом экономические выгоды могут заключаться, например, в увеличении поступлений, сокращении расходов и проч.

При оценке экономических выгод следует применять принципы, установленные МСФО 36 «Обесценение активов». Если же актив будет создавать экономические выгоды в комплексе с иными активами, то применяется концепция генерирующих доход единиц, изложенная в том же стандарте.

Кроме того, МСФО 38 устанавливает ряд дополнительных требований к признанию НМА, созданных самой компанией. Суть этих требований сводится к разделению работ по созданию актива на две стадии – исследований и разработок. Капитализированы в составе НМА могут быть только затраты на разработки и только при выполнении определенных условий.

Кроме того, в нематериальные активы не включаются созданные компанией торговые марки. Считается, что затраты на их создание нельзя отделить от затрат на развитие организации в целом.

Критерии признания нематериального актива по ПБУ

Как известно, в пункте 3 ПБУ 14/2000 выдвигается ряд требований к нематериальному активу. Все они должны соблюдаться одновременно. Итак, нематериальный актив:

- не имеет материально-вещественной (физической) структуры;

- может быть идентифицирован от другого имущества;

- используется в производстве продукции, выполнении работ, оказании услуг либо для управленческих нужд;

- используется в течение длительного периода (более года или дольше обычного операционного цикла, если он превышает 12 месяцев);

- способен приносить организации экономические выгоды в будущем.

Кроме того, организация не должна предполагать последующей перепродажи нематериального актива. А само его существование и исключительное право компании на результаты интеллектуальной деятельности должно подтверждаться надлежаще оформленными документами (патентами, свидетельствами и т. п.).

Положения ПБУ 14/2000 формально следуют МСФО 38. В частности, в них содержатся аналоги требований идентифицируемости и способности приносить экономические выгоды. Однако при этом нормы ПБУ наполнены несколько иным содержанием. Это влияет на состав объектов, признаваемых нематериальными активами.

Например, согласно ПБУ 14/2000 актив считается идентифицируемым и подконтрольным, только если есть документы, подтверждающие его существование и исключительное право организации на результаты интеллектуальной деятельности.

За счет этого перечень объектов, которые могут составлять нематериальные активы организации в соответствии с российскими стандартами, оказывается иным. В него попадают:

- исключительные права на интеллектуальную собственность, охраняемые в соответствии с законодательством РФ;

- приобретенная деловая репутация;

- организационные расходы, понесенные учредителями в связи с регистрацией предприятия и признанные в качестве их вклада в уставный капитал.

На состав перечня значительно влияют особенности требований российского права интеллектуальной собственности к «надлежащему оформлению документов». Таким образом, основное различие определений нематериального актива в ПБУ 14/2000 и МСФО 38 состоит в следующем.

Первый стандарт требует наличия определенным образом оформленного исключительного права на объект, а второй – его подконтрольности компании. То есть международный стандарт воплощает принцип приоритета экономического содержания, а российский вопреки этому принципу отдает приоритет юридической форме.

Кроме того, необходимо учитывать, что на счете учета нематериальных активов помимо объектов, установленных ПБУ 14/2000, предписывается учитывать расходы, отвечающие требованиям ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы».

Таким образом, хотя российские стандарты прямо не относят расходы на НИОКР к нематериальным активам, но требуют учитывать их в одной группировке.

Следует заменить, что ни международный, ни российский стандарты не приводят перечня объектов, которые должны признаваться нематериальными активами. Однако на основе содержащихся в них рекомендаций и пояснений можно очертить примерный состав объектов этой группы по МСФО и РСБУ (см. таблицу).

Таблица. Что относится к нематериальным активам согласно МСФО и РСБУ

Как трансформировать российскую отчетность

Как мы видим, при формальной преемственности МСФО 38 и ПБУ 14/2000, их подходы к признанию НМА имеют существенные различия. Поэтому при трансформации российской отчетности в отчетность, соответствующую требованиям МСФО, необходимо скорректировать состав нематериальных активов.

Эта процедура должна, как минимум, включать в себя следующие этапы: Этап 1. Проанализировать историю приобретения организацией нематериальных объектов различных типов и то, как они были отражены в бухгалтерском учете. Этап 2.

Если компания обладает такими нематериальными активами, как орграсходы и созданные товарные знаки, то их следует списать на финансовый результат. Как уже было сказано, согласно МСФО они не могут отражаться в составе НМА.

Если данные активы амортизировались в предыдущие периоды, то необходимо внести корректировки: в момент принятия к учету списать на финансовый результат первоначальную стоимость, в последующие периоды восстановить расходы в виде начисленной амортизации. Этап 3.

Списать на финансовый результат остаточную стоимость расходов на НИОКР, которые были капитализированы в соответствии с ПБУ 17/02 , но при этом подпадают под классификацию исследований согласно МСФО 38. Если эти расходы уже начали амортизировать, корректировка осуществляется, как указано в предыдущем пункте. Этап 4.

В предыдущие периоды компания могла отнести на текущие расходы затраты на приобретение объектов, признаваемых нематериальными активами по МСФО 38 (лицензии, франшизы, права пользования и т. п.). Данные расходы необходимо восстановить, а указанные объекты отразить в составе НМА. При этом необходимо рассчитать их амортизацию за все прошедшие периоды и внести соответствующие коррективы в отчетность.

Кроме того, необходимо проверить, соответствуют ли требованиям МСФО 38 назначенные сроки амортизации нематериальных активов, а также применить к ним тест на обесценение, предусмотренный МСФО 36.

«Использовать данные российского учета все менее удобно…»

Владимир Тихомиров, АССА, аудитор: «Российский учет требует четкого документального подтверждения, в том числе и в отношении нематериальных активов.

Это следствие того, что до недавнего времени основными пользователями российской отчетности были различные регулирующие органы.

На мой взгляд, обязательное наличие «надлежаще оформленных документов» ограничивает нематериальные активы, отдаляет их от МСФО.

При трансформации данных российского учета в МСФО могут потребоваться корректировки. И восстановить списанные на затраты объекты (при их существенности), руководствуясь критериями МСФО 38, может быть совсем непросто.

МСФО подходят к понятию нематериальных активов шире, чем ПБУ, допускают наряду с юридически закрепленной формой контроля и иные ее формы. С 2005 года ушло из МСФО и обязательное требование «использования в производстве продукции… или для управленческих нужд», еще больше отдалив их от российского учета.

Все это делает менее удобным использование данных российского учета для подготовки отчетности по МСФО».

Источник: https://gaap.ru/articles/nematerialnye_aktivy_v_sisteme_msfo_msfo_38/