Назначение платежа подотчетному лицу

Юридическое лицо имеет право перечислять денежные средства подотчетному лицу. Главное в этой процедуре правильно оформить платежку. В противном случае вас ожидают длительные разбирательства с налоговыми органами. Но как правильно оформить назначение платежа подотчетному лицу?

Важность правильного оформления назначения платежа

Законодательство напрямую не разрешает проводить платежи подотчетным лицам. Но существует письмо Министерства финансов №03-11-11/42288, в котором предоставляется решения на выполнение подобных платежей.

Осуществлять перевод денежных средств можно на карточный банковский счет подотчетного лица. При этом вид карты не имеет значения. Деньги одинаково просто будут перечислены как на личную, так и корпоративную карту.

Создавая платеж на перевод, стоит особое внимание обратить на поле “Назначение платежа”. Бывали случали, когда отправитель указывал правильные реквизиты, но при этом допускал ошибки в назначении платежа. В результате предприятиям приходилось тратить дополнительные средства для решения проблемы. А иногда такой платеж просто аннулировали.

Как правильно оформить назначение платежа в подотчет

Чтобы назначение платежа на хозяйственные нужды было оформлено правильно, следует соблюдать стандартный порядок:

- Запишите правильные реквизиты счета, на который должны быть перечислены денежные средства;

- Пропишите в платеже его назначение, то есть на, что должны быть потрачены деньги. Например, укажите, что финансы переводятся на покупку товаров для организации или на покрытие командировочных расходов.

Кроме того, в поле, где указывается назначение платежа в подотчет на карту, следует вписать ФИО получателя, а также номер и дату создания приказа, на основании которого переводятся денежные средства. Такая формулировка позволит избежать проблем с контролирующими органами.

Какие могут быть последствия при неправильном оформлении

Если в процессе оформления назначения платежного поручения были допущены ошибки, события могут развиваться по 2 сценариям:

- Банк попросту откажется принять такую платежку, поскольку в некоторых банковских учреждениях утверждены конкретные примеры форм назначения платежей. В таком случае следует уточнить в сотрудников банка, как правильно указать назначение платежа подотчет.

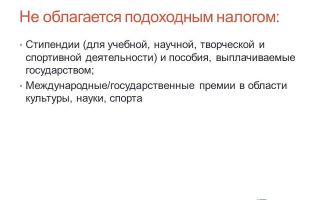

- Налоговая инспекция может воспринять денежные средства, перечисленные по назначению платежа подотчетному лицу, как заработную плату. В связи с этим налоговые сотрудники могут потребовать удержать из перечисленной суммы НДФЛ. В свою очередь фонды могут затребовать уплатить взносы на социальное страхование.

Но если сотрудник не использовал подотчетные средства, он обязан их вернуть.

Возврат подотчетных денежных средств

В законодательстве не указывается конкретный отрезок времени, на протяжении которого сотруднику нужно выполнить возврат не использованных подотчетных денежных средств. Но такой срок устанавливается в специальных отчетных документах. Как правило, многие работодатели предоставляют 3-дневный срок.

Осуществить обратное перечисление денежных средств можно:

- с помощью безналичного перевода;

- в кассе организации.

Факт возврата подотчетных денег необходимо указать:

- в платежном поручении;

- специальной пояснительной записке.

В случае, когда работнику не удалось в обозначенный срок осуществить возврат, налоговая служба будет обязана отчислить из этой суммы подоходный налог.

Итак, занимаясь оформлением назначения платежки для подотчетного лица, необходимо указать, что настоящие денежные средства являются подотчетными. Так вы сможете легко доказать, что отправленные финансы не имеют ничего общего с доходом работника.

Источник: https://LawCount.ru/otchet/naznachenie-platezha-na-hozyaystvennyie-nuzhdyi/

Назначение платежа возврат от подотчетного лица

В ней заполняются те же самые поля, но дополнительно указываются реквизиты счета. Этот документ формирует проводку ДТ71 КТ51. Все операции по использованию средств также должны быть занесены в программу. Основанием для списания денег может быть билет на самолет, который приобрела сама организация.

В таком случае формируется документ «Выдача денежных документов» в разделе «Банк и касса». В нем указывается Ф.И.О. подотчетного лица, а на второй вкладке сам документ, например, так: «билет на самолет «Москва — Белгород — Москва»». Данная операция формирует проводку с ДТ71 на КТ50 на сумму стоимости билета.

Все расчеты с подотчетными лицами оформляются документом АО-1.

Назначение платежа при перечислении подотчетному лицу

ВажноПри этом самое главное, на что следует обращать внимание, — правильное оформление в платежном поручении поля «Назначение платежа». О роли реквизита «Назначение платежа» узнайте из этой публикации.

Возможен вариант, когда реквизиты для перечисления указаны верно, а в поле назначения содержатся ошибки. Это может обернуться для организации дополнительными расходами либо аннулированием платежного поручения.

Об этом поговорим далее.

Назначение платежа при возврате подотчетных сумм

Подотчётные средства выдаются сотруднику на расходы, напрямую связаны с работой организации, где он состоит в штате. К примеру, это могут быть командировочные деньги либо финансы, выделяющиеся ежемесячно на покупку канцтоваров, или оплату полиграфических материалов.

https://www.youtube.com/watch?v=eFZGVPH-8sg

Выдача денег в подотчёт производится в определённом порядке, требующем соблюдения всех правил. В первую очередь должно быть написано заявление от подотчётного лица о необходимости выделить ему средства на производственные расходы.

Что касательно срока, на который выдаются деньги, то определяется он руководителем фирмы.

ВниманиеПодобного рода операции (задолженности) также необходимо отражать проводками: Дебиторская задолженность Долг предприятия перед работником Кредиторская задолженность Долг работника перед предприятием Следует помнить о необходимости соблюдения правил ведения бухгалтерского учета.

В противном случае, при отражении несоответствующим образом, налоговая служба может воспринять ошибки как попытку ухода от налогов.

В таком случае может быть наложен достаточно серьезный штраф. Подобного рода ситуаций необходимо избегать.

Также при возможности необходимо заранее разобраться со следующими вопросами:

- что это такое – выдача денег под отчет на карту?

- кем осуществляются операции?

- законные основания.

Что это такое Выдача денег подотчет на карту на сегодняшний день представляет собой специализированную финансовую операцию.

Как перечислить подотчет на карту сотрудника

Перечисление подотчетных денежных средств»;

- необходимо помнить, что работник в обязательном порядке должен писать заявление на каждую операцию по перечислению подотчетных средств на его карту или же с неё.

Работник предприятия может в дальнейшем оплачивать все покупки картой и даже снимать средства для осуществления наличного расчета. Также необходимо помнить, что согласно п.

26 Положения №749 в течение 3 рабочих дней работник должен представить своему работодателю перечень следующих документов: Авансовый отчет В нем должны быть максимально подробно обозначены все израсходованные суммы по причине поездки в командировку Полный отчет обо всей выполненной работе Согласно унифицированной форме №Т-10а После того, как все обозначенные выше операции будут полностью реализованы, бухгалтер может выполнить все соответствующие проводки.

Как происходит выдача денег в подотчёт

Выдача и возврат платежных инструментов ведется в журнале учета (Приложение № 2). 6. В случае хищения карты ее держатель обязан незамедлительно уведомить об этом банк. Назначение платежа на хозяйственные нужды Генеральный директор (Ф.И.О.

) Налоговый учет Пока сотрудник не предоставил отчет о командировке с документами, подтверждающими движение средств, расходы по НПП не списываются. Выданные суммы не уменьшают налогооблагаемую базу.

Не начисляются страховые взносы и не удерживается налог на доходы.

НДФЛ Объектом налогообложения является доход, экономическая выгода от операции, выраженная в денежной форме. Как оформить подотчет на карту сотрудника с расчетного счета Сегодня практически на каждом предприятии имеется специальный документ, в котором обозначается перечень подотчетных сотрудников.

На основании приказа руководителя бухгалтер составил платежные поручения. Обратите внимание, что при формировании платежки в учреждении бюджетной сферы порядок заполнения поля 24 «Назначение платежа» несколько отличается от общепринятых правил.

То есть бюджетники обязаны в поле указывать расходный код бюджетной классификации. Образец заполнения №1 — деньги на канцелярские товары Проводка: Дебет 0 208 34 560 Кредит 0 201 11 610.

Скачать Образец заполнения № 2 — деньги на оплату интернет-услуг Проводка: Дебет 0 208 21 560 Кредит 0 201 11 610. Скачать Чем грозят ошибки в платежках на подотчет Перечисляя подотчетные суммы на карту сотрудника, назначение платежа заполняйте правильно, иначе у госучреждения возникнут проблемы:

- Ошибка в платежном поручении — достаточное основание для банковской или финансовой организации, чтобы отменить платеж.

Скачать отчет о целевом использовании средств по форме 6 Что касательно возврата оставшихся средств, то вернуть работник их вправе любым удобным для него способом:

- наличными в кассу;

- на расчётный счёт компании.

Однако в этом случае может возникнуть проблема с самим банком. Так, некоторые финансовые учреждения отказываются принимать наличные, если предприятие выдавало их в электронном виде.

Чтобы избежать данной проблемы, перечисляя средства через банк, не нужно упоминать, что это подотчётный возврат.

Лучше всего указать деньги, как прочие поступления, или аннулировав приходный ордер, вернуть остаток средств работнику и провести возврат, как удержание задолженности из заработной платы.

Также стоит максимально подробно разобраться с процедурой возврата неиспользованных сумм.

Возврат неиспользованных подотчетных сумм Непосредственно в законодательстве срок, в течение которого работник обязан вернуть не растраченные средства, не обозначается.

Но он должен обязательно указываться в специальной отчетной документации. Большинство работодателей обозначает срок 3 дня. Если по какой-то причине деньги вовремя вернуть работник не смог, то налоговики будут обязаны доначислять НДФЛ как за заработную плату.

Возврат средств можно осуществить двумя способами:

- в кассу предприятия;

- безналичным переводом.

Сам факт перечисления неиспользованных средств должен быть указан в платежном поручении или же специальной пояснительной записке. Данное требование следует строго соблюдать.

Сегодня нередко возникают ситуации, когда по различным причинам организации необходимо осуществлять выдачу средств своему сотруднику на реализацию всевозможных доходов, связанных с обязанностями. Но следует помнить, что данная процедура имеет достаточно большое количество самых разных нюансов.

В первую очередь необходимо помнить, что процедура рассматриваемого типа может быть реализована только с определенными сотрудниками. На них должен быть составлен специальный приказ.

- Основные сведения

- Особенности выдачи денежных средств переводом

- Отражение операций проводками

Сама процедура выдачи денег может производиться как наличными средствами, так и безналичным расчетом – на карту. Данный момент также следует отражать в бухгалтерском учете.

Кем осуществляются операции Уполномоченными лицами, на основании решения которых может быть осуществлена рассматриваемая операция, являются:

- директор – исполнительный, генеральный;

- главный бухгалтер или же иное уполномоченное лицо;

- кассир.

Директор и главный бухгалтер, а также все работники в обязательном порядке должны проставить свои подписи на специальном приказе. В противном случае действительным он считаться не будет.

Сама же операция по выдаче подотчетных средств осуществляется следующими лицами: Бухгалтером и расчетчиком При перечислении необходимого количества средств прямо на карту Кассиром Если деньги выдаются на руки (обязательно формирование РКО – расчетного кассового ордера) При этом процедура рассматриваемого типа имеет некоторые важные особенности, связанные именно с формой собственности конкретного предприятия.

Источник: http://yurburo61.ru/naznachenie-platezha-vozvrat-ot-podotchetnogo-litsa/

Перечисление подотчетных сумм на зарплатные карты

Подотчетные средства выдаются сотруднику на основании определенных правил и требований, которые выдвигаются Банком России. Финансовая операция является специализированной, где важную роль играет определение назначения платежа.

Ответственными лицами, которых закон назначает проводить данную операцию, являются директор предприятия, главбух и кассир, они заверяют соответствующие документы своими подписями. Некоторые документы формирует сам работник, отправляющийся в командировку, другие – ответственные лица. Органом, регулирующим представление отчетности по данным документам, является ФНС.

Главные сведения

Сегодня каждое предприятие, перед тем как выдать средства подотчетному сотруднику наличными в кассе или перечислить на банковскую карту безналичными, должно осуществить операцию и отобразить данное действие бухгалтерскими проводками. На основании приказа сотрудник не только получает финансы, но отчитывается за их использование и сдает не потраченные.

Перечисление подотчетных сумм на зарплатные карты или выдача их через кассу, как финансовая операция должна быть отображена в бухучете с соблюдением всех правил, иначе налоговая служба может наложить на предприятие штрафные санкции

Для получения финансов сотрудник в обязательном порядке оформляет специальное заявление на имя директора, а предприятие формирует административные и бухгалтерские документы.

Обязательное заявление

Предприятие имеет право переводить средства своим работникам на зарплатные карты, руководствуясь Письмом Министерства финансов РФ № 03-11-11/42288 (25.08.14 г.). Для этого работник оформляет заявление, причем независимо от того, как он просит выдать ему финансы – через кассу или на карту.

Во избежание путаницы при выдаче подотчетных средств по безналу необходимая формулировка должна быть указана в назначении платежа. Когда сотрудник будет сдавать авансовый отчет, он должен будет приложить чек из терминала, подтверждающий, что была произведена оплата с карты.

В другом случае, — это может быть банковская выписка. На основании таких документов, которые становятся свидетельством для налоговиков, НДФЛ с перечисленной подотчетной суммы не удерживается.

Документация

У безналичных средств, которые предприятие перечисляет сотруднику в качестве подотчетных, есть несравненные преимущества. Это производится оперативно, уменьшает трудозатраты ответственных сотрудников предприятия и размер банковских комиссионных, также является удобным способом обеспечить работника, который может находиться в данный момент в другом городе или на значительном расстоянии.

О том, что предприятие имело право перечислить подотчетные средства на пластик, должны свидетельствовать:

- коллективный договор;

- положение о командировках;

- договор обслуживания в банке;

- приказ с перечнем сотрудников, которым перечисляются средства;

- платежное поручение, где указано, что перечисляемые средства являются командировочными или хозяйственными расходами.

Дополнительно организация должна соблюсти следующие правила:

- подотчетная сумма выдается или перечисляется по разрешению руководителя на основании заявления сотрудника;

- выдать финансы предприятие может только в том случае, если за работником не числится долг подотчетной суммы, полученной ранее;

- по истечении периода, на который были выданы финансы или по приезде из командировки сотрудник сдает авансовый отчет, прилагая к нему документы, подтверждающие расходы.

Перед тем как работник отправится в командировку, предприятие оформляет:

- приказ о его направлении по ф. № Т-9;

- служебное задание по ф. № Т-10а;

- командировочное удостоверение по ф. № Т-10.

По возвращении работодателю предоставляется в течение 3 дней:

- авансовый отчет о расходовании средств;

- отчет о проделанной работе.

Если будет наблюдаться излишек, то работник может его наличными вернуть в кассу предприятия или перечислить на расчетный счет со своей карты. В другом случае, сумма излишка при письменном согласии сотрудника удерживается из его зарплаты.

Особенности операции

При переводе денежных средств на карты работников существует ряд особенностей, например, авансовый отчет должен быть заполнен соответствующим образом.

К главным вопросам, затрагивающим перечисление подотчетных сумм на зарплатные карты, относятся:

| Порядок действий | Для отправления сотрудника в командировку формируются:

|

| Оформление назначения платежа |

|

| Возврат излишка |

|

Детали перечисления подотчетных сумм на зарплатные карты

Подотчетная сумма может быть выдана сотруднику на хозяйственные цели, согласно заданию, которое он получит от руководства, но на определенных условиях и только тремя способами.

Условия пополнения счёта

Подотчетная сумма выдается на расходы, связанные с хоздеятельностью юрлица, ИП по расходному кассовому ордеру. Он может быть сформирован после того, как будут оформлены заявление сотрудника и приказ руководства. Главным условием выдачи является отсутствие задолженности работника по подотчетным суммам, если он ранее брал их.

Сотрудник, являясь физ. лицом, имеет право пользоваться зарплатной банковской картой, куда также могут быть перечислены подотчетные средства, и осуществлять следующие виды операций на территории РФ и за ее пределами:

- снимать наличные в национальной и других валютах;

- оплачивать товары или услуги;

- проводить иные валютные операции и незапрещенные законодательством РФ.

Операции с использованием подотчетных сумм с помощью банковских карт лежат в плоскости трудового законодательства и предназначены для восполнения нужд предприятий

Способы выдачи

Подотчетная сумма может быть выдана сотруднику:

| Через кассу организации наличными | В этом случае средства поступают с расчетного счета или из выручки от реализации услуг, товаров. |

| На корпоративную карту |

|

| На зарплатную карту | Предприятие имеет право перечислять сотруднику командировочные и средства, на документально подтвержденные расходы. Предварительно в учетной политике предприятия прописывается, что «подотчетные суммы перечисляются на зарплатные карты сотрудников или проводятся через кассу». |

Типичные ошибки

Хозяйственные субъекты, при проведении расчетных операций с использованием подотчетных сумм, допускают 2 рода ошибок:

- соответствующие документы оформляются с нарушениями;

- требования нормативных актов не соблюдаются.

Наиболее распространенным способом является выдача наличных, хотя перечисление безналичных предприятию и сотруднику намного выгоднее.

Для того чтобы избежать ошибок при проведении перечислений на корпоративную карту, это правило должно быть регламентировано во внутренних документах:

- работодатель должен решить, где он будет вести учет выдачи корпоративных карт и возврата;

- необходимо разобраться, стоит ли работнику каждый раз оформлять заявление на получение карты, а работодателю издавать приказ;

- как защитить информацию о ПИН-коде от распространения;

- как сотруднику действовать при потере пластика.

Передача корпоративной карты сотруднику еще не обозначает, что он получил деньги предприятия и несет за них ответственность. Подотчетным физ. лицо станет тогда, когда воспользуется средствами с карты.

https://www.youtube.com/watch?v=wvMEwlriZxc

Нередко возникает вопрос использования одной корпоративной карты разными подотчетными лицами-сотрудниками. Официального разъяснения по этому поводу законодатель не дает, но считается, что если карта именная, т. е. выдана на руководителя, он должен распоряжаться средствами, которые на нее поступают. Хотя сама по себе корпоративная карта не является собственностью директора предприятия.

Официальная ответственность за перечисление подотчетных сумм на карты сотрудников не установлена и нарушением по ведению кассовой дисциплины — это являться не может.

Ответственность возлагается только на руководящий состав по поводу оформления документов, касающихся перечисления.

Главное, чтобы во внутренних документах предприятия находилась информация о том, что это можно делать.

Важным моментом является формирование авансового отчета при ситуации, когда организация возвращает на карту сотрудника перерасход.

В отчетном бланке предусмотрены строки, где необходимо указывать только реквизиты расходного ордера, на основании которого выдавалась сумма перерасхода.

Но при этом следует добавить строку с указание реквизитов платежки, на основании которой перерасход был перечислен.

Лимит расчетов с зарплатной/корпоративной карты средствами, которые являются подотчетными, не определен БР. В размере 100 тыс. руб. он установлен только для сумм, выдаваемых через кассы наличными.

Стоимость годового обслуживания зарплатной карты Банка Москвы зависит от выбранного тарифа и типа карты — классической или золотой.

Как заказать зарплатную карту Сбербанка через интернет, читайте тут.

В этой статье — детально о плюсах и минусах зарплатной карты в Райффайзен банке.

Источник: http://calculator-ipoteki.ru/perechislenie-podotchetnyh-summ-na-zarplatnye-karty/

Как заполнит платежное порученик на пластиковую карту работнику

Каждый сотрудник будет ознакомлен с приказом и поставит свою роспись в сопроводительном документе. О подобных изменениях извещают за два месяца до вступления их в силу.

Порядок перехода с наличного на безналичный расчет Сейчас существует несколько вариантов, позволяющих получать зарплату через банкомат.

Если у предприятия есть расчетный счет, то остается заключить договор с банком, чтобы получить карты на каждого сотрудника:

- Необходимо предоставить список всех работников, а также некоторые личные данные (ксерокопии паспортов).

- Обязательно прикладываются заявления с согласием на перевод выплат.

- Определяется график выдачи и сведения о лице, которое будет ответственно за процесс перечисления, даст информацию, если возникнут вопросы.

В дальнейшем остается только вовремя составлять платежное поручение, в котором обязательно указывается итоговая сумма.

Как регламентируется и проводится перечисление зарплаты на банковскую карту

Возврат неиспользованных подотчетных средств может быть осуществлен в безналичной форме — в виде перевода с карты подотчетного лица на расчетный счет организации — или в наличной форме — в виде передачи наличных денежных средств в кассу организации». Затем нужно ввести в действие приказ о подотчетных лицах и зафиксировать в нем список должностных лиц, которые могут получить денежные средства в подотчет.

ВниманиеПри небольшом рабочем штате удобнее будет указать просто перечень должностей без личных данных сотрудников. В таком случае не придется переделывать приказ при смене сотрудников.

С образцом приказа можно ознакомиться в нашей статье «Составляем приказ о подотчетных лицах — образец 2017-2018».

Следующим документальным обоснованием предоставления подотчетных средств на карту будет личное заявление сотрудника или приказ руководителя о выдаче денежных средств под отчет.

Как перечислить подотчет на карту сотрудника

Законодательство разрешает оформлять только один из этих документов. Подробнее о действующих правилах выдачи денег под отчет читайте здесь.

К обязательным реквизитам заявления (приказа) о выдаче подотчета на карту относятся:

- цель получения подотчетных денег;

- сумма запрашиваемого подотчета;

- банковские реквизиты карты, на которую производится выдача подотчета;

- период, на который предоставляются подотчетные деньги;

- разрешительная подпись руководителя (или лица, которое может подписывать подобные документы по доверенности от руководителя);

- подпись подотчетного лица;

- дата составления.

Ниже представлены готовые образцы заявления и приказа на выдачу подотчета на карту.

Как заполнить платежку на перечисление зарплаты: образец

ВажноПеречисление на карту заработной платы давно никого не удивляет. Сегодня многие компании перечисляют на карту сотруднику и деньги под отчет.

Законодательные основы расчетов по подотчетным суммам Сегодня безналичный перевод денег под отчет используется все чаще. В общем случае порядок расчетов по деньгам, выдаваемым работникам в подотчет, регулируется Указанием ЦБ РФ № 3210-У от 11.03.2014.

Но в нем говорится о наличных денежных средствах. Законодательно не ограничена выдача в подотчет на карту работника.

Источник: http://sv-groups.ru/kak-zapolnit-platezhnoe-poruchenik-na-plastikovuyu-kartu-rabotniku/

Назначение платежа при увольнении сотрудника в платежном поручении

Платежным поручением или платежка документ банку от имени владельца(клиента) расчетного счета: перевести деньги на другой счет(оплатить товар или услугу, заплатить налоги или страховые взносы, перевести деньги на счет ИП или выплата дивиденда учредителя, перевести заработную плату работникам и т.п. всё есть ниже)

Платежное поручение можно сформировать(и отправить через интернет) в интернет-банке(например, сбербанк-онлайн, альфа-клик, клиент банк). Интернет-банк не нужен мелким организациям и ИП т.к.

он сложен, дорог и менее безопасен. О нем стоит подумать тем кто делает более 10 переводов в месяц или если банк очень удалён.

Также платежки можно сформировать с помощью онлайн-бухгалтерии, например этой .

https://www.youtube.com/watch?v=UQIois38UOc

Отпускные и больничные можно объединить в одной платежке, если они выплачены в одном месяце. Тогда период указывать первым числом, например — 01.01.2017.

Где взять платежное поручение бесплатно? Как заполнить платежное поручение? Какие есть виды платежных поручений? Я выложу тут образцы заполнения платежек в Excel для 2016-2017 годов, сделанные с помощью бесплатной программы Бизнес Пак.

Это шустрая и простая программа. В ней помимо платежек есть еще куча полезных документов. Рекомендую всем! Особенно полезна для малых организаций и ИП желающих сэкономить.

Некоторые дополнительные функции в ней платны, но для платежных поручений она бесплатна.

Образец платежки

С 2017 года налоговые взносы можно уточнить если было правильное название банка и верный счет получателя. Остальные взносы необходимо возвращать и оплачивать заново.(подп. 4 п. 4 ст. 45 НК РФ ).

Рассчитать все взносы и подготовить платежки можно помощью этого сервиса Месяц первый там бесплатно.

С 2017 года заплатить налоги за ИП, организацию или физ.лица может кто-то другой.

Тогда реквизиты будут следующими: «ИНН» плательщика – ИНН того, за которого погашают налог; «КПП» плательщика – КПП того, за которого перечисляют налог; «Плательщик» – информацию о плательщике, который осуществляет платеж; «Назначение платежа» – ИНН и КПП плательщика, за которого платят, и того, кто платит; «Статус плательщика» – статус того лица, чья обязанность исполняется. Это 01 для организаций и 09 – для ИП.

С 6 февраля 2017 года в налоговых платежных поручениях организации Москвы и МО должны будут ставить новые реквизиты банка, в поле «Банк плательщика» нужно ставить «ГУ Банка России по ЦФО» и указывать БИК «044525000» .

Налоги, в отличии от взносов начисляют и платят с округлением до целых рублей.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:+7 (499) 455 09 86 (Москва)Это быстро и бесплатно!

Назначение платежа: Налог на доходы физических лиц, удержанный налоговым агентом с зарплаты работников за сентябрь 2016 года

Статус плательщика: Статус плательщика: 02 — для организаций / 02 — для ИП(если уплата налога НДФЛ(с зарплаты или дивиденда) за работников(учредителей) как налоговый агент).

Основание платежа: – «ТП», если платите текущий налог; – «ЗД», если добровольно погашаете долг; – «ТР», если перечисляете сумму по требованию из налоговой.

ИНН, КПП и ОКТМО не должны начинаться с нуля.

В поле 109(дата, ниже «резервного поля», справа) вписывают дату декларации, по которой платят налог. Но при УСН и всех фондах(ПФР, ФСС, ФОМС) ставят 0.

В поле 107(период, ниже «код», слева) вписывают месяц в котором у работником(ками) был получен облагаемый доход.

Если в поле 107 допущена ошибка, то платеж нужно уточнить написав письмо в ИФНС в произвольной форме.

Рис.Образец заполнения платежного поручения(НДФЛ за работников) в Бизнес Пак.

Актуально на 2016-2017 года. Для 2017 года КБК не меняли.

какое назначение платежа указать в платежном поручении на перечисление НДФЛ с КНО и расчета по зарплате

Я пишу: «НДФЛ с разовой выплаты 19.03.08». Без дополнительных подробностей. В поле 107: МС.03.2008.

зачем то так подробно, они там на эти формулировки и не смотрят.

Согласен: не смотрят. Можете просто: «Налог!»

Источник: http://pravostoriya.ru/naznachenie-platezha-pri-uvolnenii-sotrudnika-v-platezhnom-poruchenii/

Расчеты с подотчетными лицами через корпоративные карты (Каменная Ю.Ю.)

Дата размещения статьи: 24.05.2015

В современных условиях все больше организаций и предприятий переходит на безналичные расчеты с сотрудниками как в рамках зарплатного проекта, так и по подотчетным суммам.

Как и все новое, данные расчеты вызывают на практике вопросы у бухгалтеров, ведь Положение о порядке ведения кассовых операций регулирует только наличные расчеты с подотчетниками.

——————————— Положение о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации, утв. Банком России 12.10.2011 N 373-П.

Давайте разберемся в вопросах, которые могут возникнуть у бухгалтера при использовании на предприятии корпоративных карт для расчетов с подотчетными лицами. Действует ли лимит расчетов наличными? Можно ли перечислять суммы под отчет на зарплатную карту, а не на корпоративную? Как поступить, если нет заявления от работника на выдачу средств под отчет? Можно ли выдать деньги работнику повторно, если он не отчитался по предыдущему подотчету?

Перечисление подотчетных сумм на корпоративную карточку

Корпоративные банковские карты — это карты, открытые на конкретных работников к расчетному счету организации или к специально открытому карточному счету.

Использование корпоративных банковских карт для хозяйственных нужд предприятия имеет ряд преимуществ: это, например, и круглосуточный доступ к счету, и уменьшение рисков потери или кражи наличных денежных средств, и уменьшение объема документации, так как не нужно оформлять выдачу денег под отчет и заполнять кассовые документы, и возможность контролировать расходы с помощью СМС-оповещения.Как правило, для расчетов посредством корпоративных карт открываются специальные счета. Ведь выпуск корпоративных карт к расчетному счету организации предоставит держателю карты доступ к средствам компании, что может быть небезопасно, особенно если по счету проходят крупные суммы.Нужно понимать, что денежные средства, находящиеся на корпоративной карте, не являются деньгами, которые получил работник. Лишь снятие денег работником либо проведение платежа будет означать, что деньги выданы работнику под отчет и за них нужно отчитаться. При заполнении авансового отчета в строке «Получен аванс» работник должен указать сумму, которую снял с карты либо потратил, рассчитываясь с помощью карты. Ту же сумму нужно проставить в строке «Израсходовано».На предприятии желательно разработать положение (приказ или иной локальный акт) о правилах использования корпоративных карт, в котором нужно предусмотреть, на какие цели могут быть использованы денежные средства с карт, в какой срок работник должен отчитаться по средствам, потраченным с помощью карты или снятым с нее. А также следует разработать регистр с перечнем номеров карт, держателей, дат выдачи и возвратов карт с подписью лица, ответственного за его ведение.

Нужно ли уведомлять инспекцию об открытии счета?

Организации и индивидуальные предприниматели должны уведомлять налоговую инспекцию и внебюджетные фонды об открытии счетов. При этом счетом признается расчетный (текущий) счет и иной счет в банке, открытый на основании договора банковского счета, на который зачисляются и с которого могут расходоваться денежные средства организаций (п. 2 ст. 11 НК РФ).

Поскольку корпоративные карты — это банковские карты, которые привязаны к расчетному счету, о его открытии следует сообщать в том случае, если для выпуска карт открывается новый счет. Делать этого соответственно не нужно, если корпоративные карты привязываются к уже существующему расчетному счету.

Уведомить налоговиков и внебюджетные фонды необходимо в течение семи рабочих дней после открытия счета (пп. 1 п. 2 ст. 23 НК РФ, пп. 1 п. 3 ст. 28 Федерального закона от 24.07.2009 N 212-ФЗ).Если организация не уведомит налоговый орган, то будет оштрафована на 5000 руб. (п. 1 ст. 118 НК РФ).

Такой же штраф предусмотрен за пропуск срока уведомления внебюджетных фондов (ст. 46.1 Федерального закона N 212-ФЗ).Виновное должностное лицо может быть наказано административным штрафом в размере от 1000 до 2000 руб. (ст. ст. 15.4, 15.33 КоАП РФ).

О выпуске карт сообщать в инспекцию и фонды не надо, поскольку все держатели карт будут пользоваться одним и тем же счетом, принадлежащим организации.

Нужно ли заявление о выдаче денег под отчет на каждый факт использования корпоративной карты?

Источник: http://xn—-7sbbaj7auwnffhk.xn--p1ai/article/6052