Билет покупаестся через агенство отражение в книге покупок | Помощь Юриста

Особенности учета при прямой покупке и через посредника: Операция Прямая покупка Приобретение у посредника Учет в расходах стоимости билетов В момент признания расхода по авансовому отчету, при безналичной оплате – после отчета по командировке (сдается руководителю) Аналогично Учет в расходах стоимость услуг Отсутствуют Принимаются в учете после совершения и получения документов Учет НДС по билетам Запись в книге покупок осуществляется на основании ж/д билетов (БСО) Аналогично Учет НДС по услугам Отсутствует В момент признания расхода В практике возникают случаи, когда посредник выписывает документы от своего имени на стоимость билета и сервисного сбора. В данном случае посредническими услугами лица является только сумма вознаграждения, оплаченная сторонней организации. При учете БСО в книге покупок данные посредника не отражаются, указывается только перевозчик.

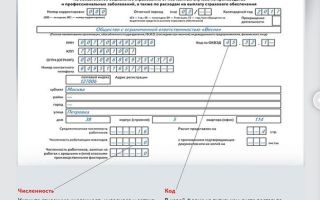

Отражение билетов в книге покупок

ВниманиеСумма сервисного сбора за их оформление составила 2250 руб. (1906,78 руб. — сумма без НДС, 343,22 руб. — НДС). В апреле 2014 г. компания вернула 1 неиспользованный билет агентству.

Вознаграждение агентства уменьшено на 750 руб. (635,59 руб. — сумма без НДС, 114,41 руб. — НДС).

Агентство выписало корректировочный счет-фактуру. В I квартале 2014 г.

доля не облагаемых НДС операций в общем объеме доходов составила 0,2, облагаемых — 0,8, во II квартале — 0,15 и 0,85 соответственно. / решение / В бухгалтерском учете операции по покупке билетов и их частичному возврату оформляются следующим образом.

Содержание операции Дт Кт Сумма, руб.

Отражение в книге покупок покупки авиабилетов через агента

В следующем квартале компания возвратила агентству часть билетов. При возврате денег перевозчик удержал с нас какие-то суммы (мы получили не полную стоимость возвращенных билетов).

От агентства получили корректировочный счет-фактуру. Но в нем — только суммы, связанные с уменьшением сервисного сбора самого агентства.

Правильно ли поступило агентство и как нам принять к вычету НДС с возвращенных билетов? : Если ваши работники не воспользовались билетами и их стоимость была возвращена вам, то принять к вычету НДС со стоимости таких билетов нельзя. У вас нет ни документов, подтверждающих вычет, ни самих расходов, ведь вы получили деньги назад.

У четырех из пяти работников командировка занимает не более недели Если при возврате неиспользованных билетов стоимость услуг агентства меняется, то агентство абсолютно правильно выставило вам корректировочный счет-фактуруп. 3 ст. 168 НК РФ.

Командировочные билеты куплены через агента: смотрим, что с ндс и прибылью

Действия при возврате билета Отмена командировки или ее перенос вызывает необходимость возврата приобретенного билета. Об отмене поездки для исполнения служебного задания издается приказ с распоряжением относительно сумм подотчета.

Пример 1. Работник М. был направлен в командировку по заданию предприятия.

Из кассы работнику был выдана сумма 3 000 рублей. Стоимость приобретенного билета составила 2 300 рублей.

По просьбе принимающей стороны командировка была перенесена на более поздний период. М. вынужден был сдать приобретенный заранее билет в кассу ж/д с утратой суммы сбора в размере 150 рублей.

Учет жд билетов в бухгалтерском учете

Для ж/д перевозок сумма устанавливается по стоимости билета в общем вагоне, или плацкартного при его отсутствии на маршруте.

Компенсации затрат работника при утерянных документах не могут быть отнесены к расходам предприятия, уменьшающим налогооблагаемую базу (п. 1 ст. 252 НК РФ).

В связи с отсутствием документально подтвержденных расходов сумма покрывается за счет прибыли после налогообложения.

Учет НДС по билетам, книга покупок НДС учитывается в составе вычетов в периоде утверждения авансового отчета. Согласно п. 7 ст. 171 НК РФ, если расходы по командировке, включая стоимость билетов, учитываются при налогообложении прибылью, НДС принимается к вычету.

О регистрации в книге покупок электронных авиабилетов и железнодорожных билетов

Общехозяйственные расходы» 19 «НДС, подлежащий распределению» 68,64 В периоде корректировки суммы сервисного сбора (в апреле) СТОРНООтражена разница в стоимости сервисного сбора при корректировке 26 «Общехозяйственные расходы» 60 «Расчеты с поставщиками и подрядчиками» 635,59 СТОРНООтражена разница в предъявленном НДС при корректировке 19 «НДС, подлежащий распределению» 60 «Расчеты с поставщиками и подрядчиками» 114,41 Восстановлен принятый к вычету НДС с суммы уменьшения сервисного сбора(114,41 руб. х 0,8) 19 «НДС, подлежащий распределению» 68-«НДС» 91,53 В книге продаж надо отразить именно эту сумму восстановленного НДС — 91,53 руб. СТОРНОВосстановлена часть входного НДС, учтенного ранее в составе расходов(114,41 руб. х 0,2) 26 «Общехозяйственные расходы» 19 «НДС, подлежащий распределению» 22,88 Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Командировка»: 2018 г.

Ошибка 404

ВажноНК РФ следует, что при реализации товаров (работ, услуг) населению по розничным ценам (тарифам) соответствующая сумма налога включается в указанные цены (тарифы).

При этом на ярлыках товаров и ценниках, выставляемых продавцами, а также на чеках и других выдаваемых покупателю документах сумма налога не выделяется.

Таким образом, налоговое законодательство допускает, что при оказании услуг по розничным ценам (тарифам) предъявленная покупателю сумма налога может не выделяться отдельной строкой в выдаваемых исполнителем услуг документах установленной формы.

Однако данное обстоятельство не препятствует применению вычетов сумм налога, уплаченных по таким документам.Таким образом, например, если работник приобрел через Интернет билет на аэроэкспресс стоимостью 400 руб., включая 18% НДС, то на основании п.

6 ст.

- Работник трудился в свой выходной в командировке, № 9

- Оплачиваем выезд в командировку в выходной, № 7

- Загранкомандировки: оформление, суточные, расходы, № 6

- 2017 г.

- Как оформить и учесть «командировочно-отпускной» проезд, № 16

- Сотрудник ездил в командировку «с комфортом»: что с налогами, № 14

- «Командировочные» ответы, № 9

2016 г.

- Незапланированные изменения во время командировки, № 18

- Нестандартные командировочные ситуации, № 17

- Разъездная работа или командировка? Найдите отличия, № 16

- Командируем работника за границу: как учесть расходы, № 14

- Ответы на вопросы: подтверждение командировочных расходов, № 13

- Итоги интернет-конференции: командировочные расходы. Часть 1, № 12

- Валютные расходы в заграничных командировках, № 8

2015 г.

Билет покупаестся через агенство отражение в книге покупок

Железнодорожные билеты Документом, подтверждающим расходы на приобретение железнодорожного билета, является контрольный купон электронного проездного документа (билета), полученный в электронном виде по информационно-телекоммуникационной сети.Согласно ст.

786 ГК РФ билет — этот документ, удостоверяющий заключение договора перевозки пассажира. В настоящее время значительная часть железнодорожных билетов оформляется в бездокументарной форме.

Порядок принятия НДС в состав налоговых вычетов по электронным железнодорожным билетам (контрольный купон) аналогичен порядку принятия к вычету по электронным авиабилетам.Однако порядок регистрации железнодорожных электронных билетов имеет ряд особенностей.

Оформляя эти билеты через специализированные агентства, некоторые организации-покупатели хотят получить от последних счета-фактуры. В Письме УФНС России по г.

Запись в книге покупок осуществляется на основании БСО (или их копий), в которых сумма налога выделена отдельно. Сумма налога указывается в размере, соответствующем указанной в БСО.

Читайте также статью: → «Заполнение книги покупок: бланк и образец, инструкция». Приобретение билетов через посредника В случае приобретения ж/д билетов через посредника у предприятия возникает несколько вариантов учета.

При покупке билетов в сумму входит стоимость проезда, соответствующая цене перевозчика и сумма, выплачиваемая за посреднические услуги.

- Хочу все знать: расходы на командировку, № 19

- Отчет по загранкомандировке: работнику выданы рубли, траты произведены в валюте, № 15

- Командировка в Крым переходного периода: определяемся с курсом пересчета гривны, № 13

- Неоднозначные командировочные расходы и их учет, № 13

- Командировочные билеты куплены через агента: смотрим, что с НДС и прибылью, № 12

- В командировку на личном авто? Легко!, № 5

- Недоедал, недосыпал, пил только чай…, № 4

- Командировка от двух работ: основной и по совместительству, № 4

- Совместитель едет в командировку: что со второй работой?, № 3

- 2013 г.

- Работник едет в командировку, № 8

- Как оплатить «командировку» учредителя общества, № 4

- Нетрезвый в командировке, № 1

2012 г.

В учете предприятия произведены записи:

- Учтена сумма, выданная под отчет: Дт 71 Кт 50 на сумму 3 000 рублей;

- Отражена сумма отчета на размер сбора: Дт 91 Кт 71 на сумму 150 рублей;

- Остаток суммы подотчета принят в кассу: Дт 50 Кт 71 на сумму 2 850 рублей.

Траты по отмененной командировке включаются предприятием в состав прочих расходов. Читайте также статью: → «Учет командировочных расходов: документы, налоговый и бухучет».

Если лицо подтвердило документально произведенные расходы, их считают обоснованными и связанными с ведением деятельности. Необходимости в корректировке НДС при возврате билетов не возникает в связи с отсутствием записи в учете при приобретении билета подотчетным лицом до представления отчетности.

Иностранный язык билетов В ходе заграничных поездок приобретаются билеты, выписанные на иностранном языке.

Источник: http://s-help.ru/bilet-pokupaestsya-cherez-agenstvo-otrazhenie-v-knige-pokupok/

В командировку на служебном транспорте

Служебной командировкой, как известно, является поездка работника по распоряжению работодателя на определённый срок для выполнения служебного поручения вне места постоянной работы (ст. 166 ТК РФ). Работодатель, направляя сотрудника в служебную командировку, обязан возместить ему:

- расходы по проезду;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведённые работником с разрешения или ведома работодателя.

Состав расходов, как видно, не является исчерпывающим, а значит, в структуре командировочных расходов работника могут быть учтены и иные виды расходов, связанных со служебной поездкой. ТК РФ (ст.

168) предоставляет работодателю право самостоятельно решать, какие виды расходов, в каком размере и порядке он будет возмещать своим командированным сотрудникам.

Причём такое решение в обязательном порядке закрепляется организацией либо в коллективном договоре, либо в ином её локальном нормативном документе, например в положении о командировках.

Обязав работодателя возмещать расходы по проезду, трудовое право не ограничивает работодателя в выборе транспорта, которым сотрудник будет добираться до места командирования и обратно к месту работы. Следовательно, командированный сотрудник может для этих целей воспользоваться транспортом общего назначения, личным или служебным.

Хотя согласно пункту 13 Инструкции Минфина СССР, Госкомтруда СССР, ВЦСПС от 07.04.88 № 62 «О служебных командировках в пределах СССР» (она продолжает действовать в настоящее время в части, не противоречащей ТК РФ (ст.

423 ТК РФ)) работодатель при наличии нескольких видов транспорта, связывающих место постоянной работы и место командировки, может указать командированному тот вид транспорта, который ему следует использовать. Такое пожелание вполне уместно зафиксировать в приказе о направлении работника в служебную командировку.

При желании можно указать и тариф оплачиваемого класса. И если в организации имеется служебный транспорт, то ничто не мешает работодателю принять решение о том, что в командировку работник отправится на служебном автомобиле.

Напомним, что сегодня при командировании сотрудников работодатели руководствуются Положением об особенностях направления работников в служебные командировки (утв. постановлением Правительства РФ от 13.10.08 № 749) (далее — положение по командировкам).

Особенности учёта

В вышеупомянутом положении предусмотрено возмещение расходов по проезду транспортом общего пользования соответственно к станции, пристани, аэропорту и от станции, пристани, аэропорта, если они находятся за чертой населённого пункта, при наличии документов (билетов), подтверждающих эти расходы, а также оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей (п. 12). Расходов, связанных с эксплуатацией и обслуживанием служебного автомобиля во время поездки командированного, в этом перечне нет. Однако по своему экономическому содержанию они всё же могут быть отнесены к командировочным расходам, так как связаны с проездом работника к месту командировки и обратно.

https://www.youtube.com/watch?v=2j9Os6zoBF4

Служебный автомобиль к транспорту общего пользования не относится, поэтому вместо оплаты стоимости проезда сотруднику, направляемому в командировку на служебной машине, выдают необходимый запас топлива.

Если этого запаса недостаточно, то командируемому выдаются денежные средства под отчёт на приобретение топлива и иных материалов, связанных с эксплуатацией автомобиля в пути.

Обычно подотчётная сумма выдаётся наличными из кассы организации, хотя в настоящее время всё б€ольшую популярность приобретает и безналичный способ — путём выдачи корпоративной банковской карты или специальной топливной карты.

Длительность командировки определяется с учётом нахождения в пути служебного автомобиля. Этот срок, в свою очередь, определяется внутренними документами, разработанными с учётом требований техники безопасности.

Если такого внутреннего документа в организации нет, то можно воспользоваться положениями раздела V «Сроки доставки, выдача груза. Очистка транспортных средств и контейнеров» Правил перевозок грузов автомобильным транспортом (утв. постановлением Правительства РФ от 15.04.11 № 272).

Автотранспортная организация согласно пункту 63 правил должна доставить грузы по назначению в междугородном сообщении из расчёта одни сутки на каждые 300 км расстояния перевозки.

По распоряжению руководителя организации командируемому работнику выдаётся аванс на командировочные расходы.

При расчёте его помимо суточных и расходов по найму жилого помещения учитываются и ориентировочные затраты по эксплуатации и обслуживанию автомобиля во время поездки: оплата горюче-смазочных материалов, плата за автостоянки, различные сборы.

Не следует забывать о возможности поломки автомобиля в пути. Поэтому желательно учесть в авансе некоторую сумму на мелкий ремонт и приобретение запасных частей.

Пример 1

Работник организации на служебном автомобиле направляется в командировку с 26 мая по 4 июня 2014 года. Расстояние до места назначения — чуть более 1200 км.

Коллективным договором установлен размер суточных при командировках 1000 руб. Установленная норма расхода топлива в организации на автомобиль — 23 л на 100 км.

При расчёте аванса закладывается стоимость 1 л топлива 35 руб., оплата проживания 1500 руб. в сутки.

Если обратиться к правилам перевозок, то время в пути в оба конца займёт 8 суток (2400 км : 300 км/сут.). Два дня необходимы работнику для решения производственной задачи.

С учётом этого была составлена смета расходов и работнику был выдан аванс 47 000 руб. (1000 руб/сут. × 10 сут. + 1500 руб/сут. × 9 сут. + 1200 км × 2 × 23 л : 100 км × 35 руб/л + 4180 руб.), где 10 сут. — продолжительность командировки, 4180 руб.

— дополнительная сумма, предназначенная для оплаты стоянок, возможных сборов и т. п.

В бухгалтерском учёте выдача аванса сопровождается следующей записью:

Дебет 71 Кредит 50

— 47 000 руб. — выданы в подотчёт денежные средства на командировку.

При направлении сотрудника в командировку по территории РФ оформляются:

- приказ (распоряжение) о его направлении в командировку;

- служебное задание, в котором указывается цель командировки;

- командировочное удостоверение.

По отметкам в командировочном удостоверении определяется фактическое время пребывания сотрудника в командировке.

С 1 января 2013 года требование о применении унифицированных форм при составлении первичных учётных документов в Федеральном законе от 11.12.11 № 402-ФЗ «О бухгалтерском учёте» отсутствует.

Минфин России в информации № ПЗ-10/2012 отметил, что обязательными к применению остаются формы первичных учётных документов, установленные уполномоченными органами в соответствии с другими федеральными законами и на их основании (например, формы кассовых документов).

Источник: http://www.pbu.ru/pbu/article/1755

Учет расходов, связанных с командировкой по Украине

Итак, вам уже известно, что командировка предусматривает возмещение командированному расходов. Естественно, при наличии приказа о командировке, подтверждающих документов на расходы и авансового отчета. Но израсходованные в командировке средства никуда просто так не денутся! Следовательно, предприятие должно включать их в состав своих расходов. Поговорим об этом подробнее.

Бухгалтерский учет: все по-прежнему

Здесь никаких принципиальных новаций. Инструкцией № 291 для учета расчетов с подотчетными лицами предусмотрен субсчет 372 «Расчеты с подотчетными лицами».

По дебету субсчета отражаются:

— суммы, выданные работникам;

— суммы возмещения работникам собственных средств, использованных в командировке.

По кредиту субсчета отражаются:

— суммы израсходованных подотчетными лицами средств, выданных на командировку;

— суммы, не использованные командированным работником и возвращенные им.

Субсчет 372 является активно-пассивным, а следовательно, его сальдо может быть как кредитным, так и дебетовым. При этом дебетовое сальдо свидетельствует о наличии задолженности работников перед предприятием по суммам средств, выданных под отчет, а кредитовое — о наличии задолженности предприятия перед командированными работниками.

В зависимости от цели командировки, определенной руководителем предприятия в соответствующем приказе, и подразделения, в котором работает командированный работник, суммы израсходованных подотчетными лицами средств отражаются на следующих счетах бухгалтерского учета:

— 20 «Производственные запасы», 22 «Малоценные и быстроизнашивающиеся предметы», 28 «Товары» — если в командировке работник приобрел ТМЦ в передал их на склад предприятия после возвращения из командировки;

— 23 «Производство» — если командированы производственные рабочие и командировка непосредственно связана с изготовлением продукции (товаров, работ, услуг);

— 91 «Общепроизводственные расходы» — если командированы работники цехового персонала с целью организации производства и управления цехами, участками, бригадами и прочими подразделениями основного и вспомогательного производства и т. д.;

— 92 «Административные расходы» — в случае служебной командировки работников административно-управленческого и прочего общехозяйственного персонала с целью управления предприятием и его обслуживания;

— 93 «Расхода на сбыт» — в случае служебной командировки работников отдела сбыта, если цель их поездки связана со сбытом продукции (товаров, работ, услуг);

— 94 «Прочие расходы операционной деятельности» — если в командировку направляется прочий персонал предприятия, который не подпадает ни под одну из перечисленных выше категорий. Кроме того, в состав прочих расходов операционной деятельности включаются расходы, понесенные в связи с отмененной командировкой (см. письмо

Источник: https://i.Factor.ua/journals/nibu/2015/may/issue-43/article-8362.html

Оплата служебных командировок и командировочные расходы

1. Как оплатить работнику дни служебной командировки и рассчитать суточные.

2. В каком порядке возмещаются расходы на командировки.

3. Как отразить командировочные расходы в налоговом и бухгалтерском учете.

Необходимость направить работника в служебную командировку может возникнуть по самым разным причинам: участие в переговорах, заключение договора с контрагентом, покупка имущества и т.д.

Подробнее о том, какие поездки сотрудников признаются служебными командировками и о порядке их документального оформления, Вы можете прочитать в предыдущей статье.

Однако правильно оформить командировку – это только полдела: для бухгалтера особый интерес представляет «расходная» составляющая служебной командировки.

Дело в том, что любая командировка неизбежно связана с дополнительными затратами, к которым относятся, например, расходы на проезд и проживание сотрудника в месте командирования. Кроме того, работнику за время командировки полагается оплата, рассчитанная в особом порядке. В этой статье речь пойдет как раз о выплатах, связанных со служебной командировкой, их учетном отражении и налогообложении.

Работнику, направленному в служебную командировку, полагаются следующие выплаты:

- оплата дней, проведенных в командировке;

- суточные;

- возмещение понесенных в ходе командировки расходов (на проезд, на проживание и т.д.).

На основании приказа о направлении сотрудника в командировку ему выдается аванс в сумме суточных, а также предстоящих командировочных расходов. Аванс может выдаваться как наличными из кассы, так и путем перечисления на банковскую карту сотрудника.

По возвращении из командировки в течение трех рабочих дней работник представляет в бухгалтерию авансовый отчет с подтверждающими документами, на основании которого происходит корректировка выданного ранее аванса: либо работнику возмещается перерасход, либо он вносит остаток неизрасходованного аванса.

Оплата труда за дни командировки начисляется работнику по итогам соответствующего месяца вместе с заработной платой за отработанные дни и выплачивается в ближайший день, предусмотренный для выплаты заработной платы.

Так обобщенно выглядят расчеты с работником, направленным в служебную командировку. Однако все выплаты имеют свои особенности, связанные с порядком расчета, а также начисления НДФЛ и взносов. Поэтому подробнее остановимся на каждом виде выплат.

Оплата дней командировки

За рабочие дни, проведенные в служебной командировке, работнику начисляется средний заработок (п. 9 Положения об особенностях направления работников в служебные командировки). Средний заработок за время командировки рассчитывается в соответствии с Положением об особенностях порядка исчисления средней заработной платы по следующей формуле:

СЗ = ЗП рп / Дн рп х Дн ком

где:

- СЗ – средний заработок за рабочие дни командировки;

- ЗП рп – выплаты, учитываемые для расчета среднего заработка, начисленные работнику в расчетном периоде (перечень этих выплат установлен п. 2 Положения об особенностях порядка исчисления средней заработной платы);

- Дн рп – количество дней, отработанных в расчетном периоде;

- Дн ком – количество рабочих дней, приходящихся на дни командировки.

В качестве расчетного периода принимается период, равный 12 календарным месяцам, предшествующим месяцу начала командировки. Если работник отработал в организации меньше года, то для него расчетный период будет начинаться с первого дня работы и заканчиваться последним календарным днем месяца, предшествующим месяцу начала командировки.

! Обратите внимание: Выходные или нерабочие праздничные дни, проведенные в командировке, подлежат оплате в том случае, если работник в такие дни работал или выехал в командировку, вернулся из командировки, находился в пути к месту командировки или обратно.

Оплата выходных или нерабочих праздничных дней, проведенных в командировке, производится в размере не менее двойной дневной (часовой) тарифной ставки (части оклада) или в размере одинарной дневной (часовой) тарифной ставки (части оклада) с предоставлением отгула (ст. 153 ТК РФ, п.

5 Положения об особенностях направления работников в служебные командировки). Подробнее об этом читайте в статье «Работа в выходные и праздники: как оформить и оплатить».

***

Пример расчета оплаты служебной командировки

ООО «Альфа» направила своего работника Иванова А. В. в служебную командировку с 8 по 14 февраля 2015, при этом 8 февраля (день выезда в командировку) и 14 февраля (день возвращения из командировки) приходятся на воскресенье и субботу, соответственно. В ООО «Альфа» установлена 5-тидневная рабочая неделя.

В течение расчетного периода (с 1 февраля 2014 по 31 января 2015) Иванов А.В. был в отпуске с 4 по 17 августа 2014, а также на больничном с 8 по 12 декабря 2014, остальные месяцы расчетного периода отработаны полностью. Иванову А.В. установлен оклад в размере 30 тыс. руб.

, дополнительных выплат в расчетном периоде не было.

- Заработная плата за неполностью отработанные месяцы составила:

- За август 2014 года: 15 714,29 руб. ( 30 000 руб. / 21 дн. х 11 дн. )

- За декабрь 2014 года: 23 478,26 руб. ( 30 000 руб. / 23 дн. х 18 дн. )

- Сумма выплат, учитываемых для расчета среднего заработка, за расчетный период составила:

- 339 192,55 руб. (30 000 руб. х 10 мес. + 15 714,29 руб. + 23 478,26 руб.)

- Количество дней, отработанных в расчетном периоде:

- Средний заработок за рабочие дни командировки:

- 7 373,75 руб. (339 192,55 руб. / 230 дн. х 5 дн.)

- Оплата выходных дней, приходящихся на дни командировки (в двойном размере без предоставления отгула):

- 6 315,79 руб. (30 000 руб. / 19 дн. х 2 х 2 дн.)

- Итого оплата дней командировки:

- 15 164,29 руб. (7 37,75 руб. + 6 315,79 руб.)

***

С сумм оплаты дней, проведенных работником в командировке, удерживается НДФЛ, а также начисляются страховые взносы в том же порядке, что и с сумм заработной платы.

Суточные

При направлении работника в служебную командировку работодатель обязан возместить ему дополнительные расходы, связанные с проживанием вне места постоянного жительства – суточные (ст. 168 ТК РФ).

Суточные выплачиваются за каждый календарный день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также дни, проведенные в пути (п. 11 Положения об особенностях направления работников в служебные командировки).

Как определяется фактический срок служебной командировки, и какими документами он подтверждается, рассмотрено в статье «Служебные командировки сотрудников: оформляем правильно».

Конкретный размер (норму) суточных, выплачиваемых командированным работникам, каждый работодатель устанавливает самостоятельно в соответствующем локальном нормативном акте (например, в Положении о командировках). Целесообразно отдельно прописать размер суточных для командировок по РФ и отдельно – для командировок за границу. При этом для загранкомандировок суточные выплачиваются:

- за день выезда из РФ — по нормам для командировок за границу;

- за день въезда в РФ — по нормам для командировок по РФ.

Дата выезда за пределы РФ и въезда подтверждается отметками о пересечении границы в загранпаспорте или по проездным документам (для стан СНГ).

! Обратите внимание: При направлении работника в однодневную командировку (когда день выезда в командировку и день возвращения совпадают) суточные:

- не выплачиваются, если командировка осуществляется в пределах РФ (п. 11 Положения об особенностях направления работников в служебные командировки);

- выплачиваются в размере 50% от нормы для командировок за границу, если командировка осуществляется за пределы РФ (п. 20 Положения об особенностях направления работников в служебные командировки).

НДФЛ не удерживается с сумм суточных, не превышающих 700 руб. за каждый день командировки по РФ и 2500 руб. за каждый день загранкомандировки (п. 3 ст. 217 НК РФ). Страховые взносы не начисляются на всю сумму суточных в пределах норм, установленных локальным нормативным актом организации (ч. 2 ст. 9 Закона № 212-ФЗ).

Возмещение расходов, связанных с командировкой

Согласно ст. 168 ТК РФ работодатель обязан возместить работнику, направленному в командировку, следующие расходы:

- по проезду;

- по найму жилого помещения;

- иные расходы, произведенные работником с разрешения или ведома работодателя.

Как и в случае с суточными, порядок возмещения расходов, понесенных работником в командировке, необходимо закрепить в локальном нормативном акте.

Так, например, в локальном акте, регулирующем служебные командировки, можно прописать, что расходы на проезд к месту командировки и обратно возмещаются в сумме фактически понесенных затрат, но не более стоимости проезда транспортом определенного класса или категории (например, в салоне экономического класса в случае пользования самолетом). Таким образом, у работников не возникнет соблазна «пошиковать» в командировке за счет организации, а работодатель обезопасит себя от неоправданных расходов.

Для обоснования понесенных расходов работник по возвращении из командировки представляет авансовый отчет с подтверждающими документами. Такими документами могут служить, например:

- для расходов на проезд: проездные билеты, распечатка электронного билета или посадочного талона (в случае покупки электронного билета); чеки ККТ (если использовались услуги такси); документы, подтверждающие использование личного транспорта сотрудника (если проезд в командировке осуществлялся на личном транспорте сотрудника) и т.д.;

- для расходов по найму жилого помещения: чек ККТ и счет гостиницы; договор аренды квартиры (комнаты); договор с риэлтерским агентством (если поиск жилья произведен через него), квитанция к приходному кассовому ордеру или чек ККТ, свидетельствующие об оплате услуг агентства недвижимости, и т.д.

- для прочих расходов: документы, подтверждающие оплату услуг связи, списки телефонных вызовов с указанием дат и времени (для расходов на услуги связи); багажная квитанция (для расходов по хранению багажа) и т.д.

В ТК перечень расходов, которые работодатель компенсирует командированному работнику является открытым, то есть в числе иных расходов могут возмещаться практически любые расходы, предусмотренные локальным актом о командировках или произведенные с разрешения работодателя.

Кроме того, работодатель может предусмотреть порядок возмещения расходов, понесенных в служебной командировке, по которым отсутствуют подтверждающие документы.

Однако далеко не все командировочные расходы, которые работодатель оплачивает сотрудникам, освобождаются от обложения НДФЛ и страховыми взносами.

Не подлежат обложению НДФЛ и страховыми взносами следующие расходы на служебные командировки (п. 3 ст. 217 НК РФ, п. 2 ст. 20.2 Федерального закона № 125-ФЗ, п. 2 ст. 9 Федерального закона № 212-ФЗ):

- на проезд до места назначения и обратно,

- сборы за услуги аэропортов, комиссионные сборы,

- расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок,

- на провоз багажа,

- расходы по найму жилого помещения,

- расходы на оплату услуг связи,

- сборы за выдачу (получение) и регистрацию служебного заграничного паспорта,

- сборы за выдачу (получение) виз,

- расходы на обмен наличной валюты или чека в банке на наличную иностранную валюту.

Источник: http://buh-aktiv.ru/oplata-sluzhebnyh-komandirovok-i-komandirovochnye-rashody/

Ндс по зарубежным командировкам

Служебной командировкой признают поездку работника по распоряжению нанимателя на определенный срок в другую местность для выполнения служебного задания вне места его постоянной работы, в т.ч. за рубеж (ст. 91 Трудового кодекса РБ, далее – ТК).

При направлении работников в командировку наниматель должен оформить приказ (распоряжение) (ст. 93 ТК), который является основанием для расчета и выплаты денежных средств (аванса) (п.

2 Инструкции о порядке и условиях предоставления гарантий и компенсаций при служебных командировках за границу, утвержденной постановлением Минтруда и соцзащиты РБ от 30.07.

2010 № 115, далее – Инструкция № 115).

За работниками, направленными в служебную командировку, сохраняют место работы (должность) и заработную плату в течение всего срока служебной командировки, но не ниже среднего заработка (ст. 95 ТК).

При зарубежных служебных командировках наниматель обязан выдать аванс в иностранной валюте и (или) белорусских рублях до выезда в командировку и возместить работнику следующие расходы (п. 8 Инструкции № 115):

1) по проезду к месту служебной командировки и обратно;

2) найму жилого помещения;

3) проживанию вне места постоянного жительства (суточные);

4) иные произведенные работником с разрешения или ведома нанимателя расходы.

Далее в статье обратим внимание именно на «иные расходы» командированного работника в производственных целях.

При реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь иностранными организациями, не осуществляющими деятельность в Республике Беларусь через постоянное представительство и не состоящими в связи с этим на учете в налоговых органах РБ, обязанность по исчислению и перечислению в бюджет НДС возлагают на состоящих на учете в налоговых органах РБ организации и индивидуальных предпринимателей, приобретающих данные товары (работы, услуги), имущественные права (ст. 92 Налогового кодекса РБ (далее – НК)).

Таким образом, при зарубежной командировке приобретение некоторых услуг за границей может повлечь за собой необходимость исчисления НДС. Здесь важно определить место реализации оказываемых услуг в целях исчисления и уплаты данного налога.

Если местом реализации работ, услуг, имущественных прав признают территорию Республики Беларусь, то в таком случае при приобретении указанных услуг у иностранных организаций, не состоящих на учете в налоговых органах РБ, резиденту РБ (потребителю услуг) нужно исчислить НДС (подп. 1.4 п. 1 ст. 33 НК).

Пример 1

Работник торгового предприятия был командирован в г. Волжск (РФ). Целью командировки является подписание контракта с частной российской бухгалтерской компанией для дачи консультаций по вопросам налогообложения в Российской Федерации.

Стоимость консультационных услуг составила 2 200 рос. руб. Курс 1 рос. руб. на дату составления авансового отчета (14 ноября 2012 г.) составил 270,0 бел. руб. за 1 рос. руб.

Поскольку в нашем примере потребитель консультационных услуг осуществляет деятельность на территории Республики Беларусь и подпадает под действие подп. 1.4 п. 1 ст. 33 НК и п. 4 ст.

3 Протокола о порядке взимания косвенных налогов при выполнении работ, оказании услуг в Таможенном союзе от 11.12.

2009 (далее – Протокол по услугам), то местом реализации при оказании такого рода услуг признают территорию Республики Беларусь.

Следовательно, при приобретении указанных услуг у иностранных организаций, не состоящих на учете в налоговых органах РБ, белорусскому потребителю услуг нужно исчислить НДС.

Пример 1 (продолжение)

На дату составления авансового отчета в бухгалтерском учете необходимо сделать записи:

Д-т 44 «Расходы на реализацию» – К-т 71 «Расчеты с подотчетными лицами» – 594 000 руб. (2 200 рос. руб. × 270 бел. руб.)

– отражена стоимость консультационных услуг.

И одновременно следует отразить начисление НДС от стоимости консультационных услуг:

Д-т 18 «НДС по приобретенным и оплаченным ценностям» – К-т 68 «НДС» – 118 800 руб. (594 000 × 20 / 100)

– исчислен НДС.

В зарубежной командировке могут приобретаться и товарно-материальные ценности, что может повлечь за собой необходимость исчисления НДС (см. табл. 1).

Пример 2

Находясь в командировке в г. Смоленске (РФ), командированный работник приобрел у резидента РФ генератор стоимостью 4 500 рос. руб. В документах на приобретение товара был выделен НДС 18 % в сумме 686 рос. руб. Курс 1 рос. руб. на дату составления авансового отчета на 27 октября 2012 г. (дату принятия товара на учет) – 270,5 бел. руб.

Обращаем внимание:

– сумму НДС, выделенную в документах резидентом РФ, к зачету не принимают, так как она предъявлена не плательщиком НДС в Республике Беларусь (более подробно вопрос принятия к вычету НДС рассмотрим в табл. 2);

– взимание косвенных налогов по товарам, импортируемым на территорию одного государства – члена Таможенного союза с территории другого государства – члена Таможенного союза, если иное не установлено Протоколом по товарам, осуществляет налоговый орган государства – члена Таможенного союза, на территорию которого импортированы товары, по месту постановки на учет налогоплательщиков – собственников товаров, включая налогоплательщиков, применяющих специальные режимы налогообложения (согласно Протоколу по товарам).

То есть при приобретении и ввозе товаров из Российской Федерации (в данном примере) импортер будет уплачивать НДС налоговым органам по месту постановки на учет, если товары приобретены им в собственность.

Пример 2 (продолжение)

На дату принятия товара на учет в бухгалтерском учете следует сделать проводки:

Д-т 41 «Товары» – К-т 71 «Расчеты с подотчетными лицами» – 1 217 250 (4 500 рос. руб. (в т.ч. НДС – 686 рос. руб.) × 270,5 бел. руб.)

– отражены в учете товары, приобретенные подотчетным лицом.

НДС при ввозе товаров из Российской Федерации и Казахстана уплачивается не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров.

Следовательно, в нашем примере в срок до 20 ноября 2012 г. должен быть уплачен НДС в сумме 243 450 руб. (1 217 250 × 20 / 100).

Принятие к вычету НДС по командировочным расходам также имеет свои особенности (см. табл. 2).

Пример 3

Работник организации отправлен в зарубежную командировку в г. Москву (РФ). К авансовому отчету по возвращению из служебной командировки работником были приложены билеты на поезд Минск-Москва и обратно.

Билет по маршруту Минск-Москва был куплен в Минске, обратный билет по маршруту Москва-Минск был куплен в Москве (РФ). Его стоимость составила 3 200 рос. руб. Курс 1 рос. руб. на дату составления авансового отчета – 273 бел. руб. за 1 рос. руб., в т.ч.

в билете выделен НДС 18 % в размере 488 рос. руб.

На дату составления авансового отчета в бухгалтерском учете следует сделать проводки:

Д-т 44 «Расходы на реализацию» – К-т 71 «Расчеты с подотчетными лицами» – 873 600 руб. (3 200 рос. руб. (в т.ч. НДС – 488 рос. руб.) × 273 бел. руб.)

– отражены командировочные расходы.

Пример 4

Работник частного торгового предприятия был командирован в г. Каунас (Литовская Республика). К авансовому отчету по возвращению из служебной командировки работником были приложены документы, подтверждающие проживание в гостинице г. Каунас на сумму 186 евро, в т.ч. НДС по ставке 21 % на сумму 32 евро. Курс евро на дату составления авансового отчета равен 10 910 бел. руб. за 1 евро.

На дату составления авансового отчета в бухгалтерском учете необходимо сделать проводки:

Д-т 44 «Расходы на реализацию» – К-т 71 «Расчеты с подотчетными лицами» – 2 029 260 руб. (186 евро (в т.ч. НДС – 32 евро) × 10 910 бел. руб.)

– отражены командировочные расходы по найму жилого помещения в пределах норм.

Пример 5

Работник предприятия был отправлен в служебную командировку в г. Даугавпилс (Латвийская Республика) на служебном автомобиле. К авансовому отчету по возвращении из командировки работником были приложены документы на заправку служебного автомобиля на территории Латвии на сумму 72 евро, в т.ч. НДС на сумму 13 евро. Курс евро на дату составления авансового отчета – 11 010 бел. руб.

В бухгалтерском учете на дату составления авансового отчета необходимо сделать проводки:

Д-т 10-3 «Топливо» – К-т 71 «Расчеты с подотчетными лицами» – 792 720 руб. (72 евро × 11 010 бел. руб.) (в т.ч. НДС – 13 евро)

– отражены расходы по заправке служебного автомобиля.

Источник: https://www.gb.by/izdaniya/glavnyi-bukhgalter/nds-po-zarubezhnym-komandirovkam