Можно ли перечислять подотчетные деньги на карточку сотрудника?

Безналичная выдача денег под отчет путем перечисления их на счет личной банковской карты работника (карты, выпущенной на его имя), безусловно, имеет ряд преимуществ по сравнению с традиционным способом выдачи — через кассу.

И расходов меньше (ведь комиссия за перечисление денег, как правило, ниже, чем за снятие наличности), и трудозатрат немного (так как нет необходимости оформлять кассовые документы).

Кроме того, безналичный способ позволяет выдать деньги даже сотруднику, находящемуся в другом городе.

Но законен ли «пластиковый подотчет»? Какими могут быть его налоговые риски? Именно эти вопросы волнуют бухгалтеров, которые хотят воспользоваться всеми преимуществами безналичной выдачи денег под отчет.

АНАЛИЗ СИТУАЦИИ

Некоторые банки не пропускают платежки на перечисление денег с расчетного счета организации на счет банковской карты работника из-за того, что в назначении платежа фигурируют слова о подотчетных суммах на хозяйственные, командировочные или представительские расходы.

Поступая таким образом, банки, как правило, ссылаются на разъяснения ЦБ РФ о том, что нормативными актами Банка России выдача денег под отчет путем безналичного перечисления на счета сотрудников не предусмотрена , то есть подотчетные средства работникам нужно выдавать только наличными .

Кстати, есть банки, которые практикуют частичный запрет: деньги на оплату расходов, связанных с командировками, на банковскую карту сотрудника переводить позволяют, а вот подотчетные суммы, предназначенные для других целей, не переводят.

Исключение в отношении денег на командировочные расходы банки делают на основании другого Письма ЦБ РФ, в котором как раз рассматривался вопрос о возможности их перечисления на счета работников .

По логике этого Письма получается, что если организация коллективным договором или своим локальным нормативным актом (например, приказом, положением о командировках) предусмотрела возможность перевода денег на командировочные расходы на банковские карты сотрудников , то у банка нет оснований не пропускать такую платежку.

ДЕЙСТВИЯ

Если же ваш банк без вопросов списывает подотчетные суммы с вашего расчетного счета на счет банковской карты работника, вам нужно сделать запись по дебету счета 71 «Расчеты с подотчетными лицами» и кредиту счета 51 «Расчетные счета».

В дальнейшем сотрудник должен будет составить обычный авансовый отчет по форме N АО-1 и приложить к нему все подтверждающие документы. При этом не важно, как расплачивался сотрудник: картой или наличными. Сумму перерасхода по авансовому отчету вы также можете перечислить на счет работника.

А сумма излишка может быть: возвращена сотрудником в кассу компании (остаток подотчетных средств при этом нужно будет отразить по дебету счета 50 «Касса» в корреспонденции с кредитом счета 71 «Расчеты с подотчетными лицами»); переведена работником на расчетный счет фирмы (проводка в данном случае будет такой: дебет счета 51 «Расчетные счета» — кредит счета 71 «Расчеты с подотчетными лицами»);

удержана по решению руководителя организации из зарплаты сотрудника при наличии его письменного согласия (при этом возврат остатка нужно будет отразить следующей проводкой: дебет счета 70 «Расчеты с персоналом по оплате труда» — кредит счета 71 «Расчеты с подотчетными лицами»).

Заметим: несмотря на то что безналичная выдача подотчетных средств не предусмотрена ни одним нормативным актом ЦБ РФ, санкций за нарушение работы с наличностью и порядка ведения кассовых операций вам опасаться не стоит. Ведь организация может быть привлечена к ответственности на этом основании, только если :

- рассчитывается наличными сверх установленного размера;

- не приходует выручку в полном объеме;

- не соблюдает порядок хранения свободных денег в кассе;

- накапливает в кассе наличные сверх установленного лимита.

Административный же штраф за безналичную выдачу подотчетных средств в КоАП РФ не предусмотрен.

СОВЕТ

Если ваш банк проводит такие платежи — главное позаботиться о том, чтобы подотчетные суммы, перечисленные на счет банковской карты работника, не были рассмотрены налоговиками как заработная плата со всеми вытекающими последствиями в виде начисления НДФЛ, ЕСН и взносов в ПФР. Для этого нужно:

- предусмотреть в локальном нормативном акте возможность выдачи денег под отчет в безналичном порядке путем перечисления с расчетного счета на счет банковской карты сотрудника;

- указывать в платежном поручении, что перечисляемые суммы являются подотчетными средствами;

- иметь правильно оформленный авансовый отчет работника с приложением подтверждающих документов.

Источник: https://delovoymir.biz/mozhno_li_perechislyat_podotchetnye_dengi_na_kartochku_sotrudnika.html

Деньги в подотчет на карту работника сколько можно

Изложенный выше порядок относится только к расчетам наличными. Но для компании будет все же не лишним оформить один из этих документов. Так она обезопасит себя от ненужных разбирательств проверяющих органов.

Кроме того, в локальном акте компании лучше включить условие, согласно которому организация вправе переводить сотруднику подотчетные деньги на карту. А в платежном поручении, по которому будет осуществляться перевод средств на карту работника нужно указать, что деньги выдаются под отчет.

Важно! Подотчетные средства можно перечислять на зарплатную карту работника, либо на его личную карту. Для этого сотруднику нужно написать заявление с соответствующей просьбой и указанием реквизитов для перечисления.

Сколько и кому можно выдать деньги в подотчет + оформление

ФНС, предприятию необходимо в обязательном порядке ввести соответствующие изменения в свою учетную политику. Следует в специальном внутреннем нормативном акте описать порядок проведения расчетов с подотчетными лицами с учетом перечисления средств на карточки работников. Следует помнить о важных нюансах при реализации операции рассматриваемого типа:

- в платежном поручении, на основании которого будет осуществлено перечисление требуемой суммы на карточный счет сотрудника, необходимо будет указать «Перечисление подотчетных денежных средств»;

- необходимо помнить, что работник в обязательном порядке должен писать заявление на каждую операцию по перечислению подотчетных средств на его карту или же с неё.

Работник предприятия может в дальнейшем оплачивать все покупки картой и даже снимать средства для осуществления наличного расчета.

Перевод подотчета на карту сотрудника с расчетного счета

ВажноРасходный кассовый ордер (РКО) по форме КО-2 Спорные моменты и проверка Часто при получении и выдаче подотчётных средств возникают проблемные моменты, решать которые необходимо сразу и на месте.

Часто неопытные бухгалтеры откладывают их решение на потом и выписывают сотруднику нужную сумму, что потом заканчивается штрафами либо увольнением.

В таблице ниже приведены примеры спорных моментов, возникающих довольно часто: Ситуация Решение Сотруднику срочно потребовались подотчётные, а руководителя нет на работе.

Сотруднику необходима сумма больше установленного лимита в 100 тыс.

Какую максимальную сумму можно выдать сотруднику подотчет в 2018 году

Никаких особенностей и привилегий в получении расходных денег под отчёт для директоров законом не предусматривается, ведь они такие же работники компании, как и все. Процедура оформления, как и в общих случаях, начинается с составления приказа и написания заявления.

Отличие только в том, что в заявлении не нужно писать «Директору ООО…», достаточно указать наименование компании и заверить документ подписью и печатью.

Скачать пример заполнения приказа о выдаче денег под отчет руководителю Скачать бланк приказа о выдаче денег под отчет руководителю Если при налоговой проверке выяснится факт выдачи директору подотчётных средств, но не обнаружится заявления, то фирме грозит штраф в размере 50 тыс. за нарушение законодательства касательно ведения кассовых операций.

Как оформить подотчет на карту сотрудника с расчетного счета

Но опираясь на положение ЦБ РФ «Об эмиссии платежных карт» от 24.12.2004 № 266-П, можно сделать вывод: организации и ИП вправе оплачивать свои расходы через карту, оформленную на уполномоченное ими физлицо (пп. 1.5, 2.5). Эта позиция подтверждается официальными разъяснениями Минфина РФ:

Источник: http://2440453.ru/dengi-v-podotchet-na-kartu-rabotnika-skolko-mozhno/

Какими способами можно выдать деньги под отчет

Способы выдачи

Подотчетные суммы можно выдать сотруднику двумя способами:

- наличными деньгами из кассы;

- при помощи банковской карты.

Выдача подотчетных сумм наличными

Если организация выдает сотруднику подотчетные суммы наличными, деньги для выдачи можно получить:

- с текущего банковского счета;

- за счет выручки, поступившей в кассу организации от реализации товаров (выполнения работ, оказания услуг). Исключением является наличность, принятая от граждан в качестве платежей в пользу иных лиц (например, при комиссионной торговле или при получении оплаты по договору поручения за услуги в пользу операторов мобильной связи). Такие средства в полной сумме нужно сдать в банк.

Это следует из положений пунктов 2 и 3 указания Банка России от 7 октября 2013 г. № 3073-У.

В бухучете в момент выдачи наличных денег под отчет сделайте запись:

Дебет 71 Кредит 50

– выданы сотруднику деньги под отчет из кассы.

https://www.youtube.com/watch?v=eFZGVPH-8sg

Пример выдачи подотчетных сумм сотруднику из кассы организации

Секретарю ЗАО «Альфа» Е.В. Ивановой поручено закупить для организации канцтовары (бумагу, ручки, степлеры и т. д.). На эти цели кассир на основании заявления Ивановой, подписанного генеральным директором, выдал сотруднице 4000 руб.

Выдачу денег под отчет бухгалтер «Альфы» отразил так:

Дебет 71 Кредит 50

– 4000 руб. – выданы деньги под отчет Ивановой для покупки канцтоваров.

Использование корпоративной банковской карты

Для выполнения служебных заданий сотруднику можно выдать корпоративную банковскую карту. Ее разрешено использовать для оплаты командировочных и представительских расходов, а также других подотчетных операций (п. 2.5 Положения ЦБ РФ от 24 декабря 2004 г. № 266-П).

Эта карта может быть расчетной (дебетовой) или кредитной (п. 1.5 Положения ЦБ РФ от 24 декабря 2004 г. № 266-П). Чтобы получить корпоративную карту, сотрудник должен написать заявление. Денежные средства на карту зачисляются на основании приказа руководителя.

Также рекомендуется утвердить порядок использования корпоративной карты, а учет выданных карт вести в специальном журнале.

При открытии (закрытии) специального карточного счета уведомлять налоговую инспекцию и территориальные отделения Пенсионного фонда РФ и ФСС России не надо.

Однако передача карты сотруднику – это еще не выдача самих подотчетных сумм. Согласно Инструкции к плану счетов суммы по дебету счета 71 отражаются в корреспонденции со счетами учета денежных средств. То есть в тот момент, когда сотрудник воспользуется картой (снимет с нее деньги или оплатит ею расходы).

По корпоративной карте сотрудник снимает деньги со специального карточного счета организации. Этот счет банк открывает организации на основании договора банковского счета (п. 1.12 Положения ЦБ РФ от 24 декабря 2004 г. № 266-П).

Специальный карточный счет является отдельным, поэтому учет операций по нему нужно вести на отдельном субсчете к счету 55 (Инструкция к плану счетов). Например, этот субсчет можно назвать «Специальный карточный счет». О том, какую сумму и когда сотрудник снял с карты, можно узнать из банковской выписки. В бухучете при этом делается такая запись:

Дебет 71 Кредит 55 субсчет «Специальный карточный счет»

– выданы сотруднику деньги под отчет.

Пример выдачи подотчетных сумм сотруднику с использованием корпоративной банковской карты

Менеджеру ЗАО «Альфа» А.С. Кондратьеву поручено купить для организации хозяйственные принадлежности (швабру, ведро, салфетки и т. д.). Для оплаты этих расходов 14 марта сотрудник получил корпоративную банковскую карту.

16 марта Кондратьев снял с карточного счета 2000 руб. Это подтверждает банковская выписка за этот день.

Бухгалтер «Альфы» отразил выдачу денег Кондратьеву 16 марта такой проводкой:

Дебет 71 Кредит 55 субсчет «Специальный карточный счет»

– 2000 руб. – выданы Кондратьеву деньги под отчет для приобретения хозяйственных принадлежностей.

Перечисление денег на зарплатную карту

Ситуация: можно ли перечислить подотчетные деньги на ту же банковскую карту, на которую перечисляется зарплата сотрудника?

Ответ: да, можно.

Представители Минфина и Казначейства России придерживаются мнения, что денежные средства можно перечислять на зарплатные карты сотрудников в целях:

– оплаты командировочных расходов;

– компенсации документально подтвержденных расходов.

Для этого в учетной политике организации предусмотрите такой порядок расчета с подотчетными лицами. Например, пропишите, что «все расчеты по подотчетным суммам проводятся либо через кассу, либо с использованием зарплатных карт сотрудников». Кроме того, в платежном поручении укажите, что перечисляемые средства являются подотчетными.

Сотрудник, в свою очередь, должен предоставить в организацию заявление о перечислении подотчетных сумм на его зарплатную банковскую карту и указать реквизиты для перечисления. А затем приложить к авансовому отчету документы, подтверждающие оплату зарплатной картой.

Аналогичные разъяснения приведены в письме Минфина России от 25 августа 2014 г. № 03-11-11/42288 и в совместном письме от 10 сентября 2013 г. Минфина России № 02-03-10/37209 и Казначейства России № 42-7.4-05/5.2-554. Хоть последнее письмо и адресовано бюджетным учреждениям, сделанные в нем выводы актуальны для коммерческих организаций.

Некоторые арбитражные суды также не отрицают возможность выдачи подотчетных денежных средств на банковскую карту сотрудника. Например, в постановлении от 11 февраля 2008 г.

№ А52-174/2007 ФАС Северо-Западного округа указал, что организация правомерно перечислила на зарплатный счет сотрудника подотчетные денежные средства.

Эта операция была подтверждена приказом руководителя (в нем была зафиксирована возможность выдавать подотчетные суммы своим сотрудникам путем их перечисления на банковские карты).

Стоит отметить, что в унифицированном бланке авансового отчета предусмотрена только одна форма выдачи подотчетных сумм – наличными деньгами. Такое же мнение было высказано Банком России в письме от 18 декабря 2006 г. № 36-3/2408. В то же время в письме от 24 декабря 2008 г.

№ 14-27/513 Банк России при комментировании расчетов по командировкам указал на то, что вопрос о возможности использования банковских карт для расчетов по подотчетным суммам не относится к его компетенции. Ранее выпущенное письмо при этом отменено не было.

Поэтому организация должна самостоятельно принять решение, руководствоваться ей этим письмом или нет.

https://www.youtube.com/watch?v=2j9Os6zoBF4

Кроме того, организация вправе применять самостоятельно разработанную форму авансового отчета, предусмотрев в ней иные способы выдачи денег, а не только наличными.

Таким образом, организация вправе перечислить подотчетные деньги на ту же банковскую карту, на которую перечисляется зарплата сотрудника, при условии, что это предусмотрено учетной политикой. Вместе с тем, если бухгалтер хочет полностью обезопасить себя от лишних споров с контролирующими ведомствами, по возможности все расчеты по подотчетным суммам проводите через кассу.

В любом случае ответственности за перечисление подотчетных денег сотрудника на ту же банковскую карту, на которую перечисляется его зарплата, не установлено. К числу кассовых нарушений (нарушения порядка работы с наличными деньгами и ведения кассовых операций) перечисление подотчетных сумм на зарплатную карту не относится (ст. 15.1 КоАП РФ).

Соблюдение лимита расчетов

Ситуация: должны ли подотчетные лица соблюдать лимит расчетов, установленный Банком России (100 000 руб.), при оплате товаров (работ, услуг) посредством корпоративной банковской карты?

Ответ: нет, не должны.

Лимит расчетов, установленный указанием Банка России от 7 октября 2013 г. № 3073-У, распространяется только на наличные расчеты (п. 1 указания Банка России от 7 октября 2013 г. № 3073-У).

Банковская карточка (в т. ч. и корпоративная) является электронным средством платежа и используется при осуществлении безналичных расчетов (п. 1.5 Положения ЦБ РФ от 24 декабря 2004 г. № 266-П).

Поэтому при оплате товаров (работ, услуг) с помощью корпоративной карты соблюдать лимит расчетов, установленный Банком России (100 000 руб.), не нужно.

Налоги и взносы

Для целей налогообложения операцию по передаче денег под отчет рассматривайте как выдачу аванса. Никаких особенностей, связанных с тем, что деньги получил сотрудник, не возникает.

До того момента, пока организация фактически не получит товары (ей не будут оказаны услуги или выполнены работы), расходов у нее не возникнет.

Поэтому выданные подотчетные суммы не уменьшают базу по налогу на прибыль и единому налогу при упрощенке (п. 14 ст. 270, п. 3 ст. 273, п. 2 ст. 346.17 НК РФ).

Не влияют они и на расчет ЕНВД, этим налогом облагается вмененный доход (п. 1 ст. 346.29 НК РФ).

На суммы, выданные под отчет, не нужно начислять взносы на обязательное пенсионное (социальное, медицинское) страхование. Объясняется это тем, что полученные сотрудником деньги – это не вознаграждение за выполненные им работы или оказанные услуги, с которых нужно перечислять эти обязательные платежи (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ).

НДФЛ с подотчетных сумм тоже не удерживайте. Деньги, выданные под отчет, не увеличивают налогооблагаемый доход сотрудника (см., например, письмо УМНС России по г. Москве от 22 декабря 2003 г. № 27-08/70659). Это объясняется тем, что выданы они на время и с условием представления отчета об их использовании (п. 6.3 указания Банка России от 11 марта 2014 г. № 3210-У).

Источник: http://NalogObzor.info/publ/raschety_s_personalom/podotchetnye_summy/kakimi_sposobami_mozhno_vydat_dengi_pod_otchet/59-1-0-1521

Перевод подотчетных средств на банковскую карту

Бывают случаи, когда работодателям приходится переводить денежные суммы на карты своим сотрудникам для осуществления рабочей деятельности. Но такая, казалось бы, простая операция имеет много нюансов, о которых мы и поговорим в данной статье. Мы подробно рассмотрим перевод подотчетных сумм на банковскую карту и расскажем, как грамотно и законно его осуществлять.

Переводить деньги можно только на банковские карты некоторых сотрудников. Для этой цели оформляется специальный приказ руководителя. Операция отражается в бухгалтерском учете организации.

Общие положения

Сейчас практически в каждой компании имеется список подотчетных работников. Этот документ и является основанием переводить деньги на карточки перечисленным людям. Кроме того, он позволяет выдавать деньги в наличной форме, прямо из кассы компании.

В приказе обязательно должен указываться временной промежуток, в течение которого возможна данная процедура. Сотрудник же, в свою очередь, обязан отчитываться перед организацией о потраченных финансах. И, если деньги остаются, он их должен возвращать.

Как отображать

Для бухгалтерии важно правильно отображать данные финансовые проводки. Так, они могут быть указаны:

- В дебиторской задолженности.

- В кредиторской задолженности.

- В долгах предприятия перед сотрудником.

- В долгах сотрудника перед компанией.

Надо соблюдать правила ведения бухгалтерского учета, иначе налоговая служба может предъявить организации претензии и применить меры административной ответственности. Налоговики могут усмотреть в нарушении отражения проводок попытки ухода от уплаты налогов.

Есть уполномоченные лица, которые имеют право отдавать приказ о перечислении подотчетных средств на карту сотрудника. К ним относятся директор компании, кассир и главный бухгалтер. Эти уполномоченные сотрудники и другие работники организации, которые будут получать деньги, должны поставить подписи в приказе.

Без подписей документ не будет иметь юридической силы. А сама процедура проводится бухгалтером, расчетчиком или кассиром компании.

https://www.youtube.com/watch?v=zpL8fhYpc2Q

Налоговики могут усмотреть в нарушении отражения проводок попытки ухода от уплаты налогов.

Сегодня выдача подотчетных сумм для работника предприятия имеет ряд особенностей, которые следует учитывать. Так, большую роль играет назначение платежа. Его надо указывать всегда. В платежном поручении нужно написать «Перечисление подотчетных денежных средств».

А сотрудник перед каждым таким перечислением пишет заявление. Для отчета о потраченных финансах работник предъявляет работодателю простые чеки, билеты и товарные чеки. Кроме того, можно показывать квитанции из банкоматов и оригиналы слипов.

Данные документы могут со временем выцветать, поэтому рекомендуется делать с них копии.

Работодатель может производить возмещение потраченных личных денег работника на нужды предприятия. Для этого также потребуются документы в виде чеков и квитанций.

Еще один значимый вопрос: в течение какого срока человек обязан вернуть непотраченные деньги? Тут законодательством не установлено каких-то временных рамок, но их должен указывать сам работодатель, на свое усмотрение. Обычно это три дня.

Если сотрудник не вернул вовремя деньги, то налоговая служба будет высчитывать из этих денег налог на доходы физических лиц. Возврат осуществляется как через кассу наличными, так и безналичным переводом на счет компании.

Фирма, которая делает подобные перечисления на зарплатную карту работника, должна их проводить следующим образом:

- Д-т 71, К-т 51.

- Д-т 10, К-т 60.

- Д-т 60, К-т 71.

- Д-т 50, К-т 71.

Перевод фирмой финансовых средств подотчетному лицу – это операция, которая выполняется просто, но требует соблюдения целого ряда нюансов. Если проводку отобразить согласно бухгалтерскому учету и если сотрудник вовремя возвратит оставшиеся деньги, проблем с контролирующими органами у организации не будет.

Источник: https://zhazhda.biz/base/perevod-podotchetnyh-sredstv-na-bankovskuyu-kartu

Перечисление подотчетных сумм на зарплатные карты

Подотчетные средства выдаются сотруднику на основании определенных правил и требований, которые выдвигаются Банком России. Финансовая операция является специализированной, где важную роль играет определение назначения платежа.

Ответственными лицами, которых закон назначает проводить данную операцию, являются директор предприятия, главбух и кассир, они заверяют соответствующие документы своими подписями. Некоторые документы формирует сам работник, отправляющийся в командировку, другие – ответственные лица. Органом, регулирующим представление отчетности по данным документам, является ФНС.

Главные сведения

Сегодня каждое предприятие, перед тем как выдать средства подотчетному сотруднику наличными в кассе или перечислить на банковскую карту безналичными, должно осуществить операцию и отобразить данное действие бухгалтерскими проводками. На основании приказа сотрудник не только получает финансы, но отчитывается за их использование и сдает не потраченные.

Перечисление подотчетных сумм на зарплатные карты или выдача их через кассу, как финансовая операция должна быть отображена в бухучете с соблюдением всех правил, иначе налоговая служба может наложить на предприятие штрафные санкции

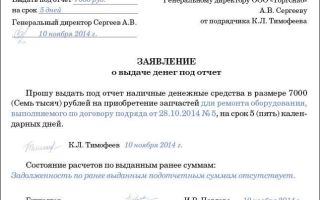

Для получения финансов сотрудник в обязательном порядке оформляет специальное заявление на имя директора, а предприятие формирует административные и бухгалтерские документы.

Обязательное заявление

Предприятие имеет право переводить средства своим работникам на зарплатные карты, руководствуясь Письмом Министерства финансов РФ № 03-11-11/42288 (25.08.14 г.). Для этого работник оформляет заявление, причем независимо от того, как он просит выдать ему финансы – через кассу или на карту.

Во избежание путаницы при выдаче подотчетных средств по безналу необходимая формулировка должна быть указана в назначении платежа. Когда сотрудник будет сдавать авансовый отчет, он должен будет приложить чек из терминала, подтверждающий, что была произведена оплата с карты.

В другом случае, — это может быть банковская выписка. На основании таких документов, которые становятся свидетельством для налоговиков, НДФЛ с перечисленной подотчетной суммы не удерживается.

Документация

У безналичных средств, которые предприятие перечисляет сотруднику в качестве подотчетных, есть несравненные преимущества. Это производится оперативно, уменьшает трудозатраты ответственных сотрудников предприятия и размер банковских комиссионных, также является удобным способом обеспечить работника, который может находиться в данный момент в другом городе или на значительном расстоянии.

О том, что предприятие имело право перечислить подотчетные средства на пластик, должны свидетельствовать:

- коллективный договор;

- положение о командировках;

- договор обслуживания в банке;

- приказ с перечнем сотрудников, которым перечисляются средства;

- платежное поручение, где указано, что перечисляемые средства являются командировочными или хозяйственными расходами.

Дополнительно организация должна соблюсти следующие правила:

- подотчетная сумма выдается или перечисляется по разрешению руководителя на основании заявления сотрудника;

- выдать финансы предприятие может только в том случае, если за работником не числится долг подотчетной суммы, полученной ранее;

- по истечении периода, на который были выданы финансы или по приезде из командировки сотрудник сдает авансовый отчет, прилагая к нему документы, подтверждающие расходы.

Перед тем как работник отправится в командировку, предприятие оформляет:

- приказ о его направлении по ф. № Т-9;

- служебное задание по ф. № Т-10а;

- командировочное удостоверение по ф. № Т-10.

По возвращении работодателю предоставляется в течение 3 дней:

- авансовый отчет о расходовании средств;

- отчет о проделанной работе.

Если будет наблюдаться излишек, то работник может его наличными вернуть в кассу предприятия или перечислить на расчетный счет со своей карты. В другом случае, сумма излишка при письменном согласии сотрудника удерживается из его зарплаты.

Особенности операции

При переводе денежных средств на карты работников существует ряд особенностей, например, авансовый отчет должен быть заполнен соответствующим образом.

К главным вопросам, затрагивающим перечисление подотчетных сумм на зарплатные карты, относятся:

| Порядок действий | Для отправления сотрудника в командировку формируются:

|

| Оформление назначения платежа |

|

| Возврат излишка |

|

Детали перечисления подотчетных сумм на зарплатные карты

Подотчетная сумма может быть выдана сотруднику на хозяйственные цели, согласно заданию, которое он получит от руководства, но на определенных условиях и только тремя способами.

Условия пополнения счёта

Подотчетная сумма выдается на расходы, связанные с хоздеятельностью юрлица, ИП по расходному кассовому ордеру. Он может быть сформирован после того, как будут оформлены заявление сотрудника и приказ руководства. Главным условием выдачи является отсутствие задолженности работника по подотчетным суммам, если он ранее брал их.

Сотрудник, являясь физ. лицом, имеет право пользоваться зарплатной банковской картой, куда также могут быть перечислены подотчетные средства, и осуществлять следующие виды операций на территории РФ и за ее пределами:

- снимать наличные в национальной и других валютах;

- оплачивать товары или услуги;

- проводить иные валютные операции и незапрещенные законодательством РФ.

Операции с использованием подотчетных сумм с помощью банковских карт лежат в плоскости трудового законодательства и предназначены для восполнения нужд предприятий

Способы выдачи

Подотчетная сумма может быть выдана сотруднику:

| Через кассу организации наличными | В этом случае средства поступают с расчетного счета или из выручки от реализации услуг, товаров. |

| На корпоративную карту |

|

| На зарплатную карту | Предприятие имеет право перечислять сотруднику командировочные и средства, на документально подтвержденные расходы. Предварительно в учетной политике предприятия прописывается, что «подотчетные суммы перечисляются на зарплатные карты сотрудников или проводятся через кассу». |

Типичные ошибки

Хозяйственные субъекты, при проведении расчетных операций с использованием подотчетных сумм, допускают 2 рода ошибок:

- соответствующие документы оформляются с нарушениями;

- требования нормативных актов не соблюдаются.

Наиболее распространенным способом является выдача наличных, хотя перечисление безналичных предприятию и сотруднику намного выгоднее.

Для того чтобы избежать ошибок при проведении перечислений на корпоративную карту, это правило должно быть регламентировано во внутренних документах:

- работодатель должен решить, где он будет вести учет выдачи корпоративных карт и возврата;

- необходимо разобраться, стоит ли работнику каждый раз оформлять заявление на получение карты, а работодателю издавать приказ;

- как защитить информацию о ПИН-коде от распространения;

- как сотруднику действовать при потере пластика.

Передача корпоративной карты сотруднику еще не обозначает, что он получил деньги предприятия и несет за них ответственность. Подотчетным физ. лицо станет тогда, когда воспользуется средствами с карты.

Нередко возникает вопрос использования одной корпоративной карты разными подотчетными лицами-сотрудниками. Официального разъяснения по этому поводу законодатель не дает, но считается, что если карта именная, т. е. выдана на руководителя, он должен распоряжаться средствами, которые на нее поступают. Хотя сама по себе корпоративная карта не является собственностью директора предприятия.

Официальная ответственность за перечисление подотчетных сумм на карты сотрудников не установлена и нарушением по ведению кассовой дисциплины — это являться не может.

Ответственность возлагается только на руководящий состав по поводу оформления документов, касающихся перечисления.

Главное, чтобы во внутренних документах предприятия находилась информация о том, что это можно делать.

Важным моментом является формирование авансового отчета при ситуации, когда организация возвращает на карту сотрудника перерасход.

В отчетном бланке предусмотрены строки, где необходимо указывать только реквизиты расходного ордера, на основании которого выдавалась сумма перерасхода.

Но при этом следует добавить строку с указание реквизитов платежки, на основании которой перерасход был перечислен.

Лимит расчетов с зарплатной/корпоративной карты средствами, которые являются подотчетными, не определен БР. В размере 100 тыс. руб. он установлен только для сумм, выдаваемых через кассы наличными.

Стоимость годового обслуживания зарплатной карты Банка Москвы зависит от выбранного тарифа и типа карты — классической или золотой.

Как заказать зарплатную карту Сбербанка через интернет, читайте тут.

В этой статье — детально о плюсах и минусах зарплатной карты в Райффайзен банке.

Источник: http://calculator-ipoteki.ru/perechislenie-podotchetnyh-summ-na-zarplatnye-karty/

Расчеты с подотчетными лицами через корпоративные карты (Каменная Ю.Ю.)

Дата размещения статьи: 24.05.2015

В современных условиях все больше организаций и предприятий переходит на безналичные расчеты с сотрудниками как в рамках зарплатного проекта, так и по подотчетным суммам.

Как и все новое, данные расчеты вызывают на практике вопросы у бухгалтеров, ведь Положение о порядке ведения кассовых операций регулирует только наличные расчеты с подотчетниками.

——————————— Положение о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации, утв. Банком России 12.10.2011 N 373-П.

Давайте разберемся в вопросах, которые могут возникнуть у бухгалтера при использовании на предприятии корпоративных карт для расчетов с подотчетными лицами. Действует ли лимит расчетов наличными? Можно ли перечислять суммы под отчет на зарплатную карту, а не на корпоративную? Как поступить, если нет заявления от работника на выдачу средств под отчет? Можно ли выдать деньги работнику повторно, если он не отчитался по предыдущему подотчету?

Перечисление подотчетных сумм на корпоративную карточку

Корпоративные банковские карты — это карты, открытые на конкретных работников к расчетному счету организации или к специально открытому карточному счету.

Использование корпоративных банковских карт для хозяйственных нужд предприятия имеет ряд преимуществ: это, например, и круглосуточный доступ к счету, и уменьшение рисков потери или кражи наличных денежных средств, и уменьшение объема документации, так как не нужно оформлять выдачу денег под отчет и заполнять кассовые документы, и возможность контролировать расходы с помощью СМС-оповещения.Как правило, для расчетов посредством корпоративных карт открываются специальные счета. Ведь выпуск корпоративных карт к расчетному счету организации предоставит держателю карты доступ к средствам компании, что может быть небезопасно, особенно если по счету проходят крупные суммы.Нужно понимать, что денежные средства, находящиеся на корпоративной карте, не являются деньгами, которые получил работник. Лишь снятие денег работником либо проведение платежа будет означать, что деньги выданы работнику под отчет и за них нужно отчитаться. При заполнении авансового отчета в строке «Получен аванс» работник должен указать сумму, которую снял с карты либо потратил, рассчитываясь с помощью карты. Ту же сумму нужно проставить в строке «Израсходовано».На предприятии желательно разработать положение (приказ или иной локальный акт) о правилах использования корпоративных карт, в котором нужно предусмотреть, на какие цели могут быть использованы денежные средства с карт, в какой срок работник должен отчитаться по средствам, потраченным с помощью карты или снятым с нее. А также следует разработать регистр с перечнем номеров карт, держателей, дат выдачи и возвратов карт с подписью лица, ответственного за его ведение.

Нужно ли уведомлять инспекцию об открытии счета?

Организации и индивидуальные предприниматели должны уведомлять налоговую инспекцию и внебюджетные фонды об открытии счетов. При этом счетом признается расчетный (текущий) счет и иной счет в банке, открытый на основании договора банковского счета, на который зачисляются и с которого могут расходоваться денежные средства организаций (п. 2 ст. 11 НК РФ).

Поскольку корпоративные карты — это банковские карты, которые привязаны к расчетному счету, о его открытии следует сообщать в том случае, если для выпуска карт открывается новый счет. Делать этого соответственно не нужно, если корпоративные карты привязываются к уже существующему расчетному счету.

Уведомить налоговиков и внебюджетные фонды необходимо в течение семи рабочих дней после открытия счета (пп. 1 п. 2 ст. 23 НК РФ, пп. 1 п. 3 ст. 28 Федерального закона от 24.07.2009 N 212-ФЗ).Если организация не уведомит налоговый орган, то будет оштрафована на 5000 руб. (п. 1 ст. 118 НК РФ).

Такой же штраф предусмотрен за пропуск срока уведомления внебюджетных фондов (ст. 46.1 Федерального закона N 212-ФЗ).Виновное должностное лицо может быть наказано административным штрафом в размере от 1000 до 2000 руб. (ст. ст. 15.4, 15.33 КоАП РФ).

О выпуске карт сообщать в инспекцию и фонды не надо, поскольку все держатели карт будут пользоваться одним и тем же счетом, принадлежащим организации.

Нужно ли заявление о выдаче денег под отчет на каждый факт использования корпоративной карты?

Источник: http://xn—-7sbbaj7auwnffhk.xn--p1ai/article/6052

Перевод подотчетных сумм на карту сотрудника

Директор небольшой организации на УСН регулярно перечисляет с расчетного счета деньги на карточку в подотчет. Так же регулярно отчитывается, т. е. почти каждый день что-то приобретается и оплачивается. Вопрос: как часто нужно составлять авансовые отчеты -каждый день, раз в три дня или раз в месяц?

Во-первых, для того чтобы использовать перечислять деньги на личную карточку работника этот прядок выдачи подотчетных сумм, нужно закрепить в учетной политике по бухгалтерскому учету. Директор этот тот же работник, и на него распространяются все правила подотчета.

Если в действующей учетной политике по бухгалтерскому учету такое положение не отражено, внесите соответствующие изменения приказом руководителя (п. 2 ч. 6 ст. 8 Федерального закона от 06.12.2011 N 402-ФЗ).

Перед тем как переводить подотчетные суммы на карту сотрудника (директора), всегда прежде получайте от него письменное заявление. Составить его сотрудник может в произвольной форме. В заявлении должно быть указано, что деньги под отчет он просит перевести на его банковскую карту. Удостоверьтесь, что в заявлении указаны реквизиты самой карты.

Когда будете оформлять платежное поручение на перевод денег, в поле «Назначение платежа» укажите, что перечисляемые средства являются подотчетными. Иначе налоговики могут решить, что это заработная плата сотруднику.

А с нее вы обязаны удержать НДФЛ и перечислить его в бюджет. А также начислить на эту сумму страховые взносы (Постановление ФАС Северо-Западного округа от 11.02.2008 N А52-174/2007).

В то время как суммы, выдаваемые под отчет, зарплатными налогами не облагаются.

Работник в свою очередь должен отчитаться за деньги, полученные под отчет. Сделать это следует в том же порядке, как и при получении денег наличными через кассу.

То есть подотчетный сотрудник составляет авансовый отчет и прикладывает к нему документы, подтверждающие расходы в срок не позднее трех рабочих дней со дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу работник должен представить авансовый отчет с подтверждающими документами.

Заметим, что факт поступления средств на банковский счет работника подтвердит выписка по этому счету. Проконтролируйте, чтобы и этот документ ваш «подотчетник» приложил к своему авансовому отчету.

Работодатель вправе перечислить под отчет денежные средства только при условии полного погашения работником задолженности по ранее выданному ему авансу (п. 6.3 Порядка ведения кассовых операций, утвержденного Указанием Банка России от 11.03.2014 N 3210-У).

Таким образом, выдать под отчет можно только при наличии заявления со сроком, на который берутся деньги, в течение трех дней после окончания срока должен быть авансовый отчет. Если его нет, то выдавать под отчет нельзя иначе при проверки налоговые органы привлекут к штрафу по статье 15.1 КОАП РФ.

Источник: https://www.26-2.ru/qa/118547-qqa-15-9m-perevod-podotchetnyh-summ-na-kartu-sotrudnika