Как правильно указать налоговый период равный году в платежном поручении 2018?

Приказом Минфина России от 12.11.2013 № 107н установлены правила указания обязательных реквизитов в платежном документе, в частности, кодирование периодов оплаты

Какой код проставить в платежном документе для налогового периода равного году, расскажем в сегодняшней статье.

Каким может быть налоговый период?

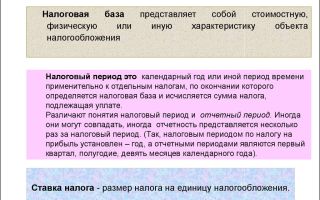

Перед тем как разбираться в нюансах кодировки того или иного периода, стоит вспомнить, что такое налоговый год и всегда ли это тоже самое, что год календарный?

В п.1 ст. 55 НК РФ дано определение налогового периода. Согласно ему к этому понятию правомерно относить не только календарный год, но и иные промежутки времени, за которые производится расчет налоговой базы по конкретному налогу и на ее основании — расчет самого налога.

Таким образом, это определение допускает возможность установления длительности налогового периода, не равного году.

В частности, налоговым законодательством налоговый период продолжительностью месяц определен для таких налогов, как акцизы или налог на игорный бизнес, а налоговый период равный кварталу установлен для НДС, вмененки, водного налога.

Налоговый период как год определен для таких налогов как:

- единый налог по УСН;

- налог на прибыль;

- НДФЛ;

- имущественные налоги (на транспорт, имущество, землю);

- ЕСХН;

- а также для страховых взносов, администрирование которых с 2017 года передано в налоговое ведомство.

Следует отметить, что по каждому из приведенных выше налогов один налоговый период делится на несколько отчетных периодов. Отчетные периоды в основном имеют квартальное деление. Исключение составляют:

- прибыльный налог, для которого предусмотрена возможность ежемесячных отчетных периодов;

- ЕСХН, отчетный период которого составляет полгода;

- имущественные налоги, для которых отчетные периоды региональные власти могут отменить вовсе.

Кроме того, законодательство допускает возможность установления неполного годового налогового периода. Такая ситуация может возникнуть, если в течение одного налогового периода имели место основания для уплаты либо прекращения уплаты того или иного налога.

Программа для налогового учета «Бухсофт: Предприятие» обеспечит подготовку необходимых сведений для правильного расчета и уплаты налогов комплексно и оперативно!

Как вносить платежи по налогам?

Для уплаты разных налогов в течение года существует 3 алгоритма внесения платежей в казну, рассмотрим их:

- Авансовые платежи по итогам конкретного отчетного периода без представления отчетности по этому периоду, так уплачиваются УСН, ЕСХН, транспортный и земельный налоги.

- Авансовые платежи по итогам отчетного периода с представлением отчетности по данному налогу — правомерно для налога на прибыль и налога на имущество.

- Ежемесячные платежи в течение отчетного периода, с отражением их уплаты в формируемых по итогам квартала формах отчетности, таким способом уплачиваются НДФЛ и страховые взносы.

Хоть алгоритмы уплаты налогов и взносов отличаются, расчет каждой суммы по ним производится на основании фактической базы за конкретный период (месяц, квартал, полгода). А последняя оплата за отчетный год соответствует одному из указанных периодов.

Таким образом, в платежке при оплате перечисленных налогов периодом оплаты нужно указывать не год, а последний период, за который вносится платеж.

Когда при оплате может потребоваться указать налоговый период равный году?

Случаев, когда в платежном поручении потребуется указать налоговый период равный году, не так много, но они имеют место.

Код налогового периода как год нужно указать, если уплачивается:

- налог на имущество в субъекте, где местными властями не установлены отчетные периоды для этого налога;

- транспортный и земельный налоги, если в регионе не установлена уплата авансовых платежей для них;

- НДФЛ при разовой уплате налога по истечении налогового периода;

- самостоятельно доначисленный налог за какой-либо истекший период в течение прошлых 3 лет;

- доначисленный налог за год по факту проведения камеральной или выездной проверки налоговиков.

Какой код проставить в платежке для налогового периода — год?

Приказом Минфина России от 12.11.2013 № 107н установлены правила указания обязательных реквизитов в платежном документе, в частности, кодирование периодов оплаты.

Исходя из требований этого Приказа период оплаты обозначается 10-тизначным шифром, где первые два знака — продолжительность периода (месяц — МС, квартал — КВ, полугодие — ПЛ, год — ГД). Следующие два знака отделены от предыдущих двух точкой и соответствуют номеру периода (01–12, 01–04, 01–02 или 00). После них через точку указывается 4-хзначный номер года (для текущего года — 2017).

На основании приведенных требований код налогового периода как год в платежном документе, сформированном в 2018 году для внесения платежей за 2017 год, имеет вид: ГД.00.2017.

Основным отличием от иных периодов является невозможность указания порядкового номера периода, что обязывает плательщика прописывать в средней части кода два нуля.

Для быстрого и безошибочного заполнения платежки воспользуйтесь бесплатным онлайн-сервисом для подготовки платежных поручений 2017 от Бухсофт.

Источник: https://www.BuhSoft.ru/article/901-kak-pravilno-ukazat-nalogovyy-period-ravnyy-godu-v-platejnom-poruchenii-2018

Код налогового периода в декларации по налогу на прибыль

Законодательно в налоговой инспекции были установлены периоды, когда все лица, занимающиеся предпринимательством, обязаны представлять в налоговую инспекцию декларацию.

В ней каждый декларант указывается цифры, которые означают сумму полученной прибыли. Затем указывается платеж, налоговая ставка предприятия. Каждая графа декларации имеет свои обозначения. Как и все значения, код налогового периода в декларации по налогу на прибыль имеет свою графу.

Что такое налоговый период

Сам налоговый период определен законодательно (ст.285 п.1) Это период с 1 января по 31 декабря.

В связи с ликвидацией компании или её реорганизацией отчётность можно сдать в середине установленного периода. Если организация начала свою деятельность в середине года, для неё так же будет установлен новый отчётный промежуток.

При получении прибыли существует два способа оплаты в бюджет. В зависимости от товарооборота, организация вносит деньги в виде аванса или каждый месяц, или раз в три месяца (квартал). Авансовыми периодами по закону, установленному НИ, являются:

- 1 квартал.

- Полугодие.

- 9 месяцев.

Для авансового платежа, исчисляемого из прибыли по факту, установлены следующие периоды взноса платежей:

- 1 месяц.

- 2 месяц.

- 3 месяц.

Платежи вносятся ежемесячно в течение года.

Коды периодов

Для прибыли предприятия в налоговой декларации существуют специальные коды. Каждый из них в отдельности показывает, в каком периоде была получена прибыль, сумму платежа в бюджет государства. В таблице, приведённой ниже, можно увидеть, какой код что означает для налогоплательщика.

| Коды декларации | Описание действия |

| 13; 14; 15; 16 | Используются в налоговых декларациях группой — КГН, обозначают 1 квартал, полугодие, 9 месяцев и год по КГН. |

| 21; 31; 33; 34 | Используется для отчётности за каждый квартал — 1 квартал, полгода, девять месяцев и год. |

| 35 — 46 | Отчеты по месяцам — 1 месяц, 2 месяца, 3 месяца и так далее — до конца года соответственно. |

| 50 | Последний период, при отчётности после ликвидации фирмы или её реорганизации. |

| 57 – 68 | Данные в этот код вносят люди, которые отвечают за заполнение документа. КГН, которые платят платежи помесячно. |

Где:

КГН — Консолидированная группа налогоплательщиков.

Как уже видно, для каждой налоговой декларации имеются свои коды «периода для оплаты налога». Все зависит от налогового режима, который использует декларант. Они служат для простоты указания данных в декларации.

Каждый код указан на первом листе декларации (титульном). Сами коды понятны всем лицам, занимающимся заполнением такого рода документов. Для тех же, кто только пытается научиться азам бухгалтерии, расписано, какой код что означает и что вносится в эту графу соответственно.

Есть ли особый код в периоде

Рассмотрим случай, если декларация не была подана в нужный срок.

Например, в вашей организации произошли какие-либо изменения. Это может быть как закрытие предприятия, так и его реорганизация. Реорганизация – это изменение предприятие, его закрытие и открытие новых партнерских фирм, которые объединены в одно предприятие.

Для таких случаев в налоговом документе и существует код № 50. То есть при закрытии или реорганизации компании обязательно проставляется код 50.

- 50 – При ликвидации компании/реорганизации, является последним для неё отчётным периодом.

Что ещё может отражаться в декларациях по налогу на прибыль?

При заполнении налоговой отчётности, являющейся декларацией на прибыль, по кодам расписаны следующие пункты:

- Наименование органа (НИ), в который предоставляются сведения.

- Данные о вашей организации и принадлежность к этой инспекции. К примеру, если ваша фирма не крупный налогоплательщик, то декларация по налогу на прибыль сдаётся по месту регистрации самой фирмы. Тогда проставляется код в декларации – 214. Если же компания крупный плательщик налогов, то сама декларация уже предоставляется туда, где зарегистрировано подразделение организации. В этом случае проставляется код 220.

- Вносятся сведения о закрытии или реструктуризации компании. В строке налогового документа проставляется код – 0.

- Если документ подписывает сам руководитель предприятия, ставится код – 1. Если подписывает уполномоченное лицо, то уже в декларацию по налогу проставляется код –2.

Заполнение любого налогового документа является ответственным делом. Любая неточность, ошибка влекут за собой неприятные последствия. Компании придётся иметь дело с проверяющими из налоговых органов. Руководителю фирмы писать объяснительные, почему была совершена ошибка.

https://www.youtube.com/watch?v=UqL_N9nP2sY

Поэтому подходить к заполнению документов нужно с полной ответственностью. Только грамотный человек, разбирающийся во всех тонкостях, допускается к заполнению налоговых отчётных документов.

Неверно прописанный код в важном отчетном документе может привести к неверным показателям в расчётном счёте организации. Налоговыми инспекторами это будет расцениваться как мошенничество и может привести к наложению огромных штрафов.

Источник: https://saldovka.com/nalogi-yur-lits/nalog-na-pribyil/ukazaniya-koda-perioda-v-deklaratsii.html

Код налогового периода в декларации по налогу на прибыль

Налог на прибыль обязует своих налогоплательщиков предоставлять декларации, которые отображают состояние их финансового результата – размера полученной прибыли. В данной статье рассмотрим как отразить код налогового периода в декларации по налогу на прибыль.

Отчетные периоды «прибыльной» декларации и сроки ее подачи

Основательный расчет по налогу на прибыль осуществляется по итогам года, однако налоговым кодексом предусмотрено осуществление авансовых платежей:

- Ежеквартально;

- Ежемесячно, сумма налога рассчитывается из фактически полученной прибыли.

Проведение авансовых платежей влечет за собой предоставление периодической отчетности, которая составляется с нарастающим итогом:

- Первый квартал;

- Полугодие;

- Девять месяцев;

- Год;

- Ежемесячно (один месяц, два, три и так далее).

При подаче отчета по налогу на прибыль потенциальный налогоплательщик обязан указать соответствующий код налогового периода, порядок применения которых регламентируется приказом Федеральной налоговой службы № ММВ-7-3/600.

Если квартальный доход предприятия не достигает 15 миллионного рубежа, то отчетным периодом будет квартал.

Если же данный лимит превышен, то организация обязана перейти на «месячную» схему отчетности по данному налогу, соответственно и на ежемесячную форму уплаты авансовых платежей.

Такой переход осуществляется либо с начала последующего налогового периода или по инициативе налогоплательщика.

Получите 267 видеоуроков по 1С бесплатно:

Что касается сроков подачи декларации налога на прибыль, то налогоплательщик обязан предоставить данную форму отчета до 28 числа следующим за отчетным периодом:

Отчетный период – квартал:

- До 28 апреля — за первый квартал;

- До 28 июля — за первое полугодие;

- До 28 октября — за 9 месяцев;

- До 28 марта — за год.

Отчетный период – месяц:

- До 28 числа месяца, следующим за прошедшим.

По итогам годовой декларации налогоплательщик обязан рассчитаться также до 28 марта следующего года, при этом перенос срока оплаты на другой рабочий день не предусмотрен.

При формировании отчета по налогу на «чистую» прибыль необходимо указывать код налогового отчетного периода, за который сдается данная декларация. Данные требования регламентируются приказом Федеральной налоговой службой № ММВ-7-3/600 от 26.11. 2014г. Код отчетного периода указывается на титульном листе самой декларации, как изображено на рисунке ниже:

В таблице представлена кодировка налоговых периодов, которая утверждена вышеупомянутым приказом:

| Код | Наименование кодированного периода |

| Для «прибыльных» деклараций, которые сдаются налогоплательщиками по консолидированной группе (КГН) ежеквартально: | |

| 13141516 | — первый квартал;— полугодие;— девять мес.;— год по КГН. |

| Для «прибыльных» деклараций, которые имеют ежеквартальный отчетный период: | |

| 21313334 | — первый квартал;— полугодие;— девять мес.;— год соответственно. |

| Для «прибыльных» деклараций, у которых отчетный период месяц: | |

| 353637383940414243444546 | — один мес.;— два мес.;— три мес.;— четыре мес.;— пять мес.;— шесть мес.;— семь мес.;— восемь мес.;— девять мес.;— десять мес.;— одиннадцать мес.;— двенадцать мес.; |

| 50 | Для «прибыльных» декларации реорганизованных (ликвидированных) организаций, у которых последний налоговый период |

| Для «прибыльных» деклараций, которые сдаются налогоплательщиками по консолидированной группе (КГН) ежемесячно: | |

| 575859606162636465666768 | — один мес.;— два мес.;— три мес.;— четыре мес.;— пять мес.;— шесть мес.;— семь мес.;— восемь мес.;— девять мес.;— десять мес.;— одиннадцать мес.;— двенадцать мес.; |

Источник: https://BuhSpravka46.ru/nalogi/pribyil/kod-nalogovogo-perioda-v-deklaratsii-po-nalogu-na-pribyil.html

Полугодие — каков код налогового периода?

Отправить на почту

Налоговый период полугодие — код, который нужно поставить для него в отчетности, имеет свое особое обозначение. Рассмотрим, каким он окажется.

Какие отчеты относят к числу полугодовых

Период, считающийся налоговым, для каждого из налогов НК РФ устанавливает индивидуально, и он может оказаться равным месяцу, кварталу или году.

Налоговый период, равный году, подразумевает деление его на отчетные (расчетные) периоды, которые могут завершаться с истечением очередного квартала или месяца. Данные отчетности в этом случае формируются нарастающим итогом.

Однако может иметь место и отчетность, составляемая только по итогам года (УСН, ЕСХН, земля, транспорт, экология).

Таким образом, после окончания полугодия будут сдаваться следующие отчеты:

- ежемесячные, составляемые по данным за последний месяц полугодия (акцизы, НДПИ, игорный бизнес);

- квартальные, в которые входят данные, относящиеся только к последнему кварталу полугодия (НДС, ЕНВД, вода);

- полугодовые, сформированные по данным, накопленным за все 6 месяцев года (прибыль, НДФЛ, страховые взносы, имущество).

Коды отчетного (налогового) периода, проставляемые в отчетах, будут, соответственно, указывать на конкретный месяц, квартал или полугодие.

Коды для прибыли, НДФЛ и страховых взносов

Действительно полугодовыми, составляемыми исключительно нарастающим итогом, являются:

- декларация по прибыли;

- расчет по форме 6-НДФЛ;

- расчет по страховым взносам (РСВ);

- форма 4-ФСС.

Последние 3 формы подаются только поквартально и имеют коды, отвечающие периодам, включающим очередной квартал. Эти коды совпадают для 6-НДФЛ и РСВ и соответствуют цифре 31 (52 — для ликвидируемого или реорганизуемого юрлица). А код полугодия для 4-ФСС обозначается цифрой 06.

Отчетный период в декларации по прибыли может кодироваться по-разному, в зависимости от того:

- на какие отчетные периоды делится год: месяцы или кварталы;

- кто формирует отчетность по прибыли: обычный налогоплательщик или консолидированная группа.

Поэтому для этой декларации коду полугодия отвечает несколько цифровых обозначений:

- 14 — для консолидированной группы налогоплательщиков с отчетным периодом, формируемым поквартально;

- 31 — для обычного налогоплательщика с отчетным периодом, формируемым поквартально;

- 40 — для обычного налогоплательщика с отчетным периодом, формируемым помесячно;

- 62 — для консолидированной группы налогоплательщиков с отчетным периодом, формируемым помесячно;

- 50 — если отчет за полугодие составляет ликвидируемое или реорганизуемое юрлицо.

Об оформлении декларации по прибыли за полугодие читайте в статье «Декларация по налогу на прибыль за 2-й квартал 2017 года».

Код полугодия для расчета по авансам на имущество

Особой в части установления отчетного периода является отчетность по налогу на имущество, объединяющая в себе расчеты по двум базам, определяемым разными способами:

- нарастающим итогом поквартально (по средней остаточной стоимости объектов);

- ежеквартально (по кадастровой стоимости имущества, установленной на начало года).

Чаще всего в этой отчетности присутствуют основания либо для расчета только по первому варианту, либо по обоим.

В последнем случае отчетность, составленная нарастающим итогом за полугодие, имеет раздел, заполняемый данными только последнего квартала этого полугодия.

Однако возможна ситуация, когда расчет аванса по имуществу потребуется сделать исключительно от тех объектов, базой для которых служит кадастровая стоимость. Полугодовой отчет по имуществу в этом случае окажется отчетом за 2-й квартал.

https://www.youtube.com/watch?v=5Yj06Z2WQeA

Однако коды отчетных периодов для таких ситуаций установлены едиными, т. е. в отчете, подаваемом по завершении полугодия, вне зависимости от того, соответствует он полугодию или 2-му кварталу, будет стоять шифр кода 17 (47 — если отчет формирует реорганизуемое юрлицо).

О заполнении расчета по авансовым платежам читайте в материале «Расчет по налогу на имущество за 2-й квартал 2017 года».

Итоги

Период, за который формируется отчетность, отражается на титульном листе этого документа в виде цифрового шифра. Полугодовые отчеты, создаваемые по данным, накопленным нарастающим итогом, имеют для этой цели свои особые коды.

Узнавайте первыми о важных налоговых изменениях

Источник: https://nanalog.ru/polugodie-kakov-kod-nalogovogo-perioda/

Какие использовать коды для декларации 3-НДФЛ в 2018 году

Главная / Налоги / НДФЛ / Как заполнять коды в декларации 3-НДФЛ08.01.2018, Сашка Букашка

При заполнении декларации 3-НДФЛ используются кодовые обозначения. В этой справочной статье собраны все необходимые коды, которые могут понадобиться при самостоятельном оформлении налоговой декларации.

Номер корректировки

Код корректировки для декларации 3-НДФЛ означает, какая по счету декларация подается в налоговую за отчетный период. В первом документе ставится «000», если декларация сдается повторно – «001», второй исправленный вариант нужно пронумеровать «002» и так далее. Цифра указывается в соответствующем поле на титульном листе.

Код налогового периода

В 3-НДФЛ налоговый период (код) – это промежуток времени, за который вы отчитываетесь. Каждый временной отрезок обозначается цифровым значением, в зависимости от того, за какой срок подается декларация и указывается на титульной странице.

| 21 | Первый квартал |

| 31 | Полугодие |

| 33 | Девять месяцев |

| 34 | Год |

Номер налогового органа

В поле «Представляется в налоговый орган» прописывается 4-значный номер инспекции, в которую подается отчетность. Первые две цифры — номер региона, а последние — код инспекции. Узнать номер отделения налоговой службы можно на сайте Федеральной налоговой службы.

Код страны в декларации 3-НДФЛ

На титульном листе указывается страна гражданства подающего декларацию в кодовом виде. Перечень содержится в Общероссийском классификаторе стран мира. Самый популярный код страны для налоговой декларации 3-НДФЛ – «643» – Российская Федерация.

Код категории налогоплательщика в декларации 3-НДФЛ

На титульном листе бланка встретится также код категории плательщика для 3-НДФЛ. Категории перечислены в приложении №1 к порядку заполнения отчетности. Для обычных граждан подходящий код категории налогоплательцика 3-НДФЛ – «760», а код категории налогоплательщика «720» 3-НДФЛ выделен для индивидуальных предпринимателей.

| 720 | Физическое лицо, зарегистрированное в качестве индивидуального предпринимателя |

| 730 | Нотариус, занимающийся частной практикой, и другие лица, занимающиеся частной практикой |

| 740 | Адвокат, учредивший адвокатский кабинет |

| 750 | Арбитражный управляющий |

| 760 | Иное физлицо, декларирующее доходы в соответствии со статьями 227.1 и 228 Налогового кодекса, а также с целью получения налоговых вычетов в соответствии со статьями 218-221 или с другой целью |

| 770 | Индивидуальный предприниматель – глава крестьянского (фермерского) хозяйства |

Код вида документа в декларации 3-НДФЛ

На титульном листе декларации в разделе о документе, удостоверяющем личность, укажите его кодовое значение. Полный список содержится в приложении №2 к порядку заполнения 3-НДФЛ и в следующей таблице.

| 21 | Паспорт гражданина России |

| 03 | Свидетельство о рождении |

| 07 | Военный билет |

| 08 | Временное удостоверение, выданное взамен военного билета |

| 10 | Паспорт иностранного гражданина |

| 11 | Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории России по существу |

| 12 | Вид на жительство в Российской Федерации |

| 13 | Удостоверение беженца |

| 14 | Временное удостоверение личности российского гражданина |

| 15 | Разрешение на временное проживание в РФ |

| 18 | Свидетельство о предоставлении временного убежища на территории Российской Федерации |

| 23 | Свидетельство о рождении, выданное в другом государстве |

| 24 | Удостоверение личности военнослужащего РФ, военный билет офицера запаса |

| 91 | Другие документы |

Код региона Российской Федерации

В разделе «Адрес и телефон» на титульном листе нужно указать кодовое обозначение российского региона. Регион (код) для 3-НДФЛ найдите в приложении №3 к порядку заполнения, либо в следующей таблице:

| 01 | Республика Адыгея |

| 02 | Республика Башкортостан |

| 03 | Республика Бурятия |

| 04 | Республика Алтай |

| 05 | Республика Дагестан |

| 06 | Республика Ингушетия |

| 07 | Кабардино-Балкарская Республика |

| 08 | Республика Калмыкия |

| 09 | Карачаево-Черкесская Республика |

| 10 | Республика Карелия |

| 11 | Республика Коми |

| 12 | Республика Марий Эл |

| 13 | Республика Мордовия |

| 14 | Республика Саха (Якутия) |

| 15 | Республика Северная Осетия – Алания |

| 16 | Республика Татарстан (Татарстан) |

| 17 | Республика Тыва |

| 18 | Удмуртская Республика |

| 19 | Республика Хакасия |

| 20 | Чеченская Республика |

| 21 | Чувашская Республика – Чувашия |

| 22 | Алтайский край |

| 23 | Краснодарский край |

| 24 | Красноярский край |

| 25 | Приморский край |

| 26 | Ставропольский край |

| 27 | Хабаровский край |

| 28 | Амурская область |

| 29 | Архангельская область |

| 30 | Астраханская область |

| 31 | Белгородская область |

| 32 | Брянская область |

| 33 | Владимирская область |

| 34 | Волгоградская область |

| 35 | Вологодская область |

| 36 | Воронежская область |

| 37 | Ивановская область |

| 38 | Иркутская область |

| 39 | Калининградская область |

| 40 | Калужская область |

| 41 | Камчатский край |

| 42 | Кемеровская область |

| 43 | Кировская область |

| 44 | Костромская область |

| 45 | Курганская область |

| 46 | Курская область |

| 47 | Ленинградская область |

| 48 | Липецкая область |

| 49 | Магаданская область |

| 50 | Московская область |

| 51 | Мурманская область |

| 52 | Нижегородская область |

| 53 | Новгородская область |

| 54 | Новосибирская область |

| 55 | Омская область |

| 56 | Оренбургская область |

| 57 | Орловская область |

| 58 | Пензенская область |

| 59 | Пермский край |

| 60 | Псковская область |

| 61 | Ростовская область |

| 62 | Рязанская область |

| 63 | Самарская область |

| 64 | Саратовская область |

| 65 | Сахалинская область |

| 66 | Свердловская область |

| 67 | Смоленская область |

| 68 | Тамбовская область |

| 69 | Тверская область |

| 70 | Томская область |

| 71 | Тульская область |

| 72 | Тюменская область |

| 73 | Ульяновская область |

| 74 | Челябинская область |

| 75 | Забайкальский край |

| 76 | Ярославская область |

| 77 | Москва |

| 78 | Санкт-Петербург |

| 79 | Еврейская автономная область |

| 83 | Ненецкий автономный округ |

| 86 | Ханты-Мансийский автономный округ – Югра |

| 87 | Чукотский автономный округ |

| 89 | Ямало-Ненецкий автономный округ |

| 91 | Республика Крым |

| 92 | Севастополь |

| 99 | Другие территории, включая город и космодром Байконур |

Код вида дохода в 3-НДФЛ

Код вида дохода (020) в декларации 3-НДФЛ заполняется на Листе А «Доходы от источников в РФ». Список обозначений приводится в приложении №4 к порядку оформления декларации.

Например, при продаже авто код дохода в 3-НДФЛ – «02». Для остальных случаев ознакомьтесь с таблицей:

| 01 | Доход от продажи недвижимого имущества и долей в нем, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества |

| 02 | Доход от продажи иного имущества (в том числе автомобиля) |

| 03 | Доход от операций с ценными бумагами |

| 04 | Доход от сдачи квартира (другого имущества) в аренду (наем) |

| 05 | Денежные и натуральные доходы, полученные в порядке дарения |

| 06 | Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом |

| 07 | Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого не удержан налоговым агентом (даже частично) |

| 08 | Доход от долевого участия в деятельности организаций в виде дивидендов |

| 09 | Доход от продажи недвижимости и долей в имуществе, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7 |

| 10 | Другие доходы |

Код наименования объекта в 3-НДФЛ

Код наименования объекта (010) в 3-НДФЛ заполняется в Листе Д1 «Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества». Укажите числовое обозначение приобретенной недвижимости.

| 1 | Жилой дом |

| 2 | Квартира |

| 3 | Комната |

| 4 | Доля в жилом доме, квартире, комнате, на земельном участке |

| 5 | Земельный участок под индивидуальное жилищное строительство |

| 6 | Земельный участок с приобретенным жилым домом |

| 7 | Жилой дом с земельным участком |

Признак налогоплательщика в 3-НДФЛ

В Листе Д1 необходимо также выбрать признак налогоплательщика (030).

| 01 | Собственник объекта жилья, в отношении которого заявляется имущественный вычет по НДФЛ |

| 02 | Супруг собственника объекта |

| 03 | Родитель несовершеннолетнего ребенка – собственника объекта |

| 13 | Плательщик, заявляющий имущественный вычет по расходам, связанным с приобретением жилья в общую долевую собственность себя и своего несовершеннолетнего ребенка (детей) |

| 23 | Плательщик, заявляющий имущественный вычет по НДФЛ по расходам, связанным с приобретением жилья в общую долевую собственность супруга и своего несовершеннолетнего ребенка (детей) |

Код бюджетной классификации 3-НДФЛ

В поле «020» Раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета» отметьте код бюджетной классификации (КБК) налоговых доходов, который используется для группирования статей государственного бюджета. Подходящий в вашем случае КБК узнайте на сайте Федеральной налоговой службы.

Кроме того, можно воспользоваться сервисом, который поможет определить не только КБК, но и номера вашей инспекции Федеральной налоговой службы и Общероссийского классификатора территорий муниципальных образований (ОКТМО).

Код ОКТМО – что это в 3-НДФЛ?

С помощью ОКТМО в декларации обозначается код муниципального образования по месту жительства (или учета) человека (или ИП). Физлицам может понадобиться ОКТМО компании, от которой получен доход, в Листе А 3-НДФЛ. Узнайте номер в налоговой инспекции, либо на сайте ФНС.

Если ОКТМО содержит менее 11 знаков, то в оставшихся пустых клетках не забудьте поставить прочерки. Подробнее о правилах заполнения налоговой декларации читайте в статье «Как заполнить 3-НДФЛ».

Источник: https://how2get.ru/nalogi/ndfl/kod-dlya-deklaratsii-3-ndfl/

код налоговый период

Порядок заполнения налоговой декларации по НДС Коды, определяющие налоговый период —————————————————————————- Код Наименование —————————————————————————- 01 — январь 02 — февраль 03 — март 04 — апрель 05 — май 06 — июнь 07 — июль 08 — август 09 — сентябрь 10 — октябрь 11 — ноябрь 12 — декабрь 21 — 1 квартал 22 — 2 квартал 23 — 3 квартал 24 — 4 квартал 51 — 1 квартал при ликвидации организации 54 — 2 квартал при ликвидации организации 55 — 3 квартал при ликвидации организации 56 — 4 квартал при ликвидации организации 71 — за январь при ликвидации организации 72 — за февраль при ликвидации организации 73 — за март при ликвидации организации 74 — за апрель при ликвидации организации 75 — за май при ликвидации организации 76 — за июнь при ликвидации организации 77 — за июль при ликвидации организации 78 — за август при ликвидации организации 79 — за сентябрь при ликвидации организации 80 — за октябрь при ликвидации организации 81 — за ноябрь при ликвидации организации 82 — за декабрь при ликвидации организации

код налогового периода сейчас какой? Полугодие

Коды, определяющие отчетный (налоговый) период ——————————— Коды в диапазоне с 35 по 46 указываются налогоплательщиками, уплачивающими ежемесячные авансовые платежи исходя из фактически полученной прибыли.

Код Наименование 21 первый квартал 31 полугодие 33 девять месяцев 34 год 35 один месяц 36 два месяца 37 три месяца 38 четыре месяца 39 пять месяцев 40 шесть месяцев 41 семь месяцев 42 восемь месяцев 43 девять месяцев 44 десять месяцев 45 одиннадцать месяцев 46 год 50 последний налоговый период при реорганизации (ликвидации) организации Коды представления налоговой декларации по налогу на прибыль организаций в налоговый орган Код Наименование 213 — По месту учета в качестве крупнейшего налогоплательщика 214 — По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком 215 — По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком 216 — По месту учета правопреемника, являющегося крупнейшим налогоплательщиком 220 — По месту нахождения обособленного подразделения российской организации 223 — По месту нахождения (учета) российской организации при представлении декларации по закрытому обособленному подразделению 224 — По месту нахождения обособленного подразделения реорганизованной организации (введено Приказом Минфина РФ от 16.12.2009 N 135н) 231 — По месту нахождения налогового агента — организации

Код периода 02

Помогите! Найти коды налоговых периодов за 2009 год по «упрощенке»

В Декларации по УСНО проставляются коды 34-Календарный год 50-Последний налоговый период при реорганизации (ликвидации) организации (при прекращении деятельности в качестве индивидуального предпринимателя), при переходе на иной режим налогообложения Других кодов нет, потому что Расчет в течение года не сдается ( ни за 1 кв, полугодие, ни за 9 месяцев)

https://mvf.klerk.ru/f1otchet/1152016_pril1.htm. Не думаю, что у упрощенцев коды какие-то особенные.

коды везде одинаковые и на общей системе и на упрощенке

итак, коды соответственно кварталам-21, 22,23, 24

какой указать код налогового периода(квартал) и код по месту нахождения учета ?

Если вы про декларацию по ЕНВД то код налогового периода за 4 квартал 24, код по месту учета смотри здесь: https://mvf.klerk.ru/f1otchet/1152016_pril2.htm

Что означает код периода отчетности 00? Заказала в налоговой перечень налоговых деклараций. По налогу на прибыль в стролбце «период отчетности» стоит 00. Что это за период?

Таблица кодов, определяющих налоговый (отчетный) период Код Наименование 01 январь 02 февраль 03 март 04 апрель 05 май 06 июнь 07 июль 08 август 09 сентябрь 10 октябрь 11 ноябрь 12 декабрь 20 квартал 21 1 квартал 22 2 квартал 23 3 квартал 24 4 квартал 31 полугодие 33 девять месяцев 34 год 35 один месяц* 36 два месяца* 37 три месяца* 38 четыре месяца* 39 пять месяцев* 40 шесть месяцев* 41 семь месяцев* 42 восемь месяцев* 43 девять месяцев* 44 десять месяцев* 45 одиннадцать месяцев* 46 год* 50 последний налоговый период при реорганизации (ликвидации) организации 51 1 квартал при реорганизации (ликвидации) организации 52 полугодие при реорганизации (ликвидации) организации 53 9 месяцев при реорганизации (ликвидации) организации 54 2 квартал при реорганизации (ликвидации) организации 55 3 квартал при реорганизации (ликвидации) организации 56 4 квартал при реорганизации (ликвидации) организации 71 за январь при реорганизации (ликвидации) организации 72 за февраль при реорганизации (ликвидации) организации 73 за март при реорганизации (ликвидации) организации 74 за апрель при реорганизации (ликвидации) организации 75 за май при реорганизации (ликвидации) организации 76 за июнь при реорганизации (ликвидации) организации 77 за июль при реорганизации (ликвидации) организации 78 за август при реорганизации (ликвидации) организации 79 за сентябрь при реорганизации (ликвидации) организации 80 за октябрь при реорганизации (ликвидации) организации 81 за ноябрь при реорганизации (ликвидации) организации 82 за декабрь при реорганизации (ликвидации) организации 90 год при реорганизации (ликвидации) организации 91 I квартал при реорганизации (ликвидации) организации (промежуточная отчетность) 92 полугодие при реорганизации (ликвидации) организации (промежуточная отчетность) 93 9 месяцев при реорганизации (ликвидации) организации (промежуточная отчетность) 94 год при реорганизации (ликвидации) организации (промежуточная отчетность) 99 иное Справочник кодов, определяющих налоговый (отчетный) период

что писать в строке «налоговый период» в декларации енвд. что писать в строке «налоговый период» в декларации по енвд?

КОДЫ НАЛОГОВЫХ ПЕРИОДОВ: Код Наименование 21 I квартал 22 II квартал 23 III квартал 24 IV квартал 51 I квартал при реорганизации (ликвидации) организации 54 II квартал при реорганизации (ликвидации) организации 55 III квартал при реорганизации (ликвидации) организации 56 IV квартал при реорганизации (ликвидации) организации

Какой код писать в декларации ИП если налоговый период второй квартал. Закрываю ИП, за первый квартал мне в спец. фирме заполнили декларацию, отметив код 05, тогда не смогла сразу выйти из ИП, теперь сама заполняю декларацию уже за второй квартал, Заранее спасибо

код должен быть 50 при закрытии

Что такое «показатель налогового периода (107): код или месяц даты» — при оплате налога по УСН через С/Б бизнес онлайн?

Год, квартал или месяц Примеры: ГД. 00.2012 — значит платеж за 2012 год КВ. 01.2013 — значит платеж за 1-ый квартал 2013 МС. 02.2013 — значит платеж за 2-й месяц 2013

Титульный лист декларации по налогу на прибыль код налогового периода указывать 34 или 46? Программа автоматически ставит 46. Других вариантов в программе нет. Ставишь 34 пишет при проверке про ошибку. ——————————— Коды в диапазоне с 35 по 46 (с 57 по 68) указываются налогоплательщиками (ответственными участниками консолидированных групп налогоплательщиков) , уплачивающими ежемесячные авансовые платежи исходя из фактически полученной прибыли. Организация, в отношении которой заполняется титульный лист, не уплачивает ежемесячно авансовые платежи

если у вас большие обороты и вы платите ежемесячно-46 если поквартально-34

Декларация по ЕНВД за третий квартал 2012г. Какой должен быть код налогового периода Какой должен быть код налогового периода

код периода 23

налог период 23

какой код налогового периода (4 квартал) ставится в декларации по налогу на прибыль и по ндс?

Код по НДС 24, Налог на прибыль 34

по прибыли за год, а не квартал((( — код 34

В декларации по ндс по строке «налоговый период (код)» что поставить, если декларация сдается за год, 1-4 квартал?

сдаете за 4 кв.2011г. код 24

Налоговый период по НДС — КВАРТАЛ, и потому ее нельзя сдавать за год, только поквартально, за 1-4 квартал, т.е. 4 декларации надо сдать. При этом готовтесь платить штраф за невовремя сданные декларации, + если в декларациях будет «налог к уплате» то и штраф за неуплату налога и пени…

за 2 квартал какой код налогового периода нужно указывать в декларациях по НДС и налогу на прибыль? спасибо

НДС 21 ¦I квартал 22 ¦II квартал 23 ¦III квартал 24 ¦IV квартал прибыль 21 ¦первый квартал 31 ¦полугодие 33 ¦девять месяцев 34 ¦год но на самом деле уточнить просто открываете порядок заполнения деклараций и в конце порядка заполнения есть приложения в которых это прописано

НДС 22, прибыль 31

какой налоговый период (код) в декларации по ЕНВД во втором кватале?

Налоговый период 22

годовой отчет в налоговую(УСНО).Отчетный период-год. какой код отчетного периода?

Отчетный период 34.

Вопрос Бухгалтеру: Какой код необходимо указать в графе Налоговый период в годовой декларации По НДС?

НДС только квартальные декларации, годовой отчетности нет. Код 24

https://www.buhonline.ru/forum/index?g=posts&t=19331

4-ый квартал, НДС не годовой, а квартальный налог

Заклинило — код налогового периода за полугодие какой?

1й квартал 21, полугодие 31, 9м-в -33, год-34

2 квартал — 22, а полугодие 31

помогите, пожалуйста, подскажите налоговый период (код) четвертого квартала прошлого года. где вообще брать номера этих кодов, налоговых периодов.

заранее спасибо!

коды налоговых периодов указываются в Порядке заполнения декларации, какая у вас декларация?

какой код налогового периода указать,если надо оплатить по УСН арель,май при ликвидации физического лица

При прекращении деятельности ИП вы уплачиваете налог за 2011 год. УСН не имеет иных налоговых периодов.

Сами будете ликвидировать или киллера наймете?

вы ликвидировали (!) физическое лицо, и хотите с этого заплатить налог?..

Как вычислить величину физического показателя за 1 месяц налогового периода код строки 050

А какой вид деятельности???

Вопрос по налогу на прибыль за год. Подскажите, пожалуйста, код налогового периода

код налогового периода — 34

Может Вам план счетов нужен по налогам на прибыль? не понятный вопрос…. Код Наименование 01 Основные средства 01.01 Основные средства в организации 01.09 Выбытие основных средств 02 Амортизация основных средств 02.01 Амортизация основных средств, учитываемых на счете Н01 02.02 Амортизация основных средств, учитываемых на счете Н03 03 Доходные вложения в материальные ценности 03.

01 Материальные ценности в организации 03.02 Материальные ценности предоставленные во временное владение и пользование 03.03 Материальные ценности предоставленные во временное пользование 03.04 Прочие доходные вложения 03.09 Выбытие материальных ценностей 04 Нематериальные активы 04.01 Нематериальные активы организации 04.

02 Расходы на научно-исследовательские, опытно-конструкторские и технологические работы 05 Амортизация нематериальных активов 07 Оборудование к установке 08 Вложения во внеоборотные активы 08.01 Приобретение земельных участков 08.02 Приобретение объектов природопользования 08.03 Строительство объектов основных средств 08.04 Приобретение объектов основных средств 08.

05 Приобретение нематериальных активов 08.08 Выполнение научно-исследовательских, опытно-конструкторских и технологических работ 10 Материалы 10.01 Сырье и материалы 10.02 Покупные полуфабрикаты и комплектующие 10.03 Топливо 10.04 Тара 10.05 Запасные части 10.06 Прочие материалы 10.07 Материалы переданные в переработку 10.07.1 Сырье и материалы переданные в переработку 10.07.

2 Покупные полуфабрикаты и комплектующие переданные в переработку 10.07.3 Прочие материалы переданные в переработку 10.08 Строительные материалы 10.09 Инвентарь и хозяйственные принадлежности 10.10 Специальная оснастка и специальная одежда на складе 20 Основное производство 20.01 Основное производство 20.01.1 Прямые расходы основного производства 20.01.

2 Косвенные расходы основного производства 20.02 Производство продукции из давальческого сырья 21 Полуфабрикаты собственного производства 23 Вспомогательные производства 23.01 Прямые расходы вспомогательных производств 23.02 Косвенные расходы вспомогательных производств 25 Общепроизводственные расходы 25.01 Прямые общепроизводственные расходы 25.

02 Косвенные общепроизводственные расходы 26 Общехозяйственные расходы 26.02 Косвенные общехозяйственные расходы 28 Брак в производстве 28.01 Прямые расходы по выявленному браку 28.02 Косвенные расходы по выявленному браку 29 Обслуживающие производства и хозяйства 29.01 Прямые расходы обслуживающих производств и хозяйств 29.

02 Косвенные расходы обслуживающих производств и хозяйств 41 Товары 41.01 Товары на складах 41.02 Товары в розничной торговле 41.03 Тара под товаром и порожняя 41.04 Покупные изделия 43 Готовая продукция 44 Расходы на продажу 44.01 Издержки обращения в организациях, осуществляющих торговую деятельность 44.

02 Коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность 45 Товары отгруженные 45.01 Покупные товары отгруженные 45.02 Готовая продукция отгруженная 45.03 Прочие товары отгруженные 58 Финансовые вложения 58.01 Паи и акции 58.01.1 Паи 58.01.2 Акции 58.02 Долговые ценные бумаги 58.03 Предоставленные займы 58.

04 Вклады по договору простого товарищества 58.05 Приобретенные права в рамках оказания финансовых услуг 69 Расчеты по социальному страхованию и обеспечению 70 Расчеты с персоналом по оплате труда 79 Внутрихозяйственные расчеты 79.02 Расчеты по текущим операциям 86 Целевое финансирование 90 Продажи 90.01 Выручка 90.01.

1 Выручка от реализации товаров (работ, услуг) собственного производства 90.01.2 Выручка от реализации покупных товаров 90.02 Себестоимость продаж 90.05 Экспортные пошлины 90.07 Расходы на продажу 90.08 Управленческие расходы 90.09 Прибыль убыток от продаж 91 Прочие доходы и расходы 91.01 Прочие доходы 91.01.1 Выручка от реализации основных средств 91.01.2 Выручка от реализации нематериальных активов 91.01.3 Выручка от реализации о

код налогового периода в декларации УСН?? ну заклинило((((

Код Наименование 34 Календарный год 50 Последний налоговый период при реорганизации (ликвидации) организации (при прекращении деятельности в качестве индивидуального предпринимателя), при переходе на иной режим налогообложения На основании Приложения N 1 к Порядку заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, утвержденному Приказом Министерства финансов Российской Федерации от 22 июня 2009 г. N 58н

правильно 34.

Помогите какой код ставить в декларации по прибыли за год- Налоговый (отчетный) период(код)??? 3.4 может?

год — 34

год 34

за год 34

Где найти коды налоговых периодов, которые проставляются в бухгалтерском балансе №1 и отчете о прибылях и убытках?

Декларация по прибыли — 1кв-21, 2кв-31, 3кв-33, в отчете о прибылях и убытках где вы код периода нашли??

Где найти код налогового периода для декларации по земельному налогу

Источник: https://legaladvice4all.ru/kod_nalogovij_period.html

Код налогового периода ЕНВД: перечень и для чего они применяются

При сдаче отчетности значение имеют все показатели, и особенно – налоговый период, представляющий собой промежуток времени, за который подается декларация и за который в ней отражаются данные.

Если допустить ошибку в определении налогового периода, предприятие рискует уплатой штрафа!

Что это такое?

Одним из важнейших составляющих налога является налоговый период, который может делиться дополнительно на отчетные промежутки.

Налоговый период определяется, как месяц, квартал, полугодие или год.

И его значение для сдачи отчетности велико, в частности:

- с момента его окончания происходит отсчет срока для подачи декларации;

- его присутствие на самой декларации обозначает промежуток времени, за который налогоплательщик отчитывается;

- кроме того, окончание налогового периода означает формирование налоговой базы по его итогам и уплату налогов.

В отчетах налоговый период всегда отражается на Титульном листе в виде, как правило, двухзначного кода.

При этом сам код в зависимости от вида налога и формы отчетности разный, и утверждается соответствующим Приказом ФНС РФ.

Например, для системы в виде ЕНВД эти коды утверждены в Приказе №MMB-7-3/353@ от 04.07.14г.

и представляют собой отражение всех периодов, которые установлены для сдачи налогоплательщиками деклараций и уплаты ими налога ЕНВД. Т.е. для каждого квартала предусмотрен свой код.

Где и для чего они применяются?

Коды, используемые для обозначения налогового периода, предназначены только для оформления отчетности, сдаваемой в налоговые органы. Как уже отмечалось, они представляют собой обычно двухзначные показатели и ставятся на титульных листах деклараций.

Их наличие означает:

- возможность идентификации периода, за который подается декларация и за который произведен расчет налога и определена налоговая база;

- идентификацию периода, в который вносятся корректировки;

- контроль своевременного внесения налогов в бюджет;

- правильное начисление штрафных санкций, если декларация подана не своевременно;

- своевременность внесения налоговых платежей в бюджет.

Коды для цели идентификации используются и налоговыми органами, и самим налогоплательщиком. Более того, в случае изменения законодательства именно код налогового периода позволяет установить факт правильного расчета налога. Т.е. с учетом тех норм, какие действовали до введения изменений с конкретного налогового периода.

Кроме того, законодательно утвержденная кодировка налоговых периодов обеспечивает единообразие порядка заполнения декларации и распространяется на всей территории РФ.

Если Вы еще не зарегистрировали организацию, то проще всего это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

- для регистрации ИП

- регистрации ООО

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

- Ведение бухгалтерии для ИП

- Ведение бухгалтерии для ООО

Он идеально подходит для ИП или ООО на УСН, ЕНВД, ПСН, ТС, ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь, как это стало просто!

Коды для плательщиков ЕНВД

Налоговым периодом для тех, кто применяет систему ЕНВД, является квартал. Это означает, что ежеквартально подлежит уплате налог и сдача отчетности.

И для этой цели предусмотрена своя кодировка периода:

- отдельно для налогоплательщиков, применяющих налоговый режим;

- и для налогоплательщиков, которые подлежат реорганизации (ликвидации).

Следует отметить, что налогоплательщики, которые переходят с режима ЕНВД на другую налоговую систему, могут сняться с учета в качестве плательщика ЕНВД на основании заявления и только с начала следующего календарного года (если, конечно, не прекращают свою деятельность вообще). Это означает, что придется сдавать декларацию за последний 4-й квартал, используя те же коды налогового периода, что и те компании, которые продолжают применять ЕНВД.

Итак, для налогоплательщиков, которые планируют перейти или остаются на режиме ЕНВД, используется следующая кодировка для:

- 1-го квартала – «21»;

- 2-го – «22»;

- 3-го – «23»;

- 4-го – «24».

Таким образом, подавая декларацию за каждый квартал, налогоплательщик будет указывать в отчете код, который соответствует этому кварталу.

Если же компания подлежит реорганизации (т.е. ликвидации), то в декларации будут указаны следующие коды:

- если реорганизация происходит в 1-м квартале, то в декларации в строке «Налоговый период» будет поставлена цифра «51»;

- если во 2-м квартале, то – «54»;

- если в 3-м квартале, то – «55»;

- если реорганизация проводится в 4-м квартале календарного года – «56».

Реорганизация – единственное основание для снятия с учета по причине применения режима ЕНВД в течение календарного года. При этом стоит отметить, что указанные коды (при реорганизации) предназначены для юридических лиц.

А если предприниматель решит в середине года, например, прекратить свою деятельность вообще? Тогда он должен написать заявление на снятие его с учета в качестве плательщика налога ЕНВД в течение 5-ти дней с момента прекращения деятельности, облагаемой данным налогом. И лучше этот срок не пропускать.

Но при этом придется сдать декларацию за период прекращения деятельности, в которой будет проставлен код налогового периода, предусмотренный для организации. Дело в том, что в приказе ФНС РФ №MMB-7-3/353@ от 04.07.14г. не предусмотрены коды налогового периода отдельно для предпринимателей и на эту тему дана лишь скупая фраза в самом приказе: «коды приведены в Приложении №1».

Пошаговая инструкция по заполнении декларации ЕНВД представлена в следующем видеосюжете:

Источник: https://www.DelaSuper.ru/view_post.php?id=12207