Новый порядок уплаты НДС в 2018 году

В 2017 году законодателями были внесены изменения по налогу на добавленную стоимость, которые будут действовать и в 2018 году. О том, кого коснутся корректировки по части НДС и что необходимо знать налогоплательщикам, каков новый порядок уплаты НДС в 2018 году – читайте в этой статье.

Кого еще признали налоговыми агентами по НДС в 2018 году?

Законом №355-ФЗ от 27 ноября 2017 года внесены корректировки, которые вступают в силу с 01.01.2018 года. Поправки касаются покупателей товаров, которые, начиная с вышеуказанной даты должны выполнять обязанности налоговых агентов по налогу на добавленную стоимость.

В частности, изменения по НДС введены относительно:

- лома металлов;

- отходов металлов (цветных и черных);

- вторичного алюминия (в том числе – его сплавов);

- шкур животных (сырых).

Продажа этих товаров в РФ теперь облагается НДС, что означает появление у покупателя обязанности по исчислению налога на добавленную стоимость. Не платить НДС могут физические лица, не имеющие статуса индивидуального предпринимателя. Налоговые агенты, применяющие ОСНО, могут наряду с начислением НДС заявить о получении вычета.

Кто не признается налоговым агентом по НДС в 2018 году?

В соответствии с поправками в законодательстве РФ, которые актуальны в 2018 году, некоторые категории посредников не являются налоговыми агентами по НДС.

Пункт 10, статьи 174.2 НК РФ (в редакции № 335-ФЗ) определяет, какие именно посредники не признаются налоговыми агентами по налогу на добавленную стоимость:

- субъекты общероссийской платежной системы;

- операторы связи, которые перечислены в ФЗ «О национальной платежной системе» (Закон№161 от 27 июня 2011 года).

Кто утратил право на вычет входного НДС в 2018 году?

Изменения, внесенные законодателями, которые действуют в 2018 году, коснулись и тех, кто получает инвестиции, а также субсидии из государственного бюджета.

В новом пункте 2.1 статьи 170 Налогового кодекса указано, что плательщики налога на добавленную стоимость не вправе принимать к вычету входной НДС (по услугам, работам, товарам), которые были куплены за государственный счет. То же самое касается и ситуации, когда государственное субсидирование поступает в уставный капитал организации.

В правило «5 процентов» по ндс внесли уточнения в 2018 году

В 2018 году уточнены правила «5 процентов» по НДС (внесены №335-ФЗ), позволяющему принимать входной НДС к вычету полностью. Корректировки касаются организаций, ведущих операции, как облагаемые, так и не облагаемые налогом на добавленную стоимость. Изменения сводятся к следующему:

- необходимо вести раздельный учет для принятия входного НДС к вычету в полном объеме;

- правило не действует, если организация ведет операции, которые НДС не облагаются.

Напомним, как выглядит формула расчета по правилу 5%:

Расходы, которые связаны с реализацией, не облагаемой НДС (за квартал) / Общий размер расходов, которые связаны с реализацией (за квартал) X 100% ≤ 5%.

Указывать НДС на чеке стало обязательным

В пункт 6 статьи 168 российского Налогового кодекса внесены изменения (№ 349-ФЗ от 27 ноября 2017 года), в соответствии с которыми с 1 января 2018 года, при розничной торговле услугами, товарами или работами нужно в обязательном порядке указывать НДС.

На товарных ценниках, а также ярлыках этого можно, как это было ранее, не делать.

В каких ситуациях ндс полностью отсутствует?

Законодатели добавили в 2018 году еще две ситуации, когда операции не облагаются НДС:

1. В случае выпуска из Государственного резерва материальных ценностей, начиная с 1 января 2018 года (на основании № 316-ФЗ от 14 ноября 2017 года).

Таким образом, заемщики и ответственные хранители могут выпускать материальные ценности из Госрезерва для их заимствования, освоения или замены. НДС при этом удерживаться не должен.

Помимо этого установлены особые правила для расчета налоговой базы, а также порядок определения процентной ставки по налогу на добавленную стоимость при продаже материальных ценностей заемщиками и лицами, ответственными за их хранение.

2. В случае передачи целевого имущества в ОЭЗ.

С 1 января 2018 года, при передаче имущества властям в регионах (и в муниципалитетах), которое создано для претворения в жизнь договоров о создании особых экономических зон (статьи 146 и 170 НК) на безвозмездной основе НДС отсутствует (на основании № 351-ФЗ от 27.11.2017 года).

Помимо этого Управляющие компании ОЭЗ и Акционерные общества с 2018 года не обязаны в 2018 году восстанавливать суммы налога на добавленную стоимость, которые раньше были приняты к вычету по вышеупомянутому имуществу.

Ндс 0% при реэкспорте продукции в 2018 году

Изменения также коснулись ставки по НДС по отношению к операциям по реализации реэкспортируемых товаров. С 2018 года ставка по НДС изменена на 0% на основании №350-ФЗ от 27 ноября 2017 года. Но есть определенные условия для нулевой ставки.

В подпункте 1 пункта 1 статьи 164 Налогового кодекса РФ перечислены таможенные процедуры, которые должны пройти такие товары (в том числе – отходы, остатки, продукты переработки):

- переработку на таможенной территории;

- свободную таможенную зону и свободный склад.

В соответствии с действующим российским законодательством, с целью подтверждения НДС 0% при реэкспорте, обязательно предоставление следующих документов в налоговую инспекцию:

- Таможенная декларация (копия или оригинал).

- Внешнеторговый контракт (копия или оригинал).

- Товаросопроводительные справки и транспортные справки (копии).

Ндс 0% и отказ от нулевой ставки при экспорте продукции в 2018 году

В 2018 году расширен порядок уплаты налога на добавленную стоимость по отношению к экспортным товарам. Напомним, что ранее владельцы налогоплательщики НДС, поставляющие подвижные железнодорожные составы, а также контейнеры с целью перевозки продукции на экспорт имели право применять нулевую ставку только в двух случаях, если составы и контейнеры:

- арендованы;

- в собственности.

С 2018 года это ограничение снято.

В новой редакции статьи 164 НК РФ, в которую внесены поправки № 350-ФЗ, говорится о том, что с 2018 года вводится возможность отказаться от ставки 0% по НДС при экспорте (в том числе – и по смежным услугам).

Теперь экспортеры продукции смогут отказаться от нулевой ставки по налогу на добавленную стоимость:

- при перевозке экспортируемых товаров;

- при их экспорте.

Вернуться к нулевой ставке экспортеры смогут не раньше, чем через год после отказа от ее применения.

Чтобы отказаться от ставки 0%, нужно подать заявление в ИФНС до 1 числа квартала, начиная с которого предприятие будет отчислять НДС по ставкам:

Обратите внимание, что в этом случае использовать различные ставки к продукции (даже если его покупают разные лица) запрещено. Кроме того, недопустимо отказываться от ставки 0% по НДС в отношении какой-либо определенной сделки.

Если организация отправляет товары по почте, то в 2018 году она должна подтверждать ставку 0% по НДС, в соответствии с изменениями, при помощи таких документов (оригиналов и копий):

- платежные поручения;

- декларация (форма CN 23).

Напомним, что до этого перечень подтверждающих документов при отправке посылок заграницу не был четко регламентирован Налоговым кодексом.

С актуальным бланком декларации по форме CN 23 можно ознакомиться тут:

Стоит учитывать, что при отправке в другие государства посылок по почте, для подтверждения нулевой ставки по НДС, в соответствии с №350-ФЗ организациям не потребуется внешнеторговый контракт.

В 2018 году список услуг, освобожденных от НДС, которые предоставляют аэропорты, определяется документом, изданным российским правительством. Это следует из закона № 305-ФЗ (от 30 октября 2017 года), который вносит изменения в НК (подпункт 22 пункта 2 статьи 149).

Новым подпунктом 4.2 пункта 1 статьи 164 НК РФ на основании № 353-ФЗ от 27 ноября 2017 года с 01.01.2018 года вводится НДС 0% по Калининградской области в отношении внутренних воздушных перевозок пассажиров (включая багаж).

Введение taxfree с 1 января 2018 года

Taxfree – это право на возврат НДС с покупок, которые иностранные граждане (за исключением ЕАЭС), совершили в России. Система вводится № 341-ФЗ от 27 ноября 2017 года с 01.01.2018 года. При этом taxfree действует не на все товары (к примеру, за подакцизные товары НДС нельзя вернуть).

Новая статья Налогового кодекса РФ, 169.1, регулирует порядок возврата НДС для иностранцев, совершавших покупки в России.

Для возврата иностранцу необходимо соблюдать такие условия:

- Купить товаров с учетом налога на добавленную стоимость на сумму от 10 000 рублей в течение календарного дня (с 00 часов до 24 часов).

- Показать паспорт.

- Попросить чек у продавца товара (он необходим как подтверждение для компенсации налога)

- Не позднее чем через три месяца после совершения покупок вывезти их через пункты пропуска.

- В течение года со дня совершения покупки обратиться за компенсацией.

Немаловажно и то, что продавцы, принимающие участие в taxfree, получают право принимать НДС к вычету, который они вернули иностранным гражданам.

Продавец, в свою очередь, должен соответствовать ряду требований, а именно:

- заниматься розничной торговлей (не только сама организация, но и ее обособленные подразделения);

- входить в специальный реестр Министерства промышленности и торговли РФ;

- быть плательщиком НДС;

- находиться в определенном Правительством РФ месте (определяется отдельным постановлением).

Продавцу будет необходимо оформить чек о возврате НДС иностранцу в одном экземпляре на основании чека, предоставленного иностранным физическим лицом. Особой формы такого чека нет, но обязательные реквизиты к его оформлению есть. Таким образом, продавцу на основании чека taxfree(с отметкой таможни о вывозе товара) вернут НДС, если НДС был возвращен иностранцу.

Источник: http://my-biz.ru/nalogi/poryadok-uplaty-nds

Ндс в 2018 году — что такое налог на добавленную стоимость, изменения 2019

Налог на добавленную стоимость (НДС) является одним из основных и обязательных налогов, уплачиваемых ИП и организациями при применении общей системы налогообложения.

НДС является косвенным налогом, то есть взимаемым не с продавца, а с покупателя. А продавец, в свою очередь, выступает посредником, уплачивающим, полученный от покупателя налог в бюджет.

Порядок и особенности расчета, уплаты и возмещения налога установлены главой 21 НК РФ.

Рассмотрим вкратце, что из себя представляет данный налог.

Что такое НДС

Как было сказано выше, НДС является косвенным налогом.

Суть данного налога заключается в том, что продавец на сумму реализуемых покупателю товаров (работ, услуг и имущественных прав), начисляет НДС по определенной ставке.

Сумма НДС, поступившая от покупателя, уплачивается продавцом в бюджет и определяется им как разница между суммой налога, исчисленной им при реализации товаров (работ, услуг, имущественных прав) покупателям, и суммой налога, предъявленной этому налогоплательщику при приобретении им товаров (работ, услуг, имущественных прав), используемых для облагаемых НДС операций.

НДС является федеральным налогом, то есть обязательным к уплате на всей территории России. Он был установлен в Российской Федерации с 1 января 1992 года.

Виды НДС

Существует два вида налога на добавленную стоимость: внутренний, уплачиваемый при реализации товаров, работ и услуг на территории РФ и ввозной, подлежащий уплате при ввозе товара на территорию России.

Кто обязан платить налог на добавленную стоимость

Уплачивать НДС обязаны:

- Организации и ИП, реализующие товары (работы и услуги) на территории РФ;

- Организации и ИП, ввозящие товары на территорию РФ в порядке импорта;

- Экспортеры товаров в случае неподтверждения нулевой ставки по НДС.

Примечание: действующим законодательством предусматривается освобождение от обязанности уплаты НДС для отдельных категорий налогоплательщиков.

Кто освобожден от уплаты НДС

- Организации на специальных режимах налогообложения: УСНО, ЕНВД, ЕСХН;

- ИП на ПСНО, УСНО, ЕНВД и ЕСХН;

- Организации и ИП, выручка которых за 3 последних месяца не превысила 2 млн.руб.;

- Участники проекта «Сколково».

Что признается объектом обложения НДС

Обложению налогом на добавленную стоимость подлежат операции:

- По реализации товаров (работ и услуг) в том числе на безвозмездной основе на территории РФ;

- Передача на территории Российской Федерации товаров (работ и услуг) для собственных нужд, расходы по которым не принимаются к вычету при исчислении налога на прибыль организаций;

- Импорт товаров на территорию РФ;

- Выполнение строительно-монтажных работ для собственного потребления.

Что не подлежит обложению налогом на добавленную стоимость

К операциям, не подпадающим под обложение налогом на добавленную стоимость, относятся операции:

- Не признаваемые реализацией товаров, работ, услуг в соответствии с п. 3 ст. 39 НК РФ;

- По безвозмездной передаче жилых домов, детсадов, клубов, санаториев и иных объектов социально-культурного и жилищно-коммунального назначения, а также дорог, электросетей, подстанций и иных подобных объектов органам госвласти и местного самоуправления;

- По передаче имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации;

- По сдаче в аренду помещений иностранным гражданам и компаниям, имеющим аккредитацию в РФ;

- По реализации отдельных видов товаров и оказании определенных услуг, поименованных в п. 2 ст. 149 НК РФ;

- По выполнению работ или оказанию услуг органами, входящими в систему органов госвласти и местного самоуправления, в рамках возложенных на них полномочий при условии, что обязательность выполнения данных работ и услуг установлена действующим законодательством РФ;

- По выполнению работ и оказанию услуг казенными, бюджетными и автономными в рамках государственного или муниципального задания, источником финансового обеспечения которого является субсидия из соответствующего бюджета бюджетной системы Российской Федерации;

- По передаче на безвозмездной основе или в безвозмездное пользование основных средств органам госвласти и местного самоуправления, государственным и муниципальным учреждениям, а также государственным и муниципальным унитарным предприятиям;

- По продаже земельных участков и долей в них;

- По передаче имущественных прав компании ее правопреемнику (правопреемникам);

- По передаче денежных средств или недвижимости на формирование или пополнение целевого капитала некоммерческой организации.

Источник: https://BiznesZakon.ru/nalogooblozhenie/nalog-na-dobavlennuyu-stoimost-nds

Новое в НДС с 2018 года

Главные новости, касающиеся НДС в 2018 году, затрагивают тех, кто теперь будет платить налог и кто освобожден от этого бремени.

Налог на добавленную стоимость появился в России еще в 20-е годы прошлого века, затем был упразднен, и вновь пришел в обиход лишь в 1992 году.

Популярные буквы являются важнейшей составляющей государственной казны – именно за счет этих отчислений пополняется бюджет.

По идее, налог – бремя производителя, но фактически расходы ложатся на плечи рядовых потребителей. Чтобы облегчить жизнь простых россиян, принят целый ряд изменений НДС в 2018 году. Насколько реально они скажутся на жизни обычных людей и деятельности фирм? Попробуем разобраться.

Кто освобожден от НДС

Размер налога в большинстве случаев составляет 18%. Некоторые предприятия имеют льготную ставку НДС в 2018 году: 10% платят производители лекарственных препаратов, детских товаров, книг, периодики.

Особо важные процессы вообще не облагаются налогом: нулевую ставку имеют транспорт нефти и газа, реализация товаров космической отрасли, экспорт драгоценных металлов.

С 2018 года от уплаты НДС освобождены и другие агенты.

Стоит отметить важное нововведение: каждое предприятие может отказаться от нулевой ставки налога, право на которую нужно доказать. Если сделать это не удастся – придется вносить по 18% за каждого контрагента.

НЕ БУДУТ ОБЛАГАТЬСЯ НДС в 2018 ГОДУ:

- операторы сотовой и мобильной связи;

- участники купли-продажи земельных наделов;

- навигационные и ремонтные услуги аэропортов;

- сделки, совершенные в рамках системы Tax Free;

- железнодорожные перевозчики экспортных товаров;

- выпуск и обновление акций, облигаций, ценных бумаг.

Кому придется платить НДС

Освобождение от уплаты налога должно вести к снижению или хотя бы стагнации цен, однако в действительности так происходит не всегда.

К примеру, уже с февраля выросли тарифы некоторых сотовых провайдеров. Тут надо вести речь о жадности конкретных персоналий.

А вот расширение списка тех, кому придется платить НДС в 2018 году, связано, прежде всего, с желанием искоренить злоупотребления в этих сферах.

[su_quote]

Следует отметить необходимость раздельного учета НДС в 2018 году, даже если один из видов продукции составляет менее 5% от общего оборота. Теперь правило пяти процентов фактически отменяется.

БУДУТ ОБЛАГАТЬСЯ НДС в 2018 ГОДУ:

- продажа черных металлов;

- реализация цветного металлолома;

- сбор и утилизация алюминия и его сплавов;

- продажа животных шкур;

- деятельность предприятий с государственными субсидиями.

Перспективы НДС: что ждать потребителям?

Поправок, касающихся НДС в 2018 году, действительно немало. Причем коснутся они даже тех, кого этот аспект не затрагивает.

Так, каждый покупатель в магазине может удостовериться в правильности подсчета налога: теперь любой кассовый чек обязан содержать отдельной строкой пункт о размере начисления.

По-прежнему строгими остаются сроки декларации НДС: в 2018 году формы необходимо предоставлять в надзорные организации ежеквартально и не позднее 25 числа следующего месяца.

В системе налогообложения грядут большие перемены. Они касаются налога на прибыль, расчета НДФЛ, затрат на амортизацию и страхование основных производственных средств.

По оценке аналитиков, чиновники и финансисты правительства не пришли к единому мнению о перспективах развития налога на добавленную стоимость. Скорее всего, НДС уже в 2019 году вырастет до 22%, НДФЛ до 15%, при этом ставки по страховкам снизятся до 21%.

А это означает, что изменения по уплате НДС, призванные облегчить жизнь потребителям, станут лишь трамплином для очередного повышения оптовых и розничных цен.

Источник: https://v-2018.com/novoe-v-nds-s-2018-goda/

Отведённый срок на уплату НДС

К концу первого квартала все фирмы задумываются о порядку уплаты налога на добавочную стоимость. Он взимается в юридических лиц на основании нормативно-правовых актов РФ обязательно.

В прошлом году в законодательстве были сделаны изменения, касающиеся расчета. Поэтому при приближении даты оплаты появляется все больше вопросов.

Главные моменты

Для того, чтобы определить срок уплаты НДС, необходимо обратиться к нормам закона. Также в нормативно-правовых актах прописывается особенности внесения и общие моменты.

Положения по закону

Требования по уплате налога на добавленную стоимость отражены в статье 174 НК РФ. Однако она не так давно претерпела некоторые изменения. Для их внедрения 29 октября 2008 года было подготовлено письмо Федеральной налоговой службы России № ШC-6-3/782@.

Если на территорию государства ввозятся товары, то налог определяется в соответствии с положения Таможенного кодекса и нормативными актами государственного уровня о таможенном деле.

Юридическое лицо или индивидуальный предприниматель должны внести налог в тот орган, который осуществляет учет налогоплательщика. Если уплата производится налоговыми агентами, то обращаться нужно по месту их нахождения.

Внесение средств иностранными лицами, которые не состоят на учете в ФНС, производится налоговыми агентами по факту совершения сделки. В наличии у них должно быть поручение об уплате налога, подтверждающее достаточное количество средств на счете.

Декларация предоставляется до 20 числа месяца после истечения налогового периода. Аналогичное правило действует и для налоговых агентов.

Общие оговорки

С нового года компании, которые внесены в реестр юридических лиц, обязаны предоставлять декларацию по НДС в Федеральную налоговую службу до 20 числа того месяца, который идет следом за отчетным.

По истечении первого квартала подача должна быть осуществлена не позднее 20 апреля. Внесение НДС производится до 25 числа.

В закон внесены изменения, согласно которому декларация должна готовиться исключительно в электронном виде.

Поэтому появились новые требования к предоставляемым документам:

- Федеральная налоговая служба больше не будет принимать бумажные носители.

- Не все плательщики знают, какое исчисление и перевод средств производятся в бюджет при несвоевременной подаче документа. В этом случае потребуется дополнительно заплатить 5% от размера НДС.

- Если электронная декларация не будет предоставлена вовремя, то операции по счетам не будут совершаться.

- Новые декларации должны содержать сведения из книги покупки и продажи, а также данные счетов-фактур.

Ведение журналов счетов-фактур необходимо:

- организациям-посредникам при экспедиции грузов;

- фирме, если она является агентом или посредником при договоре комиссии;

- проектным застройщикам.

В документы, помимо основных, могут включаться дополнительные строки и графы.

Основные элементы НДС

Особенности перечислений

Внесение НДС производится не позже 25 числа месяца, следующего за налоговым периодом. Сумма разбивается на три части. Разрешается вносить авансовый платёж ежемесячно до 25 числа.

Оплата производится:

- на январь 10 000 рублей;

- в феврале 10 000 рублей;

- до 25 марта 10 000 рублей.

Если дата оплаты выпадает на нерабочий день, то сумма вносится до 26 или 27 числа в соответствии с порядком.

При этом стоит помнить, что внесение оплаты позже установленного срока запрещено. При несвоевременном внесении начисляется пеня с первого просроченного дня.

Важно правильно вносить реквизиты, которые требуются для уплаты налога. Ведь средства направляются в федеральный бюджет. Поэтому основное внимание уделяется внесению счета казначейства.

КБК зависят от проводимой сделки, с которой взимался налог. Также нужно указать код плательщика, который изменяется при перечислении средств в казну.

Чёткие сроки уплаты НДС в 2018 году

Налог на добавленную стоимость вносится в долевом выражении.

Важно определить конкретные четкие сроки, которые предусмотрены законодательно для каждого отчетного периода.

Рассмотреть даты можно на примере внесения налога за 2018 – 2018 год:

| Отчетный квартал | Число внесения средств | Месяц оплаты |

| IV квартал 2018 года | 25 число | январь |

| 27 число | февраль | |

| 27 число | март | |

| I квартал 2018 года | 25 число | апрель |

| 25 число | май | |

| 26 число | июнь | |

| II квартал 2018 года | 25 число | июль |

| 25 число | август | |

| 25 число | сентябрь | |

| III квартал 2018 года | 25 число | октябрь |

| 27 число | ноябрь | |

| 26 число | декабрь |

Особые случаи для отчётности

Для оплаты налога на добавленную стоимость для налоговых агентов предусмотрены особые условия. Также отчетность передается на других основаниях при использовании специальных режимов и заранее.

Порядок для агентов

Перечисление налоговыми агентами налога на добавленную стоимость производится до 25 числа того месяца, который следует за отчетным. Если средства вносятся долями, то платеж, после того, как была получена прибыль, разбивается на три месяца.

В июле было произведено перечисление оплаты за приобретаемый товар. Данная сумма будет определяться для расчета НДС. Налоговый агент «Сфинкс» удерживает налог на добавленную стоимость. На основании ставки 18% сумма переводится в государственный бюджет на дату окончания третьего квартала. Таким образом перевод должен пройти до 25 числа октября, ноября и декабря.

Выделяют ситуации, когда уплата НДС налоговым агентом производится в другом порядке. Это возможно при покупке работ у зарубежной компании или принятии услуг, которые реализуются в России. Тогда налог на добавленную стоимость перечисляется непосредственно в момент оплаты работ или услуг. Эта норма прописывается в пункте 4 статьи 174 Налогового кодекса Российской Федерации.

Для определения даты оплаты нужно рассмотреть конкретный пример. ООО «Сфинкс» использует аренду офисного здания у фирмы, которая является иностранной. В июле производится перечисление арендной платы. С данной суммы и производится удержание НДС фирмой, являющейся налоговым агентом.

От общества с ограниченной ответственностью должно одновременно на банковский счет поступить два платежа. Первый является оплатой аренды офисного помещения. Второй платеж состоит из суммы, удержанной в качестве налога на добавленную стоимость.

Заранее и специальные режимы

Некоторые фирмы стремятся оплатить налог на добавленную стоимость раньше положенного срока. Сделать это можно, так как в Налоговом кодексе отсутствуют запреты на такой платеж. Поэтому многие компании используют свое законное право на оплату НДС.

Также возможен вариант полной оплаты. Компаниям не обязательно делить платеж на три части, а сразу внести всю сумму НДС. Разрешается погашение 2/3 и /3 налога.

Специальные режимы, применяемые в налогообложении, предусматривают иной порядок оплаты НДС.

Стоит помнить, что ООО, юридические лица и индивидуальные предприниматели, использующие спецрежимы, должны оплачивать налог в двух случаях. Они отражены в пункте 5 статьи 173 Налогового кодекса РФ.

Уплата необходима при выставления счета-фактуры покупателю и выделении в документе суммы налога на добавленную стоимость.

Данные категории налогоплательщиков должны внести сумму не позднее 25 числа того месяца, который идет за отчетным кварталом. Во внимание принимается тот период, который указывается в счете-фактуре.

Внесение платежа возможно только единой суммой. Дробление на части в указанных ситуациях запрещено. Это обусловлено отсутствием постоянных регулярных платежей налога на добавленную стоимость данными категориями.

Санкции за несвоевременность

Оплата НДС регламентируется законодательными актами. Если средства не будут внесены вовремя, то на компанию накладывается штраф и другие санкции, а также с нее взыскивается пеня. Просроченные платежи считаются недоимками.

Среди оснований, согласно которых наступает ответственность, выделяют:

- просрочку аванса по НДС согласно налоговому законодательству России;

- игнорирование сроков выплат в месяц на основании поданной за отчетный период декларации;

- намеренное уменьшение налоговой базы в отчетной документации;

- недоплата налога в казну государства.

Если налоговыми службами будет обнаружена недоимка налога, то возможно начисление штрафов и пени плательщику. Чтобы исключить это, внесение НДС должно быть своевременным. В Налоговом кодексе РФ (пункт 1 статьи 122) предусматривается штраф в размере 20% от невыплаченного НДС.

Также на основании пункта 3 статьи 76 Налогового кодекса РФ ФНС арестовать счета в банке той организации, которая не внесла платеж вовремя. При этом операции по ним будут невозможны.

Предприниматели, не оплачивающие налоги, будут сурово оштрафованы. Важно доказать налоговой службе, что платеж не был произведен своевременно. Тогда отделаться можно будет штрафом в размере 20% от недоимки. В случае определения злого умысла ставка возрастает до 40%.

Для исключения технического сбоя важно вовремя проверять совершенные операции. Кроме того ошибки могут быть допущены при указании реквизитов.

В случае несвоевременной передачи декларации в налоговую инспекцию начисляется штраф в виде 5% от НДС. При некорректном отражении сведений заплатить придется 200 рублей. Также помимо штрафа возможно начисление пени.

Для ее расчета используется формула:

В ней:

- итогом подсчетов является сумма уплаченной в бюджет пени;

- Нед считается недоимкой, которая состоит из налога на добавленную стоимость, неуплаченной вовремя;

- Пр отражает количество просроченных дней;

- Реф определяется в виде ставки рефинансирования Центрального банка в момент подсчетов.

Ставка должна быть взята на ту дату, когда была зафиксирована просрочка. При его изменении на протяжении отсутствия платежа расчет выполняется снова.

Важно следить за соблюдением сроков перечисления НДС. Это позволит избежать ответственности.

Источник: http://buhuchetpro.ru/srok-na-uplatu-nds/

Уплата НДС в 2018 году: сроки уплаты

В статье мы расскажем о сроках уплаты НДС. Также приведем полным перечень налогоплательщиков и налоговых агентов с учетом изменений 2018 года, которые связанны со вступлением в силу Федерального закона от 27 ноября 2017 года № 335-ФЗ.

Кто платит НДС в 2018 году

Срочная новость для плательщиков НДС: Чиновники назвали четыре новых случая, когда можно не платить НДС. Подробности читайте в журнале «Российский налоговый курьер».

Согласно ст. 143 НК РФ плательщиками налога на добавленную стоимость являются:

- организации

- индивидуальные предприниматели

- лица, которые перемещают товары через границу Таможенного союза

Помимо вышеперечисленного, обязанность уплаты НДС в 2018 году возложена также на налоговых агентов.

В соответствии со ст. 161 НК РФ налоговым агентом является лицо, которое приобретает:

- товары (работы, услуги) на территории РФ у иностранного агента, не состоящего на учете в ФНС РФ

- государственное имущество, не закрепленное за государственными предприятиями и учреждениями, составляющее государственную казну РФ, казну республики в составе РФ, казну края, области и др.

- муниципальное имущество, которое не закреплено за муниципальными предприятиями и учреждениями, составляющее муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования

Налоговым агентом становится и то лицо, которое:

- арендует государственное имущество у органа государственной власти и управления (органа местного самоуправления)

- реализует на территории РФ конфискованное имущество

- реализует на территории РФ имущество по решению суда

- является посредником (участвует в расчетах при реализации товаров, работ, услуг на территории РФ, а также имущественных прав иностранных лиц, не состоящих на учете в ФНС РФ)

С 1 января 2018 года в ст. 161 НК РФ появился новый пункт 8, согласно которому к перечню налоговых агентов добавлены покупатели металлолома. Такой порядок внес Федеральный закон от 27 ноября 2017 года № 335-ФЗ.

Сроки уплаты НДС в 2018 году

Уплата НДС осуществляется по месту нахождения налогоплательщика. Порядок и сроки зафиксированы в Налоговом кодексе РФ.

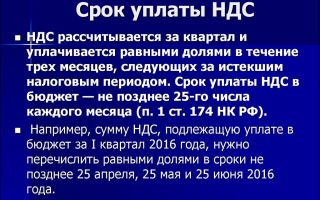

Когда платить НДС в 2018 году? Налог на добавленную стоимость перечисляется в бюджет равными долями не позднее 25 числа каждого из трех месяцев, следующих за истекшим отчетным кварталом (п. 1 ст. 174 НК РФ). Для удобства мы привели все сроки уплаты НДС, а также авансовых платежей, в 2018 году в таблице.

Сроки уплаты НДС в 2018 году: таблица

| 4 квартал 2017 года | |

| 25.01.2018 | Первый платеж |

Источник: https://www.RNK.ru/article/215785-uplata-nds-v-2018-godu-sroki-uplaty

Ндс сроки сдачи и уплаты 2018, ответственность за несвоевременную подачу декларации

Все зарегистрированные физические и юридические лица должны сдавать обязательную отчётность по окончанию определённого периода. Законодательством предусмотрены сроки сдачи деклараций о доходах, а также время их проверки налоговыми органами.

Так, на данный момент подать декларирование можно в течение трёх месяцев после окончания года, ведь в зависимости от специфики предпринимательской деятельности и загруженности производства, отчёт можно не успеть подготовить за короткое время (особенно это касается крупных производств).

Заполнять справку о доходах следует согласно четкой инструкции, найти которую можно в любой налоговой службе.

Установленный срок сдачи декларации по НДС

Закон регулирует порядок и правила выплаты налогов. При этом каждая организация вне зависимости от организационно-правовой формы и вида осуществления предпринимательской деятельности должна сдавать налоговую отчетность.

А когда нужно сдавать отчет? И каков срок сдачи декларации по НДС, предусмотренный действующим законодательством?

Требования к содержанию

Декларация по НДС имеет четкую структуру и состоит из 7 разделов, которые должны быть заполнены в соответствии с предъявляемыми законодательством требованиями.

В частности, данный документ состоит из следующих частей:

| Раздел 1 | Если налогоплательщик осуществлял только такие операции, которые не подлежат налогообложению и которые производились исключительно на территории РФ, то в этом случае заполняется только этот раздел вместе с 7-ым. |

| Раздел 2 | Эта часть документа заполняется в том случае, если декларация предъявляется налоговым агентом. |

| Раздел 3 | Данная часть должна быть заполнена в том случае, если организация осуществляла операции, которые облагаются налогом НДС. |

| Раздел 4 | В данной части необходимо заполнить все операции, по которым предусмотрена нулевая ставка налога. |

| Раздел 5 | В данной части необходимо указать всю сумму налогов, выплаченных по операциям, которые облагаются нулевым налогом НДС. |

| Раздел 6 | Здесь нужно заполнить данные обо всех операциях, которым не присвоен статус облагаемых по нулевым НДС. |

| Раздел 7 | Здесь необходимо указать данные обо всех операциях, которые не подлежать налогообложению. |

Это основные требования к содержанию декларации по НДС.

Подача в различные фонды

Отчетность нужно также сдавать в различные фонды. При этом в подобных случаях прибыль субъекта предпринимательства не имеет какого-либо значения.

Если предприятие имеет работников, то также необходимо сдать отчет по форме 4-ФСС. В основном его нужно предъявлять в электронном виде: исключение предусмотрено для компаний, которые имеют менее 25 работников.

Общие сроки сдачи декларации по НДС

Действующее законодательство предусматривает конкретный срок сдачи декларации по НДС, который необходимо соблюдать в обязательном порядке.

Ниже приведена таблица со сроками и правилами сдачи декларации:

| Регулирующий законодательный акт | Налоговый кодекс РФ (глава 21) |

| Отчетный период | Квартал |

| Срок предоставления декларации | Не позднее 25-ого числа месяца, который следует после истечения отчетного периода |

| Порядок выплаты налога | Равными долями |

| Срок выплаты | Не позднее 25-ого числа каждого из 3 месяцев |

Точные даты в 2018 году

А когда нужно сдавать декларацию по НДС в 2018 году за 1, 3 или 4 квартал?

В этом году ее нужно сдавать:

| За последний квартал предыдущего года | До 25.01.2017 |

| За 1 квартал текущего года |

Источник: http://buhvopros.com/srok-sdachi-nds/

Порядок и сроки уплаты НДС

Оплата НДС производится равными частями в течение трех месяцев по истечению отчетного периода. Какие действую сроки уплаты НДС в 2017 году, какой предусмотрен порядок оплаты и как исчисляется НДС — подробно рассмотрим в данной статье.

Исчисление НДС и сроки оплаты

НДС представляет собой одну из разновидностей налогов, который перечисляется субъектами хозяйственной деятельности в федеральный бюджет.

Как правило, порядок исчисления НДС не представляет особых сложностей — при реализации определенных товаров или услуг организация или ИП, являющиеся плательщиками НДС, увеличивают конечную стоимость товаров и услуг на размер ставки НДС, а входной налог идет к возмещению из бюджета.

Порядок и сроки уплаты налога на добавленную стоимость определены в ст. 174 Налогового Кодекса РФ.

[su_quote]

Оплата производится в течение трех месяцев по истечении отчетного квартала, при этом сумма отчисляемого налога делится на три равные части.

Если срок оплаты выпадает на выходной день, то дата платежей переносится на ближайшее рабочее число. Начиная с 2008 года, частичная оплата НДС помогла облегчить нагрузку на налогоплательщиков.

Сроки оплаты в 2017 году производятся согласно с информацией, приведенной в таблице ниже:

Получите 267 видеоуроков по 1С бесплатно:

| Период уплаты | Дата, когда должен быть произведен платеж |

| Последний квартал 2016 | 25 января 2017 |

| 27 февраля 2017 | |

| 27 марта 2017 | |

| 1 квартал 2017 | 25 апреля |

| 25 мая | |

| 26 июня 2017 года | |

| 2 квартал 2017 | 25 июля |

| 25 августа | |

| 25 сентября 2017 года | |

| 3 квартал 2017 | 25 октября |

| 27 ноября | |

| 25 декабря 2017 года | |

| Последний (4) квартал 2017 | 25 января |

| 26 февраля | |

| 26 марта 2018 года |

Отметим, что следует обращать особое внимание при заполнении реквизитов на уплату НДС. Главное — не допустить каких-либо ошибок при заполнении счетов казначейства, в которое будут поступать средства:

При заполнении декларации и уплате налога НДС необходимо обращать внимание на коды КБК, то есть выделяются:

- специальные коды по операциям, когда товары или услуги реализуются на территории РФ;

- когда применяется импортный НДС при работе с Беларусью или Казахстаном;

- а также КБК отдельно для всех других стран.

Таблица КБК по НДС в 2017 году:

Уплата НДС отдельными категориями плательщиков

Вышеперечисленные правила применимы не для всех плательщиков налога на добавленную стоимость:

- Лица, занимающиеся хозяйственной деятельностью и применяющие специальные налоговые режимы и на которых лежит обязательство по уплате НДС, только в определенных случаях должны производить оплату сразу же, без разбивки платежа на три месяца.

- Налоговые агенты, которые работают с иностранными юридическими лицами, а также приобретающие у них товары и услуги, должны производить уплату НДС при переводе средств поставщику. В банк, вместе с информацией за оплату товара, должна поступать информация и платежное поручение на сумму НДС относительно размера платежа.

В случае, если субъект хозяйственной деятельности не уплачивает вовремя НДС или не подает своевременно декларацию, это может повлечь за собой штрафные санкции. Минимально возможный размер такого штрафа составляет 1 000руб., а максимальный — до 30% от размера налога, который был рассчитан по декларации.

Так, если декларация была подана несвоевременно, но при этом сам НДС был зачислен в сроки, то организации или ИП может грозить штраф в размере 1 000руб. Если производилась частичная оплата налога, то сумма штрафа будет высчитываться исходя из 5% с разницы между размером уплаченного налога и начисленного.

Напоследок отметим, что налогоплательщики НДС должны подавать налоговые декларации в любом случае, даже если хозяйственные операции за налоговый период отсутствовали.

Источник: https://BuhSpravka46.ru/nalogi/nds/poryadok-i-sroki-uplatyi-nds.html

Сроки уплаты НДС в 2018 году. Штрафы

НДС – единственный федеральный налог, отчетность по которому составляется не нарастающим итогом, с января текущего года, а за каждый квартал отдельно. Декларация по налогу в большинстве случаев сдается налогоплательщиками по телекоммуникационным сетям, новая форма бланка действует с 2015 года.

В чем особенности декларации?

Обновленный отчет по НДС с 2016 года не ограничивается тем, что в нем указывается сумма исчисленного налога и порядок расчета налоговой базы. В качестве дополнения в форму декларации стали входить данные из книги покупок и книги продаж за отчетный период (разделы 8 и 9).

В каждой строке разделов указывается:

- ИНН/КПП контрагента;

- исходные данные о зарегистрированном счете-фактуре (номер, дата);

- время приема на учет полученных товаров/услуг;

- сумма прихода/реализации;

- величина НДС.

При электронной передаче декларации в налоговый орган происходит автоматическая сверка сведений, представленных в отчете. Во-первых, производится контроль актуальности ИНН партнера по регистрам учета юридических лиц. Во-вторых, сверяются записи в книгах покупок/продаж обоих контрагентов.

Такая система сдачи декларации по НДС дает возможность налоговому инспектору проводить камеральную проверку уже на этапе приема отчета.

Помните: сдавать налоговую декларацию по НДС необходимо в тот территориальный налоговый орган, где юридическое лицо стоит на учете. Для ИП место сдачи отчетности по НДС совпадает с местом постоянной регистрации.

Читайте как заполнить декларацию по НДС

Для кого обязательно предоставление декларации

Все тонкости, касающиеся одного из самых сложных налогов – НДС – изложены в главе 21 НК РФ. Здесь четко очерчен круг хозяйствующих субъектов, обязанных регулярно представлять в фискальные органы декларацию по НДС. К ним относятся:

- юридические лица, вне зависимости от формы собственности и организационно-правовой формы, применяющие в работе ОСНО;

- физические лица-ИП, работающие по общей системе;

- субъекты, подпадающие под статус налоговых агентов;

- организации и ИП, применяющие «вмененный» режим или УСН – в ситуациях, предусмотренных налоговым законодательством.

Отчетность по НДС для «спецрежимников»

Применение облегченных налоговых схем – УСН, ЕНВД, ЕСХН, ПСН – является основанием для освобождения налогоплательщика от обязанностей учитывать и платить НДС. Но в ряде случаев «упрощенцы» и плательщики вмененного налога должны, наряду с обязательными для них отчетами, сдавать декларацию по НДС.

ЕНВД и ОСНО

Если ООО или ИП совмещает в работе два налоговых режима – ЕНВД и ОСН, то ему необходимо не только использовать раздельный учет хозяйственных операций, но и вовремя формировать декларацию по НДС. Срок сдачи отчета и оплаты платежного поручения за сумму налога, заявленную в отчете, не отличается от остальных налогоплательщиков – 25 число по окончании квартала.

УСН и ЕСХН

При переходе на особый налоговый режим, налогоплательщики, освобожденные от НДС, обязаны уплачивать налог и представлять регулярную отчетность по нему в следующих случаях:

- если ООО/ИП на «упрощенке» выставляет покупателю счет-фактуру с выделением НДС (кроме посреднических операций);

- при налоговом агентировании.

Следует знать: составление счета-фактуры и выделение НДС поставщиков, освобожденным от уплаты налога, не лишает покупателя права на заявление вычета.

Когда «упрощенец» ведет от своего имени посредническую деятельность, не являясь при этом налоговым агентом, он обязан до 20-го числа месяца по окончании квартала представить налоговому органу журнал зарегистрированных счетов фактур, который заменяет собой декларацию по НДС.

Сдача отчетности и уплата НДС

Срок сдачи декларации по общему регламенту, предписанному ст.174 НК РФ, составляет 25 дней, после окончания налогового периода (квартала).

Если 25-е число следующего месяца, когда истекает период подготовки и сдачи отчета по НДС, выпадет на праздничный или выходной день, то налогоплательщику представляется возможность сдать декларацию в первый рабочий день.

Такое правило обязательно для всех организаций и ИП, у которых возникла обязанность плательщика НДС.

Декларация по НДС обязательно представляется в электронном виде и должна соответствовать утвержденному налоговой службой формату. Сдача отчета в бумажном варианте допускается, как исключение, для налоговых агентов, не являющихся плательщиками НДС.

Важно: представление декларации по НДС на бумажном носителе является нарушением положений ст.174 п.5, что влечет за собой признание отчета не сданным и начисление штрафных санкций, и возможность блокировки расчетного счета налогоплательщика. Минимальная сумма штрафа за «бумажный» отчет – 1000 рублей.

Когда следует платить НДС

Уплачивать НДС следует в срок, определенный для сдачи налоговой декларации – 25 числа следующего за налоговым периодом квартала. Вместе с представлением отчета на НДС необходимо отправить в банк платежное поручение на сумму, равную 1/3 части рассчитанного налога. Оставшиеся 2/3 НДС уплачиваются в последующие месяцы, равными долями.

Правило «одной трети» может быть изменено в сторону увеличения самим налогоплательщиком. Закон допускает по окончании налогового периода уплатить сразу всю сумму исчисленного НДС, либо перевести в бюджет в первый месяц большую часть налога, а остаток перечислить позже.

Субъекты хозяйственной деятельности, применяющие специальные режимы и обязанные платить НДС в особых случаях, уплачивают НДС в полной сумме, без разбивки по месяцам, в день сдачи декларации.

Для налоговых агентов, сотрудничающих с иностранными организациями и приобретающих у них товары/услуги, установлено требование выплачивать НДС в момент перевода денег поставщику. Одновременно с оплатой за товар необходимо передать в банк платежное поручение на сумму НДС от величины платежа.

Прочие налоговые агенты (арендаторы муниципального имущества или продавцы конфиската) уплачивают НДС в срок, определенный налоговым законодательством. Для них также разрешено разделение платежа на три равные части.

Внимание: чтобы уплаченный НДС не «завис», как неопознанный платеж, необходимо следить за правильностью заполнения всех полей платежного поручения. Плательщик особенно тщательно должен проверить верность указанного КБК и реквизиты налогового органа.

Санкции за опоздание со сдачей декларации и уплатой НДС

В случае просрочки со сдачей отчета по НДС штрафные санкции рассчитываются от величины исчисленного к уплате налога и составляют 5% от величины НДС по декларации за каждый календарный месяц опоздания. При этом минимальный размер штрафа составляет 1000 рублей, а максимальный – 30% от рассчитанного по декларации налога.

При наложении штрафных санкций возможны варианты:

- если декларация сдана не вовремя, но при этом НДС уплачен в бюджет полностью и в срок, то налогоплательщику придется уплатить 1000 рублей;

- при частичной оплате предписанного налога и опоздании с отчетностью штраф будет рассчитан, как 5% от разницы между уплаченным и начисленным налогом за каждый полный месяц просрочки.

Знайте: отсутствие хозяйственных операций в налоговом периоде не освобождает налогоплательщика от сдачи декларации по НДС. За не сданную вовремя «нулевую» декларацию придется заплатить штраф в 1000 рублей.

Помимо денежных взысканий, налоговая инспекция вправе наказать необязательного налогоплательщика иными способами:

- руководителю компании (либо ИП) может быть вынесено административное наказание в виде штрафа в размере 300-500 рублей;

- при опоздании со сдачей декларации по НДС на срок более 10 дней налогоплательщик может рассчитывать на блокировку расходных операций по расчетному счету.

Аналогичное наказание (арест расчетного счета) предусмотрено и для налогоплательщиков-«упрощенцев», освобожденных от НДС, но обязанных отчитываться, как налоговые агенты.

Помните: избежать начисления штрафных санкций за несвоевременную сдачу декларацию по НДС можно. Для этого целесообразно в установленный срок отправить в ФНС «нулевой» отчет, а впоследствии сдать электронную корректировку декларации.

Несвоевременное перечисление в бюджет рассчитанного по декларации налога чревато начислением пени в размере 1/300 от ключевой ставки ЦБ за каждый день опоздания. Величина пени рассчитывается налоговым органом, на эту сумму отправляется платежное требование в банк налогоплательщика.

Пени и штрафы по требованиям налоговой инспекции списываются в безакцептном порядке, без согласия владельца расчетного счета. До того момента, пока налоговая задолженность не будет погашена в полном объеме, расходные операции по счету не производятся.

Источник: https://assistentus.ru/nds/sroki-uplaty-i-sdacha-otchetnosti/

Порядок и срок уплаты НДС в 2018 годах

Срок уплаты НДС наступает после подведения итогов работы налогоплательщика за квартал и формирования налоговой декларации по указанному налогу, в которой НДС отражается к уплате с учетом всех начислений и вычетов.

Для того чтобы срок был соблюден, а у налоговых органов не было к вам вопросов, нужно придерживаться определенного порядка уплаты. О том, как правильно заплатить НДС, читайте в нашей рубрике «Уплата НДС».

Как рассчитать НДС к уплате

Прежде чем платить НДС, нужно правильно его рассчитать. Для этого обратите внимание на следующие статьи:

В случае если ИП находится на патентной системе налогообложения, а потом был переведен на общую, может понадобиться инструкция о том, как при этом поступить с НДС. Такую инструкцию вы найдете в нашей статье «ИП “слетел” с патента: что с НДС?».

Срок оплаты НДС

Срок уплаты НДС в 2017-2018 годах по сравнению с предшествующими годами не изменился — не позднее 25 числа равными долями в течение 3 месяцев, следующих за истекшим кварталом.

Подробнее об этом – здесь.

Правило, касающееся порядка уплаты НДС частями, не распространяется на неплательщиков, которые выставили счет-фактуру с выделенной суммой налога. Читайте об этом в публикациях:

Порядок уплаты НДС

Для того чтобы заплатить НДС, нужно оформить платежное поручение. Правильно внести в этот документ все реквизиты помогут следующие материалы нашего сайта:

Еще информацию о реквизитах для уплаты можно найти здесь и здесь.

Согласно п. 1 ст. 45 НК РФ уплатить налог может не только сам налогоплательщик, но и иное лицо. Однако покупатель уплатить НДС по сделке за продавца не может. Объяснение смотрите в материале «Покупатель не может заплатить НДС по сделке за продавца как третье лицо».

Ответственность за неуплату НДС

Даже в случае правильного расчета суммы, но некорректного заполнения платежного поручения на оплату НДС налог будет считаться неуплаченным или уплаченным не вовремя. О том, какая ответственность ждет организацию в таком случае, читайте в статье «Какая ответственность за несвоевременную уплату НДС?».

Если были начислены пени за несвоевременную уплату НДС, то проверить правильность их расчета можно, основываясь на информации, содержащейся в статье «Как правильно рассчитать пени по НДС?».

Платежное поручение на перечисление пени тоже нужно оформить правильно. Главное — указать верный КБК. Чтобы определиться с КБК, загляните в статью «По какому КБК уплачиваются пени по НДС?» .

В этой статье вы найдете КБК не только для уплаты пени, но и для уплаты штрафа по НДС.

На нашем сайте отслеживаются все изменения законодательства, которые касаются порядка и сроков оплаты НДС. Во избежание проблем с оплатой налога следите за обновлением информации в нашей рубрике «Уплата НДС».

Источник: http://nanalog.ru/poryadok-i-srok-uplaty-nds-v-2017-2018-godah/