Резерв по сомнительной дебиторской задолженности

В практике предпринимательства приходится бывать и в роли кредитора, и в роли заёмщика. В первом случае случаются ситуации, когда партнеры по той или иной причине не погашают задолженность вовремя либо вообще не выполняют свои финансовые обязательства.

Оглавление:

Однако, такие ситуации с финансами все равно должны достоверно отражаться в бухгалтерском и финансовом учете организации. Для этой цели и создается специальный резерв.

Рассмотрим принципы формирования такого типа резерва, способы его учета, бухгалтерские проводки, сопровождающие этот процесс, а также нюансы списания.

Сомнительные долги и резервы по ним

Для достоверного финансового отражения дебиторской задолженности организации в бухгалтерских документах создается так называемый резерв по сомнительным долгам.

Чтобы дать определение этому понятию, сначала нужно разобраться, что такое сомнительная задолженность.

Сомнительной признается дебиторская задолженность перед фирмой, которая вряд ли будет погашена в полном объеме, о чем говорят такие факторы:

- нарушение партнером сроков внесения денег по задолженности;

- получение данных о серьезных финансовых затруднениях у партнера-должника;

- отсутствие каких-либо дополнительных гарантий (залога, задатка, поручительства, банковской гарантии, удержания какого-либо имущества контрагента и пр.)

К СВЕДЕНИЮ! Сомнительной может стать задолженность, отраженная по дебету любых бухгалтерских счетов, в том числе и 60, 62, 72, а также выданная как заем по субсчету 58-3.

Выявляется сомнительная задолженность по итогам инвентаризации расчетных счетов:

- по займам;

- по реализованным товарам и/или услугам;

- по оплате за выполненные работы;

- в некоторых случаях – за выданный поставщикам аванс.

Чтобы корректно отразить такой тип задолженности в балансе, создается особый тип резерва, который призван служить оценочным значением для бухучета. Это значит, что сумму задолженности в балансе нужно отражать, вычитая из нее средства, отнесенные в резерв. В содержании расходов или доходов необходимо обязательно отображать:

- создание такого резерва;

- его возрастание;

- уменьшение средств.

ОБРАТИТЕ ВНИМАНИЕ! Созданный по сомнительным долгам резерв входит в состав расходов, на которые вычитаются при налогообложении, поэтому организациям финансово выгодно с точки зрения налогового учета формировать и учитывать резерв.

Законодательные документы

Государственное регулирование вопросов, связанных с резервом по сомнительным долгам, регулируется следующими законодательными актами:

- Налоговый Кодекс РФ (ч.2) от 05 августа 2000 года № 117-ФЗ, в редакции, вступившей в силу с 01 марта 2015 года;

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденное Приказом Министерства финансов РФ от 29 июля 1998 года № 34н;

- Положение по бухгалтерскому учету ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденное Приказом Минфина РФ от 06 июля 1999 года № 43н;

- Приказ Минфина от 13 июня 1995 года № 49 (в редакции 08 ноября 2010 года) «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств»;

- Положение по бухгалтерскому учету 21/2008 «Изменения оценочных значений», утвержденное приказом Минфина Российской Федерации от 06 октября 2008 года № 106н.

Как создать резерв по сомнительным задолженностям

Особенности создания и распоряжения резерва по сомнительным долгам законодательно однозначно не регламентированы. Организации должны самостоятельно разработать соответствующие положения и закрепить их во внутренних нормативных актах. При этом нужно учитывать общепринятые особенности регламентации финансовых резервов фирмы.

- Основание создания – для этого типа резерва им послужат результаты проведенной в последний отчетный день инвентаризации дебиторских задолженностей.

- Размер резервных отчислений – для каждого неплательщика определяется по отдельности (аналитический учет сомнительных долгов). При этом учитывается состоятельность каждого партнера (реальные финансовые перспективы и возможности в полной или частичной отдаче долга).

- Способ создания резерва может выбираться организацией самостоятельно исходя из специфики деятельности и нюансов самой задолженности. Выделяют три возможных способа создания резервного фонда по сомнительным долгам:

- интервальный – величина резервных отчислений рассчитывается каждый расчетный период (месяц, квартал) путем вычисления процента от суммы задолженности, который может меняться в зависимости от степени просрочки выплаты;

- экспертный – оценивается величина долга, которая не будет выплачена в положенный срок, отдельно по каждому должнику, это и будет суммой резервных отчислений;

- статистический – учитываются данные по безнадежным долгам сразу за несколько отчетных периодов по разным видам задолженностей.

ВАЖНАЯ ИНФОРМАЦИЯ! Выбранный способ и особенности расчета организация должна зафиксировать в своей учетной политике. Для каждого вида нужно прописать соответствующие условия. Например, для интервального метода должен быть указан период учета и процент отчислений (не обязательно совпадающий с применяемым в налоговом учете); для экспертного – критерии состоятельности должника и т.п.

Учет резерва – бухгалтерский или налоговый?

Особенности создания резерва по сомнительным долгам в бухгалтерском и налоговом учете значительно отличаются, поскольку у этих типов учета различные цели. Сравним правила, характерные для бухгалтерского и налогового учета относительно резерва.

- Обязательность создания. В бухгалтерии такой резерв обязателен, поскольку этого требует абз. 1 п. 7 Положения о бухучете. Если организация применяет для налогового учета метод начисления, то бухгалтер сам решает, создавать ли для налогового учета такой резерв или нет (это право отражено в п. 3 ст. 266 НК РФ).

- Характеристика отчислений. Бухгалтерский учет определяет резервные отчисления как «прочие расходы», а для налогового учета их надо учитывать среди внереализационных расходов.

- Трактовка сомнительности долга. Для бухгалтерского учета к компенсации резервом подходит любая не погашенная в срок или полностью задолженность, а для налогового таковой может быть признана только просрочка по оплате товаров, услуг, работ.

- Определение размера отчислений. Для бухучета приоритет установления размера остается за бухгалтером (с принятием во внимание особенностей долга), а при налоговом учете размеры четко определены НК РФ.

- Общий размер резервного фонда. В бухучете он не ограничен, а в налоговом учете не может быть больше одной десятой от выручки.

Условия формирования резерва

Распоряжениями, приказами и письмами министерства финансов РФ определен ряд условий, необходимых для соблюдения при создании резервного фонда по сомнительным задолженностям.

- Данный фонд может быть создан в результате расчетов с юридическими и физическими лицами – покупателями за приобретенные товары, услуги или оплаченную работу. Авансы, перечисленные поставщикам, не включаются в резервные суммы.

- После создания резерва руководство и/или бухгалтерия организации должны постоянно мониторить динамику задолженностей, так как их состояние может измениться, а резервный фонд должен отражать действительное положение вещей (аналитический подход).

- В бухучете задолженность может быть признана безнадежной по регламенту ст. 266 НК РФ (как для налогового учета). В остальном лимита на сроки и размеры резервного фонда по задолженностям нет.

Источник: https://efridman.ru/rezerv-po-somnitelnoj-debitorskoj-zadolzhennosti/

Налогообложение операций с безнадежной и сомнительной задолженность

В кризисные времена риск неоплаты задолженности увеличивается, поэтому без долгов в учете может обойтись редкое предприятие. Как следствие, возникает кредиторская или дебиторская задолженность. А в случае, если бизнес-партнеры не спешат выполнить свои обязательства, то такая задолженность может постепенно приобрести статус безнадежной и сомнительной.

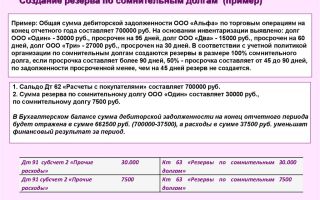

Рассмотрим такие ситуации на примере предприятия.

Прежде всего, отметим, что понятия «безнадежная задолженность» и «сомнительная задолженность» не тождественны. Для того, чтобы задолженность получила статус «безнадежной задолженности» в понимании норм подпункта 14.1.

1 Налогового кодекса Украины (НК), необходимо наличие следующих признаков, в частности:

• задолженность по обязательствам, по которым истек срок исковой давности; • задолженность, не погашенная вследствие недостаточности имущества предприятий — банкротов или снятых с государственной регистрации в связи с их ликвидацией; • задолженность, не погашенная вследствие недостаточности средств, полученных от продажи на открытых аукционах (публичных торгах) и другим способом, предусмотренным условиями договора залога, имущества заемщика, переданного в залог для обеспечения указанной задолженности при условии, что другие юридические действия кредитора по принудительного взыскания другого имущества заемщика не привели к погашению задолженности в полном объеме; • задолженность, взыскание которой стало невозможным в связи с действием обстоятельств непреодолимой силы, стихийного бедствия (форс-мажорных обстоятельств), подтвержденных в порядке, предусмотренном законодательством.

Нормами НК предусмотрен также термин «сомнительная задолженность», однако при этом не дано его определение.

Данный термин содержится в нормах П(С)БУ 10 «Дебиторская задолженность» и является текущей дебиторской задолженностью, относительно которой существует неуверенность ее погашения должником.

Иными словами, к сомнительной задолженности относится та задолженность, которая еще может быть в будущем погашена (взыскана).

Правила урегулирования безнадежной и сомнительной задолженности, возникшей по отгруженным товарам, выполненным работам, предоставленным услугам, указаны нормами статьи 159 НК. При этом на задолженность, возникшую исключительно по денежным операциям, эти нормы не распространяются.

Дебиторская задолженность, возникшая при продаже товаров, работ, услуг

Налог на прибыль

В данном случае возможны два варианта развития событий – воспользоваться или нет возможностью урегулирования безнадежной и сомнительной задолженности в соответствии с нормами статьи 159 НК.

1 вариант. Предприятие имеет право уменьшить сумму дохода отчетного периода на стоимость отгруженных товаров, выполненных работ, оказанных услуг, в текущем или предыдущих отчетных налоговых периодах в случае, если покупатель таких товаров, работ, услуг задерживает без согласования с предприятием оплату их стоимости (предоставление других видов компенсации их стоимости).

Одновременно с уменьшением дохода отчетного периода предприятие должно уменьшить сумму расходов отчетного периода на стоимость отгруженных товаров, работ, услуг.

Такое право на уменьшение суммы дохода и обязанность уменьшения суммы расходов возникает, если в течение отчетного периода происходит любое из следующих событий:

1) предприятие обращается в суд с иском (заявлением) о взыскании задолженности с такого покупателя или о возбуждении дела о банкротстве покупателя или взыскании заложенного им имущества;

Обращение в суд осуществляется в большинстве случаев, подачей искового заявления, которое подается в письменной форме и подписывается полномочным должностным лицом истца или его представителем. Перечень документов, прилагаемых к заявлению, установлен нормами статьи 57 Хозяйственного процессуального кодекса Украины (ХПК). После отправки в суд искового заявления с приложениями возможны три варианта реагирования суда: • суд может отказать в принятии искового заявления на основании статьи 62 ХПК, о чем выносится постановление. Такое решение может быть обжаловано в апелляционном суде. • суд может возвратить исковое заявление и приложенные к нему документы без рассмотрения на основании статьи 63 ХПК, о чем выносится определение. Определение о возвращении искового заявления также может быть обжаловано. • суд может принять исковое заявление и возбудить производство по делу, о чем выносится и направляется сторонам постановление о возбуждении производства по делу, в котором указывается о принятии искового заявления, назначении дела к рассмотрению в заседании хозяйственного суда, о времени и место его проведения, необходимые действия по подготовке дела к рассмотрению в заседании. Вынесение последнего постановления свидетельствует, что все требования можно считать надлежащим образом выполненными. Итак, если иск подан и возбуждено производство по делу, следующим этапом рассмотрения искового заявления являются решения хозяйственного спора в первой инстанции.

Учитывая выше изложенное, право на уменьшение доходов и расходов возникает в том отчетном периоде, в котором предприятием — продавцом было получено определение суда о принятии искового заявления и возбуждении производства по делу либо же определение хозяйственного суда о возбуждении производства по делу о банкротстве.

Кроме того, если предприятие — продавец обращается с имущественными требованиями к покупателю уже в рамках начатой процедуры банкротства, процессуальным документом, позволяющим уменьшить доходы и расходы, является определение хозяйственного суда о включении имущественных требований продавца в реестр требований кредиторов. Такое определение, в соответствии с нормами статьи 16 Закона Украины от 14.05.1992 № 2343-XII «О восстановлении платежеспособности должника или признании его банкротом», выносится по результатам предварительного заседания хозяйственного суда по делу о банкротстве должника.

2) по представлению продавца нотариус совершает исполнительную надпись о взыскании задолженности с покупателя или взыскании заложенного имущества (кроме налогового долга).

Источник: https://buhgalter911.com/news/news-35450.html

Что такое резерв по сомнительным долгам и из чего он образуется

Если в должнике нет уверенности, значит, отсутствует уверенность в финансовом состоянии компании. По этой причине нужно заниматься формированием резерва по сомнительным долгам. Резерв показывает, какие убытки принесла бизнесу просрочка в оплате.

В налогообложении дает возможность пораньше признать расходы в компаниях, применяющих метод начисления. Статья раскрывает нюансы создания запаса по сомнительным долгам.

Что такое резерв по сомнительным долгам

Ведение записей о должниках, с которыми возникли проблемы по получению оплаты – это и является учетом. Вести учет нужно, чтобы получить реальные сведения об экономическом положении фирмы и получить возможность списать долги.

Долги, которые не оплачиваются, признаются сомнительными и включаются в запас. Учет показывает, какие суммы поступлений ожидаются от должников

- узнать реальные доходы от деятельности компании;

- собрать сведения о должниках;

- уменьшить начисления по налогу на прибыль;

- создать реальную бухгалтерскую отчетность;

- подтвердить перед контрагентами финансовое состояние компании.

Можно включить любую просрочку. Не имеет значения причина, почему контрагент не платит. Правило утвердил п. 70 Приказа Минфина №34 н от июля 1998 года. Акты сверок с дебиторами составлять не обязательно.

Резерв по сомнительным долгам-что это?

Создавать резерв-обязанность всех юридических лиц. Исключений для организаций не устанавливается. Перечисления делаются, когда обнаруживается задолженность.

6 важных моментов для отражения в учетной политике компании

- временные интервалы для анализа задолженности;

- обстоятельства, когда просрочка помещается в запас;

- признаки неплатежеспособности контрагента;

- шансы на погашение задолженности;

- факторы влияния на увеличение долгов;

- способ расчета долгов.

Порядок формирования и начисления резерва

Нужно выбрать временной интервал для включения в запас. Решение закрепляется в приказе за подписью руководителя. Важно! Размер запаса и сумма долгов могут отличаться в зависимости от вероятности уплаты долгов. 3 варианта учета:

- по каждому контрагенту, просрочившему оплату;

- по срокам задержки с оплатой;

- по размерам задолженности.

Что такое резерв по сомнительным долгам, смотрите в этом видео:

Выбрать можно вариант, который больше подходит для компании. 3 нюанса ведения учета:

- Расчеты по каждому должнику в отдельности. Вариант подходит для небольших компаний. Анализируется, являются ли долги поставщиков сомнительными, или нет. Образуется запас из выявленной суммы.

- Учет по срокам задержки с перечислением оплаты.Долги распределяются по срокам появления. К сумме задолженности применяется коэффициент.

- Учитываются все просроченные платежи.

По каким правилам ведется учет резерва в бухгалтерском учете

- Кредиторская и дебиторская задолженность, учитывается отдельно.

- Запас имеет оценочное значение.Важно! Когда меняются факторы влияния на размер задолженности, корректируется и сумма резерва. Изменение отражаются в текущем и будущем периодах (пункт 4 ПБУ 21/2008).

- Неиспользованная часть сохраняется до конца года, который идет вслед за годом создания. В дальнейшем организация может создать по задолженности новый запас.

- Корректирование показателей резерва отражается через прочие расходы. Для списания безнадежного долга делается проводка по корреспонденции счета 63 со счетом учета списываемой безнадежной задолженности.

Как отразить в резерве задолженность в иностранной валюте

Перерасчет производится по курсу валюты, определенной на день операций с этим долгом и на дату составления отчетности. Для учета используется справка-расчет. Размер задолженности принимается к учету вместе с налогом на добавленную стоимость.

Образование резерва в бухгалтерском учете

Даются пояснения по долгам, когда просрочку допустили связанные организации. Правила и порядок установлены пунктами 3 и 10 ПБУ 11/2008. Для учета используется справка-расчет. Размер задолженности принимается к учету вместе с налогом на добавленную стоимость.

Учет резерва в налоговом учете.

Как оформить справку-расчет

Справка информирует о событии, которое предстоит отразить в бухгалтерском либо налоговом учете. 2 случая для оформления справки:

- первичный документ для операции не предусматривается;

- нужно провести дополнительные расчеты.

Справку нельзя составить, если требуется подпись других контрагентов, кроме подписи бухгалтера. Официально форме справки не утверждалась. Поэтому форма документа утверждается приказом директора компании. Справка содержит реквизиты, необходимые для первичного документа.

В чем отличие создания резерва по ПБУ и Налоговому кодексу

- В необходимости проведения анализа. ПБУ обязывает анализировать просрочку. С точки зрения налогообложения учет просрочки компании могут вести по своему желанию.

- Возможность включения просрочки в запас. Согласно ПБУ допускается вести учет любых долгов. Налоговый кодекс устанавливает, что можно учитывать просрочку платежей, допущенную по оплате услуг и товаров.

- Время возникновения задолженности. В бухучете не придется ждать, пока станет очевидно, что была допущена просрочка. По Налоговому кодексу образуется просрочка, когда пропущен срок платежей, утвержденный соглашением.

Поскольку учет регулируется разными правовыми актами, действуют разные правила для определения размера долгов.

5 правил создания резерва для бухгалтерского учета:

- Когда появляются проблемы с оплатой, нужно учитывать время и размер просроченных платежей.

- Проблемные долги являются прочими расходами.

- Проблемной признается просрочка, которая не обеспечена гарантией. При этом имеются высокие шансы на то, что контрагенты так и не произведут оплату.

- Бухгалтер анализирует размеры просрочки и финансовое состояние должников.

- Размер запаса не ограничивается в размерах.

Резерв долгов по Налоговому кодексу

В налоговом учете компания сама решает, учитывать ли просроченную задолженность.

- Налоговый кодекс устанавливает, сколько отчислять в запас.

- Сумма запаса не может превышать десять процентов от размера прибыли, которая образуется в компании.

- После того, как выбран способ работы с просрочкой, его нужно закрепить в учетной политике компании.

Как происходит расчет резерва, узнайте из этого видео:

Причины для расхождения информации в бухучете и налоговом учете

- Разные временные показатели для отнесения платежей в разряд просроченных.

- Разные размеры для отнесения платежей в разряд просроченных.

- Переводы нужно делать в такой же последовательности, как работает учетная политика компании. Когда сумма просроченных платежей превышает резерв, нужно делать списание в прочие расходы.

Важно! Согласно статье 266 Налогового кодекса компания направляет запас по сомнительным долгам на покрытие безнадежной задолженности.

Что происходит с просрочкой, когда время для обращения в судебные органы истекает

Долг не исчезает. Последующие пять лет он отражается на забалансовом счете организации. Наблюдение за долгами продолжается производиться для уточнения шансов на оплату, когда изменяется материальное положение должника.

Допускается ли восстановление резерва

ПБУ предусматривается возможность для восстановления, если изменяется материальное положение должника. Запас по просроченным платежам переводится в прочие расходы.

Проверка платежей с пропущенным сроком

Пять лет после списания просроченные платежи нельзя оставлять без внимания. Нужно искать возможности взыскать платежи, если имущественное положение заемщиков изменится в лучшую сторону.

Какие действия производятся с резервом

- Просрочка включается в прочие доходы, когда контрагент производит оплату.

- Запас восстанавливается, если по итогам года заказчик так и не сделал платеж.

- Списываются долги, получение которых невозможно для компании.

Обязательные условия для создания резерва.

Запас может переходить на следующий год, если он полностью не израсходован в текущем году. Лишних записей можно избежать, если скорректировать запас по просроченным платежам по итогам года.

Заключение

Резервы создавать нужно, поскольку он показывает, какую прибыль получает бизнес и размер убытков. Списание просроченных платежей отличается в налоговом и бухгалтерском учете. Осуществлять учет сомнительной долгов в бухгалтерском учете и оформлять проводки следует по правилам ПБУ.

Источник: https://PravoZa.ru/dolgi/debitorskaya-i-kreditorskaya/rezerv-po-somnitel-ny-m-dolgam.html

Резерв сомнительных долгов: налоговый и бухгалтерский учет

Любое предприятие может столкнуться с образованием долга. Требования его погашения далеко не всегда приносят успех. Судебные же тяжбы могут не принести успеха, если контрагент не имеет средств на погашение или если срок для возврата их через подачу иска давно прошел.

Учитывая это, специалисты в области юриспруденции советуют защищаться от таких случаев. Настоящей страховкой становится резерв сомнительных долгов. Все самое важное о таком процессе сегодня раскрывает далее наша статья.

Понятие термина

Итак, под сомнительным долгом стоит понимать дебиторскую задолженность любого предприятия, которая не была оплачена в определенные контрактом сроки, а также не была защищена с помощью разного рода гарантий. К числу последних относится:

- Договор о залоге;

- Поручительские обязательства;

- Гарантия банка.

Для того чтобы бухгалтерия смогла сформировать резерв таких обязательств проводится инвентаризация.

Если подобные долги были обнаружены, тогда организация должна принять меры по формированию резерва. Основанием для этого становится п. 70 положения, регулирующего ведение бухгалтерского учета. Если речь идет о субъектах малого бизнеса, то такая мера крайне необходима, чтобы остаться «на плаву». Указанная норма не содержит в этом плане исключений для таких лиц.

Что такое резервы по сомнительным долгам?

Особенности расчета резервов сомнительных долгов в бухгалтерии

Детальный порядок такого процесса все же формируется у каждой компании индивидуально и закрепляется в учетной политике. Резерв должен отражаться в числе расходов или прибыли (согласно п. 4 ПБУ). Каждое же отчисление в резерв указывается в графе расходов.

Резерв учитывается на специальном счете, под номером 63 название «Резервы сомнительных долгов». Аналитика же будет отображена в счете 62. Ее рекомендовано организовать так, чтобы обеспечить получение полезной информации о состоянии долгов, которые не оплачивались в установленные договорами периоды.

В активах баланса «дебиторка» из которой формировались резервы, отражается с вычетом резервов, в пассиве без указания сумм. Списание сумм задолженности переходит во внебалансовый счет 007. Наблюдение за таким долгом осуществляется в течение нескольких лет.

Условия для формирования резерва в бухгалтерии

Действующие нормы закона, а ст. 266 НК РФ указывают на то, что налогоплательщик имеет полное право формировать резерв сомнительных долгов. В этом учете данные суммы, попавшие в резерв, будут переданы к числу внереализационных расходов состоянием на последнюю дату отчетного периода.

Учитывая то, что резерв, который может определяться нормами действующего документа, ограничен признанием, появляется разница между такими видами учета.

В специальных документах исчисление резерва делают с учетом следующих показателей:

- Для сомнительных долгов, термин которых превышает девяносто дней, в резерв попадет вся сумма задолженности;

- Если термин превышен, сорок пять или девяносто дней здесь уже резерв возрастет до 50% суммы долга.

- Если термин держится в пределах 45 дней – сумма в резерве не прибавится.

Резерв сомнительных долгов по документам применяется только на покрытие утрат от безнадежной задолженности.

Практика показывает, что действующее законодательство не уделило достаточно внимания оценке вероятности выплаты долга. Более того, такая процедура полностью отсутствует в нормативных документах, что создает немало хлопот руководству предприятий и организаций.

Так, допустим, если фирма применяет только условия полной предварительной оплаты для своих покупателей, то здесь нет оснований для создания резерва долгов. Человек получил товар только после того, как его оплатил. Нет денег – нет покупки и проблем.

Отражение резерва в бухгалтерском учете.

Если, по сонетам специалистов в учетной политике предусмотреть, что такие резервы создаются в размерах величин возможных потерь от отсутствия оплаты долгов на дату отчета. Такой подход покажет, что сумма резерва будет равной сумме, которая не была полученной к завершению отчетного периода.

Таким образом, данные вопросы очень важны, но отсутствие их регулирования заставляет организации уповать на бдительность и компетентность бухгалтеров.

Различия формирования резервов в бухгалтерском и налоговом учете

Специалисты в области бухгалтерии напоминают о необходимости различать бухгалтерский и налоговый учет резервов. И вот в чем дело.

Первый вариант — это обеспечение формирования документов, содержащих систематизированную информацию.

Целью его является составление бухгалтерской отчетности, которая позволит получить результаты работы компании. В отличие от него налоговый учет не дает такого эффекта.

Например, руководство компании приняло решение о предоставлении контрагенту организации кредита и для этого понадобится анализ бухгалтерских отчетов. Это же понадобится для участия в тендерах. Отчетность по финансам помогает заинтересованным лицам понять то, насколько их контрагент способен функционировать и отвечать по взятым на себя обязательствам.

Таким образом, налоговый учет дает возможность государственным органам осуществлять контроль полноты и своевременности оплаты налогов. Бухгалтерский же учет позволяет вести финансовую отчетность. Это и покажет все результаты именно этой сферы деятельности предприятия.

Налоговый учет и варианты отражения сомнительных долгов

В бухгалтерский учет попадают исключительно резервы сомнительных долгов по расчетам за продукцию, работу и услугу. Если появление сомнительного долга произошло из имущественных прав или вещей, что не являются продукцией или товаром, то его сумму необходимо взять во внимание при создании резерва в налоговом учете, но в бухгалтерском учете она учитываться не будет.

Какие нормативные акты используются для их формирования

В процессе составления таких резервов специалистам необходимо использовать целый ряд нормативных актов, в числе которых:

- Налоговый кодекс в редакции от 03.07.2016 с последними изменениями;

- Положение о бухгалтерском учете с последними изменениями;

Источник: https://dolg.guru/dolgi/yuridicheskie-litsa/rezerv-somnitelnyh-dolgov-osnovnye-aspekty-regulirovaniya.html

Учет резервов по сомнительным долгам в бухгалтерском учете

Необходимость в создании такого резерва возникает тогда, когда образуется просрочка платежа за оказанные услуги или товары.

Дебитор по какой-то причине не может или не хочет оплатить или поставить товар в прописанные в договоре сроки.

Чтобы снизить негативное влияние от убытков такого рода хотя бы частично, предприятиям разрешено создавать резервы. Это дает возможность не платить налоги за неполученную прибыль.

Какие бывают долги

Сомнительные долги в бухгалтерском учете – это долги, возникшие из-за временной задержки платежей. По нему еще не истек срок давности и есть вероятность (неуверенность) что его вернут.

Существуют также долги, по которым уже невозможно получить деньги обратно. Это происходит, потому что по ним либо прошел срок давности, либо должник обанкротился. Такие долги списывают на специальный забалансовый счет.

До этого он учитывается на счете прочих расходов. Остаток переводится на следующий учетный период.

На каких счетах учитываются

В бухучете для формирования резерва сомнительных долгов различные счета, в том числе забалансовые.

От принятой учетной политики фирмы и особенностей ее деятельности зависит то, как создать резерв по сомнительным долгам в бухгалтерском учете.

При обнаружении в процессе торговой или хозяйственной деятельности просрочки по платежам или поставкам, бухгалтер фиксирует факт задержки в учете, делая следующие проводки: Дт 91 – Кт 63.

Для того чтобы списать долги, признанные сомнительными, он делает в журнале следующие записи: Дт 63 – Кт 62 и Дт 63 – Кт 76. Списанные со счета долги учитываются на забалансовом счете 007 не менее 5 лет.

Просроченные платежи, на основании которых и были в учете сформированы резервы сомнительных долгов, отражаются в балансе в сумме с вычетом той части, для погашения которой он и был сформирован. Поэтому в балансе сумма сомнительного долга не выписывается в отдельную строку.

На основе какой информации создаются резервы

Первым делом предприниматель должен провести инвентаризацию всех дебиторских счетов. А не только тех, по которым выявлены невыплаченные в срок долги.

Такая проверка включает в себя как проверку сумм, так и изучение всей имеющейся информации о должниках фирмы.

Ее проводят для того, чтобы не только найти просроченные платежи, но и успеть принять меры для их уплаты до того, как исчезнет возможность их взыскать.

Проверяются не только покупатели, но и поставщики, которые получили оплату за неотгруженный товар. Только после такой проверки возможно создание в бухгалтерском учете резерва по сомнительным долгам. Так как после его создания уменьшается объем налогооблагаемой прибыли. Если не провести тщательной проверки, образуется ошибка. Сокрытие налогов, даже не намеренное, сурово наказывается.

Суммы резерва добавляют в состав прочих расходов в последний день учетного периода (статья 266 НК). Расчеты производят ежемесячно до конца учетного периода, вписываются в отчетность, которая сдается в конце каждого квартала.

От чего зависит размер сумма отчислений

После проведенного переучета, необходимо определить является ли так или иная задолженность сомнительной. С какого дня уже можно будет формировать резерв и как рассчитывается сумма, для покрытия долга.

Какие условия должны быть соблюдены, чтобы можно было произвести отчисления и уменьшить, таким образом, налогооблагаемую базу? Сумма резерва по каждому должнику рассчитывается отдельно.

Размер отчислений зависит от следующих условий:

- если срок непогашения долга 90 суток и более, то в резерв записывается полная сумма;

- если деньги не поступили в течение 45–90 суток после даты указанной в договоре, то переводят только половину;

- если просрочка платежа длится не более 45 суток с оговоренной даты, указанной в договоре, то в резерв ничего не отправляют.

При этом следует учитывать принятые законом условия, согласно которым отчисления не могут превышать определенной доли от выручки, полученной в течение учетного периода. Согласно принятой в бухучете терминологии, под выручкой от реализации являются поступления от продажи товаров и услуг, без вычета себестоимости и налогов.

Как рассчитывается сумма

Налоговые органы всегда интересуют операции, проведение которых может снизить сумму налогов. Российские законы позволяют совершать такие операции, но в разрешенных законами случаях.

Налоговиков интересует, каким образом происходит создание резервов и как расходуются средства, которые в них входят.

Какие способы учета сомнительных долгов в бухгалтерском учете для этого применяются? Это во много определяется принятыми в стране законами и нормативными актами.

Регистр расчета резерва сомнительных долгов

Сумма резерва формируется на основе той информации, которая была получена в результате перерасчета. Для этого используются все выявленные в процессе переучета суммы, независимо от того, имеют ли они подтверждение со стороны должников или нет. Во многом порядок учета определяется принятой организацией учетной политикой и Уставом предприятия.

Как создать

Создание резерва производится в несколько этапов. Придется просмотреть и изучить большое количество документов. Но в будущем это поможет избежать снизить риск роста невыплаченных долгов. Весь процесс создания состоит из следующих шагов:

- После завершения учетного периода, проводится переучет всех долгов дебиторов. Это нужно для того, чтобы выявить наличие их всех, а не только сомнительных.

- На основании полученной в ходе перерасчета информации рассчитывается сумма резерва, который был уже использован в этом периоде и неиспользованный остаток (в случае, когда были все-таки погашены долги со стороны дебиторов).

- Рассчитывается сумма резерва, который будет создан в следующем отчетном периоде. Рассчитывается она не только исходя из общей суммы просрочек, но и от размера всей выручки. По закону сумма отчислений не должна быть выше 10% от ее суммы.

- Рассчитанная сумма сравнивается с оставшимися за прошлый период средствами и делается перерасчет.

Если сумма превышает остаток, то к нему доначисляются средства, и эти доначисления списываются в состав прочих расходов. Если же она меньше, то ему придется уменьшить размер резерва, а разницу перенести на счет прочих доходов.

В итоге информацию, полученную в ходе проведенной инвентаризации, используют для создания базы данных о дебиторах, о наличии у них долгов перед предприятием, и как они их погашают. При формировании резерва, просроченные платежи учитываются полностью, вместе учетом НДС.

Источник: https://znatokdeneg.ru/pro-dolgi/uchet-rezervov-po-somnitelnym-dolgam-v-buhgalterskom-uchete.html

Порядок оформления и учета резервов по сомнительным долгам

Как правильно оформить резервы по сомнительным долгам в бухгалтерском и налоговом учете?

Российское законодательство по бухучету обязывает предпринимателя создавать резервы по сомнительным долгам: если руководитель предприятия мыслит стратегически и задумывается о будущем своего дела, то он должен подстраховаться и создать фонд, из которого будет погашаться дебиторская задолженность, не выплаченная должником. Этот резерв подлежит вычету из суммы дебиторской задолженности фирмы при составлении отчетности для акционеров и проверяющих органов, таким образом достигается наиболее точное отражение финансового состояния компании.

Что такое резервы по сомнительным долгам в бухгалтерском и налоговом учете?

Для того, чтобы понять суть категории нужно понять, что такое сомнительная задолженность.

Как определить, что задолженность является сомнительной?

Во-первых, следует узнать, имелись ли финансовые отношения с данным предприятием до образования дебиторской задолженности. Опираясь на прошлый опыт (положительный или отрицательный), руководитель может узнать о том, будет ли погашено обязательство перед его фирмой.

Что такое списание кредиторской задолженности с истекшим сроком исковой давности и как правильно оформить подобную операцию, вы можете узнать по ссылке.

Схема: Методы создания резерва по сомнительным долгам.

Порядок анализа платежеспособности

Современная наука предлагает анализировать платежеспособность партнера по следующим направлениям:

- Состояние отрасли, в котором рассматриваемый дебитор функционирует.

- Какие меры он предпринимает, чтобы улучшить свое финансовое положение ?

- Имеются ли у него судебные иски, связанные с оплатой долгов.

- Прочая информация.

Экономическая теория также предлагает множество типов оценки и классификации партнеров по критерию платежеспособности.

Как рассчитать декретные выплаты самостоятельно? Руководство содержится в публикации по ссылке.

В международной практике обычно резерв по сомнительной задолженности является суммой двух частей: специальной (составленная для возмещения обязательств конкретных дебиторов) и общей (величина которой формируется на основе анализа прошлого опыта финансово-хозяйственной деятельности: сколько в среднем за период функционирования составлял резерв по сомнительной задолженности).

Здесь и пригодятся методики экономической теории, упомянутые выше. Законодательством не предусмотрены нормативы, регламентирующие процедуру формирования резервов по сомнительной дебиторской задолженности. По этой причине предприятие должно само ее разработать и обязательно утвердить в учетной политике.

При формировании фонда для погашения сомнительной кредиторской задолженности не учитываются: товары, проданные в кредит, та часть суммы договора, заключенного с партнером, которая обеспечена гарантией, выплата процентов по обязательствам.

Что представляет собой оборотно-сальдовая ведомость? Образец заполнения и пошаговая инструкция по оформлению документа содержатся в статье по ссылке.

Регистр расчета резерва сомнительных долгов.

Если у партнера одновременно имеется и кредиторская задолженность и дебиторская, то при формировании резервов следует учитывать разницу между ними (если таковая есть).

По-другому обстоят дела в налоговом учете, но об этом ниже. Российская практика по формированию резервов показывает, что у предприятий возникают проблемы: законодательство РФ требует, чтобы при формировании резервов проводился финансовый анализ каждого контрагента, что при больших объемах производства становится практически не выполнимой задачей.

Цель создания резервов по сомнительной задолженности

На сколько дней дают больничный при ОРВИ, по уходу за больным родственником и ребенком — читайте в этой статье.

Для целей же бухгалтерской отчетности резервы играют корректирующую роль: из дебиторской задолженности вычитается величина резервов, что позволяет акционерам получить более достоверное представление о финансовом состоянии предприятия.

Образец справки-расчета резервов по сомнительным долгам.

Обязательно ли создавать резерв?

Законодательство по бухучету требует, чтобы фирма имела резервы по сомнительной дебиторской задолженности.

Иначе дело обстоит с налоговым учетом. Согласно налоговому законодательству создание резервов по сомнительным долгам в налоговом учете является не обязанностью, а правом налогоплательщика.

При погашенном обязательстве операция отражается на 91-ом счете (денежные средства восстанавливаются):

- Д 91 К 63 – формирование резерва по сомнительным долгам

- Д 63 К 91 – восстановление суммы резерва при оплаченных обязательствах.

По этой причине он отражается на регистре 007 в течение 5-ти следующих лет (в этот период он может быть взыскан).

Проводки при использовании резерва в целях списания дебиторской задолженности:

- Д 63 К 62 (76) – списание обязательства

- Д 007 – учтено списанное обязательство.

Как правильно сшивать документы в делопроизводстве? Пошаговая инструкция с фотографиями находится тут.

Пример справки-расчета резервов по сомнительным долгам.

Резерв по сомнительной дебиторской задолженности в налоговом учете

Существуют и другие отличия, связанные с регламентом операций по использованию резервов для целей бухучета и налогового учета. В первую очередь, в отличие от бухучета в налоговом учете более строгие требования к дебиторской задолженности для признания ее сомнительной:

- Обязательство должно быть связано с реализацией фирмой товаров, работ и услуг

- Сомнительной признается только обязательство, по которому истек срок оплаты (В бухучете таковой задолженностью может быть признан и долг, срок оплаты которого не кончился, но обладающей большой вероятностью неплатежа)

- Обязательство не обеспечено залогом

Как и в бухучете резерв создается на основе инвентаризации дебиторской задолженности. По результатом которой составляется акт и справка. Они, в свою очередь, служат базой для формирования резерва.

Как зарегистрировать товарный знак самостоятельно и какие документы для этого нужны, вы можете прочесть здесь.

Образец регистра учета резерва по ООО.

Суммы резервов учитываются как внереализационные расходы. Это утверждение не касается долгов, которые связаны с уплатой процентов. Резерв, который не был использован, может быть перенесен с текущего отчетного периода на следующий.

Формировать резервный фонд выгодно предприятиям, обладающим большой прибылью, облагаемой налогом и высокими показателями дебиторской задолженности, поскольку это легальный способ сократить налоговую базу: часть выручки переводится в резервные фонды.

Таким образом, предприятие может создать резерв по сомнительной дебиторской задолженности только для целей бухучета, или для целей и налогового учета, и бухучета.

Пошаговая инструкция по отражению резервов в бухгалтерской документации содержится в следующем видео-уроке:

Источник: https://FBM.ru/bukhgalteriya/poryadok-oformleniya-rezervov-po-somni.html

Документальное оформление учета резерва по сомнительным долгам

В сложной экономической ситуации многие предприятия становятся неплатёжеспособными. Чтобы обезопаситься от возможных убытков и уменьшить финансовые риски, организации создают резервы по сомнительным долгам.

О всех нюансах их формирования и учета и пойдет речь в данной статье.

Что это такое?

Сомнительной считается учитываемая предприятием дебиторская задолженность, обязательства по которой не были оплачены в определённый договором срок, а также не обеспечены полноценными гарантиями в виде залога или поручительства.

Устанавливается точная сумма такой задолженности в результате проведённой обязательной или инициативной инвентаризации расчётов.

На основании результатов проверки формируются специальные резервы по сомнительным долгам. Эти суммы собираются на счёте 63.

Он является контрактивным, то есть в бухгалтерском балансе сумма начислений резерва уменьшает показываемую величину просроченной дебиторской задолженности.

Величина отчислений в резерв определяется одним из методов:

- На основе показателя выручки и коэффициента сомнительной задолженности. Величина коэффициента — частное от деления суммы списанного просроченного долга за последние 5 лет и совокупной стоимости выручки от основной деятельности предприятия за такой же срок. Полученное число умножается на размер выручки за отчётный период. Таким образом определяется сумма резерва. Полученная величина относится на счёт 63.

- На основе результатов анализа платёжеспособности каждого контрагента. В этом случае устанавливается возможность дебитора погасить задолженность полностью или частично. Величина установленной сомнительной задолженности начисляется на счёт 63.

- На основе результатов инвентаризации. Вся установленная сумма дебиторки группируется в зависимости от периода просрочки. Величина отчислений в резерв рассчитывается как произведение коэффициента сомнительной задолженности каждой из категорий дебиторов и выручки по основной деятельности за отчётный период. Полученная сумма перечисляется на счёт 63.

Выбранный организацией метод вычисления резерва описывается в учётной политике. Также в этом документе подробно рассматривается порядок расчёта.

Величину нового резерва необходимо изменить с учётом суммы уже имеющегося сальдо. То есть разница между рассчитанным начислением на счёт 63 и прошлогодним остатком списывается на финансовый результат предприятия:

- если остаток превышает новые начисления, списание совершается на доходы;

- если сумма остатка меньше величины формируемого резерва, списание производится на расходы.

Средства резерва нельзя тратить на погашение долгов, не признанных безнадёжными. Также запрещено использовать сумму резерва для списания стоимости просроченной задолженности, по которой не было отчислений на счёт 63. Неиспользованные средства переносятся на следующий год.

Обязательно это или нет? Кто обязан его создавать

ПБУ №34н определяет, что формирование РСД обязательно для всех организаций, в том числе малых предприятий.

Конкретный метод начисления этих сумм не установлен законодательством, так что компания может выбрать наиболее удобный для себя. Главное условие — этот способ должен быть закреплён и описан в учётной политике.

Основная причина, по которой создаётся резерв — возможность исчислить меньший налог на прибыль.

Дебиторская задолженность возникает из-за того, что покупатель не оплатил свои обязательства за поставленную продукцию или услуги в период, установленный договором. То есть за произведённые действия предприятие денег не получило. Поэтому просроченные суммы контракта нельзя учитывать для налогообложения в качестве дохода.

Бухгалтерский учет

Величина РСД фиксируется на счёте 63. Начисление отражается следующей проводкой:

| Создан резерв по сомнительным долгам | 91 | 63 |

С помощью этого фонда списываются все безнадёжные задолженности. Процедура проводится в течение года. Основаниями для списания являются:

- истечение сроков исковой давности по каждой сумме;

- получение предприятием решения суда о невозможности взыскания долга;

- ликвидации должника.

Однако исключение из состава имущества этих сумм не означает аннулирование обязательств дебитора. В течение 5 лет с даты произведённого списания величина просроченного долга сохраняется на забалансовом счете. В случае восстановления платёжеспособности дебитора сумма может быть с него истребована.

Процедура сопровождается следующими проводками:

| Списана задолженность за счёт резерва | 63 | 62 (60, 76) |

| Сохраняется сумма за балансом | 007 | |

| Списанный долг погашен | 51 | 91.1 |

| Списана сохраняемая задолженность | 007 | |

| Восстановлен резерв | 63 | 91.1 |

Иногда случается, что РСД в течение года не использовался для погашения сумм сомнительной задолженности. В таком случае остаток средств фонда нужно перенести в прочие доходы. Списание суммы неиспользованного в отчётном году резерва производится следующей проводкой:

| Неиспользованный резерв учтён в составе доходов предприятия | 63 | 91.1 |

Порядок отражения резерва в бухгалтерской документации рассмотрен на следующем видео:

Налоговый учет

Налоговый учёт резерва регламентирован статьёй 266 НК РФ. При использовании фонда следует учитывать не только действующее бухгалтерское законодательство, но и рекомендации налоговиков.

Существуют следующие различия между ними:

- В праве формирования. Бухучёт предусматривает, что предприятия обязаны создавать резерв, если у них есть просроченная дебиторская задолженность. То есть необходимость существования РСД не связана с размерами компании, финансовым положением фирмы или контрагентов, сферой ее деятельности. Если в результате инвентаризации расчётов была обнаружена просроченная задолженность, организации придётся формировать резерв. Его отсутствие является прямым нарушением бухгалтерского законодательства.

Налоговый кодекс устанавливает, что компания имеет право на формирование РСД, если она применяет для признания дохода метод начисления, то есть выручка начисляется в момент отгрузки продукции. Формирование фонда не является обязательным. Главный бухгалтер решает самостоятельно, нужен ли предприятию резерв. - В сроке возникновения долга. Сомнительной задолженностью в бухгалтерском учёте может быть признана не только просроченная, но и нормальная, если у контрагента по результатам анализа выявилась низкая платёжеспособность, договор не был обеспечен определёнными гарантиями.

Для налогового учёта сомнительным долгом считается только просроченный платёж. В остальных случаях отчисления в резерв не производятся. Даже если очевидно, что дебитор на грани потери платёжеспособности или уже начал процесс банкротства, пока договорной срок оплаты не наступил, предприятие не имеет права уменьшать налог на прибыль. - В предмете задолженности. Бухучёт обязывает создавать резерв по дебиторской задолженности вне зависимости от источника её возникновения. То есть любые просрочки по расчётам с разными дебиторами могут стать причиной формирования РСД:

- авансы, переданные поставщикам за ещё не поставленную продукцию;

- оплаченный, но не отгруженный товар;

- начисленные штрафы, претензии в связи с недостачей или нарушениями условий договора и прочее.

Налоговый учёт признаёт сомнительной только просрочку по платежам покупателей, заказчиков, то есть строго по основной деятельности организации. Например, задолженности поставщиков по перечисленным им авансам не считаются сомнительными. Начисление по ним сумм в резерв является нарушением законодательства, сознательным занижением подлежащего уплате налога на прибыль.

- В размере начислений. Бухгалтерский учёт предполагает, что организация самостоятельно определяет величину отчислений в резерв, учитывая финансовую устойчивость и платёжеспособность контрагента. Эта сумма является оценочным значением. При поступлении новой информации о дебиторе производится пересчёт ранее установленной величины. Метод расчёта описывается в учётной политике.

Налоговый учёт строго регламентирует величину начислений в резерв. Она зависит от срока давности задолженности. Существует три основных категории:- период до 45 дней — по задолженностям с такой просрочкой отчисления не производятся;

- от 45 до 90 дней — в этом случае резерв создаётся на сумму, равную 50% от величины долга;

- более 90 — отчисления в резерв составляют 100% размера задолженности.

- В размере самого РСД. Бухгалтерское законодательство не ограничивает общую величину резерва. Организации могут производить перечисления в таком объёме, какой требуется для обеспечения достоверности отчётности.

Налоговый кодекс устанавливает, что предельной суммой накоплений в РСД является величина, равная не более 10% от выручки в соответственном отчётном периоде. Компания может самостоятельно установить максимальный размер фонда, главное, чтобы он был меньше законодательного ограничения. Например, предприятие может совершать отчисления до накопления на счёте 63 7% от выручки. - В отчислениях. Бухучёт относит начисленные суммы резерва к прочим расходам. Об этом говорится в ПБУ 10/99. Отчисления фиксируются по дебету счёта 91. В налоговом учёте эти суммы являются внереализационными расходами.

Источник: https://ZnayDelo.ru/buhgalteriya/rezerv-po-somnitelnym-dolgam.html